Бухгалтерские проводки при начислении пени по налогам

При начислении пени по налогам бухгалтерские проводки можно отражать в бухучете несколькими способами. Расскажем, из чего выбирать и как это правильно регламентировать.

Пени по налогам: понятие и порядок расчета

Пеня — одно из средств обеспечения исполнения обязанности по уплате налогов и сборов (п. 1 ст. 72 НК РФ). Это сумма, которую налогоплательщик должен внести в бюджет при просрочке уплаты налога, сбора или авансового платежа по налогу (п. 1 ст. 75 НК РФ).

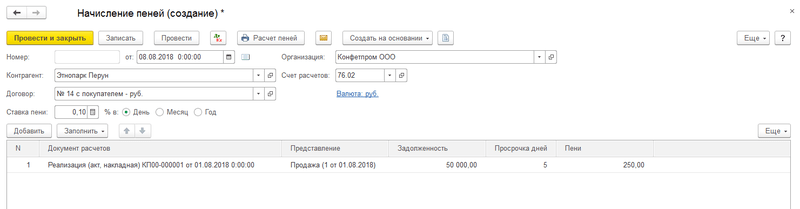

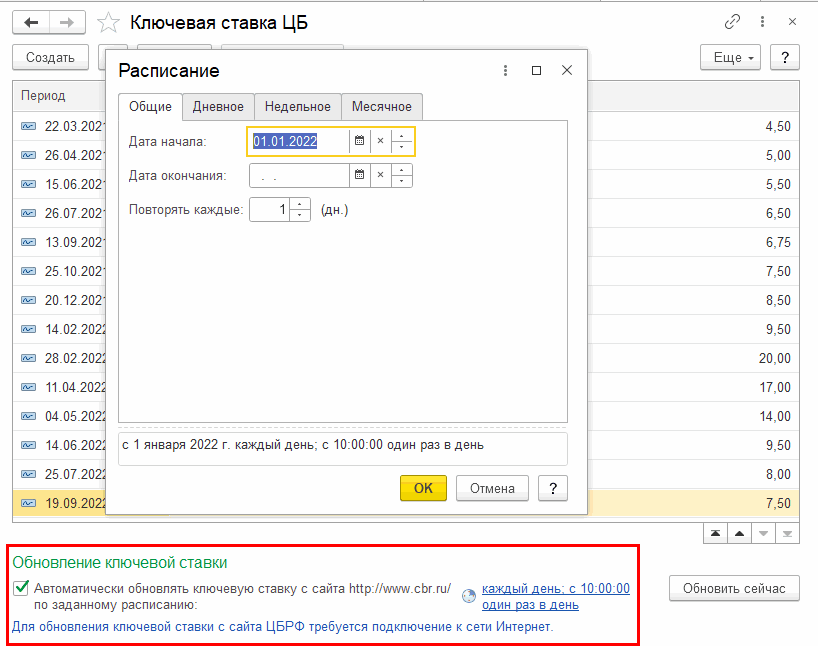

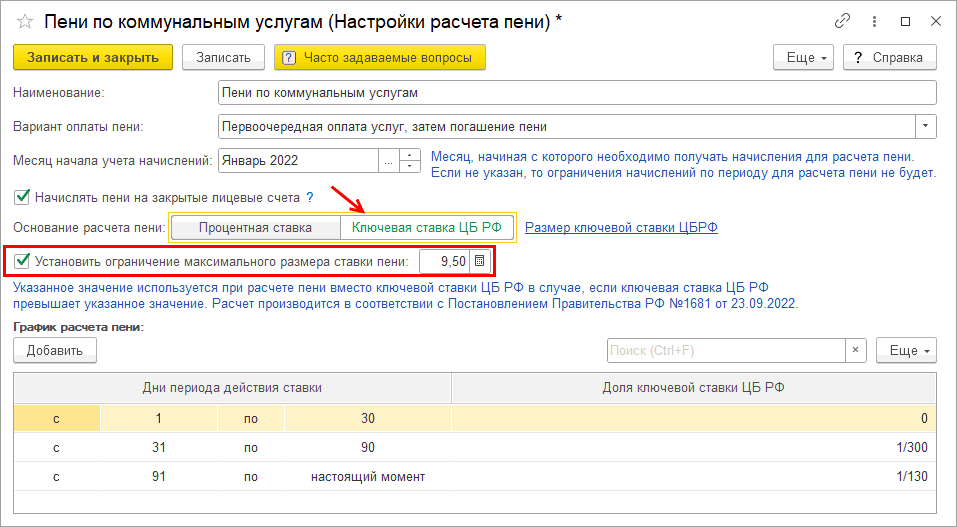

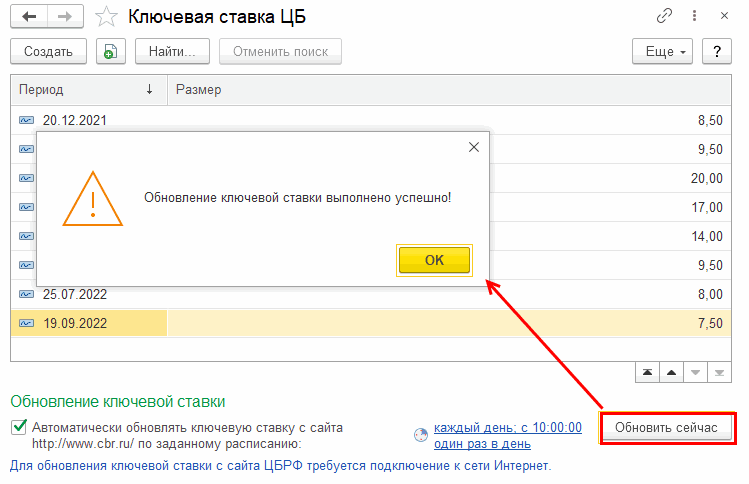

В общем случае пеня начисляется за каждый календарный день просрочки начиная со дня, следующего за сроком уплаты, по день погашения недоимки, включительно. Рассчитывается она в процентах от неуплаченной суммы исходя из 1/300 ставки рефинансирования ЦБ РФ (п. 4 ст. 75 НК РФ).

Расчет можно представить в виде формулы:

П = Н × Дн × 1/300 Среф,

где:

Н — неуплаченная или несвоевременно уплаченная сумма налога;

Дн — календарные дни просрочки;

Среф — ставка рефинансирования ЦБ РФ.

ОБРАТИТЕ ВНИМАНИЕ! С 27.12.2018 размер пеней ограничивается суммой недоимки, на которую их начисляют. Подробнее см. здесь.

Эта формула применяется для физлиц, а также для юрлиц при просрочке уплаты налога до 30 календарных дней. Если просрочка более длительная, то начиная с 31-го дня нужно брать не 1/300, а 1/150 ставки рефинансирования (по недоимкам, возникшим после 30.09.2017). То есть полная формула расчета пеней для организаций выглядит так:

ВАЖНО!!! С 09.03.2022 ВНЕСЕНЫ ИЗМЕНЕНИЯ В ПРАВИЛА РАСЧЕТА ПЕНИ ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ. С 09.03.2022 ПО 31.12.2023 РАЗМЕР ПЕНИ НЕ ЗАВИСИТ ОТ КОЛИЧЕСТВА ДНЕЙ ПРОСРОЧКИ. И ДЛЯ ЮРИДИЧЕСКИХ И ДЛЯ ФИЗИЧЕСКИХ ЛИЦ ПЕНИ РАССЧИТЫВАЮТ, ИСХОДЯ ИЗ 1/300 СТАВКИ РЕФИНАНСИРОВАНИЯ ВНЕ ЗАВИСИМОСТИ ОТ ДЛИТЕЛЬНОСТИ ПРОСРОЧКИ. Подробнее об этом мы писали в статье.

Подробнее о расчете пеней читайте в статьях:

- «Как правильно рассчитать пени по налогу (нюансы)?»;

- «Как правильно рассчитать пени по НДС?».

А рассчитать пени для конкретной ситуации можно с помощью нашего сервиса «Калькулятор пеней».

Уплатить пени по просроченному платежу налогоплательщику стоит самостоятельно (либо одновременно с налогом, либо после его уплаты). Если этого не сделать, пени начислит инспекция. И не только начислит, но даже может взыскать их в принудительном порядке за счет денег или имущества налогоплательщика (п. 6 ст. 75 НК РФ).

Как учесть пени в бухгалтерском и налоговом учете

Правила бухгалтерского учета расходов организаций регламентированы ПБУ 10/99 «Расходы организации» (утверждено приказом Минфина России от 06.05.1999 № 33н). Однако конкретных указаний по порядку бухучета налоговых пеней данное ПБУ нам не дает. А это значит, что организация может определить его самостоятельно, закрепив в учетной политике (п. 7 ПБУ 1/2008 «Учетная политика организации», утвержденного приказом Минфина России от 06.10.2008 № 106н).

Очевидно, что пени по налогам в бухучете следует относить в состав прочих расходов, поскольку непосредственно с производством продукции, продажей товаров, выполнением работ или оказанием услуг они не связаны.

Что касается налогового учета, то здесь все однозначно: уменьшать прибыль пени по налогам не могут, т. к. это прямо запрещено п. 2 ст. 270 НК РФ.

Каковы проводки по начислению пени по налогам

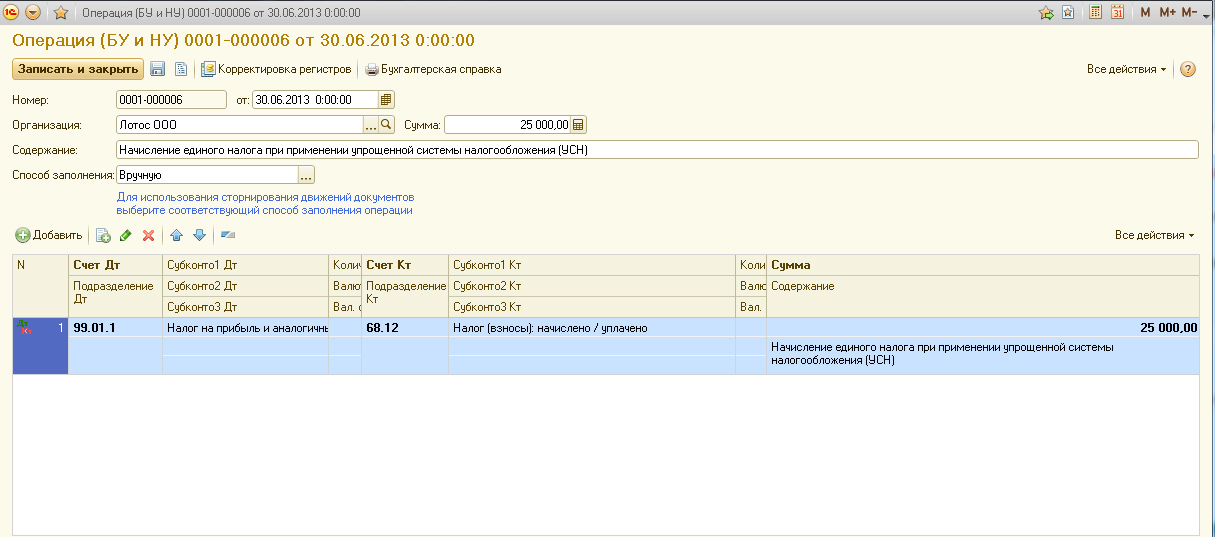

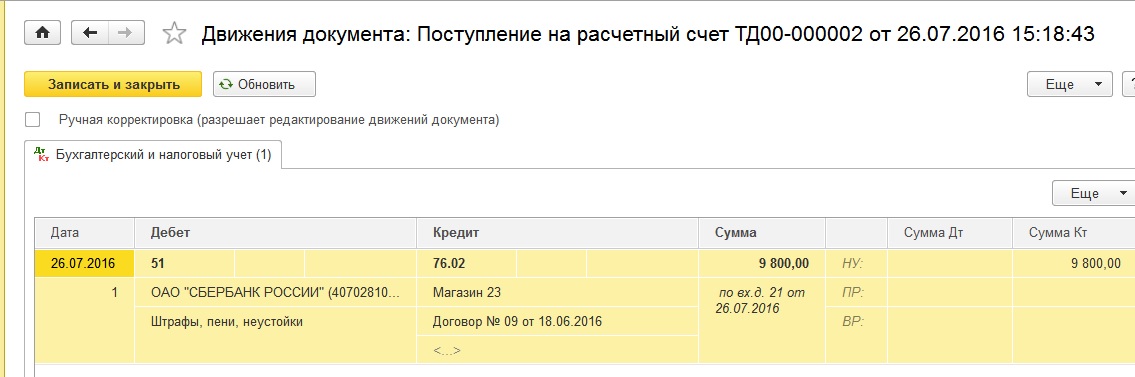

Для налогоплательщика пени представляют собой расход, отражать который нужно на счете 99 или на счете 91 — в зависимости от вида налога. То есть варианта начисления пеней в бухучете возможно два:

- через счет 99 по аналогии с налоговыми санкциями — проводкой Дт 99 Кт 68;

- через счет 91 по аналогии с пенями договорными — проводкой Дт 91-2 Кт 68.

По каким налогам пени Минфин требует отражать на счете 99, а по каким на счете 91, узнайте из Типовой ситуации от КонсультантПлюс, получив бесплатный пробный доступ.

А проводка по уплате пеней будет выглядеть так: Дт 68 Кт 51.

О том, как возникающие разницы отразятся в бухотчетности, читайте в статье «Как рассчитать бухгалтерскую прибыль (формула)?».

Итоги

Пени представляют собой вид санкций, налагаемых на налогоплательщика, задерживающего оплату налога в бюджет. Их начисление может быть отражено в бухучете одним из 2 способов: через счет 99 или 91. Выбор способа зависит от вида налога, уплата которого просрочена.

Их начисление может быть отражено в бухучете одним из 2 способов: через счет 99 или 91. Выбор способа зависит от вида налога, уплата которого просрочена.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 06.10.2008 № 106н

- Приказ Минфина России от 06.05.1999 № 33н

Как бухгалтеру отразить уплату пени по страховым взносам: основные проводки

Что такое пени и как они рассчитываются

Страховые взносы с 2017 года разделены по отношению к законодательным нормам, устанавливающим правила работы с ними:

- основная масса взносов (на ОПС, ОМС, ОСС по нетрудоспособности и материнству) стала подчиняться НК и тем требованиям, которые применяются к налоговым платежам;

-

взносы на травматизм остались под нормами закона «Об обязательном социальном страховании.

..» от 24.07.1998 № 125-ФЗ.

..» от 24.07.1998 № 125-ФЗ.

Однако требования к их оплате сохранились неизменными: страховые взносы должны быть уплачены плательщиком в необходимый срок и в полной мере. Если в силу каких-либо обстоятельств они не уплачены или оплачены не полностью, с плательщика взыскивается не только недоимка, но и санкция за просрочку оплаты, которая называется пеней.

Основанием для уплаты пеней являются требования, выставленные плательщику органом, курирующим соответствующие взносы (ИФНС или ФСС). Таким образом, пени — это расчетная сумма, которую должен уплатить плательщик, нарушивший сроки уплаты взносов.

Их расчет осуществляется в процентах за каждый день просрочки, начиная со дня, следующего за крайним сроком оплаты, который установлен законодательно.

Обратите внимание: с 09.03.2022 года был изменен порядок исчисления пени для юридических лиц. С 09.03.2022 по 31.12.2023 рассчитывать пени следует без учета периода просрочки.

То есть пени за весь период исчисляются, исходя из 1/300 ставки рефинансирования.

Методы взыскания пеней и отрицательные последствия их несвоевременной уплаты

Если плательщик пренебрег возможностью добровольно исполнить требование об уплате пеней, их взыскивают, используя следующие методы:

- направление инкассового поручения в банк плательщика;

- взыскание за счет имущества.

К тому же при нарушении сроков и полноты уплаты страховых взносов, речь идет не только о санкциях, но и о нарушении пенсионных прав застрахованных лиц.

Отрицательными последствиями неуплаты взносов являются:

- снижение возможности получения инвестиционного дохода от инвестирования средств пенсионных накоплений;

- уменьшение суммы пенсионных накоплений при их индексировании.

Отражение пени по страховым взносам в учете

В п. 7 ПБУ 1/2008 говорится о том, что предприятие само имеет возможность выбрать способ отражения расходов в учете, если он прямо не установлен законодательством. В ПБУ 10/99 отражение пеней по налогам и сборам конкретно не прописано, в нем указаны только пени за нарушение условий договоров.

В ПБУ 10/99 отражение пеней по налогам и сборам конкретно не прописано, в нем указаны только пени за нарушение условий договоров.

Причем обращаем внимание на то, что суммы дополнительно начисленных при проверке налогов и взносов можно относить к прошедшим периодам, а штрафы и пени — к периодам принятия решения по акту проверки (решения суда).

Что касается счетов, на которых их следует учитывать, то Минфин в своих последних разъяснениях (письмо от 28.12.2016 № 07-04-09/78875) рекомендует относить пени, начисленные по платежам, отличающимся от налогов на прибыль и УСН, на счета учета затрат:

Дт 26 (44) — Кт 69.

В более ранних рекомендациях Минфин предлагал использовать для отражения пени счет 99 (письмо от 15.02.2006 № 07-05-06/31).

В инструкции по применению плана счетов бухучета, утвержденной приказом Минфина от 31.10.2000 № 94н, счет 99 используется для отражения налоговых санкций.

Пени к налоговым санкциям не относятся, но в инструкции сказано, что счет 99 может использоваться и для отражения пеней за нарушение сроков оплаты взносов в корреспонденции со счетом 69.

На практике используют также вариант с отнесением пеней на прочие расходы:

Дт 91 — Кт 69.

Сумма перечисленных пеней отражается проводкой:

Дт 69 — Кт 51.

Также подчеркнем, что сумма пеней по взносам не участвует в расчете базы по налогу на прибыль (п. 2 ст. 270 НК), поэтому в отношении них возникают постоянные разницы между бухгалтерским и налоговым учетом (п. 4 ПБУ 18/02). Этим разницам соответствуют постоянные налоговые обязательства, начисляемые проводкой:

Дт 99 — Кт 68.

Итоги

Пени за несвоевременную уплату страховых взносов, не погашенные в срок, указанный в требовании налогового органа, взыскиваются в принудительном порядке за счет денежных средств страхователя или за счет его имущества при недостаточности средств на счетах. Страхователю рекомендуется самостоятельно выбрать способ отражения пени в бухгалтерском учете и отразить его в учетной политике.

Страхователю рекомендуется самостоятельно выбрать способ отражения пени в бухгалтерском учете и отразить его в учетной политике.

Подпишитесь на «Клерк.Премиум»!

Незаменимая и полная информация за смешные деньги!

• Мини-курсы каждый день

• Бесплатные вебинары по горячим темам

• Консультации по любым вопросам в день обращения

• Доступ к разборам новых правил и законов

• Курсы повышения квалификации с огромной выгодой

Оставьте заявку сейчас, чтобы получить персональную скидку.

4 Бухгалтерские операции, использующие записи в журнале, и как их вводить в QBO

Бухгалтерское программное обеспечение прошло долгий путь за последние несколько лет. Хотя хороший бухгалтер может быть бесценным, владельцам бизнеса и их вспомогательному персоналу стало довольно легко брать на себя ответственность за ввод повседневных операций, в то время как они нанимают бухгалтеров для более сложных аспектов их бухгалтерского учета и налогообложения. В то время как ввод большинства транзакций в программное обеспечение, такое как Quickbooks Online, довольно прост, есть транзакции, требующие особой обработки, описанной ниже:

В то время как ввод большинства транзакций в программное обеспечение, такое как Quickbooks Online, довольно прост, есть транзакции, требующие особой обработки, описанной ниже:

Не вдаваясь в семинар по бухгалтерскому учету, достаточно сказать, что проводка в журнале — это способ записи транзакции, когда транзакция несколько неопределенна, за пределами нормальный ход операций или в интересах времени и эффективности.

Чтобы лучше понять это, полезно понять другие типы транзакций, которые не являются записями журнала в Quickbooks Online:

Ввод операции продажи через счета-фактуры/получение платежей

Ввод операции расходов через расходы/проведение платежей

Ввод банковской операции через вкладку банковское дело

Заработная плата вводится через вкладку сотрудника

Запись в журнале часто используется для транзакций, которые происходят лишь время от времени, и поэтому для них не обязательно существует отдельный специальный журнал (например, продажи или расходы). Это также инструмент, используемый бухгалтерами для ввода корректировок или резервов на конец года или для объединения ряда транзакций, что может быть немного сложнее.

Это также инструмент, используемый бухгалтерами для ввода корректировок или резервов на конец года или для объединения ряда транзакций, что может быть немного сложнее.

Чтобы создать запись журнала в QBO, вы должны щелкнуть знак «+» (плюс) в верхнем левом углу и в четвертом столбце под «другое» выбрать запись журнала. Затем вы должны ввести дату, которая часто является датой окончания года или периода для бизнеса, и перейти к вводу счетов для транзакции. Для каждой транзакции требуется как минимум один дебет и один кредит, однако может быть неограниченное количество дебетов и кредитов. Например, транзакция для начального сальдо может иметь много позиций. Кроме того, корректировки аудита могут быть отражены в одной записи журнала с несколькими строками и многочисленными счетами.

как учитывать ссуды акционерам (кредиторская и дебиторская задолженность): Кредиторская задолженность акционера, т.е. компания должна деньги акционеру, возникает, когда акционер либо а) ссужает деньги компании, б) передает активы, такие как компьютеры, инвентарь и/или другие активы, c) выплачивает себе дивиденды или заработную плату, но решает сохранить средства, которые они должны были получить в качестве чистой заработной платы или дивидендов в компании, которые будут погашены позднее, или несет расходы. В этом случае лучше всего записать это следующим образом:

В этом случае лучше всего записать это следующим образом:

Откройте новый счет в плане счетов под названием «заем акционеров». Тип счета в QBO — это счет текущих обязательств (в балансе), а тип детализации — краткосрочные займы от связанных сторон.

Если средства поступили на банковский счет от акционера, их можно просто разместить в виде депозита или перевода на счет акционера (бухгалтерская запись не требуется). Депозит немного более гибок, чем перевод, так как вы можете указать имя акционера, но в остальном депозит и перевод в этом случае функционально одинаковы.

Если транзакция не имеет денежного воздействия, а акционер передает активы корпорации, вы должны сделать запись в журнале:

Дебет : Актив (например, компьютерное оборудование, инвентарь, мебель и т.д.)

Кредит: Акционерный заем

Дебет : Дивиденды выплачены (это счет акционерного капитала, который должен быть открыт, если он еще не существует)

Кредит: Акционерный заем

Акционер может захотеть получить номинальную сумму дивидендов в течение года, чтобы сгладить налоговую задолженность в будущие годы. но затем реинвестировать их в компанию.

но затем реинвестировать их в компанию.

Дебиторская задолженность акционера, т. е. акционер, задолжавший деньги компании, является более распространенной ситуацией и обычно возникает, когда акционер выводит средства из компании, которые он впоследствии может либо взять в качестве дивидендов, либо вернуть компании.

Используйте кредитный счет акционера, созданный в соответствии с приведенными выше инструкциями. Несмотря на то, что технически это пассивный счет, лучше иметь один ссудный счет акционера, где все транзакции могут быть зачтены друг против друга. Если есть акционерная ссуда, полученная корпорацией от акционера, будет отрицательная ответственность.

Кредитные счета акционеров применимы только к корпорациям. Индивидуальные предприниматели будут иметь счет собственного капитала владельца, который будет настроен как счет собственного капитала, а не как обязательство. В этом случае дивиденды не применяются.

Платеж с банковского счета будет классифицироваться как расход или перевод на счет ссуды акционера

Если дивиденды объявлены и выплачены, то проводка для их списания со счета ссуды акционера:

Дебет : Дивиденды выплаченные (счет акционерного капитала)

Кредит : Акционерный заем

Как учитывать расходы по корпоративному налогу, платежи и проценты/штрафы: Если ваш бизнес обычно прибыльный2 уплатить корпоративный налог в конце года.

Кроме того, в зависимости от суммы корпоративного налога вам, возможно, придется платить ежеквартальные или ежемесячные налоговые платежи. Если платежи производятся после определенных сроков, могут также применяться проценты и/или штрафы по корпоративному подоходному налогу

Кроме того, в зависимости от суммы корпоративного налога вам, возможно, придется платить ежеквартальные или ежемесячные налоговые платежи. Если платежи производятся после определенных сроков, могут также применяться проценты и/или штрафы по корпоративному подоходному налогуНесмотря на то, что в соответствии с GAAP существуют сложные правила расчета и отражения налога на прибыль, большинство компаний обычно могут отражать сумму к уплате и соответствующие расходы в соответствии с их налоговой декларацией.

Для учета корпоративного подоходного налога необходимо создать два новых счета в вашем плане счетов:

Расход по подоходному налогу, который является счетом расходов (мне нравится использовать «прочие расходы» для этого типа счета, чтобы он отображался под все прочие расходы в отчете о прибылях и убытках)

Подоходный налог к уплате, который является текущим обязательством.

Расходы по корпоративному налогу из налоговой декларации просто регистрируются в журнале на дату окончания года корпорации следующим образом:

Дебет: Расходы по подоходному налогу

Кредит: Подоходный налог к уплате

При уплате корпоративного подоходного налога, как правило, через несколько месяцев после окончания года:

Из банковской загрузки в QBO классифицируйте платеж как платеж/расход по подоходному налогу к уплате (помните, что вы уже настроили расходы чтобы не дублировать) и указать название налоговой инспекции, которой она выплачивается

Если сумма платежа превышает сумму расходов из-за процентов и/или штрафов, вы должны «разделить» транзакцию в банковской загрузке, создать новый счет расходов для «процентов и штрафов» и распределить соответствующие суммы по категориям проценты и штрафы, а остаток относится на налог на прибыль к уплате.

Это очистит счет обязательства по подоходному налогу, если будет выплачена полная сумма остатка.

Это очистит счет обязательства по подоходному налогу, если будет выплачена полная сумма остатка.

Если вы вводите расходы по корпоративному налогу в качестве записи в журнале:

Дебет: Расход по подоходному налогу

Кредит: Подоходный налог к уплате

При уплате налога на прибыль к уплате:

Дебет: Подоходный налог к уплате (уменьшение обязательства)

3 90 и штрафы (если применимо)

Кредит : Банковский счет, с которого производится платеж (на всю сумму платежа)

Как записывать расходы домашнего офиса:Акционеры/сотрудники корпораций и владельцы индивидуальных предприятий могут иметь право на вычет расходов на домашний офис при определенных обстоятельствах. Если вы получите право:

Создайте электронную таблицу, в которой перечислены 100% из следующих расходов на домашний офис за год, включая:

Рента

Плата за кондо

Процентная часть залоговой выплаты

UTILTIE

Property and School Taxes

Insurance

Property maintenance (eg.

cleaning lady or gardener)

cleaning lady or gardener)Repairs to the property as a whole

Telephone

Internet

В электронной таблице укажите процент дома, который относится только к части домашнего офиса, и умножьте на общую сумму, указанную выше, чтобы получить расходы на домашний офис для каждой категории

Настройте каждую категорию выше в плане счетов как расход. Каждая категория также может быть указана как подкатегория расходов домашнего офиса для большей ясности.

Создайте запись в журнале следующим образом:

Дебет : Аренда, плата за квартиру, страхование и т. д. (каждая категория в отдельной строке с соответствующей суммой, относящейся к домашнему офису. Все это может быть одной записью в журнале).

Кредит: Заем акционера (тогда общая сумма расходов на домашний офис может быть выплачена акционеру)

Налог с продаж также может быть введен в журнал. Например, телефон, интернет и гидроэнергетика облагаются налогом с продаж. Для этого определите сумму расходов на домашний офис по приведенной выше формуле, но до вычета налогов с продаж.

Например, телефон, интернет и гидроэнергетика облагаются налогом с продаж. Для этого определите сумму расходов на домашний офис по приведенной выше формуле, но до вычета налогов с продаж.

При вводе записи журнала прокрутите вправо и найдите столбец налога с продаж. Затем выберите код, который относится к вашей провинции. Это позволит распределить налог с продаж в налоговый отчет.

Как учитывать амортизационные отчисления и накопленную амортизацию: Определенные дорогостоящие приобретения активов со сроком полезного использования более одного года, такие как компьютеры, принтеры, сотовые телефоны, мебель, фотооборудование, машины и т. д., отражаются в балансе как основные средства (основные средства). а не расходы на прибыль-убыток. Затем они амортизируются с течением времени с использованием одного из нескольких методов. Метод расчета амортизации, используемый Налоговой службой Канады (CRA), представляет собой метод уменьшающегося остатка. Каждому активу присваивается определенный класс CCA (надбавка на капитальные затраты), который имеет заранее определенную ставку. Например, компьютеры и связанные с ними покупки относятся к классу 50, а мебель и фотооборудование — к классу 8 с нормой амортизации 20%.

Например, компьютеры и связанные с ними покупки относятся к классу 50, а мебель и фотооборудование — к классу 8 с нормой амортизации 20%.

Расчет амортизации основан на неамортизированной капитальной стоимости, которая представляет собой стоимость активов за вычетом любой амортизации, начисленной в предыдущие годы. В первый год применяется правило полугодия, что означает, что допускается только 50% амортизации. См. пример расчета CCA

Обратите внимание, что другие методы амортизации могут использоваться для целей финансовой отчетности, включая прямолинейный метод или производственные единицы, если это дает более точное представление об использовании актива.

Для записи записи в журнале QBO:

Настройте счет амортизационных отчислений. Вы можете настроить учетную запись для каждой категории активов, например. амортизация компьютерного оборудования, амортизация мебели и т. д. ИЛИ вы можете настроить один комбинированный счет расходов.

QBO имеет это как «Прочие расходы» при прокрутке типа детализации, однако может быть более целесообразно показать это как «расходы», поскольку они являются частью операционных расходов. Для подробного типа вы можете использовать другие общие/административные расходы

Для подробного типа вы можете использовать другие общие/административные расходы

Затем вы должны создать счета накопленной амортизации для каждого актива. Это позволяет отслеживать амортизированную стоимость каждого актива. Счет накопленной амортизации является контрсчетом, поскольку он всегда будет иметь отрицательное сальдо, в то время как активы обычно положительны. Учетная запись в QBO будет создана как учетная запись «основные средства», где вы выберете накопленную амортизацию в качестве типа детализации. При наименовании счета принято называть его накопленной амортизацией (депн) — компьютер или мебель и т. д. в зависимости от категории актива, к которому он относится.

Бухгалтерская запись об амортизации выглядит просто:

Дебет . Расходы на амортизацию

Кредит. Накопленная амортизация

Запись в журнале, хотя обычно это входит в компетенцию бухгалтеров, также может выполняться владельцами бизнеса и вспомогательным персоналом, особенно для простых транзакций, подобных перечисленным выше. Следует отметить, что если вы не уверены в том, как вводить запись в журнале, или если транзакция сопряжена с некоторыми сложностями, лучше проконсультироваться со своим бухгалтером, а не делать неверную запись, которая может исказить вашу финансовую отчетность и вызвать цепочку ошибок. вопросы.

Следует отметить, что если вы не уверены в том, как вводить запись в журнале, или если транзакция сопряжена с некоторыми сложностями, лучше проконсультироваться со своим бухгалтером, а не делать неверную запись, которая может исказить вашу финансовую отчетность и вызвать цепочку ошибок. вопросы.

Роника Ханна — специалист по бухгалтерскому учету и финансам, которая помогает малым предприятиям достигать своих финансовых целей. Она является автором нескольких книг для малого бизнеса , а также предоставляет финансовые консультационные услуги 6 9.

S подпишитесь на нашу еженедельную рассылку новостей , чтобы получать статьи, советы, инструменты и специальные предложения для малого бизнеса.

Как делать проводки по начисленным процентам в бухгалтерском учете

По

Команда Инвестопедии

Полная биография

Участники Investopedia имеют разный опыт работы, и за более чем 20 с лишним лет свой вклад внесли тысячи опытных писателей и редакторов.

Узнайте о нашем редакционная политика

Обновлено 25 декабря 2021 г.

Рассмотрено

Майкл Дж. БойлРассмотрено Майкл Дж. Бойл

Полная биография

Майкл Бойл — опытный специалист в области финансов, более 10 лет занимающийся финансовым планированием, деривативами, акциями, фиксированным доходом, управлением проектами и аналитикой.

Узнайте о нашем Совет финансового контроля

Факт проверен

Ярилет Перес

Факт проверен Ярилет Перес

Полная биография

Ярилет Перес — опытный мультимедийный журналист и специалист по проверке фактов со степенью магистра журналистики. Она работала в нескольких городах, освещая последние новости, политику, образование и многое другое. Она специализируется в личных финансах и инвестициях, а также в сфере недвижимости.

В бухгалтерском учете начисленные проценты отражаются как заемщиками, так и кредиторами:

- Заемщики указывают начисленные проценты как расходы в отчете о прибылях и убытках и текущие обязательства в балансе.

- Кредиторы указывают начисленные проценты как доход и оборотный актив соответственно.

Записи в главную бухгалтерскую книгу по начисленным процентам, а не по полученным процентам, обычно имеют форму корректирующих проводок, компенсируемых счетом дебиторской или кредиторской задолженности. Начисленные проценты обычно отражаются в конце отчетного периода.

Начисленные проценты накапливаются с течением времени и не имеют значения для операционной производительности компании в течение определенного периода.

Накопленные проценты обычно считаются оборотным активом для кредитора или текущим обязательством для заемщика, поскольку ожидается, что они будут получены или выплачены в течение одного года.

Ключевые выводы

- Этот процесс основан на методе начисления, который учитывает экономическую деятельность, когда она происходит, а не когда она получена.

- Начисленные проценты указываются как расходы в отчете о прибылях и убытках заемщика.

- Он указан кредитором как доход и текущий актив.

Использование начисленных процентов основано на методе учета по методу начисления, при котором хозяйственная деятельность учитывается в момент ее осуществления независимо от получения платежа. Этот метод следует принципу сопоставления бухгалтерского учета, который гласит, что доходы и расходы регистрируются, когда они происходят, а не когда платеж получен или произведен.

Начисленные проценты обычно отражаются в последний день отчетного периода.

(В отличие от принципа начисления, принцип кассового учета признает событие, когда за событие получены денежные средства или компенсация.)

Корректировка записей

Предположим, фирма получает кредит в банке для расширения своих деловых операций. Процентные платежи должны выплачиваться ежемесячно, начиная с 1 января. Несмотря на то, что процентные платежи не производятся в период с середины декабря по 31 декабря, отчет о прибылях и убытках компании за декабрь должен отражать прибыльность, показывая начисленные проценты как расходы. Ведь эти средства в конечном итоге уходят из бизнеса.

Процентные платежи должны выплачиваться ежемесячно, начиная с 1 января. Несмотря на то, что процентные платежи не производятся в период с середины декабря по 31 декабря, отчет о прибылях и убытках компании за декабрь должен отражать прибыльность, показывая начисленные проценты как расходы. Ведь эти средства в конечном итоге уходят из бизнеса.

Как настроить

В этом случае компания создает корректирующую проводку, дебетуя процентные расходы и кредитуя проценты к уплате. Размер записи равен начисленным процентам с даты кредита до 31 декабря.

Типичные корректирующие проводки включают балансовый счет для процентов к уплате и счет отчета о прибылях и убытках для процентных расходов.

Точный и своевременный учет начисленных процентов важен для кредиторов и инвесторов, которые пытаются предсказать будущую ликвидность, платежеспособность и прибыльность компании.

Выпущенные облигации

Иногда корпорации готовят облигации к одной дате, но откладывают их выпуск на более позднюю дату. Любые инвесторы, приобретающие облигации по номинальной стоимости, обязаны уплатить эмитенту начисленные проценты за истекший период времени. Компания брала на себя риск до его выпуска, а не инвестор, так что часть премии за риск закладывается в цену инструмента.

Любые инвесторы, приобретающие облигации по номинальной стоимости, обязаны уплатить эмитенту начисленные проценты за истекший период времени. Компания брала на себя риск до его выпуска, а не инвестор, так что часть премии за риск закладывается в цену инструмента.

Только номинальная стоимость

Имейте в виду, что это работает только в том случае, если инвесторы покупают облигации по номинальной стоимости. Бухгалтерская проводка компании кредитует облигации, подлежащие уплате, по номинальной стоимости, кредитует проценты, подлежащие уплате, на начисленные проценты, и компенсирует их путем дебетования денежных средств на сумму номинала плюс начисленные проценты.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей.

..» от 24.07.1998 № 125-ФЗ.

..» от 24.07.1998 № 125-ФЗ. То есть пени за весь период исчисляются, исходя из 1/300 ставки рефинансирования.

То есть пени за весь период исчисляются, исходя из 1/300 ставки рефинансирования. Пени к налоговым санкциям не относятся, но в инструкции сказано, что счет 99 может использоваться и для отражения пеней за нарушение сроков оплаты взносов в корреспонденции со счетом 69.

Пени к налоговым санкциям не относятся, но в инструкции сказано, что счет 99 может использоваться и для отражения пеней за нарушение сроков оплаты взносов в корреспонденции со счетом 69. Это очистит счет обязательства по подоходному налогу, если будет выплачена полная сумма остатка.

Это очистит счет обязательства по подоходному налогу, если будет выплачена полная сумма остатка. cleaning lady or gardener)

cleaning lady or gardener)