С 1 января 2021 года система налогообложения в виде единого налога на вмененный доход (ЕНВД) не применяется (Федеральный закон от 29.06.2012 № 97-ФЗ)

Размер:

A

A

A

Цвет: C C C

Изображения Вкл. Выкл.

Обычная версия сайта

Данный сайт использует cookies. Продолжая им пользоваться, Вы соглашаетесь на обработку персональных данных в соответствии с Политикой в отношении обработки и защиты персональных данных

Администрация города Твери

г. Тверь, ул. Советская, д. 11

+7 (4822) 36-10-76

- Город

- Городской дневник

- Тверь онлайн

- Туристическая информация

- Общественный транспорт

- История

- Устав города Твери

- Открытые данные

- Камеры ГИБДД

- Справочные и экстренные службы

- Администрация

- Муниципальные услуги

- Бюджет

- Структура администрации

- Муниципальные предприятия

- Муниципальные учреждения

- Муниципальные торги

- Муниципальный и ведомственный контроль

- Противодействие коррупции

- Муниципальная служба

- Муниципальное имущество

- Газета «Вся Тверь»

- Межмуниципальное сотрудничество

- Документы специальной оценки

- Развитие

- Сделано в Твери

- Социально — экономическое развитие

- Реализация предложений граждан

- Муниципальные программы

- Административная реформа

- Инвестиции

- Тарифы на коммунальные услуги

- Тверь 900

- Документы

- Муниципальные правовые акты

- Проекты муниципальных правовых актов

- Оценка проектов нормативно — правовых актов

- Градостроительство

- Общественные обсуждения

- Контакты

- Адреса и телефоны

- Интернет приемная

- Порядок и время приема

- Порядок обжалования

- Ответы на обращения граждан затрагивающие интересы неопределенного круга лиц

- Обзоры обращений граждан и организаций

Что такое ЕНВД? Особенности вменёнки смотреть онлайн видео из категории «Налоги»

Сегодня мы поговорим о едином налоге на вменённый доход. Или о вменёнке. Что это такое, чем интересно и где кроется опасность.

Или о вменёнке. Что это такое, чем интересно и где кроется опасность.

Скорее всего, Вы уже слышали о волшебной системе налогообложения, при которой и кассовый аппарат не нужен и о доходе отчитываться не надо, заплатил фиксированную сумму, да работай спокойно.

Это всё правда, и не может не радовать. Но тут есть подводные камни. О них вспоминают редко, но часто об них спотыкаются.

Для начала определимся с терминологией. Дело в том, что Налоговый кодекс организм живой и постоянно развивающийся. Вместо того, чтобы переписать его раз и навсегда, введя новую редакцию, его постоянно дописывают и редактируют. В итоге мы имеем документ с двойным или даже тройным дном.

Чтобы не путаться, мы с вами договоримся, что система налогообложения применяется ко всей деятельности предприятия или предпринимателя, а спецрежим к какому-то определённому виду деятельности. С этой точки зрения ЕНВД – это спецрежим, а УСН – система налогообложения.

Плюсы ЕНВД

- Применяя ЕНВД наличные деньги можно принимать без использования кассового аппарата, но только до 1 июля 2018 года.

Если Вы смотрите нас из будущего и для вас июль 18 года позади, то, к сожалению, ваш поезд уже ушёл. Если, конечно, наши законотворцы ничего не поменяли за это время.

Если Вы смотрите нас из будущего и для вас июль 18 года позади, то, к сожалению, ваш поезд уже ушёл. Если, конечно, наши законотворцы ничего не поменяли за это время. - Государство не интересует реальный доход плательщиков ЕНВД. Получаете ли вы сверхприбыли, работаете ли в убыток, вам надо платить фиксированную сумму.

- Из единого налога на вменённый доход можно вычитать социальные взносы. Это взносы в пенсионный фонд, на медицинское и социальное страхование. Если у вас есть сотрудники, то налог можно сократить вполовину. А если вы ИП без работников, то может так случиться, что налога к уплате не получится вообще.

- Единый налог на вменённый доход освобождает вас от уплаты НДС, налога на имущество, налога на прибыль для предприятий и НДФЛ для предпринимателей.

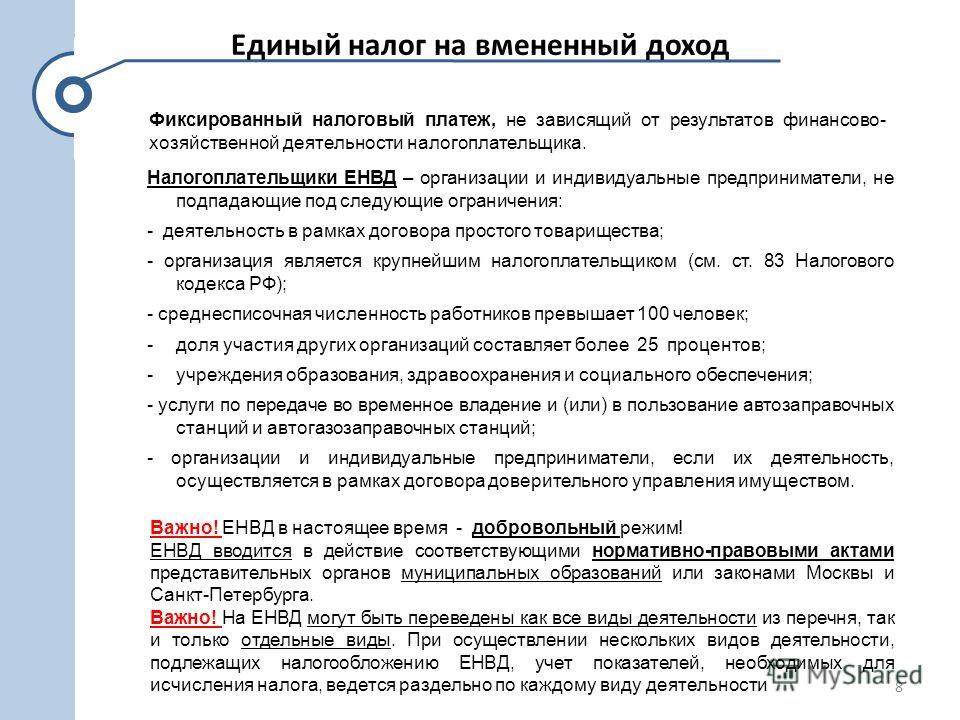

Кто может применять ЕНВД?

ЕНВД могут применять индивидуальные предприниматели и предприятия малого и среднего бизнеса. Т.е. если ваше предприятие является крупнейшим налогоплательщиком, то использовать вменёнку вы не сможете.

Вы сможете применять единый налог на вменённый доход, если ваш регион об этом позаботился и ваше правительство издало соответсвующий закон. ЕНВД относится к местным налогам, поэтому его применение регулируется местным законодательством.

Ещё одно немаловажное условие – переводу на вмененку подлежит определённый вид деятельности, а не всё предприятие целиком. Ранее мы с вами договорились, что именно поэтому будем называть ЕНВД спецрежимом.

Самые популярные виды деятельности, по которым применяют вменёнку – это услуги населению (например парикмахерская), розничная торговля, грузо- и пассажиро-перевозки.

Поскольку ЕНВД применяется только к одному виду деятельности, то при регистрации предприятия или ИП необходимо подумать – какая система налогообложения будет применяться для бизнеса в целом.

Приведём пример. Вы реши открыть магазин. Это розничная торговля. Её можно перевести на ЕНВД. Сняли помещение, заполнили его товаром, украсили вход шариками и открыли двери для покупателей. Подали заявление в налоговую о постановке на учёт в качестве плательщика ЕНВД и спокойно работаете. В один прекрасный день к вам приходит солидный покупатель и говорит, что возьмёт много вашего товара и просит выставить счёт на реквизиты организации или ИП. Отлично. Вы даже скидку предоставите. А что в этом случае с налогами? Это уже не розница. Это оптовая продажа. Значит и под вменёнку такая сделка не подходит. Налоги с этой продажи надо рассчитать и заплатить по той системе налогообложения, которую вы выбрали при регистрации. Если же вы не выбрали ничего, то следовательно по умолчанию находитесь на основной системе, а значит надо платить НДС и налог на прибыль (или НДФЛ для предпринимателей).

Подали заявление в налоговую о постановке на учёт в качестве плательщика ЕНВД и спокойно работаете. В один прекрасный день к вам приходит солидный покупатель и говорит, что возьмёт много вашего товара и просит выставить счёт на реквизиты организации или ИП. Отлично. Вы даже скидку предоставите. А что в этом случае с налогами? Это уже не розница. Это оптовая продажа. Значит и под вменёнку такая сделка не подходит. Налоги с этой продажи надо рассчитать и заплатить по той системе налогообложения, которую вы выбрали при регистрации. Если же вы не выбрали ничего, то следовательно по умолчанию находитесь на основной системе, а значит надо платить НДС и налог на прибыль (или НДФЛ для предпринимателей).

Есть ещё одно отличие спецрежима от системы налогообложения. Постановка на учёт производится по месту осуществления деятельности. Т.е. если ваше предприятие зарегистрировано в Москве или вы как ИП там прописаны, а деятельность собираетесь вести в Якутске, то и смотреть информацию по условиям применения ЕНВД надо для региона Республика Саха. Платить налог Вы будете туда же.

Платить налог Вы будете туда же.

Перейти на ЕНВД: что сделать сначала?

Если вы задумались о применении вменёнки сделайте следующие шаги:

- Определите, действует ли этот спецрежим в вашем регионе. Актуальная информация размещена на сайте налоговой инспекции.

- Определите, попадает ли ваш вид деятельности под этот спецрежим.

- Определите, можете ли вы в принципе применять ЕНВД

- Посмотрите на календарь. Если 1 июля 2018 года же прошло, то уточните в налоговой или в любой бухгалтерской конторе – надо ли применять кассовый аппарат при приёме наличных денег. А если и 1 января 2021 года осталось позади, то уточните – жива ли вменёнка вообще. Видео снимается в мае 2017 года и вся представленная информация действительна на этот момент.

- Определите, какую систему налогообложения будете применять для деятельности не попадающей под ЕНВД.

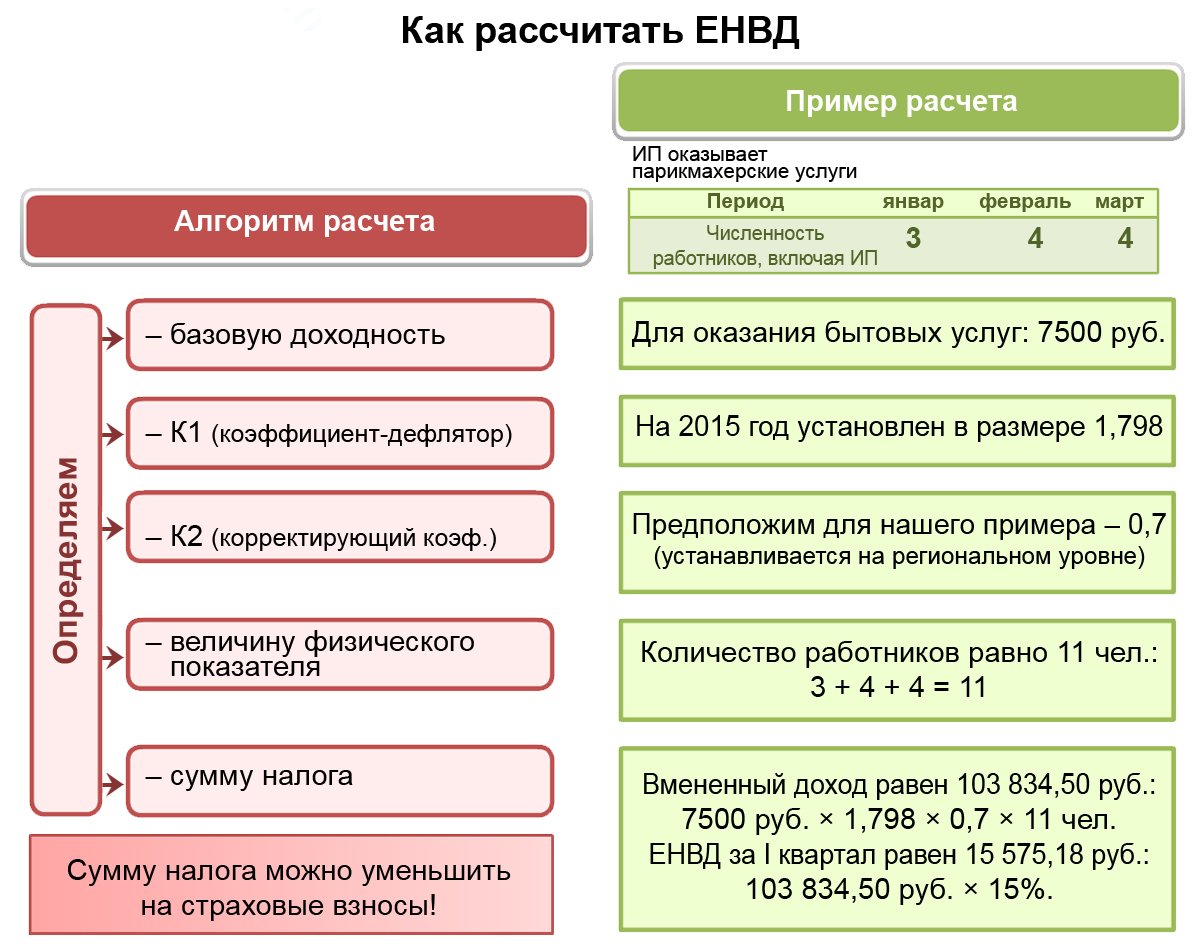

- Рассчитайте сумму налога, которую придётся уплачивать. Возможно, она окажется большой и упрощёнка будет для вас выгодней.

- Подавайте заявление в налоговую и действуйте!

Как списать UTV на налоги

Если вы фермер, UTV — важная часть сельскохозяйственного оборудования. Проблема с бизнес-оборудованием заключается в том, что оно увеличивает ваши налоговые обязательства, которые в большинстве случаев могут быть значительными.

Тем не менее, некоторое сельскохозяйственное оборудование, такое как UTV и side-by-side, может быть списано на налоги, что уменьшит сумму, которую вы платите в качестве налогов на них. Конечная цель списания UTV заключается в том, что оно помогает сократить расходы на ведение вашего бизнеса.

Если вы не знаете, как подать заявление на списание налогов с UTV, вот подробное руководство:

Изображение из

www.honda.co.uk

Зачем списывать свой UTV?

Подача налогового списания помогает сократить ваши налоги, чтобы перевести вас в более низкую налоговую категорию, поэтому вы не платите столько, сколько платили бы правительству. Списание расходов применяется к малым предприятиям, физическим лицам, корпорациям и самозанятым. Следовательно, вы можете списать свой UTV на налоги, если попадаете в любую из этих категорий.

Списание расходов применяется к малым предприятиям, физическим лицам, корпорациям и самозанятым. Следовательно, вы можете списать свой UTV на налоги, если попадаете в любую из этих категорий.

Хотя IRS определяет, какие расходы подлежат списанию, некоторые расходы подлежат вычету.

Варианты списания UTV

Есть разные варианты и способы подать УТВ на списание по налогам, но важно знать, под каким налоговым кодом ее подавать. Хотя это списание доступно в США, ваш штат определяет правильный способ его подачи. Следовательно, важно понимать налоги, чтобы сэкономить деньги на вашем UTV.

Вот два основных способа списать свой UTV на налоги

Раздел 179

Независимо от вашего штата, вы, скорее всего, спишете свой UTV в соответствии с разделом 179 налогового кодекса IRS. В разделе говорится, что бизнес может вычесть покупную цену оборудования, купленного в течение прошлого налогового года.

При этом, когда вы покупаете оборудование, такое как UTV, для своего бизнеса, вы можете вычесть общую стоимость из своего валового дохода при подаче налоговой декларации. Это должно побудить предприятия приобретать необходимое оборудование для развития своего бизнеса.

Это должно побудить предприятия приобретать необходимое оборудование для развития своего бизнеса.

Помимо вашего UTV, большая часть вашего оборудования также подлежит списанию. Кроме того, оборудование может быть новым или старым, но оно должно быть новым для вашего бизнеса в течение налогового года.

Ограничения: хотя списание вашего UTV в соответствии с разделом 179 может показаться замечательным, стоит отметить, что оно имеет несколько ограничений. Во-первых, существует денежное ограничение, которое гласит, что только оборудование стоимостью менее 1 миллиона долларов США может претендовать на списание, а общее списание для бизнеса не должно превышать 2,5 миллиона долларов США. Еще одно ограничение этого раздела заключается в том, что для того, чтобы часть оборудования соответствовала требованиям, она должна использоваться в коммерческих целях не менее 50% времени.

Амортизационный бонус

Еще одним способом списать свой UTV на налоги является амортизационная премия.

Подача списания UTV в соответствии с амортизационной премией немного похожа на раздел 179 с точки зрения процента использования для бизнеса, поскольку он также требует, чтобы оборудование использовалось не менее чем на 50% для бизнеса.

Это более полезный вариант, чем раздел 179, для крупных предприятий, поскольку они, скорее всего, превысят максимальный предел для раздела 179.. Амортизационный бонус не имеет максимального предела.

ХИТ

ENDURO LIGHT Графит

самый прочный

458

евроХИТ

ENDURO Camogrey

самый прочный

657

евроENDURO Graphite

самый прочный

279

евроХИТ

самый прочный

657

евроAQUAMASTER-ZIP LIGHT Camogrey

с центральной молнией

598

евроХИТ

ENDURO LIGHT Camogrey

самый прочный

458

евроAQUAMASTER LIGHT Красный

надежность и комфорт

438

евроNEODRY Черный

НОСКИ ИЗ НЕОПРЕНА

17

евро11,90 евро

ENDURO Camogrey

самый прочный

279

евроАКВАМАСТЕР Синий

надежность и комфорт

647 9 евро0003

-20%

ХИТ

АКВАМАСТЕР Красный

надежность и комфорт

259

евро207,20 евро

-40%

ХИТ

АКВАМАСТЕР Оранжевыйнадежность и комфорт

259

евро155,40 евро

АКВАМАСТЕР Красный

надежность и комфорт

677

евроENDURO BF Camogrey

Вейдерсы

528

евроALL SEASON Черный

ТЕРМОБЕЛЬЕ ВЫСОКОЙ АКТИВНОСТИ

69

евроENDURO BF Camogrey

Вейдерсы

329

евроMUDWAY Graphite

НАДЕЖНАЯ КУРТКА

179

евроMUDWAY Camogrey

НАДЕЖНАЯ КУРТКА

179

евроNEOSENSOR Camoarmy

ПОЛУБЕЗ ПАЛЬЦЕВ ПЕРЧАТКИ

12

евро8,40 евро

MUDWAY Красный

НАДЕЖНАЯ КУРТКА

179

евроПосмотреть все

Владельцы бизнеса: Налоговый бонус ATV и UTV прекращается 31/12 | Сидар-Крик Моторспортс

Cedar Creek Motorsports

7518 State Highway 60

Milwaukee, WI 53012

США

Телефон: 262. 377.5700

377.5700

Факс: 262.377.4009

Назад

19 ноября 2019 г. Новости Сидар-Крик Motorsports

- квадроцикл

- Защитник

- УТВ

- Налоги

- налоговый вычет

- рейнджер

- списывать

- оборудование

Ваши привилегии заканчиваются 31 декабря, если вы являетесь владельцем бизнеса и думаете о новом квадроцикле или квадроцикле Side by Side и прицепах.

Сейчас лучшее время для покупки оборудования для вашего бизнеса. В соответствии с налоговым законодательством, подписанным президентом Трампом в 2017 году, положения раздела 179 были расширены для владельцев бизнеса, таких как вы, чтобы предлагать бонус за первый год до вычесть 100 процентов вашей стоимости и 100-процентная амортизация оборудования для вашего бизнеса, приобретенного до 31 декабря 2022 года. администрация. Если вы хотите получить это преимущество для своего бизнеса, мы предлагаем в 2022 году инвестировать в такое оборудование, как внедорожники. убыток за 2022 год*.

администрация. Если вы хотите получить это преимущество для своего бизнеса, мы предлагаем в 2022 году инвестировать в такое оборудование, как внедорожники. убыток за 2022 год*.

IRS считает квадроциклы и UTV Side by Side оборудованием. Есть смысл загрузить его крышей, лобовыми стеклами, дверьми кабины, лебедкой, снегоочистителем, гусеницами и необходимыми для работы аксессуарами.

ПОДХОДЯЩИЕ ГРУЗОВЫЕ АВТОМОБИЛИ

Can-Am Maverick или Defender

Honda Pioneer и Talon

Polaris Ranger, General или RZR

Kawasaki Mule и Teryx

CFMOTO UForce и ZForce

КВАЛИФИКАЦИОННЫЕ Квадроциклы

Polaris Sportsman

Квадроцикл Can-Am Outlander

Honda Foreman, Rubicon, Rancher 4×4

Kawasaki Brute Force

CFMoto CForce ATV

ЦИТАТА от Cedar Creek Motorsports , чтобы получить лучшее предложение на новый или подержанный квадроцикл или UTV, подпадающий под действие Раздела 179.

Если Вы смотрите нас из будущего и для вас июль 18 года позади, то, к сожалению, ваш поезд уже ушёл. Если, конечно, наши законотворцы ничего не поменяли за это время.

Если Вы смотрите нас из будущего и для вас июль 18 года позади, то, к сожалению, ваш поезд уже ушёл. Если, конечно, наши законотворцы ничего не поменяли за это время.