Бухгалтерский учет для ресторана, кафе; налогообложение в ресторанном бизнесе

Компания «Бухгалтерия ПРОФ» предоставляет услуги бухгалтерского учета в ресторане. Бухучет в ресторанном бизнесе строится по таким же принципам, как и учет в других компания. Но, не смотря на видимую схожесть, бухгалтерский учет в ресторане имеет ряд нюансов и трудностей, а так же вариантов для их разрешения.

Ценообразование в ресторане

Наиболее актуальная для ресторанного бизнеса модель ценообразование – соединение себестоимости товара и процента от наценки.

Основная задача – «отбить» себестоимость с учетом трудоемкости приготовления/обслуживания и получить прибыль.

На формирование цены влияют внешние и внутренние факторы:

- Класс и категория заведения;

- Себестоимость продукции и предоставляемых услуг;

- Решение стратегических маркетинговых задач;

- Решение текущих тактических задач.

Кроме того, на ценообразование влияют такие факторы, как расположение, тарифы, цены на используемое сырье.

Учет производства

Учет продуктов питания в бухгалтерии предприятия общественного питания ведется двумя методами:

- Сальдовым;

- Количественно-суммовым.

Сальдовый (или оперативно-суммовой) метод предполагает, что стоимость товаров (продукты питания) подлежит учету бухгалтером, тогда как наименование, количество, сортамент, цена учитывается кладовщиком. Именно кладовщик подает бухгалтеру сведения о поступлении или расходе в виде товарных отчетов.

Количественно-суммовой метод предполагает, что бухгалтерия ведет строгий учет продукции в форме картотеки на каждую позицию с фиксацией цены и сорта. Налицо дублирование складского учета с той разницей, что бухгалтер наряду с ценой и названием вносит в карточку информацию о стоимости товара.

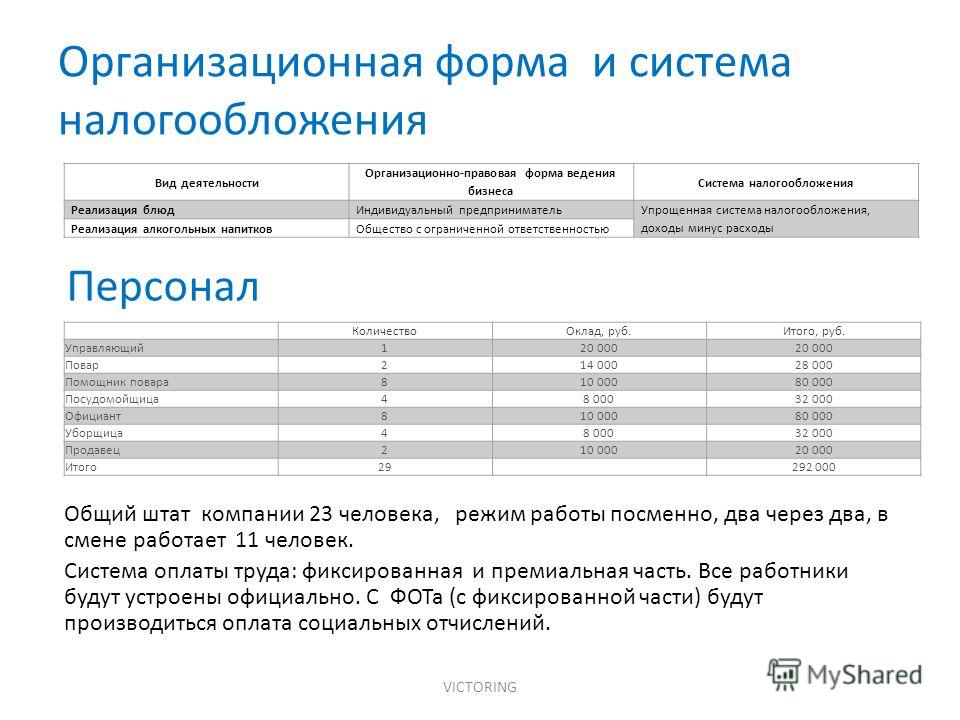

Учет оплаты труда в ресторане

Фонд оплаты труда (ФОТ) ресторана, кафе, закусочной формируется на основании ставки (возможно, двойной), премий и процента. Некоторые заведения делают ставку именно на систему бонусов для персонала.

Некоторые заведения делают ставку именно на систему бонусов для персонала.

Учет оплаты труда в ресторане в первую очередь направлен на соблюдение законодательных требований и норм. Бухгалтер на основании показателей рабочего времени, положений трудового или срочного договора, фиксированного оклада, штатного расписания имеет возможность корректного расчета заработной платы.

Важным условием соблюдения законодательства РФ является не только своевременная выплата зарплаты управляющему и сотрудникам, но и перечисление налогов в бюджеты разных уровней, удержание НДФЛ. Аутсорсинг гарантирует отсутствие нарушений.

Подготовка необходимых документов

Сложность документооборота заключается в том, что в нем необходимо отражать производственные процессы, реализацию и обеспечение потребления товаров общественного питания. На все перечисленные процессы прямым образом влияет качественно сформированный складской учет.

Калькуляция себестоимости продуктов – это один из самых важных этапов налогообложения в ресторанном бизнесе. Главной документацией в данной операции является калькуляционная карта, составляющаяся для каждой позиции меню в отдельности. Карта определяет конечную стоимость блюда.

Главной документацией в данной операции является калькуляционная карта, составляющаяся для каждой позиции меню в отдельности. Карта определяет конечную стоимость блюда.

Для того, чтобы рассчитать и отразить в бухучете нормы расходования сырья для приготовления готовых блюд, формируются технологические карты, которые так же создаются для каждой готовой продукции.

В технологической карте отражаются следующие данные:

- Полное название продукции;

- Сфера, в которой карта будет применяться;

- Список сырья, используемого для создания конечного продукта;

- Установленные качественные показатели сырья;

- Установка для сырьевой продукции массы брутто и нетто;

- Норма выпуска блюда или полуфабриката;

- Перечень этапов готовки;

- Данные о составе и энергетической ценности и др.

Оптимальная система налогообложения

Опытные бухгалтеры компании «Бухгалтерия ПРОФ» организуют раздельный бухгалтерский учет в вашем ресторане на любой системе налогообложения. Ресторанный бизнес, ведущий свою деятельность по УСН, должен соответствовать некоторым требованиям, чтобы попасть под «упрощенку».

Ресторанный бизнес, ведущий свою деятельность по УСН, должен соответствовать некоторым требованиям, чтобы попасть под «упрощенку».

Например, если площадь зала, в котором проходит обслуживание посетителей, превышает 150 квадратных метров, то вам потребуется переход на ЕНВД, который так же входит в перечень наших дополнительных услуг.

УСН подходит тем ресторанам, доход которых нельзя назвать постоянным. Например заведения, которые зависят от сезонных перепадов выручки. Так же, при выборе «упрощенки» по льготным налоговым ставкам, вам необходимо вести бухучет, чтобы уменьшить налогооблагаемую базу.

Документооборот ресторана на ЕНВД требует следующих условий:

Зал, в котором обслуживаются посетители должен быть меньше 150 квадратных метров;

Общее количество сотрудников в течение года – менее 100 чел.;

Процент участия иных организаций в доходе заведения – не более 25% и др.

Для ИП

Бухгалтерский учет в ресторане для индивидуальных предпринимателей не так прост. Что нужно сделать:

Что нужно сделать:

- Выбрать систему налогового учета;

- Вести книгу доходов и расходов;

- Учитывать доходы кассовым методом.

Важно, что для ИП применять любую систему налогообложения: УСН, ЕНДВ, патент. Какая именно выгодна, зависит от деталей. Например, если ИП – владелец летнего кафе и бизнес сезонный, то можно купить патент на несколько месяцев и не пользоваться ККМ. Если выбрать систему УСН «Доходы», то не придется подсчитывать расходы.

Практика показывает, что для многих предпринимателей система «Доходы минус расходы» при 15-процентной ставке оказывается существенно менее выгодной, чем 6-процентая система «Доходы». Выгодным вариантом может стать и единый доход на вмененный доход.

Для ООО

Наши специалисты предложат оптимальный вариант налогообложения и для ООО с учетом специфики вашего бизнеса. Для ресторанов, кафе, закусочных и других организаций системы общественного питания можно выбрать ЕНДВ, УСН или ОСНО. Важно, что юридическое лицо этой формы собственности обязано вести полноценный бухгалтерский и налоговый учет.

Для ООО выгодно применение ЕНДВ. Если в ресторане или кафе есть гостевой зал площадью менее 150 м, применение вмененного дохода возможно. Сложность учета заставляет владельцев использовать ОСНО в ресторанном бизнесе. Наши специалисты предложат оптимальный вариант для вашего заведения, организуют бухгалтерский и налоговый учет, оптимизируют расходы.

Инвентаризация

Процедура проводится с разной периодичностью и может быть ежедневной, еженедельной или ежемесячной. Основная задача сверки – сравнить фактическое наличие продуктов питания и планируемый остаток.

Процедуру инвентаризации проводят с целью организации достоверного учета продуктов и товаров. Проверка осуществляется на складе, на кухне и в баре. Инвентаризация позволяет найти ошибки в единицах учета и калькуляции, обнаружить однотипные позиций (продукты-дубликаты), существенные складские остатки.

Технологические карты

Деятельность предприятий общественного питания регламентируется системой государственных стандартов. Обязательным документом в организации нормальной работы заведения является технологическая карта.

Обязательным документом в организации нормальной работы заведения является технологическая карта.

Этот документ содержит информацию о рецептуре блюда, его пищевых характеристиках, ингредиентах и нормах расхода ингредиентов в расчете на одну позицию меню. Разработка ТК обязательна для всех предприятий общественного питания. Документ заверяется подписью управляющего или лица, заменяющего его и имеющего право заверения документов.

Выгодные условия сотрудничества

Компания «Бухгалтерия ПРОФ» предоставляет услуги налогового и бухгалтерского учета в ресторанах, кафе, барах и других заведениях общественного питания по выгодным ценам.

Если вы хотите воспользоваться нашим сервисом, проконсультируйтесь у нас по системам налогообложения, стоимости услуги, условиях заключения договора.

Особенности налогообложения ресторанов, кафе и баров в Украине

Главная / Наши статьи 📚

В Украине рестораны, кафе и бары облагаются налогами:

а) в зависимости от того, какую систему налогообложения избрал плательщик;

б) организационно-правовой формы бизнеса.

В приведенной ниже таблицы указаны основные аспекты, связанные с особенностями предоставления услуг в сфере общепита:

| Для физлиц | Для юридических лиц | |

| Возможность использования УСН: | Да, для 2-й и 3-й групп | Да, для третьей группы |

| Возможность использования общей системы налогообложения: | Да | Да |

| Возможность стать плательщиком НДС: | Да, для тех кто пребывает на общей системе, либо использует УСН (3-я группа) | Да, для тех, кто пребывает на общей системе, (или использует УСН (3-я группа)) |

| Ограничения в части использования наемной рабочей силы: |

Для использующих УСН: -2- я группа — до 10 человек. -3- я без ограничений Для общей системы- без ограничений. |

Без ограничений |

| Необходимость уплаты акцизного налога: | Да, для всех категорий | Да, для всех категорий |

| Платежи налога на недвижимость (исключая земельные участки): | Да | Да |

| Требования оносительно использования кассового аппарата: | Обязаны при превышении объема годовой выручки в 1 000 000 грн. |

Обязательно для всех категорий при проведении расчетов в наличной форме. |

| Форма взаиморасчетов: | Исключительно денежная (нал. либо безнал.) |

Для использующих УСН- исключительно денежная (наличная либо безналичная). Для пребывающих на общей системе допускаются прочие виды. |

В принципе, налогообложение в сфере общепита осуществляется по общим правилам, утвержденным в НКУ, однако ниже приведен перечень налогов, администрирование которых здесь имеет свою специфику.

Акцизный налог

Кто из предпринимателей не знаком со ставшей притчей во языцех формулой из Марксова «Капитала» «товар – деньги – товар? Интересно: классик забыл о налогах, или тоже не желал их платить? Бухгалтерские услуги от профессионалов: мы всегда должны помнить о ваших налогах, чтобы не вы не платили лишнего!

Разделение труда — вот главное отличие наших комплексных пакетов.Хотите экономить — пакет БИЗНЕС — ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.

Пакет ПРОСТОЙ — платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

3DБухгалтерия, кандидат экономических наук

Практически невозможно представить себе современный бар, а также — кафе или ресторан, в ассортименте которых отсутствовали бы подакцизные товары, такие, как пиво (и, естественно, прочие алкогольные напитки), а также – сигареты и табачные изделия. Так вот: согласно внесенным в НКУ изменениям, начиная с 01/01/2015 г., лица, осуществляющие розничную торговлю подакцизными товарами, являются плательщиками акцизного налога.

Подразумевается, что данные товары реализуются потребителям с целью их дальнейшего некоммерческого (личного) потребления. Субъекты предпринимательской деятельности, осуществляющие торговлю подакцизными товарами, в обязательном порядке должны быть зарегистрированы в качестве плательщиков акцизного налога, причем делается это в территориальном налоговом органе по месту расположения торговой точки.

Согласно ст.215.3.10 НКУ, ставка налога установлена в размере 5% от объекта обложения. Объект обложения – это цена реализации подакцизных товаров + НДС.

Отчетный (налоговый) период равен одному календарному месяцу, а сроки представления отчетности установлены до 20-го числа месяца, который следует за отчетным. Уплата осуществляется на протяжении 10-ти дней, следующих после крайнего срока представления декларации.

Налог на недвижимость

ГФС в своем разъяснении (от 16/01/15) «Про порядок расчета и оплаты налога на недвижимость» дает классификацию зданий, используемых для данного вида бизнеса, а именно:

- Гостиничные здания: рестораны и бары.

- Торговые здания:

- закусочные, столовые, кафе и прочие «забегаловки»;

- склады и базы, принадлежащие предприятиям общественного питания.

Тем не менее, все они относятся к категории нежилой недвижимости и, согласно требованиям НКУ (ст. 266.3.1), подлежат обложению налогом на недвижимое имущество.

266.3.1), подлежат обложению налогом на недвижимое имущество.

Напоминаем, что налог на недвижимое имущество (кроме земельных участков) – это одна из разновидностей «налогов на имущество». Плательщики данного налога (НКУ, ст.266.1) – физические и юридические лица (в т.ч. и нерезиденты), являющиеся владельцами как жилой, так и нежилой недвижимости. Налог исчисляется, исходя из площади объекта, и уплачивается по месту его нахождения. Юридические лица рассчитывают свои обязательства самостоятельно, а за физических лиц это делает территориальный налоговый орган по месту нахождения объекта.

Оценка материала сайта на 4.8 балла из 5.

Количество оценок 1105. Для оценки необходима авторизация.

55.30 деятельность ресторанов и кафе налогообложение. Выбор кодов оквэд

Выберите рубрику 1. Предпринимательское право (238) 1.1. Инструкции по открытию бизнеса (26) 1.2. Открытие ИП (28) 1. 3. Изменения в ЕГРИП (4)

1.4. Закрытие ИП (5)

1.5. ООО (39)

1.5.1. Открытие ООО (27)

1.5.2. Изменения в ООО (6)

1.5.3. Ликвидация ООО (5)

1.6. ОКВЭД (31)

1.7. Лицензирование предпринимательской деятельности (13)

1.8. Кассовая дисциплина и бухгалтерия (69)

1.8.1. Расчет зарплаты (3)

1.8.2. Декретные выплаты (7)

1.8.3. Пособие по временной нетрудоспособности (11)

1.8.4. Общие вопросы бухгалтерии (8)

1.8.5. Инвентаризация (13)

1.8.6. Кассовая дисциплина (13)

1.9. Проверки бизнеса (19)

10. Онлайн-кассы (14)

2. Предпринимательство и налоги (419)

2.1. Общие вопросы налогообложения (28)

2.10. Налог на профессиональный доход (9)

2.2. УСН (45)

2.3. ЕНВД (46)

2.3.1. Коэффициент К2 (2)

2.4. ОСНО (37)

2.4.1. НДС (18)

2.4.2. НДФЛ (8)

2.5. Патентная система (24)

2.6. Торговые сборы (8)

2.7. Страховые взносы (65)

2.7.1. Внебюджетные фонды (9)

2.8. Отчетность (86)

2.9. Налоговые льготы (71)

3. Полезные программы и сервисы (40)

3.1. Налогоплательщик ЮЛ (9)

3.2. Сервисы Налог Ру (12)

3.

3. Изменения в ЕГРИП (4)

1.4. Закрытие ИП (5)

1.5. ООО (39)

1.5.1. Открытие ООО (27)

1.5.2. Изменения в ООО (6)

1.5.3. Ликвидация ООО (5)

1.6. ОКВЭД (31)

1.7. Лицензирование предпринимательской деятельности (13)

1.8. Кассовая дисциплина и бухгалтерия (69)

1.8.1. Расчет зарплаты (3)

1.8.2. Декретные выплаты (7)

1.8.3. Пособие по временной нетрудоспособности (11)

1.8.4. Общие вопросы бухгалтерии (8)

1.8.5. Инвентаризация (13)

1.8.6. Кассовая дисциплина (13)

1.9. Проверки бизнеса (19)

10. Онлайн-кассы (14)

2. Предпринимательство и налоги (419)

2.1. Общие вопросы налогообложения (28)

2.10. Налог на профессиональный доход (9)

2.2. УСН (45)

2.3. ЕНВД (46)

2.3.1. Коэффициент К2 (2)

2.4. ОСНО (37)

2.4.1. НДС (18)

2.4.2. НДФЛ (8)

2.5. Патентная система (24)

2.6. Торговые сборы (8)

2.7. Страховые взносы (65)

2.7.1. Внебюджетные фонды (9)

2.8. Отчетность (86)

2.9. Налоговые льготы (71)

3. Полезные программы и сервисы (40)

3.1. Налогоплательщик ЮЛ (9)

3.2. Сервисы Налог Ру (12)

3. 3. Сервисы пенсионной отчетности (4)

3.4. Бизнес Пак (1)

3.5. Калькуляторы онлайн (3)

3.6. Онлайнинспекция (1)

4. Государственная поддержка малого бизнеса (6)

5. КАДРЫ (104)

5.1. Отпуск (7)

5.10 Оплата труда (6)

5.2. Декретные пособия (2)

5.3. Больничный лист (7)

5.4. Увольнение (11)

5.5. Общее (22)

5.6. Локальные акты и кадровые документы (8)

5.7. Охрана труда (9)

5.8. Прием на работу (3)

5.9. Иностранные кадры (1)

6. Договорные отношения (34)

6.1. Банк договоров (15)

6.2. Заключение договора (9)

6.3. Дополнительные соглашения к договору (2)

6.4. Расторжение договора (5)

6.5. Претензии (3)

7. Законодательная база (37)

7.1. Разъяснения Минфина России и ФНС России (15)

7.1.1. Виды деятельности на ЕНВД (1)

7.2. Законы и подзаконные акты (12)

7.3. ГОСТы и техрегламенты (10)

8. Формы документов (82)

8.1. Первичные документы (35)

8.2. Декларации (25)

8.3. Доверенности (5)

8.4. Формы заявлений (12)

8.5. Решения и протоколы (2)

8.6. Уставы ООО (3)

9. Разное (25)

9.

3. Сервисы пенсионной отчетности (4)

3.4. Бизнес Пак (1)

3.5. Калькуляторы онлайн (3)

3.6. Онлайнинспекция (1)

4. Государственная поддержка малого бизнеса (6)

5. КАДРЫ (104)

5.1. Отпуск (7)

5.10 Оплата труда (6)

5.2. Декретные пособия (2)

5.3. Больничный лист (7)

5.4. Увольнение (11)

5.5. Общее (22)

5.6. Локальные акты и кадровые документы (8)

5.7. Охрана труда (9)

5.8. Прием на работу (3)

5.9. Иностранные кадры (1)

6. Договорные отношения (34)

6.1. Банк договоров (15)

6.2. Заключение договора (9)

6.3. Дополнительные соглашения к договору (2)

6.4. Расторжение договора (5)

6.5. Претензии (3)

7. Законодательная база (37)

7.1. Разъяснения Минфина России и ФНС России (15)

7.1.1. Виды деятельности на ЕНВД (1)

7.2. Законы и подзаконные акты (12)

7.3. ГОСТы и техрегламенты (10)

8. Формы документов (82)

8.1. Первичные документы (35)

8.2. Декларации (25)

8.3. Доверенности (5)

8.4. Формы заявлений (12)

8.5. Решения и протоколы (2)

8.6. Уставы ООО (3)

9. Разное (25)

9. 1. НОВОСТИ (5)

9.2. КРЫМ (5)

9.3. Кредитование (2)

9.4. Правовые споры (4)

1. НОВОСТИ (5)

9.2. КРЫМ (5)

9.3. Кредитование (2)

9.4. Правовые споры (4)ОКВЭД (Общероссийский классификатор видов экономической деятельности) применяется при государственной регистрации индивидуальных предпринимателей (ИП) и юридических лиц.

В 2015 году используется справочник ОКВЭД ОК 029-2001 (КДЕС ред. 1) с расшифровкой кодов. Он был принят Постановлением Госстандарта России от 06 ноября 2001 г. № 454-ст. С 1 января 2016 года вступает в силу ОКВЭД 2 (версия ОК 029-2014 (КДЕС ред. 2), утвержденный приказом Росстандарта от 31 января 2014 г. № 14-ст.

Структура ОКВЭД

Справочник состоит из 17 разделов, обозначенных латинскими буквами (A-Q) и 16 подразделов (СА, СВ, DA-DN). Они разбиты на более мелкие классы, подклассы, группы, подгруппы и виды, представленные в виде двух-шести арабских цифр, разделенных точками.

Код группировок видов экономической деятельности имеет следующую структуру:

- XX — класс;

- ХХ.Х — подкласс;

- ХХ.ХХ — группа;

- ХХ.

ХХ.Х — подгруппа;

ХХ.Х — подгруппа; - ХХ.ХХ.ХХ — вид.

Выбор кодов ОКВЭД

При регистрации новой организации возникает вопрос подбора видов экономической деятельности. Важно знать, что все они выбираются строго по кодам ОКВЭД.

Чтобы найти нужный код, сначала стоит определиться со сферой деятельности организации (например, текстильное производство), затем разыскать необходимый раздел или подраздел (к примеру, DB). Дальше углубляться в класс, подкласс, группу, подгруппу и вид, пока не будет определен конкретный вид экономической деятельности.

- Подбор кода не зависит от формы собственности организации: они идентичны для ИП, ООО, ЗАО.

- Выбранный код должен состоять не менее, чем из 4 цифр, т.е. являться наименованием группы (XX.XX), подгруппы (XX.XX.X) или вида (XX.XX.XX).

- В учредительных документах можно указывать неограниченное количество кодов (желательно не более 20 штук).

- При регистрации указывается один основной код (профильной деятельности организации) и дополнительные (неосновные занятия или деятельность в ближайшей перспективе).

- При выборе видов экономической деятельности следует помнить, что некоторые из них требуют лицензирования.

- В любой момент можно вносить изменения в список кодов (добавлять или исключать).

Инструкция

Для облегчения подбора вида экономической деятельности организован поиск по наименованию или по коду. Также реализована возможность добавления интересующих позиций в сохраненные для дальнейшего просмотра либо вывода на печать кодов с расшифровкой.

Эта группировка включает предоставление мест для проживания и/или обеспечение готовой кулинарной продукцией и напитками для потребления на месте. Предоставление услуг по обеспечению проживания может совмещаться с обеспечением питанием, так как эти два вида деятельности часто объединены в деятельности одного предприятия. В разделе H может существовать объединение видов деятельности, например, продажа напитков является самостоятельным видом деятельности, но в то же время она частично включается в деятельность ресторана (обеспечение кулинарной продукцией вместе с напитками), в этом случае продажа напитков классифицируется вместе с продажей кулинарной продукции в подклассе 55. 3 «Деятельность ресторанов». Кроме того, деятельность ресторана, являясь самостоятельным видом деятельности, может быть также включена в деятельность по обеспечению проживания. Хозяйствующие субъекты предоставляют жилье или места для временного проживания туристам, путешествующим с деловыми целями и т.п. Существует широкий спектр этих субъектов. Некоторые предоставляют только места для проживания, в то время как другие, наряду с обеспечением проживания, предоставляют питание и условия для отдыха и развлечений. Различные хозяйствующие субъекты могут предоставлять широкий набор дополнительных услуг. Деятельность по обеспечению кулинарной продукцией для потребления на месте осуществляется в традиционных ресторанах, заведениях самообслуживания, на предприятиях питания, отпускающих также продукцию на вынос, а также прочими временными или постоянными предприятиями питания, с предоставлением или без предоставления мест для сидения. Решающим является факт, что для средств обслуживания, обеспечивающих эту деятельность, не имеет значения кулинарная продукция, предложенная для потребления на месте.

3 «Деятельность ресторанов». Кроме того, деятельность ресторана, являясь самостоятельным видом деятельности, может быть также включена в деятельность по обеспечению проживания. Хозяйствующие субъекты предоставляют жилье или места для временного проживания туристам, путешествующим с деловыми целями и т.п. Существует широкий спектр этих субъектов. Некоторые предоставляют только места для проживания, в то время как другие, наряду с обеспечением проживания, предоставляют питание и условия для отдыха и развлечений. Различные хозяйствующие субъекты могут предоставлять широкий набор дополнительных услуг. Деятельность по обеспечению кулинарной продукцией для потребления на месте осуществляется в традиционных ресторанах, заведениях самообслуживания, на предприятиях питания, отпускающих также продукцию на вынос, а также прочими временными или постоянными предприятиями питания, с предоставлением или без предоставления мест для сидения. Решающим является факт, что для средств обслуживания, обеспечивающих эту деятельность, не имеет значения кулинарная продукция, предложенная для потребления на месте. В эту группировку не включается: — производство кулинарной продукции, полуфабрикатов или готовых продуктов, не предназначенных для потребления на месте, см. «Производство пищевых продуктов, включая напитки» — продажа полуфабрикатов, готовой продукции или кулинарной продукции, не предназначенных для потребления на месте, см. раздел G «Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования»

55.1 Деятельность гостиниц

В эту группировку не включается: — производство кулинарной продукции, полуфабрикатов или готовых продуктов, не предназначенных для потребления на месте, см. «Производство пищевых продуктов, включая напитки» — продажа полуфабрикатов, готовой продукции или кулинарной продукции, не предназначенных для потребления на месте, см. раздел G «Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования»

55.1 Деятельность гостиниц(см. текст в предыдущей редакции)

55.10 Деятельность гостиниц Эта группировка включает: — в отелях, мотелях и загородных гостиницах — в отелях, с условиями для проведения конференций — сдачу внаем жилых зданий и помещений для долгосрочного проживания, см. 70.20 55.11 Исключен. — Изменение 1/2007 ОКВЭД , утв. Приказом(см. текст в предыдущей редакции)

55.12 Исключен. — Изменение 1/2007 ОКВЭД , утв. Приказом Ростехрегулирования от 22. 11.2007 N 329-ст

11.2007 N 329-ст(см. текст в предыдущей редакции)

55.2 Деятельность прочих мест для временного проживания 55.21 Деятельность молодежных туристских лагерей и горных туристских баз 55.22 Деятельность кемпингов Эта группировка включает: — предоставление мест для временного проживания в постройках на территории кемпинга, на площадках для кемпинга, предоставление стоянок для жилых автофургонов и прицепов 55.23 Деятельность прочих мест для проживания 55.23.1 Деятельность детских лагерей на время каникул 55.23.2 Деятельность пансионатов, домов отдыха и т.п. 55.23.3 Сдача внаем для временного проживания меблированных комнат 55.23.4 Предоставление мест для временного проживания в железнодорожных спальных вагонах и прочих транспортных средствах 55.23.5 Деятельность прочих мест для временного проживания, не включенных в другие группировки Эта группировка включает: — предоставление мест для временного проживания: — на квартирах, в сельских домах, домах для приезжих и т. п. — в общежитиях для студентов, школах-интернатах — в общежитиях для сезонных рабочих и т.п. Эта группировка не включает: — сдачу внаем жилых зданий и помещений для долгосрочного проживания, см. 70.20.1

п. — в общежитиях для студентов, школах-интернатах — в общежитиях для сезонных рабочих и т.п. Эта группировка не включает: — сдачу внаем жилых зданий и помещений для долгосрочного проживания, см. 70.20.1(см. текст в предыдущей редакции)

55.3 Деятельность ресторанов 55.30 Деятельность ресторанов и кафе Эта группировка включает: — изготовление, реализацию и организацию потребления непосредственно на месте кулинарной продукции, продажу напитков, иногда в сопровождении некоторых форм развлекательных программ: — ресторанами и кафе с полным ресторанным обслуживанием — предприятиями общественного питания с самообслуживанием — деятельность закусочных (предприятий «быстрого питания») — обеспечение питанием в железнодорожных вагонах — ресторанах и на судах — реализацию кулинарной продукции ресторанами и кафе вне предприятия Эта группировка не включает: — торговлю через автоматы, см. 52.63 55.4 Деятельность баров 55. 40 Деятельность баров Эта группировка включает: — продажу напитков, изготовление и продажу большого ассортимента коктейлей, а также закусок и десертов для потребления на месте, иногда в сопровождении некоторых форм развлекательных программ: барах, ночных клубах, пивных барах и т.п. Эта группировка не включает: — торговлю через автоматы, см.

55.52 Поставка продукции общественного питания Эта группировка включает: — деятельность предприятий общественного питания и индивидуальных предпринимателей по производству продукции общественного питания, ее доставке и организации потребления различными контингентами населения — поставку кулинарной продукции по заказам потребителей на рабочие места, транспортные предприятия в пути следования пассажирского сухопутного, воздушного, водного транспорта, на дом, обслуживание банкетов, свадеб, приемов и др.

40 Деятельность баров Эта группировка включает: — продажу напитков, изготовление и продажу большого ассортимента коктейлей, а также закусок и десертов для потребления на месте, иногда в сопровождении некоторых форм развлекательных программ: барах, ночных клубах, пивных барах и т.п. Эта группировка не включает: — торговлю через автоматы, см.

55.52 Поставка продукции общественного питания Эта группировка включает: — деятельность предприятий общественного питания и индивидуальных предпринимателей по производству продукции общественного питания, ее доставке и организации потребления различными контингентами населения — поставку кулинарной продукции по заказам потребителей на рабочие места, транспортные предприятия в пути следования пассажирского сухопутного, воздушного, водного транспорта, на дом, обслуживание банкетов, свадеб, приемов и др.В решении открыть свой бизнес, у каждого бизнесмена появляется шанс, проявить свои творческие способности в ресторанном бизнесе. Несмотря, что в этой сфере особо высокая конкуренция, найти свой круг клиентов, способен каждый, обладающий желанием и творческим потенциалом. Поэтому, чаще всего код ОКВЭД 55.30 выбирается, теми, кто знает точно, чем сможет привлечь к себе клиентов в ресторан.

Несмотря, что в этой сфере особо высокая конкуренция, найти свой круг клиентов, способен каждый, обладающий желанием и творческим потенциалом. Поэтому, чаще всего код ОКВЭД 55.30 выбирается, теми, кто знает точно, чем сможет привлечь к себе клиентов в ресторан.

Указываемый в заявительном документе код 55.30 ОКВЭД, расшифровка означает, что деятельность связана с ресторанным бизнесом. Также этот код применяется и в случае открытия даже небольшого кафе. Да, чаще всего отдавая предпочтение этому коду, бизнесмен уже четко должен представлять, какие именно блюда будут создаваться в его ресторане или кафе, и какова именно будет вестись ценовая политика. Стоит заметить, что рост популярности таких заведений, напрямую зависит орт ценовой категории, и выбранной кухни.

Если ранее посещение ресторанов и кафе осуществлялось, лишь по определенным событиям. То теперь, они стали востребованными средним классом, привыкших к частому посещению таких заведений. Поэтому, для наличия в новом заведении целевой аудитории, необходимо заранее все тщательно проанализировать. То есть, сделать открывающееся заведение более привлекательным по ценам и разнообразием меню среди аналогичных.

То есть, сделать открывающееся заведение более привлекательным по ценам и разнообразием меню среди аналогичных.

Что входит в эту группировку

ОКВЭД 55.30, расшифровка,как и в 2016г., так и в нынешнем,обозначает, что этот код подходит для применения не только в ведении ресторанного бизнеса и кафе, но также и других видах деятельности, связанной с изготовлением и последующей реализации кулинарной продукции. Так он может отражаться в качестве основного кода, в случае, если деятельность предприятия состоит из изготовления общественного питания в местах самообслуживания.

Используется ОКВЭД 55 30 и в случае, если бизнесмен решит открыть заведение быстрого питания. Да, закусочные всегда пользовались популярностью у людей, не имеющих свободное время и средства на посещение ресторанов и кафе. К тому, же такой вид деятельности, не требует и значительных капиталовложений, к примеру, как ресторанный.

Заключает в ОКВЭД 55 30 расшифровка и рестораны, находящиеся в транспортных средствах. То есть, этим кодом подлежат виды ресторанной деятельности, помещения которых находятся в железнодорожном вагоне или судне. Получается, что этот код применяется в любом случае, независимо от того, где именно будет вестись ресторанный бизнес, и какие блюда в нем будут предлагаться. Несмотря, что к этому коду относится весь ресторанный бизнес и приготовление и реализация быстрой еды, все же в этом коде имеется и исключение. Так им нельзя отражать деятельность, если реализация еды осуществляется через автоматы.

То есть, этим кодом подлежат виды ресторанной деятельности, помещения которых находятся в железнодорожном вагоне или судне. Получается, что этот код применяется в любом случае, независимо от того, где именно будет вестись ресторанный бизнес, и какие блюда в нем будут предлагаться. Несмотря, что к этому коду относится весь ресторанный бизнес и приготовление и реализация быстрой еды, все же в этом коде имеется и исключение. Так им нельзя отражать деятельность, если реализация еды осуществляется через автоматы.

У каждого вида бизнеса свои сложности и достоинства. Но ресторанный бизнес не может вестись просто любителем. Его выбирать следует лишь человеку, умеющему творить и чувствовать творческие нотки даже в приготовлении еды. Ведь кулинария, это искусство, и только творческий человек, сможет им овладеть.

Налоговое администрирование в сфере ресторанного бизнеса

Долгосрочное планирование при построении бизнес-процессов является одним из слагаемых успеха при создании сильного и конкурентоспособного продукта. Налоговое бремя в качестве неизбежного слагаемого любого бизнеса также должно быть подвержено планированию. В настоящее время российское законодательство сделало большой шаг на встречу прозрачности администрирования и дало возможность предпринимателям строить бизнес-процессы с горизонтом планирования в несколько временных периодов.

Налоговое бремя в качестве неизбежного слагаемого любого бизнеса также должно быть подвержено планированию. В настоящее время российское законодательство сделало большой шаг на встречу прозрачности администрирования и дало возможность предпринимателям строить бизнес-процессы с горизонтом планирования в несколько временных периодов.

Однако позитивный настрой преследует не все сферы бизнеса. Так, например, отрасль ресторанного бизнеса и услуг общественного питания, как ни странно, более подвержена не только кризисным колебаниям, связанным с экономической ситуацией внутри страны и не всегда дружественному поведению ближайших соседей – конкурентов, но и такому на первый взгляд нелогичному фактору, как условия налогообложения и ставки налога.

Налоговый режим

По мнению владельцев крупных ресторанных сетей, в последнее время остро ощущается пристальный взгляд со стороны налоговых органов. Целью ФНС являются выведение бизнеса из теневого сектора экономики и предупреждение умышленного «дробления» бизнеса в целях получения дополнительных преференций от государства в виде применения специальных налоговых режимов.

В настоящее время в России имеются две действующие и в равной степени обладающие своими достоинствами и недостатками системы налогообложения, которые могут применяться в данной сфере деятельности: общая система налогообложения и упрощенная система налогообложения.

Отличия в ставках налога не являются ключевым фактором, который может однозначно утвердить преимущество одной системы налогообложения над другой. Различия в способах налогового учета и, соответственно, планировании финансово-хозяйственной деятельности таковы, что переход с одной системы на другую приведет предпринимателя к убыткам, при которых продолжение коммерческой деятельности не просто нецелесообразно, а даже опасно.

Кроме того, любое заведение общественного питания начинает свою деятельность в режиме жесткой экономии: аренда помещения, часто дорогостоящий ремонт, закупка оборудования, мебели, товарных запасов, подготовка персонала и прочие расходы растянуты по времени и не дают выручки до момента открытия. Времени (а часто и возможности) для осуществления бухгалтерского учета до фактического открытия заведения в рамках применения общей системы налогообложения просто нет.

Времени (а часто и возможности) для осуществления бухгалтерского учета до фактического открытия заведения в рамках применения общей системы налогообложения просто нет.

К тому же значительный объем исходных продуктов закупается у локальных производителей, фермеров, узкоспециализированных поставщиков, не всегда применяющих НДС. Таким образом, бремя уплаты данного налога ложится на потребителя и, соответственно, повышает цены в меню ресторана, давая преимущество конкурентам, применяющим специальный налоговый режим.

Упрощенная система налогообложения дает больше преимуществ для такого формата бизнеса и позволяет предпринимателю организовать производственный процесс с упором на качество сырья, а не на условия поставки и наличие НДС, который, в свою очередь, нужно ставить к вычету. Простые правила налогового учета при применении УСН сводят учет к обязанности соблюдения кассовой дисциплины и, соответственно, позволяют вести долгосрочное планирование деятельности, учитывающие факторы сезонности и колебания рынка.

Казалось бы, применение УСН дает очевидные преимущества и позволяет минимизировать влияние налоговых платежей на финансовую устойчивость организации, но и оно имеет свои подводные камни, которые существенно повышают факторы риска.

При этом следует отметить, что действующее законодательство о налогах и сборах подразумевает ряд ограничений для применения УСН, которые не влияют на бизнес на начальном этапе развития, но ставят его в лучшем случае на грань рентабельности в случае развития и масштабирования.

Речь в данном случае идет об ограничениях на применение упрощенной системы налогообложения, которые начинают играть ведущую роль вследствие масштабирования бизнеса. Рост бизнеса и, как следствие, увеличение валовой выручки, географии, численности персонала ведут за собой изменение структуры предприятия, выведение за штат отдельных подразделений и перераспределения обязанностей сотрудников. Поверхностным взглядом указанные признаки указывают на наличие «дробления бизнеса», которое налоговый орган стремится обнаружить в случае развития успешного бренда, а в определенных условиях даже отдельного проекта.

ФНС России четко формулирует признаки «дробления», которые, по мнению налоговых органов, указывают на формальное разделение бизнеса для одной единственной цели – получение необоснованной налоговой выгоды при применении УСН. Так, если группа компаний создана одним учредителем, все компании применяют специальный налоговый режим, имеют единый управленческий центр, осуществляют одинаковый вид деятельности, имеют общую логистику, один товарный знак и иные аналогичные факторы, то эти факты свидетельствуют о применении налогоплательщиком умышленной схемы получения налоговой выгоды путем «дробления» бизнеса с целью применения специального налогового режима.

Однако данный подход налогового органа по меньшей мере неоднозначен. В соответствии с общими правилами применения упрощенной системы налогообложения (УСН) организациям запрещено регистрировать филиалы (подп. 1 п. 3 ст. 346.12 НК РФ). Данный факт уже ставит владельца бизнеса на путь, который может привести к претензиям налогового органа. Расширение географии сети ресторанов даже в пределах одного города создает трудности с законным применением специального налогового режима. Обстоятельства вынуждают владельца бизнеса регистрировать дополнительную организацию под новый ресторан и организовывать все бизнес-процессы на несколько юридических лиц.

Расширение географии сети ресторанов даже в пределах одного города создает трудности с законным применением специального налогового режима. Обстоятельства вынуждают владельца бизнеса регистрировать дополнительную организацию под новый ресторан и организовывать все бизнес-процессы на несколько юридических лиц.

Такой формат бизнеса со временем неизбежно попадает в поле зрения ревизоров, которые имеют широкий спектр методов получения «подтверждений» формального «дробления» бизнеса и перевода группы компаний на общую систему налогообложения и подтолкнуть участников к банкротству. Тенденция сводится к тому, чтобы объединить в единые холдинги сетевые рестораны и, как следствие, перевести их на общую систему налогообложения.

Таким образом, применение УСН в сфере ресторанного бизнеса накладывает ощутимые риски на предпринимателя, а в свою очередь использование общей системы налогообложения обременяет предприятие дополнительной фискальной нагрузкой. При применении общей системы налогообложения предпринимателю не стоит забывать о таком немаловажном факте, как проявление должной осмотрительности при выборе контрагента. Данная система налогообложения предусматривает особый контроль со стороны налоговых органов за правильностью и своевременностью исчисления и уплаты налогов и сборов.

Данная система налогообложения предусматривает особый контроль со стороны налоговых органов за правильностью и своевременностью исчисления и уплаты налогов и сборов.

Рестораны просят послаблений

Предложения рестораторов об изменении налогового законодательства в части модернизации специальных налоговых режимов, по нашему мнению, не дадут данной отрасли послаблений, так как не затрагивают наиболее важные для предпринимателей аспекты применения УСН в виде лимита выручки и ограничений по стоимости основных средств и количеству работников.

Если рассматривать данные аспекты, то повышение пороговых значений для применения упрощенной системы налогообложения не решит имеющиеся проблемы и не позволит бизнесу чувствовать себя в безопасности. Такие меры будут иметь ограниченный эффект, с одной стороны, они могут снизить число входящих в зону риска предприятий, с другой – не ликвидируют существующую проблему. При этом даже повышение на порядок пороговой выручки предприятия общественного питания не сможет полностью ликвидировать риск утраты применения права на применение УСН в связи с превышением установленного лимита, ведь особенно на начальном этапе выручка предприятий трудно прогнозируема.

И «хорошо», если налоговый орган выявит схему «дробления» бизнеса в действительно действующей группе компаний под единым руководством с едиными бенефициарами, которая использует несовершенство действующего законодательства с целью получения дополнительного дохода. Но ведь ресторанный бизнес подразумевает и развитие путем продажи франшиз и заключения концессионных соглашений.

Дополнительные издержки в такой ситуации ощущает на себе по сути третье лицо, предприниматель, на самом деле относящийся к малому бизнесу, решивший развивать свое дело под устоявшимся брендом с понятными условиями и качеством. В случае установления факта «дробления» бизнеса такое лицо будет обязано заново исчислить все налоги и сборы по общей системе налогообложения и в лучшем случае поставить себя на грань рентабельности.

Иным вариантом, который периодически озвучивается участниками отрасли, является снижение ставки налога на добавленную стоимость по данному виду деятельности с 20 до 10%. Либо по аналогии с участниками проекта по осуществлению исследовательской и научно-технологической деятельности обеспечить освобождение от уплаты НДС (ст. 145.1 НК РФ).

Либо по аналогии с участниками проекта по осуществлению исследовательской и научно-технологической деятельности обеспечить освобождение от уплаты НДС (ст. 145.1 НК РФ).

Данные предложения по своей сути являются поверхностными и не отражают особенностей применения льготных ставок налога на добавленную стоимость, отраженных в главе 21 НК РФ. Действительно, определенный перечень товаров на территории Российской Федерации в соответствии с пунктом 2 статьи 164 НК РФ облагается НДС по ставке 10%, но при этом доля такого товара в объеме реализации ресторана минимальна.

Сам по себе налог на добавленную стоимость является косвенным и предусматривает безусловную уплату приобретателем конечного продукта, то есть непосредственно гостем ресторана, само же заведение общественного питания в такой ситуации будет вынуждено принимать входящий НДС к вычету, а учитывая льготу при определенных условиях в соответствии со статьей 176 НК РФ, и возмещать ранее уплаченный НДС из бюджета, что также не снижает административного давления. Естественно, сам по себе НДС к вычету, учитывая специфику бизнеса, может образоваться скорее у баров и заведений с низкой наценкой и большим оборотом.

Естественно, сам по себе НДС к вычету, учитывая специфику бизнеса, может образоваться скорее у баров и заведений с низкой наценкой и большим оборотом.

Предлагаемые участниками рынка меры не принесут долгосрочного эффекта и в конечном итоге будут подталкивать отдельных личностей к прямому нарушению положений действующего законодательства.

Полагаем, что действенной мерой в такой ситуации может явиться общественный договор между участниками рынка и государством в лице надзорных органов. Примеры уже есть. Это могут быть так называемые хартии участников отраслей бизнеса, созданные под эгидой ФНС России, которые устанавливают единые условия применения методов ведения бизнеса, и гарантирующие снижение надзора.

Наличие такого общественного договора является по настоящему современным и действенным способом достижения честных условий уплаты налогов и снижения недобросовестной конкуренции. Реализация такого предложения и условия общественного договора могут быть разными, учитывая общие черты в функционировании заметных участников отрасли. За основу следует принимать общие правила организации управления предприятиями под единым товарным знаком.

За основу следует принимать общие правила организации управления предприятиями под единым товарным знаком.

Концессионные соглашения в настоящее время уже предусматривают широкий спектр общих правил осуществления деятельности – начиная с управления персоналом и заканчивая продвижением в сети Интернет отдельных сторон договора. Такие соглашения достаточно объемны и универсальны для основы общих правил отрасли, а также при грамотном применении обеспечивают страховку участников от немотивированных претензий налоговых органов.

В заключение следует отметить, что позиция фискальных органов не всегда является единственно верной и бескомпромиссной, при ведении деятельности следует опираться прежде всего на букву закона. «Конституционный суд Российской Федерации поддерживает в своих решениях презумпцию добросовестности налогоплательщика, которую можно опровергнуть лишь при соблюдении законных условий и с наступлением только законных, а не произвольных последствий. Он также поддерживает позицию о конституционно приемлемых условиях наступления ответственности, включая то, что ответственность может наступать лишь за деяния, предусмотренные законом. Признак умысла, вменяемый заявителю, как бы внушительно ни выглядел, вряд ли имеет самостоятельное значение в деле о взыскании налогов. Более того, очевидно, что предпринимательскую деятельность ведут и регистрируют ее субъектов всегда намеренно (не нечаянно). Не все в предпринимательстве дальновидно и успешно, но все намеренно, и в этом смысле умышленно. Это, однако, не образует признака противоправности, включая «умышленное» получение выгод и сокращение расходов, поскольку и то и другое состоит под защитой закона. Равным образом не образует признаков правонарушения «создание искусственной ситуации» ни в предпринимательской деятельности, ни в налоговых правоотношениях. Это означает всего лишь намеренную деятельность (вместо спонтанной) с намеренным (по своему усмотрению) вступлением в правоотношения, которые в любом случае создают какую-либо «искусственную ситуацию». Обсуждать все это было бы даже странно и вряд ли бы стоило, если бы акценты на умысле с «целенаправленным дроблением» при «искусственной ситуации» не имели сходства с описанием состава преступления и не участвовали в обосновании юридической ответственности за правонарушение, состав которого, однако, в поименованных признаках налоговым законом не предусмотрен (Определение Конституционного суда РФ от 4 июля 2017 года № 1440-О)».

Признак умысла, вменяемый заявителю, как бы внушительно ни выглядел, вряд ли имеет самостоятельное значение в деле о взыскании налогов. Более того, очевидно, что предпринимательскую деятельность ведут и регистрируют ее субъектов всегда намеренно (не нечаянно). Не все в предпринимательстве дальновидно и успешно, но все намеренно, и в этом смысле умышленно. Это, однако, не образует признака противоправности, включая «умышленное» получение выгод и сокращение расходов, поскольку и то и другое состоит под защитой закона. Равным образом не образует признаков правонарушения «создание искусственной ситуации» ни в предпринимательской деятельности, ни в налоговых правоотношениях. Это означает всего лишь намеренную деятельность (вместо спонтанной) с намеренным (по своему усмотрению) вступлением в правоотношения, которые в любом случае создают какую-либо «искусственную ситуацию». Обсуждать все это было бы даже странно и вряд ли бы стоило, если бы акценты на умысле с «целенаправленным дроблением» при «искусственной ситуации» не имели сходства с описанием состава преступления и не участвовали в обосновании юридической ответственности за правонарушение, состав которого, однако, в поименованных признаках налоговым законом не предусмотрен (Определение Конституционного суда РФ от 4 июля 2017 года № 1440-О)».

в чем особенности и как организовать правильно?

В некоторых видах деятельности бухгалтерский учет четко регламентирован законодательством, и необходимости что-то придумывать или оптимизировать просто нет. Но в ситуации с бизнесом в сфере общественного питания, ресторанов, кафе, бухгалтерский учет достаточно трудоемкий, и требует внимательного и креативного подхода. Тут и вопросы относительно РРО, и акцизные товары, например, алкоголь, и нормы по хранению и списанию продуктов, нюансы с санэпидемстанцией, и многое другое.

Какие налоги должен платить ресторан, и что учесть в процессе организации бухгалтерского учета в ресторане? Ответим на эти вопросы сегодня.

Интересно: Как открыть ресторан? Советы юриста

Учет продажи алкоголя: какой налог придется заплатить при торговле алкоголем?

«Тонкое» место в бухгалтерском учете ресторанов, кафе — это алкоголь. Ведь при продаже либо разливе алкоголя необходимо обязательно регистрироваться плательщиком налогов на общих основаниях. Данная система налогообложения подразумевает уплату налога на прибыль — 18% от чистого дохода за минусом затрат, что чаще всего менее выгодно, по сравнению с системой налогообложения на едином налоге.

Данная система налогообложения подразумевает уплату налога на прибыль — 18% от чистого дохода за минусом затрат, что чаще всего менее выгодно, по сравнению с системой налогообложения на едином налоге.

Интересно: Установка РРО для точки продажи алкоголя

Кроме того, по достижению общей суммы оборота более чем 1 миллион гривен, совокупно за последние 12 к месяцев, субъект обязан будет зарегистрироваться плательщиком НДС.

Сегодня существует схема, при которой ресторан или кафе, в меню которого есть алкоголь, оформляют 2 СПД:

- СПД (ФЛП или ООО) на общей системе с продажей алкоголя через обязательный РРО;

- СПД, который занимается только питанием. Для этого не нужна лицензия и можно оставаться на едином налоге при соблюдении других условий.

Такие СПД заключают договор совместной деятельности и совместно арендуют помещения. Поговорим про возможность применения такой схемы чуть подробнее.

Два СПД в ресторане: еда отдельно, алкоголь отдельно

В такой ситуации ресторан, по факту, будет разделен между несколькими СПД, что увеличивает трудоемкость работы бухгалтеров, однако значительно снижает затраты на налоги.

Как организовать учет в такой ситуации? Вот несколько нюансов, про которые стоит помнить:

- Вся реализация (заказ) алкоголя оформляется на СПД на общей системе налогообложения.

- Регистрируются РРО и получаются на них регистрационные удостоверения. Кроме того, в связи с недавними изменениями, в расчетном документе РРО необходимо указывать сведения по штрих-коду марки акцизного налога (серии и номера).

- Налог на прибыль считается следующим образом: от суммы, полученной от продажи алкоголя за месяц, отнимается закупочная стоимость проданного напитка и другие постоянные затраты (аренда, зарплата и другие необходимые для ведения хозяйственной деятельности затраты). С получившейся разницы необходимо уплатить 18%.

- Подача отчетности и уплата налога на прибыль происходит ежегодно.

- Как только сумма реализации превышает миллион за год, необходимо подать заявление на регистрацию плательщиком НДС. После регистрации необходимо будет учитывать НДС в сумме продажи: отнимать НДС из суммы покупки (если покупали алкоголь у плательщика), и полученную разницу уплачивать в бюджет.

Например: продажа алкоголя составила 360 грн, в том числе НДС 20% — 60 грн. Покупка 300 грн + НДС (50 грн). Уплата в бюджет — 10 грн. Подача отчетности и срок уплаты НДС — ежемесячно.

Например: продажа алкоголя составила 360 грн, в том числе НДС 20% — 60 грн. Покупка 300 грн + НДС (50 грн). Уплата в бюджет — 10 грн. Подача отчетности и срок уплаты НДС — ежемесячно.

Интересно: Бухгалтерское сопровождение выхода на рынок

Учет торговли пищевыми продуктами: налогообложение кухни ресторана

Другая сторона ресторана — это кухня. Еда, безалкогольные напитки, пиво и столовое вино. На данный вид деятельности можно зарегистрировать СПД на упрощенной форме налогообложения — едином налоге.

Максимальный годовой оборот на 2-й группе — 834 размера минимальной заработной платы, которая установлена законом на 1 января налогового (отчетного) года — за 2021 год — это 5004000 грн.

Чаще всего СПД при ведении ресторанного бизнеса выбирают 3-ю группу единого налога.

На ней и оборот может быть больше — до 7002000 грн., и наемных сотрудников может быть без ограничения, и форма собственности может быть как ФЛП, так и ООО.

Ставка налога на 3-й группе — 5% от оборота (в случае нежелания регистрироваться плательщиком НДС).

Важно! В кафе и ресторанах оплата часто идет за наличный расчет, соответственно, при достижении оборота в 1 миллион, предусмотрена обязательная регистрация и использование РРО. А с 1 января 2021 года наличие РРО обязательно без привязки к обороту СПД.

Мы предлагаем вам полный комплекс услуг для регистрации ресторанного бизнеса, который может включать:

-

консультацию относительно процесса, сроков и стоимости проекта;

-

проверку помещения, в котором вы планируете разместить ресторан, мы также можем полностью сопроводить сделку купли/продажи у нашего доверенного нотариуса;

-

разработку договоров и другой технической документации, которая понадобится вам при ведении ресторанного бизнеса;

-

получение разрешения СЭС, разрешений органов пожарного контроля, лицензии на розничную торговлю алкоголем и табачными изделиями и других разрешительных документов, которые понадобятся вам для старта бизнеса.

Кроме того, по отдельной договоренности, мы предлагаем вам полное юридическое сопровождение старта ресторанного бизнеса.

Стоимость старта ресторанного бизнеса можно узнать тут. Мы предлагаем разные пакеты услуг, в зависимости от размаха вашего проекта, и проблемных моментов, что перед вами стоят.

Если Вы хотите разобраться в вопросах налогообложения Вашего бизнеса — звоните нам. Мы предоставим Вам не только профессиональное консультирование, но и возьмем на себя полную организацию учета Вашего предприятия.

Не нашли ответ на свой вопрос?

Больше про вопросы бухгалтерского учета тут.

Больше про процесс получения лицензии на алкоголь тут.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму:

Часто задаваемые вопросы для государственных органов о планах столовых

Эти часто задаваемые вопросы и ответы представлены только для общей информации и не должны цитироваться в качестве каких-либо юридических полномочий. Они предназначены для предоставления пользователю информации, необходимой для ответа на общие запросы. Из-за уникальности и сложности федерального налогового законодательства крайне важно обеспечить полное понимание представленного конкретного вопроса и провести необходимое исследование, чтобы обеспечить правильный ответ.

Они предназначены для предоставления пользователю информации, необходимой для ответа на общие запросы. Из-за уникальности и сложности федерального налогового законодательства крайне важно обеспечить полное понимание представленного конкретного вопроса и провести необходимое исследование, чтобы обеспечить правильный ответ.

План кафетерия — это отдельный письменный план, составленный работодателем для сотрудников и отвечающий особым требованиям и положениям раздела 125 Налогового кодекса. Он предоставляет участникам возможность получать определенные льготы до вычета налогов. Участникам плана кафетерия должно быть разрешено выбирать по крайней мере из одной налогооблагаемой льготы (например, наличными) и одной льготы с установленными условиями.

Квалифицированное вознаграждение — это вознаграждение, которое не предусматривает отсрочку выплаты вознаграждения и может быть исключено из валового дохода работника в соответствии с конкретным положением Кодекса без соблюдения принципов конструктивного получения. Соответствующие преимущества включают следующее:

Соответствующие преимущества включают следующее:

- Пособия по несчастным случаям и по болезни (но не медицинские сберегательные счета Archer или страхование на случай длительного ухода)

- Помощь в усыновлении

- Помощь по уходу за иждивенцами

- Групповое срочное страхование жизни

- Медицинские сберегательные счета, включая отчисления на оплату услуг долгосрочного ухода

Письменный план должен конкретно описывать все льготы и устанавливать правила приемлемости и выборов.

План по разделу 125 является единственным средством, с помощью которого работодатель может предложить работникам выбор между облагаемыми налогом и необлагаемыми налогами льготами, при этом выбор не приводит к тому, что льготы становятся облагаемыми налогом. План, предлагающий только выбор между налогооблагаемыми льготами, не является планом раздела 125.

Кто может получать льготы в рамках плана кафетерия? План может предоставлять льготы работникам, их супругам и иждивенцам. Он также может включать охват бывших сотрудников, но не может существовать в первую очередь для них.См. приведенные ниже вопросы о порядке получения пособий, предоставляемых лицам, не являющимся супругами или иждивенцами работника.

Он также может включать охват бывших сотрудников, но не может существовать в первую очередь для них.См. приведенные ниже вопросы о порядке получения пособий, предоставляемых лицам, не являющимся супругами или иждивенцами работника.

Как правило, нет. Если у вас есть только план кафетерия, вы не обязаны подавать форму 5500 или Приложение F. Однако, если у вас есть план социальных пособий, в соответствии с правилами Министерства труда от вас может потребоваться подать декларацию по этому плану. См. Инструкции по форме 5500 или свяжитесь с U.S. Министерство труда для получения дополнительной информации. Помощь также можно получить в нашем офисе обслуживания клиентов.

Как работает план столовой? Взносы работодателя в план кафетерия обычно производятся в соответствии с соглашениями о сокращении заработной платы между работодателем и работником, в которых работник соглашается вносить часть своей заработной платы до вычета налогов для выплаты квалифицированных пособий. Взносы на сокращение заработной платы фактически или конструктивно не получены участником.Таким образом, эти взносы не считаются заработной платой для целей федерального подоходного налога. Кроме того, эти суммы, как правило, не подпадают под действие FICA и FUTA. См. разделы 3121(a)(5)(G) и 3306(b)(5)(G) Налогового кодекса.

Взносы на сокращение заработной платы фактически или конструктивно не получены участником.Таким образом, эти взносы не считаются заработной платой для целей федерального подоходного налога. Кроме того, эти суммы, как правило, не подпадают под действие FICA и FUTA. См. разделы 3121(a)(5)(G) и 3306(b)(5)(G) Налогового кодекса.

Приведенное выше обсуждение содержит только самые основные правила, регулирующие план столовой. Для полного понимания правил см. Предлагаемые правила в разделе 125 Кодекса.

Что такое гибкий график расходов? Гибкое соглашение о расходах (FSA) — это форма пособия по плану кафетерия, финансируемого за счет сокращения заработной платы, которая возмещает работникам расходы, понесенные в связи с определенными квалифицированными льготами.FSA может быть предложено для помощи в уходе за иждивенцами, помощи в усыновлении и возмещения расходов на медицинское обслуживание. Пособия имеют годовой максимум и подлежат годовому правилу «используй или потеряешь». Максимальная сумма возмещения, доступная участнику для такого покрытия, должна составлять менее 500 процентов от стоимости покрытия. В случае страхового плана максимально доступная сумма должна определяться на основе основного покрытия. FSA не может предоставить сотруднику совокупную выгоду за пределами планового года.

Максимальная сумма возмещения, доступная участнику для такого покрытия, должна составлять менее 500 процентов от стоимости покрытия. В случае страхового плана максимально доступная сумма должна определяться на основе основного покрытия. FSA не может предоставить сотруднику совокупную выгоду за пределами планового года.

Как правило, работник может исключить из валового дохода до 5000 долларов США пособий, получаемых в рамках программы помощи по уходу за иждивенцами каждый год. Лимит снижен до 2500 долларов США для женатых сотрудников, подающих отдельные декларации. Исключение не может быть больше, чем заработанный доход работника или супруга работника.Общая сумма пособий по уходу за иждивенцами, выплаченных работодателем работнику или понесенных от его имени (включая суммы из плана по разделу 125), должна быть указана в графе 10 формы W-2. Любая сумма, превышающая 5000 долларов США, должна быть включена в графы 1, 3 и 5 как «заработная плата», «заработная плата по линии социального обеспечения» и «заработная плата по программе Medicare». Дополнительную информацию см. в Публикации 535 PDF и Публикации 15-A PDF .

Любая сумма, превышающая 5000 долларов США, должна быть включена в графы 1, 3 и 5 как «заработная плата», «заработная плата по линии социального обеспечения» и «заработная плата по программе Medicare». Дополнительную информацию см. в Публикации 535 PDF и Публикации 15-A PDF .

Как правило, квалифицированные льготы по плану кафетерия не облагаются налогом FICA, FUTA, налогом Medicare или подоходным налогом.Тем не менее, групповое страхование жизни, покрытие которого превышает 50 000 долларов США, облагается налогом на социальное обеспечение и Medicare, но не налогом FUTA или подоходным налогом, даже если оно предоставляется в качестве квалифицированного пособия в плане кафетерия. Пособия по помощи в усыновлении, предоставляемые в рамках плана кафетерия, облагаются налогами на социальное обеспечение, Medicare и FUTA, но не удерживают подоходный налог. Если работник предпочитает получать денежные средства вместо какой-либо льготы с установленными условиями, она рассматривается как заработная плата, облагаемая всеми налогами на трудоустройство.Для получения дополнительной информации см. публикацию 535 PDF, главу 5 или публикацию 15-A PDF.

Если работник предпочитает получать денежные средства вместо какой-либо льготы с установленными условиями, она рассматривается как заработная плата, облагаемая всеми налогами на трудоустройство.Для получения дополнительной информации см. публикацию 535 PDF, главу 5 или публикацию 15-A PDF.

Нет. Сотрудникам могут быть возмещены только допустимые, документально подтвержденные расходы, понесенные в течение планового года, после подтверждения расходов.

В одном городе есть кафетерий, который предлагает своим партнерам медицинские льготы. Имеет ли домашний партнер и его или ее ребенок право на страхование в рамках плана медицинского страхования? Планы Cafeteria могут предлагать медицинское страхование сотрудникам, их супругам и их иждивенцам.Внутренний партнер и иждивенцы в этом случае не могут быть участниками плана столовой, поскольку они не являются работниками, но план может предоставлять им льготы. Например, домашнему партнеру может быть не предоставлена возможность выбирать или приобретать льготы, предлагаемые планом, но домашний партнер может получать выгоду от выбора работником семейного медицинского страхования или покрытия в рамках программы помощи по уходу за иждивенцами.

Например, домашнему партнеру может быть не предоставлена возможность выбирать или приобретать льготы, предлагаемые планом, но домашний партнер может получать выгоду от выбора работником семейного медицинского страхования или покрытия в рамках программы помощи по уходу за иждивенцами.

Все, что вам нужно знать о ресторанных налогах

Перейти к:

Говорят, что в жизни неизбежны только две вещи: смерть и налоги.Как владелец ресторана, вы, вероятно, слишком хорошо знакомы с налогами. Помимо уплаты федерального подоходного налога, владельцы также могут нести ответственность за уплату множества других налогов. Понимание ваших юридических обязательств, когда речь идет о налогах, имеет решающее значение для поддержания вашего бизнеса в рабочем состоянии.

В зависимости от того, где вы находитесь, вашей прибыли и количества сотрудников, вы можете платить ряд федеральных, государственных и местных налогов. Работа с бухгалтером — это хороший способ гарантировать своевременную уплату налогов в полном объеме. Большинство владельцев ресторанов также получают выгоду от услуг по расчету заработной платы и системы отслеживания, чтобы гарантировать, что их записи достаточны для уплаты налогов.

Большинство владельцев ресторанов также получают выгоду от услуг по расчету заработной платы и системы отслеживания, чтобы гарантировать, что их записи достаточны для уплаты налогов.

Ниже мы опишем виды налогов, которые вам, возможно, придется платить как владельцу ресторана. Мы также выделим некоторые ключевые вычеты, которыми вы можете воспользоваться, чтобы снизить общую налоговую нагрузку. Для получения более конкретных советов о вашей налоговой ситуации обратитесь к профессионалу.

Какие налоги я должен платить как владелец ресторана?

Владельцы ресторанов, как правило, обязаны платить налоги федеральному правительству, а также правительству штата и местному правительству.Для многих предпринимателей это может составлять до десятков тысяч долларов в год в виде налогов.

Во-первых, владельцы ресторанов должны платить федеральный подоходный налог со своего бизнеса и личных доходов. Кроме того, если правительство вашего штата или местного самоуправления взимает подоходный налог, вы также должны будете платить подоходный налог этим организациям.

Во-вторых, если у вас есть сотрудники, вы должны будете платить федеральные налоги с их заработной платы. Эти налоги могут варьироваться от 2,9 до 12% и покрывать такие расходы, как Medicare, пособие по безработице и социальное обеспечение.Работники уплачивают часть этих налогов за счет вычета из заработной платы, а работодатели уплачивают свою долю непосредственно в Службу внутренних доходов (IRS). Важно знать, что в соответствии с федеральным законом работодатели обязаны включать чаевые и плату за обслуживание при расчете налогов на заработную плату, поскольку они считаются облагаемым налогом доходом для сотрудников.

В-третьих, правительства штатов требуют от работодателей уплаты государственных налогов по безработице за своих работников. Некоторые штаты могут также взимать налоги с программ страхования по инвалидности.Налоговая ставка и предел общей суммы налогов варьируются в зависимости от юрисдикции, отрасли работодателя и рейтинга его опыта.

В-четвертых, владельцы ресторанов, как правило, обязаны платить налог с продаж и использование в бюджет своего штата и/или местного самоуправления. Эта сумма зависит от юрисдикции: 45 штатов и Вашингтон, округ Колумбия, требуют уплаты налога с продаж. Единственными штатами, которые не взимают налог с продаж, являются Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон, хотя Аляска позволяет местным органам власти взимать налог с продаж.

Эта сумма зависит от юрисдикции: 45 штатов и Вашингтон, округ Колумбия, требуют уплаты налога с продаж. Единственными штатами, которые не взимают налог с продаж, являются Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон, хотя Аляска позволяет местным органам власти взимать налог с продаж.

Ставки налога с продаж по штатам

Текущие государственные и местные ставки налога с продаж:

| Государственный | Ставка государственного налога | Средняя ставка местного налога |

| Алабама | 4,00% | 5,22% |

| Аляска | 0% | 1,76% |

| Аризона | 5,60% | 8,40% |

| Арканзас | 6.50% | 9,47% |

| Калифорния | 7,25% | 2,97% |

| Колорадо | 2,90% | 4,75% |

| Коннектикут | 6,35% | 0% |

| Вашингтон, округ Колумбия | н/д | 6,00% |

| Делавэр | 0% | 0% |

| Флорида | 6,00% | 7,05% |

| Грузия | 4. 00% 00% | 3,31% |

| Гавайи | 4,00% | 0,44% |

| Айдахо | 6,00% | 0,03% |

| Иллинойс | 6,25% | 2,83% |

| Индиана | 7,00% | 0% |

| Айова | 6,0% | 0,94% |

| Канзас | 6,50% | 2,18% |

| Кентукки | 6.00% | 0% |

| Луизиана | 4,45% | 5,07% |

| Мэн | 5,50% | 0% |

| Массачусетс | 6,25% | 0% |

| Мэриленд | 6,00% | 0% |

| Мичиган | 6,00% | 0% |

| Миннесота | 6,875% | 0,58% |

| Миссисипи | 7.00% | 0,07% |

| Миссури | 4,225% | 3,96% |

| Монтана | 0% | 0% |

| Северная Каролина | 4,75% | 2,22% |

| Северная Дакота | 5,00% | 1,86% |

| Нью-Гэмпшир | 0% | 0% |

| Нью-Джерси | 6,625% | -0,03% (Нью-Джерси использует городские предпринимательские зоны, чтобы конкурировать с Делавэром. Это может привести к более низкой ставке местного налога, чем ставка государственного налога в некоторых регионах) Это может привести к более низкой ставке местного налога, чем ставка государственного налога в некоторых регионах) |

| Нью-Мексико | 5,125% | 2,69% |

| Нью-Йорк | 4,00% | 4,52% |

| Небраска | 5,50% | 1,43% |

| Невада | 6,85% | 1,47% |

| Огайо | 5,75% | 1,42% |

| Оклахома | 4.50% | 4,44% |

| Орегон | 0% | 0% |

| Пенсильвания | 6,00% | 0,34% |

| Род-Айленд | 7,00% | 0% |

| Южная Каролина | 6,00% | 1,46% |

| Южная Дакота | 4,50% | 1,90% |

| Теннесси | 7,00% | 2,53% |

| Техас | 6.25% | 1,94% |

| Юта | 6,10% | 1,08% |

| Вирджиния | 5,30% | 0,35% |

| Вермонт | 6,00% | 0,22% |

| Западная Вирджиния | 6,00% | 0,41% |

| Вашингтон | 6,50% | 2,71% |

| Висконсин | 5,00% | 0,46% |

| Вайоминг | 4. 00% 00% | 1,34% |

Приведенные выше цифры представляют средний налог с продаж. В зависимости от местности вы можете платить значительно более высокие налоги. Например, налог на рестораны в Нью-Йорке составляет 4,5 %, плюс налог штата Нью-Йорк в размере 4 % и дополнительный налог с продаж в размере 0,375 % от Metropolitan Commuter Transportation District. Таким образом, общий эффективный налог на рестораны в Нью-Йорке составляет 8,875%. В другой части Нью-Йорка эта общая ставка налога, вероятно, будет намного ниже.

Имейте в виду, что приведенный выше список представляет налоги с продаж. В то время как во многих юрисдикциях приготовленная еда в ресторане облагается налогом с продаж, в некоторых есть отдельная ставка для еды и напитков, продаваемых в барах и ресторанах. Например, в Вашингтоне, округ Колумбия, ставка налога с продаж составляет 6,0%, но ставка налога на безалкогольные напитки составляет 8,0%, 10% на блюда в ресторане, спиртные напитки и безалкогольные напитки, подаваемые в помещении, и 10,25% на алкогольные напитки, продаваемые на продажу. потребление помещения. Эти различные налоговые ставки демонстрируют важность работы со специалистом по налогам, чтобы убедиться, что вы платите надлежащую налоговую ставку в вашем городе и штате.

потребление помещения. Эти различные налоговые ставки демонстрируют важность работы со специалистом по налогам, чтобы убедиться, что вы платите надлежащую налоговую ставку в вашем городе и штате.

Пятый и последний вид налогов, которые могут быть обязаны платить некоторые владельцы ресторанов, — это налоги на здравоохранение. Этот противоречивый вид налога применяется к продуктам, которые считаются вредными для здоровья, например, к безалкогольным напиткам или газированным напиткам. Как отмечалось выше, налог с продаж безалкогольных напитков выше, чем налог с продаж других напитков, что является примером налога на здоровье. Эти виды налогов обычно взимаются местными органами власти.

Как структура бизнеса влияет на налоги

Работая над созданием своего ресторана, вы также захотите подумать о том, как вы собираетесь структурировать свой бизнес.Структура вашего бизнеса повлияет на то, как вы облагаетесь налогом. Ниже представлен обзор различных типов бизнес-структур, а также порядок налогообложения каждой структуры. Вам следует проконсультироваться с бизнес-адвокатом или налоговым бухгалтером, чтобы решить, какая структура лучше всего подходит для вашего нового бизнеса.

Вам следует проконсультироваться с бизнес-адвокатом или налоговым бухгалтером, чтобы решить, какая структура лучше всего подходит для вашего нового бизнеса.

Индивидуальное предприятие

При индивидуальном владении вы и ваш бизнес считаются одним и тем же лицом. Между ними нет разделения. Поэтому ваши деловые и личные налоги объединяются.Структурирование в качестве индивидуального предпринимателя даст вам самую низкую налоговую ставку по сравнению с любой другой бизнес-структурой. Однако вы также берете на себя больший риск с неограниченной личной ответственностью.

Товарищество

Партнерство может быть создано, когда два или более человека совместно владеют бизнесом. Когда вы собираетесь платить налоги в рамках партнерства, вы подаете декларацию о доходах для своего бизнеса, а также свою личную налоговую декларацию с вашей долей доходов и убытков от бизнеса.При партнерстве только партнеры платят подоходный налог, поэтому бизнес не облагается налогом отдельно. Существует также большой риск, связанный с формированием партнерства. Партнеры несут солидарную ответственность по любым партнерским обязательствам.

Существует также большой риск, связанный с формированием партнерства. Партнеры несут солидарную ответственность по любым партнерским обязательствам.

Общество с ограниченной ответственностью

Компания с ограниченной ответственностью действует как гибрид товарищества и корпорации. Все владельцы считаются членами, и прибыль передается членам. Участники компании с ограниченной ответственностью подают налоги со своих личных деклараций.Вы по-прежнему облагаетесь налогом на самозанятость, но любой дополнительный заработок не облагается налогом.

Кооператив

В кооперативной структуре компания принадлежит членам, которых она обслуживает. Участники покупают акции, чтобы получить право голоса, а прибыль распределяется между участниками. В целом, налоги для кооперативов действуют так же, как налоги для корпораций, но кооперативы передают доход своим членам. Затем отдельные члены платят личные налоги на прибыль кооператива. Некоторые кооперативы, такие как кредитные союзы, фактически освобождены от налогов. При кооперативной структуре избыточная прибыль также не облагается налогом.

При кооперативной структуре избыточная прибыль также не облагается налогом.

Корпорация С

A C Corp. позволяет рассматривать бизнес как совершенно отдельную организацию, принадлежащую акционерам. Это разделение защищает владельцев от личной ответственности, но прибыль корпорации C облагается подоходным налогом. Это может привести к двойному налогообложению, поскольку доход облагается налогом как на деловом, так и на личном уровне (сначала, когда бизнес приносит прибыль, а затем, когда распределяются дивиденды).

Корпорация S

Корпорация S позволяет бизнесу пользоваться тем же уровнем ограниченной ответственности, что и корпорация C, без двойного налогообложения. В корпорации S прибыль и убытки от бизнеса передаются в личные налоговые декларации владельцев.

Дополнительные сведения о структуре ресторана

Если вы хотите узнать больше о структуре ресторана, ниже приведены несколько дополнительных ресурсов, которые могут вам пригодиться:

Существуют ли налоговые вычеты для владельцев ресторанов?

Налоги на рестораны могут быстро возрасти. В отрасли с относительно низкой нормой прибыли уплата государственных, местных и федеральных налогов может стать бременем. К счастью, есть ряд вычетов, которые владельцы ресторанов могут использовать для снижения своего налогового бремени.

В отрасли с относительно низкой нормой прибыли уплата государственных, местных и федеральных налогов может стать бременем. К счастью, есть ряд вычетов, которые владельцы ресторанов могут использовать для снижения своего налогового бремени.

Владельцы ресторанов могут вычесть расходы на маркетинг. Это может включать все: от рекламы в традиционных печатных изданиях, на радио и телевидении до онлайн-маркетинга через социальные сети и другие платформы. Наличие хорошего маркетингового плана жизненно важно для успеха любого ресторана, а также может помочь снизить налоги.

Другие расходы также могут быть вычтены из налогооблагаемой базы. Это может включать в себя судебные издержки, необходимые для работы вашего ресторана, и даже сборы за подготовку налогов, которые позволяют вам выполнять свои юридические обязательства в отношении налогов. Некоторые виды страхования также подлежат вычету для владельцев ресторанов, в том числе автострахование для транспортных средств доставки, страхование коммерческой гражданской ответственности и медицинское страхование сотрудников.

Владельцы ресторанов могут также вычитать заработную плату и другие расходы, связанные с персоналом, из своего дохода.Хотя вам все равно придется платить налоги с заработной платы сотрудников, возможность вычета расходов на персонал может снизить ваши налоги.

Расходы на приготовление и подачу еды также могут не облагаться налогом. Все, начиная от оборудования и продуктов питания и заканчивая посудой, меню, салфетками и посудой для сервировки, может не облагаться налогом. Если вы используете одноразовые изделия нестандартной марки, они также могут считаться вычитаемыми деловыми расходами.

Конечно, налоговое законодательство сложное. Лучший вариант для владельцев ресторанов — тщательно отслеживать расходы, связанные с их рестораном, и работать с бухгалтером, юристом или другим специалистом по налогам, чтобы убедиться, что они правильно платят налоги и получают все возможные вычеты, на которые они имеют право в соответствии с законом.

Хотите развивать свой бизнес? Мы здесь, чтобы помочь.