Проверка контрагентов. Риски по НДС и налогу на прибыль

Необоснованная налоговая выгода

Налогоплательщику нужно понимать, каких действий и в каком объеме от него ожидают налоговики. Почему он в ответе за контрагентов? Принятие каких мер будет достаточным, чтобы обезопасить свой бизнес от негативных налоговых последствий.

С точки зрения ФНС, налогоплательщики должны предпринять определенные усилия и детально подойти к знакомству с потенциальным партнером.

Должно быть четкое понимание:

- располагает ли бизнес-партнер средствами и ресурсами для исполнения контракта;

- платит ли он налоги;

- соответствует ли ОКВЭД бизнеса-партнера сфере деятельности, в которой вы планируете сотрудничать;

- не зарегистрирована ли компания по массовому адресу, и сколько юрлиц ведет ее гендиректор;

- не находится ли компания в процессе ликвидации или банкротства;

- есть ли нужные разрешения, квалифицированные специалисты.

Понятие «должной осмотрительности» при выборе контрагента впервые появилось в постановлении Пленума ВАС от 12.10.2006 № 53. Оно подразумевает использование налогоплательщиком всех доступных ему возможностей и инструментов для получения и проверки информации о контрагенте на предмет его благонадежности.

Если налоговики докажут, что налогоплательщик действовал без должной осмотрительности и осторожности, и ему было известно о нарушениях, допущенных контрагентом, то налоговая выгода может быть признана необоснованной.

Налоговой выгодой в данном случае принято считать снижение суммы налога к уплате в результате уменьшения налоговой базы, применения налогового вычета, более низкой ставки, другой налоговой льготы, а также получение права на возврат, зачет или возмещение налога из бюджета.

Признание налоговой выгоды необоснованной — основной налоговый риск по НДС и налогу на прибыль

Налоговые риски по НДС

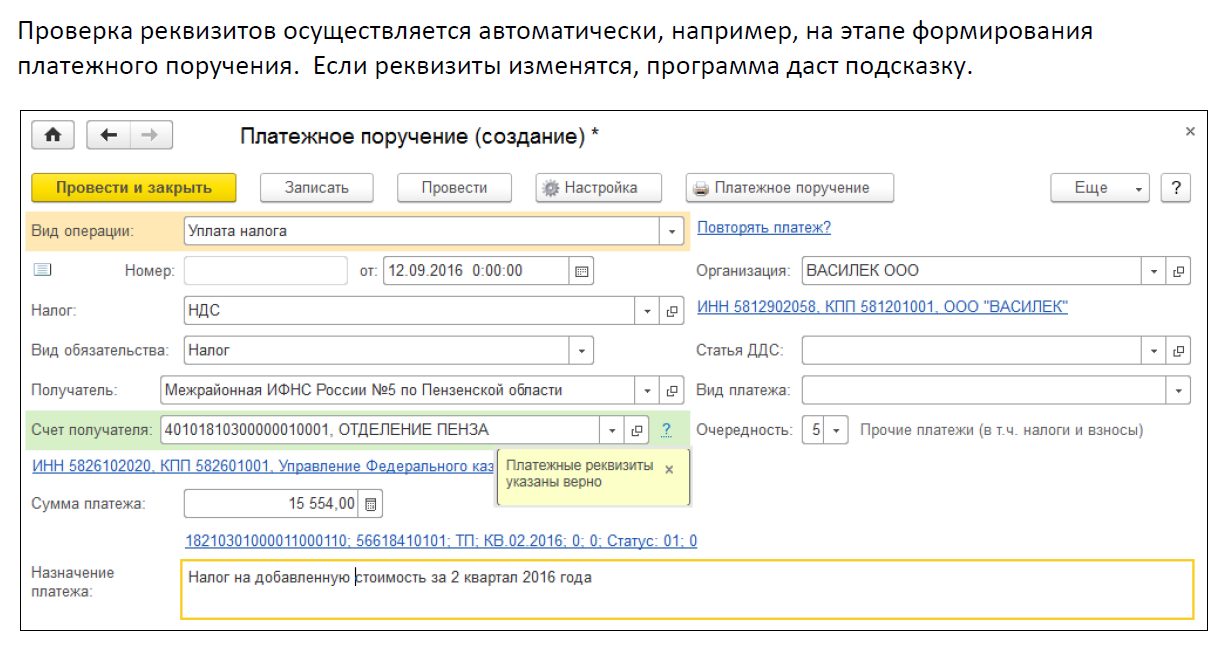

Декларации по НДС подаются налогоплательщиками в электронном виде по ТКС. Проверка деклараций осуществляется инспекцией автоматически. Налоговая программа АКС НДС строит цепочки между звеньями хозяйственного оборота и находит, кто заплатил налог, а кто скрыл сделку или ошибся в расчетах.

Проверка деклараций осуществляется инспекцией автоматически. Налоговая программа АКС НДС строит цепочки между звеньями хозяйственного оборота и находит, кто заплатил налог, а кто скрыл сделку или ошибся в расчетах.

Если программа выявит ошибки, налоговики направят вам запрос и потребуют их устранить. Налог должен поступить в бюджет в любом случае, и тут важно, чтобы не вам пришлось платить за недобросовестного контрагента.

Как исправить ошибки в декларацииДля начала исключаем собственные ошибки. Если они есть — исправляем и сдаем скорректированную отчетность.

Не забываем предварительно заплатить НДС, если это необходимо, а также пени, если срок уплаты налога уже прошел. Тогда у ФНС не будет основания накладывать штраф.

Если собственных ошибок нет, придется связаться с бизнес-партнером и запросить выписку из книги продаж и копию сданной декларации. Если ошибка возникла на стороне контрагента — просим сдать уточненку. Если контрагент отразил сделку в следующем квартале — готовим пояснения и подтверждающие документы и передаем в налоговую.

Если контрагент отразил сделку в следующем квартале — готовим пояснения и подтверждающие документы и передаем в налоговую.

Если же контрагент не выходит на связь и выяснить причины «разрыва» не удается — готовимся подтверждать свою должную осмотрительность при выборе контрагентов, иначе доначислений не избежать.

Основные риски по НДС:

- Декларацию посчитают непринятой, и если налогоплательщик в течение пяти дней не подаст исправленную, могут оштрафовать и заблокировать расчетный счет.

- ФНС откажет в возмещении НДС, что повлечет значительные убытки, а возможно и налоговую проверку, если ваш партнер окажется недобросовестным.

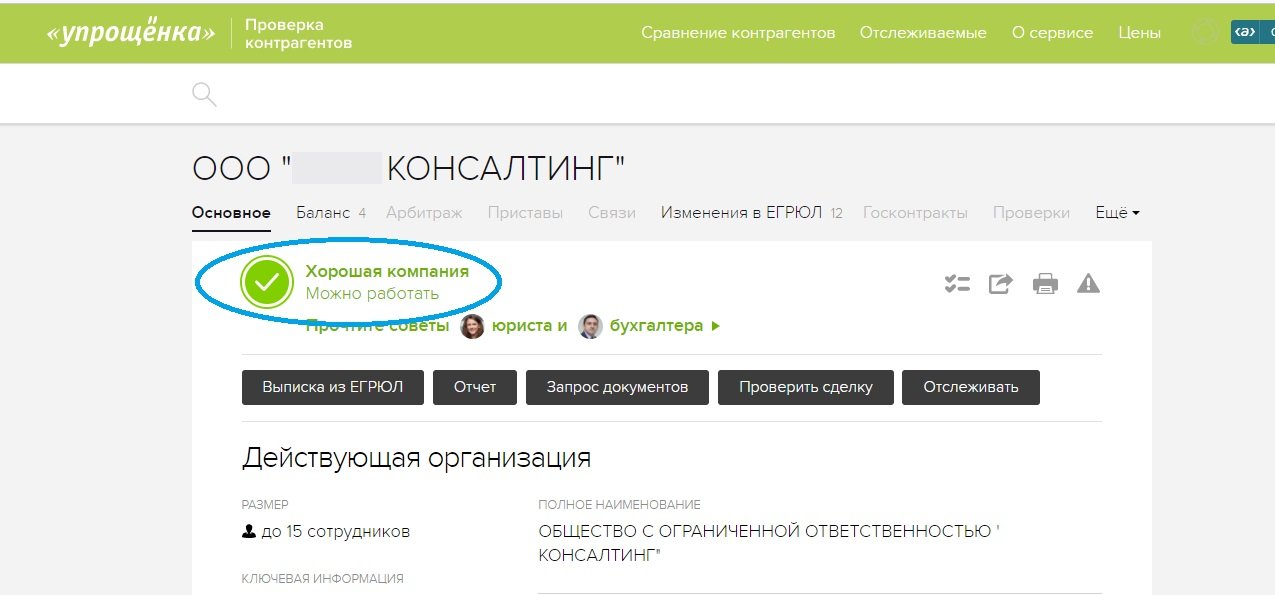

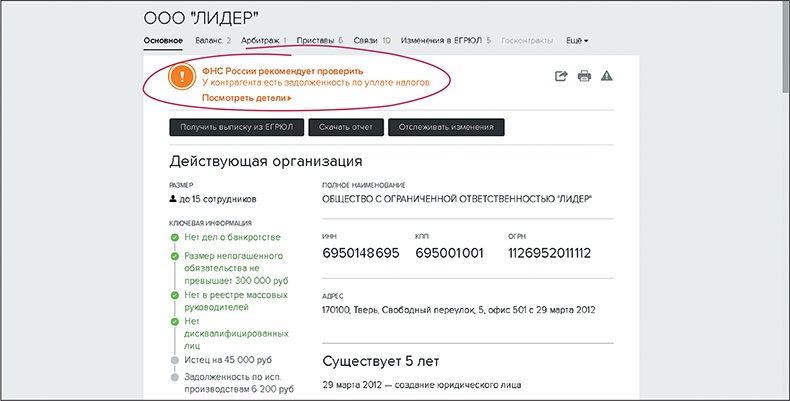

Снизить ваши риски и защитить бизнес от проблем с налоговой поможет сервис Проверка контрагентов от Тинькофф Бизнеса. Попробуйте, проверка бесплатна и доступна для всех желающих.

Налоговые риски по налогу на прибыль

Риски по налогу на прибыль связаны с признанием расходов. Здесь целесообразно исходить из положений НК, в которых закреплено, что расходы должны быть документально подтверждены и экономически обоснованы, то есть, связаны с получением дохода.

Здесь целесообразно исходить из положений НК, в которых закреплено, что расходы должны быть документально подтверждены и экономически обоснованы, то есть, связаны с получением дохода.

Особого внимания заслуживает оценка следующих факторов:

- обоснованность цен, применяемых при сделках с поставщиками;

- соответствие затрат критериям возможности принятия их в состав расходов;

- соблюдение лимитов на некоторые расходы;

- соотношение доходов и расходов;

- обоснованность убытков предшествующих лет;

- наличие сомнительных сделок;

- взаимодействие с поставщиками которые определены налоговой как неблагонадежные и т. п. Необоснованность расходов налоговики устанавливают в ходе проверки подтверждающих документов. Если расходы признают необоснованными — доначислят налог.

Сервис Проверка контрагентов: актуальные данные из надежных источников, результат сразу, бесплатно.

Попробуйте сейчас

Мероприятия по проверке контрагента

Каждый налогоплательщик принимает для себя комплекс мероприятий по проверке контрагентов, как проявление принципа должной осмотрительности при работе с партнерами.

В Налоговом кодекс нет перечня действий и документов, который сможет подтвердить, ту самую осмотрительность и осторожность. При выборе контрагента сразу формируем доказательную базу на случай прений с налоговой и для собственной безопасности бизнеса.

Необходимо разработать внутренний регламент по мероприятиям проверки потенциальных партнеров, закрепить соответствующие должностные обязанности за конкретными лицами.

Возможны следующие мероприятия по проверке контрагентов:

- Желательно лично встретиться с руководителем контрагента, проверить полномочия. Часто личная встреча невозможна из-за территориальной удаленности, тогда встретиться по видеосвязи.

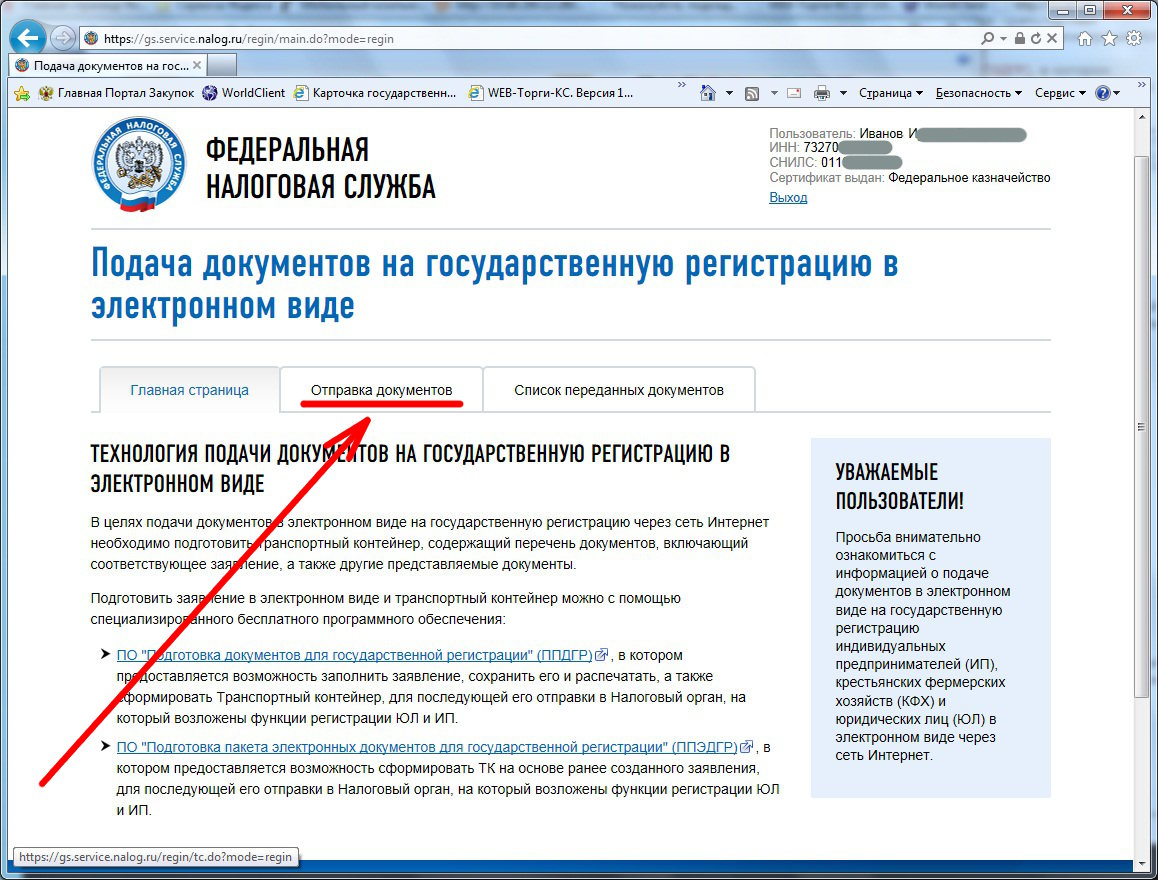

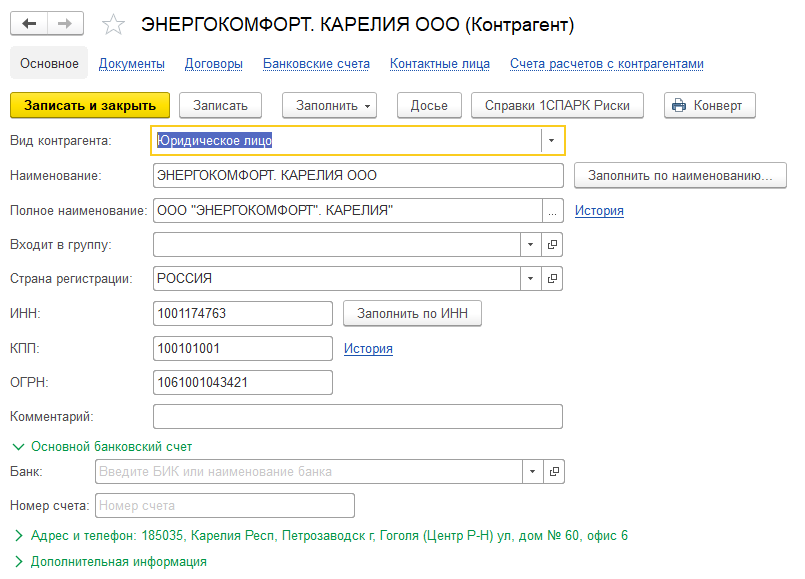

- Запросить у потенциального контрагента копии основных документов. Для компаний — это устав, ИНН, ОГРН, решение или протокол о назначении директора. Для ИП — ОГРНИП. Готовность предоставить документы по вашей просьбе — хороший знак, который свидетельствует, что контрагент настроен серьезно и готов работать добросовестно.

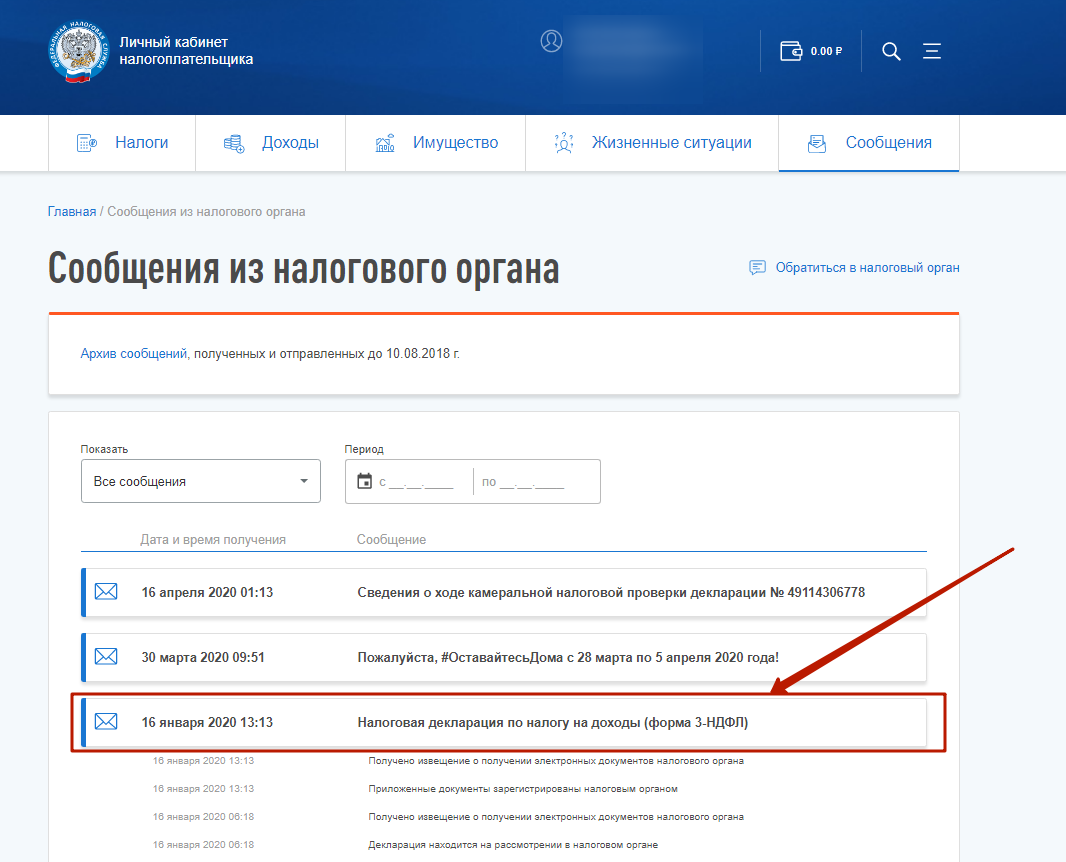

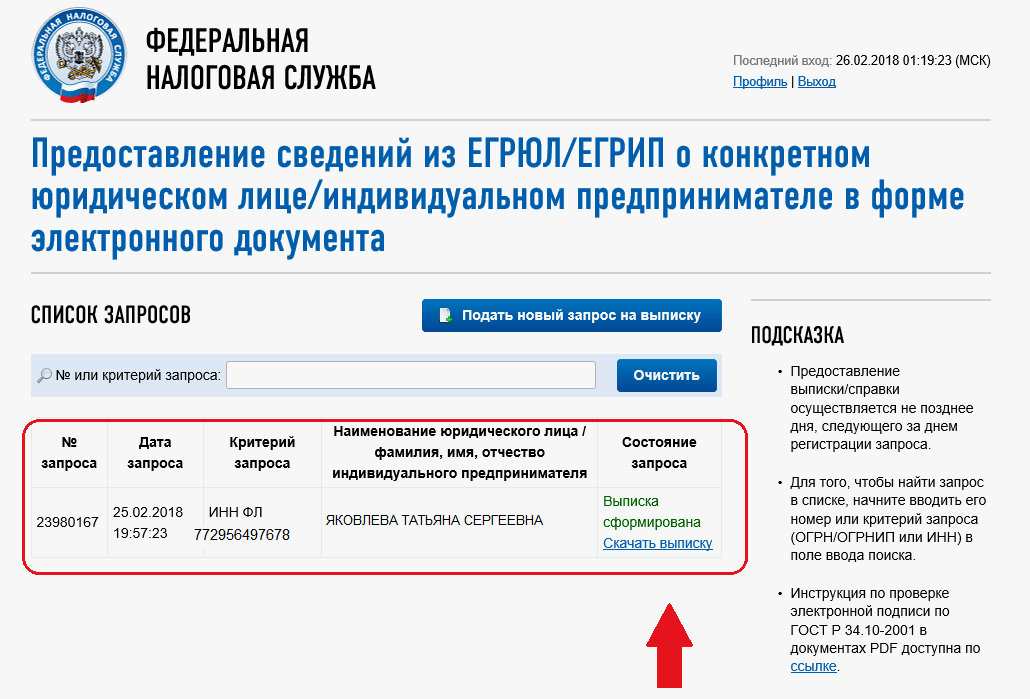

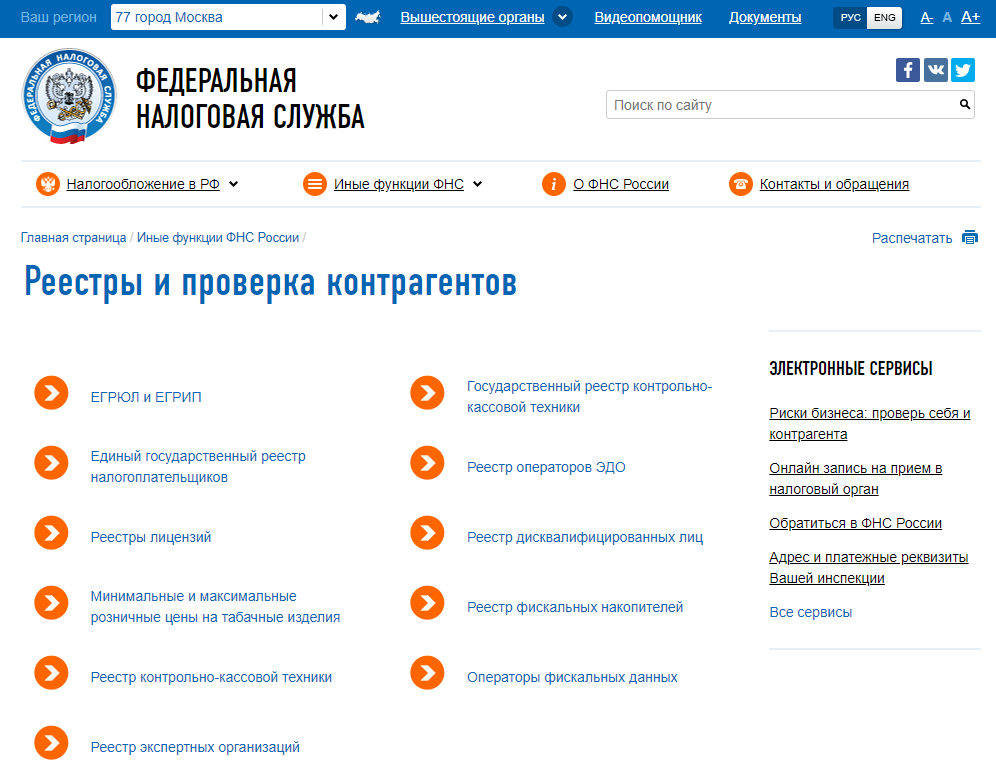

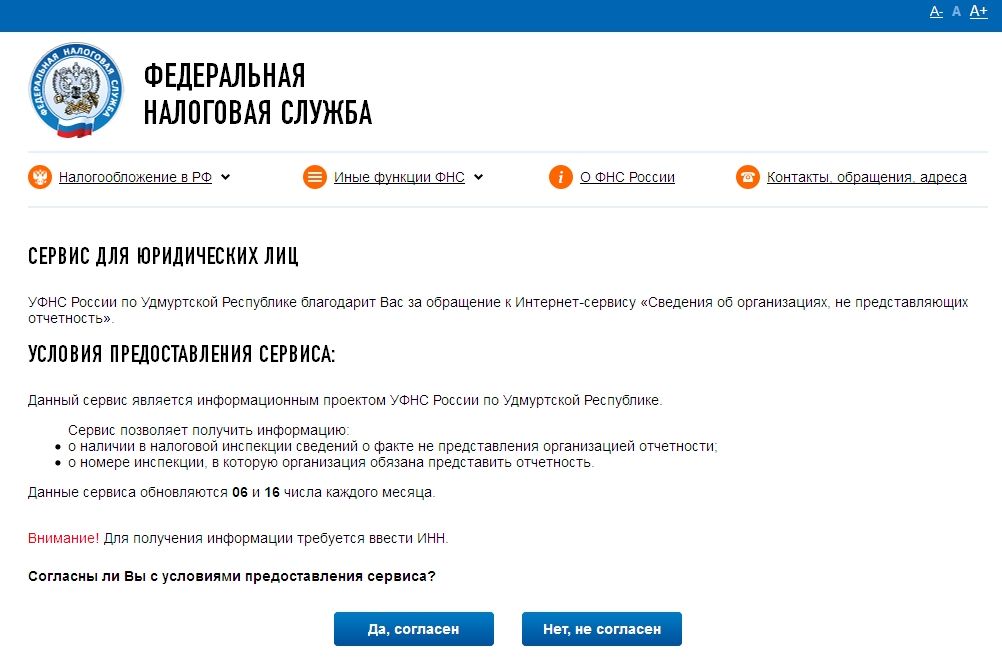

- Заказать актуальную выписку из ЕГРЮЛ и проанализировать имеющуюся там информацию.

- Получить информацию о контрагенте из открытых источников на его сайте, реклама, отзывы клиентов.

- Проверить директора компании-контрагента в реестре дисквалифицированных лиц.

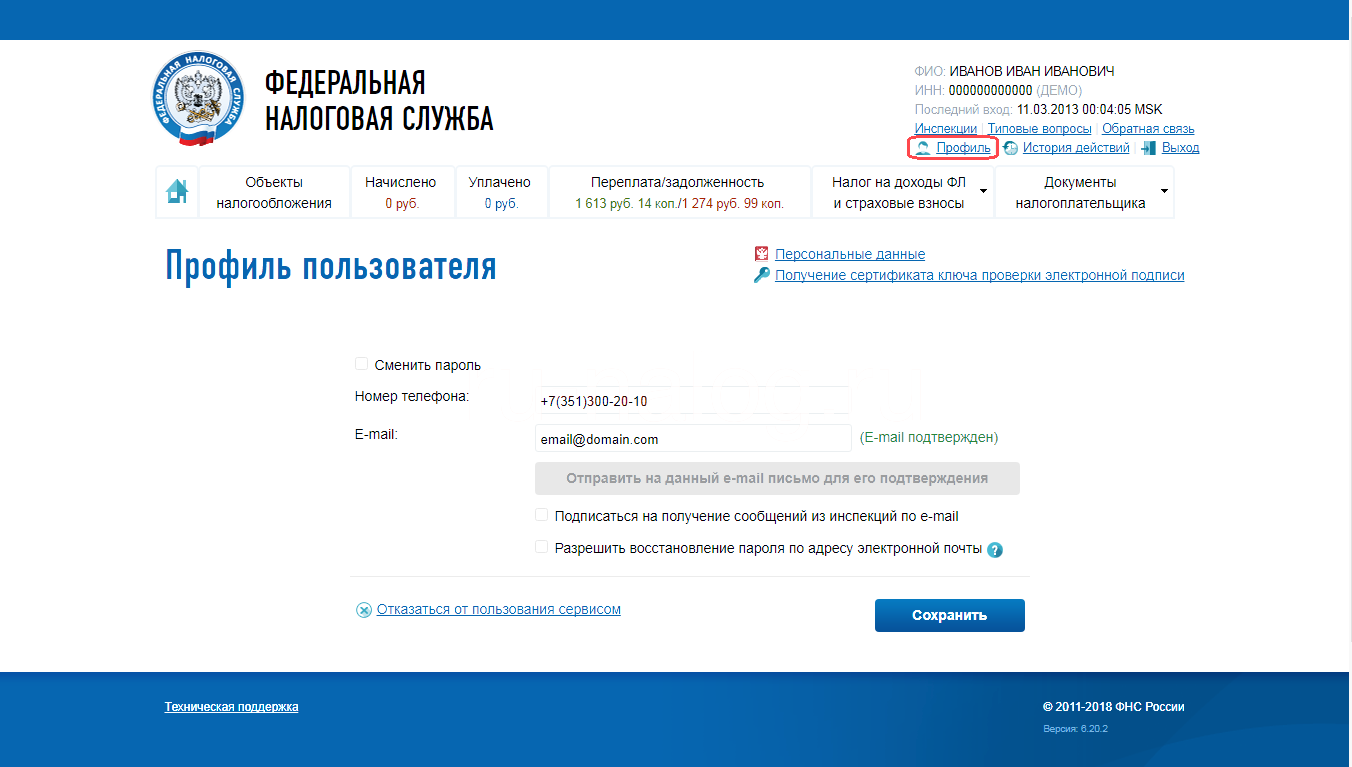

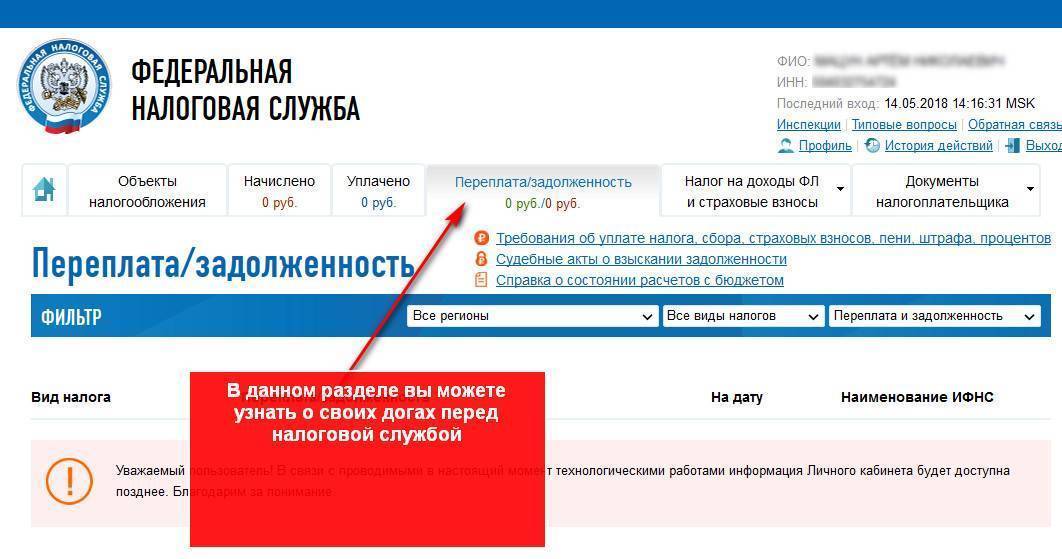

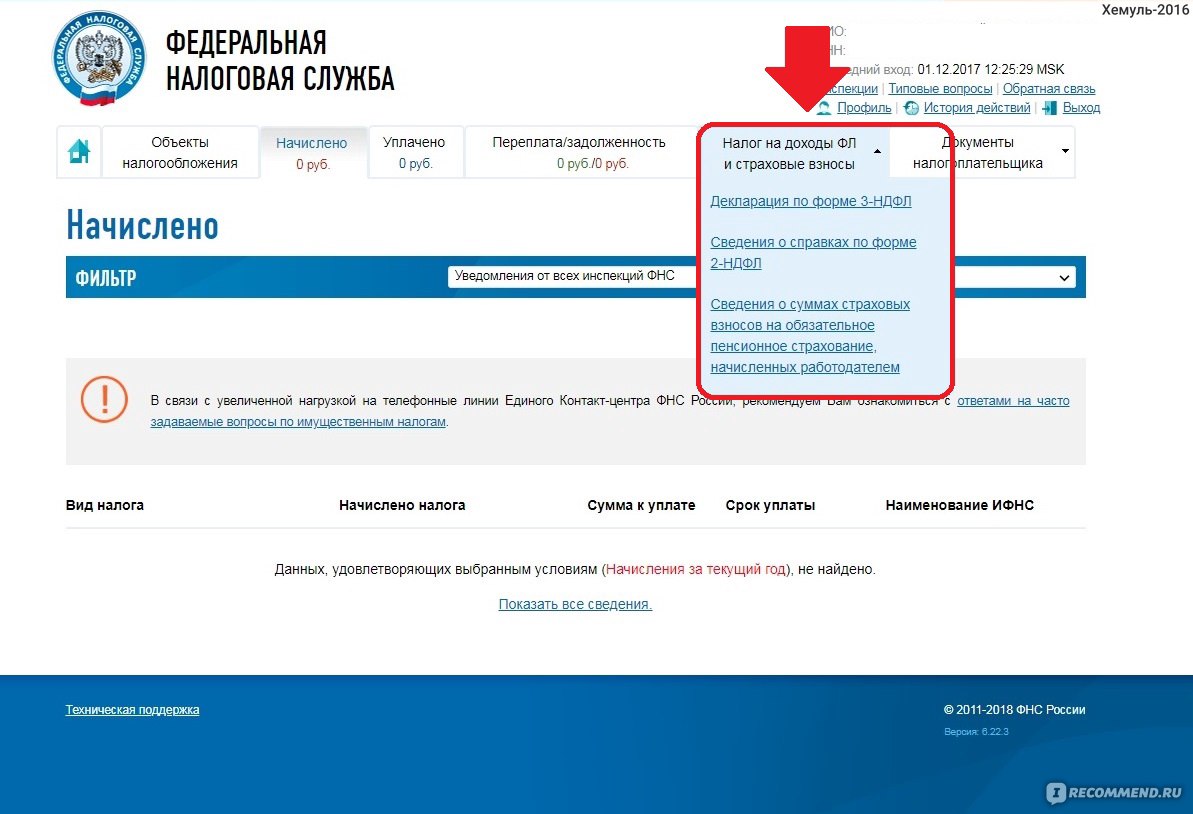

- Найти данные по отчетности и налоговым платежам контрагента, что позволит оценить эффективность бизнеса партнера.

- Выяснить, не является ли контрагент банкротом.

- Проверить организацию на наличие долгов и исполнительных производств.

Оперативно получить всю необходимую информацию вам поможет сервис Проверка контрагентов.

Доказательством реальности сделки могут служить переписка, видео, фото на различных ее этапах.

Приведенные в статье мероприятия позволят избежать компании налоговых рисков или в крайнем случае значительно их минимизировать.

Подведем итог

Налоговикам проще наказать действующего добросовестного налогоплательщика, лишив его возможности возместить из бюджета НДС или учесть соответствующие расходов, чем пытаться привлечь к ответственности фирму-однодневку.

Поэтому важно внимательнее относиться к выбору контрагентов и проявлять должную осмотрительность.

Доказывать осмотрительность по-прежнему нужно, но этого мало

1 марта 2020 Директор по безопасности

Доказывать осмотрительность по-прежнему нужно, но этого мало

Версия для печатиАнализ налоговых споров за 2019 год показывает: любая сомнительная операция, предусматривающая необходимость уплаты НДС, теперь практически неизбежно попадает в поле зрения налоговиков.

Причем под подозрением могут оказаться все участники цепочки расчетов, если в них «потерялся» налог. Эксперты сходятся в том, что бизнесу для защиты от налоговых претензий сегодня недостаточно проверять базовые сведения о контрагентах – нужно анализировать их финансово-хозяйственную деятельность и оценивать возможные налоговые риски. Стоит также документировать все процедуры по выбору и проверке партнеров.

Стоит также документировать все процедуры по выбору и проверке партнеров.

Появление ст. 54.1 Налогового кодекса РФ (НК РФ), установившей жесткие критерии проверки сделок на предмет ухода от налогов, создало новые риски для бизнеса. Особенно с учетом того, что перевод процессов налогового администрирования на аналитические цифровые платформы, такие как АСК НДС-2, привел к тому, что бизнес оказался под тотальным контролем. Любая операция в цепочке сделок, по которой бюджет не получил налог на добавленную стоимость, сразу становится известной налоговым инспекциям.

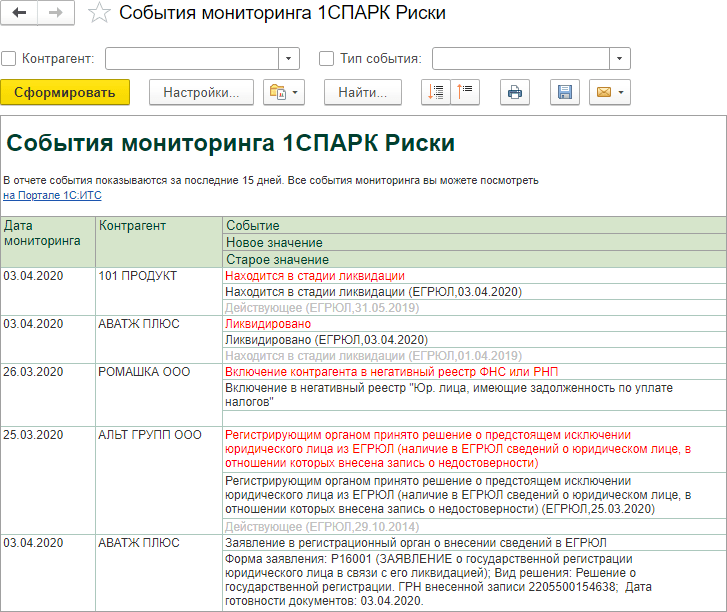

С другой стороны, налоговая служба заявляет, что практически полностью искоренила компании, которые имеют признаки фиктивности. Если судить по Индексу должной осмотрительности системы СПАРК-Интерфакс, фирм, которые потенциально могут использоваться именно для уклонения от налогов, осталось в России порядка 100 тыс. – против 1,5 млн еще 5 лет назад.

До включения в НК РФ ст. 54.1 при оценке добросовестности налогоплательщика суды руководствовались так называемой концепцией

54.1 при оценке добросовестности налогоплательщика суды руководствовались так называемой концепцией

«должной осмотрительности». Этот принцип ввело в российскую правовую систему Постановление Пленума Высшего арбитражного суда РФ № 53 от 2006 года. Если налогоплательщик доказывал, что при выборе контрагента проявил должную осмотрительность, то есть собрал всю доступную информацию и убедился в надежности партнера, он не мог быть привлечен к ответственности и был избавлен от претензий за неуплату налогов другой компанией из цепочки сделок.

Федеральная налоговая служба (ФНС) считает, что с появлением ст. 54.1 это разъяснение утратило силу. У судов же нет однозначной позиции. В ряде случаев они по-прежнему готовы признать правоту налогоплательщика, если он «осмотрительно» выбирал контрагента.

С другой стороны, из конструкции самой ст. 54.1 и последующих разъяснений ФНС следует, что налоговики должны не просто выявлять нарушения, а исследовать наличие в них умысла.

Поэтому в ряде случаев фискальным органам вполне можно успешно оппонировать.

Нужно как можно раньше документировать добросовестное поведение при заключении контракта – с помощью информационных систем и в процессе взаимодействия с будущим контрагентом, как можно тщательнее показывать реальность сделки и экономическую полноценность ее исполнителя.

Пример из практики

Показательно в этом отношении судебное разбирательство по заявлению бизнес-центра «Тимерхан». В первой инстанции с помощью демонстрации своей осмотрительности при выборе контрагентов заявителю удалось отбиться от обвинений в налоговом правонарушении, а вот апелляция посчитала доказательства недостаточными.

Проверяющие заподозрили, что у налогоплательщика не было фактических взаимоотношений с компаниями «Эко Строй» и «Татоктан», привлеченными для проведения ремонтных работ, которые они по договору должны были выполнить своими силами. Свои подозрения

Свои подозрения

налоговый орган обосновывал, во-первых, тем, что у привлеченных исполнителей не было ресурсов для проведения заказанных работ – сотрудников, имущества, а из анализа их счетов проверяющие сделали вывод, что организации не имеют расходов, характерных для реальных компаний (на аренду, приобретение оборудования или материалов).

Во-вторых, налоговый орган усомнился в объеме проведенных работ. Инспекторы обратили внимание, что на этажах, где якобы шел ремонт, кассы ежедневно фиксировали выручку. Сравнив фотографии зала ресторана в здании «Тимерхана» от 2015 и от 2018 годов, инспекция решила, что интерьеры сходны, и заключила, что ремонтные работы в нем не проводились. Кроме того, она заказала техническую экспертизу и выяснила, что объемы указанных в смете ремонтных работ не соответствуют площадям, а некоторые их виды не требуются по технологии, как и применение башенных и автомобильных кранов.

Арбитражный суд Республики Татарстан аргументы налоговиков не убедили. «Вывод налогового органа о невозможности выполнения «Эко Строем» и «Татоктаном» ремонтных работ ввиду отсутствия сотрудников, основных средств и техники не может быть основанием для отказа в предоставлении налоговой выгоды, поскольку заключение трудового договора не является единственной возможностью привлечения рабочей силы, а отсутствие основных средств не исключает возможность исполнения данным контрагентом принятых на себя договорных обязательств. Гражданское законодательство предполагает возможность привлечения поставщиком товаров, работ, услуг третьих лиц для исполнения обязательств по договору», – говорится в решении суда.

«Вывод налогового органа о невозможности выполнения «Эко Строем» и «Татоктаном» ремонтных работ ввиду отсутствия сотрудников, основных средств и техники не может быть основанием для отказа в предоставлении налоговой выгоды, поскольку заключение трудового договора не является единственной возможностью привлечения рабочей силы, а отсутствие основных средств не исключает возможность исполнения данным контрагентом принятых на себя договорных обязательств. Гражданское законодательство предполагает возможность привлечения поставщиком товаров, работ, услуг третьих лиц для исполнения обязательств по договору», – говорится в решении суда.

Действия бизнес-центра были оценены в рамках классического подхода «должной осмотрительности». Суд обратил внимание, что перед заключением договоров налогоплательщик получил у контрагента копии свидетельств о государственной регистрации, о постановке на налоговый учет и устав. Большего он делать не должен был, посчитал суд, отметив, что у заявителя отсутствовала реальная возможность проверить некоторые сведения в отношении своих контрагентов, так как их нет в свободном доступе. А то, как оформляют свои операции контрагенты, «Тимерхан», по мнению суда, не касается. Но Одиннадцатый арбитражный апелляционный суд с этими выводами не согласился и отменил решение первой инстанции, посчитав, что налогоплательщик не обеспечил надлежащее документальное обоснование спорных сделок и не подтвердил их реальное исполнение контрагентами. В качестве обоснования должны были быть представлены, например, доказательства ведения деловых переговоров, проверки деловой репутации и платежеспособности потенциальных контрагентов, изучения их ресурсов и опыта, получения гарантий исполнения обязательств и оценки риска обратного. Суд также отметил, что ознакомление со сведениями о контрагенте на сайте ФНС не свидетельствует о проявлении должной осмотрительности, так как они размещены в открытом источнике и не содержат информации о деловой репутации.

А то, как оформляют свои операции контрагенты, «Тимерхан», по мнению суда, не касается. Но Одиннадцатый арбитражный апелляционный суд с этими выводами не согласился и отменил решение первой инстанции, посчитав, что налогоплательщик не обеспечил надлежащее документальное обоснование спорных сделок и не подтвердил их реальное исполнение контрагентами. В качестве обоснования должны были быть представлены, например, доказательства ведения деловых переговоров, проверки деловой репутации и платежеспособности потенциальных контрагентов, изучения их ресурсов и опыта, получения гарантий исполнения обязательств и оценки риска обратного. Суд также отметил, что ознакомление со сведениями о контрагенте на сайте ФНС не свидетельствует о проявлении должной осмотрительности, так как они размещены в открытом источнике и не содержат информации о деловой репутации.

Доказательства «новой» осмотрительности

Что же делать бизнесу с учетом того, что в судебной практике нет единообразия по поводу совместимости новых и старых правил определения обоснованности налоговой выгоды? Налогоплательщикам не стоит отказываться от мер по соблюдению должной осмотрительности, единодушны эксперты.

Такими доказательствами могут стать собранные на стадии заключения договора документы, свидетельствующие о юридической чистоте и «экономическом наполнении» контрагента. «Откуда брать материалы, которые будут составлять доказательственную базу? Отовсюду, откуда только можно. В первую очередь это, конечно же, информационные системы – «СПАРК-Интерфакс» Все это значительно упрощает задачу юриста, проводящего анализ готовящегося договора».

Все это значительно упрощает задачу юриста, проводящего анализ готовящегося договора».

Для поиска таких доказательств участниками рынка активно используется система «СПАРК- Интерфакс», в которой в 2019 году появился ряд новых источников и сервисов, в первую очередь проливающих свет на деятельность малого бизнеса и ИП. Например, с помощью нового сервиса «Розничная торговля», показывающего динамику изменения оборота, среднего чека и числа касс у конкретного розничного оператора, система смогла охватить дополнительной информацией 320 тыс. бизнесов, подавляющее большинство из которых – 260 тыс. – это ИП. В этом есть большой плюс, поскольку по ИП обычно совсем мало информации. По изменению оборотов онлайн касс можно судить насколько успешно развивается бизнес предпринимателя.

Об устойчивом финансовом положении контрагента говорит его прибыль за последние отчетные периоды. Хорошее впечатление производит факт участия подрядчика в госзакупках и тендерах или даже история судебных тяжб, где установлены факты добросовестного выполнения им своих обязательств. Эксперт также рекомендует попросить самого контрагента выдать заверенные государственными органами справки о среднесписочной численности сотрудников, заверенные разрешения, сертификаты, незасекреченные договоры с другими юрлицами. «Концептуально подход должен быть таким: минимум – это работа с информационными системами и с самим контрагентом. Далее – в зависимости от конкретного кейса», – подытожила Вознесенская.

Эксперт также рекомендует попросить самого контрагента выдать заверенные государственными органами справки о среднесписочной численности сотрудников, заверенные разрешения, сертификаты, незасекреченные договоры с другими юрлицами. «Концептуально подход должен быть таким: минимум – это работа с информационными системами и с самим контрагентом. Далее – в зависимости от конкретного кейса», – подытожила Вознесенская.

К примеру, в деле компании «Алмазинструмент» данные «СПАРК-Интерфакс» использовались, чтобы доказать, что ее фактическим контрагентом по сделке на поставку алмазных притиров было ООО «ТПК «Capo», а не другие участники цепочки, не исполняющие в полном объеме своих налоговых обязательств. С помощью системы налоговая инспекция выяснила, что ТПК «Capo» является поставщиком холодного боевого оружия Минобороны РФ и имеет бессрочную лицензию на его изготовление. В частности, военному ведомству должны были быть поставлены складные ножи, а к ним требовались алмазные притиры. И хотя предприятие самостоятельно ножи не производило, оно имело контракт на их поставку с ФГУП «Центральный научно-исследовательский институт точного машиностроения».

И хотя предприятие самостоятельно ножи не производило, оно имело контракт на их поставку с ФГУП «Центральный научно-исследовательский институт точного машиностроения».

И все же доказать в суде получение необоснованной налоговой выгоды «Алмазинстру ментом» налоговикам не удалось. В их системе аргументации не хватило последнего элемента доказательств того, что цены сделок были нерыночными. Арбитражный суд Смоленской области отклонил их аргументы о том, что цена, по которой предприятие ТПК «Саро» поставляло притиры посредникам, была заниженной. Апелляция согласилась с первой инстанцией.

Внимание: цена!

Одним из обстоятельств, которое может привести проверяющих к выводам о получении необоснованной налоговой выгоды, является цена сделок. Долгое время действовало правило о допустимости отклонения цен сделок от рыночного уровня не более чем на 20%. С 2012 года режим проверки изменился. В рамках этой реформы центральный аппарат ФНС взял на себя проверку контролируемых сделок – внутрикорпоративных операций крупнейших компаний, в большинстве случаев трансграничных. Но при этом налоговые инспекции на местах де-факто предпринимают попытки проверять цены и неконтролируемых сделок, причем зачастую методы такого контроля применялись и применяются некорректно, отмечает руководитель сервиса АСТРА по трансфертному ценообразованию (Группа «Интерфакс») Артем Перегудов.

Но при этом налоговые инспекции на местах де-факто предпринимают попытки проверять цены и неконтролируемых сделок, причем зачастую методы такого контроля применялись и применяются некорректно, отмечает руководитель сервиса АСТРА по трансфертному ценообразованию (Группа «Интерфакс») Артем Перегудов.

«Практика налогового контроля цен неконтролируемых сделок только формируется. Но тот факт, что сделки с нерыночным ценообразованием являются сомнительными и к ним будет применен глубокий функциональный анализ, сомнений не вызывает», – считает он. Но если будет выявлено, что искажение цены в неконтролируемой сделке было умышленным и привело к уменьшению налоговых поступлений в бюджет, то, вероятнее всего, будет применяться п. 1 ст. 54.1 НК РФ, говорит Перегудов. Его право- ту подтверждают слова Даниила Егорова, назначенного 17 января главой ФНС, который в ноябре 2019 года на круглом столе «Налоговая выгода сквозь призму ст. 54.1 НК РФ», организованном Ассоциацией налоговых консультантов и РАНХиГС, говорил, что «нерыночная цена является индикатором и, возможно, свидетельствует о нарушении п. 1 ст. 54.1 НК РФ» (далее цитаты Егорова приведены в ранге заместителя руководителя налогового ведомства).

1 ст. 54.1 НК РФ» (далее цитаты Егорова приведены в ранге заместителя руководителя налогового ведомства).

Увеличенные штрафы за «умысел»

Одновременно с необходимостью тщательнее доказывать свою добросовестность при выборе контрагента практика действия этой статьи выявила еще один неожиданный риск для бизнеса. Нарушения, которые ранее не считались умышленными, теперь признаются таковыми и за них назначают повышенные штрафы.

Дело в том, что в своих письмах о применении ст. 54.1 (от 16 августа и от 31 октября 2017 года) ФНС сориентировала инспекции на необходимость доказывать, что неуплата налогов была умышленной. При этом одновременно она объявила, что доктрина «должной осмотрительности» не должна применяться. Сочетание этих деклараций привело к тому, что санкции за одни и те же правонарушения увеличились вдвое. Там, где раньше налоговые органы видели ситуации, в которых налогоплательщик был неосторожен в выборе контрагента, и штрафовали его по ч. 1 ст. 122 НК РФ в размере 20% от суммы недоплаты в бюджет, теперь они стали усматривать умысел. А умышленная неуплата налогов требует наказывать нарушителя уже по ч. 3 ст. 122 НК РФ, где штраф составляет 40%.

1 ст. 122 НК РФ в размере 20% от суммы недоплаты в бюджет, теперь они стали усматривать умысел. А умышленная неуплата налогов требует наказывать нарушителя уже по ч. 3 ст. 122 НК РФ, где штраф составляет 40%.

«Несколько лет назад налоговые органы получили указание искать умысел. К сожалению, на практике это привело к тому, что они стали огульно обвинять налогоплательщиков в умышленной неуплате налогов. В проверках часто вижу, что налоговый орган просто пишет о наличии умысла – причем иногда так закамуфлировано, что налогоплательщики при получении актов налоговых проверок даже не обращают на это внимание», – говорит советник юрфирмы Bryan Cave Leighton Paisner Александр Ерасов. Между тем, по его словам, с точки зрения закона умысел нужно установить и доказать – четко и однозначно, через умысел должностных лиц компании-налогоплательщика, а не просто указать о его наличии.

Впрочем, такой подход пока не стал доминирующим, на практике чаще встречается штраф в 20%. Бывает и так, что налоговые органы, наложив штраф в 40% за умышленный уход от налогов, затем снижают его в связи с наличием смягчающих обстоятельств. Или же его получается снизить в судебном порядке. По словам Болдиновой из Five Stones Consulting, в большинстве случаев налогоплательщики добиваются уменьшения штрафов минимум в два раза. В судах они ссылаются на различные смягчающие обстоятельства: бедственное финансовое положение, социальную деятельность, участие в благотворительных проектах и т. д.

Бывает и так, что налоговые органы, наложив штраф в 40% за умышленный уход от налогов, затем снижают его в связи с наличием смягчающих обстоятельств. Или же его получается снизить в судебном порядке. По словам Болдиновой из Five Stones Consulting, в большинстве случаев налогоплательщики добиваются уменьшения штрафов минимум в два раза. В судах они ссылаются на различные смягчающие обстоятельства: бедственное финансовое положение, социальную деятельность, участие в благотворительных проектах и т. д.

Само фискальное ведомство придерживается позиции, что появление ст. 54.1 НК РФ и требование при ее применении искать в действиях менеджмента компании-налогоплательщика умысел, не привело к повышению риска получить увеличенный штраф за налоговое нарушение. «И до появления этой нормы налоговым инспекциям рекомендовалось доказывать умысел, если они подозревали его наличие», – отмечает Егоров.

Неустойчивая реконструкция

Еще больший риск для бизнеса эксперты видят в возможном отказе от налоговой реконструкции. Этот подход предусматривает, что определение налоговых последствий спора должно производиться исходя из действительного экономического содержания сделки. То есть налоговые органы обязаны рассчитывать обязательства исходя из средних расходов, которые понес бы добросовестный налогоплательщик в сравнимых условиях, а не проводить максимальное доначисление налогов и санкций, как если бы сделки не было вообще.

Этот подход предусматривает, что определение налоговых последствий спора должно производиться исходя из действительного экономического содержания сделки. То есть налоговые органы обязаны рассчитывать обязательства исходя из средних расходов, которые понес бы добросовестный налогоплательщик в сравнимых условиях, а не проводить максимальное доначисление налогов и санкций, как если бы сделки не было вообще.

Постановление № 53 говорит о необходимости проводить налоговую реконструкцию, а вот в ст. 54.1 НК РФ ничего об этом не сказано. «Эта статья дала повод ФНС говорить об отсутствии обязанности налоговых органов осуществлять полную налоговую реконструкцию, хотя здесь очевиден законодательный пробел», – считает руководитель аналитической службы юридической компании «Пепеляев групп» Вадим Зарипов.

«Если у проблемного контрагента приобретен товар, который ранее по цепочке куплен у завода-изготовителя, уплатившего со своей реализации налоги, то, по-хорошему, уплаченное заводом должно быть учтено при расчете недоимки налогоплательщика, однако это происходит не всегда. Даже в такой понятной ситуации из расходов и вычетов налогоплательщика исключается зачастую не просто наценка недобросовестного посредника, а полностью все затраты и вычеты. В результате сумма налоговых недоимок достигает с пенями и штрафами 70% суммы сделки, по которой были понесены реальные затраты», – комментирует по- следствия партнер юркомпании Taxology Алексей Артюх. В итоге все зависит от усмотрения налогового органа, и подобное штрафное налогообложение не выглядит экономически обоснованным, констатирует эксперт.

Даже в такой понятной ситуации из расходов и вычетов налогоплательщика исключается зачастую не просто наценка недобросовестного посредника, а полностью все затраты и вычеты. В результате сумма налоговых недоимок достигает с пенями и штрафами 70% суммы сделки, по которой были понесены реальные затраты», – комментирует по- следствия партнер юркомпании Taxology Алексей Артюх. В итоге все зависит от усмотрения налогового органа, и подобное штрафное налогообложение не выглядит экономически обоснованным, констатирует эксперт.

ФНС не делала официальных разъяснений по этому поводу, зато против налоговой реконструкции высказывалось Министерство финансов РФ. «Положения ст. 54.1 кодекса в отличие от сформированной на основе постановления пленума Высшего арбитражного суда РФ от 12.10.2006 года № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» судебной практики не предусматривают возможность определения налоговых обязательств налогоплательщиков в случае злоупотребления ими своими правами расчетным путем», – говорится в письме главы Минфина руководителю ФНС..jpg)

Через несколько дней после того, как стала известна позиция Минфина, Седьмой арбитражный апелляционный суд в деле «Кузбассконсервмолока» отменил решение Арбитражного суда Кемеровской области, принятое в пользу налогоплательщика. Налоговики подозревали производителя в использовании фиктивных посредников по закупке сырья и отказались учитывать его расходы по спорным сделкам, сославшись на неоформленные отношения с сельхозпроизводителями. Но первая инстанция обязала их учесть расходы компании, то есть применить налоговую реконструкцию. «Появление ст. 54.1 НК РФ не сопровождалось изменением принципов правового регулирования в сфере налогообложения, введением дополнительных составов налоговых правонарушений и санкций», – констатировал суд первой инстанции, но апелляция с ним не согласилась. Однако письмо Минфина не является нормативным актом и потому не имеет правового значения для судов. Между тем, осенью прошлого года надежду на сохранение налоговой реконструкции дал ВС РФ. Он подтвердил ее необходимость в споре ИП Надежды Угрюмовой с налоговой инспекцией, по мнению которой предпринимательница «раздробила» бизнес между несколькими партнерами с таким же статусом для применения упрощенной системы налогообложения. Инспекция сложила доход взаимосвязанных, с ее точки зрения, предпринимателей и доначислила Угрюмовой НДС на все операции, поскольку ее контрагенты не выделяли этот налог. Три инстанции согласились с таким подходом, но ВС РФ указал, что налоги нужно рассчитывать исходя из подлинного экономического содержания операций. При выявлении искажений нужно доначислять столько, сколько бы заплатил налогоплательщик, который не злоупотреблял правом.

Он подтвердил ее необходимость в споре ИП Надежды Угрюмовой с налоговой инспекцией, по мнению которой предпринимательница «раздробила» бизнес между несколькими партнерами с таким же статусом для применения упрощенной системы налогообложения. Инспекция сложила доход взаимосвязанных, с ее точки зрения, предпринимателей и доначислила Угрюмовой НДС на все операции, поскольку ее контрагенты не выделяли этот налог. Три инстанции согласились с таким подходом, но ВС РФ указал, что налоги нужно рассчитывать исходя из подлинного экономического содержания операций. При выявлении искажений нужно доначислять столько, сколько бы заплатил налогоплательщик, который не злоупотреблял правом.

Несмотря на то, что спор касался налоговой проверки, начатой до вступления в силу ст. 54.1 НК РФ и не подпадающей под действие этой нормы, это определение важно для практики.

«ВС РФ определил налоговую реконструкцию исходя из принципа справедливости, общих начал налогового законодательства и необходимости определения во всех случаях налоговыми органами действительного размера соответствующих налоговых обязательств», – объясняет Вознесенская из «АИП».

«С юридической точки зрения для отказа от налоговой реконструкции нет оснований. Налоговые органы могут отказаться ее делать, но шанс оспорить такой подход есть – многое будет зависеть от конкретных обстоятельств дела», – говорит Ерасов из Bryan Cave Leighton Paisner.

Противоречивая статья

Хотя появление ст. 54.1 было призвано сформулировать четкие правила игры для бизнеса, этого не произошло, считают многие эксперты. С этим не спорит и ФНС. «Ст. 54.1 НК РФ несовершенна, она адаптирует модели, которые мы взяли из судебной практики, но не дает ответа на все вопросы и структурирована далеко не идеально», – говорил Егоров на круглом столе в ноябре.

Как считает партнер адвокатского бюро КИАП Андрей Зуйков, судебная практика прошлого года демонстрирует, что новая норма не решила проблему отсутствия объективных критериев для признания налоговой выгоды обоснованной или необоснованной. Эти дела остаются делами о фактических обстоятельствах, а не о праве. «ФНС планирует переформатировать все подходы, сформированные налоговой судебной практикой, и нет сомнений, в чьих интересах», – отметил он.

«ФНС планирует переформатировать все подходы, сформированные налоговой судебной практикой, и нет сомнений, в чьих интересах», – отметил он.

Впрочем, другие эксперты считают, что ситуация для законопослушного бизнеса из-за появления «антиоптимизционной» статьи не усложнилась. «Скорее, можно говорить об отсутствии до сих пор в нормативных актах четких критериев добросовестности в налоговых правоотношениях, что переносит этот вопрос в доказательственную плоскость и судебную практику, что также неизбежно из-за широкой вариативности ситуаций в налоговых спорах», – говорит Вознесенская из «АИП».

Эта неопределенность нормы и вариативность ее применения в судебной практике позволяют сделать четкий вывод: должная осмотрительность – все еще действенное оружие налогоплательщика в споре с налоговыми органами, но теперь она должна быть расширена.

Бизнесу необходимо документально обосновывать весь процесс по выбору подрядчика. В копилке доказательств пригодится все – и подробное досье на будущего партнера, и проведенный анализ рынка, и переписка с представителями контрагента, в которой обсуждаются условия сделки.