основание, сроки. Услуги налоговых юристов

Упущенная выгода статья 15 ГК РФ

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статью

Одностороннее расторжение договора

Комментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статью

Взыскание убытков с директора

Комментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статью

Юридическая защита бизнеса и активов. Организация защиты

О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статью

Дробление бизнеса: работа с чужими ошибками

Дробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статью

Ответственность бывшего директора и учредителя

Привлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Читать статью

Как работает программа АСК НДС-2 и способы ее обхода

АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статью

Взыскание долгов с контролирующих лиц без банкротства

Срывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статью

Два участника в обществе с ограниченной ответственностью

Общество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Читать статью

Структурирование бизнеса как рабочий инструмент бизнеса

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статью

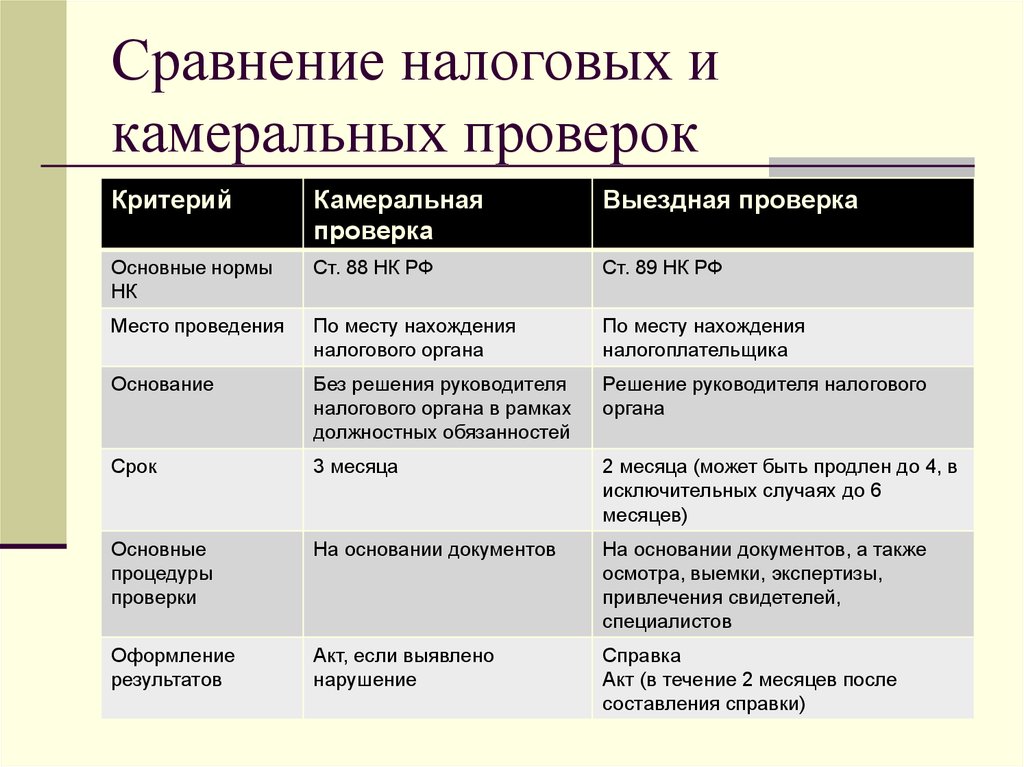

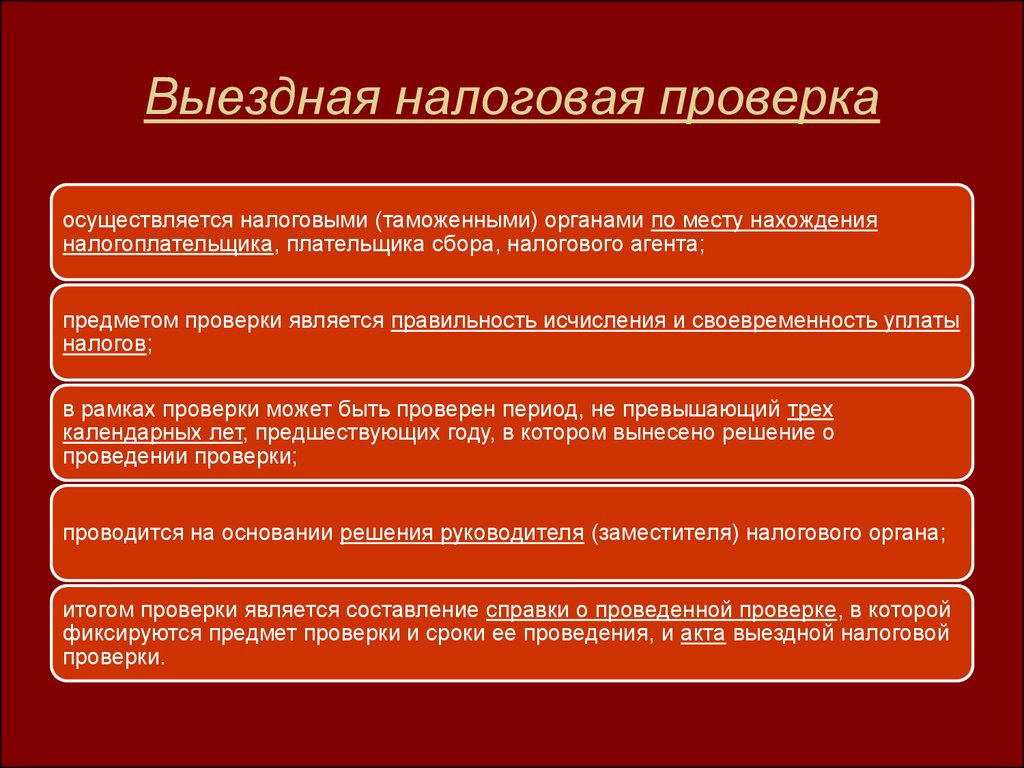

Выездная налоговая проверка: основание, порядок, помощь юриста

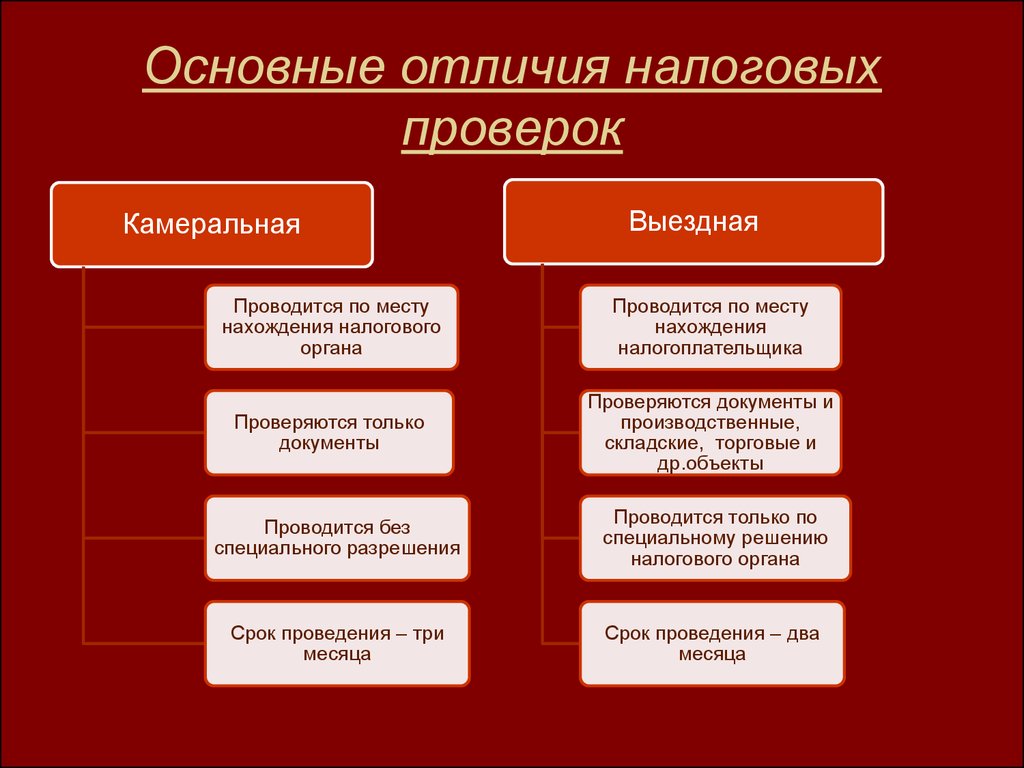

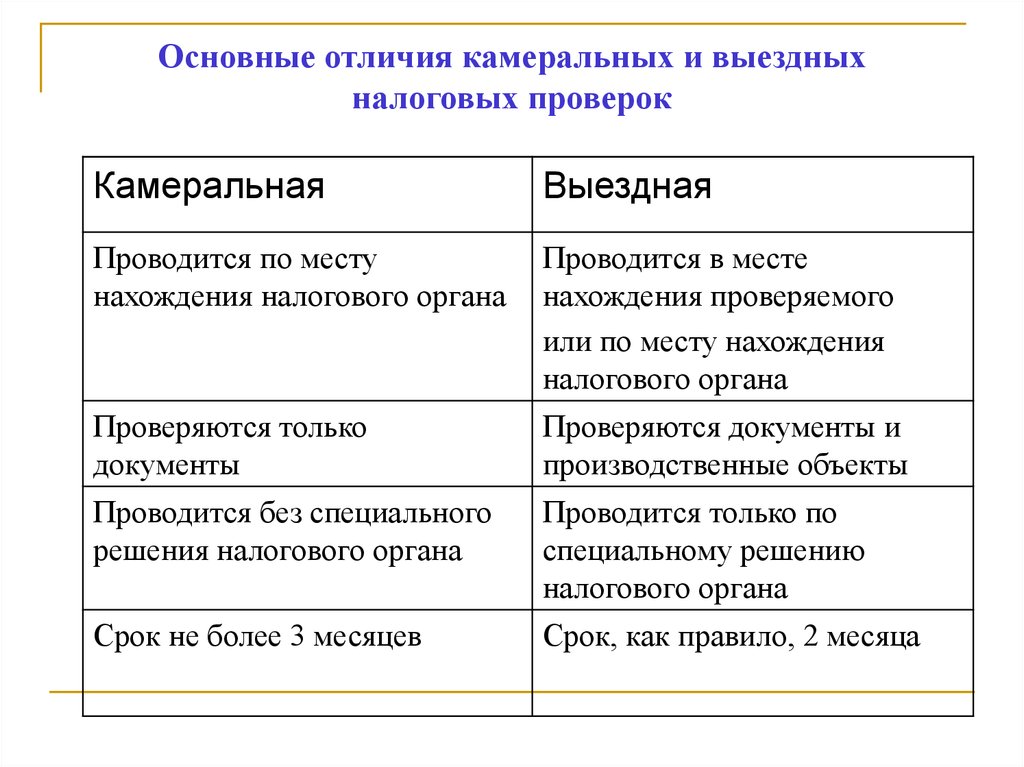

Выездная налоговая проверка является мероприятием налогового контроля, проводимым ФНС. В ходе любого мероприятия налогового контроля проводится проверка соблюдения организацией законодательства о налогах и сборах. Предмет контроля – исчисление и уплата налогов и сборов. При этом, выездная проверка является особым порядком проверки организации.

В ходе любого мероприятия налогового контроля проводится проверка соблюдения организацией законодательства о налогах и сборах. Предмет контроля – исчисление и уплата налогов и сборов. При этом, выездная проверка является особым порядком проверки организации.

Содержание статьи:

- Основания для проведения выездной налоговой проверки

- Порядок выездной налоговой проверки

- Письменные возражения на акт выездной налоговой проверки

- Досудебное оспаривание выездной налоговой проверки

- Обжалование выездной налоговой проверки в суде

ВНИМАНИЕ: наш адвокат по налоговым проверкам в Екатеринбурге поможет Вам: профессионально, на выгодной основе, а также в кротчайший срок. Запишитесь на прием к налоговому юристу АБ «Кацайлиди и партнеры» уже сегодня!!!

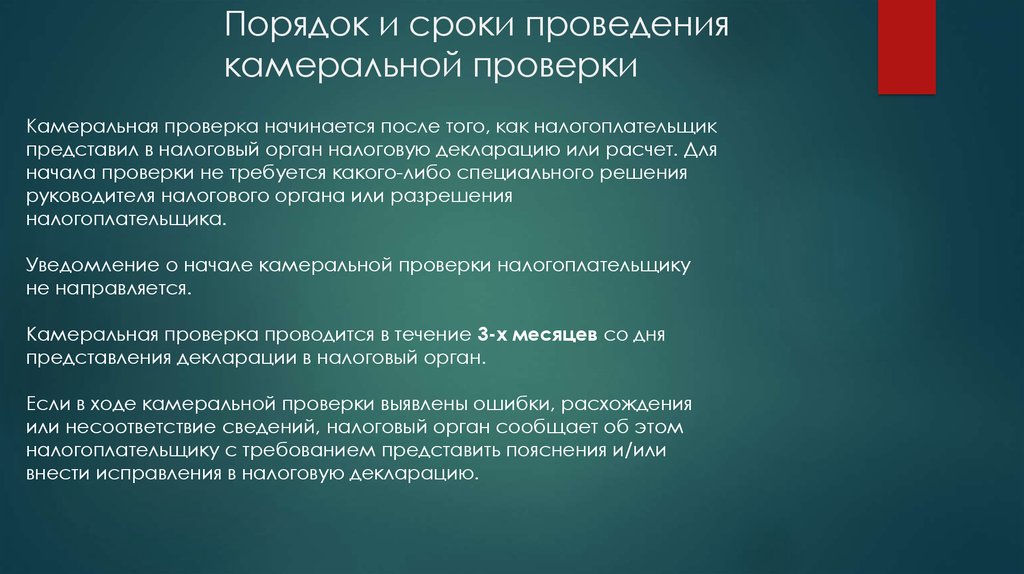

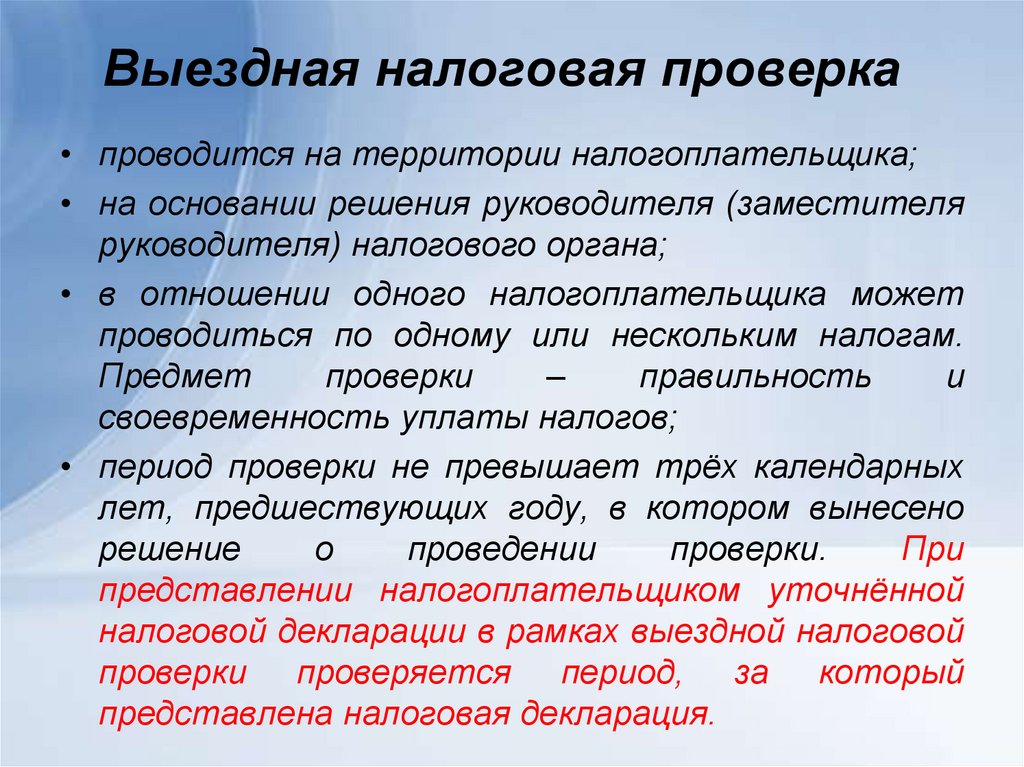

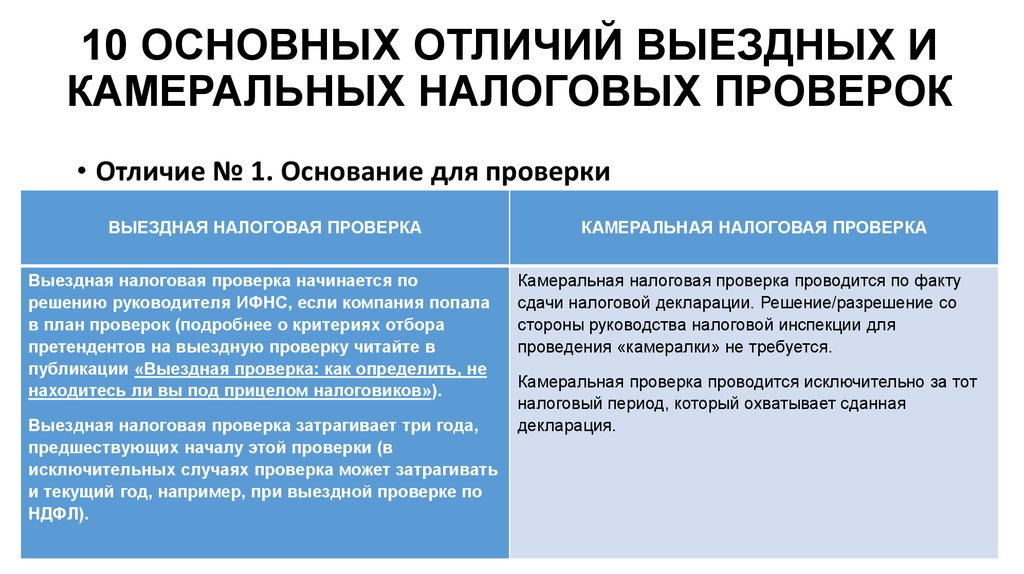

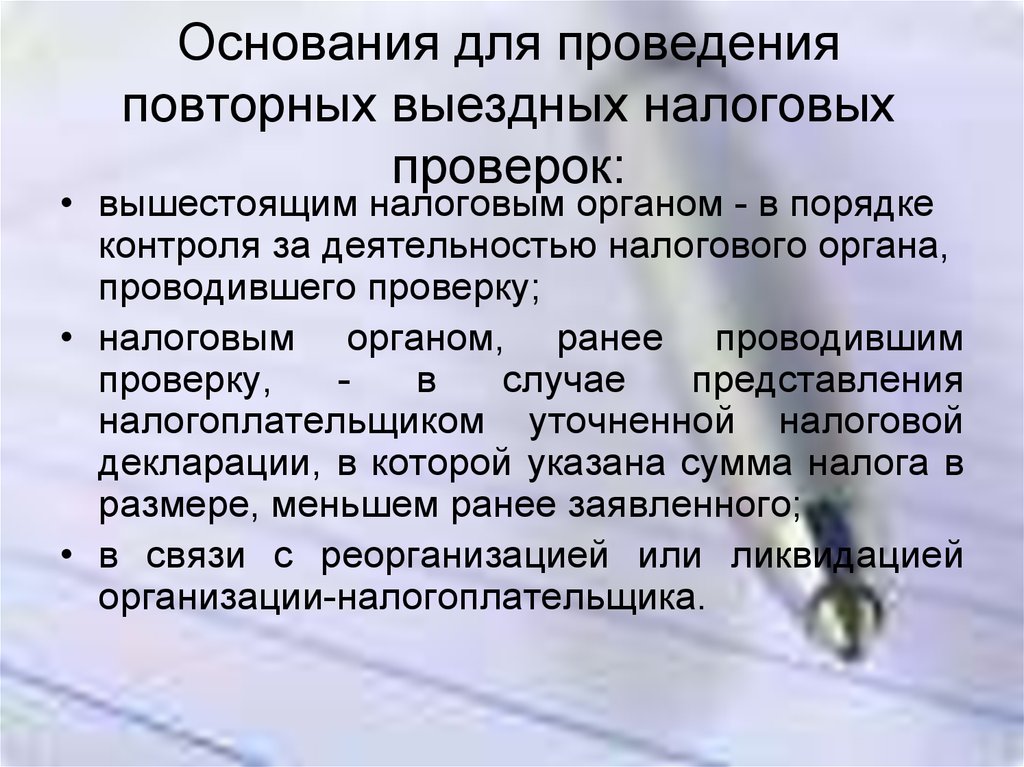

Основания для проведения выездной налоговой проверки

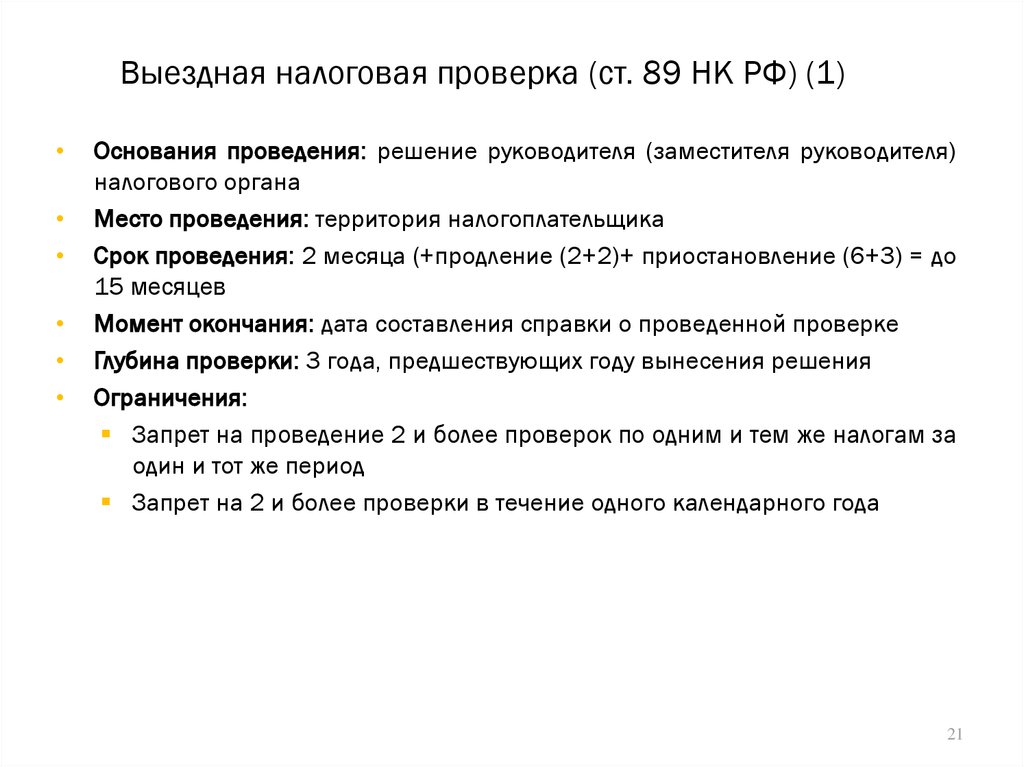

Основанием для проведения мероприятий налогового контроля в отношении какой-либо организации в порядке выездной налоговой проверки является решение руководителя ИФНС. Данное решение должно быть оформлено в соответствующем порядке – по форме Приложения № 5 к приказу ФНС России от 07.11.2018№ ММВ-7-2/628@. Решение должно бьть подписано руководителем налоговой по месту нахождения организации или месту жительства ИП.

Данное решение должно быть оформлено в соответствующем порядке – по форме Приложения № 5 к приказу ФНС России от 07.11.2018№ ММВ-7-2/628@. Решение должно бьть подписано руководителем налоговой по месту нахождения организации или месту жительства ИП.

Решение является надлежащим основанием для проведения проверки если содержит:

- Полное и сокращенное наименование организации, в отношении которой будет проводится проверка

- Информацию о предмете проверки, к примеру – правильность исчисления и уплаты налога на имущество организации. Предметом проверки может быть не один налог. Если в решение о проведении налоговой проверки указан причина – реорганизация организации, предмет проверки может быть любым.

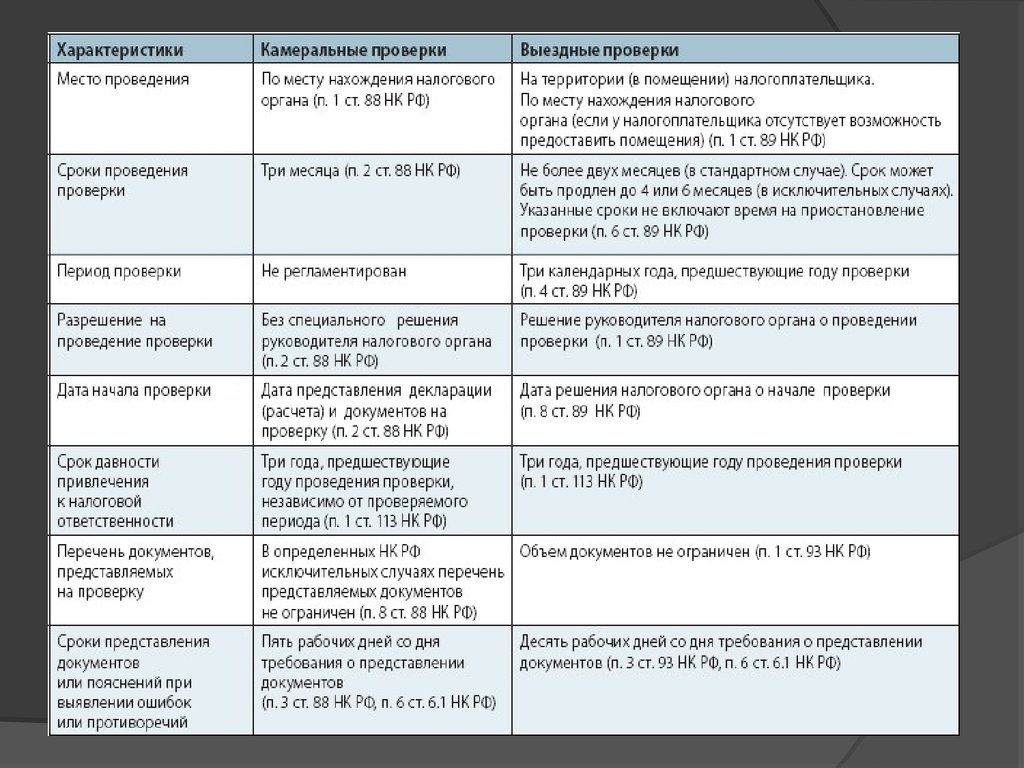

- Проверяемые периоды. В соответствии с п. 4 ст. 89 Налогового Кодекса РФ, налоговая не может проверять отчетность за период свыше трех лет. Срок «налоговой давности» исчисляется с 1 января года вынесения решения о проведении проверки.

- Информацию о должностных лицах ИНФНС, которые будут проводить проверку

- Основанием для проведения выездной проверки не может являться добровольное декларирование физлицами активов и счетов

Решение о проведении проверки не является надлежащим основанием для ее проведения, если:

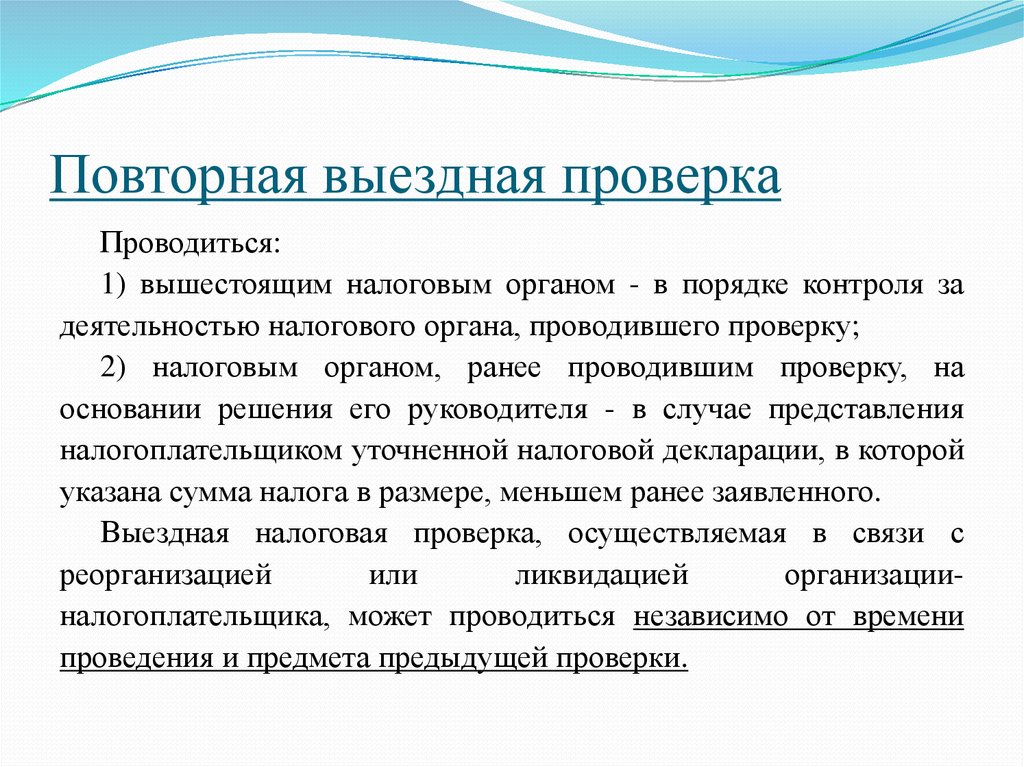

Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки.

ПОЛЕЗНО: читайте также про защиту себя при налоговой проверке по ссылке

Порядок выездной налоговой проверки

Порядок выездной налоговой проверки определяется соответствующими нормами Налогового Кодекса, однако существуют и общие положения о налоговом контроле, которые должны соблюдаться инспекторами при проведении любой процедуры:

- Налоговые орган и его должностные лица не могут для проведения налогового контроля собирать, хранить, использовать и распространять информацию о налогоплательщике полученной в нарушении положений законодательства о конфиденциальности профессиональной тайны (к примеру, адвоката, аудитора и т. д.)

- Налоговый орган в целях проверки может получить информацию от аудиторской организации только на основании решения органа исполнительной власти.

- Доказывание обстоятельств умышленного занижения налоговой базы или подписания документов первичного бухгалтерского учета неуправомоченным на то лицом доказывается при проведении мероприятий проверки.

Выездная налоговая проверка является особым порядком проведения мероприятий налогового контроля.

Место проведения проверки – на территории налогоплательщика. Однако возможны исключения. Если у проверяемого нет возможности выделить помещение для проведения проверки, то она может проводиться в налоговой.

Во время проверки должностные лица налогового органа изучают, анализирует, оценивает и сопоставляет документы бухучета, налогового учета.

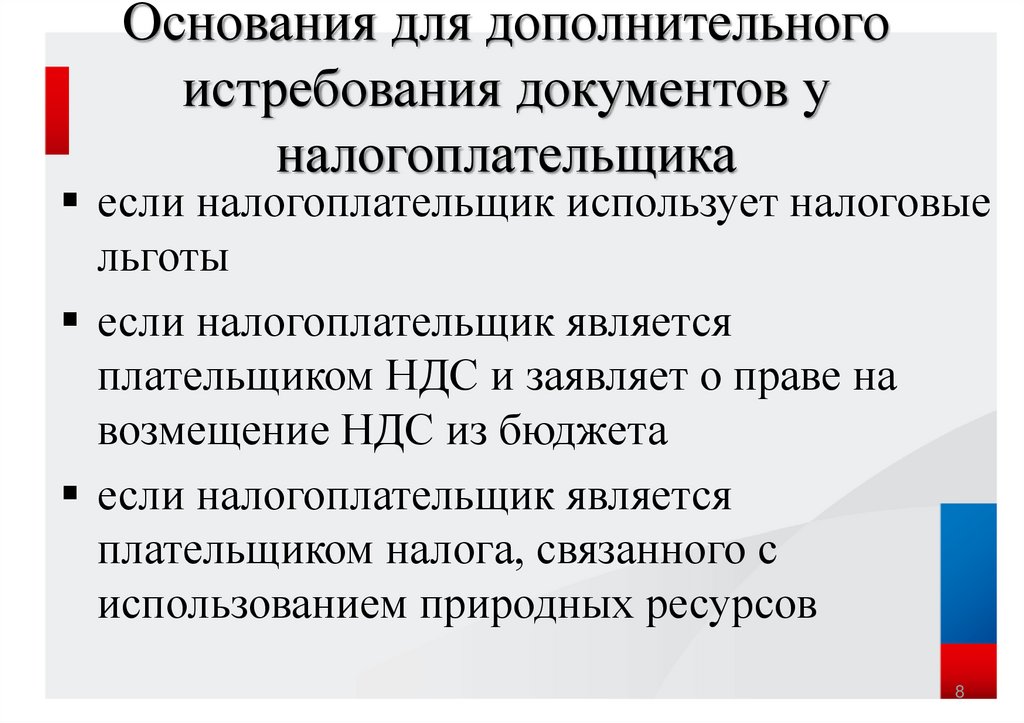

В рамках выездном проверки могут быть назначено проведение дополнительных мер налогового контроля. Возможно проведение процедур:

- Инвентаризация – проводится для проверки достоверности данных учета.

- Осмотр – осматриваются помещения, связанные с объектом налогообложения.

- Истребование документов или информации.

- Выемка – в целях сбора доказательств нарушения закона о налогах и сборах.

- Экспертиза – привлечение эксперта для формирования определенных выводов, если деятельность проверяемого ЮЛ специфична или в иных случаях.

- Допрос – проведение опроса свидетелей с целью выявления фактов, имеющих значение для проверки.

- Вызов в качестве свидетеля – вызов для дачи показания дл выявления имеющих значение для проверки доказательств.

- Получение экспертного заключения — включение экспертом в заключение выводов по вопросам, которые не были перед ним поставлены.

- Привлечение переводчика

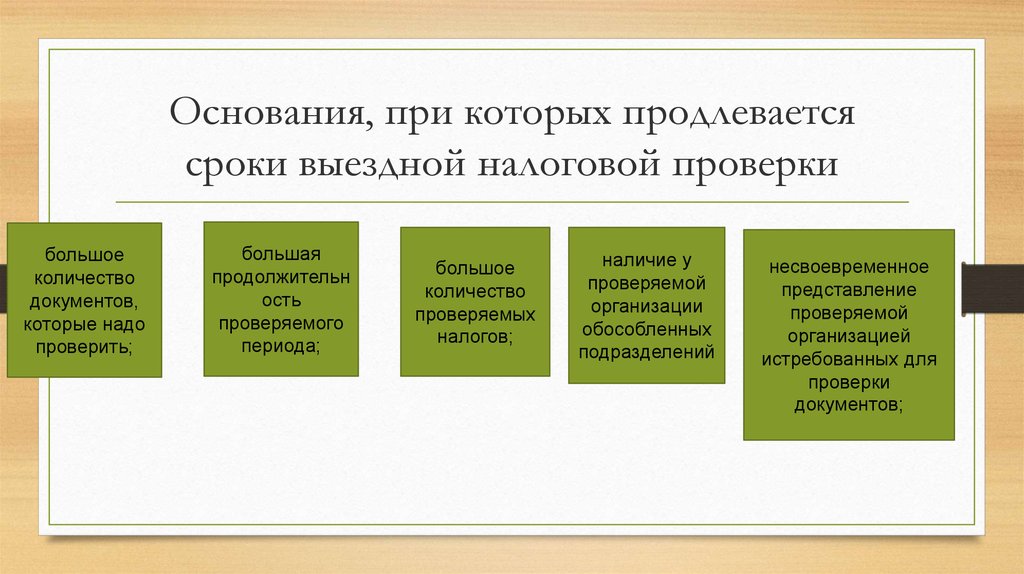

Срок проверки – 2 месяца – может быть продлен до 4 месяцев и до полугода. Основания и порядок продления срока установлен Приказом ФНС 07.11.2018№ ММВ-7-2/628@. При этом, срок проверки исчисляется с даты решения налоговой о ее проведении до последнего дня.

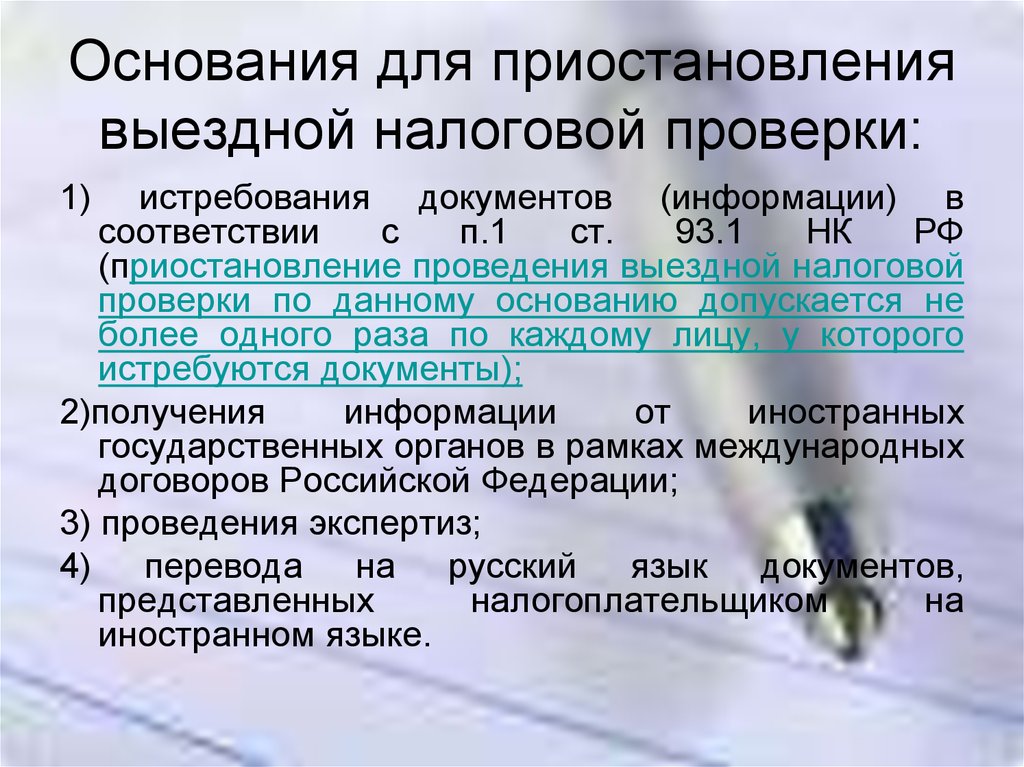

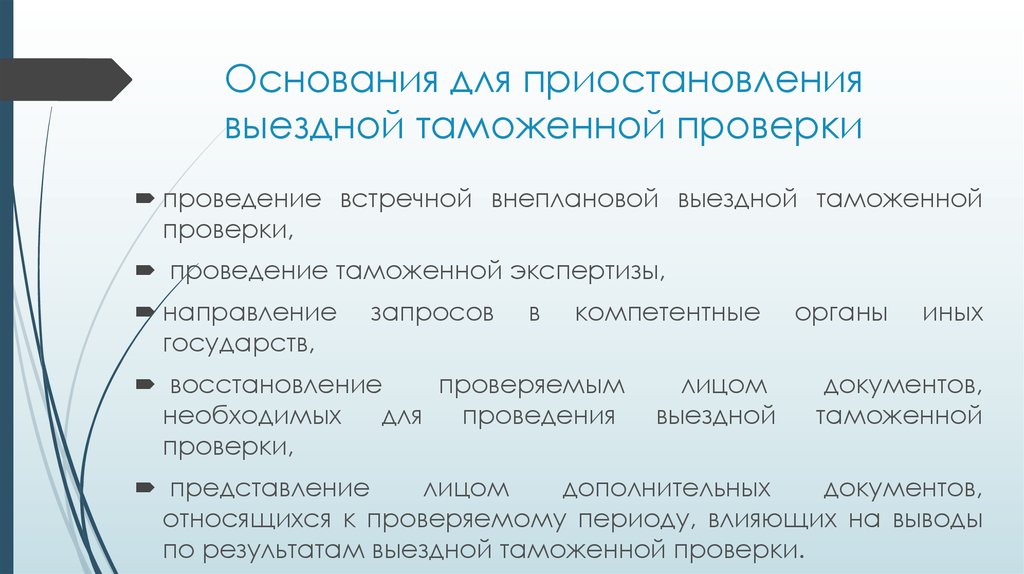

Проведение проверки, а именно процесса исследования документов приостанавливается на срок не более 6 месяцев (общий срок по всем приостановления) на основании руководителя налоговой инспекции по причинам:

- Необходимости истребования документов

- Проведения экспертиз

- Перевода документов

Возобновление проверки после приостановления возможно только на основании решения.

Налогоплательщик в ходе проверки предоставляет все документы, связанные с предметом проверки. Выемка документов проводится инспекторами для предотвращений их сокрытия.

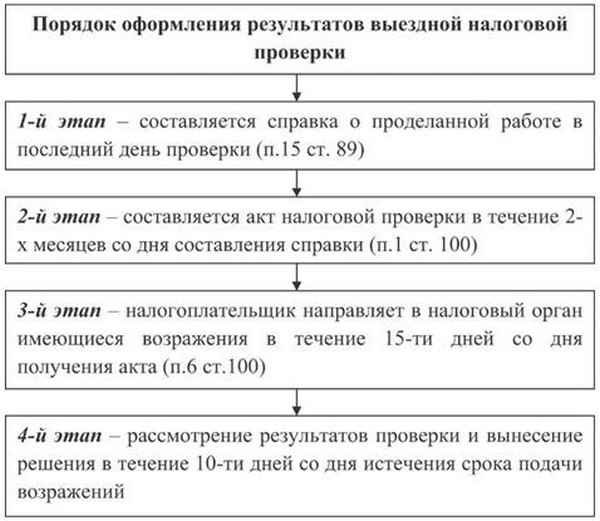

Инспекторы, проводя проверку, могут осуществлять инвентаризацию о осмотр помещений и территорий. Результаты налоговой проверки оформляются в справке в последний день.

ВАЖНО: необходимо подготовиться к налоговой проверке, чтобы все прошло с наименьшими рисками для Вашего бизнеса, читайте подробнее по ссылке

Письменные возражения на акт выездной налоговой проверки

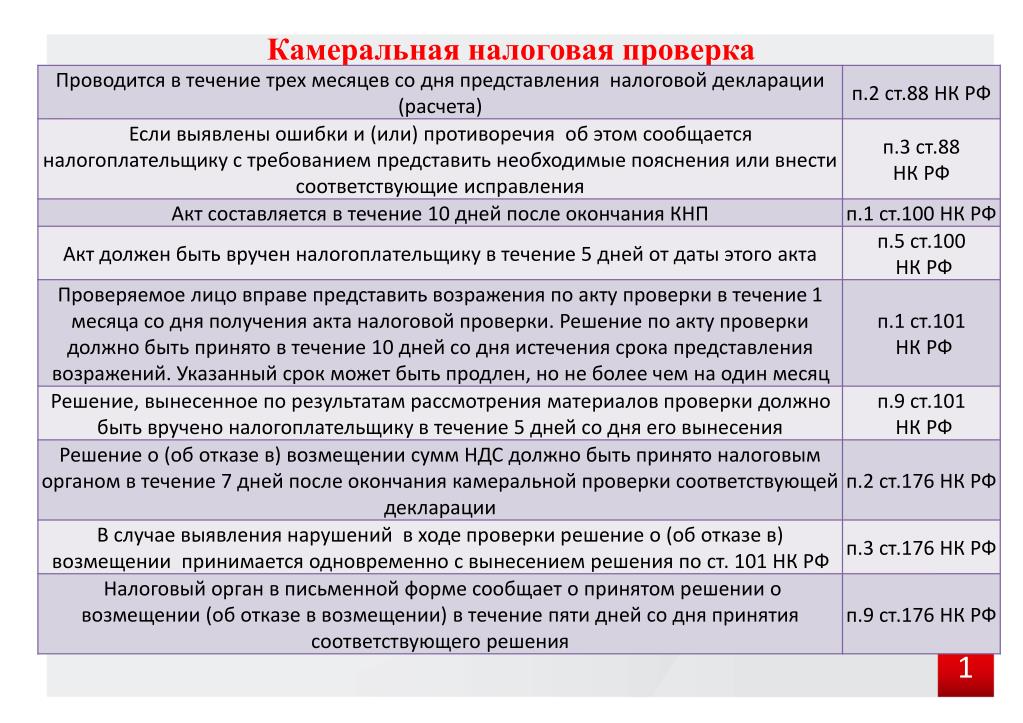

В течение двух месяцев со дня составления справки по итогам выездном проверки, налоговым органом составляется акт налоговой проверки.

Возражение на акт выездной проверки может быть представлено в налоговый орган любой организацией в случаях:

- Несогласия с выводами, фактами, предложениями, изложенными в акте на основании п.

6 ст. 100 НК РФ.

6 ст. 100 НК РФ. - Несогласия с выводами, предложениями и фактами, изложенными в акте об обнаружении фактов (п. 5 ст. 101.4 НК РФ).

- Несогласия с выводами, предложениями и фактами, изложенными в дополнении к акту.

Возражения на акт проверки подаются в срок не более 1 месяца со дня получения акта в проверяющую налоговую. К возражениям могут быть приложены документальные подтверждения информации, на которую ссылается организация.

Возражения на дополнение к акту подаются в течение 15 дней в проверяющую налоговую.

НК РФ устанавливает, что возражения должны подаваться в письменной форме, с указанием на оспариваемый акт налоговой. В акте должны содержаться опровержения налоговых претензий с обязательной мотивировкой.

АКЦИЯ: мы составим Вам возражение за 24 часа или вернем деньги, подробнее смотрите ВИДЕО

Возражение подается разными способами:

- на бумажном носителе почтой;

- в электронной форме через госуслуги или иного оператора документооборота;

- лично или через представителя налоговой инспекции

Возражения рассматриваются в ходе процедуры рассмотрения результатов налоговой проверки. Прежде, чем приступить к рассмотрению по существу материалов проверки, руководитель инспекции:

Прежде, чем приступить к рассмотрению по существу материалов проверки, руководитель инспекции:

Объявляет, кто рассматривает дело и какие материалы рассматриваются

Устанавливает факт явки. В случае неявки устанавливается извещение лица о дате и месте рассмотрения материалов налоговой проверки. Если лицо уведомлено, отсутствует, его присутствие является обязательным, рассмотрение откладывается. Если уведомлено, отсутствует, но его присутствие не является обязательным, то рассмотрение проходит в его отсутствие. Если лицо не извещено, рассмотрение откладывается.

- Проверяет полномочия лиц

- Выносит решение об отложении, если это необходимо

Досудебное оспаривание выездной налоговой проверки

Налоговое законодательство устанавливает обязательный досудебный порядок для оспаривания решения налоговой любого уровня.

Оспаривание организацией акта по результатам проверки проходит в порядке обжалование ненормативных актов налоговой в соответствии с АПК РФ.

В ходе обжалование акта налоговой по итогам проверки, который в силу не вступил, организацией может быть подана апелляционная жалоба. Она адресуется в течение 2 месяцев с даты получения акта в вышестоящий налоговый орган через инспекцию, вынесшую решение. В жалобе в обязательном порядке указываются реквизиты оспариваемого решения и причины, по которым решение не является законным. Вышестоящим налоговым.

Жалоба на вступивший в силу ненормативный акт налоговой не имеет специального названия, подается в течение года. Рассматривается без участия лица, которое обжалует акт.

Порядок рассмотрения апелляционной жалобы и жалобы не имеет отличий. В ходе рассмотрения можно заявить дополнительные доводы.

Жалобы рассматриваются в течение 15 дней. По итогам рассмотрения вышестоящим налоговым органом выносят следующие решения:

- Оставить без удовлетворения

- Отменить ненормативный акт налоговой

- Отменить решение налоговой полностью или в части

- Отменить и принять новое

Обжалование выездной налоговой проверки в суде

Дело рассматривается арбитражным судом по месту нахождения налоговой инспекции на основании искового заявления организации об оспаривании ненормативного правового акта. Порядок рассмотрения соответствует порядку рассмотрения дел искового производства.

Порядок рассмотрения соответствует порядку рассмотрения дел искового производства.

АПК предъявляется требования к содержанию иска об оспаривании ненормативного акта:

- Наименование инспекции и акта

- Реквизиты акта, который оспаривается

- Законные основания

- Доказательства

Не забудьте: необходимо приложить текст оспариваемого акта.

Дело рассматривается в трехмесячный срок с даты принятия искового. В процессе вызываются истец, ответчик и иные лица.

По итогам рассмотрения дела судом выносится решения о:

- решение о признании ненормативного правового акта недействительным, решений и действий (бездействия) незаконными.

- об отказе в удовлетворении заявленного требования.

Обжалование решения налоговых органов, выносимых по результатам выездной проверки, являются необходимым шагом организации. Наш адвокат по налоговым спорам участвует в налоговой проверке организации, оспаривает решение налоговой в любой доступной форме, в т. ч. в судебном порядке.

ч. в судебном порядке.

Поделиться

Автор статьи:

© адвокат, управляющий партнер АБ «Кацайлиди и партнеры»

А.В. Кацайлиди

Налоговые обязательства и проверки биографических данных

Проверки биографических данных при трудоустройстве могут дать разные результаты в зависимости от типа проверки, которую вы используете. В некоторых отраслях и для определенных должностей вам может потребоваться выполнить более полный поиск биографических данных, чтобы узнать, есть ли в послужном списке кандидата налоговое право удержания.

Давайте подробнее рассмотрим, что это значит и какой тип проверки вы бы использовали.

Обзор налоговых залогов

На высоком уровне федеральный налоговый залог выдается, когда лицо пренебрегает или не в состоянии платить налоги или непогашенную налоговую задолженность. Само удержание представляет собой законный иск правительства против вашей собственности, включая личную собственность, недвижимость и финансовые активы.

Само удержание представляет собой законный иск правительства против вашей собственности, включая личную собственность, недвижимость и финансовые активы.

Как только правительство уведомляет кого-либо о причитающемся остатке — и человек не выплачивает его полностью вовремя — залоговое удержание регистрируется как общедоступный документ, предупреждая кредиторов о том, что правительство имеет законные права на вашу собственность.

Залоговое удержание может повлиять на положение человека и его финансовое состояние несколькими способами. В дополнение к заявлению прав на свою собственность, залоговое удержание также может затруднить кому-либо получение кредита. Залоги также применяются к существующим деловым активам лица, включая имущество и дебиторскую задолженность. Наконец, если лицо подает заявление о банкротстве, залоговое удержание и задолженность могут оставаться в силе даже после прекращения банкротства.

Налоговые обязательства по кредитным отчетам

В апреле 2018 года Бюро финансовой защиты потребителей и Национальный план помощи потребителям лоббировали три ведущих кредитных бюро — Equifax, Experian и Transunion — с целью прекратить включать налоговые удержания в кредитные отчеты. Почему?

Почему?

Сообщаемая информация часто была неточной, что противоречит требованиям Закона о достоверной кредитной отчетности (FCRA). В результате бюро согласились прекратить сообщать о гражданских судебных решениях и налоговых залогах в кредитных отчетах потребителей. Однако до этого налоговое удержание могло снизить кредитный рейтинг человека более чем на 200 баллов.

Сегодня, если потребитель заметит прежнее удержание в своем отчете (которое он уже выплатил), он может связаться с каждым бюро, чтобы снять его. Однако, несмотря на то, что налоговые удержания больше не указаны в кредитных отчетах, к информации о залогах по-прежнему могут получить доступ компании-эмитенты кредитных карт, кредиторы, арендодатели, рассматривающие возможность аренды, и работодатели, использующие Consumer Reporting Agency (CRA) для отбора кандидатов на работу.

Налоговые обязательства при проверке биографических данных в суде по гражданским делам

Кандидаты могут спросить: «Выявит ли проверка биографических данных работодателя налоговый залог?» Хотя в кредитных отчетах больше не сообщается о налоговых залогах, работодатели по-прежнему могут узнать, есть ли у кандидата налоговые залогы против них или их имущества. Это связано с тем, что налоговые удержания являются общедоступными документами, а это означает, что их можно обнаружить с помощью специальных поисковых проверок биографических данных, называемых проверкой биографических данных в гражданском суде.

Это связано с тем, что налоговые удержания являются общедоступными документами, а это означает, что их можно обнаружить с помощью специальных поисковых проверок биографических данных, называемых проверкой биографических данных в гражданском суде.

Как работодатель, вы можете использовать Проверку Гражданского суда низшей инстанции или Проверку Верховного гражданского суда — обе из них являются разновидностью Проверки биографических данных Гражданского суда — чтобы узнать, есть ли у кандидата залоговое право в его послужном списке.

В ходе этих проверок осуществляется поиск записей гражданских судов низшей и высшей инстанции на уровне штата (обычно до трех округов) на предмет требований и споров, в том числе налоговых залогов. Они также могут раскрывать информацию, в том числе:

- Гражданские споры

- Отчуждение права выкупа

- Взыскание долгов и

- Гражданское насилие в семье

Проверки как нижестоящих, так и вышестоящих гражданских судов обычно проводятся семь лет назад. Некоторые исключения делаются, если зарплата кандидата будет составлять 75 000 долларов и более. В этих случаях поиск может растянуться на 10 лет. Однако в Калифорнии, Нью-Мексико, Массачусетсе и Монтане поиски ограничены семью годами.

Некоторые исключения делаются, если зарплата кандидата будет составлять 75 000 долларов и более. В этих случаях поиск может растянуться на 10 лет. Однако в Калифорнии, Нью-Мексико, Массачусетсе и Монтане поиски ограничены семью годами.

Как кандидаты могут снять налоговые удержания

Поскольку налоговые удержания оказывают значительное влияние на человека, существует несколько вариантов, позволяющих исключить их из публичного учета. Однако некоторые варианты сложнее других и требуют длительных (а иногда и дорогостоящих) процессов.

Вот краткое описание вариантов снятия налогового удержания:

- Погашение налогового долга: Залоговое удержание снимается через 30 дней после погашения долга — независимо от того, полностью ли он погашен или в рамках планов платежей, взимающих проценты. .

- Освобождение имущества: Это снимает залог с определенного имущества.

- Снятие: Этот номер удаляет публичное Уведомление о федеральном налоговом залоге и гарантирует, что IRS не будет конкурировать с другими кредиторами за вашу собственность.

Однако при этом варианте человек несет ответственность за то, что он должен.

Однако при этом варианте человек несет ответственность за то, что он должен.

- Подчиненность: Этот вариант фактически не снимает залог; это просто позволяет другим кредиторам опережать IRS. Таким образом, человек с залоговым удержанием может иметь больше шансов на получение кредита или ипотеки.

- Компромисс: Как следует из названия, этот вариант позволяет человеку прийти к компромиссу с федеральным правительством о сумме долга, сроках и способе его выплаты.

- Подача апелляции: Если лицо не согласно с решением IRS в отношении удержания, оно может подать апелляцию посредством письменного протеста.

- Заявление о банкротстве: Если установлено, что лицо не может выплатить свой налоговый долг, оно может подать заявление о банкротстве. Однако этот вариант не гарантирует, что человек может погасить свой налоговый долг.

Проведение точной и соответствующей проверке биографических данных в суде по гражданским делам через GoodHire

Чтобы нанять наиболее квалифицированных кандидатов, вам необходимо собрать как можно больше релевантной информации, относящейся к должности, с помощью комплексной проверки биографических данных перед приемом на работу.

Для должностей, требующих обработки или управления финансами и активами, проверка биографических данных в гражданском суде может быть полезна в процессе отбора и найма. Это потому, что они могут раскрыть информацию о собственной финансовой ответственности кандидата и обращении с деньгами, что может помочь определить, имеет ли он квалификацию для работы в вашей организации.

Кроме того, проведение проверок биографических данных в гражданском суде помогает компаниям продолжать защищать активы, соблюдать отраслевые правила и следовать политикам проверки компаний и найма.

В GoodHire наша передовая платформа и обученные эксперты помогут вам соблюдать федеральные, государственные и местные законы, чтобы обеспечить их соблюдение на протяжении всего процесса проверки. Это включает в себя навигацию по результатам скрининга, а также выполнение неблагоприятных действий, как указано в FCRA.

Вы будете спокойны, зная, что принимаете наиболее обоснованные решения о найме на основе точных и актуальных записей.

GoodHire предлагает сотни вариантов проверки, в том числе проверки судов высшей и низшей инстанции, проверки федерального суда и проверки федерального банкротства.

отказ от ответственности

Ресурсы, представленные здесь, предназначены только для образовательных целей и не являются юридической консультацией. Мы советуем вам проконсультироваться с вашим собственным адвокатом, если у вас есть юридические вопросы, связанные с вашей конкретной практикой и соблюдением применимых законов.

Об авторе

Эшли Блонквист — бывший журналист новостей. Она пишет об услугах проверки занятости GoodHire и о том, как работодатели используют их для принятия обоснованных решений о найме.

Если я должен платить федеральные налоги, повлияет ли это на проверку моей биографии? | Финансы

Автор: Фрейзер Шерман

Некоторые соискатели считают, что проверка биографических данных является любопытной и навязчивой.

Photos.com/PhotoObjects. net/Getty Images

net/Getty Images

Прежде чем сделать предложение о работе, работодатели хотят знать, есть ли у потенциальных сотрудников история, скажем, употребления наркотиков или воровства сотрудников. Проверки биографических данных — обычное дело, через которое соискателям приходится прыгать. То, что проверяет работодатель, варьируется от компании к компании и в зависимости от того, что разрешено законодательством штата. Неуплаченные налоги обычно не покрываются, но это возможно.

Налоговая база

В большинстве случаев задолженность по налогам не повлияет на вашу проверку биографических данных. IRS не сообщает о вашей задолженности по налогам в бюро кредитных историй, поэтому простая задержка оплаты или просьба о продлении не будут отображаться в вашей кредитной истории. Если, однако, у вас есть существенный неоплаченный счет — скажем, 10 000 долларов — IRS может подать налоговый залог на вашу собственность. Это отразится в вашем кредитном отчете и может снизить ваш кредитный рейтинг на целых 100 пунктов.

Влияние на занятость

Если вы выплатили свой налоговый долг семь или более лет назад, не беспокойтесь об этом. Федеральный закон гласит, что налоговые удержания исчезают из вашего кредитного отчета через семь лет. Если он более свежий или все еще актуален, проверка кредитоспособности по трудоустройству покажет его. Возможно, это не имеет большого значения, но некоторые работодатели рассматривают кредитную историю как критерий оценки того, заслуживаете ли вы доверия.

Юридическая защита

Даже если у вас плохая кредитная история, ваш работодатель может не увидеть ее. В некоторых штатах запрещено использование кредитных рейтингов и истории, если они не имеют отношения к вашей работе. В Калифорнии, например, закон разрешает это только для определенных должностей, таких как должности, где вы имеете дело с большими деньгами. Во всех штатах работодатель должен запросить у вас письменное разрешение на изучение вашего кредита. Вы можете сказать «нет», но тогда работодатель может принять решение не брать вас на работу.

Решение проблем

Лучший способ не допустить, чтобы задолженность по налогам превратилась в проблему, — избегать налоговых залогов. Отвечайте на уведомления от IRS и, если налоги серьезно задерживаются, попытайтесь разработать план платежей. Если вы погасили налоговый залог, а ваш кредитный отчет показывает, что вы все еще должны платить долг, обратитесь в основные бюро кредитных историй. Если вы представите доказательства из IRS о том, что залог исчез, бюро обязаны исправить дезинформацию.

Каталожные номера

- Информационная служба по правам на неприкосновенность частной жизни: Проверка биографических данных при приеме на работу: Руководство для соискателей

- Блок H&R: Может ли несвоевременная уплата налогов повлиять на ваш кредит?

- Nolo: Часто задаваемые вопросы о проверке биографических данных

Ресурсы

- Nolo: Могут ли потенциальные работодатели проверить ваш кредитный отчет?

Биография писателя

Выпускник Оберлинского колледжа Фрейзер Шерман начал писать в 1981 году.

6 ст. 100 НК РФ.

6 ст. 100 НК РФ. Однако при этом варианте человек несет ответственность за то, что он должен.

Однако при этом варианте человек несет ответственность за то, что он должен.