Минфин разъяснил идею взимать налоги с российских работников за границей

- Финансы

- Ринат Таиров Редакция Forbes

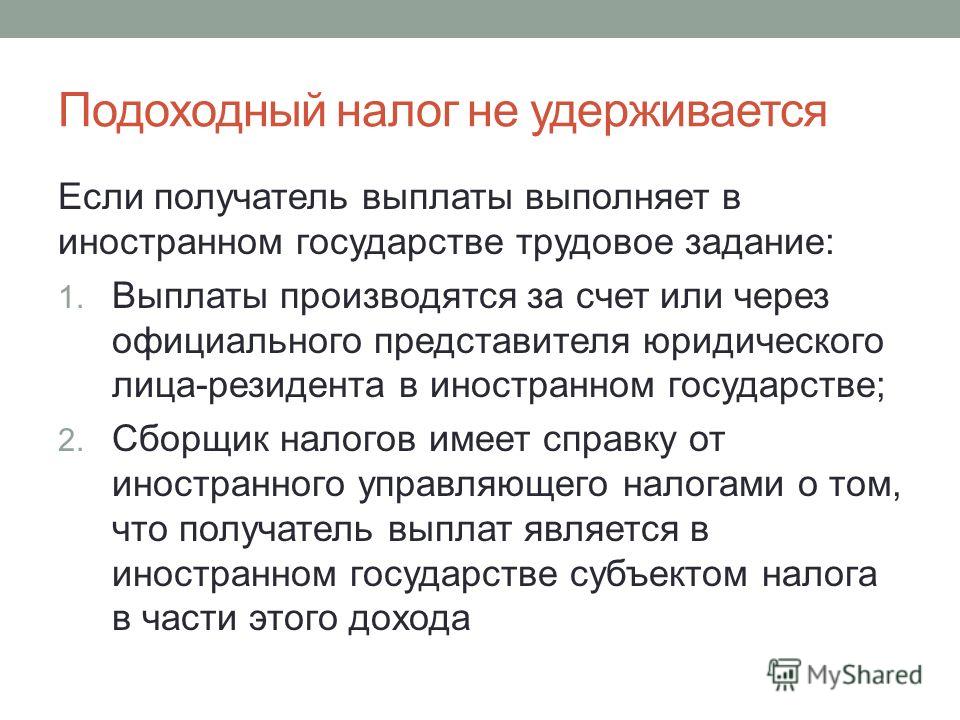

Минфин опубликовал разъяснения к своей резонансной идее обязать сотрудников российских компаний, живущих за границей, платить налоги в России. Министерство отметило, что лишь хочет уточнить в законах, что зарплата таких людей — все равно доход от источников в России. На них распространяется действие соглашений об избежании двойного налогообложения

Идея Минфина обязать сотрудников российских компаний, работающих удаленно из-за рубежа, платить налоги в России не предполагает серьезных изменений в действующих налоговых условиях, а лишь уточняет их.

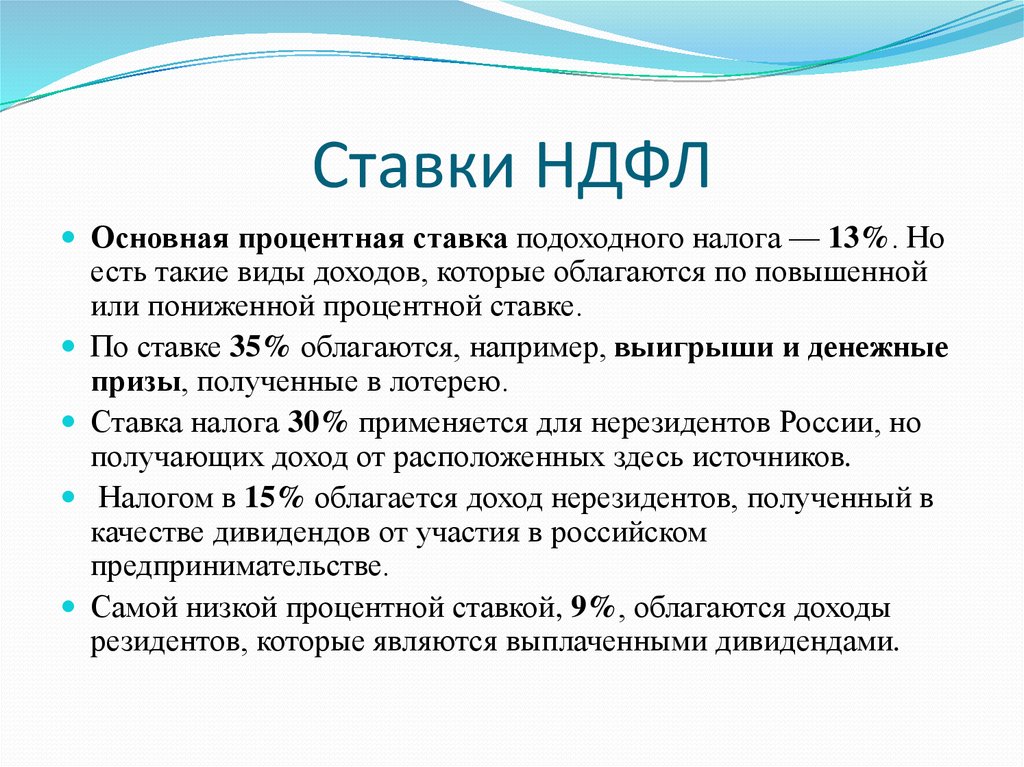

Минфин предлагает обозначить в законах, что зарплата дистанционных работников российских компаний относится к доходам от источников в России. В этом случае если физлицо платит налоги в стране резидентства и у этой страны есть соглашение с Россией об избежании двойного налогообложения, то налог, исчисленный в стране резидентства, можно уменьшить на сумму НДФЛ, уплаченного в России, заявил Минфин. Сейчас по закону физлица, которые работают и получают выплаты в России, но живут больше 180 дней за ее пределами, должны платить подоходный налог по ставке 30%.

Материал по теме

Основная цель в этом случае — исключить практику неуплаты подоходного налога дистанционным работникам, которые не получают статус налогового резидента ни в одном государстве или получают в низконалоговой юрисдикции, заявил Минфин. Это «искусственно делает работу в России на российские компании менее привлекательной по сравнению с такой же работой, но дистанционно за пределами страны», считает министерство.

Это «искусственно делает работу в России на российские компании менее привлекательной по сравнению с такой же работой, но дистанционно за пределами страны», считает министерство.

Свою идею Минфин представил 26 июля. Помимо уточнений по налогам, министерство предложило освободить от НДФЛ компенсационные выплаты сотрудникам на удаленке за рубежом по их расходам, связанным с работой, например, оборудованием рабочего места. Кроме того, министерство решило уточнить вопросы, связанные с налогообложением дохода россиян по иностранным ценным бумагам. Минфин тогда подчеркнул, что предложенные меры не предполагают увеличения фискальной нагрузки на население и бизнес.

Сейчас доходы россиян, которые работают на российскую компанию, но делают это из-за рубежа, считаются доходами из иностранного источника, это подтверждали в том числе письма Минфина и Федеральной налоговой службы, говорила Forbes директор департамента налогового и юридического консультирования Kept (ранее KPMG) Ольга Замесина. Работодатель в этом случае не обязан подавать в налоговые органы никаких специальных форм. Если сотрудник уехал больше чем на полгода, то платить 30%-ный НДФЛ за то время, которое он работает не из России, он не должен и не обязан подавать никакие декларации: подоходный налог платится в стране пребывания, продолжила Замесина.

Работодатель в этом случае не обязан подавать в налоговые органы никаких специальных форм. Если сотрудник уехал больше чем на полгода, то платить 30%-ный НДФЛ за то время, которое он работает не из России, он не должен и не обязан подавать никакие декларации: подоходный налог платится в стране пребывания, продолжила Замесина.

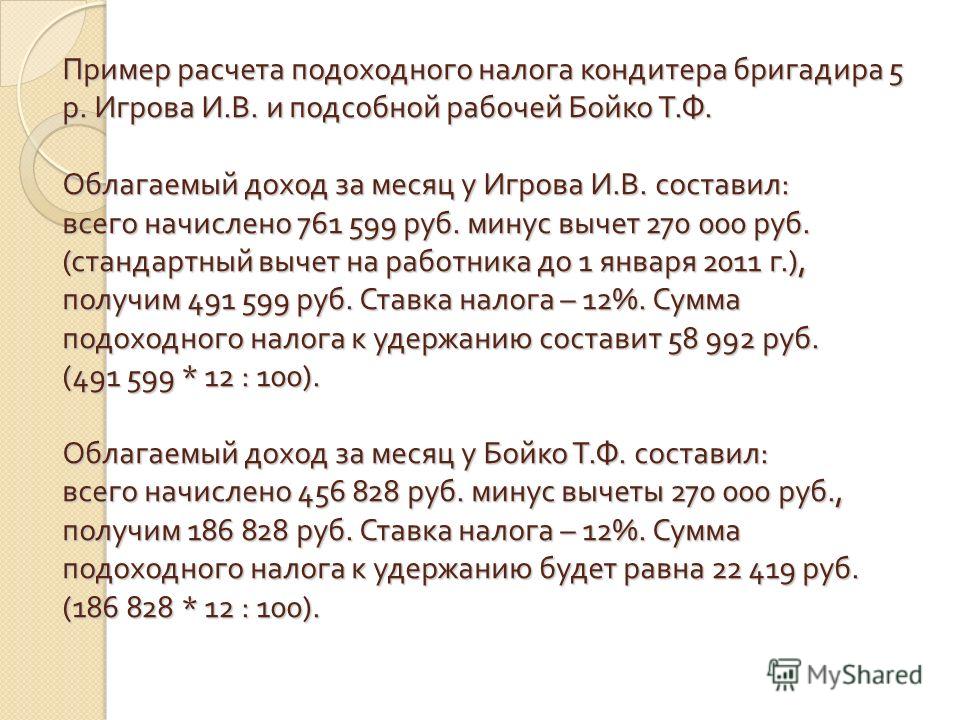

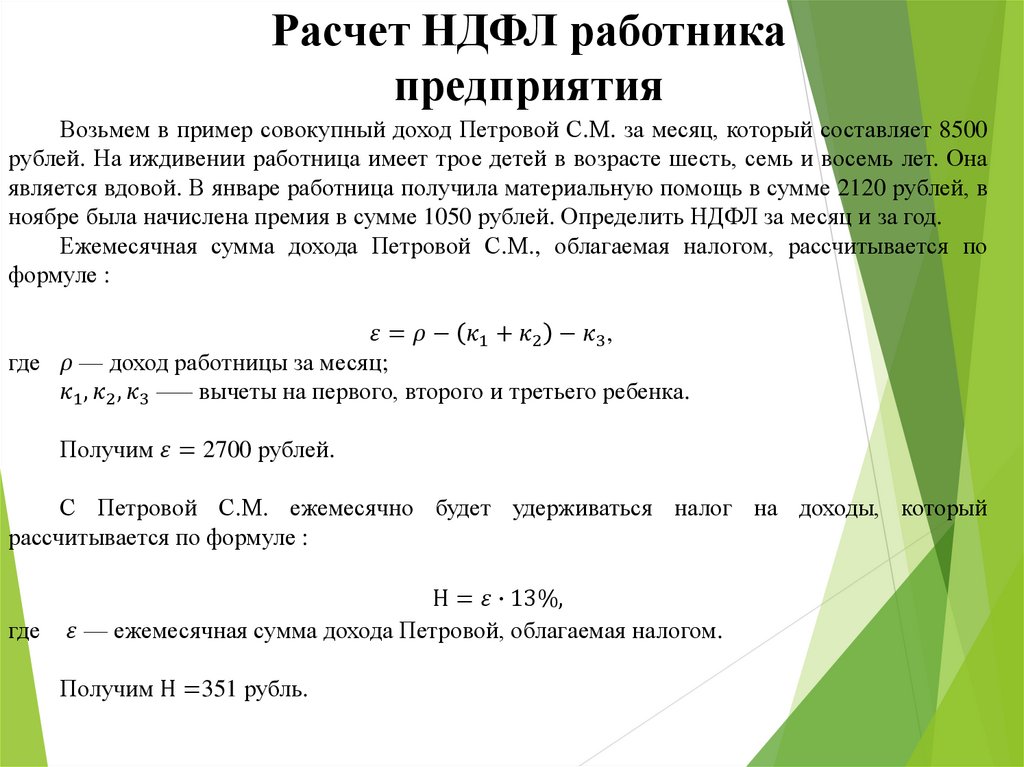

Методика расчета налога на доходы физических лиц за январь 2011 года, как рассчитать НДФЛ за январь 2011 года

В ПОМОЩЬ БУХГАЛТЕРУ

Экспертная группа “НТВ”

и ИПС “Norma”

Минимальный размер заработной платы (МРЗП)* за январь составляет 49 735 сумов.

|

Размер налогооблагаемого дохода

|

Сумма налога |

|

До 248 675 сумов (5 x 49 735)

|

10% от суммы дохода** |

|

От 248 676 до 497 350 сумов (10 х 49 735)

|

24 867,5 + 16% с суммы, превышающей 248 675 сумов

|

|

От 497 351 сума и выше |

64 655,5 + 22% с суммы, превышающей 497 350 сумов

|

СИТУАЦИЯ 1. Расчет налога на доходы физических лиц, не превышающие пяти МРЗП в месяц.

Расчет налога на доходы физических лиц, не превышающие пяти МРЗП в месяц.

Если оплата труда работника в январе составляет 200 000 сумов, то налог на нее начисляется в следующем порядке.

Как видим из вышеприведенной шкалы, доход физического лица в виде оплаты труда до 248 675 сумов облагается по ставке 10%. Соответственно, сумма налога за январь равна:

200 000 х 10% = 20 000 сумов.

Сумма обязательных взносов на индивидуальный накопительный пенсионный счет (ИНПС) в размере 1% от начисленной заработной платы*** за январь равна:

200 000 х 1% = 2 000 сумов.

Они вычитаются из начисленного в соответствии с законодательством налога на доходы физических лиц****. За январь в бюджет перечисляется:

20 000 — 2 000 = 18 000 сумов налога.

Отчисление обязательных страховых взносов производится со всей заработной платы работника за январь — 200 000 сумов. Их сумма составит:

200 000 х 4,5% = 9 000 сумов*****.

После удержания налогов и обязательных отчислений физическому лицу выплачивается:

200 000 — 20 000 — 9 000 = 171 000 сумов.

СИТУАЦИЯ 2. Расчет налога на доходы физических лиц, не превышающие десяти МРЗП в месяц.

Оплата труда сотрудника в январе составила 300 000 сумов в месяц. Подоходный налог на нее начисляется в следующем порядке.

Следует рассчитать сумму дохода физического лица в виде оплаты труда, облагаемого по ставке 16%, и начислить налог:

(300 000 — 248 675) х 16% = 51 325 х 16% = 8 212 сумов.

Из шкалы ставок видно, что налог с доходов до 5 МРЗП в месяц составляет 24 867,5 сума. Путем сложения получим сумму НДФЛ, удерживаемую с доходов физлица за январь:

24 867,5 + 8 212 = 33 079,5 сума.

Сумма обязательных взносов на ИНПС в размере 1% от налогооблагаемой заработной платы за январь составит:

300 000 х 1% = 3 000 сумов.

Они вычитаются из начисленного налога на доходы физических лиц. В связи с этим за январь в бюджет перечисляется:

В связи с этим за январь в бюджет перечисляется:

33 079,5 — 3 000 = 30 079,5 сума налога.

СИТУАЦИЯ 3. Расчет налога на доходы физических лиц, превышающие десять МРЗП в месяц.

Оплата труда сотрудника в январе составила 500 000 сумов. Налог на нее начисляется в следующем порядке.

Прежде рассчитаем сумму дохода, облагаемого по ставке 22%, и начислим налог:

(500 000 — 497 350 ) х 22% = 2 650 х 22% = 583 сума.

Из шкалы ставок видно, что налог с доходов до 10 МРЗП в месяц составляет 64 655,5 сума. Путем сложения получим сумму налога, удерживаемую с доходов физического лица за январь:

64 655,5 + 583 = 65 238,5 сума.

Сумма обязательных взносов на ИНПС в размере 1% от налогооблагаемой заработной платы за январь равна:

500 000 х 1% = 5 000 сумов.

Они вычитаются из начисленного налога на доходы физических лиц, поэтому в бюджет за январь перечисляется:

65 238,5 — 5 000 = 60 238,5 сума налога.

СИТУАЦИЯ 4. Расчет налога на доходы физических лиц с применением льгот.

Если работник имеет льготу, предоставляемую частью второй статьи 180 Налогового кодекса

Рассчитываем размер налоговой льготы. Согласно части второй статьи 180 НК, из совокупного дохода граждан, имеющих на нее право, ежемесячно исключается сумма, равная 4 МРЗП. Соответственно, совокупный не облагаемый налогом доход работника за январь составит:

49 735 х 4 = 198 940 сумов.

А налогооблагаемый доход будет равен:

500 000 — 198 940 = 301 060 сумам.

Далее следует рассчитать сумму дохода, облагаемого по ставке 16%, и начислить налог:

(301 060 — 248 675) х 16% = 52 385 х 16% = 8 381,6 сума.

Сложив суммы налога с доходов до 5 МРЗП и превышающих этот размер, получим НДФЛ, удерживаемый за январь:

24 867,5 + 8 381,6 = 33 249,1 сума.

Сумма обязательных взносов на ИНПС в размере 1% от облагаемой налогом заработной платы за январь составит:

301 060 х 1% = 3 010,6 сума.

В бюджет за январь перечисляется:

33 249,1 — 3 010,6 = 30 238,5 сума налога.

СИТУАЦИЯ 5. Расчет налога на доходы физических лиц с применением льгот на получение материальной помощи.

Оплата труда работника в январе составила 350 000 сумов. Кроме того, ему выдано 400 000 сумов материальной помощи. Налог на доходы за январь начисляется в следующем порядке.

Согласно пункту 1 статьи 179 НК, сумма материальной помощи, оказываемой в течение одного года, до 12 МРЗП не подлежит обложению налогом на доходы физических лиц (при расчете применяем МРЗП, действующий на дату выплаты материальной помощи — 49 735 х 12 = 596 820 сумов).

Соответственно, налогооблагаемый доход равен:

(350 000 + 400 000) — 400 000 = 350 000 сумов.

Далее рассчитываем сумму дохода, облагаемого по ставке 16%, и начисляем налог:

(350 000 — 248 675) х 16% = 101 325 х 16% = 16 212 сумов.

Сложив налог с доходов до 5 МРЗП и превышающих этот размер, получим сумму, удерживаемую с доходов физлица за январь:

24 867,5 + 16 212 = 41 079,5 сума.

Сумма январских обязательных взносов на ИНПС составит:

350 000 х 1% = 3 500 сумов.

В бюджет за январь перечисляется:

41 079,5 — 3 500 = 37 579,5 сума налога.

СИТУАЦИЯ 6. Расчет налога на доходы физических лиц с применением льгот при получении ценного подарка.

Оплата труда работника в январе была равна 400 000 сумов. Кроме того, ему подарили бытовую технику стоимостью 300 000 сумов. Начисляем налог на его доходы за январь.

Начисляем налог на его доходы за январь.

Согласно пункту 14 статьи 179 НК, стоимость подарков, полученных от юридических лиц в течение одного года, в сумме до 6 МРЗП, исчисленной исходя из МРЗП, установленного на конец налогового периода, не подлежит налогообложению. В данном случае размер налоговой льготы составит 298 410 сумов (49 735 х 6).

Налогооблагаемый доход будет равен:

(400 000 + 300 000) — 298 410 = 401 590 сумам.

Рассчитываем сумму дохода, облагаемого по ставке 16%, и начисляем налог:

(401 590 — 248 675) х 16% =152 915 х 16% = 24 466,4 сума.

По шкале ставок размер налога с доходов до 5 МРЗП в месяц составляет 24 867,5 сума. Сложив их, получим сумму налога, удерживаемую с доходов за январь:

24 867,5 + 24 466,4 = 49 333,9 сума.

Сумма обязательных взносов на ИНПС за январь составит:

401 590 х 1% = 4 015,9 сума.

Они вычитаются из начисленного налога на доходы физических лиц. В бюджет перечисляется:

49 333,9 — 4 015,9 = 45 318 сумов налога.

СИТУАЦИЯ 7. Расчет налога на доходы физических лиц, получающих компенсационные выплаты.

Если оплата труда работника в январе составила 400 000 сумов и за использование для служебных поездок личного автомобиля марки «Нексия» объемом двигателя 1,5 литра, мощностью 75 лошадиных сил ему выплачена компенсация в 250 000 сумов, то налог на его доходы за этот месяц начисляется в следующем порядке.

Согласно пункту 8 части второй статьи 171 НК, не рассматриваются в качестве дохода физических лиц расходы, производимые юридическим лицом, в виде компенсационных выплат работнику за использование личного автомобиля для служебных поездок в пределах норм, предусмотренных законодательством. Пунктом 4 приложения N 3 к постановлению Кабинета Министров «Об упорядочении использования служебного легкового автотранспорта в организациях, финансируемых из бюджета» (от 2 апреля 1999 года N 154, в редакции Постановления N ПП-1449) определен предельный размер компенсации за месяц. Для автомобилей мощностью от 70 до 100 лошадиных сил он кратен 3,5 МРЗП.

Для автомобилей мощностью от 70 до 100 лошадиных сил он кратен 3,5 МРЗП.

Сумма компенсации, установленная нормами, составляет 174 072,5 сума в месяц (49 735 х 3,5). Определим сумму сверхнормативных компенсационных выплат. В январе они составили 75 927,5 сума (250 000 — 174 072,5).

Совокупный налогооблагаемый доход работника за январь равняется:

400 000 + 75 927,5 = 475 927,5 сума.

Рассчитаем сумму дохода, облагаемого по ставке 16%, и начислим налог:

(475 927,5 — 248 675) х 16% = 227 252,5 х 16% = 36 360,4 сума.

Согласно шкале ставок, налог с доходов до 5 МРЗП в месяц составляет 24 867,5 сума. Вычислим сумму налога, удерживаемую с доходов физического лица за январь:

36 360,4 + 24 867,5 = 61 227,9 сума.

Сумма январских обязательных взносов на ИНПС составит:

475 927,5 х 1% = 4 759,27 сума.

Она вычитается из начисленного НДФЛ. В бюджет за январь перечисляют:

61 227,9 — 4 759,27 = 56 468,63 сума подоходного налога.

С полной версией методики расчета можно ознакомиться на страницах газеты «Налоговые и таможенные вести» N 3 от 20 января 2011 года. В частности, в этом номере также рассматриваются следующие ситуации:

СИТУАЦИЯ 8. Расчет налога на доходы физических лиц с применением нескольких льгот (при получении материальной помощи и ценного подарка работником, имеющим право на льготу в виде ежемесячного исключения суммы дохода, равной 4 МРЗП).

СИТУАЦИЯ 9. Расчет налога с дохода работника при оплате за обучение своих детей в вузе.

СИТУАЦИЯ 10. Расчет налога с дохода работника, принятого на работу по совместительству.

СИТУАЦИЯ 11. Расчет налога с дохода работника, направленного в служебную командировку.

Методику расчета разработал эксперт Мухиддин Зайнуддинов

Опубликовано в газете «НТВ» № 3 от 20 января 2011 года.

———————————————-

*) Согласно Указу Президента «О повышении размеров заработной платы, пенсий, стипендий и социальных пособий» от 15 ноября 2010 года N УП-4253, минимальный размер заработной платы с 1 декабря 2010 года равен 49 735 сумам в месяц.

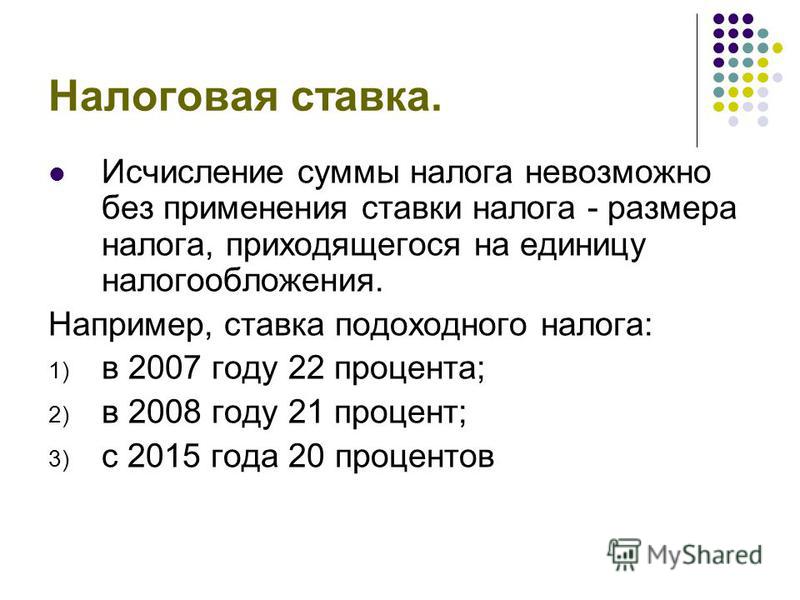

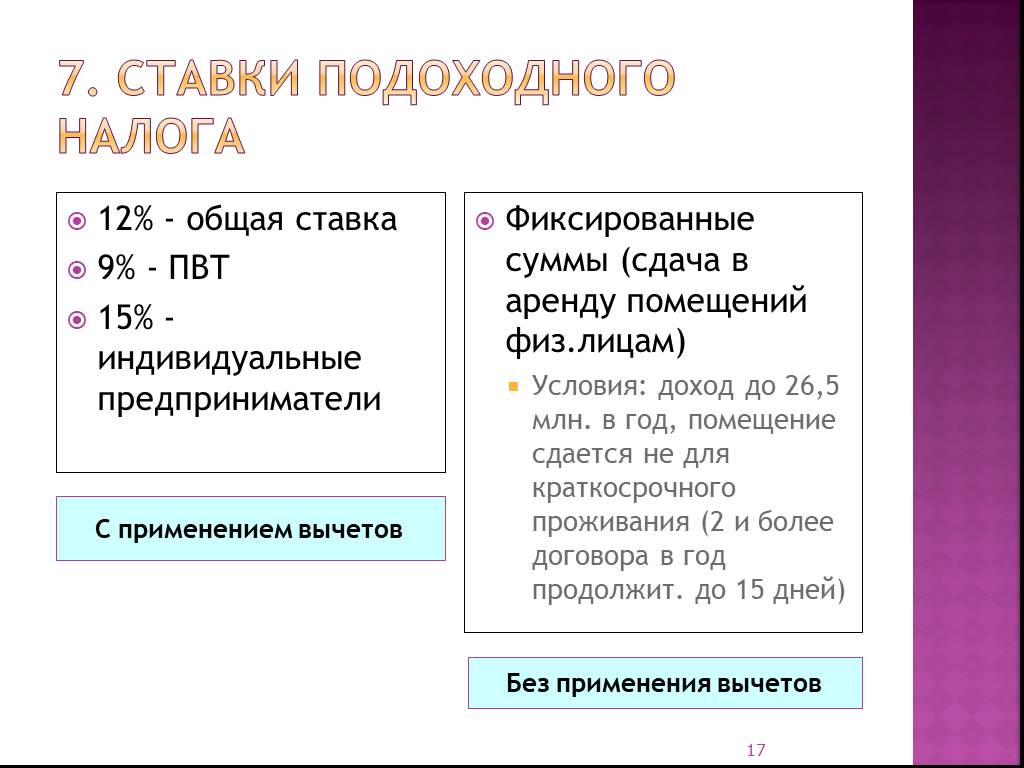

**) С 1 января 2011 года действуют ставки налога на доходы физических лиц: минимальная — в размере 10%, средняя — 16%, максимальная — 22% (приложение N 8 к постановлению Президента «О прогнозе основных макроэкономических показателей и параметрах Государственного бюджета Республики Узбекистан на 2011 год» от 24 декабря 2010 года N ПП-1449, далее — Постановление N ПП-1449).

***) В соответствии с Постановлением N ПП-1449 (приложение N 8) ставка обязательных ежемесячных взносов на ИНПС граждан в 2011 году сохранена в размере 1% от налогооблагаемой суммы начисленной заработной платы (доходов) работника (установлена пунктом 2 постановления Кабинета Министров «О мерах по реализации Закона Республики Узбекистан «О накопительном пенсионном обеспечении граждан» от 21 декабря 2004 года N 595).

****) Пункт 3 Положения о порядке начисления и уплаты работодателями обязательных взносов на индивидуальные накопительные пенсионные счета граждан (утверждено постановлением МФ, ГНК и правления ЦБ, зарегистрированным МЮ 6 октября 2005 года N 1515).

*****) Ставка обязательных страховых взносов граждан от заработной платы во внебюджетный Пенсионный фонд на 2011 год установлена в размере 4,5% от суммы начисленной заработной платы (доходов) работника, с которой производятся взносы (пункт 3 Постановления N ПП-1449).

Эту тему могут комментировать только зарегистрированные пользователи. В теме действует премодерация комментариев.

Авторизуйтесь или зарегистрируйтесь

2022 Федеральный подоходный налог, стандартные вычеты, налоговые ставки

Служба внутренних доходов (IRS) ежегодно обновляет ставки федерального подоходного налога, надбавки и пороговые значения. Эти цифры применимы к положениям налогового законодательства, которые ежегодно корректируются с учетом инфляции. Максимальная ставка налога составляет 37% для деклараций, подаваемых отдельными налогоплательщиками за 2022 налоговый год, а стандартные вычеты, диапазоны налоговых категорий, другие вычеты и поэтапный отказ ежегодно корректируются с учетом инфляции. Вы подаете налоги за 2022 год в 2023 году.

Эти цифры применимы к положениям налогового законодательства, которые ежегодно корректируются с учетом инфляции. Максимальная ставка налога составляет 37% для деклараций, подаваемых отдельными налогоплательщиками за 2022 налоговый год, а стандартные вычеты, диапазоны налоговых категорий, другие вычеты и поэтапный отказ ежегодно корректируются с учетом инфляции. Вы подаете налоги за 2022 год в 2023 году.

Ключевые выводы

- Служба внутренних доходов (IRS) ежегодно обновляет федеральные налоговые ставки, надбавки и пороговые значения, корректируя их с учетом инфляции.

- Вы можете потребовать стандартный вычет для уменьшения налогооблагаемого дохода, а также дополнительный вычет, если вам 65 лет или больше и/или вы слепы.

- Диапазон федеральных налогов составляет от 10% до 37%.

- Существует ряд различных индивидуальных налоговых вычетов, включая зачет заработанного дохода и зачет расходов на усыновление.

- Пенсионные отчисления имеют ограничения и могут помочь вам уменьшить налогооблагаемый доход.

Федеральные налоговые ставки и скобки

На 2022 налоговый год существует семь федеральных налоговых категорий. Как уже отмечалось, верхняя налоговая категория остается на уровне 37%. Остальные шесть налоговых категорий, установленных IRS, составляют 10%, 12%, 22%, 24%, 32% и 35%. Это означает, что самые высокие доходы попадают в диапазон 37%, а те, кто зарабатывает меньше всего, находятся в диапазоне 10%.

Налоговые ставки и скобки на 2022 год представлены в следующей таблице. Вы подаете налоги за 2022 год в 2023 году.

| Налоговые скобки 2022 | ||||

|---|---|---|---|---|

| Ставка | Совместная регистрация в браке | Одноместный Индивидуальный | Глава семьи | Замужем подает отдельно |

| 10% | 20 550 долларов США или меньше | 10 275 долларов США или меньше | 14 650 долларов США или меньше | 10 275 долларов США или меньше |

| 12% | Более 20 550 долларов США | Более 10 275 долларов США | Более 14 650 долларов США | Более 10 275 долларов США |

| 22% | Более 83 550 долларов США | Более 41 775 долларов США | Более 55 900 долларов США | Более 41 775 долларов США |

| 24% | Более 178 150 долларов США | Более 89 075 долларов США | Более 89 050 долларов США | Более $ 89 075 |

| 32% | Более 340 100 долларов США | Более 170 050 долларов США | Более 170 050 долларов США | Более 170 050 долларов США |

| 35% | Более 431 900 долларов США | Более 215 950 долларов США | Более 215 950 долларов США | Более 215 950 долларов США |

| 37% | Более 647 850 долларов США | Более 539 900 долларов США | Более 539 900 долларов США | Более 323 925 долларов США |

В соответствии с Законом о снижении налогов и занятости от 2017 года личного освобождения больше нет. Налогоплательщики, чей чистый доход от инвестиций превышает лимит IRS (200 000 долларов США для налогоплательщика-физического лица, 250 000 долларов США, подаваемых в браке совместно, или 125 000 долларов США, подаваемых в браке отдельно), облагаются налогом на чистый доход от инвестиций (NIIT) в размере 3,8% от дохода от инвестиций сверх этих пределов.

Налогоплательщики, чей чистый доход от инвестиций превышает лимит IRS (200 000 долларов США для налогоплательщика-физического лица, 250 000 долларов США, подаваемых в браке совместно, или 125 000 долларов США, подаваемых в браке отдельно), облагаются налогом на чистый доход от инвестиций (NIIT) в размере 3,8% от дохода от инвестиций сверх этих пределов.

Стандартный вычет

Стандартный вычет — это конкретная цифра, которую налогоплательщики могут использовать для уменьшения своего налогооблагаемого дохода при подаче годовой налоговой декларации. Обратите внимание, что налогооблагаемый доход — это ваш скорректированный валовой доход (AGI) за вычетом любых постатейных вычетов или вашего стандартного вычета.

2022 Стандартные вычеты

Вычет, установленный IRS на 2022 налоговый год, выглядит следующим образом:

- 12 950 долларов США для одиночных файлов

- $12,950 для супружеских пар, подающих отдельно

- 19 400 долларов США для глав домохозяйств

- 25 900 долларов США для супружеских пар, подающих совместную заявку

- 25 900 долларов США для переживших супругов

Дополнительная стандартная сумма вычета для пожилого или слепого человека составляет 1400 долларов США. Эта сумма увеличивается до 1750 долларов для лиц, не состоящих в браке и не являющихся пережившими супругами. Стандартный вычет за иждивенца составляет 1150 или 400 долларов США плюс заработанный доход лица (если он не превышает 12,9 долларов США).50) – в зависимости от того, что больше.

Эта сумма увеличивается до 1750 долларов для лиц, не состоящих в браке и не являющихся пережившими супругами. Стандартный вычет за иждивенца составляет 1150 или 400 долларов США плюс заработанный доход лица (если он не превышает 12,9 долларов США).50) – в зависимости от того, что больше.

Прирост капитала

Ставки прироста капитала ниже, чем обычная ставка дохода налогоплательщика. Но они зависят от налогооблагаемого дохода налогоплательщика и статуса подачи. Максимальные скорректированные ставки прироста капитала применяются как к обычному подоходному налогу, так и к альтернативному минимальному налогу.

Ваша ставка прироста капитала составляет 0% в 2022 налоговом году при условии, что ваш доход не превышает:

- 83 350 долларов США для супружеских пар, подающих совместную регистрацию

- 41 675 долларов США для супружеских пар, подающих документы отдельно

- 55 800 долларов США для главы семьи

- 41 675 долларов США для одиноких заявителей

В 2022 налоговом году ставка 15% применяется к скорректированному чистому приросту капитала для:

- Совместная декларация до 517 200 долл.

США

США - Раздельная декларация женатых лиц до 258 600 долл. США

- Возврат главы семьи до 488 500 долл. США

- Индивидуальная декларация до 459 750 долл. США

Применимая ставка прироста капитала установлена на уровне 20 % для любых сумм дохода, превышающих эти потолки.

Индивидуальные налоговые кредиты

Налоговый кредит на заработанный доход (EITC)

Максимальная сумма налогового кредита на заработанный доход (EITC) для налогоплательщиков, чьи доходы, согласно самооценке, находились в группе с самым низким доходом, и уровни налогооблагаемого дохода для его пороговых и максимальных значений также корректируются с учетом инфляции. Максимальный кредит на трех или более детей составляет 6 935 долларов США в 2022 налоговом году. Для супружеских пар, подающих совместную заявку, поэтапный отказ от кредита начинается с 26 260 долларов скорректированного валового дохода (или заработанного дохода, если он выше). Кредит завершен на $ 59,187.

EITC не допускается, если совокупная сумма инвестиционного дохода, например, от процентов, дивидендов, чистого прироста капитала или другой пассивной деятельности, превышает 10 300 долларов США в 2022 налоговом году.

Американский план спасения, подписанный президентом Байденом 11 марта 2021 года, включает щедрые налоговые льготы для людей, чей доход, согласно самооценке, находится в группе с самым низким доходом. Возрастной диапазон расширился, поэтому люди без детей могут претендовать на получение EITC в возрасте 19 лет вместо 25, за исключением некоторых студентов очной формы обучения (студенты в возрасте 19 лет).до 24 лет при не менее чем половине очной нагрузки не соответствуют требованиям). Верхняя возрастная граница в 65 лет упразднена.

Для отдельных регистраторов процент поэтапного отказа увеличивается до 15,3%, а поэтапный отказ увеличивается до 11 610 долларов США.

Налоговый вычет на детей: возврат к правилам до 2021 года на 2022 год

Американский план спасения президента Байдена внес изменения в налоговую льготу на детей на 2021 год, увеличив кредит до 3000 долларов на ребенка (3600 долларов для детей в возрасте 6 лет и младше) и повысив возрастной предел для детей до 17 лет (с 16). Максимальная возвращаемая часть детского кредита для каждого ребенка в возрасте до 17 лет была ограничена 1400 долларов США на ребенка. Кредит был полностью возвращен на эту сумму в 2021 году. Налоговый кредит на детей за налоговые годы 2022 и последующие годы возвращается к правилам, существовавшим до 2021 года. Сумма на 2022 год составляет 1500 долларов.

Максимальная возвращаемая часть детского кредита для каждого ребенка в возрасте до 17 лет была ограничена 1400 долларов США на ребенка. Кредит был полностью возвращен на эту сумму в 2021 году. Налоговый кредит на детей за налоговые годы 2022 и последующие годы возвращается к правилам, существовавшим до 2021 года. Сумма на 2022 год составляет 1500 долларов.

Расходы на квалифицированное усыновление

Кредит на квалифицированные расходы на усыновление, а также специальный кредит на усыновление ребенка с особыми потребностями составляют 14 890 долларов США на 2022 год. Исключение из дохода работника расходов на квалифицированное усыновление, которые оплачиваются или возмещаются в соответствии с планом работодателя. увеличился до того же уровня.

Кредит на обучение в течение всей жизни

В 2022 году максимальная сумма кредита на обучение в течение жизни (LLC) в размере 2000 долларов США за каждый возврат для квалифицированных расходов на образование для налогоплательщика, супруга или иждивенца будет постепенно отменена для налогоплательщиков с MAGI, превышающим 80 000 долларов США (160 000 долларов США для совместных деклараций).

Исключение трудового дохода за границей

Исключение дохода, полученного за границей, установлено IRS в размере 112 000 долларов США на 2022 налоговый год.

Альтернативный минимальный налог

Альтернативный минимальный налог (AMT) применяется к альтернативному минимальному налогооблагаемому доходу, такому как обычный налогооблагаемый доход с добавлением определенных налоговых льгот сверх уровня освобождения.

Альтернативные минимальные уровни освобождения от налогов на 2022 налоговый год следующие:

- 118 100 долларов США для совместных деклараций

- 75 900 долларов США для лиц, не состоящих в браке

- 59 050 долларов США для отдельных деклараций состоящих в браке

Эти альтернативные минимальные уровни налоговых льгот поэтапно отменяются в 2022 году:

- От 1 079 800 до 1 552 200 долларов США для совместной декларации

- От 539 900 до 843 500 долларов США для лиц, не состоящих в браке

- От 539 900 до 776 100 долларов США для отдельных деклараций состоящих в браке

Альтернативная минимальная ставка налога составляет 28% для альтернативного минимального налогооблагаемого дохода до максимальной суммы в 206 100 долларов США (на 2022 год) для доходов супружеских пар и одиноких лиц (103 050 долларов США в 2022 году, для супружеских пар, подающих отдельно).

Повышенные пособия: дополнительные льготы, счета медицинских расходов и имущество

Ежемесячный лимит на квалифицированный транспорт и квалифицированные дополнительные льготы на парковку составляет 280 долларов США в 2022 налоговом году.

Максимальное сокращение заработной платы для отчислений на счета гибких расходов на здравоохранение (FSA) составляет 2850 долларов США на 2022 год. Максимальный перенос неиспользованных сумм для планов кафетерия составляет 570 долларов США на 2022 год.

Пороги и потолки для участников медицинских сберегательных счетов (MSA) составляют:

- от 2450 до 3700 долларов США с максимальными личными расходами в размере 4950 долларов США для самостоятельного покрытия на 2022 год

- от 4950 до 7400 долларов США с максимальными личными расходами в размере 9050 долларов США для семейного страхования на 2022 год

Для наследодателя, умершего в 2022 году, уровень освобождения от налога на наследство установлен в размере 12,06 млн долларов США на 2022 налоговый год. Ежегодное освобождение от налога на подарки составляет 16 000 долларов США на 2022 год.

Ежегодное освобождение от налога на подарки составляет 16 000 долларов США на 2022 год.

Пенсионные планы

IRS также устанавливает ограничения на взносы в пенсионный план и диапазоны поэтапного отказа. Исключение дохода для взносов сотрудников в пенсионные планы работодателя, такие как планы 401 (k), 403 (b), 457 и план сбережений федерального правительства, составляет 20 500 долларов США на 2022 налоговый год, поданный в 2023 году. Взнос для сотрудников в возрасте 50 лет и старше составляет 6500 долларов США. Ограничение для пенсионных счетов SIMPLE (план сбережений для сотрудников) составляет 14 000 долларов США на 2022 год.

Индивидуальные пенсионные счета (IRAs)

Вычитаемая сумма взносов на индивидуальный пенсионный счет (IRA) составляет 6000 долларов США на 2022 год. Люди в возрасте 50 лет и старше могут вносить дополнительно 1000 долларов США каждый год.

Однако уровни поэтапного отказа для вычета корректируются в сторону увеличения. Если налогоплательщик или его супруг(а) охвачены пенсионным планом на рабочем месте в течение года, вычет может быть уменьшен или поэтапно отменен до тех пор, пока он не будет устранен.

Если налогоплательщик или его супруг(а) охвачены пенсионным планом на рабочем месте в течение года, вычет может быть уменьшен или поэтапно отменен до тех пор, пока он не будет устранен.

Диапазоны поэтапного отказа на 2022 налоговый год:

- Если физическое лицо является активным участником пенсионного плана работодателя, поэтапный отказ от вычетов из скорректированного валового дохода составляет 68 000–78 000 долларов США для одиноких лиц и глав домохозяйств и 109 000–129 000 долларов США для совместных доходов.

- Для вкладчика IRA, который не является активным участником другого плана, но чей супруг является активным вкладчиком, поэтапный отказ составляет от 204 000 до 214 000 долларов США.

- Для состоящего в браке активного вкладчика, подающего отдельную декларацию, корректировка не применяется, и диапазон поэтапного отказа останется от 0 до 10 000 долларов США.

Поэтапный отказ от IRA не применяется, если ни налогоплательщик, ни его супруг(а) не охвачены пенсионным планом на рабочем месте.

Рот ИРА

В 2022 налоговом году диапазон поэтапного отказа от взносов Roth IRA составляет от 129 000 до 144 000 долларов США для плательщиков единого налога и глав домохозяйств и от 204 000 до 214 000 долларов США для совместных деклараций. Поэтапный отказ от IRA Roth для отдельного дохода женатого человека остается на уровне от 0 до 10 000 долларов.

Экономный кредит

Налогоплательщики с низким доходом, которые делают взносы в 401(k), 403(b), SIMPLE, SEP (Упрощенная пенсия работникам) или некоторые планы 457, а также традиционные и Roth IRA, имеют право дополнительно требовать невозмещаемый налоговый кредит. к их исключению или вычетам.

Налогоплательщики, состоящие в браке, подающие совместные декларации, имеют право претендовать на зачет взносов в размере до 4000 долларов США по ставке за 2022 налоговый год:

- 50% с AGI до 41 000 долларов США

- 20% с AGI до 44 000 долларов США

- 10% с AGI до 68 000 долларов США

В 2022 году главы домохозяйств могут претендовать на кредит в размере до 2000 долларов США взносов по ставке:

- 50 % с AGI до 30 750 долларов США

- 20 % с AGI до 33 000 долларов США

- 10 % с AGI до 51 000 долларов США

Все остальные налогоплательщики имеют право претендовать на 2022 год на зачет взносов в размере до 2000 долларов США по ставке:

- 50 % с AGI до 20 500 долларов США

- 20 % с AGI до 22 000 долларов США

- 10 % с AGI до 34 000 долларов США

Каковы налоговые рамки на 2022 год?

Налоговое управление США не изменило ставки федерального налога на 2022 год по сравнению с тем, что было в 2021 году. Их по-прежнему семь: 10%, 12%, 22%, 24%, 32%, 35% и верхняя планка 37%. . Однако в 2022 году пороги доходов для всех налоговых категорий были повышены, чтобы отразить рост инфляции. Таким образом, сумма налога, которую вы будете платить, зависит от вашего дохода и от того, как вы подаете налоговую декларацию — скажем, как одиночка или женатые, подаете совместную декларацию.

Их по-прежнему семь: 10%, 12%, 22%, 24%, 32%, 35% и верхняя планка 37%. . Однако в 2022 году пороги доходов для всех налоговых категорий были повышены, чтобы отразить рост инфляции. Таким образом, сумма налога, которую вы будете платить, зависит от вашего дохода и от того, как вы подаете налоговую декларацию — скажем, как одиночка или женатые, подаете совместную декларацию.

Как изменились стандартные вычеты в 2022 налоговом году?

Стандартный вычет поднялся в 2022 году. Вот стандартные суммы вычета, установленные IRS:

- $ 12 950 для одиноких файлов

- $ 12 950 для супружеских пар, подавших отдельно

- $ 19 400 для головных домохозяйств

- $ 25 900 $ 25 900 для замужних Coupling Coupling Coupling Coupling Coupling Coupling Coupling Coupling Coupling Coupling Coupling. совместно

- 25 900 долларов США для оставшихся в живых супругов

Изменился ли налоговый кредит на детей в 2022 году?

Да, в 2022 году налоговая льгота на детей вернулась к уровню до 2021 года, а это означает, что максимальная возмещаемая часть налоговой льготы на каждого ребенка в возрасте до 17 лет теперь ограничена 1500 долларами США. Американский план спасения президента Байдена временно увеличил налоговый вычет на детей до 3000 долларов на ребенка или 3600 долларов на ребенка в возрасте 6 лет и младше в условиях пандемии COVID-19.

Американский план спасения президента Байдена временно увеличил налоговый вычет на детей до 3000 долларов на ребенка или 3600 долларов на ребенка в возрасте 6 лет и младше в условиях пандемии COVID-19.

Итог

Каждый год, обычно в ноябре, IRS объявляет о ставках и корректировках инфляции, которые влияют на федеральные налоги на предстоящий налоговый год, включая налоговые категории, стандартные вычеты, налоговые кредиты, правила IRA и многое другое. Важно быть в курсе любых изменений, которые вносит IRS, чтобы правильно подать ваши налоги и избежать переплаты или недоплаты.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Налоговая служба. «IRS предоставляет корректировки налоговой инфляции на 2022 налоговый год».

Налоговая служба. «Тема № 551 Стандартная дедукция».

Налоговая служба. «Преподобный. проц. 2021-45», страницы 5-8.

Налоговая служба. «Личные льготы».

Налоговая служба. «Тема № 559 Налог на чистый инвестиционный доход».

Налоговая служба. «Преподобный. проц. 2021-45», стр. 14.

Налоговая служба. «Тема №409Прирост капитала и убытки.»

Налоговая служба. «Преподобный. проц. 2021–45», стр. 8–9.

Налоговая служба. «Преподобный. проц. 2021-45», стр. 9.

Налоговая служба. «Преподобный. проц. 2021-45», стр. 10.

Налоговая служба. «Преподобный. проц. 2021-45», стр. 11.

Конгресс США. «HR1319 — Закон об американском плане спасения от 2021 года».

Исследовательская служба Конгресса.

«Бездетный» EITC: временное расширение на 2021 г. в соответствии с Законом об американском плане спасения от 2021 г. (ARPA; PL 117-2)», стр. 3.

«Бездетный» EITC: временное расширение на 2021 г. в соответствии с Законом об американском плане спасения от 2021 г. (ARPA; PL 117-2)», стр. 3.Белый дом: Администрация Байдена. «Детский налоговый вычет».

Налоговая служба. «Преподобный. проц. 2020-45», стр. 9.

Налоговая служба. «IRS: расширенные кредиты для семей освещают налоговые изменения на 2021 год; многие люди, которые обычно не подают документы, должны подать их в этом году».

Налоговая служба. «Преподобный. проц. 2021-45», стр. 9.

Налоговая служба. «Преподобный. проц. 2021-45», стр. 9, 15.

Налоговая служба. «Пожизненный кредит на обучение».

Налоговая служба. «Преподобный. проц. 2021-45», стр. 20.

Налоговая служба. «Преподобный. проц. 2021-45», стр. 12.

Налоговая служба. «Преподобный. проц. 2021–45», стр. 14–15.

Налоговая служба.

«Преподобный. проц. 2021-45», стр. 18.

«Преподобный. проц. 2021-45», стр. 18.Налоговая служба. «Преподобный. проц. 2021–45», стр. 20–21.

Налоговая служба. «Пенсионные темы — догоняющие взносы».

Налоговая служба. «Пенсионные темы — лимиты взносов IRA».

Налоговая служба. «IRS объявляет об увеличении лимита 401 (k) до 20 500 долларов».

Налоговая служба. «Сумма взносов Roth IRA, которую вы можете сделать на 2022 год».

Налоговая служба. «Кредит пенсионных сбережений (кредит вкладчика)».

Налоговая служба. «Кредит пенсионных сбережений (кредит вкладчика)».

Как рассчитать скорректированный валовой доход (AGI) для целей налогообложения

Расчет вашего скорректированного валового дохода (AGI) является одним из первых шагов в определении вашего налогооблагаемого дохода за год. После того, как вы определили, каков ваш скорректированный валовой доход, вы можете определить свои налоговые обязательства за год.

Вот несколько полезных советов о том, как рассчитать скорректированный валовой доход (AGI) для целей налогообложения.

Прежде чем рассчитать свой AGI, вы можете определить, нужно ли вам подавать налоговую декларацию за год. Служба внутренних доходов (IRS) предоставляет интерактивного налогового помощника, который может помочь вам определить, нужно ли вам подавать налоговую декларацию за год.

Ключевые выводы

- Первым шагом в расчете вашего AGI является определение вашего общего валового дохода за год, который включает вашу заработную плату в дополнение к любым доходам от предприятий самозанятости и любым другим доходам, указанным в 1099 форм, таких как инвестиционные дивиденды и пенсионный доход.

- Чтобы получить окончательный показатель AGI, вам разрешается вычесть определенные суммы из общего дохода. Например, учителя могут вычесть невозмещенные расходы на занятия, самозанятые люди могут вычесть страховые взносы, а все могут вычесть благотворительные пожертвования.

Даже если вы не обязаны подавать налоговую декларацию, IRS рекомендует вам подавать налоговую декларацию. Это связано с тем, что вы можете иметь право на налоговую декларацию, если вы заплатили подоходный налог, или вы можете иметь право на определенные кредиты.

Чтобы рассчитать ваш AGI:

- Рассчитайте свой общий налогооблагаемый доход.

- Сумма налогооблагаемого дохода из всех источников.

- Из суммы вычесть допустимые отчисления и расходы.

Нажмите «Играть», чтобы узнать все о скорректированном валовом доходе

. Соберите отчеты о доходах

. Первым шагом в вычислении вашего AGI является определение вашего дохода за год. Доход может быть в виде денег, имущества или услуг, которые вы получаете в налоговом году.

Доход включает в себя вашу традиционную заработную плату и заработную плату, которые указаны в форме W-2, любые доходы от предприятий самозанятости и любые другие доходы, указанные в формах 1099, такие как инвестиционные дивиденды и пенсионный доход. Доходы от брокерских и бартерных операций, указанные в форме 1099-B, доходы от сделок с недвижимостью, указанные в форме 1099-S, любые налогооблагаемые проценты, указанные в форме 1099-INT, и любые инвестиционные дивиденды, указанные в форме 1099-DIV, считаются частью вашего налогооблагаемого дохода.

Доходы от брокерских и бартерных операций, указанные в форме 1099-B, доходы от сделок с недвижимостью, указанные в форме 1099-S, любые налогооблагаемые проценты, указанные в форме 1099-INT, и любые инвестиционные дивиденды, указанные в форме 1099-DIV, считаются частью вашего налогооблагаемого дохода.

Кроме того, вам также необходимо будет включить следующие источники налогооблагаемого дохода:

- Доход от бизнеса

- Доход от фермы

- Пособия по профсоюзным забастовкам

- Налогооблагаемые возмещения, кредиты или зачеты подоходного налога штата и местных налогов

- Пособия по длительной нетрудоспособности, полученные до достижения минимального пенсионного возраста депозиты и доходы от аренды имущества

- Награды, призы, азартные игры, лотереи и выигрыши в конкурсах

- Задолженность по судебным искам о дискриминации в сфере труда

- Супружеская поддержка

- Пособие по безработице

- Прирост капитала

- Выходное пособие

- Доходы от сдачи в аренду недвижимости, роялти, партнерств, S-корпораций, трастов и лицензионных платежей

Вы можете рассчитать свой общий доход, сложив все эти суммы вместе.

Доход, не облагаемый налогом

Некоторые виды доходов не облагаются налогом. Следующие источники дохода не учитываются в вашем AGI:

- Компенсационные выплаты работникам

- Пособия на содержание детей

- Доходы от страхования жизни (если только полис не был передан вам за плату)

- Пособия по нетрудоспособности

- Прирост капитала от продажи вашего основного дома

- Деньги, полученные в качестве подарок или другое унаследованное имущество

- Погашенные долги, предназначенные в качестве подарка вам

- Стипендии или стипендии

- Пособия по уходу за приемными детьми

- Денежные переводы с одного пенсионного счета на другой (при условии, что они были оформлены через доверенное лицо) -доверительный перевод)

Вычитание вычетов и расходов

Чтобы получить окончательный AGI, вам разрешается вычесть определенные суммы из вашего общего дохода.

Вычет налога на самозанятость

Как самозанятый человек, вы платите полную долю ваших налогов на социальное обеспечение и Medicare. Из-за этого вы имеете право на получение кредита от IRS, если вы требуете налогового вычета для самозанятых.

Из-за этого вы имеете право на получение кредита от IRS, если вы требуете налогового вычета для самозанятых.

Расходы на классы для учителей и воспитателей

Если вы являетесь учителем, инструктором, консультантом, директором или помощником от детского сада до 12-го класса в течение не менее 900 часов в учебном году в школе, предоставляющей начальное или среднее образование, вы можете вычесть до 250 долларов США на невозмещаемые расходы, связанные с работой, которые вы несете. в течение налогового года.

Вычет по медицинскому страхованию самозанятых

Если вы работаете не по найму, вы можете вычесть всю сумму, которую вы тратите на страховые взносы, через вычет по медицинскому страхованию самозанятости. Это также применимо, если полис распространяется на вашего супруга и ваших иждивенцев.

Квалифицированные артисты-исполнители и представители других профессий

Вы можете скорректировать свой доход, если вы являетесь квалифицированным художником, а также резервистом и некоторыми государственными служащими на платной основе.

В дополнение к этим отчислениям существуют также отчисления на благотворительные взносы и отчисления на сберегательные счета здоровья (HSA).

Что касается расходов на переезд — при условии, что вы служите в вооруженных силах, — существуют различные расходы, связанные с самозанятостью, суммами штрафов за досрочное снятие средств и процентами по студенческой ссуде.

(Помимо взносов на медицинское страхование и половины налога на самозанятость, взносы в пенсионный план также подлежат вычету для лиц, работающих не по найму.)

Будьте внимательны при расчете сумм для этих категорий, так как для каждой из них должны быть выполнены особые требования.

Модифицированный AGI по сравнению с AGI

Распространенной ошибкой неопытных налоговых инспекторов является использование AGI в тех случаях, когда следует использовать модифицированный AGI. В то время как ваш AGI используется для определения суммы подоходного налога, который вы должны, и определенных кредитов, на которые вы имеете право, ваш модифицированный AGI используется для определения права на другие элементы, такие как вычет взносов в традиционную IRA и право делать взносы в Roth IRA.

США

США «Бездетный» EITC: временное расширение на 2021 г. в соответствии с Законом об американском плане спасения от 2021 г. (ARPA; PL 117-2)», стр. 3.

«Бездетный» EITC: временное расширение на 2021 г. в соответствии с Законом об американском плане спасения от 2021 г. (ARPA; PL 117-2)», стр. 3. «Преподобный. проц. 2021-45», стр. 18.

«Преподобный. проц. 2021-45», стр. 18.