Регистрация кассы | ФНС России

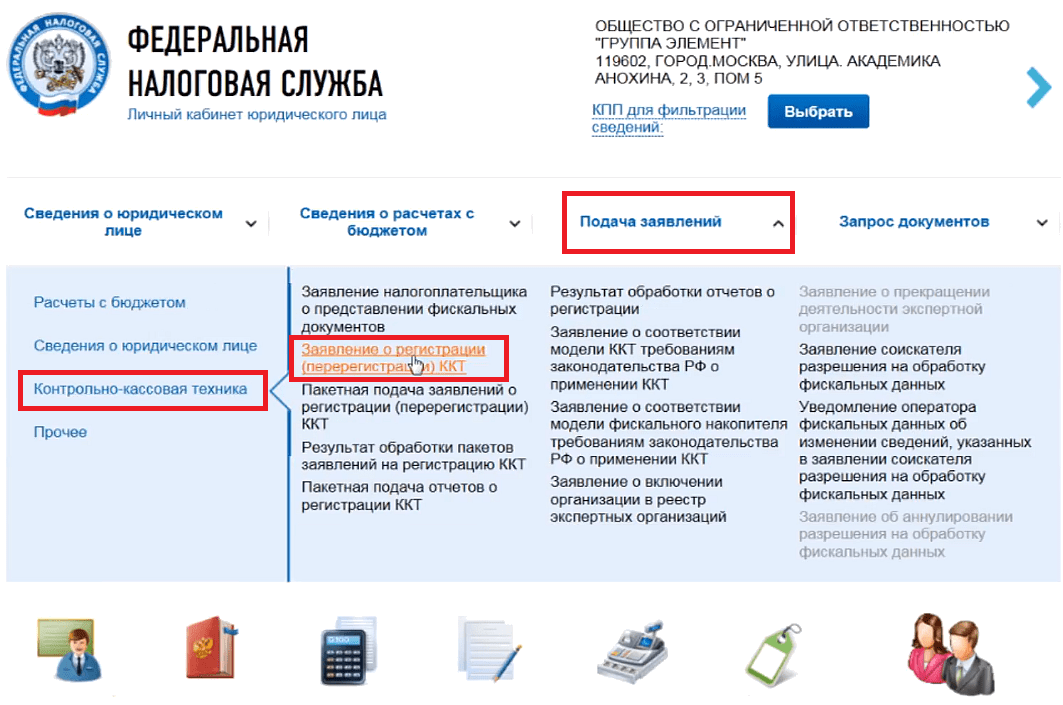

Регистрация ККТ через личный кабинет налогоплательщика

Обязательным условием для удаленной регистрации в первую очередь является открытие личного кабинета на сайте ФНС (www.nalog.gov.ru). Без него подать заявление и пройти остальные этапы процедуры невозможно. Кроме того, потребуется также:

- Получить электронную подпись: без квалифицированной УКЭП нельзя пользоваться личным кабинетом, а также подписать заявление для последующей регистрации оборудования. Оформить подпись нужно через Удостоверяющий Центр, аккредитованный Министерством цифрового развития, связи и массовых коммуникаций Российской Федерации.

- Иметь кассовый аппарат с фискальным накопителем (ФН): он должен полностью соответствовать положениям

закона 54-ФЗ от 22.05.2003.

- Оформить договор с оператором фискальных данных (ОФД): это юридическое лицо, которое занимается приемом и обработкой информации, полученной с кассового оборудования, затем направляет ее в налоговую. ОФД обязательно должен быть внесен в реестр территориального налогового органа.

Регистрация ККТ в территориальном налоговом органе ФНС России

Кроме процедуры удаленной регистрации, действует и ранее применяемый способ – в отделении территориального налогового органа. Как зарегистрировать кассу самостоятельно таким образом?

Раньше особенности процедуры для ИП и компаний различались, но теперь они одинаковы: система регистрации касс общая, поэтому допускается направлять заявление в любой налоговый орган.

Для регистрации ККТ необходимо распечатать и заполнить бланк по форме КНД-1110061.

При регистрации ККТ через ТНО налогоплательщику рекомендуется иметь при себе паспорта регистрируемых касс. При данном способе регистрация ККТ занимает 5 рабочих дней после подачи заявления.

Записаться в территориальный налоговый орган ФНС России

Для регистрации ККТ Вы можете записаться в ближайший территориальный налоговый орган.

Регистрация ККТ через оператора фискальных данных

Алгоритм регистрации ККТ через ЛК ОФД

Требования для проведения регистрации ККТ через личный кабинет ОФД такие же, как для процесса регистрации ККТ через личный кабинет налогоплательщика.

После того, как все требования выполнены и соблюдены, у пользователя есть возможность зарегистрировать ККТ через личный кабинет ОФД.

Процесс аналогичен процессу регистрации ККТ через личный кабинет налогоплательщика:

- В разделе ККТ в личном кабинете ОФД необходимо инициировать процесс регистрации ККТ.

- Заполнить все появившиеся поля заявления и следовать инструкциям в окне регистрации ККТ.

- После заполнения заявления на регистрацию ККТ, необходимо подписать заявление с помощью УКЭП.

- После подписания заявления его необходимо отправить в ФНС России, нажав соответствующую кнопку.

- После отправки заявления в ФНС России необходимо ожидать уведомление о присвоении регистрационного номера ККТ. Следить за статусом можно в списке всех ККТ пользователя в личном кабинете ОФД.

- После получения уведомления о присвоении регистрационного номера, необходимо сформировать на ККТ «Отчет о регистрации» и отправить сведения из него в ФНС России через личный кабинет ОФД. Процесс идентичен процессу отправки заявления на регистрацию ККТ.

- После получения ответа на отправку сведений из отчета о регистрации – карточки о регистрации ККТ – ККТ готова к использованию и может формировать фискальные документы.

Содержание страницы

Регистрация ККТ через личный кабинет налогоплательщика

Регистрация ККТ в территориальном налоговом органе ФНС России

Регистрация ККТ через оператора фискальных данных

Регистрация кассы в налоговой – как зарегистрировать для ИП и ООО

Для расчетов наличными деньгами или платежными картами ООО и ИП должны установить кассу, которая регистрируется в налоговой. Если этого не сделать, ФНС наложит штраф.

Как зарегистрировать кассу в налоговой

Частые ошибки при регистрации и пути их решения

Часто задаваемые вопросы

Когда при расчетах наличными ККТ можно не применять?

За сколько времени будет зарегистрирован кассовый аппарат, если это делать в отделении налоговой?

Подведем итоги

Мы расскажем, как можно зарегистрировать кассу в налоговой для ИП и ООО, что для этого потребуется, какие допускают ошибки при регистрации и как их избежать.

Как зарегистрировать кассу в налоговой

Когда ООО или ИП осуществляют деятельность по продаже товаров, выполнении работ или оказании услуг и производят расчеты наличными денежными средствами или с применением карт, потребуется купить контрольно-кассовую технику (ККТ). Чтобы иметь возможность ее применять, она в обязательном порядке регистрируется в ФНС.

Что потребуется

Вам потребуется приобрести ККТ с фискальным накопителем и заключить договор на техническую поддержку ККТ с уполномоченным лицом. Им является Центр технического обслуживания ККТ. Если вы подаете заявление онлайн, потребуется получить КЭП (оформляется через УЦ ФНС России или у доверенных лиц УЦ ФНС) и зарегистрировать на сайте ФНС личный кабинет.

Важно! Модель кассового аппарата нужно выбирать из Государственного реестра контрольно-кассовой техники, учитывая специфику деятельности компании.

Пошаговый план

Процедура состоит из нескольких последовательных этапов:

- Подача заявления.

- Заполнение особых параметров ККТ.

- Выбор оператора фискальных данных.

- ККТ присваивается регистрационный номер.

- Формируется отчет о регистрации ККТ.

- Получение карточки регистрации ККТ.

- ККТ регистрируется в ОФД.

- Начало работы.

Давайте подробнее рассмотрим каждый этап.

Подача заявления

Для подачи заявления нужно приготовить:

- паспорт ККТ;

- договор на техническую поддержку.

Заявление о регистрации контрольно-кассовой техники оформляется по утвержденной приказом Минфина России, ФНС России от 09.04.2008 № ММ-3-2/152 форме.

Оно содержит следующую информацию:

- Просьба зарегистрировать ККТ.

- Код ОКЭВД.

- Кем представлено заявление.

- Контактный номер телефона.

- Подтверждение достоверности представленных сведений.

- Информация о ККТ: код, место расположение (выбирается из справочника ФИАС).

Заявление заполняется на каждую единицу техники.

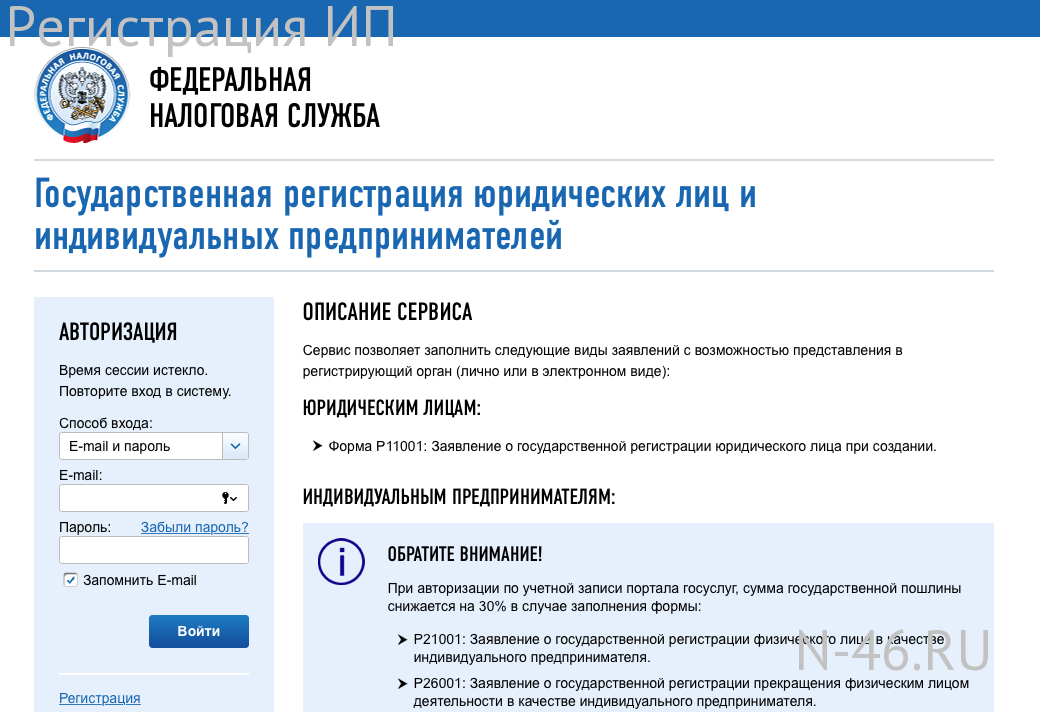

Подавать заявление можно лично в отделение ФНС, направить по почте или онлайн в личном кабинете на сайте www.nalog.ru (потребуется КЭП).

Также можно подать заявление на сайте ОФД. Процедура регистрации будет аналогичной процессу регистрации ККТ через личный кабинет налогоплательщика.

Введение особых параметров применения ККТ

Особые параметры, это параметры, которые указываются дополнительно к стандартным, например, ККТ может быть предназначена для работы исключительно в автономном режиме, т. е. она расположена там, где нет сотовой связи.

Территория должна быть указана в утвержденном перечне, расположенном на сайте администрации района или города.

Выбор ОФД

Выбрать оператора фискальных данных (ОФД) нужно перед тем, как составлять заявление в ФНС. Им может выступать банк, оператор электронного документооборота или телекоммуникационная компания. Компании, как правило, формируют пакетные предложения, могут субсидировать покупку и обслуживание кассовых аппаратов своих клиентов, часто предлагают дополнительные услуги, поэтому следует внимательно ознакомиться с прайсом на их сайтах.

Список ОФД можно загрузить с сайта ФНС.Выбор можно сделать самостоятельно.

Регистрационный номер ККТ

После отправки заявления ФНС присваивает ККТ регистрационный номер.

Как это происходит:

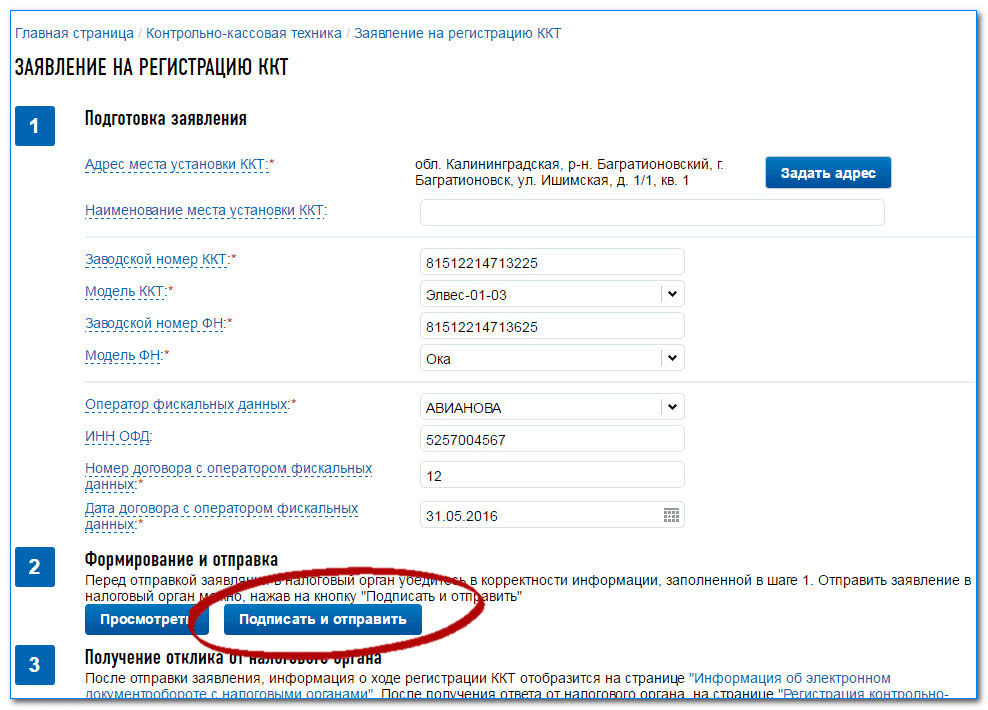

- На сайте нужно нажать «Подписать и отправить».

- Анкета будет проверена ФНС.

- После успешной проверки у вас появится информация о регистрационном номере ККТ.

Следить за статусом можно в списке всех ККТ пользователя в личном кабинете налогоплательщика на сайте ФНС или в личном кабинете на сайте ОФД.

Отчет о регистрации ККТ

Далее нужно сформировать отчет в фискальный накопитель. Он формируется в кабинете ККТ и отправляется в налоговую.

Какие вносятся данные:

- регистрационный номер ККТ;

- полное наименование пользователя;

- данные о ККТ, фискальном накопителе и иные необходимые сведения.

При личной подаче документов отчет формируется на бумажном носителе.

Получение карточки регистрации ККТ

После успешной регистрации в личный кабинет поступит карточка, после ее получения можно начинать работать с ККТ. Карточку может также выслать ОФД.

Если вы подавали заявление личным визитом, потребуется написать заявление в ОФД на получение карточки на бумажном носителе. Она будет предоставлена в течение 5 дней.

Важно! Карточка регистрации ККТ хранится у ООО или ИП по адресу, указанному в карточке в течение всего срока эксплуатации техники.

Регистрация ККТ в ОФД

Заключительным этапом является регистрация ККТ в ОФД. Это можно сделать онлайн в личном кабинете ОФД.

Начало работы

Осталось только сделать тестовую продажу, проверить отправку чека. Это можно сделать вличном кабинете ОФД.

После успешной проверки регистрация кассового аппарата в налоговой для ИП или ООО будет завершена, и вы будете готовы начинать деятельность.

Частые ошибки при регистрации и пути их решения

Наиболее частыми ошибками являются неверное введение данных при заполнении сведений:

- расхождение между регистрационными данными и реальными настройками кассы;

- неправильное указание ОФД;

- ошибки при введении данных о ККТ, фискальном накопителе.

Исправление ошибок можно произвести через личный кабинет. Для этого нужно сформировать «Отчет об изменении параметров регистрации». Данные, которые вы введете в отчет, необходимо переслать в налоговую инспекцию не позднее следующего дня после формирования отчета.

Если вы ввели неверно регистрационный номер ККТ – это ошибка недопустима. Она приводит к необходимости замены ФН.

Часто задаваемые вопросы

Когда при расчетах наличными ККТ можно не применять?

Если вы оказываете услуги населению и выдаете в качестве подтверждения платежа документ, оформленный на бланке строгой отчетности. Он приравнивается к кассовому чеку; если ИП применяет налоговый режим» Налог на профессиональный доход»; при осуществлении видов деятельности по перечню, определенному пп. 3-15 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ.

За сколько времени будет зарегистрирован кассовый аппарат, если это делать в отделении налоговой?

После получения бумажного заявления налоговый орган зарегистрирует кассовый аппарат в течение 5 рабочих дней.

Почему налоговая может отказать в регистрации?

Основные причины отказа в регистрации:

- Представлены не все необходимые документы.

- Для регистрации представлена модель ККТ, которой нет Государственном реестре контрольно-кассовой техники.

- Нет договора о технической поддержке.

- Присутствуют неисправности: нет марки-пломбы, отсутствует идентификационный знак, нет средств визуального контроля.

- Если обнаружено, что контрольно-кассовая техника находится в официальном розыске.

Нужно исправить недочеты и отправить документы на регистрацию повторно.

Подведем итоги

- Регистрация кассового аппарата в налоговой для ИП и ООО – это обязательная процедура для всех компаний, работающих с наличными денежными средствами или применяющими для расчетов платежные карты. Но есть некоторые исключения.

- Модели ККТ выбираются строго в соответствии с Государственным реестром контрольно-кассовой техники, который находится на сайте ФНС.

- Зарегистрируют кассу в любом отделении ФНС.

- ККТ можно зарегистрировать онлайн в личном кабинете на сайте налоговой службы, на сайте ОФД или при личном посещении налоговой, также возможно отправить документы по почте.

- Одновременно с регистрацией нужно заключить договор с ОФД (оператором фискальных данных).

- Вводить данные следует очень внимательно, т. к. ошибки в заполнении при регистрации чреваты и могут привести к покупке нового ФН.

- Теперь вы точно сможете самостоятельно зарегистрировать кассу в налоговых инспекциях.

- Если у вас возникли сложности можно обратиться в специализированные компании, которые оказывают подобные услуги. Если вы арендуете кассу, активация кассы может быть проведена арендодателем бесплатно.

Использование кассового аппарата для онлайн-бизнеса

На сегодняшний день, декабрь 2021 года, пользоваться кассовым аппаратом обязаны только те предприниматели, которые получают годовой доход более 1 млн 320 000 грн или осуществляют деятельность в сферах с рисками уклонения от уплаты налогов. Подробности изменений, которые уже были внесены по этому поводу, мы обсуждали в предыдущей статье. Читайте здесь.

Подробности изменений, которые уже были внесены по этому поводу, мы обсуждали в предыдущей статье. Читайте здесь.

Где с 2022 года будет обязательна касса?

С 1 января 2022 года контрольно-кассовой техникой обязаны пользоваться все плательщики единого налога 2-4 группы, независимо от вида деятельности и дохода. Это также относится к продаже товаров или услуг через Интернет. Какой кассовый аппарат использовать, механический или электронный, каждый может выбрать самостоятельно.

Какие существуют исключения в использовании кассовых аппаратов?

Только 1 группа частных предпринимателей полностью защищена от использования контрольно-кассовой техники. К ним относятся предприниматели, не имеющие наемных работников, торгующие в розницу и только за наличные на рынках. К 1-й группе относятся субъекты, оказывающие бытовые услуги с доходом не более 300 тыс. грн.

Не требуется вести учет запасов и пользоваться ККМ для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, не являющихся плательщиками ГНС и не осуществляющих деятельность на рынках:

- технически сложные бытовые товары, подлежащие гарантийному ремонту,

- лекарственные средства и изделия медицинского назначения,

- ювелирные изделия и предметы быта из драгоценных, полудрагоценных камней, металлов.

Так, с 2022 года все интернет-магазины, в том числе в форме ИП, кроме налогоплательщиков 1 группы, должны проводить все операции через контрольно-кассовые машины, механические или электронные устройства.

Для интернет-ресурсов удобнее использовать электронный кассовый аппарат из-за простоты интеграции напрямую с API ГНС. Интеграция может быть как с учетной системой, так и с самим интернет-магазином. Это избавляет владельцев бизнеса от затрат на приобретение физического оборудования, обучение персонала и ежемесячную подписку на механическое программное обеспечение. Все, что требуется — это только ваш веб-ресурс, который будет интегрирован с API фискального сервиса.

Что такое кассовый аппарат и в чем разница между механическими и электронными регистрами?

В общем случае кассовый аппарат представляет собой механическое или электронное устройство для регистрации и расчета транзакций в торговой точке. Он выполняет фискальные функции и регистрирует денежные операции.

Механический кассовый аппарат – всем известный кассовый аппарат с бумажными фискальными чеками.

Электронный кассовый аппарат работает по тому же принципу механических регистраторов, но существенно отличается тем, что является программным обеспечением. Это значит, что программу достаточно установить на любой гаджет: компьютер, планшет, смартфон. Программа реализует API ГНС: отправляет данные об операциях на сервер ГНС и возвращает фискальный номер. Чек хранится на сервере необходимое время. Вы можете отправить чек покупателю через любой мессенджер, электронную почту или использовать QR-код.

Согласно законодательству Украины механические контрольно-кассовые машины приравниваются друг к другу электронными контрольно-кассовыми машинами. При выборе фискального регистратора для интернет-магазина следует учитывать бизнес-процессы и бюджет ИП.

Электронные кассовые аппараты уже стали альтернативой обычным механическим регистраторам.

Итак, наш Клиент, интернет-магазин бытовой химии «Шодня» (см. кейс проекта здесь) почти 1 год назад добровольно перешел на электронный кассовый аппарат и теперь использует электронные чеки и наш модуль для интеграции с CMS OpenCart. Мы помогли их интернет-бизнесу внедрить и гибко настроить расчетный регистратор под конкретные нужды и CMS, на которой работает интернет-магазин. Все данные быстро, удобно и надежно передаются на сервер электронной кассы Checkbox.ua, по просьбе которого мы разработали этот 9Модуль интеграции электронного кассового аппарата 0011 для CMS OpenCart (версии 2.1-2.31, 3x). Теперь «Сходня» значительно экономит деньги, не нуждается в физическом терминале и имеет время для других хозяйственных дел, потому что все отправляется в ГНС автоматически.

Само программное обеспечение является бесплатным. Кроме того, у государства не будет монополии на него, а частные компании смогут создавать собственное программное обеспечение электронных контрольно-кассовых машин для индивидуальных предпринимателей, равноценное государственному. Но в обоих случаях они будут работать через один фискальный сервер.

Но в обоих случаях они будут работать через один фискальный сервер.

Как работает электронный кассовый аппарат?

- Электронный регистратор формирует чек и отправляет его на фискальный сервер.

- Следующий шаг — присвоение сервером фискального номера чеку. Затем сервер отправляет чек обратно.

- Готово! Фискальный чек может быть выдан покупателю в электронном или бумажном виде.

- Если пропадет связь с интернетом и сервером, то электронно-кассовый аппарат сам присвоит номера и после подключения снова отправит информацию, т.к. в программе по умолчанию имеется запас 2 тыс. фискальных номеров. Стоит отметить, что работа без интернета может занимать максимум 36 часов подряд и 168 часов/месяц.

Подключение фискального регистратора (механического) и печать чеков

Подключить механический кассовый аппарат можно просто подключив его к компьютеру или ноутбуку в качестве фискального принтера. Если в вашем бизнесе используется учетная система 1С или другая учетная система. Рассмотрим несколько случаев печати фискального чека: Если у вашего предприятия есть физический пункт , пункт самовывоза или офис, то чеки будут печататься непосредственно в физическом пункте. Покупатель должен оплатить покупку наличными или картой через POS-терминал. После оплаты чек будет распечатан и выдан покупателю. Если у вас интернет-магазин и процесс оплаты товара происходит только через сайт (поэтому используется платежная карта покупателя), при получении платежа будет распечатан фискальный чек. То есть в момент зачисления средств на ваш счет частного предпринимателя. Квитанцию необходимо отправить вместе с товаром: положите ее на посылку, и покупатель получит ее почтовой службой, либо курьерской доставкой.

Рассмотрим несколько случаев печати фискального чека: Если у вашего предприятия есть физический пункт , пункт самовывоза или офис, то чеки будут печататься непосредственно в физическом пункте. Покупатель должен оплатить покупку наличными или картой через POS-терминал. После оплаты чек будет распечатан и выдан покупателю. Если у вас интернет-магазин и процесс оплаты товара происходит только через сайт (поэтому используется платежная карта покупателя), при получении платежа будет распечатан фискальный чек. То есть в момент зачисления средств на ваш счет частного предпринимателя. Квитанцию необходимо отправить вместе с товаром: положите ее на посылку, и покупатель получит ее почтовой службой, либо курьерской доставкой.

Как начать работу с электронным кассовым аппаратом?

Если у вас бизнес в сфере электронной коммерции, то самый надежный способ пройти процесс фискализации – это сотрудничество со службами с учетом ваших бизнес-процессов. (Например: Имеются ли модули для интеграции с CMS, на которой работает ваш веб-ресурс?) Интеграция электронной кассы с CMS позволяет создать виртуального расчетного пункта и отправить фискальные чеки покупателю, а также сообщить в ДФС. Все происходит легко и прямо из админа. панели вашего интернет-магазина.

(Например: Имеются ли модули для интеграции с CMS, на которой работает ваш веб-ресурс?) Интеграция электронной кассы с CMS позволяет создать виртуального расчетного пункта и отправить фискальные чеки покупателю, а также сообщить в ДФС. Все происходит легко и прямо из админа. панели вашего интернет-магазина.

Итак, для интернет-магазинов на CMS OpenCart мы реализовали возможность интеграции электронной кассы с кассовым сервисом Checkbox. Модуль интеграции доступен для бесплатной загрузки на нашем GitHub. Вы можете скачать это здесь.

Раньше, чтобы оформить кассу на ИП, нужно было пройти тысячи процедур и бюрократии. С электронным кассовым аппаратом все изменилось. Процесс регистрации проходит онлайн от начала до конца.

- Для этого необходимо скачать программу с сайта ГНС или воспользоваться коммерческой версией. Например, зарегистрироваться на сервисе Checkbox.

- Регистрация торговой точки, кассира и кассира в сервисе.

Инструкции по установке и использованию доступны на сайте Checkbox.ua.

Инструкции по установке и использованию доступны на сайте Checkbox.ua. - Загрузите приложение Checkbox Signature. Для фискализации чеков он должен работать непрерывно.

- После установки необходимо заполнить форму J/F 1316602 в кабинете налогоплательщика на портале ГНС Украины и зарегистрировать электронный кассовый аппарат.

- Также для взаимодействия с программой необходимо наличие электронных подписей/печатей КНЕДП (Qualified Electronic Fiduciary Service Provider).

- Эту информацию необходимо передать в налоговую и только после этого электронный кассовый аппарат будет готов к работе.

Использование кассовых аппаратов для интернет-магазинов

Использование электронно-кассовых аппаратов в интернет-магазинах зависит от формы проведения денежных операций:

- безналичная,

- наличными.

«В Интернет-магазине возможна только безналичная форма оплаты, наличные не передаются из рук в руки. Почему этот вопрос актуален? “

Почему этот вопрос актуален? “

Кому нужно пользоваться кассовым аппаратом в онлайне?

Использовать кассу в интернет-магазине необходимо, если оплата товара производится наличными. То есть, если оплата за ваш товар идет через системы для онлайн-платежей Приват24, LiqPay, Portmone, WayForPay или другие платежные сервисы. Ведь все эти виды расчетов не считаются безналичными! Поэтому использование кассовых аппаратов в вашем интернет-магазине будет обязательным. Так же работает и с регулярными переводами с карты покупателя на номер платежной карты ИП. Если в вашем интернет-магазине доступна функция курьерской доставки, служба которой осуществляет передачу товара и прием оплаты, то вам также необходимо использовать кассовый аппарат.

Когда не нужно использовать ККМ для ИП?

При оплате в безналичной форме установка программного кассового аппарата не требуется. Это считается:

- Оплата товара производится с расчетного счета покупателя на расчетный счет Интернет-магазина.

- При оплате товара через кассу банка перечислением на расчетный счет магазина.

- Оплата через банковский терминал самообслуживания. Не путать с POS-терминалами, где обслуживание осуществляется кассирами.

- Оплата производится наложенным платежом. Это ситуация, когда покупатель фактически расплачивается с системой доставки, чек выдает оператор почтового отделения, а не интернет-магазин.

- Нет физического места, где производится расчет. Касса не применяется, если интернет-магазин реализует информационные товары, такие как программное обеспечение, хостинг, подписка на веб-порталы, электронные книги.

Во всех остальных случаях, когда расчетные операции не считаются безналичными, обязательно наличие контрольно-кассовой техники.

Переносные кассы

Для интернет-магазинов , имеющих функцию курьерской доставки, можно использовать переносную кассу. Это полностью самостоятельное устройство, с помощью которого можно печатать фискальные чеки и отправлять отчеты в ГНС. Эти кассовые аппараты используют современное программное обеспечение и работают под управлением операционных систем, наиболее распространенными из которых являются Android. Для интернет-магазина это позволяет интегрировать устройство с собственным мобильным приложением или выбрать другие решения для доступа к заказам клиентов. Мобильные кассовые аппараты используются интернет-магазином как в пунктах выдачи, так и при выдаче.

Эти кассовые аппараты используют современное программное обеспечение и работают под управлением операционных систем, наиболее распространенными из которых являются Android. Для интернет-магазина это позволяет интегрировать устройство с собственным мобильным приложением или выбрать другие решения для доступа к заказам клиентов. Мобильные кассовые аппараты используются интернет-магазином как в пунктах выдачи, так и при выдаче.

Кассовый аппарат для бизнес-модели B2B

Компании B2B работают с одними и теми же индивидуальными предпринимателями и юридическими лицами, поэтому все их расчетные операции осуществляются с помощью банков. Поэтому велика вероятность, что кассовые аппараты не будут для них обязательными.

ККМ для бизнес-модели В2С

Если бизнес-модель В2С, то есть продажи осуществляются напрямую физическому лицу покупателю и, как правило, в форме розницы, то потребуются ККМ.

Какой кассовый аппарат выбрать для электронной коммерции?

Работа электронных кассовых аппаратов основана на онлайн и программных решениях, а для сферы электронной коммерции электронные кассы являются наиболее органичными. Гораздо удобнее интегрироваться с учетной системой или CMS. Затем функция фискализации чеков почти незаметно применяется ко всему процессу продаж. Особенность электронных касс в том, что они не проходят предварительную проверку в ГНС. Проверяется только наличие STS API, а ответственность за правильность данных проверок, отчетов и их хранения лежит на собственниках бизнеса.

Гораздо удобнее интегрироваться с учетной системой или CMS. Затем функция фискализации чеков почти незаметно применяется ко всему процессу продаж. Особенность электронных касс в том, что они не проходят предварительную проверку в ГНС. Проверяется только наличие STS API, а ответственность за правильность данных проверок, отчетов и их хранения лежит на собственниках бизнеса.

Предлагаем консультацию и интеграцию вашего интернет-магазина или учетной системы с API фискальной службы. Это решение поможет автоматизировать создание электронных чеков.

Если вы продаете товары через интернет-магазин, пришло время убедиться, что вы готовы к переменам.

Для владельцев интернет-магазинов на CMS OpenCart или Shopify у нас отличная новость! Мы разработали модули для интеграции электронного кассового аппарата с соответствует CMS . Теперь вам просто нужно иметь свой интернет-магазин, зайти на наш GitHub (для OpenCart) или в магазин приложений Shopify и бесплатно установить модуль интеграции, следуя инструкциям по настройке. Модуль интегрируется с сервисом электронной кассы Checkbox.

Модуль интегрируется с сервисом электронной кассы Checkbox.

Если у вас возникли трудности с установкой модуля или если у вас есть дополнительные вопросы по интеграции с CMS — оставьте заявку здесь. Не упускайте возможность сэкономить свое время и деньги. 😉

Как зарегистрировать бизнес

Итак, вы решили начать бизнес. Теперь пришло время зарегистрировать его. Процесс регистрации бизнеса различается в зависимости от типа деятельности, которую вы начинаете, ее размера и штата, в котором вы живете. Ниже мы объясняем основы регистрации вашего бизнеса. Но помните, Square не предоставляет юридических или налоговых консультаций, и эта статья не заменяет консультацию юриста или налогового консультанта.

1. Выберите структуру бизнеса

Первый шаг — определиться со структурой бизнеса. Выбранная вами бизнес-структура (также называемая бизнес-структурой) влияет на то, как вы подаете налоговую декларацию, на ваши повседневные операции и на то, насколько рискуют ваши личные активы в случае краха вашего бизнеса. Поскольку выбранная вами бизнес-структура влияет на многое, важно сделать это в первую очередь.

Поскольку выбранная вами бизнес-структура влияет на многое, важно сделать это в первую очередь.

Вот краткий обзор некоторых наиболее распространенных бизнес-структур.

- Индивидуальное предприятие : Это бизнес-структура по умолчанию. Если вы никогда не выбираете бизнес-структуру, но управляете своим бизнесом, то вы считаетесь индивидуальным предпринимателем. В индивидуальном владении ваш бизнес и личные активы и обязательства не разделены.

- Товарищество : Это деловая структура для двух или более человек, которые владеют совместным бизнесом. Существуют различные виды партнерских отношений. В товариществе с ограниченной ответственностью (LP) обычно есть один партнер (генеральный партнер), который несет личную ответственность, в то время как другие партнеры (партнеры с ограниченной ответственностью) несут ограниченную ответственность. Товарищества с ограниченной ответственностью (LLP) защищают всех партнеров от долгов бизнеса.

- Корпорация с ограниченной ответственностью (ООО) : Эта бизнес-структура позволяет владельцу бизнеса защитить личные активы от обязательств бизнеса. Прибыли и убытки ООО обычно облагаются налогом как личный доход или убытки участников.

- C-Corp : Эта структура делает ваш бизнес независимым от владельцев (акционеров). Это означает, что бизнес может облагаться налогом, получать прибыль или нести юридическую ответственность за свои действия отдельно от акционеров. По этой причине эта структура обеспечивает максимальную защиту личных активов владельца. Поскольку IRS обычно рассматривает C-Corp как отдельную организацию для целей налогообложения, она может облагаться налогом дважды: один раз, когда C-Corp получает прибыль, и второй раз, когда дивиденды выплачиваются акционерам.

Законы и процесс регистрации индивидуальных предпринимателей, ООО, корпораций и товариществ варьируются от штата к штату. Если вы застряли, IRS — хорошее место для начала.

2. Найдите местонахождение

После того, как вы выбрали наиболее подходящую для вас структуру бизнеса, вам необходимо выбрать местонахождение. Это не означает, что ваш бизнес должен иметь физический адрес. Что касается регистрации вашего бизнеса, это означает адрес, который вы используете для подачи налоговых деклараций, получения важных документов от государственных органов или ваш банковский счет.

3. Зарегистрируйте название вашей компании

Далее следует регистрация вашего имени. Регистрация фирменного наименования обычно является частью процесса регистрации отдельных юридических лиц, таких как ООО и корпорации. Но если вы создаете индивидуальное предприятие или партнерство, работающее под именем, которое вам не принадлежит (например, вас зовут Джон Смит, но вы хотите, чтобы название вашей компании было другим), вам может потребоваться подать DBA ( название «ведение бизнеса как»).

Администратор баз данных может также использоваться существующими ООО и корпорациями для регистрации других предприятий под ними. Например, если у вас есть кафе и вы хотите открыть еще одно под другим именем, вы должны подать заявку на DBA. Он сохраняет и первое, и второе кафе как одно юридическое лицо, но с двумя разными названиями.

Например, если у вас есть кафе и вы хотите открыть еще одно под другим именем, вы должны подать заявку на DBA. Он сохраняет и первое, и второе кафе как одно юридическое лицо, но с двумя разными названиями.

В некоторых штатах администратор базы данных может не требоваться при регистрации вашего бизнеса. Но прежде чем зарегистрировать свое имя, убедитесь, что оно подходит для использования. Вы также можете зарегистрировать его как товарный знак. Администратор баз данных не защищает имя автоматически от повторного использования в другом месте.

4. Зарегистрируйтесь в IRS

Затем вам необходимо зарегистрировать свой бизнес в IRS, чтобы получить идентификационный номер работодателя (EIN). Ваш EIN похож на номер социального страхования для вашего бизнеса и необходим для подачи налоговой декларации. Вы можете подписаться на один онлайн здесь. Опять же, есть определенные обстоятельства, когда он может вам не понадобиться. Чтобы узнать, делаете ли вы это, у IRS есть небольшой опрос, который вы можете заполнить.

После завершения всех федеральных регистраций вам, вероятно, потребуется зарегистрировать свой бизнес в одном или нескольких агентствах вашего штата или местного правительства, например, в налоговых органах. Если вы планируете вести начисление заработной платы, вам также может потребоваться зарегистрироваться в агентстве штата для подачи налогов на заработную плату.

6. Подайте заявку на получение лицензий и разрешений

Наконец, убедитесь, что у вас есть все необходимые лицензии и разрешения, необходимые для начала обслуживания клиентов. В каждой отрасли могут быть разные требования. К счастью, Администрация по делам малого бизнеса США создала простой способ поиска необходимых разрешений и лицензий, указав свое местоположение и тип бизнеса.

После того, как вы зарегистрировали свой бизнес и уладили все документы, вы можете сосредоточиться на самой интересной части своей работы: распространении информации и предоставлении превосходного обслуживания.

Ведение бизнеса — непростая задача, но Square готова помочь.

Инструкции по установке и использованию доступны на сайте Checkbox.ua.

Инструкции по установке и использованию доступны на сайте Checkbox.ua.