Розничная торговля енвд и оптовая торговля усн \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Розничная торговля енвд и оптовая торговля усн

Подборка наиболее важных документов по запросу Розничная торговля енвд и оптовая торговля усн (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- ЕНВД:

- 18210502010020000110

- 18210502010021000110

- 18210502010022100110

- Базовая доходность

- Базовая доходность розничная торговля

- Ещё…

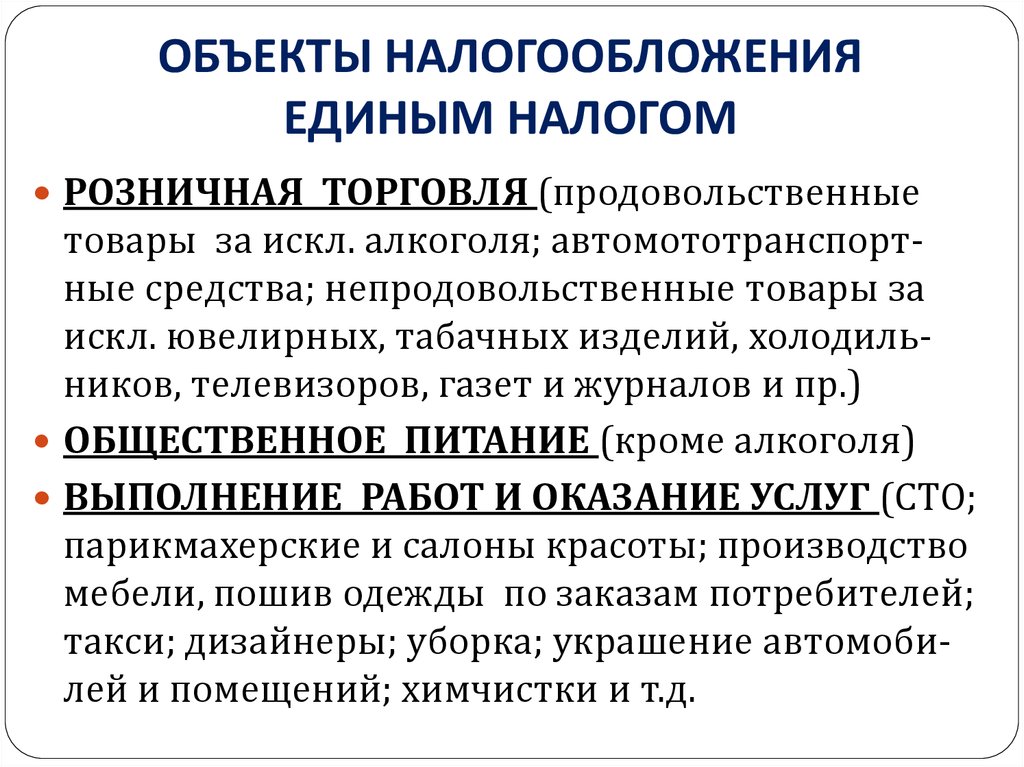

- Розничная торговля:

- Акт о списании товаров

- Антитеррористическая защищенность объектов торговли

- Аренда торгового места

- Базовая доходность розничная торговля

- Бухгалтерский учет в розничной торговле

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2021 год: Статья 346. 26 «Общие положения» главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

26 «Общие положения» главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

(АО «Центр экономических экспертиз «Налоги и финансовое право»)Суд пришел к выводу, что отношения между предпринимателем и учреждениями, а также иными хозяйствующими субъектами не обладали признаками розничного товарооборота и имели признаки договора поставки, независимо от того, что заключенные договоры частично поименованы договорами розничной купли-продажи. Поскольку оптовая торговля не относится к деятельности, облагаемой ЕНВД, спорные суммы подлежали включению в состав доходов по УСН.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Определение Верховного Суда РФ от 10.01.2022 N 308-ЭС21-25005 по делу N А32-18010/2020

Требование: О пересмотре в кассационном порядке судебных актов по делу о признании недействительными решений налогового органа.

Решение: В передаче дела в Судебную коллегию по экономическим спорам Верховного Суда РФ отказано, так как, отказывая в удовлетворении требования, апелляционный суд исходил из доказанности инспекцией обстоятельств, свидетельствующих о том, что обществом не соблюдены условия, с которыми законодательство о налогах и сборах связывает право на применение ЕНВД и УСН, не доказан факт осуществления розничной торговли при доказанности того, что в проверяемом периоде общество осуществляло оптовую торговлю за наличный расчет с доставкой товара до покупателя, ввиду этого признал обоснованным доначисление налогоплательщику налогов по ОСН.Отказывая в удовлетворении требования, апелляционный суд исходил из доказанности инспекцией обстоятельств, свидетельствующих о том, что обществом не соблюдены условия, с которыми законодательство о налогах и сборах связывает право на применение ЕНВД и УСН (в том числе не доказан факт осуществления розничной торговли при доказанности того, что в проверяемом периоде общество осуществляло оптовую торговлю за наличный расчет с доставкой товара до покупателя), ввиду этого признал обоснованным доначисление налогоплательщику налогов по общей системе налогообложения.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Тематический выпуск: Сложные операции и сделки: бухгалтерский учет, документооборот, применение ККТ

(под ред. А.В. Брызгалина)

(«Налоги и финансовое право», 2020, N 11)Описание ситуации: ИП применяет УСН «доходы минус расходы» (оптовая торговля продуктами питания, табачными изделиями и напитками), ПСН (производство), ЕНВД (розничная торговля продуктами питания, табачными изделиями и напитками).

ФАС России

«Об уточнении методики расчета порядка формирования отпускной цены ЖНВЛП»

(вместе с «Порядком формирования организациями оптовой и розничной торговли отпускной цены на ЖНВЛП в зависимости от применяемой системы налогообложения»)В настоящее время действующим законодательством не предусмотрена дифференциация порядка формирования отпускных цен на лекарственные препараты, включенные в перечень ЖНВЛП, в зависимости от налоговых режимов, используемых организациями оптовой и розничной торговли лекарственными препаратами. Действующими Правилами установления предельных размеров оптовых и предельных размеров розничных надбавок к фактическим отпускным ценам производителей на лекарственные препараты, включенные в перечень жизненно необходимых и важнейших лекарственных препаратов, в субъектах Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 29.10.2010 N 865 (далее — Правила) предусмотрен расчет оптовой и (или) розничной надбавки к фактической отпускной цене производителя на ЖНВЛП без налога на добавленную стоимость (далее — НДС). В связи с этим, ФАС России считает, что организациям оптовой торговли и организациям розничной торговли, находящимся на общей системе налогообложения (то есть являющимся плательщиками НДС), необходимо формировать отпускную цену на ЖНВЛП, суммируя цену приобретения ЖНВЛП без НДС (если поставщик ЖНВЛП является плательщиком ЕНВД или находится на УСН, то есть не является плательщиком НДС, фактическую цену приобретения ЖНВЛП у такого поставщика), надбавку (размер которой не превышает предельный размер оптовой или розничной надбавки, установленный в субъекте Российской Федерации для данной ценовой группы), исчисленную от фактической отпускной цены производителя без НДС, и налог на добавленную стоимость, исчисленный от суммы, полученной в результате сложения вышеуказанных цены приобретения и надбавки.

Действующими Правилами установления предельных размеров оптовых и предельных размеров розничных надбавок к фактическим отпускным ценам производителей на лекарственные препараты, включенные в перечень жизненно необходимых и важнейших лекарственных препаратов, в субъектах Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 29.10.2010 N 865 (далее — Правила) предусмотрен расчет оптовой и (или) розничной надбавки к фактической отпускной цене производителя на ЖНВЛП без налога на добавленную стоимость (далее — НДС). В связи с этим, ФАС России считает, что организациям оптовой торговли и организациям розничной торговли, находящимся на общей системе налогообложения (то есть являющимся плательщиками НДС), необходимо формировать отпускную цену на ЖНВЛП, суммируя цену приобретения ЖНВЛП без НДС (если поставщик ЖНВЛП является плательщиком ЕНВД или находится на УСН, то есть не является плательщиком НДС, фактическую цену приобретения ЖНВЛП у такого поставщика), надбавку (размер которой не превышает предельный размер оптовой или розничной надбавки, установленный в субъекте Российской Федерации для данной ценовой группы), исчисленную от фактической отпускной цены производителя без НДС, и налог на добавленную стоимость, исчисленный от суммы, полученной в результате сложения вышеуказанных цены приобретения и надбавки. Организациям оптовой торговли и организации розничной торговли, находящимся на УСН или являющимся плательщиками ЕНВД, необходимо формировать отпускную цену на ЖНВЛП, суммируя цену приобретения ЖНВЛП у поставщика (реальные расходы организации на приобретение ЖНВЛП, независимо от режима налогообложения, применяемого поставщиком) и надбавку (размер которой не превышает предельный размер оптовой или розничной надбавки, установленный в субъекте Российской Федерации для данной ценовой группы), исчисленную от фактической отпускной цены производителя без НДС. Примеры формирования организациями оптовой и розничной торговли отпускных цен на ЖНВЛП в зависимости от применяемой системы налогообложения приведены в приложении к настоящему письму.

Организациям оптовой торговли и организации розничной торговли, находящимся на УСН или являющимся плательщиками ЕНВД, необходимо формировать отпускную цену на ЖНВЛП, суммируя цену приобретения ЖНВЛП у поставщика (реальные расходы организации на приобретение ЖНВЛП, независимо от режима налогообложения, применяемого поставщиком) и надбавку (размер которой не превышает предельный размер оптовой или розничной надбавки, установленный в субъекте Российской Федерации для данной ценовой группы), исчисленную от фактической отпускной цены производителя без НДС. Примеры формирования организациями оптовой и розничной торговли отпускных цен на ЖНВЛП в зависимости от применяемой системы налогообложения приведены в приложении к настоящему письму.

Интернет-торговля и нюансы налогообложения, связанные с ней,

07.04.2020

Статья опубликована в журнале «Юрист и закон» № 07

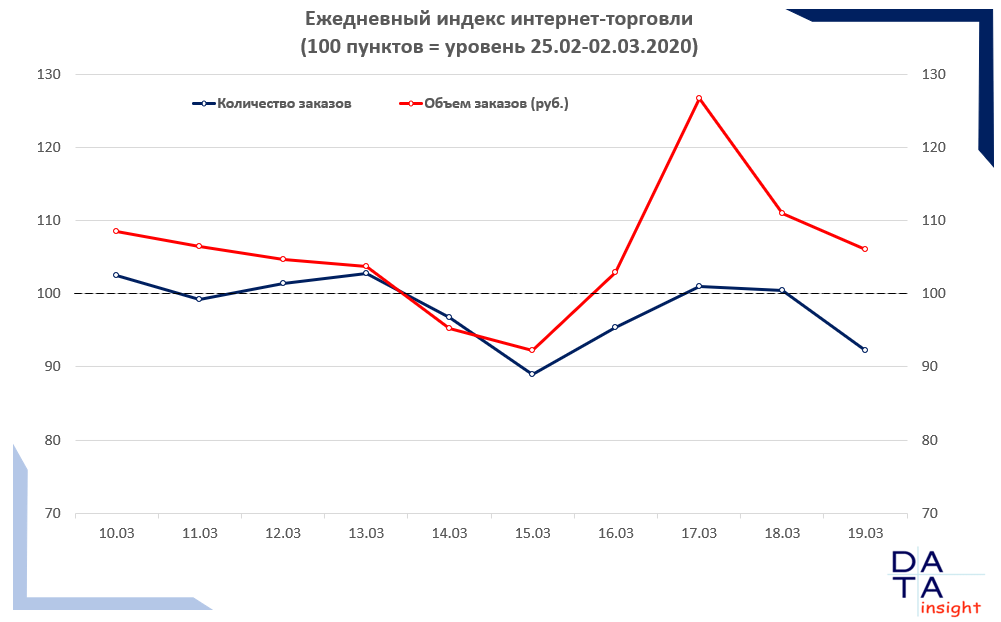

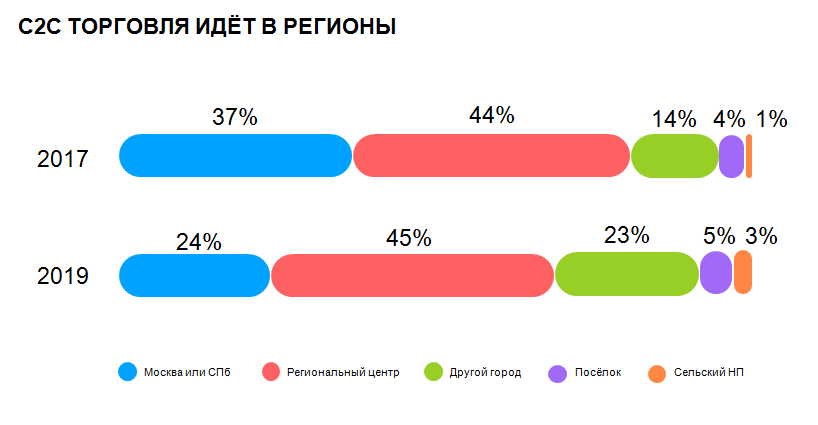

Электронная коммерция все еще составляет небольшую долю от общего объема розничной торговли — не более 5%, однако она стремительно растет ежегодно.

И если обычная торговля в офлайн-магазинах явление довольно привычное, имеет свои урегулированные правила игры как для продавцов, так и для покупателей, то в электронной коммерции, учитывая специфику ее осуществления, отдельные моменты остаются неурегулированными, хотя основные требования налоговики уже сформулировали достаточно четко.

Итак, остановимся на требованиях, которые распространяются на электронную коммерцию, с точки зрения установления налогового контроля.

Во-первых, это требование с 01.01.2017 применять ЭККА (фискальный РРО) для всех субъектов хозяйствования, в том числе и таких, которые осуществляют продажу товаров через Интернет. В случае доставки товара собственной курьерской службой РРО можно зарегистрировать на транспортное средство, которым осуществляют доставку. В то же время ст. 296 НКУ сегодня предусматривает исключение для плательщиков единого налога 2-й — 4-й групп (физические лица — предприниматели), согласно которому они могут не применять РРО, если объем их дохода в течение календарного года не превышает 1 млн грн.

Уже давно не является предметом спора вопрос, наличным или безналичным расчетом считать расчет, произведенный с помощью платежных систем. Если потребитель заказал товар в интернет-магазине и рассчитался за него с применением платежных карточек Visa, MasterCard, LiqPay, WayForPay и других платежных систем, продавец обязан выдать расчетный документ установленной формы (чек с РРО) и другую сопроводительную документацию (например, гарантийный талон, техническую документацию и т.п.) — см., в частности, индивидуальную налоговую консультацию от 01.07.2019 г. № 3004/ИПК/20-40-14-10-21.

В то же время налоговики справедливо заметили, что, в отличие от продажи товара через Интернет, когда есть возможность предоставить покупателю расчетный платежный документ (фактически после оплаты состоится физическая доставка товара покупателю, во время которой и будет предоставлен расчетный документ), с услугами, приобретенными через Сеть , все немного сложнее. В случае приобретения услуг, например информационно-консультационных, результат которых получают путем использования различного программного обеспечения, нет факта физического передачи результата такой услуги потребителю, а значит нет и возможности предоставить потребителю расчетные документы. А поскольку имеем неопределенность места проведения расчетов, продавцы таких услуг могут не применять РРО (разъяснения из категории 109.02 раздела «Вопросы — ответы из Базы знаний» ЗИР (zir.tax.gov.ua)).

В случае приобретения услуг, например информационно-консультационных, результат которых получают путем использования различного программного обеспечения, нет факта физического передачи результата такой услуги потребителю, а значит нет и возможности предоставить потребителю расчетные документы. А поскольку имеем неопределенность места проведения расчетов, продавцы таких услуг могут не применять РРО (разъяснения из категории 109.02 раздела «Вопросы — ответы из Базы знаний» ЗИР (zir.tax.gov.ua)).

Из приведенного можно сделать вывод, что с точки зрения налогового контроля правила осуществления интернет-торговли приравниваются к порядку осуществления обычной продажи товаров со всеми сопутствующими требованиями: применение РРО, выдача гарантийных талонов, возможность реализации прав ЗУ «О защите прав потребителей», возврат товаров и др.

Однако следует обратить внимание на то, что электронная коммерция в большей степени, чем обычная торговля, борется за своего потребителя, предлагая все больше соблазнов и предпочтений.

В недавней ИНК от 04.12.2019 г. № 1721/6/99-00-04-07-03-15/ИПК налоговики разделили получаемые бонусы на два типа дохода физического лица, подлежащих налогообложению:

— бонусы, начисленные физическим лицам в виде денежных средств (на счет физического лица начисляют и выплачивают средства) — это другие доходы, подлежащие налогообложению в соответствии с требованиями пп. 164.2.20 ст.164 НКУ; и

— бонусы, полученные в виде баллов, которые в будущем будут уменьшать цену покупки или предоставлять право на бесплатное приобретение товара — это дополнительное благо, которое подлежит налогообложению в соответствии с требованиями пп. «е» п. 164.2.17 ст. 164 НКУ.

По бонусам в виде денежных средствна счет физического лица. В розничной и интернет-торговле отсроченная скидка, которая возвращается клиенту в денежной форме после завершения периода, отведенного на обмен/возврат товара, называется кэшбек. При этом денежные средства могут зачислять как на банковскую карточку покупателя (особенно популярна эта услуга в банковских учреждений), так и на персональный счет бонусной программы (клиентскую карточку магазина-продавца) или на счет покупателя в личном кабинете кэшбек-сервиса (бонусы в денежной форме агрегируют не магазин-продавцы, а кэшбек-порталы, которые сотрудничают с партнерскими интернет-магазинами).

При этом денежные средства могут зачислять как на банковскую карточку покупателя (особенно популярна эта услуга в банковских учреждений), так и на персональный счет бонусной программы (клиентскую карточку магазина-продавца) или на счет покупателя в личном кабинете кэшбек-сервиса (бонусы в денежной форме агрегируют не магазин-продавцы, а кэшбек-порталы, которые сотрудничают с партнерскими интернет-магазинами).

Несмотря на то, что весь перечень идентифицированных в пп. 164.2.1 — 164.2.19 ст. 164 НКУ доходов завершает пп. 164.2.20, которым установлено, что в налогооблагаемый доход физического лица входят и «другие доходы», вполне обоснованным является то, что средства, полученные в любой способ в виде кэшбек, подлежат налогообложению именно по пп. 164.2.20 — через отчисления НДФЛ с суммы, подлежащей зачислению на счет покупателя.

На практике налогообложения НДФЛ средств, возвращенных в виде кэшбек, уже достаточно распространенное явление, особенно это свойственно банковским учреждениям, вовлеченным в процесс интернет-расчетов (видимо, потому, что им проще администрировать процесс начисления средств и взимания налогов, обладая информацией о клиенте, в частности и РНОКПП).

В то же время интернет-магазины не такие добросовестные по выполнению функции налогового агента при выплате дохода физическому лицу, поэтому налогообложение и декларирование доходов своих клиентов осуществляют в очень редких случаях. А если источником выплаты кэшбек есть так называемые кешбек- порталы, которые не являются резидентами, то ответственность за декларирование полученных доходов и уплаты с этих доходов налогов прямо переносится на физическое лицо, которое такие доходы получает. Несмотря на поступательное движение НБУ в направлении открытости банковской информации физических лиц, вопрос установления действенного контроля за налогообложением бонусов, полученных покупателем в форме денежных средств, является лишь вопросом времени.

По бонусам в виде баллов, реализуемых при последующих покупках в виде скидки или права безвозмездно получить товар, которые насчитываются каждому участнику бонусной программы индивидуально — в зависимости от суммы покупки или характера приобретенного товара и тому подобное. Это вопрос дискуссионный, хотя налоговики и расценивают такие бонусы как дополнительное благо физического лица.

Это вопрос дискуссионный, хотя налоговики и расценивают такие бонусы как дополнительное благо физического лица.

В частности, еще в письме от 22.10.2015 г. № 22297/6/99-99-17-03-03-15 ГФС отметила, что сумма скидки входит в общий месячный налогооблагаемый доход плательщика налога только в случае, если эта скидка имеет индивидуальный (персональный) характер. То есть не скидку должны начислять индивидуально каждому участнику программы, а такая скидка должна иметь индивидуальный характер. Очевидно, что здесь есть принципиальная разница: если скидка не имеет индивидуального (персонализированного) характера, то есть не предназначена какой-то конкретной личности на специфических, только ей определенных условиях, а условия предоставления такой скидки одинаковы для всех участников бонусной программы (размер бонусов, зависимость от объемов покупки или от номенклатурного ряда товаров, на которые такие бонусы распространяются), то такую скидку нет оснований называть индивидуально предназначенной и рассматривать как дополнительное благо физического лица, а следовательно и облагать НДФЛ.

Именно этой позицией интернет-магазины и руководствуются и по большей части предоставленные бонусы в виде скидки или при покупке текущей, или во время следующих покупок не идентифицируют как дополнительное благо физического лица и не облагают его.

С уважением,

Татьяна Савчук

Руководитель практики трансфертного ценообразования и аудита

ID Legal Group

Понравилось ? Поделитесь с друзьями. Спасибо!

Как структурировать торговый бизнес для значительной экономии налогов

Если вы активно торгуете ценными бумагами, фьючерсами, валютой или криптовалютой, рассмотрите возможность создания торгового бизнеса, чтобы максимизировать налоговые льготы. Имея индивидуальное предпринимательство, трейдер, имеющий право на налоговый статус трейдера (TTS), может вычесть расходы на бизнес и домашний офис и своевременно выбрать раздел 475 по ценным бумагам для страхования от налоговых убытков и вычет потенциального квалифицированного дохода от бизнеса (QBI). Создавая LLC, облагаемую налогом как S-Corp, трейдер TTS также может вычитать взносы на медицинское страхование и взносы в пенсионный план. Инвестор без TTS не может получить ни одну из этих налоговых льгот.

Создавая LLC, облагаемую налогом как S-Corp, трейдер TTS также может вычитать взносы на медицинское страхование и взносы в пенсионный план. Инвестор без TTS не может получить ни одну из этих налоговых льгот.

Новый закон о налогах (TCJA) строго ограничивает постатейные вычеты для инвесторов, расширяя стандартные вычеты и улучшая бизнес-расходы. TCJA также ввела 20-процентный вычет на QBI, который включает в себя торговый бизнес TTS с доходом по разделу 475, но исключает прирост капитала и доход от портфеля. С TCJA TTS и Раздел 475 стали более ценными, чем когда-либо прежде.

Таблица для выбора структуры торгового бизнеса ТТС

ИП

Индивидуальный трейдер TTS вычитает коммерческие расходы и отчисления из домашнего офиса в Графике C (Прибыль или убыток от бизнеса — Индивидуальное предпринимательство), который является частью формы 1040. Убытки по Графику C представляют собой сверхлимитный вычет из валового дохода.

Создать индивидуальное предприятие легко. Во-первых, откройте индивидуальный брокерский счет (счета) на имя трейдера и номер социального страхования. Вам не нужен отдельный идентификационный номер работодателя (EIN), если вы не планируете иметь сотрудников в платежной ведомости. Вы также можете использовать совместную индивидуальную учетную запись, но сначала укажите имя трейдера и номер социального страхования. Для индивидуального предпринимателя не требуется государственной регистрации, как для организации ООО или регистрации корпорации. Вам также не нужно имя «ведение бизнеса как» (DBA), хотя вы можете получить его, если хотите. Для подачи заявки на TTS не существует федеральных или государственных налоговых выборов — это определяется на основе фактов и обстоятельств, оцененных в конце года.

Не путайте TTS с выборами по Разделу 475. Только трейдеры TTS могут использовать обычный учет прибыли или убытков в соответствии с Разделом 475; однако многие трейдеры TTS не выбирают 475. TTS похож на бакалавриат, а Раздел 475 похож на аспирантуру: первое необходимо, чтобы поступить во второе, но студенты не обязательно выбирают поступление в аспирантуру. Например, трейдер фьючерсами TTS может пропустить выборы 475, чтобы сохранить более низкие ставки прироста капитала 60/40 по 1256 контрактам. Вы можете выбрать Раздел 475 только для ценных бумаг, только для товаров или для того и другого.

TTS похож на бакалавриат, а Раздел 475 похож на аспирантуру: первое необходимо, чтобы поступить во второе, но студенты не обязательно выбирают поступление в аспирантуру. Например, трейдер фьючерсами TTS может пропустить выборы 475, чтобы сохранить более низкие ставки прироста капитала 60/40 по 1256 контрактам. Вы можете выбрать Раздел 475 только для ценных бумаг, только для товаров или для того и другого.

Вот пример. В середине 2019 года активный трейдер понял, что он имеет право на участие в программе TTS на весь 2018 год. Он может добавить Приложение C к своей налоговой декларации по форме 1040 за 2018 год, подлежащей продлению, до 15 октября 2019 года. (Трейдеры может также использовать TTS в налоговых декларациях с поправками.) Приложение C предоставляет налоговые льготы на 2018 год и с начала года в 2019 году. 2019 и высокий пенсионный вычет. Он понял, что прошел квалификацию для TTS после 15 апреля, поэтому было слишком поздно выбирать 475 человек на индивидуальном уровне на 2019 год. . Но новая S-Corp может выбрать Раздел 475 в течение 75 дней с момента создания, чтобы трейдер был освобожден от корректировки убытков в связи с фиктивной продажей в конце 2019 года.

. Но новая S-Corp может выбрать Раздел 475 в течение 75 дней с момента создания, чтобы трейдер был освобожден от корректировки убытков в связи с фиктивной продажей в конце 2019 года.

Налоговые льготы по Разделу 475 имеет право сделать выбор в соответствии с разделом 475, но инвесторы исключены из него. Я называю это «страхованием налоговых убытков», потому что выборы освобождают сделки с ценными бумагами от обременительных корректировок убытков от фиктивной продажи, что может отсрочить налоговые убытки на следующий год, а также от ограничения убытков капитала в размере 3000 долларов. Обычная обработка потерь намного лучше; он может генерировать возврат налогов быстрее, чем перенос убытков капитала.

Товарищество или S-Corp, созданное в течение налогового года, считается «новым налогоплательщиком», который может выбрать раздел 475 на внутреннем уровне в течение 75 дней с момента создания. Индивидуальный трейдер TTS должен был выбрать Раздел 475 в IRS до 15 апреля 2019 года, поэтому новое партнерство или S-Corp пригодится после крайнего срока 15 апреля. Существующий налогоплательщик также должен подать форму 3115 (Заявление об изменении метода учета), в то время как новый налогоплательщик принимает форму 475 с самого начала, поэтому эта подача не требуется.

Существующий налогоплательщик также должен подать форму 3115 (Заявление об изменении метода учета), в то время как новый налогоплательщик принимает форму 475 с самого начала, поэтому эта подача не требуется.

Предыдущие переносы убытков капитала на индивидуальном уровне по-прежнему переносятся в Приложение D. Новая организация может пройти за счет прироста капитала, если налогоплательщик пропустит выбор MTM в соответствии с Разделом 475, чтобы использовать эти переносы убытков от прироста капитала. Затем организация может выбрать MTM по Разделу 475 в следующем налоговом году. Легко отменить выборы 475 так же, как выборы 475.

Квалифицированный вычет дохода от бизнеса

TCJA ввела налоговую льготу для сквозных предприятий, включая трейдера TTS с доходом по Разделу 475; будь то ведение бизнеса в качестве индивидуального предпринимателя, партнерства или S-Corp. Раздел 199A предусматривает вычет QBI в размере 20% на «определенную торговлю услугами или бизнес» (SSTB), а торговля TTS является SSTB. Тем не менее, SSTB подлежат налогооблагаемому порогу дохода, диапазону поэтапного отказа и пределу дохода. Диапазон поэтапного отказа также имеет ограничения по заработной плате и имуществу. Кроме того, вычет в размере 20 % применяется в зависимости от того, что ниже: QBI или налогооблагаемая прибыль за вычетом «чистого прироста капитала», определяемого как чистый долгосрочный прирост капитала по сравнению с чистыми краткосрочными потерями капитала, и квалифицированные дивиденды. Это сложный вывод, и большинство трейдеров не получат вычет QBI. включает раздел 475 обычных доходов и расходов на торговую деятельность, а исключает прироста и убытка капитала, дивидендов, процентных доходов, обычных доходов от операций с иностранной валютой и свопов, а также инвестиционных расходов.

Тем не менее, SSTB подлежат налогооблагаемому порогу дохода, диапазону поэтапного отказа и пределу дохода. Диапазон поэтапного отказа также имеет ограничения по заработной плате и имуществу. Кроме того, вычет в размере 20 % применяется в зависимости от того, что ниже: QBI или налогооблагаемая прибыль за вычетом «чистого прироста капитала», определяемого как чистый долгосрочный прирост капитала по сравнению с чистыми краткосрочными потерями капитала, и квалифицированные дивиденды. Это сложный вывод, и большинство трейдеров не получат вычет QBI. включает раздел 475 обычных доходов и расходов на торговую деятельность, а исключает прироста и убытка капитала, дивидендов, процентных доходов, обычных доходов от операций с иностранной валютой и свопов, а также инвестиционных расходов.

В 2019 году верхний предел налогооблагаемого дохода (TI) составляет 421 400 долларов США/210 700 долларов США (замужние/другие налогоплательщики). Диапазон поэтапного отказа ниже предела составляет 100 000/50 000 долларов США (замужние/другие налогоплательщики). Порог TI составляет 321 400 долларов США / 160 700 долларов США (замужние / другие налогоплательщики).

Порог TI составляет 321 400 долларов США / 160 700 долларов США (замужние / другие налогоплательщики).

Сквозные объекты

Сквозная организация означает, что компания является налогоплательщиком, но не налогоплательщиком. Владельцы являются налогоплательщиками, чаще всего в своих налоговых декларациях. Налогоплательщики должны учитывать правила брака, проживания в штате и налогов штата, включая годовые отчеты, минимальные налоги, налоги на франшизу, акцизные сборы и многое другое при создании юридического лица. В большинстве штатов эти налоги являются номинальными расходами. (В Налоговом руководстве Green’s Trader 2019 я рассматриваю налоги штатов для S-Corporation в Калифорнии, Иллинойсе, других штатах и Нью-Йорке.)

Товарищества

Трейдер может организовать супружеское ООО и зарегистрировать его как товарищество. В качестве альтернативы трейдер может создать полное брачное товарищество без защиты ответственности, предоставляемой LLC. Партнерства подают налоговую декларацию партнерства по форме 1065. Создание отдельного юридического лица само по себе не дает налоговых льгот; для организации крайне важно соответствовать требованиям TTS. В противном случае компания считается инвестиционной компанией с приостановленными инвестиционными сборами и расходами. Инвестиционное товарищество не может иметь деловых расходов, вознаграждения должностных лиц и вознаграждений работникам, включая медицинское страхование и пенсионные планы.

В качестве альтернативы трейдер может создать полное брачное товарищество без защиты ответственности, предоставляемой LLC. Партнерства подают налоговую декларацию партнерства по форме 1065. Создание отдельного юридического лица само по себе не дает налоговых льгот; для организации крайне важно соответствовать требованиям TTS. В противном случае компания считается инвестиционной компанией с приостановленными инвестиционными сборами и расходами. Инвестиционное товарищество не может иметь деловых расходов, вознаграждения должностных лиц и вознаграждений работникам, включая медицинское страхование и пенсионные планы.

Торговое товарищество TTS может вычесть коммерческие расходы, которые товарищество указывает в Приложении K-1 в первой строке («обычные доходы/убытки от коммерческой деятельности»). Индивидуальный владелец вычитает коммерческие расходы. Если партнерское соглашение предусматривает это, партнер также может вычесть «невозмещенные партнерские расходы» (UPE), включая расходы на домашний офис, в Приложении E, стр. 2 (Дополнительные доходы и убытки). Суммы вводятся в столбец «непассивный доход», поскольку убыток TTS не подпадает под действие Раздела 469.правила потери пассивной активности в рамках исключения «правила торговли».

2 (Дополнительные доходы и убытки). Суммы вводятся в столбец «непассивный доход», поскольку убыток TTS не подпадает под действие Раздела 469.правила потери пассивной активности в рамках исключения «правила торговли».

Налоговая декларация партнерства выглядит лучше для IRS по сравнению с Приложением C с различными налоговыми формами для торговых прибылей и убытков. В отчете о партнерстве обычные доходы/убытки по Разделу 475 объединяются с деловыми расходами в первой строке Приложения K-1. Прирост капитала партнерства легко увидеть в таблицах партнерства K и K-1. Напротив, есть красный флаг с графиком C, показывающим деловые расходы. Торговые прибыли и убытки на индивидуальном уровне указаны в других налоговых формах: Форма 89.49 для прироста капитала и убытков, Форма 6781 для прироста капитала и убытков по Разделу 1256 с использованием режима 60/40 и Форма 4797 Части II обычных прибылей или убытков для сделок по Разделу 475. IRS трудно расшифровать элементы TTS от инвестиций в индивидуальной налоговой декларации. Индивидуальные предприниматели должны использовать хорошо продуманную сноску к налоговой декларации, чтобы объяснить корреляцию TTS Schedule C с другими налоговыми формами для торговых прибылей и убытков.

Индивидуальные предприниматели должны использовать хорошо продуманную сноску к налоговой декларации, чтобы объяснить корреляцию TTS Schedule C с другими налоговыми формами для торговых прибылей и убытков.

Партнерство (или S-Corp) помогает отделить инвестиционные позиции от торговых позиций TTS/Section 475. Если вы торгуете по существу идентичными позициями, в которые вы также инвестируете, это может привести к тому, что IRS устроит хаос с реклассификацией TTS по сравнению с инвестиционными позициями. Использование компании TTS не позволяет IRS реклассифицировать позиции TTS из раздела 475 обычного учета убытков в ограничение убытков капитала по инвестиционным позициям. Кроме того, это предотвращает реклассификацию IRS нереализованного долгосрочного прироста капитала по инвестиционным позициям в обычный доход TTS/475 MTM по позициям TTS. Трейдеры не могут использовать маржирование портфеля между юридическим лицом и индивидуальным счетом, поэтому они тщательно взвешивают использование маржирования портфеля в сравнении с Разделом 475.

S-Corps

Налогоплательщики не могут напрямую создавать S-Corp; вместо этого это налоговые выборы. Организуйте LLC или создайте корпорацию, и у организации есть возможность подать форму IRS 2553 (выборы корпорацией малого бизнеса) в течение 75 дней с момента создания. В качестве альтернативы в следующем году выборы S-Corp должны состояться до 15 марта. Все владельцы должны быть резидентами США. Большинство штатов принимают федеральные выборы S-Corp, хотя в некоторых штатах, включая, помимо прочего, Нью-Йорк и Нью-Джерси, требуются выборы в отдельном штате. Существует облегчение IRS для поздних выборов S-Corp; однако вы должны были иметь намерение провести выборы S-Corp своевременно.

Новый S-Корпус (и партнерства) может избрать Секцию 475 в течение 75 дней после создания.

В отличие от партнерства, S-Corp не требует двух или более владельцев. Не состоящий в браке трейдер может создать ООО с одним участником, чтобы выбрать статус S-Corp. В противном случае LLC с одним участником является «неучитываемой организацией» («ничего не облагается налогом» в глазах IRS), что возвращает вас к использованию статуса индивидуального предпринимателя в Приложении C.

В противном случае LLC с одним участником является «неучитываемой организацией» («ничего не облагается налогом» в глазах IRS), что возвращает вас к использованию статуса индивидуального предпринимателя в Приложении C.

Существенная налоговая выгода S -Корпорация должна организовать налоговые вычеты для страховых взносов по медицинскому страхованию и взносов в пенсионный план с высокой франшизой за счет вознаграждения офицеров.

Индивидуальные предприниматели и товарищества не могут добиться этих вычетов из вознаграждения работникам в связи с доходом от торговли. График C не может выплачивать заработную плату владельцу, и партнерства должны использовать «гарантированные платежи» вместо заработной платы. Расходы партнерства проходят через него, включая гарантированный платеж, создавая отрицательный доход от самозанятости (SEI). Это затрудняет получение отчислений по медицинскому страхованию и пенсионному плану для партнерства TTS. И наоборот, S-Corps не проходит через отрицательный SEI, а вычеты пособий сотрудников эффективно облагаются налогом на прибыль.

Медицинские страховые взносы S-Corp

Торговцы TTS со значительными страховыми взносами для самозанятых (HI) должны рассмотреть S-Corp для организации налогового вычета через компенсацию офицера; в противном случае они не могут вычесть HI.

Не всем нужен вычет по медицинскому страхованию, но если он нужен, подсчитайте цифры. S-Corp имеет смысл, если налоговый вычет HI имеет смысл, а экономия на налогах превышает затраты организации на создание и обслуживание. Вычет по пенсионному плану добавляет глазури на торт.

Примеры: Неженатый торговец фьючерсами, живущий в безналоговом штате, может относиться к двум самым низким налоговым категориям: 10 % и 12 % после стандартного вычета. При использовании режима 60/40 для контрактов по Разделу 1256 ее смешанная налоговая ставка составляет 4% и 4,8%. Если ее вычет HI составляет 3600 долларов, то налоговая экономия составит 173 доллара. Это намного меньше, чем стоимость содержания S-Corp. Поставщик услуг по расчету заработной платы может стоить 600 долларов в год.

Поставщик услуг по расчету заработной платы может стоить 600 долларов в год.

С другой стороны, женатый торговец ценными бумагами в штате с высоким налогообложением может иметь вычет HI в размере 24 000 долларов США для покрытия семьи, а при 40-процентной совокупной ставке федерального налога и налога штата налоговая экономия для вычета HI составляет 9 долларов США.,600. S-Corp — хорошая идея для этого трейдера.

Вычет по медицинскому страхованию усложнен для служащих/владельцев: Добавьте страховые взносы по медицинскому страхованию, уплачиваемые юридическим лицом или индивидуально в течение периода существования юридического лица, к заработной плате в графе один в форме W-2 служащего/владельца. Сумма медицинского страхования в заработной плате не облагается налогом на заработную плату, поэтому исключите эту сумму из заработной платы социального обеспечения в графе 3 и заработной платы Medicare в графе пятой. Сотрудник вычитает взносы по медицинскому страхованию как вычет скорректированного валового дохода (AGI) в своей налоговой декларации по форме 1040. Налогоплательщик вычитает расходы на медицинское страхование сотрудников, не являющихся владельцами, в налоговой декларации S-Corp непосредственно как «страховые расходы».

Налогоплательщик вычитает расходы на медицинское страхование сотрудников, не являющихся владельцами, в налоговой декларации S-Corp непосредственно как «страховые расходы».

Взносы в пенсионный план S-Corp

Налогоплательщикам необходим доход от самозанятости (SEI) для внесения и удержания взносов в пенсионный план; однако торговый доход не является SEI. (Исключением является полноправный дилер/член опционной или фьючерсной биржи, торгующий контрактами по Разделу 1256 на этой бирже.) Для SEI существуют налоговые издержки и выгоды: он вызывает налог SE, но также открывает вычеты HI и пенсионного плана. Налог SE аналогичен налогу на заработную плату (FICA и Medicare), о чем я расскажу ниже.

Торговец TTS использует S-Corp для выплаты компенсаций офицерам за эти вычеты из вознаграждения работникам. Трейдер контролирует, сколько средств должно быть уплачено из фонда заработной платы, выбирая сумму, позволяющую максимизировать вычеты пособий работникам, но не платить слишком много налога на фонд заработной платы.

Вы должны финансировать взносы в пенсионный план из чистой прибыли, а не из убытков. Лучше всего подождать с выполнением годовой зарплаты до начала декабря, когда будет прозрачность за год. Трейдер не должен иметь базовую зарплату в течение всего года. Некоторые трейдеры зарабатывают деньги в течение года только для того, чтобы потерять их до конца года.

Если вы получите достаточную прибыль от торговли к четвертому кварталу, рассмотрите возможность создания пенсионного плана Solo 401(k) до конца года. Это план с установленными взносами; начните со 100% вычитаемой выборной отсрочки (ED; 19 000 долларов США на 2019 год) и оплачивайте ее через платежную ведомость, поскольку она указывается в ежегодной форме W-2. Добавьте ED к заработной плате Social Security и Medicare в W-2, но не к налогооблагаемой заработной плате в графе 1, так как именно там находится налоговая льгота (вычет). Компонент ED брутто-зарплаты облагается налогом на заработную плату, а налоговая декларация S-Corp включает вычет брутто-зарплаты. Налогоплательщики в возрасте 50 лет и старше имеют «догоняющее положение» в размере 6000 долларов США, что увеличивает лимит ED до 25 000 долларов США в год.

Налогоплательщики в возрасте 50 лет и старше имеют «догоняющее положение» в размере 6000 долларов США, что увеличивает лимит ED до 25 000 долларов США в год.

Если у вас есть большая торговая прибыль, рассмотрите возможность увеличения заработной платы в декабре для бонуса, основанного на результатах, чтобы разблокировать 25% вычитаемый взнос в план участия в прибылях (PSP) Solo 401 (k), который вам не нужно платить при выходе на пенсию. план до даты подачи налоговой декларации S-Corp (включая продление до 15 сентября). Максимальная сумма PSP составляет 37 000 долларов. Общий лимит для Solo 401 (k) составляет 62 000 долларов (19 000 долларов ED, 6 000 долларов догоняющего ED и 37 000 долларов PSP). Налоговая декларация S-Corp вычитает PSP.

«Традиционный» пенсионный план не облагается налогом, а соответствующая заработная плата облагается налогом на заработную плату, который включает 12,4% FICA до базы SSA в размере 132 900 долларов США на 2019 год, плюс 2,9% налога Medicare без базового предела. Если трейдер находится в группе с высоким уровнем налогообложения, то экономия на подоходном налоге может значительно превышать расходы на налог на заработную плату, который также подлежит вычету на 50%. Подсчитайте в декабре цифры для налогового планирования на конец года и подумайте, можете ли вы позволить себе сохранить этот денежный поток до выхода на пенсию, начиная с 59 лет.½ для требуемых минимальных распределений.

Если трейдер находится в группе с высоким уровнем налогообложения, то экономия на подоходном налоге может значительно превышать расходы на налог на заработную плату, который также подлежит вычету на 50%. Подсчитайте в декабре цифры для налогового планирования на конец года и подумайте, можете ли вы позволить себе сохранить этот денежный поток до выхода на пенсию, начиная с 59 лет.½ для требуемых минимальных распределений.

В качестве примера: предположим, что не состоящий в браке трейдер в возрасте 51 года имеет чистый торговый доход S-Corp примерно в размере 225 000 долларов США и индивидуальный налогооблагаемый доход в размере 200 000 долларов США. Это ставит ее в предельную федеральную налоговую категорию в 32%, и она живет в безналоговом штате. При вознаграждении офицера в размере 25 000 долларов она вносит максимальную сумму Solo 401 (k) ED в размере 25 000 долларов, экономя 8 000 долларов на федеральном подоходном налоге. Ее налог на заработную плату с заработной платы в размере 25 000 долларов США составляет 3 825 долларов США, что составляет 50% вычета из налогов, поэтому он обеспечивает дополнительную экономию подоходного налога в размере 612 долларов США. У нее есть федеральная страховка по безработице (FUI) в размере 50 долларов, и она освобождена от государственной страховки компенсаций работникам. Ее чистая общая экономия на налогах составляет 4737 долларов. Она будет пользоваться не облагаемой налогом суммой роста в пенсионном плане до тех пор, пока она не начнет получать требуемые минимальные выплаты к 70½ годам, что является налогооблагаемым доходом по обычным ставкам.

У нее есть федеральная страховка по безработице (FUI) в размере 50 долларов, и она освобождена от государственной страховки компенсаций работникам. Ее чистая общая экономия на налогах составляет 4737 долларов. Она будет пользоваться не облагаемой налогом суммой роста в пенсионном плане до тех пор, пока она не начнет получать требуемые минимальные выплаты к 70½ годам, что является налогооблагаемым доходом по обычным ставкам.

Учитывайте взнос Roth Solo 401(k) в те годы, когда вы можете пропустить вычет подоходного налога. Планы Roth не облагаются налогом на рост и взносы. Досрочное снятие средств может повлечь за собой акцизный штраф в размере 10%. Если у вас есть другая работа с годовой заработной платой выше базы SSA, то заработная плата TTS S-Corp преобразует новый FICA в федеральный налоговый кредит, поскольку IRS не взимает двойное начисление FICA в форме 1040. Этот кредит дает хороший стимул для рассмотрим план Рота.

Платежная ведомость S-Corp

Чтобы оформить льготы для сотрудников, включая отчисления по медицинскому страхованию и пенсионному плану, через S-Corp, вам необходимо до конца года выплатить компенсацию офицерам через официальную платежную ведомость. Скорее всего, вам придется нанять поставщика услуг по расчету заработной платы для соблюдения налогового законодательства. (Наша фирма работает со специальной командой в Paychex по цене примерно 600 долларов США в год.) Если вам не нужны выплаты работникам в данном налоговом году, вы можете не выплачивать компенсацию офицерам за этот год. Правила «разумной компенсации» IRS для S-Corps, вероятно, не применяются к трейдерам, поскольку S-Corp имеет незаработанный доход. Тем не менее, IRS может занять позицию, что разумная компенсация требуется во всех случаях. После того, как вы начнете начислять заработную плату, вы должны продолжать подавать налоговые декларации по заработной плате ежеквартально и ежегодно, даже если они будут нулевыми из-за отсутствия заработной платы в какой-либо данный период.

Скорее всего, вам придется нанять поставщика услуг по расчету заработной платы для соблюдения налогового законодательства. (Наша фирма работает со специальной командой в Paychex по цене примерно 600 долларов США в год.) Если вам не нужны выплаты работникам в данном налоговом году, вы можете не выплачивать компенсацию офицерам за этот год. Правила «разумной компенсации» IRS для S-Corps, вероятно, не применяются к трейдерам, поскольку S-Corp имеет незаработанный доход. Тем не менее, IRS может занять позицию, что разумная компенсация требуется во всех случаях. После того, как вы начнете начислять заработную плату, вы должны продолжать подавать налоговые декларации по заработной плате ежеквартально и ежегодно, даже если они будут нулевыми из-за отсутствия заработной платы в какой-либо данный период.

Услуги по расчету заработной платы включают квартальные налоговые декларации (форма 941), ежегодные налоговые декларации (форма 940), налоговые декларации штата и федеральное страхование по безработице с налогом FUI в размере менее 50 долларов США для владельца/торговца. В большинстве штатов торговец/владелец освобождается от государственного страхования по безработице и государственной компенсации работникам. Поставщик услуг по расчету заработной платы также подготавливает формы W-3 и W-2

В большинстве штатов торговец/владелец освобождается от государственного страхования по безработице и государственной компенсации работникам. Поставщик услуг по расчету заработной платы также подготавливает формы W-3 и W-2

Одним из преимуществ является то, что вы можете удерживать налоги из заработной платы в декабре и приписывать их уплате в течение года. Воспользуйтесь этой налоговой лазейкой, чтобы уменьшить ежеквартальные расчетные налоговые платежи в течение года. Воспользуйтесь задним числом и используйте денежный поток.

Избегайте фиктивных продаж с юридическим лицом

Постоянные убытки от фиктивных продаж между отдельными налогооблагаемыми счетами и IRA и отложенные убытки от фиктивных продаж внутри и между налогооблагаемыми счетами существенно влияют на активных инвесторов.

Торговля на счете юридического лица может помочь избежать этих проблем. Организация отделена от физических лиц и счетов IRA для целей фиктивных продаж, поскольку она является другим налогоплательщиком. IRS имеет право применять правила транзакций со связанными сторонами (раздел 267), если организация намеренно пытается избежать фиктивных продаж со счетами владельца. Если компания соответствует требованиям TTS, она может рассмотреть возможность выбора MTM в соответствии с Разделом 475, освобождающего ее от фиктивных продаж (на деловых, а не на инвестиционных позициях).

IRS имеет право применять правила транзакций со связанными сторонами (раздел 267), если организация намеренно пытается избежать фиктивных продаж со счетами владельца. Если компания соответствует требованиям TTS, она может рассмотреть возможность выбора MTM в соответствии с Разделом 475, освобождающего ее от фиктивных продаж (на деловых, а не на инвестиционных позициях).

Учет сделок с ценными бумагами более удобен для новой организации, поскольку нет корректировок убытков от фиктивной продажи в начале года, которые можно было бы отменить по сравнению с концом предыдущего года, что иногда трудно определить.

Разное

S-Корпус более формален, чем партнерства. Например, трейдер TTS должен использовать план возмещения расходов до конца года для возмещения деловых расходов сотрудника. Партнерство менее формально; он может использовать невозмещаемые партнерские расходы (UPE).

Сформируйте сквозную организацию в вашем штате проживания, так как она в любом случае передает доход этому штату. Не дайте себя обмануть продавцам по защите активов, продвигающим создание юридических лиц в безналоговых юрисдикциях. Вы живете, работаете и торгуете в своем родном штате.

Не дайте себя обмануть продавцам по защите активов, продвигающим создание юридических лиц в безналоговых юрисдикциях. Вы живете, работаете и торгуете в своем родном штате.

C-Corporation не идеальны для трейдеров, так как IRS может взимать 20% налога на накопленный доход сверх фиксированного налога в размере 21%. Трейдеру трудно иметь план резерва, чтобы оправдать сохранение доходов и прибыли (E&P). Также следует учитывать двойное государственное налогообложение. (см. Руководство по налогам для трейдеров Green’s 2019 .)

Некоторые брокеры взимают более высокие профессиональные ставки за сбор данных по счетам юридических лиц, даже если у вас нет инвесторов. Индивидуальная учетная запись индивидуального владельца оплачивается по непрофессиональным тарифам, что может сэкономить 125 долларов США или больше в месяц в зависимости от того, сколько у вас поставщиков данных. Узнайте об этом вопросе у своих брокеров.

Право на получение налогового статуса трейдера

Многие трейдеры и налоговые консультанты не полностью понимают TTS, в том числе то, как правильно ее использовать. Вместо того, чтобы разобраться с его многочисленными нюансами, они пропускают TTS и упускают из виду или пропускают крайний срок 475 выборов. Грустно объяснять новым клиентам, почему они не могут вычесть торговые расходы и убытки.

Вместо того, чтобы разобраться с его многочисленными нюансами, они пропускают TTS и упускают из виду или пропускают крайний срок 475 выборов. Грустно объяснять новым клиентам, почему они не могут вычесть торговые расходы и убытки.

TTS является связующим звеном для соответствующих налоговых преимуществ использования юридического лица. Перед созданием компании определите, соответствуете ли вы требованиям. Предприятие не обеспечивает учет коммерческих расходов и не предоставляет автоматически возможность выплаты вознаграждения работникам. Организация должна иметь право на TTS; в остальном это инвестиционная компания, как и большинство хедж-фондов.

Чтобы иметь право на получение TTS, трейдеру необходимо примерно четыре или более сделок в день, исполнение сделок почти четыре дня в неделю, общее количество сделок в неделю более 15, сделок в месяц 60 и сделок 720 в год. (в годовом исчислении), согласно суду Поппе. Средний период удержания должен быть менее 31 дня в соответствии с судом Endicott. Есть несколько других факторов, в том числе наличие существенного размера счета (25 000 долларов США для назначения дневного трейдера по ценным бумагам и 15 000 долларов США для других инструментов), проведение более четырех часов в день, намерение вести бизнес, чтобы зарабатывать на жизнь, наличие торговых компьютеров и нескольких мониторы и отдельный домашний офис.

Есть несколько других факторов, в том числе наличие существенного размера счета (25 000 долларов США для назначения дневного трейдера по ценным бумагам и 15 000 долларов США для других инструментов), проведение более четырех часов в день, намерение вести бизнес, чтобы зарабатывать на жизнь, наличие торговых компьютеров и нескольких мониторы и отдельный домашний офис.

Если у вас есть отдельные инвестиционные позиции, лучше разместить вашу торговлю TTS в отдельном объекте. В противном случае IRS может перетащить инвестиционные позиции в анализ TTS, что может увеличить период владения активами сверх требуемого 31-дневного срока.

Инвестиции по сравнению с коммерческими расходами TTS

TCJA приостановила все инвестиционные сборы и расходы, за исключением двух: инвестиционных процентных расходов, ограниченных инвестиционным доходом, и комиссий за займы акциями, которые считаются «другими постатейными вычетами». Многие трейдеры будут использовать примерно удвоенный стандартный вычет вместо постатейных вычетов, особенно с учетом предела постатейных вычетов SALT в размере 10 000 долларов. 2019стандартный вычет составляет 12 200 долларов США в одиночку и 24 400 долларов США в браке.

2019стандартный вычет составляет 12 200 долларов США в одиночку и 24 400 долларов США в браке.

Торговые комиссии не являются отдельными расходами; брокер вычитает их из выручки от продаж и добавляет к себестоимости покупок. Таким образом, комиссии являются частью торговой прибыли или убытка. При чистом приросте капитала комиссии эквивалентны налоговому вычету; однако при ограничении убытков капитала комиссии являются частью переноса убытков капитала. Это не может быть изменено даже с помощью TTS.

Коммерческие расходы TTS включают расходы на компьютеры, мониторы и мобильные устройства, расходы на домашний офис, если они используются исключительно для бизнеса, расходы на обучение после начала TTS, Раздел 195 начальных расходов, включая предварительное бизнес-обучение за шесть месяцев до этого, и организационные расходы в соответствии с разделом 248. Дополнительные расходы включают услуги данных и рыночной информации, подписки, программное обеспечение для построения графиков и другое программное обеспечение, сборы за платформу, самостоятельно созданные алгоритмы и автоматические торговые системы, проценты по марже, комиссию за заимствование акций, тренеров, наставников, чаты, расходные материалы, семинары, поездки, питание, профессиональные расходы. расходы, включая налоговые консультации и многое другое.

расходы, включая налоговые консультации и многое другое.

Годовые деловые расходы типичного трейдера TTS составляют от 5 000 до 25 000 долларов США в год. Ожидайте более высоких затрат, если есть значительные комиссии по займам акций, процентные расходы по марже, внешний офис, персонал или использование терминала Bloomberg. Трейдеры Forex, как правило, несут небольшие расходы.

С TTS S-Corp вычет по медицинскому страхованию может варьироваться от нескольких тысяч до 24 000 долларов США или больше в год в зависимости от того, является ли трейдер холостым, женатым и имеет детей с семейным страхованием. Это может быть низким с субсидией Obamacare. Вычет по пенсионному плану Solo 401(k) может составлять до 62 000 долларов в год на одного работающего супруга.

Если вам нужна организация на 2019 год, вы должны настроить ее до конца третьего квартала. В ноябре окно возможностей закрывается, так как два месяца — слишком короткий период для TTS и для накопления вознаграждений работникам. В этом случае сформируйте его в декабре, чтобы он был готов к использованию 1 января 2020 г.

В этом случае сформируйте его в декабре, чтобы он был готов к использованию 1 января 2020 г.

CPA GNM Даррен Нойшвандер и Адам Мэннинг внесли свой вклад в эту запись в блоге.

Для получения более подробной информации о юридических лицах для трейдеров, медицинском страховании, пенсионных планах, налоговом статусе трейдера, Разделе 475, QBI и других вопросах, обсуждаемых в этом блоге, см. Руководство по налогам для трейдеров Green’s 2019.

Посетите наши предстоящие вебинары по этой теме и посмотрите запись после.

Конгресс хочет ввести налог на торговлю акциями. Инвесторы не должны волноваться.

Примечание редактора:

Версия этой статьи была первоначально опубликована в Barron’s 9 июня 2019 года. недобросовестной торговли, увеличить доходы и помочь уменьшить неравенство в доходах. Многие страны заставили такие налоги работать, и мы тоже смогли бы, хотя дьявол кроется в деталях.

Закон сенаторов Брайана Шаца (штат Нью-Йорк), Криса Ван Холлена (штат Мэриленд), Джеффа Меркли (штат Орегон) и Кирстен Гиллибранд (штат Нью-Йорк) предусматривает введение налога в размере 10 базисных пунктов (0,1%) на широкий спектр финансовых операций. Согласно действующему законодательству, кто-то, продающий или покупающий акции на 1000 долларов, платит чуть более двух центов в виде налогов на транзакции. Эта существующая плата приносит более 1,5 миллиарда долларов в год. Предложение добавит налог в размере 1 доллара к этой транзакции.

По данным Объединенного комитета Конгресса по налогообложению и беспартийного Центра налоговой политики, новый налог принесет 777 миллиардов долларов в течение следующих десяти лет. Хотя это будет препятствовать высокочастотной торговле, это, вероятно, не отвратит кого-либо от инвестиций, основанных на фундаментальных данных рынка или компании.

Это делает финансовые рынки более справедливыми и, возможно, менее волатильными. Как описано Майклом Льюисом в книге «Flash Boys», высокочастотные трейдеры (HFT) могут получать прибыль, опережая другие сделки на микросекунды, что увеличивает затраты законных трейдеров и не представляет никакой ценности для общества. На HFT приходится примерно половина всех сделок с акциями, и большая часть их бизнес-модели окажется под угрозой из-за предлагаемого налога на транзакции.

Как описано Майклом Льюисом в книге «Flash Boys», высокочастотные трейдеры (HFT) могут получать прибыль, опережая другие сделки на микросекунды, что увеличивает затраты законных трейдеров и не представляет никакой ценности для общества. На HFT приходится примерно половина всех сделок с акциями, и большая часть их бизнес-модели окажется под угрозой из-за предлагаемого налога на транзакции.

Некоторые аналитики обеспокоены потенциальным влиянием налога на рыночную ликвидность. Когда продавцы не могут своевременно найти покупателей, цены могут искажаться, и, в крайнем случае, общий объем инвестиций может снизиться. Но даже если налог сократит высокочастотную торговлю наполовину, объем рынка все равно будет больше, чем в 2004 году, когда HFT-торговля начала стремительно развиваться. Еще больший спад в торговле акциями произошел в период с 2009 по 2013 год, и ликвидность рынка не подвергалась угрозе — покупатели без проблем находили продавцов и наоборот. Кроме того, рыночная ликвидность, как и почти все товары, имеет уменьшающуюся предельную стоимость. Хотя никто не хотел бы ликвидировать ликвидность, ее сокращение может не сильно повредить, если вообще навредит.

Хотя никто не хотел бы ликвидировать ликвидность, ее сокращение может не сильно повредить, если вообще навредит.

Налог будет уплачиваться владельцами алгоритмов высокочастотной торговли и всех ценных бумаг капитала, которыми владеют в основном богатые. Шесть из семи американцев не владеют акциями напрямую. Среди тех, кто это делает, почти две трети совершают три или меньше сделок в год. Только около 1 из 40 домохозяйств совершает в среднем более одной сделки в месяц, и менее 1% всех домохозяйств — самых богатых среди нас — совершают более 50 сделок в год. Менее 1 из 200 домохозяйств совершает более 100 сделок в год.

Конечно, многие люди владеют акциями и облигациями косвенно через планы с установленными выплатами и пенсионными планами с установленными взносами. Даже с учетом воздействия на эти домохозяйства, Центр налоговой политики пришел к выводу, что около 40% налога придется платить домохозяйствам из 1% самых богатых. Примечательно, что более 20% дохода будет выплачиваться домохозяйствами из 0,01% самых богатых — 1% самых богатых из 1% самых богатых. Американцы со средним доходом или меньше почувствуют бремя всего 5% налога, и у большинства вообще не изменится их доход после уплаты налогов.

Американцы со средним доходом или меньше почувствуют бремя всего 5% налога, и у большинства вообще не изменится их доход после уплаты налогов.

Чтобы налог был наиболее эффективным, он должен охватывать как можно более широкий спектр финансовых инструментов, чтобы трейдеры не могли избежать сбора путем реструктуризации сделок. Таким образом, предлагаемый закон будет облагать налогом акции, облигации, деривативы и акции товариществ и трастов. Предлагаемый закон разумно освобождает новые выпуски акций от налога. Можно пойти еще дальше и отменить небольшой существующий налог на создание новых запасов.

Создание нового налога на финансовые операции — это привлекательный способ получения существенных налоговых поступлений в очень прогрессивной манере с положительными побочными эффектами, заключающимися в том, что рыночная встряска и высокочастотные трейдеры опережают конкурентов.

Эссе

Низкая стоимость и сокращение расходов: округ Гамильтон, штат Огайо

Дженни Шутц, Тим Шоу, Кэтрин Лукас Маккей и Женевьев Мелфорд