Д. Транспортный налог \ КонсультантПлюс

Д. Транспортный налог

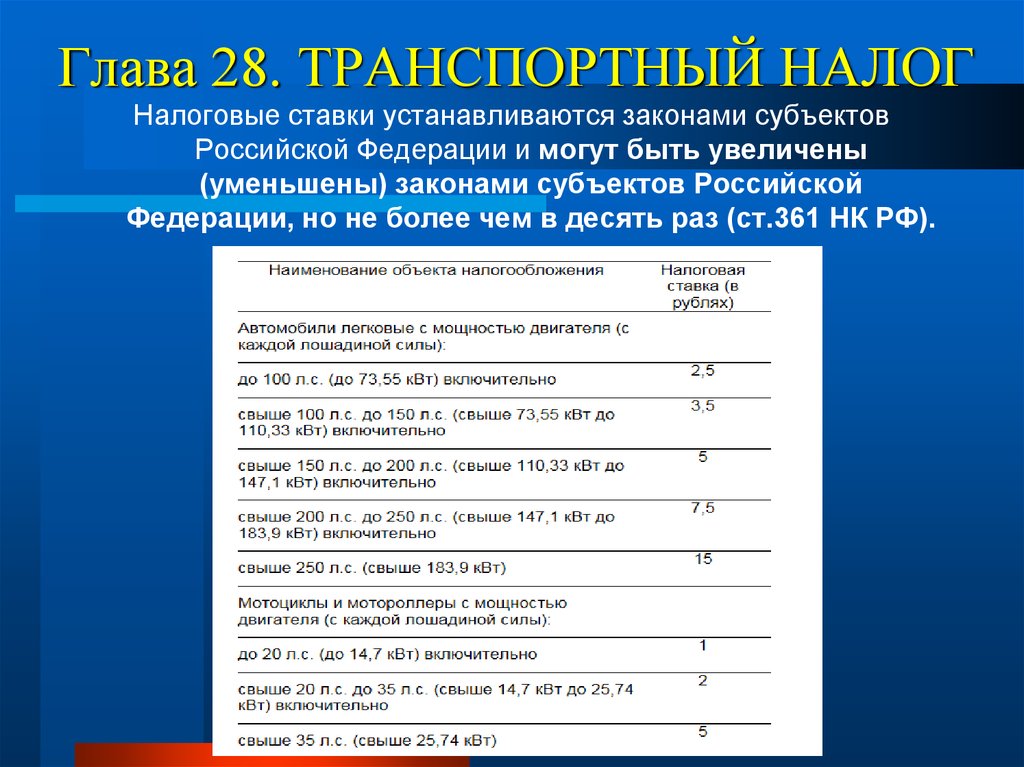

110. Исчисление и уплата сельскохозяйственными организациями транспортного налога производится в соответствии с положениями главы 28 «Транспортный налог» части второй Налогового кодекса РФ.

Транспортный налог устанавливается Налоговым кодексом РФ и законами субъектов Российской Федерации об этом налоге, вводится в действие в соответствии с Кодексом законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

Вводя транспортный налог, законодательные (представительные) органы субъекта Российской Федерации определяют ставку налога в пределах, установленных настоящим Кодексом, порядок и сроки его уплаты, форму отчетности по данному налогу.

При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

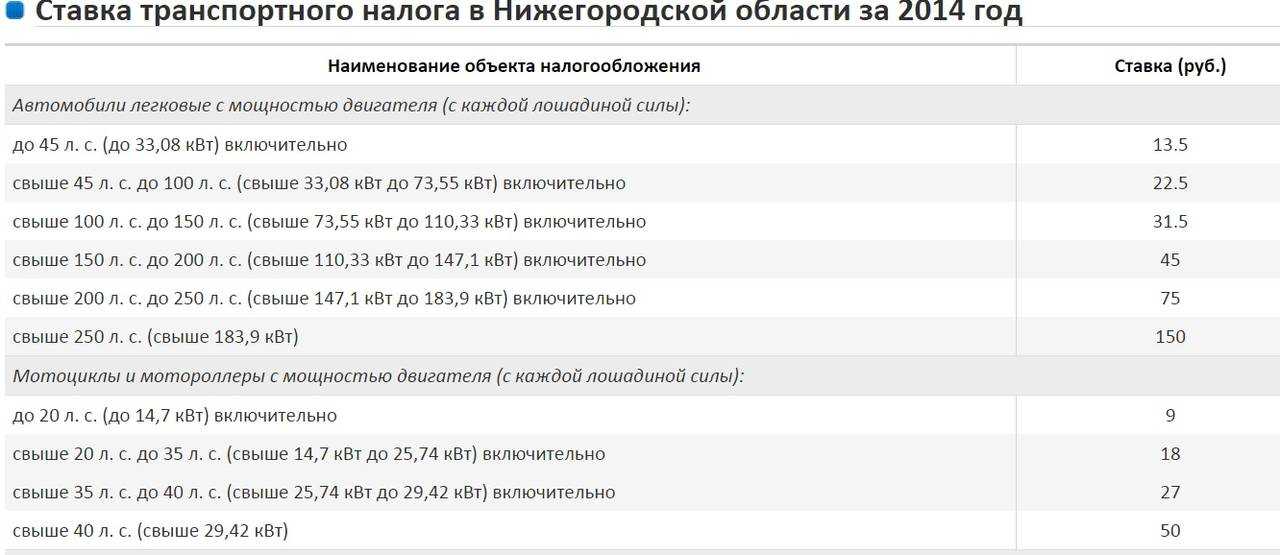

Налоговые ставки по транспортному налогу устанавливаются законами субъектов Российской Федерации.

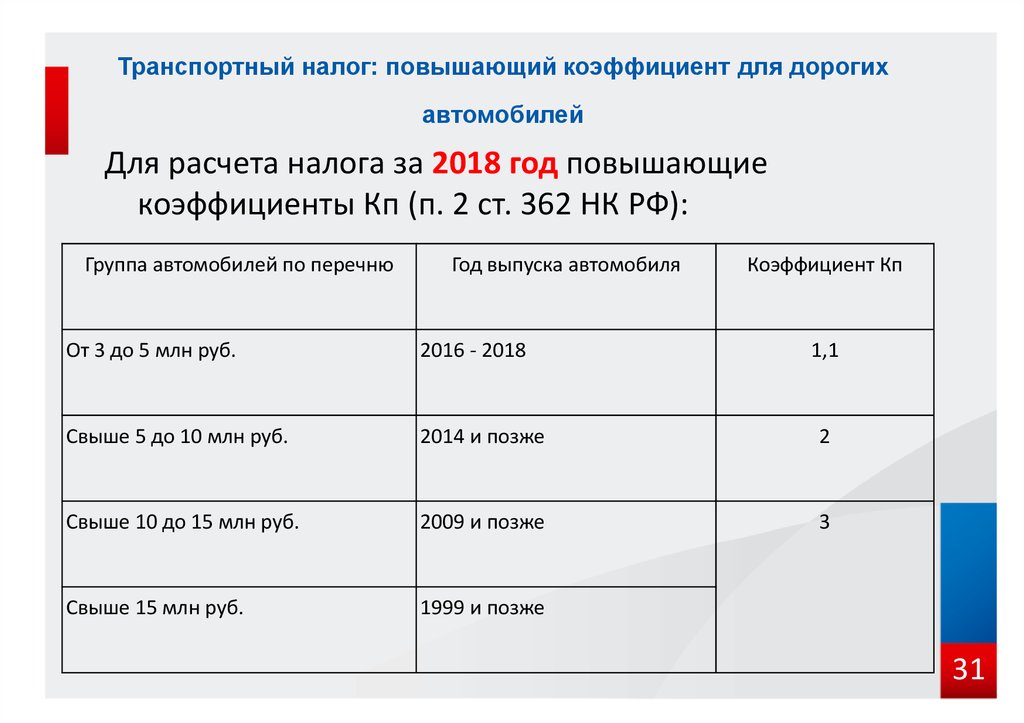

При этом субъекты Российской Федерации вправе проводить собственную дифференциацию налоговых ставок в зависимости от мощности двигателя, валовой вместимости, категории транспортных средств, а также года выпуска транспортных средств (срока полезного использования — срока эксплуатации) в пределах, установленных Налоговым кодексом РФ.

Уплата налога производится в соответствии с законодательством субъекта Российской Федерации по месту нахождения транспортных средств. Исчисленная сумма транспортного налога подлежит зачислению в бюджет указанного субъекта Российской Федерации.

111. Сумма налога, исчисленная исходя из налоговой базы (определяемой по окончании налогового периода), налоговой ставки (установленной законом субъекта Российской Федерации), а также особенностей исчисления транспортного налога и налоговых льгот (установленных законом субъекта Российской Федерации), подлежит уплате в бюджет субъекта Российской Федерации в сроки, установленные законом субъекта Российской Федерации.

Поскольку окончательная сумма налога исчисляется по окончании налогового периода (количество полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, можно определить только по истечении налогового периода), сроки уплаты налога, установленные законами субъектов Российской Федерации, применяются как сроки уплаты окончательной суммы налога в году, следующем за истекшим налоговым периодом.

Законом субъекта Российской Федерации может быть установлен порядок уплаты налога, предусматривающий уплату в течение налогового периода платежей по налогу.

В этом случае законом субъекта Российской Федерации должны быть определены сроки уплаты платежей и порядок исчисления этих текущих платежей.

В соответствии с пунктом 5 статьи 83 Налогового кодекса РФ местом нахождения имущества признается:

1) для морских, речных и воздушных транспортных средств — место нахождения (жительства) собственника имущества;

2) для транспортных средств, не указанных в подпункте 1 настоящего пункта, — место (порт) приписки или место государственной регистрации, а при отсутствии таковых — место нахождения (жительства) собственника имущества.

В соответствии с пунктом 5 Методических рекомендаций по применению главы 28 «Транспортный налог» Налогового кодекса РФ, утвержденных Приказом Министерства РФ по налогам и сборам от 09.04.2003 N БГ-3-21/177, в отношении судна, зарегистрированного в Государственном судовом реестре РФ или судовой книге, налогоплательщиком транспортного налога является собственник имущества или лицо, владеющее судном на праве оперативного управления.

5.1 Транспортный налог — НАЛОГООБЛОЖЕНИЕ

Применение транспортного налога устанавливается главой 28 «Транспортный налог» НК РФ, а введение его в действие осуществляется на территории каждого субъекта в соответствии с законами субъекта РФ.

Законодательные (представительные) органы субъектов РФ определяют ставки налога по транспортному налогу в пределах, установленных НК РФ, порядок и сроки его уплаты, а также налоговые льготы.

Налогоплательщиками транспортного налога

признаются лица, на которых в соответствии с законодательством Российской

Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии с

НК РФ.

Объектом налогообложения признаются: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

Пункт 2 ст. 358 НК РФ устанавливает налоговые льготы: перечень транспортных средств, не являющихся объектом налогообложения:

- весельные лодки, а также моторные лодки с двигателями мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения? минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном

реестре судов.

Налоговая база определяется в зависимости от категорий транспортных средств следующим образом:

|

Категории транспортных средств |

Налоговая база |

|

Транспортные средства, имеющие двигатели |

Мощность двигателя транспортного средства в лошадиных силах |

|

Воздушные транспортные средства, для которых определяется тяга реактивного двигателя |

Паспортная статистическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы |

|

Водные несамоходные (буксируемые) транспортные средства, для которых определяется валовая вместимость |

Валовая вместимость в регистровых тоннах |

|

Иные водные и воздушные транспортные средства |

Единица транспортного средства |

Налоговая база определяется отдельно по

каждому транспортному средству.

Налоговым периодом признается календарный год. Отчетными периодами для организаций — первый квартал, второй квартал, третий квартал.

Законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды.

Перечень налоговых ставок приведен в ст. 361 НК РФ.

Налоговые ставки, установленные НК РФ, могут быть уменьшены или увеличены законами субъектов РФ, но не более чем в пять раз.

Допускается установление законами субъектов РФ дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Налоговый кодекс РФ предусматривает разные порядки исчисления сумм налога для организаций и физических лиц

|

Организации |

Физические лица |

|

Исчисление суммы налога и суммы

авансового платежа производится самостоятельно. |

Сумма налога исчисляется налоговым органом. Сумма налога, подлежащая уплате в бюджет, определяется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки |

Уплата организациями авансовых платежей по

налогу и налога производится в порядке и сроки, установленные законами субъектов РФ. При этом срок

уплаты налога не может быть установлен ранее 1 февраля

года, следующего за

истекшим налоговым периодом.

Физические лица уплачивают транспортный налог на основании уведомления налогового органа.

Отчетность представляется в налоговые органы только организациями.

Организации, уплачивающие авансовые платежи, по истечении каждого отчетного периода представляют в налоговый орган по месту нахождения транспортных средств налоговый расчет по авансовым платежам по налогу в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Форма и порядок заполнения налогового расчета определены приказом Минфина России.

Налоговые декларации по транспортному налогу представляются в срок не позднее 1 февраля года, следующего за истекшим налоговым периодом, по форме, установленной приказом Минфина России.

Последствия налога с продаж для транспортной отрасли

Перевозка людей и товаров часто имеет различные соображения, когда речь идет о последствиях налога с продаж штата. Налог с продаж начисляется на одни товары, но не на другие. Резюме, изложенное ниже, охватывает некоторые из наиболее типичных статей общей торговли, связанных с транспортной отраслью.

Резюме, изложенное ниже, охватывает некоторые из наиболее типичных статей общей торговли, связанных с транспортной отраслью.

Пассажирские перевозки

Компаниям, предоставляющим услуги в транспортной отрасли, предоставляется ряд налоговых льгот. Одним из которых является конкретное освобождение, связанное с пассажирскими перевозками. Услуги пассажирских перевозок доставляют людей на места. Согласно Уставу Миннесоты 297B.03 и 297A.90, сборы, взимаемые с пассажиров, не облагаются налогом с продаж в штате Миннесота.

Лицо, занимающееся перевозкой пассажиров автотранспортом по найму, может зарегистрироваться в качестве розничного торговца, однако доступно освобождение, которое ограничивает их потенциальные налоговые обязательства по налогу с продаж.

Примеры исключений для пассажирских перевозок включают следующее:

- Самолет

- Автобус

- Паром

- Легкорельсовый транспорт

- Лимузин

- Такси и услуги такси

- Поезд

Парковка и транспортные услуги

Когда парковочные и транспортные услуги продаются вместе за одну комбинированную плату, вся продажа облагается налогом с продаж, даже если транспортировка сама по себе не облагается налогом. При совместной продаже транспортная услуга облагается налогом, поскольку она необходима для завершения продажи услуги парковки.

При совместной продаже транспортная услуга облагается налогом, поскольку она необходима для завершения продажи услуги парковки.

Общие услуги перевозчика

Обычные перевозчики нанимаются для перевозки товаров из пункта А в пункт Б. Сборы, взимаемые за предоставление этих услуг, как правило, не облагаются налогом. Обычные перевозчики часто перевозят товары по воздуху, морю, тягачу с прицепом, поездом и/или грузовиком. Тем не менее, транспортировка заполнителей (т. е. гравия, бетона, асфальта и т. д.) по-прежнему может иметь налоговые последствия.

Стоимость доставки

Стоимость доставки взимается продавцом за подготовку и доставку личного имущества или услуг в место, указанное покупателем, включая, помимо прочего, транспортировку, отгрузку, почтовые расходы, обработку, упаковку и упаковку.

Если продаваемый товар облагается налогом, расходы продавца на его доставку также облагаются налогом. Стоимость доставки является частью продажной цены товара, даже если это указано отдельно.

Транспорт является ключевым направлением деятельности Smith Schafer на протяжении более 50 лет. Для получения дополнительной информации о налоговых стратегиях, которые могут принести пользу вашему транспортному бизнесу, свяжитесь с командой Smith Schafer Transportation. Мы с нетерпением ждем возможности поговорить с вами в ближайшее время.

Поиск:

Пусто

Здесь находится ваш контент. Отредактируйте или удалите этот текст внутри или в настройках содержимого модуля. Вы также можете стилизовать каждый аспект этого контента в настройках модуля «Дизайн» и даже применить собственный CSS к этому тексту в расширенных настройках модуля.

Отрасли

Услуги

Популярные публикации

10 причин для оценки бизнеса

Как аутсорсинг бухгалтерского учета может принести пользу вашему бизнесу

Как повысить прибыльность вашей строительной компании

Налоговые кредиты и вычеты для вашего транспортного бизнеса

Справочник по расчету заработной платы на конец года

Подпишитесь на наш блог

Законодательное собрание штата Орегон в 2017 году приняло законопроект Палаты представителей (HB) 2017, который включал новый налог на транзит в масштабе штата. В части HB 2017, касающиеся транспортного налога штата, были внесены поправки на сессии 2018 года.

В части HB 2017, касающиеся транспортного налога штата, были внесены поправки на сессии 2018 года.

С 1 июля 2018 года работодатели начали удерживать налог (одна десятая процента или 0,001) из:

- Заработная плата жителей штата Орегон (независимо от того, где выполняется работа).

- Заработная плата нерезидентов, оказывающих услуги в штате Орегон.

Транзитный налог штата рассчитывается на основе заработной платы работника, как определено в ORS 316.162. Работники, которые не подлежат регулярному удержанию подоходного налога из-за высоких льгот, заработной платы ниже порога удержания подоходного налога или других факторов подлежат удержанию транзитного налога штата .

Определение «заработная плата» не включает суммы, выплачиваемые определенным категориям работников и независимым подрядчикам (ORS 316.162). Доход от самозанятости не облагается этим налогом.

Этот налог не связан с транспортными налогами на заработную плату Lane или TriMet. Транзитные налоги на заработную плату налагаются на работодателя исходя из суммы заработной платы . Транзитный налог штата составляет , взимаемый с заработной платы каждого работника , но работодатель несет ответственность за удержание, отчетность и перечисление транспортного налога штата.

Транзитные налоги на заработную плату налагаются на работодателя исходя из суммы заработной платы . Транзитный налог штата составляет , взимаемый с заработной платы каждого работника , но работодатель несет ответственность за удержание, отчетность и перечисление транспортного налога штата.

Доходы от транспортного налога штата будут направляться в Фонд усовершенствования транспорта штата для финансирования инвестиций и улучшения услуг общественного транспорта, за исключением тех, которые связаны с легкорельсовым транспортом.

Для работодателей

Работодатели штата Орегон несут ответственность за:

- Удержание налога из заработной платы работников

- Отчетность налогов, удержанных из квартальной или годовой декларации

- Перечисление налогов, удержанных ежеквартально или ежегодно

- Сверка ежеквартальных или годовых отчетов по годовому отчету о сверке

Если вы не удержите этот налог надлежащим образом или не подадите и не уплатите его вовремя, к вам могут быть применены штрафы и проценты.

Жители штата Орегон, оказывающие услуги за пределами штата Орегон, могут попросить своего работодателя за пределами штата удержать налог из их заработной платы в качестве любезности — аналогично удержанию подоходного налога. Однако мы не можем требовать этого от работодателей из других штатов, поскольку они не подпадают под налоговую юрисдикцию штата Орегон.

Сельскохозяйственные работодатели могут ежегодно подавать декларации и производить платежи по этому налогу, как они это делают при удержании подоходного налога.

Возвраты и платежи

Не существует минимального порога для подачи декларации о транзитном налоге в масштабе штата. Даже если сумма удержанного налога на транспорт в масштабе штата минимальна, вам все равно необходимо подавать декларацию и перечислять сумму удержанного налога каждый квартал (если вы не подаете декларацию ежегодно).

Сельскохозяйственные работодатели могут отчитываться и перечислять транспортный налог штата ежеквартально или ежегодно. Если вы подаете ежегодную декларацию, вы должны перечислить налог и сообщить об этом до последнего дня месяца, следующего за окончанием календарного года, или до 31 января.

Годовые отчеты о сверке также должны быть представлены до 31 января.

Если срок подачи квартального отчета и платежа или годового отчета приходится на выходной или праздничный день, срок подачи переносится на следующий рабочий день.

Формы

Формы транзитного налога теперь доступны, и их можно найти, перейдя на нашу страницу форм и выполнив поиск «stt.»

Варианты подачи и оплаты

Работодатели могут подавать декларации и подробные отчеты, используя электронные или бумажные варианты. При доступе к учетной записи через Revenue Online подача электронных деклараций и подробных отчетов может выполняться вручную или информация о возврате может быть импортирована с помощью этой электронной таблицы.

Исчисление сумм авансовых

платежей производится по истечении каждого отчетного периода в размере одной

четвертой произведения соответствующей налоговой базы и налоговой ставки. Сумма налога,

подлежащая уплате в бюджет по итогам налогового периода, определяется как

разница между исчисленной суммой налога и суммами авансовых платежей по

налогу

Исчисление сумм авансовых

платежей производится по истечении каждого отчетного периода в размере одной

четвертой произведения соответствующей налоговой базы и налоговой ставки. Сумма налога,

подлежащая уплате в бюджет по итогам налогового периода, определяется как

разница между исчисленной суммой налога и суммами авансовых платежей по

налогу