Какие налоги заменяет УСН \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Какие налоги заменяет УСН

Подборка наиболее важных документов по запросу Какие налоги заменяет УСН (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- УСН:

- 18210501011010000110

- 18210501011011000110

- 18210501011012100110

- 18210501021011000110

- 18210501021012100110

- Показать все

- УСН:

- 18210501011010000110

- 18210501011011000110

- 18210501011012100110

- 18210501021011000110

- 18210501021012100110

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

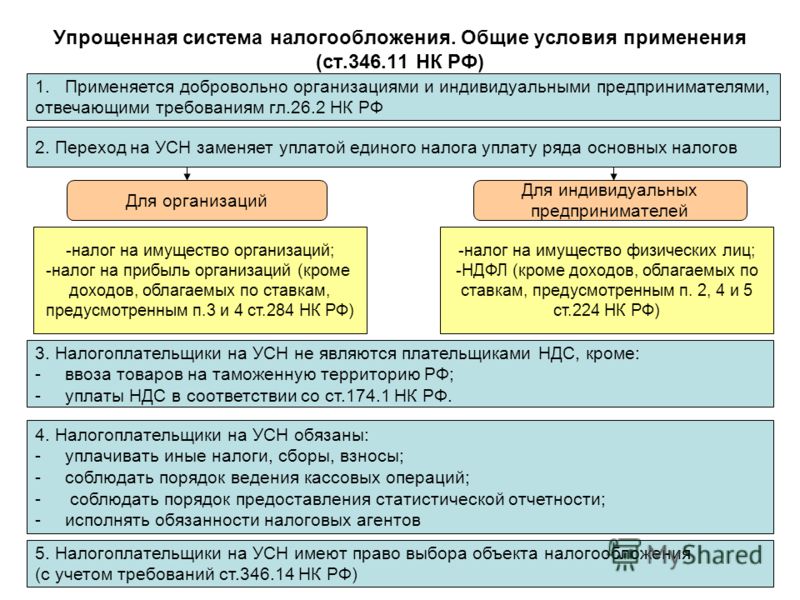

Подборка судебных решений за 2022 год: Статья 346.14 «Объекты налогообложения» главы 26.2 «Упрощенная система налогообложения» НК РФ»Соответственно, статьей 346. 14 НК РФ императивно установлено, что налогоплательщики, применяющие УСН, не вправе в течение налогового периода менять объект налогообложения, указанный в уведомлении о переходе на УСН.»

14 НК РФ императивно установлено, что налогоплательщики, применяющие УСН, не вправе в течение налогового периода менять объект налогообложения, указанный в уведомлении о переходе на УСН.»

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2021 год: Статья 346.14 «Объекты налогообложения» главы 26.2 «Упрощенная система налогообложения» НК РФ»Следовательно, ст. 346.14 НК РФ императивно установлено, что налогоплательщики, применяющие упрощенную систему налогообложения, не вправе в течение налогового периода менять объект налогообложения, указанный в уведомлении о переходе на упрощенную систему налогообложения.»

Статьи, комментарии, ответы на вопросыЗарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Типовая ситуация: УСН: ставки, налоги, учет, отчетность

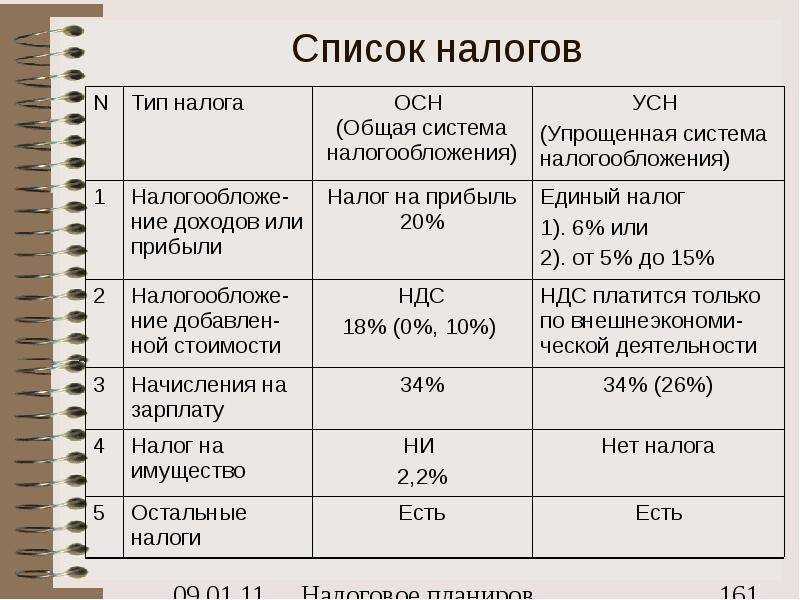

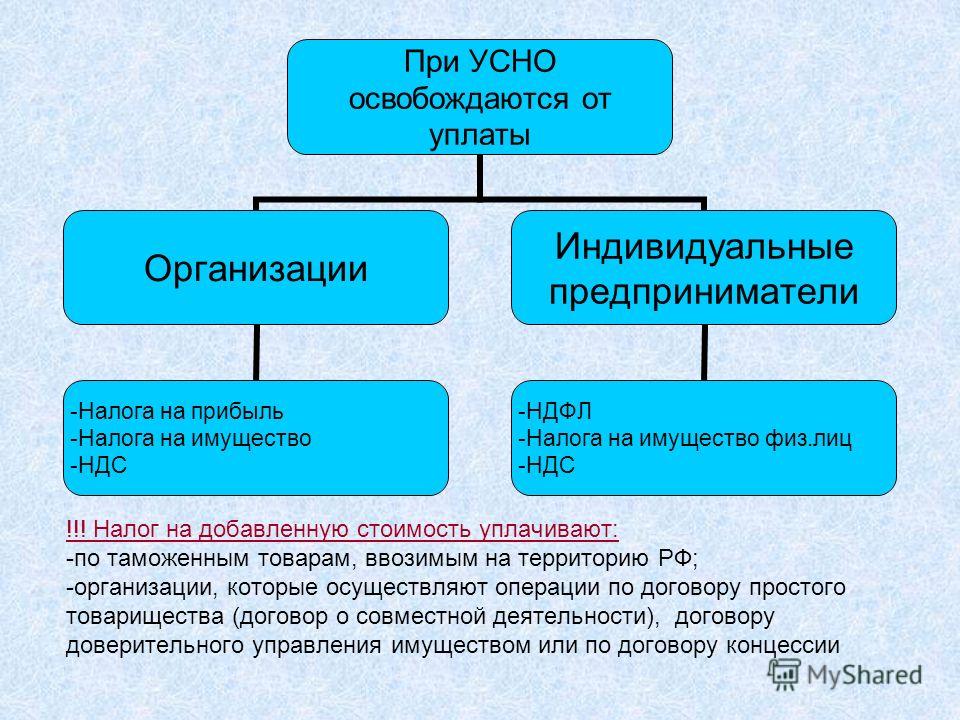

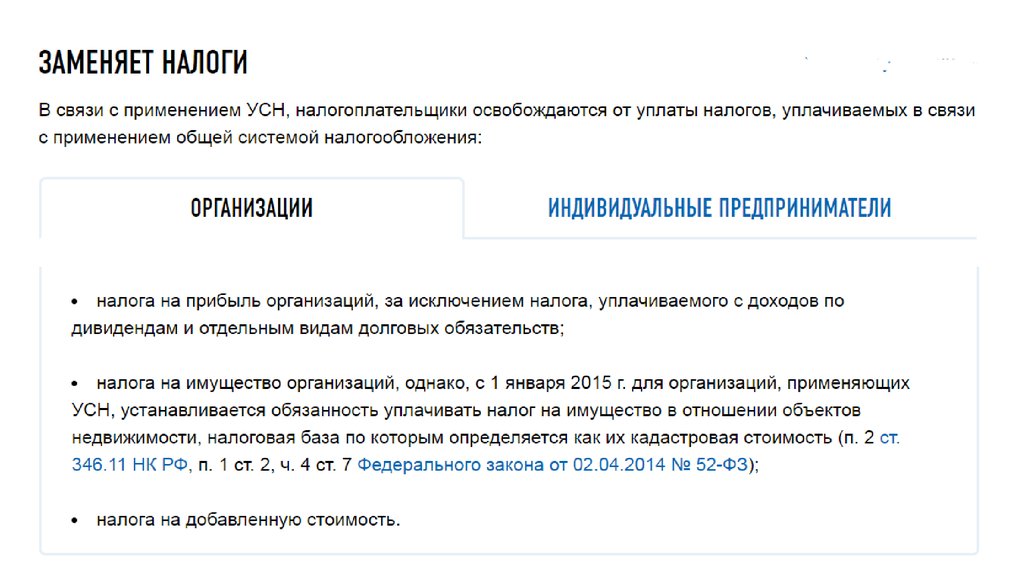

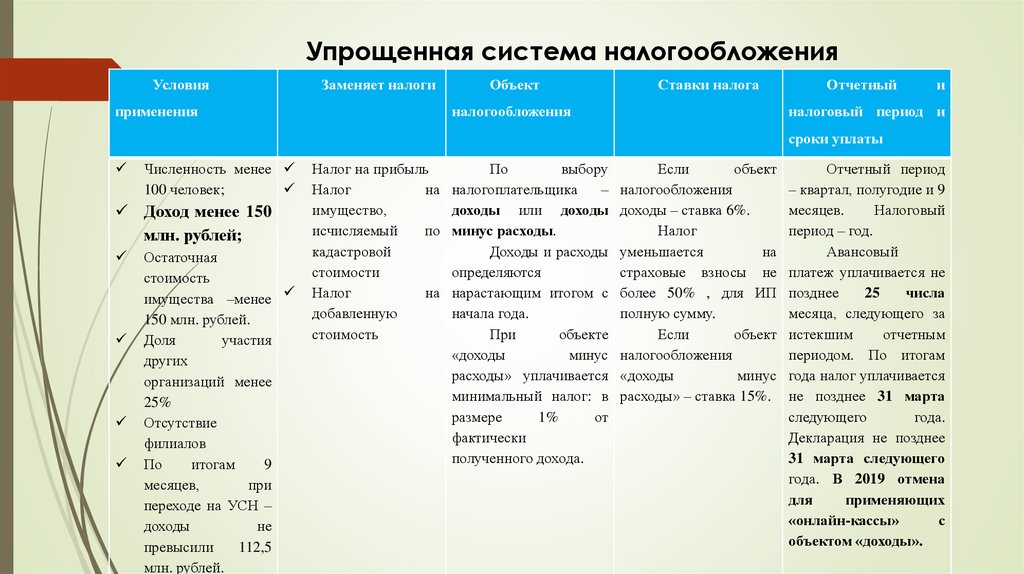

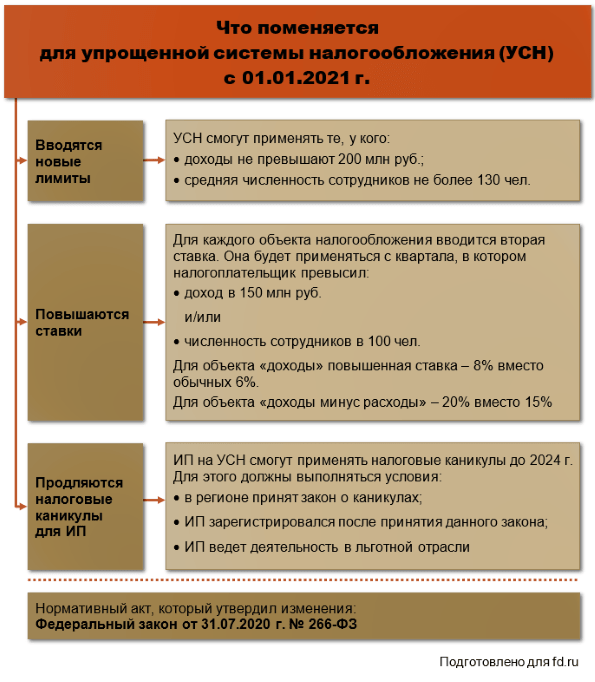

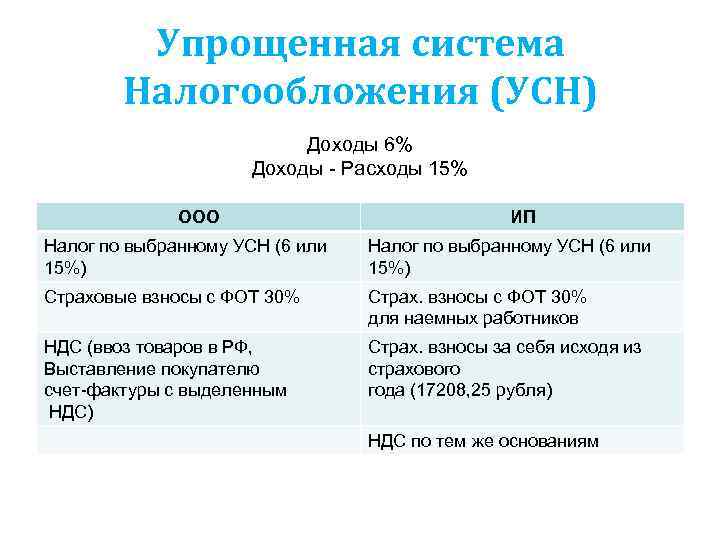

(Издательство «Главная книга», 2023)УСН освобождает от НДС с реализации, налога на прибыль и налога на имущество с балансовой стоимости. Остальные налоги — на имущество с кадастровой стоимости, транспортный, земельный, НДФЛ и взносы за работников — платите как обычно (ст. 346.11 НК РФ).

Остальные налоги — на имущество с кадастровой стоимости, транспортный, земельный, НДФЛ и взносы за работников — платите как обычно (ст. 346.11 НК РФ).

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ

(ред. от 18.03.2023)2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом). Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174. 1 настоящего Кодекса.

1 настоящего Кодекса.

Подрядчики-Налоговые льготы с продаж

Налоговый бюллетень СТ-130 (ТБ-СТ-130)

Версия для печати (PDF)

Дата выпуска: Обновлено 13 июня 2014 г.

Введение

Как подрядчик, вы, как правило, должны платить налог с продаж своим поставщикам, когда покупаете материалы и расходные материалы, и вы должны собирать налог с продаж за определенные работы, которые вы выполняете для своих клиентов. Если вы зарегистрированы для целей налогообложения с продаж, вы можете запросить зачет налога с продаж, который вы уплатили за некоторые материалы, которые вы используете на этих работах, и применить зачеты к налогу, который вы должны заплатить в своей налоговой декларации.

В этом бюллетене поясняется:

- какие виды работ имеют право на получение налогового кредита с продаж;

- какие типы материалов и расходных материалов имеют право на получение кредита;

- правил налога с продаж для материалов, используемых в проекте капитального ремонта;

- , когда вы можете претендовать на кредиты;

- как взять кредит; и

- какие документы вам нужны, чтобы доказать, что вы имеете право на получение кредита.

Вы можете подать заявление на возврат налога с продаж вместо кредита. Если вы не обязаны регистрироваться для уплаты налога с продаж, вы должны обратиться в Налоговый департамент за возвратом налога с продаж. Информацию о подаче заявления на возмещение налога с продаж см. в Налоговом бюллетене 9.0033 Как подать заявление на возврат налога с продаж и использования

(TB-ST-350).Любой зачет, указанный в вашей налоговой декларации, считается заявкой на зачет, должен быть обоснован и подлежит рассмотрению Налоговым управлением. 1

Право на получение кредита

Как правило, вы можете получить налоговый вычет по возврату, если вы:

- налог с продаж строительных материалов поставщику уплачен;

- передал эти материалы вашему клиенту в рамках налогооблагаемой услуги по ремонту, техническому обслуживанию или установке; и

- взимает налог с продаж с вашего клиента.

В большинстве случаев это означает, что вы можете получить кредит, если работа, которую вы выполняете, классифицируется как облагаемый налогом ремонт, техническое обслуживание или услуга по установке, но не когда она классифицируется как капитальный ремонт.

Субподрядчики

Если вы работаете в качестве субподрядчика, оказывающего налогооблагаемые услуги, вы должны быть зарегистрированы для целей налогообложения с продаж. Вы можете принять форму ST-120.1, Сертификат об освобождении от закупок подрядчика от генерального подрядчика вместо взимания налога с продаж. Вы по-прежнему имеете право на зачет налога с продаж, уплаченного за эти материалы, если работа квалифицируется как налогооблагаемая услуга по ремонту, техническому обслуживанию или установке.

Если вы являетесь субподрядчиком и не зарегистрированы для целей налогообложения с продаж, вы не можете принимать какие-либо сертификаты об освобождении, кроме формы ST-124, 9.0033 Акт капитального ремонта .

Материалы, используемые для налогооблагаемого ремонта, обслуживания или установки

Когда вы покупаете материалы у своего поставщика и эти материалы передаются вашему клиенту в рамках облагаемых налогом услуг по ремонту, техническому обслуживанию или установке, вы должны уплатить налог с продаж во время покупки. Однако налог, который вы уплатили за эти материалы, дает право на получение налогового кредита с продаж. Сюда входят такие материалы, как:

- фанера, гипсокартон, черепица и 2 x 4s;

- гвоздей, шурупов, болтов и скоб;

- электротехнические материалы;

- Сантехнические материалы; и

- ландшафтные материалы.

Вы не можете претендовать на зачет налога с продаж, уплаченного за материалы, расходные материалы или другие предметы, которые не были переданы вашему клиенту в рамках выполняемой вами работы. Это справедливо даже в том случае, если стоимость этих материалов, расходных материалов или других предметов была включена в счет, выставленный вашему заказчику за выполненную работу. Некоторые типичные элементы, используемые подрядчиками, за которые вы не можете получить кредит, включают:

Некоторые типичные элементы, используемые подрядчиками, за которые вы не можете получить кредит, включают:

- инструменты, такие как молотки, кисти и т. д.;

- расходные материалы, такие как наждачная бумага и мешки для мусора;

- сотовые телефоны, пейджеры и канцелярские принадлежности;

- тряпки;

- обмундирование, одежда и рабочая обувь;

- оборудование или инструменты, которые вы арендуете;

- газы, применяемые в сантехнике, сварке и т. д.; и

- транспортные средства и топливо, используемое в транспортных средствах

Это предметы, которые вы используете для выполнения работы и которые не считаются переданными клиенту, даже если вы оставляете эти предметы у клиента. Материалы должны стать частью облагаемых налогом услуг по ремонту, техническому обслуживанию или установке, чтобы иметь право на получение кредита.

Материалы, используемые в проекте капитального ремонта

Когда вы покупаете строительные материалы и расходные материалы для капитального ремонта, вы должны платить налог с продаж своему поставщику. Если ваш клиент предоставит вам должным образом заполненную форму ST-124, Свидетельство о капитальном ремонте , когда вы выставляете счет своему клиенту за работы по капитальному ремонту, вы не должны взимать с вашего клиента налог с продаж ни за материалы, ни за работу по проекту. . Поскольку вы использовали эти материалы для капитального ремонта, вы не можете получить кредит на налог с продаж или налог на использование, уплаченный вами за материалы, использованные для этих работ, за исключением определенных обстоятельств.

Если ваш клиент предоставит вам должным образом заполненную форму ST-124, Свидетельство о капитальном ремонте , когда вы выставляете счет своему клиенту за работы по капитальному ремонту, вы не должны взимать с вашего клиента налог с продаж ни за материалы, ни за работу по проекту. . Поскольку вы использовали эти материалы для капитального ремонта, вы не можете получить кредит на налог с продаж или налог на использование, уплаченный вами за материалы, использованные для этих работ, за исключением определенных обстоятельств.

Если вы взимаете налог с продаж с вашего клиента в счет оплаты капитального ремонта, потому что вы не получили должным образом заполненный сертификат капитального ремонта, вы должны уплатить эти деньги в налоговый департамент вместе с налоговой декларацией. Если ваш клиент позже предоставит вам правильно заполненный акт капитального ремонта и попросит вас вернуть налог с продаж, уплаченный вам клиентом, вы можете вернуть налог. Если вы уже подали налоговую декларацию и заплатили эту сумму в налоговый департамент, а затем вернули ее своему клиенту, вы можете подать заявку на возмещение или кредит в следующей налоговой декларации с продаж.

Если вы покупаете материалы в одном районе (округе/городе) Нью-Йорка и платите там местный налог с продаж, а затем используете материалы в другом районе этого штата, вы должны уплатить местный налог, причитающийся там, где вы используете материалы и материалы. вы должны взять кредит на местный налог, который вы заплатили при покупке этих материалов. Если местные налоговые ставки в двух местах одинаковы, вы не будете должны больше денег, но вы все равно должны сделать записи в своей налоговой декларации, чтобы убедиться, что кредит применяется к юрисдикции покупки, а налог уплачивается в пользу юрисдикция, в которой использовались материалы.

Если вы заплатили местный налог по более высокой ставке там, где приобрели материалы, а затем используете материалы в другом месте в этом штате с более низкой ставкой налога, вы получите чистый долларовый кредит или возмещение в сумма разницы между более высокой ставкой, которую вы заплатили, и более низкой ставкой, причитающейся в населенном пункте, где вы использовали материалы.

С другой стороны, если вы заплатили налог по местной ставке, которая ниже, чем ставка, в которой вы используете материалы, то вы должны будете платить более высокую ставку населению, где используются материалы.

Но в каждом из этих случаев (одинаковая местная ставка, ставка покупки в регионе выше, чем ставка использования в регионе, ставка покупки в регионе ниже, чем ставка в регионе использования), вы все равно должны получить кредит на первоначальный уплаченный местный налог и уплатить новый местный налог, чтобы убедиться, что местность, где используются материалы, получает выгоду от своего налога, а местность, которая первоначально получила налог, взимается.

Пример: Вы идете к своему поставщику в округе А, где действует ставка налога с продаж 7%, и покупаете 2 x 6 для сборки колоды. Вы берете пиломатериалы с собой, чтобы выполнить работу в графстве B, где ставка налога с продаж составляет 8%. Несмотря на то, что работа квалифицируется как капитальный ремонт, налог с продаж по-прежнему взимается с материалов в округе B по более высокой ставке, потому что это округ, где вы используете материалы. Когда вы подаете налоговую декларацию с продаж, вы должны заплатить 8% налога на использование, причитающегося за 2 x 6 на линии юрисдикции округа B, но вам разрешен налоговый кредит в размере 7% налога с продаж, который вы уплатили округу A.

Работа, выполняемая для освобожденных организаций и государственных учреждений

Если вы выполняете работу для освобожденной организации или государственного учреждения, вы не будете взимать налог с продаж с этой работы, будь то капитальный ремонт или ремонт и техническое обслуживание. Строительные материалы, передаваемые заказчику при выполнении работ, могут быть приобретены без уплаты налога с продаж по форме СТ-120.1, Сертификат об освобождении от закупок подрядчика . Если вы не использовали свидетельство об освобождении от уплаты налогов при покупке материалов, вы можете получить кредит на налог с продаж, уплаченный при покупке материалов, которые использовались в проекте. Вы не можете получить кредит на налог с продаж, уплаченный за другие товары, даже если они могут быть использованы на освобожденной работе.

Строительные материалы, передаваемые заказчику при выполнении работ, могут быть приобретены без уплаты налога с продаж по форме СТ-120.1, Сертификат об освобождении от закупок подрядчика . Если вы не использовали свидетельство об освобождении от уплаты налогов при покупке материалов, вы можете получить кредит на налог с продаж, уплаченный при покупке материалов, которые использовались в проекте. Вы не можете получить кредит на налог с продаж, уплаченный за другие товары, даже если они могут быть использованы на освобожденной работе.

Контракты с паушальной оплатой

Если вы заключаете договор на строительство с фиксированной ценой или имеете ранее существовавший договор с покупателем с единовременной оплатой, и в течение срока действия договора ставка налога штата или местного налога с продаж увеличивается, вы можете иметь право на получение кредита на дополнительный налог с продаж. вы платите за имущество, приобретенное после вступления в силу изменения тарифа, которое включено в проект.

Пример: Вы заключаете безотзывный договор в то время, когда ставка налога с продаж составляет 7%. В ходе реализации проекта ставка налога с продаж увеличивается до 8%. Вам придется платить 8% налога с продаж при будущих покупках строительных материалов, не имея возможности взимать с покупателя более высокую ставку для возмещения ваших расходов. В этих обстоятельствах вы можете потребовать кредит или возмещение дополнительного налога, уплаченного в размере 1% за те материалы, которые были приобретены после повышения ставки и использовались исключительно в этом контракте.

Другие ситуации, когда вы можете взять кредит

Если вы покупаете материалы и платите налог с продаж в Нью-Йорке, а затем используете эти материалы в работе за пределами штата Нью-Йорк, вам разрешается получить кредит на налог с продаж, уплаченный в Нью-Йорке.

Вы также можете взять кредит в следующих случаях:

- Вы по ошибке взимаете с клиента налог с продаж, а затем возвращаете ему сумму налога.

- Вы переплатили налог с продаж.

- Вы по ошибке уплатили налог с продаж.

Для получения дополнительной информации о зачете налога с продаж в этих трех случаях см. Налоговый бюллетень Налоговый кредит с продаж (TB-ST-810).

Розничная торговля подрядчиками

Иногда подрядчики осуществляют розничные продажи своим клиентам. Например, когда вы строите дом для кого-то, вы можете организовать покупку и доставку стиральной машины и сушилки для клиента. Если вы зарегистрированы для уплаты налога с продаж, эти товары можно приобрести без уплаты налога с продаж, используя форму ST-120.1, 9.0033 Свидетельство об освобождении от закупок подрядчика . Затем вам нужно будет собрать налог с продаж с покупателя при продаже стиральной машины и сушилки.

Если вы платите налог при покупке стиральной машины и сушилки, вы можете зачесть налог с продаж, уплаченный при покупке, в счет налога, взимаемого с покупателя. То же самое было бы верно, если бы вы перепродали остатки пиломатериалов или сантехники, которые вы не устанавливали.

Когда и как брать кредит

Вам разрешено взять кредит и вычесть сумму кредита из суммы налога с продаж, причитающейся при подаче налоговой декларации. Вы можете запросить кредит, если отправите веб-файл на возврат, см. 9.0033 Заявление о зачете налоговой декларации по веб-файлу . Любые заявленные кредиты должны быть указаны в соответствующей строке (строках) юрисдикции вашей декларации по налогу с продаж для юрисдикции, где налог был уплачен. Кроме того, вы должны заполнить страницу сведений о кредите или возмещении при отправке веб-файла, чтобы подтвердить кредит. (См. Требуемая документация ниже).

Налогооблагаемая продажа и налог, причитающийся с продажи, указываются в вашей налоговой декларации за период, когда работа была выполнена, даже если вы еще не получили оплату от своего клиента. Для некоторых заданий выполнение задания может занять больше одного отчетного периода.

Вы не можете получить кредит на налог, который вы уплатили за материалы во время покупки, пока вы не используете материалы при выполнении работы и не сообщите об этой продаже в своей декларации. Если вы покупаете определенные товары оптом и используете их в течение определенного периода времени, вам придется подождать и получить налоговый вычет с продаж, поскольку вы используете товары на работах, где вы взимаете налог с продаж со своего клиента. (См. примеры ниже.)

Если вы покупаете определенные товары оптом и используете их в течение определенного периода времени, вам придется подождать и получить налоговый вычет с продаж, поскольку вы используете товары на работах, где вы взимаете налог с продаж со своего клиента. (См. примеры ниже.)

Пример: Вас наняли перекрасить гостиную клиента. Это работа, где вы будете взимать налог с продаж клиентов. Вы идете к поставщику и покупаете краску за 50 долларов США и платите 8% налога с продаж (4 доллара США) на общую сумму 54 доллара США.

| Краска | 50,00 $ |

| Налог с продаж @ 8% | 4,00 |

| Всего | 54,00 $ |

Когда вы выставляете счет клиенту, вы берете плату за приобретенную краску. Для этого примера мы скажем, что обычно вы взимаете 15% надбавку к своим материалам. Вы также будете взимать плату за работу и 8% налога с продаж на всю сумму.

| Краска | 57,50 $ | (включая вашу разметку) |

| Труд | 600,00 | |

| Итого | 657,50 $ | |

| Налог с продаж @ 8% | 52,60 | |

| Плата за клиента | 710,10 $ |

На данный момент налог с продаж был уплачен дважды за одну и ту же краску; один раз, когда вы купили его у поставщика, и еще раз, когда вы берете плату с клиента за работу. Когда вы подаете налоговую декларацию с продаж, вы имеете право получить кредит на налог с продаж, который вы уплатили при покупке краски.

Все кредиты подлежат рассмотрению и утверждению Налоговым управлением.

Требуется документация

Вам потребуется документально подтвердить любой из кредитов, описанных выше, копиями следующих документов:

- счета-фактуры на покупку, показывающие налог с продаж, уплаченный вашему поставщику при покупке материалов;

- контрактов или счетов-фактур для вашего клиента за ваши услуги, документально подтверждающих материалы, которые были использованы для завершения проекта, или счета или счета-фактуры, показывающие, что материалы или расходные материалы были перепроданы в розничную продажу;

- договоров с клиентами, счетов или счетов-фактур, свидетельствующих о том, что оказанная услуга представляла собой ремонт, техническое обслуживание или установку; или

- любую другую документацию, в том числе копии свидетельств об освобождении от налогов, полученные от ваших клиентов, подтверждающие ваше право на зачет уплаченного налога.

Во всех счетах-фактурах на покупку должен быть отдельно указан причитающийся и уплаченный налог с продаж, а во всех счетах-фактурах клиентов должен быть отдельно указан собранный налог с продаж. Во всех контрактах, оформленных как контракты затраты плюс , должно быть четко указано, что оценка основана на затратах плюс , чтобы счета-фактуры покупки и продажи точно документировали причитающийся налоговый кредит с продаж.

Примеры Пример: Вы покупаете материалы на 100 долларов для использования в облагаемом налогом ремонте для клиента. Вы платите 100 долларов за материалы и 8 долларов в виде налога с продаж (100 долларов x 8%) своему поставщику. Затем вы выставляете клиенту счет на 100 долларов за материалы, 200 долларов за работу (всего 300 долларов) и взимаете с клиента 24 доллара в виде налога с продаж (300 долларов x 8%). Если это была единственная работа, которую вы выполняли за весь квартал, при подаче налоговой декларации через Интернет вы увидите 300 долларов налогооблагаемых продаж и 24 доллара к уплате налога. Затем вам разрешается вычесть сумму налога в размере 8 долларов, которую вы уже заплатили поставщику за те же самые материалы.

Затем вам разрешается вычесть сумму налога в размере 8 долларов, которую вы уже заплатили поставщику за те же самые материалы.

Пример: Мистер N нанял вас починить перила на его крыльце. Вы идете к местному поставщику и покупаете пиломатериалы за 90 долларов, гвозди за 20 долларов и новый молоток за 40 долларов и платите 10,50 долларов налога с продаж (7% от 150 долларов), что в сумме составляет 160,50 долларов. Вы берете с г-на N 200 долларов за работу, 75 долларов за материалы плюс 19,25 долларов налога с продаж (7% от общей суммы). Вы используете половину пиломатериалов и одну четверть гвоздей, купленных для ремонта перил. Вы также используете новый молоток, чтобы сделать ремонт. Вы имеете право на кредит в размере 3,50 долларов США (50 долларов США x 7%) за налог с продаж, уплаченный за материалы, которые были включены в перила (45 долларов США за пиломатериалы и 5 долларов США за гвозди). Налог с продаж, уплаченный при покупке молотка, не может быть зачтен.

| Ваши покупки: | Пиломатериалы | 90,00 $ |

| Гвозди | 20. 00 00 | |

| Молоток | 40,00 | |

| Итого | 150,00 $ | |

| Налог @ 7% | 10,50 | |

| Итого | 160,50 $ | |

| Счет на имя г-на Н. | Материалы | 75,00 $ |

| Труд | 200,00 | |

| Итого | 275,00 $ | |

| Налог @ 7% | 19,25 | |

| Итого | 294,25 $ |

Доступный вам кредит основан на стоимости материалов, а не на надбавке к вашим клиентам.

| Стоимость пиломатериалов, используемых в работе | 45,00 $ |

| Стоимость гвоздей, использованных в работе | 5,00 |

| Итого | 50,00 $ |

| Налог на использованные материалы @ 7% | 3,50 $ |

Через месяц вы используете оставшиеся пиломатериалы и гвозди для других работ по ремонту, техническому обслуживанию или установке. Теперь вы можете получить кредит на оставшуюся часть уплаченного вами налога с продаж (10,50–2,80 доллара за молоток – 3,50 доллара уже взятого кредита = 4,20 доллара оставшегося кредита), когда вы сообщаете о квитанциях по этим работам.

Теперь вы можете получить кредит на оставшуюся часть уплаченного вами налога с продаж (10,50–2,80 доллара за молоток – 3,50 доллара уже взятого кредита = 4,20 доллара оставшегося кредита), когда вы сообщаете о квитанциях по этим работам.

Когда вы отправляете веб-файл на возврат, вы должны заполнить страницу сведений о кредите или возврате, указав сумму кредита, на которую вы претендуете, а также всю подтверждающую документацию, включая копию счета-фактуры на покупку с указанием налога с продаж, уплаченного вашему поставщику, и копию счета-фактуры на имя г-на N, показывающего уплаченный налог с продаж.

Пример: После завершения ремонта крыльца, описанного в предыдущем примере, г-н N спрашивает, может ли он купить оставшиеся пиломатериалы и гвозди, потому что его сын хочет построить собачью будку. Вы соглашаетесь продать оставшиеся пиломатериалы и гвозди мистеру N с небольшой наценкой. Ваш счет г-ну N будет выглядеть так:

| Пиломатериалы | 55,00 $ |

| Гвозди | 15. 00 00 |

| Итого | 70,00 |

| Налог @ 7% | 4,90 |

| Всего | 74,90 $ |

Продажа пиломатериалов и гвоздей является розничной торговлей. Когда вы подаете налоговую декларацию за этот период, вы включаете 70 долларов США как часть налогооблагаемых продаж в свою декларацию и включаете 4,9 доллара США.0 как часть вашего налога с продаж. Затем вы можете запросить кредит на сумму 4,20 доллара США, которую вы заплатили в качестве налога с продаж своему поставщику. Когда вы отправляете веб-файл на возврат, вы также должны заполнить страницу сведений о кредите или возмещении, указав сумму кредита, на которую вы претендуете, вместе с копиями всей подтверждающей документации, включая ваш счет на покупку материалов и копию вашего счета на продажу, показывающую плата г-ну N.

Пример: г-н О нанимает вас, чтобы вы добавили целое крыльцо к его дому. Вы покупаете материалы за 650 долларов и платите 45,50 долларов налога с продаж (7%). Вы берете с г-на О 2700 долларов (2000 долларов за работу и 700 долларов за материалы). Поскольку это капитальный ремонт, вы не будете взимать с г-на О налог с продаж. Вы должны получить правильно заполненный Форма ST-124 , Свидетельство о капитальном ремонте , от г-на О для ваших записей. Вы не можете получить кредит на налог с продаж, уплаченный за материалы для работы, потому что вы не будете взимать налог с продаж со своего клиента. Налог с продаж, который вы заплатили своему поставщику за ваши материалы, является вашим расходом, и вы должны включить его как часть стоимости материалов в свое предложение для вашего клиента.

Вы покупаете материалы за 650 долларов и платите 45,50 долларов налога с продаж (7%). Вы берете с г-на О 2700 долларов (2000 долларов за работу и 700 долларов за материалы). Поскольку это капитальный ремонт, вы не будете взимать с г-на О налог с продаж. Вы должны получить правильно заполненный Форма ST-124 , Свидетельство о капитальном ремонте , от г-на О для ваших записей. Вы не можете получить кредит на налог с продаж, уплаченный за материалы для работы, потому что вы не будете взимать налог с продаж со своего клиента. Налог с продаж, который вы заплатили своему поставщику за ваши материалы, является вашим расходом, и вы должны включить его как часть стоимости материалов в свое предложение для вашего клиента.

Счет-фактура г-ну О может выглядеть так:

| Строительство нового крыльца | |

| Материалы | 700 долларов |

| Труд | 2 000 |

| Всего | 2700 долларов |

См. Документирование ваших кредитов и Документирование ваших кредитов – примеры для получения дополнительной информации.

Документирование ваших кредитов и Документирование ваших кредитов – примеры для получения дополнительной информации.

1 Этот бюллетень не распространяется на владельцев разрешений на прямые платежи. См. Налоговый бюллетень Разрешения на прямые платежи (TB-ST-163).

Примечание. Налоговый бюллетень — это информационный документ, предназначенный для предоставления общих рекомендаций на упрощенном языке по интересующей налогоплательщиков теме. Он точен на дату выпуска. Однако налогоплательщики должны знать, что последующие изменения в Законе о налогах или его интерпретации могут повлиять на точность Налогового бюллетеня. Информация, представленная в этом документе, не охватывает все ситуации и не предназначена для замены закона или изменения его значения.

Обновлено:

Налог на недвижимость | Услуги

Кто платит налог

Любой, кто владеет налогооблагаемой недвижимостью в Филадельфии, несет ответственность за уплату налога на недвижимость. Как правило, владелец недвижимости должен платить налоги на недвижимость. Тем не менее, любой, кто заинтересован в собственности, например, кто-то, проживающий в собственности, должен убедиться, что налоги на недвижимость уплачиваются.

Как правило, владелец недвижимости должен платить налоги на недвижимость. Тем не менее, любой, кто заинтересован в собственности, например, кто-то, проживающий в собственности, должен убедиться, что налоги на недвижимость уплачиваются.

Важные даты

Платежи подлежат уплате 31 марта. Как правило, Департамент доходов отправляет счета по налогу на недвижимость владельцам недвижимости в декабре.

Налоговые ставки, штрафы и сборы

Сколько это стоит?

Город Филадельфия и школьный округ Филадельфии облагают налогом всю недвижимость в городе. Для 2022 налогового года ставки следующие:

0,6317% (город) + 0,7681% (школьный округ) = 1,3998% (всего)

Сумма налога на недвижимость, которую вы должны уплатить, определяется стоимостью вашей собственности. , по оценке Управления оценки имущества (OPA). Если вы не согласны с оценкой вашего имущества, вы можете подать апелляцию в налоговую инспекцию (BRT). Апелляции должны быть поданы до первого понедельника октября года, предшествующего налоговому году, на который вы подаете апелляцию. (Например, чтобы оспорить повышение оценки вашего имущества, которое должно вступить в силу в 2020 налоговом году, вам нужно будет подать апелляцию до первого понедельника октября 2019 года..)

Апелляции должны быть поданы до первого понедельника октября года, предшествующего налоговому году, на который вы подаете апелляцию. (Например, чтобы оспорить повышение оценки вашего имущества, которое должно вступить в силу в 2020 налоговом году, вам нужно будет подать апелляцию до первого понедельника октября 2019 года..)

Что произойдет, если вы не заплатите вовремя?

Если вы не уплатите налоги на недвижимость до 31 марта, к основной сумме налога будут добавлены повышенные сборы, включая проценты. Эти сборы, которые в совокупности называются «дополнениями», начисляются по ставке 1,5% в месяц, начиная с 1 апреля и до 1 января следующего года.

Если налоги остаются неуплаченными на 1 января следующего года:

- К основному балансу добавляется максимум 15%.

- Налоги зарегистрированы просроченными.

- Залоговые обязательства предъявляются в размере общей суммы просрочки, включая доплаты.

- Городские власти могут начать процесс продажи вашего дома на распродаже шерифа.

Скидки и льготы

Есть ли у вас право на скидку?

Крайний срок уплаты налога на недвижимость — 31 марта.

Город Филадельфия также предлагает ряд программ помощи на основе дохода для проживающих в собственности домохозяйств и пожилых людей. Эти программы включают в себя:

- Соглашение об уплате налога на недвижимость, занимаемую владельцем (OOPA). Программа, основанная на доходах, для домовладельцев с просроченными налогами на недвижимость, которые могут претендовать на соглашение о ежемесячных платежах.

- Замораживание налога на недвижимость для пенсионеров с низким доходом. Программа для пенсионеров, основанная на доходах, которая «замораживает» налоги на недвижимость, чтобы они не увеличивались в будущем.

- Рассрочка налога на недвижимость. Квалифицированные домовладельцы могут платить налоги на недвижимость за текущий год до двенадцати ежемесячных платежей до 31 декабря.

- Программа для постоянных владельцев (LOOP).

Программа, основанная на доходах, для домовладельцев, у которых значительно повысилась оценка их имущества.

Программа, основанная на доходах, для домовладельцев, у которых значительно повысилась оценка их имущества. - Программа отсрочки уплаты налога на недвижимость. Программа, основанная на доходах, для домовладельцев с повышением налога на недвижимость на 15% и выше.

- Налоговые льготы для военнослужащих резерва и Национальной гвардии, которые служат за пределами Пенсильвании.

Pennsylvania также предлагает основанную на доходах программу для пенсионеров по налогу на недвижимость/программе возврата арендной платы. Посетите веб-сайт Содружества Пенсильвании, чтобы узнать о всех правах на участие и подробностях заявки. Вы также можете позвонить в окружное отделение Содружества в Филадельфии по телефону (215) 560-2056. Вам не нужна квитанция об уплате налога на недвижимость городу, чтобы подать заявление на получение скидки по налогу на недвижимость штата.

Можете ли вы быть освобождены от уплаты налога?

Городские власти предлагают ряд программ снижения и освобождения от налога на недвижимость. Эти программы включают в себя:

Эти программы включают в себя:

- Освобождение от участия в программе Homestead для всех домовладельцев в Филадельфии, заполнивших заявление. Эта программа снижает налогооблагаемую часть оценки вашего имущества на 45 000 долларов США, действующую для счетов по налогу на недвижимость за 2020 год и будущих лет.

- Скидки по налогу на имущество как для жилых, так и для коммерческих проектов. Снижение выбросов поощряет новое строительство или восстановление собственности, делая ее более доступной.

- Некоммерческие налоговые льготы для квалифицированных некоммерческих организаций.

- Страхование от катастрофических убытков для людей, чье имущество пострадало в результате пожара или другого стихийного бедствия. Чтобы квалифицироваться как катастрофический, ущерб должен привести к снижению стоимости имущества на 50% или более.

Содружество Пенсильвании также предлагает освобождение от налога на недвижимость для ветеранов-инвалидов, которое позволяет освободить дом ветерана от налога на недвижимость, если у ветерана есть инвалидность, связанная со службой.

Как оплатить

Оплатить онлайн

Оплатить онлайн через Налоговый центр Филадельфии , введя свой физический адрес или номер Управления оценки имущества (OPA). Вы можете проверить свой налоговый баланс и произвести платеж, перейдя по ссылке «Поиск недвижимости» на главной странице Налогового центра в разделе «Имущество».

Оплата по почте

Оплата по почте чеком или денежным переводом. Не забудьте приложить платежный ваучер к счету и указать тип налога и номер счета на чеке. Платежные ваучеры можно распечатать в Налоговом центре Филадельфии.

Отправляйте платежи с купоном по адресу:

Департамент доходов Филадельфии

P.O. Box 8409

Филадельфия, Пенсильвания

19101-8409

Оплата по телефону

Оплата по телефону (877) 309-3710. Если у вас возникли проблемы с телефонной системой, позвоните в службу поддержки по телефону (800) 487-4567.

Оплата лично

Оплата лично чеком или денежным переводом в одном из трех наших авторизованных платежных центров.

Программа, основанная на доходах, для домовладельцев, у которых значительно повысилась оценка их имущества.

Программа, основанная на доходах, для домовладельцев, у которых значительно повысилась оценка их имущества.