Как правильно рассчитать бизнес план начинающему предпринимателю

Без четкого пошагового планирования своих действий даже более-менее опытный бизнесмен может совершить массу ошибок. Поэтому расчет бизнес плана уже давно является важнейшим элементом воплощения в жизнь любого коммерческого проекта. Рассмотрим, в чем заключается эта операция.

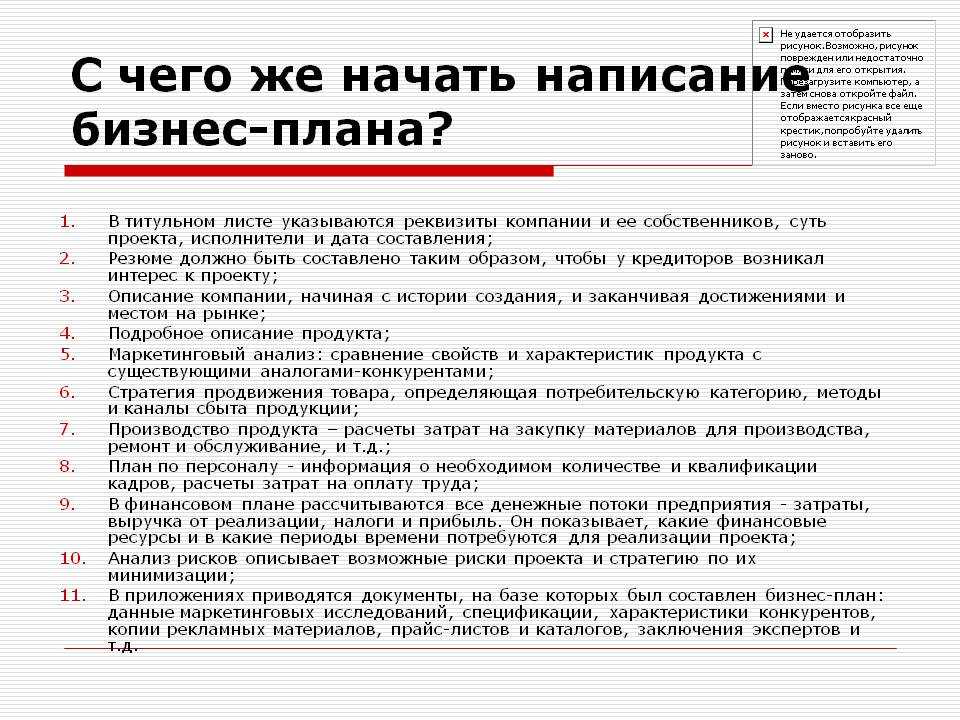

С чего начать

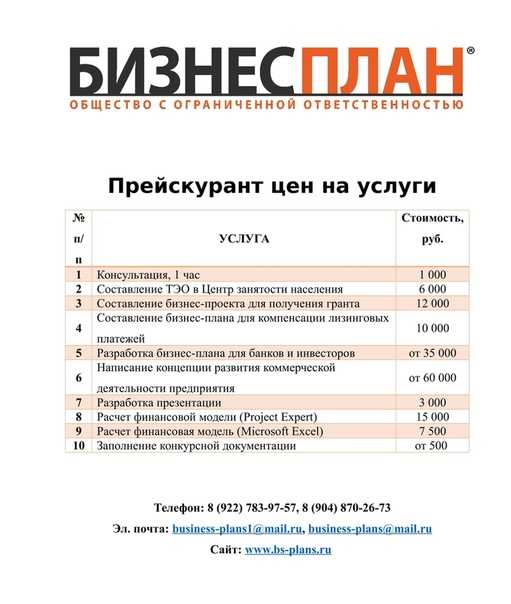

Тут не может быть двух мнений: начинать расчет бизнес-плана следует с тщательного обдумывания того, чем именно будет заниматься Ваша компания, кто окажется потребителем Ваших товаров и услуг, каким образом будет организован процесс управления, производства и реализации продукции. Но все это обычно эмпирические размышления, а для того чтобы бизнес стал по-настоящему прибыльным и Вы не разорились еще на первом этапе, необходимы и количественные подсчеты. Мы можем расчитать для Вас бизнес план, для этого заполните форму обратной связи.

Необходимые расходы

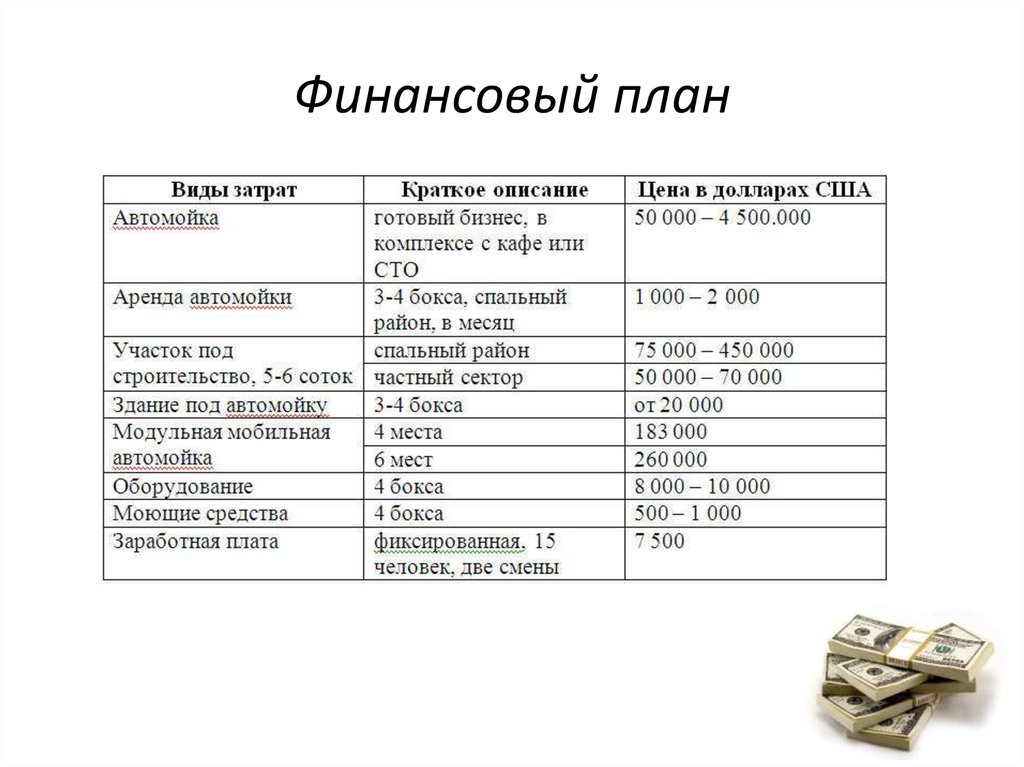

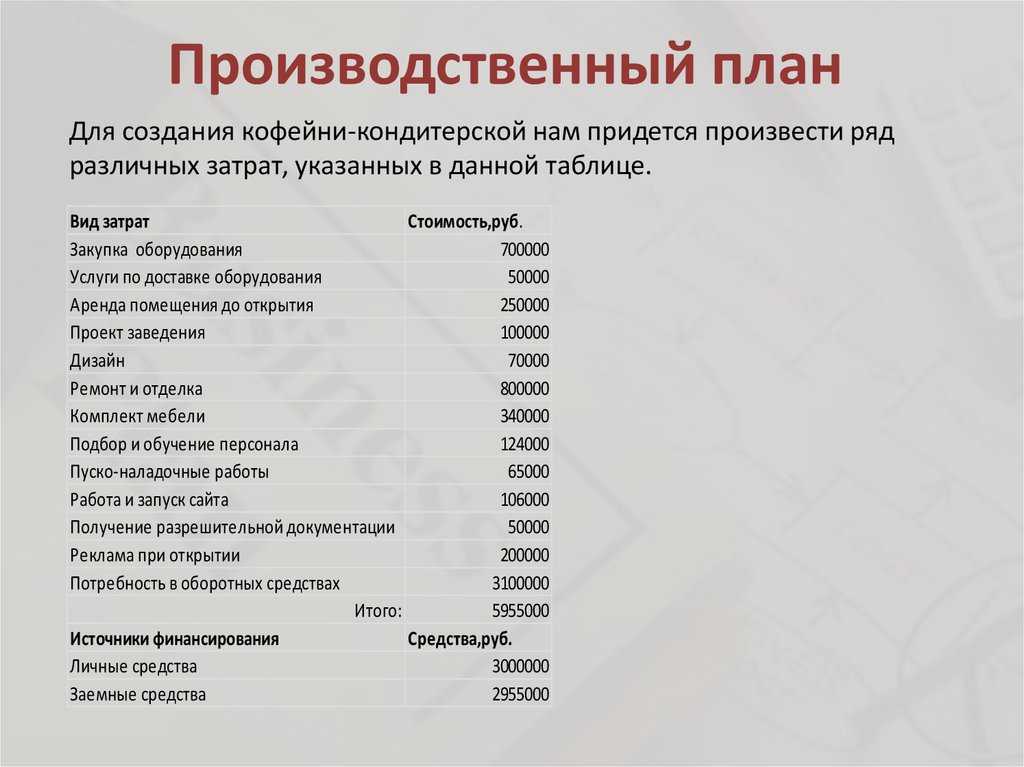

Выполняя расчет бизнес плана, каким бы видом деятельности не занималась бы Ваша компания, невозможно не учитывать следующие расходы:

• Закупка оборудования, которое обычно стоит довольно дорого и предусматривает безвозвратные инвестиции.

• Аренда помещения, относящаяся к категории постоянных затрат.

• Набор персонала. Тут важно учесть разновидность работы и ее режим (сменный или нет, временный или постоянный). Количество сотрудников чаще всего рассчитывается, исходя из необходимого объема получаемой продукции и производительности оборудования.

• Закупка материалов или сырья. Расходы на них определяются рыночной ценой, при этом, чтобы точно выполнить расчет бизнес-плана, четко разделяют предоплату и расчет по факту. В конце месяца подводятся итоги и высчитывается дебиторская задолженность.

• Транспортные и представительские расходы.

• Расходы на рекламное продвижение компании.

• Производство продукции. Чтобы заранее предсказать, какой объем товара будет готов за определенный период, просто перемножают такие показатели, как мощность оборудования, количество и продолжительность смен в сутки и число рабочих дней в месяц. В производственную себестоимость включают цену сырья и материалов, стоимость упаковки, затраты на электроэнергию и обслуживание оборудования.

• Реализация продукции. Здесь принимаются во внимание стоимость товара и его наиболее вероятный уровень продаж в зависимости от сезона, конкурентоспособности и других факторов внешнего рынка.

Вы можете узнать подробнее о том, что в себя включает реальный бизнес план.

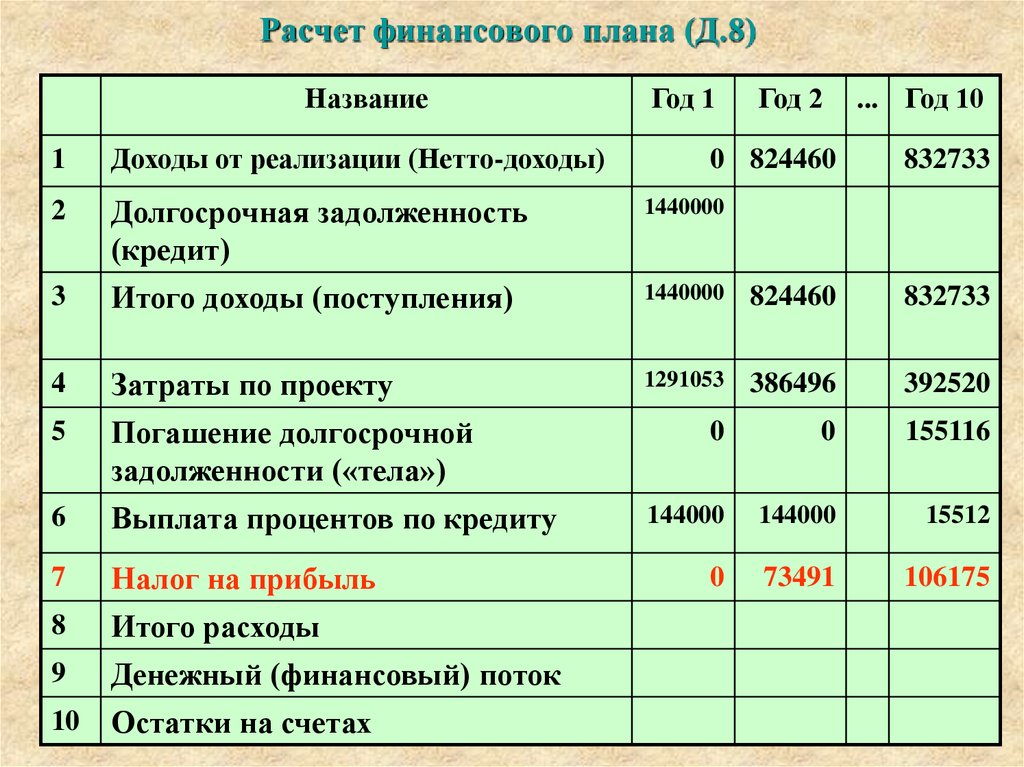

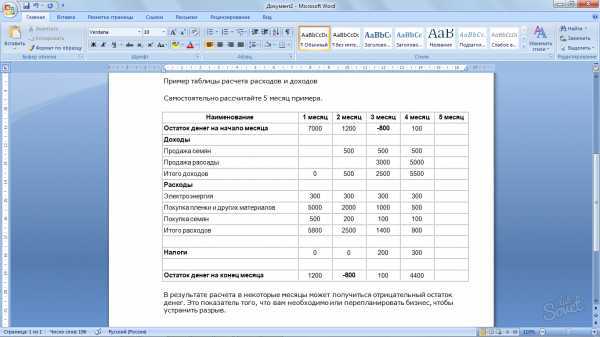

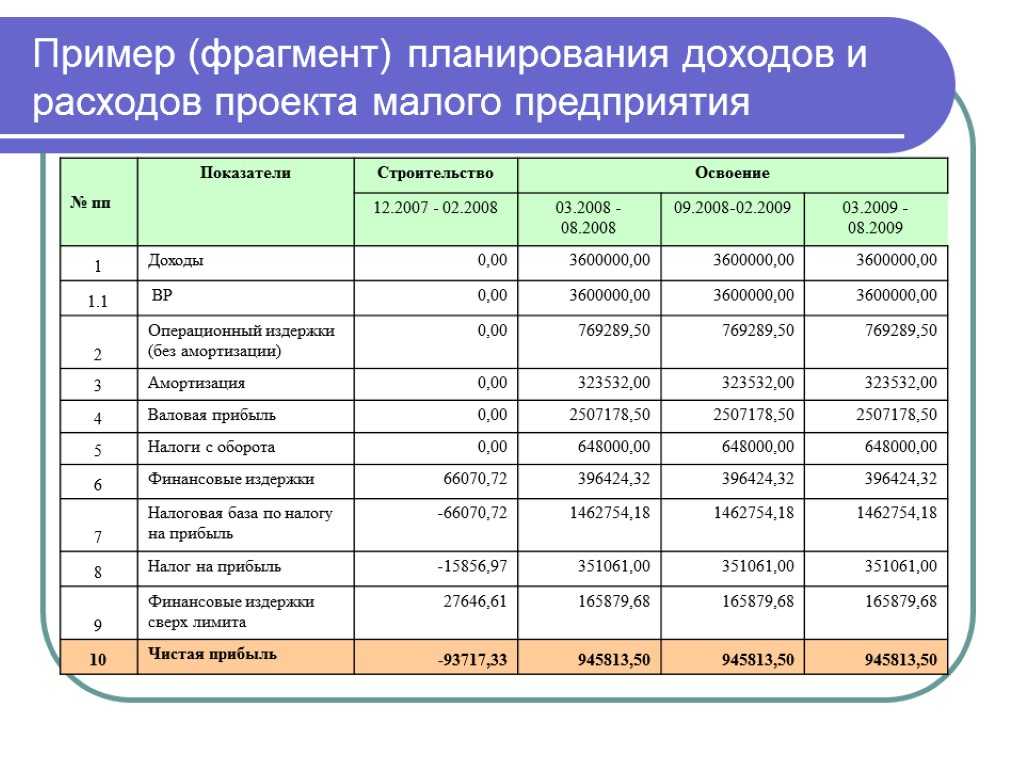

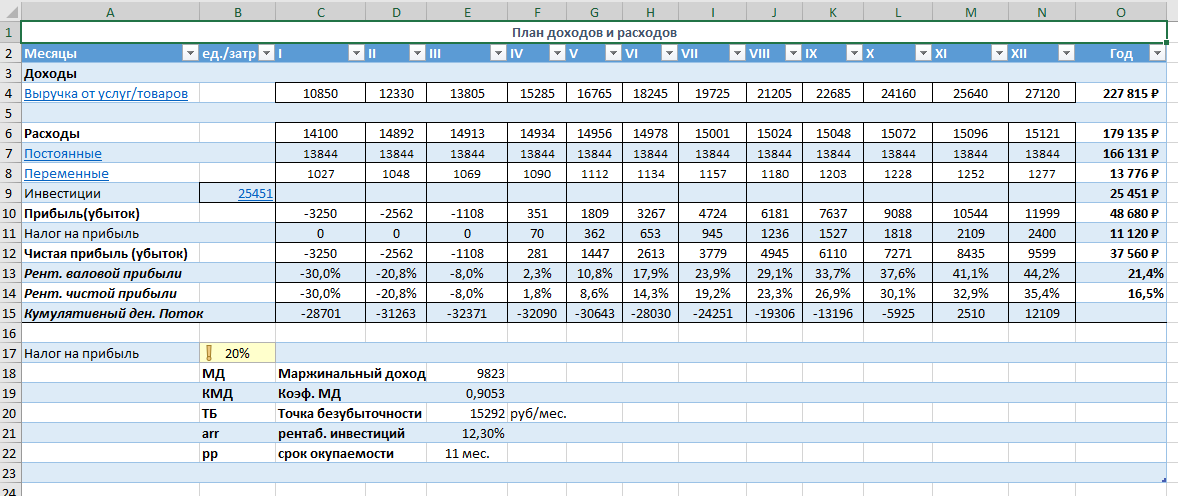

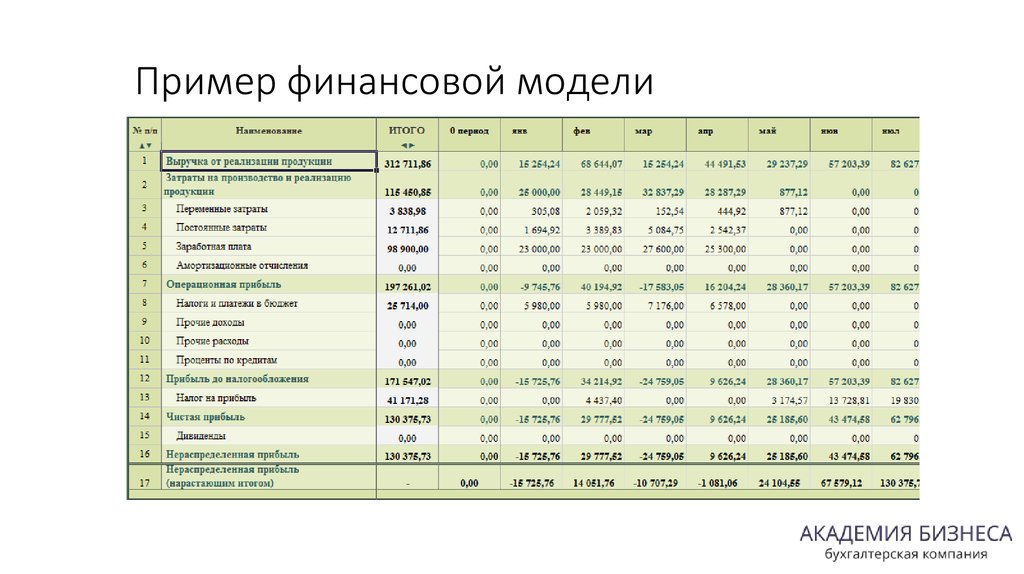

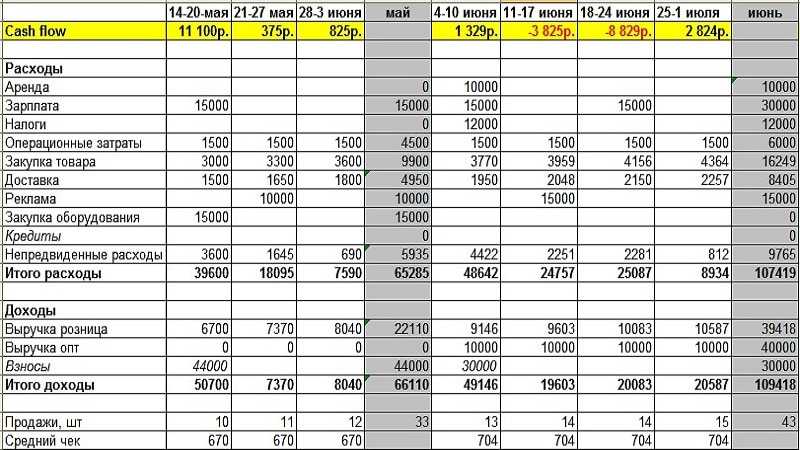

Создание таблицы

Когда записаны все основные расходы, которые делятся на единоразовые и постоянные (например, зарплата персоналу), мы вносим их в два отдельных листа электронной таблицы. На каждом из них присутствуют два столбца – статья затрат и сумма. При этом также делаются столбики для будущих месяцев. Ежемесячные затраты следует записывать так, чтобы расходы одного месяца прибавлялась к расходам предыдущего. Таким образом, проверяя расчет бизнес плана, мы уже сразу видим общую сумму, вложенную в дело по состоянию на такой-то месяц. Доходы также записываются таким же накопительным способом. Это дает возможность визуально увидеть соотношение прибыли с вложенными инвестициями и определить, стоит ли игра свеч.

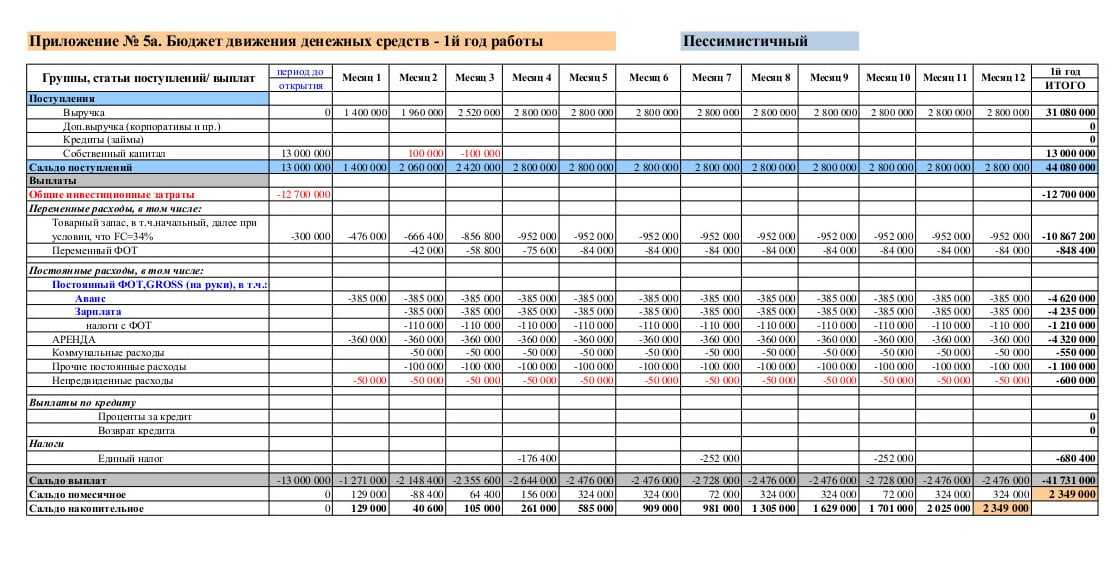

После этого можно попытаться спрогнозировать доходы. Для этого принимаем, что ежемесячные затраты остаются фиксированными, а выручка может существенно варьироваться. Просчитываются различные сценарии, например, если будет хорошо раскупаться только самая дешевая продукция или, наоборот, предусматривается ориентация только на обеспеченных клиентов. Выписывают количество продаваемых товаров или единиц услуги ежемесячно и их фиксированную цену. После этого в таблице создается строка с суммой дохода за данный месяц – и в итоге Вы получаете возможность оценить, насколько выгодным для Вас окажется тот или иной вариант.

Весь расчет бизнес-плана делается только с одной целью – определить максимально достижимую прибыль. Разница между доходом и расходами и инвестициями становится отчетливо заметной при подведении баланса. Когда последний станет положительным – можете поздравить себя с успешным воплощением своей мечты в жизнь.

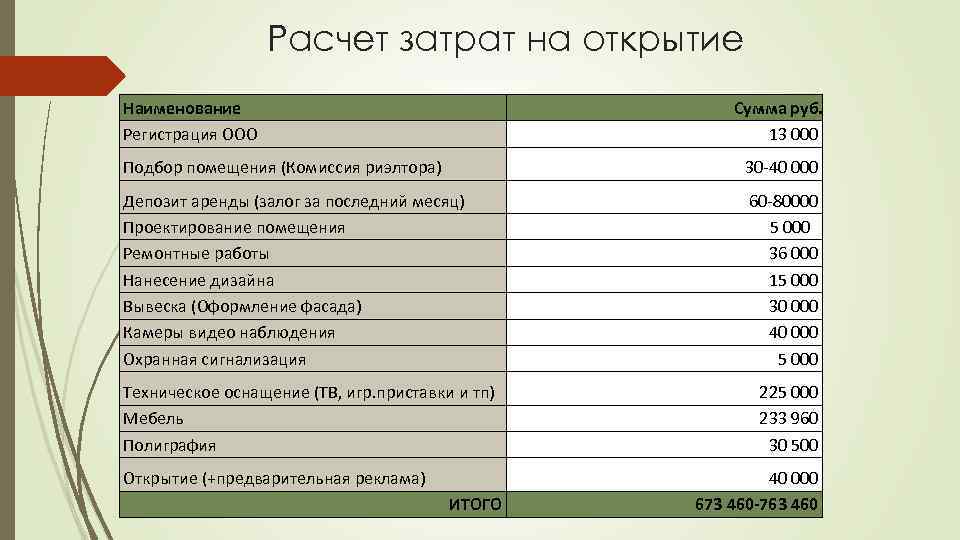

Как посчитать расходы при открытии бизнеса

Расчёт финансовых показателей, в том числе затрат — одна из основных частей бизнес-плана. Что нужно учитывать, а что нет, что и с чем складывать и что включать в потенциальные риски: рассказываем без углубления в термины бухучёта.

Что нужно учитывать, а что нет, что и с чем складывать и что включать в потенциальные риски: рассказываем без углубления в термины бухучёта.

Отделите стартовые затраты от ежемесячных

Стартовые затраты — единоразовые. К ним относится то, что вы один раз купите / на что потратите, и потом будете использовать на протяжении длительного периода времени. Например:

покупка помещения, если было принято решение отказаться от аренды;

ремонт и дизайн интерьера;

покупка оборудования;

регистрация ИП или юрлица, товарного знака, получение лицензий.

Бесплатный курс

Как найти деньги на проект

Стоит ли брать кредит, как найти инвестора, что такое краудфандинг и поможет ли государство — мы ответим на эти вопросы и разберёмся, какие финансовые возможности есть у молодых предпринимателей.

Перейти

Бесплатный курс

Стоит ли брать кредит, как найти инвестора, что такое краудфандинг и поможет ли государство — мы ответим на эти вопросы и разберёмся, какие финансовые возможности есть у молодых предпринимателей.

Перейти

Возьмём в пример открытие книжного магазина в арендованном помещении. К стартовым затратам такого проекта относятся:

дизайн-проект;

ремонт;

мебель, декор;

кассовая техника;

регистрация юрлица или ИП.

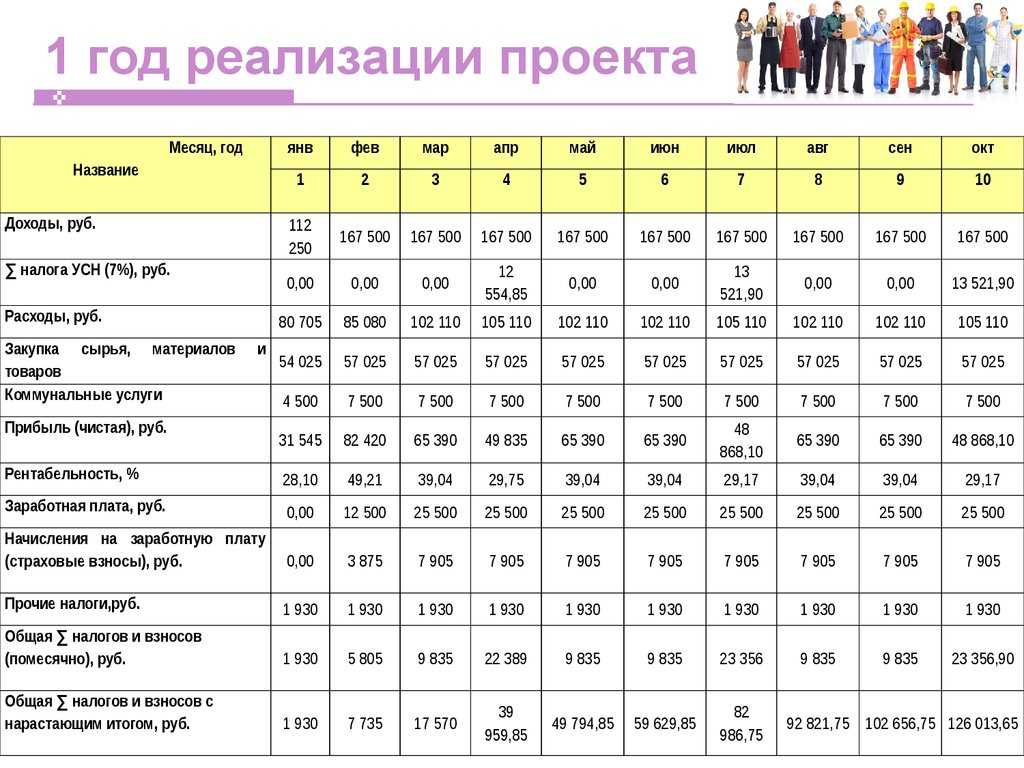

Рассчитывайте ежемесячные затраты на квартал или на полгода

Ни один бизнес не начинает приносить прибыль в первые месяцы работы — до окупаемости, когда доходы начнут покрывать расходы, может пройти от полугода до нескольких лет. Поэтому в первое время ежемесячные затраты вам тоже предстоит покрывать из своего кармана — или из кармана инвестора. К таким затратам относятся:

зарплата сотрудникам;

закупка сырья;

реклама и продвижение;

аренда помещения;

коммунальные платежи;

налоги.

Этот список — основной, для некоторых производств он шире, потому что приходится арендовать дополнительное оборудование или ежемесячно оплачивать транспортные расходы. Но, например, для книжного он базовый — если под закупкой сырья подразумевать обновление ассортимента.

Посчитать просто: укажите, сколько собираетесь тратить на каждую графу в месяц, ориентируясь при этом на средние зарплаты и другие реальные параметры. Получившиеся числа умножьте на три, а лучше — на шесть. Так вы будете знать, сколько средств вам придётся вложить из сбережений или из оборота на ежемесячные потребности в ближайший квартал или полугодие.

Если ваш бизнес связан с производством, делите затраты на постоянные и переменные

Постоянные затраты — те, которые не зависят от количества произведённых единиц товара. К ним относятся аренда, реклама, налоги (они зависят от дохода, т.е. количества реализованного, а не произведённого товара. А иногда вообще только от вида деятельности).

Переменные затраты — те, которые зависят от объёма произведённого товара: сырьё, зарплаты (при почасовой или сдельной оплате труда), коммуналка (если на производство вы тратите электричество, воду и т.д.). Рассчитать их можно, опираясь на количество сотрудников или мощность оборудования. Для этого составьте нормы производительности (опытным путём выясните, сколько один человек или один станок может производить в сутки), нормы расхода сырья (сколько материала требуется на единицу товара), учтите количество рабочих часов и расход других ресурсов вроде электричества. Это полезно не только для составления сметы расходов и подготовки бизнес-плана, но и для правильной организации производства.

Для этого составьте нормы производительности (опытным путём выясните, сколько один человек или один станок может производить в сутки), нормы расхода сырья (сколько материала требуется на единицу товара), учтите количество рабочих часов и расход других ресурсов вроде электричества. Это полезно не только для составления сметы расходов и подготовки бизнес-плана, но и для правильной организации производства.

Никогда не вписывайте цифры наобум — и не преуменьшайте потенциальные расходы

Соблазн взять примерные цифры для подсчёта расходов очень велик. В конце концов, если вы пока не выбрали помещение — как определить, сколько составит его аренда и коммуналка?

Выход есть даже в такой ситуации: определитесь с районом и улицей, свяжитесь с арендаторами помещений на ней и задавайте им каверзные вопросы про стоимость аренды, состояние коммунальных систем и многое другое. Возможно, не все пойдут на контакт, но даже на основании одного-двух честных ответов можно будет спрогнозировать, во сколько вам обойдётся помещение.

Если соберётесь округлять — округляйте всегда в бОльшую сторону, а когда оформите аренду и выясните точную её стоимость, обязательно скорректируйте смету расходов.

Если соберётесь округлять — округляйте всегда в бОльшую сторону, а когда оформите аренду и выясните точную её стоимость, обязательно скорректируйте смету расходов.Аналогично, на основе реальных цен, нужно рассчитывать затраты на оборудование, материалы и всё остальное. Чтобы заложить правильную сумму на уплату налогов, заранее выберите режим налогообложения и способ расчёта, а заодно посмотрите, сколько раз в год придётся их платить. Это поможет понять, сможете ли вы выделять на налоги часть выручки или какую-то сумму на эти цели придётся отложить заранее.

Также необходимо составить план продвижения и рекламы, определить, сколько это стоит и кто этим будет заниматься: на SMMщика или маркетолога тоже понадобятся деньги.

Никогда не занижайте объём расходов — это приведёт к неверным ожиданиям у вас или у потенциального инвестора и увеличит шанс провала в разы. А лучше заложите дополнительную сумму на непредвиденные траты — если она окажется невостребованной, вам же будет лучше.

Отдельно учтите возможные риски и потери — это тоже потенциальные расходы

Сразу продумайте, что может повлиять на ваш финансовый результат отрицательно. Это могут быть совсем неочевидные вещи: например, появление нового налога или увеличение ставок по текущим. Конечно, это сложно предугадать, но в плане подсчёта расходов лучше быть пессимистом.

Помимо налогов и сборов к таким отрицательным факторам относятся, например, изменение арендной ставки, повышение коммунальных платежей, которое происходит почти каждый год. Если вы планируете увеличивать штат в течение первого года, лучше впишите это в расходы на фонд оплаты труда заранее.

Потенциальные риски не обязательно включать в первоначальные затраты, можно поступить, как с амортизацией, и раскидать их по месяцам: если никаких потерь не произойдёт, компания окажется в плюсе.

5 простых шагов для определения стартовых затрат | Chase for Business

Когда вы планируете начать бизнес, легко запутаться в цифрах. Четкое представление о том, сколько стартовых денег вам понадобится, очень важно, чтобы избежать проблем с денежными потоками, пока ваш бизнес не начнет приносить прибыль.

Четкое представление о том, сколько стартовых денег вам понадобится, очень важно, чтобы избежать проблем с денежными потоками, пока ваш бизнес не начнет приносить прибыль.

Когда вы контролируете свои расходы, вы можете получить необходимое финансирование, спланировать рост бизнеса и многое другое. Узнайте, как рассчитать начальные затраты для вашего малого бизнеса за пять шагов.

Зачем мне знать стартовые затраты?

Расчет стартовых затрат дает вам больше, чем просто душевное спокойствие. Знание того, сколько денег вам нужно для начала, может вам помочь:

- Напишите свой бизнес-план.

- План роста. Как только вы распланируете свои финансы, вы сможете создать стратегию роста бизнеса.

Знание ваших затрат необходимо для определения того, когда вы можете позволить себе разработку новых продуктов, наем большей команды или открытие нового офиса.

Знание ваших затрат необходимо для определения того, когда вы можете позволить себе разработку новых продуктов, наем большей команды или открытие нового офиса. - Подать заявку на финансирование. Независимо от того, хотите ли вы открыть кредитную линию или получить кредит Управления малого бизнеса (SBA), большинство кредиторов спросят о ваших расходах. С вашим списком расходов и активов вы можете четко показать, почему вам нужно подать заявку на финансирование.

- Ищите инвесторов. Если вы хотите сотрудничать с инвесторами или венчурными компаниями, вам нужны подробные финансовые данные. Инвесторы часто просят показать ваши начальные затраты и расходы, чтобы рассчитать, как скоро они смогут вернуть свои деньги.

Как рассчитать стартовые затраты

Суммирование затрат на открытие малого бизнеса требует исследований и математики. Выполните следующие пять шагов, чтобы оценить свои стартовые расходы.

1. Определите свои расходы

Начните с записи уже понесенных начальных затрат, но не останавливайтесь на достигнутом. Изучите расходы, с которыми вы, вероятно, столкнетесь по мере приближения вашей компании к запуску. Подумайте об этих стандартных начальных расходах:

- Сборы за регистрацию бизнеса: Если вы не являетесь индивидуальным предпринимателем, вам необходимо зарегистрировать свой бизнес в штате. Большинству стартапов приходится выбирать бизнес-структуру и подавать документы государственному секретарю.

- Бизнес-лицензии: Многие штаты требуют лицензирования определенных видов бизнеса. Например, вам может потребоваться заплатить за лицензию, если вы вещаете онлайн или по телевидению, или если вы заботитесь о детях или домашних животных.

- Оборудование: Большинству предприятий требуется определенный тип оборудования для производства продукции или выполнения повседневных задач.

Сложите расходы вашей компании на такие предметы, как компьютеры, смартфоны, транспортные средства и производственные системы.

Сложите расходы вашей компании на такие предметы, как компьютеры, смартфоны, транспортные средства и производственные системы. - Расходные материалы: Большинство предприятий также покупают предметы первой необходимости, от ручек и скрепок до бумаги для принтера и картриджей.

- Консультанты: Учитывайте сборы, которые вы, возможно, платите другой компании за предоставление консультаций или помощь в разработке стратегии. Другие примеры включают работу с управленческим аналитиком или экспертом по подбору персонала.

- Заработная плата: Эта сумма должна включать в себя то, что вы платите своим сотрудникам и руководству, а также себе.

- Страховка: Рассчитайте как расходы на медицинское страхование, так и любую необходимую страховку для бизнеса.

- Офис: Независимо от того, арендуете ли вы офисные помещения или платите за склад, обратите внимание на эти расходы.

- Запасы: Если ваша компания продает товары, учитывайте затраты на хранение запасов на складе.

- Маркетинг: Рассчитайте свои потенциальные затраты на маркетинг вашего бизнеса. Вы можете включать управление социальными сетями, партнерство с влиятельными лицами или рекламу через традиционные каналы, такие как радио, печать или телевидение.

- Веб-сайт: Не забывайте учитывать расходы на разработку и обслуживание вашего веб-сайта, а также на создание для него контента.

- Налоги: Каждое предприятие платит подоходный налог. В зависимости от вашего бизнеса, вы также можете платить налог с продаж или налог на заработную плату.

- Бухгалтер: Компании любого размера часто полагаются на бухгалтеров в вопросах составления финансовых книг, подготовки налоговых деклараций и отчетов.

- Юридический: Учитывайте гонорар, который вы платите юристу за составление договоров или за помощь в соблюдении отраслевых норм.

2. Оцените свои расходы

После того, как вы составили список потребностей вашего бизнеса, отметьте среднюю стоимость для каждой категории.

Обратитесь в государственные учреждения вашего штата, чтобы узнать, сколько стоит регистрация бизнеса и лицензионные сборы. Чтобы оценить стоимость оборудования и расходных материалов, вы можете делать покупки в Интернете или запросить предложение у поставщика.

Для других стандартных расходов вы можете выбрать определенный процент от общего бюджета. Например, многие стартапы выделяют до 10% на маркетинг и не менее 20% на бизнес-налоги.

3. Посчитайте

После оценки ваших расходов разделите список на разовые и текущие расходы. Убедитесь, что все текущие расходы отражают среднемесячное значение. Сложите свои разовые расходы и умножьте текущие расходы на количество месяцев до запуска.

Общая сумма представляет собой предполагаемые начальные расходы. Например, ваш список может выглядеть так:

Единовременные расходы

- Плата за регистрацию предприятия

- Бизнес-лицензии

- Оборудование

Текущие расходы

- Поставки

- Консультанты

- Расчет заработной платы

- Страхование

- Офис

- Инвентарь

- Маркетинг

- Веб-сайт

- Налоги

- Бухгалтер

- Юридический

4.

Добавьте подушку безопасности

Добавьте подушку безопасностиДаже при наличии бизнес-плана ваш стартап может столкнуться с задержками и неудачами. Убедитесь, что у вас достаточно средств, чтобы поддерживать стартап на плаву, предоставив вашим расходам дополнительную подушку безопасности. Рассмотрите бюджет, достаточный для поддержания вашего бизнеса на срок до 12 месяцев после намеченной даты запуска.

5. Заставьте цифры работать

Наконец, выполните расчеты. Учитывайте постоянные и переменные затраты, чтобы установить структуру ценообразования для ваших продуктов и услуг. Включите свои начальные затраты в свой бизнес-план, чтобы оценить, когда ваша компания станет прибыльной. Вы также можете использовать свою ведомость расходов, чтобы узнать, какие варианты финансирования доступны для вас от банков, инвесторов и фирм венчурного капитала.

Начните свой бизнес на прочной основе

Запуск бизнеса требует от вас дисциплинированного пути с бесчисленными изгибами и поворотами. Вы можете увеличить свои шансы на победу в игре стартапов, потратив время на расчет своих затрат и управление своими бизнес-расходами.

Вы можете увеличить свои шансы на победу в игре стартапов, потратив время на расчет своих затрат и управление своими бизнес-расходами.

Встретьтесь с местным банкиром, чтобы узнать, как открытие счета в банке может помочь вам правильно начать работу.

Только для ознакомительных/образовательных целей. Мнения, выраженные в этой статье, могут отличаться от мнений других сотрудников и отделов JPMorgan Chase & Co. Описанные мнения и стратегии могут не подходить для всех и не предназначены для использования в качестве конкретных рекомендаций. рекомендация для любого человека. Вы должны тщательно обдумать свои потребности и цели, прежде чем принимать какие-либо решения, и проконсультироваться с соответствующим(и) специалистом(ами). Перспективы и прошлые результаты не являются гарантией будущих результатов.

JPMorgan Chase Bank, N.A. Член FDIC. Equal Opportunity Lender, © 2023 JPMorgan Chase & Co.

Как оценить реалистичные затраты на открытие бизнеса — Руководство 2022 г.

Сколько будет стоить начать свой бизнес? Трудно сказать наверняка, но важно, чтобы вы начали планировать заранее, чтобы избежать любых непредвиденных расходов.

Чтобы начать успешный бизнес, нужно подготовиться. И хотя вы, возможно, не знаете точно, каковы будут эти расходы, вы можете и должны начать исследовать и оценивать, сколько будет стоить начать свой бизнес.

Каковы затраты на запуск?

Затраты на запуск — это расходы, понесенные до начала работы предприятия. Это счета и расходы, которые вам нужно будет покрыть до запуска вашего бизнеса. В то время как каждый бизнес должен будет учитывать определенные начальные затраты, ваш бизнес, как правило, подпадает под организацию, основанную на кирпичах и минометах, в Интернете или на основе услуг.

Зачем рассчитывать начальные затраты?

Как и ваш бизнес-план, оценка ваших начальных затрат является частью построения дорожной карты для вашего бизнеса. Даже приблизительная оценка может помочь вам избежать ненужных рисков и не сбиться с курса в более нестабильные месяцы.

Все еще не уверены, что вам следует изучить свои стартовые затраты? Вот еще несколько причин, по которым вам следует рассчитать стартовые расходы.

Каждый бизнес индивидуален

Каждая отрасль и бизнес требуют совершенно разных расходов, а это означает, что не существует простой формулы для расчета начальных затрат. Но это не значит, что вы не можете сделать обоснованное предположение, которое точно отражает потребности вашего бизнеса.

Компании SaaS, например, может потребоваться учитывать дополнительные онлайн-инструменты или расходы на сервер, чтобы поддерживать работоспособность своего сайта. Но магазин одежды, физический или онлайн, должен будет учитывать физические запасы и расходы на доставку.

Создание прочного фундамента

Многие люди недооценивают стартовые затраты и начинают свой бизнес бессистемно и незапланированно. Это может работать в краткосрочной перспективе, но, как правило, его гораздо сложнее поддерживать. Управлять начальными затратами практически невозможно, пока вы не рассчитаете их точно, а клиенты часто настороженно относятся к совершенно новым предприятиям с импровизированной логистикой.

Составьте свой финансовый план

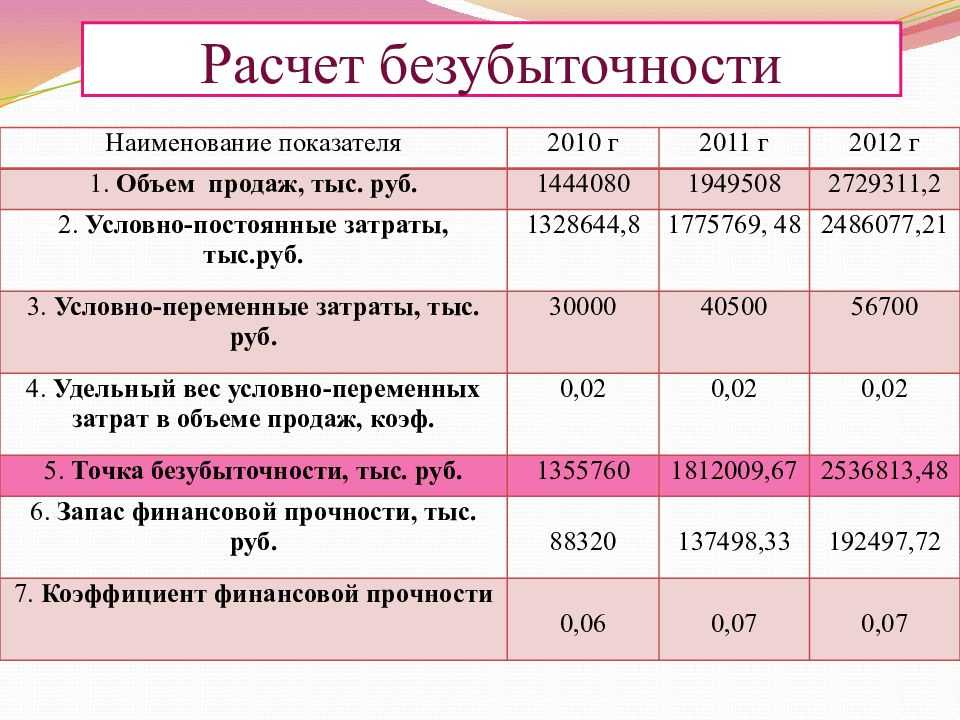

Ваш финансовый план представляет собой обзор текущих финансовых показателей вашего бизнеса и прогнозов роста. Наличие реалистичных начальных затрат, даже если это просто оценки, является одним из ключевых элементов построения жизнеспособного финансового плана. Понимание того, что потребуется, чтобы начать свой бизнес, может помочь вам:

- Оценка прибыли

- Проведение анализа безубыточности

- Расширение взлетно-посадочной полосы вашего бизнеса

- Определение потенциальных налоговых вычетов

Чтобы успешно использовать свой финансовый план, вам необходимо постоянно пересматривать его на протяжении всей жизни вашего бизнеса. Имея эти ранние оценки стартапов, вы получите базовый уровень, на который вы сможете ссылаться во время этих обзоров. Через несколько месяцев работы вы узнаете, реалистичны ли ваши оценки или вам нужно внести какие-либо коррективы.

Обеспечение ссуд и привлечение инвесторов

Инвесторы и кредиторы хотят понять план развития вашего бизнеса. Вы должны быть готовы ответить на вопросы о вашей бизнес-модели, источниках дохода, прогнозах роста и первоначальных затратах на запуск. Они должны видеть, что ваш бизнес жизнеспособен и что вы тщательно изучили, что потребуется для запуска, работы и роста.

Вы должны быть готовы ответить на вопросы о вашей бизнес-модели, источниках дохода, прогнозах роста и первоначальных затратах на запуск. Они должны видеть, что ваш бизнес жизнеспособен и что вы тщательно изучили, что потребуется для запуска, работы и роста.

В этом случае необходимо иметь реалистичные начальные затраты. А возможность показать, как, по вашему мнению, расходы будут меняться или оставаться неизменными с течением времени, даст им лучшее представление о том, как вы собираетесь управлять своим бизнесом.

Как определить свои начальные расходы

Как и при разработке вашего бизнес-плана или прогнозировании ваших первоначальных продаж, это смесь исследования рынка, тестирования и обоснованных предположений. Вы должны соответствующим образом скорректировать, основываясь на фактических результатах с течением времени.

Если вам нужна отправная точка, посмотрите на своих конкурентов и отраслевые ориентиры для конкретных категорий расходов. Вы не хотите напрямую копировать расходы, которые вы найдете, но подтвердите, имеют ли ваши оценки смысл, основанный на текущих рыночных факторах. Вы можете обнаружить, что у вас есть конкурентное ценовое преимущество, основанное на здоровых отношениях с поставщиками, или общие расходы, которых вы можете избежать, основываясь на своей бизнес-модели.

Вы можете обнаружить, что у вас есть конкурентное ценовое преимущество, основанное на здоровых отношениях с поставщиками, или общие расходы, которых вы можете избежать, основываясь на своей бизнес-модели.

Теперь, возможно, вы все еще задаетесь вопросом, как мне на самом деле оценить реальные начальные затраты для моего бизнеса? Начните с составления этих трех простых списков.

1. Начальные расходы

Это расходы или первоначальные расходы, которые возникают до того, как вы запустите компанию и начнете приносить доход. Их следует разделить на разовые и текущие расходы. Разделив их таким образом, вы можете дать себе более точную оценку того, что потребуется для запуска вашего бизнеса. Вот некоторые общие расходы, которые следует учитывать в обеих категориях:

Одноразовые расходы

- разрешения и лицензии

- Плата за включение

- Дизайн логотипа

- Дизайн веб-сайта

- Брош и печать визитной карточки

- . .

- Аренда

- Заработная плата

- Налоги

- Юридические услуги

- Кредитные платежи

- Страховые платежи

- Коммунальные услуги

- Маркетинговые расходы

- Начальный инвентарь

- Компьютеры или другое техническое оборудование

- Офисное оборудование

- Офисная мебель

- Транспортные средства

- Инвестиции: то, что вы или кто-либо еще вкладываете в компанию. Он заканчивается как оплаченный капитал в балансе. Это классическая концепция инвестиций в бизнес, когда вы становитесь владельцем компании, рискуете деньгами в надежде получить деньги позже.

- Кредиторская задолженность: долги, которые не погашены или должны быть выплачены через определенное время в соответствии с вашим балансовым отчетом. Как правило, это означает задолженность по кредитной карте. Это число становится начальным балансом вашего баланса.

- Текущие займы: Стандартный долг, займы в банках, Администрации малого бизнеса или другие текущие займы.

- Прочие краткосрочные обязательства: дополнительные обязательства, по которым не начисляются проценты. Здесь вы размещаете кредиты от основателей, членов семьи или друзей.

Текущие расходы

Это лишь небольшая часть потенциальных расходов, которые вам необходимо учитывать. Некоторые останутся фиксированными, другие будут работать как переменные затраты, а некоторые могут меняться со временем. Изложив их таким образом с самого начала, вы сможете лучше отслеживать свои расходы и со временем определять любые естественные варианты сокращения затрат.

2. Стартовые активы

Это расходы, связанные с долгосрочными активами, приобретенными для того, чтобы начать свой бизнес. Хотя наличные деньги в банке являются основным активом стартапа (о них мы поговорим подробнее позже), есть и другие общие активы, в которые вам, возможно, придется инвестировать:0003

Зачем разделять активы и расходы?

Теперь есть причина разделить расходы на активы и расходы. Расходы вычитаются из дохода, поэтому они уменьшают налогооблагаемый доход. Активы, с другой стороны, не вычитаются из дохода.

Расходы вычитаются из дохода, поэтому они уменьшают налогооблагаемый доход. Активы, с другой стороны, не вычитаются из дохода.

Первоначально разделив их, вы потенциально сэкономите деньги на налогах. Кроме того, точно учитывая расходы, вы можете избежать завышения своих активов в балансе. Хотя, как правило, наличие большего количества активов выглядит лучше, наличие бесполезных или необоснованных активов только раздувает ваши книги и потенциально делает их неточными.

Перечисление их по отдельности является хорошей практикой при открытии бизнеса и ведет к последней части, которую следует учитывать при определении стартовых затрат.

3. Денежные средства, необходимые для начала работы

Потребность в наличных деньгах — это примерная сумма денег, которая должна быть на расчетном счете вашей начинающей компании при ее открытии. Как правило, ваш денежный баланс на дату начала представляет собой деньги, которые вы привлекли в качестве инвестиций или кредитов, за вычетом денежных средств, которые вы тратите на расходы и активы.

Это последняя часть головоломки, с которой вам нужно начать. Когда вы строите свой план, следите за прогнозами денежных потоков. Если ваш денежный баланс падает ниже нуля, вам необходимо увеличить финансирование или сократить расходы.

Сколько наличных вам нужно?

Многие предприниматели решают, что хотят собрать больше денег, чем им нужно, чтобы у них оставались деньги на непредвиденные расходы. Хотя это имеет смысл, когда вы можете это сделать, инвесторам это трудно объяснить. Внешние инвесторы не хотят давать вам больше денег, чем вам нужно, потому что это их деньги.

Вы можете обратиться к экспертам, которые порекомендуют покрыть расходы на сумму от шести месяцев до года за счет стартовых денег. Это хорошо с точки зрения концепции и было бы здорово для душевного спокойствия, но это редко практично. А это мешает вашим оценкам и размывает их ценность.

Для более точной оценки того, что вам действительно нужно в вашем начальном балансе наличности, вы подсчитываете дефицит расходов, которые вы, вероятно, понесете в первые месяцы бизнеса. Исходя из этого, оцените, сколько денег вам понадобится для продвижения вперед, пока вы не достигнете устойчивой точки безубыточности через несколько месяцев и даже лет после открытия.

Исходя из этого, оцените, сколько денег вам понадобится для продвижения вперед, пока вы не достигнете устойчивой точки безубыточности через несколько месяцев и даже лет после открытия.

Как рассчитать, сколько будут стоить ваши расходы

Теперь, когда у вас есть потенциальные активы, расходы и стартовые деньги, пришло время собрать их вместе, чтобы оценить полные начальные затраты. Есть два потенциальных метода, которые вы можете использовать для разработки этих оценок.

Более традиционный метод, который я называю методом рабочего листа, включает создание отдельных рабочих листов для начальных затрат и начального финансирования.

Более инновационный вариант, который мы используем в нашем программном обеспечении LivePlan, упрощает это за счет непрерывной оценки расходов, приобретения активов и финансирования для управления денежными потоками как непрерывным процессом. Каждый вариант действителен, поэтому давайте углубимся в то, как выполнять каждый метод.

Традиционный метод — Лист запуска

Традиционный метод использует лист запуска, как показано на рисунке ниже, для планирования первоначального финансирования. Пример здесь для розничного магазина велосипедов. Он включает в себя списки стартовых расходов в левом верхнем углу, активы стартапа в левом нижнем углу и финансирование стартапа справа.

Общие начальные затраты в этом примере составляют 124 650 долларов США, сумма расходов (3 150 долларов США) и активов (121 500 долларов США), необходимых до обеда. План финансирования справа показывает, что владелец планирует инвестировать 25 000 долларов собственных денег и 99 650 долларов в виде кредитов. Кредиты включают долгосрочный кредит в размере 70 000 долларов США и другие кредиты, включая коммерческий кредит в размере 17 650 долларов США, вексель на 2 000 долларов США и другой текущий долг (вероятно, долг по кредитной карте) в размере 10 000 долларов США.

Обратите внимание на баланс. На одной стороне показаны затраты на запуск, а на другой — откуда будут поступать деньги.

Обратите внимание, что активы включают 35 000 долларов наличными и банковский счет. Эта оценка в этом примере исходит из приведенного выше примера, в котором рассчитывается потребность в 25 708 долларов США в виде первоначальных денежных средств. Вместо этого предприниматель оценивает 35 000 долларов, чтобы иметь буфер.

Помните, рабочий лист описывает, что происходит перед запуском. Он не включает текущие продажи, затраты, расходы, активы и финансирование после запуска.

В этом примере рабочего листа показаны предполагаемые расходы в размере 3150 долларов США, понесенные до запуска. Это ваши первоначальные убытки при запуске, а это означает, что эти расходы могут быть вычтены из дохода позже для целей налогообложения. Эта потеря может выглядеть плохо на первый взгляд, но это вполне нормально для молодого бизнеса. На самом деле, это выгодно с финансовой точки зрения, поскольку расходы на вычет из будущих налогов уменьшают ваши налоговые счета.

Метод LivePlan — консолидированные оценки

LivePlan предлагает другой и, возможно, более интуитивный способ оценки начальных затрат. Основное различие между LivePlan и традиционными методами заключается в том, что оценки начинаются, когда бизнес начинает тратить, а не когда он запускается и начинает получать доходы. Между датой запуска и предварительными расходами нет разделения. Так что конкретной стартовой таблицы нет.

Основное различие между LivePlan и традиционными методами заключается в том, что оценки начинаются, когда бизнес начинает тратить, а не когда он запускается и начинает получать доходы. Между датой запуска и предварительными расходами нет разделения. Так что конкретной стартовой таблицы нет.

Например, в примере бизнес-плана Soup There It Is выручка начинается в апреле, а расходы начинаются в январе. Как вы можете видеть на иллюстрации ниже, этот стартап оценивает начальные расходы в 11 500 долларов, включая 4000 долларов в январе и марте плюс 3500 долларов в марте.

И в балансовом отчете вы можете увидеть, что стартап требует 30 000 долларов первоначальных денежных вложений, из которых 21 375 долларов остаются в конце периода запуска. Основатели потратили 11 500 долларов на стартовые расходы. Из них они должны 2875 долларов кредиторской задолженности. Таким образом, оставшиеся наличные деньги — это результат того, что вы начали с 30 000 долларов и потратили 8 625 долларов на данный момент.

А оставшиеся $2875 кредиторской задолженности составляют сумму расходов до $11500. Обратите также внимание, что эти вычитаемые расходы создают убыток при запуске в размере 11 500 долларов. (Чтобы посмотреть, как эти же числа будут отображаться при традиционном методе, читайте в следующем разделе.)

А как вы оцениваете методом LivePlan? Начните с доходов, затрат и расходов (включая фонд заработной платы). Добавьте активы. А затем решить возникшую проблему с денежными потоками, добавив финансирование, включая кредиты и инвестиции.

Например, вот как выглядел балансовый отчет Soup There It Is до того, как учредители добавили инвестиции, кредиты и товарно-материальные запасы:

Вы видите в этом проблему? Бизнес-план не составляется до тех пор, пока прогнозируемый баланс денежных средств не будет постоянно выше нуля. В противном случае чеки не возвращаются, банк ополчается, а у бизнеса проблемы.

Итак, основатели, когда они разрабатывают свой план, сначала вводят и уходят деньги проекта, и исходя из этого, они могут оценить, сколько финансирования, включая инвестиции, им нужно, чтобы эта работа заработала.

Согласование двух методов

В чем разница между двумя методами? Давайте посмотрим, как будет выглядеть традиционный рабочий лист запуска, используя информацию из плана Soup There It Is.

План начнется в апреле, а не в январе. И то, что показывает метод LivePlan, происходящее с января по март, консолидируется в рабочем листе запуска. Вы можете увидеть эти цифры в прогнозируемом балансе для метода LivePlan выше.

Если вы предпочитаете традиционный метод запуска рабочего листа, но работаете с LivePlan, вам следует установить начальную дату как апрель, а не январь; и вы бы установили инвестиции владельца (в финансировании) в размере 30 000 долларов.

Вы должны использовать параметр начального баланса в LivePlan, чтобы установить начальный баланс в размере 21 275 долларов США наличными, -11 500 долларов США в виде нераспределенной прибыли (убыток при запуске) и 2 875 долларов США в виде начальных кредиторских задолженностей.

Что следует учитывать при оценке начальных затрат

Подготовка к запуску по сравнению с обычными операциями

В соответствии с нашим определением начальных затрат дата запуска является определяющей точкой. Расходы на аренду и заработную плату до запуска считаются стартовыми расходами. Те же расходы после запуска считаются операционными или текущими расходами. И многие компании также несут некоторые расходы на заработную плату перед запуском — потому что им нужно нанять людей для обучения перед запуском, разработки своего веб-сайта, складских полок и так далее.

Расходы на аренду и заработную плату до запуска считаются стартовыми расходами. Те же расходы после запуска считаются операционными или текущими расходами. И многие компании также несут некоторые расходы на заработную плату перед запуском — потому что им нужно нанять людей для обучения перед запуском, разработки своего веб-сайта, складских полок и так далее.

Та же определяющая точка влияет и на активы. Например, суммы запасов, приобретенных до запуска и доступных на момент запуска, включаются в начальные активы. Инвентарь, приобретенный после запуска, повлияет на денежный поток и баланс; но не считается частью стартовых затрат.

Итак, убедитесь, что вы точно определили порог стартовых и текущих расходов. Опять же, излагая все в определенных категориях, этот переход должен быть простым и легким для отслеживания.

Месяц запуска, скорее всего, будет началом финансового года вашего бизнеса.

Установление стандартного финансового года играет роль в вашем анализе. Налоговый кодекс США позволяет большинству предприятий управлять налогами на основе финансового года, который может быть любой серией из 12 месяцев, не обязательно с января по декабрь.

Налоговый кодекс США позволяет большинству предприятий управлять налогами на основе финансового года, который может быть любой серией из 12 месяцев, не обязательно с января по декабрь.

Может быть удобно установить финансовый год, начинающийся в том же месяце, что и бизнес. В этом случае стартовые затраты и стартовое финансирование соответствуют финансовому году, и они происходят до запуска и начала первого операционного финансового года. Операции, предшествующие запуску, учитываются как отдельный налоговый год, даже если они происходят всего за несколько месяцев или даже за один месяц. Таким образом, последний месяц предстартового периода также является последним месяцем финансового года.

Рассматривайте финансирование стартапа как часть ваших стартовых затрат

Конечно, технически финансирование стартапа не является частью сметы стартовых затрат. Но в реальном мире, чтобы начать работу, вам нужно оценить начальные затраты и определить, какое стартовое финансирование потребуется для их покрытия. Тип финансирования, который вы преследуете, может изменить ваш запуск или текущие расходы в определенный период, поэтому важно учитывать это заранее.

Тип финансирования, который вы преследуете, может изменить ваш запуск или текущие расходы в определенный период, поэтому важно учитывать это заранее.

Вот общие варианты финансирования:

Знание ваших затрат необходимо для определения того, когда вы можете позволить себе разработку новых продуктов, наем большей команды или открытие нового офиса.

Знание ваших затрат необходимо для определения того, когда вы можете позволить себе разработку новых продуктов, наем большей команды или открытие нового офиса. Сложите расходы вашей компании на такие предметы, как компьютеры, смартфоны, транспортные средства и производственные системы.

Сложите расходы вашей компании на такие предметы, как компьютеры, смартфоны, транспортные средства и производственные системы.