Достоверный бизнес-план для чайников — Егор Егоров

Открыть собственное дело с каждым днем все проще, и ты наверняка об этом уже думал.

Отдельное спасибо Николаю Никишову, научившему меня в свое время этой методике.

Чтобы прикинуть перспективы своего бизнеса, тебе нужен быстрый, и в то же время достоверный способ посчитать затраты и прибыль. Есть такой способ. Я научу тебя рисовать удобные бизнес-сценарии в электронных таблицах на примере выдуманной студии веб-дизайна. Откомментированные файлы бизнес-плана можно скачать в конце статьи.

В этой статье:

- Как правильно настроить мышление

- Как выписать затраты

- Как пользоваться электронными таблицами

- Как выписать доходы

- Как составить баланс и посчитать прибыль

Настраиваемся думать

Ты уже знаешь, какой именно бизнес ты хочешь делать, кто потребитель твоего

продукта или услуги и как ты будешь их продавать? Тебе важно

понимать, что цель бизнеса — деньги, и вся эта статья — о них и о том, как о них думать.

Тебе важно правильно настроить свое мышление. Когда ты размышляешь о своем бизнесе — ты мечтаешь, и это — правильно. Но есть опасность: мечта легко перерастает в иллюзии. Легко мечтать не только вечерком на диванчике, легко также рисовать нелепые цифры в табличках. Типа планировать сказочную прибыль.

Чтобы не впадать в иллюзии, сразу ответь, что важнее: помечтать и затем испытать провал в жизни или достоверно все продумать и затем победить? Если ты хочешь победить в реальности, то бизнес-план — это must. Думай искренне.

Думаем о затратах

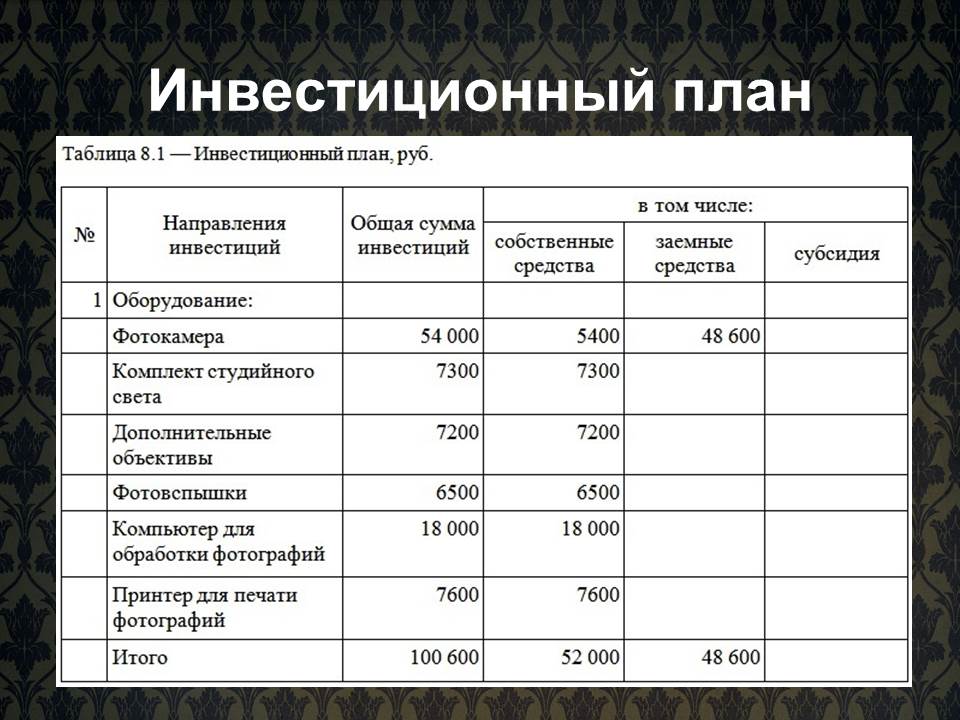

Задача номер один. Достоверно выписать расходы, стартовые и ежемесячные.

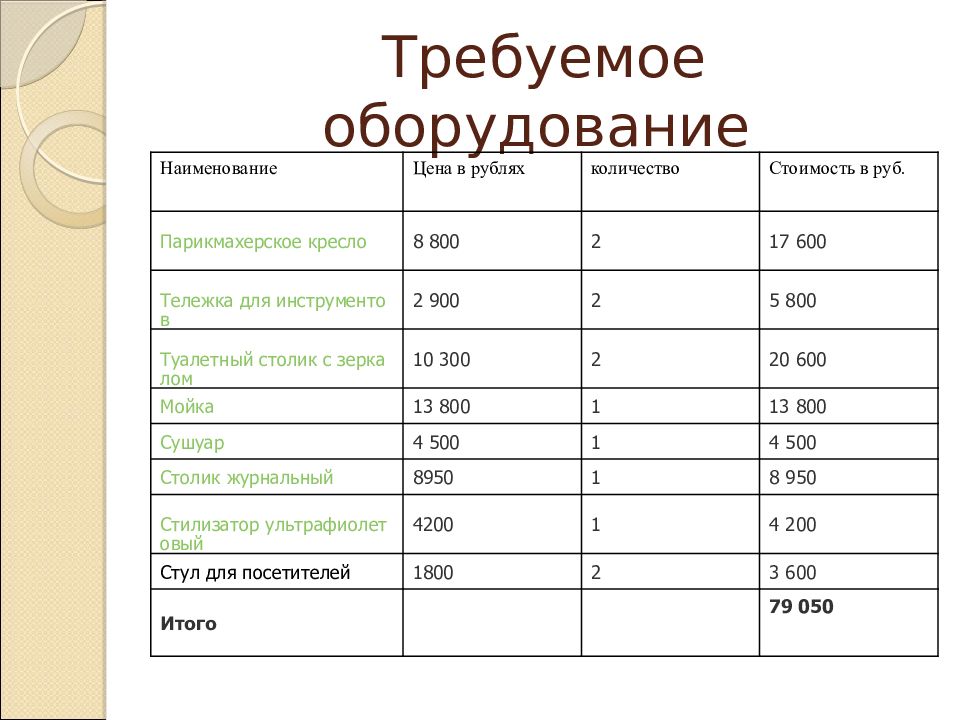

Это очень просто. Стартовые расходы — это деньги, которые ты вкладываешь единожды в начале своего бизнеса. Например, покупка мебели, ремонт помещения и уставной фонд — это все стартовые расходы. Чего еще не забыть:

- юридические услуги (регистрация предприятия, консультации и т.п.)

- первая аренда и ремонт помещения

- мебель, компьютеры + ПО, оборудование, коммуникации, канцелярия

- транспортные расходы

- представительские расходы (обеды с нужными людьми, новый мобильник)

- маркетинговые затраты (реклама и полиграфия)

- кадровые затраты (поиск людей)

Выписывать суммы нужно настолько детально, чтобы ты сам в них верил. Скажем,

избегай писать «примерно $5,000» в графу «мебель». Это недостоверно и строго

говоря, это не цифра. К инвестору не придешь со словами «мне нужно примерно $14,000». Составь несколько типовых конфигураций рабочих мест и

посчитай стоимость каждого. Тем не менее, вполне

достаточно вписать в статью «канцелярия», например, $50, потому что эта цифра

выглядит достоверной для небольшого офиса. Здравый смысл здесь — лучший советчик.

Скажем,

избегай писать «примерно $5,000» в графу «мебель». Это недостоверно и строго

говоря, это не цифра. К инвестору не придешь со словами «мне нужно примерно $14,000». Составь несколько типовых конфигураций рабочих мест и

посчитай стоимость каждого. Тем не менее, вполне

достаточно вписать в статью «канцелярия», например, $50, потому что эта цифра

выглядит достоверной для небольшого офиса. Здравый смысл здесь — лучший советчик.

Чтобы обмануть свое творческое мышление и не дать ему в этом процессе

улететь в иллюзорный мир, сделай так. Сначала выпиши список затратных статей

(мебель, компьютеры, и т.д.) как можно подробнее, и только потом приступай к их

заполнению цифрами. Во-первых, так ты победишь страх белого листа. Во-вторых,

ты еще не будешь видеть нарастающей суммы, и не будет бессознательного страха перед

выписыванием

очередной затратной статьи. Типа, «я боюсь, цифра приближается к большой, я

лучше сам от себя скрою что мне еще нужны деньги…» Помни —

практически любые затраты поддаются оптимизации, нередко весьма заметной, и ты

обязательно займешся этим позже. Пиши все.

Пиши все.

Какие суммы писать в затратные статьи? Реальные! Категорически нельзя занижать затраты относительно того, что есть реально на рынке, это табу. Ты не имеешь права планировать снять офисную квартиру за $100/месяц, рассчитывая на везение или стараясь уменьшить смету. Если в твоем регионе офисная квартира стоит $400/месяц — пиши $450, помня про коммунальные услуги! Также избегай завышать цифры, хотя вот с этим проще — будет что потом оптимизировать.

Чтобы адекватно оценить стартовые затраты, тебе нужно уточнить все цифры. Не бери их из головы, пусть вся информация о суммах имеет свой источник — телефонный звонок или прайс-лист.

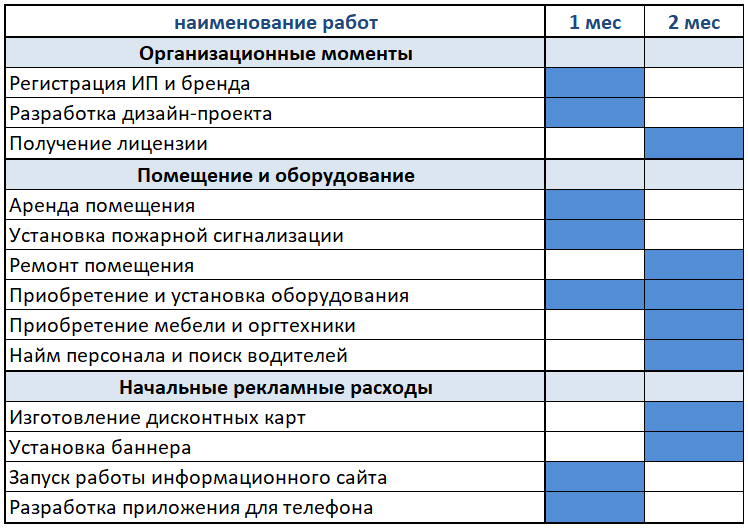

Расписывание стартовых затрат занимает несколько дней.

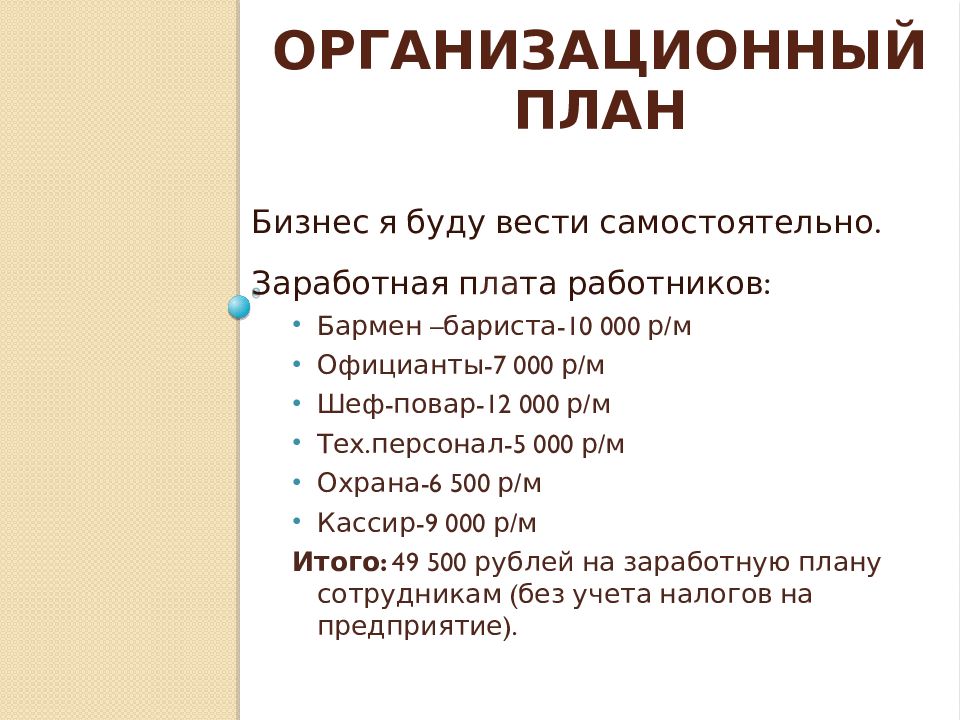

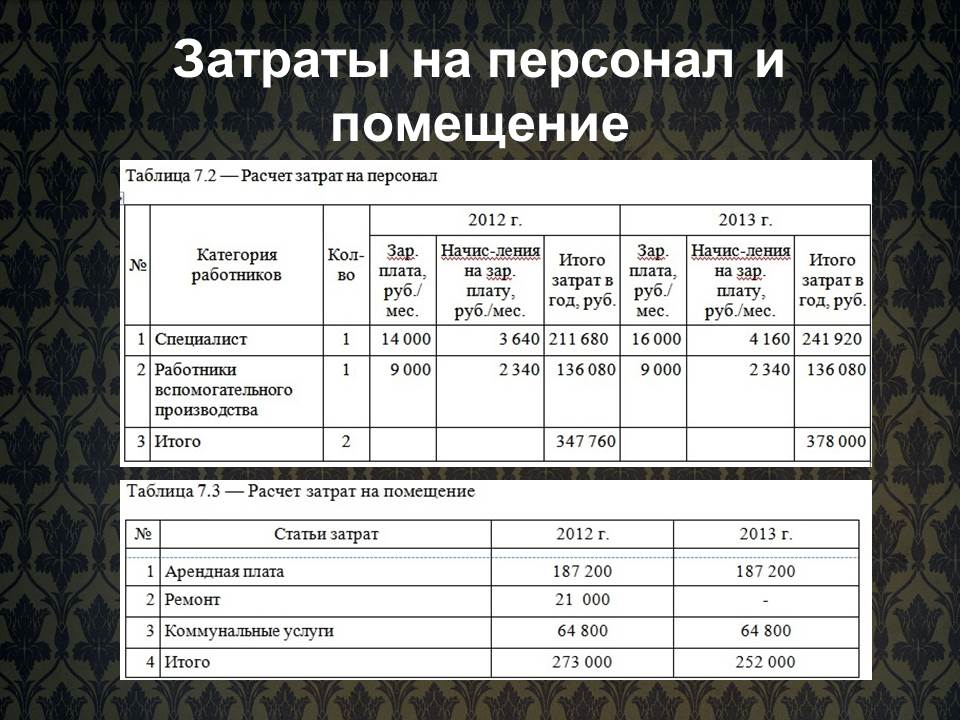

Задача номер два. Ежемесячные затраты. Вот типичные статьи:

- зарплаты по каждой должности (зарплатный фонд)

- аренда офиса

- коммуникации

- юридические услуги

- представительские расходы

- налоги

- фонд на непредвиденные расходы (резервный фонд)

Поступай точно также — сначала выпиши статьи, а потом заполни их цифрами.

Подробнее о зарплатах. Избегай называть людей по именам в бизнес-плане. Человек в бизнесе выполняет функцию, а не фигурирует сам по себе. И зарплата выплачивается не Васе Пупкину, а программисту или водителю. Зарплаты тоже следует уточнять по биржам труда, а не выдумывать. Некоторые должности получают не только фиксированную ставку, но и процент с продаж. Мы это рассмотрим позже.

Обязательно планируй неприятости! Здесь я имею в виду фонд на непредвиденные расходы, они обязательно будут. Очень часто возникает желание «оптимизировать» этот фонд, но делать этого категорически нельзя. Нет ничего неприятнее ситуации, когда возникает срочная потребность в деньгах, а их нет. Нередко начинающий бизнес серьезно страдает из-за дефицита буквально мизерных денег. Если все будет хорошо, то резервный фонд будет постепенно накапливаться, а потом и приносить проценты в банке. Но все хорошо не будет, я обещаю.

Резервный фонд можно наполнять по-разному. Популярный вариант — зачислять в

этот фонд % от всей прибыли (5-10%).

Затраты хорошо печатать на бумажке и носить эту бумажку с собой в кафе. Меньше чем за неделю ты с друзьями сможешь довольно неплохо оптимизировать затратную часть.

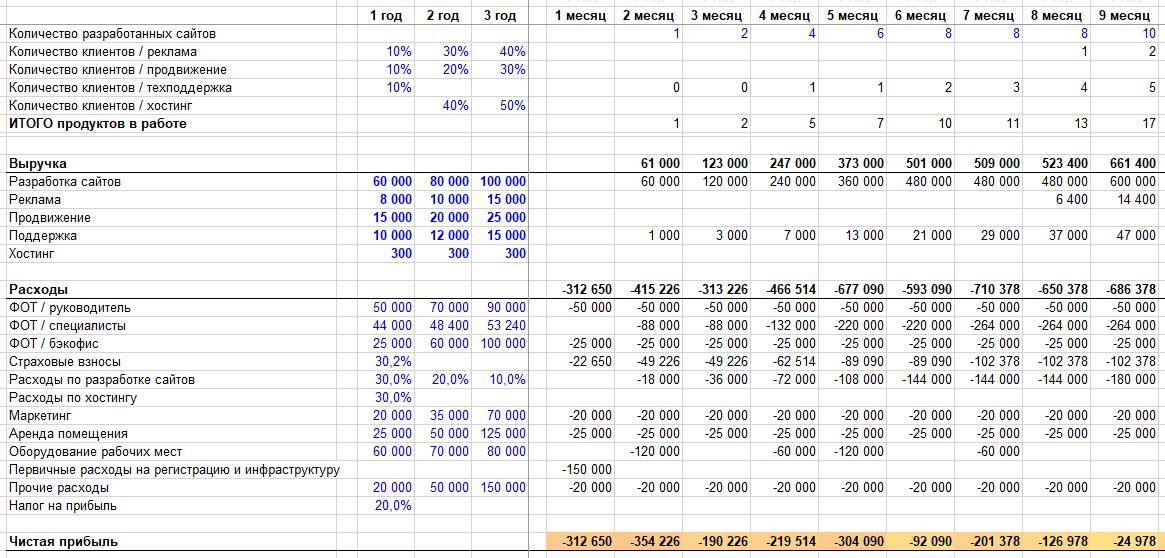

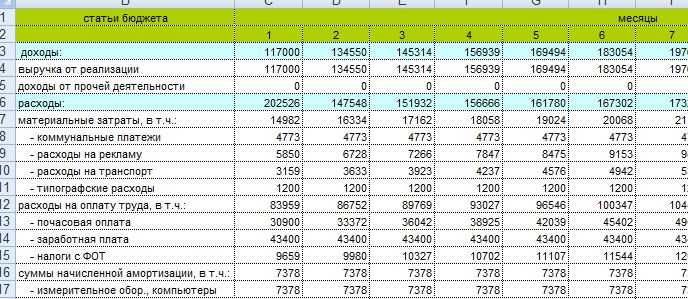

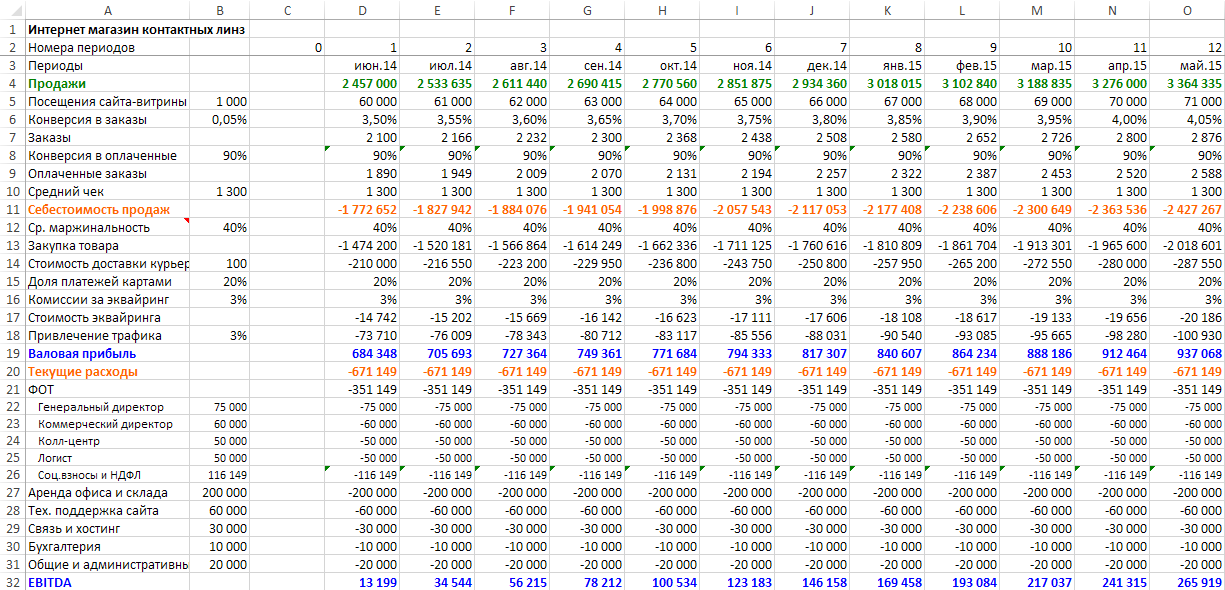

Думаем в таблицах

Задача номер три. Посчитать эти цифры в электронных таблицах. На самом деле, здесь фигурируют элементарные формулы и научиться рисовать бизнес-план — очень просто. Один раз ты поймешь, как это делается — и сможешь прикидывать любые сценарии, даже если ты никогда не пользовался этими программами.

Когда бумажка с затратами готова, пора выносить цифры в электронную таблицу и начинать планировать. Открывай Microsoft Excel или OpenOffice.ORG Calc, и вперед. Создавай два листа.

Один — стартовые расходы, второй — ежемесячные расходы (этот лист позже станет нашим основным рабочим инструментом). В обоих листах запиши расходы в два столбика — статья затрат и сумма.

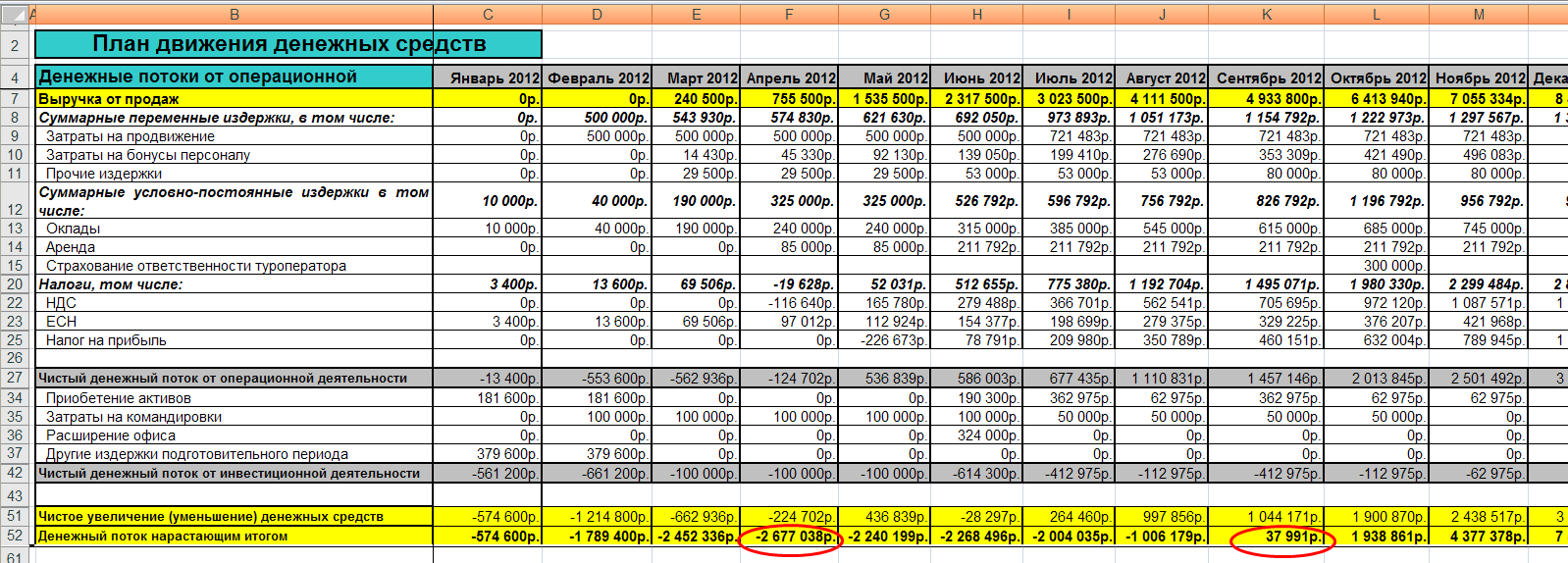

Сделай также столбики будущих месяцев. Тебе нужно знать, сколько денег ты

потратишь и заработаешь в начале, сколько — через два месяца и т.д.

Тебе нужно знать, сколько денег ты

потратишь и заработаешь в начале, сколько — через два месяца и т.д.

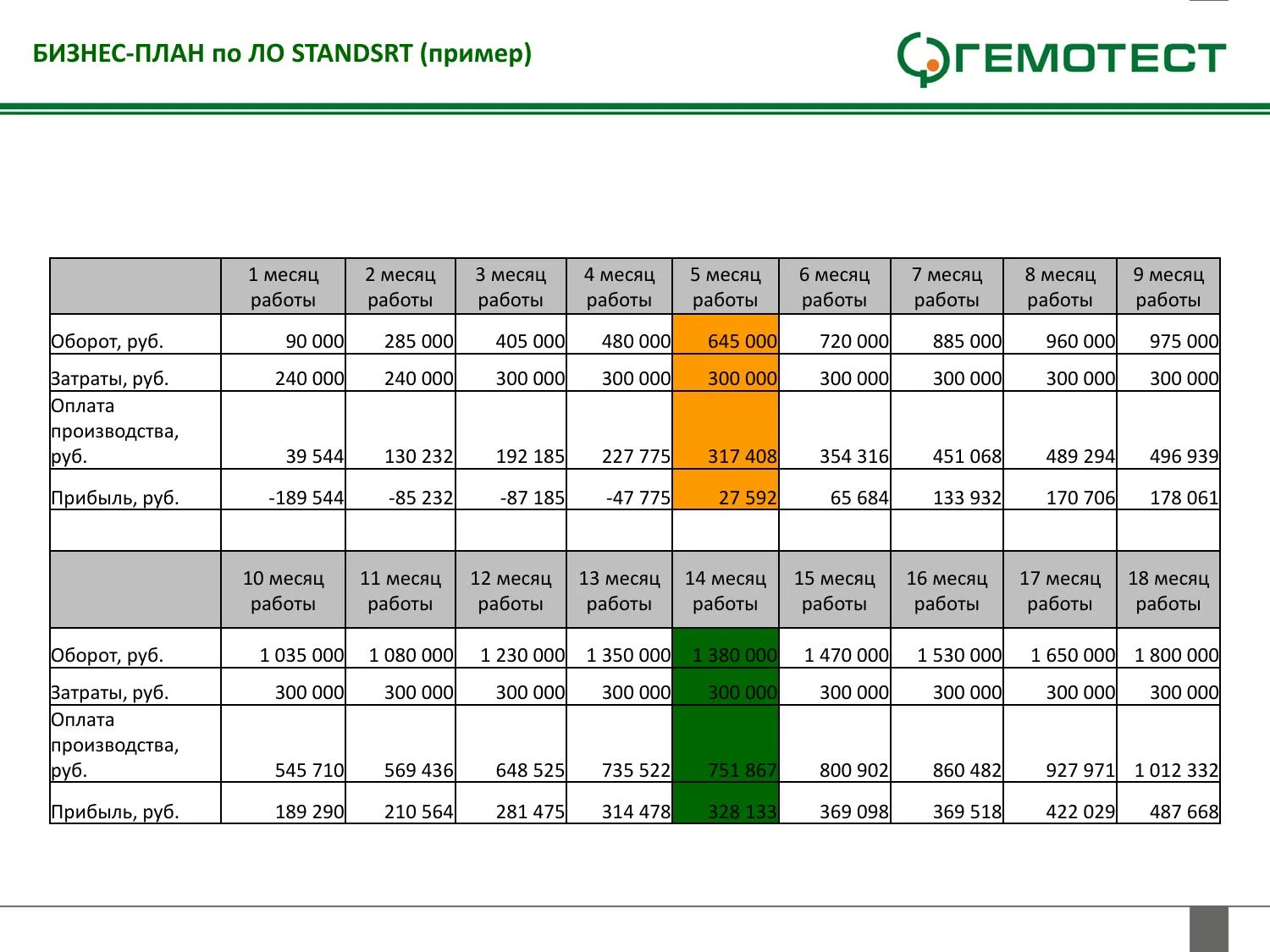

Самый важный момент. Ежемесячные затраты и доходы бизнеса следует выписывать накопительно. Затраты одного месяца прибавляются к затратам предыдущего. Так получается общая сумма, вложенная в дело по такой-то статье затрат на такой-то месяц.

Например. Программист стоит, скажем, $500. Он поработал месяц — компания заплатила ему $500. Затраты на программиста на первый месяц бизнеса составили $500. Программист поработал еще месяц — компания заплатила ему еще $500. И еще месяц и еще $500. Затраты на программиста на конец третьего месяца составили $1,500.

Разумеется, не надо вводить эти цифры вручную, для этого есть простейшие формулы.

Трюк здесь заключается в том, что доходы тоже выписываются накопительно и мы видим разницу:

сколько всего денег потратили на такой-то месяц, сколько всего денег заработали на такой-то месяц.

Это позволяет увидеть момент выхода в безубыточность, а затем, слава Богу, в прибыль.

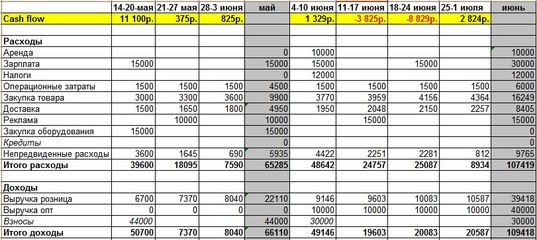

Итак, расчерти лист, напиши статьи расходов, ежемесячную сумму, напиши ближайшие месяцы, и каждый месяц пронумеруй. В моем примере проект рассчитывается на несколько месяцев вперед.

В сумме ты получаешь общий расход на каждый месяц. В моем примере видим, что за первый месяц работы компания потратила более $9,000 (включая стартовые затраты), а на десятый месяц — более $54,000

Думаем о доходах

Задача номер четыре. Давай считать самое приятное — доходы. Перечитай еще раз раздел про настройку мышления.

Важно!

Доходы — это не прибыль. Если мы купили оптом десять килограмм семечек по $0.10/кг, а продали в розницу по $0.06/стакан (стакан = 100гр, он одноразовый и стоит $0.02):

Расходы: $3.00 = ($0.10 * 10) + ($0.02 * 100) Доходы: $6.00 = $0.06 * 10 * 10 Прибыль: $3. 00 = $6.00 — $3.00

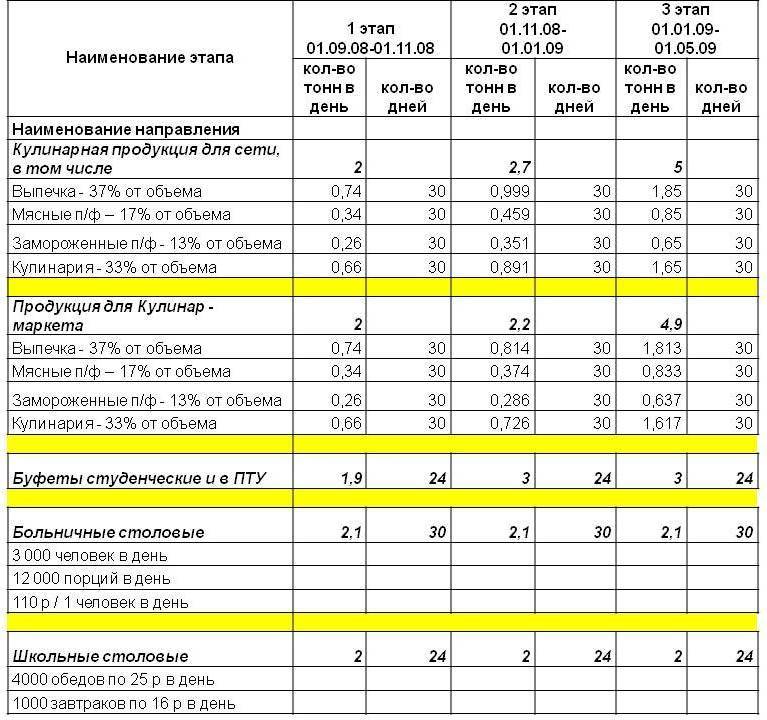

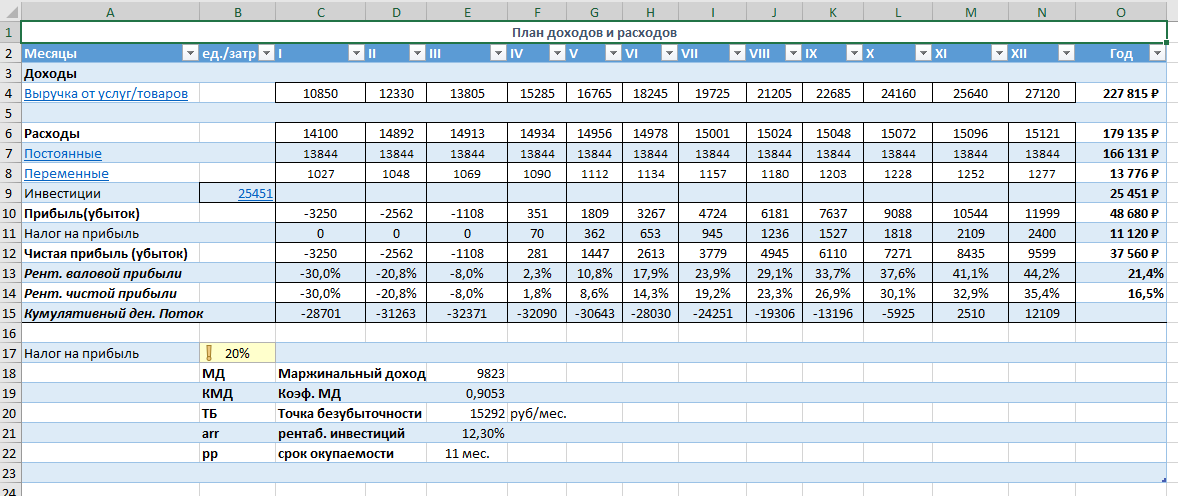

Давай пока исходить из того, что картина расходов у тебя фиксированная, а вот варианты получения прибыли — разные. Будем их называть сценариями.

Таких сценариев важно нарисовать несколько. Например, если у вас будут покупать только самый дешевый продукт. Или, напротив, если сфокусировать внимание только на состоятельных клиентов.

Рисовать сценарий довольно просто: выпиши количество продаваемых единиц услуги или продуктов в каждый месяц и фиксированную стоимость одной услуги или продукта.

Также создай строку с суммой дохода за конкретный месяц. Как видишь, доходы тоже считаются инкрементально — доход одного месяца прибавляется к доходу предыдущего. Таким образом, ты видишь валовый доход на каждый момент времени.

На данном этапе возникает популярная ошибка: описывать сценарии доходов в

виде только вот этой валовой суммы. Мол, «в октябре создадим вебов на три

тыщи!». Так нельзя. Сумма должна сформироваться сама и быть обоснованной.

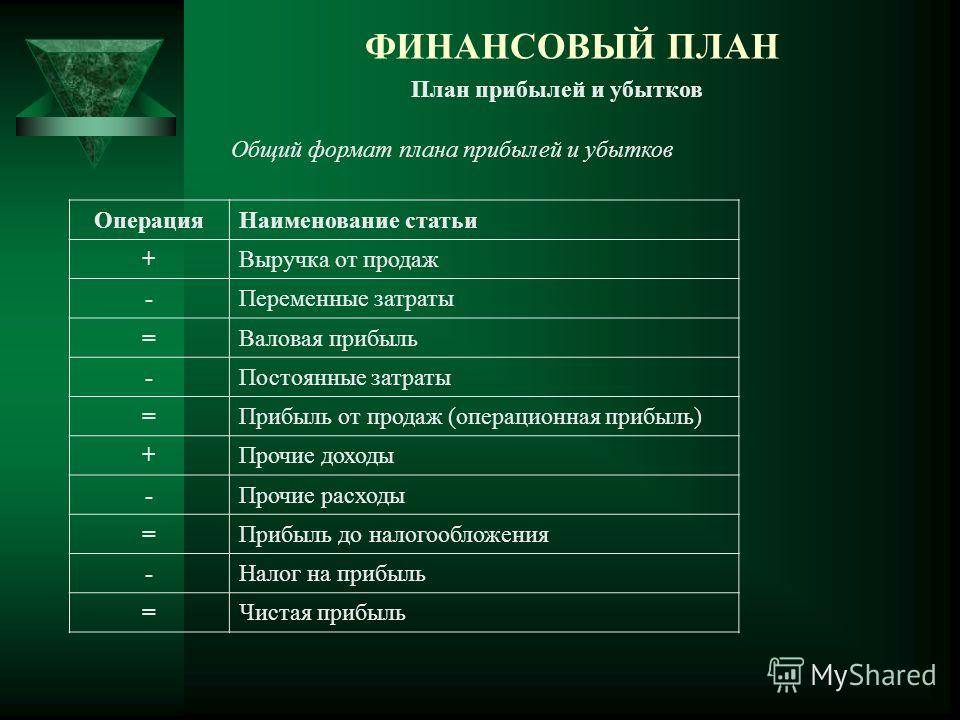

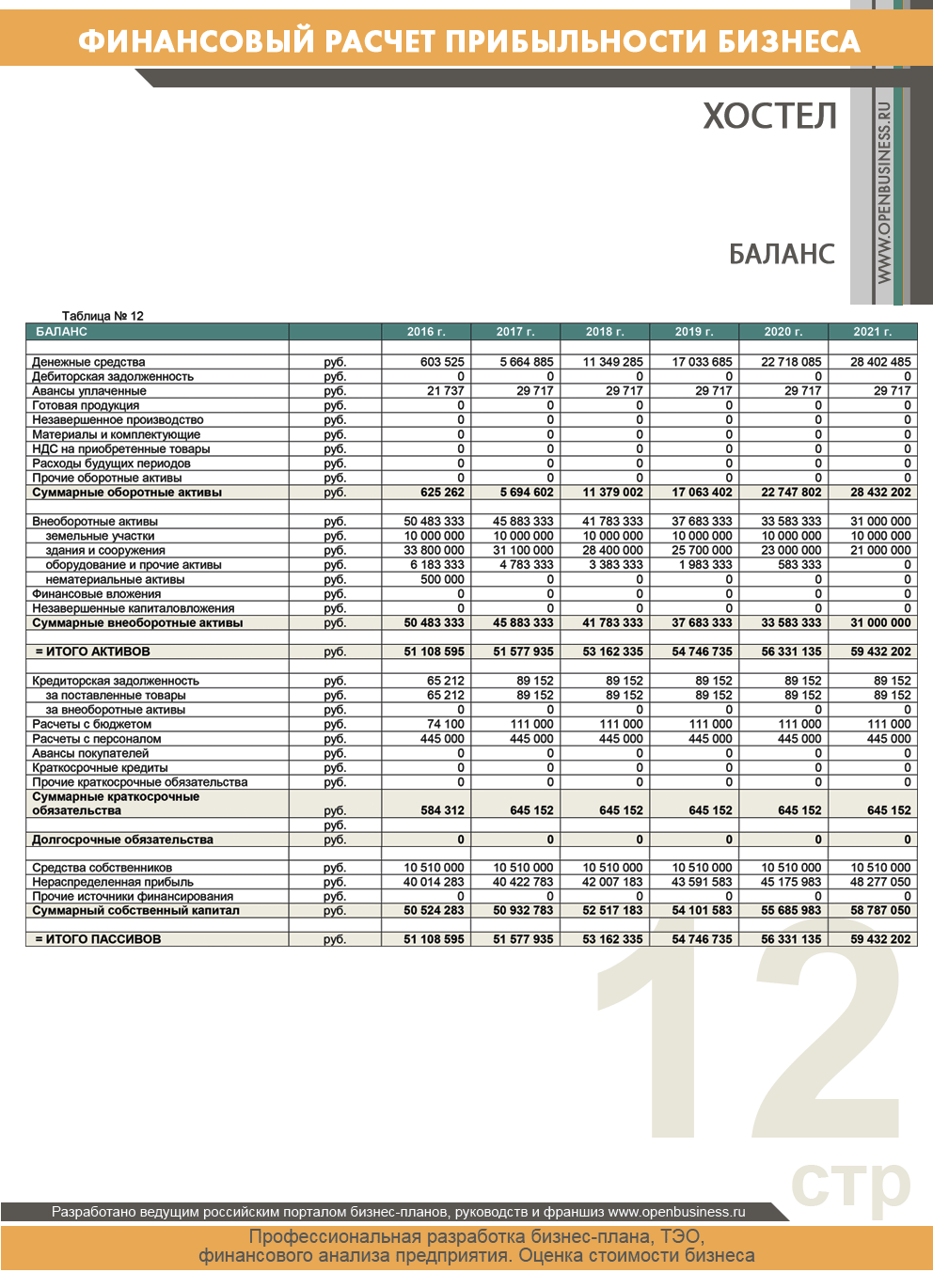

Думаем о балансе

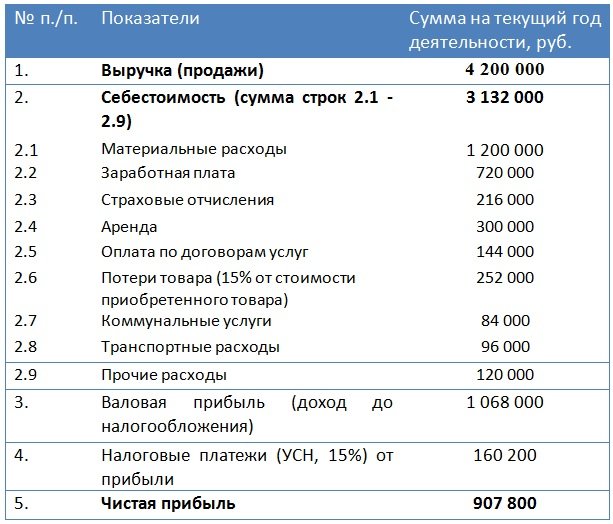

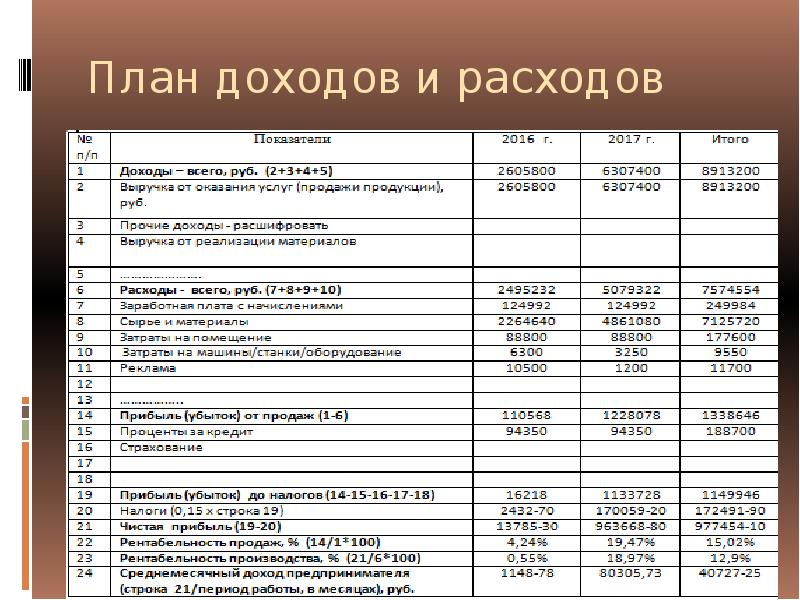

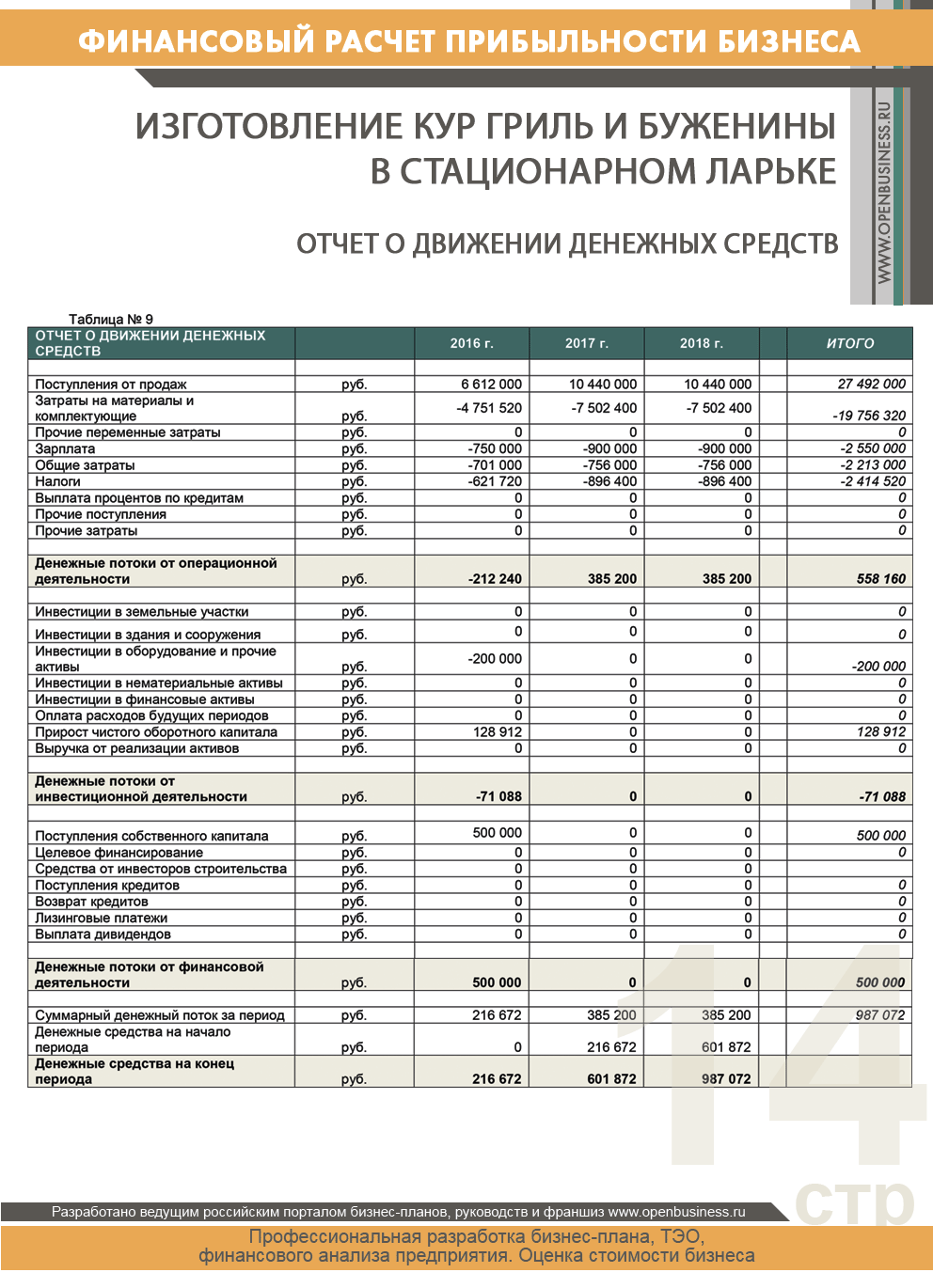

Задача номер пять. Теперь, когда ты уже представляешь себе затраты и доходы, можно посчитать самое интересное — прибыль.

Разница между расходом и доходом — это прибыль. Это деньги, заработанные твоей компанией на данный момент времени. Это называется баланс.

Вот именно ради этой цифры ты и делаешь бизнес-план. Именно баланс — это чистая прибыль компании за вычетом всех расходов и инвестиций. Момент, когда баланс станет положительным — это точка выхода на безубыточность. Это момент, когда ты уже выплатил все кредиты, заплатил людям за работу и т.п., у тебя уже нет долгов и остались чистые деньги.

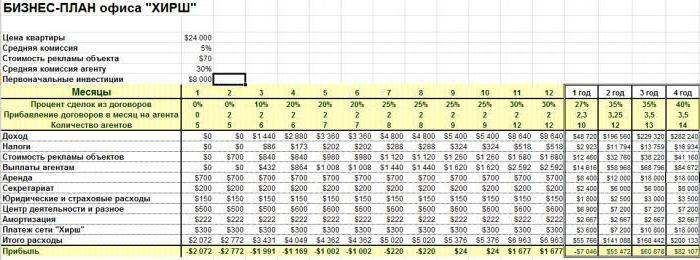

В скачиваемом примере я рассчитываю популярную в юных умах идею создания веб-студии. Вот тебе веб-студия. Видно: как бы студия не работала, чистая прибыль за целый год работы составит максимум три тысячи долларов.

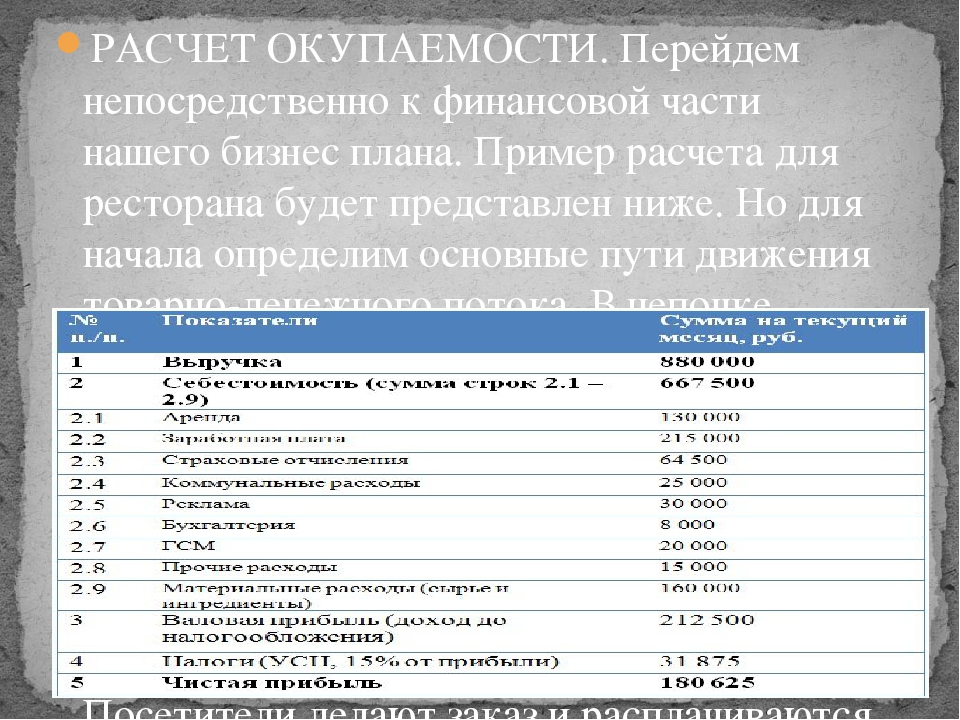

Рассмотрим примеры.

Сценарий №1. Обычный сценарий развития веб-студии — начинаем с дешевых

проектов, постепенно учимся и зарабатываем более дорогих клиентов. За десять

месяцев работы компания выйдет в ноль с чистой прибылью около $13. А за год

работы компания заработает три тыщи!

За десять

месяцев работы компания выйдет в ноль с чистой прибылью около $13. А за год

работы компания заработает три тыщи!

Сценарий №2. Делаем очень много дешевых вебов. Ес-но, учитываем момент накопления опыта и клиентов, и поэтому выходим на полную мощность где-то через месяцев восемь. Эта фирма не окупится никогда, принеся за год убытков более чем на $24,000. (Кстати, такой подход к созданию веб-студии довольно популярен в юных умах. Мол, а давайте обкатаем технологию и будем делать много дешевых сайтов. Не работает.)

Сценарий №3. Фокус внимания держим на вебах в средне-высокой ценовой категории. Тут по динамике видно, что фирма окупится через год и один месяц и будет приносить прибыль около $3,000 в месяц. Фирма из шести человек.

Сценарий №4. Это будет относительно элитная веб-студия, зарабатывающая себе

только состоятельных клиентов. Тут обратите внимание: окупаемость компании

зависит от тех двух клиентов, которые раскошелятся на продукт стоимостью в

$6,000. Это риск. Окупаемость — на десятый месяц, затем прибыль низкая, меньше

$3,000 в месяц. Теперь поиграйся с этим сценарием в табличке: убери сначала

одного, а потом второго клиента с бюджетом в $6,000. Страшно, да?

Это риск. Окупаемость — на десятый месяц, затем прибыль низкая, меньше

$3,000 в месяц. Теперь поиграйся с этим сценарием в табличке: убери сначала

одного, а потом второго клиента с бюджетом в $6,000. Страшно, да?

Эта схема — далеко не единственная и подойдет не для каждого бизнеса. Некоторые бизнесы настолько просты, что все планирование поместится на один экран — например, деятельность юриста или частного медика. Другие бизнесы сложнее и имеют такие зависимости, что их придется просчитывать иначе.

Главное вот что.

- Если ты научишся пользоваться такой схемой — то ты сможешь придумать и свою собственную;

- Если ты научишся писать достоверные вещи и думать достоверно, то у тебя будет больше шансов преуспеть в бизнесе.

Домашние задания

Заработай на вебе! Оптимизируй затраты и попробуй сделать описываемую веб-дизайнерскую фирму прибыльной. Это возможно.

Легко считать почасовку. У тебя единица продажи —

один час, этот час продается по разной цене в зависимости от

специалиста, и продается определенное количество часов каждый месяц. В

этом случае рассчитывай зарплату людей тоже в часах, но плати

фиксированно.

В

этом случае рассчитывай зарплату людей тоже в часах, но плати

фиксированно.

О зарплате. Можешь добавить в схему коеффициент увеличения зарплаты и премии, зависящие от завершения проекта.

Злая шутка. Посчитай НДС.

Обрати внимание, что пример хорошо откомментирован.

Скачать

Вопросы? Комментарии? Прошу в блог или почтой.

Заказать бизнес-план недорого | Написание бизнес-планов на заказ

Бизнес план — необходимость для успешного бизнеса

Для того, что бы отобразить будущее предприятия, составляются бизнес-планы – документы письменной формы, в которых описывается сущность предпринимательских идей, путей и средств их реализации, а также характеризуются все аспекты потенциального бизнеса, особенности управления им. Использование планирования позволяет увидеть полную картину будущих действий и вероятных последствий этих действий.

Бизнес-план необходим для формулировки перспектив и настоящих целей реализации идей, он помогает объективно оценить сильные и слабые стороны бизнеса, проанализировать результаты деятельности рынка и его особенности, представить все детали работы предприятия в данных условия, определить объемы финансовых и материальных ресурсов на реализацию проекта.

Создание бизнес-плана является одной из приоритетных задач студентов экономических специальностей. Во время учебы в ВУЗе доводится писать бизнес-планы несколько раз по нескольким дисциплинам: экономике предприятия, менеджменту, маркетингу.

В случае если самостоятельное составление бизнес-плана – непосильная для Вас задача, то эту проблему мастерски решат авторы информационного центра «Na 5ku».

Как заказать бизнес план

Составление бизнес-плана – процесс в каждом отдельном случае специфический. По этой причине дать стандартную схему по его разработке крайне сложно и практически невозможно. Оформляя заказ, обязательно укажите учебную дисциплину и сферу деятельности предприятия. Кроме того, важно обеспечить исполнителя всеми возможными методическими рекомендациями ВУЗа, пожеланиями преподавателя. Все Ваши пожелания и требования будут учтены в процессе написания работы. Если потребуется, мы подготовим соответствующую презентацию в PowerPoint либо в любой иной программе.

Заказать бизнес-план у нас – Ваша уверенность в том, что Вы будете иметь тщательно продуманный документ, в котором полностью будут отображены все грани запроектированного коммерческого мероприятия.

5 / 5 ( 218 Голоса )

Требования к бизнес-плану проекта

Для рассмотрения возможности кредитования ОАО «Банк развития Республики Беларусь» коммерческого инвестиционного проекта заявитель должен предоставить бизнес-план инвестиционного проекта, соответствующий требованиям Правил по разработке бизнес-планов инвестиционных проектов, утвержденных постановлением Министерства экономики Республики Беларусь от 31.08.2005 № 158.

Обращаем внимание, что бизнес-план предоставляется в ОАО «Банк развития Республики Беларусь» как на бумажном носителе, так и в электронном виде (идентичный по содержанию). В том числе описательная часть бизнес-плана предоставляется в виде файла в формате Microsoft Word, финансово-экономические расчеты — в формате Microsoft Excel с возможностью автоматического пересчета показателей эффективности инвестиций и финансово-экономической деятельности организации, реализующей инвестиционный проект, при изменении исходных данных, заложенных в бизнес-плане.

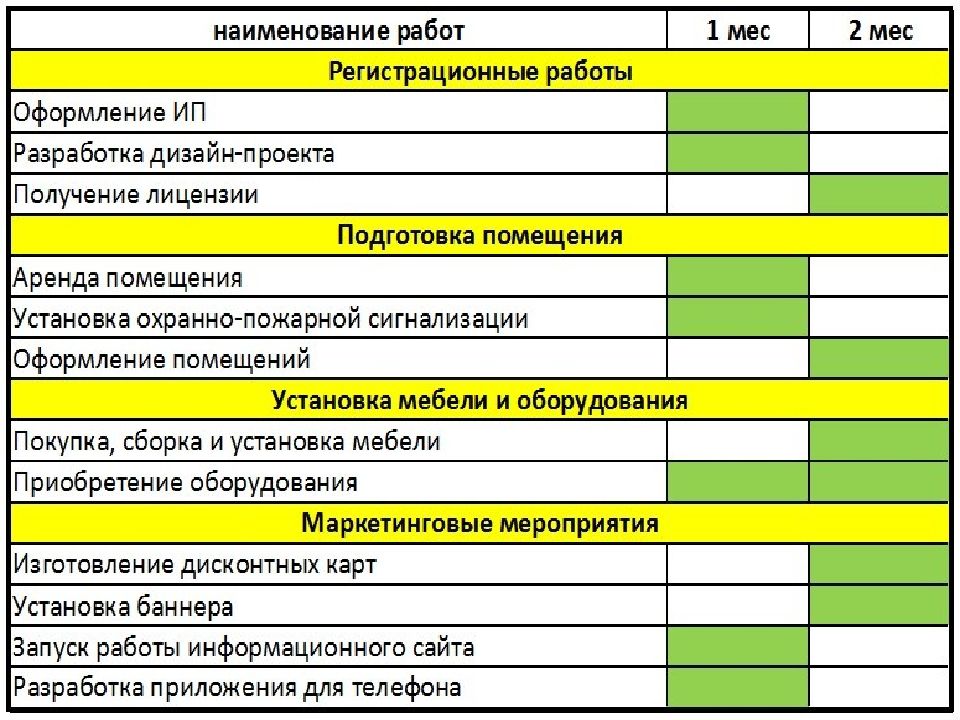

Таблицы бизнес-плана, как правило, составляются по форме Приложения 4 Правил по разработке бизнес-планов инвестиционных проектов. С учетом особенностей осуществления видов экономической деятельности и специфики текущей (операционной), инвестиционной и финансовой деятельности организации и (или) проекта отдельные расчетные таблицы Правил по разработке бизнес-планов инвестиционных проектов при необходимости могут быть изменены либо дополнены строками (графами), а наименования показателей уточнены. В обязательном порядке в бизнес-плане должен содержаться календарный график реализации проекта с указание сроков реализации основных этапов проекта (разработка проектно-сметной документации, осуществление строительно-монтажных работ, приобретение и поставка технологического оборудования и др.) и ввода объекта в эксплуатацию, помесячный график погашения кредита ОАО «Банк развития Республики Беларусь». При привлечении к финансированию проекта кредитов иных банков, лизинга, средств инвесторов, государственной поддержки указывается информация о принятии соответствующих решений и заключении договоров на выделение средств, об объеме освоенных ресурсов на дату разработки бизнес-плана.

Возможность финансирования некоммерческих инвестиционных проектов (проекты в социальной сфере, сфере жилищно-коммунального хозяйства, транспортном комплексе, в области инженерной и экологической инфраструктуры, основной целью реализации которых не является получение прибыли (дохода)), предусматривающих исполнение обязательств полностью либо частично за счет собственных средств заявителя (кредитополучателя), рассматривается ОАО «Банк развития Республики Беларусь» на основании бизнес-плана развития. Бизнес-план развития кредитополучателя разрабатывается с применением требований, определенных для бизнес-плана инвестиционного проекта в одном варианте расчетов («с учетом реализации проекта») с исключением таблиц (отдельных показателей), характеризующих показатели эффективности по инвестиционному проекту, а также текстового описания данных показателей.

Для рассмотрения вопроса выдачи кредитов на приобретение товаров для их передачи в финансовую аренду (лизинг) предоставляется прогнозный поток движения денежных средств, прогнозный расчет доходов и расходов.

Представляемый бизнес-план должен содержать полную и всестороннюю информацию по инвестиционному проекту, обоснование всех его ключевых параметров, в том числе: стратегии реализации проекта и планов по его интеграции в существующую производственную структуру предприятия, инвестиционных затрат по проекту и источников их финансирования, сроках реализации проекта и выхода на максимальные производственные мощности, потребности в сырьевых и энергетических ресурсах и возможностей их приобретения, целевых рынков сбыта продукции по проекту, ее конкурентоспособности, обоснование возможностей реализации, эффективности и финансовой реализуемости проекта и т.д.

В рамках анализа бизнес-плана ОАО «Банк развития Республики Беларусь» осуществляет:

- Оценку объективности и правильности осуществления финансово-экономических расчетов, полноты текстового обоснования ключевых параметров проекта, соответствие нормам законодательства с подготовкой (при необходимости) обоснованных замечаний по доработке бизнес-планов.

- Анализ стратегии реализации инвестиционного проекта, его технической и технологической обоснованности, оценку объективности принятых ключевых параметров проекта, том числе:

— целей и задач проекта, их соответствие государственным программам;

— обоснованность предложений по разработке новых видов продукции (услуг) с учетом ее экономической и социальной значимости, наличия конструкторско-технологической документации, опыта предприятия в производстве аналогичных видов продукции, места реализации проекта с учетом географического положения, существующей инфраструктуры;

— состояния существующих производственных мощностей и обоснованности потребности в дополнительных производственных мощностях;

— проработанности технических и технологических вопросов проекта, в том числе в соответствии с характеристиками предусмотренного к приобретению оборудования и решениям, заложенным в проектно-сметной документации;

— обоснованности запланированного объема инвестиций по проекту, запрашиваемой суммы кредита, исходя из контрактов, договоров, проектно-сметной документации и др. ;

;

— текущей стадии проекта, обоснованности принятых сроков реализации проекта и выхода на производственные мощности, и др. - Анализ рынков сбыта продукции (работ, услуг) по проекту, ее конкурентоспособности, в том числе по ценовому фактору, оценку возможностей сбыта. ОАО «Банк развития Республики Беларусь» приветствуется представление отдельного документа – marketing due diligence (маркетингового дью дилидженс), включающего в себя исследование системы мер товарной, ценовой и коммуникационной политики, системы продвижения товаров, направленных на согласование производства с рыночной ситуацией и обеспечивающих устойчивый сбыт.

- Оценку возможностей сырьевого обеспечения по проекту, обоснованности принятых цен на материальные и топливно-энергетические ресурсы.

- Анализ эффективности (кроме бизнес-плана развития) и финансовой реализуемости проекта.

Анализ эффективности инвестиционного проекта проводится по следующим показателям:

— простой срок окупаемости проекта;

— динамический срок окупаемости проекта;

— внутренняя норма доходности.

Критерием оценки сроков окупаемости инвестиционного проекта является средневзвешенный нормативный срок службы основных средств, вводимых по проекту, а также период с момента первоначального вложения инвестиций по проекту до ввода проектируемого объекта в эксплуатацию. При этом, в случае превышения динамического срока окупаемости над указанным периодом инвестиционный проект относится к неэффективным.

Критерием оценки внутренней нормы доходности по проекту является ставка дисконтирования, определенная в бизнес-плане инвестиционного проекта. В случае, если значение ставки дисконтирования превышает внутреннюю норму доходности, инвестиционный проект признается неэффективным.

Инвестиционный проект признается финансово реализуемым при обеспечении заявителем (кредитополучателем) соблюдения одновременно следующих условий:

— достаточность собственных источников, привлекаемых кредитных и заемных денежных средств для финансирования инвестиционного проекта в планируемые сроки;

— своевременное погашение привлекаемых долгосрочных кредитов, исполнение иных обязательств в полном объеме.

При этом привлечение каждого источника финансирования должно быть обосновано в бизнес-плане инвестиционного проекта, бизнес-плане развития заявителя (кредитополучателя), прогнозном потоке движения денежных средств. Одновременно накопительный остаток денежных средств по бизнес-плану инвестиционного проекта, бизнес-плану развития заявителя (кредитополучателя), прогнозному потоку движения денежных средств должен иметь положительные значения по каждому периоду (году) реализации инвестиционного проекта. Также коэффициент покрытия задолженности должен превышать 1,0 по каждому периоду (году) реализации инвестиционного проекта за исключением случая, когда обоснована возможность погашения долгосрочных кредитов и иных долгосрочных долговых обязательств за счет иных, кроме чистого дохода, источников.

- Бенчмаркинг проекта с иными сходными проектами, рассмотренными ранее.

- Оценку рисков по проекту, в том числе организационных рисков (возможность выполнения основных этапов реализации проекта в установленные сроки, наличие квалифицированного персонала, в том числе управленческого), производственно-технологических рисков (способность обеспечить выпуск продукции в запланированных объемах и требуемого качества, возможности сырьевого обеспечения), финансовых рисков (оценка текущего финансового положения юридического лица, реализующего проект, достаточности источников финансирования проекта, вероятность неисполнения участниками проекта своих финансовых обязательств и др.

), сбытовых рисков (риски недостижения запланированных объемов реализации, завышения цен на продукцию, риски снижения спроса на выпускаемую продукцию и возможность диверсификации рынков ее сбыта), иных рисков (вероятность увеличения стоимости строительно-монтажных работ и оборудования, возникновения неучтенных затрат, ухудшение налогового климата, реорганизации кредитополучателя и др.). Для оценки количественного влияния отдельных рисков на показатели эффективности и финансовой реализуемости проекта при необходимости осуществляет стресс-тестирование проекта.

), сбытовых рисков (риски недостижения запланированных объемов реализации, завышения цен на продукцию, риски снижения спроса на выпускаемую продукцию и возможность диверсификации рынков ее сбыта), иных рисков (вероятность увеличения стоимости строительно-монтажных работ и оборудования, возникновения неучтенных затрат, ухудшение налогового климата, реорганизации кредитополучателя и др.). Для оценки количественного влияния отдельных рисков на показатели эффективности и финансовой реализуемости проекта при необходимости осуществляет стресс-тестирование проекта.

Заказать бизнес-план — составление бизнес-плана от ГидМаркет

Мы составляем бизнес-план с учетом требований международного стандарта UNIDO. Это позволяет получить недостающий капитал для открытия нового предприятия, увеличивает вероятность положительного решения банка в вопросе получения кредита или привлечения инвестиционного капитала.

Срок разработки бизнес плана

Сроки разработки зависят от целей проекта:

- Нужен ли сбор коммерческих предложений от поставщиков оборудования?

- Требуется ли провести опрос потребителей?

- Доступны ли цены конкурентов в открытом доступе или необходима конкурентная разведка?

Индивидуальный бизнес план по привлечению инвестиций требует глубокой проработки финансовой модели, учета географии, конкурентной и потребительской среды, составления взвешенной оценки возможных рисков проекта.

Сроки выполнения бизнес-плана составляют от 20 рабочих дней.

Цены на услуги

Ознакомиться с ценами разработки плана вашей бизнес-идеи можно следующими способами:

- по одному из контактных телефонов +7 (499) 64-34-145, 8 (800) 600-80-25

- отправив запрос на электронную почту [email protected]

- заполнив электронную форму на сайте

Обращаем ваше внимание, что расчет цен и сроков написания планов выполняется менеджерами ГидМаркет оперативно.

Компания ГидМаркет это:

- 12-летний опыт работы бизнес-планирования

- Штат финансовых аналитиков и маркетинг-аналитиков

- Отдел внутреннего контроля качества заказов

- Возможность получить предварительный расчет по проекту, ознакомиться с финансовыми результатами до получения итогового отчета. При необходимости – внести корректировки

- Опыт работы с требованиями, предъявляемыми со стороны банков

- Внимание не только финансовой части проекта, но и изучению конкурентной среды, оценке сбыта для нового предприятия, прогнозированию спроса.

Мы уже решили много нестандартных задач:

- Выполняли расчет экономического эффекта при расширении производственных мощностей крупного полиграфического предприятия. Это позволило принять верное управленческое решение, привлечь дополнительное финансирование со стороны частных инвесторов. Предприятие вышло в новый для себя сегмент – изготовление высокохудожественных книг премиум-качества.

- Оценка эффективности инвестиций строительства комплекса крытых полей для мини-футбола показала высокую чувствительность NPV проекта к потребительской цене услуг. Заказчиком принято решение о пересмотре масштаба деятельности и введении дополнительных продуктов проекта.

- Выполнение нескольких вариантов расчетов с различными системами отопления и выбор оптимального вида топлива обеспечило высокий экономический эффект в развитии тепличного хозяйства.

- Планирование бизнес процессов для стартапов и начинающих предпринимателей, занимающихся разработкой мобильных приложений

ИННОПОРТ: ГОСТ на бизнес-план

В ходе нашей работы выработался единый стандарт и правила, которых мы придерживаемся.

Ниже приведён полный список всего, чем мы пользуемся сами. Часть параграфов создана Сергеем Москаленко, некоторые позаимствованы у других авторов и источников, которые мы считаем авторитетными.

1. Заметки

§ 1.1. В двух словах. Оформить, рассчитать или всё-таки упаковать?

§ 1.2. Терминология

§ 1.3. Всякие умные аббревиатуры

§ 1.4. Классификация

§ 1.5. Заметка про булочную

§ 1.6. Заметка о схождении экономики

§ 1.7. Налоги по ЗП: 30% или 50%, как считать?

§ 1.8. Бизнес-план VS Маркетинговое исследование

§ 1.9. Продуктовая презентация VS Презентация для инвестора

§ 1.10. Типы финансовых моделей

2. Расчёт бизнес-плана формата «Стартап»

§ 2.0. Логические цепочки проекта

ч.1 Первая логическая цепочка проекта формата «Стартап»

ч.2 Вторая логическая цепочка проекта формата «Стартап»

ч.3 Третья логическая цепочка проекта формата «Стартап»

§ 2. 1. Описание предметной области

1. Описание предметной области

§ 2.2. Гипотеза о размере рынка

§ 2.3. MRD — Market-Requirements Document. Ожидания рынка

§ 2.4. Гипотеза о потребителе

§ 2.5. Гипотеза о каналах сбыта

§ 2.6. Гипотеза о типе рынка

§ 2.7. Уникальное торговое предложение

§ 2.8. Гипотеза о взаимодействии с потребителем

§ 2.9. Гипотеза о ключевых ресурсах

§ 2.10. Гипотеза о партнёрах

§ 2.11. Гипотеза о доходах и ценообразовании

§ 2.12. Бизнес-модель

§ 2.13. Финансовые модели проектов формата «Стартап»

ч.1 Финансовая модель №1. Основной вариант расчёта по тарифному плану «Базовый»

ч.2 Финансовая модель №2. Альтернативный вариант по «Базовому» со стандартными отчётами

ч.3 Финансовая модель №3. Основной вариант расчёта по тарифному плану «Полный»

3. Презентации

§ 3.0. Типы создаваемых презентаций

Как написать финансовый раздел бизнес-плана

Бизнес-план концептуален до тех пор, пока вы не начнете вводить числа и термины. Разделы о вашем маркетинговом плане и стратегии интересно читать, но они ничего не значат, если вы не можете оправдать свой бизнес хорошими показателями прибыли. Вы делаете это в отдельном разделе вашего бизнес-плана для финансовых прогнозов и отчетов. Финансовый раздел бизнес-плана является одним из наиболее важных компонентов плана, так как он понадобится вам, если у вас есть надежда на привлечение инвесторов или получение банковской ссуды.Даже если вам не нужно финансирование, вы должны составить финансовый прогноз, чтобы просто добиться успеха в управлении своим бизнесом.

Разделы о вашем маркетинговом плане и стратегии интересно читать, но они ничего не значат, если вы не можете оправдать свой бизнес хорошими показателями прибыли. Вы делаете это в отдельном разделе вашего бизнес-плана для финансовых прогнозов и отчетов. Финансовый раздел бизнес-плана является одним из наиболее важных компонентов плана, так как он понадобится вам, если у вас есть надежда на привлечение инвесторов или получение банковской ссуды.Даже если вам не нужно финансирование, вы должны составить финансовый прогноз, чтобы просто добиться успеха в управлении своим бизнесом.

«Это то, что подскажет вам, будет ли бизнес жизнеспособным или вы зря тратите свое время и / или деньги», — говорит Линда Пинсон, автор Automate Your Business Plan для Windows (Out of Your Mind 2008) и Анатомия бизнес-плана (Out of Your Mind 2008), который управляет издательским бизнесом и бизнесом по разработке программного обеспечения Out of Your Mind и Into the Marketplace.«Во многих случаях он скажет вам, что вам не следует заниматься этим бизнесом».

Далее будет рассказано, что такое финансовый раздел бизнес-плана, что он должен включать и как вы должны использовать его не только для получения финансирования, но и для лучшего управления своим бизнесом.

Копай глубже: создание точного прогноза продаж

Как написать финансовый раздел бизнес-плана: цель финансового раздела

Давайте начнем с объяснения того, чем финансовый раздел бизнес-плана не является.Поймите, что финансовый раздел — это не то же самое, что бухгалтерский учет. Многие люди не понимают этого, потому что финансовые прогнозы, которые вы включаете — прибыль и убыток, баланс и денежный поток — похожи на бухгалтерские отчеты, которые генерирует ваш бизнес. Но бухгалтерский учет оглядывается назад, начиная с сегодняшнего дня и с исторической точки зрения. Бизнес-планирование или прогнозирование — это взгляд в будущее, начиная с сегодняшнего дня и заканчивая будущим.

«Финансы в бизнес-плане не выполняются так же, как вычисляются детали в бухгалтерских отчетах», — говорит Тим Берри, президент и основатель Palo Alto Software, ведущий блог на Bplans. com и пишет книгу Бизнес-план Plan-As-You-Go. «Это не налоговая отчетность. Это тщательно продуманное обоснованное предположение».

com и пишет книгу Бизнес-план Plan-As-You-Go. «Это не налоговая отчетность. Это тщательно продуманное обоснованное предположение».

По словам Берри, это означает, что вы суммируете и агрегируете больше, чем при бухгалтерском учете, который имеет дело с более подробной информацией. «Вам не нужно представлять себе все будущие покупки активов с гипотетическими датами и гипотетическими графиками амортизации, чтобы оценить будущую амортизацию», — говорит он. «Вы можете просто гадать, основываясь на прошлых результатах. И вы не тратите много времени на мелкие детали в финансовом прогнозе, который зависит от обоснованного предположения о продажах.«

Финансовый раздел бизнес-плана преследует две цели. Он понадобится вам, если вы ищете инвестиции от венчурных капиталистов, бизнес-ангелов или даже умных членов семьи. Они захотят увидеть цифры, которые говорят, что ваш бизнес будет расти — и быстро — и что на горизонте есть стратегия выхода, в течение которой они могут получить прибыль. Любой банк или кредитор также попросят увидеть эти цифры, чтобы убедиться, вы можете погасить ссуду

Любой банк или кредитор также попросят увидеть эти цифры, чтобы убедиться, вы можете погасить ссуду

Но самая важная причина для составления этого финансового прогноза — это ваша собственная выгода, чтобы вы понимали, как, по вашим прогнозам, будет работать ваш бизнес.«Это постоянно действующий, живой документ. Он должен быть руководством по ведению вашего бизнеса», — говорит Пинсон. «И в любой конкретный момент, когда вы чувствуете, что вам нужно финансирование или финансирование, тогда вы готовы пойти со своими документами».

Если есть практическое правило при заполнении цифр в финансовом разделе вашего бизнес-плана, то оно таково: будьте реалистами. «Существует огромная проблема с прогнозом хоккейной клюшки», который прогнозирует устойчивый рост до тех пор, пока он не взлетит, как конец хоккейной клюшки, — говорит Берри.«Они действительно не заслуживают доверия». Берри, который выступает в качестве ангела-инвестора с Willamette Angel Conference, говорит, что, хотя потенциальные инвесторы хотели бы увидеть поразительную траекторию роста, чаще всего это не правдоподобный прогноз роста. «Все хотят участвовать в следующих Google или Twitter, но в каждом плане, кажется, есть этот прогноз хоккейной клюшки», — говорит он. «Продажи идут на стабильном уровне, но через шесть месяцев наступит огромный разворот, и все станет потрясающе, если они получат деньги инвесторов.»

«Все хотят участвовать в следующих Google или Twitter, но в каждом плане, кажется, есть этот прогноз хоккейной клюшки», — говорит он. «Продажи идут на стабильном уровне, но через шесть месяцев наступит огромный разворот, и все станет потрясающе, если они получат деньги инвесторов.»

Чтобы создать надежный финансовый раздел для своего бизнес-плана, нужно продемонстрировать его реалистичность. Один из способов, по словам Берри, — разбить цифры на компоненты, по каналам продаж или целевому сегменту рынка, и предоставить реалистичные оценки для продаж и доходов ». Это не совсем данные, потому что вы все еще гадаете на будущее. Но если разбить предположение на составные предположения и посмотреть на каждое в отдельности, это как-то лучше, — говорит Берри. — Никто не выигрывает от чрезмерно оптимистичных или чрезмерно пессимистичных прогнозов.»

Копайте глубже: что ищут бизнес-ангелы

Как написать финансовый раздел бизнес-плана: компоненты финансового раздела

Финансовый прогноз не обязательно составляется последовательно. скорее всего, он не представит его в окончательном документе в той же последовательности, в которой вы составляете цифры и документы. Берри говорит, что типично начинать с одного места и прыгать вперед и назад. Например, то, что вы видите в плане движения денежных средств, может означают возвращение, чтобы изменить смету продаж и расходов.Тем не менее, он говорит, что проще объяснять последовательно, если вы понимаете, что вы не начинаете с шага один и не переходите к шагу шесть, не оглядываясь назад — часто — между ними.

скорее всего, он не представит его в окончательном документе в той же последовательности, в которой вы составляете цифры и документы. Берри говорит, что типично начинать с одного места и прыгать вперед и назад. Например, то, что вы видите в плане движения денежных средств, может означают возвращение, чтобы изменить смету продаж и расходов.Тем не менее, он говорит, что проще объяснять последовательно, если вы понимаете, что вы не начинаете с шага один и не переходите к шагу шесть, не оглядываясь назад — часто — между ними.

- Начните с прогноза продаж. Создайте электронную таблицу с прогнозом продаж на три года. Настройте разные разделы для разных строк продаж и столбцов для каждого месяца в течение первого года и либо ежемесячно, либо ежеквартально для второго и третьего года. «В идеале вы хотите проецировать блоки электронной таблицы, которые включают один блок для единичных продаж, один блок для ценообразования, третий блок, который умножает единицы на цену для расчета продаж, четвертый блок, который имеет удельные затраты, и пятый, который умножает единицы на единицу стоимость для расчета себестоимости продаж (также называемая COGS или прямыми затратами) », — говорит Берри.

«Зачем вам нужна себестоимость продаж в прогнозе продаж? Потому что вы хотите рассчитать валовую прибыль. Валовая прибыль — это объем продаж за вычетом себестоимости продаж, и это полезное число для сравнения с различными стандартными отраслевыми коэффициентами». Если это новый продукт или новое направление бизнеса, вы должны сделать обоснованное предположение. По словам Берри, лучший способ сделать это — посмотреть на прошлые результаты.

«Зачем вам нужна себестоимость продаж в прогнозе продаж? Потому что вы хотите рассчитать валовую прибыль. Валовая прибыль — это объем продаж за вычетом себестоимости продаж, и это полезное число для сравнения с различными стандартными отраслевыми коэффициентами». Если это новый продукт или новое направление бизнеса, вы должны сделать обоснованное предположение. По словам Берри, лучший способ сделать это — посмотреть на прошлые результаты. - Создайте бюджет расходов. Вам нужно будет понять, во сколько вам действительно будет стоить реализация запланированных вами продаж.Берри любит проводить различие между постоянными затратами (т. Е. Арендной платой и заработной платой) и переменными затратами (т. Е. Большей частью рекламных и рекламных расходов), потому что бизнесу полезно знать об этом. «Более низкие фиксированные затраты означают меньший риск, что может быть теоретическим в бизнес-школах, но очень конкретным, когда вам нужно подписать чеки об аренде и заработной плате», — говорит Берри.

«Большая часть ваших переменных затрат приходится на те прямые затраты, которые указаны в вашем прогнозе продаж, но есть также некоторые переменные расходы, такие как реклама, скидки и тому подобное.«Опять же, это прогноз, а не бухгалтерский учет, и вам придется оценивать такие вещи, как проценты и налоги. Берри рекомендует использовать простую математику. Он говорит, что умножьте предполагаемую прибыль на вашу наиболее вероятную процентную ставку налога, чтобы оценить налоги. А затем умножьте расчетный остаток долга на расчетную процентную ставку, чтобы оценить проценты.

«Большая часть ваших переменных затрат приходится на те прямые затраты, которые указаны в вашем прогнозе продаж, но есть также некоторые переменные расходы, такие как реклама, скидки и тому подобное.«Опять же, это прогноз, а не бухгалтерский учет, и вам придется оценивать такие вещи, как проценты и налоги. Берри рекомендует использовать простую математику. Он говорит, что умножьте предполагаемую прибыль на вашу наиболее вероятную процентную ставку налога, чтобы оценить налоги. А затем умножьте расчетный остаток долга на расчетную процентную ставку, чтобы оценить проценты. - Составьте отчет о движении денежных средств. Это заявление, которое показывает физические доллары, поступающие в бизнес и выходящие из него.«Денежный поток — это король», — говорит Пинсон. Вы частично основываете это на своих прогнозах продаж, статьях баланса и других предположениях. Если вы ведете существующий бизнес, у вас должны быть исторические документы, такие как отчеты о прибылях и убытках и балансы за прошлые годы, чтобы основывать эти прогнозы.

Если вы начинаете новый бизнес и не имеете этих финансовых отчетов за прошлые периоды, вы начинаете с проектирования отчета о движении денежных средств с разбивкой на 12 месяцев. Пинсон говорит, что при составлении этого прогноза денежного потока важно понимать, что вам нужно выбрать реалистичное соотношение того, сколько ваших счетов будет оплачиваться наличными, 30 дней, 60 дней, 90 дней и так далее.«Не стоит удивляться, что вы собираете только 80 процентов своих счетов в течение первых 30 дней, когда вы рассчитываете на 100 процентов для оплаты своих расходов», — говорит она. В некоторые программы для бизнес-планирования встроены эти формулы, которые помогут вам делать такие прогнозы.

Если вы начинаете новый бизнес и не имеете этих финансовых отчетов за прошлые периоды, вы начинаете с проектирования отчета о движении денежных средств с разбивкой на 12 месяцев. Пинсон говорит, что при составлении этого прогноза денежного потока важно понимать, что вам нужно выбрать реалистичное соотношение того, сколько ваших счетов будет оплачиваться наличными, 30 дней, 60 дней, 90 дней и так далее.«Не стоит удивляться, что вы собираете только 80 процентов своих счетов в течение первых 30 дней, когда вы рассчитываете на 100 процентов для оплаты своих расходов», — говорит она. В некоторые программы для бизнес-планирования встроены эти формулы, которые помогут вам делать такие прогнозы. - Прогноз доходов. Это ваш предварительный отчет о прибылях и убытках с подробным прогнозом развития вашего бизнеса на ближайшие три года. Используйте числа, которые вы указываете в своем прогнозе продаж, прогнозе расходов и отчете о движении денежных средств.«Продажи за вычетом себестоимости — это валовая прибыль», — говорит Берри.

«Валовая прибыль за вычетом расходов, процентов и налогов составляет чистую прибыль».

«Валовая прибыль за вычетом расходов, процентов и налогов составляет чистую прибыль». - Сделка с активами и обязательствами. Вам также понадобится прогнозируемый баланс. Вы должны иметь дело с активами и обязательствами, которых нет в отчете о прибылях и убытках, и прогнозировать чистую стоимость вашего бизнеса на конец финансового года. Некоторые из них очевидны и влияют на вас только в начале, например, стартовые активы. Многое не очевидно.«Интерес заключается в прибылях и убытках, а принципиальное погашение — нет», — говорит Берри. «Получение ссуды, выдача ссуды и товарно-материальные запасы проявляются только в активах — до тех пор, пока вы за них не заплатите». Таким образом, способ составить это — начать с активов и оценить, что у вас будет под рукой, месяц за месяцем, касательно наличных денег, дебиторской задолженности (деньги, причитающиеся вам), инвентаря, если он у вас есть, и значительных активов, таких как земля, здания. , и оборудование. Затем выясните, что у вас есть в виде пассивов, то есть долгов.

Это деньги, которые вы должны, потому что вы не оплатили счета (что называется кредиторской задолженностью), и долги, которые у вас возникли из-за непогашенных ссуд.

Это деньги, которые вы должны, потому что вы не оплатили счета (что называется кредиторской задолженностью), и долги, которые у вас возникли из-за непогашенных ссуд. - Анализ безубыточности. Точка безубыточности, по словам Пинсона, — это когда расходы вашего бизнеса совпадают с объемом продаж или услуг. Трехлетний прогноз дохода позволит вам провести этот анализ. «Если ваш бизнес является жизнеспособным, в определенный период времени ваш общий доход превысит ваши общие расходы, включая проценты». Это важный анализ для потенциальных инвесторов, которые хотят знать, что они вкладывают средства в быстрорастущий бизнес со стратегией выхода.

Dig Deeper: как оценивать бизнес-услуги

Как составлять финансовый раздел бизнес-плана: как использовать финансовый раздел

Одна из самых больших ошибок деловых людей — смотреть на свой бизнес-план , и особенно финансовый раздел, только один раз в год. «Мне нравится цитировать бывшего президента Дуайта Д. Эйзенхауэра, — говорит Берри. «План бесполезен, но планирование необходимо». Что люди делают неправильно, так это сосредотачиваются на плане, а когда он готов, о нем забывают.Это действительно позор, потому что они могли бы использовать его в качестве инструмента для управления компанией ». На самом деле, Берри рекомендует, чтобы руководители предприятий изучали бизнес-план раз в месяц и заполняли фактические цифры в отчете о прибылях и убытках и сравните эти числа с прогнозами. А затем используйте эти сравнения для пересмотра прогнозов в будущем.

Эйзенхауэра, — говорит Берри. «План бесполезен, но планирование необходимо». Что люди делают неправильно, так это сосредотачиваются на плане, а когда он готов, о нем забывают.Это действительно позор, потому что они могли бы использовать его в качестве инструмента для управления компанией ». На самом деле, Берри рекомендует, чтобы руководители предприятий изучали бизнес-план раз в месяц и заполняли фактические цифры в отчете о прибылях и убытках и сравните эти числа с прогнозами. А затем используйте эти сравнения для пересмотра прогнозов в будущем.

Пинсон также рекомендует вам провести анализ финансовой отчетности, чтобы провести исследование взаимосвязей и сравнить элементы вашей финансовой отчетности, сравнить финансовые отчеты с течением времени, и даже сравните свои утверждения с заявлениями других компаний.Частично это анализ соотношений. Она рекомендует вам проделать домашнюю работу и выяснить некоторые из преобладающих коэффициентов, используемых в вашей отрасли для анализа ликвидности, анализа прибыльности и долга, и сравнить эти стандартные коэффициенты со своими собственными.

«Это все для вашей пользы», — говорит она. «Вот для чего нужна финансовая отчетность. Вы должны использовать свою финансовую отчетность, чтобы сравнивать свой бизнес с тем, что вы делали в предыдущие годы, или сравнивать свой бизнес с другим бизнесом, подобным вашему.»

Если вы используете свой бизнес-план для привлечения инвестиций или получения ссуды, вы также можете включить в финансовый раздел финансовую историю предприятия. Это сводная информация о вашем бизнесе с момента его начала до настоящего времени. Иногда банк может иметь подобный раздел в заявке на получение кредита. Если вы ищете ссуду, вам может потребоваться добавить дополнительные документы в финансовый раздел, такие как финансовая отчетность владельца, список активов и пассивов.

Все различные расчеты, которые вы Необходимость составить финансовый раздел бизнес-плана — хороший повод для поиска программного обеспечения для бизнес-планирования, так что вы можете установить его на свой компьютер и убедиться, что вы все поняли правильно. Программное обеспечение также позволяет вам использовать некоторые из ваших прогнозов в финансовом разделе для создания круговых диаграмм или гистограмм, которые вы можете использовать в другом месте своего бизнес-плана, чтобы выделить свои финансовые показатели, историю продаж или прогнозируемый доход на три года.

Программное обеспечение также позволяет вам использовать некоторые из ваших прогнозов в финансовом разделе для создания круговых диаграмм или гистограмм, которые вы можете использовать в другом месте своего бизнес-плана, чтобы выделить свои финансовые показатели, историю продаж или прогнозируемый доход на три года.

«Это довольно хорошо известный факт, что если вы собираетесь привлекать инвестиции в акционерный капитал от венчурных капиталистов или бизнес-ангелов, — говорит Пинсон, — им нравятся визуальные эффекты».

Копай глубже: как защитить свою маржу во время спада

Ссылки по теме:

Все вместе: финансовый раздел бизнес-плана

Одним из основных преимуществ создания бизнес-плана является то, что он вынуждает предпринимателей открыто противостоять финансам своей компании.

Убедительные прогнозы

Вы можете избежать некоторых из наиболее распространенных ошибок, следуя этому списку того, что можно и чего нельзя.

Увеличение финансовых показателей

Ни один бизнес-план не будет полным, пока он не будет содержать набор финансовых прогнозов, которые не только вдохновляют, но также логичны и оправданы.

Сколько лет мои финансовые прогнозы должны охватывать новый бизнес?

Некоторые рекомендации о том, что включать.

Рекомендуемые ресурсы:

Bplans.com

Более 100 бесплатных образцов бизнес-планов, а также статьи, советы и инструменты для разработки вашего плана.

Планирование, стартапы, истории: основные бизнес-показатели

Онлайн-видео в блоге автора Тима Берри, в котором рассказывается, что вам действительно нужно знать об основных бизнес-показателях.

Из головы и на рынок

Линда Пинсон занимается продажей книг и программного обеспечения для бизнес-планирования.

Palo Alto Software

Инструменты бизнес-планирования и информация от производителя программного обеспечения Business Plan Pro.

Администрация малого бизнеса США

Веб-сайт, спонсируемый государством, для малого и среднего бизнеса.

Раздел финансового отчета бизнес-плана для стартапов

Руководство по написанию финансового раздела бизнес-плана, разработанного SCORE северо-восточного Массачусетса.

От редакции: Inc. пишет о продуктах и услугах в этой и других статьях. Эти статьи являются редакционно независимыми — это означает, что редакторы и репортеры исследуют и пишут об этих продуктах без какого-либо влияния со стороны каких-либо отделов маркетинга или продаж.Другими словами, никто не говорит нашим репортерам или редакторам, что писать или включать в статью какую-либо конкретную положительную или отрицательную информацию об этих продуктах или услугах. Содержание статьи полностью на усмотрение репортера и редактора. Однако вы заметите, что иногда мы включаем в статьи ссылки на эти продукты и услуги. Когда читатели переходят по этим ссылкам и покупают эти продукты или услуги, Inc может получить компенсацию. Эта рекламная модель, основанная на электронной коммерции, — как и любое другое объявление на страницах наших статей — не влияет на наше редакционное освещение.Репортеры и редакторы не добавляют эти ссылки и не управляют ими. Эта рекламная модель, как и другие модели, которые вы видите на Inc, поддерживает независимую журналистику, которую вы найдете на этом сайте.

Используйте эту формулу, чтобы написать надежный бизнес-план за 30 минут или меньше

Моя клиентка открывает новый розничный бизнес и обнаруживает, что налаживание операций довольно дорогое. Здание нуждается в капитальном ремонте, а базовое оборудование стоит недешево. Затем идут расходы на продукт и персонал.

Даже опытные предприниматели иногда пропускают составление бизнес-планов, потому что это заставляет их делать трудный выбор на раннем этапе. И это правда, что реальность успешного развития вашего бизнеса неизбежно будет отличаться от ваших ожиданий — иногда значительно. Но если вы не составите адекватную дорожную карту, единственный выбор, с которым вы можете столкнуться, — это в какой день недели проводить распродажу «о прекращении бизнеса».

Формула «Спасите себя от ранних неудач»

Хорошая новость в том, что это не обязательно должен быть действительно обременительный процесс.Поэтому, даже если вы не составляете подробный план, вам следует по крайней мере использовать эту формулу из семи шагов, чтобы набросать основы и убедиться, что основная бизнес-логика верна — это совсем не займет у вас много времени:

- Задокументируйте свои бизнес-предположения — инвестиционное пространство и оборудование, часы работы, укомплектование персоналом, заработную плату, льготы, налоги, страхование, арендную плату и т.

Д. Подведите все итоги.

Д. Подведите все итоги. - Разделите эти расходы и инвестиции на затраты на единицу, час и / или затраты на клиента.

- Определите среднюю долларовую стоимость продажи.

- Подсчитайте количество продаж, необходимое для покрытия ваших затрат (это ваша безубыточность).

- Оцените свои возможности для достижения такого объема продаж.

- Установите цель по прибыли и определите, какие дополнительные объемы продаж вам понадобятся для ее достижения.

- Пересмотрите свои операционные и финансовые предположения на основе этой цели и пересчитайте свои цифры. Повторяйте, пока не получите жизнеспособный бизнес-план.

А теперь займемся математикой

Звучит слишком абстрактно? Нет проблем — вот как это сработало для бизнеса моего клиента.

Во-первых, она изначально ожидала, что время между первоначальным вложением средств и достижением дня открытия составит шесть месяцев, если все пойдет идеально. Итак, давайте предположим, что девять месяцев будут консервативными. Я побуждаю ее тратить время на разработку бизнес-плана, который включает понимание повседневных затрат, включая инвентарь, рабочую силу, количество клиентов, которых можно обслужить в час, и т. Д.

Я побуждаю ее тратить время на разработку бизнес-плана, который включает понимание повседневных затрат, включая инвентарь, рабочую силу, количество клиентов, которых можно обслужить в час, и т. Д.

Изначально, сказала она, я не хочу «тратить время» (ее слова) на бизнес-план.Она уверена, что сможет понять это, когда откроет двери. А пока я самостоятельно проделывал некоторые грубые расчеты.

Проще и дешевле проработать свои операционные и финансовые предположения на бумаге, прежде чем вы «доберетесь до цели».

Ее ежедневные эксплуатационные расходы с запланированным штатом из восьми человек и предложением продукта, которое она описала, будут составлять 960 долларов на рабочую силу, 1440 долларов на товарно-материальные запасы, плюс фиксированные накладные расходы, связанные с арендной платой, коммунальными услугами, страхованием и т. Д., что составляет еще 530 долларов. Это означает, что каждый день, когда она открыта, будет стоить ей 2930 долларов.

Это не включает распределение стоимости ее девятимесячных инвестиций (1815 долларов в день), а также не включает маркетинговые, рекламные и другие расходы, которые в сумме составят около 100 долларов в день. Другими словами, ее общие ежедневные расходы составляют 7 810 долларов.

Другими словами, ее общие ежедневные расходы составляют 7 810 долларов.

Взяв эту цифру за основу, давайте прибавим 10% к вещам, о которых она не задумывалась: разрешениям, налогам с продаж и использования, налогам на недвижимость и т. Д.Число безубыточных (просто покрытия расходов) сейчас составляет 8 591 доллар в день. Это довольно много, не правда ли?

Сколько клиентов ей нужно? Исходя из ее плана средней продажи в 15 долларов, ей потребуется 573 клиента каждый день, чтобы покрывать эти расходы. Вместимость ее магазина — 20 человек. Обслуживая 20 человек в час, она будет открыта 28,6 часа в сутки. Вы уловили суть: она обречена еще до того, как начнет, а этого она могла бы предвидеть, просто потратив немного времени на составление бизнес-плана, подобного этому.

Бумага перед практикой

Но поскольку мой клиент все еще находится на этапе планирования, у нее есть варианты исправить это: она может выделить больше места клиентам (увеличенная емкость) и меньше — бэк-офису. Она может упростить предложение продукта (снизить затраты на продукт) или снизить инвестиционные затраты и быстрее открыться. Выполните любое из этих действий, и цифры начнут меняться — в некоторых случаях с каскадным эффектом: при более ограниченном предложении продуктов потребности в персонале могут измениться, что приведет к снижению затрат на рабочую силу.

Она может упростить предложение продукта (снизить затраты на продукт) или снизить инвестиционные затраты и быстрее открыться. Выполните любое из этих действий, и цифры начнут меняться — в некоторых случаях с каскадным эффектом: при более ограниченном предложении продуктов потребности в персонале могут измениться, что приведет к снижению затрат на рабочую силу.

Проще и дешевле проработать свои операционные и финансовые предположения на бумаге, прежде чем вы «доберетесь до цели». Небольшая математика может помочь вам наметить операционные решения до того, как вы столкнетесь с их фактическим принятием — и последствиями. Это верно не только для предприятий, которые еще не открыли свои двери, но и для существующих компаний, которые хотят расти, увеличивать прибыль или выходить на новые рынки.

Бизнес-план — это далеко не бессмысленное или строго теоретическое занятие.Речь идет не о получении письменного документа (хотя наличие письменного плана может быть полезным для передачи вашего видения и получения финансирования) — это о процессе обдумывания своего выбора и проверки своих предположений, прежде чем они проверит ваш прогресс, когда уже слишком поздно.

5 простых шагов для определения начальных затрат

Планируя открыть бизнес, легко потеряться в цифрах. Получение четкого представления о том, сколько денег для запуска вам понадобится, важно, чтобы избежать проблем с денежным потоком, пока ваш бизнес не начнет приносить прибыль.

Когда у вас есть контроль над своими расходами, вы можете получить необходимое финансирование, спланировать рост бизнеса и многое другое. Узнайте, как рассчитать стартовые затраты для вашего малого бизнеса за пять шагов.

Зачем мне знать свои стартовые затраты?

Подсчет начальных затрат дает вам больше, чем просто душевное спокойствие. Вам может помочь информация о том, сколько денег вам нужно для начала работы:

● Напишите свой бизнес-план. Каждому стартапу нужен бизнес-план, включающий полный список расходов.Финансовая часть вашего бизнес-плана должна включать как затраты, так и активы. Отсюда вы можете рассчитать, нужно ли вам финансирование и когда вы получите прибыль.

● План роста. После того, как вы составите карту своих финансов, вы сможете создать стратегию роста бизнеса. Знание ваших затрат имеет важное значение для определения того, когда вы можете позволить себе разработку новых продуктов, нанять более крупную команду или открыть новое место.

● Подать заявку на финансирование. Если вы хотите открыть кредитную линию или получить ссуду Управления малого бизнеса (SBA), большинство кредиторов спросят о ваших расходах.Со своим списком расходов и активов вы можете четко показать, почему вам нужно подавать заявку на финансирование.

● Ищите инвесторов. Если вы хотите сотрудничать с инвесторами или венчурными компаниями, вам нужны подробные финансовые данные. Инвесторы часто просят увидеть ваши начальные затраты и расходы, чтобы рассчитать, как скоро они смогут вернуть свои деньги .

Как рассчитать стартовые затраты Суммирование затрат на открытие малого бизнеса требует как исследований, так и математики. Выполните следующие пять шагов, чтобы оценить свои стартовые расходы.

Выполните следующие пять шагов, чтобы оценить свои стартовые расходы.

Начните с записи начальных затрат, которые вы уже понесли, но не останавливайтесь на этом. Изучите расходы, с которыми вы, вероятно, столкнетесь по мере приближения вашей компании к запуску. Подумайте об этих стандартных начальных затратах:

.- Сборы за регистрацию бизнеса: Если вы не являетесь индивидуальным предпринимателем, вам необходимо зарегистрировать свой бизнес в государстве. Большинству стартапов приходится выбирать бизнес-структуру и подавать документы государственному секретарю.

- Бизнес-лицензии: Многие штаты требуют лицензирования определенных видов бизнеса. Например, вам может потребоваться заплатить за лицензию, если вы ведете трансляцию онлайн или по телевидению, или если вы заботитесь о детях или домашних животных.

- Оборудование: Большинству предприятий требуется какое-либо оборудование для производства продуктов или выполнения повседневных задач.

Сложите расходы вашей компании на такие товары, как компьютеры, смартфоны, автомобили и производственные системы.

Сложите расходы вашей компании на такие товары, как компьютеры, смартфоны, автомобили и производственные системы. - Расходные материалы: Большинство предприятий также покупают предметы первой необходимости — от ручек и скрепок до бумаги для принтеров и картриджей.

- Консультанты: Отчитывайтесь о гонорарах, которые вы можете платить другой компании за консультации или помощь в разработке стратегии. Другие примеры включают работу с аналитиком по менеджменту или специалистом по подбору персонала.

- Заработная плата: Эта сумма должна включать в себя то, что вы платите своим сотрудникам и руководству, а также вам самому.

- Страхование: Рассчитайте расходы на медицинское страхование и любую необходимую вам страховку бизнеса.

- Офис: Если вы арендуете офисное помещение или платите за склад, обратите внимание на эти расходы.

- Товарно-материальные запасы: Если ваша компания продает товары, учитывайте затраты на содержание запасов на складе.

- Маркетинг: Спланируйте потенциальные затраты на маркетинг вашего бизнеса. Ваши могут включать управление социальными сетями, партнерство с влиятельными лицами или рекламу через традиционные каналы, такие как радио, печать или телевидение.

- Веб-сайт: Не забудьте учесть расходы на разработку и поддержку вашего веб-сайта, а также на создание для него контента.

- Налоги: Каждый бизнес платит налог на прибыль. В зависимости от вашего бизнеса вы также можете платить налог с продаж или налог на заработную плату.

- Бухгалтер: Компании любого размера часто полагаются на бухгалтеров при балансировании финансовых книг, подготовке налоговых деклараций и составлении отчетов.

- Юридический: Учитывайте гонорары, которые вы платите адвокату за составление контрактов или за помощь в соблюдении отраслевых норм.

2. Оцените свои затраты

После того, как вы составили список потребностей своего бизнеса, запишите среднюю стоимость для каждой категории.

Обратитесь в государственные учреждения вашего штата, чтобы определить размер платы за регистрацию бизнеса и лицензионных сборов. Чтобы оценить стоимость оборудования и расходных материалов, вы можете сделать покупки в Интернете или запросить расценки у продавца.

Для других стандартных затрат вы можете выделить процент от общего бюджета. Например, многие стартапы выделяют до 10% на маркетинг и не менее 20% на налоги на бизнес.

3. Посчитайте

После оценки ваших затрат разделите список на единовременные и текущие расходы.Убедитесь, что все текущие расходы отражают среднемесячное значение. Сложите единовременные расходы и умножьте текущие расходы на количество месяцев до запуска.

Итоговая сумма представляет собой ваши предполагаемые начальные расходы. Например, ваш список может выглядеть так:

Единовременные расходы

- Сборы за регистрацию предприятий

- Бизнес-лицензии

- Оборудование

Текущие расходы

- Принадлежности

- Консультанты

- Заработная плата

- Страхование

- Офис

- Опись

- Маркетинг

- Сайт

- Налоги

- Бухгалтер

- Legal

4.

Добавить подушку

Добавить подушкуДаже имея бизнес-план, ваш стартап может столкнуться с задержками и неудачами. Убедитесь, что у вас достаточно средств, чтобы поддерживать свой стартап на плаву, добавив вашим расходам дополнительную подушку безопасности. Подумайте о том, чтобы составить достаточно бюджета, чтобы поддерживать свой бизнес на срок до 12 месяцев после запланированной даты запуска.

5. Заставьте числа работать

Наконец, проведите свои расчеты. Учитывайте постоянные и переменные затраты, чтобы определить структуру ценообразования на ваши продукты и услуги.Включите начальные затраты в свой бизнес-план, чтобы оценить, когда ваша компания станет прибыльной. Вы также можете использовать свой лист расходов, чтобы узнать, какие варианты финансирования доступны для вас от банков, инвесторов и венчурных фирм.

Начните свой бизнес на прочной основе

Чтобы открыть свой бизнес, вы должны следовать дисциплинированному пути с бесчисленными поворотами и поворотами. Вы можете увеличить свои шансы на победу в игре стартапов, если потратите время на расчет своих затрат и управление своими бизнес-расходами.

Вы можете увеличить свои шансы на победу в игре стартапов, если потратите время на расчет своих затрат и управление своими бизнес-расходами.

Встретьтесь с вашим местным бизнес-банкиром, чтобы узнать, как открытие коммерческого банковского счета может помочь вам начать правильную работу.

Как самому написать бизнес-план: Пошаговые инструкции | Михаил Букин

Составить бизнес-план так, чтобы он был понятным, грамотным и с точными расчетами — многим начинающим предпринимателям эта задача кажется невыполнимой.

Фото Мед Бадра Чеммауи на UnsplashВ статье мы доказываем, что вы можете составить бизнес-план самостоятельно.Главное знать, из чего он состоит, какие в нем должны быть расчеты исходя из конкретной области бизнеса, учитывать типовые ошибки и не повторять их.

В предпринимательской среде неоднозначное отношение к бизнес-планированию. Почему-то некоторые считают это пустой тратой времени и сил, потому что «на самом деле все сложится совсем иначе».

Несомненно, жизнь внесет коррективы в любой проект, и в процессе реализации он может измениться до неузнаваемости.И все же предварительная работа над проектом крайне важна. Вот почему:

- Работа над бизнес-планом структурирует информацию о проекте и, в целом, ваши мысли и идеи.

- Бизнес-план определяет последовательность и продолжительность этапов, что еще больше упрощает контроль над проектом.

- Помогает правильно изучить ваш будущий рынок и конкурентов, а значит лучше продумать концепцию продукта или услуги.

- Заставляет анализировать риски и думать о способах их снижения.

- Устанавливает цели для проекта, и когда есть конкретная измеримая цель, ее более реально достичь.

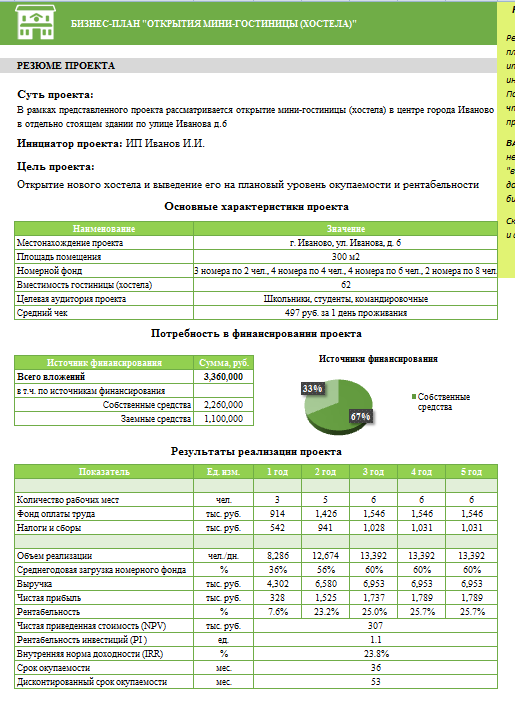

Если вы готовите бизнес-план для себя, а не для банка или инвестора, то это не обязательно должен быть 300-страничный фолиант. Достаточно выделить в диссертации несколько основных разделов. Вот стандартные пункты, которые должен иметь любой бизнес-план:

- Краткое изложение или «сжатие» проекта;

- Описание проекта и отрасли;

- Концепция продукта / услуги;

- Маркетинговый план или план продвижения;

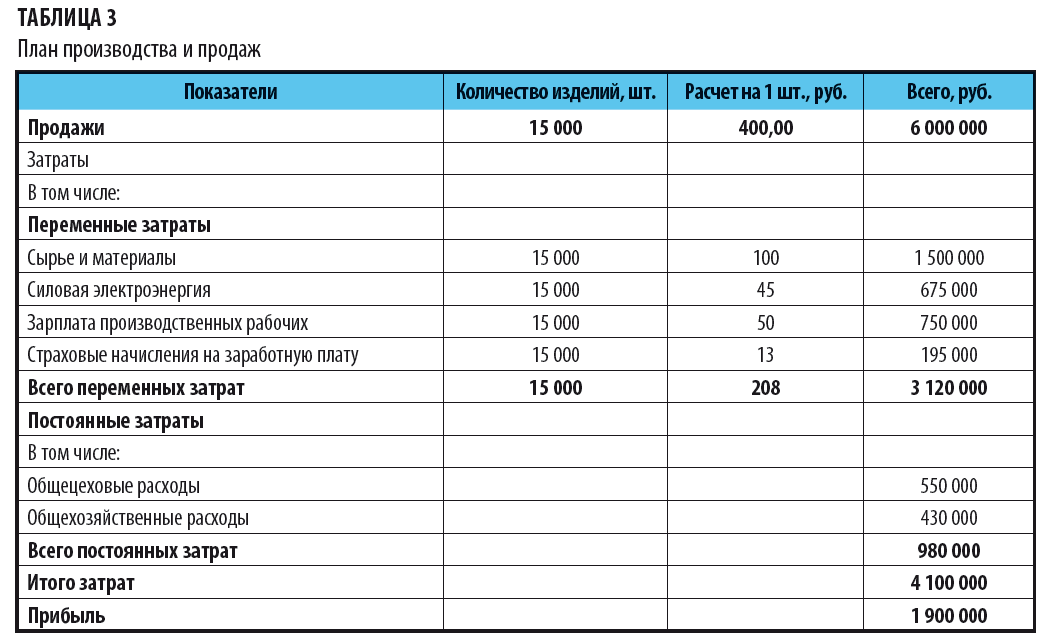

- План производства / продаж;

- Штатное расписание;

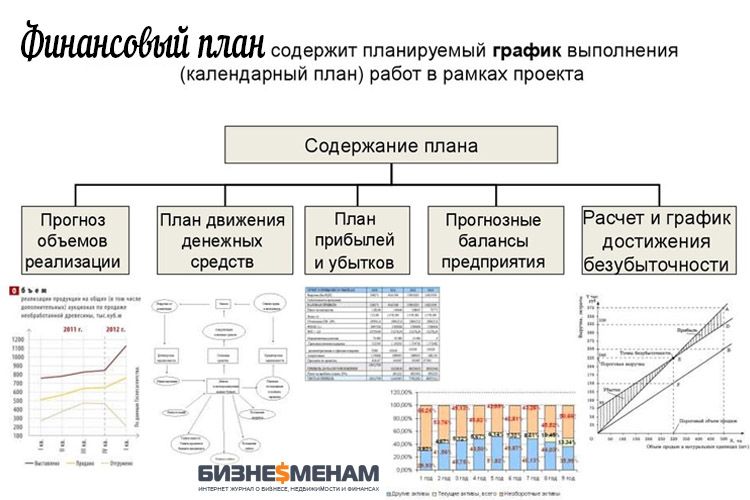

- Финансовый план;

- Рентабельность и окупаемость проекта;

- Риски проекта.

Если вам нужен бизнес-план для инвестора или особенно банка, может быть полезно нанять консультанта. Это поможет вам соответствовать требованиям формата и расставить правильные акценты.

В основе любого бизнес-плана лежит анализ рынка и финансовая модель.

В Интернете много открытой информации о том, как проводить маркетинговые исследования. Наиболее частыми ошибками, на которые многие «натыкаются», являются отсутствие анализа конкурентов и завышение рыночных данных. Вступительные примечания по спросу и ценам являются ключом к анализу эффективности всего проекта. Поэтому, строя расчеты на неверных данных, вы обманываете, прежде всего, себя.

Результатом анализа рынка и конкурентов должны стать конкретные входные данные для финансовой модели проекта: объем спроса, воронка продаж, продуктовая линейка и цены.

Финансовая модель — основа любого проекта. Помогает переводить ваши планы на язык чисел, показывает, какие входы и в какой степени повлияют на прибыль проекта, устанавливает целевые KPI. Финансовая модель строится на основе всех данных, которые были собраны в процессе работы над предыдущими разделами бизнес-плана. Рынок, план продаж, укомплектование персоналом, расходы, налоги…

Финансовая модель строится на основе всех данных, которые были собраны в процессе работы над предыдущими разделами бизнес-плана. Рынок, план продаж, укомплектование персоналом, расходы, налоги…

Результатом расчета должен быть прогноз денежных потоков и доходов / расходов по проекту. Прогноз покажет, насколько экономически интересен проект, насколько быстро окупятся вложения и на какую прибыль можно рассчитывать.

Если цифры вас не устраивают, это повод пересмотреть некоторые исходные параметры.Возможно, вам нужно попытаться обойтись меньшим количеством сотрудников, или изменить местоположение, или настроить сам продукт. Согласитесь, лучше вносить изменения заранее, а не постфактум, когда будут потрачены деньги и время.

Самым простым, удобным и доступным инструментом для создания финансовой модели является MS Excel. В такой программе вам нужно будет ввести только исходные данные, и она сама сделает все вычисления.

1. Краткое описание проекта (введение).

Во вводной части необходимо описать продукт (и, в целом, сферу деятельности) и ситуацию на рынке, перечислить конкурентные преимущества и недостатки, кратко представить организационную структуру и распределение финансов (инвестиционных и собственных) .

Также можно указать рентабельность и ожидаемые показатели по объему и качеству работы. То есть здесь должен быть изложен ваш бизнес-план и желательно, чтобы он был максимально привлекательным.

2. Маркетинговая кампания.

Здесь необходимо составить подробную стратегию продвижения. Он включает в себя: определение целевой аудитории, а также методов и затрат на привлечение клиентов, анализ рынка и конкуренции, определение каналов продаж, определение этапов и сроков завоевания рынка.

Важно написать ориентировочный план ваших продаж — это поможет вам представить возможные объемы выручки и дохода.

3. План производства товаров и услуг.

В этом разделе описывается организация производства и особенности инфраструктуры, производственных ресурсов, площадей и оборудования. В нем описывается производственный процесс и методы контроля качества.

В нем описывается производственный процесс и методы контроля качества.

Дополнительно сюда нужно подать расчет капитальных вложений и амортизации.Производственный план дает возможность понять, с какой динамикой можно будет наращивать производство и как лучше выстроить логистику.

4. Организация рабочего процесса.

Раздел посвящен организационной структуре предприятия. Здесь вы пишете пошаговое руководство для всех сотрудников с указанием задач и сроков, а также назначаете полномочия и ответственность каждому. Постройте систему контроля и запланируйте ожидаемые результаты от работы.

5.Описание товара / услуги.

Это необходимо для того, чтобы четко понимать, какой продукт / услугу вы выпускаете, и примерно представить, как выглядят ваши потенциальные клиенты, чтобы создать представление о целевой аудитории.

Перед этим важно проанализировать рынок, чтобы точно знать, что вы будете предлагать уникальный продукт / услугу или выгодно выделитесь среди конкурентов. Здесь необходимо четко указать: чем вы будете лучше остальных и почему клиент хочет выбрать именно вас? Очевидно, что успех в бизнесе предполагает вашу конкурентоспособность.

Здесь необходимо четко указать: чем вы будете лучше остальных и почему клиент хочет выбрать именно вас? Очевидно, что успех в бизнесе предполагает вашу конкурентоспособность.

6. Финансовый план.

В этом разделе должна быть представлена смета с подробным расчетом стоимости товара или услуги, а также прибылей и убытков. Это такое тщательное планирование бюджета предприятия.

Дополнительно в нем необходимо оценить затраты: единовременные затраты на помещения и оборудование, периодические затраты на заработную плату, аренду и другие платежи, сырье и т. Д. Срок инвестирования (примерный), точка безубыточности и Здесь же указаны сроки окупаемости.

7. Перспективы развития и прогноз рисков.

Важная часть — это прогнозирование результатов. Исходя из предыдущих пунктов и денежных показателей, вам необходимо оценить свой бизнес. Сюда входит прогноз движения финансов и прогноз рисков. Объективный взгляд на то, каким будет проект на самом деле, поможет исправить недостатки. Также важно заранее подготовить и написать способы минимизировать риски.

Также важно заранее подготовить и написать способы минимизировать риски.

Наконец, вот некоторые из наиболее распространенных ошибок в бизнес-планах.Их будет полезно учесть при работе над своим документом, особенно если вы собираетесь отправить его потенциальным партнерам или инвесторам:

- Небрежность в оформлении. Неряшливый документ сразу портит впечатление как о проекте, так и о его инициаторе. Шрифт, абзацы, отступы, выравнивание текста, заголовки, подписи к таблицам и рисункам — все это «упаковка» для ваших идей, и это должно выглядеть профессионально.

- Слишком специфичная терминология. Не забудьте включить в свой бизнес-план словарь необходимых профессиональных терминов. Но старайтесь не злоупотреблять ими.

- Перегружен информацией. Пишите максимально кратко и лаконично и только о вещах, которые важны для понимания проекта, чтобы не отвлекать внимание читателя.

Подробности и подробности лучше всего размещать в приложениях.

Подробности и подробности лучше всего размещать в приложениях. - Много «воды». Хуже всего то, что бизнес-план перегружен пустой информацией по объему и «солидности».«Сделать это абсолютно невозможно. Инвесторы дорожат своим временем и просто не потратят его на такой проект.

- Неподтвержденные или завышенные рыночные данные. Постарайтесь положиться на проверенные источники информации и обязательно включите их в текст бизнес-плана. Критически относитесь к собственным предсказаниям, всегда их оправдывайте.

- Ошибки вычислений. Обязательно перепроверьте свои расчеты, а еще лучше — покажите другу финансиста чистым взглядом. Один ум — это хорошо, а два, как известно, лучше.

Итак, бизнес-план пригодится при разработке проекта любого масштаба. Это позволит воплотить вашу идею в реальность и заранее оценить возможные риски. Удачи в планировании и реализации!

Финансовый анализ расширения бизнес-плана | Small Business

Повышенного потребительского спроса и стремительного роста продаж недостаточно, чтобы сказать вам, что пора расширяться. Тот факт, что клиенты готовы покупать больше, не означает, что вы можете с выгодой продавать больше.Принимая во внимание множество факторов, связанных с увеличением продаж, вы можете провести полезный финансовый анализ, чтобы определить, стоит ли расширять свой бизнес.

Тот факт, что клиенты готовы покупать больше, не означает, что вы можете с выгодой продавать больше.Принимая во внимание множество факторов, связанных с увеличением продаж, вы можете провести полезный финансовый анализ, чтобы определить, стоит ли расширять свой бизнес.

Прогнозируемые продажи

Первый анализ, который вы должны сделать при рассмотрении вопроса о расширении, — это рост продаж, которого вы реально можете ожидать. В некоторых случаях расширение для удовлетворения возросшего спроса может стоить больше, чем увеличение дохода. Чтобы эффективно рассчитать, имеет ли расширение смысл, рассчитайте оптимистичные и консервативные прогнозы продаж и доходов, чтобы вы могли выполнить другой анализ на основе этих цифр.

Стоимость расширения

Некоторые расширения включают разовые покупки, такие как новое оборудование или другое место, или краткосрочные расходы, такие как маркетинговая кампания или набор и обучение персонала. Рассчитайте начальные затраты на расширение, не включая текущие эксплуатационные расходы, чтобы определить, когда вы выйдете на уровень безубыточности и начнете получать прибыль.

Операционные расходы

Рассчитайте увеличенные операционные расходы после начала расширения. Это может включать увеличение количества персонала и принадлежностей, повышение арендной платы и коммунальных услуг, а также техническое обслуживание машин и оборудования.Определите ваши цифры производственных и накладных расходов. Узнав эти цифры, определите свою потенциальную прибыль на единицу продукции и общую валовую прибыль на основе двух показателей продаж и доходов.

Влияние на денежный поток

Выполнение большего количества заказов часто означает увеличение кредита при одновременном увеличении ваших расходов. Вам придется заплатить за материалы и время персонала для ведения нового бизнеса, пока вы ждете оплаты этих заказов. Определите, можете ли вы удовлетворить свои потребности в денежных средствах, исходя из имеющихся у вас денежных средств и доступного кредита, условий кредита, которые вы предлагаете клиентам, и ваших двух сценариев продаж.Расширение может потребовать от вас взять ссуду, согласовать условия оплаты с новым поставщиком и поставщиком и изменить условия кредита, которые вы предлагаете клиентам и клиентам.

Расчет рентабельности инвестиций