Какие основания и как списать НДС на 91 счет?

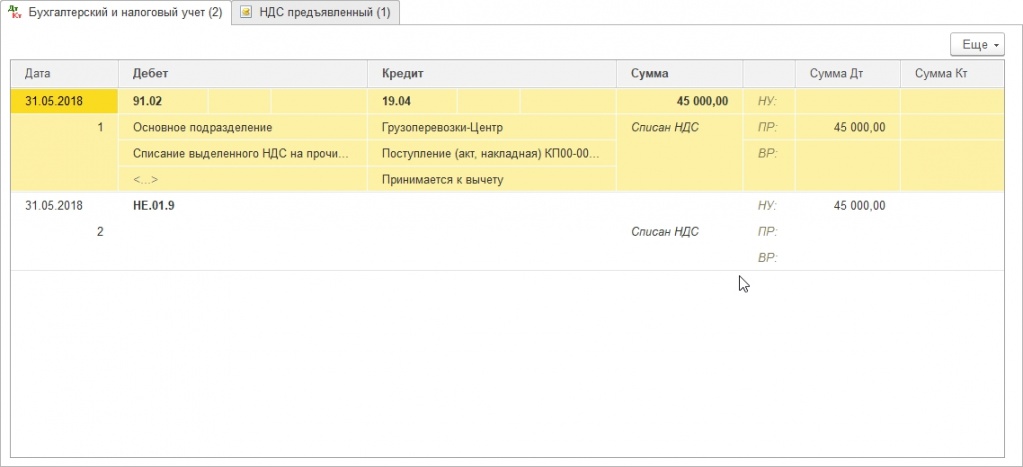

Списание НДС на 91 счет используется, когда по тем или иным причинам входной налог невозможно принять к вычету (например, отсутствует счет-фактура, а налог выделен отдельной строкой в документе прихода). В этой статье мы рассмотрим несколько ситуаций, при которых НДС безопаснее отнести на счет прочих расходов.

НДС по командировочным расходам

Командировка представляет собой поездку, связанную с выполнением служебного задания. Поэтому НДС по ней можно принять к вычету. Это позволяют сделать нормы, отраженные в п. 7 ст. 171 и подп. 12 п. 1 ст. 264 НК РФ. На это также обращает внимание Минфин в письме от 26.09.2012 № 03-07-11/398.

Если же в командировке имели место расходы непроизводственной направленности, суммы НДС по таким расходам необходимо списать в дебет 91 счета. Поскольку такие расходы в расчете прибыли участвовать не будут, то и НДС к вычету по ним принять нельзя.

О том, какой НДС по командировке нельзя принять к вычету, читайте также в материале «Минфин запретил вычет НДС по допуслугам, выделенным в ж/д билете в командировку»

Кроме того, для принятия НДС у компании должны быть верно оформленные документы:

- Счет-фактура, выданный гостиницей.

В него должны быть внесены все установленные законом сведения, согласно п. 5 ст. 169 НК РФ. Очень важно, чтобы счет-фактура был оформлен не на сотрудника, побывавшего в командировке, а на фирму (согласно ст. 143 НК РФ, плательщиком НДС может быть только организация).

В него должны быть внесены все установленные законом сведения, согласно п. 5 ст. 169 НК РФ. Очень важно, чтобы счет-фактура был оформлен не на сотрудника, побывавшего в командировке, а на фирму (согласно ст. 143 НК РФ, плательщиком НДС может быть только организация). - Бланки строгой отчетности с выделенной суммой НДС, которые с 01.07.2019 должны быть оформлены на аналоге ККТ.

По мнению Минфина, только при соблюдении всех этих условий НДС можно принять к вычету. Правда, арбитры с ними не всегда согласны, делая выводы о том, что подтвердить право на вычет НДС можно также документом, не содержащим указание НДС отдельной строкой, и иными документами (счетами, квитанциями и т. д.). Примеры таких судебных решений: постановление ФАС Уральского округа от 13 января 2005 года № Ф09-5754/04АК, постановление ФАС Московского округа от 26 июля 2011 года № КА-А40/6657-11 и другие.

Однако следует понимать, что, если вы решите все-таки предъявить к вычету НДС по «нестандартным» документам, вы пойдете на риск.

НДС выделен в документе прихода или чеке, но счета-фактуры нет

Часто при приобретении товаров или услуг за наличный расчет создаются ситуации, когда в товаросопроводительном документе (чеке ККТ, накладной или акте) отдельной строкой выделена сумма НДС. При этом в момент оприходования авансового отчета уже понятно, что счета-фактуры к документу прихода по каким-либо причинам не будет или сумма налога не так велика, чтобы имела смысл трата времени на его получение. Такой НДС принять к вычету будет нельзя. Поэтому сразу в момент выявления подобных сумм налог нужно напрямую или через счет 19 списывать на счет 91.

Подробнее о таких ситуациях читайте:

- «Вычет НДС без счета-фактуры: новые разъяснения Минфина»;

- «Что делать с НДС, если товары куплены в рознице и нет счета-фактуры?».

В некоторых случаях «входной» НДС нельзя принять к вычету, но можно учесть в расходах по налогу на прибыль.

Списание НДС на 91 счет при безвозмездной передаче

Безвозмездная передача активов на территории РФ признается реализацией — а значит, придется начислять НДС, налоговая база по которому в данном случае определяется в день отгрузки и равна рыночной стоимости безвозмездно передаваемых объектов или услуг (пункт 2 статьи 154 НК РФ). При этом НДС в бюджет уплачивает именно передающая сторона (письмо Минфина РФ от 16.04.2009 № 03-07-08/90).

Рассмотрим учет НДС при безвозмездной реализации ранее приобретенного товара:

Дебет 41 Кредит 60 — приняты товары к учету;

Дебет 19 Кредит 60 — отражен входной НДС по приобретенным товарам;

Дебет 68 Кредит 19 — входной НДС принят к вычету;

Дебет 60 Кредит 51 — произведена оплата поставщику;

Дебет 91 Кредит 41 — отражена безвозмездная передача товара;

Дебет 91 Кредит 68 — начислен НДС по безвозмездной передаче.

Списание НДС в связи со сроком давности

Может случиться так, что принятый на счет 19 НДС не удалось взять к вычету в течение 3 лет, отведенных для этого п. 1.1 ст. 172 НК РФ, потому что не выполнены все условия для вычета (например, не смогли получить счет-фактуру от поставщика, а в расчетах с ним НДС участвовал). Тогда этот НДС будет списан на счет 91.

Об иных особенностях, которые имеет вычет, применяемый в течение 3-х лет, читайте в материале «Вычет по капстроительству можно растянуть на 3 года»

Другая ситуация, при которой НДС в связи с истечением срока давности спишется на счет 91, связана со списанием кредиторской задолженности покупателю по полученному от него авансу. При поступлении аванса с него был начислен к уплате НДС, учтенный по дебету 76 счета, который можно было затем предъявить к вычету либо в момент отгрузки, либо при возврате денег покупателю. Если же по истечении срока исковой давности долг перед покупателем числится в учете и настало время его списать, то одновременно с ним на счет 91 спишется и относящийся к нему НДС: кредиторская задолженность – в доход, а НДС – в расход.

Списание НДС по активам с особым переходом прав собственности

Очень интересна и такая ситуация, когда товар передается покупателю на условиях перехода права собственности после его оплаты. При этом счет-фактура поставщиком, как того требуют чиновники, выдается сразу после передачи товара, т. е. до момента оплаты.

Тут ситуация очень неоднозначна. С одной стороны, если читать закон буквально, у покупателя есть все снования принять НДС к вычету сразу: отгрузочные документы имеются, счет-фактура — тоже, товар принят на учет (хоть и за балансом). Но как показывает практика, воспользоваться таким вычетом очень сложно (письмо Минфина от 22.08.2016 № 03-07-11/48963), и чью сторону займут судьи, предположить невозможно. А это значит, что если вы хотите принять НДС к вычету по активам, на которые право собственности к вашей компании пока не перешло, то безопаснее такой вычет не делать, а продолжать учитывать налог на счете 19 до наступления момента перехода права собственности на него.

Бухгалтерии ред. 3.0 – Учет без забот

- Опубликовано 11.09.2020 20:16

- Просмотров: 16017

Каждая некоммерческая организация, равно как и коммерческая, в своей деятельности сталкивается с прочими расходами, такими как расходы на услуги банка, штрафные санкции, расходы по возмещению убытков и пр. О том, как отражать такие расходы в учете некоммерческих организаций мы и поговорим сегодня в нашей статье.

Отражение в учете НКО расходов на услуги банка

Начнем, пожалуй, с банковских расходов, с которыми ежедневно сталкивается любая организация.

Банк – коммерческая организация и за свои операции взимает плату. К таким операциям относятся, например, обслуживание расчетного счета, проведение платежного поручения, пересчет наличных, предоставление заверенных копий документов и пр. Кредитное учреждение в рамках договора банковского счета сразу спишет комиссию за проведение операции с расчетного счета.

Сегодня практически все организации получают банковские выписки электронно в системе Клиент Банк. Далее в программе 1С: Бухгалтерия можно действовать двумя способами:

1) Отразить операции по выписке в ручном режиме;

2) Загрузить выписку с помощью файла, сформированного в системе Клиент Банк.

Большинство организаций действуют вторым способом.

Итак, в системе Клиент Банк нужно сформировать выписку за определенную дату в формате «1с» — это текстовый формат файла с расширением « .txt», по умолчанию имя файла «kl_to_1c».

Затем в программе в разделе «Банк и Касса» выбираем пункт «Банковские выписки»:

В открывшемся окне нажимаем кнопку «Загрузить»:

Программа предложит выбрать файл с диска – тот самый, который мы сохранили из Клиент Банка:

После выбора загрузочного файла и нажатия на кнопку «ОК» программа начнет загрузку выписки. По окончании загрузки будет указано сколько документов загружено и на какую сумму, а самом журнале банковских выписок отразятся все загруженные операции:

По окончании загрузки будет указано сколько документов загружено и на какую сумму, а самом журнале банковских выписок отразятся все загруженные операции:

В числе загруженных операций мы увидим и операцию по отражению комиссии банка. В нашем случае – плата за списание денежных средств по платежному поручению на оплату ТМЦ поставщику.

По умолчанию плату за услуги банка программа отражает операцией с видом «Комиссия банка»:

Это предусматривает формирование проводки с использованием счета 91.02 «Прочие расходы»:

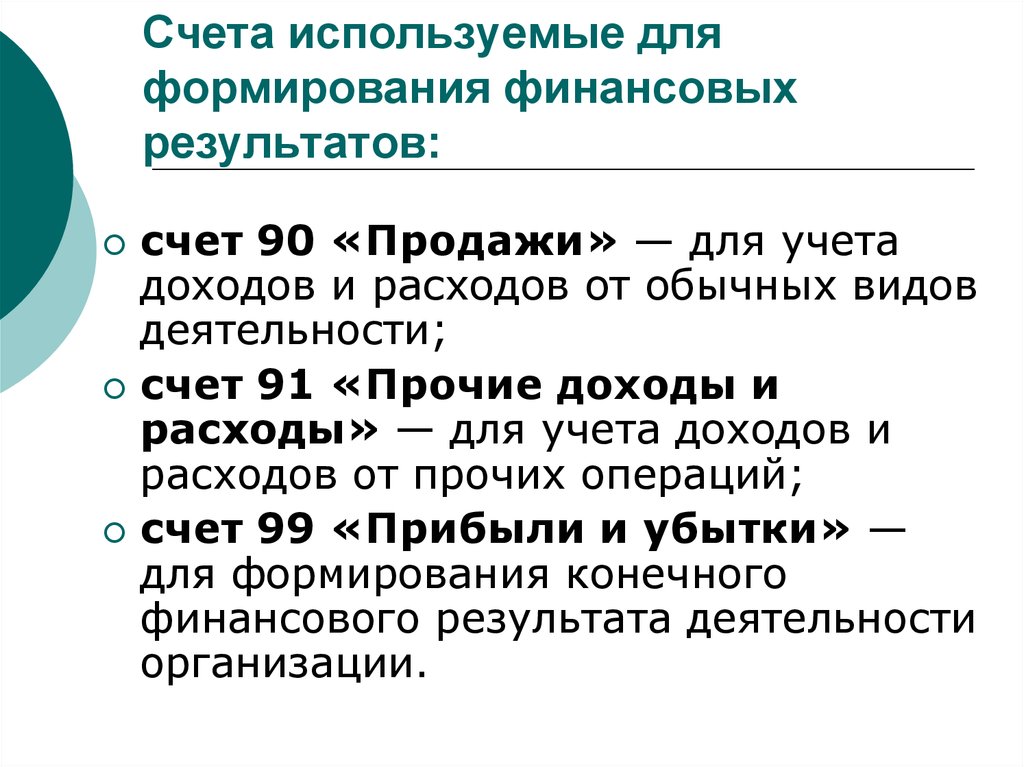

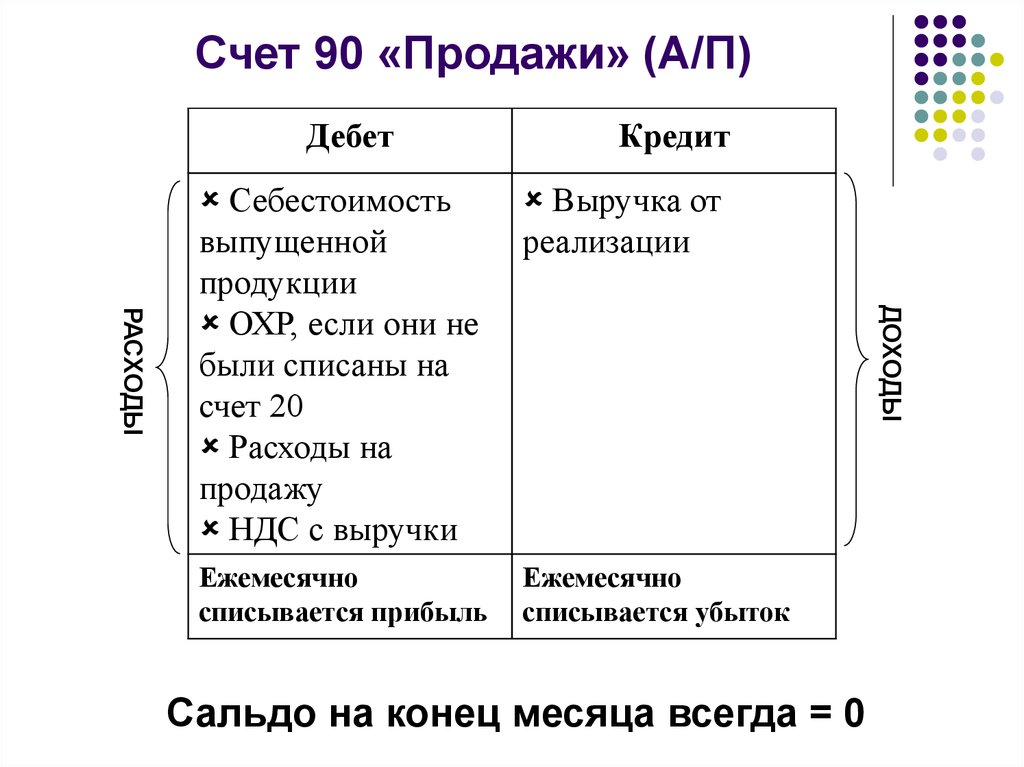

Типовая 1С: Бухгалтерия ред. 3.0 предусматривает учет в коммерческих организациях. А согласно Плану счетов бухгалтерского учета (утв. Приказом Минфина РФ от 31.10.2000 г. № 94н) расходы, связанные с оплатой услуг, оказываемых кредитными организациями, отражаются по дебету счета 91 «Прочие доходы и расходы» в корреспонденции со счетами учета расчетов. Поэтому при выборе вида операции «Комиссия банка» программа отражает проводки по учету в коммерческих организациях.

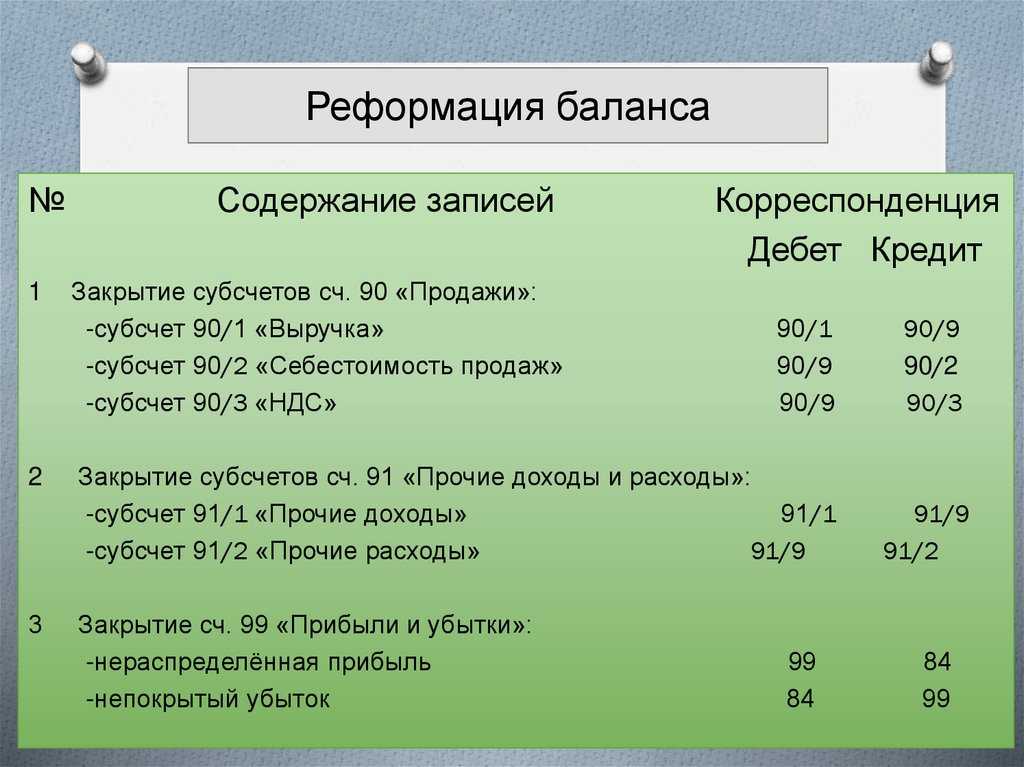

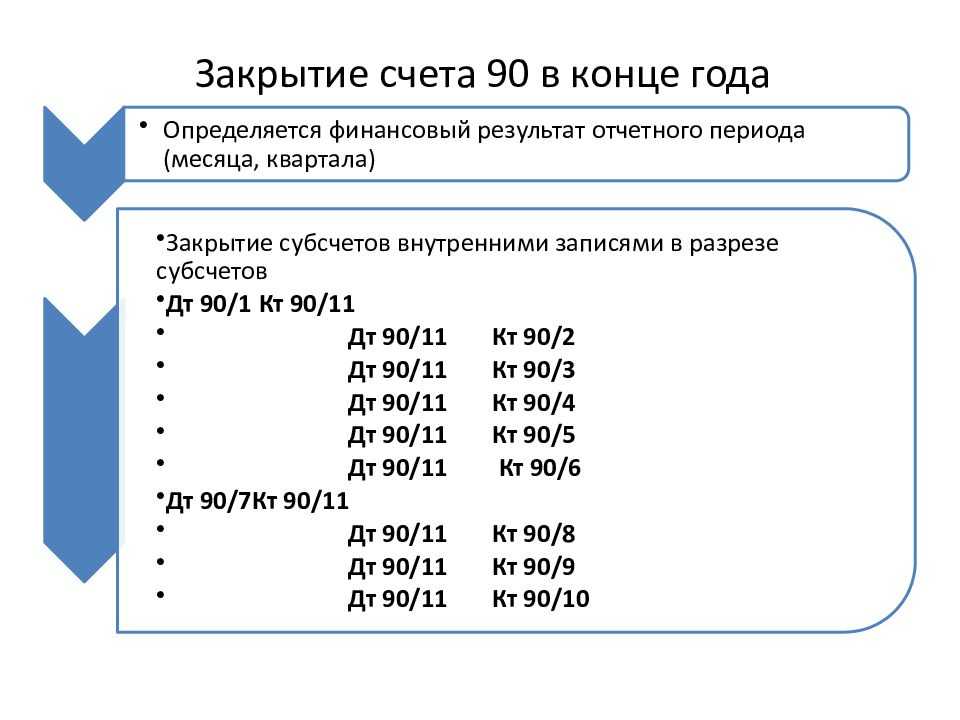

В случае, когда некоммерческие организации ведут учет не в отраслевом решении, а в типовой 1С: Бухгалтерии ред. 3.0, то расходы, связанные с уставной (некоммерческой) деятельностью, они отражают на счетах 20, 26 с последующим их списанием на счет 86 (а не на 90 счет, как в коммерческих организациях).

В случае с комиссией банка можно действовать двумя способами:

1 способ. С использованием счетов 20 и 26

2 способ. С использованием напрямую счета 86

При выборе любого из способов для отражения банковской комиссии необходимо выбирать вид операции «Прочее списание». То есть, загрузив автоматически банковскую выписку, нужно войти в операцию по отражению комиссии и изменить вид операции с «Комиссия банка» на вид операции «Прочее списание»:

После чего необходимо выбрать вместо счета 91 счет 26 либо 86 – в зависимости от выбранного способа:

1 способ. С использованием счетов 20 и 26.

При выборе данного способа в конце месяца все затраты, собранные на счете 26, операцией «Закрытие месяца» (в режиме ручной корректировки) закрываются на счет 86:

2 способ. С использованием напрямую счета 86.

С использованием напрямую счета 86.

Для упрощения учета можно комиссию банка сразу отражать на 86 счете (по аналогии отражения комиссии на 91 счете в коммерческих организациях). В этом случае в загруженной операции по списанию комиссии банка выбрать счет 86.02:

Отражение в учете НКО штрафов и пеней по налогам и сборам

В программе 1С: Бухгалтерия ред. 3.0 не предусмотрено специального документа для отражения штрафных санкций за несвоевременную сдачу отчетности и уплату налогов. Начисление пеней и штрафов происходит с помощью документа «Операции, введенные вручную» в разделе «Операции»:

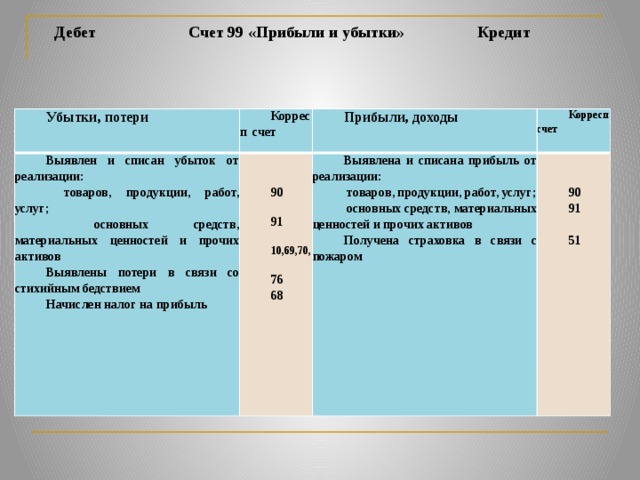

Согласно Плану счетов бухгалтерского учета (утв. Приказом Минфина РФ от 31.10.2000 г. № 94н) для отражения сумм причитающихся налоговых санкций предусмотрен счет 99 «Прибыли и убытки» в корреспонденции со счетом учета расчетов с бюджетом по налогам:

Дт 99.01 Кт 68,69

Здесь опять оговоримся, что такая проводка делается в коммерческих организациях.

В некоммерческих же организациях вместо счета 99 используется счет 86:

Еще один важный момент, вызывающий вопросы: какой датой начислять штрафные санкции?

Когда пени и штрафы были начислены организации в результате проверки контролирующих органов, то датой будет момент вступления в силу соответствующего решения ФНС.

В случае, если плательщик самостоятельно обнаружил, к примеру, недоплату по налогу, то он может доплатить налог, а вот пени можно не уплачивать самостоятельно, а дождаться требования из ФНС.

Когда же организация сдает уточненную декларацию (расчет), которая привела к увеличению суммы налога (взноса), то, чтобы избежать штрафа, до подачи уточненки необходимо заплатить налог/взнос и пени. В таком случае датой начисления пеней будет дата утверждения расчета (включая расчет пеней) руководителем компании.

Отражение в учете НКО штрафных санкций по договорам с контрагентами

В отличие от налоговых штрафных санкций для санкций по договорам с контрагентами в программе предусмотрен специальный документ «Начисление пеней», который находится в разделе «Продажи» — «Расчеты с контрагентами».

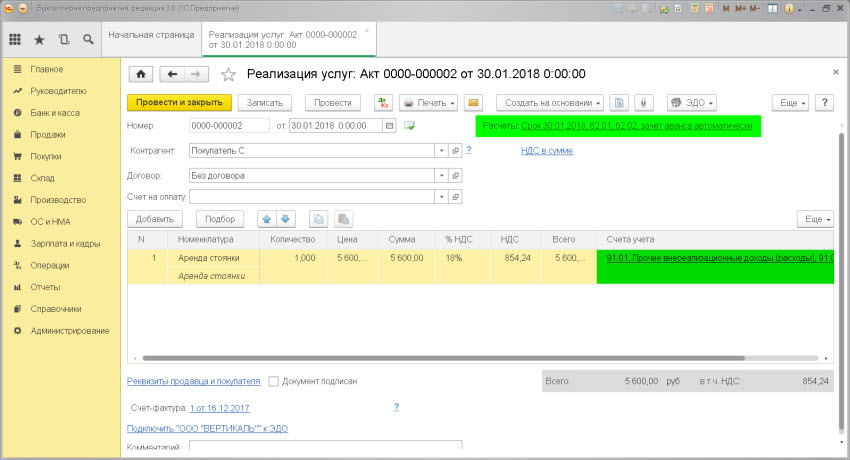

К примеру наша некоммерческая организация, помимо уставной деятельности, занимается сдачей собственного здания на территории поселка в аренду. Так 17 июня она заключила договор аренды с ООО «Ромашка», согласно которому срок оплаты за аренду здания установлен 5 дней.

Чтобы программа автоматически могла рассчитать штрафные санкции по договору, необходимо этот срок указать при создании договора контрагента (справочник «Контрагенты»):

За июнь-август была начислена арендная плата:

Однако денежные средства от ООО «Ромашка» по состоянию на 10 сентября не поступили.

В программе 1С: Бухгалтерия ред. 3.0 начисление пеней по договорам с контрагентами отражается специальным документом: «Продажи» – «Расчеты с контрагентами» – «Начисление пеней»:

Создадим новый документ:

Заполним контрагента, договор, ставку пени и нажмем кнопку «Заполнить» для заполнения табличной части:

Программа рассчитает пени автоматически, останется только провести документ:

После проведения сформируются проводки:

Обратите внимание, что данный документ некоммерческие организации используют, как правило, в случае ведения предпринимательской деятельности. Однако вопрос начисления штрафных санкций актуален и при ведении уставной деятельности.

Однако вопрос начисления штрафных санкций актуален и при ведении уставной деятельности.

Например, согласно Положению о начислении членских взносов, как правило, всегда предусмотрены санкции за их неуплату в определенный срок. В этом случае штрафные санкции придется начислять аналогично налоговым пеням – через документ «Операция» вручную:

Основанием для начисления таких пени являются решение суда, либо факт признания их плательщиком (фактическая уплата):

Важно! Некоммерческие организации на упрощенке могут не учитывать доходы по статье 251 НК РФ. Перечень доходов, не подлежащих налогообложению в соответствии со статьей 251 Кодекса, является закрытым. В данной статье доходы в виде пени за несвоевременную уплату членских взносов отсутствуют, поэтому данные доходы подлежат налогообложению налогом, уплачиваемым в связи с применением упрощенной системы налогообложения.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

§ 91-7-277 — Годовые отчеты :: Кодекс штата Миссисипи за 2013 г.

:: Кодексы и законы США :: Законодательство США :: Justia

:: Кодексы и законы США :: Законодательство США :: JustiaПосмотреть нашу последнюю версию здесь

Кодекс MS § 91-7-277 (2013) Что это?

Каждый исполнитель или администратор не реже одного раза в год или чаще, если этого требует суд, представляет под присягой отчет о своей деятельности с указанием расходов, каждая статья и сумма которых должны быть четко указаны и подтверждены юридическим ваучером, а также должны быть указаны поступления денег и из каких источников. Невыполнение ежегодного отчета является нарушением административного обязательства, за что оно может быть привлечено к ответственности, или исполнитель или администратор могут быть удалены; но суд может, по заявлению и по представленной причине, продлить время для учета. В случае, если счет должен быть представлен регулируемым на федеральном уровне банком, сберегательной или трастовой компанией, и такой счет или ходатайство об его утверждении должно содержать заявление под присягой должностного лица указанного банка, сберегательной или трастовой компании, показывающее, что ваучеры, покрывающие выплаты по представленному счету, хранятся в указанном банке, сберегательной или трастовой компании, такой банк, сберегательная или трастовая компания не обязаны подавать ваучеры. При условии, однако, что указанный банк, сберегательная или трастовая компания должны предъявить указанные ваучеры для проверки любой заинтересованной стороной или ее или ее адвокатом в любое время в установленные законом часы работы банка в офисе указанного банка, сберегательной или трастовой компании и, при дальнейшем условии, что суд по своей собственной инициативе или по инициативе любой заинтересованной стороны может потребовать, чтобы указанные ваучеры были представлены и проверены во время слушания любых возражений, которые могут быть поданы против любых годовых отчетов любых исполнителей или администраторов. Суд должен проверить все такие счета и ваучеры, которые должны быть поданы или предъявлены для проверки, и, если он убедится, что счет справедлив и соответствует действительности, он издает постановление о том же утверждении и разрешении в качестве правильного годового расчета. Если в указе, разрешающем и утверждающем счет любого исполнителя или администратора, должно быть указано, что ваучеры для поддержки выплат, показанных в счете, были представлены и одобрены судом, нет необходимости подавать ваучеры в дело, но они должны храниться исполнителем или администратором до тех пор, пока не будет утвержден окончательный отчет.

При условии, однако, что указанный банк, сберегательная или трастовая компания должны предъявить указанные ваучеры для проверки любой заинтересованной стороной или ее или ее адвокатом в любое время в установленные законом часы работы банка в офисе указанного банка, сберегательной или трастовой компании и, при дальнейшем условии, что суд по своей собственной инициативе или по инициативе любой заинтересованной стороны может потребовать, чтобы указанные ваучеры были представлены и проверены во время слушания любых возражений, которые могут быть поданы против любых годовых отчетов любых исполнителей или администраторов. Суд должен проверить все такие счета и ваучеры, которые должны быть поданы или предъявлены для проверки, и, если он убедится, что счет справедлив и соответствует действительности, он издает постановление о том же утверждении и разрешении в качестве правильного годового расчета. Если в указе, разрешающем и утверждающем счет любого исполнителя или администратора, должно быть указано, что ваучеры для поддержки выплат, показанных в счете, были представлены и одобрены судом, нет необходимости подавать ваучеры в дело, но они должны храниться исполнителем или администратором до тех пор, пока не будет утвержден окончательный отчет.

Несмотря на вышеизложенное, любая запись, ваучер, претензия, чек, черновик, квитанция, письмо, отчет, заявление, записка или другие доказательства, которые могут быть предоставлены, подшиты, проверены, представлены или представлены или должны быть представлены банк, сберегательная или трастовая компания, регулируемый на федеральном уровне, считается оригиналом, допущенным, предоставленным, подшитым, проверенным, представленным или произведенным для всех целей и с теми же последствиями, что и оригинал, если такое финансовое учреждение представляет копию такого свидетельства от формат хранения, обычно используемый финансовыми учреждениями, будь то электронный, графический, магнитный, микрофотографический или иной.

Отказ от ответственности: Эти коды могут быть не самой последней версии. Миссисипи может иметь более актуальную или точную информацию. Мы не даем никаких гарантий или гарантий относительно точности, полноты или адекватности информации, содержащейся на этом сайте, или информации, на которую есть ссылки на государственном сайте. Пожалуйста, проверьте официальные источники.

Пожалуйста, проверьте официальные источники.

Этот сайт защищен reCAPTCHA и Google Политика конфиденциальности и Применяются Условия использования.

91% людей со сберегательными счетами на здоровье совершают эту ошибку

- Только 9% владельцев сберегательных счетов на здоровье инвестируют часть своих средств, согласно Исследовательскому институту пособий работникам. Остальные, 91%, держат наличные деньги.

- В идеале вкладчики будут относиться к HSA как к пенсионному счету, инвестируя в будущие расходы на здоровье в пожилом возрасте.

- Однако инвестирование в HSA доступно не всем. Это означало бы платить из своего кармана за краткосрочные расходы на здравоохранение, чтобы позволить деньгам расти.

Хорошая бригада | ДиджиталВижн | Getty Images

Подавляющее большинство владельцев медицинских сберегательных счетов не вкладывают свои деньги — и, вероятно, в долгосрочной перспективе это их обсчитывает.

Только 9% владельцев счетов инвестировали часть своего баланса HSA в 2020 году, согласно исследованию Исследовательского института вознаграждения сотрудников, опубликованному в четверг. Остальные — 91% — держали весь баланс в наличных деньгах.

Владельцы HSA могут инвестировать деньги в взаимные фонды (например, те, которые отслеживают фондовый индекс S&P 500) и другие варианты, которые обычно доступны пенсионерам.

Еще из раздела Личные финансы:

Пособия по социальному обеспечению резко увеличились за последние 40 лет

Лучшие и худшие штаты для работы и жизни пожилых людей

71% пожилых инвесторов опасаются, что растущая инфляция повредит сбережениям

Низкая доля инвестируемых счетов вызывает тревогу, так как это указывает на то, что многие люди не в полной мере используют преимущества HSA, по словам Пола Фронстина, директора исследовательской и образовательной программы EBRI в области здравоохранения. Однако у некоторых могут быть веские причины не делать этого, сказал он.

«По той же причине, по которой вы, надеюсь, инвестируете свой 401 (k) в паевые инвестиционные фонды, вы можете сделать то же самое в своем HSA», — сказал Фронстин.

Вкладчики HSA, у которых есть средства для инвестирования хотя бы части своих денег, как правило, увидят, что их сбережения растут более быстрыми темпами, и, следовательно, у них будет больше денег для покрытия расходов на здравоохранение в более старшем возрасте — когда они, скорее всего, будут в этом нуждаться. уход, сказал Фронстин.

смотреть сейчас

По данным Fidelity Investments, среднестатистической паре пенсионеров в возрасте 65 лет в 2021 году может потребоваться около 300 000 долларов, сэкономленных после уплаты налогов, для покрытия расходов на здравоохранение после выхода на пенсию.

Инвесторы также с большей вероятностью будут идти в ногу с инфляцией в сфере здравоохранения или превзойти ее. По словам Фронстина, сбережения, полностью хранящиеся в наличных деньгах, скорее всего, обесценятся по сравнению со стоимостью будущего ухода.

По данным EBRI, в 2020 году средний счет, содержащий инвестиции, кроме денежных средств, вырос на 3420 долларов США, тогда как средний счет без инвестиций вырос на 170 долларов США. (Отчасти эта разница может объясняться взносами на счет.)

HSA — это сберегательные счета с налоговыми льготами. Они пользуются уникальным преимуществом по сравнению с пенсионными счетами, поскольку сбережения никогда не облагаются налогом, если они используются для квалифицированных медицинских расходов. (Пенсионные сбережения облагаются налогом при внесении или снятии средств, в зависимости от типа счета.)

Учетные записи доступны только для людей с планом медицинского страхования с высокой франшизой. Эти планы медицинского страхования стали более популярными среди работодателей частного сектора за последнее десятилетие, и использование HSA увеличилось.

По состоянию на июнь насчитывалось около 31 миллиона учетных записей, что примерно в пять раз больше, чем в 2011 году, согласно Devenir, поставщику HSA.

В него должны быть внесены все установленные законом сведения, согласно п. 5 ст. 169 НК РФ. Очень важно, чтобы счет-фактура был оформлен не на сотрудника, побывавшего в командировке, а на фирму (согласно ст. 143 НК РФ, плательщиком НДС может быть только организация).

В него должны быть внесены все установленные законом сведения, согласно п. 5 ст. 169 НК РФ. Очень важно, чтобы счет-фактура был оформлен не на сотрудника, побывавшего в командировке, а на фирму (согласно ст. 143 НК РФ, плательщиком НДС может быть только организация).