Новости

Показывать по:

- 16

- 32

- 64

09.06.2022

RNC PHARMA: ГК НЕОФАРМ на 5-м месте по итогам 1 кв. 2022 года

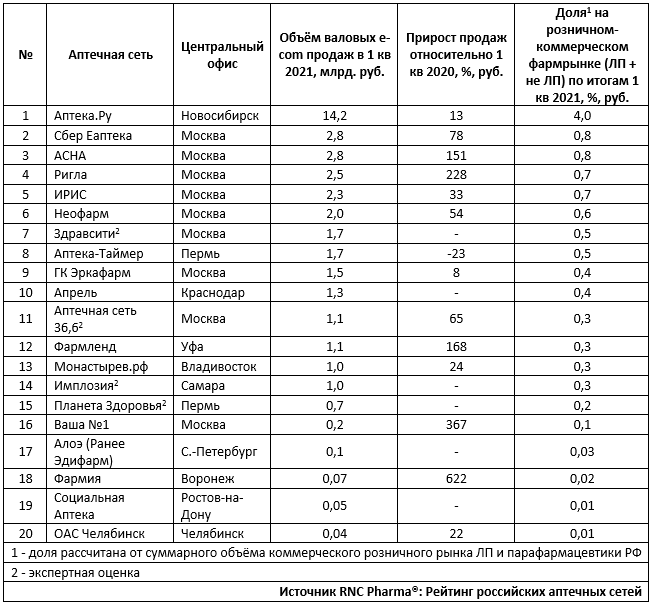

Аналитическая компания RNC PHARMA подвела итоги по первому кварталу 2022 года и представила рейтинг аптечных сетей по доле на розничном-коммерческом рынке ЛП России. Традиционно рейтинг разделен на четыре категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек, сервисы дистанционного заказа. В рейтинге классических аптечных сетей ГК НЕОФАРМ занимает 5 место.

Подробнее>>

11.03.2022

RNC PHARMA: ГК НЕОФАРМ на 4-м месте по итогам 2021 года.

Аналитическая компания RNC PHARMA подвела итоги 2021 года и представила рейтинг аптечных сетей по доле на розничном-коммерческом рынке ЛП России.

Традиционно рейтинг разделен на четыре категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек, сервисы дистанционного заказа.

Подробнее>>

07.12.2021

RNC PHARMA: ГК НЕОФАРМ на 4-м месте по итогам 1-3 кварталов 2021 года

Аналитическая компания RNC PHARMA подвела итоги 3-х кварталов 2021 года и представила рейтинг аптечных сетей по доле на розничном-коммерческом рынке ЛП России. Традиционно рейтинг разделен на четыре категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек, сервисы дистанционного заказа. В рейтинге классических аптечных сетей ГК НЕОФАРМ занимает 4 место с долей на рынке ЛП в 3,8%. Источник: rncph.ru/news/03_12_2021

Подробнее>>

27.05.2021RNC PHARMA: НЕОФАРМ в ТОП-3 в рейтинге по итогам 1 квартала 2021 года

Аналитическая компания RNC PHARMA подвела итоги 1 квартала 2021 года и представила рейтинг аптечных сетей по доле на розничном-коммерческом рынке ЛП России. Традиционно рейтинг разделен на четыре категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек, сервисы дистанционного заказа. В рейтинге классических аптечных сетей компания НЕОФАРМ продолжает уверенно держать 3 позицию с долей на рынке ЛП в 4%.

Напомним, что все последние годы НЕОФАРМ демонстрирует рост показателей. За последние три года количество аптек увеличилось с 606 до 800, а доля на рынке лекарственных средств увеличилась на 0,93%. Стоит отметить, что также выросли показатели в доле на рынке не ЛП и в доле на рынке в целом, без ЛЛО на 0,48% и 0,85% соответственно.

Традиционно рейтинг разделен на четыре категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек, сервисы дистанционного заказа. В рейтинге классических аптечных сетей компания НЕОФАРМ продолжает уверенно держать 3 позицию с долей на рынке ЛП в 4%.

Напомним, что все последние годы НЕОФАРМ демонстрирует рост показателей. За последние три года количество аптек увеличилось с 606 до 800, а доля на рынке лекарственных средств увеличилась на 0,93%. Стоит отметить, что также выросли показатели в доле на рынке не ЛП и в доле на рынке в целом, без ЛЛО на 0,48% и 0,85% соответственно.

Подробнее>>

15.03.2021

RNC PHARMA: НЕОФАРМ в ТОП-3 в рейтинге по итогам 2020 года

Аналитическая компания RNC PHARMA подвела итоги 2020 года и представила рейтинг аптечных сетей по доле на розничном-коммерческом рынке ЛП России. Традиционно рейтинг разделен на четыре категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек, сервисы дистанционного заказа. В рейтинге классических аптечных сетей компания НЕОФАРМ вошла в ТОП-3 с долей на рынке ЛП в 3,8%.

Напомним, что все последние годы НЕОФАРМ демонстрирует рост показателей. В сравнении с итогами 2018 года за два года количество аптек увеличилось с 606 до 800, а доля на рынке лекарственных средств увеличилась на 0,73%.

В рейтинге классических аптечных сетей компания НЕОФАРМ вошла в ТОП-3 с долей на рынке ЛП в 3,8%.

Напомним, что все последние годы НЕОФАРМ демонстрирует рост показателей. В сравнении с итогами 2018 года за два года количество аптек увеличилось с 606 до 800, а доля на рынке лекарственных средств увеличилась на 0,73%.

Подробнее>>

01.12.2020

RNC PHARMA: НЕОФАРМ на 3-м месте по итогам 1-3 квартала 2020 года

Аналитическая компания RNC PHARMA подвела итоги первых 3х кварталов 2020 года и представила рейтинг аптечных сетей по доле на розничном-коммерческом рынке ЛП России. Традиционно рейтинг разделен на четыре категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек, сервисы дистанционного заказа. В рейтинге классических аптечных сетей компания НЕОФАРМ вошла в ТОП-3 с долей на рынке ЛП в 3,8%.

Источник: http://rncph. ru/news/26_11_2020

ru/news/26_11_2020

Подробнее>>

25.03.2020

RNC PHARMA: НЕОФАРМ на 4 месте по итогам 2019 года

Традиционно рейтинг разделен на три категории: классические аптечные сети, аптечные сети смешанного типа, аптечные ассоциации и интернет проекты для аптек. В рейтинге классических аптечных сетей НЕОФАРМ максимально близко подобралась к ТОП-3, заняв почетное 4-е место с долей на рынке ЛП в 3,8%. Отметим, что год от года компания НЕОФАРМ демонстрирует рост по всем показателям. В сравнении с итогами 2018 года по данным на 01.01.2020 года увеличилось количество аптек с 606 до 736, доля на рынке лекарственных средств увеличилась на 0,73%. Таким образом, компания НЕОФАРМ переместилась с 5 места в рейтинге за 2018 год на 4-е место в 2019 году.

Подробнее>>

Лучшие предложения!

Подпишитесь на новинки, скидки и акции

Аптечные сети, мелкорозничные сетевые аптеки — что это такое, структура, организация, анализ деятельности

Количество просмотров 1632

Сетевых аптек становится все больше. Какие бывают? Почему они преобладают над отдельными аптечными организациями? Рассмотрим в нашей статье.

Содержание

- Какие аптечные сети бывают?

- Как работа сетевых аптек отличается от работы частных организаций?

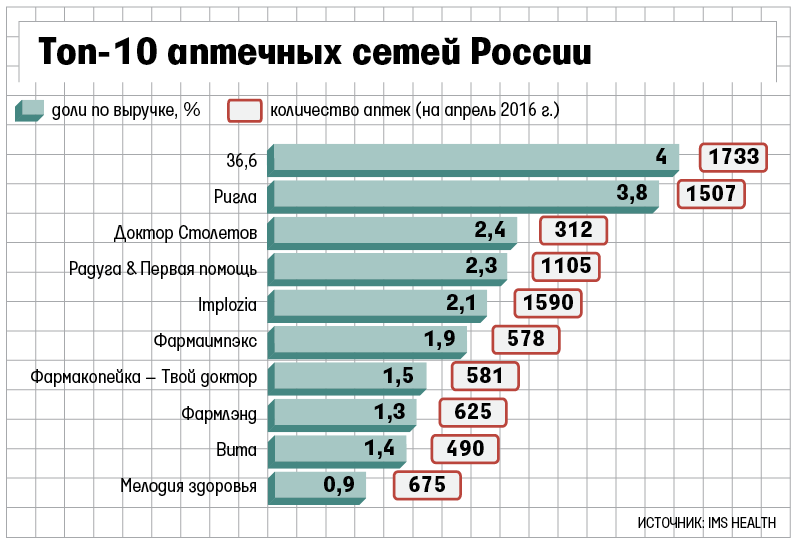

Сетевые аптеки можно отнести к одному из наиболее активно растущих направлений фармацевтического рынка в России. Только за 2019 год на ТОП-20 аптечных сетей пришлось 42,8% всех продаж (по данным аналитической компании AlphaRM). По данным аналитической компании RNC Pharma, общая доля первой десятки аптечных сетей на рынке составляет 32,7% по итогам 2020 года*.

По данным аналитической компании RNC Pharma, общая доля первой десятки аптечных сетей на рынке составляет 32,7% по итогам 2020 года*.

Если посмотреть данные AlphaRM и портала Pharmvestnik, можно сделать интересные выводы: с 2014 по 2021 год общее количество аптечных точек увеличилось на 32%, при этом наибольший прирост наблюдается у федеральных сетей — количество аптек в их составе выросло в 2,5 раза*.

Какие аптечные сети бывают?

Мелкорозничная аптечная сеть — сеть аптек, организованная физическими или юридическими лицами для обеспечения населения лекарственными препаратами. В нее могут входить аптечные пункты и киоски, передвижные формы для продажи простейших лекарств и изделий медицинского назначения.

По организационно-правовой форме и форме собственности сети аптек могут быть частными и государственными. Их ключевое отличие заключается в том, кто выступает собственником организации. Государственная или муниципальная аптечная сеть является собственностью субъектов Федерации, различных муниципальных образований. Частные сети находятся в собственности юридических или физических лиц.

Частные сети находятся в собственности юридических или физических лиц.

Помимо этого немного разнится ассортимент. Государственные и муниципальные сети аптек участвуют в реализации льготных программ, ограничены в самостоятельном выборе поставщиков и формировании ассортимента. Частным сетям предоставляется большая свобода — они могут без ограничений прорабатывать ассортиментную политику и цены, выбирать поставщиков.

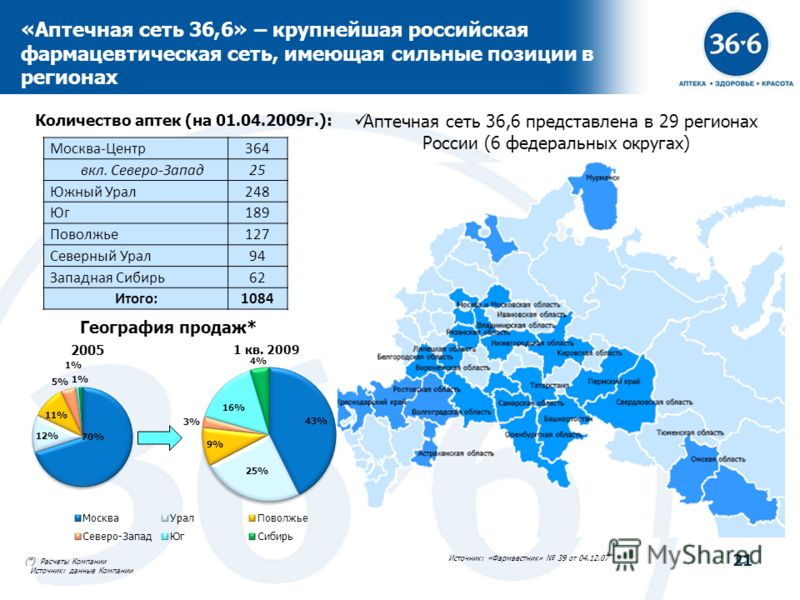

По охвату аптеки могут быть городскими (локальными) или федеральными. Городские аптечные сети функционируют в рамках конкретного города. Федеральные аптечные сети работают в нескольких субъектах Российской Федерации, активно прорабатывая региональные рынки. В последние годы крупные игроки фармацевтического рынка уделяют регионам все больше внимания. Это связано, в том числе, с более низкой конкуренцией, недостаточном покрытии спроса предложением локальных точек.

Как работа сетевых аптек отличается от работы частных организаций?

Как показывает практика, объединение ресурсов при организации сети повышает продуктивность их использования. Например, большой объем закупок открывает возможность для работы с крупными поставщиками, в том числе официальными дистрибьюторами фармацевтических производителей. За счет консолидации закупок сеть зачастую получает оптовые скидки, предлагая своим покупателям более привлекательные цены на ассортимент. Объем закупок в отдельных аптеках, как правило, не дотягивает до уровня, при котором поставщики готовы предлагать большие скидки.

Например, большой объем закупок открывает возможность для работы с крупными поставщиками, в том числе официальными дистрибьюторами фармацевтических производителей. За счет консолидации закупок сеть зачастую получает оптовые скидки, предлагая своим покупателям более привлекательные цены на ассортимент. Объем закупок в отдельных аптеках, как правило, не дотягивает до уровня, при котором поставщики готовы предлагать большие скидки.

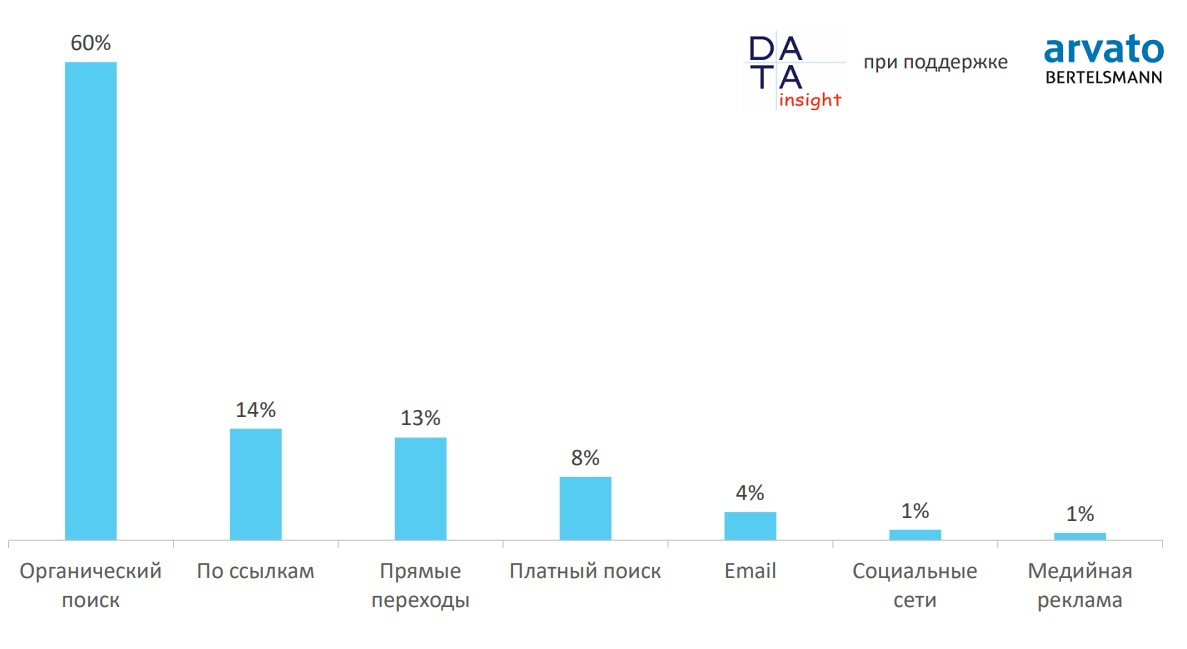

Реклама также показывает высокую эффективность при раскрутке сети из нескольких филиалов, расположенных в разных районах города или другого населенного пункта. В этом случае реклама направлена на продвижение общесетевого бренда и повышение его узнаваемости без привязки к конкретному адресу. Это, в свою очередь, позволяет оптимизировать и сократить рекламные расходы.

Для повышения качества работы, проведения детального анализа деятельности и снижения издержек, связанных с административными и организационными задачами, многие сетевые организации создают централизованные офисы, в которых предусмотрены общие для всех точек отделы закупок, финансов и учета, маркетинга и так далее. Это помогает создать единую организационную структуру и схему работы, исключить разные подходы к решению важных вопросов в разных точках сети.

Это помогает создать единую организационную структуру и схему работы, исключить разные подходы к решению важных вопросов в разных точках сети.

Значительные оборотные средства позволяют сетям, кроме стандартного пакета социальных гарантий, обеспечивать дополнительную поддержку работников: обучающие программы, повышение квалификации, сертификация фармацевтов и провизоров за счет организации. Многие сетевые организации создают полноценные отделы по работе с персоналом, формируя корпоративную культуру и снижая текучесть кадров.

Источники:

Количество одиночных аптек постоянно растет https://pharmvestnik.ru/content/news/Kolichestvo-odinochnyh-aptek-postoyanno-rastet.html

Рейтинг аптечных сетей России по итогам 2020 г. https://rncph.ru/news/19_02_2021

Топ-20 аптечных сетей https://marketmedia.ru/media-content/top-20-aptechnykh-setey/

Россия готовится к новой волне локализации

11 января 2022 г. Правительство РФ опубликовало новый план развития фармацевтической отрасли «Фарма-2030», в котором поставлена задача удвоить отечественное производство лекарственных средств и фармацевтических субстанций в течение следующих девяти лет. годы.

Правительство РФ опубликовало новый план развития фармацевтической отрасли «Фарма-2030», в котором поставлена задача удвоить отечественное производство лекарственных средств и фармацевтических субстанций в течение следующих девяти лет. годы.

Новая программа является родоначальником «Фарма 2020» — аналогичного плана развития, начатого в 2014 г., который предусматривал, что к 2020 г. 9 из 10 жизненно важных препаратов должны быть локализованы в России. Эта задача так и не была решена, даже несмотря на сильный рост в производстве отечественной фармацевтической промышленности программа обеспечила.

По оценке Минпромторга России, фармацевтический рынок России в 2019 году составил 1,45 трлн рублей (20 млрд долларов США), увеличившись на 58,8% по сравнению с 2014 годом. В денежном выражении на отечественные препараты пришлось 30,8% продаж на российском рынке против 25,1% в 2014 г. В упаковках доля российских препаратов составила 61,3%, прежде всего потому, что российские компании стремятся локализовать в первую очередь самые доступные препараты.

Министерство также подсчитало, что в период с 2014 по 2020 год российская фармацевтическая промышленность привлекла инвестиции на сумму около 200 миллиардов рублей (3 миллиарда долларов США).

С другой стороны, Российская ассоциация международных фармацевтических производителей (АИМП) подсчитала, что за последнее десятилетие иностранные компании вложили до 1 триллиона рублей (17 миллиардов долларов) в различные проекты локализации на территории России. По словам исполнительного директора АИМП Владимира Шипкова, в период с 2010 по 2020 год в России было запущено 30 фармзаводов, в том числе 20 построено с участием членов АИМП.

Билет на государственные торги

Российское правительство поощряет иностранные компании к локализации производства в России с 2014 года, когда были введены первые западные санкции против экономики страны после аннексии Крыма.

В 2014 году российские законодатели приняли пакет поправок к регламенту проведения государственных конкурсов, согласно которым нероссийские препараты запрещались к участию в торгах, если было зарегистрировано не менее двух российских препаратов.

Сергей Шуляк, генеральный директор московского аналитического центра DSM Group, пояснил, что локализация не является для иностранного производителя гарантией победы в тендере, и ее следует рассматривать скорее как билет на участие.

В настоящее время у иностранных компаний есть два варианта локализации бизнеса в России. Первый заключается в подписании так называемого Специального инвестиционного контракта, или СПИК, с российскими властями. Условия всех СПИК обсуждаются индивидуально, но в основном они включают в себя обязательство компании по размещению значительных инвестиций в производственные активы на территории России. Взамен российское правительство обычно предлагает налоговые льготы и сниженные импортные пошлины на определенный период.

Второй вариант – запуск контрактного производства с российскими компаниями. Учитывая текущие риски, все больше компаний выбирают этот путь вместо того, чтобы инвестировать миллиарды в новые проекты.

«Аутсорсинг не требует больших капитальных затрат, так как можно задействовать мощности российского партнера. Такой подход оказался намного дешевле», — сказал Шуляк.

Кроме того, большинство компаний, локализующих производство лекарств в России, также нацелены на специальные программы госзакупок. Например, компания «Рош» локализовала полный цикл производства «Газива» (обинутузумаб) на заводе «Фармстандарт-Уфа-ВИТА» за $20 млн, рассчитывая, что этот шаг повысит доступность препарата для пациентов, которые будут получать его по программе «12 нозологий». по которому российское правительство закупает для больниц одни из самых дорогих лекарств. Русская локализация обязательна для препаратов, приобретаемых по данной программе.

Полный пакет

«Контрактное производство как явление существует [в России] достаточно успешно», — сказал Николай Беспалов, директор по развитию российского аналитического агентства RNS Pharma, добавив, что пик развития в этой сфере, особенно в отношении локализации зарубежной продукции, может уже прошли, так как огромное количество зарубежных игроков уже в той или иной мере локализовали свое производство в стране.

«С другой стороны, есть много примеров, когда компании, даже имея собственные мощности [в России], локализовали часть своей продукции на сторонних мощностях. Например, Санофи локализовала часть вакцины Пентаксим на Нанолек, а Клексан производство локализовано на «Фармстандарте», — сказал Беспалов.

Беспалов напомнил, что Pfizer планировал построить собственный завод в России, но по ряду причин отказался от проекта и предпочел работать с местными партнерами.

«Здесь нужно понимать, что зачастую местные партнеры не только оказывают услуги по контрактному производству, но и выступают в качестве дистрибьюторов этой продукции, в том числе представляя интересы иностранных компаний в системе госзакупок. В связи с этим данное партнерство является в целом трудно переоценить, так как без локализации многие продукты вряд ли имели бы шансы на успех на российском рынке», — сказал Беспалов.

Как пояснил Беспалов, помимо минимизации затрат на логистику, причина обращения к аутсорсинговым контрактам с российскими производственными компаниями связана с тем, что себестоимость продукции в России сейчас достаточно конкурентоспособна по сравнению с другими странами.

В последние годы контрактное производство в российской фарминдустрии используется не только международными, но и местными компаниями, и ожидается, что в обозримом будущем эта тенденция будет набирать обороты. Беспалов сообщил, что наиболее ярким примером в данном случае являются вакцины «Спутник V» и «Спутник Лайт», производство которых осуществляется сейчас на 7-8 площадках по всей России.

Это не единственный аутсорсинговый контракт, призванный бороться во время пандемии Covid-19. В 2020 году Gilead Sciences и Фармстандарт подписали предварительное соглашение о реализации, поставке, локализации и распространении препарата Веклюри (ремдесивир) для лечения пациентов с Covid-19 на территории России. Ранее Gilead локализовала препараты для лечения гепатита В и С и ВИЧ на мощностях Фармстандарта.

Новые цели

Как пояснил Беспалов, «Фарма-2020» действительно подтолкнула иностранные компании к локализации производства на российских мощностях. Однако нет никаких гарантий, что «Фарма 2030» будет преследовать аналогичные цели, поскольку российские фармкомпании сейчас проявляют большой интерес к созданию производства полного цикла.

«Вообще контрактное производство не является конечной целью [для российских компаний]. Производителю, конечно, интереснее производить препарат самостоятельно, а не довольствоваться относительно небольшими платежами за производственную услугу. В случае товарной дистрибуции они, конечно, выше, но все же далеко до того, что компания может заработать самостоятельно», — сказал Беспалов.

В какой-то степени считается, что российское правительство прилагает много усилий для локализации лекарств, чтобы не потерять некоторые жизненно важные препараты в случае эскалации конфликта с западными странами.

«Для государственных интересов контрактное производство вообще не имеет особого смысла, гораздо интереснее в этом случае либо развивать собственные мощности для полного цикла производства, либо привлекать иностранных партнеров на условиях полного цикла локализации, в том числе производства фармацевтической субстанции», — сказал Беспалов, добавив, что это может быть как передача технологий, так и совместные предприятия.

Интеллектуальная собственность, находящаяся под угрозой

Также считается, что одной из самых больших проблем, связанных с запуском контрактного производства в России, является слабая защита интеллектуальной собственности в стране. По данным американского Центра глобальной инновационной политики, Россия занимает 29-е место.место среди 50 стран по защите прав интеллектуальной собственности, несколько десятков дел о защите прав интеллектуальной собственности фармацевтических компаний находятся на рассмотрении в российских судах.

Например, компания Bayer заморозила проект по локализации производства противоракового препарата Нексавар (сорафениб) в России. Этот шаг был связан с выводом на рынок генерика Нексавара российской компанией Натива в период действия патентной защиты.

Байер подписал соглашение о локализации производства Нексавара с петербургским Полисаном в 2016 году. Этот завод уже производит антибактериальный препарат Байер Авелокс и работает над локализацией некоторых других препаратов. По первоначальному плану локализация Нексавара должна была быть завершена в 2019 году.

По первоначальному плану локализация Нексавара должна была быть завершена в 2019 году.

«Натива» зарегистрировала аналог Нексавара под торговой маркой «Сорафениб-Натива» в 2017 году. В январе 2018 года «Байер» подал иск против «Нативы», требуя запретить российскую компанию. от продажи своего лекарства до истечения срока действия патента в 2026 году. Нативе удалось доказать в двух судебных процессах, что при производстве сорафениба-Натива она использует собственную запатентованную формулу.

По оценкам Bayer, в то время как судебный процесс продолжается, Nativa уже подписала 301 государственный контракт на свой непатентованный препарат.

Шуляк утверждал, что российские власти призывают иностранные компании локализовать производство лекарств полного цикла внутри страны, предлагая взамен преференции в госзакупках, но при этом власти заинтересованы в закупке более дешевых лекарств. Цена на Сорафениб-Натива была почти на 20% ниже, чем на препарат Байер. По его мнению, конфликт вокруг Нексавара может отпугнуть от российского фармрынка других иностранных инвесторов.

Натива, в свою очередь, неоднократно подчеркивала, что компания работает строго в соответствии с российским законодательством, а также в интересах государственной политики импортозамещения.

Натива также пытается оспорить аннулирование патента на противораковый препарат сунитиниб через российский суд по интеллектуальным правам. Сам патент был аннулирован в июне 2021 года на основании жалобы компании Pfizer — Sugen, которой принадлежат права на оригинальный противоопухолевый препарат под брендом Sutent.

Основная причина многочисленных судебных споров между российскими и зарубежными фармкомпаниями лежит в сфере особенностей российской патентной системы, считает Сергей Учитель, партнер юридической фирмы Pen & Paper. Он пояснил, что российский патентный регулятор Роспатент удовлетворяет до 75% заявок, что часто приводит к длительным и дорогостоящим судебным разбирательствам, которые могут длиться годами.

Судебные баталии по оспариванию патентов типичны для российской фарминдустрии, считает советник юридической фирмы Orchards Анастасия Сивицкая. Она напомнила, что Роспатент изначально отказал Pfizer в аннулировании исключительного права Nativa на сунитиниб. Сам факт того, что иностранной компании в итоге удалось оспорить это решение, по словам Сивицкой, является важным прецедентом для российской фарминдустрии. Она добавила, что в 2020 году из 14 заявлений, поданных в суд по интеллектуальным правам на оспаривание решений Роспатента об отказе в признании исключительных прав недействительными, удовлетворены только три.

Она напомнила, что Роспатент изначально отказал Pfizer в аннулировании исключительного права Nativa на сунитиниб. Сам факт того, что иностранной компании в итоге удалось оспорить это решение, по словам Сивицкой, является важным прецедентом для российской фарминдустрии. Она добавила, что в 2020 году из 14 заявлений, поданных в суд по интеллектуальным правам на оспаривание решений Роспатента об отказе в признании исключительных прав недействительными, удовлетворены только три.

Вместе с тем Беспалов заявил, что высоких рисков, связанных с защитой интеллектуальных прав в российской фарминдустрии, нет, в первую очередь потому, что большинство контрактов на аутсорсинг заключаются только на отдельные этапы производственного цикла. Он добавил, что эта проблема могла быть актуальной 20-30 лет назад, но не сейчас.

«Основные риски в этом плане сосредоточены на этапах производства сырья, но примеров переноса производства сырья в нашу страну практически нет, поэтому нет оснований считать риски высокими», — сказал Беспалов.

«Кстати, сейчас много примеров, когда российские суды, наоборот, встают на сторону иностранных компаний, поэтому я бы не сказал, что в России есть проблемы слабой защиты интеллектуальных прав, — продолжил Беспалов. Более того, некоторые примеры вообще противоречат всем понятиям здравого смысла, например, до сих пор не снята патентная защита Туджео Солостар (Санофи), которая является классическим примером вечнозеленого патента».

Владислав Воротников — независимый журналист из Москвы, Россия. С ним можно связаться по адресу [email protected].

ИРИСФАРМА

Написано .

Написано .

Написано .

Написано .

Написано .

Написано .

Написано .

Написано .

Написано .

Написано