Авансовые платежи по УСН: расчет, сроки оплаты, КБК

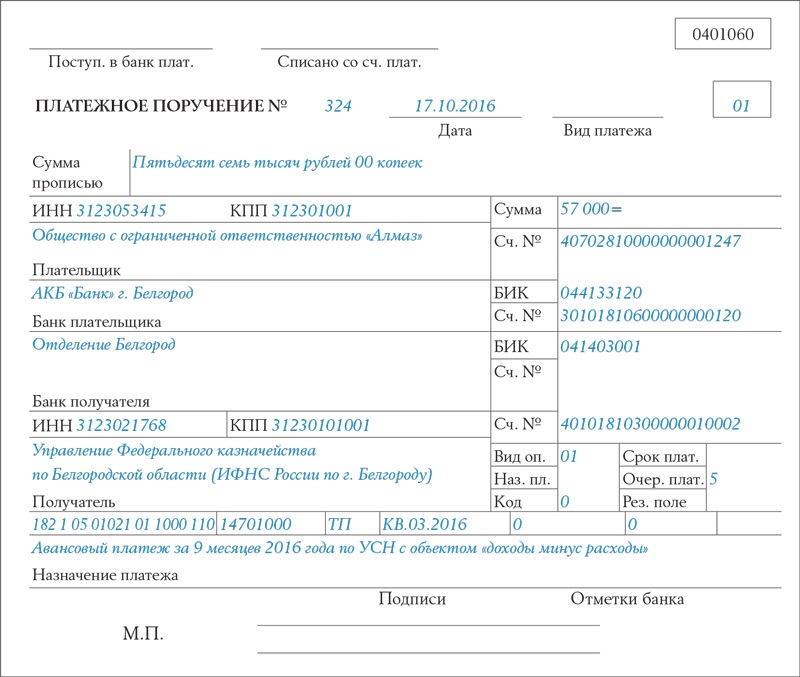

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год. И это обязательно.

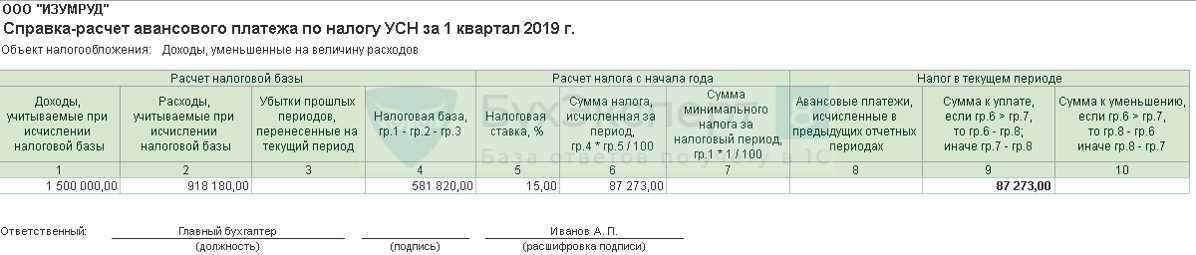

Как рассчитать авансовые платежи

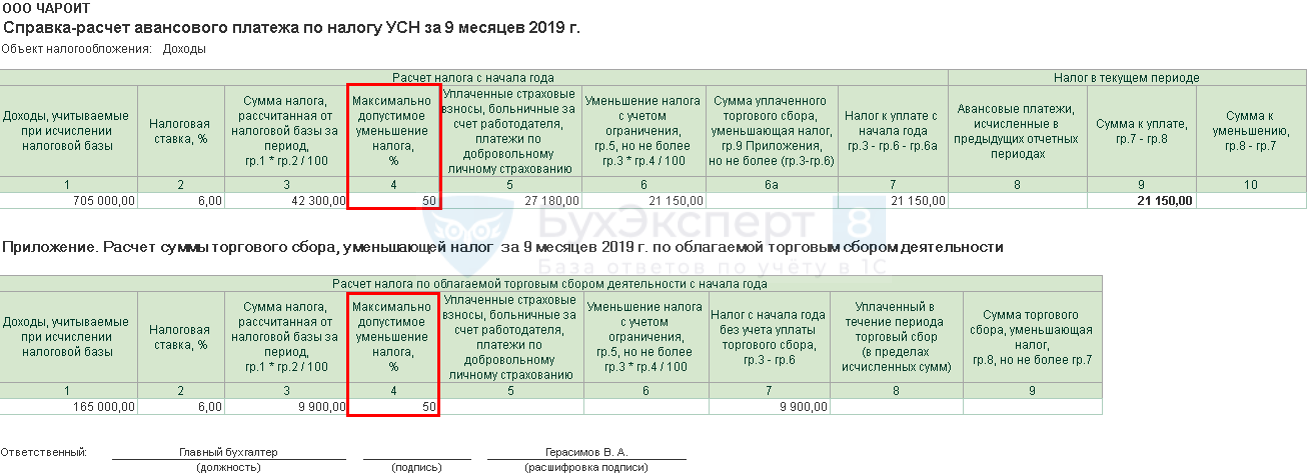

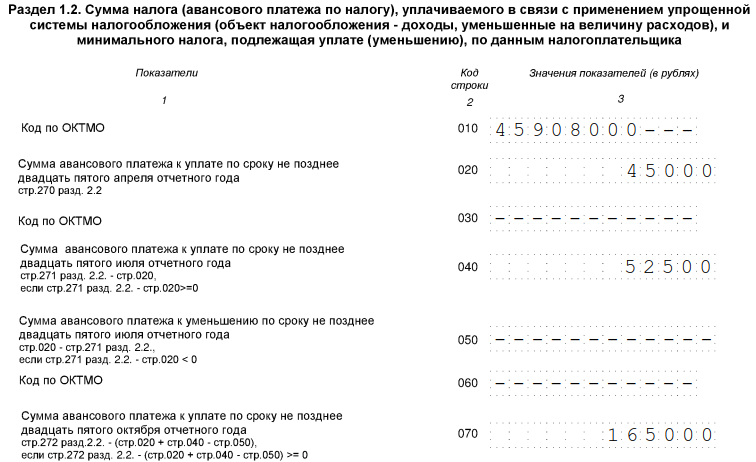

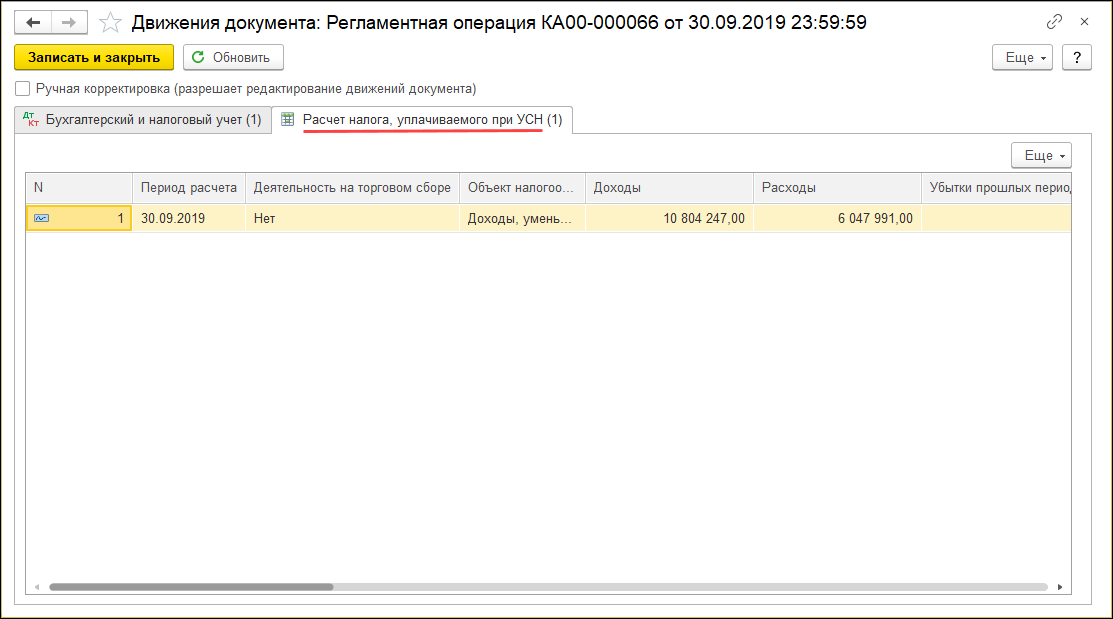

Авансовые платежи считают нарастающим итогом: для расчёта берут доход с начала года, вычисляют налог, а потом вычитают перечисленные раньше авансы.

Разберёмся на примере

Организация применяет УСН «доходы минус расходы» со ставкой 15%. В первом квартале прибыль организации составила 100 000₽, а значит авансовый платёж за первый квартал: 100 000₽ × 0,15 = 15 000₽. Тут всё просто.

Ситуация 1: прибыль по итогам полугодия увеличилась

По итогам полугодия прибыль составила 140 000₽, тогда авансовый платёж считаем так: (140 000₽ × 0,15) — 15 000₽ = 6 000₽. И здесь всё понятно.

Ситуация 2: прибыль по итогам полугодия уменьшилась

Во втором квартале организация сильно потратилась, и прибыль уменьшилась до 80 000₽. Тогда налог за полугодие считаем так: (80 000₽ × 0,15) — 15 000₽ = — 3 000₽.

Вот здесь и видна вся важность нарастающего итога, потому что этим минусом мы покажем налоговой, что

— мы не должны платить налог по итогам первого полугодия

— мы переплатили налог в первом квартале на 3 000₽, и начисления нужно уменьшить.

Всё это налоговая поймёт из декларации, которую вы сдадите по итогам года.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

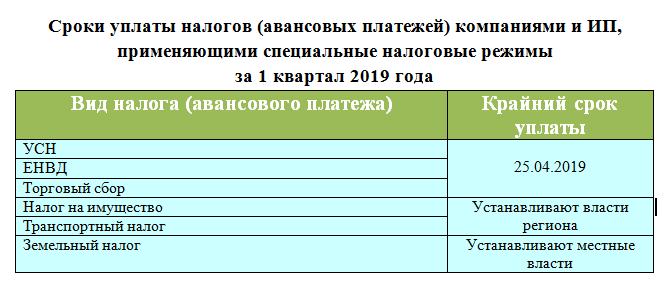

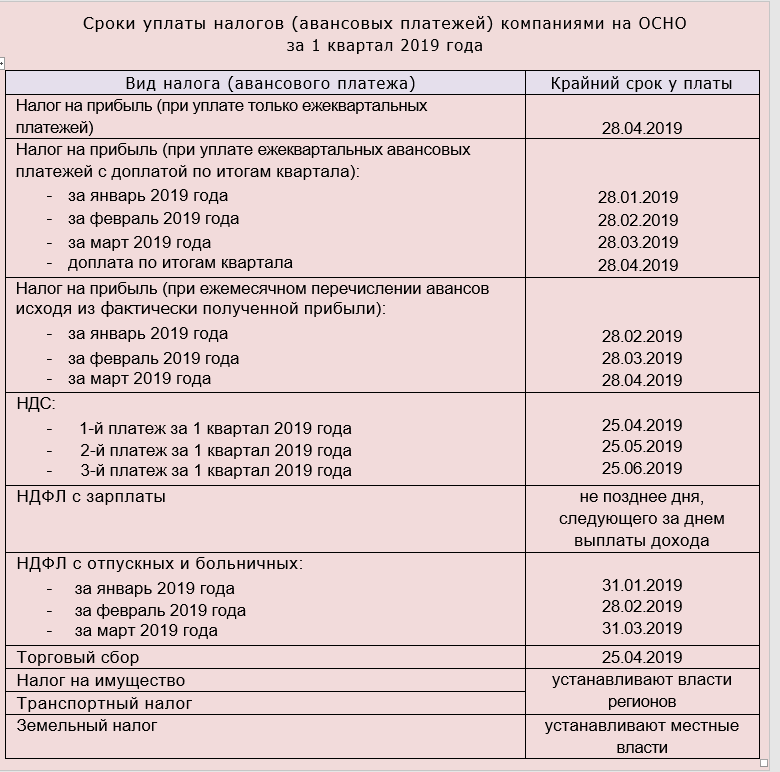

Попробовать бесплатноСроки оплаты

— за 1 квартал — до 25 апреля

— за полугодие — до 25 июля

— за 9 месяцев — до 25 октября.

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля.

Эльба рассчитает налог на УСН «Доходах» и «Доходах минус расходах». Получите 30 бесплатных дней при регистрации — и попробуйте сами. Если вы на УСН «Доходы» и все платежи поступают на расчётный счёт, воспользуйтесь нашим бесплатным сервисом.

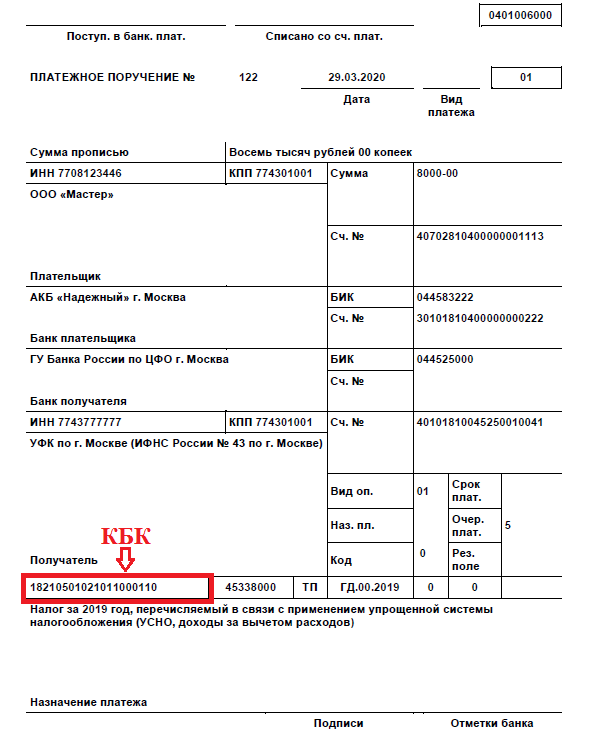

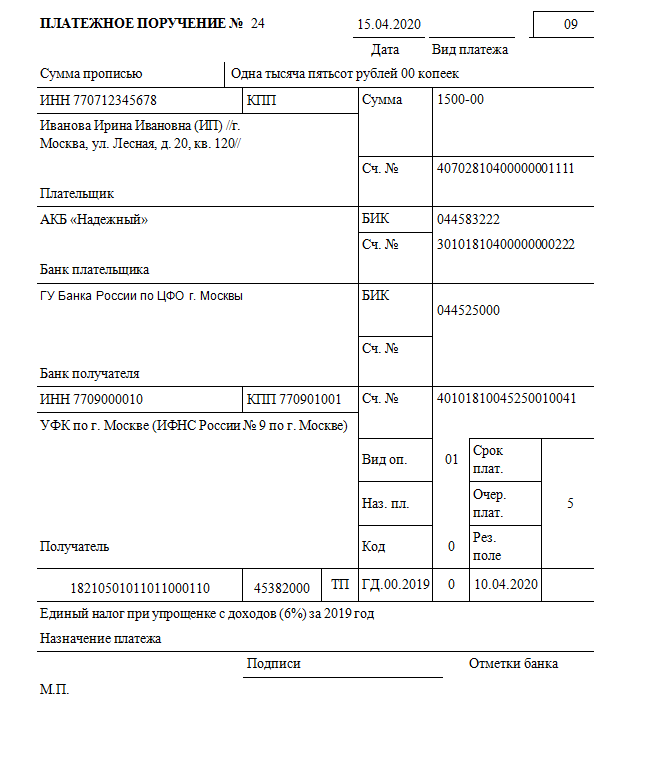

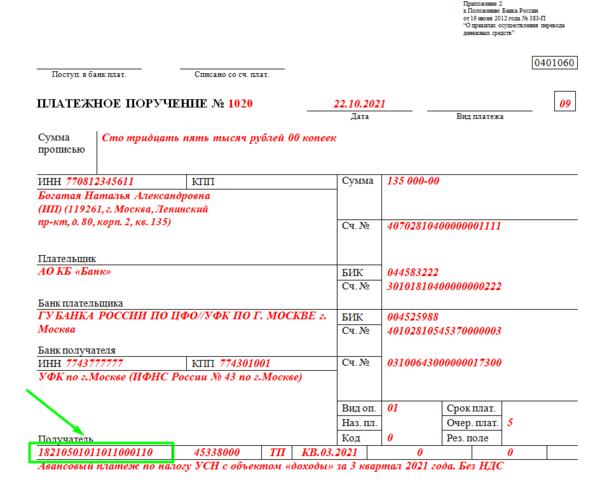

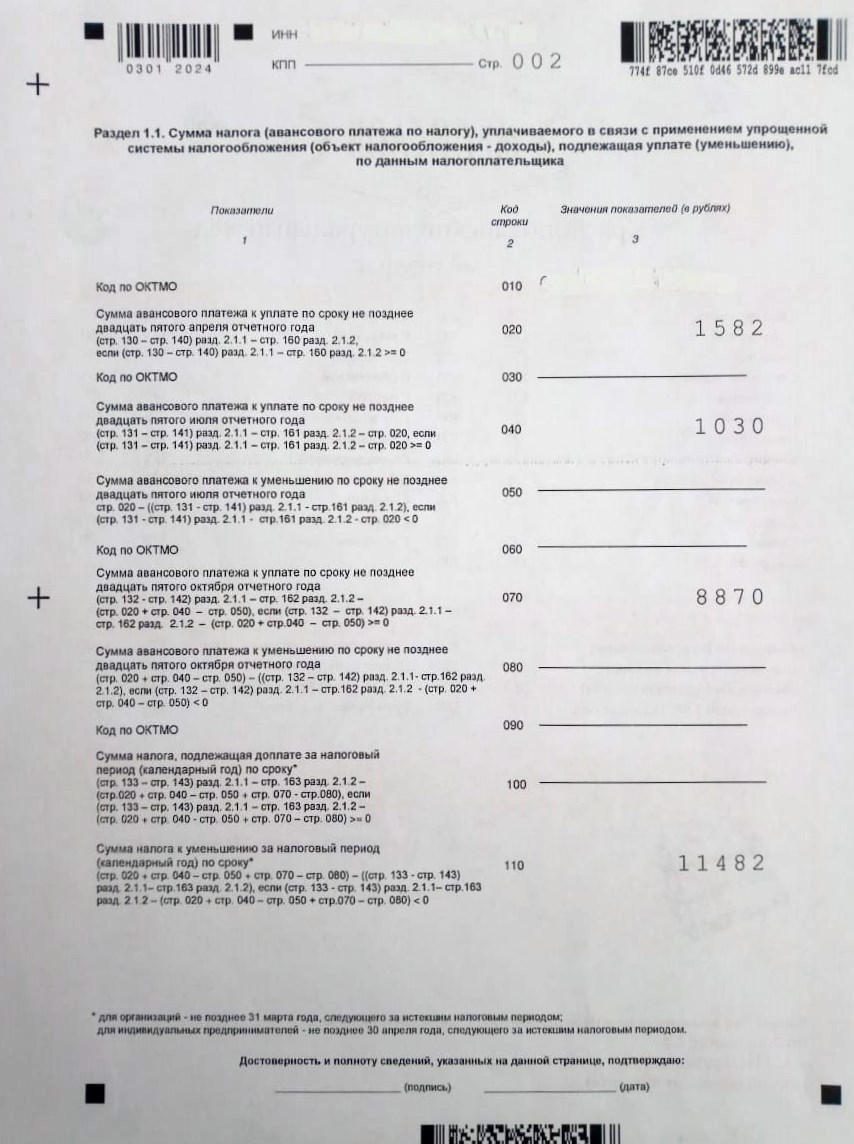

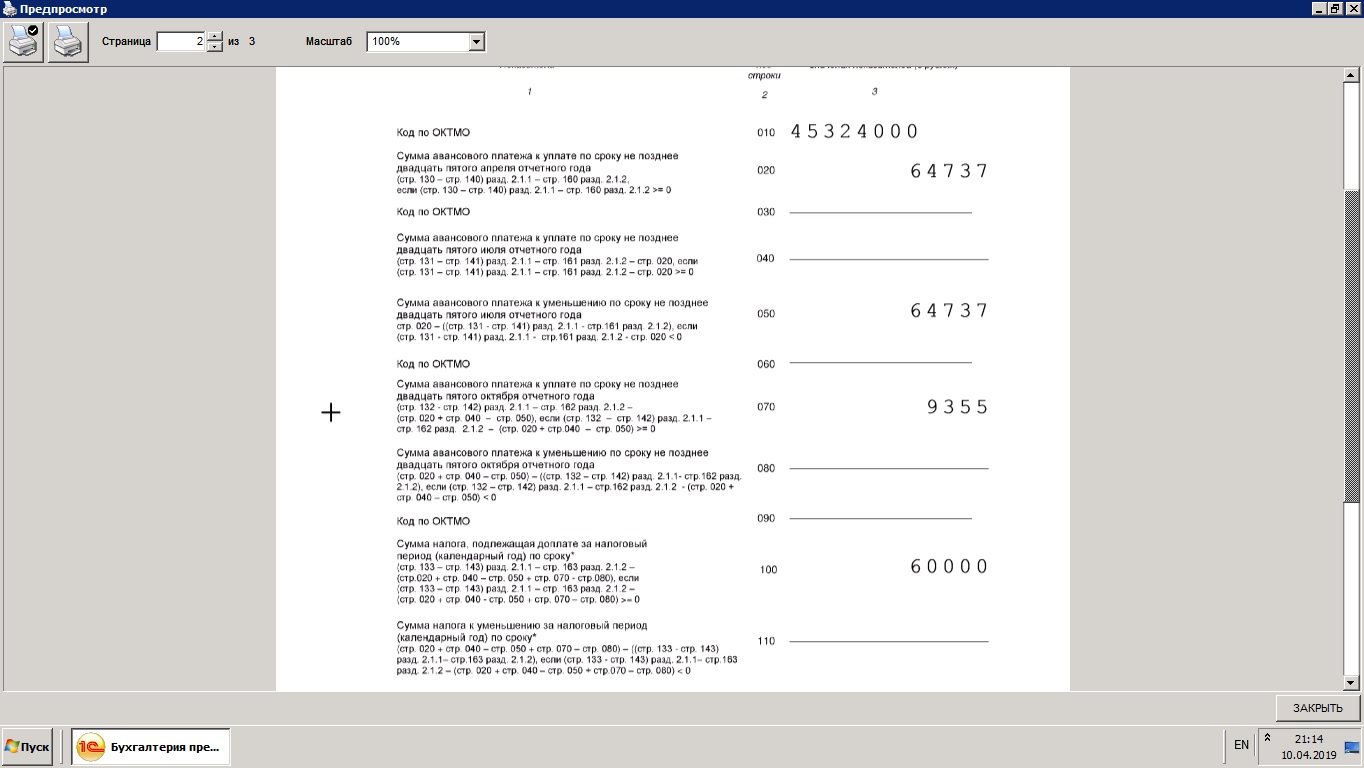

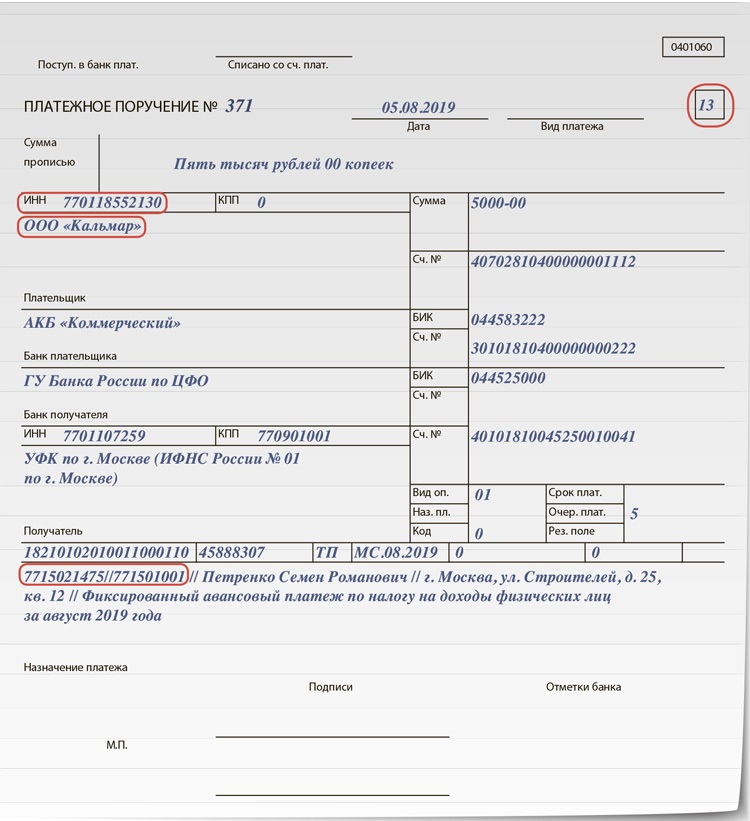

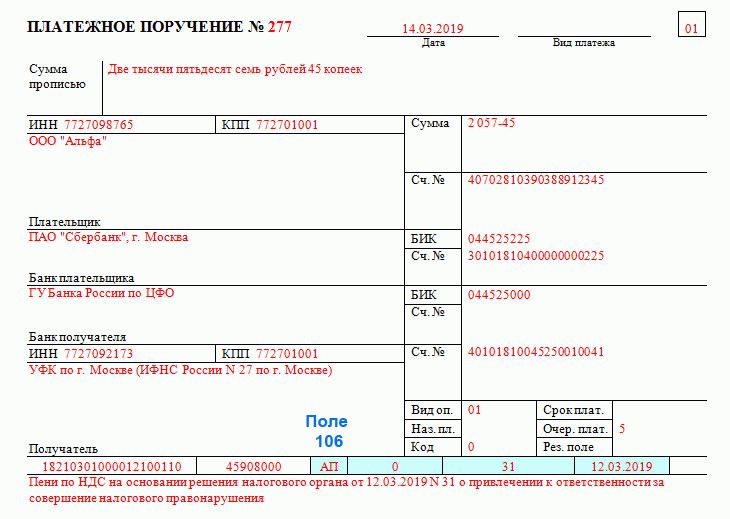

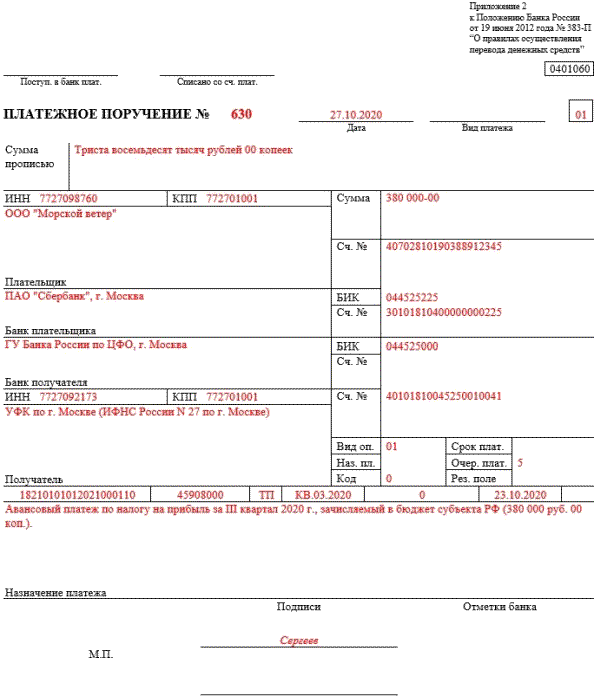

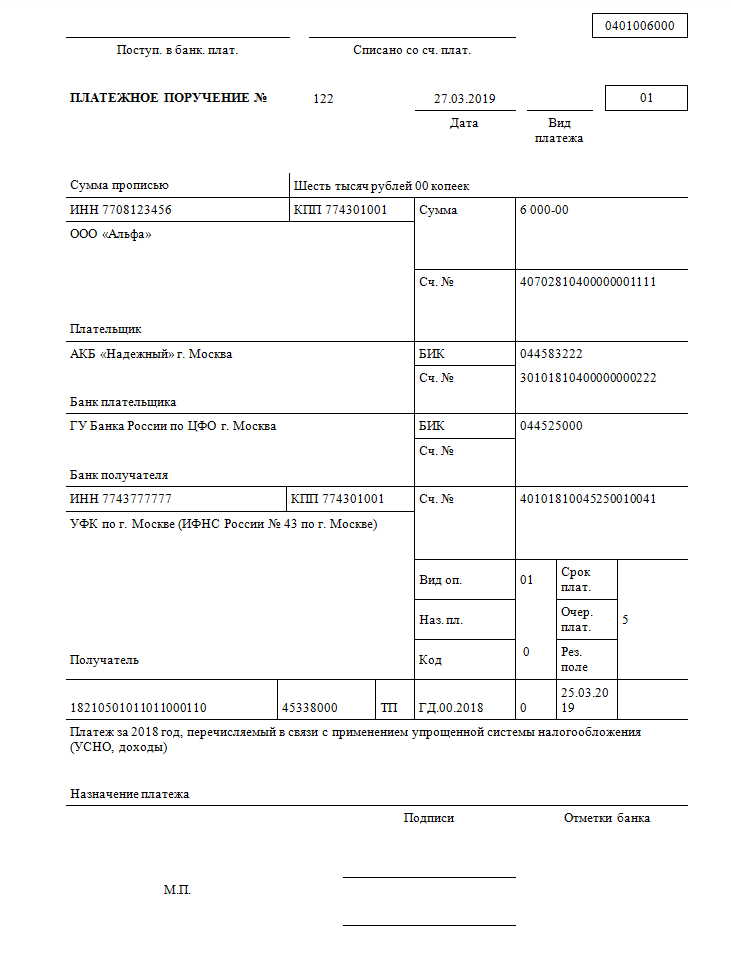

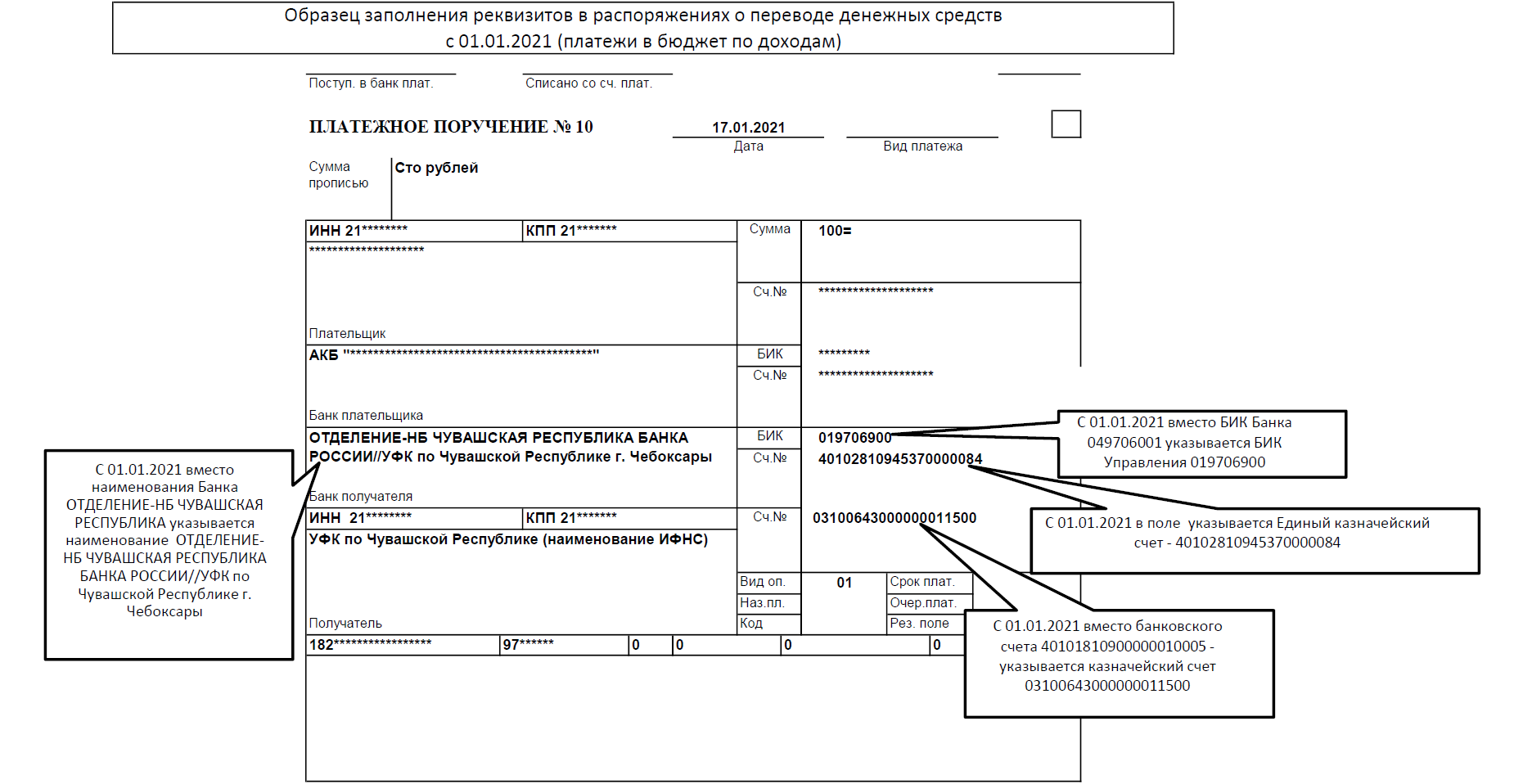

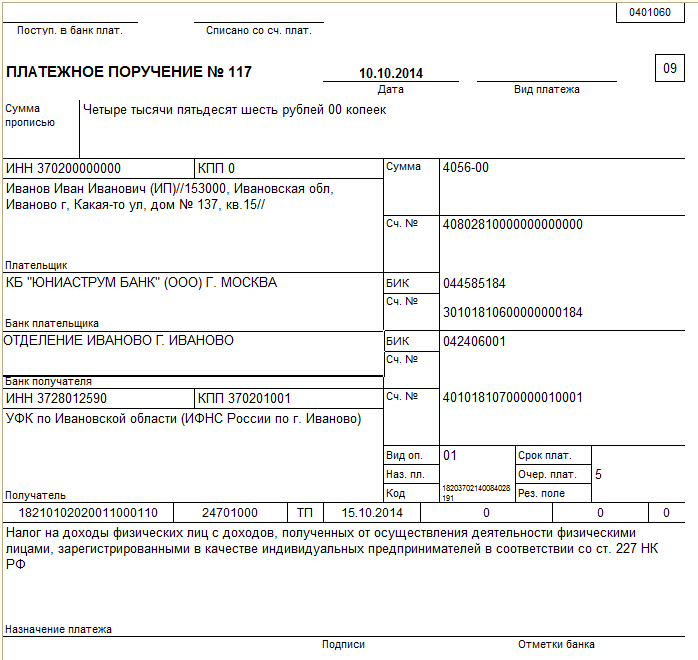

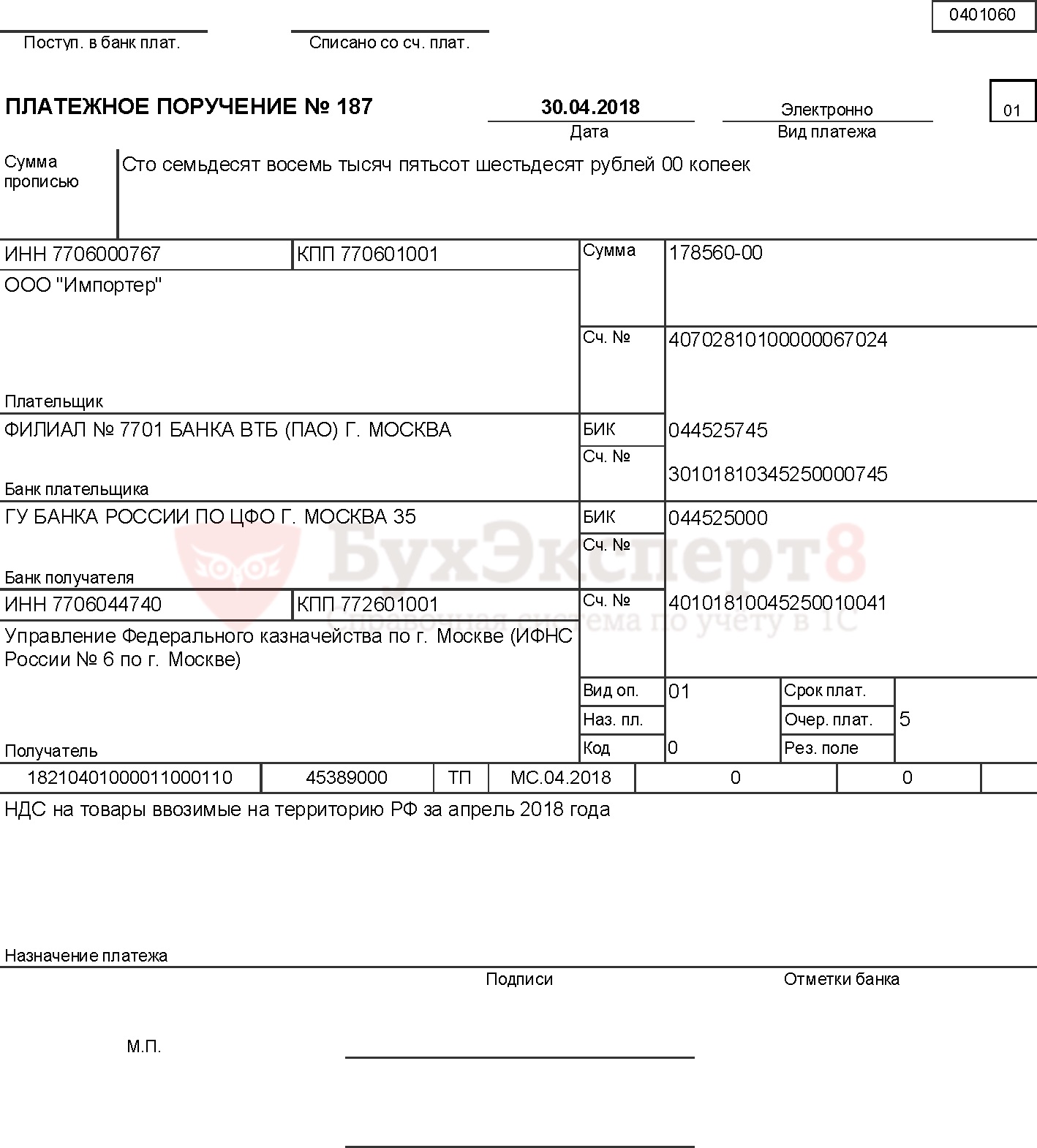

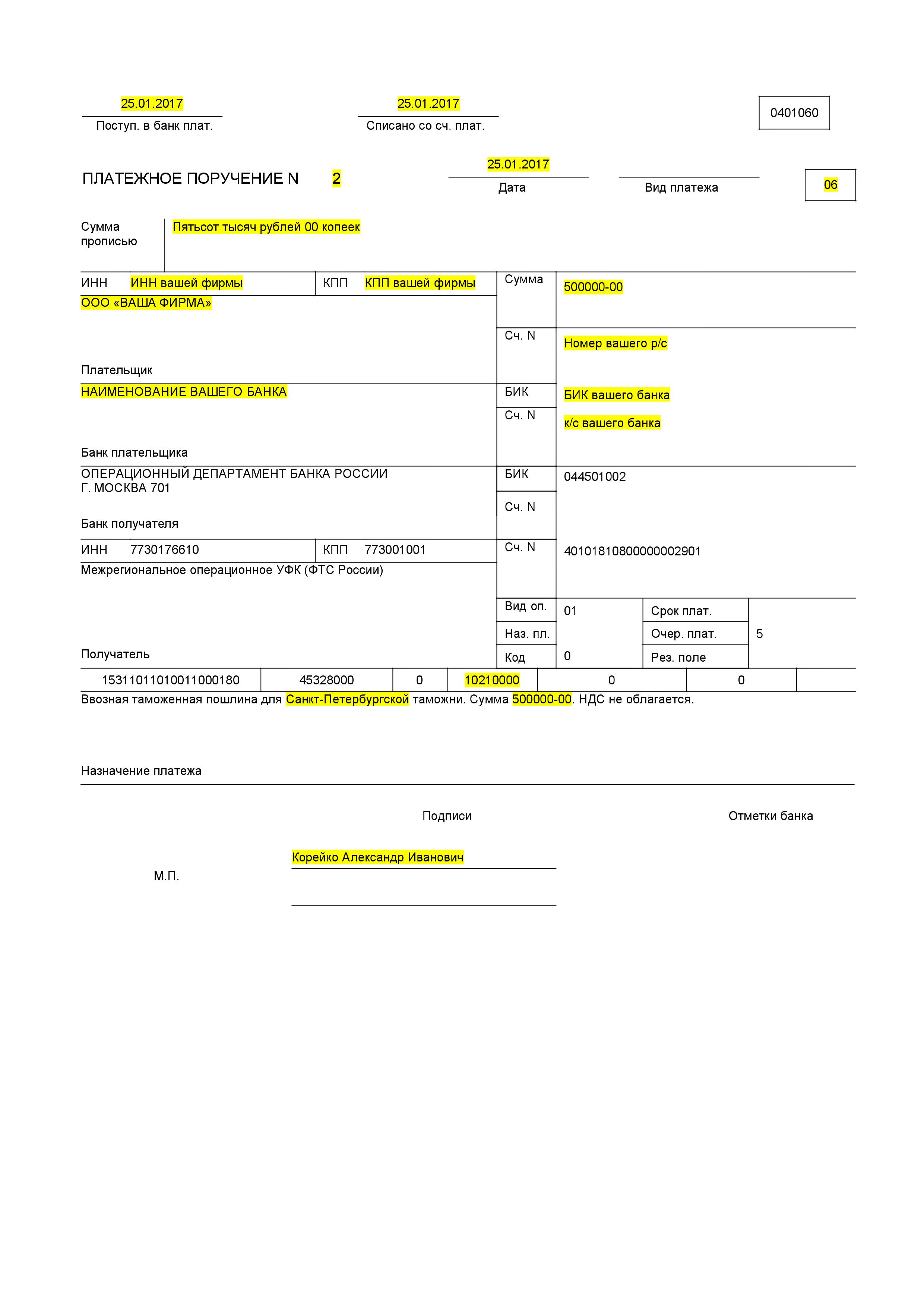

КБК для авансовых платежей по УСН

КБК — это реквизит в платёжке, по которому налоговая распознаёт платёж. У авансовых платежей он такой же как и у самого налога:

Для УСН «доходы»: 18210501011011000110

Для УСН «доходы минус расходы»: 18210501021011000110

Почему авансовые платежи выглядят в сверке как переплата

Не бойтесь того, что в течение года все ваши авансовые платежи по налогу числятся в сверке как перпелата — так и должно быть. Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Что делать, если не платили авансовые платежи вовремя

Для начала как можно быстрее их заплатить, ведь за каждый день просрочки вам начисляют пени.

Налоговая поймёт, сколько авансов вы должны были заплатить, только в следующем году по декларации. Поэтому, если вы не платили авансы, есть риск, что налоговая выставит вам требование на их уплату сразу после того, как отчитаетесь. Даже если по итогам года задолженности по налогу уже нет. Например, если в декабре вы заплатили взносы, и уменьшили налог за год до 0.

Почему так

Программа ФНС берёт сумму ваших авансов из декларации по УСН и отмечает, сколько нужно было заплатить на конкретную дату. Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 31 марта для ООО или 30 апреля для ИП — по сроку уплаты налога за год.

Как бы вы ни поступили, лишних хлопот не избежать: если проигнорируете требования об уплате — налоговая все равно снимет деньги со счёта, потом образуется переплата и придется идти в налоговую с заявлением на возврат или зачет.

Но есть одна хитрость, которая поможет избежать требования налоговой совсем, — подать декларацию по УСН за пару дней до конца срока. Налоговая просто не успеет выставить требование.

Памятка

- платите налог УСН по итогам каждого квартала

- сдавайте декларацию только по итогам года

- квартальной отчётности по УСН не существует

- если не заплатили авансы вовремя, подавайте декларацию за пару дней до конца срока.

Как заплатить авансы по УСН в Эльбе

По итогам каждого квартала Эльба напомнит об уплате авансового платежа в задаче «Заплатить налог УСН за …» в разделе Отчётность. Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН.

Статья актуальна на

Как ИП уменьшить налог по УСН за счет обязательных страховых взносов?

В Т—Ж есть несколько статей о страховых взносах для ИП и о том, что их можно зачесть в счет налога по УСН. К сожалению, тонкости налогового вычета не расписаны, что и видно в комментариях, где этот вопрос бурно обсуждается. Не могли бы вы, пожалуйста, рассазать обо всем детальнее?

Например, у меня такой вопрос. ИП может уменьшить налог по УСН за квартал на сумму уплаченных в этом квартале страховых взносов до 100%, если нет сотрудников. А есть ли ограничения по сумме самих страховых взносов, которую можно уплатить за один период?

За первый квартал 2020 года я должен был уплатить 18 000 Р налога. Вместо этого я внес 20 000 Р в фонд ПФР в марте, а налог платить не стал. Правильно ли я сделал?

Правильно ли я сделал?

В дальнейшем у меня ожидается меньший доход, поэтому мне невыгодно платить взносы поквартально равными частями. Понятно, что в итоге за год я уплачу всю сумму страховых взносов: около 32 тысяч в ПФР и еще 8 тысяч в фонд ОМС. Но я решил перечислять их неравномерно — побольше в первом квартале, чтобы не платить налог за этот период. Так можно?

Артур, индивидуальный предприниматель

Можно. Я тоже так делаю.

Алексей Кашников

ИП на УСН с 2011 года

Профиль автораОбязательные страховые взносы — это годовой платеж. Их можно перечислять в любой момент в течение года любыми частями. Авансовых платежей нет, ограничений по сумме за квартал или месяц тоже, не считая самого размера взносов. Если переплатите, вычесть переплату из налогов не разрешат.

Другое дело — налог по УСН. По нему поквартально вносят авансовый платеж. Вы можете подгонять сумму и дату уплаты страховых взносов под этот аванс, чтобы вычесть их оттуда по максимуму.

В первом квартале у вас наибольший доход, поэтому вам выгодно было уплатить в этот период побольше страховых взносов. Рассчитанный аванс по УСН вы максимально уменьшили на уплаченные взносы. Вы все сделали правильно.

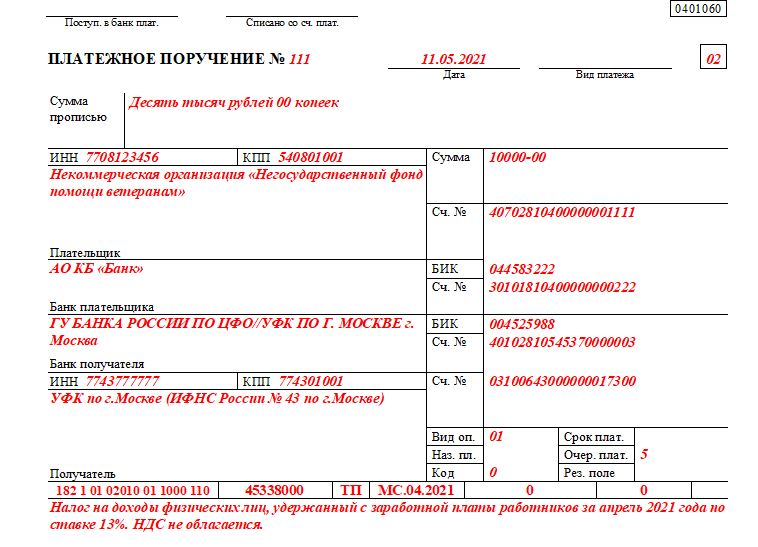

Что и когда платят предприниматели на УСН

Налоги. В России предприниматели платят налог на доходы физических лиц, НДФЛ, и налог на добавленную стоимость — НДС. Это называется общей системой налогообложения — ОСН. Существуют спецрежимы, когда эти налоги заменяются другими.

Упрощенная система налогообложения, УСН, — один из таких спецрежимов. Предприниматель на УСН не платит НДФЛ и НДС. Он платит только один налог. Сумма, от которой его считают, называется налоговой базой, а процент, исходя из которого определяется сумма налога, — налоговой ставкой. Существует два варианта налоговой базы и ставки:

- УСН «Доходы минус расходы». ИП платит 15% от доходов, уменьшенных на сумму расходов.

- УСН «Доходы».

ИП платит 6%, но со всех доходов.

ИП платит 6%, но со всех доходов.

Региональные власти могут снижать ставки для всех или отдельных видов деятельности до 5% для УСН «Доходы минус расходы» и 1% для УСН «Доходы». Я живу в Омской области и плачу 6%. Но в связи с коронавирусом нам пообещали на 2020 год снизить налог до 1%.

Налог на упрощенке уплачивают частями четыре раза в год и рассчитывают нарастающим итогом. Это выглядит несколько усложненно с точки зрения житейской логики, но так требует налоговый кодекс:

- Налог за первый квартал платят не позднее 25 апреля.

- За полугодие — не позднее 25 июля. В этом платеже суммируют доход за оба квартала, считают от него налог, а потом отнимают платеж за первый квартал. Аванс за полугодие = Налоговая база за полгода × Налоговая ставка − Аванс за первый квартал. С точки зрения житейской логики это просто налог за второй квартал.

- За 9 месяцев — не позднее 25 октября. В этом платеже суммируют доход за девять месяцев, считают от него налог, а потом отнимают платежи за первый квартал и полугодие.

Аванс за 9 месяцев = Налоговая база за девять месяцев × Налоговая ставка − Авансы за первый квартал и полугодие. С точки зрения житейской логики это просто налог за третий квартал.

Аванс за 9 месяцев = Налоговая база за девять месяцев × Налоговая ставка − Авансы за первый квартал и полугодие. С точки зрения житейской логики это просто налог за третий квартал. - За год — не позднее 30 апреля следующего года. Это срок для предпринимателей. Организации же платят налог по УСН за год до 30 марта. В итоговом платеже суммируют доход за год, считают от него налог, а потом отнимают авансовые платежи. Итоговый платеж = Налоговая база за год × Налоговая ставка − Авансы за первый квартал, полугодие и девять месяцев. С точки зрения житейской логики это просто налог за четвертый квартал.

Как вести бизнес без штрафов

Зарабатывать больше и не нарушать закон. Раз в месяц — в нашей рассылке для предпринимателей

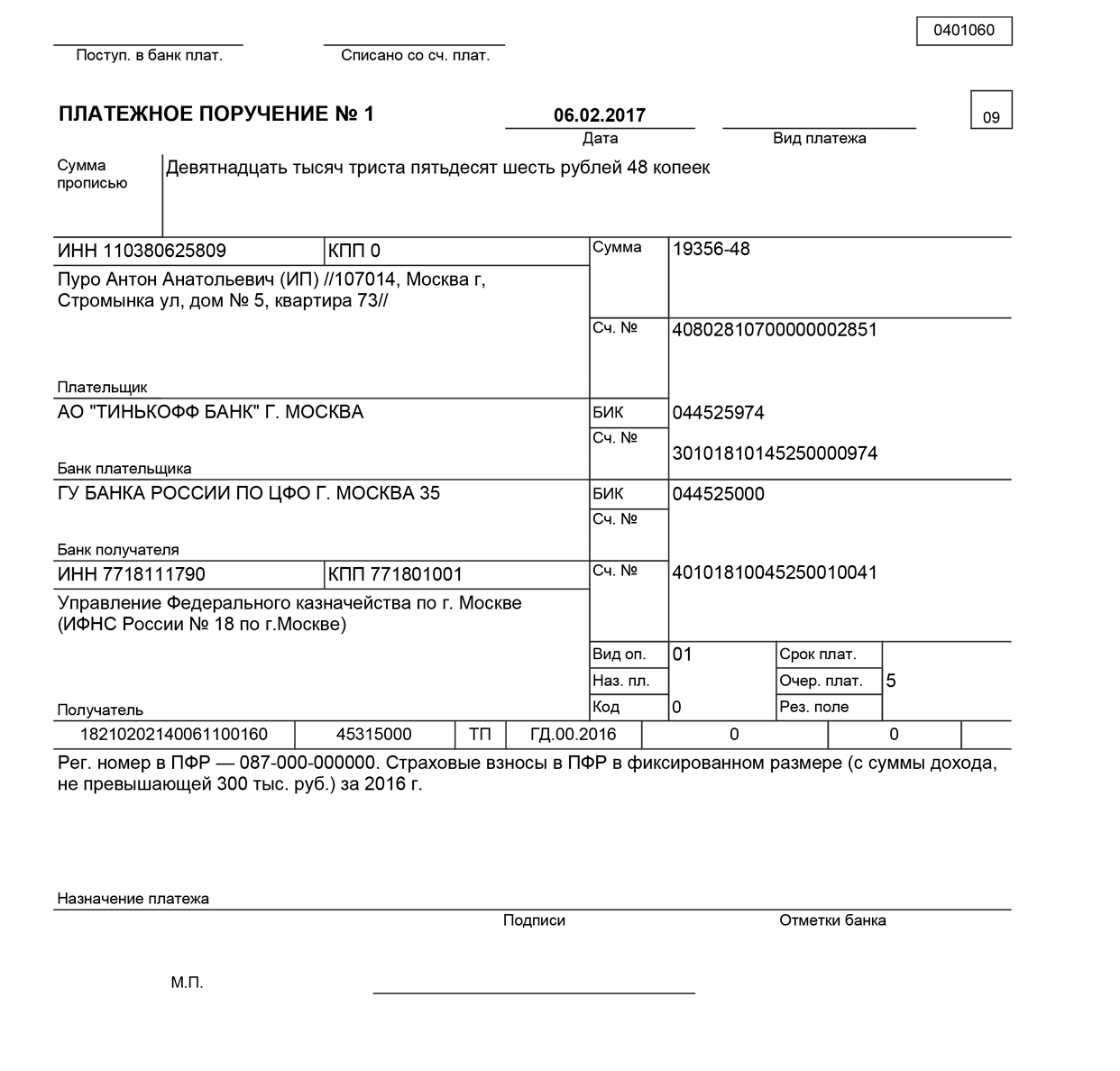

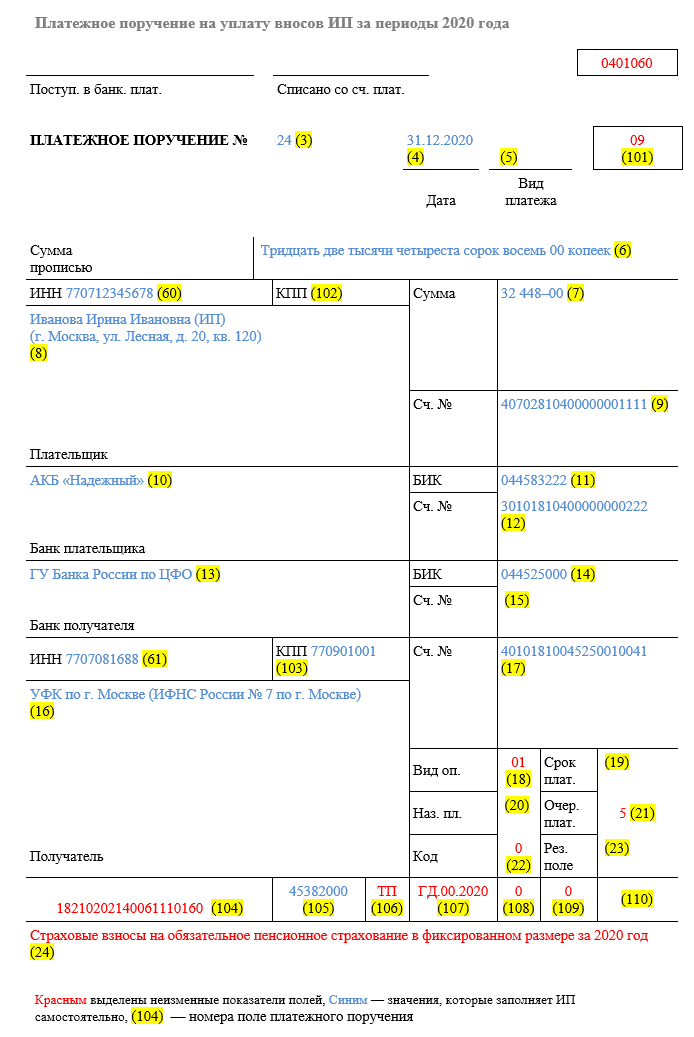

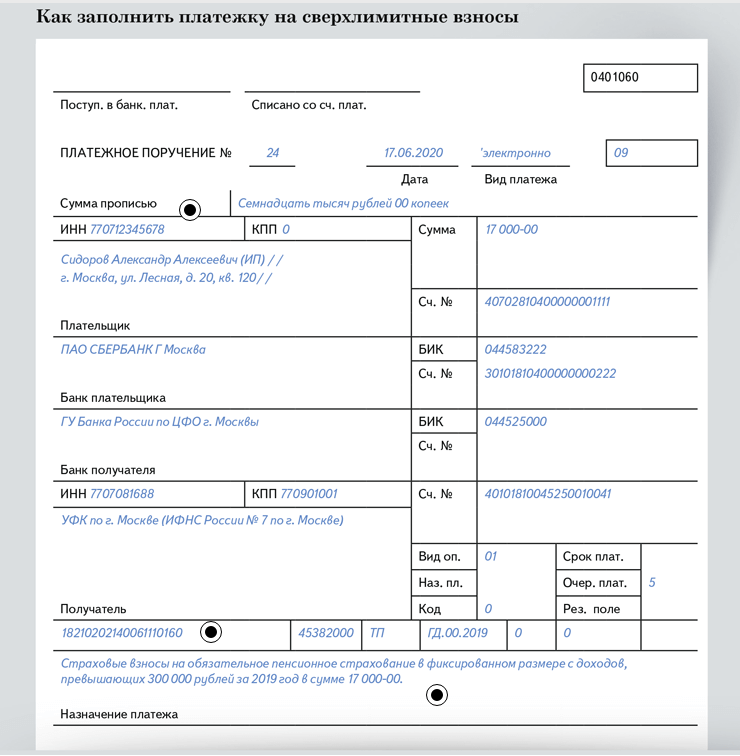

Взносы. Кроме налога ИП платят обязательные страховые взносы. Когда сотрудников нет — только за себя. Минимум — это фиксированная сумма. В 2020 году она равна 40 874 Р. Эта сумма делится на две части: обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС). Взносы на ОПС — 32 448 Р, на ОМС — 8426 Р. Когда их платят, указывают разные коды бюджетной классификации — КБК.

Взносы на ОПС — 32 448 Р, на ОМС — 8426 Р. Когда их платят, указывают разные коды бюджетной классификации — КБК.

Фиксированные страховые взносы за весь 2020 год нужно уплатить до 31 декабря. В течение года сроки не установлены. Можно перечислять частями: помесячно, поквартально, раз в полгода или разными суммами, когда хотите. Можно даже уплатить всю сумму взносов 25 декабря. Для фиксированных взносов это не будет считаться просрочкой. Можете внести всю сумму и в начале года, хоть 11 января, — ограничений нет.

Страховые взносы ИП за себя в 2020 году: сколько и когда платить

Как распределить взносы на ОПС и ОМС в течение года, тоже неважно. Можете сначала уплатить все 32 448 Р на ОПС, потом — 8426 Р на ОМС, можете чередовать, можете платить пропорционально. Главное, чтобы за год вы полностью перечислили эти суммы.

Если доход за год превысит 300 000 Р, на пенсионное страхование придется доплатить еще 1% от превышения. Это нужно сделать до 1 июля следующего года.

Фиксированные и дополнительные страховые взносы ИП платит сам за себя. У вас нет сотрудников, поэтому больше никаких взносов платить не требуется.

В бесплатном сервисе «Бухгалтерия» в Тинькофф-бизнесе предлагается платить обязательные фиксированные страховые взносы ежемесячно, поквартально или сразу за год. Я плачу по-другому: ровно ту сумму, которую составит авансовый платеж по УСН. Сначала я уплатил весь взнос на ОМС и немного на ОПС. Сервис подсказывает, сколько и за что мне осталось внести в течение года В бесплатном сервисе «Бухгалтерия» в Тинькофф-бизнесе предлагается платить обязательные фиксированные страховые взносы ежемесячно, поквартально или сразу за год. Я плачу по-другому: ровно ту сумму, которую составит авансовый платеж по УСН. Сначала я уплатил весь взнос на ОМС и немного на ОПС. Сервис подсказывает, сколько осталось уплатить за текущий годКак уменьшить налог по УСН

ИП могут законно уменьшить налог на сумму страховых взносов. ИП без работников уменьшают его на всю сумму страховых взносов.

Вычесть разрешается только страховые взносы, которые вы успели уплатить до конца очередного квартала. Налоговые платежи по УСН вносят каждый квартал.

ст. 346.19, п. 3.1 ст. 346.21 НК РФ

Дополнительные взносы на ОПС платят в следующем году — до 1 июля. Поэтому они уменьшают налог за следующий год. Из авансовых платежей 2020 года можно вычесть не только фиксированные взносы за 2020 год, но и дополнительные за 2019, если вы успели их уплатить.

Первый платеж — аванс за первый квартал. Его вносят с 1 по 25 апреля. Значит, вычесть из этого авансового платежа вы можете только ту сумму взносов, которая была уплачена с января по март. Если в этот период вы уже уплатили дополнительные взносы за 2019 год, вычитайте их тоже.

Второй платеж — аванс за полугодие. Платят с 1 по 25 июля. Вычесть отсюда вы можете взносы, которые перечислили с января по июнь.

Третий платеж — аванс за девять месяцев. Платят с 1 по 25 октября. Вычесть отсюда можно взносы с января по сентябрь.

Четвертый платеж — налог за год. Отсюда вычитают всю сумму страховых взносов, которую уплатили в течение года. Если уплатить взносы за 2020 год в 2021, вычета из налога за 2020 год на эту сумму не будет. Зато ее разрешается вычесть из налога за следующий год.

Как налоговики считают налог и вычет

Покажем это на примере из серии «как не надо».

Допустим, у Олега микробизнес на УСН «Доходы», ставка — 6%. В прошлом году его доход был меньше 300 000 Р за год, поэтому дополнительные взносы в ПФР платить не придется.

В первом квартале его доходы составили 1 000 000 Р. Олег должен уплатить за первый квартал 60 000 Р аванса по УСН. В марте он перечислил 10 000 Р обязательных страховых взносов, 1 апреля — еще 10 000 Р взносов, а налог — 20 апреля. Вычесть из этого авансового платежа по УСН он может только 10 000 Р, потому что в первом квартале уплатил только их. Олег платит 50 000 Р аванса по налогу.

Во втором квартале работы у Олега было мало. Доход составил 100 000 Р, и Олег должен уплатить только 6000 Р налога. Дальше вспоминаем немного усложненную систему расчета, которая предписана налоговым кодексом.

Доход составил 100 000 Р, и Олег должен уплатить только 6000 Р налога. Дальше вспоминаем немного усложненную систему расчета, которая предписана налоговым кодексом.

Расчет налога и вычета за первое полугодие

| Доход нарастающим итогом | 1 100 000 Р |

| Авансовый платеж по налогу | 66 000 Р |

| Уплатил за первый квартал | 50 000 Р |

| Осталось уплатить | 16 000 Р |

| Уплатил обязательных страховых взносов в первом полугодии | 20 000 Р |

Доход нарастающим итогом

1 100 000 Р

Авансовый платеж по налогу

66 000 Р

Уплатил за первый квартал

50 000 Р

Осталось уплатить

16 000 Р

Уплатил обязательных страховых взносов в первом полугодии

20 000 Р

Делаем вычет: 16 000 Р − 20 000 Р = −4000 Р.

Налог платить не нужно. Проще говоря, Олег вычел 6000 Р взносов из налога за второй квартал, а еще 4000 Р вычета у него в запасе.

В июле Олег внес недостающую сумму по обязательным страховым взносам — 20 874 Р. Теперь у него в запасе 24 874 Р для вычета. Работы опять было немного, и доход за третий квартал составил 100 000 Р, а налог — 6000 Р. Опять считаем нарастающим итогом.

Расчет налога и вычета за первые девять месяцев

| Доход нарастающим итогом | 1 200 000 Р |

| Авансовый платеж по налогу | 72 000 Р |

| Уплатил за полугодие | 50 000 Р |

| Осталось уплатить | 22 000 Р |

| Уплатил обязательных страховых взносов за первые 9 месяцев | 40 874 Р |

Доход нарастающим итогом

1 200 000 Р

Авансовый платеж по налогу

72 000 Р

Уплатил за первый квартал

50 000 Р

Осталось уплатить

22 000 Р

Уплатил обязательных страховых взносов в первом полугодии

40 847 Р

Делаем вычет: 22 000 Р − 40 874 Р = −18 874 Р.

Налог платить не нужно. Проще говоря, Олег вычел 6000 Р за третий квартал. В запасе у него осталось 18 874 Р для вычета.

В четвертом квартале работы было побольше, и Олег заработал 200 000 Р. С них он должен 12 000 Р налога. Продолжим логику налогового кодекса.

Расчет налога и вычета за год

| Доход нарастающим итогом | 1 400 000 Р |

| Авансовый платеж по налогу | 84 000 Р |

| Уплатил за девять месяцев | 50 000 Р |

| Осталось уплатить | 34 000 Р |

| Уплатил обязательных страховых взносов в течение года | 40 874 Р |

Доход нарастающим итогом

1 400 000 Р

Авансовый платеж по налогу

84 000 Р

Уплатил за первый квартал

50 000 Р

Осталось уплатить

34 000 Р

Уплатил обязательных страховых взносов в первом полугодии

40 847 Р

Делаем вычет: 34 000 Р − 40 874 Р = −6874 Р.

Платить налог по итогам года не нужно. У Олега осталось 6874 Р неиспользованного вычета. Эту сумму он не сумел сэкономить.

Ошибка Олега в том, что он не использовал вычет в первом квартале по максимуму. Потом налогов уже не хватило. Если бы Олег заплатил в первом квартале хотя бы на 6874 Р больше, он сразу вычел бы их из аванса по налогу. Тогда бы он сэкономил в полном объеме.

Как правильно делать вычет

Так, как сделали вы: платить обязательных страховых взносов не меньше, чем будет ближайший платеж по налогу. Вы прикинули, что авансовый платеж по налогу за первый квартал у вас составит 18 000 Р и уплатили в марте взносы в размере 20 000 Р — с небольшим запасом. Неважно, что именно вы оплатили, ОМС или ОПС, или в каких пропорциях это сделали.

Теперь авансовый платеж по налогу вы не платите, и у вас еще 2000 Р вычета в запасе. Их вы используете при следующих налоговых платежах.

У меня нет свободных денег, поэтому я плачу страховые взносы строго в размере 6% от дохода — это моя налоговая ставка. Ближе к концу квартала, когда уже понятно, сколько денег пришло на мой счет за этот период, я считаю будущий налог и уплачиваю взносы на эту сумму.

Ближе к концу квартала, когда уже понятно, сколько денег пришло на мой счет за этот период, я считаю будущий налог и уплачиваю взносы на эту сумму.

В первом квартале мой доход составил 199 000 Р. Когда я понял, что до конца марта больше ничего не получу, оплатил 6% от этой суммы — 11 940 Р страховых взносов.

Бесплатный сервис «Бухгалтерия» в Тинькофф-бизнесе подтверждает, что налог за первый квартал уплачивать мне не надоЕсли наши местные власти в Омске сдержат обещание и действительно снизят налог до 1%, получится, что большая часть уплаченных страховых взносов будет у меня в запасе для вычета из следующих платежей.

Авансовый платеж по налогу: 199 000 × 1% = 1990 Р

Запас для вычета: 11 940 Р − 1990 Р = 9950 Р

Правда, в условиях самоизоляции моя деятельность полностью остановилась, поэтому оставшийся вычет я могу и не использовать, а страховые взносы придется уплатить в полном объеме. Надеюсь, у вас другая ситуация, и вы снизите свой налог по УСН по максимуму.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

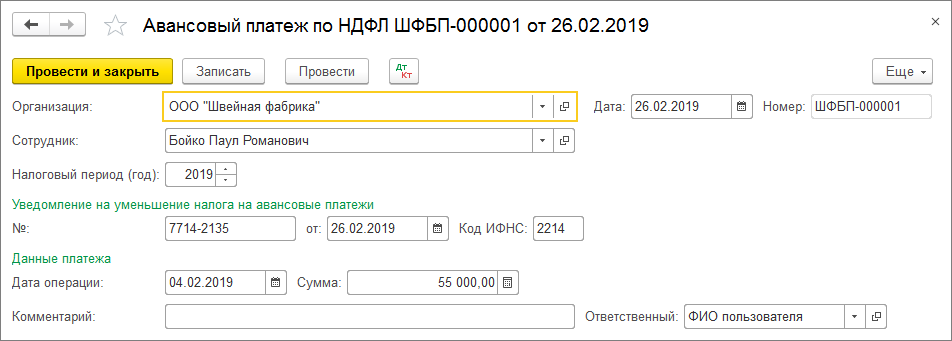

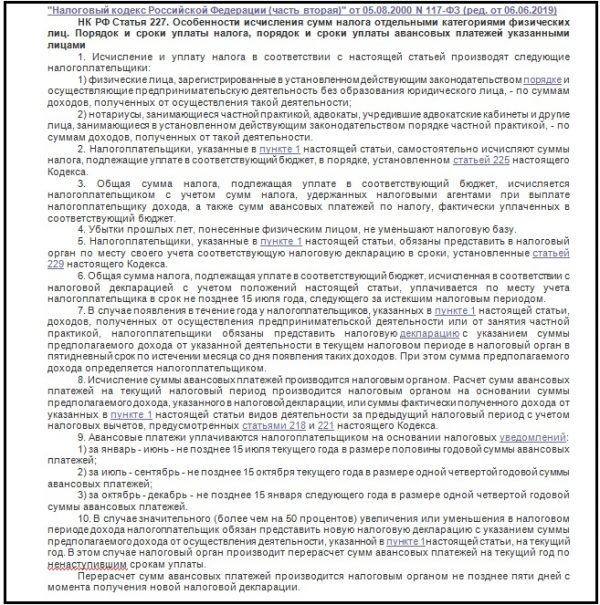

абсолютно новый порядок работы ИП на ОСНО!

В 2020 году ИП на ОСНО заплатят налог пять раз

Да, коллеги, это случилось! С 2020 года отменена декларация по форме 4-НДФЛ, а с ней полностью переработан весь порядок уплаты НДФЛ индивидуальными предпринимателями, применяющими общую систему налогообложения.

Как было раньше

ИП на ОСНО сдавал по итогам года налоговую декларацию. На основании заявленной суммы доходов налоговый орган самостоятельно рассчитывал авансовые платежи по НДФЛ на следующий год 15 июля, 15 октября и 15 января следующего года. Итоговая сумма налога с учетом ранее произведенных авансовых платежей оплачивалась также 15 июля, так что на эту дату приходился дубль из платежей: годовой и авансовый.

Если в прошлом году ИП заработал много, а в следующем году планировал заработать меньше, и желания оплачивать «зазря» большие авансовые платежи не было, то можно было подать декларацию по форме 4-НДФЛ с новым предполагаемым доходом и сбить авансовые платежи.

С другой стороны, если в течение года доход увеличился более чем на 50 процентов, то предприниматель был обязан также подать 4-НДФЛ, но уже с новым предполагаемым доходом.

Понятно, что предполагаемый доход — дело фантазийное и мало контролируемое. В итоге ИП мог избегать авансовых платежей, если они его тяготили своим размером. В общем, был такой, хоть и мутный, но в целом мягкий способ авансирования НДФЛ.

Мы уже сформировали в Мультибухгалтере календарь отчетности и уплаты налогов на 2020 год. Вводите свои организации — и не пропустите ни одной даты! Вы можете сформировать график по всей бухгалтерской фирме, по любому клиенту или группе клиентов, отдельно для каждого сотрудника или отдела. Если привычней работать с «бумагой», то теперь есть удобный вывод на печать..

Что будет с 2020 года

Порядок уплаты сделали по образу и подобию УСН. Индивидуальные предприниматели на общей системе будут ежеквартально рассчитывать авансовые платежи по НДФЛ и оплачивать их 25 апреля, 25 июля и 25 октября. Безболезненно маневрировать с авансовыми платежами больше не получится. И конечно, сменится ритм работы с такими ИП: если раньше НДФЛ по ним можно было рассчитывать по итогам года, то теперь работа станет ежеквартальной.

Безболезненно маневрировать с авансовыми платежами больше не получится. И конечно, сменится ритм работы с такими ИП: если раньше НДФЛ по ним можно было рассчитывать по итогам года, то теперь работа станет ежеквартальной.

А в 2020 году ИП на ОСНО в итоге уплатят налог пять раз: 15 января – последний авансовый платеж за 2019 год, 27 апреля, 27 июля и 26 октября – авансовые платежи за 2020 год (с учетом переноса сроков, выпавших на выходные дни) и 15 июля – годовой платеж за 2019 год.

Андрей Жильцов, руководитель сервиса «Мультибухгалтер»

Авансовые платежи по УСН: расчет и уплата пеней

Статья 346.21 Налогового кодекса разъясняет, как и в какие сроки должна производиться уплата авансового платежа. Просрочка или неуплата грозят налогоплательщику пенями. О том, как начисляются пени по авансовым платежам по УСН, рассказываем в статье.

Когда могут начисляться пени по авансовым платежам по УСН?

Налогоплательщики на УСН пользуются различными налоговыми льготами. Например, им не нужно уплачивать налог на доходы физических лиц (НДФЛ).

Например, им не нужно уплачивать налог на доходы физических лиц (НДФЛ).

Но это распространяется только на тот доход, который был получен ими при реализации вида деятельности, облагаемого налогами по УСН.

Но так же, как и все, упрощенцы обязаны уплачивать налог, определяемый их системой налогообложения. И за просрочки и неуплату они тоже несут ответственность в соответствии с Налоговым кодексом РФ.

Все предприятия на УСН по итогам каждого квартала обязаны рассчитать и уплатить в бюджет авансовый платёж. Это сумма, которая по итогам года будет принята в счёт уплаты налога по УСН. Авансовый платёж нужно перечислять три раза в год, не позднее 25 числа месяца, следующего за каждым кварталом. То есть, не позднее 25 апреля, 25 июля и 25 октября.

Несвоевременный авансовый платёж грозит упрощенцу пенями. Начислять их налоговики будут в соответствии со статьёй 75 НК РФ «Пеня». Причём порядок расчёта пеней, описанный в этом законодательном акте, является общим. Он распространяется не только на налог по УСН, но и, например, на земельный налог.

За неуплату авансовых платежей налогоплательщику не начисляется штраф, только пеня. Но если была выявлена неуплата единого налога (по итогам года), предприятию на УСН грозит начисление штрафа в размере 20% от суммы неуплаты.

Расчёт пеней

Пени начисляются за каждый день просрочки.

Первый день просрочки – это день, следующий за крайним днём уплаты авансового платежа. Например, если 25 число выпало на будний день, то просрочка будет отсчитываться с 26 числа. Если же 25 число выпалона субботу, то крайний срок уплаты платежа переносится на ближайший будний – то есть, на понедельник 27 число. В таком случае первым днём начисления пеней будет 28 число.

Последний день просрочки – это день, когда авансовый платёж был уплачен в бюджет.

Формула для расчёта пеней, актуальная на 2019 год:

Для удобного расчёта пеней вы можете использовать калькулятор.

Уплата пеней

Налоговики сами выставят пени или штраф. Упрощенцу не нужно уплачивать их самому – это может привести к тому, что они будут зафиксированы как невыясненные.

Более того, иногда можно обойтись без пеней, даже если авансовые платежи не были уплачены в срок. ФНС зачастую не начисляет пени, если нарушение было первым или незначительным.

Налоговый кредит премии: Заявление о кредите и согласование авансовых платежей кредита

Авансовые платежи налогового кредита премии

Когда вы регистрируетесь в страховом покрытии и запрашиваете финансовую помощь, Биржа медицинского страхования оценит сумму налогового кредита на страховые взносы, который вам будет предоставлен в течение года страхового покрытия. Чтобы сделать эту оценку, Marketplace использует предоставленную вами информацию о:

- Состав вашей семьи

- Доход вашей семьи

- Могут ли те, кого вы регистрируете, иметь право на другое покрытие, не связанное с Marketplace

На основании оценки, полученной на Marketplace, вы можете выбрать, чтобы весь, часть или вообще никакой расчетный кредит не выплачивался заранее непосредственно вашей страховой компании от вашего имени. Эти платежи, называемые авансовыми платежами по налоговому кредиту страховых взносов или авансовыми кредитными платежами, снижают сумму, которую вы платите из собственного кармана в качестве ежемесячных страховых взносов.

Эти платежи, называемые авансовыми платежами по налоговому кредиту страховых взносов или авансовыми кредитными платежами, снижают сумму, которую вы платите из собственного кармана в качестве ежемесячных страховых взносов.

Если вы не получите авансовые платежи по кредиту, вы будете нести ответственность за уплату полной ежемесячной страховой премии.

Для 2021 и 2022 налоговых годов Закон об Американском плане спасения от 2021 года (ARPA), принятый 11 марта 2021 года, временно расширил право на получение налогового кредита на страховые взносы, отменив правило, согласно которому налогоплательщику не разрешается налоговый кредит на страховые взносы, если его или доход ее семьи превышает 400% федеральной черты бедности.

Налоговый год 2020: Требование о погашении избыточных авансовых платежей по налоговому кредиту премии приостановлено

ARPA приостановило действие требования о погашении избыточных авансовых платежей по страховому налоговому кредиту (называемых избыточными выплатами APTC) за 2020 налоговый год. Излишняя APTC налогоплательщика — это сумма, на которую авансовые платежи налогоплательщика за отчетный год превышают налоговый кредит. налогоплательщику разрешено на год.

Излишняя APTC налогоплательщика — это сумма, на которую авансовые платежи налогоплательщика за отчетный год превышают налоговый кредит. налогоплательщику разрешено на год.

Если вы уже подали декларацию за 2020 год и сообщили об излишке APTC или произвели возврат излишка APTC, вам не нужно подавать исправленную декларацию или предпринимать какие-либо другие действия.IRS уменьшит избыточную сумму погашения APTC до нуля без каких-либо дополнительных действий со стороны налогоплательщика. IRS возместит людям, которые уже выплатили любые излишки APTC, в своей налоговой декларации за 2020 год. Налогоплательщики, получившие письмо об отсутствии формы 8962 за 2020 налоговый год, должны проигнорировать это письмо, если у них есть превышение APTC за 2020 год. Налоговое управление США обработает налоговые декларации без формы 8962 за 2020 налоговый год, уменьшив избыточную сумму погашения APTC до нуля.

Если вы не подали налоговую декларацию за 2020 год, вот что нужно сделать:

- Если у вас есть превышение APTC за 2020 г.

, вы не обязаны сообщать об этом в налоговой декларации за 2020 г. или подавать форму 8962 «Налоговый кредит на премию» (PTC).

, вы не обязаны сообщать об этом в налоговой декларации за 2020 г. или подавать форму 8962 «Налоговый кредит на премию» (PTC). - Если вы претендуете на чистую налоговую льготу на страховые взносы за 2020 г., вы должны подать форму 8962 «Налоговая льгота на страховые взносы» (PTC).

Подробную информацию см. в Налоговом кредите на премию за 2020 налоговый год:

Подача федеральной налоговой декларации для требования и сверки кредита за налоговые годы, отличные от 2020

Для налоговых годов, отличных от 2020, если авансовые платежи по страховому налоговому кредиту были выплачены за вас или кого-либо еще в вашей налоговой семье (ваша налоговая семья состоит из каждого лица, которого вы указали в своей налоговой декларации — вы сами, ваш супруг, если вы подаете совместную, и ваши иждивенцы), вы должны заполнить форму 8962, Premium Tax Credit (PTC) PDF и прикрепить ее к своей декларации.Вы получите форму 1095-A, Заявление рынка медицинского страхования, в которой содержится информация о вашем медицинском страховании. Используйте информацию из формы 1095-A для заполнения формы 8962, чтобы сверить ваши авансовые платежи по налоговому кредиту на страховые взносы с налоговым кредитом на страховые взносы, который вам разрешен в вашей налоговой декларации. Подача декларации без согласования авансовых платежей по кредиту приведет к задержке возврата средств. Для этой цели вы должны подать декларацию о подоходном налоге, даже если вы не обязаны этого делать.

Используйте информацию из формы 1095-A для заполнения формы 8962, чтобы сверить ваши авансовые платежи по налоговому кредиту на страховые взносы с налоговым кредитом на страховые взносы, который вам разрешен в вашей налоговой декларации. Подача декларации без согласования авансовых платежей по кредиту приведет к задержке возврата средств. Для этой цели вы должны подать декларацию о подоходном налоге, даже если вы не обязаны этого делать.

Если вы решите не получать авансовые кредитные платежи, полная сумма разрешенного вам налогового кредита на страховой взнос снизит сумму налога, которую вы должны заплатить за год, или увеличит ваш возврат в той степени, в которой ваш налоговый кредит на страховой взнос превышает сумму налога, который вы должны.

За налоговые годы, отличные от 2020, вы должны подать налоговую декларацию, если:

- Вы претендуете на налоговый кредит на премию.

- Авансовые кредитные платежи были выплачены вашей медицинской страховой компании за вас или кого-то еще из вашей налоговой семьи.

Для целей налогового кредита премиум-класса вашей налоговой семьей является каждое физическое лицо, указанное в налоговой декларации, – вы сами, ваш супруг (супруга), если вы подаете декларацию совместно, и ваши иждивенцы.

Для целей налогового кредита премиум-класса вашей налоговой семьей является каждое физическое лицо, указанное в налоговой декларации, – вы сами, ваш супруг (супруга), если вы подаете декларацию совместно, и ваши иждивенцы. - Авансовые кредитные платежи были выплачены за лицо, о котором вы сообщили Marketplace, что вы включите его в свою налоговую группу на год покрытия, если это лицо не было включено ни в одну налоговую группу

Информацию о том, как заполнить эту форму, см. в Инструкции к форме 8962. Дополнительные инструкции для налогоплательщиков в особых ситуациях см. в Публикации 974.

Неподача налоговой декларации за налоговые годы, отличные от 2020, может помешать будущим авансовым платежам по кредиту

Если для вас или лица из вашей налоговой группы производятся авансовые кредитные платежи для покрытия в году, отличном от 2020, и вы не подаете налоговую декларацию, вы можете не иметь права на авансовые кредитные платежи в последующие годы. Это означает, что вы будете нести ответственность за полную стоимость ваших ежемесячных страховых взносов. Кроме того, вам, возможно, придется вернуть часть или все авансовые кредитные платежи, сделанные от вашего имени или лица, входящего в вашу налоговую семью.

Это означает, что вы будете нести ответственность за полную стоимость ваших ежемесячных страховых взносов. Кроме того, вам, возможно, придется вернуть часть или все авансовые кредитные платежи, сделанные от вашего имени или лица, входящего в вашу налоговую семью.

Авансовые платежи по страховому налоговому кредиту пересматриваются Marketplace осенью на следующий календарный год в рамках ежегодного процесса регистрации.

Сообщение об изменении обстоятельств

Если вы приобрели медицинскую страховку через Marketplace и решили получить преимущество в виде авансовых платежей в виде налогового кредита на страховые взносы, важно сообщать Marketplace об определенных жизненных событиях в течение года — эти события известны как изменение обстоятельств.

Если доход вашей семьи увеличивается или размер вашей семьи меньше, чем вы указали на Marketplace, например, потому что сын или дочь, которые, как вы думали, будут вашими иждивенцами, не будут вашими иждивенцами в течение года страхового покрытия — ваш авансовый кредит платежи могут быть больше, чем премиальный налоговый кредит, который вам разрешен за год. Если вы сообщите об изменении, Marketplace может снизить сумму ваших авансовых кредитных платежей. Если вы не сообщаете об изменении, и ваши авансовые платежи по кредиту превышают разрешенный вам налоговый кредит, вы должны уменьшить сумму возмещения или увеличить сумму налога, которую вы должны, на всю или часть разницы при подаче заявления. федеральная налоговая декларация.

Если вы сообщите об изменении, Marketplace может снизить сумму ваших авансовых кредитных платежей. Если вы не сообщаете об изменении, и ваши авансовые платежи по кредиту превышают разрешенный вам налоговый кредит, вы должны уменьшить сумму возмещения или увеличить сумму налога, которую вы должны, на всю или часть разницы при подаче заявления. федеральная налоговая декларация.

Если доход вашей семьи снизится или у вас появится новый член семьи, вы можете претендовать на большее количество авансовых платежей по кредиту, чем сейчас выплачивается за вас. Это может снизить размер ежемесячных страховых взносов. Кроме того, сообщение о более низком доходе вашей семьи или новом члене семьи может показать, что вы имеете право на покрытие Medicaid или CHIP, которое является менее дорогостоящим, чем ваш план Marketplace.

Изменения обстоятельств, которые могут повлиять на сумму вашего фактического налогового вычета страховых взносов, включают:

- Увеличение или уменьшение дохода вашей семьи.

События, которые могут привести к значительному увеличению дохода домохозяйства, включают:

События, которые могут привести к значительному увеличению дохода домохозяйства, включают:- Единовременные выплаты пособий по социальному обеспечению, включая выплаты по социальному страхованию на случай потери трудоспособности

- Единовременные налогооблагаемые выплаты с индивидуального пенсионного счета или другого пенсионного соглашения

- Прощение или аннулирование долга, например аннулирование долга по кредитной карте

- Брак или развод

- Рождение или усыновление ребенка

- Другие изменения, влияющие на состав вашей налоговой семьи, в которую входят вы, ваш супруг (супруга), если вы подаете заявление совместно, и ваши иждивенцы

- Получение или потеря права на медицинское страхование, спонсируемое государством или работодателем

- Переезд на другой адрес

Полный список изменений, о которых следует сообщать, см. на сайте HealthCare.правительство

Чтобы оценить влияние, которое изменения ваших обстоятельств могут оказать на сумму налогового кредита на премию, на которую вы можете претендовать, см. Оценщик изменений налогового кредита на премию.

Оценщик изменений налогового кредита на премию.

Как авансовые кредитные платежи влияют на ваш возврат

Если налоговый зачет премии, рассчитанный по вашей декларации, превышает авансовые платежи за кредит, сделанные от вашего имени в течение года, разница увеличит ваш возврат или уменьшит сумму налога, которую вы должны уплатить. Об этом будет сообщено в форме 1040, Приложение 3.

Для налоговых годов, отличных от 2020, если авансовые платежи по кредиту превышают сумму разрешенного налогового кредита, называемого избыточной APTC, вы добавите всю или часть избыточной APTC к своим налоговым обязательствам в Форме. 1040, График 2. Это приведет либо к меньшему возмещению, либо к большему остатку.

Погашение излишних авансовых платежей за налоговые годы, отличные от 2020

Требование об увеличении налоговых обязательств на все или часть избыточных авансовых платежей не применяется в 2020 налоговом году.В другие годы сумма вашего превышения APTC, которая увеличивает ваши налоговые обязательства, может быть ограничена, если доход вашей семьи составляет менее 400 процентов применимой федеральной черты бедности, но вам придется выплатить всю избыточную APTC, если доход вашей семьи составляет 400 процентов или более применимой федеральной черты бедности.

См. инструкции к форме 8962 «Налоговый кредит на премию (PTC)» для получения информации об ограничениях по превышению суммы APTC.

Если вы подаете заявление в статусе «Женаты, подаете заявление отдельно», ограничение на выплату налога для налогоплательщиков с доходом семьи ниже 400 процентов применимой федеральной черты бедности применяется к обоим супругам отдельно на основе дохода семьи, указанного в каждой декларации.

Marketplace отправит вам выписку Health Insurance Marketplace, форму 1095-A, до 31 января года, следующего за годом покрытия. В этой форме указана сумма страховых взносов для вас и планов медицинского обслуживания вашей семьи. Эта форма также включает другую информацию, такую как авансовые платежи по кредиту, сделанные от вашего имени, которые вам понадобятся для расчета налогового кредита на страховой взнос. Для получения дополнительной информации о форме 1095-A см. Заявления о рынке медицинского страхования.

Если вы также получаете формы 1095-B или 1095-C, которые не имеют отношения к Marketplace, ознакомьтесь с нашими вопросами и ответами, чтобы узнать, как эти формы влияют на вашу налоговую декларацию.

2020 Пособие по безработице

В соответствии с ARPA правомочным налогоплательщикам разрешается исключать до 10 200 долларов США из пособия по безработице, полученного в 2020 году, из своих форм 1040, 1040-SR или 1040-NR за 2020 год.

Начиная с июля 2021 года, IRS просматривала налоговые декларации, поданные до введения в действие ARPA, для выявления налоговых деклараций, в которых налогоплательщик указывал как исключаемое пособие по безработице, так и избыточные выплаты APTC. Налогоплательщики получали письма от IRS, как правило, в течение 30 дней после корректировки, информирующие их о том, какая корректировка была произведена (например, возмещение, выплата долга IRS или зачет платежей по другим разрешенным долгам) и сумма корректировки.Для налогоплательщиков, которые сообщили как об исключенном доходе по безработице, так и о APTC, корректировка должна была охватывать оба элемента, даже если в сообщении IRS налогоплательщику могло быть упомянуто только пособие по безработице.

Однако, если из-за исключенного пособия по безработице налогоплательщики теперь имеют право на вычеты или зачеты, не заявленные в первоначальной декларации, они должны подать форму 1040-X «Исправленная налоговая декларация США по индивидуальному подоходному налогу» за 2020 налоговый год. См. Отчет по безработице за 2020 год. Часто задаваемые вопросы об исключении компенсации — Тема D: Исправленная декларация (форма 1040-X) для получения дополнительной информации.

2021 Пособие по безработице

Если вы или ваш супруг (если подаете совместную декларацию) получили или получили разрешение на получение пособия по безработице за любую неделю, начинающуюся в течение 2021 года, считается, что сумма дохода вашей семьи не превышает 133% федерального черта бедности для размера вашей семьи.

Отметьте ячейку в строке A над частью I формы 8962 за 2021 год, если вы или ваш супруг (если подаете совместную декларацию) получали или были утверждены для получения пособия по безработице за любую неделю, начинающуюся в течение 2021 года. Установив этот флажок, вы подтверждаете, что вы или ваш супруг (если подаете совместную декларацию) получили или получили разрешение на получение пособия по безработице за любую неделю, начинающуюся в течение 2021 года. Дополнительную информацию см. в публикации 974 PDF. Храните любую подтверждающую документацию, связанную с получением или одобрением получения пособия по безработице, вместе с записями вашей налоговой декларации.

Установив этот флажок, вы подтверждаете, что вы или ваш супруг (если подаете совместную декларацию) получили или получили разрешение на получение пособия по безработице за любую неделю, начинающуюся в течение 2021 года. Дополнительную информацию см. в публикации 974 PDF. Храните любую подтверждающую документацию, связанную с получением или одобрением получения пособия по безработице, вместе с записями вашей налоговой декларации.

Онлайн-регистрация теперь доступна для авансовых платежей по налоговому кредиту на детей

IRS открыла в понедельник онлайн-сайт, который позволяет налогоплательщикам, которым не требуется подавать декларацию о подоходном налоге с физических лиц за 2019 или 2020 год, подписаться на получение авансовых налоговых льгот на детей (авансовых CTC), которые начнутся 15 июля (см. Выпуск новостей IRS). ИР-2021-129 ).

«Инструмент для регистрации неподающих налоговых деклараций на детей » (инструмент CTC) на веб-сайте IRS предназначен для использования налогоплательщиками для сообщения соответствующих критериям детей, родившихся до 2021 года, если эти налогоплательщики (1) не обязаны подавать налоговую декларацию за 2020 год. вернуться, не подавал и не собирается этого делать, и (2) иметь основной дом в Соединенных Штатах более полугода.

вернуться, не подавал и не собирается этого делать, и (2) иметь основной дом в Соединенных Штатах более полугода.

Налогоплательщики, отвечающие первому условию, также могут использовать этот инструмент, чтобы запросить кредит на возврат средств в 2020 году и потребовать третий платеж за экономическое воздействие.

Налогоплательщики не должны использовать этот инструмент, советует IRS, если они соответствуют любому из следующих условий:

- Подали или планируют подать налоговую декларацию за 2019 или 2020 год;

- Заявили обо всех своих иждивенцах в налоговой декларации за 2019 год, в том числе предоставив свою информацию в 2020 году с помощью инструмента «Не подающие документы: введите платежную информацию здесь»;

- Состояли в браке в конце 2020 года, если только они не используют инструмент CTC со своим супругом и не включают информацию о своем супруге;

- Являетесь резидентом U.С. территория;

- Не имеют основного дома в Соединенных Штатах более полугода, и, если они состоят в браке, их супруг не имеет основного дома в Соединенных Штатах более полугода; или

- Не иметь подходящего ребенка, родившегося до 2021 года и имеющего номер социального страхования (SSN), выданный до 17 мая 2021 года.

Налогоплательщики, использующие инструмент CTC, должны ввести свое имя; текущий почтовый адрес; адрес электронной почты; Дата рождения; действительные SSN для себя и своих иждивенцев; номер банковского счета, тип и маршрутный номер; и, если ранее в этом году им был выдан личный идентификационный номер для защиты личности (IP PIN), этот IP PIN.

Изменения в гл. Налоговый вычет на 24 ребенка, сделанный в соответствии с Законом об Американском плане спасения (ARPA), P.L. 117-2, включают, что IRS должно в 2021 году производить периодические авансовые выплаты налогоплательщикам на детей в размере «годовой суммы аванса». Эти выплаты — до 300 долларов США в месяц на ребенка в возрасте до 6 лет и до 250 долларов США в месяц на ребенка в возрасте от 6 до 17 лет — будут выплачиваться равными суммами и производиться не ранее 1 июля 2021 года и не позднее 31 декабря. 2021.

ARPA, только для 2021 налогового года, увеличил сумму налогового кредита на детей до 3000 долларов США за каждого отвечающего требованиям ребенка в возрасте от 6 до 17 лет в конце 2021 налогового года и до 3600 долларов США за каждого отвечающего требованиям ребенка в возрасте до 6 лет в конце 2021 налогового года. 2021 налоговый год.ARPA также сделало налоговый кредит на детей за 2021 год полностью возмещаемым, если налогоплательщик (или супруг, согласно совместной декларации) имеет основное место жительства в Соединенных Штатах более половины 2021 налогового года.

2021 налоговый год.ARPA также сделало налоговый кредит на детей за 2021 год полностью возмещаемым, если налогоплательщик (или супруг, согласно совместной декларации) имеет основное место жительства в Соединенных Штатах более половины 2021 налогового года.

IRS также в Rev. Proc. 2021-24 разъясняет, как лица, которые не обязаны подавать декларации за 2020 год, могут требовать авансовых выплат налогового зачета на детей путем подачи упрощенной декларации или подачи декларации за 2020 год в электронном виде с нулевым скорректированным валовым доходом.

— Пол Боннер ( [email protected] ) — старший редактор JofA .

Как получить налоговый кредит на детей, если вы не подаете налоговую декларацию

Американский план спасения предлагает американским семьям больший и лучший налоговый кредит на детей на 2021 год. От 2000 долларов на ребенка до 3000 долларов на ребенка (3600 долларов на детей в возрасте до шести лет), 17-летние имеют право, и кредит полностью возвращается.

Еще один важный элемент нового режима налоговых вычетов на детей требует, чтобы Налоговое управление ежемесячно делало авансовые платежи в счет вычетов семьям, отвечающим установленным требованиям. Авансовые платежи составят половину налогового кредита семьи на ребенка в 2021 году. Налоговое управление США будет выдавать эти ежемесячные выплаты по кредиту на ребенка правомочным семьям 15 июля, 13 августа, 15 сентября, 15 октября, 15 ноября и 15 декабря. Большинство выплат будет перечисляться непосредственно на банковские счета. Семьи, у которых у IRS нет информации о банковских счетах, могут получать бумажные чеки или дебетовые карты по почте.

Сумма, которую семья получает каждый месяц, зависит от количества детей в семье, возраста детей и суммы скорректированного валового дохода семьи. Семьи, которые имеют право на полный кредит в размере 3000 или 3600 долларов, получат чеки на сумму 250 или 300 долларов на ребенка в течение шести месяцев. Семьи с более высокими доходами, которые имеют право на получение кредита в размере 2000 долларов, будут получать ежемесячные выплаты в размере 167 долларов на ребенка в течение шести месяцев. (Рассчитайте свой ежемесячный платеж с помощью Калькулятора налоговых вычетов на детей 2021 года Kiplinger.)

(Рассчитайте свой ежемесячный платеж с помощью Калькулятора налоговых вычетов на детей 2021 года Kiplinger.)

IRS определит право на получение кредита и авансовых платежей и рассчитает сумму авансового платежа на основе ранее поданных налоговых деклараций. Сначала он рассмотрит вашу декларацию за 2020 год, и, если декларация за 2020 год еще не подана, IRS рассмотрит вашу декларацию за 2019 год. Таким образом, большинству соответствующих семей не нужно ничего делать, чтобы получить эти выплаты, при условии, что у IRS есть информация о вашей декларации за 2019 или 2020 год, и вам не нужно ничего менять, чтобы отразить текущие обстоятельства.

Инструмент регистрации для неподающих налоговую льготу на детей

Семьи, которые не подали декларацию за 2019 или 2020 год, поскольку их доход ниже порогового значения, необходимого для подачи декларации, по-прежнему могут получать авансовые платежи по налоговой льготе на ребенка, но они сначала придется предоставить IRS некоторую информацию. Самый простой способ сделать это — использовать Инструмент регистрации для нерегистраторов Налогового управления США на веб-сайте агентства. Если вы хотите, чтобы ваши платежи поступали непосредственно на ваш банковский счет, что быстрее, чем получение бумажного чека, вы также можете предоставить информацию о своей учетной записи с помощью этого инструмента.

Самый простой способ сделать это — использовать Инструмент регистрации для нерегистраторов Налогового управления США на веб-сайте агентства. Если вы хотите, чтобы ваши платежи поступали непосредственно на ваш банковский счет, что быстрее, чем получение бумажного чека, вы также можете предоставить информацию о своей учетной записи с помощью этого инструмента.

Инструмент регистрации без подачи документов предназначен для людей, которым не нужно было подавать налоговую декларацию за 2019 или 2020 год. Вы не должны использовать его, если вы подали декларацию за 2019 или 2020 год или если вы использовали онлайн-инструмент IRS для лица, не подавшие документы в 2020 году, для предоставления информации налоговому органу в целях получения права на получение стимулирующих выплат.

Если вы пользуетесь Инструментом регистрации без подачи документов, вас попросят указать:

- Полное имя, текущий почтовый адрес, номер телефона и адрес электронной почты;

- Дата рождения;

- Номера социального страхования (или другие идентификационные номера налогоплательщика) для вас и ваших иждивенцев;

- Номер банковского счета, тип и номер маршрутизации, если вы хотите, чтобы ваши платежи производились прямым депозитом; и

- Личный идентификационный номер защиты личности (IP PIN), если он у вас есть.

Подача упрощенных налоговых деклараций для получения налоговых льгот на детей

Налоговое управление США надеется, что большинство лиц, не подающих декларацию, выйдут в Интернет и воспользуются его Инструментом регистрации для неподающих деклараций, но оно также объявило об альтернативных процедурах подачи упрощенных налоговых деклараций. IRS будет принимать простые декларации за 2020 год по форме 1040, поданной в электронном или бумажном виде. Но вам не обязательно заполнять всю декларацию. Вместо этого вам нужно будет только указать свой статус подачи и идентифицирующую информацию, предоставить информацию о ваших детях и иждивенцах и следовать остальным инструкциям IRS.В качестве альтернативы, если у вас не было скорректированного валового дохода за 2020 год, вы можете подать в электронном виде обычную форму 1040. Полное изложение инструкций IRS по простым декларациям и нулевой декларации AGI см. в разделе Налоговый кредит на детей 2021: как получить ежемесячные платежи, если вы Не подавайте налоговые декларации. Опять же, не используйте эти альтернативные процедуры подачи, если в 2020 году вы использовали онлайн-инструмент IRS для лиц, не подавших документы, для предоставления информации налоговому органу в целях получения права на получение стимулирующих выплат.

Опять же, не используйте эти альтернативные процедуры подачи, если в 2020 году вы использовали онлайн-инструмент IRS для лиц, не подавших документы, для предоставления информации налоговому органу в целях получения права на получение стимулирующих выплат.

Новые инструменты налоговых кредитов на детей находятся в пути

Американский план спасения также требует, чтобы IRS разработала онлайн-портал, чтобы вы могли обновлять свой доход, семейное положение, количество детей, отвечающих требованиям, и информацию о прямом депозите.Если ваши обстоятельства изменятся в 2021 году по сравнению с вашей последней поданной федеральной налоговой декларацией, и вы считаете, что эти изменения могут повлиять на сумму вашего детского налогового вычета на 2021 год, вы сможете перейти на портал обновлений детского налогового вычета, как только он будет запущен и запущен. обновить его для правильной информации. Вы также сможете проверить статус ваших авансовых платежей.

Кроме того, люди, которые хотят отказаться от авансовых платежей и вместо этого получить полную сумму зачета на детей в своей декларации за 2021 год, смогут сделать это через онлайн-портал обновлений налоговых зачетов на детей. Налоговое управление США также запускает интерактивный онлайн-инструмент для определения права на получение налоговых вычетов на детей, чтобы помочь семьям определить, имеют ли они право на получение авансовых платежей. IRS планирует запустить портал обновлений налоговых вычетов на детей и помощника по определению права на налоговые вычеты на детей в ближайшие несколько недель.

Налоговое управление США также запускает интерактивный онлайн-инструмент для определения права на получение налоговых вычетов на детей, чтобы помочь семьям определить, имеют ли они право на получение авансовых платежей. IRS планирует запустить портал обновлений налоговых вычетов на детей и помощника по определению права на налоговые вычеты на детей в ближайшие несколько недель.

Дополнительную информацию о налоговой льготе на детей в этом году см. в разделе Налоговая льгота на детей 2021: кто получит 3600 долларов? Буду ли я получать ежемесячные платежи? И другие часто задаваемые вопросы.

Конгресс.гов | Библиотека Конгресса

Раздел протокола Конгресса Ежедневный дайджест Сенат дом Расширения замечаний

Замечания участников

Автор Any House MemberАдамс, Альма С. [D-NC] Адерхольт, Роберт Б. [R-AL] Агилар, Пит [D-CA] Аллен, Рик В. [R-GA] Оллред, Колин З. [D-TX] Амодеи, Марк Э. [R -NV] Армстронг, Келли [R-ND] Аррингтон, Джоди С. [R-TX] Окинклосс, Джейк [D-MA] Эксн, Синтия [D-IA] Бабин, Брайан [R-TX] Бэкон, Дон [R -NE] Бэрд, Джеймс Р. [R-IN] Балдерсон, Трой [R-OH] Бэнкс, Джим [R-IN] Барр, Энди [R-KY] Барраган, Нанетт Диаз [D-CA] Басс, Карен [ D-CA] Битти, Джойс [D-OH] Бенц, Клифф [R-OR] Бера, Ами [D-CA] Бергман, Джек [R-MI] Бейер, Дональд С.-младший [D-VA] Байс , Стефани И. [R-OK] Биггс, Энди [R-AZ] Билиракис, Гас М.[R-FL] Бишоп, Дэн [R-NC] Бишоп, Сэнфорд Д., младший [D-GA] Блюменауэр, Эрл [D-OR] Блант Рочестер, Лиза [D-DE] Боберт, Лорен [R-CO ] Бонамичи, Сюзанна [D-OR] Бост, Майк [R-IL] Бурдо, Кэролайн [D-GA] Боуман, Джамаал [D-NY] Бойл, Брендан Ф. [D-PA] Брэди, Кевин [R-TX ] Брукс, Мо [R-AL] Браун, Энтони Г. [D-MD] Браун, Шонтел М. [D-OH] Браунли, Джулия [D-CA] Бьюкенен, Верн [R-FL] Бак, Кен [R -CO] Бакшон, Ларри [R-IN] Бадд, Тед [R-NC] Берчетт, Тим [R-TN] Берджесс, Майкл С.

[D-NC] Адерхольт, Роберт Б. [R-AL] Агилар, Пит [D-CA] Аллен, Рик В. [R-GA] Оллред, Колин З. [D-TX] Амодеи, Марк Э. [R -NV] Армстронг, Келли [R-ND] Аррингтон, Джоди С. [R-TX] Окинклосс, Джейк [D-MA] Эксн, Синтия [D-IA] Бабин, Брайан [R-TX] Бэкон, Дон [R -NE] Бэрд, Джеймс Р. [R-IN] Балдерсон, Трой [R-OH] Бэнкс, Джим [R-IN] Барр, Энди [R-KY] Барраган, Нанетт Диаз [D-CA] Басс, Карен [ D-CA] Битти, Джойс [D-OH] Бенц, Клифф [R-OR] Бера, Ами [D-CA] Бергман, Джек [R-MI] Бейер, Дональд С.-младший [D-VA] Байс , Стефани И. [R-OK] Биггс, Энди [R-AZ] Билиракис, Гас М.[R-FL] Бишоп, Дэн [R-NC] Бишоп, Сэнфорд Д., младший [D-GA] Блюменауэр, Эрл [D-OR] Блант Рочестер, Лиза [D-DE] Боберт, Лорен [R-CO ] Бонамичи, Сюзанна [D-OR] Бост, Майк [R-IL] Бурдо, Кэролайн [D-GA] Боуман, Джамаал [D-NY] Бойл, Брендан Ф. [D-PA] Брэди, Кевин [R-TX ] Брукс, Мо [R-AL] Браун, Энтони Г. [D-MD] Браун, Шонтел М. [D-OH] Браунли, Джулия [D-CA] Бьюкенен, Верн [R-FL] Бак, Кен [R -CO] Бакшон, Ларри [R-IN] Бадд, Тед [R-NC] Берчетт, Тим [R-TN] Берджесс, Майкл С. [R-TX] Буш, Кори [D-MO] Бустос, Чери [D -ИЛ] Баттерфилд, Г.К. [D-NC] Калверт, Кен [R-CA] Каммак, Кэт [R-FL] Карбахал, Салуд О. [D-CA] Карденас, Тони [D-CA] Кэри, Майк [R-OH] Карл , Джерри Л. [R-AL] Карсон, Андре [D-IN] Картер, Эрл Л. «Бадди» [R-GA] Картер, Джон Р. [R-TX] Картер, Трой [D-LA] Картрайт, Мэтт [D-PA] Кейс, Эд [D-HI] Кастен, Шон [D-IL] Кастор, Кэти [D-FL] Кастро, Хоакин [D-TX] Коуторн, Мэдисон [R-NC] Шабо, Стив [ R-OH] Чейни, Лиз [R-WY] Черфилус-МакКормик, Шейла [D-FL] Чу, Джуди [D-CA] Чичиллин, Дэвид Н. [D-RI] Кларк, Кэтрин М. [D-MA] Кларк, Иветт Д.[D-NY] Кливер, Эмануэль [D-MO] Клайн, Бен [R-VA] Клауд, Майкл [R-TX] Клайберн, Джеймс Э. [D-SC] Клайд, Эндрю С. [R-GA] Коэн , Стив [D-TN] Коул, Том [R-OK] Комер, Джеймс [R-KY] Коннолли, Джеральд Э. [D-VA] Купер, Джим [D-TN] Корреа, Дж. Луис [D-CA ] Коста, Джим [D-CA] Кортни, Джо [D-CT] Крейг, Энджи [D-MN] Кроуфорд, Эрик А. «Рик» [R-AR] Креншоу, Дэн [R-TX] Крист, Чарли [ D-FL] Кроу, Джейсон [D-CO] Куэльяр, Генри [D-TX] Кертис, Джон Р.

[R-TX] Буш, Кори [D-MO] Бустос, Чери [D -ИЛ] Баттерфилд, Г.К. [D-NC] Калверт, Кен [R-CA] Каммак, Кэт [R-FL] Карбахал, Салуд О. [D-CA] Карденас, Тони [D-CA] Кэри, Майк [R-OH] Карл , Джерри Л. [R-AL] Карсон, Андре [D-IN] Картер, Эрл Л. «Бадди» [R-GA] Картер, Джон Р. [R-TX] Картер, Трой [D-LA] Картрайт, Мэтт [D-PA] Кейс, Эд [D-HI] Кастен, Шон [D-IL] Кастор, Кэти [D-FL] Кастро, Хоакин [D-TX] Коуторн, Мэдисон [R-NC] Шабо, Стив [ R-OH] Чейни, Лиз [R-WY] Черфилус-МакКормик, Шейла [D-FL] Чу, Джуди [D-CA] Чичиллин, Дэвид Н. [D-RI] Кларк, Кэтрин М. [D-MA] Кларк, Иветт Д.[D-NY] Кливер, Эмануэль [D-MO] Клайн, Бен [R-VA] Клауд, Майкл [R-TX] Клайберн, Джеймс Э. [D-SC] Клайд, Эндрю С. [R-GA] Коэн , Стив [D-TN] Коул, Том [R-OK] Комер, Джеймс [R-KY] Коннолли, Джеральд Э. [D-VA] Купер, Джим [D-TN] Корреа, Дж. Луис [D-CA ] Коста, Джим [D-CA] Кортни, Джо [D-CT] Крейг, Энджи [D-MN] Кроуфорд, Эрик А. «Рик» [R-AR] Креншоу, Дэн [R-TX] Крист, Чарли [ D-FL] Кроу, Джейсон [D-CO] Куэльяр, Генри [D-TX] Кертис, Джон Р. [R-UT] Дэвидс, Шарис [D-KS] Дэвидсон, Уоррен [R-OH] Дэвис, Дэнни К. [D-IL] Дэвис, Родни [R-IL] Дин, Мадлен [D-PA] ДеФацио, Питер А.[D-OR] ДеГетт, Диана [D-CO] ДеЛауро, Роза Л. [D-CT] ДельБене, Сьюзан К. [D-WA] Дельгадо, Антонио [D-NY] Демингс, Вэл Батлер [D-FL] ДеСолнье, Марк [D-CA] ДеЖарле, Скотт [R-TN] Дойч, Теодор Э. [D-FL] Диас-Баларт, Марио [R-FL] Дингелл, Дебби [D-MI] Доггетт, Ллойд [D- TX] Дональдс, Байрон [R-FL] Дойл, Майкл Ф. [D-PA] Дункан, Джефф [R-SC] Данн, Нил П. [R-FL] Эллзи, Джейк [R-TX] Эммер, Том [ R-MN] Эскобар, Вероника [D-TX] Эшу, Анна Г. [D-CA] Эспайлат, Адриано [D-NY] Эстес, Рон [R-KS] Эванс, Дуайт [D-PA] Фэллон, Пэт [ R-TX] Финстра, Рэнди [R-IA] Фергюсон, А.Дрю, IV [R-GA] Фишбах, Мишель [R-MN] Фицджеральд, Скотт [R-WI] Фицпатрик, Брайан К. [R-PA] Флейшманн, Чарльз Дж. «Чак» [R-TN] Флетчер, Лиззи [D-TX] Фортенберри, Джефф [R-NE] Фостер, Билл [D-IL] Фокс, Вирджиния [R-NC] Франкель, Лоис [D-FL] Франклин, К. Скотт [R-FL] Фадж, Марсия Л. [D-OH] Фулчер, Расс [R-ID] Гаетц, Мэтт [R-FL] Галлахер, Майк [R-WI] Галлего, Рубен [D-AZ] Гараменди, Джон [D-CA] Гарбарино, Эндрю Р.

[R-UT] Дэвидс, Шарис [D-KS] Дэвидсон, Уоррен [R-OH] Дэвис, Дэнни К. [D-IL] Дэвис, Родни [R-IL] Дин, Мадлен [D-PA] ДеФацио, Питер А.[D-OR] ДеГетт, Диана [D-CO] ДеЛауро, Роза Л. [D-CT] ДельБене, Сьюзан К. [D-WA] Дельгадо, Антонио [D-NY] Демингс, Вэл Батлер [D-FL] ДеСолнье, Марк [D-CA] ДеЖарле, Скотт [R-TN] Дойч, Теодор Э. [D-FL] Диас-Баларт, Марио [R-FL] Дингелл, Дебби [D-MI] Доггетт, Ллойд [D- TX] Дональдс, Байрон [R-FL] Дойл, Майкл Ф. [D-PA] Дункан, Джефф [R-SC] Данн, Нил П. [R-FL] Эллзи, Джейк [R-TX] Эммер, Том [ R-MN] Эскобар, Вероника [D-TX] Эшу, Анна Г. [D-CA] Эспайлат, Адриано [D-NY] Эстес, Рон [R-KS] Эванс, Дуайт [D-PA] Фэллон, Пэт [ R-TX] Финстра, Рэнди [R-IA] Фергюсон, А.Дрю, IV [R-GA] Фишбах, Мишель [R-MN] Фицджеральд, Скотт [R-WI] Фицпатрик, Брайан К. [R-PA] Флейшманн, Чарльз Дж. «Чак» [R-TN] Флетчер, Лиззи [D-TX] Фортенберри, Джефф [R-NE] Фостер, Билл [D-IL] Фокс, Вирджиния [R-NC] Франкель, Лоис [D-FL] Франклин, К. Скотт [R-FL] Фадж, Марсия Л. [D-OH] Фулчер, Расс [R-ID] Гаетц, Мэтт [R-FL] Галлахер, Майк [R-WI] Галлего, Рубен [D-AZ] Гараменди, Джон [D-CA] Гарбарино, Эндрю Р. [R-NY] Гарсия, Хесус Г. «Чуй» [D-IL] Гарсия, Майк [R-CA] Гарсия, Сильвия Р. [D-TX] Гиббс, Боб [R-OH] Хименес, Карлос А. .[R-FL] Гомерт, Луи [R-TX] Голден, Джаред Ф. [D-ME] Гомес, Джимми [D-CA] Гонсалес, Тони [R-TX] Гонсалес, Энтони [R-OH] Гонсалес, Висенте [D-TX] Гонсалес-Колон, Дженниффер [R-PR] Гуд, Боб [R-VA] Гуден, Лэнс [R-TX] Госар, Пол А. [R-AZ] Готхаймер, Джош [D-NJ] Грейнджер , Кей [R-TX] Грейвс, Гаррет [R-LA] Грейвс, Сэм [R-MO] Грин, Эл [D-TX] Грин, Марк Э. [R-TN] Грин, Марджори Тейлор [R-GA] Гриффит, Х. Морган [R-VA] Грихальва, Рауль М. [D-AZ] Гротман, Гленн [R-WI] Гест, Майкл [R-MS] Гатри, Бретт [R-KY] Хааланд, Дебра А.[D-NM] Хагедорн, Джим [R-MN] Хардер, Джош [D-CA] Харрис, Энди [R-MD] Харшбаргер, Диана [R-TN] Харцлер, Вики [R-MO] Гастингс, Элси Л. [D-FL] Хейс, Джахана [D-CT] Херн, Кевин [R-OK] Херрелл, Иветт [R-NM] Эррера Бейтлер, Хайме [R-WA] Хайс, Джоди Б. [R-GA] Хиггинс, Брайан [D-NY] Хиггинс, Клэй [R-LA] Хилл, Дж. Френч [R-AR] Хаймс, Джеймс А. [D-CT] Хинсон, Эшли [R-IA] Холлингсворт, Трей [R-IN] Хорсфорд, Стивен [D-NV] Хулахан, Крисси [D-PA] Хойер, Стени Х.

[R-NY] Гарсия, Хесус Г. «Чуй» [D-IL] Гарсия, Майк [R-CA] Гарсия, Сильвия Р. [D-TX] Гиббс, Боб [R-OH] Хименес, Карлос А. .[R-FL] Гомерт, Луи [R-TX] Голден, Джаред Ф. [D-ME] Гомес, Джимми [D-CA] Гонсалес, Тони [R-TX] Гонсалес, Энтони [R-OH] Гонсалес, Висенте [D-TX] Гонсалес-Колон, Дженниффер [R-PR] Гуд, Боб [R-VA] Гуден, Лэнс [R-TX] Госар, Пол А. [R-AZ] Готхаймер, Джош [D-NJ] Грейнджер , Кей [R-TX] Грейвс, Гаррет [R-LA] Грейвс, Сэм [R-MO] Грин, Эл [D-TX] Грин, Марк Э. [R-TN] Грин, Марджори Тейлор [R-GA] Гриффит, Х. Морган [R-VA] Грихальва, Рауль М. [D-AZ] Гротман, Гленн [R-WI] Гест, Майкл [R-MS] Гатри, Бретт [R-KY] Хааланд, Дебра А.[D-NM] Хагедорн, Джим [R-MN] Хардер, Джош [D-CA] Харрис, Энди [R-MD] Харшбаргер, Диана [R-TN] Харцлер, Вики [R-MO] Гастингс, Элси Л. [D-FL] Хейс, Джахана [D-CT] Херн, Кевин [R-OK] Херрелл, Иветт [R-NM] Эррера Бейтлер, Хайме [R-WA] Хайс, Джоди Б. [R-GA] Хиггинс, Брайан [D-NY] Хиггинс, Клэй [R-LA] Хилл, Дж. Френч [R-AR] Хаймс, Джеймс А. [D-CT] Хинсон, Эшли [R-IA] Холлингсворт, Трей [R-IN] Хорсфорд, Стивен [D-NV] Хулахан, Крисси [D-PA] Хойер, Стени Х. [D-MD] Хадсон, Ричард [R-NC] Хаффман, Джаред [D-CA] Хьюзенга, Билл [R-MI] Исса, Даррелл Э.[R-CA] Джексон Ли, Шейла [D-TX] Джексон, Ронни [R-TX] Джейкобс, Крис [R-NY] Джейкобс, Сара [D-CA] Джаяпал, Прамила [D-WA] Джеффрис, Хаким С. [D-NY] Джонсон, Билл [R-OH] Джонсон, Дасти [R-SD] Джонсон, Эдди Бернис [D-TX] Джонсон, Генри С. «Хэнк» младший [D-GA] Джонсон, Майк [R-LA] Джонс, Мондер [D-NY] Джордан, Джим [R-OH] Джойс, Дэвид П. [R-OH] Джойс, Джон [R-PA] Кахеле, Кайалии [D-HI] Каптур , Марси [D-OH] Катко, Джон [R-NY] Китинг, Уильям Р. [D-MA] Келлер, Фред [R-PA] Келли, Майк [R-PA] Келли, Робин Л. [D-IL ] Келли, Трент [R-MS] Ханна, Ро [D-CA] Килди, Дэниел Т.[D-MI]Килмер, Дерек [D-WA]Ким, Энди [D-NJ]Ким, Янг [R-CA]Кинд, Рон [D-WI]Кинзингер, Адам [R-IL]Киркпатрик, Энн [D -AZ] Кришнамурти, Раджа [D-IL] Кастер, Энн М. [D-NH] Кустофф, Дэвид [R-TN] ЛаХуд, Дарин [R-IL] ЛаМальфа, Дуг [R-CA] Лэмб, Конор [D -PA] Ламборн, Дуг [R-CO] Ланжевен, Джеймс Р. [D-RI] Ларсен, Рик [D-WA] Ларсон, Джон Б. [D-CT] Латта, Роберт Э.

[D-MD] Хадсон, Ричард [R-NC] Хаффман, Джаред [D-CA] Хьюзенга, Билл [R-MI] Исса, Даррелл Э.[R-CA] Джексон Ли, Шейла [D-TX] Джексон, Ронни [R-TX] Джейкобс, Крис [R-NY] Джейкобс, Сара [D-CA] Джаяпал, Прамила [D-WA] Джеффрис, Хаким С. [D-NY] Джонсон, Билл [R-OH] Джонсон, Дасти [R-SD] Джонсон, Эдди Бернис [D-TX] Джонсон, Генри С. «Хэнк» младший [D-GA] Джонсон, Майк [R-LA] Джонс, Мондер [D-NY] Джордан, Джим [R-OH] Джойс, Дэвид П. [R-OH] Джойс, Джон [R-PA] Кахеле, Кайалии [D-HI] Каптур , Марси [D-OH] Катко, Джон [R-NY] Китинг, Уильям Р. [D-MA] Келлер, Фред [R-PA] Келли, Майк [R-PA] Келли, Робин Л. [D-IL ] Келли, Трент [R-MS] Ханна, Ро [D-CA] Килди, Дэниел Т.[D-MI]Килмер, Дерек [D-WA]Ким, Энди [D-NJ]Ким, Янг [R-CA]Кинд, Рон [D-WI]Кинзингер, Адам [R-IL]Киркпатрик, Энн [D -AZ] Кришнамурти, Раджа [D-IL] Кастер, Энн М. [D-NH] Кустофф, Дэвид [R-TN] ЛаХуд, Дарин [R-IL] ЛаМальфа, Дуг [R-CA] Лэмб, Конор [D -PA] Ламборн, Дуг [R-CO] Ланжевен, Джеймс Р. [D-RI] Ларсен, Рик [D-WA] Ларсон, Джон Б. [D-CT] Латта, Роберт Э. [R-OH] ЛаТернер , Джейк [R-KS] Лоуренс, Бренда Л. [D-MI] Лоусон, Эл, младший [D-FL] Ли, Барбара [D-CA] Ли, Сьюзи [D-NV] Леже Фернандес, Тереза [D -NM] Леско, Дебби [R-AZ] Летлоу, Джулия [R-LA] Левин, Энди [D-MI] Левин, Майк [D-CA] Лью, Тед [D-CA] Лофгрен, Зои [D-CA] ] Лонг, Билли [R-MO] Лоудермилк, Барри [R-GA] Ловенталь, Алан С.[D-CA] Лукас, Фрэнк Д. [R-OK] Люткемейер, Блейн [R-MO] Лурия, Элейн Г. [D-VA] Линч, Стивен Ф. [D-MA] Мейс, Нэнси [R-SC ] Малиновски, Том [D-NJ] Маллиотакис, Николь [R-NY] Мэлони, Кэролин Б. [D-NY] Мэлони, Шон Патрик [D-NY] Манн, Трейси [R-KS] Мэннинг, Кэти Э. [ D-NC] Мэсси, Томас [R-KY] Маст, Брайан Дж. [R-FL] Мацуи, Дорис О. [D-CA] МакБат, Люси [D-GA] Маккарти, Кевин [R-CA] Маккол, Майкл Т. [R-TX] Макклейн, Лиза К. [R-MI] МакКлинток, Том [R-CA] МакКоллум, Бетти [D-MN] МакИчин, А. Дональд [D-VA] Макговерн, Джеймс П.[D-MA] МакГенри, Патрик Т. [R-NC] МакКинли, Дэвид Б. [R-WV] МакМоррис Роджерс, Кэти [R-WA] МакНерни, Джерри [D-CA] Микс, Грегори В. [D- Нью-Йорк] Мейер, Питер [R-MI] Менг, Грейс [D-NY] Мейзер, Дэниел [R-PA] Мфуме, Квейси [D-MD] Миллер, Кэрол Д.

[R-OH] ЛаТернер , Джейк [R-KS] Лоуренс, Бренда Л. [D-MI] Лоусон, Эл, младший [D-FL] Ли, Барбара [D-CA] Ли, Сьюзи [D-NV] Леже Фернандес, Тереза [D -NM] Леско, Дебби [R-AZ] Летлоу, Джулия [R-LA] Левин, Энди [D-MI] Левин, Майк [D-CA] Лью, Тед [D-CA] Лофгрен, Зои [D-CA] ] Лонг, Билли [R-MO] Лоудермилк, Барри [R-GA] Ловенталь, Алан С.[D-CA] Лукас, Фрэнк Д. [R-OK] Люткемейер, Блейн [R-MO] Лурия, Элейн Г. [D-VA] Линч, Стивен Ф. [D-MA] Мейс, Нэнси [R-SC ] Малиновски, Том [D-NJ] Маллиотакис, Николь [R-NY] Мэлони, Кэролин Б. [D-NY] Мэлони, Шон Патрик [D-NY] Манн, Трейси [R-KS] Мэннинг, Кэти Э. [ D-NC] Мэсси, Томас [R-KY] Маст, Брайан Дж. [R-FL] Мацуи, Дорис О. [D-CA] МакБат, Люси [D-GA] Маккарти, Кевин [R-CA] Маккол, Майкл Т. [R-TX] Макклейн, Лиза К. [R-MI] МакКлинток, Том [R-CA] МакКоллум, Бетти [D-MN] МакИчин, А. Дональд [D-VA] Макговерн, Джеймс П.[D-MA] МакГенри, Патрик Т. [R-NC] МакКинли, Дэвид Б. [R-WV] МакМоррис Роджерс, Кэти [R-WA] МакНерни, Джерри [D-CA] Микс, Грегори В. [D- Нью-Йорк] Мейер, Питер [R-MI] Менг, Грейс [D-NY] Мейзер, Дэниел [R-PA] Мфуме, Квейси [D-MD] Миллер, Кэрол Д. [R-WV] Миллер, Мэри Э. [ R-IL] Миллер-Микс, Марианнетт [R-IA] Муленаар, Джон Р. [R-MI] Муни, Александр X. [R-WV] Мур, Барри [R-AL] Мур, Блейк Д. [R- UT] Мур, Гвен [D-WI] Морелл, Джозеф Д. [D-NY] Моултон, Сет [D-MA] Мрван, Фрэнк Дж. [D-IN] Маллин, Маркуэйн [R-OK] Мерфи, Грегори [ R-NC] Мерфи, Стефани Н.[D-FL] Надлер, Джеррольд [D-NY] Наполитано, Грейс Ф. [D-CA] Нил, Ричард Э. [D-MA] Негус, Джо [D-CO] Нельс, Трой Э. [R-TX ] Ньюхаус, Дэн [R-WA] Ньюман, Мари [D-IL] Норкросс, Дональд [D-NJ] Норман, Ральф [R-SC] Нортон, Элеонора Холмс [D-DC] Нуньес, Девин [R-CA] О’Халлеран, Том [D-AZ] Обернольте, Джей [R-CA] Окасио-Кортес, Александрия [D-NY] Омар, Ильхан [D-MN] Оуэнс, Берджесс [R-UT] Палаццо, Стивен М. [ R-MS] Паллоне, Фрэнк-младший [D-NJ] Палмер, Гэри Дж. [R-AL] Панетта, Джимми [D-CA] Паппас, Крис [D-NH] Паскрелл, Билл-младший [D- Нью-Джерси] Пейн, Дональд М., младший [D-NJ] Пелоси, Нэнси [D-CA] Пенс, Грег [R-IN] Перлмуттер, Эд [D-CO] Перри, Скотт [R-PA] Питерс, Скотт Х. [D-CA] Пфлюгер, Август [R-TX] Филлипс, Дин [D-MN] Пингри, Челли [D-ME] Пласкетт, Стейси Э.

[R-WV] Миллер, Мэри Э. [ R-IL] Миллер-Микс, Марианнетт [R-IA] Муленаар, Джон Р. [R-MI] Муни, Александр X. [R-WV] Мур, Барри [R-AL] Мур, Блейк Д. [R- UT] Мур, Гвен [D-WI] Морелл, Джозеф Д. [D-NY] Моултон, Сет [D-MA] Мрван, Фрэнк Дж. [D-IN] Маллин, Маркуэйн [R-OK] Мерфи, Грегори [ R-NC] Мерфи, Стефани Н.[D-FL] Надлер, Джеррольд [D-NY] Наполитано, Грейс Ф. [D-CA] Нил, Ричард Э. [D-MA] Негус, Джо [D-CO] Нельс, Трой Э. [R-TX ] Ньюхаус, Дэн [R-WA] Ньюман, Мари [D-IL] Норкросс, Дональд [D-NJ] Норман, Ральф [R-SC] Нортон, Элеонора Холмс [D-DC] Нуньес, Девин [R-CA] О’Халлеран, Том [D-AZ] Обернольте, Джей [R-CA] Окасио-Кортес, Александрия [D-NY] Омар, Ильхан [D-MN] Оуэнс, Берджесс [R-UT] Палаццо, Стивен М. [ R-MS] Паллоне, Фрэнк-младший [D-NJ] Палмер, Гэри Дж. [R-AL] Панетта, Джимми [D-CA] Паппас, Крис [D-NH] Паскрелл, Билл-младший [D- Нью-Джерси] Пейн, Дональд М., младший [D-NJ] Пелоси, Нэнси [D-CA] Пенс, Грег [R-IN] Перлмуттер, Эд [D-CO] Перри, Скотт [R-PA] Питерс, Скотт Х. [D-CA] Пфлюгер, Август [R-TX] Филлипс, Дин [D-MN] Пингри, Челли [D-ME] Пласкетт, Стейси Э. [D-VI] Покан, Марк [D-WI] Портер, Кэти [D-CA] Поузи, Билл [R-FL] Прессли, Аянна [D-MA] Прайс, Дэвид Э. [D-NC] Куигли, Майк [D-IL] Радеваген, Аумуа Амата Коулман [R-AS] Раскин, Джейми [D- MD] Рид, Том [R-NY] Решенталер, Гай [R-PA] Райс, Кэтлин М. [D-NY] Райс, Том [R-SC] Ричмонд, Седрик Л. [D-LA] Роджерс, Гарольд [ R-KY] Роджерс, Майк Д.[R-AL] Роуз, Джон В. [R-TN] Розендейл-старший, Мэтью М. [R-MT] Росс, Дебора К. [D-NC] Роузер, Дэвид [R-NC] Рой, Чип [R -TX] Ройбал-Аллард, Люсиль [D-CA]Руис, Рауль [D-CA]Рупперсбергер, CA Датч [D-MD]Раш, Бобби Л. [D-IL]Резерфорд, Джон Х. [R-FL] Райан, Тим [D-OH] Саблан, Грегорио Килили Камачо [D-MP] Салазар, Мария Эльвира [R-FL] Сан-Николас, Майкл FQ [D-GU] Санчес, Линда Т. [D-CA] Сарбейнс, Джон П. [D-MD] Скализ, Стив [R-LA] Скэнлон, Мэри Гей [D-PA] Шаковски, Дженис Д. [D-IL] Шифф, Адам Б. [D-CA] Шнайдер, Брэдли Скотт [D -IL] Шредер, Курт [D-OR] Шриер, Ким [D-WA] Швайкерт, Дэвид [R-AZ] Скотт, Остин [R-GA] Скотт, Дэвид [D-GA] Скотт, Роберт С.«Бобби» [D-VA] Сешнс, Пит [R-TX] Сьюэлл, Терри А.

[D-VI] Покан, Марк [D-WI] Портер, Кэти [D-CA] Поузи, Билл [R-FL] Прессли, Аянна [D-MA] Прайс, Дэвид Э. [D-NC] Куигли, Майк [D-IL] Радеваген, Аумуа Амата Коулман [R-AS] Раскин, Джейми [D- MD] Рид, Том [R-NY] Решенталер, Гай [R-PA] Райс, Кэтлин М. [D-NY] Райс, Том [R-SC] Ричмонд, Седрик Л. [D-LA] Роджерс, Гарольд [ R-KY] Роджерс, Майк Д.[R-AL] Роуз, Джон В. [R-TN] Розендейл-старший, Мэтью М. [R-MT] Росс, Дебора К. [D-NC] Роузер, Дэвид [R-NC] Рой, Чип [R -TX] Ройбал-Аллард, Люсиль [D-CA]Руис, Рауль [D-CA]Рупперсбергер, CA Датч [D-MD]Раш, Бобби Л. [D-IL]Резерфорд, Джон Х. [R-FL] Райан, Тим [D-OH] Саблан, Грегорио Килили Камачо [D-MP] Салазар, Мария Эльвира [R-FL] Сан-Николас, Майкл FQ [D-GU] Санчес, Линда Т. [D-CA] Сарбейнс, Джон П. [D-MD] Скализ, Стив [R-LA] Скэнлон, Мэри Гей [D-PA] Шаковски, Дженис Д. [D-IL] Шифф, Адам Б. [D-CA] Шнайдер, Брэдли Скотт [D -IL] Шредер, Курт [D-OR] Шриер, Ким [D-WA] Швайкерт, Дэвид [R-AZ] Скотт, Остин [R-GA] Скотт, Дэвид [D-GA] Скотт, Роберт С.«Бобби» [D-VA] Сешнс, Пит [R-TX] Сьюэлл, Терри А. [D-AL] Шерман, Брэд [D-CA] Шеррилл, Мики [D-NJ] Симпсон, Майкл К. [R- ID] Сиры, Альбио [D-NJ] Слоткин, Элисса [D-MI] Смит, Адам [D-WA] Смит, Адриан [R-NE] Смит, Кристофер Х. [R-NJ] Смит, Джейсон [R- MO] Смакер, Ллойд [R-PA] Сото, Даррен [D-FL] Спанбергер, Эбигейл Дэвис [D-VA] Спартц, Виктория [R-IN] Спейер, Джеки [D-CA] Стэнсбери, Мелани Энн [D- NM] Стэнтон, Грег [D-AZ] Штаубер, Пит [R-MN] Стил, Мишель [R-CA] Стефаник, Элиз М. [R-NY] Стайл, Брайан [R-WI] Штойбе, В.Грегори [R-FL] Стивенс, Хейли М. [D-MI] Стюарт, Крис [R-UT] Стиверс, Стив [R-OH] Стрикленд, Мэрилин [D-WA] Суоцци, Томас Р. [D-NY] Суолвелл, Эрик [D-CA] Такано, Марк [D-CA] Тейлор, Ван [R-TX] Тенни, Клаудия [R-NY] Томпсон, Бенни Г. [D-MS] Томпсон, Гленн [R-PA] Томпсон, Майк [D-CA] Тиффани, Томас П. [R-WI] Тиммонс, Уильям Р. IV [R-SC] Титус, Дина [D-NV] Тлайб, Рашида [D-MI] Тонко, Пол [D -NY] Торрес, Норма Дж. [D-CA] Торрес, Ричи [D-NY] Трэхан, Лори [D-MA] Троун, Дэвид Дж. [D-MD] Тернер, Майкл Р. [R-OH] Андервуд , Лорен [D-IL] Аптон, Фред [R-MI] Валадао, Дэвид Г.

[D-AL] Шерман, Брэд [D-CA] Шеррилл, Мики [D-NJ] Симпсон, Майкл К. [R- ID] Сиры, Альбио [D-NJ] Слоткин, Элисса [D-MI] Смит, Адам [D-WA] Смит, Адриан [R-NE] Смит, Кристофер Х. [R-NJ] Смит, Джейсон [R- MO] Смакер, Ллойд [R-PA] Сото, Даррен [D-FL] Спанбергер, Эбигейл Дэвис [D-VA] Спартц, Виктория [R-IN] Спейер, Джеки [D-CA] Стэнсбери, Мелани Энн [D- NM] Стэнтон, Грег [D-AZ] Штаубер, Пит [R-MN] Стил, Мишель [R-CA] Стефаник, Элиз М. [R-NY] Стайл, Брайан [R-WI] Штойбе, В.Грегори [R-FL] Стивенс, Хейли М. [D-MI] Стюарт, Крис [R-UT] Стиверс, Стив [R-OH] Стрикленд, Мэрилин [D-WA] Суоцци, Томас Р. [D-NY] Суолвелл, Эрик [D-CA] Такано, Марк [D-CA] Тейлор, Ван [R-TX] Тенни, Клаудия [R-NY] Томпсон, Бенни Г. [D-MS] Томпсон, Гленн [R-PA] Томпсон, Майк [D-CA] Тиффани, Томас П. [R-WI] Тиммонс, Уильям Р. IV [R-SC] Титус, Дина [D-NV] Тлайб, Рашида [D-MI] Тонко, Пол [D -NY] Торрес, Норма Дж. [D-CA] Торрес, Ричи [D-NY] Трэхан, Лори [D-MA] Троун, Дэвид Дж. [D-MD] Тернер, Майкл Р. [R-OH] Андервуд , Лорен [D-IL] Аптон, Фред [R-MI] Валадао, Дэвид Г. [R-CA] Ван Дрю, Джефферсон [R-NJ] Ван Дайн, Бет [R-TX] Варгас, Хуан [D-CA] Визи, Марк А. [D-TX] Вела, Филемон [D-TX] Веласкес , Нидия М. [D-NY] Вагнер, Энн [R-MO] Уолберг, Тим [R-MI] Валорски, Джеки [R-IN] Вальц, Майкл [R-FL] Вассерман Шульц, Дебби [D-FL] Уотерс, Максин [D-CA] Уотсон Коулман, Бонни [D-NJ] Вебер, Рэнди К. старший [R-TX] Вебстер, Дэниел [R-FL] Уэлч, Питер [D-VT] Венструп, Брэд Р. [R-OH] Вестерман, Брюс [R-AR] Векстон, Дженнифер [D-VA] Уайлд, Сьюзен [D-PA] Уильямс, Никема [D-GA] Уильямс, Роджер [R-TX] Уилсон, Фредерика С. .[D-FL] Уилсон, Джо [R-SC] Виттман, Роберт Дж. [R-VA] Вомак, Стив [R-AR] Райт, Рон [R-TX] Ярмут, Джон А. [D-KY] Янг , Дон [R-AK] Зелдин, Ли М. [R-NY] Любой член Сената Болдуин, Тэмми [D-WI] Баррассо, Джон [R-WY] Беннет, Майкл Ф. [D-CO] Блэкберн, Марша [ R-TN] Блюменталь, Ричард [D-CT] Блант, Рой [R-MO] Букер, Кори А. [D-NJ] Бузман, Джон [R-AR] Браун, Майк [R-IN] Браун, Шеррод [ D-OH] Берр, Ричард [R-NC] Кантвелл, Мария [D-WA] Капито, Шелли Мур [R-WV] Кардин, Бенджамин Л.

[R-CA] Ван Дрю, Джефферсон [R-NJ] Ван Дайн, Бет [R-TX] Варгас, Хуан [D-CA] Визи, Марк А. [D-TX] Вела, Филемон [D-TX] Веласкес , Нидия М. [D-NY] Вагнер, Энн [R-MO] Уолберг, Тим [R-MI] Валорски, Джеки [R-IN] Вальц, Майкл [R-FL] Вассерман Шульц, Дебби [D-FL] Уотерс, Максин [D-CA] Уотсон Коулман, Бонни [D-NJ] Вебер, Рэнди К. старший [R-TX] Вебстер, Дэниел [R-FL] Уэлч, Питер [D-VT] Венструп, Брэд Р. [R-OH] Вестерман, Брюс [R-AR] Векстон, Дженнифер [D-VA] Уайлд, Сьюзен [D-PA] Уильямс, Никема [D-GA] Уильямс, Роджер [R-TX] Уилсон, Фредерика С. .[D-FL] Уилсон, Джо [R-SC] Виттман, Роберт Дж. [R-VA] Вомак, Стив [R-AR] Райт, Рон [R-TX] Ярмут, Джон А. [D-KY] Янг , Дон [R-AK] Зелдин, Ли М. [R-NY] Любой член Сената Болдуин, Тэмми [D-WI] Баррассо, Джон [R-WY] Беннет, Майкл Ф. [D-CO] Блэкберн, Марша [ R-TN] Блюменталь, Ричард [D-CT] Блант, Рой [R-MO] Букер, Кори А. [D-NJ] Бузман, Джон [R-AR] Браун, Майк [R-IN] Браун, Шеррод [ D-OH] Берр, Ричард [R-NC] Кантвелл, Мария [D-WA] Капито, Шелли Мур [R-WV] Кардин, Бенджамин Л. [D-MD] Карпер, Томас Р. [D-DE] Кейси , Роберт П., младший [D-PA] Кэссиди, Билл [R-LA] Коллинз, Сьюзен М. [R-ME] Кунс, Кристофер А. [D-DE] Корнин, Джон [R-TX] Кортес Масто, Кэтрин [D -NV] Коттон, Том [R-AR] Крамер, Кевин [R-ND] Крапо, Майк [R-ID] Круз, Тед [R-TX] Дейнс, Стив [R-MT] Дакворт, Тэмми [D-IL ] Дурбин, Ричард Дж. [D-IL] Эрнст, Джони [R-IA] Файнштейн, Дайэнн [D-CA] Фишер, Деб [R-NE] Гиллибранд, Кирстен Э. [D-NY] Грэм, Линдси [R -SC] Грассли, Чак [R-IA] Хагерти, Билл [R-TN] Харрис, Камала Д. [D-CA] Хассан, Маргарет Вуд [D-NH] Хоули, Джош [R-MO] Генрих, Мартин [ D-NM] Хикенлупер, Джон У.[D-CO] Хироно, Мэйзи К. [D-HI] Хувен, Джон [R-ND] Хайд-Смит, Синди [R-MS] Инхоф, Джеймс М. [R-OK] Джонсон, Рон [R-WI ] Кейн, Тим [D-VA] Келли, Марк [D-AZ] Кеннеди, Джон [R-LA] Кинг, Ангус С.-младший [I-ME] Клобучар, Эми [D-MN] Лэнкфорд, Джеймс [ R-OK] Лихи, Патрик Дж. [D-VT] Ли, Майк [R-UT] Леффлер, Келли [R-GA] Лухан, Бен Рэй [D-NM] Ламмис, Синтия М. [R-WY] Манчин , Джо, III [D-WV] Марки, Эдвард Дж.

[D-MD] Карпер, Томас Р. [D-DE] Кейси , Роберт П., младший [D-PA] Кэссиди, Билл [R-LA] Коллинз, Сьюзен М. [R-ME] Кунс, Кристофер А. [D-DE] Корнин, Джон [R-TX] Кортес Масто, Кэтрин [D -NV] Коттон, Том [R-AR] Крамер, Кевин [R-ND] Крапо, Майк [R-ID] Круз, Тед [R-TX] Дейнс, Стив [R-MT] Дакворт, Тэмми [D-IL ] Дурбин, Ричард Дж. [D-IL] Эрнст, Джони [R-IA] Файнштейн, Дайэнн [D-CA] Фишер, Деб [R-NE] Гиллибранд, Кирстен Э. [D-NY] Грэм, Линдси [R -SC] Грассли, Чак [R-IA] Хагерти, Билл [R-TN] Харрис, Камала Д. [D-CA] Хассан, Маргарет Вуд [D-NH] Хоули, Джош [R-MO] Генрих, Мартин [ D-NM] Хикенлупер, Джон У.[D-CO] Хироно, Мэйзи К. [D-HI] Хувен, Джон [R-ND] Хайд-Смит, Синди [R-MS] Инхоф, Джеймс М. [R-OK] Джонсон, Рон [R-WI ] Кейн, Тим [D-VA] Келли, Марк [D-AZ] Кеннеди, Джон [R-LA] Кинг, Ангус С.-младший [I-ME] Клобучар, Эми [D-MN] Лэнкфорд, Джеймс [ R-OK] Лихи, Патрик Дж. [D-VT] Ли, Майк [R-UT] Леффлер, Келли [R-GA] Лухан, Бен Рэй [D-NM] Ламмис, Синтия М. [R-WY] Манчин , Джо, III [D-WV] Марки, Эдвард Дж. [D-MA] Маршалл, Роджер [R-KS] МакКоннелл, Митч [R-KY] Менендес, Роберт [D-NJ] Меркли, Джефф [D-OR ] Моран, Джерри [R-KS] Мурковски, Лиза [R-AK] Мерфи, Кристофер [D-CT] Мюррей, Пэтти [D-WA] Оссофф, Джон [D-GA] Падилья, Алекс [D-CA] Пол , Рэнд [R-KY] Питерс, Гэри С.[D-MI] Портман, Роб [R-OH] Рид, Джек [D-RI] Риш, Джеймс Э. [R-ID] Ромни, Митт [R-UT] Розен, Джеки [D-NV] Раундс, Майк [R-SD] Рубио, Марко [R-FL] Сандерс, Бернард [I-VT] Сассе, Бен [R-NE] Шац, Брайан [D-HI] Шумер, Чарльз Э. [D-NY] Скотт, Рик [R-FL] Скотт, Тим [R-SC] Шахин, Жанна [D-NH] Шелби, Ричард С. [R-AL] Синема, Кирстен [D-AZ] Смит, Тина [D-MN] Стабеноу, Дебби [D-MI] Салливан, Дэн [R-AK] Тестер, Джон [D-MT] Тьюн, Джон [R-SD] Тиллис, Томас [R-NC] Туми, Патрик [R-PA] Тубервиль, Томми [R -AL] Ван Холлен, Крис [D-MD] Уорнер, Марк Р.[D-VA] Уорнок, Рафаэль Г. [D-GA] Уоррен, Элизабет [D-MA] Уайтхаус, Шелдон [D-RI] Уикер, Роджер Ф. [R-MS] Уайден, Рон [D-OR] Янг , Тодд [R-IN]

[D-MA] Маршалл, Роджер [R-KS] МакКоннелл, Митч [R-KY] Менендес, Роберт [D-NJ] Меркли, Джефф [D-OR ] Моран, Джерри [R-KS] Мурковски, Лиза [R-AK] Мерфи, Кристофер [D-CT] Мюррей, Пэтти [D-WA] Оссофф, Джон [D-GA] Падилья, Алекс [D-CA] Пол , Рэнд [R-KY] Питерс, Гэри С.[D-MI] Портман, Роб [R-OH] Рид, Джек [D-RI] Риш, Джеймс Э. [R-ID] Ромни, Митт [R-UT] Розен, Джеки [D-NV] Раундс, Майк [R-SD] Рубио, Марко [R-FL] Сандерс, Бернард [I-VT] Сассе, Бен [R-NE] Шац, Брайан [D-HI] Шумер, Чарльз Э. [D-NY] Скотт, Рик [R-FL] Скотт, Тим [R-SC] Шахин, Жанна [D-NH] Шелби, Ричард С. [R-AL] Синема, Кирстен [D-AZ] Смит, Тина [D-MN] Стабеноу, Дебби [D-MI] Салливан, Дэн [R-AK] Тестер, Джон [D-MT] Тьюн, Джон [R-SD] Тиллис, Томас [R-NC] Туми, Патрик [R-PA] Тубервиль, Томми [R -AL] Ван Холлен, Крис [D-MD] Уорнер, Марк Р.[D-VA] Уорнок, Рафаэль Г. [D-GA] Уоррен, Элизабет [D-MA] Уайтхаус, Шелдон [D-RI] Уикер, Роджер Ф. [R-MS] Уайден, Рон [D-OR] Янг , Тодд [R-IN]

Будете ли вы получать авансовые платежи по налоговому кредиту на детей? | Bowditch & Dewey

Начиная с 15 июля 2021 г. вы можете начать получать авансовые платежи по налоговому кредиту на детей от IRS. Эти платежи являются авансом против половины вашего налогового кредита на детей в 2021 году, поэтому, если вы получите эти платежи, они, вероятно, уменьшат ваш возврат в 2022 году.В общей сложности шесть равных ежемесячных платежей будут производиться с 15 июля 2021 года по 15 декабря 2021 года соответствующим налогоплательщикам, описанным ниже.

вы можете начать получать авансовые платежи по налоговому кредиту на детей от IRS. Эти платежи являются авансом против половины вашего налогового кредита на детей в 2021 году, поэтому, если вы получите эти платежи, они, вероятно, уменьшат ваш возврат в 2022 году.В общей сложности шесть равных ежемесячных платежей будут производиться с 15 июля 2021 года по 15 декабря 2021 года соответствующим налогоплательщикам, описанным ниже.