activ услуги: Экстра баланс — simka.kz

Если у Вас нет возможности пополнить баланс, Вы можете получить 250, 350, 500, 750 или 1000 тенге, в зависимости от срока активации Вашего номера по услуге «Экстра баланс» от activ. Теперь посредством услуги «Мобильная помощь» Вы можете погашать задолженность по услугам «Экстра Баланса» и «Авто Экстра Баланс».

Подключение / Отключение

Главное меню услуги доступно по номеру *911*1# Для получения Экстра Баланса по услуге наберите *911*1*3# Условия

Экстра баланс — это услуга, при которой абоненту предоставляется отсрочка в оплате услуг связи и право использовать услуги связи на сумму Экстра баланса.

В период действия услуги на балансе Вашего номера отображается остаток суммы Экстра баланса. Сумма Экстра баланса — это виртуальная сумма, которая временно отображается на балансе без внесения денежных средств, она эквивалентна стоимости услуг, которые Вы вправе использовать в период срока действия Экстра баланса.

- Ваш номер активирован не менее 3-х месяцев назад;

- текущий баланс Вашего номера составляет от 0 тенге и выше;

- Ваш баланс пополнялся минимум 1 раз в течение последних 30-ти дней;

- у Вас отсутствует задолженность по ранее полученной услуге «Экстра мегабайты»;

- у Вас отсутствует задолженность по ранее полученной услуге «Экстра баланс» / «Авто Экстра баланс»;

Если Вы воспользовались услугами «Экстра баланс» или «Авто Экстра баланс», то услуга «Мобильная помощь» не доступна в части передачи баланса со своего лицевого счета до полного погашения задолженности по услугам «Экстра Баланс» или «Авто Экстра Баланс». После подключения услуги «Экстра баланс», в течение 5 дней Вы можете также единожды подключить услугу «Экстра мегабайты» (только до блокировки одной из услуг).

Стоимость услуги «Экстра баланс» может быть погашена из средств, зачисленных на Ваш баланс по услуге «Мобильная помощь».

Услуга недоступна к подключению в рамках акции «Контрактный телефон».

Запрос на подключение к услуге «Экстра баланс» не доступен в режиме Роуминга. Стоимость

После подключения услуги «Экстра баланс», в течение 5 дней Вы можете также единожды подключить услугу «Экстра мегабайты» (только до блокировки одной из услуг).

Стоимость услуги «Экстра баланс» может быть погашена из средств, зачисленных на Ваш баланс по услуге «Мобильная помощь».

Услуга недоступна к подключению в рамках акции «Контрактный телефон».

Запрос на подключение к услуге «Экстра баланс» не доступен в режиме Роуминга. Стоимость

1 Датой активации является дата первоначальной активации абонентского номера независимо от возможного последующего переоформления активированного номера.

Вы будете автоматически уведомлены сообщением о погашении задолженности.

Срок действия: сумма Экстра баланса действительна в течение 5-ти дней с момента зачисления и может быть использована на все доступные сервисы для абонентов activ.

Если в течение 5-ти дней сумма Экстра баланса и стоимость услуги не будет полностью погашена, предоставление услуг связи, за исключением входящей связи и номеров экстренных служб, приостанавливается до полного погашения задолженности по услуге.

Вы будете автоматически уведомлены сообщением о погашении задолженности.

Срок действия: сумма Экстра баланса действительна в течение 5-ти дней с момента зачисления и может быть использована на все доступные сервисы для абонентов activ.

Если в течение 5-ти дней сумма Экстра баланса и стоимость услуги не будет полностью погашена, предоставление услуг связи, за исключением входящей связи и номеров экстренных служб, приостанавливается до полного погашения задолженности по услуге. Как получить Доверительный платеж: Экстра-баланс Актив Казахстан

Для абонентов мобильного оператора Актив в Казахстане существует услуга Экстра баланс. В обзоре будет рассмотрена информация о том, как получить экстра-баланс, что представляет собой доверительный платёж, а также особенности данной опции.

Условия активации опции для абонентов

Иногда клиенты мобильных операторов сталкиваются с ситуацией, при которой внести платёж не получается, но необходимо оставаться на связи. Специально для подобных ситуаций мобильный оператор Актив в Казахстане предоставляет опцию отсрочки платежа.

При активации услуги «Экстра баланс» пользователь получает в долг определенную сумму денег, которая зачисляется на баланс. Вернуть долг можно в любой момент. Представленная услуга позволяет абонентам оставаться на связи, если денег на балансе не хватает для продления доступа к набору ресурсов.

Опция «Экстра баланс» может быть подключена:

- С момента приобретения и активации SIM-карты должно пройти не менее 3 месяцев;

- Баланс абонента не должен быть отрицательным;

- В течение последних 30 дней абонент пополнял баланс хотя бы один раз, сумма пополнения не имеет значения;

- У клиента не должно быть задолженностей по данной услуге.

После подключения данной услуги баланс пользователя пополнится на ту сумму, которая была выбрана. Сумма будет списана после пополнения баланса или на 6 сутки с момента подключения опции. Повторное подключение «Экстра баланса» возможно только после погашения предыдущего долга.

Сочетание с другими услугами и опциями

Стоит рассмотреть, как услуга «Экстра баланс» сочетается с другими предложениями от оператора мобильной связи Актив:

- В случае активации данной услуги абонент не может передавать средства с баланса в рамках опции «Мобильная помощь».

Однако клиент может получать средства на баланс для погашения задолженности.

Однако клиент может получать средства на баланс для погашения задолженности. - В течение пяти суток с момента активации «Экстра баланса» пользователь дополнительно может воспользоваться опцией «Экстра Мегабайты».

- В соответствии с условиями акции «Контактный телефон» опция не предоставляется.

- В случае пребывания абонента в роуминге опция не может быть активирована.

Сколько будет стоить активация услуги

Стоимость активации «Экстра баланса» зависит от срока подключения абонента к оператору мобильной связи, а также от выбранной суммы платежа. Для подключения доступен один из следующих вариантов:

- Абоненты, пользующиеся услугами мобильной связи на протяжении 3 месяцев, могут запросить 250 тенге на баланс за 25 тенге.

- Клиенты со стажем более 9 месяцев помимо предыдущего предложения за 35 тенге могут запросить 350 тенге на баланс.

- При подключении абонента более 1 года назад помимо представленных ранее опций он может запросить доверительный платёж на сумму 500 тенге за 50 тенге.

- При активности абонента в течение 2 лет дополнительно становится доступным пополнение на сумму 1000 тенге при стоимости услуги 100 тенге.

После пополнения баланса одним из представленных способов в течение пяти дней абонент получает доступ ко всем услугам мобильного оператора. На шестой день необходимо погасить задолженность, иначе произойдет автоматическое списание средств с баланса, после чего доступ к услугам будет автоматически заблокирован.

Как взять Экстра-баланс

Для активации представленной опции абонент может воспользоваться любым из доступных способов:

- Можно набрать USSD-запрос *911*1*3# для активации услуги «Экстра баланс». Главное меню данной опции доступно при наборе USSD-команды *911*1#.

- Выбрать подходящую для пополнения баланса сумму можно на официальном сайте оператора мобильной связи Актив.

Для погашения задолженности пользователю предоставляется 5 суток с момента активации опции. Услуга отключится автоматически на шестой день после её активации.

Автоматическая активация опции «Экстра баланс»

Для удобства клиентов, мобильный оператор Актив предлагает функцию автоматического подключения услуги. При этом опция «Экстра баланс» активируется автоматически, когда на балансе абонента остаётся менее 100 тенге.

Для подключения данной возможности можете воспользоваться USSD-командой: *911*4#.

Отключить услугу автоматического пополнения баланса USSD-запрос: *911*4*5#.

Активация и отключение опции осуществляется бесплатно. С помощью представленных услуг абонент всегда сможет оставаться на связи.

Значение, формула и преимущества

Каково отношение общего долга к общему количеству активов?

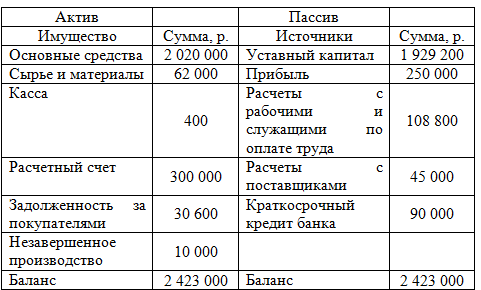

Общий долг к общим активам — это коэффициент левериджа, который определяет, сколько долга принадлежит компании по сравнению с ее активами. Используя эту метрику, аналитики могут сравнить левередж одной компании с левериджем других компаний в той же отрасли. Эта информация может отражать, насколько финансово устойчива компания. Чем выше коэффициент, тем выше степень кредитного плеча (DoL) и, следовательно, выше риск инвестирования в эту компанию.

Чем выше коэффициент, тем выше степень кредитного плеча (DoL) и, следовательно, выше риск инвестирования в эту компанию.

Ключевые выводы

- Отношение общей суммы долга к сумме активов показывает, в какой степени компания использовала заемные средства для финансирования своих активов.

- При расчете учитывается вся задолженность компании, а не только кредиты и облигации к оплате, и учитываются все активы, включая нематериальные активы.

- Отношение общей суммы долга к общей сумме активов рассчитывается путем деления общей суммы долга компании на общую сумму активов компании.

- Если отношение общей суммы долга к общей сумме активов компании составляет 0,4, 40% ее активов финансируются за счет кредиторов, а 60% финансируются за счет собственного капитала владельцев (акционеров).

- Коэффициент не информирует пользователей ни о составе активов, ни о том, как коэффициент отдельной компании может сравниваться с другими в той же отрасли.

Общий долг к общим активам

Понимание отношения общего долга к общим активам

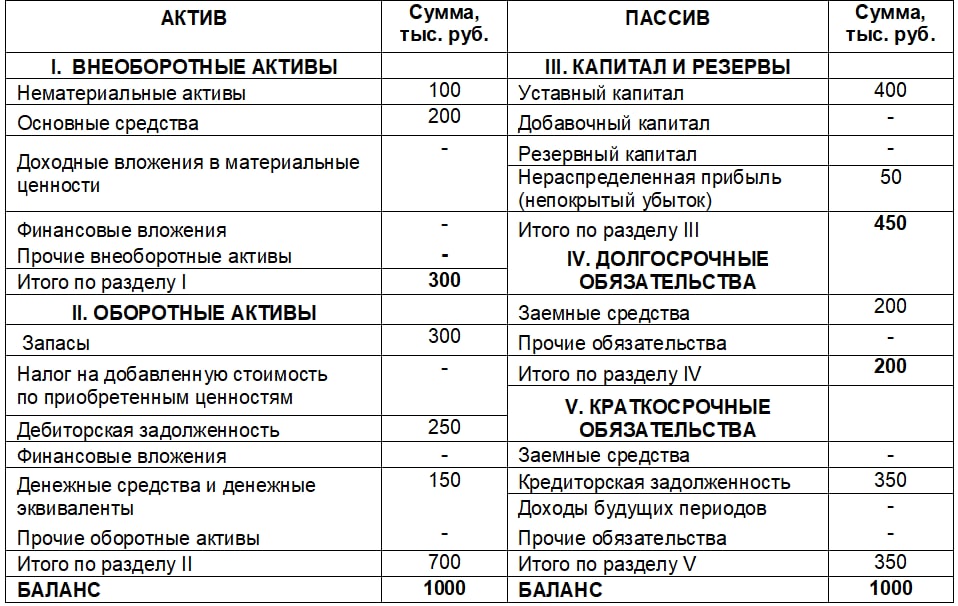

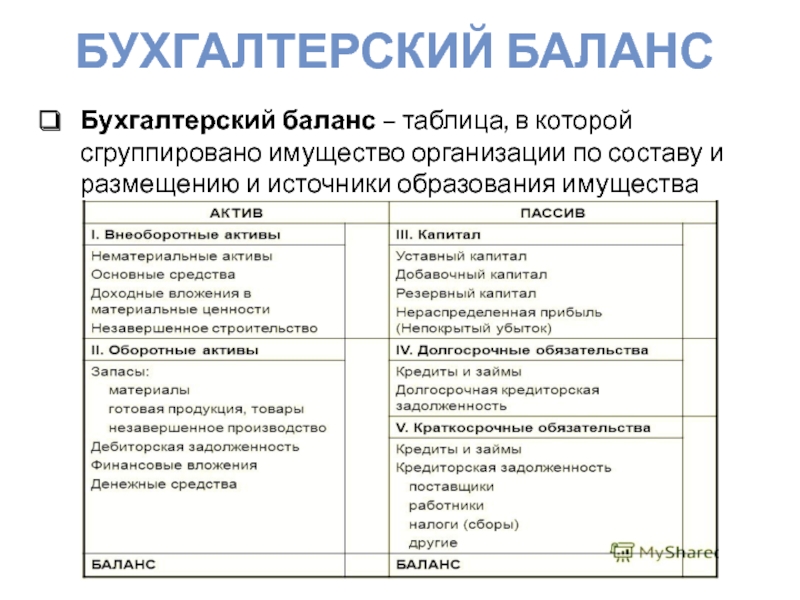

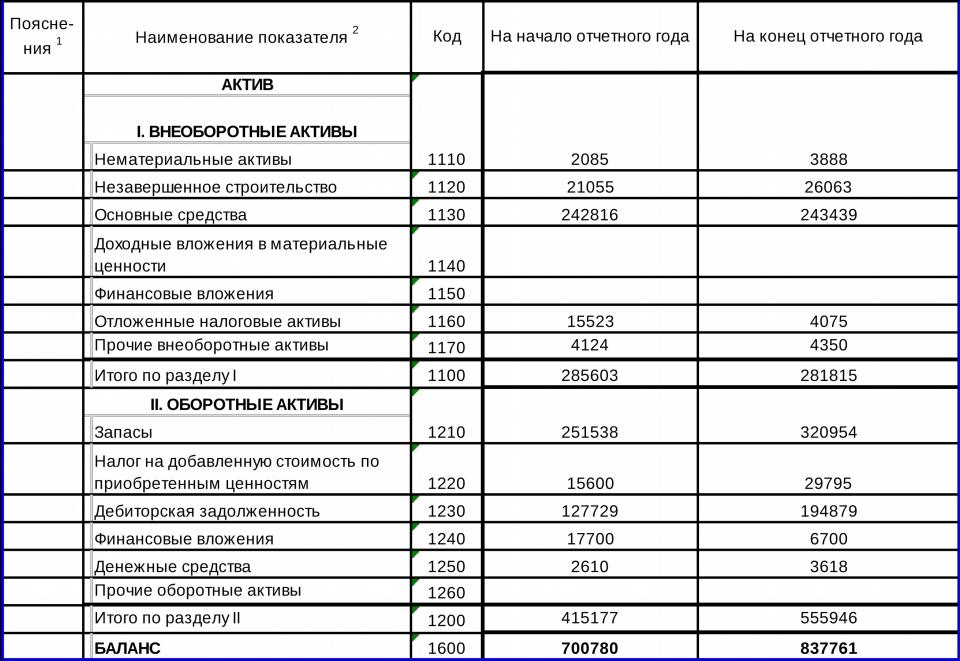

Отношение общего долга к общим активам анализирует баланс компании. В расчет включены долгосрочная и краткосрочная задолженность (займы со сроком погашения в течение одного года) компании. Он также охватывает все активы — как материальные, так и нематериальные. Он показывает, сколько долга используется для поддержания активов фирмы и как эти активы могут использоваться для обслуживания долга. Таким образом, он измеряет степень финансового рычага фирмы.

Платежи по обслуживанию долга должны производиться при любых обстоятельствах, в противном случае компания нарушит свои обязательства по долгу и рискует оказаться под угрозой банкротства со стороны кредиторов. В то время как другие обязательства, такие как кредиторская задолженность и долгосрочная аренда, могут быть в некоторой степени согласованы, существует очень мало «пространства для маневра» с долговыми ковенантами.

Таким образом, компании с высокой долей заемных средств может оказаться труднее оставаться на плаву во время рецессии, чем компании с низкой долей заемных средств. Следует отметить, что показатель общего долга не включает краткосрочные обязательства, такие как кредиторская задолженность, и долгосрочные обязательства, такие как капитальная аренда и обязательства по пенсионному плану.

Формула отношения общего долга к общему количеству активов

Формула общего долга к общим активам представляет собой частное общего долга, деленного на общие активы. Как показано ниже, общий долг включает как краткосрочные, так и долгосрочные обязательства. Все активы компании, включая краткосрочные, долгосрочные, капитальные, материальные или другие.

ТД/ТА «=» Краткосрочный долг + Долгосрочные кредиты Всего активов \begin{aligned} &\text{TD/TA} = \frac{ \text{Краткосрочный долг} + \text{Долгосрочный долг} }{ \text{Общие активы} } \\ \end{align} TD/TA=Общие активыКраткосрочная задолженность+Долгосрочная задолженность

Если расчет дает результат больше 1, это означает, что компания технически неплатежеспособна, поскольку у нее больше обязательств, чем всех ее активов вместе взятых. Чаще отношение общей суммы долга к сумме активов будет меньше единицы. Расчет 0,5 (или 50%) означает, что 50% активов компании финансируются за счет заемных средств (а другая половина финансируется за счет собственного капитала).

Чаще отношение общей суммы долга к сумме активов будет меньше единицы. Расчет 0,5 (или 50%) означает, что 50% активов компании финансируются за счет заемных средств (а другая половина финансируется за счет собственного капитала).

О чем говорит отношение общего долга к общему количеству активов?

Отношение общего долга к общим активам — это мера активов компании, которые финансируются за счет долга, а не собственного капитала. При расчете за несколько лет этот коэффициент левериджа показывает, как компания росла и приобретала свои активы в зависимости от времени.

Инвесторы используют коэффициент, чтобы оценить, достаточно ли у компании средств для погашения своих текущих долговых обязательств, и оценить, может ли компания выплатить доход от своих инвестиций. Кредиторы используют коэффициент, чтобы увидеть, сколько долга у компании уже есть и может ли компания погасить свой существующий долг. Это определит, будут ли дополнительные кредиты предоставлены фирме.

Коэффициент больше 1 показывает, что значительная часть активов финансируется за счет долга. Другими словами, у компании больше пассивов, чем активов. Высокий коэффициент также указывает на то, что компания может подвергать себя риску дефолта по своим кредитам, если процентные ставки резко вырастут.

В то же время коэффициент ниже 0,5 указывает на то, что большая часть активов компании финансируется за счет собственного капитала. Это часто дает компании больше гибкости, поскольку компании могут увеличивать, уменьшать, приостанавливать или отменять будущие планы дивидендов акционерам. В качестве альтернативы, будучи заблокированной долговыми обязательствами, компания часто юридически связана этим соглашением.

Отношение общей суммы долга к сумме активов больше единицы означает, что если компания прекратит свою деятельность, не все должники получат платежи по своим активам.

Реальный пример отношения общего долга к общему количеству активов

Давайте рассмотрим отношение общего долга к общим активам для трех компаний:

- Alphabet, Inc.

(Google) на финансовый квартал, закончившийся 31 марта 2022 г.

(Google) на финансовый квартал, закончившийся 31 марта 2022 г. - Costco Wholesale на финансовый квартал, закончившийся 8 мая 2022 г.

- Hertz Global Holdings на финансовый квартал, закончившийся 31 марта 2022 г. 31 марта 2022 г.

| Сравнение долга и активов | |||

|---|---|---|---|

| (данные в миллионах) | Костко | Герц | |

| Общий долг | 107 633 долл. США | 31 845 долларов | 18 239 долларов США |

| Всего активов | 359 268 долларов | 63 852 $ | 20 941 $ |

| Общий долг к активам | 0,30 | 0,50 | 0,87 |

В приведенном выше примере компании упорядочены от самой высокой степени гибкости к самой низкой степени гибкости.

- Google не отягощен долговыми обязательствами и, вероятно, сможет привлечь дополнительный капитал по потенциально более низким ставкам по сравнению с двумя другими компаниями. Хотя баланс ее долга более чем в три раза выше, чем у Costco, она имеет пропорционально меньший долг по сравнению с общими активами по сравнению с двумя другими компаниями.

- Costco финансируется почти поровну между заемным и собственным капиталом. Это означает, что у компании примерно такая же сумма долга, как и в нераспределенной прибыли, обыкновенных акциях и чистой прибыли.

- Hertz относительно известен тем, что на его балансе имеется высокая степень долга. Хотя остаток ее долга меньше, чем у двух других компаний, почти 90% всех активов, которыми она владеет, профинансированы. У Hertz самая низкая степень гибкости из этих трех компаний, поскольку у нее есть юридические обязательства (тогда как у Google есть гибкость в отношении распределения дивидендов акционерам).

Также важно понимать размер, отрасль и цели каждой компании, чтобы интерпретировать их общий долг к общим активам. Google больше не технологический стартап; это устоявшаяся компания с проверенными моделями доходов, которую легче привлечь инвесторам. Между тем, Hertz — гораздо меньшая компания, которая может быть не столь привлекательной для акционеров. Hertz может обнаружить, что требования инвесторов слишком велики, чтобы обеспечить финансирование, и вместо этого обратится к финансовым учреждениям за своим капиталом.

Google больше не технологический стартап; это устоявшаяся компания с проверенными моделями доходов, которую легче привлечь инвесторам. Между тем, Hertz — гораздо меньшая компания, которая может быть не столь привлекательной для акционеров. Hertz может обнаружить, что требования инвесторов слишком велики, чтобы обеспечить финансирование, и вместо этого обратится к финансовым учреждениям за своим капиталом.

Отношение общего долга к общему количеству активов может указываться в виде десятичной дроби или в процентах. Например, отношение общего долга к общему количеству активов Google, равное 0,30, также может быть указано как 30%. Это означает, что 30% активов Google финансируются за счет долга.

Ограничения отношения общей суммы долга к общей сумме активов

Одним из недостатков отношения общего долга к общим активам является то, что он не дает никаких указаний на качество активов, поскольку объединяет все материальные и нематериальные активы.

Например, в приведенном выше примере Hertz сообщает о нематериальных активах на сумму 2,9 миллиарда долларов, основных средствах на 611 миллионов долларов и деловой репутации на 1,04 миллиарда долларов как часть своих общих активов на 20,9 миллиарда долларов. Таким образом, в бухгалтерском учете компании долга больше, чем всех ее оборотных активов. Если все ее долги будут немедленно отозваны кредиторами, компания не сможет выплатить весь свой долг, даже если соотношение общего долга к общим активам указывает на то, что она могла бы это сделать.

Таким образом, в бухгалтерском учете компании долга больше, чем всех ее оборотных активов. Если все ее долги будут немедленно отозваны кредиторами, компания не сможет выплатить весь свой долг, даже если соотношение общего долга к общим активам указывает на то, что она могла бы это сделать.

Как и в случае со всеми другими коэффициентами, следует оценивать тенденцию соотношения общего долга к совокупным активам с течением времени. Это поможет оценить, улучшается или ухудшается профиль финансовых рисков компании. Например, растущая тенденция указывает на то, что бизнес не желает или не может погасить свой долг, что может указывать на дефолт в будущем.

Каково хорошее соотношение общей суммы долга к общей сумме активов?

Отношение общего долга к совокупным активам компании зависит от ее размера, отрасли, сектора и стратегии капитализации. Например, начинающие технологические компании часто больше полагаются на частных инвесторов и будут иметь более низкие расчеты общего долга к общим активам. Однако более надежным и стабильным компаниям может быть проще получить кредиты в банках, и у них могут быть более высокие коэффициенты. В целом, соотношение от 0,3 до 0,6 — это то, где многие инвесторы будут чувствовать себя комфортно, хотя конкретная ситуация в компании может привести к другим результатам.

Однако более надежным и стабильным компаниям может быть проще получить кредиты в банках, и у них могут быть более высокие коэффициенты. В целом, соотношение от 0,3 до 0,6 — это то, где многие инвесторы будут чувствовать себя комфортно, хотя конкретная ситуация в компании может привести к другим результатам.

Хорошее ли соотношение общей суммы долга к общей сумме активов?

Низкое отношение общего долга к общему количеству активов не обязательно хорошо или плохо. Это просто означает, что компания решила уделить первоочередное внимание привлечению денег путем выпуска акций для инвесторов, а не брать кредиты в банке. В то время как более низкий расчет означает, что компания избегает уплаты процентов, это также означает, что владельцы сохраняют меньшую остаточную прибыль, поскольку акционеры могут иметь право на часть прибыли компании.

Как рассчитать отношение общего долга к общему количеству активов?

Отношение общей суммы долга к общей сумме активов рассчитывается путем деления общей суммы долгов компании на ее общие активы. Учитываются все долги и учитываются все активы.

Учитываются все долги и учитываются все активы.

Может ли отношение общей суммы долга к общей сумме активов компании быть слишком высоким?

Нет, отношение общей суммы долга к сумме активов компании не может быть слишком высоким. Даже если компания имеет коэффициент, близкий к 100%, это просто означает, что компания решила не выпускать много (если вообще) акций. Это просто указание на стратегию, которую руководство использовало для сбора денег.

Обратной стороной высокого отношения общей суммы долга к сумме активов является то, что дополнительные долги могут стать слишком дорогими. Скорее всего, компания уже будет выплачивать основную сумму долга и проценты, съедая прибыль компании вместо того, чтобы реинвестировать ее в компанию.

Практический результат

Отношение общего долга к общим активам сравнивает общую сумму обязательств компании со всеми ее активами. Коэффициент используется для измерения того, насколько компания использует заемные средства, поскольку более высокие коэффициенты указывают на то, что используется больше долга, чем собственного капитала. Чтобы получить наилучшее представление об отношении общей суммы долга к общей сумме активов, часто бывает лучше сравнить результаты одной компании за определенный период времени или сравнить отношения разных компаний.

Чтобы получить наилучшее представление об отношении общей суммы долга к общей сумме активов, часто бывает лучше сравнить результаты одной компании за определенный период времени или сравнить отношения разных компаний.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Гугл. «Форма 10-Q», стр. 5.

Оптовая торговля Costco. «Оптовая корпорация Costco отчитывается за третий квартал и текущие операционные результаты за 2022 финансовый год».

Герц. «Форма 10-Q», стр. 5.

Что такое коэффициент долга?

Что такое коэффициент долга?

Термин «коэффициент долга» относится к финансовому коэффициенту, который измеряет степень левериджа компании. Коэффициент долга определяется как отношение общего долга к общему количеству активов, выраженное в виде десятичной дроби или процента. Его можно интерпретировать как долю активов компании, финансируемых за счет долга.

Коэффициент долга определяется как отношение общего долга к общему количеству активов, выраженное в виде десятичной дроби или процента. Его можно интерпретировать как долю активов компании, финансируемых за счет долга.

Коэффициент больше 1 показывает, что значительная часть активов компании финансируется за счет долга, что означает, что у компании больше обязательств, чем активов. Высокий коэффициент указывает на то, что компания может оказаться под угрозой дефолта по своим кредитам, если процентные ставки внезапно вырастут. Коэффициент ниже 1 означает, что большая часть активов компании финансируется за счет собственного капитала.

Основные выводы

- Соотношение долга измеряет размер рычага, используемого компанией, по отношению общего долга к совокупным активам.

- Этот коэффициент широко варьируется в зависимости от отрасли, так что капиталоемкие предприятия, как правило, имеют гораздо более высокие коэффициенты долга, чем другие.

- Коэффициент долга компании можно рассчитать, разделив общий долг на общие активы.

- Коэффициент долга более 1,0 или 100% означает, что у компании больше долга, чем активов, а коэффициент долга менее 100% означает, что у компании больше активов, чем долга.

- Некоторые источники считают, что коэффициент долга равен общей сумме обязательств, деленной на общую сумму активов.

Коэффициент долга

Формула и расчет коэффициента долга

Как отмечалось выше, коэффициент долга компании является мерой степени ее финансового рычага. Это соотношение широко варьируется в зависимости от отрасли. Капиталоемкие предприятия, такие как коммунальные услуги и трубопроводы, как правило, имеют гораздо более высокие коэффициенты долга, чем другие, такие как технологический сектор.

Формула для расчета коэффициента долга компании:

Коэффициент задолженности «=» Общая задолженность Всего активов \begin{выровнено} &\text{Коэффициент долга} = \frac{\text{Общий долг}}{\text{Общий объем активов}} \end{выровнено} Коэффициент долга=Общие активыОбщий долг

Таким образом, если компания имеет общие активы в размере 100 миллионов долларов и общий долг в размере 30 миллионов долларов, ее коэффициент долга составляет 0,3 или 30%. Находится ли эта компания в лучшем финансовом положении, чем компания с коэффициентом долга 40%? Ответ зависит от отрасли.

Находится ли эта компания в лучшем финансовом положении, чем компания с коэффициентом долга 40%? Ответ зависит от отрасли.

Коэффициент долга в 30% может быть слишком высоким для отрасли с неустойчивыми денежными потоками, в которой большинство предприятий берут небольшие долги. Компания с высоким коэффициентом долга по сравнению с ее аналогами, вероятно, сочтет, что брать взаймы дорого, и может столкнуться с кризисом, если обстоятельства изменятся. И наоборот, уровень долга 40% может быть легко управляемым для компании в таком секторе, как коммунальные услуги, где денежные потоки стабильны, а более высокие коэффициенты долга являются нормой.

Коэффициент долга выше 1,0 (100%) говорит о том, что у компании долгов больше, чем активов. Между тем, коэффициент долга менее 100% указывает на то, что у компании больше активов, чем долга. Коэффициент долга, используемый в сочетании с другими показателями финансового здоровья, может помочь инвесторам определить уровень риска компании.

Начиная с лета 2014 года индустрия гидроразрыва пласта пережила тяжелые времена из-за высокого уровня долга и резкого падения цен на энергоносители.

Особые указания

Некоторые источники считают, что коэффициент долга равен общей сумме обязательств, деленной на общую сумму активов. Это отражает определенную двусмысленность между терминами «долг» и «обязательства», которая зависит от обстоятельств. Отношение долга к собственному капиталу, например, тесно связано и более распространено, чем отношение долга, вместо этого в качестве числителя используется общая сумма обязательств.

Поставщики финансовых данных рассчитывают его, используя только долгосрочную и краткосрочную задолженность (включая текущую часть долгосрочной задолженности), исключая такие обязательства, как кредиторская задолженность, отрицательный гудвил и другие.

В сфере потребительского кредитования и ипотечного кредитования для оценки способности заемщика погасить кредит или ипотеку используются два общих коэффициента долга: общий коэффициент обслуживания долга и общий коэффициент обслуживания долга.

Коэффициент валового долга определяется как отношение ежемесячных расходов на жилье (включая платежи по ипотеке, страхование жилья и стоимость имущества) к ежемесячному доходу, в то время как общий коэффициент обслуживания долга представляет собой отношение ежемесячных расходов на жилье плюс другие долги, такие как платежи за автомобиль и займов по кредитным картам к ежемесячному доходу. Приемлемые уровни общего коэффициента обслуживания долга варьируются от 30 до 40 в процентном выражении.

Чем выше коэффициент долга, тем больше заемных средств у компании, что предполагает больший финансовый риск. В то же время кредитное плечо является важным инструментом, который компании используют для роста, и многие предприятия находят устойчивое применение долгу.

Соотношение долга и отношения долгосрочного долга к активам

В то время как отношение общего долга к совокупным активам включает все долги, отношение долгосрочного долга к активам учитывает только долгосрочные долги. Показатель отношения долга (общий долг к активам) учитывает как долгосрочные долги, такие как ипотечные кредиты и ценные бумаги, так и текущие или краткосрочные долги, такие как арендная плата, коммунальные услуги и кредиты со сроком погашения менее 12 месяцев.

Показатель отношения долга (общий долг к активам) учитывает как долгосрочные долги, такие как ипотечные кредиты и ценные бумаги, так и текущие или краткосрочные долги, такие как арендная плата, коммунальные услуги и кредиты со сроком погашения менее 12 месяцев.

Однако оба коэффициента охватывают все активы бизнеса, включая материальные активы, такие как оборудование и инвентарь, и нематериальные активы, такие как дебиторская задолженность. Поскольку отношение общего долга к активам включает в себя больше обязательств компании, это число почти всегда выше, чем отношение долгосрочного долга к активам компании.

Примеры соотношения долга

Давайте рассмотрим несколько примеров из разных отраслей, чтобы контекстуализировать коэффициент долга.

Старбакс

Starbucks (SBUX) перечислила $998,9 млн в виде краткосрочной и текущей части долгосрочного долга на своем балансе за окончившийся финансовый год. 3 октября 2021 г. и долгосрочный долг в размере 13,6 млрд долларов. Общие активы компании составляли 31,4 миллиарда долларов. Это дает нам коэффициент долга 14,6 млрд долларов США ÷ 31,4 млрд долларов США = 0,465, или 46,5%.

Общие активы компании составляли 31,4 миллиарда долларов. Это дает нам коэффициент долга 14,6 млрд долларов США ÷ 31,4 млрд долларов США = 0,465, или 46,5%.

Чтобы оценить, является ли это высоким, мы должны рассмотреть капитальные затраты, которые идут на открытие Starbucks, включая аренду торговых площадей, ремонт их в соответствии с определенной планировкой и покупку дорогостоящего специального оборудования, большая часть которого используется нечасто. Компания также должна нанимать и обучать сотрудников в отрасли с исключительно высокой текучестью кадров, соблюдать правила безопасности пищевых продуктов для своих более чем 17 133 магазинов в 2022 году.

Возможно, 46,5% — это не так уж и плохо, если учесть, что средний показатель по отрасли в 2022 году составлял около 75%. В результате Starbucks легко занимает деньги — кредиторы верят, что она находится в прочном финансовом положении и ее можно ожидать. вернуть их в полном объеме.

Мета

А технологическая компания? За финансовый год, закончившийся 31 декабря 2021 года, Meta (META), ранее Facebook, сообщила:

- Общий долг в размере 14,45 млрд долларов США

- Общий объем активов в размере 170,0 млрд долларов США

Используя эти цифры, коэффициент долга Meta можно рассчитать как (14,45 млрд долларов) ÷ 170 млрд долларов = 0,085, или 8,5%. Компания не берет займы на рынке корпоративных облигаций. Ему достаточно легко привлечь капитал через акции.

Компания не берет займы на рынке корпоративных облигаций. Ему достаточно легко привлечь капитал через акции.

Какие общие коэффициенты долга?

Все коэффициенты долга анализируют относительную долговую позицию компании. Общие коэффициенты долга включают отношение долга к собственному капиталу, долга к активам, долгосрочного долга к активам, а также коэффициенты заемных средств и заемных средств.

Что такое хороший коэффициент долга?

То, что считается хорошим коэффициентом долга, зависит от характера бизнеса и его отрасли. Вообще говоря, отношение долга к собственному капиталу или долга к активам ниже 1,0 считается относительно безопасным, тогда как отношение 2,0 или выше считается рискованным. Некоторые отрасли, такие как банковское дело, известны тем, что имеют гораздо более высокое отношение долга к собственному капиталу, чем другие.

На что указывает отношение долга к собственному капиталу, равное 1,5?

Отношение долга к собственному капиталу, равное 1,5, означает, что рассматриваемая компания имеет 1,50 доллара долга на каждый доллар собственного капитала. Для иллюстрации предположим, что активы компании составляют 2 миллиона долларов, а обязательства — 1,2 миллиона долларов. Поскольку собственный капитал равен активам за вычетом обязательств, собственный капитал компании составит 800 000 долларов. Таким образом, отношение долга к собственному капиталу составит 1,2 миллиона долларов, деленное на 800 000 долларов, или 1,5.

Для иллюстрации предположим, что активы компании составляют 2 миллиона долларов, а обязательства — 1,2 миллиона долларов. Поскольку собственный капитал равен активам за вычетом обязательств, собственный капитал компании составит 800 000 долларов. Таким образом, отношение долга к собственному капиталу составит 1,2 миллиона долларов, деленное на 800 000 долларов, или 1,5.

Может ли коэффициент долга быть отрицательным?

Если у компании отрицательный коэффициент долга, это будет означать, что компания имеет отрицательный акционерный капитал. Другими словами, пассивы компании превышают ее активы. В большинстве случаев это считается очень рискованным признаком, указывающим на то, что компания может оказаться под угрозой банкротства.

Практический результат

Коэффициент долга — это показатель, который измеряет общий долг компании в процентах от ее общих активов. Высокий коэффициент долга указывает на то, что компания имеет высокую долю заемных средств и, возможно, заняла больше денег, чем может легко вернуть.

Однако клиент может получать средства на баланс для погашения задолженности.

Однако клиент может получать средства на баланс для погашения задолженности.

(Google) на финансовый квартал, закончившийся 31 марта 2022 г.

(Google) на финансовый квартал, закончившийся 31 марта 2022 г.