когда применяется и как ее подтверждать?

Ставка НДС 0% действует для компаний, которые реализуют определенные товары (работы, услуги) и к ним не могут быть применены правила, действующие в стандартных условиях. Статья 164 НК РФ в п. 1 оговаривает механизм налогообложения указанных операций, которые не укладываются в общепринятый порядок применения льгот по налогу на добавленную стоимость.

Когда применяется ставка 0% по НДС?

Порядок применения нулевой ставки по НДС строго регламентируется ст. 164 НК РФ, в которой указано, что налог включается при реализации товаров, продукции, работ или услуг:

- Предназначенных для транзитных, экспортных поставок в пределах РФ.

- Подпадающих под режим свободной зоны при Таможенном Союзе.

- Ввозимых при таможенных экспортных процедурах.

- Компаниями транспортного соединения в процессе поставки нефтепродуктов.

- Международной перевозки грузов.

- В процессе экспорта энергоресурсов — электричества.

- Предприятий транспорта водных просторов, которые выполняют работу внутри страны в отношении той продукции, товаров, которые вывозятся в экспортных таможенных процедурах.

- Которые были оказаны при перемещении, транспортировке газа из РФ посредством трубопровода.

- Выполняемых государственными структурами в портах в процессе хранения товаров, продукции, которая вывозится из страны.

- Транспортно-экспедиционного направления на железной дороге (оснащение, переоборудование контейнеров, составов).

- Связанных с транспортировкой товаров, продукции по процедуре таможенного транзита.

- В космической отрасли.

- В процессе продажи драгметаллов, драгоценностей налогоплательщиками, которые занимаются добычей или производством изделий из лома (относящиеся к ЦБ РФ, Госфонду камней и металлов России, пр.).

Это неполный спектр работы, услуг, а также операцией с продукцией, товарам, которые облагаются по ставке 0% по НДС.

Без НДС и ставка 0%: какова разница?

Для покупателей (потребителей) разницы не существует, поскольку он приобретает работы, услуги дешевле. Однако для налогоплательщиков, а также контролирующих органов ставка 0% — это ставка, которая позволит принимать к зачетам входные НДС. А вот все процедуры без НДС — это всегда льгота.

0% по НДС: как правильно их подтвердить?

Достаточно часто предприятия, которые заняты в экспортных операциях, предоставлении услуг в этой сфере деятельности, находятся под пристальным вниманием контролирующих органов. Их деятельность подвержена частым проверкам налоговых структур. И чтобы избежать необоснованных претензий в том, что налогоплательщик получает неправомерную выгоду, необходимо подтвердить свои права на ставку в 0% при экспорте товара. Для этого дается 180 дней со дня (того момента), когда была осуществлена отгрузка, выполнены определенные работы.

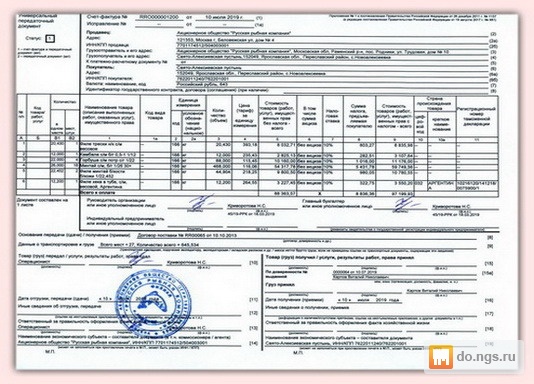

Список требуемых документов строго регламентирован, но налоговые структуры часто запрашивают дополнительные справки. В числе обязательного пакета:

- Выписка банка, которая подтверждает факт зачисления выручки на счет компании от продажи экспортных товаров.

- Заявление компании о том, что ввезен товар, а все косвенные налоги уплачены в полном объеме.

- Копии контрактов, договоров с иностранными организациями на поставку товаров.

- Декларации с оттисками печатей таможенных органов.

- Транспортная сопроводительная документация, подтверждающая факт везения товаров.

Все операции по ставке 0% обязательно должны быть не только подтверждены налоговыми структурами (письменно), но и получить отражение в декларации по НДС. С 2016 года она подается исключительно в электронном виде. Компании могут подавать отчетность в контролирующий орган при помощи программы «Такском». Подключить ее, а также получить исчерпывающие инструкции помогает проверенная, надежная компания «АИСТ».

Все тарифы на отчетность через Интернет Вы можете посмотреть

в разделе тарифов по отчетности.

Почему выгодно подключаться к Такском через компанию Аист

Ставка НДС 0 % и «без НДС» – в чем отличия?

05.04.2021

Авторские материалы, размещенные на сайте, выражают экспертное мнение и носят рекомендательный характер. Материалы основаны на нормативных актах, действительных на момент публикации.

Автор: Р. Серикбаева, аудитор РК, ACCA DipIFR, налоговый консультант РК I категории, профессиональный бухгалтер РК

Редакция журнала: Файл Бухгалтера, Выпуск №3 — 12 марта 2021 г.

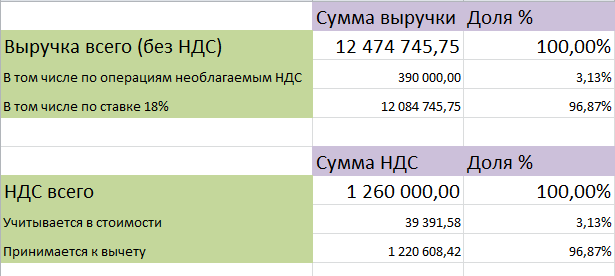

В целях стимулирования той или иной деятельности государство освобождает от НДС обороты по реализации товаров, работ, услуг определенных групп. Налоговым кодексом предусмотрено освобождение от НДС, а также специальная ставка НДС 0 %. Рассмотрим различия данных льгот.

При реализации товаров, работ, услуг у плательщика НДС могут возникнуть:

– облагаемые обороты;

– необлагаемые обороты.

Согласно подпункту 1 пункта 1 статьи 369 Налогового кодекса облагаемым оборотом является оборот, совершаемый плательщиком НДС по реализации товаров, работ, услуг, за исключением необлагаемого оборота, указанного в статье 370 Налогового кодекса.

Статьей 422 Налогового кодекса по облагаемому обороту предусмотрены ставки НДС 12 % и 0 %.

Нулевая ставка применяется к оборотам по реализации товаров, работ, услуг, указанных в главе 44 Налогового кодекса, таким как:

– оборот по реализации товаров на экспорт;

– налогообложение международных перевозок;

– налогообложение реализации горюче-смазочных . ..

..

Для получения полного доступа к просмотру Вы можете:

Авторизоваться, если Вы подписчик

Забыли пароль?

Оформить подписку и задавать вопросы каждый день. Тарифы

Купить доступ

Этот

документ придет на Вашу электронную почту сразу после оплаты.

200 тенге

Физлицо

Юрлицо

ФИО

БИН/ИИН

Город АЛМАТЫНУР-СУЛТАН(Астана)ШЫМКЕНТАкмолинская областьАктюбинская областьАлматинская областьАтырауская областьВосточно-Казахстанская область Жамбылская областьЗападно-Казахстанская областьКарагандинская областьКостанайская областьКызылординская областьМангистауская областьПавлодарская областьСеверо-КазахстанскаяТуркестанская область

Телефон

Разница между нулевым НДС и освобождением от НДС

Элизабет Хьюз Управление НДС 5 минут

При начислении НДС взимаемая ставка зависит от того, что представляют собой товары или услуги. На большинство товаров распространяется стандартная ставка НДС, но есть и другие категории:

- стандартная ставка НДС в настоящее время установлена на уровне 20% и применяется к большинству товаров и услуг, если взимается НДС

- пониженная ставка НДС, которая установлена в размере 5%. Коммунальные услуги, такие как электричество и газ, облагаются этой ставкой НДС.

- с нулевой ставкой 0% НДС применяется к большинству продуктов питания, а также к детской одежде

- Некоторые товары также не облагаются НДС.

Последние два в списке часто вызывают больше всего путаницы, потому что кажется, что они могут выполнять одну и ту же работу. На самом деле они разные и лечатся по-разному. Мы сосредоточимся на них в этой статье, чтобы помочь предприятиям избежать ловушки НДС.

Нулевая ставка НДС и освобождение от НДС

Самый простой способ объяснить, чем нулевая ставка НДС отличается от освобождения от НДС, — это сравнить их.

| Что такое нулевая ставка НДС? | Что такое освобождение от НДС? |

| Товары и услуги, отнесенные к категории 0% или с нулевой ставкой НДС, по-прежнему являются налогооблагаемыми товарами, но ставка НДС составляет 0%. | Освобожденные от НДС товары и услуги не подлежат налогообложению, и с них не может быть начислен НДС. |

Товары и услуги, подпадающие под категорию с нулевой ставкой НДС, включают:

| Товары и услуги, подпадающие под категорию освобожденных от НДС, включают:

|

Так какая разница?

Бизнес, продающий товары и услуги с нулевой ставкой НДС, может получить выгоду от регистрации по НДС. Это связано с тем, как он работает с входящим и исходящим налогом:

Это связано с тем, как он работает с входящим и исходящим налогом:

- НДС, который бизнес платит за товары и услуги, которые он покупает, известен как входной налог

- Когда предприятие, зарегистрированное в качестве плательщика НДС, взимает НДС со своих налогооблагаемых продаж, это называется исходящим налогом. Бизнес, по сути, собирает НДС со своих клиентов, а затем передает налог HMRC, когда оплачивает счет по НДС.

Это оказывает важное влияние на налоговую декларацию предприятия:

- Если предприятие, зарегистрированное как плательщик НДС , платит больше НДС за продукты и услуги, которые оно покупает, чем получает от продаж, предприятие может вернуть разницу между уплаченной суммой. , и что он собрал.

- Если компания , зарегистрированная как плательщик НДС, собирает больше НДС со своих продаж, чем платит за продукты и услуги, которые она покупает, тогда компания должна уплатить разницу HMRC при оплате счета с НДС.

Что это может означать для бизнеса?

Важным моментом здесь является то, что товары с нулевым рейтингом на самом деле не облагаются сбором, поскольку НДС равен 0%. Если бизнес продает только (или в основном) товары с рейтингом 0%, НДС, который он платит за вещи, которые он покупает, вероятно, будет больше, чем НДС, который он взимает с клиентов.

Это означает, что предприятие может потребовать возврата разницы от HMRC.

- Прочтите нашу статью о регистрации плательщика НДС до достижения регистрационного порога.

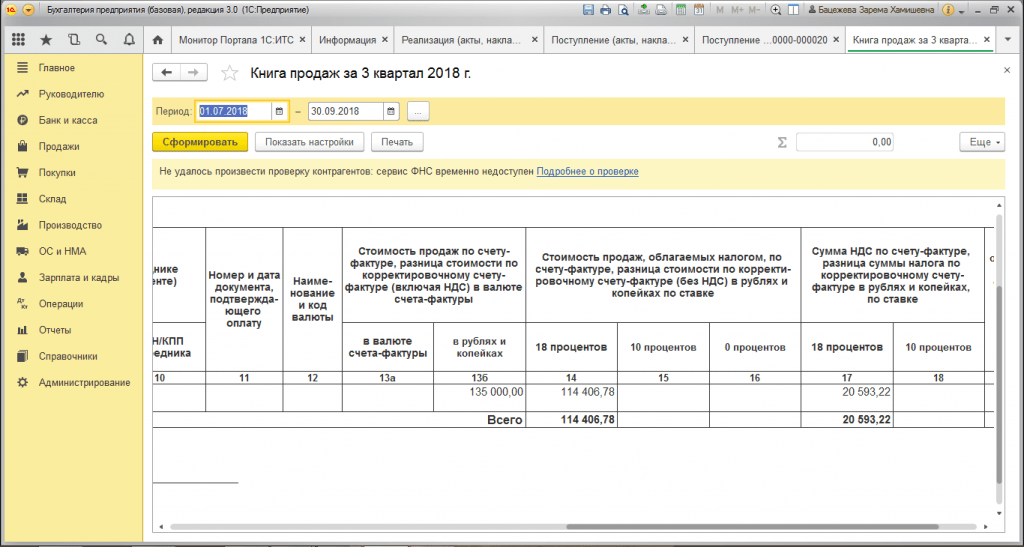

Отображение его в декларации по НДС

Если предприятие имеет дело с товарами или услугами как с нулевой ставкой, так и с освобожденными от НДС, то некоторые его продажи частично освобождаются от НДС. Бизнес должен тщательно классифицировать счета-фактуры, чтобы избежать ошибок в декларации по НДС.

Будь то ставка 0% или освобождение от НДС, оба варианта должны быть указаны в декларации по НДС.

Pandle автоматически рассчитывает возврат НДС каждый раз, когда выставляет счет или регистрирует транзакцию. Это упрощает возврат НДС и упрощает управление. Узнайте больше о том, как Pandle поддерживает предприятия, зарегистрированные для уплаты НДС.

Элизабет Хьюз

Автор контента, специализирующийся на бизнесе, финансах, программном обеспечении и не только. Я мастер слова со склонностью к каламбурам и делаю сложные темы доступными.

Вернуться к блогу…

Освобожденный или нулевой налог (НДС)

НДС — это налог на добавленную стоимость, взимаемый с продажи товаров и услуг. Цена этих товаров и услуг включает стоимость НДС. Существуют разные виды ставок НДС, которые применяются к разным видам товаров и услуг. Есть также определенные товары и услуги, в отношении которых НДС не может быть начислен. Розничным продавцам товаров и услуг необходимо знать, какие налоговые ставки применяются к различным товарам и услугам, чтобы можно было собрать и возместить правильную сумму налога. В статье дается четкое объяснение различных видов товаров и услуг, применяемых налоговых ставок, а также показаны основные сходства и различия между продуктами с нулевой классификацией и освобожденными от налога товарами.

В статье дается четкое объяснение различных видов товаров и услуг, применяемых налоговых ставок, а также показаны основные сходства и различия между продуктами с нулевой классификацией и освобожденными от налога товарами.

Нулевая ставка

Продукция с нулевой стоимостью – это продукция, в отношении которой налог на добавленную стоимость (НДС) не взимается. Товары с нулевой ставкой могут включать в себя определенные продукты питания, медицинское оборудование, торговлю чистым золотом, серебром и платиной, торговлю подлинными драгоценными камнями и жемчугом, торговлю услугами и продуктами дошкольного образования и т. д. Торговые посредники, которые продают товары с нулевой ставкой, могут возместить НДС с понесенных затрат. в любых покупках, которые напрямую связаны с продажей товаров с нулевым рейтингом. Когда торговый посредник заполняет декларации по НДС, он может потребовать зачет входящего налога для возмещения НДС, который он уплатил или должен предприятию.

Освобожденные

Освобожденные товары также не облагаются НДС. Поскольку освобожденные товары не облагаются НДС, поставщик, поставляющий освобожденные товары, не может требовать НДС на покупки, связанные с освобожденными продуктами. Примеры освобожденных продуктов включают страхование, определенные виды обучения и образования, определенные услуги, предлагаемые врачами и дантистами, почтовые услуги, физическое воспитание, произведения искусства, культурные услуги и т. д. Если торговый посредник предоставляет только освобожденные товары или услуги, он не может зарегистрироваться в качестве плательщика НДС или взимать НДС, что означает отсутствие возврата НДС. Если торговые посредники продают некоторые товары, освобожденные от налога, и некоторые товары, облагаемые налогом, они будут известны как «частично освобожденные»; в этом случае дилер может потребовать НДС на проданные налогооблагаемые товары и услуги.

Нулевая или освобожденная

- НДС — это налог на добавленную стоимость, взимаемый с продажи товаров и услуг.