Глоссарий

А Б В Г Д Е Ж И К Л Н О П Р С Т У Э

Подтверждение аккредитива Принципал Простой вексель Протест векселя Рамбурс Рамбурсирующий банк Рамбурсное обязательство Рамбурсное требование Револьверный аккредитив Резервный аккредитив Сертификат качества Сертификат происхождения Смешанный платеж Срочный вексель Тендерная гарантия Товаросопроводительные документы Трансферабельный аккредитив Тратта Унифицированные правила и обычаи для документарных аккредитивов Экспортные кредитные агенства

Автодорожная накладная (Autowaybill, CMR) Транспортный документ, подтверждающий наличие договора между Перевозчиком и отправителем об автодорожной перевозке грузов. Форма накладной регламентируется Конвенцией о договоре международной дорожной перевозки грузов (КДПГ, французская аббревиатура — CMR). Этот документ носит название «Международная накладная» и заполняется вчетырех оригиналах : первый экземпляр для отправителя (розовый), второй экземпляр для получателя (голубой), третий экземпляр для фрахтовщика (зеленый).  Аккредитив (Letter of Credit, Credit, L/C) Аккредитив с «красной оговоркой» («Red Clause» Letter of Credit) Банковская гарантия (Bank guarantee) Банк-ремитент (Remitting Bank) Банк-эмитент (Issuing Bank) Безотзывный аккредитив (Irrevocable Letter of Credit) Безусловная гарантия (Demand Guarantee) Бенефициар (Beneficiary) Бланковый индоссамент (Blank Endorsement) Вексель по предъявлению (Sight Bill) Гарантия (Guarantee) Гарантия возврата авансового платежа (Advance Payment Guarantee) Гарантия возврата кредита (Security for a Credit Line) Гарантия исполнения обязательств (Performance Bond) Гарантия платежа (Payment Guarantee) Документарный аккредитив (Documentary Letter of Credit) ЕВРОИБОР (EURIBOR — Euro Interbank Offered Rate) Железнодорожная накладная (Railway Consignment Note) Именной индоссамент Индоссамент (Endorsement) Индоссант Инкассирующий банк (Collecting Bank) Инкассо (Collection) Инкассовое поручение (Collection Order) Исполнение аккредитива (Letter of Credit Utilization) Исполняющий банк (Nominated Bank) Компенсационный аккредитив (Back-to-Bank Letter of Credit) Коносамент (Bill of Lading) Контр-гарантия (Counter-guarantee) ЛИБОР (LIBOR — London Interbank Offered Rate) Негоциация (Negotiation) Отзывный аккредитив (Revocable Letter of Credit) Отсроченный платеж (Deferred Payment) Переводной вексель (Bill of Exchange, Draft) Подтверждение аккредитива (Confirmation of Letter of Credit) Принципал (Principal) Простой вексель (Promisory Note) Протест векселя (Protest) Рамбурс (Reimbursement) Рамбурсирующий банк (Reimbursing Bank) Рамбурсное обязательство (Reimbursement Undertaking) Рамбурсное требование (Reimbursement Claim) Револьверный аккредитив (Revolving Letter of Credit) Резервный аккредитив (Standby Letter of Credit) Сертификат качества (Certificate of Quality) Сертификат происхождения товара (Certificate of Origin) Смешанный платеж (Mixed Payment) Срочный вексель (Tenor Draft) Тендерная гарантия (Tender / Bid Guaranty / Bond) Товаросопроводительные документы (Shipping Documents) Трансферабельный аккредитив (Transferable Letter of Credit) Тратта (Draft) Унифицированные правила и обычаи для документарных аккредитивов (Uniform Rules and Customs for Documentary Credits), Публикация МТП № 500, редакция 1993г. (UCP500) Унифицированные правила и обычаи для документарных аккредитивов, Публикация МТП № 600, редакция 2007г. (UCP600) Экспортные кредитные агенства (ECA — Export Credit Agency) |

Аккредитивы | Расчеты по аккредитиву

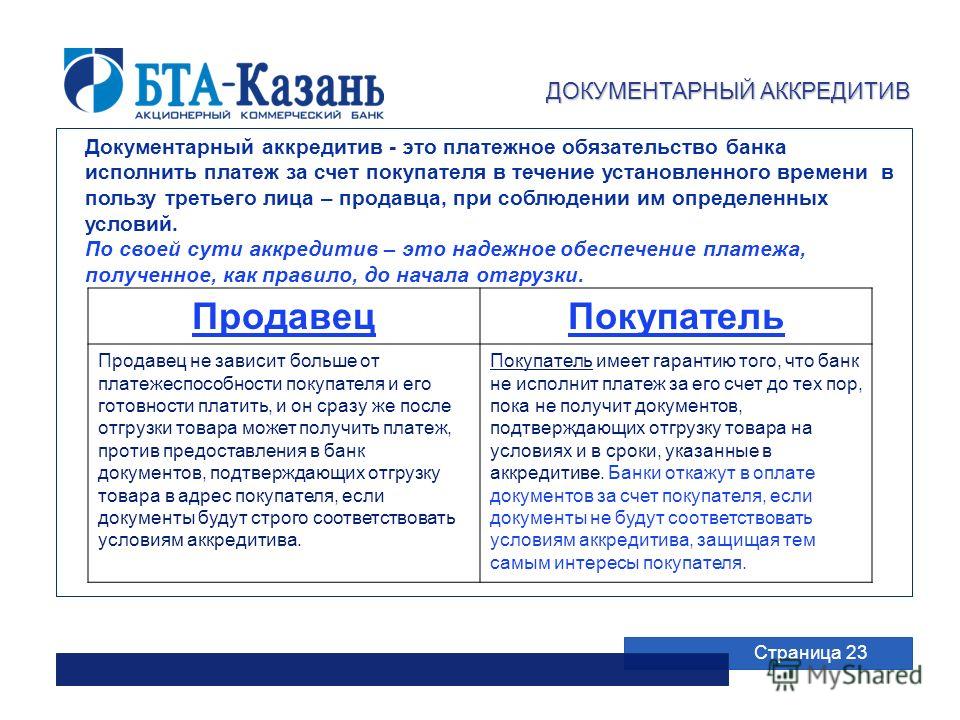

Документарный аккредитив — это твердое обязательство банка-эмитента выплатить продавцу (бенефициару) определенную сумму при своевременном предоставлении документов, соответствующих условиям аккредитива.

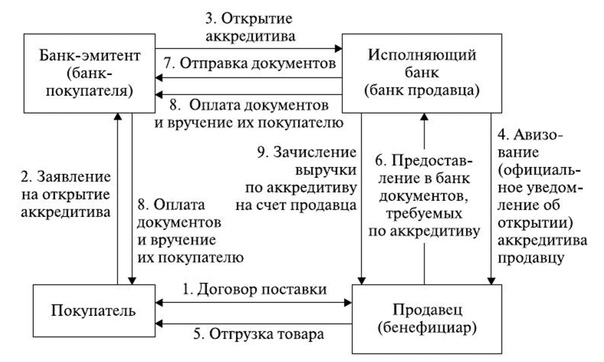

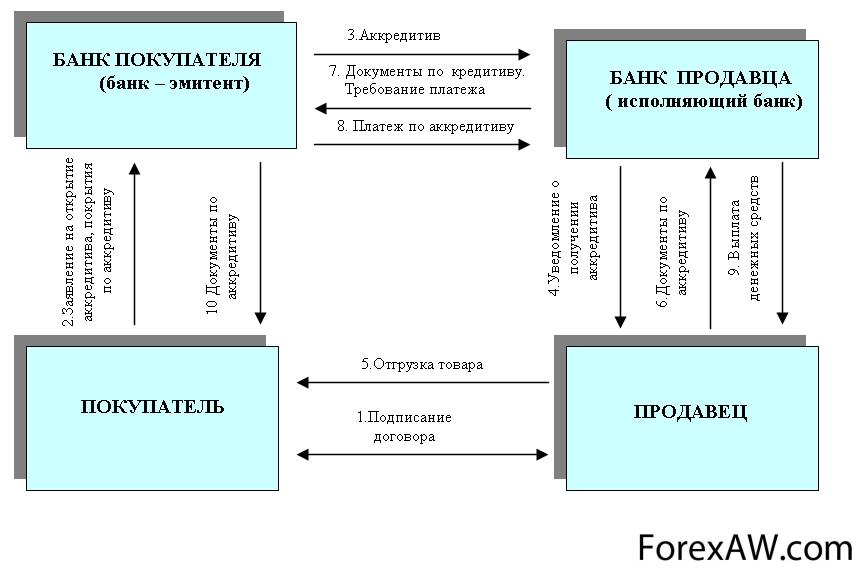

Схема расчетов аккредитивами

Миф № 1. Аккредитив – это дорого.

При экспорте товаров (работ, услуг) неисполнение контрагентом своих обязательств по оплате предмета контракта приводит к возникновению дебиторской задолженности. При этом стоимость отвлеченных ресурсов на рынке банковского кредитования значительно превышает размер возникающих по аккредитиву комиссий.

При импорте товаров (работ, услуг) нарушение поставщиком сроков поставки, поставка некачественного товара или товара меньшего количества влечет огромные убытки, связанные со срывом производственного процесса, несопоставимые со стоимостью аккредитивной формы расчетов.

Кроме того, необходимо учитывать высокую стоимость юридических услуг в случае возникновения судебных споров.

Миф № 2. Аккредитив – это сложно.

Квалифицированные сотрудники ОАО «АСБ Беларусбанк» помогут в составлении платежной части контракта, а также в заполнении заявления на открытие аккредитива. Будут рады ответить на любой вопрос, возникающий в процессе открытия и сопровождения аккредитива. С ОАО «АСБ Беларусбанк» аккредитив – это просто.

Будут рады ответить на любой вопрос, возникающий в процессе открытия и сопровождения аккредитива. С ОАО «АСБ Беларусбанк» аккредитив – это просто.

Миф № 3. На срок действия аккредитива средства покупателя в сумме аккредитива обязательно отвлекаются из его хозяйственного оборота.

ОАО «АСБ Беларусбанк» предлагает услугу открытия аккредитива без предоставления денежного покрытия.

Миф № 4. Промедление в получении платежа вследствие длительности проверки документов банками.

ОАО «АСБ Беларусбанк» предлагает услугу проверки документов за 1 день, что значительно ускоряет время получения экспортной выручки.

Преимущества аккредитивной формы расчетов для импортера:

- Документарный аккредитив помогает импортеру существенно снизить риск, связанный с невыполнением продавцом обязательств по поставке.

- Аккредитив дает уверенность в том, что оплата будет произведена только после предоставления документов, подтверждающих отгрузку товара.

- Наличие аккредитива позволяет полностью или частично избежать предоплаты.

- Аккредитив дает возможность импортеру структурировать схемы платежей по контракту с учетом своих интересов.

- Открывая аккредитив, импортер подтверждает свою платежеспособность и может рассчитывать на более благоприятные условия платежа в будущем.

Преимущества аккредитивной формы расчетов для экспортера:

- Гарантия оплаты по предъявлению документов, оговоренных условиями аккредитива.

- Снижение производственного риска, в первую очередь, в отношении тех случаев, когда покупатель аннулирует или изменяет заказ.

- Возможность структурирования графика поставки с учетом своих интересов.

- Покупатель не может отказать в платеже при любой претензии к товару.

- Все претензии к поставленному товару импортер должен предъявить отдельно от аккредитива и выполненного по нему платежа, что дает экспортеру большое преимущество при урегулировании подобных вопросов.

Аккредитив — объяснение

Что такое аккредитив?

Автор Джейсон Гордон

Обновлено 22 июля 2021 г.

- Маркетинг, реклама, продажи и PR

Принципы маркетинга Продажи Реклама Связи с общественностью SEO, социальные сети, прямой маркетинг

- Бухгалтерский учет, налогообложение и отчетность

Управленческий и финансовый учет и отчетность Налогообложение бизнеса

- Профессионализм и карьерный рост

- Право, сделки и управление рисками

Правительство, правовая система, административное право и конституционное право Юридические споры — гражданское и уголовное право Агентское право HR, занятость, труд и дискриминация Субъекты бизнеса, корпоративное управление и собственность Деловые операции, антимонопольное право и право ценных бумаг Недвижимость, личная и интеллектуальная собственность Коммерческое право: договор, платежи, обеспечительные интересы и банкротство Защита потребителя Страхование и управление рисками Иммиграционное право Закон об охране окружающей среды Наследство, поместья и трасты

- Управление бизнесом и операции

Управление операциями, проектами и цепочками поставок Стратегия, предпринимательство и инновации Деловая этика и социальная ответственность Глобальный бизнес, международное право и отношения Деловые коммуникации и переговоры Менеджмент, лидерство и организационное поведение

- Экономика, финансы и аналитика

Экономический анализ и денежно-кредитная политика Исследования, количественный анализ и принятие решений Инвестиции, трейдинг и финансовые рынки Банковское дело, кредитование и кредитная индустрия Деловые финансы, личные финансы и принципы оценки

- Курсы

Содержание

Что такое аккредитив?Кто участвует в аккредитивной сделке?Каков процесс использования аккредитиваКакие существуют типы аккредитива? Академические исследования по аккредитиву (аккредитив) Аккредитив представляет собой документ, выдаваемый кредитоспособным банком, чтобы гарантировать платеж продавцу товаров, если продавец представляет его с правильной документацией.

В основном эти письма используются в международной торговле, где они регулируются правилами Международной торговой палаты в форме Унифицированных правил и обычаев для документарных аккредитивов (UCP).

Назад к : КОММЕРЧЕСКОЕ ПРАВО: КОНТРАКТЫ, ПЛАТЕЖИ, ЗАЩИТНЫЕ ПРАВА И БАНКРОТСТВОКто участвует в сделке по аккредитиву ?

Аккредитив состоит из трех сторон:

- Бенефициар — Бенефициар (как правило, продавец), который получает платеж,

- Заявитель — Заявитель (покупатель товаров) выдает аккредитив и

- Банк-эмитент — Учреждение, выдающее аккредитив.

- Авизующий банк — Банк, который получает аккредитив и производит платеж по письму Бенефициару. Также известен как подтверждающий банк, назначенный банк или основной банк.

- Бенефициар (Продавец) и Заявитель (Покупатель) заключают договор купли-продажи соответствующих товаров.

- Заявитель (покупатель) обращается в финансовое учреждение (банк-эмитент) с просьбой об открытии аккредитива.

- Покупатель обычно имеет банковский счет в учреждении.

- Покупатель указывает, что требуется банку для оплаты аккредитива (как правило, получение документов о праве собственности, таких как коносамент, на определенные товары).

- Заявитель направляет аккредитив в финансовое учреждение Бенефициара (Авизирующий банк).

- Авизующий банк предоставит бенефициару авизующий аккредитив.

- Это позволяет Бенефициару получить платеж при предъявлении документов, подтверждающих отгрузку, и документов о праве собственности (например, коносамента).

- Бенефициар отправляет товары Заявителю (Покупателю) и получает документы о праве собственности

- Эти документы позволяют владельцу вступить во владение товарами по прибытии.

- Эти документы позволяют владельцу вступить во владение товарами по прибытии.

- Бенефициар передает документы о праве собственности авизующему банку.

- Авизующий банк отправляет документы в Банк-эмитент.

- Банк-эмитент предоставляет документы Продавцу-заявителю и производит платеж по аккредитиву Авизирующему банку.

- Затем авизующий банк производит платеж по авизующему аккредитиву бенефициару.

Существуют различные категории этих писем. Примеры этих категорий включают следующее:

- Импорт/экспорт : Один аккредитив может быть либо импортным, либо экспортным письмом в зависимости от точки зрения пользователя (который может быть либо импортером, либо экспортером)

- Отзывный / Безотзывный : Это определяет, могут ли покупатель и банк-эмитент контролировать аккредитив без разрешения продавца. В отзывном письме изменения или расторжение направляются заявителем через банк-эмитент с одобрения и аутентификации бенефициара.

Однако эта категория становится неактуальной, поскольку UCP 600 считает все письма или аккредитивы безотзывными.

Однако эта категория становится неактуальной, поскольку UCP 600 считает все письма или аккредитивы безотзывными. - Подтвержденный/Неподтвержденный : Аккредитив (LC) подтверждается, когда авизующий банк гарантирует выполнение представления, выдвинутого в качестве запроса банком-эмитентом. В случае неподтверждения авизующий банк будет производить платежи по документам только после получения платежа от банка-эмитента.

- Ограниченный/неограниченный : В случае ограниченного аккредитива авизующий банк может купить переводной вексель у продавца. Если банк подтверждения не указан, экспортер может предъявить переводной вексель в любой банк для оплаты по неограниченному аккредитиву.

- Отсрочка/использование : Это кредит, который назначается после оговоренного периода, принятого покупателем и продавцом, а не сразу после презентации. Продавец дает покупателю право заплатить после того, как он возьмет и продаст соответствующие товары.

Ниже приведены некоторые уникальные условия аккредитива, относящиеся к условиям платежа, указанным в основных справочных документах.

- At Sight : Это кредит, который выплачивается как можно скорее авизующим банком после проверки документов продавца.

- Акцепт — Если аккредитив против акцепта, банк-эмитент выдает документы о праве собственности Покупателю после получения обещания (акцепта) оплаты. Это альтернатива наличным против документов.

- Red Пункт : Это ситуация, когда продавец может внести предоплату в банк до того, как отправит товар.

- Back to Back : Выдается с целью развития посреднической торговли.

- Резервный аккредитив : Это аккредитив с целью предоставления источника платежа в случае неисполнения контракта. Он используется как средство защиты от невыполненных обязательств.

Академические исследования по аккредитиву (аккредитив)

- The Law Merchant и аккредитив , Trimble, RJ (1948).

Harvard Law Review , 61 (6), 981-1008. В этом документе говорится, что путаница и несоответствия присутствуют в решениях, возникших в результате обсуждения закона, регулирующего ТК, многими авторами и исполнения многими судьями.

Harvard Law Review , 61 (6), 981-1008. В этом документе говорится, что путаница и несоответствия присутствуют в решениях, возникших в результате обсуждения закона, регулирующего ТК, многими авторами и исполнения многими судьями. - Вдохновение Аккредитив Transactions, Harfield, H. (1978). Банковский LJ , 95 , 596. ситуации, когда имеет место вопиющее мошенничество и не наносится ущерба права невиновных сторон.

- Предписание платежа по аккредитиву в банкротстве: буря в поворотной крышке, Чайтман, Х.Д., и Соверн, Дж. (1982). Автобус. Закон. , 38 , 21. В этом документе рассматривается решение по делу Twist Cap и теории преференциальных договоров и контрактов на исполнение, которые должник выдвигает с целью обеспечения оснований для того, чтобы суды по делам о банкротстве отказывали в судебной помощи, такой как предоставленная в твист-кепке.

- Правило отсутствия гарантий и резервный аккредитив Споры. Лорд, Р. А. (1979). Банковское дело lJ , 96 , 46. В этой статье представлен аргумент, утверждающий, что правило отсутствия гарантий не может сосуществовать с законом, разрешающим резервные письма кредита гораздо дольше.

- Кризисы идентичности в аккредитиве Закон ,. Харфилд, Х. (1982). Ariz. L. Rev. , 24 , 239. В этом документе утверждается, что основным компонентом полезности аккредитива является его независимость от других договоров. , договоренности и отношения которые являются частью сделки, из которой возникает аккредитив.

- Правовая природа безотзывного коммерческого аккредитива . Козолчик Б. (1965).

Американский журнал сравнительного правоведения , 395-421. В этой статье рассматривается краткая история, за которой следует рассмотрение различных теорий, пытающихся объяснить природу безотзывного коммерческого аккредитива.

Американский журнал сравнительного правоведения , 395-421. В этой статье рассматривается краткая история, за которой следует рассмотрение различных теорий, пытающихся объяснить природу безотзывного коммерческого аккредитива. - Присоединение к международному резервному аккредитиву : Иранский аккредитив Cases, Getz, HA (1980). Гарв. Междунар. LJ , 21 , 189. В данной статье рассматриваются вопросы, возникающие при сделках по резервным аккредитивам, когда суверенное государство считается бенефициаром платежа.

- Независимая сертификация новых выпусков корпоративных не облагаемых налогом облигаций: взаимодействие резервного аккредитива и рейтинга облигаций. Стовер, Р. Д. (1996). Финансовый менеджмент , 62-70.

Этот документ расширяет литературу по сертификации коммерческих банков путем изучения роли банков в выпуске резервных аккредитивов на рынке корпоративного долга, который не облагается налогом.

Этот документ расширяет литературу по сертификации коммерческих банков путем изучения роли банков в выпуске резервных аккредитивов на рынке корпоративного долга, который не облагается налогом. - Безбумажный аккредитив и соответствующие правоустанавливающие документы. Козолчик Б. (1992). Право и современные проблемы , 55 (3), 39-101. В данной статье исследуется представление безбумажных правоустанавливающих документов для выполнения условия платежа, поскольку приближается время, когда безбумажные документы будут представлены банкам.

- Практические последствия Единого коммерческого кодекса для документарных аккредитивов Сделки, Chadsey, H.M. (1954). Юридический обзор Пенсильванского университета , 102 (5), 618-628.

Этот документ кодифицирует практику аккредитивов в том виде, в каком они существуют в Соединенных Штатах, а не революционизирует их.

Этот документ кодифицирует практику аккредитивов в том виде, в каком они существуют в Соединенных Штатах, а не революционизирует их. - Сравнительный анализ стандарта мошенничества, требуемого в соответствии с правилом о мошенничестве в законе об аккредитиве . Сян, Г., и Бакли, Р. П. (2003). Duke J. Comp. & Int’l L. , 13 , 293. В этой статье представлен четкий стандарт как улучшение по сравнению с теми, которые применяются во всем мире, и предложен метод его реализации после анализа законодательства в нескольких странах. .

- Фундаментальные вопросы унификации и гармонизации закона об аккредитиве , Бирн, Дж. Э. (1991). Лой. L. Rev. , 37 , 1. В этом документе задаются направляющие вопросы с целью получения точек, которые могут быть полезны при построении курса, который будет использоваться для унификации и гармонизации закона буквы.

кредита.

кредита. - Оценка прямого воздействия шоков банковской ликвидности на реальную экономику: данные из письмо — из — кредит импортные операции в Колумбии, Ан, Дж., и Сармьенто, М. (2013). Вашингтон, округ Колумбия: Международный валютный фонд . В этом исследовании рассматриваются импортные операции по аккредитиву в Колумбии, чтобы дать точную оценку прямого воздействия шоков банковской ликвидности на фактическую экономическую активность.

аккредитив

Была ли эта статья полезной?

Да

№

Определение автора

0

0

аккредитивов | Огайо и Пенсильвания

В этой секции- Финансирование

- Кредитные линии

- Аккредитивы

- Кредиты на коммерческое строительство

- Кредиты на коммерческую недвижимость

- Финансирование оборудования и срочные кредиты

- Кредитование под залог активов

- Государственное финансирование

- Дилерские услуги

- Кредиты SBA

- Использование кредита SBA

- Типы кредитов SBA

- Применять

- Женщины

- Требования

- Часто задаваемые вопросы

- Наша работа SBA

- Познакомьтесь с нашей командой SBA

Что такое аккредитивы?

Аккредитив — это банковская гарантия платежа до установленной суммы. В письме бенефициару обещается, что First Commonwealth Bank возьмет на себя ответственность за долг или продажу при условии соблюдения всех условий, изложенных в письме. Двумя основными типами аккредитивов являются документарные аккредитивы и резервные аккредитивы.

В письме бенефициару обещается, что First Commonwealth Bank возьмет на себя ответственность за долг или продажу при условии соблюдения всех условий, изложенных в письме. Двумя основными типами аккредитивов являются документарные аккредитивы и резервные аккредитивы.

Документарные аккредитивы

Документарные аккредитивы обычно используются в международных коммерческих сделках. Письмо гарантирует оплату при условии соблюдения условий кредита. Для новых отношений с поставщиками документарный аккредитив снижает риск доставки запасов в другую страну или из другой страны поставщику, с которым вы еще не полностью установили отношения. Если вы хотите импортировать или экспортировать товары, может потребоваться документарный аккредитив.

Резервные аккредитивы

Резервные аккредитивы гарантируют выполнение договорных обязательств перед третьей стороной. Если непредвиденные обстоятельства препятствуют выполнению контракта, First Commonwealth Bank гарантирует оплату, тем самым устраняя риск для третьей стороны. Во многих случаях государственные учреждения, желающие нанять компанию для выполнения строительных или других работ, требуют наличия резервного аккредитива.

Во многих случаях государственные учреждения, желающие нанять компанию для выполнения строительных или других работ, требуют наличия резервного аккредитива.

Как партнер в развитии вашего бизнеса, мы будем работать, чтобы определить ваши потребности и цели, чтобы составить лучший аккредитив или план финансирования, чтобы ваш бизнес продолжал развиваться.

Преимущества аккредитива

- Передача части риска от продавца или третьего лица банку

- Часто их легче получить, чем облигации или другие типы гарантий

- Комиссии часто меньше, чем те, которые связаны с облигациями и другими типами гарантий

Оформление аккредитива

- Применяются стандартные правила андеррайтинга, включая всю финансовую документацию

- Если возможно, получатель должен предоставить нам образец письма, чтобы показать, что ему требуется, и это должно быть предоставлено во время подачи заявки

- Если у получателя нет образца письма, нам потребуется следующая информация на момент подачи заявления

- какой тип аккредитива требуется

- имя и адрес получателя

- основное контактное лицо получателя, включая номер телефона

Начало работы

Какими бы ни были ваши стратегические направления и цели, вы можете быть уверены, что мы поможем вам найти финансовые решения, которые наилучшим образом соответствуют потребностям вашей компании. Свяжитесь с нами, чтобы подать заявку на деловые аккредитивы.

Свяжитесь с нами, чтобы подать заявку на деловые аккредитивы.

Назначить встречу

Дополнительные ресурсы для вашего бизнеса

Аккредитивы, разработанные с оптимальной для вас структурой, — это лишь одно из многих решений, которые мы можем предложить для вашего бизнеса. Ознакомьтесь с приведенными ниже ресурсами и свяжитесь с нами в любое время, чтобы узнать больше и оставаться на связи с нами в LinkedIn.

Как избежать кражи личных данных – Загрузите наше краткое руководство для получения информации о том, как защитить себя и свой бизнес от кражи личных данных

Инструменты для эффективного управления денежными потоками – Решения по управлению денежными средствами необходимы для управления денежными потоками. С правильными стратегиями вы можете эффективно позиционировать свои финансы таким образом, чтобы позволить вам расти. Посмотрите, как могут помочь наши решения для управления финансами.

Консультации по льготам – Стоимость вознаграждений работникам часто является второй по величине статьей расходов для бизнеса.

п.), представляющий собой одностороннее, условное денежное обязательство банка, выдаваемое им по поручению клиента-приказодателя аккредитива (импортера) в пользу его контрагента по контракту — бенефициара (экспортера) -, по которому банк, открывший аккредитив (банк-эмитент), должен произвести бенефициару платеж (немедленно или с отсрочкой) или акцептовать тратты бенефициара при условии предоставления бенефициаром документов, предусмотренных в аккредитиву, и при выполнении других условий аккредитива. По форме аккредитивы делятся на безотзывные и отзывные. По способу исполнения: исполняемые путем платежа по предъявлению, путем отсроченного платежа, путем акцепта, путем негоциации. В международной практике встречаются специальные аккредитивы: трансферабельные, резервные, компенсационные, револьверные.

п.), представляющий собой одностороннее, условное денежное обязательство банка, выдаваемое им по поручению клиента-приказодателя аккредитива (импортера) в пользу его контрагента по контракту — бенефициара (экспортера) -, по которому банк, открывший аккредитив (банк-эмитент), должен произвести бенефициару платеж (немедленно или с отсрочкой) или акцептовать тратты бенефициара при условии предоставления бенефициаром документов, предусмотренных в аккредитиву, и при выполнении других условий аккредитива. По форме аккредитивы делятся на безотзывные и отзывные. По способу исполнения: исполняемые путем платежа по предъявлению, путем отсроченного платежа, путем акцепта, путем негоциации. В международной практике встречаются специальные аккредитивы: трансферабельные, резервные, компенсационные, револьверные. Ставки ЕВРОИБОР определяются в системе Bridge-Telerate (система межбанковских котировок) ежедневно около 11-00 по Центрально-европейскому времени как усредненные ставки предложения группы банков, наиболее крупных участников рынка. Ставки ЕВРОИБОР устанавливаются на сроки 1 неделя, 1, 3, 6, 9 и 12 месяцев.

Ставки ЕВРОИБОР определяются в системе Bridge-Telerate (система межбанковских котировок) ежедневно около 11-00 по Центрально-европейскому времени как усредненные ставки предложения группы банков, наиболее крупных участников рынка. Ставки ЕВРОИБОР устанавливаются на сроки 1 неделя, 1, 3, 6, 9 и 12 месяцев. См. также Бланковый индоссамент, Индоссамент .

См. также Бланковый индоссамент, Индоссамент .

В любых других случаях исполняющий банк не несет обязательств по проведению платежа, то есть он берется произвести платеж в пользу бенефициара после получения средств из банка-эмитента. Однако в случае наличия соответствующей договоренности между бенефициаром и исполняющим банком, последний может производить платежи за свой счет, требуя затем возмещения у банка-эмитента.

В любых других случаях исполняющий банк не несет обязательств по проведению платежа, то есть он берется произвести платеж в пользу бенефициара после получения средств из банка-эмитента. Однако в случае наличия соответствующей договоренности между бенефициаром и исполняющим банком, последний может производить платежи за свой счет, требуя затем возмещения у банка-эмитента.

также Бланковый индоссамент.

также Бланковый индоссамент. Чаще всего негоциация сопровождается индоссированием тратты бенефициара, плательщиком по которой является банк-эмитент, в пользу исполняющего банка. Возмещение исполняющему банку суммы уплаченной бенефициару происходит после получения банком-эмитентом тратты и ее погашения в пользу индоссанта, т.е. исполняющего банка.

Чаще всего негоциация сопровождается индоссированием тратты бенефициара, плательщиком по которой является банк-эмитент, в пользу исполняющего банка. Возмещение исполняющему банку суммы уплаченной бенефициару происходит после получения банком-эмитентом тратты и ее погашения в пользу индоссанта, т.е. исполняющего банка. При возникновении такого денежного обязательства трассант выступает и кредитором по отношению к должнику (трассату), и должником по отношению к ремитенту. Когда же трассант выставляет переводной вексель на трассата с предложением уплатить определенную сумму самому трассанту, последний становится одновременно и ремитентом, а вексель служит инструментом, регулирующим долговые отношения между ними.

При возникновении такого денежного обязательства трассант выступает и кредитором по отношению к должнику (трассату), и должником по отношению к ремитенту. Когда же трассант выставляет переводной вексель на трассата с предложением уплатить определенную сумму самому трассанту, последний становится одновременно и ремитентом, а вексель служит инструментом, регулирующим долговые отношения между ними.

Если, по мнению бенефициара, его партнер нарушил свои обязательства, то он может воспользоваться резервным аккредитивом. Как правило, для этого достаточно представления в банк его простого письменного заявления о том, что партнер не выполнил оговоренных обязательств (часто в совокупности с другими документами в течение срока действия аккредитива и на оговоренных условиях). В случае соблюдения обязательств партнером — приказодателем аккредитива, аккредитив теряет силу по истечению срока его действия.

Если, по мнению бенефициара, его партнер нарушил свои обязательства, то он может воспользоваться резервным аккредитивом. Как правило, для этого достаточно представления в банк его простого письменного заявления о том, что партнер не выполнил оговоренных обязательств (часто в совокупности с другими документами в течение срока действия аккредитива и на оговоренных условиях). В случае соблюдения обязательств партнером — приказодателем аккредитива, аккредитив теряет силу по истечению срока его действия. Сертификат качества может выдавать (в соответствии с условиями контракта) и фирма изготовитель.

Сертификат качества может выдавать (в соответствии с условиями контракта) и фирма изготовитель.

UCP600 отражают современные тенденции в сфере аккредитивного бизнеса, учитывают решения, принятые на заседаниях Банковской комиссии МТП по спорным вопросам применения предыдущей редакции UCP 500, направлены на популяризацию использования аккредитивов в международной торговле.

UCP600 отражают современные тенденции в сфере аккредитивного бизнеса, учитывают решения, принятые на заседаниях Банковской комиссии МТП по спорным вопросам применения предыдущей редакции UCP 500, направлены на популяризацию использования аккредитивов в международной торговле.

Однако эта категория становится неактуальной, поскольку UCP 600 считает все письма или аккредитивы безотзывными.

Однако эта категория становится неактуальной, поскольку UCP 600 считает все письма или аккредитивы безотзывными.

Harvard Law Review , 61 (6), 981-1008. В этом документе говорится, что путаница и несоответствия присутствуют в решениях, возникших в результате обсуждения закона, регулирующего ТК, многими авторами и исполнения многими судьями.

Harvard Law Review , 61 (6), 981-1008. В этом документе говорится, что путаница и несоответствия присутствуют в решениях, возникших в результате обсуждения закона, регулирующего ТК, многими авторами и исполнения многими судьями.

Американский журнал сравнительного правоведения , 395-421. В этой статье рассматривается краткая история, за которой следует рассмотрение различных теорий, пытающихся объяснить природу безотзывного коммерческого аккредитива.

Американский журнал сравнительного правоведения , 395-421. В этой статье рассматривается краткая история, за которой следует рассмотрение различных теорий, пытающихся объяснить природу безотзывного коммерческого аккредитива. Этот документ расширяет литературу по сертификации коммерческих банков путем изучения роли банков в выпуске резервных аккредитивов на рынке корпоративного долга, который не облагается налогом.

Этот документ расширяет литературу по сертификации коммерческих банков путем изучения роли банков в выпуске резервных аккредитивов на рынке корпоративного долга, который не облагается налогом. Этот документ кодифицирует практику аккредитивов в том виде, в каком они существуют в Соединенных Штатах, а не революционизирует их.

Этот документ кодифицирует практику аккредитивов в том виде, в каком они существуют в Соединенных Штатах, а не революционизирует их. кредита.

кредита.