ГК РФ Статья 867. Общие положения о расчетах по аккредитиву / КонсультантПлюс

ГК РФ Статья 867. Общие положения о расчетах по аккредитиву

(в ред. Федерального закона от 26.07.2017 N 212-ФЗ)

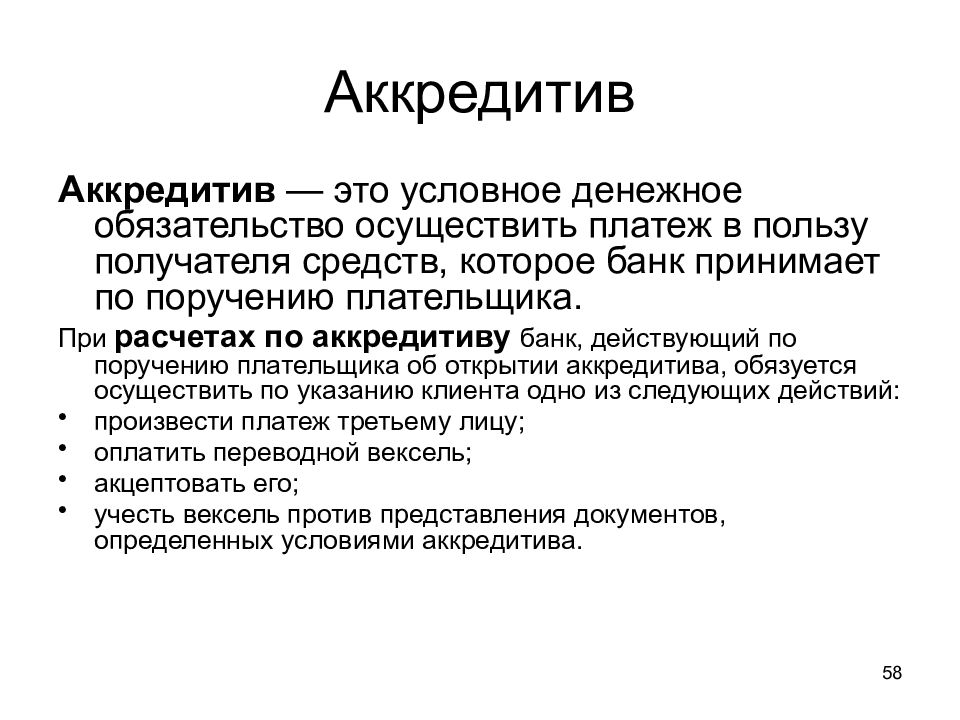

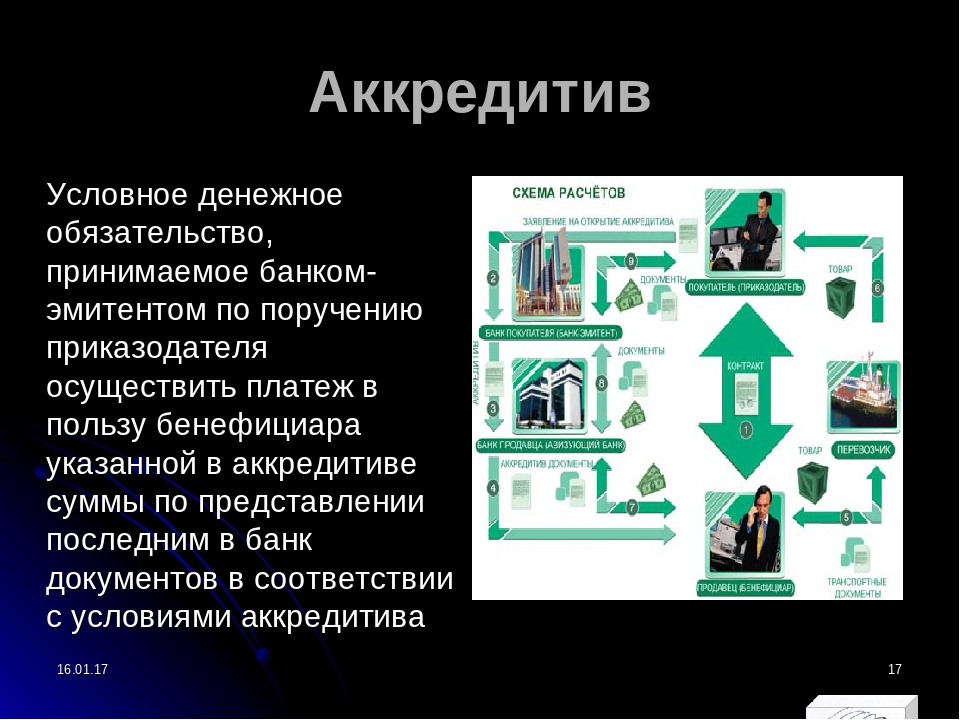

1. При расчетах по аккредитиву банк-эмитент, действующий по поручению плательщика, обязуется перед получателем средств произвести платежи или акцептовать и оплатить переводной вексель, выставленный получателем средств, либо совершить иные действия по исполнению аккредитива по представлении получателем средств предусмотренных аккредитивом документов и в соответствии с условиями аккредитива.

2. Банк-эмитент может уполномочить другой банк (исполняющий банк) произвести платежи или акцептовать и оплатить переводной вексель, выставленный получателем средств, либо совершить иные действия по исполнению аккредитива по представлении получателем средств предусмотренных аккредитивом документов и в соответствии с условиями аккредитива.

Исполняющий банк вправе принять поручение банка-эмитента или отказаться от такого поручения, направив банку-эмитенту соответствующее уведомление.

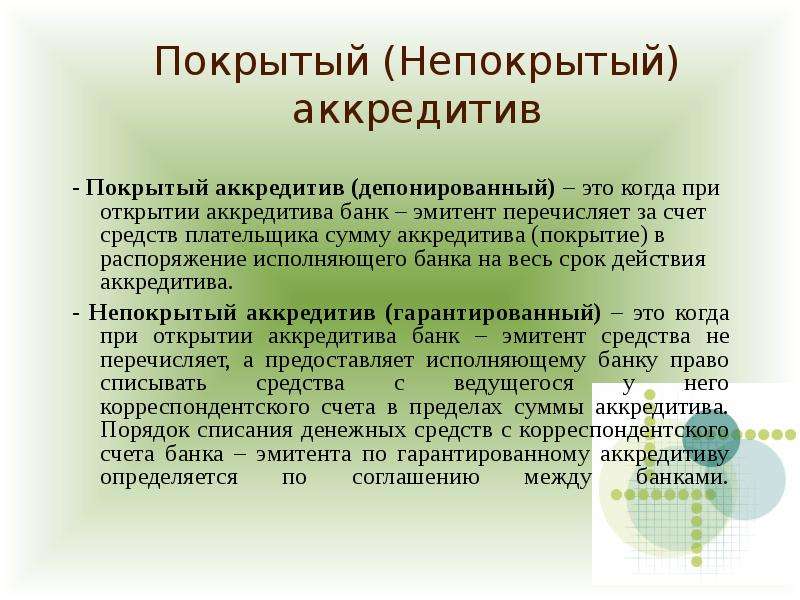

3. В случае открытия покрытого (депонированного) аккредитива банк-эмитент обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента.

В случае открытия непокрытого (гарантированного) аккредитива банк-эмитент может предоставить исполняющему банку, принявшему поручение банка-эмитента, при осуществлении действий по исполнению аккредитива право списывать средства со счета банка-эмитента, открытого в исполняющем банке, в пределах суммы аккредитива либо может указать в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных им по аккредитиву.

4. Аккредитив считается открытым с указанной в нем даты открытия аккредитива, если иное не предусмотрено законом, банковскими правилами и договором.

Банк, дающий инструкции другому банку по совершению действий по аккредитиву, обязан оплачивать или компенсировать любые комиссии или затраты такого банка, связанные с выполнением им полученных инструкций. Банк-эмитент, пользующийся услугами другого банка для выполнения инструкций плательщика, делает это за счет плательщика и на его риск. Плательщик обязан возместить банку-эмитенту все расходы, понесенные им в связи с выполнением его инструкций по аккредитиву.

5. Расчеты по аккредитиву регулируются настоящим Кодексом, банковскими правилами, условиями аккредитива, а в части, ими не урегулированной, обычаями, применяемыми в банковской практике.

Открыть полный текст документа

| При заключении контракта с новыми или малоизвестными партнерами неизбежно возникает дилемма. С одной стороны, продавец рискует не получить от покупателя деньги за отгружаемый товар. С другой покупатель рискует не получить товар за уплаченные деньги. В итоге продавец хочет получить денежные средства сразу после отгрузки товара, а покупатель не желает платить до того момента, пока товар не поступит в его распоряжение. Найти компромисс в этой ситуации поможет аккредитив. Преимущества данной формы расчетов

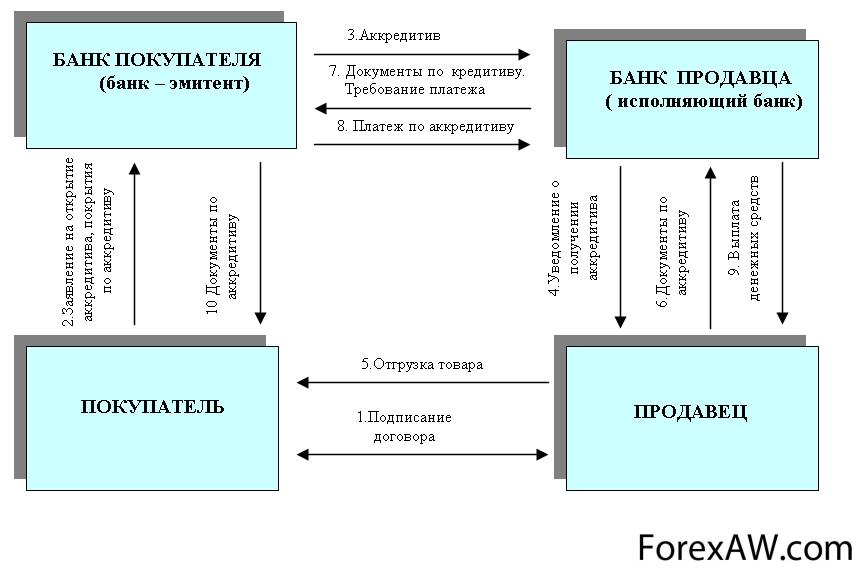

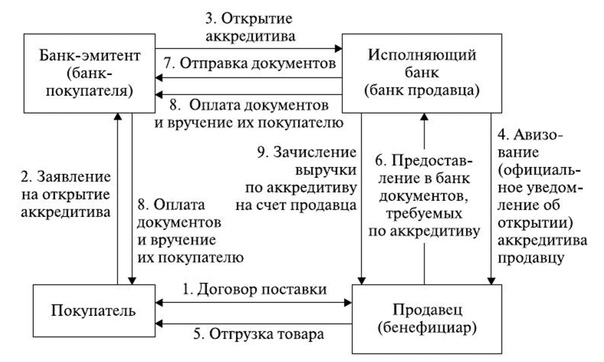

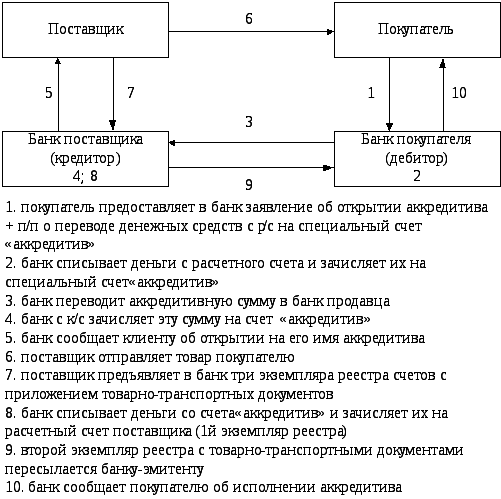

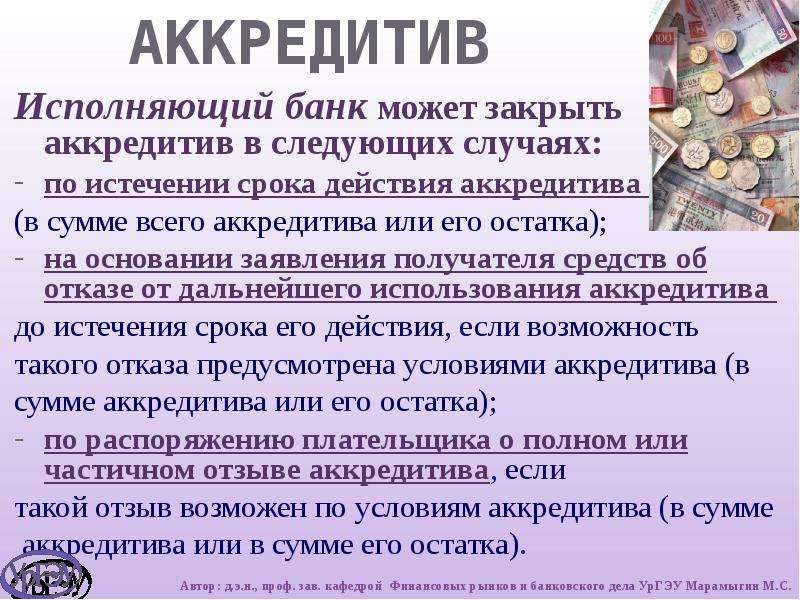

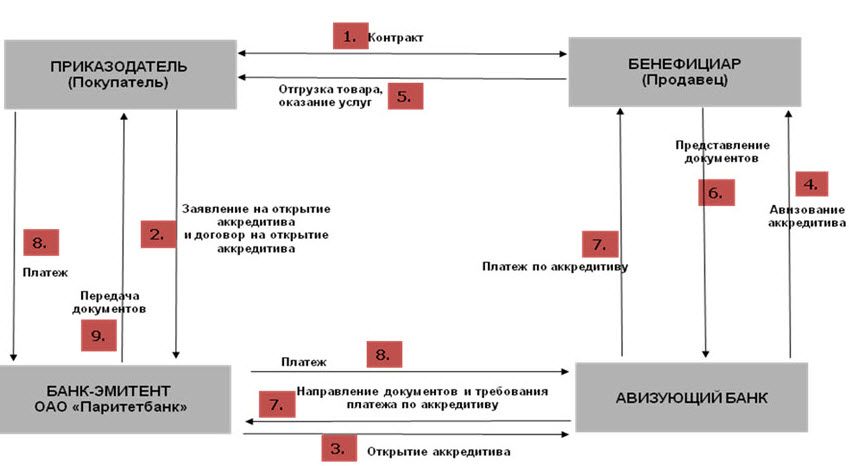

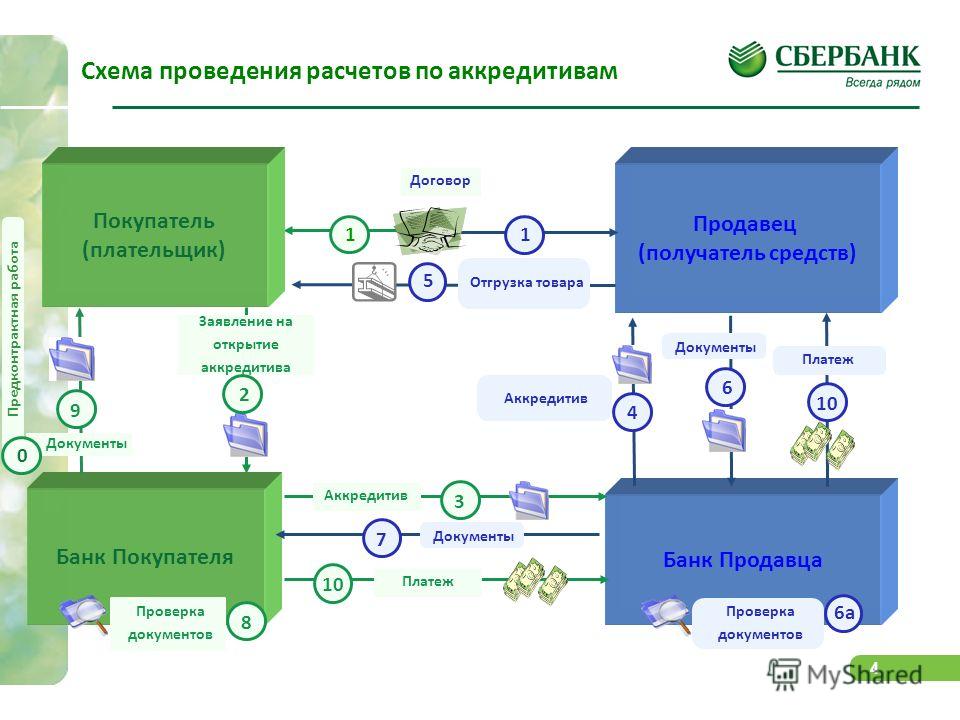

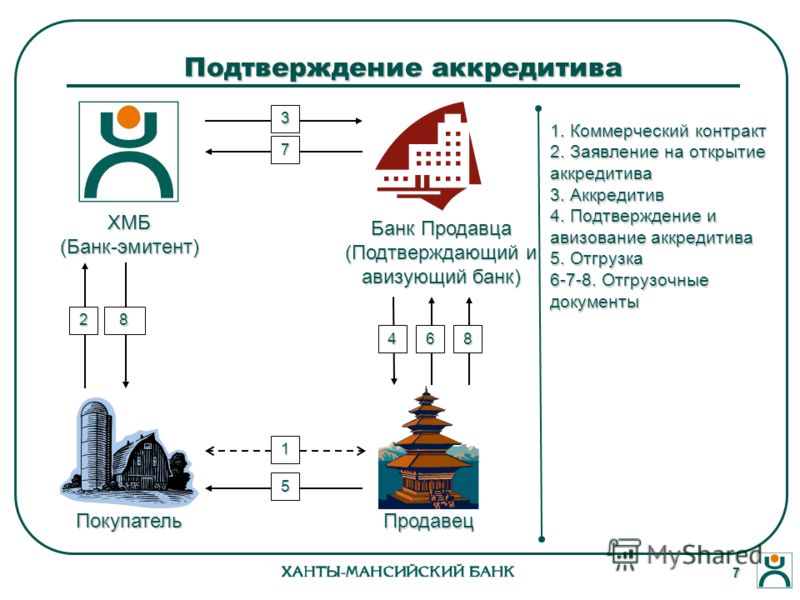

Схема расчётов

* Данная сумма находится на специальном счете, к которому не имеет доступа ни одна из сторон контракта. В случае отмены сделки по согласованию сторон, денежные средства возвращаются на расчетный счет покупателя в полном объеме. Аккредитив предназначен для расчетов с одним получателем средств. Сумма по аккредитиву может быть меньше суммы контракта. Отзыв аккредитива Покупателем без согласия Продавца невозможен. Контактный телефон: (351) 268-00-88 Бланки документов: |

Аккредитив | КБ «Кубань Кредит» ООО

Аккредитив – это надежный и удобный способ безналичного расчета при совершении крупных сделок. Услуга поможет защитить от финансовых рисков и компанию-покупателя, и компанию-продавца. После заключения договора купли-продажи покупатель вносит на специальный аккредитивный счет, открытый в Банке, необходимую сумму. При этом Банк берет на себя обязательство рассчитаться с продавцом только в том случае, если все условия сделки будут выполнены.

Возможности услуги для юридических лиц и индивидуальных предпринимателей — предприятий — партнеров Банка

- Операции по международным и внутрироссийским контрактам

- Покупка или продажа товара с нестабильной ценой

- Покупка или продажа объектов недвижимости

- Оказание услуг или работ, связанных с результатами интеллектуальной деятельности

- Сделки по покупке или продаже акций, долей участия

- Возможность совершения сделки при отсутствии собственных средств (покупатель использует гарантии Банка)

- Совершение сделок с отсроченным платежом

Преимущества аккредитивной формы расчетов по контрактам

- Проведение оплаты только после исполнения всех условий аккредитива

- Устранение риска неплатежеспособности

- Устранение риска потери денежных средств из-за ошибки в реквизитах

- Устранение риска одностороннего изменения ранее согласованных условий сделки

- Гарантия получения оплаты товара или услуг после исполнения условий аккредитива

- Отсутствие необходимости отвлекать собственные средства из оборота при использовании необеспеченного аккредитива

- Правовая и документарная защищенность всех сторон сделки

- Тщательная профессиональная проверка Банком документов по аккредитиву

Условия предоставления услуги

- Наличие расчетного счета в Банке «Кубань Кредит»

- Одновременное предоставление заявления на открытие аккредитива и копии договора или контракта

- Обеспечение по аккредитиву за счет собственных или кредитных средств

Аккредитивы для физических лиц

Расчеты с использованием аккредитивов

Аккредитив — это форма безналичных расчетов, которая может применяться физическими лицами при заключении договоров купли-продажи движимого и недвижимого имущества. Другими словами, аккредитив представляет собой обязательство со стороны Банка перечислить на банковский счет Продавца сумму денежных средств от имени Покупателя в соответствии со строго определенными условиями, изложенными Покупателем в аккредитиве.

Другими словами, аккредитив представляет собой обязательство со стороны Банка перечислить на банковский счет Продавца сумму денежных средств от имени Покупателя в соответствии со строго определенными условиями, изложенными Покупателем в аккредитиве.

Расчеты по аккредитиву являются безналичной альтернативой расчетам наличными денежными средствами с использованием сейфовой ячейки.

Как это происходит?

1. Покупатель (или уполномоченный им риэлтор) договаривается с Продавцом об основных условиях сделки, а также документах, по предъявлении которых может быть осуществлен платеж.

2. Для ускорения оформления документов на открытие аккредитива и бронирования переговорной комнаты, желательно заблаговременно (например, за день) сообщить о намерении совершить сделку в ближайший офис Банка «Возрождение», где Вы собираетесь совершить сделку.

3. Покупатель посещает офис Банка, открывает счет и вносит на него сумму, необходимую для расчета по аккредитиву и оплаты комиссии Банка *.

4. Далее Покупатель в присутствии Продавца (если это возможно) заполняет заявление об открытии аккредитива (по форме Банка). В нем прописываются сроки, условия аккредитива, а также полное и точное наименование документов, по предъявлении которых будет произведена выплата денежных средств Продавцу. Покупателю выдается справка об открытии аккредитива, а Продавцу — памятка с перечнем необходимых документов и основных моментах сделки.

5. Если Продавец отсутствовал при оформлении аккредитива, Покупатель передает Продавцу справку об открытии аккредитива и памятку с перечнем необходимых документов.

После предоставления Продавцом в Банк описи документов с приложением документов, указанных в заявлении Покупателя, в пределах срока и в полном соответствии с условиями аккредитива денежные средства будут выплачены Продавцу.

Это может пригодится!

Для открытия счета и аккредитива потребуются паспорт и реквизиты счета Продавца. Для удобства Продавца денежные средства могут быть перечислены во вклад в Банке «Возрождение» — в этом случае денежные средства можно будет получить в наличном виде без комиссии, а на остаток по вкладу будут начисляться проценты.

Самое главное при совершении сделок — это безопасность, надежность и удобство!

Совершая сделку у нас, Вы получаете:

- Комнату для ведения переговоров

- Сохранность денежных средств и конфиденциальность совершения сделки

- Гибкий подход к каждому клиенту

Аккредитив, схема открытия банковского аккредитива, виды

27.07.2020

13551

Автор: Редакция Myfin.byФото: pixabay.com

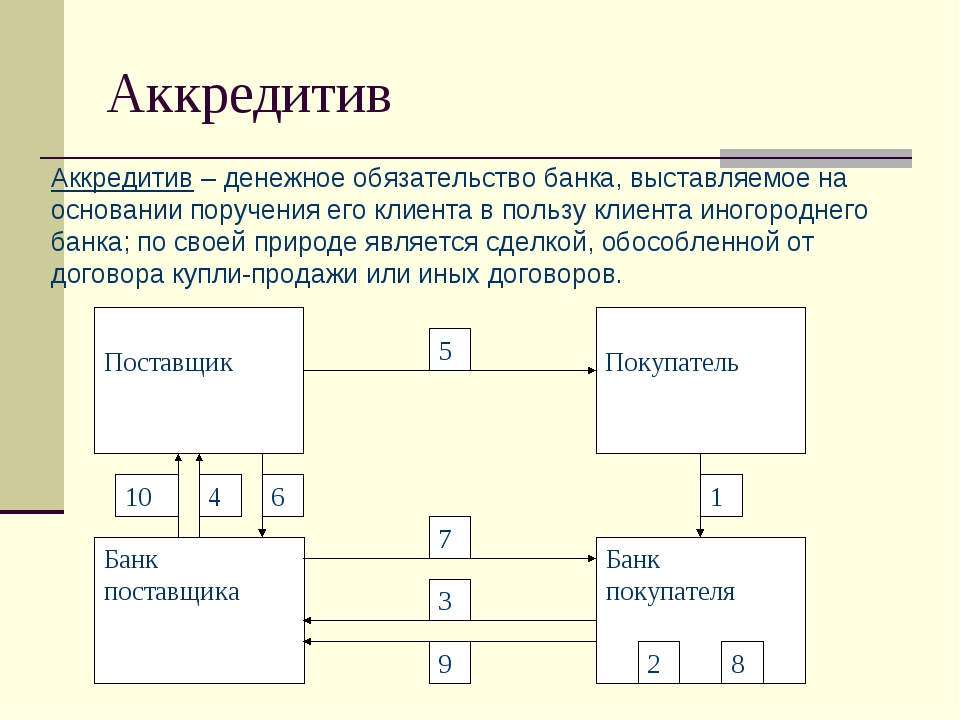

Аккредитив – это понятная по сути, но громоздкая по исполнению форма безналичных расчетов. Главное отличие аккредитива от обычных платежей с одного счета на другой состоит в большем участии банков в договорных отношениях между клиентами.

Последние новости:

Объяснять что такое аккредитив удобнее на примерах.

Представим, что поставщик и покупатель товара не испытывают достаточного доверия друг к другу, но намерены отгрузить товар (оказать услугу) и рассчитаться за это.

Для обоюдной уверенности они привлекают к совершению сделки третье лицо – банк.

Покупатель отдает банку указание перевести деньги поставщику после предоставления документов об отгрузке товара. Такой плательщик называется аппликантом, а его банк – эмитентом.

Банк принимает на себя обязательство и сообщает другому банку, обслуживающему поставщика, об условиях аккредитива.

Поставщик (получатель денег), в рамках сделки он определяется как бенефициар, предоставляет в свой банк документы подтверждающие выполнение обязательства. Этот банк называется исполняющим.

Банк бенефициара получает с корреспондентского счета банка открывшего аккредитив оговоренную сумму.

Банк, обслуживающий плательщика списывает с его счета сумму аккредитива и вознаграждение за операцию.

Сделка признается завершенной.

Назначение аккредитива

В операциях с применением аккредитива товар (услуга) передается от продавца к покупателю. Платеж проходит от покупателя к продавцу. Участвующие в переводах банки получают свое вознаграждение за проведение платежа и обеспечение гарантии, выражающееся в приеме на себя ответственности и проверке входящих документов.

Оплату расходов по аккредитиву обычно берет на себя покупатель.

Выгода банков от проведения аккредитивов заключается в большем, чем при обычных платежах, вознаграждении.

Польза поставщика состоит в уверенности, что его товар (услуга) будут оплачены.

Интерес покупателя в перенесении риска «оплаты без товара» на банк. А также в возможности совершить сделку не касаясь собственных средств до подтверждения операции.

Виды и условия применения аккредитивов

Расчеты аккредитивом часто применяются в международной торговле или внутри одного государства при недостаточном доверии контрагентов друг к другу и к ситуации.

Аккредитивы относятся к профессиональным инструментам межбанковских отношений. Рядовые продавцы и покупатели в обращении с аккредитивами прямо не участвуют, лишь отдают указания на их открытие и предоставляют документы о совершении операций. Потому клиентам банков достаточно знать, какие гарантии предлагают банки по аккредитивам и стоимость этих услуг.

В практике принято выделять такие виды аккредитивов:

- Подтвержденные – здесь исполняющий банк соглашается оплатить сумму аккредитива при наступлении оговоренных условий (предоставлении документов) даже если банк-эмитент не произведет ему необходимого перевода средств.

- Неподтвержденные – если исполняющий банк не принимает на себя дополнительных обязательств.

- Покрытые – когда на счет в банке получателя переводится сумма аккредитива из банка плательщика.

- Непокрытые – если такого перевода не происходит. Сейчас большинство аккредитивов являются непокрытыми, т.к. банки имеют другу у друга корреспондентские счета и взаимные кредитные линии.

- Револьверные – такой аккредитив проводится многократно, параллельно с поставкой и оплатой партий товара. Востребован при регулярно повторяющихся сделках.

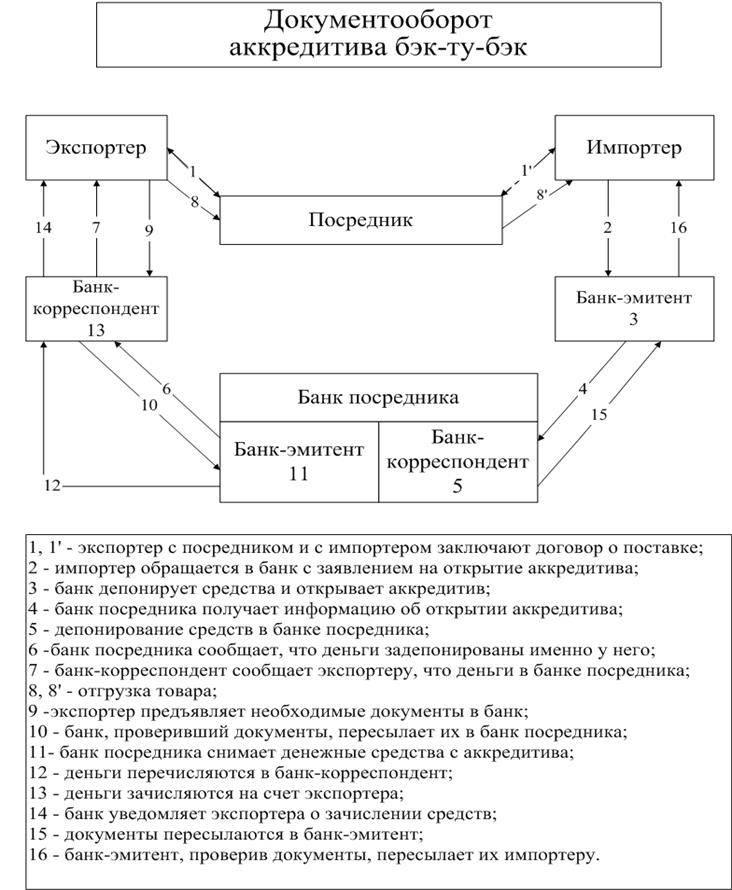

- Переводные – этот вариант допускает перевод средств другим бенефициарам.

- Резервные (stand-by) – такие аккредитивы оплачиваются при отказе покупателя рассчитаться за отгруженный товар. Это одна из форм банковской гарантии, применяемая в международной торговле.

- С оплатой против документов, т.е. после документального подтверждения поставки.

- Оплачиваемые с отсрочкой.

Это не полный список применяющихся в мировой практике аккредитивов. Их выбор зависит от потребностей клиентов и готовности банков применять те или иные инструменты.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Аккредитивы | Расчеты по аккредитиву

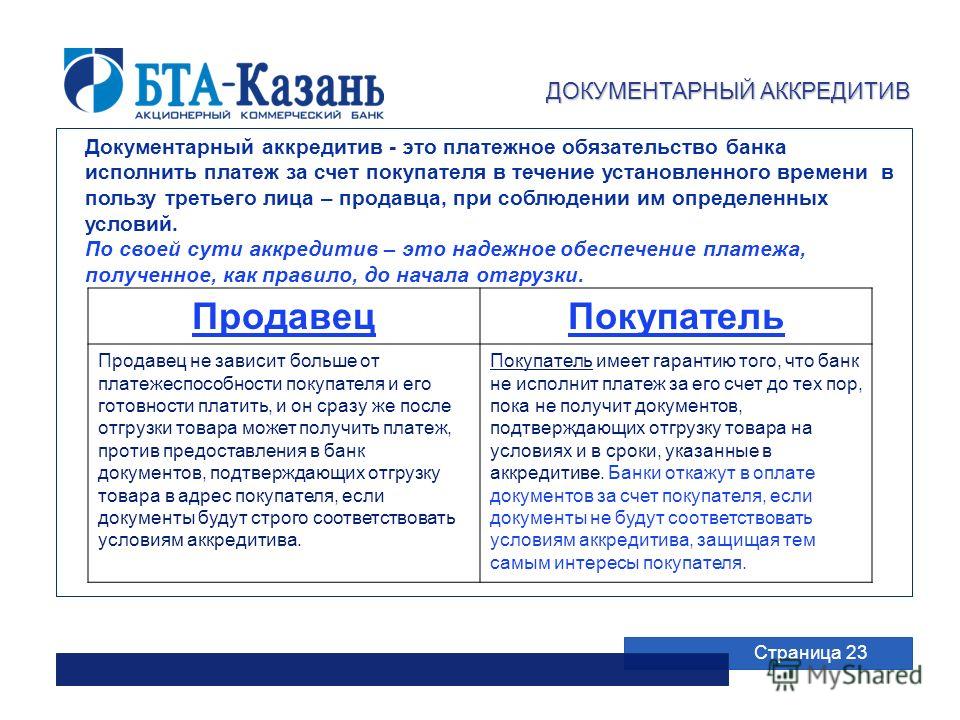

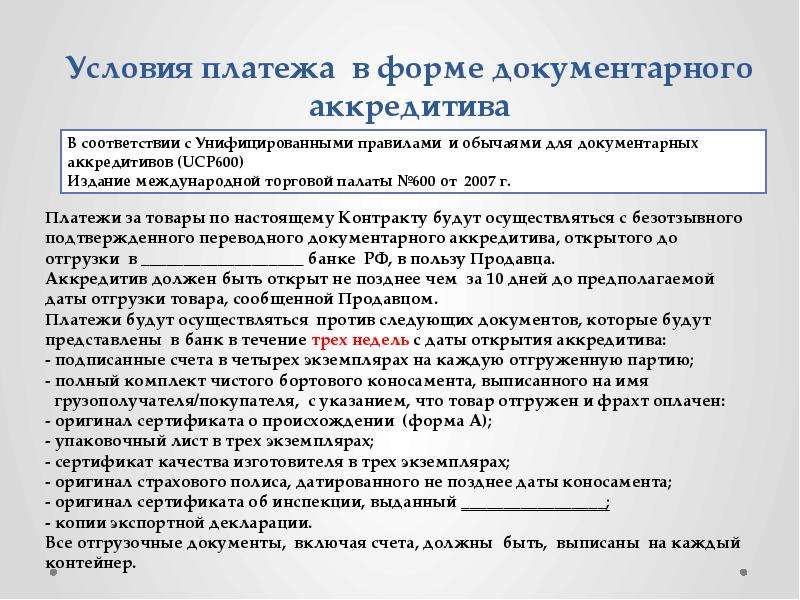

Документарный аккредитив — это твердое обязательство банка-эмитента выплатить продавцу (бенефициару) определенную сумму при своевременном предоставлении документов, соответствующих условиям аккредитива.

Схема расчетов аккредитивами

ОАО «АСБ Беларусбанк» разбивает мифы об аккредитивах.

Миф № 1. Аккредитив – это дорого.

При экспорте товаров (работ, услуг) неисполнение контрагентом своих обязательств по оплате предмета контракта приводит к возникновению дебиторской задолженности. При этом стоимость отвлеченных ресурсов на рынке банковского кредитования значительно превышает размер возникающих по аккредитиву комиссий.

При импорте товаров (работ, услуг) нарушение поставщиком сроков поставки, поставка некачественного товара или товара меньшего количества влечет огромные убытки, связанные со срывом производственного процесса, несопоставимые со стоимостью аккредитивной формы расчетов.

Кроме того, необходимо учитывать высокую стоимость юридических услуг в случае возникновения судебных споров.

Миф № 2. Аккредитив – это сложно.

Квалифицированные сотрудники ОАО «АСБ Беларусбанк» помогут в составлении платежной части контракта, а также в заполнении заявления на открытие аккредитива. Будут рады ответить на любой вопрос, возникающий в процессе открытия и сопровождения аккредитива. С ОАО «АСБ Беларусбанк» аккредитив – это просто.

С ОАО «АСБ Беларусбанк» аккредитив – это просто.

Миф № 3. На срок действия аккредитива средства покупателя в сумме аккредитива обязательно отвлекаются из его хозяйственного оборота.

ОАО «АСБ Беларусбанк» предлагает услугу открытия аккредитива без предоставления денежного покрытия.

Миф № 4. Промедление в получении платежа вследствие длительности проверки документов банками.

ОАО «АСБ Беларусбанк» предлагает услугу проверки документов за 1 день, что значительно ускоряет время получения экспортной выручки.

Преимущества аккредитивной формы расчетов для импортера:

- Документарный аккредитив помогает импортеру существенно снизить риск, связанный с невыполнением продавцом обязательств по поставке.

- Аккредитив дает уверенность в том, что оплата будет произведена только после предоставления документов, подтверждающих отгрузку товара.

- Наличие аккредитива позволяет полностью или частично избежать предоплаты.

- Аккредитив дает возможность импортеру структурировать схемы платежей по контракту с учетом своих интересов.

- Открывая аккредитив, импортер подтверждает свою платежеспособность и может рассчитывать на более благоприятные условия платежа в будущем.

Преимущества аккредитивной формы расчетов для экспортера:

- Гарантия оплаты по предъявлению документов, оговоренных условиями аккредитива.

- Снижение производственного риска, в первую очередь, в отношении тех случаев, когда покупатель аннулирует или изменяет заказ.

- Возможность структурирования графика поставки с учетом своих интересов.

- Покупатель не может отказать в платеже при любой претензии к товару.

- Все претензии к поставленному товару импортер должен предъявить отдельно от аккредитива и выполненного по нему платежа, что дает экспортеру большое преимущество при урегулировании подобных вопросов.

Торговое финансирование

Международное торговое финансирование является одним из приоритетных направлений деятельности Банка.

Предоставляя качественные услуги в области международных операций, Банк приобрел опыт финансирования компаний таких отраслях, как пищевая промышленность, торговля, производство упаковки и упаковочных материалов, производство бытовой химии и товаров народного потребления.

Современный бизнес в большой степени основан на отношениях кредита. Товарный кредит активно используется многими компаниями для стимулирования развития своего бизнеса и получения конкурентных преимуществ. Однако товарное кредитование представляет собой сложный вид деятельности, сопряженный с определенными рисками, и поэтому нуждается в использовании определенного комплекса мероприятий и инструментов призванных облегчить его процесс.

Ниже приведен перечень банковских инструментов, дающих импортерам возможность организовать процесс товарного кредитования со стороны их продавцов и делающих товарное кредитование действительно выгодным, гибким и эффективным инструментом. Возможно организовать финансирование товарного кредитования на различные сроки, начиная от предоставления отсрочки в оплате товара до момента его отгрузки и заканчивая предоставлением отсрочки в оплате уже поставленного товара на период до момента его реализации и поступления выручки за него.

Банк организует краткосрочное финансирование экспортно-импортных операций с использованием документарных аккредитивов и банковских гарантий в рамках кредитных линий, предоставленных Банку зарубежными финансовыми институтами.

Продукты и услуги:

Для импортеров | |

| Мы советуем |

|

| Мы делаем |

|

| Мы можем организовать |

|

Для экспортеров | |

| Мы советуем |

|

| Мы делаем |

|

| Мы можем организовать |

|

*Так как в основе данных операций лежит принятие банком кредитного риска, данные операции осуществляются только по решению финансово-кредитного комитета Банка

Финансирование импорта.

Выбор инструмента и структуры операции зависит от потребностей клиента и основных условий импортного контракта, заключенного с контрагентом. Мы помогаем детально проработать условия контракта, что, в дальнейшем, позволяет использовать тот или иной инструмент, максимально соответствующий потребностям клиента.

1. Открытие аккредитивов и гарантий без финансового покрытия. По сути, является «финансированием до отгрузки», т. к. позволяет импортеру организовать реализацию его контракта (подготовка и проведение контрагентом отгрузки), не отвлекая на этот период свои оборотные средства и одновременно предоставляя контрагенту гарантию как реализации контракта в будущем, так и исполнения платежных обязательств.

При выставлении аккредитива или выдаче гарантии на непокрытой основе от клиента требуется предоставление приемлемого обеспечения, а также прохождение других кредитных процедур (оценка финансового состояния и т.д.)

Имея кредитные линии в иностранных банках, ПСКБ не только выдает прямые гарантии в пользу контрагентов своих клиентов в обеспечение их контрактных обязательств, но и имеет возможность организовать выдачу гарантии иностранным банком против контргарантии ПСКБ.

В том числе, Банк выдает и обеспечивает выдачу банковских гарантий платежа для обеспечения платежей при осуществлении оптовой компанией-импортером регулярных и частых закупок.

Банк выставляет резервные аккредитивы, которые, подобно гарантиям, носят обеспечительный характер, а по механизму работы подобны аккредитивам.

Справка: Документарный аккредитив – форма расчетов, позволяющая исключить предоплату, минимизировать риски непоставки товара, а также получить финансирование для оплаты товара, так как банк, проверив документы, представленные ему Поставщиком по аккредитиву, произведет их оплату. Сумма оплаты рассматривается как кредит, предоставляемый компании на определенных условиях. Банковская гарантия – в силу банковской гарантии банк (гарант) выдает по поручению своего клиента (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате. Банковская гарантия обеспечивает надлежащее исполнение принципалом его обязательства перед бенефициаром (основного обязательства). Резервный аккредитив — вид аккредитива, обычно используемый в качестве не формы расчетов, а как средства обеспечения платежей или иных контрактных обязательств клиента. Используется для обеспечения платежей в пользу экспортера или его банка. |

2. Финансирование отсроченного платежа. Заключается в выставлении на непокрытой основе аккредитива, исполняемого путем отсроченного платежа/платежей (т. е. аккредитива, платеж/платежи по которому производятся через определенные отрезки времени от даты поставки товара), или в выдаче гарантии, обеспечивающей обязательства импортера по своевременному погашению товарного кредита.

Справка: Документарный аккредитив, исполняемый путем отсроченного платежа (одного или нескольких платежей). Применяется в случае если поставщик, предоставивший по договору поставки товара отсрочку платежа, имеет возможность, осуществив отгрузкиу товара, обратиться в подтверждающий и/или исполняющий банк с заявкой дисконтировать документы по аккредитиву, т. За данную услугу банк, осуществляющий дисконтирование, удержит из суммы документов свою маржу (дисконт). В связи с этим, изначально сумма контракта и сумма аккредитива, соответственно, должны включать в себя, помимо стоимости товара, маржу банка за дисконтирование документов по аккредитиву, или же стороны договариваются о том, что маржа банка за дисконтирование документов по аккредитивау будет уплачиваться покупателем при перечислении каждого очередного платежа по аккредитиву. |

3. Постфинансирование импорта. Представляет собой операцию, когда финансирующий иностранный банк, принимающий риск на ПСКБ, производит оплату по аккредитиву, исполняемому путем платежа «по предъявлении», а ПСКБ осуществляет платеж в пользу иностранного банка только по истечении определенного периода времени (обычно от 30 дней до 360 дней). ПСКБ, в свою очередь, требует предоставления финансового возмещения от клиента в заранее оговоренный срок до момента осуществления платежа иностранному банку.

Справка: Документарный аккредитив, исполняемый путем платежа «по предъявлении» документов с последующим финансированием применяется в том случае, если товарный кредит, необходимый покупателю, не может быть предоставлен продавцом даже под банковскую гарантию или аккредитив, или если стоимость такого товарного кредита слишком высока. Комиссии банков за организацию и предоставлениепостфинансирование уплачиваются, как правило, покупателем. |

Финансирование экспорта

АО Банк «ПСКБ», в настоящее время предлагает своим клиентам-экспортерам следующие варианты предэкспортного финансирования: 1. предоставление по заявлению экспортера гарантий различного типа, обеспечивающих ряд обязательств экспортера по договорам поставки, а также 2. постфинансирование по экспортным аккредитивам.

1. К первой форме финансирования экспорта относятся: гарантия надлежащего исполнения контракта (Performance Bond), гарантия возврата авансового платежа (Advance Payment Guarantee), конкурсная или тендерная гарантия (Bid Bond), резервный аккредитив (Stand-By Letter of Credit).

2. Второй вид финансирования экспорта — постфинансирование по экспортным аккредитивам – организуется в случае нежелания продавца предоставить покупателю отсрочку платежа, который в таком случае обращается в банк-эмитент за организацией финансирования. Банк-эмитент, в свою очередь, обращается в подтверждающий банк (например, АО Банк «ПСКБ») с запросом готов ли тот, помимо добавления своего подтверждения по аккредитиву, выступить в роли финансирующего банка. При согласии российского банка на осуществление финансирования экспортер получает оплату после проверки и акцепта подтверждающим банком и банком-эмитентом документов, представленных по аккредитиву. Комиссии банков за финансирование оплачивает покупатель.

Операция финансирования экспорта в виде постэкспортного (после отгрузки, предоставления документов по аккредитиву, их проверки и акцепта) финансирования проводится Банком только для крупных клиентов, имеющих надежную репутацию, отличное финансовое положение и многолетнюю положительную историю взаимоотношений с Банком.

Операции финансирования экспорта в виде предэкспортного (до отгрузки) финансирования Банк не осуществляет в связи с отсутствие в Российской Федерации приемлемой для Банка практики страхования экспортных кредитов со стороны государства.

Что такое аккредитив?

Когда вы ведете бизнес, получение своевременных платежей от клиентов имеет решающее значение, независимо от того, являются ли ваши клиенты местными, международными или и теми, и другими. Рукопожатие или контракт могут быть приемлемым способом гарантировать, что вы получите деньги в полном объеме и вовремя, но другие варианты, такие как аккредитив, имеют больший вес.

Короче говоря, аккредитив гарантирует владельцам бизнеса, что их клиенты и поставщики будут платить вовремя. Эта гарантия особенно важна для предприятий, занимающихся международной торговлей, импортом или экспортом.Хотя аккредитив чаще всего используется для международных транзакций, некоторые внутренние приложения также практичны.

Важно знать определение аккредитива, как работает аккредитив и когда вы можете столкнуться с ним в ходе обычной деятельности.

Что такое аккредитив?

Аккредитив, также известный как аккредитив, представляет собой документ из банка или другого финансового учреждения, гарантирующий, что конкретный платеж будет произведен в рамках деловой операции.Важно отметить, что в процессе сделки участвует беспристрастная третья сторона.

В аккредитиве банк-эмитент подтверждает, что покупатель (в данном случае клиент или заказчик) оплатит товары или услуги вовремя и в точном соответствии с причитающейся суммой. Если покупатель не платит вовремя и в полном объеме, банк-эмитент, выдающий аккредитив, гарантирует покрытие оставшейся части просроченного остатка до полной суммы покупки включительно.

Аккредитивы особенно важны в международной торговле.Они могут помочь импортеру или экспортеру заключать сделки с большей степенью безопасности и комфорта, поскольку бизнес будет знать, что они получат оплату. Соответственно, аккредитив обеспечивает защиту как покупателя, так и продавца: обе стороны знают, что банк-эмитент гарантирует платежную составляющую их сделки.

Соответственно, аккредитив обеспечивает защиту как покупателя, так и продавца: обе стороны знают, что банк-эмитент гарантирует платежную составляющую их сделки.

Чтобы предприятие могло получить средства, указанные в аккредитиве, необходимо выполнить несколько требований. Кроме того, несколько различных видов аккредитивов могут охватывать различные сценарии.

Если вы считаете, что аккредитив подходит для вашей деловой операции, следующий вопрос, на который нужно ответить: как работает аккредитив?

Как работает аккредитив?

Важно понимать, как работает аккредитив; по замыслу он начинается, когда у двух сторон есть транзакционная потребность. Одна сторона запрашивает аккредитив, который должен быть предоставлен принимающей стороне.

Поскольку аккредитив представляет собой документ, полученный от банка или другого финансового учреждения, заявителю необходимо сотрудничать с кредитором для обеспечения аккредитива. Процесс аналогичен подаче заявки на получение кредита, при котором заявитель готовит и подает заявку (обычно это включает в себя договор купли-продажи, копию заказа на покупку или экспортного контракта и несколько других документов, в зависимости от банка-эмитента). Затем — опять же, как в кредит — заявитель ждет одобрения.

Процесс аналогичен подаче заявки на получение кредита, при котором заявитель готовит и подает заявку (обычно это включает в себя договор купли-продажи, копию заказа на покупку или экспортного контракта и несколько других документов, в зависимости от банка-эмитента). Затем — опять же, как в кредит — заявитель ждет одобрения.

Чтобы получить аккредитив, заявителям часто необходимо работать в определенном отделении банка, например, в отделе международной торговли или коммерческом подразделении. Как компания, подающая заявку на аккредитив, заявитель, скорее всего, заплатит комиссию за получение аккредитива (часто это процент от суммы, на которую рассчитан аккредитив).

Предприятие, успешно получившее аккредитив, имеет подтверждение того, что финансовое учреждение соглашается гарантировать сумму сделки. Это устанавливает доверие к сделке, поскольку покупателю гарантируется, что он получит полную сумму сделки. Аккредитивы могут быть переводными, в зависимости от банка или финансового учреждения, в котором был получен аккредитив.

Опять же, несмотря на то, что аккредитивы обычно используются для международной торговли, особенно для импорта и экспорта, предприятия также могут получать аккредитивы для внутренних операций.

Когда использовать аккредитив

Аккредитив может быть полезен и применим в нескольких ситуациях, но некоторые из них более распространены, чем другие. Как работает аккредитив в этих ситуациях?

Распространенным сценарием может быть бизнес, работающий с компанией за границей в рамках международной торговой сделки. Например, скажем, экспортер (продавец) в Соединенных Штатах хочет работать с импортером (покупателем) за границей. Две компании решают работать вместе и договариваются об условиях сделки, включая цену, сроки и дату поставки.Продавец запрашивает у покупателя аккредитив, чтобы гарантировать, что сделка будет завершена в полном объеме. Покупатель, получивший аккредитив, может помочь продавцу спокойно участвовать в сделке, особенно если он никогда раньше не работал с покупателем, независимо от того, что происходит с финансами другой стороны.

Другой распространенной ситуацией может быть коммерческая аренда. Например, скажем, арендатор и арендодатель договариваются об условиях коммерческой аренды, включая ежемесячную оплату. В этом случае арендодатель может попросить арендатора получить аккредитив, чтобы обеспечить покрытие арендной платы в случае, если арендатор не сможет заплатить.

Глоссарий основных терминов аккредитива

Процесс аккредитива прост по своей концепции, но в нем задействовано несколько ключевых терминов.

Заявитель : Сторона сделки, запрашивающая аккредитив в банке или финансовом учреждении. Это заказчик или покупатель

Бенефициар : Сторона в сделке, которая может получить платеж на основании условий аккредитива.Это продавец и сторона, которая просит покупателя получить аккредитив

.

Банк-эмитент : Финансовое учреждение, которое рассматривает и утверждает заявителя на аккредитив и удерживает средства, задействованные в транзакции

Негоциирующий банк: Финансовое учреждение, которое работает на стороне бенефициара по сделке и платит бенефициару в случае дефолта. Они поддерживают связь с банком-эмитентом

Авизующий банк: Финансовое учреждение, которое получает аккредитив и информирует бенефициара, когда банк заявителя утверждает аккредитив

Подтверждающий банк : Финансовое учреждение, гарантирующее платеж получателю

Посредник : третья сторона, которая может помочь заявителям и бенефициарам разобраться в деталях аккредитива

Важно отметить, что иногда некоторые из этих банков берут на себя несколько ролей в одной транзакции.

Аккредитив имеет различные преимущества и ограничения, с которыми вам следует ознакомиться перед его получением.

Преимущества и ограничения аккредитива

Предприятиям с обеих сторон сделки следует рассмотреть несколько преимуществ и несколько потенциальных недостатков аккредитива, прежде чем начинать процесс его получения.

Преимущества | Ограничения |

|

|

Имея представление о преимуществах и ограничениях аккредитива, вы сможете определить, будет ли тот или иной тип аккредитива лучшим вариантом для вашей ситуации.

Виды аккредитивов

Существует несколько типов аккредитивов со своими преимуществами и соображениями. Некоторые из них более распространены, чем другие, и некоторые типы аккредитивов полезны для уникальных сценариев.

● Коммерческий аккредитив: Участие в коммерческих сделках, часто в международных торговых сделках. Банк производит прямой платеж получателю в этом случае

Банк производит прямой платеж получателю в этом случае

● Резервный аккредитив: Вторичный способ оплаты, при котором банк платит бенефициару, если он может доказать, что не получил то, что было обещано продавцом

● Револьверный аккредитив: Используется для серии платежей, когда две стороны планируют совершить несколько сделок вместе

● Туристический аккредитив: Банк-эмитент гарантирует выполнение других аккредитивов, подписанных в определенных иностранных банках

● Подтвержденный аккредитив: Обычно указывается, что банк продавца гарантирует, что продавец получит платеж в случае неисполнения обязательств как покупателем, так и его банком-эмитентом

После того, как вы поймете, что такое различные типы аккредитивов и как они работают, вы сможете лучше понять, может ли ваш бизнес извлечь выгоду из запроса или получения аккредитива в будущем.

Почему мой бизнес должен использовать аккредитив?

Аккредитивы могут выступать в качестве незаменимых инструментов для гарантии оплаты покупателям и продавцам во многих ситуациях как в международной торговле, так и во внутренних сделках. Это не только облегчает процесс оплаты в сделках со сложными деталями, такими как международное право, но также помогает строить и укреплять отношения между новыми поставщиками, которые только начинают вести совместный бизнес.

First Republic Bank предлагает резервные аккредитивы, чтобы обеспечить спокойствие всем сторонам перед ключевыми финансовыми операциями, такими как подписание нового договора аренды или получение кредита на строительство или бизнес-кредита.Рассмотрите возможность использования аккредитива, чтобы гарантировать, что проекты не задерживаются из-за проблем с кредитом.

Международные банковские операции | IBC Bank Международные аккредитивы

Увеличение упрощения процедур торговли между многими разными странами позволило США расширить свои деловые операции с другими странами и наоборот. В IBC Bank мы помогаем вам облегчить ваше участие в торговле, предлагая аккредитивы (аккредитивы). Независимо от того, ведете ли вы бизнес с иностранной или отечественной компанией, аккредитивы являются одним из наиболее важных и надежных финансовых инструментов, доступных для вашей торговли.Самое главное, аккредитив помогает снизить риск ваших торговых операций с иностранными физическими лицами или корпорациями.

В IBC Bank мы помогаем вам облегчить ваше участие в торговле, предлагая аккредитивы (аккредитивы). Независимо от того, ведете ли вы бизнес с иностранной или отечественной компанией, аккредитивы являются одним из наиболее важных и надежных финансовых инструментов, доступных для вашей торговли.Самое главное, аккредитив помогает снизить риск ваших торговых операций с иностранными физическими лицами или корпорациями.В IBC Bank у нас есть различные аккредитивы в соответствии с вашими потребностями:

- Импортные или внутренние аккредитивы — гарантия платежа местному или иностранному поставщику от имени импортера. Использование этого типа инструмента переводит финансовое обязательство от клиента к банку.

- Экспортные аккредитивы — облегчают международную торговлю для экспортеров, предлагая им высокий уровень безопасности, заявляя, что им будут платить за их товары или услуги.Это помогает экспортеру расширять свои деловые возможности на международном уровне, сводя к минимуму риски.

- Резервные аккредитивы — , выданные от имени клиента для облегчения заключения договоров с другими лицами. IBC Bank предоставляет гарантии того, что клиент выполнит условия договора с бенефициаром. Резервный аккредитив также обычно используется для подтверждения кредитоспособности клиента.

В дополнение к нашим аккредитивам мы также предлагаем документарные инкассо.В IBC Bank мы будем выступать в качестве посредника для сбора платежей в обмен на передачу документов, подтверждающих право собственности на товары. Это альтернатива аккредитиву.

Чтобы иметь право на получение услуг по аккредитиву, вы должны быть держателем депозитного или ссудного счета IBC.

Если вы хотите загрузить заявку на аккредитив, пожалуйста, нажмите на соответствующую ссылку ниже:Для получения дополнительной информации свяжитесь с отделом аккредитивов IBC Bank, посетив ближайшее отделение IBC или позвонив по телефону (956) 722-7611, добавочный номер 26234 или 26520, и/или по электронной почте [email protected].

SEC.gov | Порог частоты запросов превысил

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от незадекларированных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов, выходящих за рамки приемлемой политики, и будет управляться до тех пор, пока не будут предприняты действия по объявлению вашего трафика.

Пожалуйста, заявите о своем трафике, обновив свой пользовательский агент, включив в него информацию о компании.

Рекомендации по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите страницу sec.gov/developer. Вы также можете подписаться на получение по электронной почте обновлений программы открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу opendata@sec. gov.

gov.

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес, проявленный к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.5dfd733e.1641570328.6e1002ee

Дополнительная информация

Политика безопасности Интернета

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и для обеспечения того, чтобы общедоступные услуги оставались доступными для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузить или изменить информацию или иным образом нанести ущерб, включая попытки отказать в обслуживании пользователям.

Несанкционированные попытки загрузки информации и/или изменения информации в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях от 1986 года и Законом о защите национальной информационной инфраструктуры от 1996 года (см. S.C. §§ 1001 и 1030).

S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не повлияет на способность других получать доступ к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, отправляющие чрезмерные запросы. Текущие правила ограничивают количество пользователей до 10 запросов в секунду, независимо от количества компьютеров, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адресов могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерных автоматических поисков на SEC.gov и не предназначена и не ожидается, что она повлияет на отдельных лиц, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы обеспечить эффективную работу веб-сайта и его доступность для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Мультибанковские аккредитивы | Департамент финансовых услуг

Управление главного юрисконсульта опубликовало следующее неофициальное заключение от 27 ноября 2000 г., отражающее позицию Департамента страхования штата Нью-Йорк.

Re: Мультибанковские аккредитивы

Представлен вопрос:

Приемлем ли для Департамента аккредитив, если имеется резервная кредитная поддержка от более чем одного банка?

Вывод:

Аккредитив, предусматривающий резервную кредитную поддержку от более чем одного банка, может быть приемлемым при условии, что аккредитив («аккредитив») соответствует N.Ю. Комп. Коды R. и рег. синица 11 Часть 79 (1995) (Правило 133).

Факты:

В некоторых случаях требуется более одного банка для выдачи аккредитивов для покрытия всего переданного обязательства, принятого перестраховщиком. Существует несколько способов участия нескольких банков. Первый вариант («множественный аккредитив») требует, чтобы перестраховщик обратился к нескольким банкам и организовал несколько отдельных аккредитивов, каждый из которых выпускается отдельно банками-эмитентами.Второй вариант («аккредитив с лицевой стороной») включает один аккредитив, выпущенный банком. Однако банк продает другим банкам неразделенные доли в своих обязательствах по кредиту. Выставочный банк несет прямую ответственность перед бенефициаром за всю сумму кредита, независимо от суммы участия. Бенефициар имеет платежные права только в отношении переднего банка и не имеет никаких платежных прав в отношении банков-участников.

Третий вариант («синдицированный аккредитив») является предметом настоящего расследования.По синдицированному аккредитиву перестраховщик заключает договор с группой банков («банки-эмитенты») и банком-агентом («агентом»), который является одним из банков-эмитентов. Каждый банк-эмитент, включая агента, будет квалифицированным банком по смыслу Раздела 79.1(e) Положения 133 (NY Comp. Codes R. & Regs. tit. 11 § 79.1(e) (1995)). Во всех других отношениях аккредитив будет соответствовать требованиям Положения 133.

Каждый банк-эмитент, включая агента, будет квалифицированным банком по смыслу Раздела 79.1(e) Положения 133 (NY Comp. Codes R. & Regs. tit. 11 § 79.1(e) (1995)). Во всех других отношениях аккредитив будет соответствовать требованиям Положения 133.

Рисунок бенефициара синдицированного аккредитива должен быть представлен только агенту, который затем уведомляет другие банки-эмитенты о розыгрыше и направляет всю документацию другим банкам.Каждый банк-эмитент соглашается доставить свою часть каждого соответствующего розыгрыша агенту, который, в свою очередь, доставляет средства бенефициару. Платеж бенефициару обычно производится в тот же день, что и розыгрыш, или, если розыгрыш производится в конце дня, на следующий день.

В соответствии с синдицированным аккредитивом каждый банк-эмитент по отдельности, а не совместно, обязан выплатить свой определенный процент от общей суммы в долларах каждого заимствования, сделанного бенефициаром. График, содержащий соответствующий процент каждого банка-эмитента от общей суммы обязательств, указан в аккредитиве. Неспособность какого-либо банка-эмитента оплатить свою соответствующую часть синдицированного аккредитива не освобождает другие банки от обязательства финансировать свои соответствующие части. В случае невыполнения агентом своих обязательств бенефициар может обратиться за помощью к другим банкам-эмитентам.

Неспособность какого-либо банка-эмитента оплатить свою соответствующую часть синдицированного аккредитива не освобождает другие банки от обязательства финансировать свои соответствующие части. В случае невыполнения агентом своих обязательств бенефициар может обратиться за помощью к другим банкам-эмитентам.

Синдицированный аккредитив имеет ряд преимуществ по сравнению с другими мультибанковскими аккредитивами. Перестраховщику проще и быстрее организовать, чем несколько аккредитивов, потому что представление осуществляется только в один банк от имени нескольких банков. Синдицированный аккредитив также менее затратен для банков и бенефициаров, с более низкими капитальными затратами, чем аккредитивы с внешним видом, и более низкими административными расходами, чем несколько аккредитивов.Диверсификация кредитного риска для бенефициаров лучше, чем у подставных аккредитивов, с меньшим административным бременем, чем при наличии нескольких аккредитивов.

Обсуждение:

Предполагая, что синдицированный аккредитив соответствует Положению 79 во всех аспектах и что банк-агент является квалифицированным банком, который выпускает синдицированный аккредитив, в положении нет ничего, что препятствовало бы использованию синдицированного аккредитива, как описано в настоящем документе. Соответственно, синдицированный аккредитив был бы приемлем для Департамента.

Соответственно, синдицированный аккредитив был бы приемлем для Департамента.

Для получения дополнительной информации вы можете связаться с надзирающим прокурором Полом А. Цукерманом в офисе города Нью-Йорка.

аккредитивов | Калифорнийский банк и траст

Резервные аккредитивы

Резервный аккредитив представляет собой обязательство California Bank & Trust перед бенефициаром аккредитива. Ожидается, что основной контракт или сделка между заявителем и бенефициаром будут завершены в соответствии с договоренностью, а резервный аккредитив не будет выставлен.Наоборот, если заявитель аккредитива не выполняет свои обязательства, бенефициар имеет право использовать средства, а California Bank & Trust, как гарант заявителя, обязан произвести оплату по аккредитиву.

Резервный аккредитив может использоваться для многих целей, в том числе в качестве гарантийных обязательств, гарантийных обязательств или для поддержки кредитов или неоплаченных счетов, выставленных при покупках с открытым счетом, при этом CB&T выступает в качестве гаранта в ваших внутренних или международных проектах или транзакциях.

Наша международная банковская группа предлагает опытный профессиональный опыт в создании даже самых сложных аккредитивов и будет работать с вами, чтобы защитить ваши интересы, гарантируя, что надлежащая терминология и меры безопасности включены, а условия аккредитива отражают переговоры всех сторон.

Импортные аккредитивы

Импортный аккредитив, необходимый для любого бизнеса, приобретающего товары за границей, помогает ускорить международные торговые операции и гарантирует, что продавцам будут производиться безопасные платежи.Импортный аккредитив — это условное обязательство по оплате вашего счета. Это гарантирует, что ваш продавец получит оплату только после того, как он выполнит все свои отгрузочные и документальные обязательства. Продавец получает гарантию того, что CB&T как ваш банкир заплатит ему, как только он представит необходимые документы и выполнит условия аккредитива.

California Bank & Trust может помочь структурировать ваши аккредитивы в соответствии с условиями, о которых вы договорились с вашим поставщиком и которые подлежат оплате в США. долларов США или иностранной валюты. Оплата может быть произведена при предъявлении документов, указанных в аккредитиве (по предъявлению), или в будущем после предоставления документов (использование или отсрочка).

долларов США или иностранной валюты. Оплата может быть произведена при предъявлении документов, указанных в аккредитиве (по предъявлению), или в будущем после предоставления документов (использование или отсрочка).

Экспортные аккредитивы

Необходимый для любого бизнеса, который продает товары за границу, экспортный аккредитив помогает ускорить международные транзакции и гарантирует, что продавцы будут получать платежи надежно. Экспортный аккредитив чаще всего выдается иностранным банком, банком фирмы, которая покупает ваши товары и услуги.Этот банк обязуется заплатить вам, продавцу, когда вы выполнили документальные условия, указанные в аккредитиве.

Если вы являетесь бенефициаром экспортного аккредитива, мы поможем вам выполнить условия аккредитива, чтобы вы получили полную оплату в оговоренный срок. Наши опытные международные банковские специалисты проведут вас через весь процесс, помогут правильно подготовить необходимые документы, чтобы вы могли быстро получить своевременный платеж, поскольку это имеет решающее значение для вашего денежного потока.

Коллекция документальных фильмов

Если вы экспортируете товары и услуги, позвольте экспертам-банкирам из California Bank & Trust выступать в качестве посредников между вами и вашими торговыми партнерами через наши услуги по сбору документов. При таком способе оплаты мы работаем от имени вас, экспортера, представляя коллекционные предметы через банк покупателя для оплаты вашим заказчиком (покупателем). Банк-инкассатор не выдаст ваши документы покупателю до тех пор, пока не будет произведен платеж за (D/P) или пока тратта не будет принята покупателем (покупателем).

Мы предоставляем услуги по инкассо (и «чистые» инкассо, черновики без документов) через два наиболее распространенных типа инкассо:

- Документы против платежа (D/P): импортер/покупатель должен заплатить, прежде чем он сможет получить отгрузочные документы.

- Документы против акцепта (D/A): покупатель должен принять тратту на использование (время) до получения отгрузочных документов.

Акцепт тратты – это обещание импортера заплатить по истечении срока.

Акцепт тратты – это обещание импортера заплатить по истечении срока.

Документарное инкассо следует использовать в ситуациях, когда между покупателем и продавцом существуют доверительные отношения. При документарном инкассо банки выступают в качестве посредников между покупателем и продавцом в обмен на правоустанавливающие документы и оплату. Нет гарантии платежа или обязательства банка по оплате, как в случае с аккредитивом.

аккредитивов | Огайо и Пенсильвания

Аккредитив — это банковская гарантия платежа до установленной суммы. В письме бенефициару обещается, что First Commonwealth Bank возьмет на себя ответственность за долг или продажу при условии соблюдения всех условий, изложенных в письме.Двумя основными типами аккредитивов являются документарные аккредитивы и резервные аккредитивы.

Документарные аккредитивы

Документарные аккредитивы обычно используются в международных коммерческих сделках. Письмо гарантирует оплату при условии соблюдения условий кредита. Для новых отношений с поставщиками документарный аккредитив снижает риск доставки запасов в другую страну или из другой страны поставщику, с которым вы еще не полностью установили отношения.Если вы хотите импортировать или экспортировать товары, может потребоваться документарный аккредитив.

Для новых отношений с поставщиками документарный аккредитив снижает риск доставки запасов в другую страну или из другой страны поставщику, с которым вы еще не полностью установили отношения.Если вы хотите импортировать или экспортировать товары, может потребоваться документарный аккредитив.

Резервные аккредитивы

Резервные аккредитивы гарантируют выполнение договорных обязательств перед третьей стороной. Если непредвиденные обстоятельства препятствуют выполнению контракта, First Commonwealth Bank гарантирует оплату, тем самым устраняя риск для третьей стороны. Во многих случаях государственные учреждения, желающие нанять компанию для выполнения строительных или других работ, требуют наличия резервного аккредитива.

Как партнер в развитии вашего бизнеса, мы будем работать, чтобы определить ваши потребности и цели, чтобы разработать лучший аккредитив или план финансирования, чтобы ваш бизнес развивался.

Преимущества аккредитива

- Передача части риска от продавца или третьего лица банку

- Часто их легче получить, чем облигации или другие типы гарантий

- Сборы часто меньше, чем сборы, связанные с облигациями и другими типами гарантий

Процесс аккредитива

- Применяются стандартные правила андеррайтинга, включая всю финансовую документацию

- Если возможно, получатель должен предоставить нам образец письма, чтобы показать, что ему требуется, и это должно быть предоставлено во время подачи заявки

- Если у получателя нет образца письма, нам потребуется следующая информация на момент подачи заявления

- какой тип аккредитива требуется

- имя и адрес получателя

- основное контактное лицо получателя, включая номер телефона

Начало работы

Какими бы ни были ваше стратегическое направление и цели, вы можете быть уверены, что мы поможем вам найти финансовые решения, которые наилучшим образом соответствуют потребностям вашей компании. Свяжитесь с нами, чтобы начать.

Свяжитесь с нами, чтобы начать.

Назначить встречу

Дополнительные ресурсы для вашего бизнеса

Аккредитивы, разработанные с наилучшей структурой для вас, являются лишь одним из многих решений, которые мы можем предложить для вашего бизнеса. Ознакомьтесь с приведенными ниже ресурсами и свяжитесь с нами в любое время, чтобы узнать больше и оставаться на связи с нами в LinkedIn.

Как избежать кражи личных данных — Загрузите наше краткое руководство для получения информации о том, как защитить себя и свой бизнес от кражи личных данных

Инструменты для эффективного управления денежными потоками – Решения для управления денежными средствами необходимы для управления денежными потоками.С правильными стратегиями вы можете эффективно позиционировать свои финансы таким образом, чтобы позволить вам расти. Посмотрите, как могут помочь наши решения для управления финансами.

Консультации по льготам – Стоимость вознаграждений работникам часто является второй по величине статьей расходов для бизнеса. Наша команда консультантов по преимуществам будет рада связаться с вами, чтобы убедиться, что вы получаете максимальную отдачу от этих инвестиций

Наша команда консультантов по преимуществам будет рада связаться с вами, чтобы убедиться, что вы получаете максимальную отдачу от этих инвестиций

Аккредитив — Руководство по типам, процесс, пример

Проще говоря, аккредитив — это часть документа, который служит инструкцией по гарантированному платежу от покупателя к продавцу.Аккредитив, также известный как документарный аккредитив, выдается банком и действует как обещание своевременной оплаты продавцу.

Если покупатель предположительно не выполняет свое надлежащее обязательство, то банк платит продавцу от имени покупателя, который, в свою очередь, возвращает деньги банку. Это краткое изложение процесса аккредитива.

Типы аккредитивов

В основном существует четыре типа аккредитивов.

- Отзывный аккредитив

- Револьверный аккредитив

- Резервный аккредитив

- Безотзывный аккредитив

Аккредитив PDF можно легко найти в Интернете, что помогает различать каждый тип.

Как работает аккредитив?

Процесс аккредитива включает в себя определенные этапы, которые необходимо выполнить:

- Покупатель должен сначала обратиться в банк и запросить выдачу письма

- Авизирующий банк, как правило, международный банк от имени продавца кто получит образец аккредитива, отправленный банком покупателя. Работа авизующего банка заключается в аутентификации и проверке информации в аккредитиве

- . После аутентификации авизующий банк продолжает заверять продавца в том, что его деньги будут обработаны, поскольку теперь речь идет о сделке, которая будет принята заинтересованным лицом

- После того, как купленные товары будут отправлены покупателем, продавец получает посадочную накладную за то, что он экспортировал купленные товары на

- Отсюда банки берут на себя ответственность, так как посадочная накладная отправляется в банк за плату переговоров, которые, в свою очередь, проверяют экспортируемые товары и, наконец, после проверки оплачивают

- Отгрузочные документы затем передаются банку-эмитенту, и банк-номинант составляет

- Банк-эмитент раскрывает все документы покупателю и согласование всех документов, приведение их в порядок по информации покупателя; купленные товары:

- Наконец, покупатель производит платеж банку-эмитенту, который, в свою очередь, направляет платеж негоциационному банку.

Как правило, аккредитив поддерживает продавца или бенефициара в соглашении об обмене, в котором банк должен убедиться, что продавец получит сумму либо от покупателя, либо от самого банка-эмитента. Этот аккредитив также помогает покупателю в определенных случаях, например, когда покупатель производит платеж продавцу за заказ, а продавец не доставляет заказ вовремя. В такой ситуации с помощью аккредитива покупателю будут выплачены деньги, которые он или она потратили.Следовательно, таким образом, покупатель получит возмещение.

Когда покупатель получит платеж, платеж будет являться штрафом, понесенным продавцом или бенефициаром, который не доставил партию товара вовремя.

С помощью этой суммы возврата покупатель может совершить покупку у другой стороны.

Банк, выдающий аккредитив, должен быть постоянным банкиром открывателя и также должен быть известен бенефициару.

Зарубежный аккредитив всегда должен быть отправлен через индийский банк, желательно, чтобы он был подтвержден.

Физическое лицо должно проверить банковские сборы, будь то счет открытия или счет получателя. Как правило, покупатель и продавец должны оплатить банковские сборы в соответствующих странах, которые включают сборы за подтверждение аккредитива. В аккредитиве должны быть указаны расходы, понесенные за счет заявителя и за счет бенефициара.

Физическое лицо должно проверить, оплачен ли фрахт заранее или заплатить в соответствии с договором.

Преимущества аккредитива

- Аккредитив дает торговым партнерам возможность заключать сделки с неизвестными партнерами или во вновь налаженной торговле. Он помогает быстро расширять свой бизнес в новых регионах.

- Аккредитив является более безопасным для продавца или экспортера в случае банкротства покупателя или импортера. Поскольку кредитоспособность импортера передается банку-эмитенту, банк должен выплатить сумму, согласованную в аккредитиве. Таким образом, аккредитив изолирует экспортера от бизнеса импортера.

Его также можно настроить от одной транзакции к другой с одними и теми же торговыми партнерами.

Его также можно настроить от одной транзакции к другой с одними и теми же торговыми партнерами. - В случае возникновения разногласий между торговыми партнерами учет по аккредитиву позволяет экспортеру отозвать средства в соответствии с соглашением по аккредитиву и разрешить споры позже. Право бенефициара на полную сумму

- описано во фразе «плати сейчас, судись потом в судах».

Недостатки:

- Аккредитив увеличивает стоимость услуг Банки взимают комиссию за предоставление этой услуги, и она может резко возрасти, если стороны захотят добавить некоторые дополнительные функции

- Аккредитив представляет собой материальную Риск мошенничества для банка. Банк будет платить экспортеру после просмотра товаросопроводительных документов, а не фактического качества товара.Споры могут возникнуть, если качество отличается от того, что было согласовано.

- Жизненный цикл аккредитива имеет срок годности, а значит, у экспортера есть срок, в течение которого он должен будет поставить товар любым способом.

п.

п. За выдачу банковской гарантии принципал уплачивает гаранту вознаграждение.

За выдачу банковской гарантии принципал уплачивает гаранту вознаграждение. е. произвести оплату документов до установленной даты платежа.

е. произвести оплату документов до установленной даты платежа.

д.

д.

Акцепт тратты – это обещание импортера заплатить по истечении срока.

Акцепт тратты – это обещание импортера заплатить по истечении срока.

Его также можно настроить от одной транзакции к другой с одними и теми же торговыми партнерами.

Его также можно настроить от одной транзакции к другой с одними и теми же торговыми партнерами.