Типичные ошибки при составлении бухгалтерского баланса | Статьи компании «РосКо»

Бухгалтерский баланс является основным источником информации об имущественном положении организации. Рассмотрим ошибки, которые чаще всего допускаются при его составлении.

Строка 110 «Нематериальные активы»

Иногда бухгалтер некорректно классифицирует активы как НМА. В частности, в качестве таковых учитываются неисключительные права на программы для ЭВМ, расходы на НИОКР. Для признания в составе НМА такие активы не отвечают требованиям п. п. 3 и 4 ПБУ 14/2000 «Учет нематериальных активов», а именно не являются исключительными правами организации, подтверждаемыми надлежаще оформленными документами (патентами, свидетельствами, другими охранными документами, договором уступки (приобретения) патента, товарного знака и т.п.). Как правило, расходы на неисключительные права на программы для ЭВМ отражаются по строке 216 «Расходы будущих периодов», расходы на НИОКР — по строке 150 «Прочие внеоборотные активы» или по отдельной дополнительно введенной строке баланса.

Строка 120 «Основные средства»

Встречаются случаи, когда в балансе отражается увеличение стоимости ОС, произведенное при переоценке активов, для целей залога. В то же время определение рыночной стоимости объектов для целей залога не является переоценкой объектов для целей бухгалтерского учета и проводится в порядке, отличном от правил, предусмотренных п. 15 ПБУ 6/01 «Учет основных средств». В частности, при залоге определение рыночной стоимости производится обычно не для всех объектов, входящих в однородную группу объектов ОС и в течение отчетного года. Результаты оценки ОС, произведенной для целей залога, не подлежат отражению в бухгалтерском учете и отчетности, а также не формируют налоговую базу по прибыли.

Строка 130 «Незавершенное строительство»

При строительстве объекта ОС в составе показателя «Незавершенное строительство» иногда отражаются выданные поставщикам авансы. Напомним, что ранее такая возможность была предусмотрена п. 2.5 Инструкции о порядке заполнения форм годовой бухгалтерской отчетности, утвержденной Приказом Минфина России от 12.11.1996 N 97 (утратила силу с 1 января 2000 г.). В настоящее время бухгалтеру следует руководствоваться п. 42 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н, и п. 3 ПБУ 10/99 «Расходы организации». Суммы авансов, выданных организацией в связи с осуществлением капитальных вложений, в балансе подлежат отражению в обычном порядке, т.е. в составе дебиторской задолженности.

2.5 Инструкции о порядке заполнения форм годовой бухгалтерской отчетности, утвержденной Приказом Минфина России от 12.11.1996 N 97 (утратила силу с 1 января 2000 г.). В настоящее время бухгалтеру следует руководствоваться п. 42 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н, и п. 3 ПБУ 10/99 «Расходы организации». Суммы авансов, выданных организацией в связи с осуществлением капитальных вложений, в балансе подлежат отражению в обычном порядке, т.е. в составе дебиторской задолженности.

Достаточно часто бухгалтер отражает по строке 130 «Незавершенное строительство» баланса объекты ОС, готовые к использованию, но не введенные в эксплуатацию. Напомним, что с 1 января 2006 г. изменились условия для принятия актива к бухгалтерскому учету в качестве ОС. В частности, формулировка п. 4 ПБУ 6/01 «Учет основных средств» «использование в производстве продукции…» изменена на «объект предназначен для использования в производстве продукции.

Финансовые вложения (строки 140 и 250)

Выданные организацией беспроцентные кредиты и займы, полученные беспроцентные (бездисконтные) векселя нередко отражают в составе финансовых вложений. Однако для признания актива в качестве финансового вложения помимо всего прочего необходимо, чтобы этот актив мог приносить организации экономические выгоды (доход) в будущем в виде процентов, дивидендов либо прироста их стоимости (п. 2 ПБУ 19/02 «Учет финансовых вложений»). Подобные активы подлежат отражению в составе дебиторской задолженности.

При наличии признаков обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, организацией порой не проводится проверка на обесценение таких активов. Например, по акциям какого-нибудь завода, не котирующимся на бирже, по которым организация ни разу не получала дивиденды или их размер был символическим за весь период владения, — 15 лет. В соответствии с п. п. 37 и 38 ПБУ 19/02 «Учет финансовых вложений» проведение такой проверки является обязанностью, а не правом организации. Невыполнение предусмотренной процедуры часто приводит к завышению стоимостного показателя таких финансовых вложений и, как следствие, финансового результата организации.

Например, по акциям какого-нибудь завода, не котирующимся на бирже, по которым организация ни разу не получала дивиденды или их размер был символическим за весь период владения, — 15 лет. В соответствии с п. п. 37 и 38 ПБУ 19/02 «Учет финансовых вложений» проведение такой проверки является обязанностью, а не правом организации. Невыполнение предусмотренной процедуры часто приводит к завышению стоимостного показателя таких финансовых вложений и, как следствие, финансового результата организации.

Строка 145 «Отложенные налоговые активы»

В составе дебиторской задолженности часто бывает отражена имеющаяся на конец отчетного периода переплата по налогу на прибыль организаций. На основании п. п. 11, 14 ПБУ 18/02 «Учет расчетов по налогу на прибыль» излишне уплаченный налог, сумма которого не возвращена в организацию, формирует вычитаемую временную разницу, следовательно, подлежит отражению по строке 145 «Отложенные налоговые активы» бухгалтерского баланса.

Строка 210 «Запасы»

Еще одна ошибка — готовая продукция отражается в бухгалтерском балансе по нормативной (плановой) производственной себестоимости. Такая ситуация имеет место, например, когда в организации не налажен надлежащий учет себестоимости готовой продукции. Как следствие, отклонения фактической себестоимости от плановой (нормативной) списываются на финансовый результат в полном объеме в конце каждого месяца вне зависимости от реализации единиц самой продукции. Напомним, что независимо от метода определения учетных цен общая стоимость готовой продукции (учетная стоимость плюс отклонения) должна равняться фактической производственной себестоимости этой продукции (п. 206 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н).

Дебиторская задолженность (строки 230, 240) и строка 620 «Кредиторская задолженность»

По отдельным видам задолженности бухгалтером неправомерно производится зачет дебиторских и кредиторских обязательств. Например, достаточно часто в балансе свернуто отражается итоговое сальдо по счету 76 «Расчеты с разными кредиторами и дебиторами», хотя по аналитике проходит масса контрагентов, каждый из которых в отдельности имеет дебетовое или кредитовое сальдо. Это противоречит положениям законодательства по бухгалтерскому учету, запрещающим зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен правилами, установленными нормативными актами.

Например, достаточно часто в балансе свернуто отражается итоговое сальдо по счету 76 «Расчеты с разными кредиторами и дебиторами», хотя по аналитике проходит масса контрагентов, каждый из которых в отдельности имеет дебетовое или кредитовое сальдо. Это противоречит положениям законодательства по бухгалтерскому учету, запрещающим зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен правилами, установленными нормативными актами.

Еще один пример — занижена величина задолженности из-за некорректного отражения в учете НДС с авансов полученных. А именно, начисление НДС по авансам в бухгалтерском учете записью: Д-т 62, субсчет «Авансы полученные», К-т 68, субсчет «НДС» приводит к тому, что величина авансов полученных показывается по строке 620 «Кредиторская задолженность» за минусом начисленного НДС. Во избежание такой ситуации организация может использовать для отражения НДС с авансов счет 76 «Расчеты с разными кредиторами и дебиторами» с отражением итоговой величины налога в составе прочих оборотных активов бухгалтерского баланса.

Встречаются обратные случаи, когда авансовые платежи по контрагенту (договору, поставке) бухгалтер забывает закрыть в момент исполнения обязательств по договору. В результате возникает ситуация, когда по состоянию на отчетную дату одновременно числится задолженность по авансам и долг по оплате выполненных договорных обязательств.

На практике нередко в составе дебиторской или кредиторской задолженности числится задолженность с истекшим сроком исковой давности. Напомним, что задолженность, по которой срок исковой давности истек, списывается по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относится соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации.

Строка 260 «Денежные средства»

По строке 260 «Денежные средства» баланса бухгалтер порой отражает стоимость денежных документов. Несмотря на то что в бухгалтерском учете информация о денежных документах отражается на субсчете 3 «Денежные документы» счета 50 «Касса», информацию о таких активах лучше представлять в бухгалтерской отчетности в составе прочих оборотных активов.

Несмотря на то что в бухгалтерском учете информация о денежных документах отражается на субсчете 3 «Денежные документы» счета 50 «Касса», информацию о таких активах лучше представлять в бухгалтерской отчетности в составе прочих оборотных активов.

Встречается, что остатки по депозитным счетам, учитываемым на счете 55 «Специальные счета в банках», ошибочно показаны в бухгалтерском балансе в составе денежных средств. Поскольку размещение денежных средств на депозитном счете предусматривает начисление банком процентов, то информация о таких активах подлежит отражению в качестве финансовых вложений по строке 140 или 250 баланса в зависимости от срока, на который открыт депозитный счет (п. 2 ПБУ 19/02 «Учет финансовых вложений»).

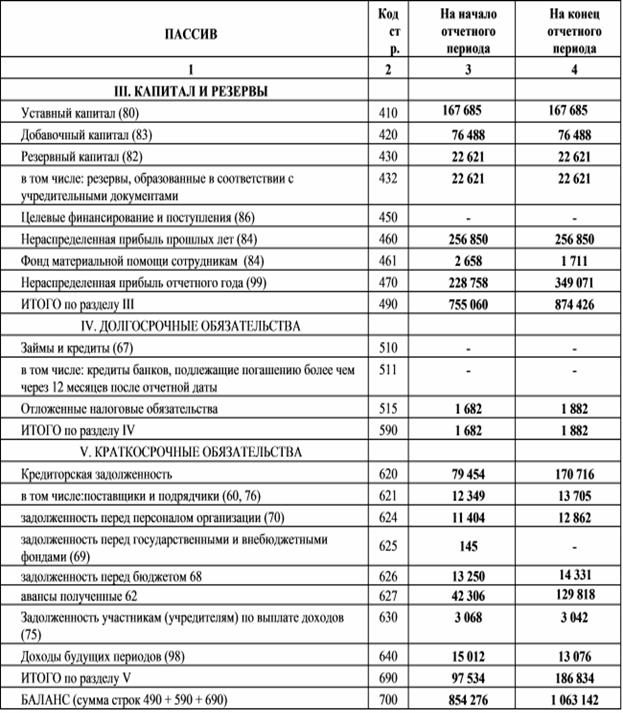

Строка 410 «Уставный капитал»

Нередко величина уставного капитала, отраженная в бухгалтерском балансе, не соответствует учредительным документам. Такая ошибка, как правило, объясняется тем, что бухгалтер формирует уставный капитал по моменту его оплаты. Например, при принятии решения об увеличении уставного капитала и внесении имущества до момента регистрации изменений в учредительные документы в балансе внесенные суммы отражаются в составе уставного капитала, а не в составе прочей кредиторской задолженности. Напомним, что в бухгалтерском балансе отражается величина уставного капитала, зарегистрированная в учредительных документах.

Например, при принятии решения об увеличении уставного капитала и внесении имущества до момента регистрации изменений в учредительные документы в балансе внесенные суммы отражаются в составе уставного капитала, а не в составе прочей кредиторской задолженности. Напомним, что в бухгалтерском балансе отражается величина уставного капитала, зарегистрированная в учредительных документах.

В бухгалтерской отчетности зачастую не раскрывается информация о номинальной стоимости выкупленных у акционеров акций. Как правило, выкупная стоимость акций отличается от их номинала. Кроме того, организация может нести дополнительные расходы, непосредственно связанные с выкупом (услуги оценщиков, объявления в СМИ и пр.). В отсутствие прописанного в законодательстве по бухгалтерскому учету порядка отражения таких операций бухгалтер руководствуется Инструкцией по применению Плана счетов, устанавливающей, что в бухгалтерском учете по дебету счета 81 «Собственные акции (доли)» делается запись на сумму фактических затрат.

Строка 420 «Добавочный капитал»

Достаточно распространена ошибка, когда сумма дооценки по выбывшим ОС в нарушение п. 15 ПБУ 6/01″Учет основных средств» не перенесена в состав нераспределенной прибыли (непокрытого убытка) организации. Такая ошибка объясняется ни столько забывчивостью бухгалтера, а сколько отсутствием аналитического учета по счету 83 «Добавочный капитал», обеспечивающего пообъектный учет результатов проводимых переоценок ОС. В итоге завышается показатель самого добавочного капитала и соответственно занижается нераспределенная прибыль (непокрытый убыток) бухгалтерского баланса организации.

Строка 430 «Резервный капитал»

Имеют место случаи, когда не принимаются во внимание положения устава, предусматривающего создание резервного фонда в организации (об этом просто забывают). Как следствие, в бухгалтерской отчетности резервный капитал не сформирован или сформирован не полностью. Напомним, что для АО предусмотрен обязательный порядок формирования резервного фонда, а именно в размере, предусмотренном уставом общества, но не менее 5% от его уставного капитала (п. 1 ст. 35 Закона об АО). Для ООО действует инициативный порядок — формирование в порядке и размерах, предусмотренных уставом общества (ст. 30 Закона об ООО). Описанная ситуация приводит к искажению показателей капитала: завышению нераспределенной прибыли (непокрытого убытка), занижению резервного капитала.

Строки 510 и 610 «Займы и кредиты»

В учетной политике организации на основании п. 6 ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» предусмотрен перевод долгосрочной задолженности в краткосрочную. В нарушение данного порядка бухгалтер порой забывает произвести такой перевод. Встречаются и обратные случаи, когда бухгалтер произвел перевод числящейся на конец отчетного периода задолженности, а учетной политикой он не предусмотрен. И в том, и в другом случае имеет место некорректное представление информации о числящихся на отчетную дату кредитах и займах исходя из сроков их погашения.

В нарушение данного порядка бухгалтер порой забывает произвести такой перевод. Встречаются и обратные случаи, когда бухгалтер произвел перевод числящейся на конец отчетного периода задолженности, а учетной политикой он не предусмотрен. И в том, и в другом случае имеет место некорректное представление информации о числящихся на отчетную дату кредитах и займах исходя из сроков их погашения.

«Финансовая газета. Региональный выпуск», 2008, N 7

А.Талаш К. э. н. ООО «РосКо»

как выданные авансы отражаются в бухгалтерском балансе (+ видео)

Как в «1С:Бухгалтерии 8» редакции 3.0 можно отражать выданные авансы в бухгалтерском балансе?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.88.28.

С 2021 года согласно пункту 45 ФСБУ 5/2019 «Запасы» (утв. приказом Минфина России от 15.11.2019 № 180н) в бухгалтерской (финансовой) отчетности необходимо раскрывать авансы, выданные в связи с приобретением запасов. Организация может принять решение о досрочном применении ФСБУ 5/2019.

Организация может принять решение о досрочном применении ФСБУ 5/2019.

Аналогичное требование есть в пункте 23 ФСБУ 26/2020 «Капитальные вложения» (утв. приказом Минфина России от 17.09.2020 № 204н вместе с ФСБУ 6/2020 «Основные средства»). ФСБУ 6/2020 и ФСБУ 26/2020 применяются, начиная с отчетности за 2022 год, но организация вправе применять указанные стандарты досрочно.

Начиная с версии 3.0.88 в «1С:Бухгалтерии 8 выданные авансы можно отражать в бухгалтерском балансе по разным строкам. Для этого в форме Учетная политика (раздел Главное — Настройки — Учетная политика) появился переключатель Авансы, выданные поставщикам, отражаются в балансе.

По умолчанию переключатель установлен в положение Одной строкой в дебиторской задолженности.

Для выполнения требований ФСБУ 5/2019 и ФСБУ 26/2020 переключатель следует установить в положение Отдельными строками по видам активов. В поле Применять с требуется указать период, начиная с отчетности за который будут действовать внесенные изменения.

Если выданные поставщикам авансы организация хочет отражать в балансе отдельными строками уже с отчетности за 2020 год, то для начала применения можно указать Декабрь 2020 г. (не обязательно начало 2020 гола).

В какую строку баланса будет включаться аванс, зависит от актива, который организация ожидает получить от поставщика.

После внесенных изменений в настройки учетной политики в карточке договора с поставщиком (раздел Справочники – Покупки и продажи — Договоры) появляется новая сворачиваемая группа Отражение в финансовой отчетности, где размещается с дополнительный реквизит Авансы, выданные по договору, отражаются в балансе как.

Указанный реквизит (далее — признак отражения авансов в балансе) может принимать одно из следующих значений:

- Запасы;

- Основные средства;

- Прочие активы;

- Дебиторская задолженность.

По умолчанию признак отражения авансов в балансе установлен в значение Дебиторская задолженность.

Если аванс выдан поставщику с целью приобретения основных средств, то следует установить значение признака Основные средства. Если для приобретения сырья, материалов или товаров для перепродажи — то значение Запасы. Значение Прочие активы указывается в случаях приобретения прочих других активов (например, прав на использование программного обеспечения).

Не обязательно устанавливать значение признака отражения авансов в балансе для каждого договора с поставщиком. Достаточно выполнить инвентаризацию расчетов с поставщиками на конец отчетного периода и проставить признак только для незакрытых выданных авансов.

Значение признака отражения авансов в балансе, установленное в карточке договора с поставщиком, определяет, в какую строку баланса включаются авансы, выданные по указанному договору, при автоматическом заполнении бухгалтерской (финансовой) отчетности:

- Основные средства – по строке 1190 «Прочие внеоборотные активы»;

- Запасы – по строке 1260 «Прочие оборотные активы»;

- Прочие активы – по строке 1260 «Прочие оборотные активы»;

- Дебиторская задолженность – по строке 1230 «Дебиторская задолженность».

Затраты в бухгалтерском балансе

Понятие затрат в бухгалтерском балансе

В классическом бухгалтерском балансе, затраты не отражаются, так как такой баланс состоит из показателей остатков по счетам бухгалтерского учета. Однако если составляется оборотный баланс, то есть данные берут не из остатков по счетам учета, а из оборотов за отчетный период, то в таком балансе можно увидеть показатель различных затрат.

Классификация затрат в оборотном бухгалтерском балансе

- Затраты на заработную плату. Данные затраты отражаются по кредиту счета 70 «Расчеты с персоналом по оплате труда». В течение отчетного периода, на данном счете накапливаются суммы по начисленной заработной плате, и данная сумма попадает в строку оборотного баланса «Кредиторская задолженность»

- Затраты на страховые взносы. Данные затраты отражаются по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению». В течение отчетного периода, на данном счете накапливаются суммы по начисленным взносам, которые, как правило, пропорциональны показателю начисленной заработной платы и данная сумма попадает в строку оборотного баланса «Кредиторская задолженность»

- Затраты на налоги.

Данные затраты отражаются по кредиту счета 68 «Расчеты с бюджетом». В течение отчетного периода, на данном счете накапливаются суммы по начисленным налогам, и данная сумма попадает в строку оборотного баланса «Кредиторская задолженность».

Данные затраты отражаются по кредиту счета 68 «Расчеты с бюджетом». В течение отчетного периода, на данном счете накапливаются суммы по начисленным налогам, и данная сумма попадает в строку оборотного баланса «Кредиторская задолженность». - Материальные затраты. Данные затраты отражаются по дебету счета 10 «Материалы». В течение отчетного периода на данном счете накапливаются суммы приобретенных материалов для производства продукции, и данная сумма попадает в строку оборотного баланса «Кредиторская задолженность». Если организация представляет собой торговое предприятие, то в данной строке будут отражаться обороты по счету 41 «Товары», а именно покупная стоимость товаров. В данном случае, имеется ввиду, что приобретенные товары были куплены у поставщиков в течение отчетного периода.

- Материальные затраты на производство и реализацию

- Данные затраты отражаются по кредиту счета 10 «Материалы». В течение отчетного периода на данном счете накапливаются суммы израсходованных материалов на производство продукции, и данная сумма попадает в строку оборотного баланса «Запасы».

Если организация представляет собой торговое предприятие, то в данной строке будут отражаться обороты по счету 41 «Товары», а именно себестоимость реализованных товаров.

Если организация представляет собой торговое предприятие, то в данной строке будут отражаться обороты по счету 41 «Товары», а именно себестоимость реализованных товаров. - Основные средства. Обороты по дебету счета 01 «Основные средства» отражаются в составе кредиторской задолженности предприятия, а именно в части той суммы, которая была уплачена поставщикам за объекты основных средств. Из данной суммы вычитается сумма накопленной амортизации за отчетный период, которая отражается оборотами по кредиту счета 02 «Амортизация основных средств».

- Нематериальные активы. Обороты по дебету счета 04 «Нематериальные активы» отражаются в составе кредиторской задолженности предприятия, а именно в части той суммы, которая была уплачена поставщикам за объекты нематериальных активов. Из данной суммы вычитается сумма накопленной амортизации за отчетный период, которая отражается оборотами по кредиту счета 05 «Амортизация нематериальных активов».

- Финансовые вложения. Приобретение финансовых вложений образует обороты по одноименному счету 58.

Данный показатель также отражается в составе кредиторской задолженности предприятия.

Данный показатель также отражается в составе кредиторской задолженности предприятия.

Замечание 1

Таким образом, суммируя обороты по счетам, можно составить затраты предприятия в оборотном бухгалтерском балансе.

| Строка бухгалтерского баланса | Код | Порядок расчета показателей граф 3 и 4 | ||

| I. ДОЛГОСРОЧНЫЕ АКТИВЫ | ||||

| Основные средства | 110 | Сальдо Д-т 01 — Сальдо К-т 02 | ||

| Нематериальные активы | 120 | Сальдо Д-т 04 — Сальдо К-т 05 | ||

| Доходные вложения в материальные активы | 130 | Строка 131 + Строка 132 + Строка 133 | ||

| в том числе: | ||||

| инвестиционная недвижимость | 131 | Сальдо Д-т 03-1 — Сальдо К-т 02 (в части инвестиционной недвижимости) | ||

| предметы финансовой аренды (лизинга) | 132 | Сальдо Д-т 03-2 — Сальдо К-т 02 (в части предметов финансовой аренды (лизинга) | ||

| прочие доходные вложения в материальные активы | 133 | Сальдо Д-т 03-3 — Сальдо К-т 02 (в части прочих доходных вложений в материальные активы) | ||

| Вложения в долгосрочные активы | 140 | Сальдо Д-т 07 + Сальдо Д-т 08 | ||

| Долгосрочные финансовые вложения | 150 | Сальдо Д-т 06 — Сальдо К-т субсчета (к счету 06 или 59), на котором организован учет резервов под обесценение финансовых вложений, учитываемых на счете 06 | ||

| Отложенные налоговые активы | 160 | Сальдо Д-т 09 | ||

| Долгосрочная дебиторская задолженность | 170 | Остаток Д-т 60 + Остаток Д-т 62 + Остаток Д-т 68 + Остаток Д-т 69 + Остаток Д-т 73 + Остаток Д-т 75 <1> + Остаток Д-т 76 + Остаток Д-т 79 <2> — Сальдо К-т 63 <3> | ||

| Прочие долгосрочные активы | 180 | Иные долгосрочные активы, не показанные по строкам 110 — 170. В частности, Сальдо Д-т 97 В частности, Сальдо Д-т 97 | ||

| ИТОГО по разделу I | 190 | Строка 110 + Строка 120 + Строка 130 + Строка 140 + Строка 150 + Строка 160 + Строка 170 + Строка 180 | ||

| II. КРАТКОСРОЧНЫЕ АКТИВЫ | ||||

| Запасы | 210 | Строка 211 + Строка 212 + Строка 213 + Строка 214 + Строка 215 + Строка 216 | ||

| в том числе: | ||||

| материалы | 211 | Сальдо Д-т 10 + Сальдо Д-т 15 +/- Сальдо Д-т / К-т 16 — Сальдо К-т 14 (в части, приходящейся на материалы) | ||

| животные на выращивании и откорме | 212 | Сальдо Д-т 11 + Сальдо Д-т 15 +/- Сальдо Д-т / К-т 16 — Сальдо К-т 14 (в части, относящейся к животным на выращивании и откорме) | ||

| незавершенное производство | 213 | Сальдо Д-т 20 + Сальдо Д-т 21 + Сальдо Д-т 23 + Сальдо Д-т 29 — Сальдо К-т 14 (в части, относящейся к созданным резервам под снижение стоимости незавершенного производства) | ||

| готовая продукция и товары | 214 | Сальдо Д-т 41 + Сальдо Д-т 43 + Сальдо Д-т 44 + Сальдо Д-т 20 — Сальдо К-т 42 — Сальдо К-т 14в части резервов под снижение стоимости готовой продукции и товаров) | ||

| товары отгруженные | 215 | Сальдо Д-т 45 | ||

| прочие запасы | 216 | Иные запасы, не показанные по строкам 211 — 215, в частности, Сальдо Д-т 28 | ||

| Долгосрочные активы, предназначенные для реализации | 220 | Сальдо Д-т 47 | ||

| Расходы будущих периодов | 230 | Сальдо Д-т 97 | ||

| Налог на добавленную стоимость по приобретенным товарам, работам, услугам | 240 | Сальдо Д-т 18 | ||

| Краткосрочная дебиторская задолженность | 250 | Остаток Д-т 60 + Остаток Д-т 62 + Остаток Д-т 68 + Остаток Д-т 69 + Остаток Д-т 70 + Остаток Д-т 71 + Остаток Д-т 73 + Остаток Д-т 75 <4> + Остаток Д-т 76 + Остаток Д-т 79 <5> — Сальдо К-т 63 <6> | ||

| Краткосрочные финансовые вложения | 260 | Сальдо Д-т 58 <7> + Сальдо Д-т 06 <8> — Сальдо К-т 59 — Сальдо К-т субсчета (к счету 06 или 59), на котором организован учет резервов под обесценение финансовых вложений, учитываемых на счете 06 | ||

| Денежные средства и эквиваленты денежных средств | 270 | Сальдо Д-т 50 + Сальдо Д-т 51 + Сальдо Д-т 52 + Сальдо Д-т 55 + Сальдо Д-т 57 + Сальдо Д-т 58-1 <9> | ||

| Прочие краткосрочные активы | 280 | Иные краткосрочные активы, не показанные по строкам 210 — 270 | ||

| ИТОГО по разделу II | 290 | Строка 210 + Строка 220 + Строка 230 + Строка 240 + Строка 250 + Строка 260 + Строка 270 + Строка 280 | ||

| БАЛАНС | 300 | Строка 190 + Строка 290 | ||

III. СОБСТВЕННЫЙ КАПИТАЛ СОБСТВЕННЫЙ КАПИТАЛ | ||||

| Уставный капитал | 410 | Сальдо К-т 80 | ||

| Неоплаченная часть уставного капитала | 420 | Остаток Д-т 75-1 (в части дебиторской задолженности учредителей (участников) по вкладам в уставный фонд) | ||

| Собственные акции (доли в уставном капитале) | 430 | Сальдо Д-т 81 | ||

| Резервный капитал | 440 | Сальдо К-т / Д-т 82 | ||

| Добавочный капитал | 450 | Сальдо К-т / Д-т 83 | ||

| Нераспределенная прибыль (непокрытый убыток) | 460 | Сальдо К-т / Д-т 84 | ||

| Чистая прибыль (убыток) отчетного периода | 470 | При составлении годовой бухгалтерской отчетности эта строка не заполняется (ставится прочерк) | ||

| Целевое финансирование | 480 | Сальдо К-т 86 | ||

| ИТОГО по разделу III | 490 | Строка 410 — Строка 420 — Строка 430 +/- Строка 440 +/- Строка 450 +/- Строка 460 + Строка 480 | ||

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Долгосрочные кредиты и займы | 510 | Сальдо К-т 67 | ||

| Долгосрочные обязательства по лизинговым платежам | 520 | Остаток К-т 76 | ||

| Отложенные налоговые обязательства | 530 | Сальдо К-т 65 | ||

| Доходы будущих периодов | 540 | Сальдо К-т 98 | ||

| Резервы предстоящих платежей | 550 | Сальдо К-т 96 | ||

| Прочие долгосрочные обязательства | 560 | Остаток К-т 60 + Остаток К-т 62 + Остаток К-т 67-3 + Остаток К-т 68 + Остаток К-т 69 + Остаток К-т 76 (за исключением задолженности по лизинговым платежам) + Остаток К-т 79 | ||

| ИТОГО по разделу IV | 590 | Строка 510 + Строка 520 + Строка 530 + Строка 540 + Строка 550 + Строка 560 | ||

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Краткосрочные кредиты и займы | 610 | Сальдо К-т 66-1 + Сальдо К-т 66-2 | ||

| Краткосрочная часть долгосрочных обязательств | 620 | Сальдо К-т 67-1 + Сальдо К-т 67-3 | ||

| Краткосрочная кредиторская задолженность | 630 | Строка 631 + Строка 632 + Строка 633 + Строка 634 + Строка 635 + Строка 636 + Строка 637 + Строка 638 | ||

| в том числе: | ||||

| поставщикам, подрядчикам, исполнителям | 631 | Остаток К-т 60 | ||

| по авансам полученным | 632 | Остаток К-т 62 | ||

| по налогам и сборам | 633 | Остаток К-т 68 | ||

| по социальному страхованию и обеспечению | 634 | Остаток К-т 69 | ||

| по оплате труда | 635 | Остаток К-т 70 + Остаток К-т 76-5 | ||

| по лизинговым платежам | 636 | Остаток К-т 76 (в части лизинговых платежей) | ||

| собственнику имущества (учредителям, участникам) | 637 | Остаток К-т 70 + Остаток К-т 75-2 + Остаток К-т 76-5 | ||

| прочим кредиторам | 638 | Остаток К-т 71 + Остаток К-т 73 + Остаток К-т 75 + Остаток К-т 76 + Остаток К-т 79 + Остаток К-т 66-3 + Остаток К-т 67-3 | ||

| Обязательства, предназначенные для реализации | 640 | Сальдо К-т 76-7 | ||

| Доходы будущих периодов | 650 | Сальдо К-т 98 (в части, которая подлежит списанию с этого счета в течение 12 месяцев после отчетной даты) | ||

| Резервы предстоящих платежей | 660 | Сальдо К-т 96 (в части тех зарезервированных сумм, которые подлежат использованию в течение 12 месяцев после отчетной даты) | ||

| Прочие краткосрочные обязательства | 670 | Иные краткосрочные обязательства, не показанные по строкам 610 — 660 | ||

| ИТОГО по разделу V | 690 | Строка 610 + Строка 620 + Строка 630 + Строка 640 + Строка 650 + Строка 660 + Строка 670 | ||

| БАЛАНС | 700 | Строка 490 + Строка 590 + Строка 690 | ||

<1> По излишне перечисленной в бюджет сумме части прибыли (дохода) государственных унитарных предприятий, государственных объединений и хозобществ. <2> Используется при составлении отчетности обособленными подразделениями, выделенными на отдельные балансы, и головной организацией по своей деятельности. <3> В части резервов по сомнительным долгам, созданным по долгосрочной дебиторской задолженности, возникшей в результате реализации продукции, товаров, выполнения работ, оказания услуг. <4> По излишне перечисленной в бюджет сумме части прибыли (дохода) государственных унитарных предприятий, государственных объединений и хозобществ. <5> Используется при составлении отчетности обособленными подразделениями, выделенными на отдельные балансы, головной организацией по своей деятельности. <6> В части резервов по сомнительным долгам, созданным по краткосрочной дебиторской задолженности, возникшей в результате реализации продукции, товаров, выполнения работ, оказания услуг. <7> За исключением финансовых вложений в высоколиквидные долговые ценные бумаги других организаций, установленный срок погашения которых не превышает трех месяцев. <8> В части финансовых вложений, погашение которых ожидается в течение 12 месяцев после отчетной даты (за исключением вложений в уставные фонды иных организаций и в совместную деятельность). <9> В части финансовых вложений в высоколиквидные долговые ценные бумаги других организаций, установленный срок погашения которых не превышает трех месяцев. | ||||

Изменения в форме бухгалтерского баланса

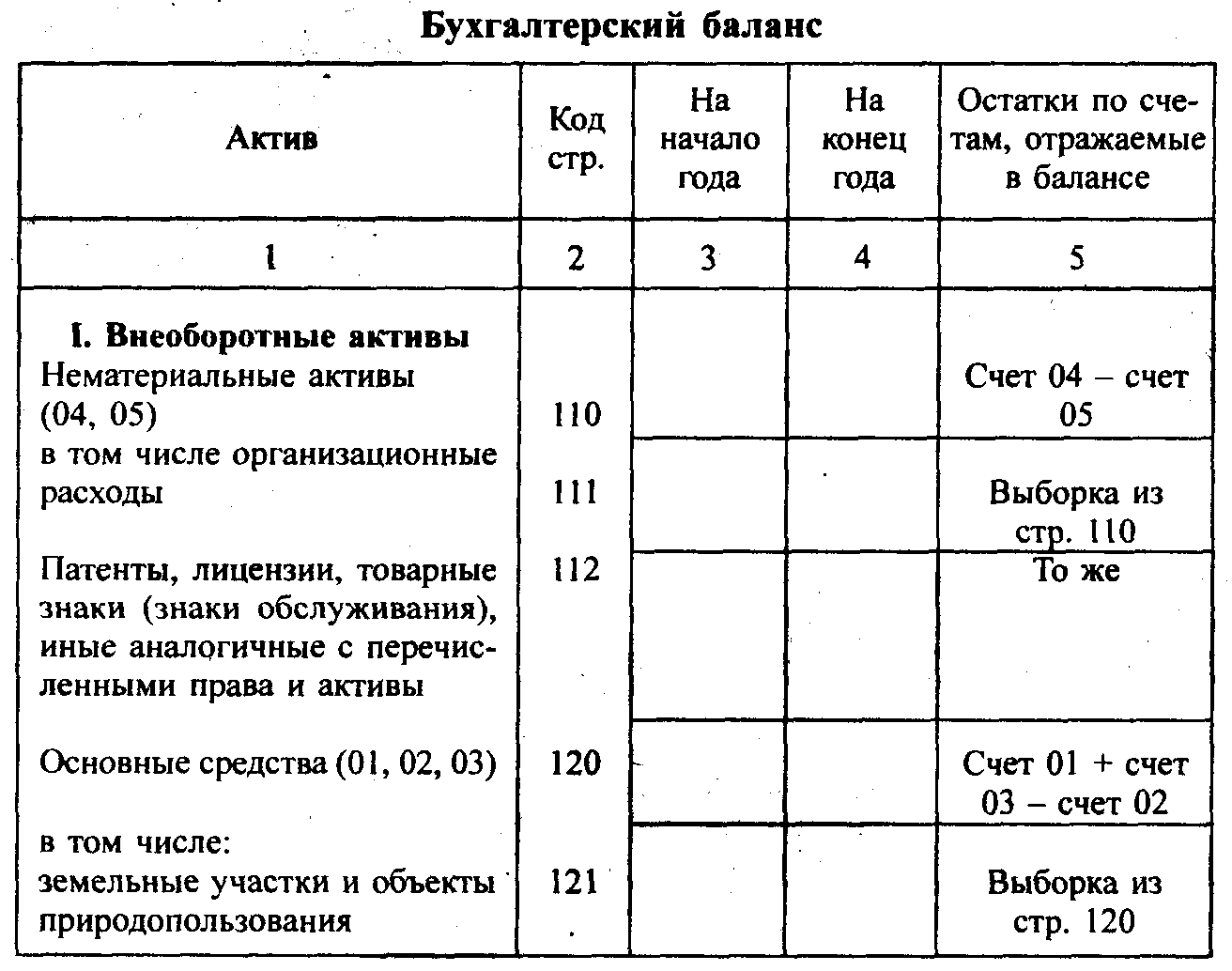

Основной тенденцией развития бухгалтерского баланса в России в последние годы является упрощение его структуры. Самые последние изменения были внесены в бухгалтерский баланс приказом Минфина России от 2 июля 2010 года N 66н «О формах бухгалтерской отчетности организаций» (в редакции приказов Минфина России от 05.10.2011 г. № 124н, от 17.08.2012 г. № 113н и от 04.12.2012 г. № 154н).

В отличие от предыдущего приказа о формах отчетности (приказ Минфина России от 22.07.2003 г. № 67н) утвержденные новым приказом формы (в частности, бухгалтерский баланс) не являются образцами, на основе которых предприятия разрабатывают свои формы. Теперь необходимо предоставлять формы именно в том виде, в каком они утверждены приказом. Однако следует отметить, предприятия вправе самостоятельно детализировать показатели по статьям отчетов.

Теперь необходимо предоставлять формы именно в том виде, в каком они утверждены приказом. Однако следует отметить, предприятия вправе самостоятельно детализировать показатели по статьям отчетов.

Следует отметить, что новый приказ отменяет нумерацию отчетных форм. Официально формы отчетности теперь необходимо именовать развернуто. Также кодировка строк в бухгалтерском балансе теперь обязательна только при предоставлении бухгалтерской отчетности в органы государственной статистики и другие органы исполнительной власти. Из формы баланса исключена справка о наличии ценностей, учитываемых на забалансовых счетах. Вдобавок, перед показателями статей появилась графа «Пояснения», в которой указывается номер соответствующего пояснения к бухгалтерскому балансу [5, с. 12].

Новая форма бухгалтерского баланса отражает информацию в динамике трех последовательных лет: на отчетную дату текущего периода и на 31 декабря двух лет, предшествующих отчетному периоду.

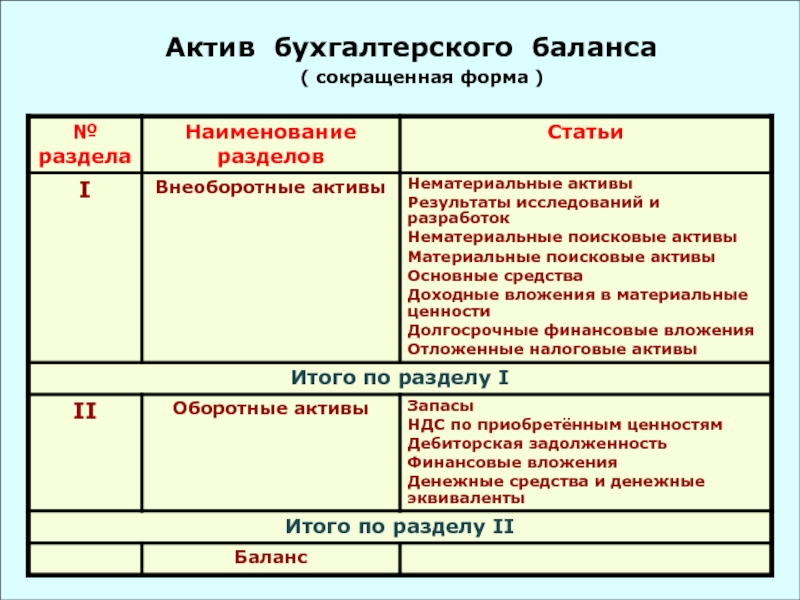

В разделе I «Внеоборотные активы» бухгалтерского баланса в самостоятельную статью «Результаты исследований и разработок» выделена часть активов, которая ранее отражалась в составе статьи «Нематериальные активы». Теперь по данной новой статье указывается сумма расходов на выполнение НИОКР, отраженная на счете 04 и которая не списана на расходы по обычным видам деятельности или на прочие расходы на отчетную дату [2, с. 45].

Теперь по данной новой статье указывается сумма расходов на выполнение НИОКР, отраженная на счете 04 и которая не списана на расходы по обычным видам деятельности или на прочие расходы на отчетную дату [2, с. 45].

Также в раздел I добавлены две статьи — «Нематериальные поисковые активы» и «Материальные поисковые активы». Согласно п. 27 Положения по бухгалтерскому учету «Учет затрат на освоение природных ресурсов», утвержденного приказом Минфина РФ от 06.10.2011 г. № 125н (ПБУ 24/2011), существенная информация о затратах на освоение природных ресурсов (недр), признаваемых внеоборотными активами, отражается по отдельной строке в бухгалтерском балансе. Все остальные поисковые затраты предприятие относит к расходам по обычным видам деятельности.

В разделе I новой формы баланса отсутствует статья «Незавершенное строительство», в которой приводились остатки по счетам 07 «Оборудование к установке»; 08 субсчета 1 «Приобретение земельных участков», 2 «Приобретение объектов природопользования», 3 «Строительство объектов основных средств», 4 «Приобретение объектов основных средств». Некоторые специалисты рекомендуют отражать данные суммы в составе статьи «Прочие внеоборотные активы». Однако, это не совсем корректно, так как информацию о капитальных вложениях вряд ли можно назвать несущественной [4]. Для решения данного вопроса необходимо обратиться к п. 20 ПБУ 4/99. Там приводится таблица с показателями баланса. В таблице в группе статей «Основные средства» среди расшифровок находится «Незавершенное строительство». Следовательно, незавершенные капиталовложения следует отражать по статье «Основные средства».

Некоторые специалисты рекомендуют отражать данные суммы в составе статьи «Прочие внеоборотные активы». Однако, это не совсем корректно, так как информацию о капитальных вложениях вряд ли можно назвать несущественной [4]. Для решения данного вопроса необходимо обратиться к п. 20 ПБУ 4/99. Там приводится таблица с показателями баланса. В таблице в группе статей «Основные средства» среди расшифровок находится «Незавершенное строительство». Следовательно, незавершенные капиталовложения следует отражать по статье «Основные средства».

Следует подчеркнуть, что в данном разделе новой формы показатель «Долгосрочные финансовые вложения» переименован в «Финансовые вложения».

В разделе II «Оборотные активы» бухгалтерского баланса также произошли существенные изменения. Так, показатель «Запасы» в новой форме баланса отражается обобщенно, без расшифровки. Организации самостоятельно определяют детализацию данного показателя.

В разделе II новой формы баланса дебиторской задолженности уделена всего одна статья — «Дебиторская задолженность». В связи с этим, при отражении сумм дебиторской задолженности необходимо учитывать несколько нюансов. Во-первых, в отношении авансов и предварительной оплаты. Согласно документам Минфина России, в случае выдачи авансов и предоплаты работ, услуг, которые связаны, например, со строительством объектов основных средств, данные суммы отражаются в бухгалтерском балансе в разделе I «Внеоборотные активы» [1]. Там также указывается, что данный порядок отображения авансов в балансе не зависит от срока погашения обязательств по выданным авансам (предоплате).

В связи с этим, при отражении сумм дебиторской задолженности необходимо учитывать несколько нюансов. Во-первых, в отношении авансов и предварительной оплаты. Согласно документам Минфина России, в случае выдачи авансов и предоплаты работ, услуг, которые связаны, например, со строительством объектов основных средств, данные суммы отражаются в бухгалтерском балансе в разделе I «Внеоборотные активы» [1]. Там также указывается, что данный порядок отображения авансов в балансе не зависит от срока погашения обязательств по выданным авансам (предоплате).

Во-вторых, в отношении расчетов с покупателями и заказчиками. Согласно п. 19 ПБУ 4/99, активы, срок обращения которых находится в пределах операционного цикла, превышающего 12 месяцев, относятся к краткосрочным. Типичным примером таких активов является дебиторская задолженность покупателей и заказчиков. Данная задолженность перманентно входит в состав операционного цикла, поэтому отображается в бухгалтерском балансе в составе оборотных активов. Кроме того, не имеет значения, превышает или нет срок платежа, предусмотренный договором, 12 месяцев после отчетной даты.

Кроме того, не имеет значения, превышает или нет срок платежа, предусмотренный договором, 12 месяцев после отчетной даты.

Иные же виды дебиторской задолженности следует квалифицировать в соответствии с требованиями п. 19 ПБУ 4/99. Следовательно, такая дебиторская задолженность будет отражаться в составе оборотных активов, если срок ее погашения составляет менее 12 месяцев после отчетной даты. Если же срок погашения прочих видов дебиторской задолженности будет превышать 12 месяцев после отчетной даты, то эти суммы указываются в качестве внеоборотных активов.

В разделе II баланса «Оборотные средства» были изменены названия нескольких строк: «Краткосрочные финансовые вложения» заменили «Финансовыми вложениями», а затем «Финансовыми вложениями (за исключением денежных эквивалентов)», а строка «Денежные средства» теперь именуется «Денежные средства и денежные эквиваленты». Данные изменения связаны с введением Положения по бухгалтерскому учету «Отчет о движении денежных средств», утвержденного приказом Минфина России от 02. 02.2011 г. № 11н (ПБУ 23/2011).

02.2011 г. № 11н (ПБУ 23/2011).

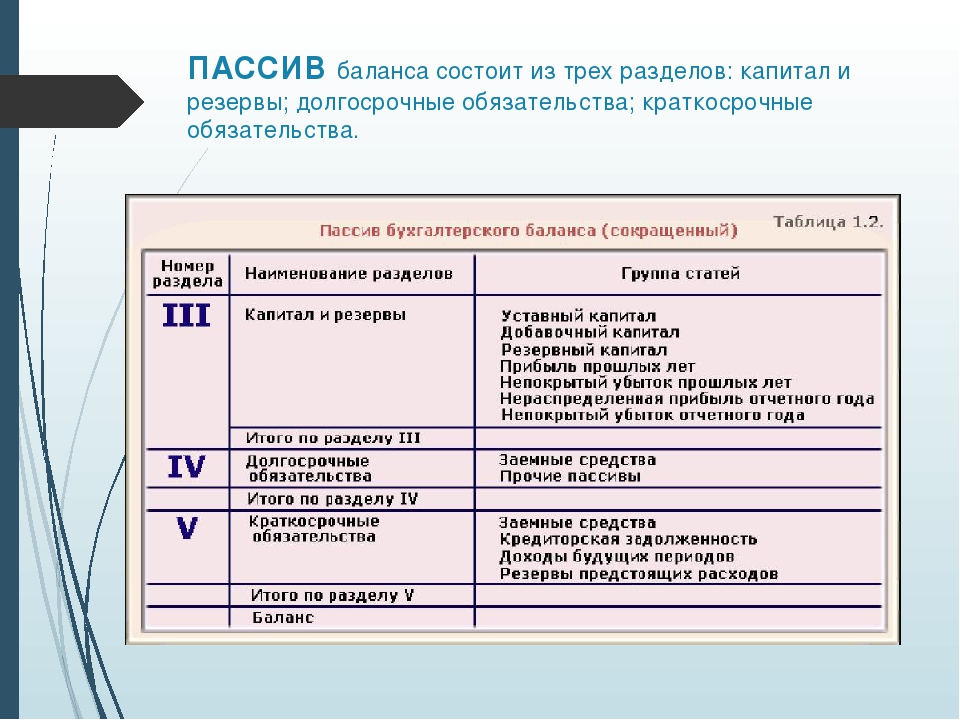

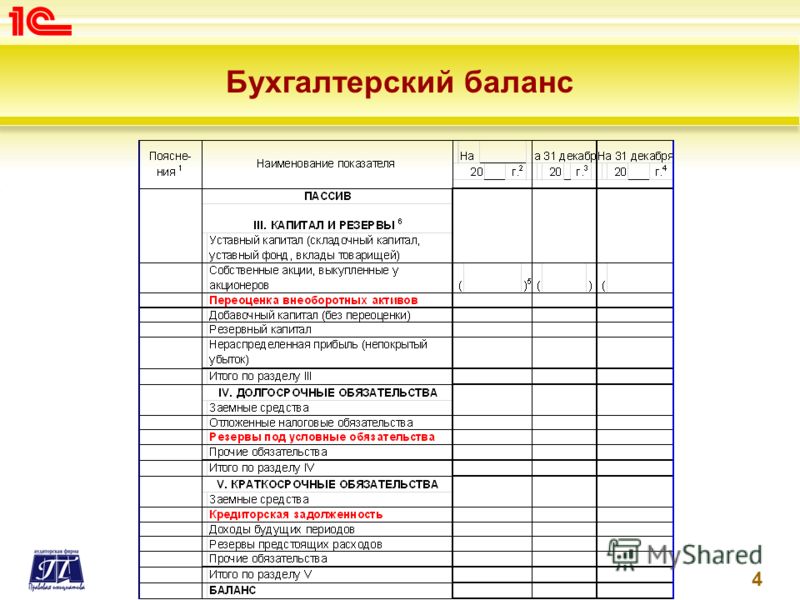

Изменения также коснулись раздела III бухгалтерского баланса «Капитал и резервы». Во-первых, уточнено название статьи «Уставный капитал» — в новой форме она именуется «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)».

Во-вторых, если в старой форме баланса добавочный капитал показывался одной строкой — «Добавочный капитал», то в новой форме он учитывается при помощи двух самостоятельных статей — «Переоценка внеоборотных активов» и «Добавочный капитал (без переоценки)». По первой статье учитываются суммы прироста стоимости внеоборотных активов, выявляемого по результатам их переоценки. По второй статье показывается добавочный капитал, сформированный, к примеру, за счет:

— эмиссионного дохода, который представляет собой положительную разницу между продажной и номинальной стоимостью акций, полученную в процессе формирования уставного капитала;

— курсовой разницы, связанной с расчетами с учредителями по вкладам, в том числе вкладам в уставный (складочный) капитал организации, выраженным в иностранной валюте.

Следует также отметить, что резервный капитал в новой форме баланса отражается обобщенно, без расшифровки. По строке «Резервный капитал» показывается общая сумма резервного капитала предприятия, образованного как в соответствии с законодательством Российской Федерации, так и в соответствии с учредительными документами.

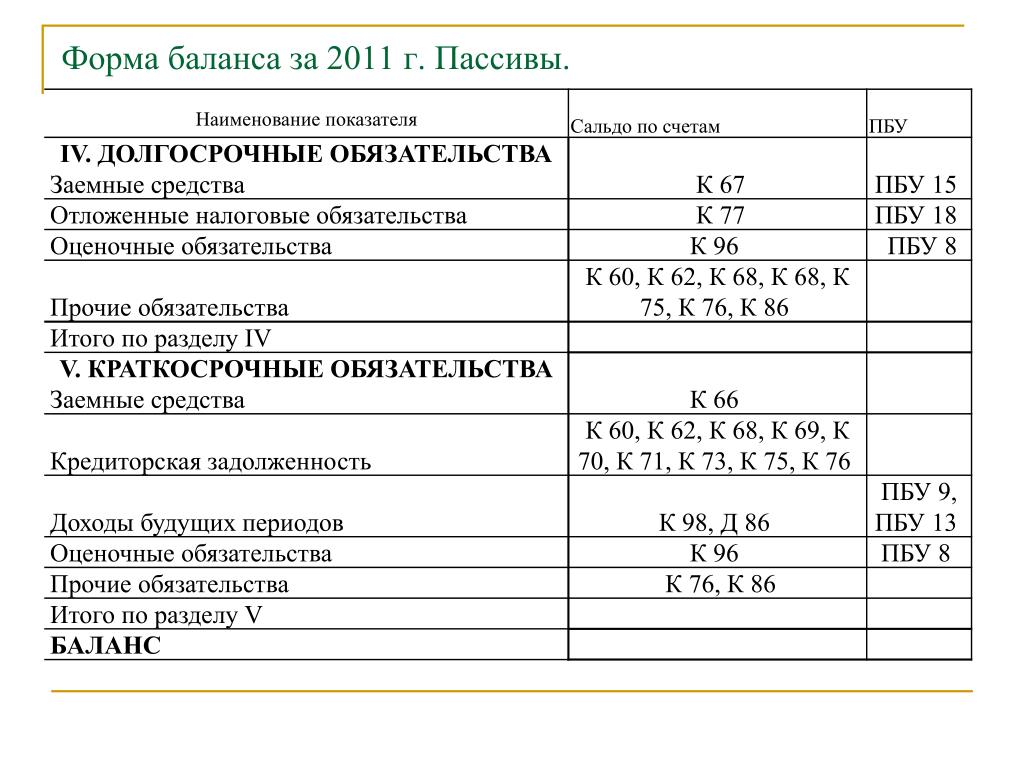

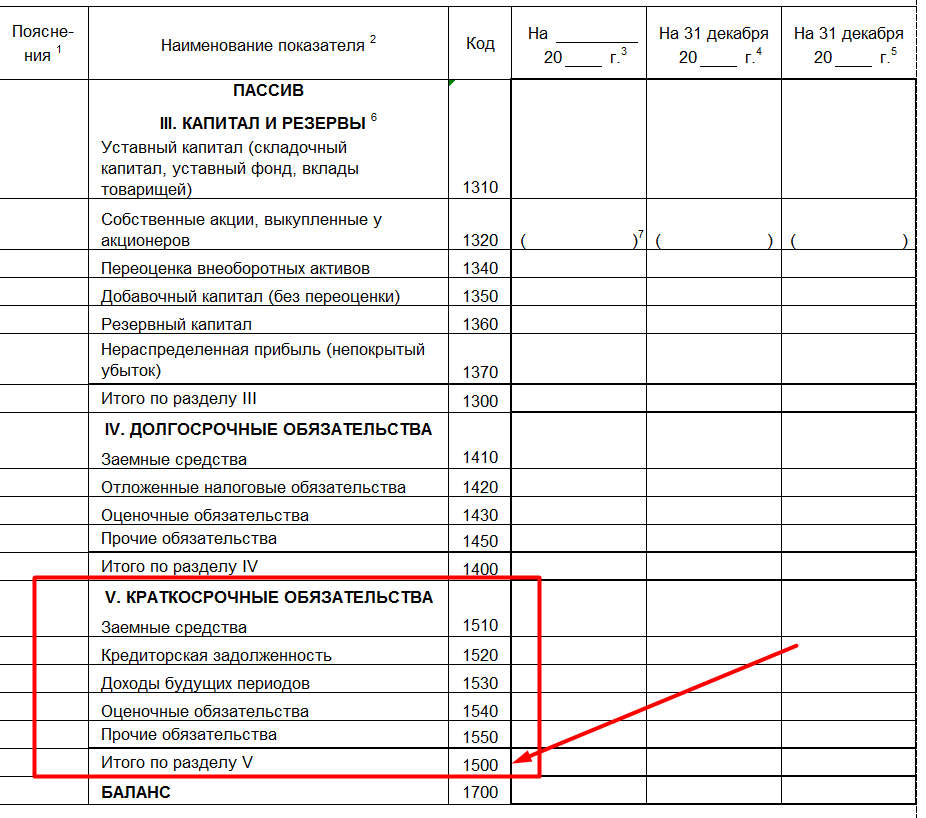

Рассмотрим изменения, которые произошли в разделах IV «Долгосрочные обязательства» и V «Краткосрочные обязательства». Во-первых, в обоих разделах строки «Займы и кредиты» были переименованы в «Заемные средства». Во-вторых, строки «Прочие долгосрочные обязательства» в разделе IV и «Прочие краткосрочные обязательства» в разделе V были переименованы в «Прочие обязательства».

Следует обратить особое внимание на оценочные обязательства. С 1 января 2011 года действует Положение по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные активы», которое утверждено приказом Минфина России от 13.12.2010 г. № 167н (ПБУ 8/2010).

Приказом № 66н в раздел IV бухгалтерского баланса была введена статья «Резервы под условные обязательства». Такое название соответствовало прежней редакции ПБУ 8/01, согласно которой предусматривалось отображение в бухгалтерском учете и отчетности сумм существующих условных обязательств. Но, в соответствии с новой редакцией ПБУ 8/2010, данный показатель в бухгалтерском учете и отчетности не отражается.

Вдобавок, в разделе V «Краткосрочные обязательства» находилась статья «Резервы предстоящих расходов». Однако, начиная с 1 января 2011 года, в бухгалтерском учете не формируются резервы предстоящих расходов. Возможность формирования подобных резервов была предусмотрена п. 72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Но на основе приказа Минфина России от 24.12.2010 г. № 186н п. 72 был исключен из Положения.

В то же время в пассиве бухгалтерского баланса не были предусмотрены специальные строки для отражения оценочных обязательств.

Чтобы привести показатели баланса в соответствие с изменениями, произошедшими в бухгалтерском учете, приказом Минфина № 124н в бухгалтерском балансе были заменены названия двух строк — «Резервы под условные обязательства» в разделе IV и «Резервы предстоящих расходов» в разделе V на «Оценочные обязательства» [3].

В разделе V новой формы баланса «Краткосрочные обязательства» отсутствует статья «Задолженность перед участниками (учредителями) по выплате доходов». Суммы данной задолженности отражаются в новом балансе по статье «Кредиторская задолженность» в разделе V. Следует также подчеркнуть, что по статье «Кредиторская задолженность» показываются суммарные данные об общей величине кредиторской задолженности со сроком погашения менее 12 месяцев без расшифровки по видам задолженности, как было ранее. Однако организации вправе самостоятельно определять детализацию по данной статье.

Изменения, которые затронули бухгалтерскую отчетность, а в частности, и бухгалтерский баланс, имеют как своих оппонентов, так и своих сторонников. Оппоненты утверждают, что бухгалтерский баланс становится все менее и менее информативным, и это отрицательно сказывается на определении и анализе финансового положения организации. Сторонники изменений считают, что баланс был излишне детализирован и содержал статьи, не столь полезные и нужные пользователям информации. Теперь же некоторые статьи показаны укрупненно, баланс стал более компактным, и организации, в случае существенности информации, могут детализировать статьи баланса. Позиция сторонников является более оправданной, так как в новой форме бухгалтерского баланса детализироваться будет только та информация, без знания которой невозможно будет оценить финансовое положение организации; а несущественная информация будет показана укрупненно.

Оппоненты утверждают, что бухгалтерский баланс становится все менее и менее информативным, и это отрицательно сказывается на определении и анализе финансового положения организации. Сторонники изменений считают, что баланс был излишне детализирован и содержал статьи, не столь полезные и нужные пользователям информации. Теперь же некоторые статьи показаны укрупненно, баланс стал более компактным, и организации, в случае существенности информации, могут детализировать статьи баланса. Позиция сторонников является более оправданной, так как в новой форме бухгалтерского баланса детализироваться будет только та информация, без знания которой невозможно будет оценить финансовое положение организации; а несущественная информация будет показана укрупненно.

Литература:

1. Об отражении в бухгалтерском балансе суммы выданных авансов и предварительной оплаты работ, услуг [Электронный ресурс]: письмо Минфина РФ от 11.04.2011 г., № 07–02–06/42 // Справочно-правовая система «Консультант Плюс».

2. Башкатова Л. И. Новый формат бухгалтерского баланса // Бухгалтерский учет. — 2012. — № 2. — с. 44–50.

3. Дьячкова О.А Формы бухгалтерской отчетности: изменения актуальные и на перспективу [Электронный ресурс]: Практический бухгалтерский учет. Официальные материалы и комментарии. — 2012. — № 2 // Справочно-правовая система «Консультант Плюс».

4. Полякова М. С. Годовая отчетность за 2011 год: формирование бухгалтерского баланса и пояснений [Электронный ресурс]: Российский налоговый курьер. — 2012. — № 1–2 // Справочно-правовая система «Консультант Плюс».

5. Фомичева Л. П. Бухгалтерская отчетность по новым формам // Бухгалтерский учет. — 2011. — № 1. — с. 11–20.

Основные термины (генерируются автоматически): бухгалтерский баланс, бухгалтерский учет, дебиторская задолженность, раздел, форма баланса, актив, обязательство, отчетная дата, добавочный капитал, приказ Минфина России.

Как отражается готовая продукция в бухгалтерском балансе

Каждая строчка бухгалтерского баланса имеет определенное значение и код. Для отражения показателей о движении и наличии готовой продукции используется строка баланса 1210. В данную строчку вносятся сведения с 45 счета бухгалтерского учета. Рассмотрим особенности формирования данного показателя в бухгалтерском балансе, а также порядок заполнения указанной строки отчета.

Для отражения показателей о движении и наличии готовой продукции используется строка баланса 1210. В данную строчку вносятся сведения с 45 счета бухгалтерского учета. Рассмотрим особенности формирования данного показателя в бухгалтерском балансе, а также порядок заполнения указанной строки отчета.

Как формируются показатели готовой продукции

Первоначально, данные о готовой продукции формируются на счете 43 бухгалтерского учета. При этом, стоимость продукции не указывается и в виде расходов списывается на счет 90:

Продукция, предназначенная для дальнейшей реализации или которая будет использоваться для нужд предприятия, формируется в виде следующих проводок:

Дебет 43 – Кредит 40 (или 20-29)

Если продукция используется для нужд предприятия, то 43 счет не используется, а продукция отражается на счете 10. В этом случае, показатель не используется для формирования общего сальдо по строке 1210 баланса, а вносится в строку «Сырье, материалы и другие материальные ценности».

Получите 267 видеоуроков по 1С бесплатно:

Счет 45 используется в том случае, когда речь идет об отгруженной продукции. Иными словами, если оплата за проданную и отгруженную продукцию еще не поступила, то показатели формируются на счете 45:

- дебет 45 – кредит 43 – фактическая отгрузка продукции;

- дебет 90- кредит 45 – признание выручки от реализации готовой продукции.

Для определения отклонения между фактической и нормативной стоимостью используется счет 40, который ежемесячно закрывается на счет 90.

В итоге, для формирования общего показателя необходимо учитывать показатели на счетах — 43, 40 и 45 бухгалтерского учета.

Особенности отражения сведений о готовой продукции в бухгалтерском балансе

В ПБУ, утвержденных приказом Минфина от 29.07.1998 № 34н, указано, что бухгалтерская отчетность должна включать сведения, имеющие фактическое и имущественное подтверждение. При формировании баланса или любой другой бухгалтерской отчетности, ответственное лицо должно руководствоваться указанными положения по бух. учету или иными стандартами.

учету или иными стандартами.

Исходя из существующих правил, на конец календарного года в бухгалтерской отчетности компании должны быть отражены данные об объемах производственных и материальных запасов из учета стоимости, определенной при помощи специальных методик. В правилах бухучета указано, что оценка материальных запасов на конец отчетного периода должна проводиться по методике выбытия.

При изготовлении продукции определяется ее фактическая стоимость с учетом произведенных расходов. В результате, в строке 1210 баланса готовая продукция может быть отражена по фактической или учетной себестоимости. Выбор методики учета зависит от нюансов работы компании и должен быть в последующем отражен в учетной политике предприятия. Информация об объемах готовой продукции отражается в статье «Запасы», раздела II «Оборотные активы»:

Как мы уже сказали, заполнению подлежит строчка «Готовая продукция и товары для перепродажи». Формирование общего показателя происходит путем сальдовки всех данных на конец отчетного года по счетам 43 «Готовая продукция» и 41 «Товары». Прежде чем получить точные данные, дополнительно учитываются сведения, указанные на счетах 45 и 40.

Прежде чем получить точные данные, дополнительно учитываются сведения, указанные на счетах 45 и 40.

Если продукция устарела, частично или полностью потеряла свои начальные качества, стоимость на нее снизилась, то показатель будет отражаться в балансе за вычетом резервов снижения цены на продукцию.

Актив бухгалтерского баланса 2019: строка, итог

Что это и для чего нужно

Актив баланса — это раздел бухбаланса, в котором показаны имущество и права, связанные с ним, денежные средства, обязательства учреждения, в том числе их состав и структура.

В активе баланса отражаются как материальные, так и нематериальные имущественные показатели деятельности предприятия. Все имущество указывается по своей закупочной стоимости с учетом амортизационных отчислений.

Итог актива баланса должен быть равен пассиву для соответствия принципу двойной записи.

К активу баланса относятся и такие статьи, которые опосредованно связаны с имуществом предприятия:

- НДС по приобретенным ценностям;

- издержки, которые будут учитываться в будущих периодах.

Это всегда превышение доходной части над расходной в итоговой бухгалтерской отчетности.

Базисный актив выступает основой или базой того или иного договора. Это гарант исполнения договорных условий и требований. В случае нарушения стороной основных условий договора БА могут изменить либо конфисковать у виновной стороны. Примером являются ценные бумаги, недвижимость и иное материальное и нематериальное имущество организации.

Из чего состоят

Включают два раздела — оборотные и внеоборотные, сгруппированные в порядке возрастания, то есть по уровню ликвидности каждого показателя.

Структуру, в соответствии с Приказом № 66н от 02.07.2010, представим в таблице:

| Наименование | Активы в балансе — строка | Характеристика |

| Внеоборотные | ||

| Нематериальные | 1110 | Патенты, лицензии, организационные расходы. |

| Результаты исследований и разработок | 1120 | Изобретения, компьютерное ПО. |

| Поисковые НМА | 1130 | Используемые природные ресурсы и ресурсы недр. |

| Поисковые МА | 1140 | |

| ОС | 1150 | Здания и сооружения, машины, оборудование, земля. |

| Доходные вложения в МЦ | 1160 | Имущество для передачи в лизинг. |

| Финансовые вложения | 1170 | Инвестиции, участие в уставном капитале других компаний, займы. |

| Отложенные налоговые | 1180 | Счет 09 — часть отложенного налога на прибыль, который направлен на уменьшение НП к уплате в последующих отчетных периодах (при использовании ПБУ 18/02). |

| Иные ВБА | 1190 | Средства и вложения, не вошедшие в другие группировки. |

| Оборотные | ||

| Запасы | 1210 | Готовая продукция, сырье, материалы. |

| НДС по приобретенным ценностям | 1220 | Величина «входного» НДС, который не был возмещен из бюджета. |

| Дебиторская задолженность | 1230 | В активе баланса отражается задолженность дебиторская, платежи по которой ожидаются в течение или более чем через 12 месяцев после отчетной даты. |

| Финансовые вложения, кроме денежных эквивалентов | 1240 | Инвестиции в ценные бумаги других компаний, процентные облигации государственных и местных займов. |

| Денежные средства и эквиваленты | 1250 | Общая сумма денежных средств эквивалентов, которой обладает организация. |

| Прочие | 1260 | ОА, не вошедшие в другие группировки. |

Итоги, отраженные в строке 1600, должны соответствовать итоговому результату строки 1700.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ruПояснение к финансовому отчету — Бухгалтерский баланс

Первым статистическим документом, представленным в любом комплекте финансовой отчетности, обычно является бухгалтерский баланс. Это заявление, хотя и относительно прямолинейно по своей концепции, вероятно, является одним из наиболее неправильно понимаемых документов, содержащихся в финансовой отчетности, поскольку большинство читателей на самом деле не понимают, что представлено в документе. Финансовое здоровье или его отсутствие представлено в рамках этого документа.Ликвидность, способность поддерживать операции, оплачивать счета, продолжать операции, бремя долга, которое несет компания, инвестированный капитал владельцев и многие другие вопросы отражаются в балансе.

Это заявление, хотя и относительно прямолинейно по своей концепции, вероятно, является одним из наиболее неправильно понимаемых документов, содержащихся в финансовой отчетности, поскольку большинство читателей на самом деле не понимают, что представлено в документе. Финансовое здоровье или его отсутствие представлено в рамках этого документа.Ликвидность, способность поддерживать операции, оплачивать счета, продолжать операции, бремя долга, которое несет компания, инвестированный капитал владельцев и многие другие вопросы отражаются в балансе.

Общепринятый бухгалтерский учет, применяемый в Соединенных Штатах, а также во многих других странах, основан на концепции, согласно которой каждая транзакция является самовыравнивающейся. Другими словами, для каждой транзакции или набора транзакций, которые влияют на счет или серию счетов в общем наборе счетов, существует равная и компенсирующая транзакция или серия транзакций, отраженных в другой или другой серии счетов.Эти транзакции отражаются как дебеты и кредиты на затронутых счетах.

Дебет или кредит не имеют особого значения для увеличения или уменьшения, если только они не рассматриваются в связи с характером счетов, на которые это влияет. Счета активов обычно увеличиваются с дебетованием и обычно уменьшаются с кредитами. И наоборот, пассивные счета увеличиваются по своему характеру за счет использования кредита на счет. Конкретным примером может быть получение наличных денег путем заимствования средств из какого-либо источника.Дебет будет отражен на денежном счете, тем самым увеличивая остаток на счете. Зачетная операция от приобретения долга через ссуду будет отражена с помощью кредита на ссудный счет, тем самым увеличивая новое обязательство. Транзакция будет самовыравнивающейся, отражая как увеличение денежных средств, отраженное дебетом на денежном счете, так и увеличение ссудного счета, отраженное кредитом на этот счет.

Кредит на счет актива обычно снижает стоимость актива, тогда как дебет счета обязательства уменьшает сумму задолженности. Опять же, важно знать характер затронутого счета, чтобы определить, увеличивает или уменьшает дебет или кредит значение счета главной книги.

Опять же, важно знать характер затронутого счета, чтобы определить, увеличивает или уменьшает дебет или кредит значение счета главной книги.

Балансовый отчет отражает стоимость каждого из активов, обязательств и чистого капитала организации. Ценности всегда отражаются в исторических долларах. Указанные суммы отражаются в долларах, израсходованных на момент транзакции.

Денежные счета обычно отражают самые текущие значения стоимости предприятия, поскольку природа наличных денег такова, что происходит ежедневный или почти ежедневный приток и отток текущих долларов.Дебиторская задолженность, другой актив, классифицируемый как краткосрочный актив, отражает долларовую стоимость дебиторской задолженности перед предприятием, относящейся к самой ранней долларовой стоимости, отраженной в дебиторской задолженности. Обычно дебиторская задолженность является отражением реализованных продаж, которые еще предстоит собрать и, таким образом, конвертированы в наличные деньги, наиболее актуальные из всех активов. Возможно отражение стоимости в дебиторской задолженности, которая в настоящее время может быть менее ценной, чем когда имела место фактическая продажа товаров или услуг.Это функция временной стоимости денег. Проще говоря, доллары, отраженные в прошлые периоды, не имеют такой же стоимости, как доллары сегодня, просто потому, что временная стоимость денег, иначе называемая процентами, оказывает разрушающее влияние на все устаревшие фонды. Теория, подтверждающая временную стоимость денег, состоит в том, что использование доллара сегодня более ценно, чем использование будущего доллара, который необходимо собрать, который нельзя использовать в настоящее время.

Возможно отражение стоимости в дебиторской задолженности, которая в настоящее время может быть менее ценной, чем когда имела место фактическая продажа товаров или услуг.Это функция временной стоимости денег. Проще говоря, доллары, отраженные в прошлые периоды, не имеют такой же стоимости, как доллары сегодня, просто потому, что временная стоимость денег, иначе называемая процентами, оказывает разрушающее влияние на все устаревшие фонды. Теория, подтверждающая временную стоимость денег, состоит в том, что использование доллара сегодня более ценно, чем использование будущего доллара, который необходимо собрать, который нельзя использовать в настоящее время.

Запасы отражаются по стоимости в долларах, относящейся к приобретению частей запасов в целом.Опять же, это историческая ценность, поскольку запасы накапливаются с течением времени. Существует множество различных методов оценки запасов, основанных на различных подходах к оценке. Каждая компания должна придерживаться последовательного подхода к оценке имеющихся запасов. Позже мы предоставим вам отдельное письмо, касающееся оценки запасов, в рамках нашей серии писем.

Позже мы предоставим вам отдельное письмо, касающееся оценки запасов, в рамках нашей серии писем.

Основные средства отражаются по первоначальной стоимости приобретения и амортизируются в течение различных периодов времени в зависимости от категории актива.Отраженная стоимость не предназначена для отражения или сравнения с рыночной стоимостью (ями) перечисленных активов, но, опять же, только первоначальные затраты на приобретение, за вычетом амортизации с даты приобретения активов.

Прочие активы, такие как арендные депозиты, нематериальные затраты на приобретение, предоплаченные расходы и т. Д., Отражаются по первоначальной стоимости приобретения плюс или минус любые изменения, которые могли произойти с момента первого приобретения активов.

Активы и обязательства имеют приоритет при включении в список в зависимости от характера активов или обязательств.Чем более актуален актив или обязательство, тем больше вероятность, что актив или обязательство будут перечислены в балансе первыми в порядке убывания. Группировка, известная как оборотные активы, обычно состоит из денежных средств, дебиторской задолженности, запасов и т. Д., Упорядоченных в первую очередь в том порядке, в котором они с наибольшей вероятностью будут превращены в наличные за наименьшее количество времени. Следующими по порядку активов являются основные средства вместе с любой накопленной амортизацией на дату составления баланса и, наконец, прочие активы, в которых перечислены все прочие внеоборотные или основные средства.Существуют различия в зависимости от отрасли и бизнеса, но большинство предприятий внимательно следят за этим форматом.

Группировка, известная как оборотные активы, обычно состоит из денежных средств, дебиторской задолженности, запасов и т. Д., Упорядоченных в первую очередь в том порядке, в котором они с наибольшей вероятностью будут превращены в наличные за наименьшее количество времени. Следующими по порядку активов являются основные средства вместе с любой накопленной амортизацией на дату составления баланса и, наконец, прочие активы, в которых перечислены все прочие внеоборотные или основные средства.Существуют различия в зависимости от отрасли и бизнеса, но большинство предприятий внимательно следят за этим форматом.

В разделе баланса, обозначенном как «Краткосрочные обязательства», в порядке от наиболее краткосрочных обязательств до наименее текущих перечисляются те счета, которые отражают обязательства предприятия, срок погашения которых обычно составляет от тридцати дней до одного года с даты баланса. По своей природе кредиторская задолженность, которая представляет собой совокупную сумму всей текущей торговой кредиторской задолженности предприятия, обычно указывается первой, поскольку это самые актуальные обязательства, которые необходимо выполнить. Налоги с продаж и заработной платы обычно указываются в порядке наступления срока платежа, а текущая часть любого долгосрочного долга указывается рядом с любыми кредитными линиями, причитающимися банкам или поставщикам. Опять же, приоритет листинга основан на обязательствах от наиболее актуальных до наименее актуальных. Различия возникают в зависимости от отрасли и типа бизнеса.

Налоги с продаж и заработной платы обычно указываются в порядке наступления срока платежа, а текущая часть любого долгосрочного долга указывается рядом с любыми кредитными линиями, причитающимися банкам или поставщикам. Опять же, приоритет листинга основан на обязательствах от наиболее актуальных до наименее актуальных. Различия возникают в зависимости от отрасли и типа бизнеса.

Раздел «Долгосрочные обязательства», очевидно, перечисляет долгосрочную часть любых долгосрочных обязательств, векселей, ссуд акционерам и т. Д.

В разделе «Чистая стоимость» или «Капитал» баланса указывается капитализированная стоимость предприятия вместе с нераспределенной прибылью.Капитализированная стоимость — это по определению сумма, которую акционеры или владельцы предприятия заплатили предприятию за акционерный капитал корпорации, или, в случае партнерства или индивидуального предпринимательства, долларовая стоимость капитала, внесенного в предприятие с момента зарождение бизнеса. Нераспределенная прибыль также находится в этом разделе баланса и перечисляет общую чистую совокупную прибыль или убытки предприятия с даты начала бизнеса до даты составления баланса. Среди многих читателей финансовой отчетности существует большая путаница в отношении нераспределенной прибыли, и мы более подробно обсуждаем определение и структуру этой концепции в другой серии писем для обсуждения финансовой отчетности.

Среди многих читателей финансовой отчетности существует большая путаница в отношении нераспределенной прибыли, и мы более подробно обсуждаем определение и структуру этой концепции в другой серии писем для обсуждения финансовой отчетности.

Поскольку весь общепринятый учет основан на уравнении самобалансировки

Активы — Обязательства = Собственный капитал

, а баланс отражает через свои различные счета эту теорию. Происходит интересный феномен, заключающийся в том, что баланс должен быть сбалансированным, что отныне является названием документа.

Вся область финансовой отчетности сложна и регулируется множеством правил и положений. Чем больше вы знаете о предметной области, тем больше мы можем помочь вам разобраться в вашем бизнесе. Если у вас есть какие-либо вопросы по любому из вопросов, перечисленных здесь, пожалуйста, позвоните или оставьте нам вопрос на нашем веб-сайте.

Разбивка баланса

Финансовая отчетность компании — баланс, доходы и отчеты о движении денежных средств — являются ключевым источником данных для анализа инвестиционной стоимости ее акций. Инвесторы в акции, как те, кто занимается своими руками, так и те, кто следует руководству профессионала в области инвестиций, не обязательно должны быть аналитическими экспертами для проведения анализа финансовой отчетности. Сегодня существует множество источников независимого исследования акций, в Интернете и в печати, которые могут «вычислить» за вас. Однако, если вы собираетесь стать серьезным инвестором в акции, необходимо базовое понимание основ использования финансовой отчетности. В этой статье мы поможем вам лучше ознакомиться с общей структурой баланса.

Инвесторы в акции, как те, кто занимается своими руками, так и те, кто следует руководству профессионала в области инвестиций, не обязательно должны быть аналитическими экспертами для проведения анализа финансовой отчетности. Сегодня существует множество источников независимого исследования акций, в Интернете и в печати, которые могут «вычислить» за вас. Однако, если вы собираетесь стать серьезным инвестором в акции, необходимо базовое понимание основ использования финансовой отчетности. В этой статье мы поможем вам лучше ознакомиться с общей структурой баланса.

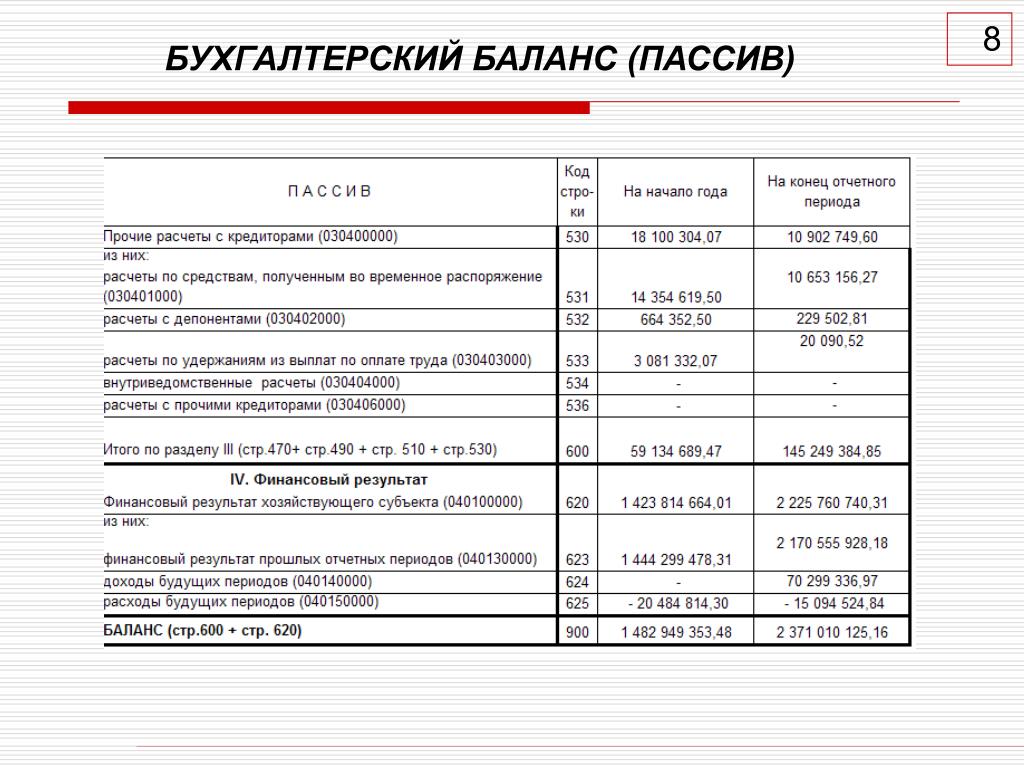

Структура баланса

Баланс компании состоит из активов, обязательств и капитала. Активы представляют собой ценные вещи, которыми компания владеет и владеет, или то, что будет получено и может быть объективно измерено. Обязательства — это то, что компания должна другим — кредиторам, поставщикам, налоговым органам, сотрудникам и т. Д. Это обязательства, которые должны быть погашены при определенных условиях и в определенные сроки. Акционерный капитал компании представляет собой нераспределенную прибыль и средства, внесенные ее акционерами, которые принимают неопределенность, связанную с риском владения, в обмен на то, что, как они надеются, будет хорошей окупаемостью их инвестиций.

Акционерный капитал компании представляет собой нераспределенную прибыль и средства, внесенные ее акционерами, которые принимают неопределенность, связанную с риском владения, в обмен на то, что, как они надеются, будет хорошей окупаемостью их инвестиций.

Взаимосвязь этих статей выражается в фундаментальном уравнении баланса:

Активы = Обязательства + Собственный капитал

Смысл этого уравнения очень важен. Как правило, рост продаж, быстрый или медленный, требует увеличения базы активов — более высоких уровней запасов, дебиторской задолженности и основных средств (заводов, основных средств и оборудования). По мере роста активов компании ее обязательства и / или собственный капитал также имеют тенденцию к росту, чтобы ее финансовое положение оставалось сбалансированным.

То, как активы поддерживаются или финансируются за счет соответствующего роста кредиторской задолженности, долговых обязательств и собственного капитала, многое говорит о финансовом состоянии компании. А пока достаточно сказать, что в зависимости от направления деятельности компании и отраслевых характеристик наличие разумного сочетания обязательств и капитала является признаком финансово здоровой компании. Хотя это может быть чрезмерно упрощенным взглядом на фундаментальное уравнение бухгалтерского учета, инвесторы должны рассматривать гораздо большую стоимость капитала по сравнению с обязательствами как показатель положительного качества инвестиций, поскольку наличие высокого уровня долга может увеличить вероятность того, что бизнес столкнется с финансовыми проблемами. .

А пока достаточно сказать, что в зависимости от направления деятельности компании и отраслевых характеристик наличие разумного сочетания обязательств и капитала является признаком финансово здоровой компании. Хотя это может быть чрезмерно упрощенным взглядом на фундаментальное уравнение бухгалтерского учета, инвесторы должны рассматривать гораздо большую стоимость капитала по сравнению с обязательствами как показатель положительного качества инвестиций, поскольку наличие высокого уровня долга может увеличить вероятность того, что бизнес столкнется с финансовыми проблемами. .

Форматы бухгалтерского баланса

Стандартные правила бухгалтерского учета представляют баланс в одном из двух форматов: форма счета (горизонтальное представление) и форма отчета (вертикальное представление). Большинство компаний предпочитают вертикальную форму отчета, которая не соответствует типичному объяснению баланса в инвестиционной литературе как имеющего «две стороны», которые уравновешивают друг друга.

Независимо от формата вверх-вниз или бок о бок, все балансовые отчеты соответствуют представлению, в котором различные записи счета размещаются в пяти разделах:

Активы = Обязательства + Собственный капитал

• Оборотные активы (краткосрочные): статьи, которые могут быть конвертированы в денежные средства в течение одного года

• Внеоборотные активы (долгосрочные): статьи более постоянного характера

В качестве совокупных активов они =

• Краткосрочные обязательства (краткосрочные -срочный): обязательства со сроком погашения в течение одного года

• Долгосрочные обязательства (долгосрочные): обязательства со сроком погашения более одного года

Эти общие обязательства +

• Акционерный капитал (постоянный): инвестиции акционеров и нераспределенная прибыль

Презентация аккаунта

В упомянутых выше разделах активов счета перечислены в порядке убывания их ликвидности (насколько быстро и легко они могут быть конвертированы в наличные). Аналогичным образом, обязательства перечислены в порядке их приоритетности к оплате. В финансовой отчетности термины «краткосрочный» и «долгосрочный» являются синонимами терминов «краткосрочный» и «долгосрочный» соответственно и используются как синонимы .

Аналогичным образом, обязательства перечислены в порядке их приоритетности к оплате. В финансовой отчетности термины «краткосрочный» и «долгосрочный» являются синонимами терминов «краткосрочный» и «долгосрочный» соответственно и используются как синонимы .

Неудивительно, что разнообразие видов деятельности публично торгуемых компаний отражается в представлениях балансовых отчетов. Балансы коммунальных предприятий, банков, страховых компаний, брокерских и инвестиционно-банковских фирм и других специализированных предприятий существенно отличаются по представлению счетов от тех, которые обычно обсуждаются в инвестиционной литературе.В этих случаях инвестору придется делать скидку и / или полагаться на экспертов.

Наконец, существует небольшая стандартизация номенклатуры счетов. Например, даже у баланса есть такие альтернативные названия, как «отчет о финансовом положении» и «отчет о состоянии». Балансовые счета страдают от того же явления. К счастью, инвесторы имеют легкий доступ к обширным словарям финансовой терминологии, чтобы прояснить незнакомую запись счета.

Важность дат

Балансовый отчет представляет финансовое положение компании за один день на конец финансового года, например, последний день отчетного периода, который может отличаться от нашего более привычного календарного года.Компании обычно выбирают конечный период, который соответствует времени, когда их коммерческая деятельность достигла самой низкой точки в их годовом цикле, который называется их естественным деловым годом.

Напротив, отчеты о доходах и движении денежных средств отражают деятельность компании за весь финансовый год — 365 дней. Учитывая эту разницу во «времени», при использовании данных из балансового отчета (аналогично фотографическому снимку) и отчетов о доходах / денежных потоках (аналогично фильму) более точным и является практикой аналитиков использовать среднее число для суммы баланса.Эта практика называется «усреднением» и включает в себя получение данных на конец года (2019 и 2020 гг.) — скажем, для общих активов — и сложение их вместе и деление общей суммы на два. Это упражнение дает нам приблизительное, но полезное приближение к балансовой сумме за весь 2020 год, что и представляет собой номер отчета о прибылях и убытках, скажем, чистая прибыль. В нашем примере число общих активов на конец 2020 года будет завышать сумму и искажать соотношение рентабельности активов (чистая прибыль / общие активы).

Это упражнение дает нам приблизительное, но полезное приближение к балансовой сумме за весь 2020 год, что и представляет собой номер отчета о прибылях и убытках, скажем, чистая прибыль. В нашем примере число общих активов на конец 2020 года будет завышать сумму и искажать соотношение рентабельности активов (чистая прибыль / общие активы).

Итог

Поскольку финансовая отчетность компании является основой для анализа инвестиционной стоимости акций, завершенное нами обсуждение должно предоставить инвесторам «общую картину» для развития понимания основ баланса.

Бухгалтерский баланс| Объяснение | AccountingCoach

Введение в бухгалтерский баланс

Знаете ли вы? Вы можете получить наш балансовый сертификат достижений , когда присоединитесь к PRO Plus .Чтобы помочь вам освоить эту тему и получить сертификат, вы также получите пожизненный доступ к нашим материалам финансовой отчетности премиум-класса. К ним относятся наши видео-тренинги, наглядные пособия, карточки, шпаргалки, быстрые тесты, быстрые тесты с инструктажем, бизнес-формы и многое другое. Примечание: Вы можете получить любой или все наши Сертификаты достижений для финансовой отчетности, баланса, отчета о прибылях и убытках, отчета о движении денежных средств, дебета и кредита, корректировки записей, оборотного капитала и ликвидности, финансовых показателей, банковской выверки и Учет заработной платы при обновлении учетной записи до PRO Plus .Баланс (также известный как отчет о финансовом положении) отражает активы, обязательства и акционерный капитал корпорации на последний момент отчетного периода. Например, баланс на 31 декабря суммирует остатки на соответствующих счетах главной бухгалтерской книги после того, как были учтены все операции до полуночи 31 декабря. Бухгалтерский баланс — это одна из пяти финансовых отчетов, распространяемых корпорацией США. Чтобы получить полное представление о финансовом положении корпорации, необходимо изучить все пять финансовых отчетов, включая примечания к финансовой отчетности.Структура баланса отражает уравнение бухгалтерского учета: активы = обязательства + акционерный капитал (или собственный капитал) . Использование двойной записи позволяет удерживать баланс в балансе. Суммы, представленные в балансе, представляют собой сумму конечных остатков на счетах многих активов, пассивов и акционерного капитала. Обобщенные суммы представлены в следующих разделах баланса:- Оборотные активы

- Инвестиции

- Основные средства

- Нематериальные активы

- Прочие активы

- Краткосрочные обязательства

- Долгосрочные обязательства

- Собственный капитал

Общепринятые принципы бухгалтерского учета (GAAP)

Чтобы помочь пользователям баланса, U.Компания S. должна составлять свою финансовую отчетность, распространяемую извне, в соответствии с общими правилами, известными как общепринятые принципы бухгалтерского учета (GAAP или US GAAP; произносится как «пробел» ). ОПБУ США включает основные базовые принципы бухгалтерского учета, допущения и подробные стандарты бухгалтерского учета Совета по стандартам финансового учета (FASB). Частью ОПБУ США является подготовка финансовой отчетности с использованием метода начисления и учета (в отличие от кассового метода). Метод начисления означает, что баланс должен отражать обязательства с момента их возникновения до момента их выплаты.Это также означает, что в балансе будут отражены такие активы, как дебиторская задолженность и проценты к получению, когда суммы будут равны , заработано (в отличие от ожидания получения денег). Короче говоря, метод начисления дает более полный комплект финансовой отчетности. US GAAP также будет означать, что некоторые из наиболее ценных вещей компании (фирменные наименования, торговые марки, патенты, творческие сотрудники и т. Д.) Не будут включены в качестве активов в баланс компании.Давайте начнем с рассмотрения некоторых форматов баланса.На что обращать внимание на балансе особенно в трудные времена

КРАТКО

- Деловые юристы говорят на языке финансов, и важно знать, что такое бизнес, а также законы.

- Баланс компании — это «снимок» ее положения в определенный момент времени.

- На что следует обращать внимание при оценке баланса компании, когда компании борются с пандемией COVID-19?

Это первая из серии статей, предназначенных для ознакомления с финансовой отчетностью, терминами и концепциями, особенно с учетом того, что эти знания полезны в юридической практике.Для бизнес-юристов язык бизнеса — финансы, и стоит уметь разбираться в аспектах бизнеса, а также в законодательстве.

Есть три основных финансовых отчета: баланс, отчет о прибылях и убытках и отчет о движении денежных средств. В этой статье будет обсуждаться баланс, также известный как отчет о финансовом положении. Баланс — это «снимок» положения компании в определенный момент времени. В отчете используется простой подход: в любой момент то, что вы владеете, (активы) минус то, что вы должны (обязательства), это то, что вы « на сумму » (акционерный капитал).Важно отметить, что «стоимость» для целей финансовой отчетности сильно отличается от рыночной стоимости компании. Здесь мы просто имеем в виду ценность с точки зрения отчетности.

Активы — это экономические ресурсы, доступные для использования в будущем. Обязательства — это обязательства перед посторонними, а капитал — это требование владельцев после выполнения обязательств. Выражается в виде уравнения,

Активы (собственные) — Обязательства (причитающиеся) = Собственный капитал (стоимость).

Проще говоря, A — L = E.Это уравнение также может быть выражено как A = L + E; это обычно называется уравнением баланса. Баланс представляет активы с одной стороны, равные обязательствам и собственному капиталу с другой. Другой способ думать о балансе состоит в том, что активы — это то, чем владеет компания, то есть ресурсы, которые они могут использовать в будущем для управления компанией; пассивы и капитал — вот откуда берутся деньги для покупки этих ресурсов.

Вот сводная версия последнего бухгалтерского баланса IBM на конец года.

Обратите внимание на метку времени: «по состоянию на 31 декабря 2019 г.». По состоянию на конец рабочего дня 31 декабря 2019 года IBM заморозила свои бухгалтерские книги, чтобы подсчитать, где она находилась. Также обратите внимание, что эти числа представлены в миллионах долларов; остаток денежных средств в размере 8 314 долларов означает 8,3 миллиарда долларов наличными.

АКТИВЫ