Как возвращается НДС: схема возврата (возмещения)

Возврат НДС: что это такое и в чем его особенности

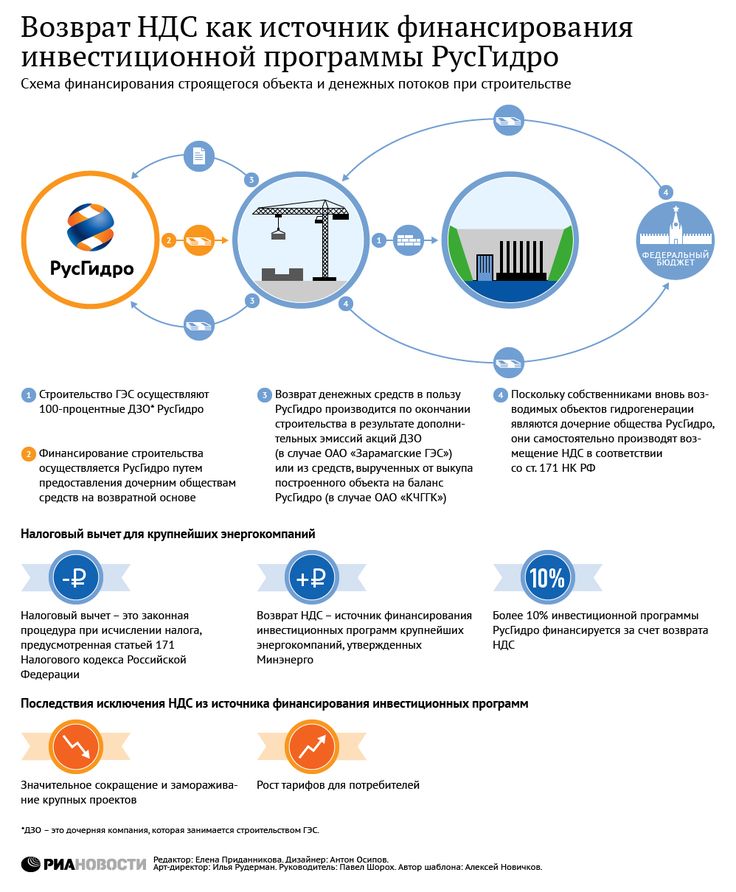

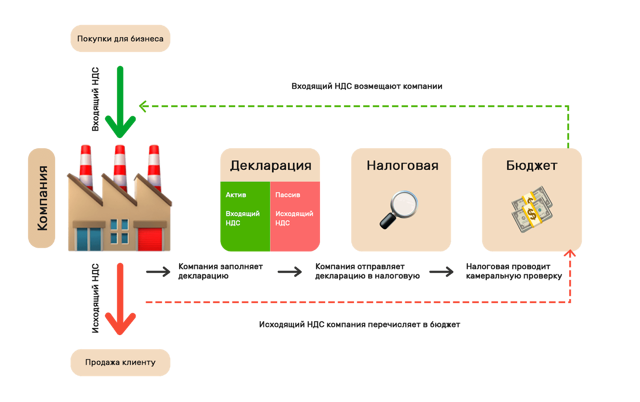

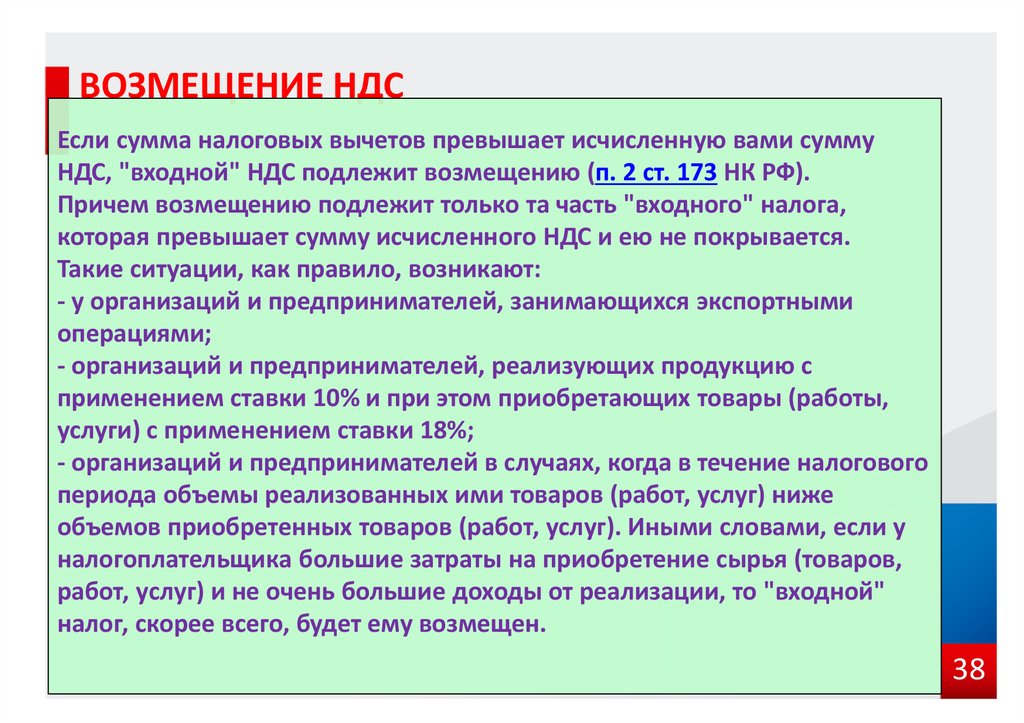

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС — это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что может дать гарантию возврата НДС

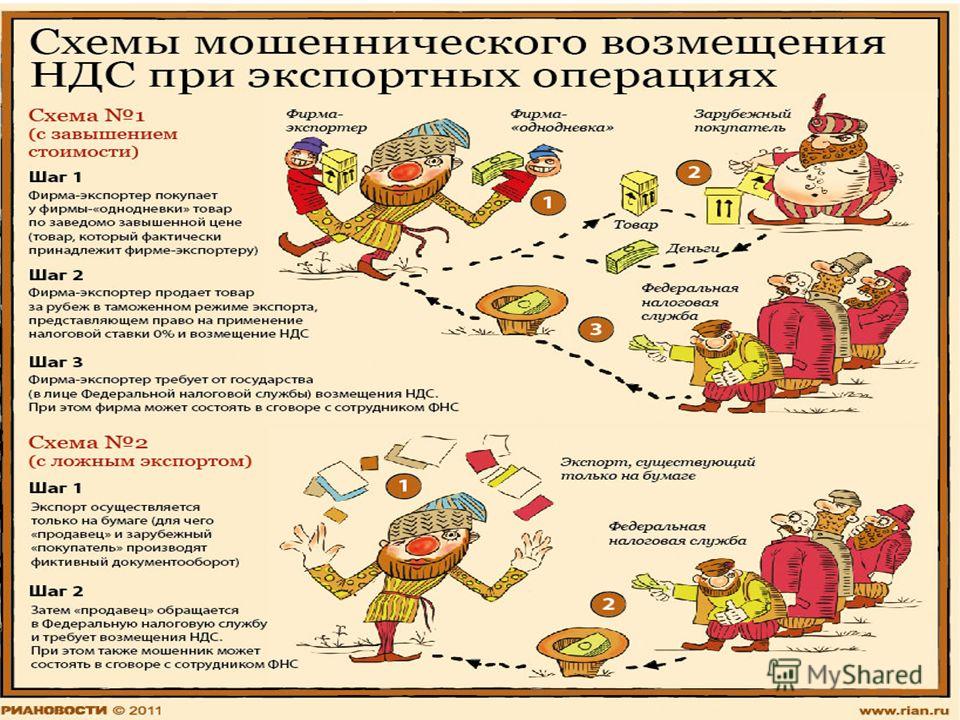

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (п.

Как применить нулевую ставку НДС при экспорте, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Кроме того налогоплательщик вправе отказаться от применения 0% ставки. Переходите в это готовое решение и узнайте все нюансы процедуры.

О возврате НДС при экспорте подробно можно узнать, ознакомившись с нашей рубрикой «НДС при экспорте товаров в 2022 — 2023 годах (возмещение)».

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

- подтверждающие право на применение ставки 0% по реализации;

- обосновывающие сумму вычета.

ВНИМАНИЕ! С октября 2020 года ФНС запустила пилотный проет, в рамках которого срок проверки НДС декларации (не в заявительном порядке) сократился до 1 месяца с даты представления декларации или уточненки. Подробнее о пилотном проекте читайте в публикации «ФНС ускоряет проверки и возмещение НДС».

В чем выгода и риски для бизнеса, который решит возместить НДС в рамках пилотного проекта, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в обзорный материал, чтобы узнать все подробности нововведений.

См. также: «Какой порядок возмещения НДС из бюджета?».

также: «Какой порядок возмещения НДС из бюджета?».

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Шаг 1. Подача декларации с суммой НДС к возврату.

Ее камеральная проверка проводится налоговой инспекцией в течение одного месяца (в рамках пилотного проекта), но в отдельных случаях может продляться до трех (п. 1 ст. 176, ст. 88 НК РФ).

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Подробнее об этой проверке читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Если нарушения не выявлены, то переходите к шагу 6.

В некоторых случаях можно получить возврат НДС до окончания камеральной проверки. Подробнее об этом особом порядке мы писали в статье.

ВАЖНО! В 2022 — 2023 году введены дополнительные категории налогоплательщиков, которые могут получить возврат НДС в заявительном порядке. Читайте об этих новшествах в нашем материале.

Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

В течение одного месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о возмещении НДС (полностью или частично) и решение о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 9 ст. 176 НК РФ).

Перед тем как принять решение о возврате НДС или зачете (п. 3 и 7 ст. 176 НК РФ), налоговые органы выясняют вопрос о наличии недоимки по НДС, федеральным налогам, долгов по пеням и штрафам, относящимся к федеральным налогам.

Если недоимка есть, то переходите к шагу 5.

Если недоимки нет, то переходите к шагу 7.

Шаг 5. Зачет НДС в счет погашения задолженности, если у налогоплательщика есть недоимка по НДС, налогам и задолженности по пеням и штрафам.

В этом случае налоговики самостоятельно производят зачет НДС в счет погашения имеющейся задолженности (п. 4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

Если сумма НДС меньше суммы недоимки (штрафа, пеней), то оставшаяся задолженность должна быть погашена налогоплательщиком.

Если сумма НДС больше или равна сумме недоимки, то недоимка считается погашенной.

Для возвращения оставшейся суммы НДС, подлежащей возврату, переходите к шагу 7.

Шаг 6. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

ВАЖНО! Если после вынесения решения о возмещении ФНС выявит нарушения, указывающие на завышение вычетов, налогоплательщика внесут в план выездных проверок.

Шаг 7. НДС возвращается налогоплательщику при отсутствии у него недоимки по НДС, налогам различных уровней бюджета и задолженности по пеням и штрафам.

В этом случае налоговые органы отправляют в ОФК поручение на возврат НДС. Сделать это обязывают положения абз. 1 п. 8 ст. 176 НК РФ. Не забывайте, что для возврата налога нужно подать соответствующее заявление (вместе с декларацией или позднее).

См.: «Как составить заявление на возврат НДС (образец, бланк)».

Шаг 8. НДС перечисляется на банковский счет налогоплательщика в течение 5 рабочих дней с момента получения поручения ОФК.

О таком перечислении ОФК должно уведомить налоговые органы (абз. 2 п. 8 ст. 176 НК РФ).

Если срок возврата НДС не нарушен, то процедура возврата считается завершенной.

Если же НДС был возвращен с нарушением сроков, то начиная с 12-го дня после даты окончания камеральной проверки, начисляются проценты согласно п. 10 ст. 176 НК РФ. В этом случае переходите к шагу 9.

Шаг 9. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

При уплате процентов в полном объеме процедура возврата считается завершенной.

Если же проценты не были полностью уплачены налогоплательщику, то в этом случае в течение 3 рабочих дней со дня получения уведомления ОФК налоговики принимают решение о перечислении оставшейся суммы процентов (п. 11 ст. 176 НК РФ).

На следующий день налоговые органы направляют в ОФК поручение на оплату оставшихся процентов (п. 11 и 8 ст. 176 НК РФ).

Пример расчета процентов за несвоевременный возврат НДС смотрите в Готовом решении от КонсультантПлюс, получив пробный демо-доступ к системе КонсультантПлюс. Сверьтесь со своими расчетами, чтобы не допустить ошибок.

ВНИМАНИЕ! С 01.01.2021 при несвоевременном возмещении НДС налоговики должны считать проценты за несвоевременный возврат денег по правилам п. 10 ст. 78 НК РФ. Таким образом, проценты за задержку с возврата излишне уплаченного налога ИФНС вычислит самостоятельно и выплатит без заявления. Если проценты начислены, например, за период после принятия решения о возврате или по решению суда, потребуется заявление (закон «О внесении изменений. .. » от 23.11.2020 №374-ФЗ).

.. » от 23.11.2020 №374-ФЗ).

Итоги

Вопрос о возмещении НДС из бюджета за налоговый период возникает, когда сумма вычетов превышает величину налога, начисленного к уплате, и появляется только у плательщиков НДС, поскольку у неплательщиков отсутствует возможность применить вычеты. Процедура возмещения состоит из нескольких этапов – от сдачи декларации до получения из бюджета налога.

Источники:

- Налоговый кодекс РФ

Что такое НДС и почему его могут вернуть?

Есть один вид налогов, который вроде бы платит бизнес, но на самом деле его перечисляют из кармана каждого кыргызстанца. Мы все платим налог на добавленную стоимость (НДС) при покупках любых товаров. Но есть случаи, когда предприниматели налог не платят или даже им частично возвращают сумму налога.

Мы все платим налог на добавленную стоимость (НДС) при покупках любых товаров. Но есть случаи, когда предприниматели налог не платят или даже им частично возвращают сумму налога.

Что такое НДС?

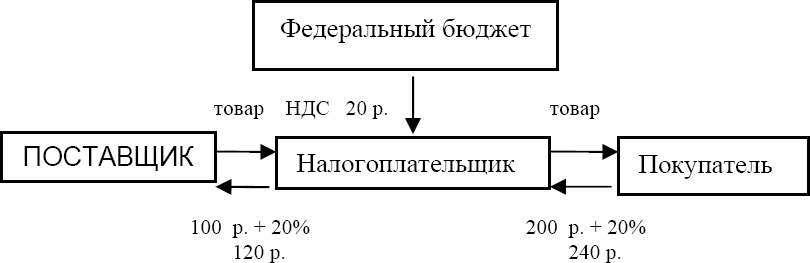

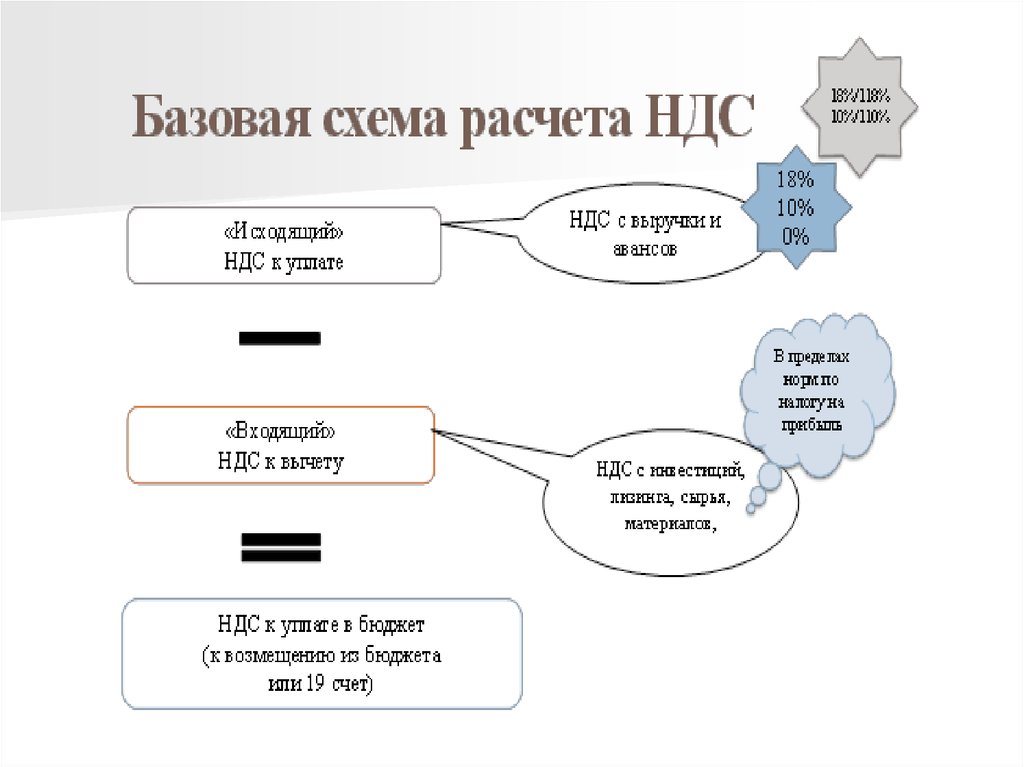

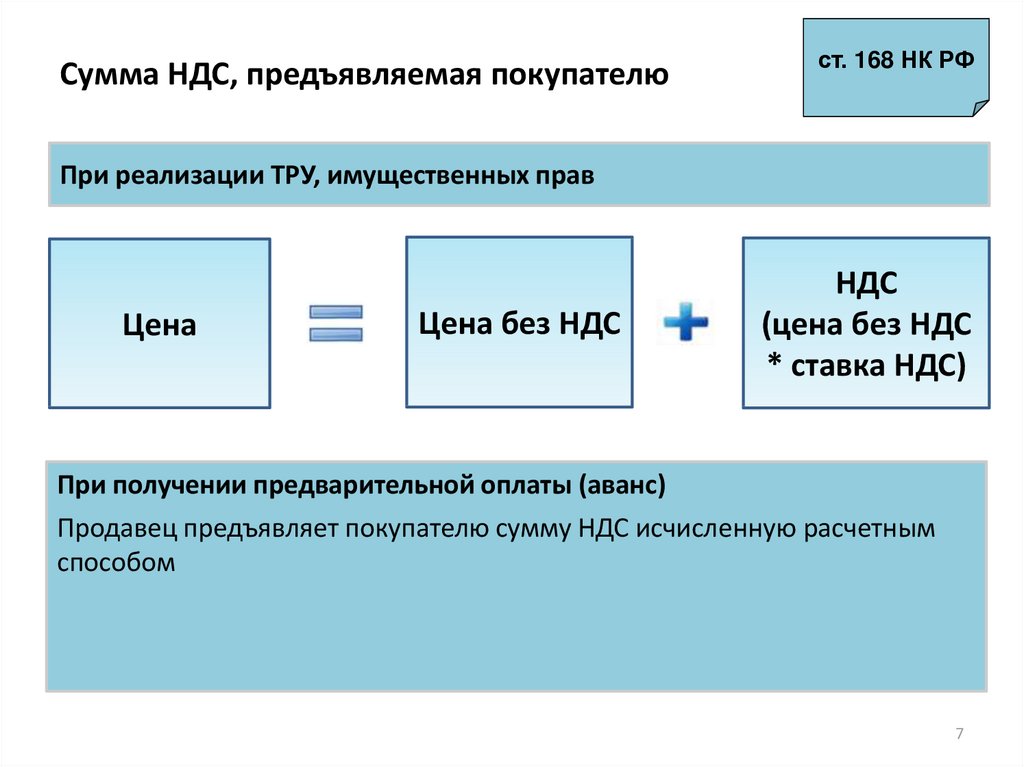

НДС – налог на добавленную стоимость, который является косвенным (потребительским) налогом, поскольку взимается с покупателя (потребителя). Этот налог накладывается на любой товар (работу или услугу), который продается (выполняется или оказывается) плательщиком НДС, в виде надбавки к цене или тарифу. НДС уплачивается в бюджет, исходя из суммы разницы между продажной и покупной стоимостью товара (работы или услуги).

Кто платит НДС?

НДС платит продавцу покупатель. Отчеты по НДС в налоговые органы подают налогоплательщики, зарегистрированные в качестве плательщика НДС, которые в стоимость любого товара (работы или услуги) включают этот налог. Аббревиатуру «НДС» также можно встретить в любом товарном чеке при походе в магазин или в счет-фактуре НДС, выдаваемой покупателю налогоплательщиком.

Как предприниматели платят НДС?

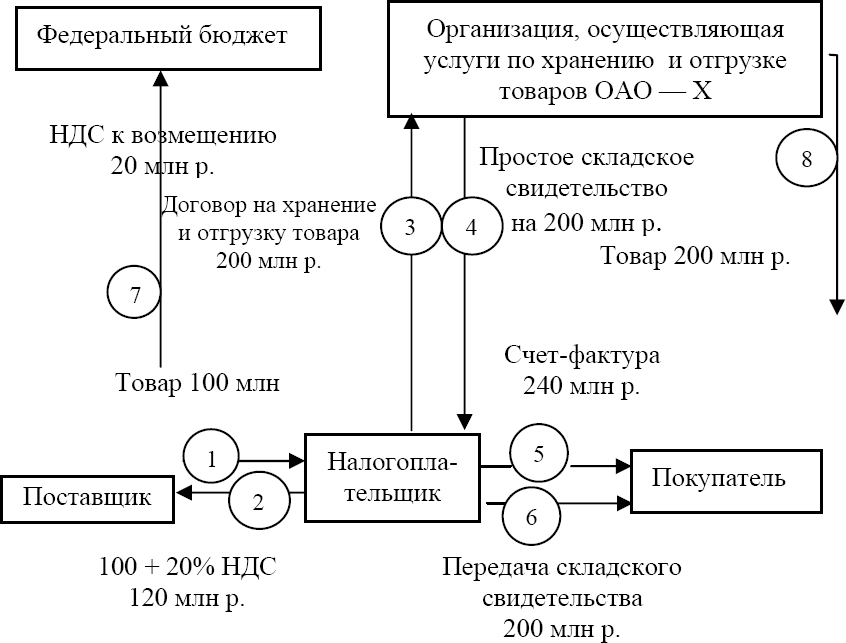

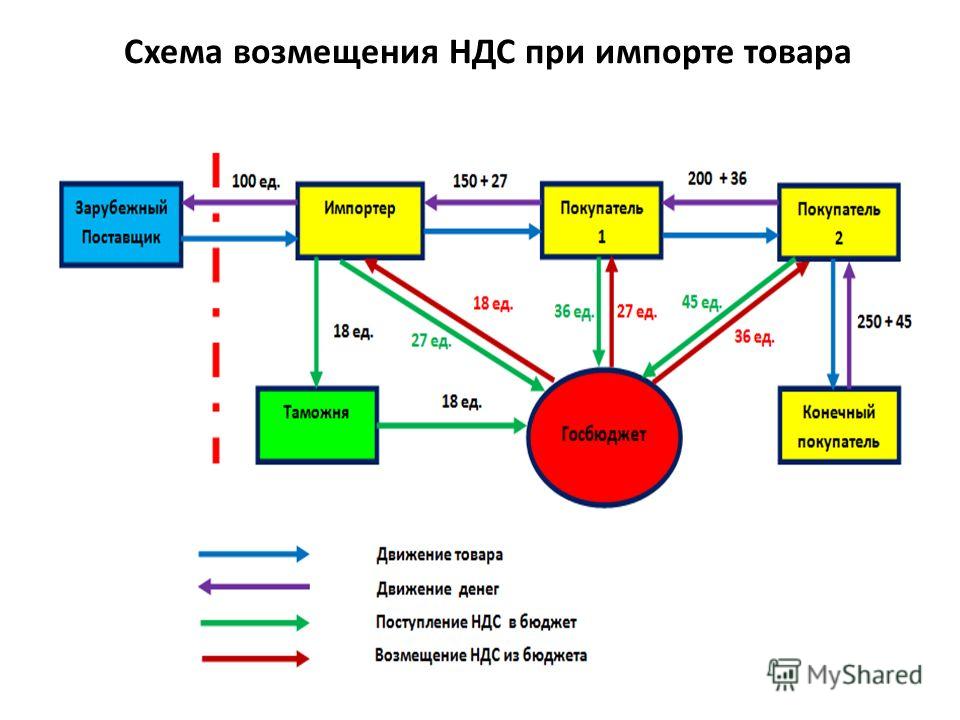

Налогоплательщик в процессе своей деятельности покупает основные средства, товары, включая сырье, материалы, топливо, комплектующие изделия, а также работы или услуги у продавцов с учетом НДС, если эти продавцы зарегистрированы как налогоплательщики этого вида налога.

Используя эти купленные ресурсы в своей производственной деятельности, налогоплательщик НДС создает готовую продукцию (товар, работу, услугу) для продажи. Продажа этой готовой продукции производится с учетом НДС, то есть на ее стоимость накручивается НДС в размере 12 процентов. В бюджет налогоплательщик НДС уплачивает разницу между суммой НДС с проданной готовой продукции и суммой НДС купленных ресурсов, использованных для изготовления продукции.

Если разница положительная, то есть сумма НДС по продаже больше, чем сумма НДС по покупкам, то эта разница (налоговое обязательство по НДС) подлежит уплате в бюджет.

Если же разница отрицательная, то есть сумма НДС по продаже меньше, чем сумма НДС по покупкам, то эта разница (превышение НДС) подлежит возврату налогоплательщику или возмещению из бюджета.

Как могут возместить НДС?

НДС могут возместить налогоплательщику в счет уплаты его задолженности по пени и налоговым санкциям по НДС, НДС будущих налоговых периодов, включая задолженность по НДС на импорт товаров.

А если товар вывозят из страны?

Для поддержки отечественных товаропроизводителей при вывозе товаров из страны, то есть при экспорте, ставка НДС установлена в размере 0 процентов.

Если предприниматель, который платит НДС, в течение полугода экспортирует товары, стоимость которых составит не меньше 50 процентов от общего объема проданных товаров, то он имеет право на возмещение и возврат суммы превышения НДС.

Сумма превышения НДС может быть отнесена в счет уплаты его задолженности по пени и налоговым санкциям по НДС, НДС будущих налоговых периодов, задолженности по другим видам налогов и по НДС на импорт товаров, а также возврату из бюджета на банковский счет налогоплательщика.

А когда деньги могут вернуть?

Это делают только в том случае, когда у налогоплательщика НДС нет долгов по налогам, включая по НДС на импорт товаров.

А кто принимает решение о возврате НДС?

Если сумма возврата меньше 300 тысяч сомов в месяц, то решение по возмещению и/или возврату НДС налогоплательщику принимается территориальным подразделением налоговой службы. Если сумма возврата свыше 300 тысяч сомов, то решение принимается специальной комиссией, созданной решением правительства.

Кто входит в комиссию, которая возвращает крупные суммы НДС?

Комиссия по возмещению и возврату НДС является коллегиальным органом. Председателем комиссии является заместитель министра экономики. В ее состав входят заместители министра финансов и представители Государственной налоговой службы, а также заведующий отделом учета государственных доходов Центрального казначейства Министерства финансов.

Если не вернут деньги, то куда следует обратиться и как взыскать сумму?

В случае отказа территориальным налоговым органом, уполномоченным налоговым органом или комиссией по возмещению НДС в возврате налога на расчетный счет, то причина отказа должна быть обоснована.

Если причина отказа заключается в неполном комплектовании документов, то налогоплательщик должен просто собрать недостающие бумаги.

Если причина заключается в чем-то другом (несоответствие материалов контрольного обследования требованиям НПА, неподтверждение экспортных поставок и т.д.), то налогоплательщик или налоговый орган должны принять меры по устранению этих недостатков.

В случае отказа в возмещении превышения НДС налогоплательщик имеет право обратиться с соответствующим заявлением в вышестоящий орган, то есть

в уполномоченный налоговый орган или комиссию по возмещению НДС.

Как получить возврат НДС? Все, что вам нужно знать

Если вы посетитель и обычно проживаете за пределами Европейского Союза, вы можете иметь право на возмещение НДС.

Каждый год путешественники оставляют миллионы долларов в виде невостребованных возмещений, либо потому, что они не знают об этом — аналогично их праву на компенсацию за перелет, либо просто потому, что им слишком сложно с этим справиться.

Позор, когда товары, которые вы покупаете, могут включать до 25% НДС (да, ставки обычно выше, чем налоги с продаж в США). Узнайте больше о возмещении НДС, и вы получите отличный способ сэкономить на покупках в Европе.

Вот несколько ключевых моментов, о которых следует помнить.

Если ваш рейс был задержан или отменен, вы также можете упустить компенсацию в размере 660 долларов США. Проверьте, подходите ли вы менее чем за 3 минуты:

Проверьте, подходите ли вы менее чем за 3 минуты:

ПРОВЕРЬТЕ ВАШ ПОЛЕТ СЕЙЧАС

Что такое НДС?

Налог на добавленную стоимость (НДС) наряду с налогом на товары и услуги (НТУ) является налогом на потребление, что означает, что он уплачивается частным потребителем. Это не налог на прибыль.

Когда вы путешествуете по Европе и покупаете товары и услуги, цена, которую вы платите, обычно включает налог на добавленную стоимость, которая предоставляется на каждом этапе цепочки поставок, от производства до продажи.

В то время как более 160 стран используют налог на добавленную стоимость, он наиболее распространен в Европейском союзе. Он может быть помечен как НДС, TVA, IVA, мамы, MwST и некоторые другие, в зависимости от страны.

Сколько стоит НДС в Европе?

В Европейском союзе ставка НДС обычно составляет от 5 до 25%, в зависимости от страны. Некоторые из них применяют разные ставки НДС в зависимости от типа продукта или услуги, обычно классифицируемые как «стандартные», «сниженные» и «сверхсниженные».

Например, если вы едете во Францию, некоторые товары включают 20% НДС, а другие — 5,5 или 10%. Он может опускаться до 2,1% для супер сниженного НДС.

Ознакомьтесь со ставками НДС в различных европейских странах здесь.

Имейте в виду, что вы платите за то, что видите на ценнике: налог на добавленную стоимость систематически включается в цену. Есть несколько компаний, которые пытаются обмануть путешественников, совершающих онлайн-покупки, и включают только НДС на этапе оплаты, поэтому обязательно следите за этим, например, при покупке дешевого авиабилета.

Что такое возврат НДС?

Возврат НДС – это возмещение НДС, уплаченного вами за товары, приобретенные в Европе в качестве нерезидента. Если купленный вами товар включает 20% НДС, вы можете получить сумму, соответствующую этому потребительскому налогу, выплаченную вам, когда вы покидаете территорию.

Имейте в виду одну вещь — будьте готовы, некоторые технические детали вам предстоит решить — это то, что НДС рассчитывается на основе базовой цены товара или услуги до вычета налогов, а НЕ в процентах от окончательной цены. Это означает, что вам НЕ следует ожидать, что сумма возмещения НДС будет рассчитываться на основе окончательной цены: например, для товара, облагаемого налогом по ставке 20%, ваш возврат НДС обычно будет составлять около 16,7% от окончательной цены.

Это означает, что вам НЕ следует ожидать, что сумма возмещения НДС будет рассчитываться на основе окончательной цены: например, для товара, облагаемого налогом по ставке 20%, ваш возврат НДС обычно будет составлять около 16,7% от окончательной цены.

Когда можно получить возврат НДС?

Когда я могу получить возмещение НДС?

Вы имеете право на возмещение НДС, если покупаете товары (не услуги) в Европе и не являетесь ее постоянным жителем.

Если вы постоянно или обычно проживаете за пределами ЕС, вы, вероятно, будете считаться «гостем» для целей возмещения НДС при поездке на старый континент. В этих случаях вы не облагаетесь НДС и можете потребовать возмещения. Это потому, что экспорт освобожден от НДС. Когда вы покупаете товары или товары в Европе и привозите их домой, ваша покупка считается экспортом. В результате вы можете потребовать возмещения НДС за него.

Обратите внимание, что вы НЕ имеете права на возмещение НДС, если вы оплачиваете ночь в отеле или питание в ресторане. Это потому, что эти услуги «потребляются» в Европе, а не экспортируются. В отличие от туристов, деловые путешественники также могут потребовать уплаченный ими налог на проживание и питание — но это настолько тяжелый процесс, что в него осмеливаются влезать только крупные компании, часто прибегающие к деловым поездкам для своих сотрудников.

Это потому, что эти услуги «потребляются» в Европе, а не экспортируются. В отличие от туристов, деловые путешественники также могут потребовать уплаченный ими налог на проживание и питание — но это настолько тяжелый процесс, что в него осмеливаются влезать только крупные компании, часто прибегающие к деловым поездкам для своих сотрудников.

Чтобы иметь право на возмещение НДС, ваши покупки должны превышать определенную сумму, которая варьируется от страны к стране. В большинстве случаев вам придется потратить эту сумму в одном месте, поэтому, если вы планируете делать покупки, постарайтесь помнить об этом. Это требование о минимальных расходах было введено, чтобы избежать административного бремени в отношении предметов небольшой стоимости, и обычно устанавливается на уровне 175 евро за общую сумму покупки, однако некоторые страны ЕС могут установить более низкие пороговые значения.

Можно ли получить возврат НДС после выезда из Европы?

Да, вы должны покинуть Европу, чтобы потребовать возмещения НДС. Если вы просто пересекаете границу в пределах Европейского Союза, вы не имеете права: товары должны покинуть налогооблагаемую территорию, а не только страну, где вы их приобрели, чтобы считаться экспортом.

Если вы просто пересекаете границу в пределах Европейского Союза, вы не имеете права: товары должны покинуть налогооблагаемую территорию, а не только страну, где вы их приобрели, чтобы считаться экспортом.

Могу ли я получить возмещение НДС при выезде из Великобритании?

Да, в Великобритании действуют те же правила. Как только вы покинете границы Соединенного Королевства, чтобы вернуться домой, вы можете потребовать возмещения НДС, уплаченного за ваши товары.

Как работает возврат НДС?

Могу ли я получить возмещение НДС при покупках в Интернете?

Да, вы можете получить возврат НДС даже за покупки в Интернете. Применяются те же правила: вы должны быть постоянным жителем страны, не входящей в ЕС, и сумма, которую вы заплатили, должна быть выше минимальной, установленной страной интернет-магазина.

Могу ли я получить возмещение НДС в отелях?

Если вы не путешествуете по делам, нет. Схемы возмещения НДС не применяются к проживанию в гостинице, поскольку оно рассматривается как услуга, потребляемая на месте, а не экспортируемая продукция.

Компании, часто прибегающие к деловым поездкам, могут подать заявление на возврат НДС, но это единственное исключение.

Как получить возврат НДС?

Не существует единой стандартной процедуры для всего Европейского Союза, но в большинстве случаев необходимы следующие шаги.

1. Подтвердите место жительства

Чтобы инициировать процесс возврата, вам необходимо предъявить удостоверение личности, подтверждающее, что вы не являетесь резидентом ЕС. Ваш паспорт, вероятно, ваш лучший выбор.

2. Получите документы

Продавец поможет вам заполнить форму такс-фри. Убедитесь, что информация верна, и сохраните чеки. Многие продавцы, обычно ориентированные на туристов, предлагают мгновенный возврат в качестве услуги и отправляют вам формы возврата по почте. Их легко заметить, так как у них обычно есть табличка «Tax Free» на двери.

Однако этот беспошлинный шопинг не меняет того факта, что вам по-прежнему необходимо проштамповать документы на границе, поскольку они используют третье лицо, такое как Premier Tax Free или Global Blue, для обработки заявки на возмещение. Если продавец предлагает прямой возврат кредитной карты или наличными, вы, вероятно, заплатите комиссию за услугу.

Если продавец предлагает прямой возврат кредитной карты или наличными, вы, вероятно, заплатите комиссию за услугу.

3. В аэропорту

Принесите свои покупки, квитанции и формы возврата в один из офисов НДС на пограничном переходе и подождите некоторое время до отъезда. Если ваш магазин не предложил мгновенный возврат средств, вы можете получить свои деньги на последней остановке в ЕС. Имейте в виду, что не все страны европейского континента входят в состав ЕС. Если вы купили дорогие часы в Цюрихе, обязательно проштампуйте документы перед пересечением границы.

Более того: чтобы получить возмещение НДС, вы должны иметь возможность доказать, что приобретенные вами товары действительно покинули налогооблагаемую территорию. В Европейском союзе это означает, что вы можете требовать возмещения налога только тогда, когда вы фактически покидаете зону ЕС — вы не сможете требовать возмещения НДС, если вы путешествуете только между двумя странами ЕС.

4. Пройдите на таможню

Здесь вам понадобится дополнительное время, так как очереди на таможне могут быть длинными. Сделайте это до регистрации багажа, так как таможенный агент может захотеть убедиться, что вы действительно вывозите купленные товары. После того, как вы прошли таможенную очистку, они добавят таможенный штамп в ваши формы.

Сделайте это до регистрации багажа, так как таможенный агент может захотеть убедиться, что вы действительно вывозите купленные товары. После того, как вы прошли таможенную очистку, они добавят таможенный штамп в ваши формы.

Обратите внимание: чтобы иметь право на возврат налога, приобретенные вами товары должны быть новыми и неиспользованными. Не используйте товары до прохождения таможни, иначе вам не вернут деньги.

Вы также должны иметь возможность показать товары сотруднику таможни, поэтому убедитесь, что они не упакованы в зарегистрированный багаж, или, по крайней мере, проверьте, сможете ли вы получить зарегистрированный багаж с собой на таможне.

5. Получите свои деньги

Теперь, даже если вы выполнили все вышеперечисленное, вы не просто получите свои деньги. Если вы приобрели товары через продавца, который сотрудничает с конкретным агентом по возврату средств, найдите его стойку в аэропорту и принесите документы с печатью. Имейте в виду, что есть небольшая комиссия, которая будет вычтена.

Если это невозможно, вам нужно будет отправить документы о возмещении по почте, и это займет несколько месяцев, прежде чем (и если) вы получите ответ. Если вы совершали покупки с помощью кредитной карты, то следите за своей выпиской, в противном случае ждите чека по почте.

Сколько времени занимает возврат НДС?

Возврат НДС на ваш банковский счет занимает около 3 недель. Если вы запрашиваете возврат наличными в аэропорту, вы должны получить его немедленно. Оплата чеками также занимает около 3 недель.

Часто задаваемые вопросы о возмещении НДС

Облагается ли возмещение НДС налогом?

Нет, вы не будете платить налоги с возмещения НДС. Просто не забудьте сохранить подтверждение этого возмещения НДС на случай, если оно понадобится властям.

Могу ли я покупать товары без уплаты НДС?

Нет, НДС всегда включен в цену, и вы не сможете приобретать товары и услуги без уплаты НДС.

В лучшем случае вы можете получить возмещение непосредственно от продавца, если он предлагает эту услугу. Ожидайте дополнительных документов в магазине, если вы выберете этот вариант.

Ожидайте дополнительных документов в магазине, если вы выберете этот вариант.

В качестве альтернативы вы можете попросить продавца доставить товары прямо к вам домой, но в большинстве случаев это невыгодно для вас с финансовой точки зрения. Вам действительно придется оплатить стоимость доставки вместе с пошлиной США.

Единственный способ не платить НДС – покупать товары в магазине беспошлинной торговли, который редко где встретишь, кроме как в международном аэропорту.

Заключительные мысли: стоит ли требовать возмещения НДС?

Это зависит. Если вы умеете решать проблемы и часто путешествуете, возможно, оно того стоит. Если вы сделали всего несколько покупок и стремитесь получить экономическую выгоду, это действительно зависит от вас.

Допустим, во время последней поездки в Париж вы ходили по магазинам и потратили в Lafayette в общей сложности 2000 долларов. Стандартная ставка НДС во Франции составляет 20%, поэтому при условии, что все купленные вами товары подлежат возмещению, вы можете рассчитывать на возмещение в размере 400 долларов США. Я бы сказал, что это того стоит.

Я бы сказал, что это того стоит.

Но нельзя отрицать, что поскольку требуется много бумажной работы, это утомительный процесс. Претензии многих путешественников также были проигнорированы и оставлены без ответа.

Есть вопросы? Попробуйте связаться с национальными налоговыми органами или таможней в стране покупки.

Не забудьте потребовать компенсацию за задержку рейса или компенсацию за отмену рейса, если ваш самолет опоздал минимум на 3 часа!

ПРОВЕРЬТЕ ВАШ ПОЛЕТ СЕЙЧАС

Возврат НДС

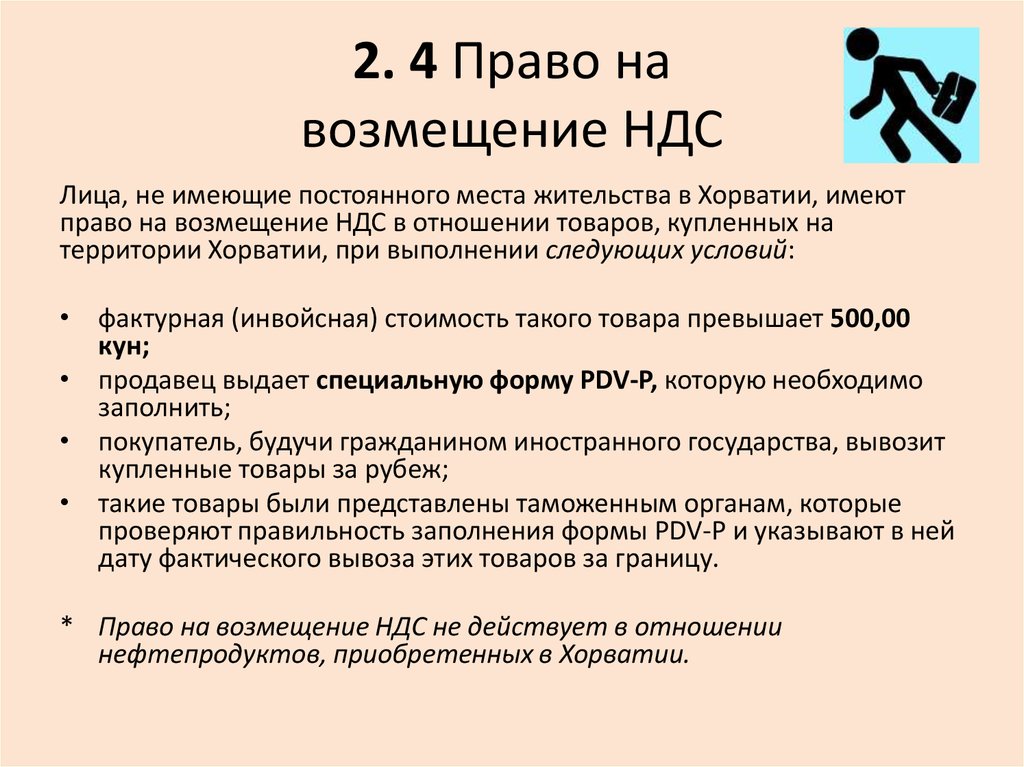

На этой странице рассматриваются только возвраты по трансграничным транзакциям, когда НДС оплачивается физическими или юридическими лицами, не находящимися в соответствующей стране ЕС.

Действительно, , а не касается «стандартной» ситуации возмещения НДС, когда и продавец, и покупатель находятся в одной и той же стране.

При возмещении необходимо различать 3 разные ситуации:

- Возврат НДС за границу предприятиям из ЕС

- Возврат НДС предприятиям из стран, не входящих в ЕС

- Возврат НДС иностранным туристам

Возврат НДС за границу для Предприятия ЕС

Большинство предприятий, которые платят НДС в связи со своей деятельностью в стране ЕС, где они обычно не поставляют товары/услуги (и поэтому не обязаны регистрироваться для уплаты НДС), тем не менее, имеют право на вычет этого НДС ( Статьи 170-171a Директивы по НДС ).

Этот «вычет» производится посредством возмещения из страны ЕС, где они заплатили НДС.

Как получить возмещение НДС

Во избежание возможных языковых проблем заявители направляют электронное заявление о возмещении в свои национальные налоговые органы , которые затем направляют его в страну ЕС, где заявитель уплатил НДС. (после того, как они подтвердят личность заявителя и идентификационный номер плательщика НДС, а также обоснованность его претензии).

Если налоговые органы в стране ЕС, где они уплатили НДС, задерживают возврат, заявителю выплачивается процентов .

Порядок действий

Краткое описание процедуры возмещения НДС (включая обязанности национальных налоговых органов на каждом этапе).

Полные правила – Директива 2008/9/ЕС.

Имплементирующий Регламент 79/2012 — дополнительная информация, которая может понадобиться стране, производящей возмещение, о коммерческой деятельности заявителя и характере приобретенных товаров/услуг .

Кто может получить возмещение НДС?

Чтобы иметь право на возмещение в соответствии с этой процедурой, в течение периода возмещения предприятие должно НЕ иметь :

- местонахождения в стране ЕС, осуществляющей возмещение, или

- поставлять там товары или услуги, за исключением:

- Освобожденные транспортные и вспомогательные услуги ( Статьи 144, 146, 148, 149, 151, 153, 159 или 160 Директивы по НДС ) или

- поставки клиентам, ответственным за уплату соответствующего НДС в рамках механизма обратного начисления ( Статьи 194-197 или 199 Директивы по НДС ).

Страна происхождения заявителя в ЕС не направит требование в страну ЕС, производящую возмещение, если заявитель:

- не является налогоплательщиком для целей НДС на специальную схему для малых предприятий

- распространяется схема фиксированной ставки для фермеров.

Информация для стран ЕС

- Справочники по НДС для конкретных стран (Vademecums) – ограничения на право вычета НДС (например, расходы на ресторан, развлекательные мероприятия, автомобили, топливо) Правила возврата НДС в каждой стране ЕС.

- Страны ЕС, использующие коды хозяйственной деятельности, содержащиеся в Регламенте Комиссии № 79/2012

Эти документы утверждены национальными налоговыми органами стран ЕС в Постоянном комитете по административному сотрудничеству и доступны на Только английский .

Они предназначены только для руководств – для получения полной актуальной информации о правилах обращайтесь в соответствующие национальные налоговые органы .

Другие справочники

- Возврат НДС – требования к информации в стране ЕС для возмещения.

- Возврат НДС – распространенные проблемы и решения.

- Возврат НДС – онлайн-руководство.

- Возврат НДС – контактные пункты компетентных национальных органов

Возврат НДС для предприятий, не входящих в ЕС

Предприятия, не зарегистрированные в Европейском Союзе, которые платят НДС в связи с их деятельностью в стране ЕС, где они обычно не поставляют товары/услуги (и поэтому не обязаны регистрироваться для уплаты НДС ) имеют право вычесть этот НДС.

Этот «вычет» производится посредством возмещения из страны ЕС, где они заплатили НДС.

Как получить возмещение НДС

Заявители должны отправить заявление в национальные налоговые органы в стране ЕС, где они уплатили НДС – см. Возврат НДС – руководство по стране.

Порядок действий

Полные правила — Директива 86/560/EEC .

Кто может получить возмещение НДС?

Чтобы претендовать на возмещение в соответствии с этой процедурой ( см. Статья 1 Директивы 86/560/EEC ), в течение периода возврата предприятие НЕ должно иметь местонахождение в любой стране или на территории ЕС или

Условия для конкретных стран ЕС

Любая страна ЕС может:

- отказать в возмещении НДС таким образом, если страна/территория заявителя не предоставляет права взаимного возмещения НДС или аналогичные предприятиям, базирующимся в этой стране ЕС.

- наложить ограничения на виды расходов, подлежащих возмещению

- настаивать на том, чтобы заявитель назначил налогового представителя.

Возврат НДС для туристов из стран, не входящих в ЕС

Розничные торговцы из ЕС могут обеспечить возврат НДС за товары, проданные туристам из стран, не входящих в ЕС, при их экспорте. В частности, это касается:

- Туристов, чей постоянный адрес или обычное место жительства (как указано в их паспорте или другом признанном документе, удостоверяющем личность) не находится в ЕС.

- Граждане ЕС, проживающие за пределами ЕС (которые могут доказать это с помощью вида на жительство или подобного).

Условия

- Туристы должны предоставить подтверждение проживания (например, паспорт или вид на жительство, не входящий в ЕС)

- Товары должны быть вывезены из ЕС в течение 3 месяцев с момента покупки.