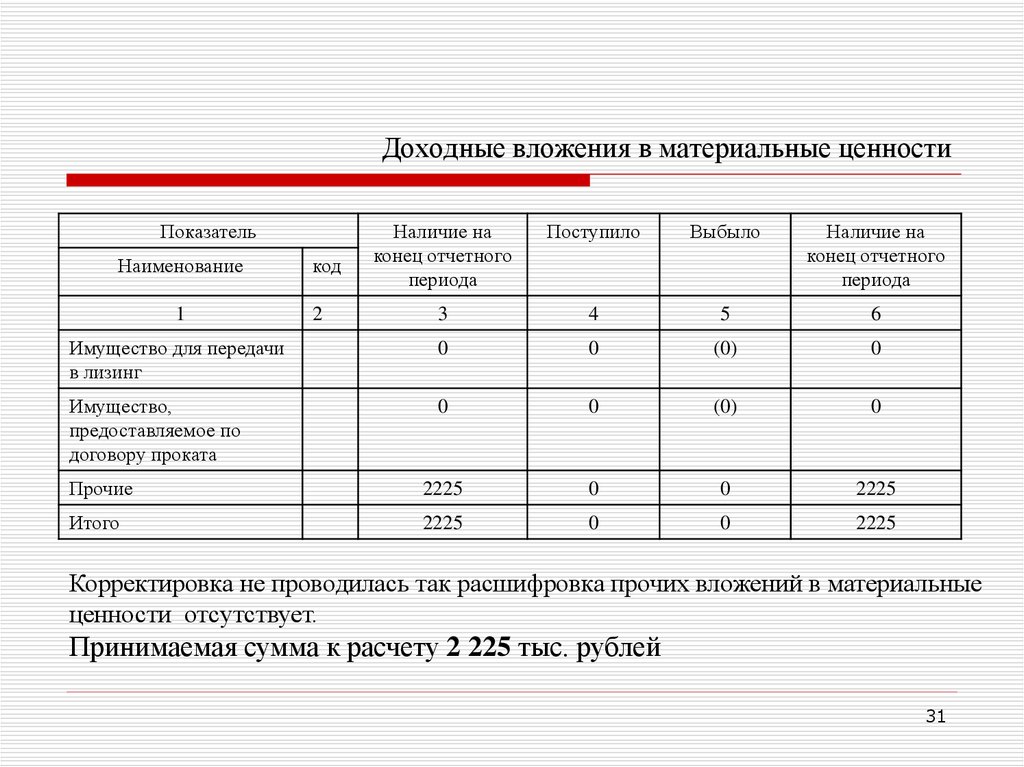

Строка 1160 Доходные вложения в материальные ценности

Строка 1160 Доходные вложения в материальные ценности

| |||

ТеорияТеоретические основы финансового анализа ПрактикаФинасовый анализ на практике. Нефтяные, металлургические, энергетические, фармацевтические компании России. БухгалтерияВ помощь бухгалтеру. Бухгалтерская отчетность. НовостиПоследние Новости, Комментарии, Пресс-релизы, Объявления, Планы проекта. Участие в Форумах, СМИ СтатьиСтатьи, комментарии, СМИ, медиа, пресса, газеты, журналы КонтактыОбратная связь |

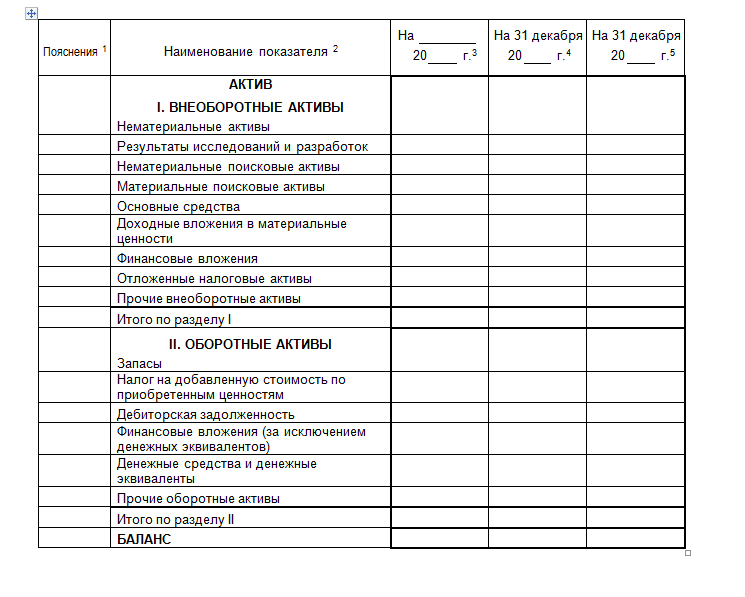

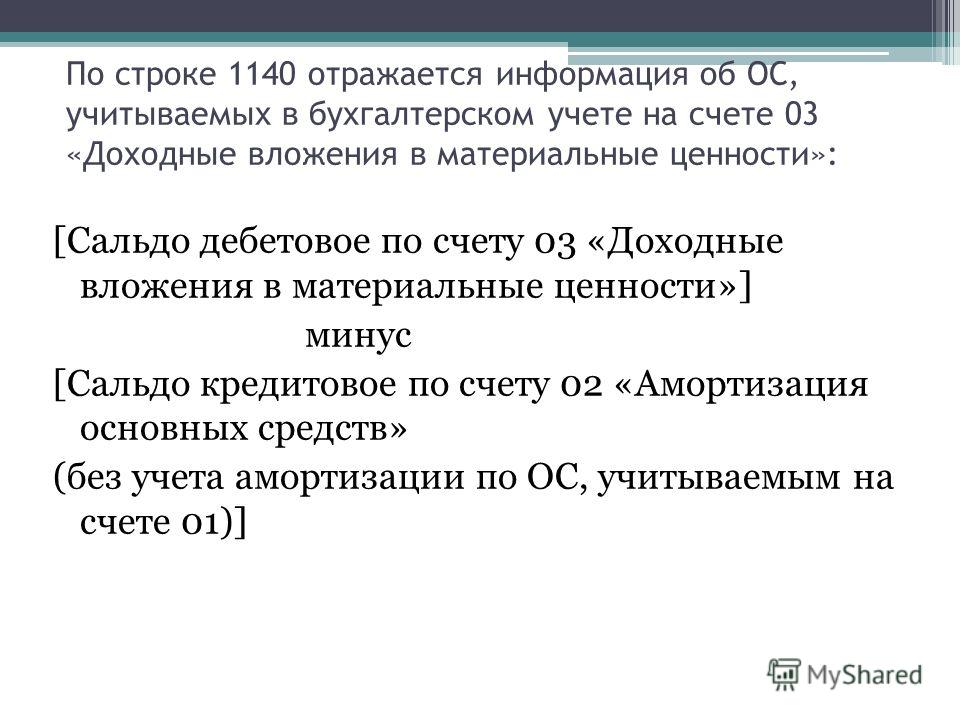

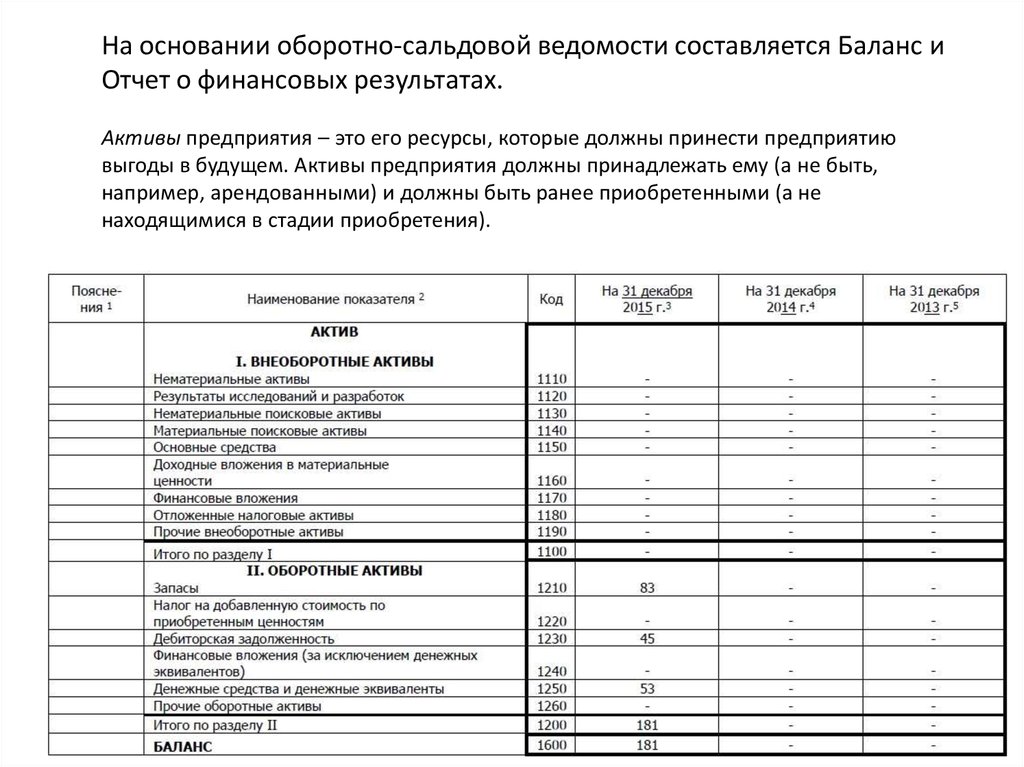

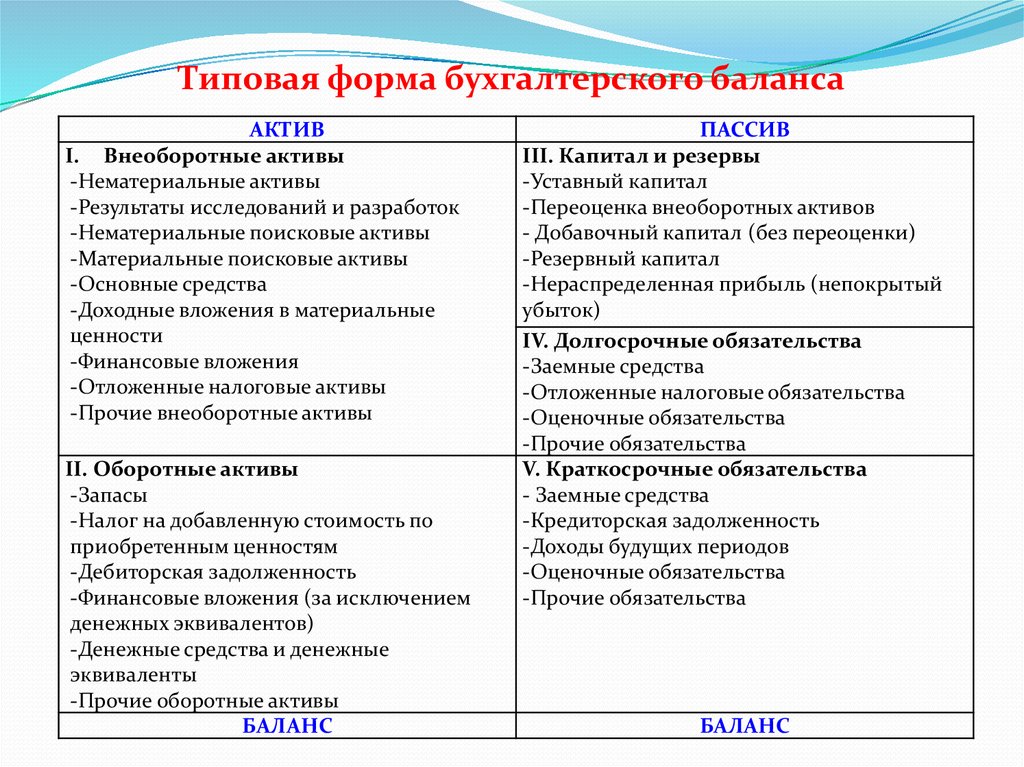

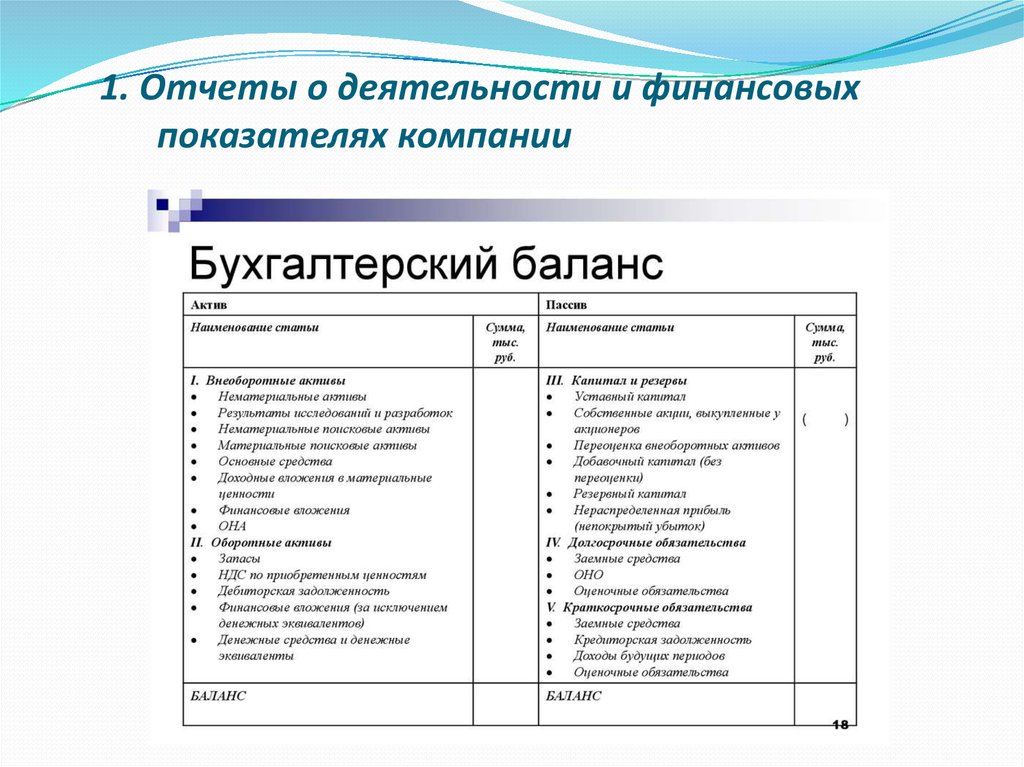

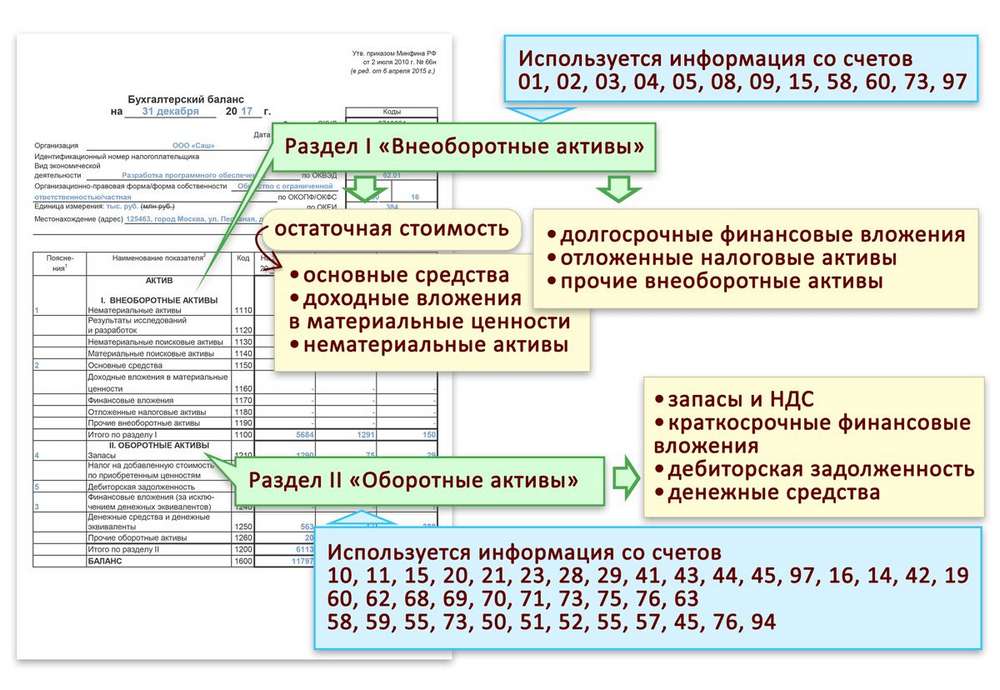

Главная / Бухгалтерская отчетность / Строка 1160 Строка 1160 бухгалтерской отчетности относится к бухгалтерскому балансу .Строка 1160 отражает информацию об ОС, учитываемую в бухгалтерском учете на счете 03 «Доходные вложения в материальные ценности». Строка 1160

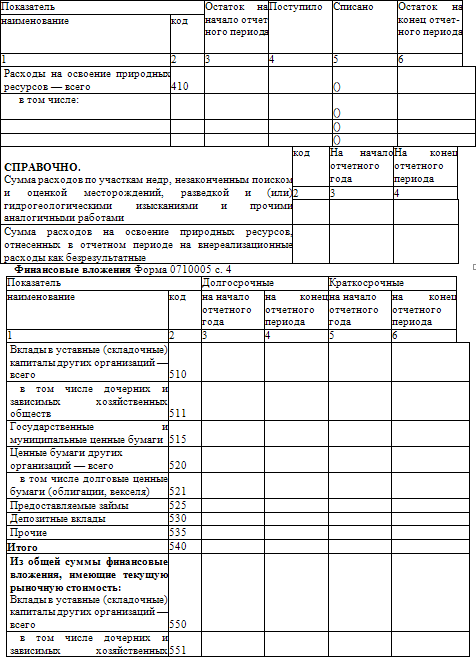

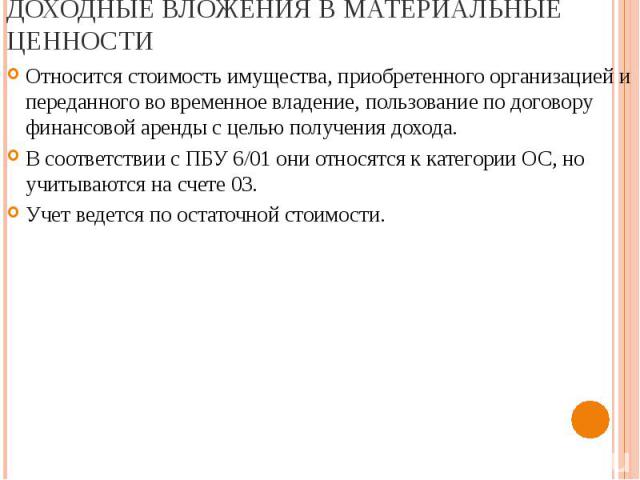

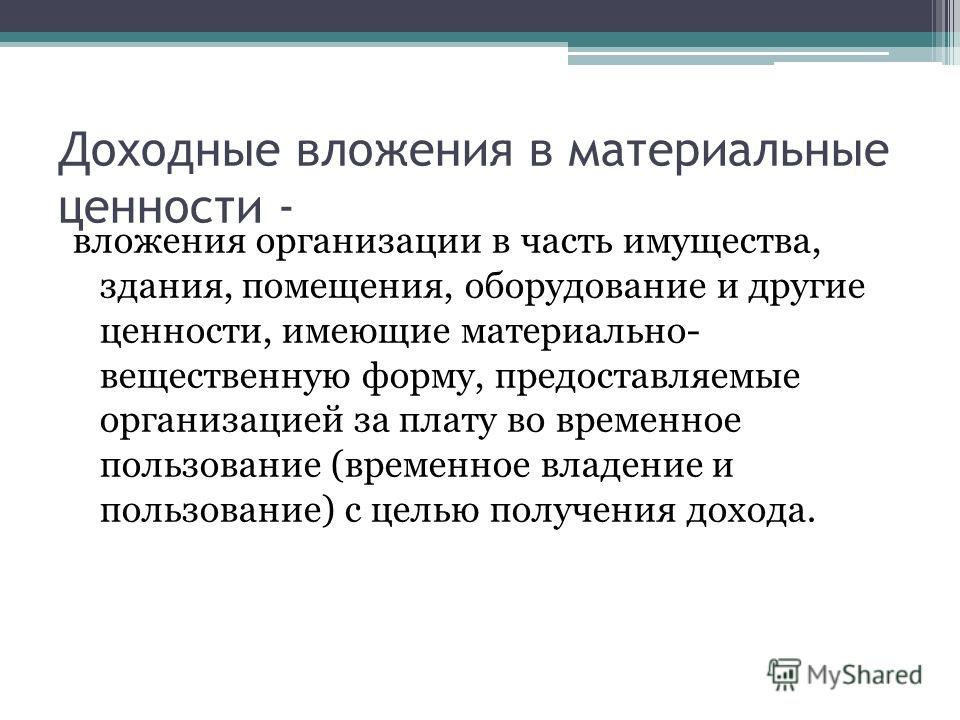

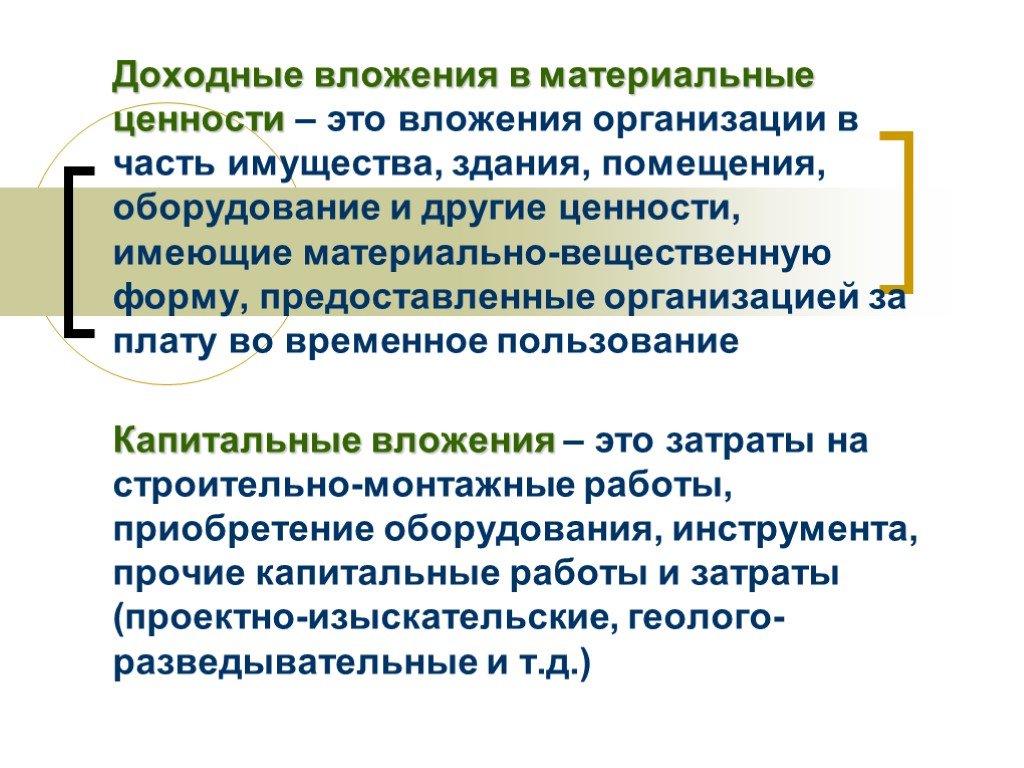

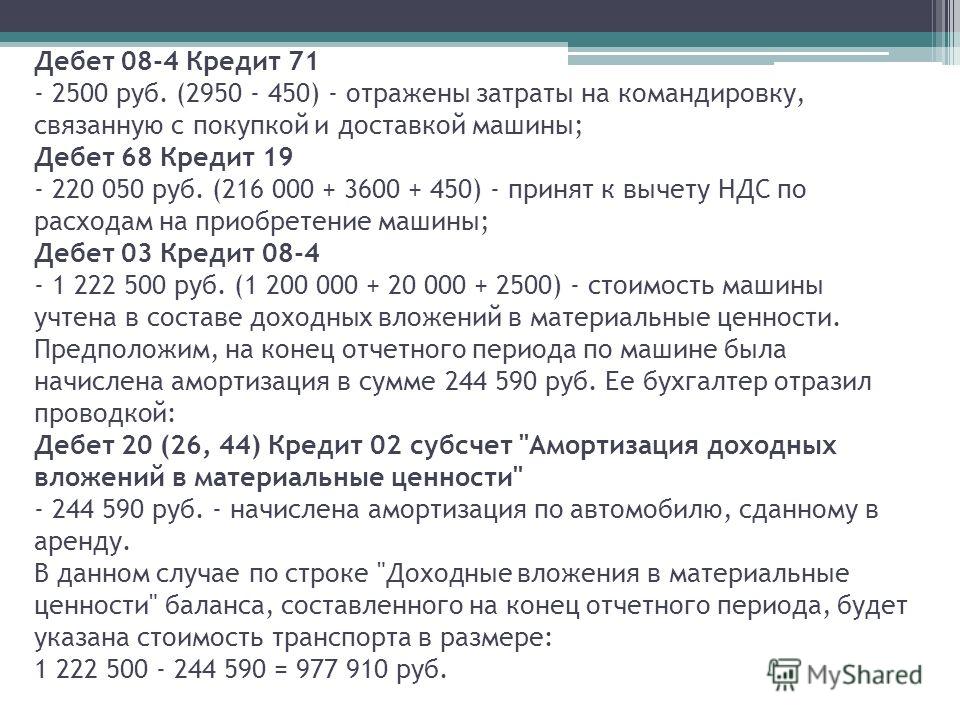

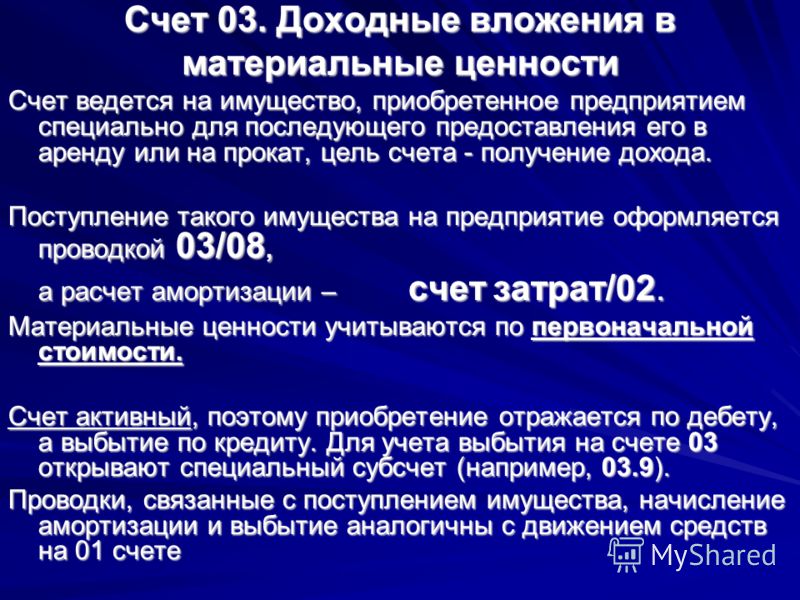

Доходные вложения в материальные ценности это вложения организации в ценности, имеющие материально-вещественную форму. Эти ценности (движимое и недвижимое имущество) организация предоставляет за плату (в аренду) с целью получения дохода. Они принимаются к бухгалтерскому учету по стоимости фактически произведенных затрат на приобретение, включая транспортные расходы и другие расходы, необходимые для введения их в эксплуатацию. Если предприятие делает вложения во внеоборотные активы, включая незавершенное строительство, то в бухгалтерском балансе отдельная строка для этого не предусмотрена. Полезные ссылки►Экономическая литература◄ ►Методика финансового анализа◄ ►Пособие по бухгалтерской отчетности◄ ►Крупнейшие АО России◄ |

ПРИМЕЧАНИЯ: 1) Сайт находится в режиме наполнения, просьба отнестись с пониманием; 2) Для корректной работы нужно включить Javascript в настройках браузера; 3) Согласно закону 222-ФЗ НКО не является кредитным рейтинговым агентством, поэтому термин «рейтинг» на этом сайте имеет значение «место», «позиция в списке». 4) Ссылка на материалы сайта при их цитировании или использовании обязательна. Вверх Вниз |

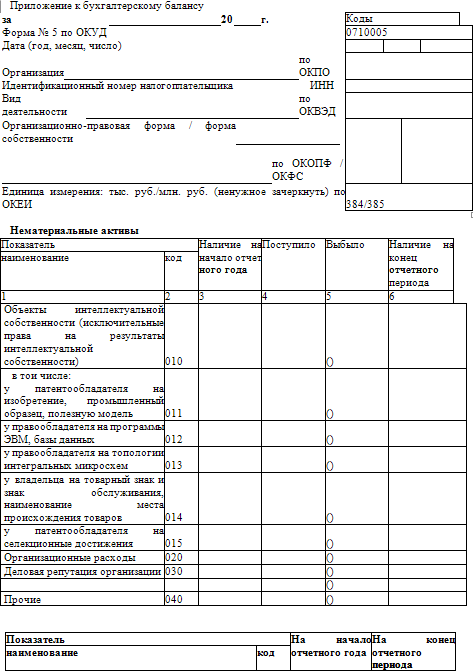

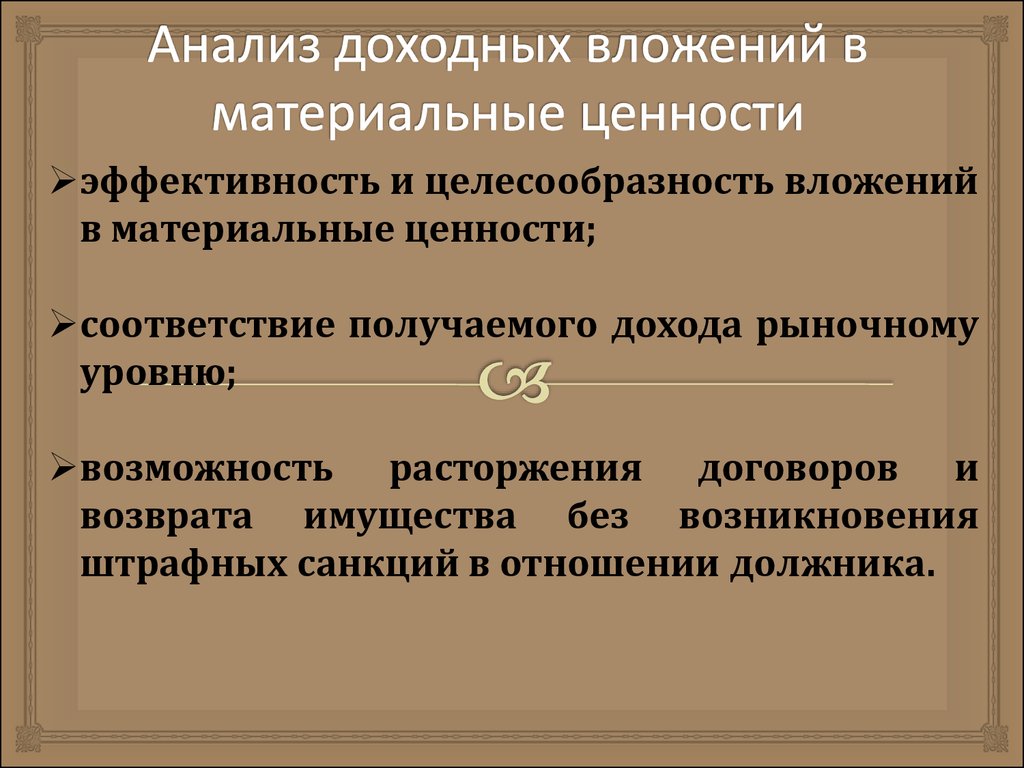

Аудит учета доходных вложений в материальные ценности

Главная » Аудит учета доходных вложений в материальные ценности

Аудит: доходные вложения в материальные ценностиК доходным вложениям в материальные ценности относятся различные инвестиции компании в оборудование, имущество, недвижимость и другие ценности с материально-вещественной формой, которые могут предоставляться во временное пользование (владение) сторонним лицам или организациям с последующим получением экономической выгоды (или иначе говоря, к доходным вложениям относятся материальные ценности (активы), которые приобретаются с целью дальнейшей сдачи в лизинг или аренду).

Исходя из многолетнего опыта аудиторов нашей компании ООО «Аудит Эксперт» в части проведения аудиторских проверок в учете доходных вложений в материальные ценности, можно перечислить такие наиболее важные процедуры, по которым проводится аудит доходных вложений в материальные ценности:

- Изучение опросного листа по осуществлению проверки материальных активов;

- Ознакомление со структурой счетов учета доходных вложений в материальные ценности;

- Контроль за операциями по соответствию условиям договоров установленному законодательству и применяемой в организации учетной политике,

- Проверяется насколько своевременно и правомерно отражены доходные вложения в материальные ценности, бухгалтерский счет, проводки;

- Проверяется правильность и точность оценки объектов в момент приобретения и при их выбытии;

- Проверка арифметической точности учетных записей в бухгалтерском учете доходных вложений в материальные ценности, а также проверить — соответствуют ли данные аналитического и синтетического учета и данные по бух.

балансу и Главной книге;

балансу и Главной книге; - Проверка всех или выборочно первичных документов, регистров, пересчет и прочие аналитические процедуры;

- Составление и предоставление выводов по результатам проведенной аудиторской проверки.

В процессе аудита доходных вложений в материальные активы компании наши аудиторы пользуются специально разработанными рабочими документами: опросный лист для планирования аудиторской проверки внеоборотных активов, доходных вложений в мат. ценности; рабочие документы, касающиеся разделов, областей аудита; анкеты по проверке доходных вложений в материальные ценности.

Основными задачами аудита доходных вложений в материальные активы являются:

- проверка правомерности отнесения материальных активов к доходным вложениям в материальные ценности;

- проверить – соответствуют ли условия постановки лизингового имущества на баланс условиям, которые указаны в договоре лизинга;

- правильно ли определил лизингодатель первоначальную стоимость лизингового имущества;

- правильность и точность определения периода полезного использования, имущества, предоставленного в лизинг;

- проверить — как начислялась амортизация доходных вложений в материальные ценности;

- правильно ли отражены в учете операции передачи, возврата и содержания лизингового имущества;

- полнота и точность отражения информации в учете доходных вложений в материальные ценности в балансе и отчетности;

- проверяют ведение аналитического учета по счету 03 доходные вложения в материальные ценности по видам материальных ценностей, их отдельным объектам, а также лизингополучателям;

- полнота раскрытия информации по сч 03 доходные вложения в материальные ценности строка отчетности;

- своевременно ли и в полном объеме предоставляется информация в Федеральную службу по финансовому мониторингу.

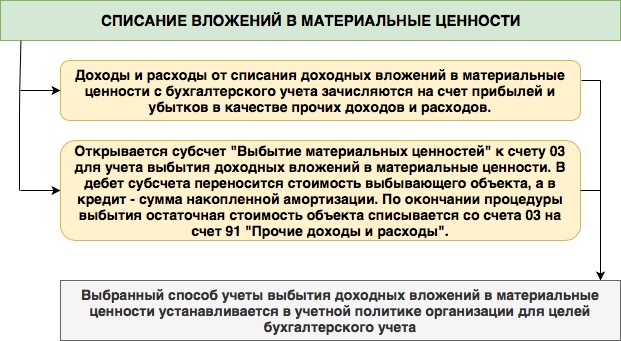

Подтверждение обоснованности отнесения активов на счет доходные вложения в материальные ценности. Обоснованность отражения материальных ценностей по счету 03 проверяется аудиторским путем, в ходе изучения нижеуказанных источников информации:

- ОСВ по счету 03 «Доходные вложения в материальные ценности»;

- договора лизинга, акты приема-передачи мат. ценностей;

- другие подтверждающие документы.

В ходе аудиторских процедур наш аудитор изучает необходимые документы, сравнивает, чтобы убедиться, что лизинговое имущество, отраженное на счете 03 или 011 будет соответствовать условиям соответствующего договора (контракта).

Объяснение методов учета инвестиций в соответствии с ОПБУ США

Что такое инвестиции в бухгалтерском учете?

Вы, вероятно, слышали об инвестициях в акции, и термин «инвестиции» может привести вас к немедленному представлению об акциях, облигациях и паевых инвестиционных фондах. Хотя этот ход мыслей верен, бухгалтеры рассматривают инвестиции как это, так и многое другое. В частности, с точки зрения бухгалтерского учета инвестиции представляют собой активы, приобретенные для получения дохода.

В частности, с точки зрения бухгалтерского учета инвестиции представляют собой активы, приобретенные для получения дохода.

Инвестиции могут принимать разные формы. Примером физических инвестиций является здание, приобретенное для сдачи в аренду. Недвижимость представляет собой основное средство, приобретаемое с целью предоставления арендного дохода владельцу. Примеры нефизических инвестиций включают упомянутые выше инвестиционные ценные бумаги, но также могут включать производные инструменты или инвестиции в компании.

Как учитывать инвестиции?

Когда компания приобретает инвестиции, это записывается как дебет соответствующего инвестиционного счета (актива), компенсируемый кредитом счета, представляющим вознаграждение (например, денежные средства), предоставленное в обмен на актив. После первоначального признания учет становится немного более сложным. Изменения стоимости или «дохода» от инвестиций учитываются множеством различных способов, многие из которых зависят от типа инвестиций. В этой статье основное внимание будет уделено учету нематериальных инвестиций, в частности долевых ценных бумаг.

В этой статье основное внимание будет уделено учету нематериальных инвестиций, в частности долевых ценных бумаг.

В 2016 году FASB выпустил ASU 2016-01, Финансовые инструменты — в целом (подраздел 825-10): признание и оценка финансовых активов и финансовых обязательств (ASU 2016-01) для решения вопросов признания, оценки , представление и раскрытие определенных финансовых инструментов. В частности, ASU 2016-01 установила ASC 321, Инвестиции — долевые ценные бумаги (ASC 321) для представления нового порядка учета долевых ценных бумаг. Кроме того, ранее существовавший стандарт ASC 320, Инвестиции — Долговые ценные бумаги (ASC 320) был обновлен, чтобы обеспечить руководство по учету и отчетности только для инвестиций в долговые ценные бумаги.

До ASU 2016-01 как долговые, так и долевые ценные бумаги классифицировались как удерживаемые до погашения, имеющиеся в наличии для продажи или для торговли и учитывались соответствующим образом. Этот порядок все еще действует для долговых ценных бумаг в соответствии с ASC 320, но учет долевых ценных бумаг изменился.

Этот порядок все еще действует для долговых ценных бумаг в соответствии с ASC 320, но учет долевых ценных бумаг изменился.

Что такое долевая ценная бумага?

Долевая ценная бумага – это финансовый инструмент, представляющий право собственности на другое предприятие. Наиболее распространенными видами долевых ценных бумаг являются обыкновенные акции и привилегированные акции. Финансовый инструмент представляет собой инвестиции в чистые активы или собственный капитал предприятия. Инвестор будет покупать долевые ценные бумаги организации в надежде, что организация получит прибыль, и, в свою очередь, инвестиции будут оценены.

Как учитывать долевые ценные бумаги?

Различные методы учета долевых ценных бумаг обсуждаются в ASC 810, Консолидация (ASC 810), ASC 323, Инвестиции – метод долевого участия и совместные предприятия (ASC 323) и ASC 321. Применимый метод учета определяется на основе ряда факторов, наиболее важными из которых являются:

- Процент владения долевой ценной бумагой

- Объем контроля, который инвестор может осуществлять над предприятием

Как указано в названиях различных тем бухгалтерского учета выше, существуют три основных метода учета долевых ценных бумаг:

- Консолидация

- Метод долевого участия

- Справедливая стоимость

Консолидация

В самом широком смысле консолидация означает объединение. В бухгалтерском учете консолидированная финансовая отчетность объединяет активы, обязательства и другие счета группы организаций, чтобы представить их как единое целое. Целью консолидации является отчет о совокупном финансовом положении материнской компании (инвестора) заинтересованным сторонам компании. Корпорации или более крупные компании используют консолидированные финансовые отчеты для представления объединенных операционных результатов всего своего бизнеса, но различные отделы, подразделения или дочерние компании могут также иметь автономные или отдельные финансовые отчеты.

В бухгалтерском учете консолидированная финансовая отчетность объединяет активы, обязательства и другие счета группы организаций, чтобы представить их как единое целое. Целью консолидации является отчет о совокупном финансовом положении материнской компании (инвестора) заинтересованным сторонам компании. Корпорации или более крупные компании используют консолидированные финансовые отчеты для представления объединенных операционных результатов всего своего бизнеса, но различные отделы, подразделения или дочерние компании могут также иметь автономные или отдельные финансовые отчеты.

Учет консолидации

Учет консолидации регулируется ASC 810. Когда материнская компания имеет контрольный финансовый интерес над дочерней компанией (объектом инвестиций), материнская компания будет учитывать инвестиции или право собственности в дочернюю компанию путем консолидации или объединение своих финансовых отчетов в один отчет. Как правило, контрольный финансовый интерес означает, что материнская компания владеет более чем 50% дочерней компании. Однако материнская компания с меньшей долей участия может также иметь контрольный пакет акций в другом юридическом лице, если она имеет значительный контроль над ключевыми решениями и правами/обязанностями в отношении значительных доходов/убытков объекта инвестиций.

Однако материнская компания с меньшей долей участия может также иметь контрольный пакет акций в другом юридическом лице, если она имеет значительный контроль над ключевыми решениями и правами/обязанностями в отношении значительных доходов/убытков объекта инвестиций.

Соображения по поводу консолидации

После того, как материнская компания определит, что она имеет контрольный финансовый интерес по отношению к другой организации, необходимо также учитывать следующие критерии для продолжения консолидации: планы вознаграждений работникам, правительственные организации, некоторые инвестиционные компании и фонды денежного рынка.)

Модель организации с правом голоса, или модель голосования, была создана в 1950-х годах в качестве руководства для консолидации компаний, в соответствии с которой контрольный финансовый интерес представляется в основном как владение большинством прав голоса. С годами бизнес и финансы становились все более сложными, и в начале 2000-х годов FASB представил модель компании с переменной долей участия ( VIE ) и конкретные рекомендации по бухгалтерскому учету для ее уникальных обстоятельств.

С годами бизнес и финансы становились все более сложными, и в начале 2000-х годов FASB представил модель компании с переменной долей участия ( VIE ) и конкретные рекомендации по бухгалтерскому учету для ее уникальных обстоятельств.

Учет первоначальных инвестиций

Первоначальная запись в журнале для отражения инвестиций материнской компании в соответствии с моделью голосующих акций заключается в дебетовании счета инвестиционных активов в отношении покупной цены и кредитовании денежных средств или другого счета в соответствии с типом обмененного вознаграждения. Кроме того, материнская компания учитывает активы и обязательства приобретенной дочерней компании по справедливой стоимости в соответствии с указаниями ASC 805, «Объединение бизнеса» (ASC 805). Материнская компания останавливается на этом, если представляет только отдельную финансовую отчетность. Однако для представления консолидированной финансовой отчетности, которая требуется в соответствии с ASC 810, когда материнская компания имеет контрольный пакет акций дочерней компании, материнская компания объединяет свою финансовую отчетность с финансовой отчетностью приобретенной дочерней компании.

Для консолидации предприятий материнская компания складывает вместе финансовые отчеты обоих предприятий с несколькими корректировками:

- Неконтролирующая доля участия материнской компании удаляется из финансовой отчетности дочерней компании (если применимо).

- Счет инвестиционных активов материнской компании и оставшийся капитал дочерней компании исключаются или корректируются из их соответствующих финансовых отчетов.

- Любые дополнительные операции между материнской и дочерней компаниями, известные как внутригрупповые операции, исключаются или корректируются из их соответствующих финансовых отчетов. Некоторыми распространенными примерами таких исключений являются внутригрупповая дебиторская/кредиторская задолженность и внутригрупповые продажи.

Неконтролирующая доля участия ( NCI ) – это сумма дочерней компании, которой материнская компания не владеет и не контролирует. (Например, если материнская компания владеет 80 % дочерней компании, 20 % — это неконтролирующая доля участия или доля меньшинства этой дочерней компании.) Для точного финансового представления доли участия материнской компании в дочерней компании неконтролируемая доля участия вычитается из финансового положения дочерней компании. до консолидации.

до консолидации.

В балансовом отчете НДУ представлен отдельной строкой в разделе собственного капитала материнской компании, который представляет чистые активы или чистое финансовое положение, относящееся к дочерней компании. Первоначальное признание НДУ происходит во время учета покупок, запрещенного ASC 805, когда отражается справедливая стоимость приобретенных активов и обязательств и справедливая стоимость НДУ.

Кроме того, сумма остатка инвестиций, отраженная материнской компанией, удаляется из финансовой отчетности материнской компании, а компенсирующий остаток собственного капитала удаляется из финансовой отчетности дочерней компании в рамках консолидации (шаг 2 выше). Наконец, любые внутригрупповые операции или остатки исключаются из финансовой отчетности материнской и дочерней компаний (шаг 3 выше). После этих корректировок консолидированная финансовая отчетность включает только собственный капитал материнской компании, а чистые инвестиции в дочернюю компанию представлены ее активами и обязательствами в сочетании с активами и обязательствами материнской компании.

Учет последующей деятельности

Изменения в сумме инвестиций дочерней компании, такие как покупка материнской компанией дополнительных акций или отчуждение части своей собственности, учитываются путем корректировки инвестиционного актива. Стоимость NCI изменяется в зависимости от прибылей и убытков дочерней компании. Эти изменения представлены в отчете о прибылях и убытках материнской компании отдельной строкой. Кроме того, материнская компания консолидирует текущую финансовую отчетность дочерней компании за каждый финансовый период, чтобы включить текущее финансовое положение и результаты деятельности дочерней компании в консолидированную финансовую отчетность.

Метод долевого участия

Метод долевого участия применяется к долевым ценным бумагам, если инвестирующая организация не имеет достаточного контроля над объектом инвестиций для консолидации в соответствии с ASC 810, но имеет возможность оказывать значительное влияние на операционную и финансовую деятельность объекта инвестиций политики.

Учет по методу долевого участия

Метод долевого участия для учета инвестиций и совместных предприятий в соответствии с ASC 323 обсуждает порядок учета инвестиций по методу долевого участия и включает наглядные примеры некоторых операций, общих для учета по методу долевого участия.

Справедливая стоимость

Долевые ценные бумаги, не соответствующие критериям консолидации ASC 810 или критериям метода долевого участия для ASC 323, учитываются с использованием метода справедливой стоимости, описанного в ASC 321. Однако ранее для долевых ценных бумаг применялся метод учета по справедливой стоимости. в соответствии с ASU 2016-01 и ASU 2018-03 Технические исправления и улучшения финансовых инструментов – общие сведения (подраздел 825-10): признание и оценка финансовых активов и финансовых обязательств (ASC 2018-03) применимый порядок учета был обновлен.

Учет по методу справедливой стоимости

Если ранее долевая ценная бумага оценивалась по справедливой стоимости, а любые изменения справедливой стоимости отражались в составе прочего совокупного дохода ( ПСД ) или чистой прибыли, в зависимости от классификации ценной бумаги, в настоящее время долевая ценная бумага в соответствии с ASC 321 оценивается по справедливой стоимости, и любые изменения всегда отражаются в составе чистой прибыли. Кроме того, ASC 321 предусматривает альтернативу оценки, если справедливая стоимость долевой ценной бумаги не может быть легко определена.

Кроме того, ASC 321 предусматривает альтернативу оценки, если справедливая стоимость долевой ценной бумаги не может быть легко определена.

Какова альтернатива измерения (затратный метод)?

Альтернативный подход к оценке, основанный на затратном методе, был впервые установлен в 2016 году с ASU 2016-01 и добавлением ASC 321. Метод учета был введен для улучшения учета определенных финансовых активов и обеспечивает основу учета для оценки долевой ценной бумаги. инвестиции при отсутствии легко определяемой справедливой стоимости. Различные обновления стандартов бухгалтерского учета с 2016 по 2020 год продолжали обновлять и уточнять применение альтернативы измерения. Самое последнее обновление — ASU 2020-01, Инвестиции — Долевые ценные бумаги (Тема 321), Инвестиции — Метод долевого участия и совместные предприятия (Тема 323) и Производные инструменты и хеджирование (Тема 815): разъяснение взаимосвязей между Темой 321, Темой 323 и Темой 815 (ASU 2020-01 ) вступает в силу для финансового года, заканчивающегося после 15 декабря 2021 года.

Выбор применения варианта оценки

Вариант оценки доступен только для долевых ценных бумаг, отвечающих обоим критериям:

- Справедливая стоимость не является легко определяемой справедливой стоимостью, и

- Практическое упрощение в отношении стоимости чистых активов на акцию (NAV), описанное в ASC 820, Оценка справедливой стоимости (ASC 820), раздел 10-35-59, не является вариантом.

Упрощение практического характера NAV позволяет долевой ценной бумаге без легко определяемой справедливой стоимости, которая является инвестицией определенных инвестиционных компаний или определенных фондов недвижимости, рассчитать ее справедливую стоимость как ее NAV на акцию без каких-либо дополнительных корректировок. Кроме того, решение о применении альтернативы оценки принимается, когда долевая ценная бумага первоначально признается или когда существующая долевая ценная бумага переводится с предыдущего метода учета на метод учета в соответствии с ASC 3219. 0005

0005

Учет варианта оценки

После выбора варианта оценки первоначальное признание долевой ценной бумаги отражается по себестоимости, которая обычно равна ее справедливой стоимости. Впоследствии инвестиция оценивается по себестоимости за вычетом убытка от обесценения и корректируется до справедливой стоимости, если происходят наблюдаемые изменения цены идентичной или аналогичной ценной бумаги того же эмитента. Изменения цен считаются наблюдаемыми, если они происходят в обычной сделке.

Обычная транзакция — это определенный термин в ASC 820, означающий, что гипотетическая продажа происходит на основном рынке в течение стандартного периода времени в ходе регулярных переговоров, в отличие от продажи или ликвидации в случае бедствия. Корректировки записываются на дату наблюдаемого изменения цены, дату измерения. В любое время предприятие может принять решение о применении в дальнейшем метода учета по справедливой стоимости. Однако после принятия решения об отказе от альтернативного метода оценки организация не может вернуться к этому методу оценки.

Резюме

Какими бы сложными ни были инвестиции, учет инвестиций часто может быть еще более сложным. Развивающийся мир финансов взял с собой финансовый учет, и варианты учета доступны для множества типов инвестиций и обстоятельств. В частности, инвестиции в капитал другого предприятия могут учитываться тремя различными методами, частично определяемыми долей владения и степенью контроля инвестора над объектом инвестиций.

На самом высоком уровне владения и контроля материнская компания объединяет дочернюю компанию в соответствии с соответствующей моделью консолидации. Когда инвестор не контролирует объект инвестиций, но все же имеет значительное влияние на финансовые и операционные решения, инвестиции учитываются по методу долевого участия. Наконец, когда инвестор владеет долевыми инвестициями в компанию, которая не может быть консолидирована и не отвечает требованиям для учета по методу долевого участия, инвестор применяет одну из основ оценки, описанных в ASC 3219. 0005

0005

Бухгалтерский баланс (B/S) | Пошаговое руководство

Что такое баланс?

Бухгалтерский баланс , один из основных финансовых отчетов, дает представление об активах, обязательствах и акционерном капитале компании на определенный момент времени. Следовательно, баланс часто используется взаимозаменяемо с термином «отчет о финансовом положении».

Руководство по бухгалтерскому балансу: формат + компоненты

Балансовый отчет показывает балансовую стоимость активов, обязательств и акционерного капитала компании на определенный момент времени.

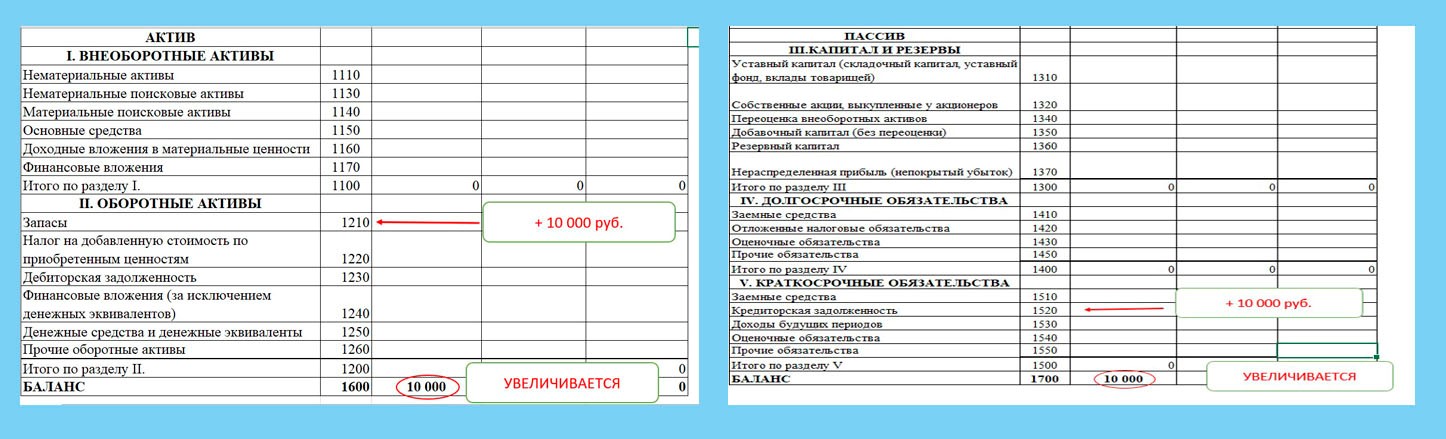

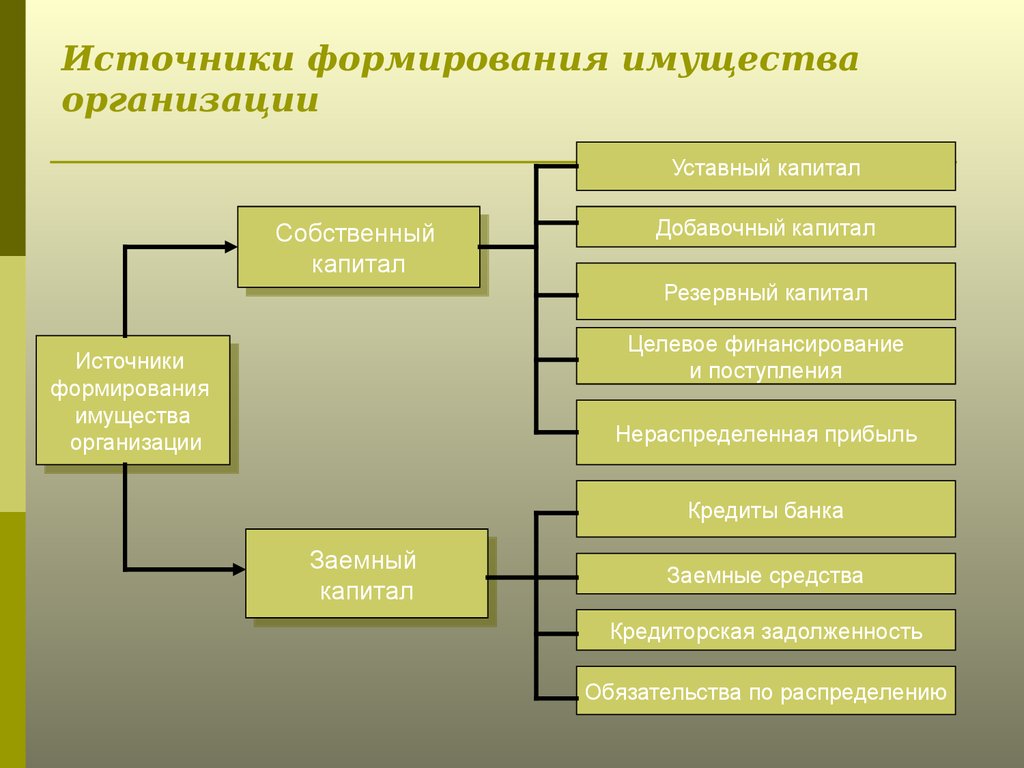

Концептуально все активы компании (т. е. ресурсы, принадлежащие компании) должны каким-то образом финансироваться, и два источника финансирования, доступные для компаний, — это обязательства и собственный капитал (т. е. то, как ресурсы были приобретены).

| Бухгалтерский баланс | Раздел |

|---|---|

| Активы |

|

| Обязательства |

|

| Акционерный капитал |

|

Узнать больше → Как читать и понимать бухгалтерский баланс (HBS)

Определение баланса: отчет о финансовом положении

Руководство по финансовой отчетности для начинающих (Источник: SEC)

youtube.com/embed/GFLpPVqW31w» title=»YouTube video player» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture; web-share» allowfullscreen=»»>Сертификаты Wharton Online

и Wall Street Prep Private Equity Program

Повысьте уровень своей карьеры с помощью самой признанной в мире программы прямых инвестиций. Запись открыта для группы с 1 мая по 25 июня.

Зарегистрируйтесь сегодня

Уравнение основного баланса

Фундаментальное уравнение бухгалтерского учета гласит, что активы компании всегда должны быть равны сумме ее обязательств и акционерного капитала.

Активы = Обязательства + Акционерный капитал

Теперь три компонента уравнения будут описаны более подробно в следующих разделах.

1. Активы Раздел баланса

Активы описывают ресурсы, имеющие экономическую ценность, которые могут быть проданы за деньги или могут принести денежные выгоды когда-нибудь в будущем.

Раздел активов упорядочен с точки зрения ликвидности, т. е. позиции ранжированы по тому, насколько быстро актив может быть ликвидирован и превращен в наличные деньги.

В балансе активы компании разделены на две отдельные части:

- Текущие активы → Активы, которые могут или должны быть преобразованы в денежные средства в течение одного года.

- Внеоборотные активы → Долгосрочные активы, которые, как ожидается, будут приносить экономические выгоды компании в течение более одного года.

В то время как оборотные активы могут быть преобразованы в денежные средства в течение года, попытка ликвидации внеоборотных активов (основных средств) может занять много времени, и часто необходимы значительные скидки, чтобы найти подходящего покупателя на рынке.

Наиболее распространенные текущие активы определены в таблице ниже.

| Оборотные активы | Описание |

|---|---|

| Денежные средства и их эквиваленты |

|

| Рыночные ценные бумаги |

|

| Дебиторская задолженность (A/R) |

|

| Запасы |

|

| Предоплата расходов |

|

Следующий раздел состоит из внеоборотных активов, которые описаны в таблице ниже.

| Внеоборотные активы | Описание |

|---|---|

| Основные средства (основные средства) |

|

| Нематериальные активы |

|

| Деловая репутация |

|

2. Раздел пассивов баланса

Подобно порядку, в котором отображаются активы, обязательства перечислены в зависимости от того, насколько близкой является дата оттока денежных средств, т. е. обязательства, срок погашения которых наступает раньше, перечислены вверху.

Обязательства также разделяются на две части в зависимости от срока их погашения:

- Текущие обязательства → Обязательства, которые, как ожидается, будут погашены в течение одного года.

- Долгосрочные обязательства → Долгосрочные обязательства, которые не должны быть погашены в течение как минимум одного года.

Текущие обязательства, которые чаще всего фигурируют в балансе, следующие:

| Текущие обязательства | Описание |

|---|---|

| Кредиторская задолженность (A/P) |

|

| Начисленные расходы |

|

| Краткосрочная задолженность |

|

К наиболее распространенным долгосрочным обязательствам относятся:

| Долгосрочные обязательства | Описание |

|---|---|

| Долгосрочная задолженность |

|

| Доходы будущих периодов |

|

| Отложенные налоги |

|

| Обязательства по аренде |

|

3. Раздел акционерного капитала баланса

Вторым источником финансирования, кроме обязательств, является акционерный капитал, который состоит из следующих статей.

| Акционерный капитал | Описание |

|---|---|

| Обыкновенные акции |

|

| Дополнительный оплаченный капитал (APIC) |

|

| Привилегированные акции |

|

| Казначейские акции |

|

| Нераспределенная прибыль (или накопленный дефицит) |

|

| Прочий совокупный доход (ПСД) |

|

Пример балансового отчета: Apple Inc. (NASDAQ: AAPL)

Ниже показан баланс глобальной компании по производству бытовой электроники и программного обеспечения Apple (AAPL) за финансовый год, закончившийся в 2021 году.

Бухгалтерский баланс Apple (Источник: 10-K)

Показатели финансового анализа баланса

Хотя все финансовые отчеты тесно взаимосвязаны и необходимы для понимания истинного финансового состояния компании, балансовый отчет, как правило, особенно полезен для проведения анализа коэффициентов.

В частности, ниже приведены некоторые из наиболее распространенных типов коэффициентов, используемых на практике для оценки компаний:

- Показатели, основанные на доходности → В сочетании с отчетом о прибылях и убытках можно использовать коэффициенты доходности, такие как рентабельность инвестированного капитала (ROIC), чтобы определить, насколько эффективно руководство компании может распределять свой капитал в прибыльные инвестиции и проекты. Компании с устойчивым экономическим рвом, как правило, демонстрируют большую прибыль по сравнению со своими конкурентами, что связано с разумным суждением руководства в отношении решений о распределении капитала и стратегических решений, таких как географическая экспансия, а также своевременного избегания плохо вложенного капитала.

- Коэффициенты эффективности → Коэффициенты эффективности, или коэффициенты «оборачиваемости», отражают эффективность, с которой руководство может использовать базу активов компании, капитал инвесторов и т.

д. При прочих равных условиях компания с более высокими коэффициентами эффективности по сравнению с аналогами должна быть более рентабельны и, следовательно, имеют более высокую норму прибыли (и больше капитала для реинвестирования в операции или будущий рост).

д. При прочих равных условиях компания с более высокими коэффициентами эффективности по сравнению с аналогами должна быть более рентабельны и, следовательно, имеют более высокую норму прибыли (и больше капитала для реинвестирования в операции или будущий рост). - Коэффициенты ликвидности и платежеспособности → Коэффициенты ликвидности являются скорее мерой риска, при этом большинство показателей сравнивают базу активов компании с ее обязательствами. Короче говоря, чем больше активов принадлежит компании, особенно ликвидных активов, таких как денежные средства, находящиеся на балансе компании, тем ниже риск ликвидности компании — как в краткосрочной (например, коэффициент текущей ликвидности, коэффициент быстрой ликвидности), так и в долгосрочной перспективе. срочная основа (т.е. коэффициенты платежеспособности).

- Коэффициенты левериджа → Коэффициенты левериджа, как и коэффициенты ликвидности, предназначены для обеспечения того, чтобы компания могла продолжать работать в качестве «действующей деятельности», т.

е. кредитный риск. Чрезмерная зависимость от долга, безусловно, является наиболее распространенной причиной финансовых затруднений (и подачи заявлений о банкротстве) среди корпораций. Структура капитала каждой компании является важным решением, которое руководство должно соответствующим образом скорректировать, чтобы избежать риска неисполнения обязательств по любым финансовым обязательствам и принуждения кредиторами к реорганизации (или прямой ликвидации). Например, баланс долга компании можно сравнить с ее общей капитализацией (т. е. долг + собственный капитал), чтобы оценить зависимость компании от заемного финансирования.

е. кредитный риск. Чрезмерная зависимость от долга, безусловно, является наиболее распространенной причиной финансовых затруднений (и подачи заявлений о банкротстве) среди корпораций. Структура капитала каждой компании является важным решением, которое руководство должно соответствующим образом скорректировать, чтобы избежать риска неисполнения обязательств по любым финансовым обязательствам и принуждения кредиторами к реорганизации (или прямой ликвидации). Например, баланс долга компании можно сравнить с ее общей капитализацией (т. е. долг + собственный капитал), чтобы оценить зависимость компании от заемного финансирования.

Калькулятор баланса — шаблон Excel

Теперь мы перейдем к упражнению по моделированию, доступ к которому вы можете получить, заполнив форму ниже.

Как создать баланс в Excel (шаг за шагом)

Предположим, мы создаем модель с тремя отчетами для Apple (NASDAQ: AAPL) и в настоящее время находимся на этапе ввода исторических данных баланса компании.

Используя приведенный выше снимок экрана, мы введем исторический баланс Apple в Excel.

В соответствии с общими рекомендациями по финансовому моделированию жестко запрограммированные входные данные вводятся синим шрифтом, а расчеты (т. е. итоговая сумма по каждому разделу) — черным шрифтом.

Но вместо того, чтобы копировать каждую точку данных в том же формате, в котором Apple сообщила в своих публичных документах, для целей моделирования необходимо внести дискреционные корректировки, которые мы сочтем уместными.

- Рыночные ценные бумаги → Денежные средства и их эквиваленты: Например, рыночные ценные бумаги объединяются в статью денежных средств и их эквивалентов, поскольку базовые факторы идентичны.

- Краткосрочный долг → Долгосрочный долг: Краткосрочная часть долгосрочного долга Apple также была консолидирована как одна статья, поскольку график переноса долга одинаков.

Однако это НЕ означает, что все аналогичные предметы должны быть объединены, как это видно в случае с коммерческими бумагами Apple.

Коммерческая бумага — это форма краткосрочного долга с определенной целью, которая отличается от долгосрочного долга. Фактически, модель Apple с тремя отчетами, которую мы строим в нашем курсе «Моделирование финансовой отчетности» (FSM), рассматривает коммерческую бумагу как возобновляемую кредитную линию (то есть «револьвер»).

После того, как все исторические данные Apple будут введены с соответствующими корректировками, чтобы сделать нашу финансовую модель более упорядоченной, мы введем остальные исторические данные Apple.

Обратите внимание, что в нашей модели строки «Общие активы» и «Общие обязательства» включают значения «Общих текущих активов» и «Общих текущих обязательств» соответственно. В других случаях обычно можно увидеть два разделенных на «Текущий» и «Нетекущий».

По завершении мы должны убедиться, что основное уравнение бухгалтерского учета выполняется, вычитая общие активы из суммы общих обязательств и акционерного капитала, что дает ноль и подтверждает, что наш баланс действительно «сбалансирован».

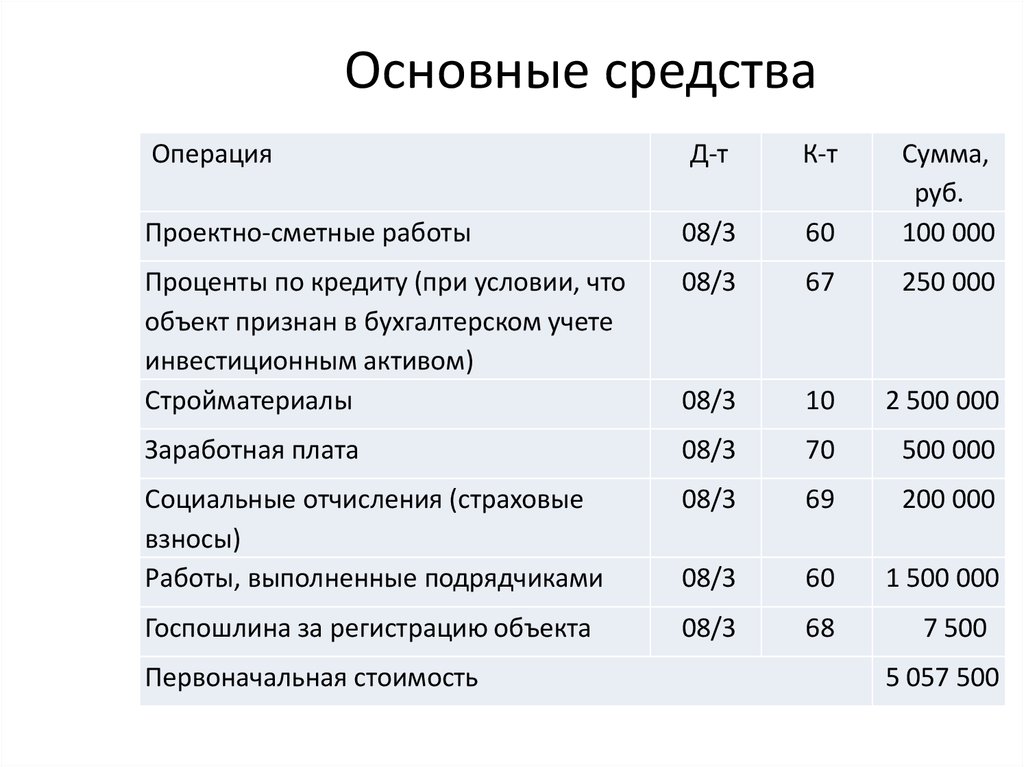

Такая информация должна быть отражена в строке 1190 «Прочие внеоборотные активы». По строке 1160 капитальные вложения не показываются, так как они не отвечают требованиям учета в качестве объекта основных средств (п. п. 3 и 4 ПБУ 6/01).

Такая информация должна быть отражена в строке 1190 «Прочие внеоборотные активы». По строке 1160 капитальные вложения не показываются, так как они не отвечают требованиям учета в качестве объекта основных средств (п. п. 3 и 4 ПБУ 6/01).

балансу и Главной книге;

балансу и Главной книге;

е. срок погашения превышает двенадцать месяцев.

е. срок погашения превышает двенадцать месяцев.

д. При прочих равных условиях компания с более высокими коэффициентами эффективности по сравнению с аналогами должна быть более рентабельны и, следовательно, имеют более высокую норму прибыли (и больше капитала для реинвестирования в операции или будущий рост).

д. При прочих равных условиях компания с более высокими коэффициентами эффективности по сравнению с аналогами должна быть более рентабельны и, следовательно, имеют более высокую норму прибыли (и больше капитала для реинвестирования в операции или будущий рост). е. кредитный риск. Чрезмерная зависимость от долга, безусловно, является наиболее распространенной причиной финансовых затруднений (и подачи заявлений о банкротстве) среди корпораций. Структура капитала каждой компании является важным решением, которое руководство должно соответствующим образом скорректировать, чтобы избежать риска неисполнения обязательств по любым финансовым обязательствам и принуждения кредиторами к реорганизации (или прямой ликвидации). Например, баланс долга компании можно сравнить с ее общей капитализацией (т. е. долг + собственный капитал), чтобы оценить зависимость компании от заемного финансирования.

е. кредитный риск. Чрезмерная зависимость от долга, безусловно, является наиболее распространенной причиной финансовых затруднений (и подачи заявлений о банкротстве) среди корпораций. Структура капитала каждой компании является важным решением, которое руководство должно соответствующим образом скорректировать, чтобы избежать риска неисполнения обязательств по любым финансовым обязательствам и принуждения кредиторами к реорганизации (или прямой ликвидации). Например, баланс долга компании можно сравнить с ее общей капитализацией (т. е. долг + собственный капитал), чтобы оценить зависимость компании от заемного финансирования.