Прибыль до вычета процентов и налогов (EBIT) — Тюлягин

Тюлягин > Бизнес > Корпоративные финансы и бухгалтерский учет > Финансовая отчетность > Вы здесь и сейчас

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье про корпоративные финансы мы поговорим о таком показателе как прибыль до вычета процентов и налогов или EBIT. В статье вы узнаете что такое EBIT, его формулу и расчет, суть и использование прибыли до вычета процентов и налогов. Кроме этого поговорим о разнице между EBIT и EBITDA, а также про ограничения использования показателя EBIT и других особенностях. Обо всем этом и не только далее в статье.

Содержание статьи:

- Что такое EBIT?

- Формула и расчет EBIT

- Суть EBIT

- Использование EBIT

- EBIT и EBITDA

- Ограничения использования EBIT

- Особенности и пример прибыли до вычета процентов и налогов (EBIT)

- Популярные вопросы о EBIT

- Резюме

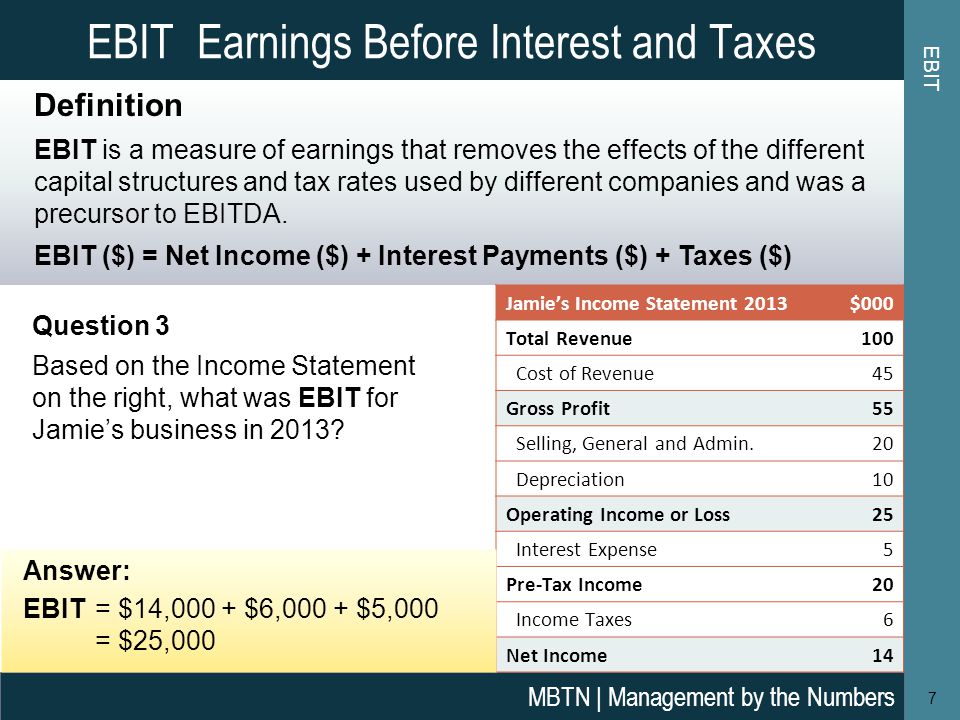

Что такое прибыль до вычета процентов и налогов (EBIT)?

Прибыль до вычета процентов и налогов (EBIT) является показателем прибыльности компании. EBIT может быть рассчитана как выручка за вычетом расходов без учета налогов и процентов. EBIT также называется операционной прибылью, операционным доходом и прибылью до вычета процентов и налогов.

EBIT может быть рассчитана как выручка за вычетом расходов без учета налогов и процентов. EBIT также называется операционной прибылью, операционным доходом и прибылью до вычета процентов и налогов.

Формула и расчет EBIT

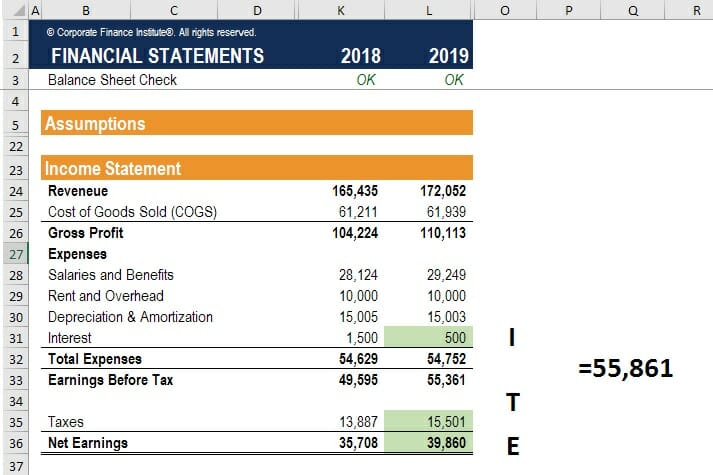

EBIT = Доход — COGS — Операционные расходы

Или

EBIT = Чистая прибыль + Проценты + Налогигде:

COGS = Стоимость проданных товаров

При расчете EBIT учитываются производственные затраты компании, включая сырье и общие операционные расходы, включая заработную плату сотрудников. Эти статьи потом вычитаются из выручки. Шаги описаны ниже:

- Возьмите значение выручки или продаж из верхней части отчета о прибылях и убытках.

- Вычтите стоимость проданных товаров из выручки или продаж, что даст вам валовую прибыль.

- Вычтите операционные расходы из показателя валовой прибыли, чтобы получить EBIT.

Суть прибыли до вычета процентов и налогов (EBIT)

Прибыль до вычета процентов и налогов измеряет прибыль, которую компания получает от своей деятельности, что делает ее синонимом операционной прибыли. Игнорируя налоги и процентные расходы, EBIT фокусируется исключительно на способности компании получать прибыль от операционной деятельности, игнорируя такие переменные, как налоговое бремя и структура капитала. EBIT — это особенно полезный показатель, поскольку он помогает определить способность компании генерировать достаточно прибыли, чтобы быть прибыльной, выплачивать долги и финансировать текущие операции.

Игнорируя налоги и процентные расходы, EBIT фокусируется исключительно на способности компании получать прибыль от операционной деятельности, игнорируя такие переменные, как налоговое бремя и структура капитала. EBIT — это особенно полезный показатель, поскольку он помогает определить способность компании генерировать достаточно прибыли, чтобы быть прибыльной, выплачивать долги и финансировать текущие операции.

EBIT также полезен для инвесторов, которые сравнивают несколько компаний с разными налоговыми ситуациями. Например, предположим, что инвестор думает о покупке акций компании, EBIT может помочь определить операционную прибыль компании без учета налогов в анализе. Если компания недавно получила налоговые льготы или снизились корпоративные налоги в стране, чистая прибыль или прибыль компании увеличились бы.

Однако EBIT исключает выгоды от снижения налогов из анализа. EBIT полезен, когда инвесторы сравнивают две компании в одной отрасли, но с разными налоговыми ставками.

Показатель EBIT полезен при анализе компаний, работающих в капиталоемких отраслях, что означает, что компании имеют значительный объем основных средств на своих балансах. Основные средства — это физические основные средства, которые обычно финансируются за счет заемных средств. Например, компании нефтегазовой отрасли капиталоемки, потому что им приходится финансировать свое буровое оборудование и нефтяные вышки.

В результате капиталоемкие отрасли несут высокие процентные расходы из-за большой суммы долга на их балансах. Однако при правильном управлении долг необходим для долгосрочного роста компаний отрасли.

Компании в капиталоемких отраслях могут иметь больший или меньший долг по сравнению друг с другом. В результате у компаний будет больше или меньше процентных расходов по сравнению друг с другом. EBIT помогает инвесторам анализировать операционные показатели и потенциал прибыли компаний, списывая долги и связанные с этим процентные расходы.

Использование EBIT

Допустим, вы думаете об инвестировании в компанию, производящую детали для машин. В конце прошлого финансового года компании в ее отчете о прибылях и убытках была следующая финансовая информация:

Доход: $10 000 000

Стоимость проданных товаров: $3 000 000

Валовая прибыль: $7 000 000

Валовая прибыль компании составит 7 000 000 долларов или прибыль без вычета накладных расходов. Компания понесла следующие накладные расходы, которые перечислены как продажи, общие и административные расходы (SG&A):

SG&A: $2 000 000

Операционная прибыль или EBIT для компании будет равна валовой прибыли за вычетом SG&A:

Приложения EBITEBIT: $5 000 000

или ($10 000 000 -$3 000 000 — $2 000 000)

Существуют различные способы расчета EBIT, которая не является метрикой GAAP, и поэтому обычно не обозначается конкретно как EBIT в финансовой отчетности (она может быть указана как операционная прибыль в отчете о прибылях и убытках компании). Всегда начинайте с общей выручки или общих продаж и вычитайте операционные расходы, включая стоимость проданных товаров. Вы можете убрать разовые или чрезвычайные статьи, такие как выручка от продажи актива или судебные издержки, поскольку они не относятся к основной деятельности бизнеса.

Всегда начинайте с общей выручки или общих продаж и вычитайте операционные расходы, включая стоимость проданных товаров. Вы можете убрать разовые или чрезвычайные статьи, такие как выручка от продажи актива или судебные издержки, поскольку они не относятся к основной деятельности бизнеса.

Кроме того, если компания имеет внереализационный доход, например доход от инвестиций, он может быть (но не обязательно) включен. В этом случае EBIT отличается от операционного дохода, который, как следует из названия, не включает внереализационный доход.

Часто компании включают процентный доход в EBIT, но некоторые могут исключить его в зависимости от его источника. Если компания предоставляет кредит своим клиентам в качестве неотъемлемой части своего бизнеса, тогда этот процентный доход является компонентом операционного дохода, и компания всегда будет включать его. Если, с другой стороны, процентный доход получен от инвестиций в облигации или взимания комиссии с клиентов, которые опаздывают по счетам, он может быть исключен. Как и другие упомянутые корректировки, эта корректировка остается на усмотрение инвестора и должна применяться последовательно ко всем сравниваемым компаниям.

Как и другие упомянутые корректировки, эта корректировка остается на усмотрение инвестора и должна применяться последовательно ко всем сравниваемым компаниям.

Другой способ рассчитать EBIT — это взять показатель чистой прибыли (прибыли) из отчета о прибылях и убытках и добавить расходы по налогу на прибыль и процентные расходы обратно в чистую прибыль.

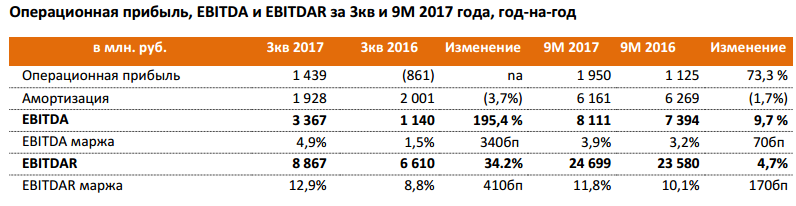

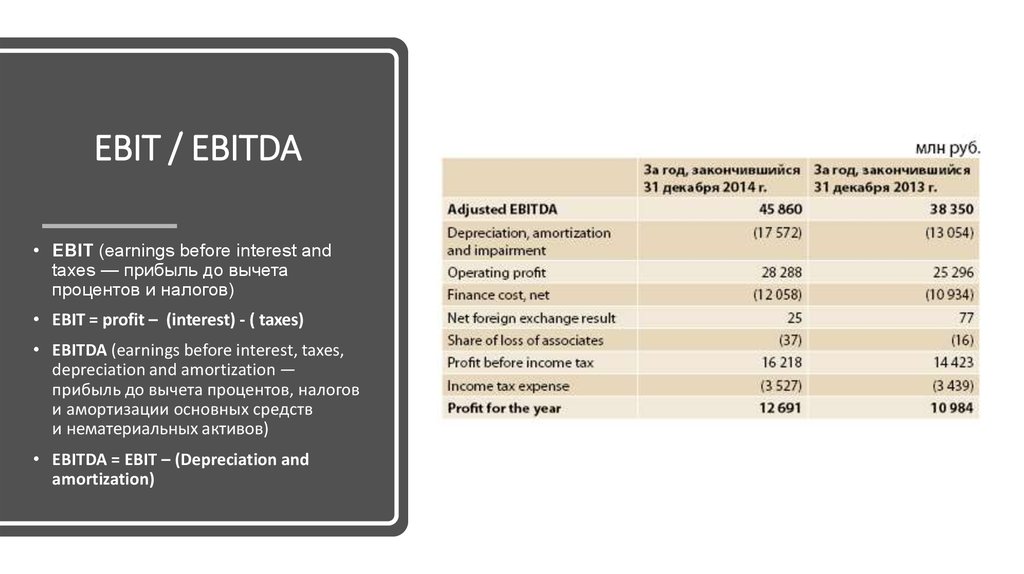

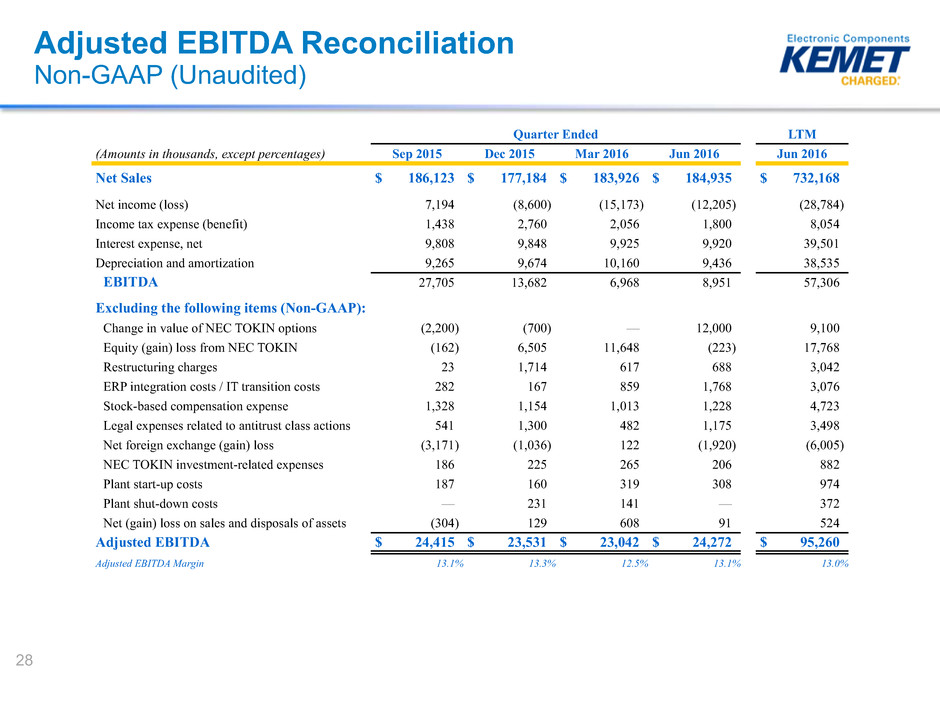

Разница между EBIT и EBITDA

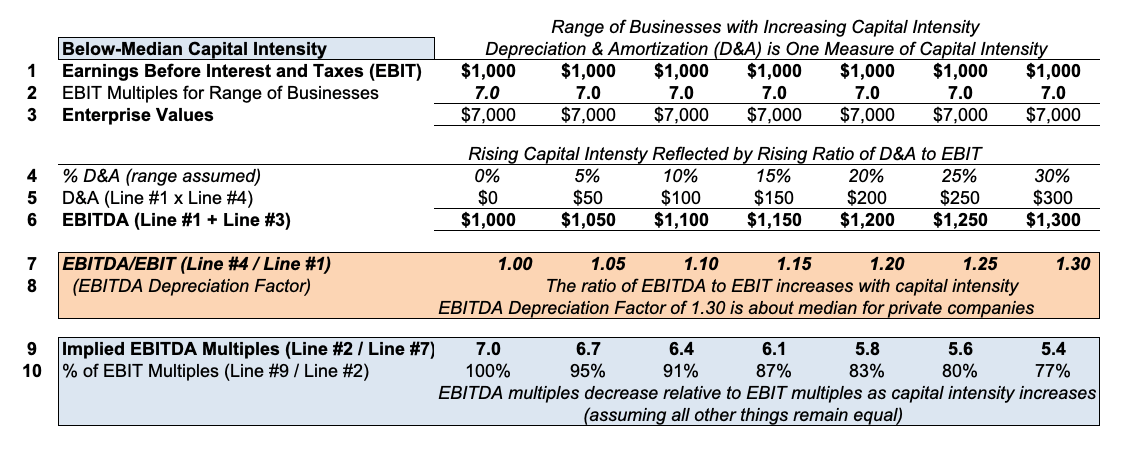

EBIT — это операционная прибыль компании без учета процентных расходов и налогов. Тем не менее, EBITDA или (earnings before interest, taxes, depreciation, and amortization — прибыль до вычета процентов, налогов, износа и амортизации) вычитает EBIT и вычеркивает амортизационные расходы при расчете прибыльности. Как и EBIT, EBITDA также не включает налоги и процентные расходы по долгу. Но между EBIT и EBITDA есть различия.

Для компаний со значительным количеством основных средств они могут амортизировать расходы на приобретение этих активов в течение срока их полезного использования. Другими словами, амортизация позволяет компании распределить стоимость актива на многие годы или срок службы актива. Амортизация избавляет компанию от записи стоимости актива в год, когда актив был приобретен. В результате амортизационные расходы снижают рентабельность.

Другими словами, амортизация позволяет компании распределить стоимость актива на многие годы или срок службы актива. Амортизация избавляет компанию от записи стоимости актива в год, когда актив был приобретен. В результате амортизационные расходы снижают рентабельность.

Для компании со значительным объемом основных средств расходы на амортизацию могут повлиять на чистую прибыль. EBITDA измеряет прибыль компании путем устранения амортизации. В результате показатель EBITDA помогает определить рентабельность операционных показателей компании. EBIT и EBITDA имеют свои достоинства и возможности использования в финансовом анализе.

Ограничения использования EBIT

Как указывалось ранее, амортизация включается в расчет EBIT и может привести к разным результатам при сравнении компаний в разных отраслях. Если инвестор сравнивает компанию со значительным объемом основных средств с компанией, у которой мало основных средств, расходы на амортизацию нанесут ущерб компании с основными средствами, поскольку эти расходы уменьшают чистую прибыль или прибыль.

Кроме того, компании с большой суммой долга, вероятно, будут иметь большие процентные расходы. EBIT устраняет процентные расходы и, таким образом, увеличивает потенциальную прибыль компании, особенно если у компании есть значительный долг. Не включение долга в анализ может быть проблематичным, если компания увеличивает свой долг из-за отсутствия денежных потоков или плохих продаж. Также важно учитывать, что в условиях роста ставок процентные расходы будут расти для компаний, которые имеют задолженность на своем балансе, и должны учитываться при анализе финансовых показателей компании.

Особенности и пример прибыли до вычета процентов и налогов (EBIT)

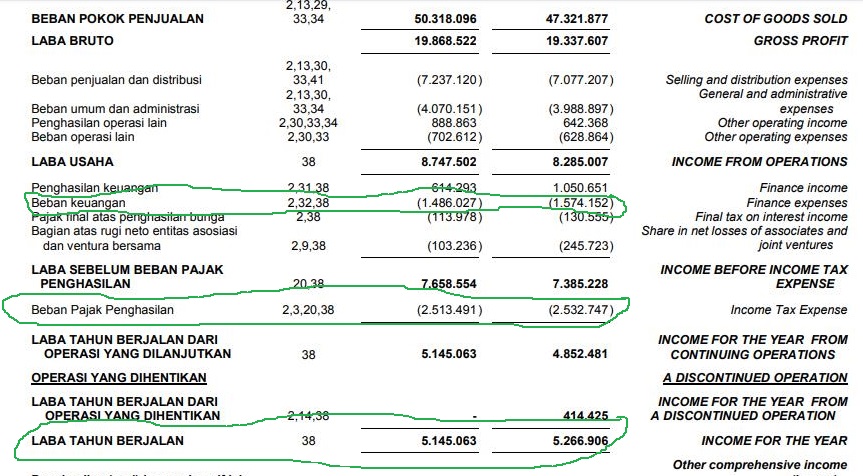

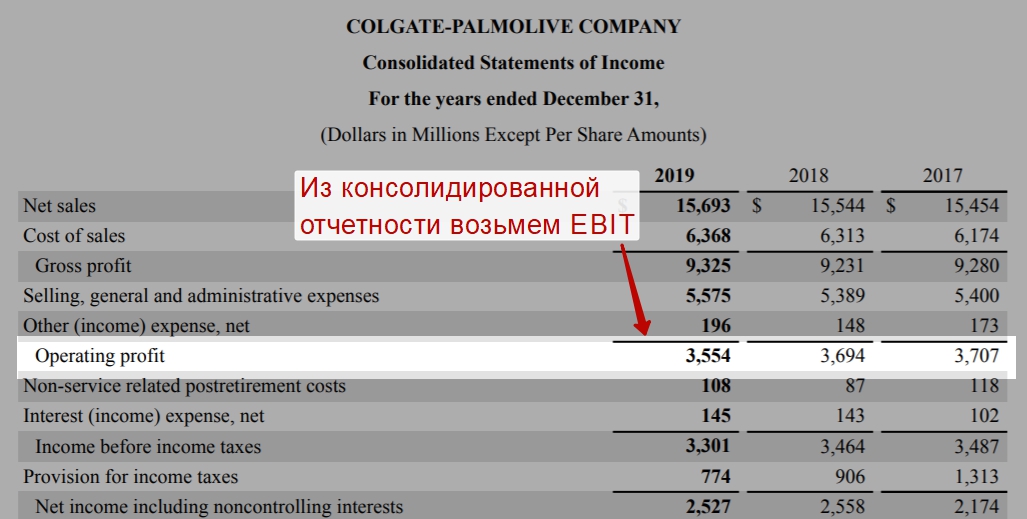

В качестве примера ниже приведен отчет о прибылях и убытках Procter & Gamble Co за год, закончившийся 30 июня 2016 г. (все цифры в миллионах долларов США):

| Чистый объем продаж | 65 299 |

| Себестоимость проданной продукции | 32 909 |

| Валовая прибыль | 32 390 |

| Коммерческие, общехозяйственные и административные расходы | 18 949 |

| Операционная прибыль | 13 441 |

| Расходы в процентах | 579 |

| Процентный доход | 182 |

| Прочая внереализационная прибыль, нетто | 325 |

| Прибыль от продолжающейся деятельности до налогообложения | 13 369 |

| Налог на прибыль от продолжающейся деятельности | 3 342 |

| Чистая прибыль (убыток) от прекращенной деятельности | 577 |

| Чистая выручка | 10 604 |

| Минус: чистая прибыль, относящаяся к неконтролирующим долям участия | 96 |

| Чистая прибыль, относящаяся к Procter & Gamble | 10 508 |

Для расчета EBIT мы вычитаем стоимость проданных товаров и административные и административные расходы из чистых продаж.

EBIT = NS — COGS — SG&A + NOI + II

EBIT = $65 299 — $32 909 — $18 949 + $325 + $182 = $13 948

где:

NS = Чистый объем продаж

SG&A = Продажи, общие и административные расходы

NOI = Внереализационная прибыль

II = Процентный доход

За финансовый год, закончившийся 2015, у P&G был сбор из Венесуэлы. Возникает вопрос, включать ли обвинение Венесуэлы. Как было сказано выше, компания может исключить единовременные расходы. В этом случае в примечании к отчету о прибылях и убытках за 2015 год поясняется, что компания продолжала работать в стране через дочерние компании. Из-за действовавшего в то время контроля за капиталом P&G принимала единовременные меры по удалению венесуэльских активов и обязательств со своего баланса.

Точно так же мы можем привести аргумент в пользу исключения процентного дохода и других внереализационных доходов из уравнения. Эти соображения до некоторой степени субъективны, но мы должны применять единообразные критерии ко всем сравниваемым компаниям. Для некоторых компаний сумма процентного дохода, которую они сообщают, может быть незначительной, и ее можно не указывать. Однако другие компании, такие как банки, получают значительный процентный доход от вложений в облигации или долговые инструменты.

Еще один способ рассчитать EBIT P&G за 2015 финансовый год — это работать снизу вверх, начиная с чистой прибыли. Мы игнорируем неконтролирующие доли, поскольку нас интересует только деятельность компании, и вычитаем чистую прибыль от прекращенной деятельности по той же причине. Затем мы снова добавляем налог на прибыль и процентные расходы, чтобы получить ту же EBIT, что и при нисходящем методе:

EBIT = NE — NEDO + IT + IE

Следовательно, EBIT = $10 604 — $577 + $3 342 + $579 = $13 948где:

NE = Чистая выручка

NEDO = Чистая прибыль от прекращенной деятельности

IT= Подоходные налоги

IE = Расходы в процентах

Популярные вопросы о EBIT

Почему важна EBIT?

EBIT — важный показатель операционной эффективности компании. Поскольку он не учитывает косвенные расходы, такие как налоги и проценты по долгам, он показывает, сколько бизнес получает от своей основной деятельности.

Поскольку он не учитывает косвенные расходы, такие как налоги и проценты по долгам, он показывает, сколько бизнес получает от своей основной деятельности.

Как рассчитывается EBIT?

EBIT рассчитывается путем вычитания стоимости проданных товаров (COGS) компании и ее операционных расходов из ее выручки. EBIT также может быть рассчитана как операционная выручка и внереализационная прибыль за вычетом операционных расходов.

В чем разница между EBIT и EBITDA?

И EBIT, и EBITDA исключают стоимость долгового финансирования и налогов, в то время как EBITDA делает еще один шаг, возвращая амортизационные расходы в прибыль компании. Поскольку амортизация не отражается в EBITDA, это может привести к искажению прибыли компаний со значительным объемом основных средств и, как следствие, к значительным расходам на амортизацию. Чем больше амортизационные отчисления, тем больше увеличится EBITDA.

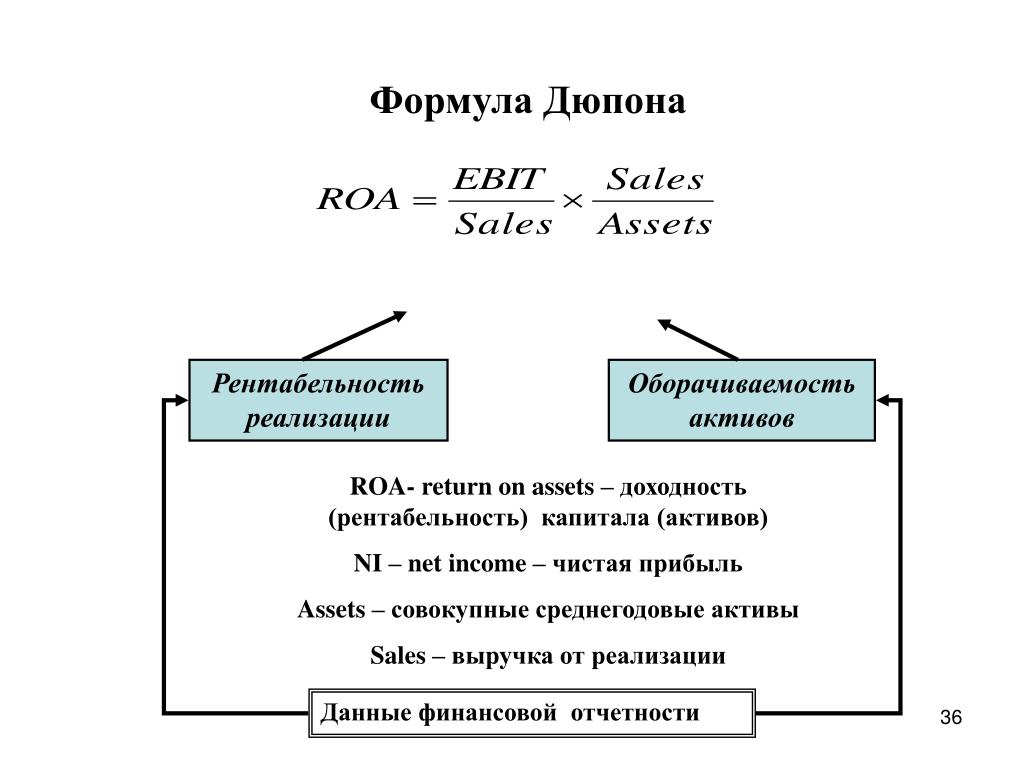

Как аналитики и инвесторы используют EBIT?

Помимо получения представления о прибыльности операций, EBIT используется в нескольких финансовых коэффициентах, используемых в фундаментальном анализе. Например, коэффициент покрытия процентов делит EBIT на процентные расходы, а коэффициент EBIT/EV сравнивает прибыль со стоимостью компании (EV).

Например, коэффициент покрытия процентов делит EBIT на процентные расходы, а коэффициент EBIT/EV сравнивает прибыль со стоимостью компании (EV).

Резюме

- EBIT (earnings before interest and taxes) является чистая прибыль компании до налогообложения и процентные расходы вычитаются.

- EBIT используется для анализа эффективности основной деятельности компании без учета затрат на структуру капитала и налоговых расходов, влияющих на прибыль.

- EBIT также известен как операционная прибыль, поскольку они не включают в свои расчеты процентные расходы и налоги. Однако бывают случаи, когда операционная прибыль может отличаться от EBIT.

А на этом сегодня все про EBIT (прибыль до вычета процентов и налогов). Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Что такое EBITDA и как рассчитать

Содержание

- Что такое EBITDA

- История появления показателя

- Преимущество EBITDA

- Разница EBT, EBIT и EBITDA

- EBT

- EBIT

- EBITDA

- Как рассчитать EBITDA

- Способы расчёта EBITDA

- Международные требования

- Российские требования

- Тонкости применения показателя

- Заключение

Представьте себе, что вы хотите купить обувь. Вы оцените размерный ряд, качество материалов, стоимость. А теперь представьте себе, что вы решили приобрести акции, стать инвестором или купить фирму. Как принять решение в таком случае?

Вы оцените размерный ряд, качество материалов, стоимость. А теперь представьте себе, что вы решили приобрести акции, стать инвестором или купить фирму. Как принять решение в таком случае?

Рассмотрим что такое показатель EBITDA. Как его рассчитать, когда применять и как его он помогает в принятии коммерческих решений.

Главные финансовые показатели помогают проанализировать успешность инвестирования в компанию или покупки ее акций. Они показывают потенциал и затруднения фирмы. Один из таких показателей — EBITDA.

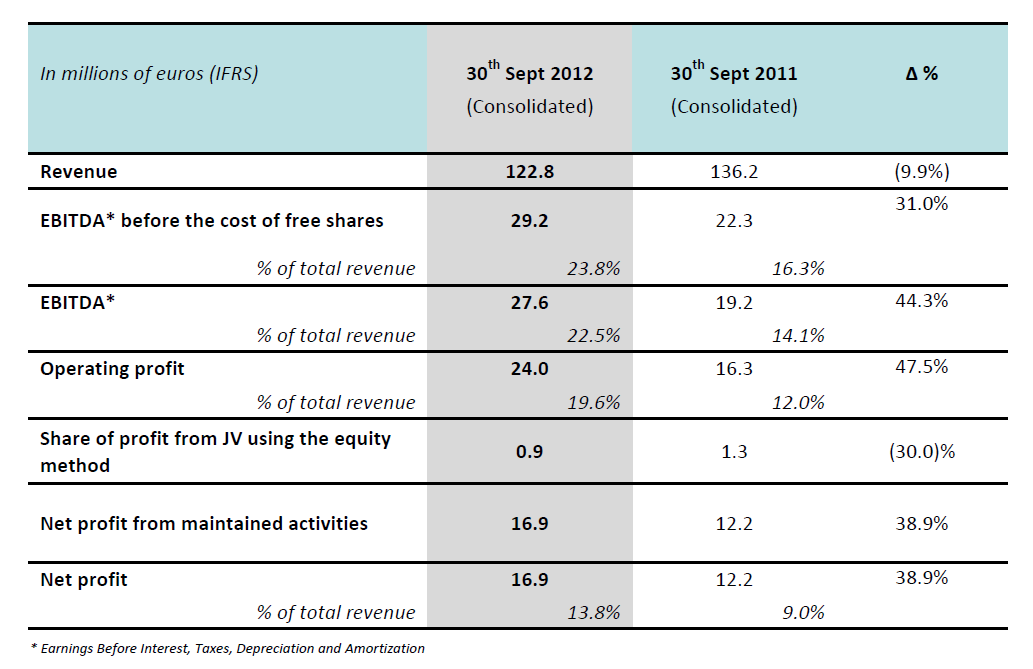

Финансовые показатели и EBITDA компании «ЛУКОЙЛ»Что такое EBITDA

EBITDA (earnings before interest, taxes, depreciation, amortization) — прибыль без учета налогов, выплат процентов по кредитам, износа, амортизации по основным средствам и нематериальных активов.

Специально рассчитанная метрика по прибыли, из которой для получения чистой прибыли осталось рассчитаться с кредиторами, государством и учесть износ активов предприятия. На EBITDA ориентируются финансисты для рекомендации по покупке и продажи акций, инвесторами, акционерами, банкирами, которые готовят сделки по слиянию и долговому поглощению.

История появления показателя

Термин активно начали использовать в 1980-х годах для совершения сделок по покупке стабильных, индустриальных компаний. В то время в США началась череда приобретений при помощи заемных средств. Банкиры выдавали займы на развитие бизнеса. Им нужно было оценить может ли это производство генерировать выручку или нет.

Инвестиционные фонды, выступающие в роли покупателей, искали проекты:

- с дорогими активами, которые можно было предоставить в залог под ссуды;

- со стабильными денежными потоками и хорошим финансовым состоянием, чтобы обслуживать займы.

Банкирам и инвесторам нужен был критерий, который бы помогал понять:

сколько денег генерирует организация за счет операционной деятельности.

хватит ли этих денег на оплату долговых обязательств и уплаты обязательных платежей в бюджет.

EBITDA стал показателем рентабельности тяжелых индустрий с дорогими физическими активами: зданиями, автомобилями, оборудованием. Метрика позволяет выбрать более сильный бизнес.

Метрика позволяет выбрать более сильный бизнес.

Учитывая долговую нагрузку, отличающиеся ставки обязательных платежей в регионах, разные политики в области амортизации, EBITDA помогал сравнивать компании. До сих пор он используется для анализа организаций в различного рода индустриях.

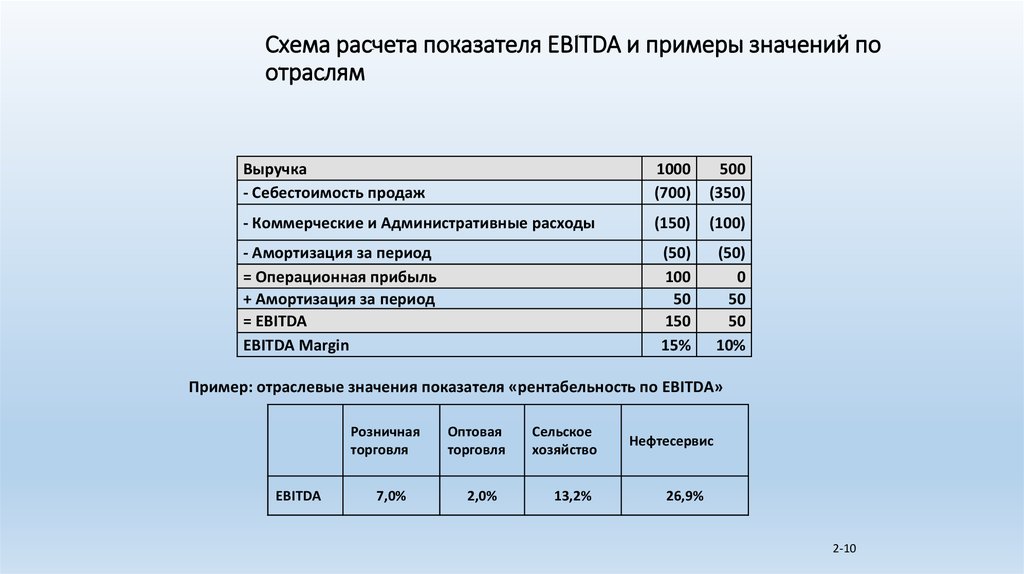

Преимущество EBITDA

Метрика позволяет сравнивать компании которые:

- платят разный налог

- с отличной структурой капитала (различающиеся платежи по займам)

- на разных стадиях инвестиционного цикла (разница в амортизации)

Например, у Альфа и Гамма одинаковая чистая прибыль и выручка. Но Альфа заплатило 1 % налогов, а Гамма — 60%. Значит, фирма Гамма лучше создает денежные поступления и при оптимизации налогов будет рентабельнее Альфы.

EBITDA показывает эти различия, сравнивая прибыль до налогов, процентов и амортизации.

Разница EBT, EBIT и EBITDA

EBT

Еearning before taxes — чистая прибыль до уплаты налогов. Задача аналитика — понять какую чистую прибыль приносит предприятие и оценить его потенциал.

Если предположить, что одна фирма активно занимается оптимизацией налогов, а вторая занимается этим время от времени, то для того, чтобы понять насколько эффективно они ведут бизнес в остальных сферах, логично налоговую нагрузку вычесть и сравнивать сумму до ее оплаты. Эта цифра отразит ситуацию гораздо точнее.

EBT — эффективность организации без налоговой нагрузки

EBIT

Еearnings before interest and taxes — прибыль после уплаченных начислений по всем займам и налогам.

Представим те же самые организации. Только одна из них установила новую автоматическую линию в кредит, который требует оплаты каждый месяц. Чтобы оценить потенциал фирмы, интересна цифра без кредитной нагрузки. Сколько денег сможет генерировать бизнес после возврата долгов.

Экономический смысл EBIT заключается в оценке эффективности и доходности корпорации без учета привлеченных денежных ресурсов, т.е конкретно его организационную часть.

EBIT — эффективность бизнеса без учета процентов по заимствованиям и кредитам.

EBITDA

Этот показатель больше всего интересует банки. Он учитывает сумму начисленной амортизации, отнесенную в расходы. Но амортизация никому не начисляется и никому не отправляется. Т.е. суммы остаются в распоряжении организации. А банк, прежде всего оценивает возможность заемщика вернуть кредит. С этой точки зрения, займ можно возвращать за счет амортизационных отчислений.

Представьте себе, что завод взял долговые обязательства на оборудование. В случае, если оборудование было приобретено на собственные ресурсы, суммы начисленной амортизации компенсировали бы понесенные инвестиционные траты. В случае с банком — также будут компенсироваться заемные средства. Поэтому банку интересна способность бизнеса зарабатывать. Что и отражает показатель EBITDA. Он оценивает финансовую мощность организации.

Поэтому одна из процедур оценки риска при принятии решения о выдаче займа, это расчет EBITDA. Сопоставление его с имеющейся суммой кредитов и той которую фирма хочет получить. Метрика покажет, сможет ли предприятие его обслуживать или нет.

Метрика покажет, сможет ли предприятие его обслуживать или нет.

Через него аналитики оценивают потенциал предприятия. Хитрый менеджмент может увеличить нормы амортизации, применять ускоренную амортизацию, уменьшая взимания на доход. Есть схемы вывода ресурсов из бизнеса через заимствование у формально посторонних, а в действительности дружественных организаций.

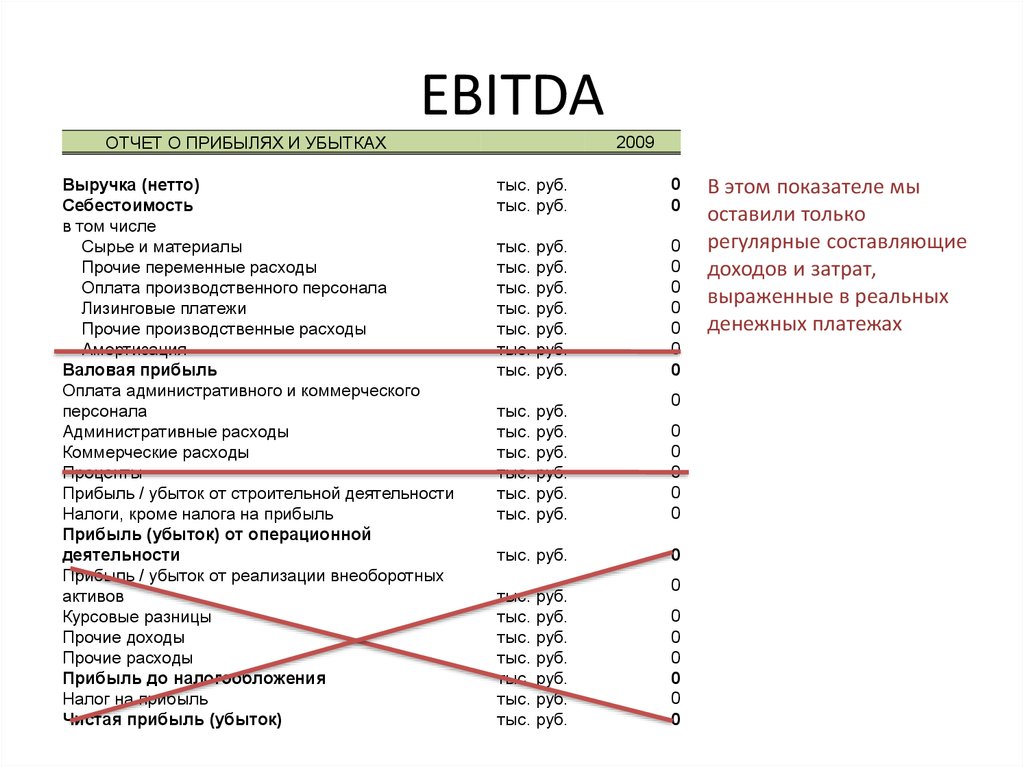

Как рассчитать EBITDA

Главный вопрос расчёта EBITDA — какие доходы и расходы учитывать. Стандартной методики расчёта показателя нет. Стороны могут учитывать в качестве доходов не только выручку по основной деятельности, но и прочие доходы, которые могут существенно влиять на величину метрики. Поэтому в документах к расчёту EBITDA всегда прикладывают пояснения.

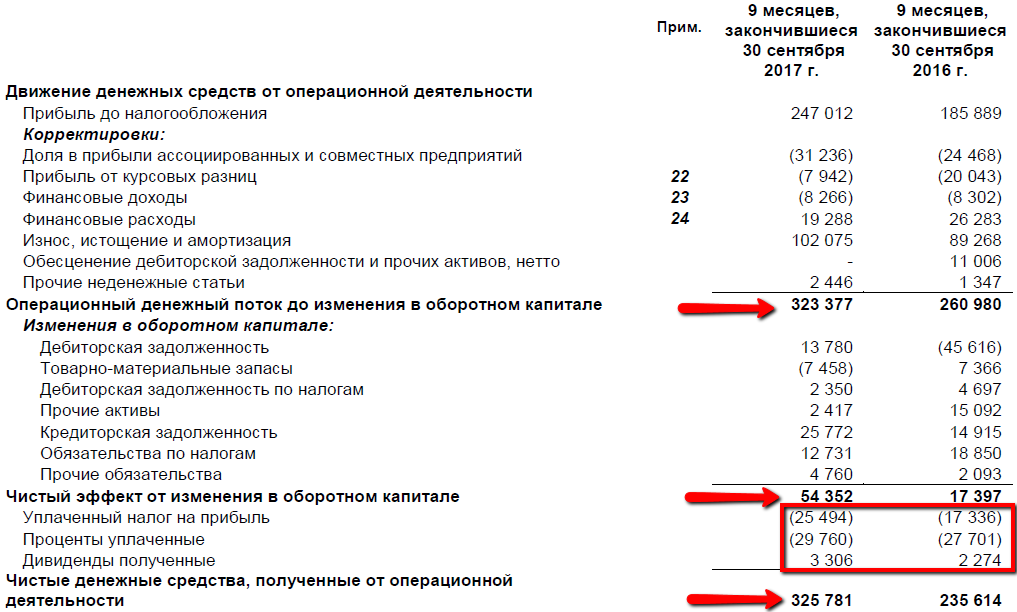

Расчет EBITDA из годового отчёта ПАО «Газпром Нефть»EBITDA рассчитывается двумя способами: сверху вниз и снизу вверх.

Первый вариант: из финансового отчета можно взять все траты за исключением амортизации, начислений по долгам и налога и вычесть из выручки.

Второй вариант: к чистой прибыли прибавить налог, начисления по кредитам и амортизацию (она часто учитывается в расчетах себестоимости).

Способы расчёта EBITDA

Международные требования

Международная система финансовой отчетности (МСФО) и Общепринятые принципы бухгалтерского учета Соединенных Штатов (US GAAP) используют следующую формулу расчета EBITDA:

EBITDA= Чистая Прибыль + Налог – Возмещение налога + Чрезвычайные расходы – Чрезвычайные доходы + Уплаченные проценты – Полученные проценты + Амортизационные отчисления – Переоценка активов

Чрезвычайные расходы — не связанные с главной деятельностью фирмы (внереализационные).

Полученные проценты — когда предприятие выдает займ.

Такой расчёт отличается высокой точностью и соответствует международным критериям. Но в статьях российского бухгалтерского баланса часть данных не найти. Их придется рассчитывать самостоятельно.

Российские требования

Расчет EBITDA по бухгалтерскому балансу в соответствии Российским стандартам бухгалтерского учета (РСБУ).

Понадобится PnL отчет о прибылях и убытках с данными по амортизации материальных так и нематериальных основных фондов в компании.

EBITDA = Выручка от продаж продукции – Себестоимость продукции + Налоговые отчисления + Проценты по кредитам и займам + Амортизационные отчисления.

По этому методу довольно просто вычислить показатель. Но получившееся значение будет иметь погрешность.

Тонкости применения показателя

Иногда EBITDA используется как единственный индикатор состояния бизнеса, величина которого определяет насколько компания состоятельна. Однако, EBITDA не показывает ближайшие потребности предприятия в реальных деньгах.

Надо понимать что изначально EBITDA использовали для капиталоемких индустрий, не находящихся в стадии быстрого роста. Сейчас он используется в различных индустриях. В зависимости от этапа развития предприятия существуют особенности использования показателя.

Отчёт «ЛУКОЙЛ»Для большинства стартапов показатель будет отрицательным. Стартапы растут, все доходы вкладывают в развитие, текущие операции в минусе, так как они все вложили в рекламу. Поэтому стартапы не оцениваются из EBITDA.

Стартапы растут, все доходы вкладывают в развитие, текущие операции в минусе, так как они все вложили в рекламу. Поэтому стартапы не оцениваются из EBITDA.

Заключение

Использовать EBITDA нужно в совокупности с финансовыми показателями и с хорошим пониманием бизнеса. Как минимум посмотреть на активы, капитал, расходы, темп роста и денежные потоки для обеспечения потребностей в запасах и исполнении долговых обязательств перед кредиторами.

Также читайте: Управление финансами компании: отчеты и показатели

Расчет EBIT | Примеры EBIT (прибыль до вычета процентов и налогов)

EBIT, т. е. прибыль до вычета процентов и налогов, относится к прибыли бизнеса до учета процентов и налоговых платежей или, другими словами, EBIT является мерой любого прибыльность компании от ее обычной деятельности, поскольку EBIT рассчитывается путем вычитания общей суммы операционных расходов из общей суммы выручки от продаж. В этой теме мы собираемся узнать о расчете EBIT.

Формула для расчета EBIT

EBIT является мерой расчета прибыльности бизнеса от его операций, поскольку он не учитывает расходы, связанные с процентами и налогами. EBIT также известен как операционный доход компании, поскольку он показывает прибыль компании от обычных деловых операций без учета влияния процентных и налоговых расходов на прибыль от бизнеса. EBIT компании можно рассчитать двумя способами: первый метод заключается в вычитании всех операционных расходов компании из выручки от продаж, а второй заключается в добавлении процентных расходов и налоговых расходов в чистую прибыль компании. . Формулу можно проиллюстрировать следующим образом:

1. Первый метод (прямой)

Формула прямого метода:

Прибыль до вычета процентов и налогов (EBIT) = выручка за период – стоимость проданных товаров – операционные расходы

В данном случае ,

- Выручка за период представляет собой общую сумму выручки, полученной компанией в течение рассматриваемого периода от продажи товаров или оказания услуг.

- Себестоимость проданных товаров представляет собой общую сумму затрат, понесенных компанией в течение рассматриваемого периода за проданные ею товары или услуги, оказанные покупателю.

- Операционные расходы – это расходы, которые компания несет в связи с ведением своей деятельности.

2. Второй метод (косвенный)

Формула для косвенного метода:

Прибыль до вычета процентов и налогов (EBIT) = чистая полученная прибыль + процентные расходы + налоговые расходы.

В данном случае

- Чистая прибыль – это прибыль, полученная компанией после вычета процентов и налогов за рассматриваемый период.

- Процентные расходы – это расходы, которые компания должна оплатить в течение периода по любому из своих займов.

- Налоговый расход – это расход, подлежащий уплате компанией в течение отчетного периода налоговому органу.

Примеры EBIT

Ниже приведены примеры:

Пример №1

Существует компания XYZ, в случае которой выручка от продаж в течение 2019-20 финансового года согласно отчету о прибылях и убытках составляет 500 000 долларов США.

Решение:

В этом случае EBIT можно рассчитать двумя способами, как показано ниже:

- Первый метод (прямой)

Прибыль до вычета процентов и налогов (EBIT) рассчитывается как

Прибыль до вычета процентов и налогов (EBIT) = Выручка за период – Стоимость проданных товаров – Операционные расходы

- Прибыль до вычета процентов и налогов (EBIT) = 500 000 долларов – 200 000 долларов – 100 000 долларов США

- Прибыль до вычета процентов и налогов (EBIT) =

| Сведения | Сумма ($) |

| Выручка от продаж | 5 00 000 |

| Минус: Себестоимость проданных товаров | 2 00 000 |

| Минус: Операционные расходы | 1 00 000 |

| Прибыль до вычета процентов и налогов [EBIT] | 2 00 000 |

- Второй метод (непрямой)

Прибыль до вычета процентов и налогов (EBIT) рассчитывается как

Прибыль до вычета процентов и налогов (EBIT) = полученная чистая прибыль + процентные расходы + налоговые расходы + 20 000 долларов Таким образом, компания может рассчитать операционную прибыль или EBIT, используя любой из двух приведенных выше методов. Предположим, компания Tata Inc. провела следующие операции в финансовом году, заканчивающемся в марте 2020 года. Теперь рассчитайте EBIT из приведенных выше цифр. Решение: Прибыль до вычета процентов и налогов (EBIT) = Выручка за период – Себестоимость проданных товаров – Операционные расходы Себестоимость проданных товаров рассчитывается как Себестоимость проданных товаров = Запасы на начало периода + Покупки – Закрытие Запас А, Операционные расходы исчисляются как Операционные расходы = Заработная плата + Уплаченная арендная плата + Амортизационные расходы Таким образом, EBIT рассчитывается как EBIT = Доход за период – Стоимость проданных товаров – Операционные расходы Таким образом, в текущем году компания заработала EBIT в размере 230 000 долларов США. Предположим, что в приведенном выше примере нам дана следующая информация: А теперь рассчитаем EBIT, используя косвенный метод: Решение: Расчет EBIT, используя косвенный метод: Прибыль до вычета процентов и налогов (EBIT) = Чистая прибыль + Налоговые расходы Следовательно, EBIT – это прибыль предприятия до вычета процентов и налоговых расходов из выручки. Это руководство по расчету EBIT. Здесь мы также обсудим определение и примеры EBIT вместе с подробным объяснением. Вы также можете ознакомиться со следующими статьями, чтобы узнать больше: EBITEBITПрибыль до вычета процентов и налогов (EBIT) относится к операционной прибыли компании, полученной после вычета всех расходов, кроме процентов и налогов, из выручки. Он обозначает прибыль организации от деловых операций, исключая все налоги и затраты на капитал. Вы можете использовать бесплатно Пожалуйста, предоставьте нам ссылку на авторствоКак указать авторство?Ссылка на статью должна быть гиперссылкой Продажи — переменные затраты — фиксированные затраты = EBIT продажи вносят вклад в постоянные расходы и чистую прибыль после покрытия переменных расходов. В результате мы вычитаем общие переменные расходы из чистых продаж при расчете вклада.Подробнее Таким образом, EBIT составляет 2300 долларов. У нас есть следующие данные – Сведения Сумма ($) Чистая прибыль 1 55 000 Добавить: Процентные расходы 25 000 Добавить: Налоговые расходы 20 000 Прибыль до вычета процентов и налогов [EBIT] 2 00 000

Пример №2

США + 550 000 долл. США – 70 000 долл. США

США + 550 000 долл. США – 70 000 долл. США Сведения Расчет Сумма ($) Выручка от продаж 10 00 000 Минус: Себестоимость проданных товаров {начальный запас [A] 50 000 Покупки[B] 5 50 000 Заключительный запас[C]} 70 000 COGS[A+B-C] 5 30 000 Минус: Заработная плата 1 50 000 Минус: уплаченная арендная плата 60 000 Минус: Амортизационные отчисления 30 000 Прибыль до вычета процентов и налогов [EBIT] 2 30 000

Пример №3

Сведения Расчет Сумма ($) Выручка от продаж 10 00 000 Минус: Себестоимость проданных товаров {начальный запас [A] 50 000 Закупки[B] 5 50 000 Заключительный запас[C]} 70 000 COGS[A+B-C] 5 30 000 Минус: Заработная плата 1 50 000 Минус: уплаченная арендная плата 60 000 Минус: Амортизационные отчисления 30 000 Минус: Процентные расходы 20 000 Минус: Налоги за текущий год 30 000 Чистая прибыль 1 80 000 Сведения Расчет Сумма ($) Чистая прибыль 1 80 000 Добавить: Процентные расходы 20 000 Добавить: Текущий год Налоги 30 000 Прибыль до вычета процентов и налогов [EBIT] 2 30 000 Заключение – Расчет EBIT

Измерение EBIT важно для понимания финансовых показателей бизнеса, то есть насколько эффективно компания управляет своими рутинными операциями для получения доходов. EBIT игнорирует стоимость финансирования и бремя налогов, которые вычитаются при расчете чистой прибыли компании.

Измерение EBIT важно для понимания финансовых показателей бизнеса, то есть насколько эффективно компания управляет своими рутинными операциями для получения доходов. EBIT игнорирует стоимость финансирования и бремя налогов, которые вычитаются при расчете чистой прибыли компании. Рекомендуемые статьи

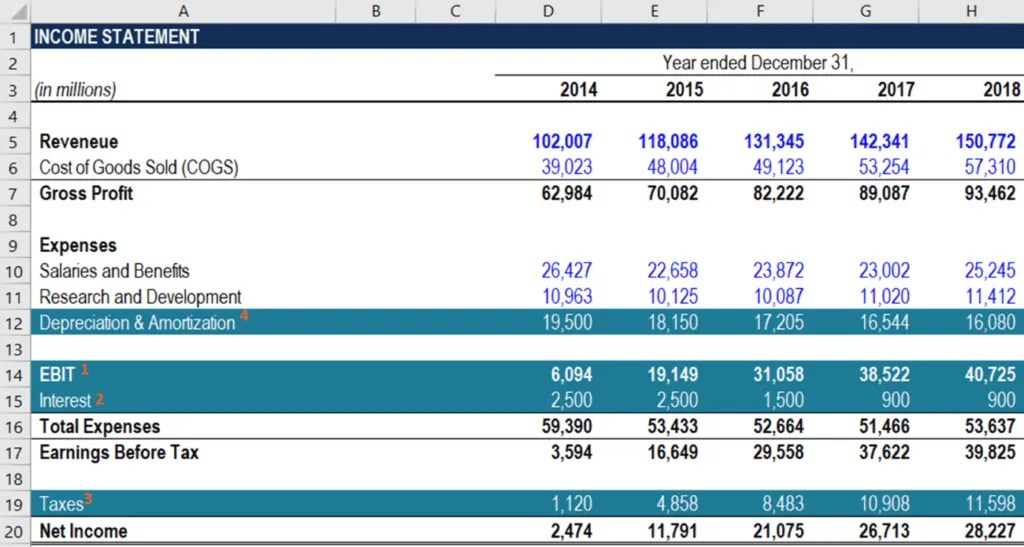

Расчет EBIT | Пошаговое руководство по расчету EBIT (с примерами)

Читать далее — это мера прибыльности компании. Расчет EBIT вычитает стоимость проданных товаров и операционные расходы.

Читать далее — это мера прибыльности компании. Расчет EBIT вычитает стоимость проданных товаров и операционные расходы. Содержание

Например:

Источник: Расчет EBIT (wallstreetmojo.com) Формула EBIT

Формула №1 – Формула отчета о прибылях и убытках COGS) представляет собой совокупную сумму прямых затрат, понесенных за проданные товары или услуги, включая прямые затраты, такие как сырье, прямые затраты на оплату труда и другие прямые затраты.

Однако он исключает все косвенные расходы, понесенные компанией.

подробнее – Операционные расходы

Однако он исключает все косвенные расходы, понесенные компанией.

подробнее – Операционные расходы Формула № 2 — использование маржи вклада

Пошаговые примеры расчета EBIT. в ходе деятельности и не включает расходы, непосредственно связанные с производством продукции или оказанием услуг. Поэтому они легко доступны в отчете о прибылях и убытках и помогают определить чистую прибыль в размере 200 долларов.

Пример #2

Пример #3

Предположим, что существует Проект на 5 лет:

- Продажи $5 млн и 7% прироста в год,

- Маржа вклада – 70%, 75%, 77%, 80 % и 65% продаж каждый год соответственно,

- Фиксированная стоимость составляет 125 000 долларов США.

Рассчитать EBIT.

Решение:

Пример #4

У нас есть следующие данные

- Финансовый левереджФинансовый левериджКоэффициент финансового левериджа измеряет влияние долга на общую прибыльность компании. Более того, высокое и низкое соотношение подразумевает высокие и низкие фиксированные затраты на инвестиции в бизнес соответственно. подробнее – 1.4 Times

- Капитал (капитал и долг) – Обыкновенные акции по 100 долларов США каждая, 34000 акций в обращении. Акции в обращении. Акции в обращении – это акции, имеющиеся в наличии у акционеров компании в определенный момент времени после исключения акций, которые компания выкупила. Отражается как часть собственного капитала в пассиве баланса компании.

Подробнее

Подробнее - 10% ОблигацииОблигацииОблигацииОблигации относятся к долгосрочным долговым инструментам, выпущенным правительством или корпорацией для удовлетворения своих финансовых потребностей. В свою очередь, инвесторы получают компенсацию в виде процентного дохода за то, что они являются кредиторами эмитента. Подробнее по 10 долларов США каждый — всего 8 миллионов номер

- Налоговая ставка — 35%. Рассчитать EBIT

Решение:

Расчет процентов и прибыли:

Финансовый рычаг = EBIT/EBT

Проценты по займам: 80 миллионов долларов * 10% = 8 миллионов долларов

Таким образом, расчет EBIT выглядит следующим образом: -Интерест) = EBIT

Пример #5

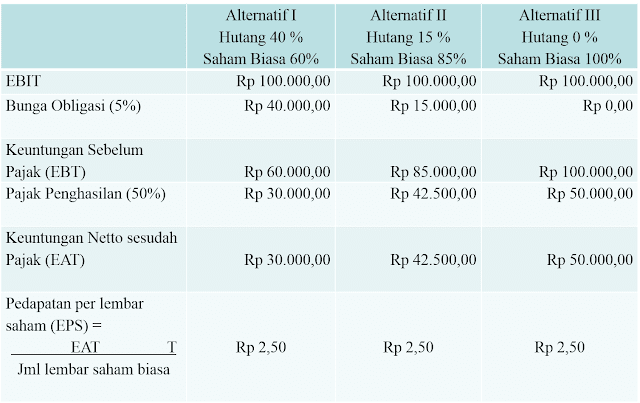

Компания ABC Limited должна выбрать вариант, при котором EBIT и EPSEPSПрибыль на акцию (EPS) являются ключевыми финансовыми показателями, которые инвесторы используют для оценки эффективности и прибыльности компании перед инвестированием. Он рассчитывается путем деления общей прибыли или общей чистой прибыли на общее количество акций в обращении. Чем выше прибыль на акцию (EPS), тем прибыльнее компания. Подробнее будет одинаково для приведенных ниже вариантов:

Он рассчитывается путем деления общей прибыли или общей чистой прибыли на общее количество акций в обращении. Чем выше прибыль на акцию (EPS), тем прибыльнее компания. Подробнее будет одинаково для приведенных ниже вариантов:

- Акционерный капитал в размере 60 миллионов долларов США по 10 долларов США каждый и 12% долговых обязательств в размере 40 миллионов долларов США

- Капитал в размере 40 миллионов долларов США по 10 долларов США каждый, 14% привилегированных акций в размере 20 миллионов долларов США и 12% долговых обязательств в размере 40 миллионов долларов США.

И налог = 35%. Рассчитайте EBIT, при котором EPS будет безразлична между альтернативами.

Решение:

Альтернатива 1:

EPS(Alt-1) = (EBIT-проценты) (1-налоговая ставка) / количество акций млн) (1-0,35)/6 млн

Вариант 2:

EPS(Alt-2) = (EBIT-проценты) (1-налоговая ставка)- (0,14*$20 млн) / Количество обыкновенных акций

- = (EBIT-12%*40 млн долларов) (1-0,35) -(2,8 млн долларов)/4,0 млн

- = (EBIT-4,8 млн долларов) (0,65) -(2,8 млн долларов)/ 4,0 млн.

Давайте сравним прибыль на акцию в альтернативе 1 с альтернативой 2

- прибыль на акцию (вариант-1) = прибыль на акцию (вариант-2)

- (EBIT-4,8 млн. долл. США)(0,65)/6 млн. = (EBIT- 4,8 млн долл. США) (0,65) -(2,8 млн долл. США)/4,0 млн

Решая это уравнение для EBIT, мы получаем

EBIT= 17,72308 млн долларов

Пример №6

У нас есть следующие данные 21%

Рассчитать EBIT.

Решение:

Для расчета EBIT мы сначала рассчитаем чистую прибыль следующим образом:

Стоимость фирмы = рыночная стоимость собственного капитала + рыночная стоимость долга

- 25 миллионов долларов = чистая прибыль / Ke + 5,0 миллионов долларов

- Чистая прибыль = (25 миллионов долларов — 5,0 миллионов долларов) * 21%

- Чистая прибыль = 4,2 миллиона долларов США

Таким образом, расчет EBIT выглядит следующим образом:

EBIT = Чистая прибыль, приходящаяся на акционеров/ (1- Налоговая ставка)

- = 4,2 миллиона долларов США/ (1-0,3)

- = 4,2 млн долл.

США/0,7

США/0,7 - = 6,0 млн долл. США

Пример № 7

У нас есть следующие данные

- Уровень производства компании – 10000 единиц

- Вклад на единицу = 30 долларов США на единицу

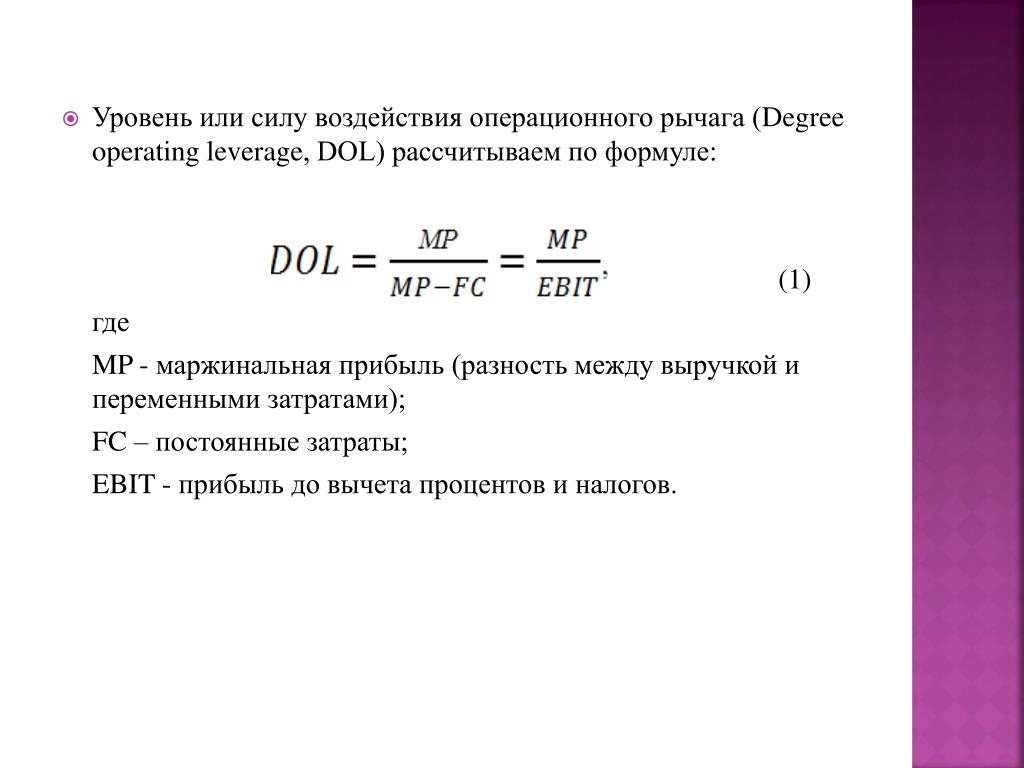

- Операционный рычаг = 6 2

- Комбинированный рычаг %.

Рассчитать EBIT

Решение:

Финансовый леверидж

Комбинированный леверидж = операционный левериджОперационный левериджОперационный леверидж — это учетная метрика, которая помогает аналитикам анализировать, как доходы компании связаны с операциями компании. Соотношение дает подробную информацию о том, насколько увеличится доход компании при определенном проценте увеличения продаж, что ставит предсказуемость продаж на первый план. Подробнее * Финансовый рычаг

- 24 = 6 *Финансовый левередж

- Финансовый левередж = 4

Общий вклад = 30 *10000 единиц = 300 000 долл. США

Следовательно, расчет EBIT является следующим образом,

Операционный левередс = вклад/ EBIT

- 111111

.

6 = 300 000 долл. США/ EBIT

6 = 300 000 долл. США/ EBIT - EBIT = 300 000 долл. США/ 6

- EBIT = 50 000 долл. США

Пример № 8

Мы предоставляем следующий набор данных

- .0022

- Комбинированное кредитное плечо – 28

- Фиксированная стоимость – (исключая проценты) – 2,04 млн долларов США

- Продажи – 30 млн долларов США

- 12% Долговые обязательства – 21,25 млн долларов США

- Налоговая ставка = 30%.

Расчет EBIT

Решение:

Финансовый левередж

Комбинированный левередж = операционный левередж * Финансовый левередж

- 28 = 14 * Финансовый левередж

- Финансовый леверед0016

Операционный рычаг = Вклад /EBIT

- 14= Вклад/ Вклад – Фиксированные затраты Фиксированные затраты Фиксированные затраты относятся к затратам или расходам, на которые не влияет какое-либо уменьшение или увеличение количества единиц, произведенных или проданных в краткосрочной перспективе.

- 14= Вклад/ Вклад – Фиксированные затраты Фиксированные затраты Фиксированные затраты относятся к затратам или расходам, на которые не влияет какое-либо уменьшение или увеличение количества единиц, произведенных или проданных в краткосрочной перспективе.

Подробнее

Подробнее

США/0,7

США/0,7 6 = 300 000 долл. США/ EBIT

6 = 300 000 долл. США/ EBIT