Российский экспорт зерна в сезоне 2021/22г. : миру нужно количество и качество – Refinitiv Agriculture

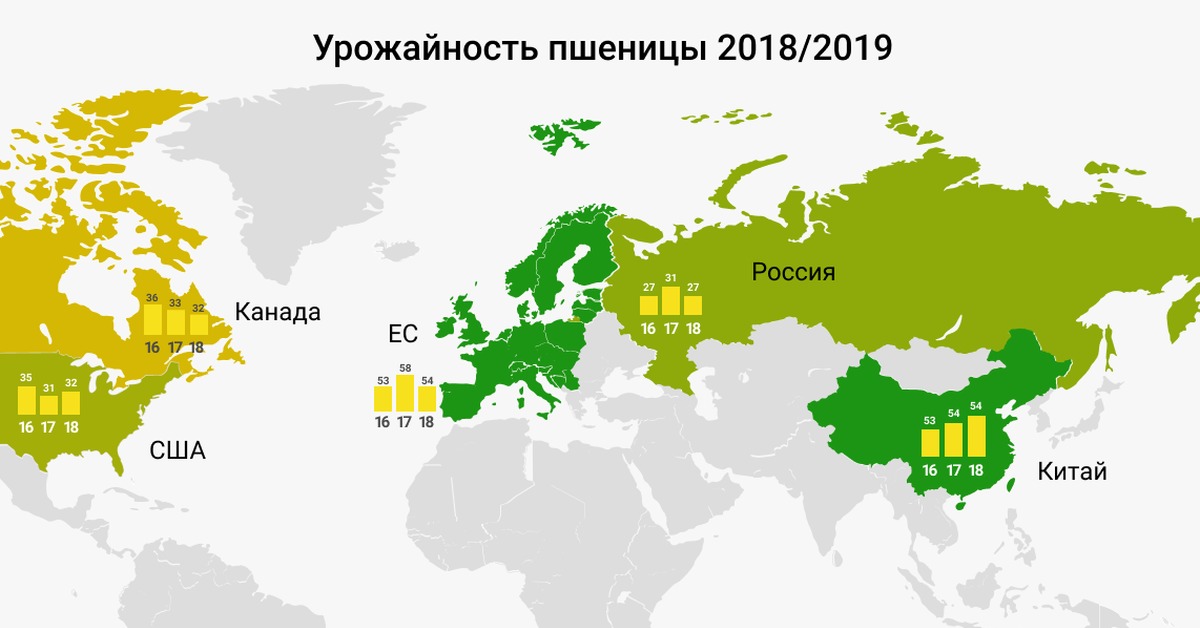

Снижение производства, экспортная пошлина и высокие объемы производства в странах-конкурентах России – Украине и ЕС – уменьшат долю российской пшеницы в мировом экспорте. Однако высокое качество российского зерна и спрос импортеров поддержат позиции РФ как крупнейшего мирового поставщика пшеницы, несмотря на замедление темпов вывоза в первой половине сезона 2021/22 года (июль-июнь).

Экспорт пшеницы 2021/22: возможен рекорд в мире и в Черноморском регионе.В текущем сезоне 2021/22 года (июль-июнь) мировое производство пшеницы ожидается рекордным на уровне 780,3 млн. тонн. Мировой экспорт пшеницы также может достичь рекордного уровня в 199,737 млн. тонн, что на 0,14 млн. тонн выше прошлого сезона, согласно текущим оценкам Министерства сельского хозяйства США (USDA).

Совокупный экспортный потенциал из стран Черноморского региона, включая Россию, Украину, Румынию и Болгарию, вырастет почти на 6 млн. тонн до 65,7 млн. тонн. Совокупная доля четырех стран в мировой торговле пшеницей, возможно, достигнет почти трети мирового экспорта пшеницы в текущем сезоне и станет рекордной, по оценке Refinitiv.

тонн до 65,7 млн. тонн. Совокупная доля четырех стран в мировой торговле пшеницей, возможно, достигнет почти трети мирового экспорта пшеницы в текущем сезоне и станет рекордной, по оценке Refinitiv.

Причина роста эскпортного потенциала – рекордное производство пшеницы в Украине до 29,6 млн.тонн (+4,2 млн.), а также рост производства в Румынии 2021г. до 10,6 млн. тонн (+4.2 млн.) и Болгарии до 7,2 млн. тонн (+2,5 млн), по оценке Refinitiv’s Agriculture Research.

Рисунок 1: Черноморский регион: Производство и экспорт пшеницы 2015-22г.

Источник: Refinitiv, Eikon, USDA

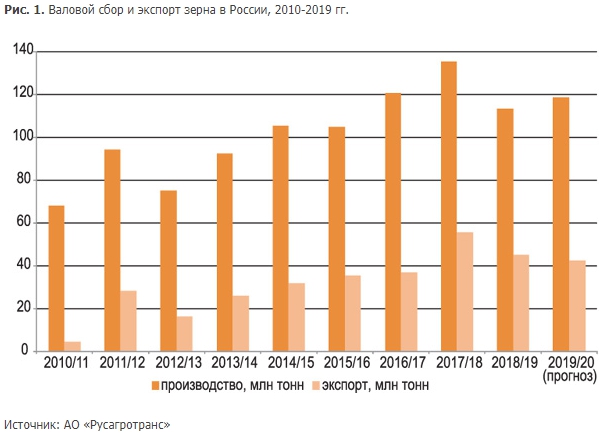

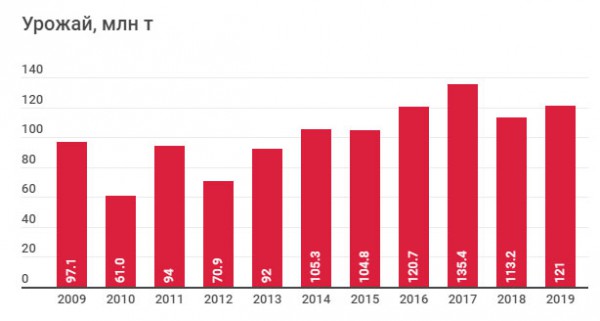

Для России рекордов не ожидается. Качество урожая – важный фактор конкуренцииДля РФ ситуация ожидается иной: снижение урожая почти на 9 млн. тонн в текущем году до 76,4 млн. тонн (без учета Крыма) относительного прошлого года, по оценке Refinitiv. Экспорт может снизиться на 3,5 млн. тонн и составит 35 млн.тонн, по оценке USDA.

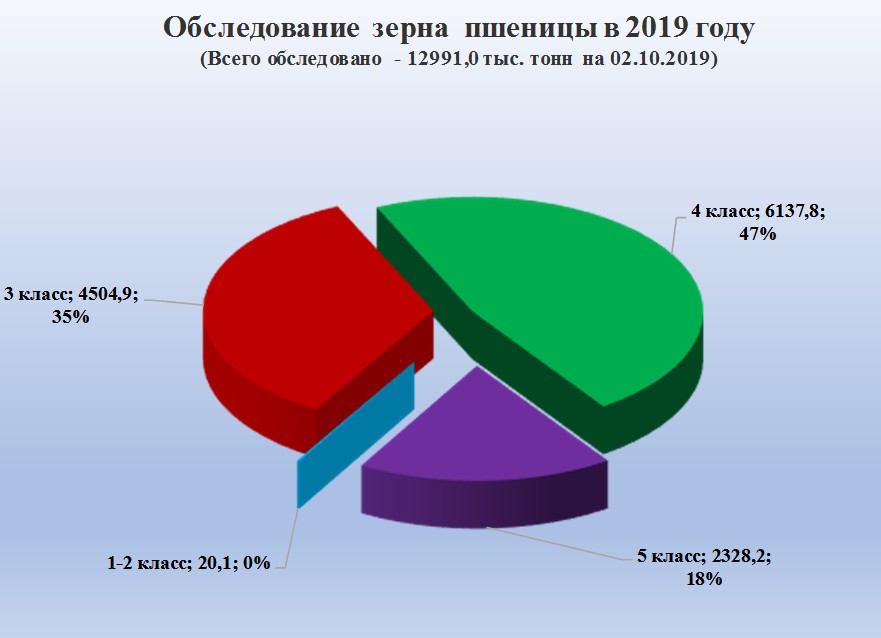

Потеряв в количестве урожая, Россия оказалась одним из немногих крупнейших экспортеров, где качество пшеницы в 2021г.

В основных странах-конкурентах РФ на мировом рынке пшеницы – ЕС и Украине – рост объемов производства сопровождался снижением качественных показателей урожая из-за дождей в период вегетации.

Некоторые покупатели вынуждены снизить требования к качеству импортируемой из ЕС пшеницы. Так, Алжир, Саудовская Аравия и Китай понизили показатель натурного веса в контрактных спецификациях с целью дать возможность предлагать пшеницу более широкому кругу продавцов.

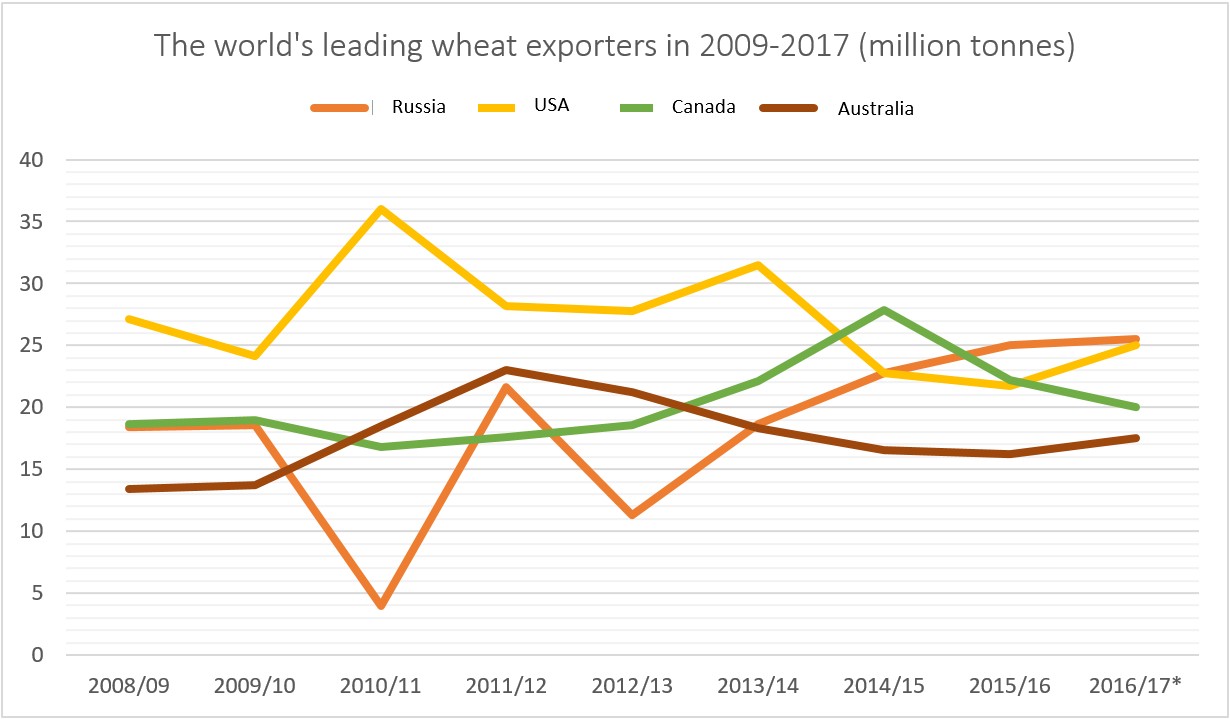

Конкуренция экспортеров выросла. Позиции России пока крепкиеРоссия последние несколько лет занимала лидирующее место в мире по экспорту пшеницы. Рекордные сборы пшеницы в странах-конкурентах России обострили соперничество среди основных поставщиков пшеницы в текущем сезоне 2021/22 года.

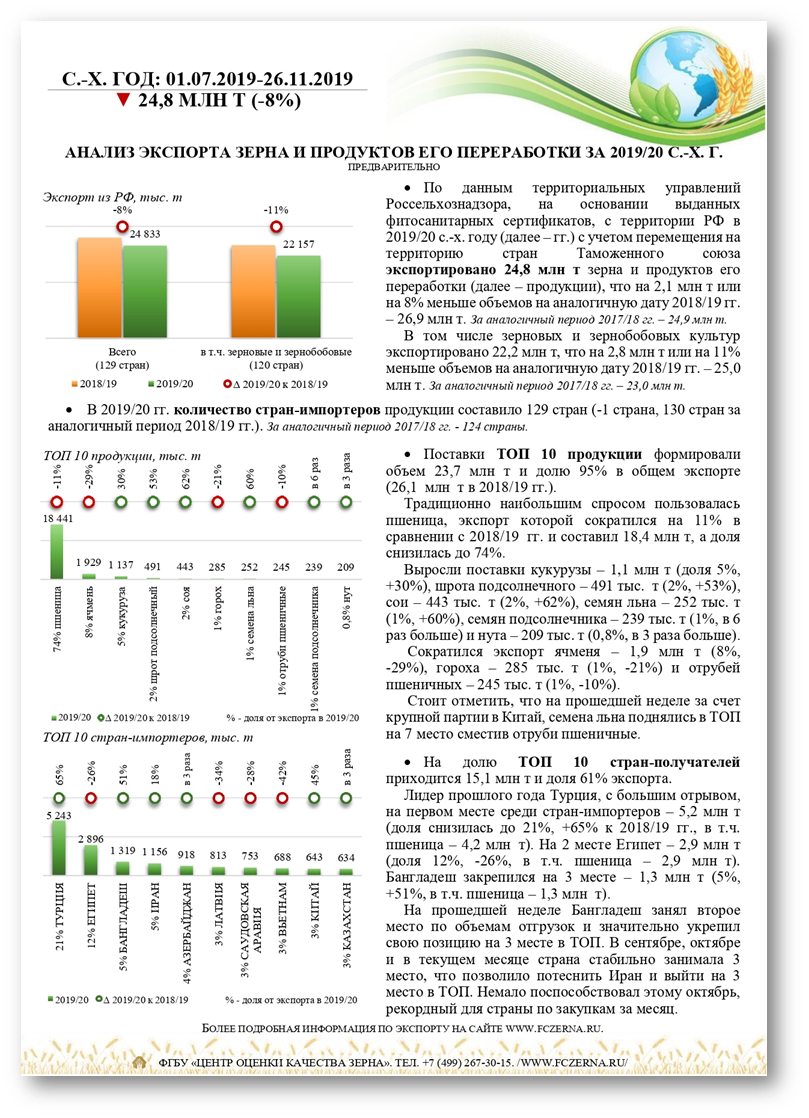

Действие российской экспортной пошлины в сочетании со снижением объема производства привели к ослаблению темпов экспорта в первые месяцы нового сезона. За первые два месяца сезона российский эскпорт пшеницы упал более чем на 14% до 6,8 млн.

Большинство импортеров не спешили с закупкой в июле-августе 2021г, ожидая снижения мировых цен на фоне давления нового урожая пшеницы в странах-экспортерах. По итогам первых двух месяцев текущего сезона 7 крупнейших стран-экспортеров поставили на мировой рынок 25 млн. тонн пшеницы, по сравнению с 27 млн. тонн в 2020г.

Уменьшение доли РФ в этих поставках было незначительным – всего 1% по сравнению с прошлым годом.

Рисунок 2: Экспорт пшеницы странами-экспортерами, июль-август 2020-21г.

Источник: Refinitiv Agriculture, Eikon, USDA, Canadian Grain Commission

Мировые цены на пшеницу в сезоне 2021/22 высокиеЗамедление мирового импорта в июле-августе не оправдало надежды импортеров на снижение цен при том, что котировки находились под давлением рекордного урожая. Напротив, покупатели столкнулись с резким ростом мировых цен после выхода отчета USDA в августе 2021, резко понизившего прогноз производства пшеницы в большинстве стран-экспортеров.

Российская экспортная пошлина поддержала рост цен на черноморскую пшеницу. FOB цены предложений на пшеницу в Черноморском регионе поднялись до $300 за тонну в середине августа и продолжают держаться выше этого уровня второй месяц подряд.

Спрос на дорогую пшеницу ограничен покупательной способностью большинства импортеров, которые не создают значительных запасов пшеницы, как это было год назад, и тщательно рассматривают цены предложений.

Дорогой фрахт стал дополнительным фактором снижения темпов импорта пшеницы. Фрахтовые ставки непрерывно растут второй сезон подряд. Так, на маршруте Азов-порты Мраморного моря ставки фрахта за последние четыре месяца с апреля по сентябрь 2021г. выросли почти втрое – с $16 до $46 за тонну.

Российский экспорт зерна в сезоне 2021-22 ограничен демпфером и высокими ценами аграриев, сдерживающих продажи. Хорошие урожаи и высокий экспортный потенциал пшеницы из Украины и ЕС будет сдерживать российский экспорт в первой половине текущего сезона.

Доля РФ в мировом экспорте пшеницы может сократиться до 17,5%, или 35 млн. тонн по итогам сезона 2021/22 года с 19,3% в сезоне 2020/21 года, когда было экспортировано 38,5 млн. тонн пшеницы, по оценке USDA.

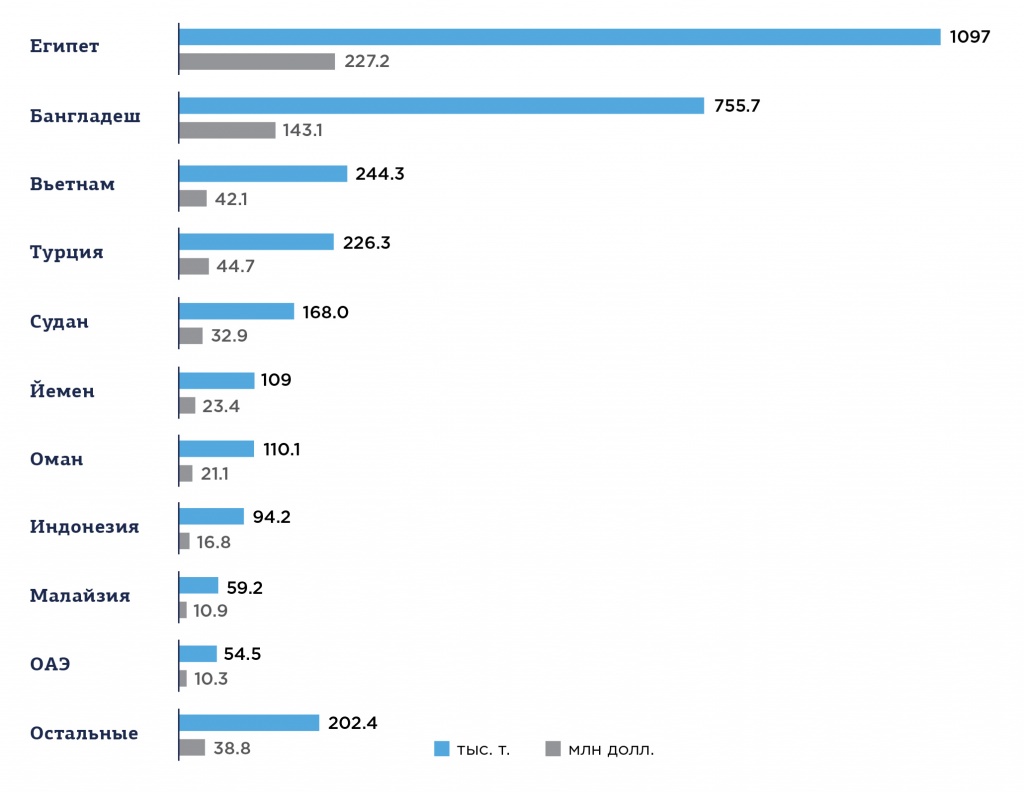

Но позиции России остаются крепкими на фоне конкурентов, поскольку мир нуждается в пшенице. Спрос топ стран – 8 основных покупателей российской пшеницы, включая Египет, Турцию, Бангладеш, Нигерию, Вьетнам, Судан, Кению и Ливан, в сезоне 2021/22 года совокупно может увеличиться почти на 2 млн. тонн по сравнению с прошлым сезоном, по данным USDA.

У РФ есть преимущество перед другими поставщиками в возможности предложить покупателям высококачественное зерно на фоне сокращения доли качественной пшеницы в мире в этом году. Таким образом, российская пшеница остается востребованной на мировом рынке, несмотря на высокие цены из-за экспортной пошлины.

Щелкните здесь, чтобы узнать больше о возможностях Eikon для международных агрорынков и посмотреть пример еженедельного отчета “Цены на зерно”.

14 крупнейших экспортеров зерновых и масличных культур

Как говорит собственник трейдинговой компании «Прометей» Рафаэль Гороян: «Экспорт зерна – один из самых надежных источников валютной выручки». А это немаловажно в условиях инфляции и девальвации гривны.

В 2015-2016 маркетинговом году Украина, по прогнозам экспертов, экспортирует 36 млн. тонн зерновых культур. Большая часть этого объема будет продана через компании, вошедшие в рейтинг, подготовленный LL.

По данным LL, экспортом зерновых и масличных культур занимаются 20 компаний из 36 крупнейших экспортеров продовольствия. Наряду с частными компаниями, в тройку лидеров по объему продаж зерна на внешних рынках входит Государственная продовольственно-зерновая корпорация Украины.

№ 1 «Кернел»

- Владелец: Андрей Веревский

- Объем экспорта: $1995,3 млн

- Сегмент: масло, зерновые культуры

[su_dropcap size=»5″]В[/su_dropcap] 2014/15 маркетинговом году выручка компании «Кернел» — лидера по объемам экспорта зерновых и подсолнечного масла — сократилась на 3%, до $2,33 млрд, при этом ее EBITDA выросла на 78%, до $396,6 млн..jpg) «Наша среднесрочная стратегия остается неизменной. Мы считаем, что выиграем от консолидации секторов бизнеса подсолнечного масла в Украине, и мы ждем подходящего момента, чтобы действовать, — сообщил владелец компании Андрей Веревский. — Относительно зерна и инфраструктуры, мы стремимся почти удвоить объемы экспорта зерна и работаем над проектом по расширению мощностей наших терминалов по перевалке зерновых в Украине». В соответствии с данными «Кернел», на долю компании приходится около 8% мирового производства подсолнечного масла. Свою продукцию холдинг поставляет в 60 стран, в том числе в Индию, Евросоюз, Египет и Турцию. Перерабатывающие мощности «Кернел» составляют 3 млн т семян подсолнечника в год, что позволяет получить 1,3 млн т подсолнечного масла и около 1,2 млн т подсолнечного шрота. Кроме масла, компания активно занимается экспортом зерновых. Согласно оценке USDA, в 2014/15 МГ холдинг обеспечил 19% мирового экспорта зерна. Ежегодно он поставляет на международные рынки около 5 млн т кукурузы, пшеницы, ячменя, сои и рапса, закупая сельхозпродукцию у тысяч фермеров по всей Украине и на юге России.

«Наша среднесрочная стратегия остается неизменной. Мы считаем, что выиграем от консолидации секторов бизнеса подсолнечного масла в Украине, и мы ждем подходящего момента, чтобы действовать, — сообщил владелец компании Андрей Веревский. — Относительно зерна и инфраструктуры, мы стремимся почти удвоить объемы экспорта зерна и работаем над проектом по расширению мощностей наших терминалов по перевалке зерновых в Украине». В соответствии с данными «Кернел», на долю компании приходится около 8% мирового производства подсолнечного масла. Свою продукцию холдинг поставляет в 60 стран, в том числе в Индию, Евросоюз, Египет и Турцию. Перерабатывающие мощности «Кернел» составляют 3 млн т семян подсолнечника в год, что позволяет получить 1,3 млн т подсолнечного масла и около 1,2 млн т подсолнечного шрота. Кроме масла, компания активно занимается экспортом зерновых. Согласно оценке USDA, в 2014/15 МГ холдинг обеспечил 19% мирового экспорта зерна. Ежегодно он поставляет на международные рынки около 5 млн т кукурузы, пшеницы, ячменя, сои и рапса, закупая сельхозпродукцию у тысяч фермеров по всей Украине и на юге России.

№ 2 Нибулон

- Владелец: Алексей Вадатурский

- Объем экспорта: $818,9 млн

- Сегмент: зерновые и масличные культуры

Холдинг «Нибулон» Алексея Вадатурского в 2014/15 маркетинговом году отгрузил на экспорт 4,2 млн т зерновых. Компания отправляет зерно в 64 страны, но самая большая доля в экспорте приходится на Египет, Испанию, Саудовскую Аравию. «Новыми направлениями в 2014/15 МГ для компании стали Китай — 2,8%, Таиланд — 1,2% и Мексика — 1,05%.

№ 3 ГПЗКУ

(Государственная продовольственно-зерновая корпорация Украины)

- Владелец: государство Украина

- Объем экспорта: $554 млн

- Сегмент: зерновые культуры

Государственная продовольственно‑зерновая корпорация Украины (ГПЗКУ) экспортирует муку и зерновые культуры. По данным Государственной фискальной службы, в 2015 году ГПЗКУ отгрузила на экспорт более 2,9 млн т зерновых в 16 стран Ближнего и Среднего Востока, Восточной и Юго‑Восточной Азии, Северной Африки, ЕС. ГПЗКУ первой в Украине начала поставки украинского зерна на рынок Китая. Компании удалось увеличить выручку на 67,8%, до 12 млрд гривен, доход от внешних поставок вырос на 10%. На экспорт в структуре продаж госкорпорации приходится 96%. ГПЗКУ закупает зерновые культуры (пшеницу, ячмень, кукурузу, рожь, овес, сою, гречиху) по форвардным и спотовым контрактам во всех областях Украины. Госкорпорация не работает с офшорными компаниями. «На этом рынке с тобой будут иметь дело, только если тебе доверяют, — говорит и. о. председателя правления ГПЗКУ Борис Приходько (на фото). — Крупные транснациональные корпорации, участвующие в тендерах на поставку зерна в разные страны, внимательно относятся к своим поставщикам и контрагентам». Зерновые принимают 316 сертифицированных элеваторов, в том числе 53 филиала госкорпорации мощностью единовременного хранения 3,75 млн т. В состав ГПЗКУ входят Одесский и Николаевский портовые элеваторы. Их суммарные мощности по перевалке составляют 2,4 млн т зерновых в год.

ГПЗКУ первой в Украине начала поставки украинского зерна на рынок Китая. Компании удалось увеличить выручку на 67,8%, до 12 млрд гривен, доход от внешних поставок вырос на 10%. На экспорт в структуре продаж госкорпорации приходится 96%. ГПЗКУ закупает зерновые культуры (пшеницу, ячмень, кукурузу, рожь, овес, сою, гречиху) по форвардным и спотовым контрактам во всех областях Украины. Госкорпорация не работает с офшорными компаниями. «На этом рынке с тобой будут иметь дело, только если тебе доверяют, — говорит и. о. председателя правления ГПЗКУ Борис Приходько (на фото). — Крупные транснациональные корпорации, участвующие в тендерах на поставку зерна в разные страны, внимательно относятся к своим поставщикам и контрагентам». Зерновые принимают 316 сертифицированных элеваторов, в том числе 53 филиала госкорпорации мощностью единовременного хранения 3,75 млн т. В состав ГПЗКУ входят Одесский и Николаевский портовые элеваторы. Их суммарные мощности по перевалке составляют 2,4 млн т зерновых в год. Общая рабочая зерновая емкость филиала «Одесский зерновой терминал» — 97 500 т, основные культуры: пшеница, кукуруза, ячмень, рапс, подсолнечник. Перерабатывающие мощности мельничного завода филиала составляют 77 000 т муки в год. Общая рабочая зерновая емкость филиала «Николаевский портовый элеватор» — 69 000 т, основные культуры хранения: пшеница, ячмень, рапс, подсолнечник. Рядом с этим филиалом у госкорпорации есть свое подсобное хозяйство по выращиванию зерновых на арендованных 2347 га земли.

Общая рабочая зерновая емкость филиала «Одесский зерновой терминал» — 97 500 т, основные культуры: пшеница, кукуруза, ячмень, рапс, подсолнечник. Перерабатывающие мощности мельничного завода филиала составляют 77 000 т муки в год. Общая рабочая зерновая емкость филиала «Николаевский портовый элеватор» — 69 000 т, основные культуры хранения: пшеница, ячмень, рапс, подсолнечник. Рядом с этим филиалом у госкорпорации есть свое подсобное хозяйство по выращиванию зерновых на арендованных 2347 га земли.

№ 4 «Мироновский хлебопродукт»

- Владелец: Юрий Косюк

- Объем экспорта: $524 млн

- Сегмент: мясо птицы, зерновые культуры, масло

Компания Юрия Косюка «Мироновский хлебопродукт» отправляет на внешний рынок курятину, полуфабрикаты из мяса птицы, подсолнечное и соевое масло, а также зерновые. Основные поставки осуществляются в Ирак, Узбекистан, Нидерланды, Казахстан, Грузию, Молдову, Иорданию, Египет, ОАЭ и Германию. В 2015 году на долю МХП пришлось около 80% всего экспорта мяса птицы из Украины. Объемы продаж компании на внешнем рынке снизились на 6%, до 132 000 т. Причина — падение покупательной способности в странах СНГ из‑за девальвации их национальных валют. В то же время МХП увеличил экспорт охлажденного мяса птицы в страны Евросоюза на 65%, до 27 000 т. Через месяц компания запустит в Нидерландах предприятие по переработке мяса птицы. Речь идет не о покупке актива в Европе, а о совместном производстве, которое компания намерена начать в первом полугодии 2016‑го. МХП также интересны такие рынки, как Азия, Ближний Восток и Африка. Доля экспорта в структуре выручки в 2015 году составила 44%. Объем экспорта — $524 млн. «Мироновский хлебопродукт» является ведущим производителем куриного мяса в Украине. Холдинг контролирует все этапы его производства — от выращивания зерновых, производства комбикормов до инкубации яиц, выращивания бройлеров, переработки и сбыта продукции через собственную и франчайзинговую розницу.

В 2015 году на долю МХП пришлось около 80% всего экспорта мяса птицы из Украины. Объемы продаж компании на внешнем рынке снизились на 6%, до 132 000 т. Причина — падение покупательной способности в странах СНГ из‑за девальвации их национальных валют. В то же время МХП увеличил экспорт охлажденного мяса птицы в страны Евросоюза на 65%, до 27 000 т. Через месяц компания запустит в Нидерландах предприятие по переработке мяса птицы. Речь идет не о покупке актива в Европе, а о совместном производстве, которое компания намерена начать в первом полугодии 2016‑го. МХП также интересны такие рынки, как Азия, Ближний Восток и Африка. Доля экспорта в структуре выручки в 2015 году составила 44%. Объем экспорта — $524 млн. «Мироновский хлебопродукт» является ведущим производителем куриного мяса в Украине. Холдинг контролирует все этапы его производства — от выращивания зерновых, производства комбикормов до инкубации яиц, выращивания бройлеров, переработки и сбыта продукции через собственную и франчайзинговую розницу. В 2016-м компания намерена увеличить производство курятины на 40 000 т за счет модернизации и расширения дополнительных площадок по выращиванию птицы. На своих землях МХП выращивает кукурузу для производства комбикормов, а другие культуры продает. Холдинг использует инновационные технологии земледелия, благодаря чему урожайность у «Мироновского хлебопродукта» одна из самых высоких в Украине.

В 2016-м компания намерена увеличить производство курятины на 40 000 т за счет модернизации и расширения дополнительных площадок по выращиванию птицы. На своих землях МХП выращивает кукурузу для производства комбикормов, а другие культуры продает. Холдинг использует инновационные технологии земледелия, благодаря чему урожайность у «Мироновского хлебопродукта» одна из самых высоких в Украине.

№ 5 «Cargill Украина»

- Владелец: Cargill

- Объем экспорта: $495 млн

- Сегмент: масло, зерновые культуры

В Украине у «дочки» американской корпорации Cargill есть завод по производству гибридных семян подсолнечника, предприятие по выпуску смешанных удобрений, маслоэкстракционный завод мощностью 400 000 т подсолнечника в год, целостный имущественный комплекс по производству нерафинированного подсолнечного масла в Каховке мощностью 440 000 т в год и шесть элеваторов. В 2014-м Cargill приобрел за $200 млн 5% акций агрохолдинга Олега Бахматюка UkrLandFarming. В феврале компания заявила, что постепенно свернет бизнес по продаже семян, удобрений и химикатов в странах Причерноморья, включая Россию, Украину, Румынию, а также в Венгрии и полностью выйдет из бизнеса в этом регионе к концу мая 2016‑го. «Компания не смогла реализовать многие из ожидаемых синергетических эффектов между продажей товаров сельхозназначения и закупкой зерна», — сообщили в Cargill. Вместо этого компания намерена сфокусироваться на торговле зерновыми. Она экспортирует свою продукцию из Украины в Азию, Африку, страны Ближнего Востока. В 2017 году Cargill планирует запустить зерновой терминал в порту Южный. В конце февраля 2016‑го она подписала инвестсоглашение с компанией «М. В. Карго», которая работает в морском торговом порту Южный. Инвестиции в проект составят $100 млн. Профинансируют строительство ЕБРР и IFC. Новый терминал увеличит пропускную способность порта на 5 млн т и позволит принимать большегрузные суда водоизмещением до 130 000 т и поставлять украинское зерно на рынки всех регионов мира.

В феврале компания заявила, что постепенно свернет бизнес по продаже семян, удобрений и химикатов в странах Причерноморья, включая Россию, Украину, Румынию, а также в Венгрии и полностью выйдет из бизнеса в этом регионе к концу мая 2016‑го. «Компания не смогла реализовать многие из ожидаемых синергетических эффектов между продажей товаров сельхозназначения и закупкой зерна», — сообщили в Cargill. Вместо этого компания намерена сфокусироваться на торговле зерновыми. Она экспортирует свою продукцию из Украины в Азию, Африку, страны Ближнего Востока. В 2017 году Cargill планирует запустить зерновой терминал в порту Южный. В конце февраля 2016‑го она подписала инвестсоглашение с компанией «М. В. Карго», которая работает в морском торговом порту Южный. Инвестиции в проект составят $100 млн. Профинансируют строительство ЕБРР и IFC. Новый терминал увеличит пропускную способность порта на 5 млн т и позволит принимать большегрузные суда водоизмещением до 130 000 т и поставлять украинское зерно на рынки всех регионов мира. Cargill сможет переваливать через терминал до 70% своего зерна. По словам президента европейского офиса Cargill по направлению зерновых и масличных культур Андреаса Рикмерса, это позволит улучшить доступ излишкам украинского урожая в те части мира, где есть жизненная необходимость в продовольствии.

Cargill сможет переваливать через терминал до 70% своего зерна. По словам президента европейского офиса Cargill по направлению зерновых и масличных культур Андреаса Рикмерса, это позволит улучшить доступ излишкам украинского урожая в те части мира, где есть жизненная необходимость в продовольствии.

№8 UkrLandFarming

- Владелец: Олег Бахматюк

- Объем экспорта: $315 млн

- Сегмент: яйца, яичная продукция, зерновые культуры

Компания UkrLandFarming Олега Бахматюка — крупнейший экспортер зерновых, мяса, яиц и сухих яичных продуктов. Агрохолдинг одним из первых начал поставки украинской кукурузы в Китай. В 2014/15 маркетинговом году компания экспортировала 1,8 млн т зерна в Китай, Египет, страны Евросоюза, Пакистан. В ближайшие год‑два UkrLandFarming собирается построить зерновой терминал в порту Южный. Инвестиции в строительство двух очередей составят около $800 млн. Собственный терминал позволит агрохолдингу переваливать более 15 млн т сельскохозяйственных культур в год. Входящая в UkrLandFarming компания «Авангард» намерена в течение трех–пяти лет увеличить экспортные поставки яиц до 50–60% в структуре продаж. Агрохолдинг экспортирует яйца и яичные продукты в Азию, Африку, Европу, СНГ и на Ближний Восток — всего в 38 стран. UkrLandFarming также является одним из лидеров в Украине по производству говядины. Ему принадлежит 19 мясокомбинатов, которые экспортируют свою продукцию в страны СНГ.

Собственный терминал позволит агрохолдингу переваливать более 15 млн т сельскохозяйственных культур в год. Входящая в UkrLandFarming компания «Авангард» намерена в течение трех–пяти лет увеличить экспортные поставки яиц до 50–60% в структуре продаж. Агрохолдинг экспортирует яйца и яичные продукты в Азию, Африку, Европу, СНГ и на Ближний Восток — всего в 38 стран. UkrLandFarming также является одним из лидеров в Украине по производству говядины. Ему принадлежит 19 мясокомбинатов, которые экспортируют свою продукцию в страны СНГ.

№9 «Noble Resources Украина»

- Владелец: Noble Group Ltd

- Объем экспорта: $235 млн

- Сегмент: зерновые культуры

«Noble Resources Украина» — украинское подразделение международной Noble Group Limited, которая занимается поставками сельскохозяйственной, индустриальной и энергетической продукции по всему миру. В Украине компания работает с 2008 года и является крупнейшим экспортером зерновых и подсолнечного масла. Свою продукцию компания в основном отправляет в Европу и Китай. В нашей стране Noble принадлежит элеватор в Херсонской области и МЭЗ в Донецкой области мощностью переработки 1500 т семян подсолнечника в сутки. В 2014‑м Noble Group купила Дунайскую судоходно‑стивидорную компанию, которая владеет землей и перевалочными мощностями в порту Николаева. Сейчас международный трейдер завершает строительство комплекса по перевалке зерновых и масличных грузов в порту мощностью 3 млн т в год. В 2014/15 маркетинговом году компания отправила на внешние рынки 1,3 млн т зерна, из них 70% занимала кукуруза. Ее компания в основном отправляла в Китай.

Свою продукцию компания в основном отправляет в Европу и Китай. В нашей стране Noble принадлежит элеватор в Херсонской области и МЭЗ в Донецкой области мощностью переработки 1500 т семян подсолнечника в сутки. В 2014‑м Noble Group купила Дунайскую судоходно‑стивидорную компанию, которая владеет землей и перевалочными мощностями в порту Николаева. Сейчас международный трейдер завершает строительство комплекса по перевалке зерновых и масличных грузов в порту мощностью 3 млн т в год. В 2014/15 маркетинговом году компания отправила на внешние рынки 1,3 млн т зерна, из них 70% занимала кукуруза. Ее компания в основном отправляла в Китай.

№10 «Гленкор Грейн Украина»

- Владелец: Glencore International AG

- Объем экспорта: $207,3 млн

- Сегмент: зерновые и масличные культуры

«Дочка» одного из крупнейших в мире поставщиков сырьевых товаров и редкоземельных материалов «Гленкор Грейн Украина» занимается выращиванием и экспортом зерновых, а также переработкой масличных. Ей принадлежат компании «Серна» (занимается экспортом), «Объединенная элеваторная компания» (управляет мощностями по хранению), «Аграрные технологии» (занимается выращиванием сельхозкультур), «Колос» (производство подсолнечного масла), Илличевский зерновой терминал мощностью перевалки 120 000 т. Земельный банк «Гленкор Грейн» расположен в центральных областях Украины и насчитывает около 80 000 га. На своих элеваторах компания единовременно может хранить свыше 1 млн т зерна. Большая часть зернохранилищ расположена недалеко от черноморских портов. От элеваторов в центре и на востоке страны «Гленкор Грейн Украина» решила избавиться и выставила на продажу несколько зернохранилищ. За последние два года она отправила за рубеж около 2,5 млн т зерна. Компания — лидер по экспорту семян рапса, продавая более трети всего объема. Материнская компания, швейцарская Glencore International — один из крупнейших в мире поставщиков сырьевых товаров: металлов, минералов, сырой нефти, продуктов нефтепереработки, угля, а также сельхозпродукции.

Ей принадлежат компании «Серна» (занимается экспортом), «Объединенная элеваторная компания» (управляет мощностями по хранению), «Аграрные технологии» (занимается выращиванием сельхозкультур), «Колос» (производство подсолнечного масла), Илличевский зерновой терминал мощностью перевалки 120 000 т. Земельный банк «Гленкор Грейн» расположен в центральных областях Украины и насчитывает около 80 000 га. На своих элеваторах компания единовременно может хранить свыше 1 млн т зерна. Большая часть зернохранилищ расположена недалеко от черноморских портов. От элеваторов в центре и на востоке страны «Гленкор Грейн Украина» решила избавиться и выставила на продажу несколько зернохранилищ. За последние два года она отправила за рубеж около 2,5 млн т зерна. Компания — лидер по экспорту семян рапса, продавая более трети всего объема. Материнская компания, швейцарская Glencore International — один из крупнейших в мире поставщиков сырьевых товаров: металлов, минералов, сырой нефти, продуктов нефтепереработки, угля, а также сельхозпродукции.

№11 «ADM Украина»

- Владелец: Archer Daniels Midland

- Объем экспорта: $185,7 млн

- Сегмент: зерновые и масличные культуры

«АДМ Украина» появилась на украинском рынке в 2014 году, после того как американский гигант Archer Daniels Midland Co. купил украинскую «дочку» крупного немецкого трейдера Alfred С. Toepfer International. В Украине у компании есть перегрузочный комплекс в Одесском порту мощностью 1,2 млн т в год. Ей также принадлежит Ильичевский маслоэкстракционный завод, элеваторы, в том числе два портовых. Компания экспортирует зерно, подсолнечное масло и шрот. За 2014/15 МГ поставки зерновых из Украины составили 1,1 млн т. Перевалку сельскохозяйственной продукции компания осуществляет через Одесский, Николаевский, Мариупольский, Ильичевский, Бердянский, Херсонский и Измаильский морские порты. В 2012‑м «АДМ Украина»получила от ЕБРР кредит на сумму $50 млн. Средства были выделены на пополнение оборотного капитала.

Средства были выделены на пополнение оборотного капитала.

№12 «Гранум Инвест»

- Владельцы: Frankiro Holdings Limited, Alambineto Holdings Limited

- Объем экспорта: $184,8 млн

- Сегмент: зерновые культуры

Всего за четыре года компания «Гранум Инвест» успела прочно закрепиться в топ‑20 украинских экспортеров зерна. Вскоре после своего появления на рынке она приобрела на торгах Аграрного фонда 25 000 т зерна за 55 млн гривен. В 2013/14 маркетинговом году компания осуществляла крупные поставки зерна в Китай, подписав договор с Государственной продовольственно‑зерновой корпорацией. Сейчас «Гранум Инвест» продолжает поставлять кукурузу в КНР. По данным ИА «АПК‑Информ», доля компании в общем экспорте кукурузы из Украины за 2014/15 МГ составила 3,8%. Всего за прошлый маркетинговый год «Гранум Инвест» удалось отгрузить через порт «Южный» 807 000 т зерна. У трейдера разветвленная сеть торговых представительств в основных аграрных регионах Украины, а также отлаженная система транспортной, элеваторной и портовой логистики.

№13 «Louis Dreyfus Commodities Украина»

- Владелец: Louis Dreyfus Commodities

- Объем экспорта: $174,4 млн

- Сегмент: зерновые культуры

«Louis Dreyfus Commodities Украина ЛТД» является крупнейшим в нашей стране трейдером зерновых среди компаний с иностранным капиталом. Сейчас компания ежегодно экспортирует из Украины более 2 млн т зерна. Ей принадлежит шесть элеваторов в Винницкой, Черкасской и Запорожской областях. Трейдер экспортирует пшеницу, ячмень, кукурузу, семена подсолнечника. «Louis Dreyfus Commodities Украина» вместе со стивидорной компанией «Бруклин‑Киев» строит в Одесском морском порту зерноперевалочный терминал с пропускной способностью 4,5 млн т зерна в год. Общая стоимость проекта — $99 млн. Из них $60 млн выделил Европейский банк реконструкции и развития. В 2014/15 маркетинговом году объем экспорта зерна из Украины составил около 1,6 млн т. Отгрузки идут через Одесский, Николаевский, Херсонский, Измаильский порты и порт Южный. В 2015‑м компания приобрела земельный участок площадью 5 га для строительства парковки и пунктов по отбору проб с грузов, которые будут заходить на терминал.

В 2015‑м компания приобрела земельный участок площадью 5 га для строительства парковки и пунктов по отбору проб с грузов, которые будут заходить на терминал.

№16 «Астарта‑Киев»

- Владельцы: Виктор Иванчик, Валерий Коротков

- Объем экспорта: $120 млн

- Сегмент: зерновые культуры, продукты переработки сои, сахар и сопутствующая продукция, нетели

«Астарта‑Киев» поставляет свою продукцию в страны Африки, Азии и Европы. В структуре общих продаж компании на экспорт приходится около 40%. Холдинг — крупнейший экспортер украинского сахара. В 2015 году компания продала на внешнем рынке около 10% сладкого продукта. Всего «Астарта‑Киев» произвела 355 000 т сахара, треть экспорта пришлась на страны Евросоюза. В этом году холдинг планирует увеличить экспорт сахара в ЕС. В компании также рассматривают возможность выхода на рынки стран Ближнего Востока, Северной Африки, Юго‑Восточной Азии, в частности Китая, Японии, Кореи. Еще одно направление работы «Астарта‑Киев» — экспорт зерновых. В октябре 2015‑го она получила разрешение на экспорт кукурузы в Китай. «Интересный рынок — Индия, — отмечает совладелец «Астарты» Виктор Иванчик. — Там не было урожая, и я убежден, что в ближайшее время туда пойдет пшеница». Чтобы усилить позиции по экспорту зерновых, компания наращивает земельный банк — в 2015 году она купила два хозяйства: «Савинцы‑Агро» и «Житница Подолья».

Еще одно направление работы «Астарта‑Киев» — экспорт зерновых. В октябре 2015‑го она получила разрешение на экспорт кукурузы в Китай. «Интересный рынок — Индия, — отмечает совладелец «Астарты» Виктор Иванчик. — Там не было урожая, и я убежден, что в ближайшее время туда пойдет пшеница». Чтобы усилить позиции по экспорту зерновых, компания наращивает земельный банк — в 2015 году она купила два хозяйства: «Савинцы‑Агро» и «Житница Подолья».

№18 «Индустриальная молочная компания»

- Владелец: Александр Петров

- Объем экспорта: $97,4 млн

- Сегмент: зерновые культуры В 2015 году

«Индустриальная молочная компания» (ИМК) экспортировала 629 000 т зерновых и масличных. Свою продукцию она продает в страны Ближнего Востока, ЕС, Азии и Северной Африки. В октябре прошлого года ИМК получила разрешение на поставки кукурузы в Китай. По словам коммерческого директора компании Алены Крисенко, наращивать объемы экспорта удается за счет расширения земельного банка и увеличения урожайности зерновых и масличных. Сейчас ИМК обрабатывает 137 000 га земли, ее мощности по хранению зерновых составляют 554 000 т. «Ориентация на экспорт зерновых — одна из составляющих нашей стратегии, — отметил генеральный директор ИМК Алекс Лисситса. — Высокая доля экспорта в структуре продаж позволяет ИМК нивелировать негативное влияние девальвации гривны и показывать хорошие финансовые результаты даже в период экономического кризиса».

Сейчас ИМК обрабатывает 137 000 га земли, ее мощности по хранению зерновых составляют 554 000 т. «Ориентация на экспорт зерновых — одна из составляющих нашей стратегии, — отметил генеральный директор ИМК Алекс Лисситса. — Высокая доля экспорта в структуре продаж позволяет ИМК нивелировать негативное влияние девальвации гривны и показывать хорошие финансовые результаты даже в период экономического кризиса».

Ще немає новин у цій стрічці …

(PDF) Мировое производство и торговля основными видами зерновых / Major Grain Crops: Global Production and Trade

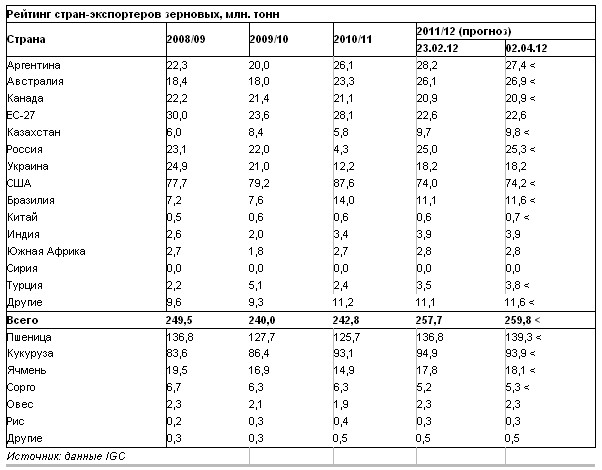

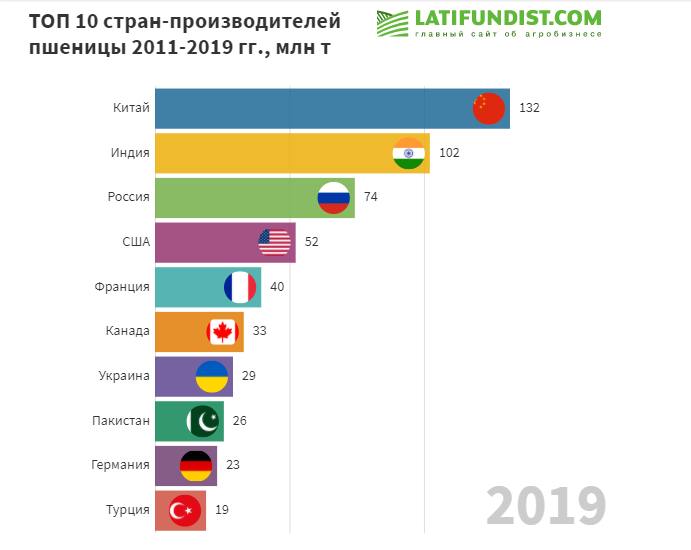

Во-вторых, мировое производство зерновых в значительной своей части

обеспечивается всего несколькими крупнейшими странами. Так, Китай, США

Так, Китай, США

и Индия втроем собирают около половины всего урожая зерновых в мире. При

этом среди главных мировых производителей объемы валового сбора

зерновых в последние годы растут только в Индии и Индонезии, тогда как в

других странах они либо колеблются (США, Россия, Франция, Украина), либо

вовсе снижаются (Китай).

В-третьих, видны диспропорции между позициями стран-производителей

и стран-экспортеров. В частности, Китай, будучи однозначно основным

мировым производителем риса и одним из ведущих производителей пшеницы

и кукурузы, практически в полном объеме направляет весь собранный урожай

на внутренний рынок и при этом еще докупает недостающие объемы. Такая

позиция на мировом рынке характерна для развивающихся стран с большой

численностью населения, для которых достижение поставленных целей

обеспечения продовольственной безопасности крайне важно [2]. Подобным

образом поступают Индия, Индонезия и ряд других азиатских стран, тогда как

в число главных экспортеров зерновых в мире выходят страны Европы

(пшеница и ячмень), Латинской Америки и США (кукуруза), в которых

действуют широкомасштабные программы поддержки национальных

растениеводческих комплексов [4, 8].

Список использованной литературы:

1. Агаркова Л.В., Беликова И.П., Томилина Е.П. Оценка

современного состояния и тенденций развития зерновой отрасли АПК //

Экономика и управление: проблемы, решения. – 2019. – №3 (12). – С. 21-28.

2. Басков В.Н., Басков С.В., Кальян С.А., Яровицын А.Ю.

Актуальные аспекты продовольственной безопасности // Академик. – 2019. –

№3. – С. 4-17.

3. Гарькуша В.Н., Бейбалаева Д.М. Зерновая промышленность в

России: состояние и проблемы развития // Друкеровский вестник. – 2019. – №2

(28). – С. 210-216.

4. Домарев И.Е., Бейсекова П.Д. Зерновая политика зарубежных

стран // Проблемы агрорынка. – 2019. – №2. – С. 153-159.

5. Ерохин В.Л., Иволга А.Г., Иволга И.Г. Тенденции развития

мирового рынка сельскохозяйственной продукции: эффекты переходной

экономики и вызовы торговой интеграции: монография. – Ставрополь: АГРУС,

6. Зюкин Д.А. Развитие экспортного потенциала зернового хозяйства

Зюкин Д.А. Развитие экспортного потенциала зернового хозяйства

России // Экономика сельскохозяйственных и перерабатывающих предприятий.

– 2019. – №1. – С. 58-51.

7. Иволга А.Г., Ерохин В.Л. Основные тенденции в торговле

сельскохозяйственной продукцией между странами ЕС и СНГ: эффекты пост-

кризисного развития и влияние вступления России в ВТО // Вестник АПК

Ставрополья. – 2013. – №2 (10). – С. 165-170.

8. Коротких А.А. Зерновой экспорт США: новая реальность? // США

О введении таможенных пошлин на экспорт пшеницы – ЗСК

Текущий сельскохозяйственный год характеризуется засушливыми условиями практически во всех регионах Казахстана. Это приводит к снижению урожая основных сельскохозяйственных культур как продовольственного, так и фуражного сегментов. Возросшие затраты, связанные с производством зерновых и кормовых культур, на фоне снижения урожайности привели к резкому подорожанию продукции растениеводства и как следствие в дальнейшем окажут влияние на стоимость переработанной продукции (мука, крупы, хлебобулочные, кондитерские и макаронные изделия, молоко и молочные продукты, мясо, яйца, овощи, фрукты и т. д.). Причины резкого подорожания необходимых ресурсов, используемых для производства сельскохозяйственной продукции, связаны с повышением цен на мировых рынках на сырьевые товары, как металлы, удобрения, нефть и продукты нефтехимии и пр., а также повышение стоимости транспортировки сырья и готовой продукции, связанные с нарушением цепочки поставок из-за карантинных ограничений во многих странах. Как следствие в Казахстане на 20-30% подорожали по сравнению с прошлым годом топливо и смазочные материалы, удобрения, средства защиты растений, запасные части, сельскохозяйственная техника и другие необходимые материалы. Таким образом, неизбежный рост себестоимости производства продукции – объективная реальность нынешнего года.

д.). Причины резкого подорожания необходимых ресурсов, используемых для производства сельскохозяйственной продукции, связаны с повышением цен на мировых рынках на сырьевые товары, как металлы, удобрения, нефть и продукты нефтехимии и пр., а также повышение стоимости транспортировки сырья и готовой продукции, связанные с нарушением цепочки поставок из-за карантинных ограничений во многих странах. Как следствие в Казахстане на 20-30% подорожали по сравнению с прошлым годом топливо и смазочные материалы, удобрения, средства защиты растений, запасные части, сельскохозяйственная техника и другие необходимые материалы. Таким образом, неизбежный рост себестоимости производства продукции – объективная реальность нынешнего года.

Вследствие этого, по оценке Зернового союза Казахстана, себестоимость производства одной тонны пшеницы будет составлять около 100 тыс. тенге. В эту цифру не включена рентабельность производителя. Это так называемая «точка безубыточности» этого года. Соответственно, сельхозтоваропроизводителям необходимо реализовать свою продукцию по максимально высоким ценам.

Соответственно, сельхозтоваропроизводителям необходимо реализовать свою продукцию по максимально высоким ценам.

Текущая ситуация, а также схожие засушливые условия в странах Центральной Азии – основных потребителях казахстанской пшеницы и муки, – привели к повышенному спросу на зерновую продукцию. За последнюю декаду июля 2021 г. цена спроса импортеров на пшеницу 3 класса поднялась на 15-20 долл. за 1 тонну и сейчас составляет 260-265 долл. США за тонну на условиях поставки DAP-Сарыагаш. Аналогичным образом в зернопроизводящих регионах нашей страны повысилась внутренняя цена пшеницы – с 93-95 тыс. тенге/т до 103-105 тыс. тенге/т. На дальнейшее формирование цен будут оказывать влияние начало уборочной кампании и возможные тарифные (экспортные пошлины) и нетарифные (квоты и ограничения) меры со стороны государства.

В связи с этим национальному оператору зернового рынка – АО НК «Продкорпорация» необходимо закупить дополнительные объемы продовольственного и фуражного зерна с целью стабилизации цен на продукты питание и во-избежание дефицита сырья для их производства. По нашим оценкам, с учетом имеющихся запасов и форвардного закупа необходимо дополнительно закупить не менее 200 тыс. тонн фуражного зерна и столько же продовольственной пшеницы.

По нашим оценкам, с учетом имеющихся запасов и форвардного закупа необходимо дополнительно закупить не менее 200 тыс. тонн фуражного зерна и столько же продовольственной пшеницы.

Рынок муки Казахстана: история, современное состояние, перспективы

Текущая ситуация, связанная с повышение цен на пшеницу, а также сезонный фактор, отразилась в уменьшении объемов производства муки. Мука является менее эластичным товаром по сравнению с зерном, поскольку имеет существенно меньший срок хранения. Соответственно, резкое повышение стоимости основного сырья – пшеницы – не приводит к сиюминутному повышению стоимости муки, а сказывается на ее цене через месяц-полтора.

Пшеничная мука является наиболее дешевым источником растительного белка, легко усвояемого организмом человека. Именно поэтому основной пищей населения развивающихся стран Центральной Азии является хлеб и изделия из муки. Кроме того, национальная кухня этих стран и традиции также построены на большом потреблении мучных изделий.

По информации Департамента по экономическим и социальным вопросам ООН: Отдел народонаселения, население 6 стран Центральной Азии (Казахстан, Узбекистан, Кыргызстан, Таджикистан, Туркменистан, Афганистан) за 10 лет увеличилось на 21,619 млн чел. (23%) – с 92,989 млн чел. в 2011 г. до 114,608 млн чел. в 2020 г. (здесь и далее все данные Департамента по экономическим и социальным вопросам ООН: Отдел народонаселения). По прогнозу Департамента по экономическим и социальным вопросам ООН: Отдел народонаселения, к 2030 г. численность населения в указанных странах вырастет более чем на 14 млн чел., до 128,67 млн чел. Таким образом, учитывая национальные особенности питания, можно сделать прогноз на увеличение потребления муки.

Оценивая исторические данные в производстве муки, видно поступательное увеличение объемов производства в 2004-2012 гг., с последующей в 2013-2018 гг. небольшой коррекцией и выхода на плато 3800-3900 тыс. тонн и дальнейшим небольшим падением в 2019 г. – до 3271,8 тыс. тонн, и восстановлением в 2020 г. до 3555,3 тыс. тонн.

– до 3271,8 тыс. тонн, и восстановлением в 2020 г. до 3555,3 тыс. тонн.

По информации Союза зернопереработчиков Казахстана, в период 2007-2017 гг. в Казахстане наблюдался бум строительства новых мельничных предприятий. В 2017 г. более 350 крупных комплексов обеспечивали суммарные мощности по ежегодной переработке около 14,5 млн тонн пшеницы. Производственные мощности были загружены не более чем на 30%. Рентабельность производства начала резко снижаться, часть предприятий закрылись, происходила консолидация и укрупнение оставшихся предприятий. В результате этого в 2021 г. производственные мощности 170 действующих предприятий позволяют переработать более 13 млн тонн пшеницы в год, при средней загрузке производственных мощностей 37%.

Несколько отличается картина по экспорту муки: резкое увеличение в 2004-2010 гг. с 530,4 тыс. тонн до 2297,9 тыс. тонн, коррекция и плато в 2011-2015 гг. – 1822,7-1901,8 тыс. тонн, увеличение в 2016-2018 гг. – 2394,3-2297,7 тыс. тонн и ниспадающий тренд в 2019-2020 гг. – 1560,1 и 1742,6 тыс. тонн, с сохранением данной динамики в 2021 г.

тонн и ниспадающий тренд в 2019-2020 гг. – 1560,1 и 1742,6 тыс. тонн, с сохранением данной динамики в 2021 г.

Таким образом, говорить о существенном снижении объемов производства (2020 г. на 11% меньше пика в 2012 г. или на 4% менее среднего за последние пять лет значения 3705,5 тыс. тонн) и экспорта муки (2020 г. на 12,5% ниже среднего за 10 лет значения в 1997,5 тыс. тонн) не приходится.

Основным фактором снижения объемов экспорта муки являются программы обеспечения собственной продовольственной безопасности со стороны стран Центральной Азии, в первую очередь – Узбекистана и Таджикистана. Данные программы направлены на снижение зависимости этих стран от импортной готовой продукции. Какие могут быть проблемы у наших соседей, показал прошлый 2020 г., когда весной, в период пандемии коронавируса, Казахстан сначала ввел запрет на экспорт муки, а потом – экспортные квоты на 2 месяца, размеры которых были существенно ниже потребностей данных стран.

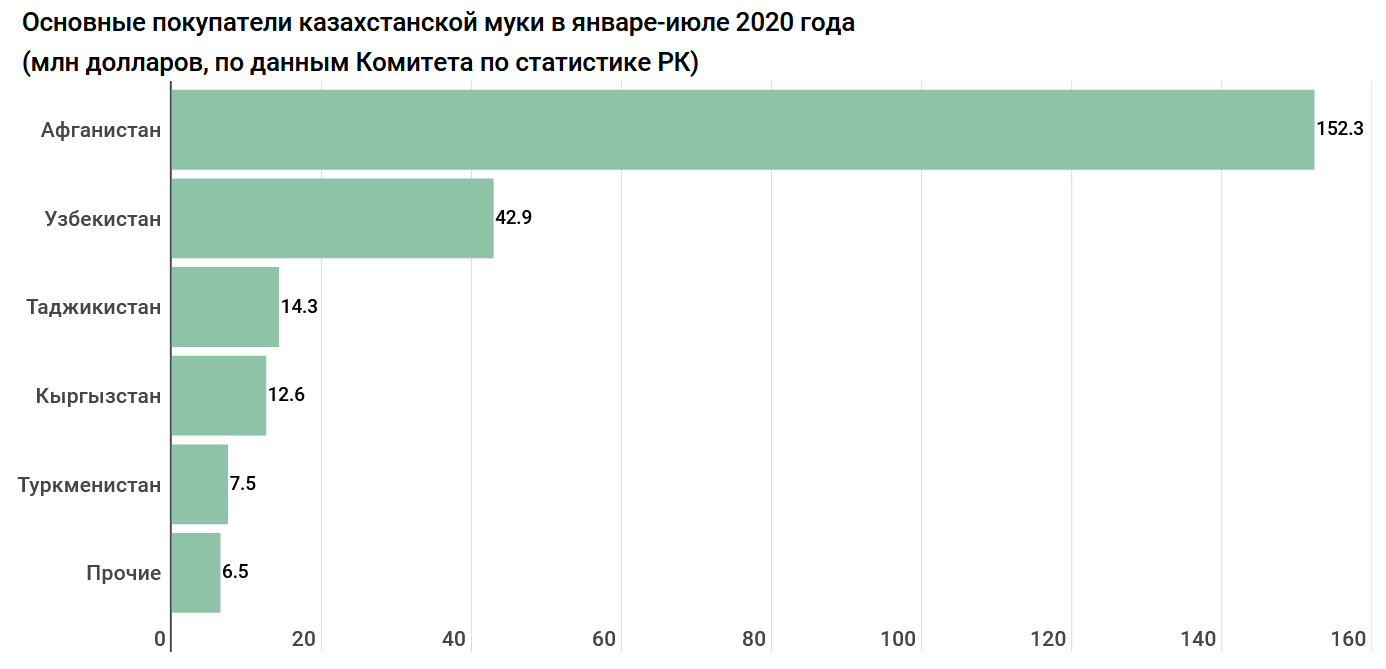

Рассмотрим подробнее ситуацию с экспортом муки в каждую страну региона отдельно.

До 2016 г. Узбекистан являлся основным покупателем казахстанской муки. Максимальные объемы импорта муки из Казахстана фиксировались в период 2010-2012 гг., когда Узбекистан покупал 1050,3-1221,1 тыс. тонн муки. В период 2016-2020 гг. страна активно наращивала собственные мощности по выпуску муки. Отмена акциза и НДС на импорт зерна, льготное налогообложение новых предприятий, дешевые и длинные кредитные ресурсы привели к резкому росту предпринимательской инициативы населения Узбекистана, что наглядно отразилось в мукомольной отрасли. Указанные действия государства позволили Узбекистану создать мощную мукомольную отрасль, в результате чего импорт муки из Казахстана за 9 лет упал в 3,6 раза – с 1222,1 тыс. тонн в 2012 г. до 342 тыс. тонн в 2020 г., одновременно с этим за данный период годовой импорт казахстанской пшеницы увеличился в 4,8 раза – с 611,1 тыс. тонн в 2012 г. до 2940,9 тыс. тонн в 2020 г. Более того, в последние годы Узбекистан начал экспортировать муку в соседний Афганистан.

тонн в 2012 г. до 2940,9 тыс. тонн в 2020 г. Более того, в последние годы Узбекистан начал экспортировать муку в соседний Афганистан.

Ежегодные средние темпы прироста населения Узбекистана более 1,6% за 10 лет увеличили население страны с 28,748 млн чел. в 2011 г. до 33,723 млн чел. в 2020 г. По прогнозу Департамента по экономическим и социальным вопросам ООН: Отдел народонаселения, численность населения Узбекистана к 2030 г. вырастет почти на 3 млн чел. – до 36,712 млн чел. Таким образом, учитывая национальные особенности питания, потребление муки также увеличится.

Перспективы сохранения рынка Узбекистана для казахстанских экспортеров муки выглядят весьма негативно: дальнейшее развитие собственного производства вкупе с протекционистской политикой государства приведут к вытеснению импортной муки.

Рынок Таджикистана не являлся таким большим для казахстанских производителей и экспортеров муки, как узбекский. Максимальные объемы поставки муки из Казахстана фиксировались в 2007 и 2008 гг., когда годовые поставки превышали 460 тыс. тонн. Однако, начиная с 2009 г., объемы импорта казахстанской муки в Таджикистан снизились в 4,8 раза – с 366,3 тыс. тонн до минимального значения 48,3 тыс. тонн в 2018 г., с увеличением в 2020 г. до 96,5 тыс. тонн.

Максимальные объемы поставки муки из Казахстана фиксировались в 2007 и 2008 гг., когда годовые поставки превышали 460 тыс. тонн. Однако, начиная с 2009 г., объемы импорта казахстанской муки в Таджикистан снизились в 4,8 раза – с 366,3 тыс. тонн до минимального значения 48,3 тыс. тонн в 2018 г., с увеличением в 2020 г. до 96,5 тыс. тонн.

Экспорт пшеницы из Казахстана рос на протяжении 2012-2017 гг. – с 452,6 до 1050,8 тыс. тонн (в 2,3 раза) и закрепился с 2016 по 2020 гг. на отметке чуть больше 1 млн тонн в год.

Ежегодные средние темпы прироста населения Таджикистана более 2,3%. За 10 лет население страны увеличилось с 7,613 млн чел. в 2011 г. до 9,641 млн чел. в 2020 г. По прогнозу Департамента по экономическим и социальным вопросам ООН: Отдел народонаселения, численность населения Таджикистана к 2030 г. вырастет более чем на 1,5 млн чел. – до 11,194 млн человек. Потребление муки также увеличится.

Основная причина падения экспорта муки в Таджикистан, как и в соседнем Узбекистане, – строительство новых мельниц. Данный процесс активно продолжался в Таджикистане с 2012 по 2017 гг. Однако в дальнейшем в связи с переизбытком мощностей и отсутствием экспорта муки часть предприятий закрылась. На сегодняшний день имеющихся в Таджикистане мощностей по переработке зерна достаточно для обеспечения собственного потребления муки. Дальнейшие перспективы сохранения данного рынка для казахстанских экспортеров муки также негативны, как и в Узбекистане.

Данный процесс активно продолжался в Таджикистане с 2012 по 2017 гг. Однако в дальнейшем в связи с переизбытком мощностей и отсутствием экспорта муки часть предприятий закрылась. На сегодняшний день имеющихся в Таджикистане мощностей по переработке зерна достаточно для обеспечения собственного потребления муки. Дальнейшие перспективы сохранения данного рынка для казахстанских экспортеров муки также негативны, как и в Узбекистане.

Основным рынком сбыты казахстанской муки в последние годы является Афганистан. Мука из Казахстана давно присутствует на этом рынке. Можно выделить два основных периода роста: в 2008-2010 гг., когда поставки из Казахстана выросли со 128,1 тыс. до 872,1 тыс. тонн, и в 2014-2018 гг., когда максимальный объем экспорта составил 1545,3 тыс. тонн. На фоне падения экспорта в Узбекистан и Таджикистан Афганистан выступил своеобразной «палочкой-выручалочкой» казахстанских мукомолов.

Данный рост произошел вследствие нескольких факторов:

1) Афганистан является одним из крупнейших импортеров муки. Ежегодно страна импортирует более 3 млн тонн муки и около 1 млн тонн пшеницы. Итого в зерновом эквиваленте – более 5 млн тонн;

Ежегодно страна импортирует более 3 млн тонн муки и около 1 млн тонн пшеницы. Итого в зерновом эквиваленте – более 5 млн тонн;

2) экономическая и политическая нестабильность привели к снижению собственного производства пшеницы;

3) рост населения Афганистана за 10 лет на 10 млн чел. (+33%) с 29,655 млн чел. в 2011 г. до 39,649 млн чел. в 2021 г., при одном из самых высоких в Азии ежегодном темпе прироста населения – 2,3%. По прогнозу Департамента по экономическим и социальным вопросам ООН: Отдел народонаселения, к 2030 г. численность населения Афганистана увеличится до 46,7 млн чел.;

4) циклически повторяющийся неурожай в Пакистане, который, наряду с Казахстаном, является одним из основных экспортеров муки в Афганистан.

Слабые перерабатывающие мощности не позволяют Афганистану обеспечить собственное производство муки. Увеличение перерабатывающих мощностей ограничено нестабильной политической ситуацией в стране, что обуславливает большие риски для потенциальных инвесторов. Необходимо отметить, что правительство страны ведет риторику о развитии собственной переработки, однако в нынешней ситуации это только слова.

Необходимо отметить, что правительство страны ведет риторику о развитии собственной переработки, однако в нынешней ситуации это только слова.

Дальнейшие перспективы продолжения и роста экспорта казахстанской муки в Афганистан будут зависеть в основном от политической стабильности в стране.

Кыргызстан никогда не делал погоду на экспортном рынке казахстанской муки и пшеницы. Однако пример Кыргызстана показателен в части изменения направления импортных товарных потоков в эту страну, связанных со вступлением в ЕАЭС.

Кыргызстан имеет свои перерабатывающие мощности, позволяющие покрыть 70% потребности муки. Однако по причине экономических проблем у местных производителей муки недостаточно оборотных средств для покупки зерна. До вступления в ЕАЭС Кыргызстан практически весь необходимый дефицит зерна и муки покрывал за счет импорта из Казахстана. Максимальное значение экспорта казахстанской муки было в 2008 г. – 286,7 тыс. тонн. Позднее цифры были скромнее – от 56 до 133,7 тыс. тонн в 2009-2013 гг. Импорт пшеницы из Казахстана имел пик в 2012 и 2014 гг., когда было отгружено 444,4 и 461 тыс. тонн соответственно.

– 286,7 тыс. тонн. Позднее цифры были скромнее – от 56 до 133,7 тыс. тонн в 2009-2013 гг. Импорт пшеницы из Казахстана имел пик в 2012 и 2014 гг., когда было отгружено 444,4 и 461 тыс. тонн соответственно.

С 12 августа 2015 г. Кыргызстан стал полноправным участником ЕАЭС. С конца 2015 г. поставка всех товаров (включая пшеницу и муку) железнодорожным транспортом из Российской Федерации через территорию Казахстана в Кыргызстан стала производится по тарифу ЕТ СНГ, который дешевле транзитного тарифа МТТ на ~60%. После этого объемы импорта муки и пшеницы из Казахстана резко снизились: мука – до 24,9-78,1 тыс. тонн, пшеница – до 55,3-152,7 тыс. тонн. Разницу Кыргызстан успешно покупает в России. Данная динамика подтверждается минимальными поставками в текущем году. Таким образом, потери экспорта казахстанской муки и пшеницы в Кыргызстан в период 2016-2020 гг. составили 40-70%.

Аналогичная ситуация может произойти при вступлении в ЕАЭС Узбекистана (который уже является наблюдателем) и Таджикистана. В этом случае российская пшеница и мука будут поставляться в эти страны без применения экспортных таможенных пошлин и по более дешевому тарифу ЕТ СНГ. За счет более низкой себестоимости и более высокого уровня господдержки производителей зерна и муки российская продукция может предлагаться покупателям из Узбекистана и Таджикистана по более низким ценам, чем казахстанская. В результате потеря даже 30% рынка этих стран приведет к снижению цен на пшеницу на внутреннем рынке Казахстана и как следствие – потерям сельхозтоваропроизводителей.

В этом случае российская пшеница и мука будут поставляться в эти страны без применения экспортных таможенных пошлин и по более дешевому тарифу ЕТ СНГ. За счет более низкой себестоимости и более высокого уровня господдержки производителей зерна и муки российская продукция может предлагаться покупателям из Узбекистана и Таджикистана по более низким ценам, чем казахстанская. В результате потеря даже 30% рынка этих стран приведет к снижению цен на пшеницу на внутреннем рынке Казахстана и как следствие – потерям сельхозтоваропроизводителей.

Рынок зерна

Потенциальный экспорт пшеницы в 2021 г. из России в Казахстан и страны Центральной Азии может осуществляться из пограничных регионов, имеющих неплохие виды на урожай: Приволжского ФО (Волгоградская, Самарская, Ульяновская, Саратовская области), Сибирского ФО (Омская, Новосибирская, Тюменская области, Алтайский край). По прогнозам российских экспертов, производство пшеницы в указанных регионах РФ в 2021 г. составит около 16 млн тонн. Из этого объема экспортный потенциал может составить 6,5-7 млн тонн. В силу оторванности регионов Сибирского ФО от основных направлений экспорта российского зерна именно экспорт пшеницы из этого округа имеет наибольший интерес как для продавцов, так и для потенциальных покупателей в Казахстане и странах Центральной Азии. Ниже представлена таблица, показывающая формирование экспортной цены на пшеницу 3 класса для узбекских покупателей.

составит около 16 млн тонн. Из этого объема экспортный потенциал может составить 6,5-7 млн тонн. В силу оторванности регионов Сибирского ФО от основных направлений экспорта российского зерна именно экспорт пшеницы из этого округа имеет наибольший интерес как для продавцов, так и для потенциальных покупателей в Казахстане и странах Центральной Азии. Ниже представлена таблица, показывающая формирование экспортной цены на пшеницу 3 класса для узбекских покупателей.

Расчет цены поставки пшеницы 3 класса из РФ в Узбекистан

|

|

В валюте платежа |

В USD/т |

|

Цена EXW СФО (Омская обл, Алтайский край) |

13600 руб/т (Барнаул, Омск)* |

185,94 |

|

Расходы на погрузку, сертификацию, оформление документов |

450 руб/т |

6,15 |

|

Таможенная пошлина |

31,4 USD/т (с 28/07/2021 по 05/08/2021) |

31,4 |

|

Транспортные расходы (тариф+аренда вагонов+ порожний возврат) |

68,5 USD/т (Русагротранс) |

68,5 |

|

ИТОГО, цена DAP-Сарыагаш |

|

291,99 |

* Данные ежедневного индекса цен W3 торговой площадки idk. ru

ru

Далее, расчетом в обратную сторону можно определить цену EXW-Казахстан, приведенную к цене российской пшеницы для двух случаев – без экспортной пошлины и с ней.

Расчет цены на пшеницу 3 класса на условиях EXW-Казахстан

(без применения экспортной пошлины)

|

|

В валюте платежа |

В USD/т |

|

Цена DAP-Сарыагаш |

292 USD/т |

292 |

|

Транспортные расходы (тариф+аренда вагонов+ порожний возврат) |

672300 тенге/вагон 70 тонн (курс 424,51) |

22,62 |

|

Расходы на погрузку, сертификацию, оформление документов |

6,5 USD/т |

6,5 |

|

ИТОГО, цена EXW-Казахстан |

111 595 тенге/т |

262,88 |

Расчет цены на пшеницу 3 класса на условиях EXW-Казахстан

(с применением экспортной пошлины)

|

|

В валюте платежа |

В USD/т |

|

Цена DAP-Сарыагаш |

292 USD/т |

292 |

|

Транспортные расходы (тариф+аренда вагонов+ порожний возврат) |

672300 тенге/вагон (курс 424,51) |

22,62 |

|

Таможенная пошлина (предлагается 20% от таможенной стоимости) |

58,4 USD/т (20% от таможенной стоимости 292 USD/т |

58,4 |

|

Расходы на погрузку, сертификацию, оформление документов |

6,5 USD/т |

6,5 |

|

ИТОГО, цена EXW-Казахстан |

86 804 тенге/т |

204,48 |

Резюме

Как видно из представленных расчетов, конкурентная цена пшеницы без применения таможенной пошлины (более 111000 тенге/т) позволит многим СХТП пережить этот непростой год. В случае введения экспортной пошлины эффект для государства будет сиюминутным, а потери огромны:

В случае введения экспортной пошлины эффект для государства будет сиюминутным, а потери огромны:

-

массовое банкротство сельхозтоваропроизводителей с появлением брошенных земель в регионах со сложной социально-экономической и демографической ситуацией;

-

формирование недоверия со стороны традиционных покупателей к казахстанским экспортерам и производителям;

-

потеря традиционных рынков сбыта казахстанской пшеницы и муки в основных импортерах – странах Центральной Азии;

-

резкое падение уровня жизни фермеров их сотрудников;

-

увеличение безработицы и незанятого экономически активного населения;

-

потеря привлекательности сектора для потенциальных инвесторов;

-

уменьшение объемов производства зерна и животноводческой продукции;

В то же время цель поддержки мукомольной отрасли Казахстана не будет достигнута ввиду замещения казахстанского зерна российским в странах-импортерах.

ОЮЛ «Зерновой союз Казахстана» — некоммерческая организация, основанная 2 ноября 1995 г. с целью объединения предприятий и организаций зернового рынка для координации их деятельности, представления и защиты общих интересов, а также содействия устойчивому развитию зерновой отрасли страны.

gmr

ОСНОВНЫЕ СОБЫТИЯ

Прогноз производства всех видов зерна (пшеница и кормовое зерно) в 2021/22 году снижен на 3 млн. тонн м/м (в месячном исчислении), учитывая сокращения по пшенице и ячменю (главным образом по Ирану и Алжиру), а также повышение по кукурузе (вследствие роста в США). Показатель потребления сокращен на 2 млн. тонн, поскольку снижение по продовольственному и кормовому спросу лишь частично компенсируется повышением по промышленным видам использования. Принимая во внимание более высокий, чем ожидалось ранее, показатель резервов на начало сезона, прогноз запасов на конец 2021/22 года не изменился м/м и составляет 600 млн. тонн, что лишь немногим меньше г/г (в годовом исчислении). Поскольку повышение по отгрузкам пшеницы и ячменя м/м компенсируется снижением по кукурузе, мировая торговля (июль/июнь) по-прежнему оценивается в 421 млн. тонн.

тонн, что лишь немногим меньше г/г (в годовом исчислении). Поскольку повышение по отгрузкам пшеницы и ячменя м/м компенсируется снижением по кукурузе, мировая торговля (июль/июнь) по-прежнему оценивается в 421 млн. тонн.

Учитывая улучшение перспектив по Бразилии и Черноморскому региону, которое более чем компенсирует ухудшение показателя по урожаю США, прогноз Совета по производству соя-бобов в 2021/22 году сохраняется на рекордной отметке в 380 млн. тонн (+4% г/г). Оценка потребления несколько снижена, однако вследствие уменьшения показателя резервов на начало сезона прогноз запасов почти не изменился м/м и составляет 60 млн. тонн (+11%). С учетом снижения оценки поставок в Китай мировой импортный спрос прогнозируется несколько ниже, чем прежде – на уровне 168 млн. тонн (+5%).

Вследствие более активного, чем ожидалось, спроса со стороны покупателей в странах Азии прогноз Совета по мировой торговле рисом в 2021 году незначительно снижен м/м и составляет 48,3 млн. тонн (44 млн. тонн). Хотя перспективная оценка мирового производства в 2021/22 году практически не изменилась м/м и составляет пиковые 513 млн. тонн (+1% г/г), показатель запасов на конец сезона возрос до 184 млн. тонн (+3 млн. тонн г/г), что связано с повышательным пересмотром по Индии. Прогноз мирового импортного спроса в 2022 году сохраняется на прежнем уровне и соответствует показателю предыдущего года.

тонн (44 млн. тонн). Хотя перспективная оценка мирового производства в 2021/22 году практически не изменилась м/м и составляет пиковые 513 млн. тонн (+1% г/г), показатель запасов на конец сезона возрос до 184 млн. тонн (+3 млн. тонн г/г), что связано с повышательным пересмотром по Индии. Прогноз мирового импортного спроса в 2022 году сохраняется на прежнем уровне и соответствует показателю предыдущего года.

Индекс МСЗ по зерну и маслосеменам

(GOI) возрос на 1% м/м, поскольку ослабление цен на соя-бобы и рис более чем компенсировалось чистым приростом по пшенице, кукурузе и ячменю.(see chart)

(see chart)

ОБЩАЯ ИНФОРМАЦИЯ

Мировое производство всех видов зерна (пшеница и кормовое зерно) в 2021/22 году, согласно прогнозу, возрастет на 76 млн. тонн г/г до рекордных 2287 млн. тонн, при этом урожаи кукурузы и пшеницы достигнут новых пиковых показателей. Вследствие повышения кормового и промышленного спроса на кукурузу (в обоих случаях до рекордного уровня) и расширения продовольственного использования пшеницы (также до рекордной отметки) потребление зерна, как ожидается, возрастет на 3%. Мировые запасы могут упасть до шестилетнего минимума в 600 млн. тонн (-2 млн. тонн г/г). Хотя глобальные резервы пшеницы, как ожидается, будут лишь немногим меньше исторического максимума предыдущего года, запасы пшеницы в крупнейших экспортерах могут снизиться до девятилетнего минимума. Торговля (июль/июнь) оценивается на 1% ниже г/г, учитывая повышение отгрузок пшеницы и сорго, но при этом спад продаж кукурузы, ячменя и овса.

Мировые запасы могут упасть до шестилетнего минимума в 600 млн. тонн (-2 млн. тонн г/г). Хотя глобальные резервы пшеницы, как ожидается, будут лишь немногим меньше исторического максимума предыдущего года, запасы пшеницы в крупнейших экспортерах могут снизиться до девятилетнего минимума. Торговля (июль/июнь) оценивается на 1% ниже г/г, учитывая повышение отгрузок пшеницы и сорго, но при этом спад продаж кукурузы, ячменя и овса.

(see chart)

На основании высоких результатов уборочной в США, а также исходя из возросших или рекордных показателей в Южной Америке, где посевная продвигается быстрыми темпами, мировой урожай соя-бобов в 2021/22 году прогнозируется на пиковом уровне в 380 млн. тонн (+4% г/г). В связи с ростом в Азии и привязанных к данной отрасли производителях расширение спроса на продукты из соя-бобов, как ожидается, приведет к увеличению общего объема использования до новой пиковой отметки. Совокупный объем резервов может возрасти второй год подряд, в том числе в крупнейших экспортерах и в первую очередь в США. Согласно прогнозу, торговля расширится на 5% г/г, преимущественно за счет увеличения отгрузок в Азию. Учитывая ожидаемый спад поставок из США, экспортеры Южной Америки, как ожидается, увеличат свою долю в общемировом показателе.

Согласно прогнозу, торговля расширится на 5% г/г, преимущественно за счет увеличения отгрузок в Азию. Учитывая ожидаемый спад поставок из США, экспортеры Южной Америки, как ожидается, увеличат свою долю в общемировом показателе.

(see chart)

Благодаря укреплению спроса со стороны азиатских и африканских импортеров мировая торговля рисом в 2021 году, согласно прогнозу, возрастет до пиковой отметки в 48,3 млн. тонн (44 млн. тонн). В связи с очередным рекордным урожаем в Индии глобальное производство в 2021/22 году прогнозируется на новой рекордной отметке, при этом резервы могут расшириться за счет накопления в крупнейших экспортерах. Несмотря на вероятное сокращение кормового спроса в Китае, с учетом дальнейшего роста численности населения потребление прогнозируется на рекордном уровне. Перспективная оценка торговли в 2022 году почти соответствует показателю предыдущего года, поскольку потенциальное сокращение поставок в Азию компенсируется укреплением спроса в Африке.

(see chart)

СВОДНЫЙ ОБЗОР РЫНКА

За прошедший месяц Индекс GOI МСЗ незначительно укрепился, поскольку повышение экспортных цен на пшеницу, кукурузу и ячмень компенсировало спад по соя-бобам и рису.

(see chart)

(see chart)

В связи с ограниченным предложением в крупнейших экспортерах субиндекс GOI МСЗ по пшенице возрос на чистые 5%, временами достигая максимальных отметок более чем за 10 лет.

(see chart)

Субиндекс GOI МСЗ по кукурузе с прошлого месяца повысился незначительно, учитывая преимущественно взаимно компенсирующие изменения в ключевых поставщиках.

(see chart)

На фоне ограниченного нового экспортного спроса в Таиланде и ожиданий огромного урожая хариф в Индии субиндекс GOI МСЗ по рису ослаб на 1% м/м.

(see chart)

Субиндекс GOI МСЗ по соя-бобам почти не изменился м/м, поскольку давление, которое оказывали перспективы крупных поставок и спад цен на соевое масло, компенсировалось поддержкой, связанной с улучшением экспортного спроса.

Экспорт зерна в мире 2019

В маркетинговом сезоне 2019-2020 прогнозируется, что рост производства зерновых культур возрастет на 1,2% в сравнении с прошлогодними показателями и составит 2 685 млн. т. Такой прирост связан с увеличением объемов производства пшеницы более чем на 5% в сравнении с прошлым сезоном. Прогнозы аналитиков основаны на увеличении производственных объемов Индии, связанных с рекордной урожайностью.

В 2019 году мировое изготовление фуражного зерна несколько снизится в сравнении с показателями прошлого года, так как даже значительный рост производства ячменя не перекрывает снижение предложения по зерну кукурузы. Такое сокращение производства одной из основных культур связано с затяжной посевной кампанией в США, вызванной неблагоприятными погодными условиями, в результате которых урожайность культуры будет ниже прогнозируемого уровня. Проблемы с урожайностью наблюдаются и в Китае, который является ведущим экспортером зерна на мировой рынок, а также в странах Южной и Восточной Африки.

Что касается риса, то объемы его производства и, соответственно, рыночного предложения в сравнении с прошлогодним сезоном останутся на аналогичном уровне. Несмотря на то, что Китай, Бразилия и США несколько сократили объемы его производства, рост урожайности в Индии и Таиланде его компенсирует.

Мировое потребление – основа экспортного спроса

В сезоне 2019-2020 отмечается дальнейший стабильный рост мирового потребления зерна (прогноз +1%). Наибольший прирост демонстрирует спрос на продовольственную пшеницу. В то же время потребление фуражного зерна сокращается, особенно в Мексике и Бразилии. На рис спрос стабильно растет, и в текущем сезоне прирост потребления составит 1,4% в основном за счет стран Азии и Африки.

На фоне роста потребления эксперты снизили прогнозы по остатками мировых запасов зерна примерно на 3,2%. На такое резкое снижение оказало влияние уменьшение предложения по кукурузе, запасы которой сократятся более чем на 12% в связи с сокращением производства основными экспортерами США и Китаем.

В то же время запасы пшеницы возрастут в сезоне 2019-2020 на 4,5% за счет высокой урожайности культуры в Китае, странах Европы, США и России.

Прогноз по запасам риса эксперты постепенно снижают в связи с ростом спроса на культуру со стороны основных ее потребителей.

Глобальное соотношение запасов зерна к уровню их мирового потребления все же остается достаточно высоким (почти 30%) однако по фуражному зерну показатель упадет до уровня шестилетней давности.

Экспортные перспективы

На текущий сезон прогнозируется, что объемы мировой торговли зерном вырастут в сравнении с прошлым маркетинговым периодом примерно на 2% за счет восстановления предложения по пшенице. Немалую роль в росте торговых объемов сыграет и экспорт зерна из стран Европы, Австралии и Российской Федерации планирующих увеличить поставки на мировой рынок за счет хорошей урожайности.

По фуражным зерновым культурам торговые объемы останутся практически неизменными, за счет снизившегося производства кукурузы. Страны ЕС планируют сократить импорт этой культуры, так как с прошлого сезона сумели сохранить значительные запасы зерна. Компенсировать недостаток предложения по кукурузе со стороны США должен рост предложения южноамериканских государств. Торговые объемы по рису сократятся на рекордных 3% в 2019, однако уже к следующему году эксперты ожидают рекордный рост поставок этой культуры на мировой рынок.

Страны ЕС планируют сократить импорт этой культуры, так как с прошлого сезона сумели сохранить значительные запасы зерна. Компенсировать недостаток предложения по кукурузе со стороны США должен рост предложения южноамериканских государств. Торговые объемы по рису сократятся на рекордных 3% в 2019, однако уже к следующему году эксперты ожидают рекордный рост поставок этой культуры на мировой рынок.

Для Украины экспорт зерна является одним из основных направлений внешней торговли, а страна входит в десятку лидеров-зернопроизводителей. В текущем маркетинговом сезоне украинские аграрии будут осваивать новые зарубежные рынки.

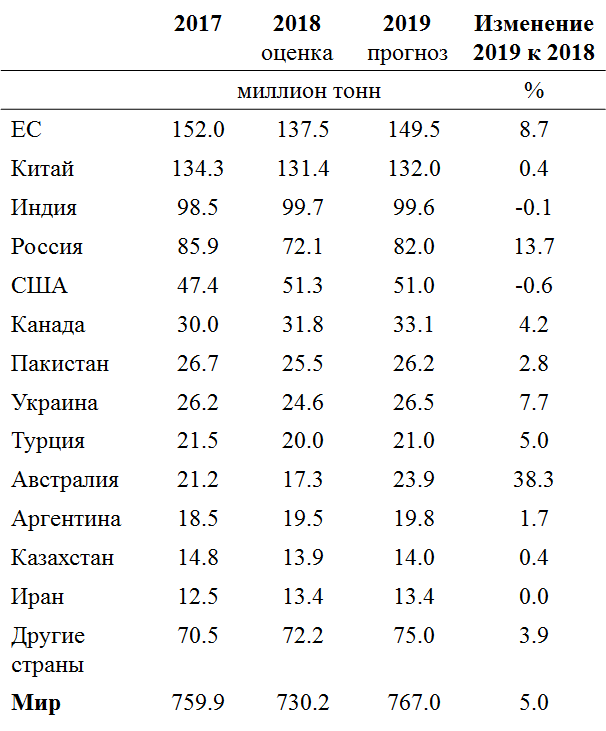

Рейтинг стран по экспорту пшеницы КазахЗерно

Россия, Канада и США лидируют в мировом зерновом бизнесе.

Сельскохозяйственная продукция является одним и столпов экономики. Ее доля в мировом валовом продукте (ВВП) составляет 3%. Так или иначе почти 30% рабочих мест в мире приходится на сельскохозяйственный сектор.

Одной из наиболее массово выращиваемых культур является пшеница. Она используется для производства ключевых продуктов, таких как хлеб, алкоголь и хлебобулочных изделий.

Она используется для производства ключевых продуктов, таких как хлеб, алкоголь и хлебобулочных изделий.

Посмотрите на страны, которые сыграли наибольшую роль в экспорте пшеницы в 2018 году.

- Общая стоимость мирового экспорта пшеницы в 2018 году 41,1 млрд. долларов.

- Стоимость мирового экспорта пшеницы за 5 лет упала на 16%, в 2013 году экспортировали на 49,2 млрд. долларов.

- У Европы самая высокая доля мирового экспорта 34,4%. У Африки минимальная доля – менее 0,1%.

- В тройку ведущих стран экспортеров входят Россия, Канада и США. На их долю приходится 47,65% мирового экспорта пшеницы.

Предоставленная информация взята у международного торгового центра (International Trade Centre). Каждая страна представлена в круге. Чем больше круг, тем больше экспорт пшеницы.

Чем темнее круг, тем меньше доля страны в мировом экспорте пшеницы. Все значения в долларах США.

Десятка крупнейших экспортеров пшеницы

- Россия: $8,4 млрд.

, 20.51% мирового экспорта

, 20.51% мирового экспорта - Канада: $5.7 млрд., 13.87% мирового экспорта

- США: $5,5 млрд., 13.27% мирового экспорта

- Франция: $4, 1 млрд., 10.04% мирового экспорта

- Австралия: $3.1 млрд., 7.54% мирового экспорта

- Украина: $3.0 млрд., 7.31% мирового экспорта

- Аргентина: $2.4 млрд., 5.88% мирового экспорта

- Румыния: $1.2 млрд., 2.98% мирового экспорта

- Германия: $1.2 млрд., 2.84% мирового экспорта

- Казахстан: $965 млн., 2.35% мирового экспорта

Несмотря на то, что в экспорте пшеницы доминируют несколько стран, но это не значит, что сельское хозяйство не важно для экономики других стран. Например, Бразилия, Вьетнам и Германия являются отличным тому примером. Вместе они производят примерно треть всего кофе в мире, отмечает «КазахЗерно.kz».

Для других стран, таких как Венесуэла, экспорт сельскохозяйственной продукции является единственным способом выжить в нынешнем тяжелом положении.

Помимо влияния на экономики стран, сельское хозяйство может стать катализатором изменения климата. Сельское хозяйство вызывает многие негативные последствия для окружающей среды. Например, обезлесение, загрязнение и истощение почв.

Некоторые эксперты говорят, что инвестирование в более экологически чистые методы ведения сельского хозяйства, такие как регенеративное сельское хозяйство, является одним из способов борьбы с изменением климата. Учитывая растущее население планеты и ограниченные ресурсы, в будущем инновационные методы ведения сельского хозяйства будут как никогда актуальны.

Основные показатели экспорта пшеницыв 2019 году | Министерство сельского хозяйства США за рубежом

10 крупнейших экспортных рынков пшеницы США(значения в млн. долларов США) | |||||||

| Страна | 2015 | 2016 | 2017 | 2018 | 2019 | % Изменение 2018-2019 | Среднее за 5 лет 2015-2019 |

| Мексика | 651 | 612 | 852 | 662 | 812 | 23% | 718 |

| Филиппины | 516 | 592 | 555 | 643 | 700 | 9% | 601 |

| Япония | 747 | 604 | 714 | 717 | 608 | -15% | 678 |

| Нигерия | 524 | 265 | 372 | 193 | 472 | 144% | 365 |

| Тайвань | 283 | 257 | 295 | 267 | 324 | 21% | 285 |

| Южная Корея | 309 | 248 | 329 | 363 | 296 | -18% | 309 |

| Индонезия | 105 | 192 | 298 | 177 | 283 | 60% | 211 |

| Европейский Союз | 287 | 165 | 154 | 210 | 200 | -5% | 203 |

| Египет | 101 | 20 | 34 | 25 | 185 | 656% | 73 |

| Йемен | 96 | 92 | 84 | 103 | 168 | 64% | 108 |

| Все прочие | 2 008 | 2,299 | 2 373 | 2,030 | 2 164 | 7% | 2,175 |

| Всего экспортировано | 5,628 | 5 346 | 6 058 | 5,389 | 6 214 | 15% | 5,727 |

Источник: У. Торговые данные Бюро переписи населения — BICO HS-10

Торговые данные Бюро переписи населения — BICO HS-10

Особенности

В 2019 году стоимость мирового экспорта пшеницы из США достигла 6,2 миллиарда долларов, что на 15 процентов больше, чем в предыдущем году в результате снижения конкуренции со стороны Австралии, Канады и России. Тремя крупнейшими рынками, на которые приходилось 34% экспорта, были Мексика, Филиппины и Япония с 812 миллионами, 700 миллионами и 608 миллионами долларов соответственно. Экспорт пшеницы из США по-прежнему распространяется на самые разные рынки.Из-за ответных тарифов Китая на пшеницу в размере 25 процентов, экспорт в Китай снизился на 84 процента по сравнению со значениями 2017 года. С положительной стороны, экспорт в Нигерию восстановился по сравнению с 2018 годом, а экспорт в Египет увеличился более чем на 600 процентов.

Драйверы

Нигерия и Египет были крупнейшими рынками роста американской пшеницы в 2019 году. Нигерия импортировала пшеницу из США на 472 миллиона долларов, что на 144 процента больше, чем в предыдущем году.

Египет импортировал на сумму 185 миллионов долларов по сравнению с 24 миллионами долларов в 2018 году.Пшеница США выиграла от периода ценовой конкурентоспособности в начале 2019 года, который позволил возобновить экспорт на чувствительные к ценам рынки.

Египет импортировал на сумму 185 миллионов долларов по сравнению с 24 миллионами долларов в 2018 году.Пшеница США выиграла от периода ценовой конкурентоспособности в начале 2019 года, который позволил возобновить экспорт на чувствительные к ценам рынки.Ограничение поставок в Австралию, Россию и Канаду позволило пшенице из США завоевать долю на мировом рынке.

Основные проблемы для экспортеров пшеницы из США включают надлежащее выполнение квот тарифных ставок в Бразилии и Китае и внутреннюю поддержку пшеницы в Китае и Индии.

Мировой экспорт пшеницы

Взгляд вперед

Ожидается, что в ближайшие годы мировая торговля пшеницей будет расти, но Соединенным Штатам необходимо будет сохранить свое место среди основных конкурентов, таких как Россия, Украина и ЕС.Соединенные Штаты, вероятно, останутся основным поставщиком пшеницы в большую часть Латинской Америки и Восточной / Юго-Восточной Азии. Конкурентоспособность США на основных рынках в течение 2020 года, вероятно, останется высокой благодаря относительно ограниченным поставкам со стороны ключевых конкурентов из Австралии и Канады. Мексика, вероятно, останется сильным рынком США, несмотря на продолжающуюся конкуренцию со стороны России. За пределами основных рынков пшеница из США, скорее всего, столкнется с трудностями, поскольку и в ЕС, и в России по-прежнему имеются значительные запасы. Учитывая эту острую конкуренцию, экспорт в Африку и на Ближний Восток, вероятно, будет нестабильным.Американская пшеница неконкурентоспособна в Китае с ответными тарифами в 25 процентов. Однако экспорт в Китай может быть значительным, особенно если Китай будет регулировать свои 9,6 миллиона тонн TRQ в соответствии со своими обязательствами перед ВТО. Ожидается, что подписание Торгового соглашения между США и Японией поможет Соединенным Штатам сохранить свою конкурентоспособность на этом ключевом рынке и предотвратить потерю доли рынка в пользу Австралии и Канады. Бразилия недавно открыла глобальный TRQ в 750 000 тонн, что может дать шанс для расширения U.С. экспорт. Пандемия COVID-19 может повлиять на мировой спрос на пшеницу и муку, поскольку глобальные расходы замедляются, люди остаются дома и меньше едят вне дома.

Мексика, вероятно, останется сильным рынком США, несмотря на продолжающуюся конкуренцию со стороны России. За пределами основных рынков пшеница из США, скорее всего, столкнется с трудностями, поскольку и в ЕС, и в России по-прежнему имеются значительные запасы. Учитывая эту острую конкуренцию, экспорт в Африку и на Ближний Восток, вероятно, будет нестабильным.Американская пшеница неконкурентоспособна в Китае с ответными тарифами в 25 процентов. Однако экспорт в Китай может быть значительным, особенно если Китай будет регулировать свои 9,6 миллиона тонн TRQ в соответствии со своими обязательствами перед ВТО. Ожидается, что подписание Торгового соглашения между США и Японией поможет Соединенным Штатам сохранить свою конкурентоспособность на этом ключевом рынке и предотвратить потерю доли рынка в пользу Австралии и Канады. Бразилия недавно открыла глобальный TRQ в 750 000 тонн, что может дать шанс для расширения U.С. экспорт. Пандемия COVID-19 может повлиять на мировой спрос на пшеницу и муку, поскольку глобальные расходы замедляются, люди остаются дома и меньше едят вне дома.

<< Вернуться к полному ежегоднику

• Пшеница: мировой объем экспорта 2019/2020

• Пшеница: мировой объем экспорта 2019/2020 | StatistaПожалуйста, создайте учетную запись сотрудника, чтобы иметь возможность отмечать статистику как избранную. Затем вы можете получить доступ к своей любимой статистике через звездочку в заголовке.

ЗарегистрироватьсяПожалуйста, авторизуйтесь, перейдя в «Моя учетная запись» → «Администрирование». После этого вы сможете отмечать статистику как избранную и использовать персональные статистические оповещения.

АутентифицироватьСохранить статистику в формате .XLS

Вы можете скачать эту статистику только как премиум-пользователь.

Сохранить статистику в формате .PNG

Вы можете скачать эту статистику только как премиум-пользователь.

Сохранить статистику в формате .PDF

Вы можете загрузить эту статистику только как премиум-пользователь.

Показать ссылки на источники

Как премиум-пользователь вы получаете доступ к подробным ссылкам на источники и справочной информации об этой статистике.

Показать подробные сведения об этой статистике

Как премиум-пользователь вы получаете доступ к справочной информации и сведениям о выпуске этой статистики.

Статистика закладок

Как только эта статистика будет обновлена, вы сразу же получите уведомление по электронной почте.

Да, сохранить в избранном!

… и облегчить мне исследовательскую жизнь.

Изменить параметры статистики

Для использования этой функции вам потребуется как минимум Одиночная учетная запись .

Базовая учетная запись

Познакомьтесь с платформой

У вас есть доступ только к базовой статистике.

Эта статистика не учтена в вашем аккаунте.

Одиночная учетная запись