зачем нужен показатель, как рассчитать по формуле, где используется

Для чего используют EBITDA

Показатель EBITDA и коэффициенты на его основе используют банки, инвесторы и предприниматели, чтобы оценить эффективность работы бизнеса.

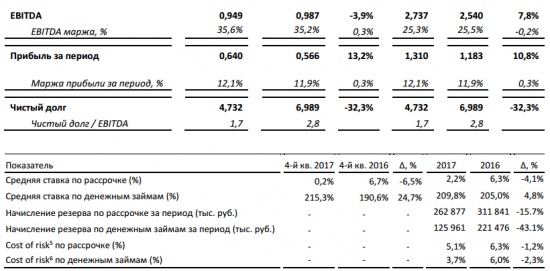

Банки, чтобы оценить кредитоспособность компании. EBITDA показывает, достаточно ли у компании остается денег в процессе работы, чтобы покрыть проценты по кредитам и займам.

Банки часто «зашивают» в условия кредитных договоров коэффициенты, которые связаны с расчетом показателя EBITDA. Например, коэффициент «Долг/EBITDA». Он показывает, за какой срок компания сможет погасить свои долги, если всю операционную прибыль — EBITDA — тратить на эти цели.

Считается, если у компании этот коэффициент выше 3, долговая нагрузка высокая. Есть риск невозврата кредита.

Loading…

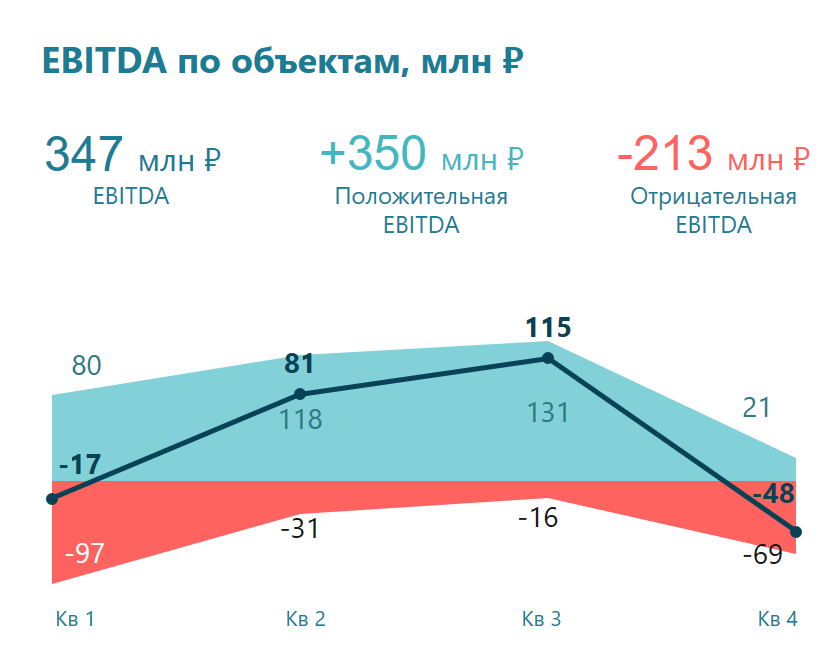

Пример использования показателя EBITDA в кредитном договоре компании с банкомИнвесторы, чтобы оценить инвестиционную привлекательность бизнеса. Если операционная прибыль положительная, бизнес покрывает все свои операционные расходы. Обычно такие компании используют кредиты для развития, например для покупки нового оборудования, при этом у них не возникает проблем с возвратом долга. Если EBITDA отрицательный, компания работает в убыток.

Если операционная прибыль положительная, бизнес покрывает все свои операционные расходы. Обычно такие компании используют кредиты для развития, например для покупки нового оборудования, при этом у них не возникает проблем с возвратом долга. Если EBITDA отрицательный, компания работает в убыток.

Что такое операционные расходы

Собственники бизнеса, чтобы сравнить компании при покупке или продаже. Цена, за которую продается компания на рынке, не всегда отражает эффективность ее работы. При выборе из нескольких вариантов, в какой бизнес инвестировать, есть смысл сравнить компании по показателю EBITDA.

Обычно операционную прибыль считают за год, но можно использовать этот показатель ежемесячно. Например, чтобы следить за динамикой показателя.

Как рассчитать EBITDA

Есть два основных метода расчета EBITDA — от выручки и от чистой прибыли.

От выручки. Этот способ чаще всего используется в малом бизнесе — компаниями и ИП, у которых нет сложной структуры затрат.

Loading…

Себестоимость — затраты бизнеса на создание и реализацию продукта. Например, сырье, материалы, полуфабрикаты, расходы на электроэнергию и топливо, зарплата.

Что такое себестоимость

Операционные расходы — это регулярные расходы по ведению бизнеса: фонд оплаты труда, затраты на логистику, лицензии, связь, аренда, реклама, налоги — кроме налога на прибыль и НДС.

Как рассчитать операционные расходы

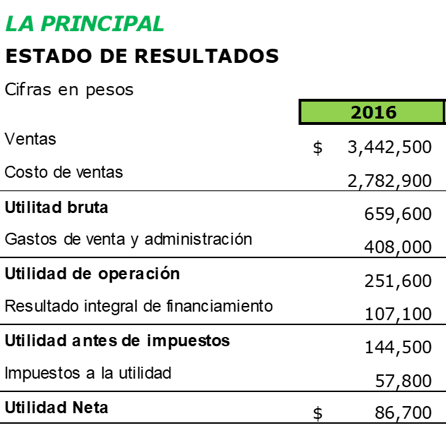

Разберем расчет EBITDA от выручки на примере кофейни.

Годовая выручка кофейни — 5 000 000 ₽.

Себестоимость: стаканчики, молотый кофе, молоко и сахар, а еще вода и электричество — 1 000 000 ₽.

Операционные расходы: аренда точки, зарплата бариста, налоги и эквайринг — 2 000 000 ₽.

EBITDA = 5 000 000 ₽ − 1 000 000 ₽ − 2 000 000 ₽ = 2 000 000 ₽

От чистой прибыли. Этим методом считают реже. Им пользуются средние и крупные компании также и для того, чтобы проверить результат расчета от выручки.

Loading…

Чистая прибыль — это доход бизнеса после вычета всех расходов, процентов по кредитам, амортизации и налога на прибыль.

Как считать прибыль

Налог на прибыль — налог на прибыль компаний или налог, который использует бизнес на специальном налоговом режиме. Например, налог при УСН.

Как считать налог на прибыль

Проценты по кредитам учитываются за тот период, за который делается расчет EBITDA. Так, если считается показатель за год, то нужно суммировать все проценты, выплаченные в течение года.

Амортизация — это процесс, при котором стоимость дорогостоящих активов постепенно включают в себестоимость товара, работы или услуги. Так, при покупке зданий, транспорта, оборудования их полную цену делят на части и включают небольшие суммы в себестоимость в течение нескольких лет.

Что такое амортизация

Примеры использования коэффициентов на основе EBITDA

Так как EBITDA — это прибыль до выплаты налога на прибыль, амортизации и процентов по кредитам, по ней удобно сравнивать компании с разными системами налогообложения, уровнем капиталовложений, величиной амортизации и условиями кредитования.

Разберем два основных коэффициента, которые чаще всего используют инвесторы и владельцы бизнеса — рентабельность по EBITDA и доходный мультипликатор.

Рентабельность по EBITDA помогает оценить инвестиционную привлекательность компании.

Loading…

Чем выше рентабельность EBITDA, тем эффективнее компания.

Предположим, инвестор выбирает, куда вложить деньги — в кофейню «Аромат» или «Дон Джованни». У них одинаковая выручка — 5 000 000 ₽. Расходы у кофейни «Аромат» — 3 000 000 ₽, а у «Дон Джованни» — 2 800 000 ₽.

Кроме операционных расходов «Аромат» платит только налоги — 300 000 ₽. Кофейня «Дон Джованни» работает в собственном помещении, у нее есть кредит на оборудование, поэтому кроме налогов она платит еще проценты по кредитам и начисляет амортизацию, всего — 800 000 ₽.

Сравним кофейни «Аромат» и «Дон Джованни» по рентабельности EBITDA.

| Показатель | Кофейня «Аромат» | Кофейня «Дон Джованни» |

|---|---|---|

| Выручка | 5 000 000 ₽ | 5 000 000 ₽ |

| Себестоимость + операционные расходы | 3 000 000 ₽ | 2 800 000 ₽ |

| Расходы ниже EBITDA: проценты по кредитам, амортизация, налоги | 300 000 ₽ | 800 000 ₽ |

| EBITDA | 5 000 000 ₽ − 3 000 000 ₽ = 2 000 000 ₽ | 5 000 000 ₽ − 2 800 000 ₽ = 2 200 000 ₽ |

| Чистая прибыль | 5 000 000 ₽ − 3 000 000 ₽ − 300 000 ₽ = 1 700 000 ₽ | 5 000 000 ₽ − 2 800 000 ₽ − 800 000 ₽ = 1 400 000 ₽ |

| Рентабельность EBITDA | 2 000 000 ₽ / 5 000 000 ₽ = 40% | 2 200 000 ₽ / 5 000 000 ₽ = 44% |

Чистая прибыль у «Дон Джованни» меньше, чем у «Аромата». К тому же «Дон Джованни» выплачивает долг за покупку оборудования. На первый взгляд может показаться, что кофейня «Аромат» привлекательнее для инвестора.

К тому же «Дон Джованни» выплачивает долг за покупку оборудования. На первый взгляд может показаться, что кофейня «Аромат» привлекательнее для инвестора.

Но расчет показал, что рентабельность «Дон Джованни» выше — 44%. Это значит, что она эффективнее ведет бизнес. Возможно, собственник заключил выгодные договоры на поставку сырья или экономнее использовал ресурсы. Для инвестора это показатель того, что вкладывать деньги в эту кофейню выгоднее, чем в «Аромат».

Если рентабельность бизнеса по сравнению с прошлыми показателями растет, значит, конкурентные преимущества компании усиливаются, а бизнес развивается.

Доходный мультипликатор помогает оценить примерный срок окупаемости денег, вложенных в компанию.

Loading…

Например, предприниматель хочет купить кондитерскую: продаются две — «Миндаль» и «Плюшка». Посмотрим, какая из них быстрее окупит свою стоимость.

| Показатель | Кондитерская «Миндаль» | Кондитерская «Плюшка» |

|---|---|---|

| Стоимость компании | 5 000 000 ₽ | 4 500 000 ₽ |

| EBITDA | 1 000 000 ₽ | 500 000 ₽ |

| Доходный мультипликатор | 5 000 000 ₽ / 1 000 000 ₽ = 5 | 4 500 000 ₽ / 500 000 ₽ = 9 |

Получили, что кондитерская «Миндаль» окупит свою стоимость быстрее. Ей потребуется для этого 5 годовых прибылей, а кондитерской «Плюшка» — 9. Значит, инвестору выгоднее вкладывать деньги в «Миндаль», потому что они вернутся быстрее.

Ей потребуется для этого 5 годовых прибылей, а кондитерской «Плюшка» — 9. Значит, инвестору выгоднее вкладывать деньги в «Миндаль», потому что они вернутся быстрее.

Главное

- Операционная прибыль, или EBITDA, — это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации.

- Банки используют EBITDA, чтобы оценить кредитоспособность компании. Инвесторы — чтобы оценить инвестиционную привлекательность бизнеса. Собственники бизнеса — чтобы сравнить компании при покупке или продаже.

- Основные коэффициенты на основе EBITDA, которые используют в финансовом анализе: долг/EBITDA, рентабельность по EBITDA и доходный мультипликатор.

Loading…

EBITDA — расчет рентабельности

Содержание

- Пример расчета EBITDA

- Отличие операционной маржи и EBITDA

- Рентабельность по EBITDA и риски использования показателя EBITDA при оценке инвестиций

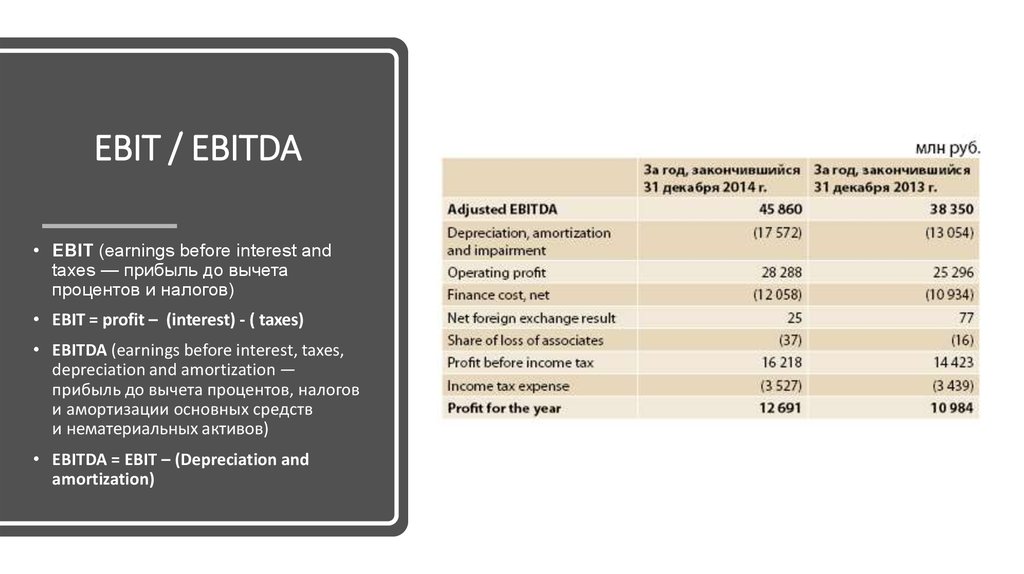

EBITDA (англ. Earnings before interest, taxes, depreciation and amortization) – это прибыль до вычета процентов, налогов и амортизации. Расчет EBITDA используется для измерения операционной рентабельности компании, поскольку он учитывает только те расходы, которые необходимы для «ежедневного» ведения бизнеса. Однако из-за его гибкости существенная трудность возникает при использовании показателя EBITDA в качестве показателя рентабельности: поскольку расчет ЕБИТДА по балансу официально не регулируется, компании могут манипулировать этим показателем, представляя бизнес более прибыльным, чем есть на самом деле.

Earnings before interest, taxes, depreciation and amortization) – это прибыль до вычета процентов, налогов и амортизации. Расчет EBITDA используется для измерения операционной рентабельности компании, поскольку он учитывает только те расходы, которые необходимы для «ежедневного» ведения бизнеса. Однако из-за его гибкости существенная трудность возникает при использовании показателя EBITDA в качестве показателя рентабельности: поскольку расчет ЕБИТДА по балансу официально не регулируется, компании могут манипулировать этим показателем, представляя бизнес более прибыльным, чем есть на самом деле.

Для анализа финансового состояния компании и получения полной картины ее прибыльности корпоративные финансисты и инвесторы внимательно изучают финансовые отчеты и балансы. В этом процессе для измерения рентабельности используется ряд показателей и соответствующих финансовых коэффициентов. Как правило, аналитики рассматривают стандартизованные показатели рентабельности, изложенные в общепринятых принципах бухгалтерского учета – GAAP и МСФО, поскольку они легко сопоставимы между предприятиями и отраслями.

Например, при расчете в качестве источника дохода используется только операционный доход. При таком определении прибыли ЕБИТДА наиболее тесно связан с операционной прибылью. По крайней мере, теоретически исключение расходов на амортизацию активов является единственной реальной разницей между этими двумя цифрами. Поскольку операционная прибыль отражается в отчете о прибылях и убытках компании, самый простой способ расчета EBITDA – начать с показателя GAAP/МСФО и работать в обратном направлении (EBITDA формула расчета 1)

EBITDA = Операционная прибыль + Расходы на амортизацию

Пример расчета EBITDA

Например, за финансовый квартал, закончившийся 30 июня 2017 года, компания имела операционную прибыль в размере 128,79 млн. долл. США, а амортизационные расходы — 29,05 млн. долл. США. Вышеприведенная формула расчета EBITDA в этом случае даст следующий результат:

128,79 млн. долл. США + 29,05 млн. долл. США = 157,84 млн. долл. США

долл. США + 29,05 млн. долл. США = 157,84 млн. долл. США

Однако многие компании интерпретируют название этого показателя буквально, включая все расходы и источники дохода, независимо от их связи с основными операциями. В соответствии с этим методом ЕБИТДА рассчитывается исходя из чистой прибыли и списания налогов, процентов и амортизации. Эта формула расчета позволяет включить в прибыль любые дополнительные доходы от инвестиций или вторичных операций, а также разовые платежи за продажу актива. (ЕБИТДА формула расчета 2):

EBITDA = Чистая прибыль + Процент + Налоги + Износ + Амортизация

Возьмем за основу вышеприведенный пример: в дополнение к расходам на амортизацию компания имеет чистую прибыль в размере 70,28 млн. долл. США, налоги в размере 56,43 млн. долл. США и 2,08 млн. долл. США в виде процентных платежей за квартал. В рамках этой расчетной модели показатель EBITDA за тот же финансовый квартал составит:

70,28 млн. долл. США + 2,08 млн. долл. США + 56,43 млн. долл. США + 29,05 млн. долл. США = 157,84 млн. долл. США.

долл. США + 29,05 млн. долл. США = 157,84 млн. долл. США.

Стоит отметить, что формулы ЕБИТДА могут дать разные результаты. Разница в расчетах по EBITDA может быть объяснена продажей большого количества оборудования или высокой инвестиционной прибылью, но если эти параметры не указаны явно, результат может ввести в заблуждение. Недобросовестная компания может легко использовать один метод расчета в этом году, а на следующий год переключиться на другой, чтобы дать завышенную оценку своей деятельности. Если же метод расчета остается неизменным из года в год, показатель ЕБИТДА будет весьма полезен для сравнения исторических показателей.

Отличие операционной маржи и EBITDA

Операционная маржа и EBITDA – это два показателя рентабельности компании. Несмотря на то, что они связаны, они показывают различные измерения прибыли и различные точки финансового анализа для компании.

Операционная маржа, также называемая маржа операционной прибыли, является одним из показателей уровня прибыли компании. Она рассчитывается в процентах от общей выручки с продаж, при этом все затраты на ведение бизнеса учитываются в формуле, за исключением налогов, процентов, прибыли или убытков от инвестиций, а также любых прибылей или убытков от событий за пределами обычных деловых операций компании, таких как продажа недвижимости, зданий и т.д. Затраты, участвующие в расчете операционной маржи, включают заработную плату и пособия для сотрудников и независимых подрядчиков, административные расходы, стоимость деталей или материалов, необходимых для производства товаров, продаваемых компанией, расходы на рекламу и амортизацию. Расчет операционной маржи помогает компаниям анализировать и сокращать переменные затраты, связанные с ведением бизнеса.

Она рассчитывается в процентах от общей выручки с продаж, при этом все затраты на ведение бизнеса учитываются в формуле, за исключением налогов, процентов, прибыли или убытков от инвестиций, а также любых прибылей или убытков от событий за пределами обычных деловых операций компании, таких как продажа недвижимости, зданий и т.д. Затраты, участвующие в расчете операционной маржи, включают заработную плату и пособия для сотрудников и независимых подрядчиков, административные расходы, стоимость деталей или материалов, необходимых для производства товаров, продаваемых компанией, расходы на рекламу и амортизацию. Расчет операционной маржи помогает компаниям анализировать и сокращать переменные затраты, связанные с ведением бизнеса.

Хотя показатели, используемые для расчета операционной маржи и EBITDA, несколько перекрываются, EBITDA обычно считается более тесно связанной с чистой прибылью, поскольку чистая прибыль дает базовую сумму, из которой рассчитывается EBITDA. Чистая прибыль – это приблизительный расчет рентабельности компании, так как она включает в себя все затраты и расходы компании, налоги, проценты, разовые или чрезвычайные расходы и суммы, которые не включены в расчет операционной прибыли. EBITDA представляет собой сумму чистой прибыли с налогами, процентами, амортизацией, добавленной к этой сумме. Таким образом, EBITDA включает в себя оба показателя, которые обычно классифицируются по чистой прибыли (налоги и проценты), и показатель, который обычно классифицируется по операционной прибыли (амортизация).

EBITDA представляет собой сумму чистой прибыли с налогами, процентами, амортизацией, добавленной к этой сумме. Таким образом, EBITDA включает в себя оба показателя, которые обычно классифицируются по чистой прибыли (налоги и проценты), и показатель, который обычно классифицируется по операционной прибыли (амортизация).

Рентабельность по EBITDA и риски использования показателя EBITDA при оценке инвестиций

При принятии инвестиционного решения существуют два конкретных риска, если инвестор полагается на данные о рентабельности по EBITDA:

- рентабельность по EBITDA не является хорошим показателем эффективности компаний с дорогостоящим оборудованием или оборудованием, приобретенным в долг;

- рентабельность по EBITDA может скрыть тот факт, что некоторые компании имеют высокий показатель EBITDA, но при этом низкую чистую прибыль и рентабельность.

Маржа EBITDA измеряет прибыль компании до уплаты процентов, налогов и амортизации в процентах от ее общей выручки.

Маржа EBITDA = EBITDA/общая выручка

Для инвесторов маржа EBITDA – это хороший способ оценить потенциал планируемых инвестиций, поскольку она дает понимание об эффективности компании, не принимая во внимание финансовые решения, решения по бухгалтерскому учету и многие налоговые условия. Маржа EBITDA также может дать инвестору более глубокое понимание, чем показатели прибыльности компании. Рентабельность по ЕБИТДА не включает такие внереализационные последствия деятельности компании, как амортизация, налоги и процентные платежи.

Хотя EBITDA представляет определенный интерес для инвесторов, как основной аргумент в принятии решения он обладает рядом недостатков. Например, компании, работающие в отраслях, которые требуют большого количества основных фондов, в частности обрабатывающая промышленность, не дадут инвесторам точных характеристик эффективности по марже EBITDA. Основные средства, обычно приобретаемые в кредит, имеют процентные платежи, которые не включаются в EBITDA, и высокую амортизацию, которая также не включена в показатель EBITDA.

Таким образом, показатель EBITDA полезен для сравнения чистой рентабельности различных компаний в части принятия решений, связанных с финансированием и бухгалтерским учетом. Но при использовании данного показателя инвесторами нужно учитывать наличие определенных рисков.

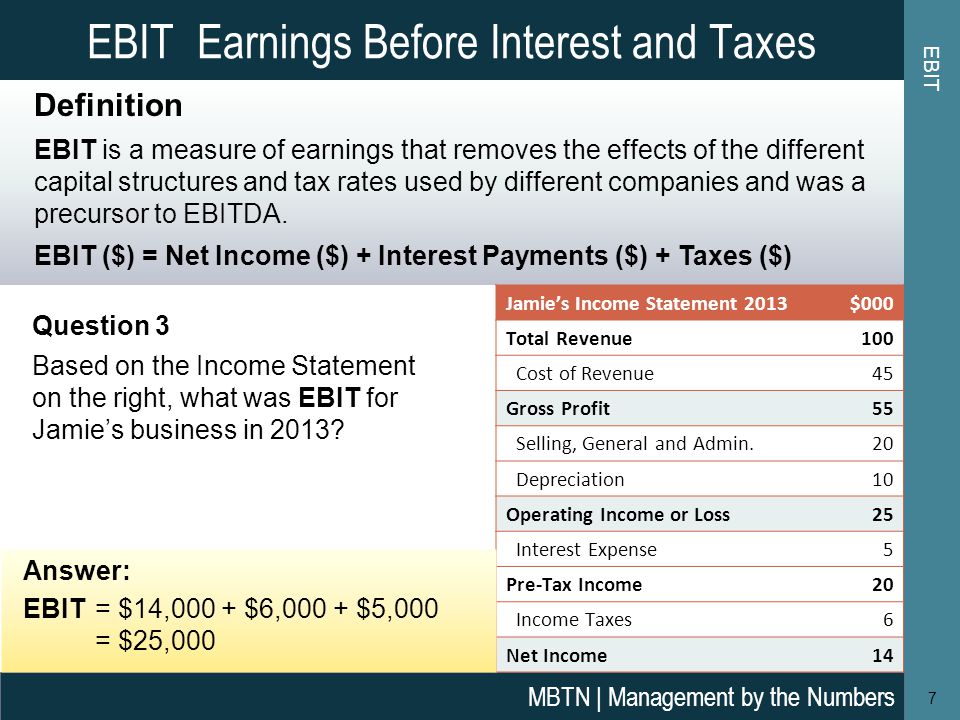

EBIT (прибыль до вычета процентов и налогов)

EBIT, или операционная прибыль, представляет собой показатель рентабельности, который определяет операционную прибыль компании и рассчитывается путем вычета стоимости проданных товаров и операционных расходов, понесенных компанией, из общий доход.

- Он показывает только сумму прибыли, которую компания получает от своей операционной деятельности.

- Здесь расходы на проценты и налоги не учитываются при расчете EBIT, поскольку они не возникают в связи с операционной деятельностью, что означает операционную прибыль или операционную прибыль.

от выручки от продаж. Его также называют EBIT, что означает прибыль до вычета процентов и налогов. Подробнее.

от выручки от продаж. Его также называют EBIT, что означает прибыль до вычета процентов и налогов. Подробнее.

СОДЕРЖАНИЕ

- EBIT Формула

- №1 – Прямой метод

- №2 – Косвенный метод

- EBIT Примеры

- Пример №1

- Пример №2

- Ограничение

80007 Важность

- Заключение

- Рекомендуемые статьи

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку с указанием авторства? Ссылка на статью должна быть гиперссылкой

Например:

Источник: EBIT (Прибыль до вычета процентов и налогов) (wallstreetmojo.com)

Компоненты прибыли до вычета процентов и налогов

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторствоКак указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: EBIT (Прибыль до вычета процентов и налогов) (wallstreetmojo. com)

com)

№1 – Выручка

Выручка является основным источником дохода в бизнесе, который генерируется от продажи товаров и услуг в течение это нормальное дело.

#2 – Себестоимость проданных товаров (COGS)

Себестоимость проданных товаровCost Of Goods SoldСебестоимость проданных товаров (COGS) представляет собой совокупную сумму прямых затрат, понесенных в связи с проданными товарами или услугами, включая прямые затраты, такие как сырье. , прямые затраты на рабочую силу и другие прямые затраты. Однако он исключает все косвенные расходы, понесенные компанией. читать далее относится к прямым затратам, понесенным при производстве готовой продукции и продаже услуг. Сюда входят затраты на закупку сырья, прямые затраты на оплату труда и другие накладные расходы. Формула COGS для стоимости проданных товаров:

Себестоимость = начальные запасы + закупка сырья + прямая рабочая сила + накладные расходы – заключительные запасы

#3 – Операционные расходы

Операционные расходы – это расходы, понесенные предприятием в ходе обычной деятельности. Он включает в себя коммерческие, общие и административные расходыКоммерческие, общие и административные расходыКоммерческие, общие и административные (SG&A) расходы включают в себя все расходы, понесенные при продаже продукции компании, прямые или косвенные, а также все общие и административные расходы в течение рассматриваемый отчетный период, например расходы на рекламу, стимулирование сбыта, заработную плату в области маркетинга и т. д., например, арендная плата, заработная плата административного персонала, командировочные расходы и т. д.

Он включает в себя коммерческие, общие и административные расходыКоммерческие, общие и административные расходыКоммерческие, общие и административные (SG&A) расходы включают в себя все расходы, понесенные при продаже продукции компании, прямые или косвенные, а также все общие и административные расходы в течение рассматриваемый отчетный период, например расходы на рекламу, стимулирование сбыта, заработную плату в области маркетинга и т. д., например, арендная плата, заработная плата административного персонала, командировочные расходы и т. д.

Формула EBIT

Может быть рассчитана прямым и косвенным методами.

#1 – Прямой метод

Прибыль до вычета процентов и налогов = Выручка – Себестоимость проданных товаров – Операционные расходы

Эта формула EBIT для прямого метода вычитает сопутствующие расходы непосредственно из полученного дохода.

#2 – Косвенный метод

Прибыль до вычета процентов и налогов = чистая прибыль + процентные расходы + налоговые расходы

Примеры EBIT

Пример #1

У нас есть компания под названием ABC Inc. , имеющая доход 4000 долларов, себестоимость 1500 долларов и операционные расходы 200 долларов.

, имеющая доход 4000 долларов, себестоимость 1500 долларов и операционные расходы 200 долларов.

EBIT непосредственно вычитает понесенные затратыПонесенные затратыПонесенные затраты относятся к расходам, которые Компания должна оплатить в обмен на использование услуги, продукта или актива. Это может включать прямые, косвенные, производственные, операционные и распределительные расходы, понесенные в связи с бизнес-операциями. читайте больше из прибыли, тогда как второе уравнение добавляет проценты и налоги, поскольку сам EBIT говорит, что это прибыль до вычета процентов и налогов. Это различие отличается тем, что позволяет пользователям понять концепцию EBIT с двух точек зрения.

Во-первых, следует рассматривать EBIT с точки зрения предварительной операционной деятельности, а во-вторых, с точки зрения прибыльности на конец года. Хотя оба уравнения будут давать одно и то же число, анализ числа с другой точки зрения важен с точки зрения инвесторов.

Если проценты являются основным источником дохода коммерческой деятельности в случае банков и финансовых учреждений, то такой процентный доход должен быть включен в Прибыль до вычета процентов и налогов.

Пример #2

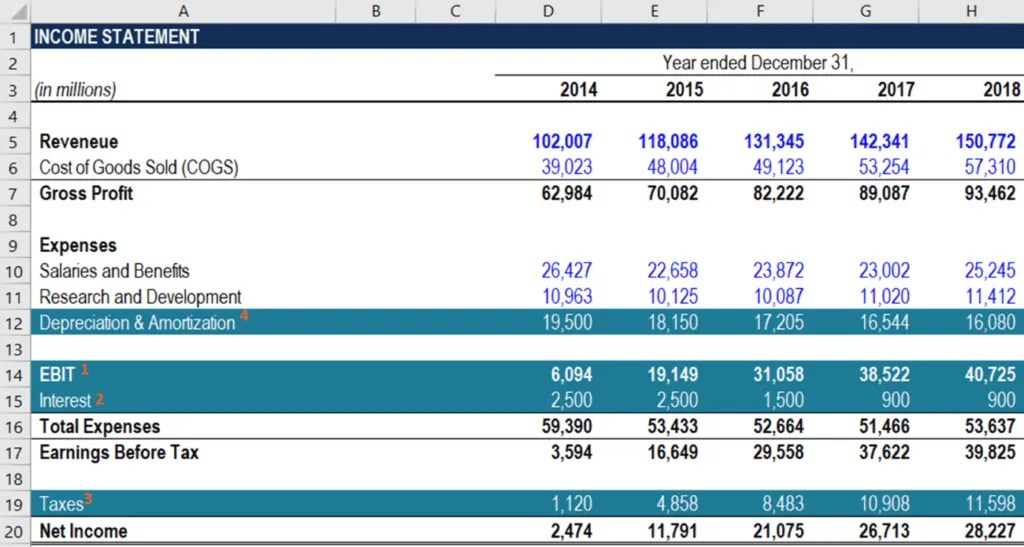

Возьмем в качестве примера корпорацию Harry Corporation, которая занимается производством гаджетов. Отчет о прибылях и убыткахОтчет о прибылях и убыткахОтчет о прибылях и убытках — это один из финансовых отчетов компании, в котором обобщаются все доходы и расходы компании с течением времени, чтобы определить прибыль или убыток компании и измерить ее деловую активность с течением времени на основе требований пользователей.Подробнее о Harry Corporation сообщил о следующих мероприятиях.

- Выручка от операционной деятельности: 2 500 000 долларов США

- COGS: $1,400,000

- Operating Expenses:$400,000

- Interest Expense: $200,000

- Tax Expense: $30,000

Now from the below figures, we can calculate gross profit (Revenue – COGS)

= $2,500,000 – $550,000

Валовая прибыль = 1 100 000 долларов США

. Формула чистого дохода. Формула чистого дохода. Формула чистого дохода рассчитывается путем вычитания прямых и косвенных расходов из общего дохода бизнеса. Это наиболее важное число для Компании, аналитиков, инвесторов и акционеров Компании. поскольку он измеряет прибыль, полученную Компанией за определенный период времени. Подробнее = Валовая прибыль – Операционные расходы – Процентные расходы – Налоговые расходы

Это наиболее важное число для Компании, аналитиков, инвесторов и акционеров Компании. поскольку он измеряет прибыль, полученную Компанией за определенный период времени. Подробнее = Валовая прибыль – Операционные расходы – Процентные расходы – Налоговые расходы

= $1,100,000 – $400,000 – $200,000 – $30,000

Net Income = $470,000

Now we need to calculate Earnings Before Interest and Tax from the two equations:

By Direct Method

= $2,500,000 – $1,400,000- $400,000 = $700,000

Косвенным методом

= 470 000 долл. США + 200 000 долл. США + 30 000 долл. США = 700 000 долл. США

Преимущества

- Он может дать представление о потенциальном доходе компании. Это ключевой показатель, привлекающий потенциальных покупателей и инвесторов. С помощью показателя EBIT инвесторы могут проанализировать доход, который они могут получить от инвестиций в компанию.

- Инвесторы и кредиторы используют EBIT, поскольку это помогает им узнать об успехе основных операций бизнеса, не беспокоясь о налоговых последствиях и стоимости структуры капитала компании.

Более того, они могут просто проверить, работают ли деятельность бизнеса и их идеи в реальном мире или нет.

Более того, они могут просто проверить, работают ли деятельность бизнеса и их идеи в реальном мире или нет. - По сравнению с другими финансовыми коэффициентами прибыль до вычета процентов и налогов легко рассчитать и понять. Таким образом, как пользователь, первая цифра, которая дает общее представление о компании, — это EBIT.

Ограничение

- АмортизацияАмортизацияАмортизация – это метод систематического распределения, используемый для учета стоимости любого физического или материального актива на протяжении всего срока его полезного использования. Его значение показывает, какая часть стоимости актива была использована. Амортизация позволяет компаниям получать доход от своих активов, взимая только часть стоимости актива, используемого каждый год.

читать далее учитывается при расчете EBIT. При сравнении результатов разных отраслей амортизационные вариации в результате будут. Например, если человек сравнивает прибыль до уплаты процентов и налогов компании, имеющей значительный объем основных средств, с прибылью компании, имеющей небольшое количество основных средств, то из-за расходов на амортизацию компания с основными средствами будет иметь меньшую прибыль до выплаты процентов.

и налоги, поскольку расход приводит к уменьшению чистой прибыли или прибыли.

и налоги, поскольку расход приводит к уменьшению чистой прибыли или прибыли. - Компании с большой долей финансирования за счет долга, несомненно, будут нести огромные процентные расходыПроцентные расходыПроцентные расходы — это сумма процентов, подлежащих уплате по любым займам, таким как ссуды, облигации или другие кредитные линии, и показаны расходы, связанные с ними. в отчете о прибылях и убытках как процентный расход. Подробнее. Прибыль до вычета процентов и налогов не учитывает такие процентные расходы, приводящие к завышению потенциальной прибыли компании. Неучет процентных расходов может ввести инвесторов в заблуждение, поскольку существует вероятность того, что из-за плохих показателей продаж или уменьшения денежного потока Денежный поток Денежный поток представляет собой сумму денежных средств или их эквивалентов, созданных и потребленных Компанией за определенный период. Это оказывается предпосылкой для анализа силы бизнеса, прибыльности и возможностей для улучшения.

Важность

- Важно установить отраслевой стандарт в качестве эталона при сравнении любых финансовых показателей двух компаний. Простого сравнения операционной прибыли двух компаний недостаточно, поскольку это не говорит инвестору о потенциальном доходе компании по сравнению с другими компаниями, работающими в той же отрасли.

- Кроме того, необходимо создавать тенденции при оценке потенциально прибыльных компаний и сравнении предыдущих лет с текущим годом, чтобы проверить, существует ли тенденция.

Заключение

Прибыль до вычета процентов и налогов измеряет прибыль фирмы от ее деятельности. Использование прибыли до вычета процентов и налогов не ограничивается ее исчислением. Тем не менее, он также используется в качестве исходных данных при расчете финансовых коэффициентов Расчет финансовых коэффициентов Финансовые коэффициенты являются показателем финансовых показателей компании. Существует несколько форм финансовых коэффициентов, которые отражают результаты компании, финансовые риски и операционную эффективность, такие как коэффициент ликвидности, коэффициент оборачиваемости активов, коэффициенты операционной прибыльности, коэффициенты бизнес-риска, коэффициент финансового риска, коэффициенты стабильности и т. д. читать больше похоже на операционную маржу, процентное покрытие и т. д. Кроме того, чтобы рассчитать степень различных рычагов, нам нужно рассчитать EBIT.

Существует несколько форм финансовых коэффициентов, которые отражают результаты компании, финансовые риски и операционную эффективность, такие как коэффициент ликвидности, коэффициент оборачиваемости активов, коэффициенты операционной прибыльности, коэффициенты бизнес-риска, коэффициент финансового риска, коэффициенты стабильности и т. д. читать больше похоже на операционную маржу, процентное покрытие и т. д. Кроме того, чтобы рассчитать степень различных рычагов, нам нужно рассчитать EBIT.

Рекомендованные статьи

Это определяет, что такое EBIT, его значение и формулу. Здесь мы обсуждаем, как рассчитать прибыль до вычета процентов и налогов, а также приводим практические примеры. Вы можете узнать больше о бухгалтерском учете из следующих статей –

- Расчет EBITDA

- EBIT Margin

- Расчет EBITDA

- EBIT против EBITDA

EBIT против EBITDA | Основные отличия | Примеры

EBIT – это прибыль до вычета процентов и налогов, которая представляет собой операционный доход.

Он не принимает во внимание внереализационные прибыли или убытки, понесенные предприятиями, влияние финансового рычага и налоговые факторы. Он рассчитывается как разница между валовой прибылью и операционными расходами бизнеса. Подробнее генерируемая бизнесом. Напротив, EBITDA представляет собой прибыль до вычета процентов, налогов, износа и амортизации, представляющую собой весь денежный поток, полученный от бизнес-операций.

Что такое операционная прибыль? Давайте взглянем на отчет о прибылях и убытках Colgate выше. Является ли это EBIT (Прибыль до вычета процентов и налогов? Прибыль до вычета процентов и налогов? Прибыль до вычета процентов и налогов (EBIT) относится к операционной прибыли компании, которая получается после вычета всех расходов, кроме процентов и налоговых расходов из выручки. Она обозначает прибыль организации от бизнес-операций, исключая все налоги и затраты на капитал. подробнее) или EBITDA (прибыль до вычета налогов на проценты, износа и амортизации)?

Операционная прибыль равна EBIT. EBIT определяет прибыль любой компании, включая все расходы, за исключением налога на прибыль и процентных расходов. Однако EBITDAEBITDAEBITDA относится к доходам бизнеса до вычета процентных расходов, налоговых расходов, расходов на износ и амортизацию и используется для просмотра фактических доходов бизнеса и результатов деятельности только от основных операций бизнеса, а также для сравнения эффективность бизнеса по сравнению с конкурентами. мера полезна для анализа и сравнения прибыльности между фирмами и предприятиями, поскольку она устраняет влияние бухгалтерских и финансовых решений.

EBIT определяет прибыль любой компании, включая все расходы, за исключением налога на прибыль и процентных расходов. Однако EBITDAEBITDAEBITDA относится к доходам бизнеса до вычета процентных расходов, налоговых расходов, расходов на износ и амортизацию и используется для просмотра фактических доходов бизнеса и результатов деятельности только от основных операций бизнеса, а также для сравнения эффективность бизнеса по сравнению с конкурентами. мера полезна для анализа и сравнения прибыльности между фирмами и предприятиями, поскольку она устраняет влияние бухгалтерских и финансовых решений.

В этой статье о EBIT и EBITDA мы подробно рассмотрим их различия и использование.

Table of contents

- EBIT vs EBITDA

- EBIT vs EBITDA – Definition

- EBIT vs EBITDA – Key Differences

- EBIT vs EBITDA Examples

- EBIT vs EBITDA – Example 1

- EBIT and EBITDA – Example 2

- EBIT и EBITDA — пример 3

- Расчет EBITDA компании Colgate

- EBIT и EBITDA — капиталоемкие фирмы и сервисные компании

- EBIT и EBITDA компании Infosys – Сервисные компании

- EBIT и EBITDA компании Exxon (капиталоемкая фирма)

- Ключевые моменты, на которые следует обратить внимание в отношении EBITDA

- Данные EBITDA не должны использоваться ответственно целенаправленно манипулируют.

- Никогда не используйте мультипликатор EBITDA для искажения информации о какой-либо фирме.

- Данные EBITDA не должны использоваться ответственно целенаправленно манипулируют.

- EBIT vs EBITDA Видео

- Недостатки EBITDA

- Рекомендуемые статьи

EBIT и EBITDA – Определение

В финансах и бухгалтерском учете прибыль до вычета процентов и налогов (EBIT) определяется как любая прибыль компании, включая все расходы, не считая расходов по налогу на прибыль и процентов. Его определяет формула:

Формула EBIT = операционный доход Операционный доход Операционный доход определяется как доход, полученный физическим лицом, корпорацией или организацией от основной деятельности, которую они осуществляют на регулярной основе. Существует несколько способов получения дохода, но операционный доход получается за счет основной деятельности, которую организация выполняет в своей повседневной деятельности. Подробнее — операционные расходы или OPEX

Если у компании нет внереализационного доходаВнеоперационный доходНеоперационный доход, также называемый периферийным доходом, представляет собой сумму капитала, которую бизнес получает от неосновной деятельности, приносящей доход. Примеры включают прибыль / убытки от продажи основных средств или операций с иностранной валютой, доход от дивидендов, убытки от судебных исков, убытки от обесценения активов и т. Д. Подробнее для целей расчета, тогда операционный доход может использоваться аналогично операционной прибыли и EBIT.

Примеры включают прибыль / убытки от продажи основных средств или операций с иностранной валютой, доход от дивидендов, убытки от судебных исков, убытки от обесценения активов и т. Д. Подробнее для целей расчета, тогда операционный доход может использоваться аналогично операционной прибыли и EBIT.

Прибыль до вычета процентов, налогов, износа, амортизации или EBITDA, учетный термин, рассчитываемый через чистую прибыль фирмы до вычета процентов, налогов, расходов, амортизации и амортизации Амортизация Амортизация — метод систематического распределения, используемый для учета затрат на любые физические или материальных активов в течение всего срока их полезного использования. Его значение показывает, какая часть стоимости актива была использована. Амортизация позволяет компаниям получать доход от своих активов, взимая только часть стоимости актива, используемого каждый год. читать далее вычитается, является заменой существующей операционной прибыльности фирмы. Формула определяет это:

EBITDA = EBIT или операционная прибыль + расходы на амортизацию + расходы на амортизацию

Или EBITDA = общая прибыль + амортизация + амортизация + налоги + проценты

Добавление общих расходов компании на амортизацию и амортизацию обратно к EBIT.

EBITDA – это чистый доход Чистый доход Чистый доход физических и юридических лиц представляет собой сумму денег, оставшуюся после вычета прямых и косвенных расходов, налогов и других вычетов из их валового дохода. В отчете о прибылях и убытках он обычно упоминается как последняя статья, отражающая прибыль, полученную предприятием. Читать далее, добавленную к амортизации, амортизации, налогам и процентам. EBITDAEBITDAEBITDA относится к доходам бизнеса до вычета процентных расходов, налоговых расходов, расходов на износ и амортизацию и используется для просмотра фактических доходов бизнеса и результатов деятельности, основанных только на основных операциях бизнеса, а также для сравнения результатов бизнеса. с показателями конкурентов. Этот показатель удобен для анализа и сравнения прибыльности фирм и предприятий, поскольку он устраняет влияние бухгалтерских и финансовых решений.

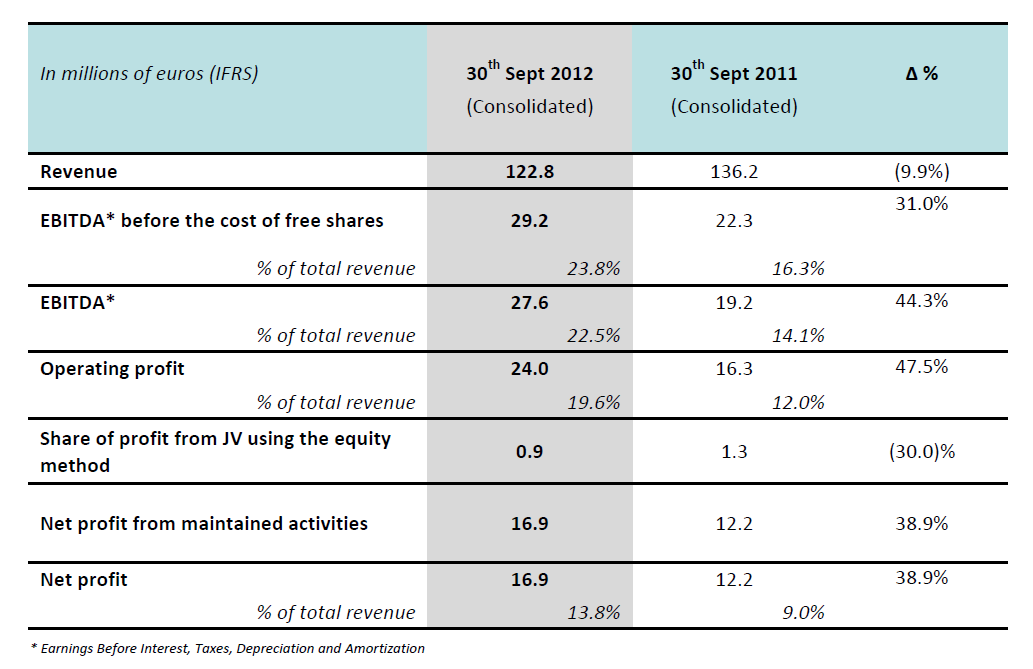

Verizon предоставляет консолидированную EBITDA в качестве показателя, отличного от GAAP. Руководство Verizon считает, что эти меры полезны для инвесторов при оценке прибыльности и операционных показателей компании.

Источник: Годовой отчет Verizon

Как показано ниже – EBITDA = EBIT (операционный доход) + износ и амортизация.

Источник: Годовой отчет Verizon

Также обратите внимание, что EBITDA чаще всего используется для оценки коэффициентов оценки (EV/EBITDA) по сравнению с расчетом выручки и стоимости предприятия. капитализация и общая задолженность.Подробнее.

EBIT и EBITDA – ключевые отличия

- EBIT отражает операционную прибыль компании. Операционная прибыль. Операционная прибыль — это сумма прибыли, которую компания получает после вычета прямых и косвенных затрат из выручки от продаж. Его также называют EBIT, что означает прибыль до вычета процентов и налогов. Читать далее до вычета процентов и налогов, но после амортизации.

- EBITDA показывает прибыль до амортизации.

- Для сверки EBIT с цифрами, отвечающими GAAP, SEC обычно рекомендует использовать чистую прибыль для расчетов, как указано в операционных отчетах.

- EBITDA чаще всего используется компаниями с высокой капиталоемкостью и заемными средствами, которым требуются значительные схемы амортизации, подобные тем, которые требуются для телекоммуникационных или коммунальных компаний. Поскольку у этих компаний есть значительные процентные платежи по долгу и повышенные нормы амортизацииСтавки амортизацииНорма амортизации – это процентная ставка, по которой актив обесценивается в течение предполагаемого срока полезного использования. Его также можно определить как процент от долгосрочных инвестиций компании в актив, который фирма заявляет как не облагаемый налогом расход на протяжении всего срока полезного использования актива. Более того, они чаще всего оставляют их с низкими доходами. Кроме того, отрицательная прибыль часто затрудняет оценку. Следовательно, аналитики вместо этого полагаются на показатель EBITDA для определения общей прибыли, действительно доступной для выплаты долга.

- EBIT определяет прибыль фирмы, которая включает все расходы, оставляя только налоги и процентные расходы.

- EBITDA определяет реальную операционную эффективность компании без каких-либо скрытых расходов, таких как амортизация, амортизация, налоги и проценты.

- Представляет результаты операционной деятельности на основе накопления.

- Представляет операционные результаты на основе денежных потоков. Денежные потоки Денежные потоки представляют собой сумму денежных средств или их эквивалентов, созданных и потребленных Компанией за определенный период. Это оказывается предпосылкой для анализа силы бизнеса, прибыльности и возможностей для улучшения. читать далее.

- Расчет: EBIT = выручка – операционные расходы.

- Расчет: EBITDA = выручка – операционные расходы (за вычетом амортизации).

EBIT vs EBITDA Примеры

EBIT vs EBITDA – Пример 1

Предположим, что есть строительная компания, имеющая доход в размере 70 000 долларов в прошлом году. Но операционные расходы фирмы были зафиксированы на уровне 40 000 долларов. Таким образом, EBIT = 70 000 долларов США – 40 000 долларов США = 30 000 долларов США.

Но операционные расходы фирмы были зафиксированы на уровне 40 000 долларов. Таким образом, EBIT = 70 000 долларов США – 40 000 долларов США = 30 000 долларов США.

Расходы включают административные, общие, коммерческие расходы, себестоимость проданных товаровСтоимость проданных товаровСебестоимость проданных товаров (COGS) представляет собой совокупную сумму прямых затрат, понесенных в связи с проданными товарами или услугами, включая прямые затраты, такие как сырье, прямые затраты на рабочую силу и другие прямые расходы. Однако он исключает все косвенные расходы, понесенные компанией. читать больше (COGS), коммунальные услуги и арендная плата, заработная плата, амортизация и амортизация.

- Добавьте амортизационные отчисления.

Теперь расширим тот же пример для расчета EBITDA с ключевыми допущениями, включая ожидаемый срок службы актива, равный 10 годам. Например, предположим, что оборудование, приобретенное компанией некоторое время назад, имело консолидированную стоимость 30 000 долл. США со сроком службы, скажем, десять лет. В таком случае, при прямолинейной или линейной амортизации, общая стоимость оборудования будет амортизироваться на 30 000/10 = 3 000 долларов в год.

США со сроком службы, скажем, десять лет. В таком случае, при прямолинейной или линейной амортизации, общая стоимость оборудования будет амортизироваться на 30 000/10 = 3 000 долларов в год.

- Добавьте любые амортизационные отчисления.

Амортизация связана с амортизацией; однако это не та же техника. Амортизация означает расходы, связанные со стратегическим приобретением ключевых нематериальных активов в любое время в течение всего их срока службы, в то время как амортизация используется для материальных активов. Как правило, расходы на амортизацию отражаются в соответствии с расходами на амортизацию в отчетах о прибылях и убытках или движении денежных средств любой компании. Суммируйте любые перечисленные расходы на амортизацию для получения и записи одного уникального значения.

- Например, предположим, что некоторое время назад компания потратила 2000 долларов на получение прав на использование некоторых известных суфийских песен в рекламных роликах.

Предположим, на эти деньги были куплены права на песню, скажем, на пять лет.

Предположим, на эти деньги были куплены права на песню, скажем, на пять лет. - Таким образом, Расходы на амортизацию = 2000 долл. США/5 лет = 4,00 долл. США в год

Теперь вычисляем EBITDA по формуле:

EBITDA = EBIT + амортизация + амортизация к EBIT фирмы. EBITDA — это расчет чистой прибыли до вычета амортизации, амортизации, налогов и процентов. Поскольку амортизация и амортизация ранее вычитались из расчета EBIT, расчет EBITEBIT — это инструмент рентабельности, используемый для измерения операционной прибыли компании. Вы можете рассчитать его либо по формуле EBIT = валовые продажи — расходы компании и стоимость проданных товаров, либо по формуле EBIT = общая прибыль + проценты + налоги. Чтобы найти EBITDA, нужно снова сложить их.

- В приведенном выше примере со строительной компанией предположим, что амортизационные и амортизационные расходы, определенные ранее, являются просто затратами, понесенными компанией (на самом деле, может оказаться важным добавить многочисленные амортизационные и/или амортизационные расходы, чтобы получить чистая стоимость).

- В этом случае оценим EBITDA по формуле EBITDA = амортизация + амортизация + EBIT. 400 долларов + 3000 долларов + 30 000 долларов = 33 400 долларов. Следовательно, EBITDA компании была рассчитана в размере 33 400 долларов США.

EBIT и EBITDA – Пример 2

Предположим, что розничная фирма имеет доход в размере 100 миллионов долларов США и имеет 40 миллионов долларов расходов на продукцию и 20 миллионов долларов операционных расходов. Расходы на амортизацию и обесценение были зарегистрированы в размере 10 миллионов долларов США, а чистая прибыль от операций составила 30 миллионов долларов США. Кроме того, процентные расходы составляют 5 миллионов долларов, что составляет 25 миллионов долларов прибыли до налогообложения. Если предположить, что ставка налога составляет 20%, чистая прибыль составит 20 миллионов долларов США, включая 5 миллионов долларов налогов, которые вычитаются из дохода компании до налогообложения. Использование формулы EBITDAФормула EBITDAEBITDA – это прибыль до вычета процентов, налогов, износа и амортизации. Его формула рассчитывает рентабельность компании, полученную путем добавления процентных расходов, налогов, расходов на амортизацию и амортизацию к чистой прибыли. EBITDA = чистая прибыль + процентные расходы + налоги + расходы на износ и амортизацию. Подробнее, давайте просуммируем операционную прибыль с расходами на износ и амортизацию, чтобы получить EBITDA, равное 40 миллионам долларов (30 миллионов долларов добавляются к 10 миллионам долларов).

Его формула рассчитывает рентабельность компании, полученную путем добавления процентных расходов, налогов, расходов на амортизацию и амортизацию к чистой прибыли. EBITDA = чистая прибыль + процентные расходы + налоги + расходы на износ и амортизацию. Подробнее, давайте просуммируем операционную прибыль с расходами на износ и амортизацию, чтобы получить EBITDA, равное 40 миллионам долларов (30 миллионов долларов добавляются к 10 миллионам долларов).

EBIT and EBITDA – Example 3

| Company A | Company B | ||

| Revenue | 5,500,000 | 5,250,000 | |

| Cost of Goods | (3,555,000) | (3,470,000) | |

Валовая прибыльВаловая прибыльВаловая прибыль показывает доходы хозяйствующего субъекта от его основной деятельности, т. е. прибыль компании, полученную после вычета всех прямых расходов, таких как стоимость сырья, стоимость рабочей силы и т. д., из прямого дохода, полученного от продажа своих товаров и услуг.Подробнее д., из прямого дохода, полученного от продажа своих товаров и услуг.Подробнее | 1,945,000 35.4% | 1,780,000 33.9% | |

| Selling, General & | |||

| Administrative ExpensesAdministrative ExpensesAdministrative expenses are indirect costs incurred by a business that are not directly related to the manufacturing, production, or sale предоставляемых товаров или услуг, но необходимы для бесперебойного функционирования бизнес-операций, таких как информационные технологии, финансы и бухгалтерский учет.Подробнее | (1,550,000) | (1,370,000) | |

| Operating Income | 395,000 7.2% | 410,000 7.8% | |

Interest ExpensesInterest ExpensesInterest expense is the amount of interest payable on any borrowings, such as loans, bonds, или другие кредитные линии, а расходы, связанные с ними, отражаются в отчете о прибылях и убытках как процентные расходы. Подробнее Подробнее | (30 000) | (70 000) | |

| Taxes | (65,000) | (65,000) | |

| Net Income | 300,000 5.5% | 275,000 5.2% | |

| Net Income | 300,000 | 275,000 | |

| Interest Expense | 30,000 | 70 000 | |

| Налогов | 65 000 | 65 000 | |

| ИМПРЕКЦИИ + Амортизация | 110 000 | 770 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 90 000 | 0312 |

| EBITDA | 505 000 9,2% | 580 000 11,1% |

В приведенном выше примере компания B иллюстрировала более высокую меру EBITDA по сравнению с компанией A, несмотря на сравнительно рост топора.

EBITDA определяется потоком денежных средств от операционной деятельности Движение денежной наличности от операционной деятельности Движение денежной наличности от операционной деятельности — это первая из трех частей отчета о движении денежных средств, которая показывает приток и отток денежных средств от основной операционной деятельности в отчетном году. Операционная деятельность включает в себя денежные средства, полученные от продаж, денежные расходы, уплачиваемые в качестве прямых затрат, а также платежи, осуществляемые для финансирования оборотного капитала, что сводит к минимуму влияние налоговой политики, финансирования и бухгалтерского учета на заявленную прибыль.

Расчет EBITDA компании Colgate

Ниже приведен снимок отчета о прибылях и убытках компании Colgate. Как мы видели ранее, сообщаемая операционная прибыль представляет собой EBIT (прибыль до вычета процентов и налогов). Однако, если вы внимательно посмотрите на отчет о прибылях и убытках, вы не найдете строку «Износ и амортизация».

Дальнейший анализ бухгалтерской отчетности Colgate показывает, что амортизация, относящаяся к производственным операциям, включается в Себестоимость продажСебестоимость продажЗатраты, непосредственно связанные с производством товаров, которые продаются в фирме или организации, называются себестоимостью продаж .Подробнее (до валовой прибыли). А оставшаяся часть амортизации включается в расходы на общие и административные расходы или расходы на общие и административные расходы.

Лучший и самый простой способ найти износ и амортизацию — посмотреть отчет о движении денежных средств Отчет о движении денежных средств Отчет о движении денежных средств — это бухгалтерский документ, который отслеживает входящие и исходящие денежные средства и их эквиваленты от бизнеса. Подробнее. Денежный поток от операционной деятельности включает показатели износа и амортизации.

EBITDA (2015 г.) = EBIT (2015 г.) + Износ и амортизация (2016 г.)

EBITDA 2015 г. = 2 789 + 449 = 3 328 млн долл. США

США

Аналогичным образом, EBITDA (2014 г.) = 3 557 + 442 = 3 999 млн долл. США /EBITDA

Предприятия сферы услуг не имеют крупной базы активов. Поэтому их бизнес-модель зависит от человеческого капитала (сотрудников). Из-за этого износ и амортизация в сервисных компаниях, как правило, не имеют смысла. Тем не менее, производственные компании (или капиталоемкие компанииКапиталоемкие компанииКапиталоемкие компании относятся к тем отраслям или компаниям, которые требуют значительных первоначальных капиталовложений в машины, заводы и оборудование для производства товаров или услуг в больших объемах и поддержания более высоких уровней прибыли и рентабельности инвестиций. Примеры включают нефть и газ, автомобили, недвижимость, металлургию и добычу полезных ископаемых. Подробнее) вкладывают значительные средства в их создание и зависят от инвестиций в активы для производства товаров. Следовательно, его износ и амортизация относительно выше с более высокой базой активов.

Consider the example below –

| Items | Service Company A | Manufacturing Company B | |||

| Revenue | $200 | $200 | |||

| Cash Expenses | $180 | 180 $ | |||

| Амортизация и | |||||

| Амортизация | $0 | 20 $20 0294 | EBIT | $20 | $0 |

| EBITDA | $20 | $20 |

Both the companies have equal EBITDA while the company’s EBIT is $20 billion, but the company’s B EBIT is a mere $0 billion.

EBIT и EBITDA компании Infosys – Сервисные компании

Разница между маржей EBIT и EBITDA может указать нам относительную сумму износа и амортизации в отчете о прибылях и убытках. Отчет о прибылях и убытках. доходы и расходы с течением времени, чтобы определить прибыль или убыток компании и измерить ее деловую активность с течением времени на основе требований пользователей. Подробнее. Например, на приведенном ниже графике показано, что разница между рентабельностью EBIT и рентабельностью EBITDA для Infosys составляет приблизительно 1,24% (27,34% – 26,10%). Это ожидается от сервисной фирмы, поскольку они работают по модели Asset Light.

Подробнее. Например, на приведенном ниже графике показано, что разница между рентабельностью EBIT и рентабельностью EBITDA для Infosys составляет приблизительно 1,24% (27,34% – 26,10%). Это ожидается от сервисной фирмы, поскольку они работают по модели Asset Light.

источник: ycharts

EBIT против EBITDA компании Exxon (капиталоемкая фирма)

Теперь давайте сравним приведенный выше график с графиком Exxon. Exxon — нефтегазовая компания (фирма с высокой капиталоемкостью). Как и ожидалось, мы отмечаем, что разница между маржой EBIT и маржой EBITDAМаржа EBITDAМаржа EBITDA представляет собой коэффициент операционной прибыльности, который помогает всем заинтересованным сторонам компании получить четкое представление об операционной прибыльности компании и положении с денежными потоками. Он рассчитывается путем деления прибыли компании до вычета процентов, налогов, износа и амортизации (EBITDA) на ее чистую выручку. Маржа EBITDA = EBITDA / Чистый объем продажЧитать далее очень высока — примерно 8,42% (13,00% — 4,58%). Это связано с тем, что тяжелая недвижимость Заводы и оборудованиеЗаводы и оборудованиеЗаводы и оборудование (Основные средства) относятся к основным материальным активам, используемым в бизнес-операциях компании в течение длительного периода или многих лет. Такие внеоборотные активы не покупаются часто, и они не могут быть легко конвертированы в наличные деньги. читать далее Инвестиции приводят к высоким показателям износа и амортизации.

Это связано с тем, что тяжелая недвижимость Заводы и оборудованиеЗаводы и оборудованиеЗаводы и оборудование (Основные средства) относятся к основным материальным активам, используемым в бизнес-операциях компании в течение длительного периода или многих лет. Такие внеоборотные активы не покупаются часто, и они не могут быть легко конвертированы в наличные деньги. читать далее Инвестиции приводят к высоким показателям износа и амортизации.

источник: ycharts

Ключевые моменты EBITDA, на которые следует обратить внимание

Данные EBITDA следует использовать ответственно

- Никогда не используйте EBITDA в качестве основного метода определения финансовой устойчивости компании. Ожидается, что показатель EBITDA будет полезен в финансовом исследовании. Например, это более простой метод для определения суммы денег, которую компания должна возместить в счет оставшихся долгов в краткосрочной перспективе — предположим, что у компании есть 2000 долларов для выплаты процентов; однако при EBITDA в размере 3000 долларов США наблюдается, что у фирмы достаточно денег, чтобы погасить свой долг.

Но поскольку показатель EBITDA не учитывает основные расходы и его можно легко изменить, глупо использовать его просто как единственный показатель силы компании. (также см. Коэффициент покрытия процентовКоэффициент покрытия процентовКоэффициент покрытия процентов показывает, сколько раз текущая прибыль компании до вычета процентов и налогов может быть использована для выплаты процентов по ее непогашенному долгу. Его можно использовать для определения позиции ликвидности компании путем оценки того, насколько легко он может выплачивать проценты по своему непогашенному долгу. читать далее)

Но поскольку показатель EBITDA не учитывает основные расходы и его можно легко изменить, глупо использовать его просто как единственный показатель силы компании. (также см. Коэффициент покрытия процентовКоэффициент покрытия процентовКоэффициент покрытия процентов показывает, сколько раз текущая прибыль компании до вычета процентов и налогов может быть использована для выплаты процентов по ее непогашенному долгу. Его можно использовать для определения позиции ликвидности компании путем оценки того, насколько легко он может выплачивать проценты по своему непогашенному долгу. читать далее) - EBITDA не является точным индикатором того, зарабатывает ли компания деньги или теряет деньги. Любая компания может демонстрировать положительную EBITDA при отрицательном свободном денежном потоке. Таким образом, EBITDA может ложно представить любую компанию намного лучше, чем она есть на самом деле.

Не следует целенаправленно манипулировать EBITDA компании.

- EBITDA может быть изменена из-за коррумпированных методов бухгалтерского учетаМетоды бухгалтерского учетаМетоды бухгалтерского учета определяют набор правил и процедур, которых организация должна придерживаться при регистрации доходов и расходов.

Кассовый учет и учет по методу начисления являются двумя важными методами учета. Подробнее. Например, поскольку амортизация и амортизация оцениваются довольно подробно (с помощью опыта, оценок и прогнозов), EBITDA компании, вероятно, будет изменена ее планами амортизации и амортизации. Однако амортизация и амортизация являются неденежными расходами (ранее денежные средства обменивались на амортизируемые/амортизируемые активы). Однако они почему-то присутствуют. Наконец, нематериальные активы. Нематериальные активы. Нематериальные активы — это идентифицируемые активы, которые не существуют физически, т. Е. Вы не можете их потрогать, например, деловая репутация, патенты, авторские права, франшиза и т. д. Они считаются долгосрочными или долгосрочными активами. так как компания использует их уже более года. перевод гибнет, а оборудование выходит из строя. После этого происходят вполне реальные денежные траты.

Кассовый учет и учет по методу начисления являются двумя важными методами учета. Подробнее. Например, поскольку амортизация и амортизация оцениваются довольно подробно (с помощью опыта, оценок и прогнозов), EBITDA компании, вероятно, будет изменена ее планами амортизации и амортизации. Однако амортизация и амортизация являются неденежными расходами (ранее денежные средства обменивались на амортизируемые/амортизируемые активы). Однако они почему-то присутствуют. Наконец, нематериальные активы. Нематериальные активы. Нематериальные активы — это идентифицируемые активы, которые не существуют физически, т. Е. Вы не можете их потрогать, например, деловая репутация, патенты, авторские права, франшиза и т. д. Они считаются долгосрочными или долгосрочными активами. так как компания использует их уже более года. перевод гибнет, а оборудование выходит из строя. После этого происходят вполне реальные денежные траты. - В качестве практического примера управления EBITDA компания Worldcom капитализировала статьи, которые должны были быть отнесены на расходы.

Капитализация увеличила амортизацию, что привело к увеличению прибыли (из-за сокращения расходов) и более высокому показателю EBITDA, что порадовало аналитиков.

Капитализация увеличила амортизацию, что привело к увеличению прибыли (из-за сокращения расходов) и более высокому показателю EBITDA, что порадовало аналитиков.

Никогда не используйте мультипликатор EBITDA для искажения информации о какой-либо фирме.

- EBITDA не является надежным мультипликатором для определения финансового состояния любой компании. Его можно легко изменить, чтобы опубликовать радужную картину о любой компании, которой достаточно, чтобы ввести в заблуждение кредиторов и инвесторов. Например, в некоторых предприятиях лимит на получение кредита определяется путем расчета процента EBITDA; поэтому, контролируя EBITDA фирмы, владельцы бизнеса могут легко обмануть кредиторов, предлагая огромные кредиты на обычных условиях кредитования.

- Подобные мошеннические действия, направленные на обман акционеров фирмы, коррумпированы и даже могут быть незаконными.

EBIT против EBITDA Видео

EBITDA Недостатки

- EBITDA — это скорректированная цифра, позволяющая принимать обоснованные решения о том, что следует и чего не следует делать при выполнении расчета.

Кроме того, это также означает, что фирмы часто изменяют элементы, участвующие в расчетах EBITDA в разных отчетных периодах. для широкой публики и пользователей для интерпретации и оценки финансовой отчетности.Подробнее.

Кроме того, это также означает, что фирмы часто изменяют элементы, участвующие в расчетах EBITDA в разных отчетных периодах. для широкой публики и пользователей для интерпретации и оценки финансовой отчетности.Подробнее. - EBITDA впервые была введена для выкупа заемных средств в 1980-х годах, когда она использовалась для определения способности любой компании успешно обслуживать весь долг. Со временем показатель EBITDA стал чрезвычайно популярен среди отраслей с эксклюзивными активами, которые требовали списания в течение более длительных периодов времени. В настоящее время показатель EBITDA чаще всего используется несколькими компаниями, особенно принадлежащими к технологическому сегменту, хотя он остается оправданным.

- Наиболее распространенное заблуждение состоит в том, что EBITDA эквивалентна денежной прибыли. Однако показатель EBITDA является хорошим показателем прибыльности; однако не денежные потоки. EBITDA даже не учитывает общие денежные средства, необходимые для финансирования оборотного капитала и замены старого оборудования, что может быть значительным.

Таким образом, EBITDA часто используется в качестве бухгалтерского трюка, чтобы прибыль любой компании казалась инвесторам прибыльной. При использовании этого метода важно, чтобы акционерыАкционерыАкционер — это лицо, компания или учреждение, владеющее одной или несколькими акциями компании. Они являются владельцами компании, но их ответственность ограничена стоимостью принадлежащих им акций. Подробнее также подчеркните другие ключевые показатели эффективности, чтобы убедиться, что компания ничего не скрывает под показателем EBITDA.

Таким образом, EBITDA часто используется в качестве бухгалтерского трюка, чтобы прибыль любой компании казалась инвесторам прибыльной. При использовании этого метода важно, чтобы акционерыАкционерыАкционер — это лицо, компания или учреждение, владеющее одной или несколькими акциями компании. Они являются владельцами компании, но их ответственность ограничена стоимостью принадлежащих им акций. Подробнее также подчеркните другие ключевые показатели эффективности, чтобы убедиться, что компания ничего не скрывает под показателем EBITDA.

Рекомендуемые статьи

- Формула дохода до налогообложения Формула дохода до налогообложения Доход до налогообложения — это чистая прибыль компании, рассчитанная после вычета всех расходов, включая денежные расходы, такие как расходы на заработную плату, процентные расходы, и неденежные расходы, такие как амортизация и другие расходы, из общей выручки.

- Различия между EBITDA и операционным доходомРазницы между EBITDA и операционным доходомEBITDA является одним из основных финансовых инструментов, используемых для оценки фирм с различными размерами, структурами, налогами и амортизацией.

от выручки от продаж. Его также называют EBIT, что означает прибыль до вычета процентов и налогов. Подробнее.

от выручки от продаж. Его также называют EBIT, что означает прибыль до вычета процентов и налогов. Подробнее. Более того, они могут просто проверить, работают ли деятельность бизнеса и их идеи в реальном мире или нет.

Более того, они могут просто проверить, работают ли деятельность бизнеса и их идеи в реальном мире или нет. и налоги, поскольку расход приводит к уменьшению чистой прибыли или прибыли.

и налоги, поскольку расход приводит к уменьшению чистой прибыли или прибыли.

Он не принимает во внимание внереализационные прибыли или убытки, понесенные предприятиями, влияние финансового рычага и налоговые факторы. Он рассчитывается как разница между валовой прибылью и операционными расходами бизнеса. Подробнее генерируемая бизнесом. Напротив, EBITDA представляет собой прибыль до вычета процентов, налогов, износа и амортизации, представляющую собой весь денежный поток, полученный от бизнес-операций.

Он не принимает во внимание внереализационные прибыли или убытки, понесенные предприятиями, влияние финансового рычага и налоговые факторы. Он рассчитывается как разница между валовой прибылью и операционными расходами бизнеса. Подробнее генерируемая бизнесом. Напротив, EBITDA представляет собой прибыль до вычета процентов, налогов, износа и амортизации, представляющую собой весь денежный поток, полученный от бизнес-операций.

Предположим, на эти деньги были куплены права на песню, скажем, на пять лет.

Предположим, на эти деньги были куплены права на песню, скажем, на пять лет.

Но поскольку показатель EBITDA не учитывает основные расходы и его можно легко изменить, глупо использовать его просто как единственный показатель силы компании. (также см. Коэффициент покрытия процентовКоэффициент покрытия процентовКоэффициент покрытия процентов показывает, сколько раз текущая прибыль компании до вычета процентов и налогов может быть использована для выплаты процентов по ее непогашенному долгу. Его можно использовать для определения позиции ликвидности компании путем оценки того, насколько легко он может выплачивать проценты по своему непогашенному долгу. читать далее)

Но поскольку показатель EBITDA не учитывает основные расходы и его можно легко изменить, глупо использовать его просто как единственный показатель силы компании. (также см. Коэффициент покрытия процентовКоэффициент покрытия процентовКоэффициент покрытия процентов показывает, сколько раз текущая прибыль компании до вычета процентов и налогов может быть использована для выплаты процентов по ее непогашенному долгу. Его можно использовать для определения позиции ликвидности компании путем оценки того, насколько легко он может выплачивать проценты по своему непогашенному долгу. читать далее) Кассовый учет и учет по методу начисления являются двумя важными методами учета. Подробнее. Например, поскольку амортизация и амортизация оцениваются довольно подробно (с помощью опыта, оценок и прогнозов), EBITDA компании, вероятно, будет изменена ее планами амортизации и амортизации. Однако амортизация и амортизация являются неденежными расходами (ранее денежные средства обменивались на амортизируемые/амортизируемые активы). Однако они почему-то присутствуют. Наконец, нематериальные активы. Нематериальные активы. Нематериальные активы — это идентифицируемые активы, которые не существуют физически, т. Е. Вы не можете их потрогать, например, деловая репутация, патенты, авторские права, франшиза и т. д. Они считаются долгосрочными или долгосрочными активами. так как компания использует их уже более года. перевод гибнет, а оборудование выходит из строя. После этого происходят вполне реальные денежные траты.

Кассовый учет и учет по методу начисления являются двумя важными методами учета. Подробнее. Например, поскольку амортизация и амортизация оцениваются довольно подробно (с помощью опыта, оценок и прогнозов), EBITDA компании, вероятно, будет изменена ее планами амортизации и амортизации. Однако амортизация и амортизация являются неденежными расходами (ранее денежные средства обменивались на амортизируемые/амортизируемые активы). Однако они почему-то присутствуют. Наконец, нематериальные активы. Нематериальные активы. Нематериальные активы — это идентифицируемые активы, которые не существуют физически, т. Е. Вы не можете их потрогать, например, деловая репутация, патенты, авторские права, франшиза и т. д. Они считаются долгосрочными или долгосрочными активами. так как компания использует их уже более года. перевод гибнет, а оборудование выходит из строя. После этого происходят вполне реальные денежные траты. Капитализация увеличила амортизацию, что привело к увеличению прибыли (из-за сокращения расходов) и более высокому показателю EBITDA, что порадовало аналитиков.

Капитализация увеличила амортизацию, что привело к увеличению прибыли (из-за сокращения расходов) и более высокому показателю EBITDA, что порадовало аналитиков. Кроме того, это также означает, что фирмы часто изменяют элементы, участвующие в расчетах EBITDA в разных отчетных периодах. для широкой публики и пользователей для интерпретации и оценки финансовой отчетности.Подробнее.

Кроме того, это также означает, что фирмы часто изменяют элементы, участвующие в расчетах EBITDA в разных отчетных периодах. для широкой публики и пользователей для интерпретации и оценки финансовой отчетности.Подробнее. Таким образом, EBITDA часто используется в качестве бухгалтерского трюка, чтобы прибыль любой компании казалась инвесторам прибыльной. При использовании этого метода важно, чтобы акционерыАкционерыАкционер — это лицо, компания или учреждение, владеющее одной или несколькими акциями компании. Они являются владельцами компании, но их ответственность ограничена стоимостью принадлежащих им акций. Подробнее также подчеркните другие ключевые показатели эффективности, чтобы убедиться, что компания ничего не скрывает под показателем EBITDA.

Таким образом, EBITDA часто используется в качестве бухгалтерского трюка, чтобы прибыль любой компании казалась инвесторам прибыльной. При использовании этого метода важно, чтобы акционерыАкционерыАкционер — это лицо, компания или учреждение, владеющее одной или несколькими акциями компании. Они являются владельцами компании, но их ответственность ограничена стоимостью принадлежащих им акций. Подробнее также подчеркните другие ключевые показатели эффективности, чтобы убедиться, что компания ничего не скрывает под показателем EBITDA.