Формула для расчета чистой приведенной стоимости (NPV) в Excel

Чистая приведенная стоимость (NPV) – ключевой компонент корпоративного бюджетирования. Это комплексный способ рассчитать, будет ли предложенный проект финансово жизнеспособным или нет. Расчет NPV охватывает множество финансовых аспектов в одной формуле: денежные потоки, временная стоимость денег, ставка дисконтирования на протяжении всего проекта (обычно WACC ), конечная стоимость и ликвидационная стоимость.

Как использовать чистую приведенную стоимость?

Чтобы понять NPV в простейших формах, подумайте о том, как работает проект или инвестиция с точки зрения притока и оттока денег. Допустим, вы планируете создать завод, для которого в течение первого года потребуются первоначальные инвестиции в размере 100 000 долларов США. Поскольку это инвестиция, это отток денежных средств, который можно принять за чистую отрицательную величину. Это также называется первоначальными затратами.

Вы ожидаете, что после того, как завод будет успешно создан в первый год с первоначальными инвестициями, он начнет производить продукцию (продукты или услуги) на второй год и позже.

XXXX-A представляет собой фактические денежные потоки, а XXXX-P представляет собой прогнозируемые денежные потоки на указанные годы. Отрицательное значение указывает на затраты или инвестиции, а положительное значение – на приток, доход или поступление.

Как вы решаете, прибыльный этот проект или нет? Проблема в таких расчетах заключается в том, что вы делаете инвестиции в течение первого года и понимаете денежные потоки в течение многих будущих лет. Для оценки таких предприятий, которые охватывают несколько лет, NPV приходит на помощь для принятия финансовых решений при условии, что инвестиции, оценки и прогнозы в высокой степени точны.

Методология NPV облегчает приведение всех денежных потоков (как настоящих, так и будущих) к фиксированному моменту времени, в настоящий момент, отсюда и название « приведенная стоимость ». По сути, он работает, беря сумму ожидаемых будущих денежных потоков в настоящее время и вычитая из нее первоначальные инвестиции, чтобы получить «чистую приведенную стоимость». Если это значение положительное, проект прибыльный и жизнеспособный. Если это значение отрицательное, проект убыточен, и его следует избегать.

По сути, он работает, беря сумму ожидаемых будущих денежных потоков в настоящее время и вычитая из нее первоначальные инвестиции, чтобы получить «чистую приведенную стоимость». Если это значение положительное, проект прибыльный и жизнеспособный. Если это значение отрицательное, проект убыточен, и его следует избегать.

Проще говоря,

NPV = (Сегодняшняя стоимость ожидаемых будущих денежных потоков) – (Сегодняшняя стоимость инвестированных денежных средств)

Расчет будущей стоимости из текущей стоимости включает следующую формулу:

В качестве простого примера, 100 долларов, инвестированных сегодня (приведенная стоимость) по ставке 5 процентов (r) в течение 1 года (t), увеличатся до:

$100

#Ф

основы работы и подводные камни

Наверняка, многие пользователи Microsoft Office знают, что в Excel присутствует блок функций, называющийся «финансовые». В число них также входит функция для расчёта чистой приведённой стоимости (NPV). С ней я и предлагаю познакомиться. В принципе, смоделировать формулу в Excel без особых сложностей можно и самому, так зачем в таком случае изучать эту функцию?

С ней я и предлагаю познакомиться. В принципе, смоделировать формулу в Excel без особых сложностей можно и самому, так зачем в таком случае изучать эту функцию?

Причин в действительности две. Первая: знание работы этой функции может сэкономить время. Вместо того, чтобы забивать формулу и затем протягивать её каждый раз можно использовать встроенную функцию (в дальнейшем мы убедимся, что сфера её применения в действительности очень узка и ограничивается лишь простейшими расчётами). Вторая (и более важная): нельзя исключать, что при работе над листами, где участвовали руки другого человека, она не была использована. Без знания механики работы формулы придётся немного повозиться, что понять принцип её логику, а время, как известно — ценный ресурс. Мучиться с несчастной формулой, когда горит квартальный или годовой отчёт удовольствие ниже среднего.

Автор надеется, что убедил: представление о работе функции иметь надо (пусть и для общего развития). В таком случае, приступим к вскрытию пациента!

Предыстория.

Бедный студент Вильям Представим себе простую картину. Конец девятнадцатого века. Соединённые Штаты Америки. Зима. Студент Вильям грустным взглядом охватывает Йельский университет — ему не хватает денег на последний год обучения. Слёзы наворачиваются на глазах, но ничего не поделать — работы нет. Боль, печаль, тоска. Однако, стоило Вильяму войти в комнату общежития в последний раз, как жизнь бедолаги приняла совсем другой оборот. В конверте, который почтальон аккуратно подбросил под дверь, он нашёл письмо от юриста покойного дяди Вильяма. Старик завещал бедному студенту старую нефтяную вышку.

Бедный студент Вильям Представим себе простую картину. Конец девятнадцатого века. Соединённые Штаты Америки. Зима. Студент Вильям грустным взглядом охватывает Йельский университет — ему не хватает денег на последний год обучения. Слёзы наворачиваются на глазах, но ничего не поделать — работы нет. Боль, печаль, тоска. Однако, стоило Вильяму войти в комнату общежития в последний раз, как жизнь бедолаги приняла совсем другой оборот. В конверте, который почтальон аккуратно подбросил под дверь, он нашёл письмо от юриста покойного дяди Вильяма. Старик завещал бедному студенту старую нефтяную вышку.Внезапно вспомнив вырезку из газеты, сообщавшей, что доходность акций нефтяного спрута Рокфеллера Standard Oil составляет сорок процентов в год, Вильям стал лихорадочно прикидывать, хватит ли ему этих денег на продолжение учёбы. Схватив ручку и листок он начал судорожно проводить расчёты. Хватит ли Вильяму денег на то, чтобы оплатить свою учёбу? Последний год обучения должен был обойтись ему без малого в три с половиной тысячи долларов.

Схватив ручку и листок он начал судорожно проводить расчёты. Хватит ли Вильяму денег на то, чтобы оплатить свою учёбу? Последний год обучения должен был обойтись ему без малого в три с половиной тысячи долларов.

Простейшее использование формулы NPV

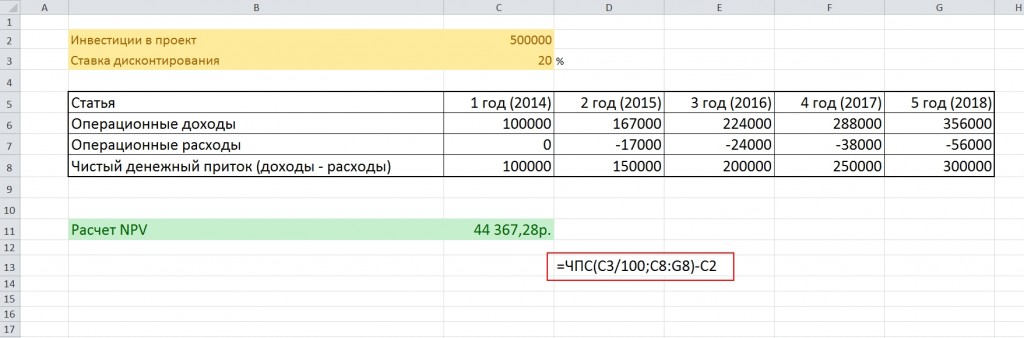

Функция расчёта NPV называется в русскоязычной версии Excel «ЧПС» (Чистая приведённая стоимость). Альтернативный вариант поиска: Функции — Финансовые — ЧПС (Functions — Financial — NPV в англ. версии). Исходные условия выглядят так: денежные потоки составляют 2 000 долл. (амортизацию игнорируем, поскольку стоимость вышки уже оплатила предыдущая сторона сделки и вышка досталась нам в дар). Альтернативные издержки составляют 40% в год со сложным начислением. Именно таким темпом растёт стоимость акций аналогичного вложения в бизнес Standard Oil. Запись условия в Excel будет выглядеть следующим образом:

| Значения ячеек голубого цвета вбивались вручную |

Далее используем функцию NPV для расчёта стоимости вложений:

| Вид окна функции |

Excel проводит расчёты, и в конечном счёте мы получаем следующий результат:

| Результат расчётов |

Если сравнить расчёт с «ручной» процедурой расчёта NPV решение окажется верным. И для подобных элементарных случаев функция ЧПС (NPV) в Excel годится (ежегодное и равноинтервальное поступление денежных средств и единая ставка дисконтирования).

И для подобных элементарных случаев функция ЧПС (NPV) в Excel годится (ежегодное и равноинтервальное поступление денежных средств и единая ставка дисконтирования).

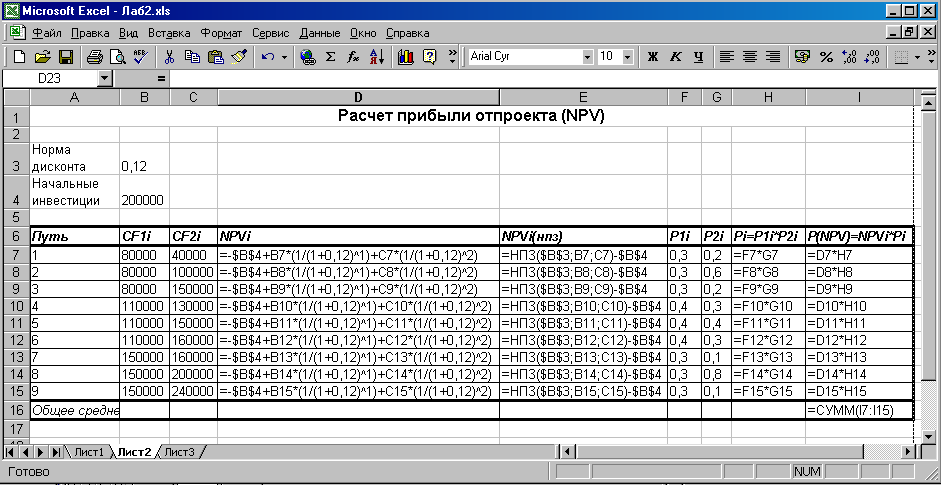

Функция NPV: подводные камни

Однако функция довольно капризна и страдает рядом недостатков: как фундаментальных, так и технических. Во-первых, функция сразу же дисконтирует денежный поток первой ячейки. Стоимость обучения составляет 3 500 долларов в год. В таком случае для правильного расчёта при наличии денежного потока в «нулевой» период придётся модифицировать формулу расчёта подобным образом:| В4 добавляется к расчёты ЧПС отдельно |

Результат в ячейке B7 отражает итог включения «нулевого» периода в формулу NPV. Если мысленно вычесть: 4 070,3 — 3 500 = 570,3. Результат отличается от итога в ячейке B7. Всё из-за «лишнего» дисконтирования начального периода. Читателя может смутить, почему же, если мы дисконтируем начальный отрицательный денежный поток, правильный результат стал меньше, а не наоборот (отрицательный денежный поток за счёт дисконтирования ведь сократился). Но ведь и последующие (положительные) ячейки тоже дисконтировались каждая на один период больше. А поскольку функция степенная, то каждый последующий денежный поток терял в своей ценности всё больше. Отсюда и этот эффект уменьшения итоговой стоимости. Поэтому не дайте себя обмануть (с)! Добавляйте стартовый денежный поток отдельно от формулы, чтобы не занизить поступления как начального, так и последующих периодов (см. ячейка В8).

Но ведь и последующие (положительные) ячейки тоже дисконтировались каждая на один период больше. А поскольку функция степенная, то каждый последующий денежный поток терял в своей ценности всё больше. Отсюда и этот эффект уменьшения итоговой стоимости. Поэтому не дайте себя обмануть (с)! Добавляйте стартовый денежный поток отдельно от формулы, чтобы не занизить поступления как начального, так и последующих периодов (см. ячейка В8).

Вторая проблема связана с тем, что те периоды, где ячейки пропущены, формула попросту игнорирует и не увеличивает период дисконтирования на 1 единицу для следующего члена расчётов. Смотрим и удивляемся:

| В ячейке В7 используется формула NPV. Из-за разрыва, в ряде (Е4), периоды 5 и 6 дисконтируются по степеням 4 и 5 соответственно. |

| Поставив в ячейку Е4 значение «0», расчёт через функцию NPV принял верное значение |

t, где t — год денежного потока. В подобном случае можно, конечно, попытаться вычислить среднюю процентную ставку (effective rate, которую придётся постоянно пересчитывать) и проделать несколько вычислений сбоку или же посчитать отдельно для первой ячейки по обычной ставке дисконтирования (1,4), а в последующие, по той, что указаны выше. Но зачем городить огород, если можно записать формулу расчёта для денежного потока для каждого из периодов и заносить результат в отдельную ячейку?

t, где t — год денежного потока. В подобном случае можно, конечно, попытаться вычислить среднюю процентную ставку (effective rate, которую придётся постоянно пересчитывать) и проделать несколько вычислений сбоку или же посчитать отдельно для первой ячейки по обычной ставке дисконтирования (1,4), а в последующие, по той, что указаны выше. Но зачем городить огород, если можно записать формулу расчёта для денежного потока для каждого из периодов и заносить результат в отдельную ячейку?| Для расчётов приведённой стоимости проектов с ростом, лучше писать функцию расчёта вручную |

Пусть это и выглядит несколько громоздко, но свою функцию, данная формула выполняет. Для лиц, знакомых с формулой расчёт приведённой стоимости с функцией роста, разобраться с ней не составит труда. Денежный поток B10 перемножается на темп роста функции (1-В12) в степени t — 1. Полученный результат дисконтируется на (1+В11) в степени t.

Резюме

- Используйте функцию NPV при расчёте простых вычислений, где ставка процента одинакова для всех периодов;

- NPV начинает дисконтировать с первого же члена функции. Следите за тем, чтобы значения стартовых («нулевых») периодов добавлялись при расчётах к функции отдельно;

- Функция не воспринимает пустые ячейки, равными нулю. Следите за тем, чтобы «нули» в рядах были прописаны, иначе вас ждёт смещение дисконтирования на количество «пустых» ячеек

Надеюсь, что статья была полезна и пригодится в дальнейшем при работе в Excel. Если Вы знаете иные хитрости данной функции — делитесь в комментариях!

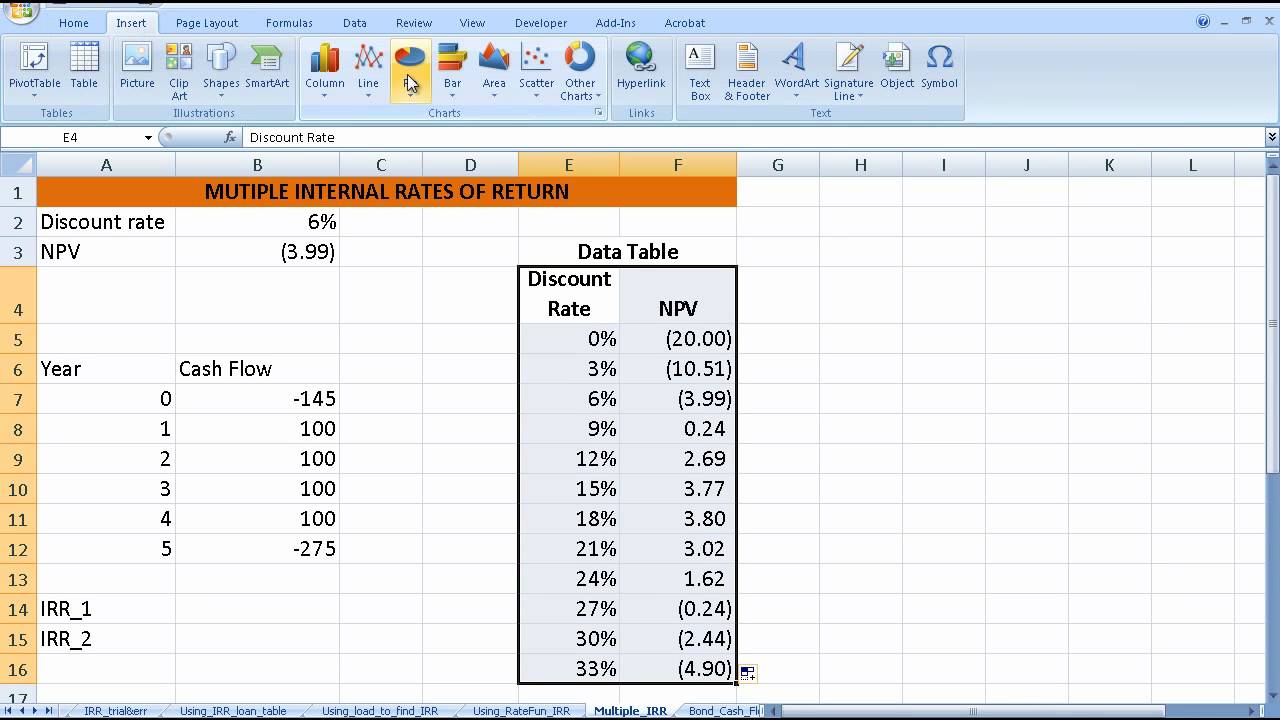

Внутренняя норма доходности на excel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД.

Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!. - В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

Какова формула для расчета чистой приведенной стоимости (NPV) в Excel? — Финансовый анализ

Чистая приведенная стоимость (NPV) является ключевым компонентом корпоративного бюджетирования. Это комплексный способ подсчитать, будет ли предлагаемый проект финансово жизнеспособным или нет. Расчет NPV охватывает множество финансовых тем в одной формуле: денежные потоки, временная стоимость денег, ставка дисконтирования на протяжении всего проекта (обычно WACC), конечная стоимость и ликвидационная стоимость.

Это комплексный способ подсчитать, будет ли предлагаемый проект финансово жизнеспособным или нет. Расчет NPV охватывает множество финансовых тем в одной формуле: денежные потоки, временная стоимость денег, ставка дисконтирования на протяжении всего проекта (обычно WACC), конечная стоимость и ликвидационная стоимость.

Как использовать чистую приведенную стоимость?

Чтобы понять NPV в самых простых формах, подумайте о том, как проект или инвестиция работают с точки зрения притока и оттока денег. Скажем, вы обдумываете создание фабрики, которой в течение первого года необходимы первоначальные инвестиции в размере 100 000 долларов. Поскольку это инвестиции, это отток денежных средств, который можно принять за чистое отрицательное значение. Это также называется первоначальными затратами. Вы ожидаете, что после того, как завод будет успешно создан в первый год с первоначальными инвестициями, он начнет производить продукцию (товары или услуги) со второго года. Это приведет к чистому притоку денежных средств в виде выручки от продажи продукции завода. Скажем, фабрика генерирует 100 000 долларов в течение второго года, который увеличивается на 50 000 долларов в год в течение следующих пяти лет. Фактические и ожидаемые денежные потоки проекта следующие:

Скажем, фабрика генерирует 100 000 долларов в течение второго года, который увеличивается на 50 000 долларов в год в течение следующих пяти лет. Фактические и ожидаемые денежные потоки проекта следующие:

XXXX-A представляет фактические денежные потоки, в то время как XXXX-P представляет прогнозируемые денежные потоки за указанные годы. Отрицательное значение указывает на стоимость или инвестиции, в то время как положительное значение представляет приток, выручку или получение.

Как вы решаете, выгоден этот проект или нет? Проблема в таких расчетах заключается в том, что вы делаете инвестиции в течение первого года и реализуете денежные потоки в течение многих последующих лет. Чтобы оценить такие предприятия, которые охватывают несколько лет, NPV приходит на помощь для принятия финансовых решений, при условии, что инвестиции, оценки и прогнозы являются точными в высокой степени.

Методология NPV облегчает приведение всех денежных потоков (как настоящих, так и будущих) к фиксированному моменту времени, в настоящее время, отсюда и название «текущая стоимость». По сути, она работает, принимая, сколько ожидаемых будущих денежных потоков стоят в настоящее время, и вычитает Первоначальные инвестиции от него доходят до «чистой приведенной стоимости». Если это значение положительно, проект выгоден и жизнеспособен. Если это значение отрицательное, проект убыточный и его следует избегать.

По сути, она работает, принимая, сколько ожидаемых будущих денежных потоков стоят в настоящее время, и вычитает Первоначальные инвестиции от него доходят до «чистой приведенной стоимости». Если это значение положительно, проект выгоден и жизнеспособен. Если это значение отрицательное, проект убыточный и его следует избегать.

Проще говоря,

NPV = (сегодняшняя стоимость ожидаемых будущих денежных потоков) — (сегодняшняя стоимость инвестированных денежных средств)

Расчет будущей стоимости по текущей стоимости включает следующую формулу:

Будущее значение знак равно Текущее значение × ( 1 + р ) T где: Будущее значение знак равно чистый приток денежных средств ожидается в течение определенный период р знак равно ставка дисконта или доход, который можно заработать в альтернативные инвестиции T знак равно количество периодов времени \ begin {align} & \ text {Future Value} = \ text {Present Value} \ times (1 + r) ^ t \\ & \ textbf {где:} \\ & \ text {Future Value} = \ text { ожидаемый чистый приток денежных средств в течение} \\ & \ text {определенного периода} \\ & r = \ text {ставка дисконта или доход, который может быть получен в}} \\ & \ text {альтернативные инвестиции} \\ & t = \ text {количество периодов времени} \\ \ end {выровнен} Будущая стоимость = текущая стоимость × (1 + r) twhere: будущая стоимость = чистый отток денежных средств, ожидаемый в течение определенного периода, = ставка дисконта или доход, который может быть получен в альтернативных инвестициях t = количество периодов времени

В качестве простого примера, $ 100, вложенные сегодня (текущая стоимость) по ставке 5 процентов (r) в течение 1 года (т), увеличатся до:

$ 1 0 0 × ( 1 + 5 % ) 1 знак равно $ 1 0 5 \ begin {align} & \ $ 100 \ times (1 + 5 \%) ^ 1 = \ $ 105 \\ \ end {align} $ 100 × (1 + 5%) 1 = $ 105

Поскольку мы рассчитываем получить текущую стоимость на основе прогнозируемой будущей стоимости, приведенную выше формулу можно изменить следующим образом:

Текущее значение знак равно Будущее значение ( 1 + р ) T \ begin {align} & \ text {Present Value} = \ frac {\ text {Future Value}} {(1 + r) ^ t} \\ \ end {align} Текущая стоимость = (1 + r) tFuture Value

Чтобы получить 105 долларов США (будущая стоимость) через год (т), сколько нужно инвестировать сегодня на банковский счет, который предлагает 5% -ую процентную ставку? Используя приведенную выше формулу,

Текущее значение знак равно $ 1 0 5 ( 1 + 5 % ) 1 знак равно $ 1 0 0 \ begin {align} & \ text {Present Value} = \ frac {\ $ 105} {(1 + 5 \%) ^ 1} = \ $ 100 \\ \ end {align} Текущая стоимость = (1 + 5%) 1 105 долл. {t_n}} \\ \ end {выровненный} ЧПС = (1 + г0) t0 FV0 + (1 + r 1) t1 FV1 + (1 + R2) t2 FV2 + ⋯ + (1 + гп) т FVN

{t_n}} \\ \ end {выровненный} ЧПС = (1 + г0) t0 FV0 + (1 + r 1) t1 FV1 + (1 + R2) t2 FV2 + ⋯ + (1 + гп) т FVN

где FV 0, r 0 и t 0 указывают ожидаемое будущее значение, применимые ставки и периоды времени для года 0 (начальные инвестиции) соответственно, а FV n, r n и t n указывают ожидаемое будущее значение, применимые ставки и периоды времени для года n. Суммирование всех таких факторов приводит к чистой приведенной стоимости.

Следует отметить, что эти притоки облагаются налогами и другими соображениями. Таким образом, чистый приток берется после налогообложения, то есть только чистые суммы после уплаты налогов учитываются для притока денежных средств и принимаются в качестве положительного значения.

Одна из ловушек в этом подходе заключается в том, что, хотя с теоретической точки зрения финансово обоснованно, расчет NPV только настолько хорош, насколько важны данные, которые его определяют. Поэтому рекомендуется использовать прогнозы и допущения с максимально возможной точностью для статей суммы инвестиций, затрат на приобретение и отчуждение, всех налоговых последствий, фактического объема и сроков движения денежных средств.

Поэтому рекомендуется использовать прогнозы и допущения с максимально возможной точностью для статей суммы инвестиций, затрат на приобретение и отчуждение, всех налоговых последствий, фактического объема и сроков движения денежных средств.

Шаги для расчета NPV в Excel

Есть два метода для вычисления NPV в листе Excel.

Сначала нужно использовать базовую формулу, рассчитать приведенную стоимость каждого компонента для каждого года в отдельности, а затем суммировать их все вместе.

Второе — использовать встроенную функцию Excel, доступ к которой можно получить по формуле «NPV».

Использование приведенной стоимости для расчета NPV в Excel

Используя цифры, приведенные в приведенном выше примере, мы предполагаем, что для первоначальных затрат проекта потребуется 250 000 долл. В нулевой год. Начиная со второго года (первого года), проект начинает генерировать притоки в размере 100 000 долл. США, и они увеличиваются на 50 000 долл. США в год до пяти лет, когда проект заканчивается. WACC, или средневзвешенная стоимость капитала, используется компаниями в качестве ставки дисконтирования при составлении бюджета для нового проекта, и предполагается, что она составляет 10 процентов в течение всего срока действия проекта.

WACC, или средневзвешенная стоимость капитала, используется компаниями в качестве ставки дисконтирования при составлении бюджета для нового проекта, и предполагается, что она составляет 10 процентов в течение всего срока действия проекта.

Формула приведенной стоимости применяется к каждому из денежных потоков от нулевого до пятого года. Например, приток денежных средств в размере — 250 000 долл. США в первый год приводит к той же текущей стоимости в течение нулевого года, а приток в размере 100 000 долл. США в течение второго года (1 год) приводит к текущей стоимости в 90 909 долл. США. Это указывает на то, что годовой приток в размере 100 000 долл. США в год равен 90 909 долл. США и т. Д.

Расчет приведенной стоимости для каждого из этих лет и последующее их суммирование дает значение NPV в размере 472 169 долл. США, как показано на приведенном выше снимке экрана Excel с описанными формулами.

Использование функции NPV в Excel для расчета NPV в Excel

Во втором методе используется встроенная формула Excel «NPV». Он принимает два аргумента: ставку дисконтирования (представленную WACC) и серию денежных потоков с 1-го года по последний год. Следует позаботиться о том, чтобы в формулу не включался нулевой годовой денежный поток, также указанный в первоначальных затратах.

Он принимает два аргумента: ставку дисконтирования (представленную WACC) и серию денежных потоков с 1-го года по последний год. Следует позаботиться о том, чтобы в формулу не включался нулевой годовой денежный поток, также указанный в первоначальных затратах.

Результат формулы NPV для приведенного выше примера составляет 722 169 долларов. Чтобы вычислить окончательную NPV, нужно уменьшить начальные затраты от значения, полученного из формулы NPV. Это приводит к NPV = (722 169 долл. США — 250 000 долл. США) = 472 169 долл. США.

Это вычисленное значение совпадает с полученным из первого метода с использованием значения PV.

Расчет NPV в Excel — Видео

Следующее видео объясняет те же шаги на основе приведенного выше примера.

Плюсы и минусы двух методов

Хотя Excel является отличным инструментом для быстрого расчета с высокой точностью, его использование подвержено ошибкам и, как простая ошибка, может привести к неверным результатам. В зависимости от опыта и удобства аналитики, инвесторы и экономисты используют любой из этих методов, поскольку каждый из них предлагает свои плюсы и минусы.

Многие предпочитают первый метод, так как лучшие методы финансового моделирования требуют, чтобы расчеты были прозрачными и легко проверяемыми. Проблема с объединением всех вычислений в формулу состоит в том, что вы не можете легко увидеть, какие цифры идут куда, или какие числа являются пользовательскими или жестко закодированными. Другая большая проблема заключается в том, что встроенная формула Excel не исключить первоначальные денежные затраты, и даже опытные пользователи Excel часто забывают отрегулировать начальное значение затрат в значении NPV. С другой стороны, первый метод требует нескольких этапов в расчете, которые также могут быть подвержены ошибкам, вызванным пользователем.

Независимо от того, какой метод используется, полученный результат будет таким же хорошим, как и значения, включенные в формулы. Нужно стараться быть максимально точным при определении значений, которые будут использоваться для прогнозов денежных потоков при расчете NPV. Кроме того, формула NPV предполагает, что все денежные потоки получены в виде единовременной суммы на конец года, что, очевидно, нереально. Чтобы решить эту проблему и получить лучшие результаты для NPV, можно дисконтировать денежные потоки в середине года в зависимости от обстоятельств, а не в конце. Это лучше соответствует более реалистичному накоплению денежных потоков после уплаты налогов в течение года.

При оценке жизнеспособности отдельного проекта NPV, превышающий 0 долларов США, указывает на проект, который потенциально может генерировать чистую прибыль. При сравнении нескольких проектов, основанных на NPV, очевидным выбором должен быть проект с наивысшей NPV, поскольку это указывает на наиболее прибыльный проект.

Вычисление формул NPV и XNPV с использованием Excel — 2021

Сумма денег не совпадает с периодом времени. Например, если вы выиграли 500 долларов в лотерее 50 лет назад, вы были бы богаче, чем если бы вы выиграли ее вчера. Это правило отражает силу накопленного интереса.

Чтобы оценить рентабельность инвестиционного проекта, вы можете использовать чистую текущую стоимость (NPV). NPV — это расчет чистой денежной наличности, которую проект должен получить в сегодняшних долларах, учитывая стоимость денег с течением времени. Хотя можно вычислить NPV с помощью обычных математических функций, Excel имеет специальную функцию для вычисления NPV.

В следующей статье объясняется, как использовать эту функцию в случае расчета NPV с денежными потоками, которые собираются в одни и те же периоды каждый год (конец периода), а в случае расчет NPV с денежными потоками, которые собираются в те же периоды каждый год (но в начале периода), а также в случае расчета NPV с потоками денежных средств, происходящими в разные периоды времени.

Чтобы взять предыдущий пример, если вы выиграли 500 долларов 50 лет назад, и вы поместили все эти деньги в инвестиционный автомобиль с годовым возвратом в 5%, вы бы взяли 5 долларов. 50.

Вычисление текущей стоимости суммы, которая будет получена в будущем, называется дисконтированием. Когда вычисляется будущая стоимость текущей суммы, она называется капитализацией. (Соответствующее чтение см. Также: Значение времени денег: определение будущего будущего .)

Принцип NPV

Для расчета NPV инвестиционного проекта вы должны учитывать текущую стоимость всех денежных поступлений и всех денежных выплат, связанных с проектом. В общем случае, если результат больше $ 0, мы принимаем проект. В противном случае мы выберем его. Другими словами, реализация проекта с NPV, превышающим $ 0, добавит к стоимости компании.

Выбор ставки дисконтирования обычно связан с уровнем риска для проекта. Если этот проект эквивалентен среднему риску компании, мы можем использовать средневзвешенную стоимость бизнес-капитала.

Таким образом, если мы возьмем таблицу денежных потоков, связанных с инвестиционным проектом:

.

.

И если мы примем 10% -ную ставку дисконтирования и срок службы машины 15 лет, это то, что мы получим:

Формула чистой цены в Excel:

NPV = — $ 232 000 + $ 38, 800 (1 + 0, 10) -1 + $ 38, 800 (1 + 0, 10) -2 + $ 38, 800 (1 + 0, 10) > -3 + … + $ 38, 800 (1 + 0, 10) -15 NPV

= $ 63, 116 Это означает, что, выбрав сегодня $ 232 000 замените машину, компания испытает рост на 63 636 долл. США.

Денежные потоки в КОНЕЦ периода

В случае, когда денежные потоки всегда собираются на ту же дату каждый год — конец периода — вы можете просто использовать базовую функцию NPV Excel.Эта функция, как показано ниже, требует двух параметров: первая — это ставка дисконтирования, а вторая — диапазон денежных потоков. (Подробнее см. Ниже:

Улучшите свое инвестирование с помощью Excel .)

Движение денежных средств в СНВ периодаВ случае, когда денежные потоки всегда удерживаются на той же дате каждый год, но раньше, просто умножайте NPV на (1 + rate) , Действительно, основная функция Excel предполагает, что денежные потоки получены в конце периода. Аналогичным образом, в таком сценарии первый поток следует рассматривать в момент времени 0, поэтому мы могли бы просто исключить функцию NPV и добавить ее в NPV из трех других потоков, которые затем будут учитываться на конце периода денежного потока, но с отставание года (см. пример ниже).

Потоки в разные моменты времениНаконец, если вы попытаетесь рассчитать NPV проекта, который генерирует денежные потоки в разные моменты времени, вы должны использовать функцию XNPV, которая включает в себя три параметры: первая — ставка дисконтирования, вторая — серия денежных потоков, а третья — диапазон дат, когда денежные потоки получены вовремя.

Excel делает вычисление NPV быстрым и (относительно) простым.Чистая приведенная стоимость, NPV — Альт-Инвест

Открыть эту статью в PDF

Показатель чистой приведенной стоимости (Net Present Value, NPV) — одно из базовых понятий как в оценке проектов и компаний, так и вообще в финансовой математике. Его применяют для самых разных целей во всех сферах финансов — от анализа инвестиций до организации учета.

Определение NPV

Если у нас есть прогнозируемый денежный поток в течение N лет и каждый год платежи (положительные или отрицательные) равны CFi, то сегодняшняя стоимость данного денежного потока может быть вычислена по формуле:

где d — ставка дисконтирования. В зависимости от применения показателя NPV ставку дисконтирования определяют по-разному, но практически всегда она равна требуемой доходности инвестиций (поэтому ставку дисконтирования часто обозначают буквой r — от слова return).

В этом варианте записи формулы первый платеж CFiбудет через год (поэтому суммирование начинается с 1). Нередко бывает и так, что анализируемый денежный поток начинается с первого инвестиционного платежа, который надо сделать сегодня. Тогда формулу NPV записывают как:

или в более общем виде начальные инвестиции вносятся в суммирование как CF0:

В отличие от чистой прибыли проекта или компании NPV учитывает не только затраты, отраженные в обычном финансовом учете, но и такой экономический фактор, как минимальная доходность используемого капитала. Поэтому прибыль, рассчитанную с использованием NPV, называют экономической прибылью.

Применение в оценке инвестиционных проектов

Для оценки привлекательности инвестиционного проекта дисконтируют свободный денежный поток и рассчитывают NPV. Если NPV больше или равно нулю, то такой проект признают экономически выгодным.

Отрицательное значение NPV говорит о том, что проект не привлекателен.

Обычно при расчете NPV инвестиции не выделяют как отдельный денежный поток, они просто создают отрицательные денежные потоки в начале инвестиционного проекта. Для того, чтобы учесть инвестиции в качестве денежного потока для дисконтирования используют либо свободный денежный поток компании (FCFF), либо свободный денежный поток акционерного капитала (FCFE).

При дисконтировании денежного потока проекта важно использовать ставку дисконтирования, которая соответствует способу построения денежного потока. Для анализа FCFF применяют WACC, для анализа FCFE — ставку требуемой доходности на собственный капитал. Кроме того, если прогноз денежных потоков был построен с учетом инфляции (в номинальных ценах), применяют номинальную ставку дисконтирования, а если без учета инфляции (в реальных ценах), — реальную.

Связь NPV и оценки бизнеса

NPV всех доходов, которые ожидают получить от анализируемой компании, дает сегодняшнюю стоимость этой компании — в этом и заключается оценка бизнеса доходным подходом.

В качестве будущих доходов используют прогнозируемые денежные потоки бизнеса. Как и для инвестиционных проектов, можно сформировать либо денежные потоки для компании — FCFF, либо денежные потоки для собственного капитала — FCFE. Первый вариант даст оценку стоимости всего бизнеса, из нее надо вычесть долги. Второй вариант оценивает сразу именно стоимость акционерного капитала.

Дисконтирование на начало, конец и середину периода

Длительность периода планирования при расчете NPV часто равна году. Это довольно продолжительный период времени, и результаты анализа будут зависеть от того, какое предположение вы сделаете о распределении денежных потоков внутри года. Возможны три варианта:

- Денежные потоки приходятся на конец года. Значит платежи первого периода уже следует продисконтировать как отстоящие на один год от сегодняшнего дня. Так работает функция Excel ЧПС().

- Денежные потоки приходятся на начало года. Значит платежи первого периода не надо дисконтировать, или следует считать, что номер этого периода — 0, т. к. (1+d) в нулевой степени равно 1, что как раз обеспечивает отсутствие дисконтирования. Подход, при котором денежные потоки приходятся на начало периода, удобен в оценке инвестиционных проектов, — такие проекты часто начинаются с крупных расходов, которые не надо дисконтировать.

- Денежные потоки распределяются равномерно по периоду. Для того, чтобы отразить это предположение в расчетах, надо дисконтировать все платежи по середине периода, то есть использовать номера периодов ½, 1½ и так далее: Подобный подход иногда применяют в оценке бизнеса, так как действующая компания получает свои доходы равномерно (но иногда правильнее сделать допущение, что денежный поток приходится на конец периода, так как акционер получит свой доход в конце года после подведения итогов).

Шаг дисконтирования не равный году

Если длительность шага расчета для прогнозируемых доходов не равна году, то применение ставки дисконтирования требует дополнительного учета шага. (n / 12), и модель станет универсальной для любой длительности периодов.

Еще один способ учесть длительность периодов — использовать функцию Excel ЧИСТНЗ(). Это аналог простой функции ЧПС(), но он использует еще один параметр — даты каждого платежа. Если в модели подготовлена строка, которая содержит даты для каждого периода прогнозных платежей, то функция ЧИСТНЗ() самостоятельно определит длительность каждого периода и скорректирует ставку дисконтирования.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Чистый дисконтированный доход NPV. NPV инвестиционного проекта. Алгоритм расчета в Excel.

Изучая чистую приведённую стоимость обязательно следует уделять серьёзное внимание показателю — ставка дисконтирования. Часто её именуют иначе — альтернативной стоимостью вложений. Показатель, используемый в формуле расчёта, обозначает минимальную величину доходности, которую инвестор считает для себя приемлемой при рисках, сопоставимых с имеющимися у реализуемого проекта.

Инвестор может оперировать средствами, привлекаемыми из различных источников (собственных либо заёмных).

1. В первом случае устанавливаемая ставка дисконтирования, является личной оценкой допустимых рисков рассматриваемого инвестиционного проекта.

Её оценка может иметь несколько подходов. Самые простые, это:

- Выбор безрисковой ставки, корректируемой с учётом вероятности возникновения специфических рисков.

В качестве таковой обычно рассматриваются доходность по ценным бумагам государства, в котором реализуется проект, ставка доходности по корпоративным облигациям компаний отрасли.

- Необходимая и минимально достаточная (с точки зрения потенциального инвестора) рентабельность (показатель ROE).

При этом, лицо, принимающее решение об инвестировании, определяет ставку дисконтирования по одному из возможных вариантов:

- в проект вкладываются средства, имеющиеся на депозите в конкретном банке. Следовательно, альтернативная стоимость не должна быть меньше имеющейся банковской ставки;

- В проект инвестируются средства, выведенные из бизнеса и являющиеся временно свободными. В случае возникновения потребности в них, оперативное изъятие всей суммы из проекта невозможно. Потребуется кредит. Поэтому в качестве текущей стоимости средств выбирается рыночная кредитная ставка;

- Средняя доходность основного бизнеса составляет Y%. Соответственно от инвестиционного проекта требуется получать не меньше.

2. При работе с заёмными средствами ставка будет рассчитана как величина производная от стоимости привлекаемых из различных источников средств.

Как правило ставка, устанавливаемая инвестором, в подобных случаях превышает аналогичный показатель стоимости заёмных денежных средств.

При этом не просто учитывается изменение стоимости средств во времени, но и закладываются возможные риски, связанные с неопределённостью поступления денежных потоков и их объёмов.

Это является главной причиной, по которой ставкой дисконтирования считают средневзвешенную стоимость привлекаемого для последующего инвестирования капитала (WACC).

Именно этот показатель рассматривается в качестве требуемой нормы доходности на средства, вложенные в конкретный инвестиционный проект.

Чем выше ожидаемые риски, тем выше ставка.

Расчётные методы определения данного параметра менее наглядны, чем графические. Особенно когда требуется сравнить привлекательность двух или более проектов.

Например, сравнивая проекты «А» и «Б» (смотри график) можно сделать следующие выводы:

ФормулаNPV — Узнайте, как на самом деле работает чистая приведенная стоимость, примеры

Что такое формула NPV?

Формула NPV — это способ расчета чистой приведенной стоимости (NPV) ряда денежных потоков на основе указанной ставки дисконтирования. Формула NPV может быть очень полезна для финансового анализа и финансового моделирования при определении стоимости инвестиций (компании, проекта, инициативы по экономии средств и т. Д.).

Ниже приведена иллюстрация формулы NPV для одного денежного потока. Наличный поток. Наличный поток (CF) — это увеличение или уменьшение денежной суммы, имеющейся у компании, учреждения или физического лица.В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF.

Скриншот курса 101 CFI по корпоративным финансам.

NPV для серии денежных потоков

В большинстве случаев финансовому аналитику необходимо рассчитать чистую приведенную стоимость серии денежных потоков Прогнозирование денежного потока Эта статья о прогнозировании денежного потока является последней частью четырехступенчатого финансового анализа. модель прогнозирования в Excel.а не только один отдельный денежный поток. Формула работает аналогичным образом, однако каждый денежный поток необходимо дисконтировать отдельно, а затем все они складываются вместе.

Вот иллюстрация серии дисконтируемых денежных потоков:

Источник: бесплатный курс CFI по корпоративным финансам.

Что стоит за формулой NPV?

Вот математическая формула для расчета текущей стоимости отдельного денежного потока.n]

Где,

PV = P повторно V alue

F = F Временный платеж (денежный поток)

i = ставка дисконтирования (или i процентов ставка)

n = n количество периодов в будущем денежный поток составляет

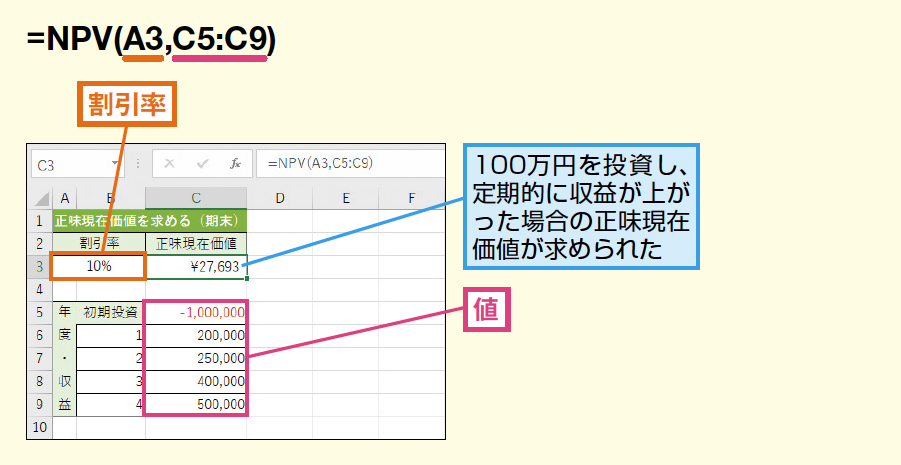

Как использовать формулу NPV в Excel

Большинство финансовых аналитиков никогда не рассчитывают чистую приведенную стоимость вручную или с помощью калькулятора, вместо этого они используют Excel.

= NPV (ставка дисконтирования, ряд денежных потоков)

(см. Скриншоты ниже)

Пример использования функции NPV:

Шаг 1 : Установите ставку дисконтирования в ячейке.

Шаг 2: Создайте серию денежных потоков (должны находиться в последовательных ячейках).

Шаг 3 : Введите «= NPV (« и выберите ставку дисконтирования », затем выберите ячейки движения денежных средств и«) ».

Поздравляем, теперь вы рассчитали чистую приведенную стоимость в Excel!

Загрузите бесплатный шаблон.

Источник: бесплатный ускоренный курс CFI по Excel.

Если вам нужно быть очень точным в расчетах, настоятельно рекомендуется использовать XNPV вместо обычной функции .

Чтобы выяснить, почему, прочтите руководство CFI по сопоставлению XNPV и NPV в Excel .

Видео Объяснение формулы NPV

Ниже приведено короткое видео объяснение того, как работает формула, включая подробный пример с иллюстрацией того, как будущие денежные потоки становятся дисконтированными обратно к настоящему.

Моделирование DCF

Основное использование формулы NPV — моделирование дисконтированного денежного потока (DCF) в Excel. В моделях DCF Бесплатное руководство по обучению модели DCF Модель DCF — это особый тип финансовой модели, используемой для оценки бизнеса. Модель представляет собой просто прогноз неуправляемого свободного денежного потока компании, аналитик спрогнозирует три финансовых отчета компании. Три финансовых отчета. Три финансовых отчета — это отчет о прибылях и убытках, баланс и отчет о движении денежных средств.Эти три основных утверждения относятся к будущему и позволяют рассчитать свободный денежный поток компании в руководствах по оценке FirmValuationFree, чтобы изучить наиболее важные концепции в удобном для вас темпе. Эти статьи научат вас передовым методам оценки бизнеса и научат оценивать компанию с использованием сопоставимого анализа компании, моделирования дисконтированного денежного потока (DCF) и прецедентных транзакций, используемых в инвестиционно-банковском деле, исследовании капитала (FCFF). Кроме того, конечная стоимость Конечная стоимость (TV) — это оценочная приведенная стоимость бизнеса за пределами периода явного прогноза.ТВ используется в различных финансовых инструментах, рассчитывается в конце прогнозного периода. Каждый из денежных потоков в прогнозе и конечной стоимости затем дисконтируется до настоящего времени с использованием пороговой ставки Определение пороговой ставки Пороговая ставка, также известная как минимально допустимая ставка доходности (MARR), представляет собой минимальную требуемую норму прибыли или цель. ставка, которую инвесторы ожидают получить от инвестиции. Ставка определяется путем оценки стоимости капитала, сопутствующих рисков, текущих возможностей расширения бизнеса, нормы прибыли для аналогичных инвестиций и других факторов средневзвешенной стоимости капитала фирмы (WACCWACCWACC — это средневзвешенная стоимость капитала фирмы, которая представляет собой смешанная стоимость капитала, включая собственный капитал и заемные средства.).

Ниже приведен пример модели DCF из одного из курсов CFI по финансовому моделированию.

Скриншот: Курсы CFI по финансовому моделированию.

Дополнительные полезные ресурсы

Благодарим вас за то, что вы прочитали это руководство по расчету чистой приведенной стоимости. Миссия CFI — помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжать учиться и продвигаться по карьерной лестнице, эти дополнительные финансовые ресурсы будут большим подспорьем:

- Формула XNPV в Excel

- Проведите меня по модели DCFПодскажите мне через DCF Вопрос, проведите меня Анализ DCF является обычным явлением в инвестиционном банкинге интервью.Узнайте, как решить вопрос с помощью подробного руководства CFI.

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: анализ DCF, сопоставимые компании и прецедентные транзакции бизнес. Модель представляет собой просто прогноз свободного денежного потока компании без рычага

Формула NPV в Excel — Easy Excel Tutorial

Чистая приведенная стоимость | Понимание функции NPV

Правильная формула NPV в Excel использует функцию NPV для вычисления текущей стоимости ряда будущих денежных потоков и вычитает начальные инвестиции.

Чистая приведенная стоимость

Например, для проекта X требуются начальные инвестиции в размере 100 долларов США (ячейка B5).

1. Мы ожидаем прибыль в размере 0 долларов США в конце первого периода, прибыль в размере 50 долларов США в конце второго периода и прибыль в размере 150 долларов США в конце третьего периода.

2. Ставка дисконтирования составляет 15%.

Пояснение: это норма прибыли от лучших альтернативных инвестиций. Например, вы также можете положить деньги на высокодоходный сберегательный счет с процентной ставкой 15%.

3. Приведенная ниже формула NPV рассчитывает чистую приведенную стоимость проекта X.

Объяснение: положительная чистая приведенная стоимость указывает на то, что норма доходности проекта превышает ставку дисконтирования. Другими словами, лучше инвестировать свои деньги в проект X, чем вкладывать деньги на высокодоходный сберегательный счет с процентной ставкой 15%.

4. Приведенная ниже формула NPV рассчитывает чистую приведенную стоимость проекта Y.

Объяснение: чистая приведенная стоимость проекта Y выше, чем чистая приведенная стоимость проекта X.Следовательно, проект Y — лучшая инвестиция.

Понимание функции NPV

Функция NPV просто вычисляет текущую стоимость ряда будущих денежных потоков. Это не ракетостроение.

1. Например, для проекта A требуются начальные инвестиции в размере 100 долларов США (ячейка B5). Мы ожидаем прибыль в размере 0 долларов США в конце первого периода, прибыль в размере 0 долларов США в конце второго периода и прибыль в размере 152,09 долларов США в конце третьего периода.

Объяснение: чистая приведенная стоимость, равная 0, указывает, что проект генерирует норму прибыли, равную ставке дисконтирования.Другими словами, оба варианта — вложение денег в проект А или размещение денег на высокодоходном сберегательном счете под 15% — дают равный доход.

2. Мы можем это проверить. Предположим, вы положили 100 долларов в банк. Сколько будут стоить ваши инвестиции через 3 года при годовой процентной ставке 15%? Ответ — 152,09 доллара.

Примечание: внутренняя норма доходности проекта А равна 15%. Внутренняя норма прибыли — это ставка дисконтирования, при которой чистая приведенная стоимость равна нулю.Посетите нашу страницу о функции IRR, чтобы узнать больше по этой теме.

3. Функция NPV просто вычисляет текущую стоимость ряда будущих денежных потоков.

4. Мы можем это проверить. Сначала мы рассчитываем приведенную стоимость (pv) каждого денежного потока. Затем мы суммируем эти значения.

Пояснение: 152,09 доллара через 3 года сейчас стоят 100 долларов. 50 долларов через 2 года сейчас стоят 37,81 доллара. 25 долларов через 1 год сейчас стоят 21,74 доллара. Вы бы обменяли 159 долларов.55 за 100 долларов прямо сейчас? Конечно, проект B — хорошее вложение.

5. Приведенная ниже формула NPV рассчитывает чистую приведенную стоимость проекта B.

Объяснение: проект B — хорошее вложение, потому что чистая приведенная стоимость (159,55 — 100 долларов) больше 0.

Какова формула расчета чистой приведенной стоимости (NPV) в Excel?

Чистая приведенная стоимость (NPV) — ключевой компонент корпоративного бюджетирования. Это комплексный способ рассчитать, будет ли предлагаемый проект финансово жизнеспособным или нет.Расчет NPV охватывает множество финансовых аспектов в одной формуле: денежные потоки, временная стоимость денег, ставка дисконтирования на протяжении всего проекта (обычно WACC), конечная стоимость и ликвидационная стоимость.

Как использовать чистую приведенную стоимость?

Чтобы понять NPV в простейших формах, подумайте о том, как работает проект или инвестиция с точки зрения притока и оттока денег. Допустим, вы планируете создать завод, для которого в течение первого года потребуются начальные инвестиции в размере 100 000 долларов США.Поскольку это инвестиция, это отток денежных средств, который можно принять за чистую отрицательную величину. Это также называется первоначальными затратами.

Вы ожидаете, что после того, как завод будет успешно создан в первый год с первоначальными инвестициями, он начнет производить продукцию (продукты или услуги) на второй год и позже. Это приведет к чистому притоку денежных средств в виде доходов от продажи продукции завода. Скажем, фабрика вырабатывает 100 000 долларов в течение второго года, которые увеличиваются на 50 000 долларов каждый год в течение следующих пяти лет.Фактические и ожидаемые денежные потоки по проекту следующие:

Изображение Сабрины Цзян © Investopedia 2020XXXX-A представляет собой фактические денежные потоки, а XXXX-P представляет собой прогнозируемые денежные потоки на указанные годы. Отрицательное значение указывает на затраты или инвестиции, а положительное значение — на приток, доход или поступление.

Как вы решаете, прибыльный этот проект или нет? Проблема в таких расчетах заключается в том, что вы делаете инвестиции в течение первого года и понимаете денежные потоки в течение многих будущих лет.Для оценки таких предприятий, которые охватывают несколько лет, NPV приходит на помощь для принятия финансовых решений при условии, что инвестиции, оценки и прогнозы в высокой степени точны.

Методология NPV облегчает приведение всех денежных потоков (как настоящих, так и будущих) к фиксированному моменту времени, в настоящее время, отсюда и название «приведенная стоимость». По сути, он работает, беря сумму ожидаемых будущих денежных потоков в настоящее время и вычитая из нее первоначальные инвестиции, чтобы получить «чистую приведенную стоимость».«Если это значение положительное, проект является прибыльным и жизнеспособным. Если это значение отрицательное, проект убыточен, и его следует избегать.

Проще говоря,

NPV = (Сегодняшняя стоимость ожидаемых будущих денежных потоков) — (Сегодняшняя стоимость инвестированных денежных средств)

Расчет будущей стоимости из текущей стоимости включает следующую формулу:

Взаимодействие с другими людьми Будущая стоимость знак равно Текущее значение × ( 1 + р ) т где: Будущая стоимость знак равно чистый приток-отток денежных средств, ожидаемый в течение определенный период р знак равно ставка дисконтирования или доход, который может быть получен в альтернативные инвестиции т знак равно количество периодов времени \ begin {align} & \ text {Future Value} = \ text {Present Value} \ times (1 + r) ^ t \\ & \ textbf {где:} \\ & \ text {Future Value} = \ text { чистый приток / отток денежных средств, ожидаемый в течение} \\ & \ text {определенного периода} \\ & r = \ text {ставка дисконтирования или доход, который может быть получен в} \\ & \ text {альтернативные инвестиции} \\ & t = \ text {количество периодов времени} \\ \ end {выровнено} Будущая стоимость = текущая стоимость × (1 + r) twhere: будущая стоимость = чистый приток-отток денежных средств, ожидаемый в течение определенного периода r = ставка дисконтирования или доход, который может быть получен за счет альтернативных инвестиций st = количество периодов времени

В качестве простого примера, 100 долларов, инвестированных сегодня (приведенная стоимость) по ставке 5 процентов (r) в течение 1 года (t), увеличатся до:

Взаимодействие с другими людьми $ 1 0 0 × ( 1 + 5 % ) 1 знак равно $ 1 0 5 \ begin {выровнено} & \ $ 100 \ times (1 + 5 \%) ^ 1 = \ $ 105 \\ \ end {выровнено} 100 долларов США × (1 + 5%) 1 = 105 долларов США

Поскольку мы стремимся получить текущую стоимость на основе прогнозируемой будущей стоимости, приведенную выше формулу можно переформатировать как

Взаимодействие с другими людьми Текущее значение знак равно Будущая стоимость ( 1 + р ) т \ begin {align} & \ text {Present Value} = \ frac {\ text {Future Value}} {(1 + r) ^ t} \\ \ end {align} Текущая стоимость = (1 + r) t Будущая стоимость

Чтобы получить 105 долларов (будущая стоимость) через год (t), сколько нужно сегодня инвестировать на банковский счет, на котором предлагается 5% процентная ставка? Используя приведенную выше формулу,

Взаимодействие с другими людьми Текущее значение знак равно $ 1 0 5 ( 1 + 5 % ) 1 знак равно $ 1 0 0 \ begin {align} & \ text {Present Value} = \ frac {\ $ 105} {(1 + 5 \%) ^ 1} = \ $ 100 \\ \ end {align} Текущая стоимость = (1 + 5%) 1 105 долларов США = 100 долларов США

Другими словами, 100 долларов — это приведенная стоимость 105 долларов, которые, как ожидается, будут получены в будущем (через год) с учетом 5-процентной прибыли.{t_n}} \\ \ end {выровнено} NPV = (1 + r0) t0 FV0 + (1 + r1) t1 FV1 + (1 + r2) t2 FV2 + ⋯ + (1 + rn) tn FVn Взаимодействие с другими людьми

где FV 0 , r 0, и t 0 указывают ожидаемую будущую стоимость, применимые ставки и периоды времени для года 0 (первоначальные инвестиции), соответственно, и FV n , r n, и t n указывают ожидаемую будущую стоимость, применимые ставки и периоды времени для года n. Суммирование всех этих факторов приводит к чистой приведенной стоимости.

Следует отметить, что эти притоки подлежат налогообложению и другим соображениям. Таким образом, чистый приток принимается после налогообложения, то есть только чистые суммы после налогообложения учитываются для денежных поступлений и принимаются как положительное значение.

Одна из ловушек этого подхода заключается в том, что, хотя с теоретической точки зрения расчет NPV является финансово обоснованным, он настолько хорош, насколько хороши данные, на которых он основан. Поэтому рекомендуется использовать прогнозы и допущения с максимально возможной точностью для статей суммы инвестиций, затрат на приобретение и выбытие, всех налоговых последствий, фактического объема и сроков денежных потоков.

Шаги для расчета NPV в Excel

Есть два метода расчета NPV в таблице Excel.

Во-первых, используйте базовую формулу, рассчитайте текущую стоимость каждого компонента для каждого года отдельно, а затем просуммируйте их все вместе.

Во-вторых, использовать встроенную функцию Excel, доступ к которой можно получить с помощью формулы «NPV».

Использование приведенной стоимости для расчета NPV в Excel

Используя цифры, приведенные в приведенном выше примере, мы предполагаем, что проект потребует первоначальных затрат в размере 250 000 долларов США в нулевой год.По прошествии второго года (первого года) проект начинает генерировать приток в размере 100 000 долларов, и они увеличиваются на 50 000 долларов каждый год до пятого года, когда проект завершится. WACC, или средневзвешенная стоимость капитала, используется компаниями в качестве ставки дисконтирования при составлении бюджета для нового проекта и предполагается, что она составляет 10 процентов на протяжении всего срока владения проектом.

Формула приведенной стоимости применяется к каждому денежному потоку с нулевого по пятый год. Например, денежный поток в размере — 250 000 долларов в первый год приводит к такой же приведенной стоимости в течение нулевого года, в то время как приток в размере 100 000 долларов в течение второго года (год 1) приводит к приведенной стоимости в 90 909 долларов.Это означает, что годовой будущий приток в размере 100 000 долларов будет стоить 90 909 долларов в нулевой год и так далее.

Расчет приведенной стоимости для каждого года и последующее их суммирование дает значение NPV в размере 472 169 долларов, как показано на скриншоте выше в Excel с описанными формулами.

Использование функции Excel NPV для вычисления NPV в Excel

Во втором методе используется встроенная формула Excel «NPV». Он принимает два аргумента: ставку дисконтирования (представленную WACC) и серию денежных потоков с 1 года по последний год.Следует проявлять осторожность, чтобы не включать в формулу денежный поток нулевого года, также указанный в первоначальных затратах.

Результат формулы NPV для приведенного выше примера составляет 722 169 долларов. Чтобы вычислить окончательный NPV, необходимо уменьшить начальные затраты от значения, полученного по формуле NPV. Это приводит к NPV = (722 169 $ — 250 000 $) = 472 169 $.

Это вычисленное значение совпадает с полученным первым методом с использованием значения PV.

Расчет NPV в Excel — Видео

В следующем видео объясняются те же действия, основанные на приведенном выше примере.

Плюсы и минусы двух методов

Хотя Excel — отличный инструмент для быстрых вычислений с высокой точностью, его использование подвержено ошибкам, а простая ошибка может привести к неверным результатам. В зависимости от опыта и удобства аналитики, инвесторы и экономисты используют любой из этих методов, поскольку каждый из них предлагает свои плюсы и минусы.

Многие предпочитают первый метод, поскольку передовая практика финансового моделирования требует, чтобы расчеты были прозрачными и легко поддающимися проверке.Проблема с объединением всех вычислений в формулу заключается в том, что вы не можете легко увидеть, какие числа идут куда или какие числа вводятся пользователем или жестко запрограммированы. Другая большая проблема заключается в том, что встроенная формула Excel не исключает начальных денежных затрат, и даже опытные пользователи Excel часто забывают скорректировать начальную стоимость затрат в значении NPV. С другой стороны, первый метод требует нескольких этапов вычисления, которые также могут быть подвержены ошибкам, вызванным пользователем.

Независимо от того, какой метод вы используете, полученный результат настолько хорош, насколько хороши значения, указанные в формулах.Необходимо постараться быть как можно более точным при определении значений, которые будут использоваться для прогнозов денежных потоков при расчете NPV. Кроме того, формула NPV предполагает, что все денежные потоки поступают единовременно в конце года, что явно нереально. Чтобы решить эту проблему и получить лучшие результаты для NPV, можно дисконтировать денежные потоки в середине года, если это применимо, а не в конце. Это лучше соответствует более реалистичному накоплению денежных потоков после уплаты налогов в течение года.

При оценке жизнеспособности отдельного проекта значение NPV, превышающее 0 долларов США, указывает на то, что проект может приносить чистую прибыль. При сравнении нескольких проектов на основе NPV очевидным выбором будет тот, который имеет самый высокий NPV, поскольку он указывает на наиболее прибыльный проект.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Рассчитать NPV в Excel — формула чистой приведенной стоимости

В этом руководстве вы узнаете, как использовать функцию Excel NPV для расчета чистой приведенной стоимости инвестиций и как избежать распространенных ошибок при вычислении NPV в Excel.

Чистая приведенная стоимость или Чистая приведенная стоимость — это ключевой элемент финансового анализа, который показывает, будет ли проект прибыльным или нет. Почему так важна чистая приведенная стоимость? Потому что основная финансовая концепция гласит, что деньги, которые потенциально могут быть получены в будущем, стоят меньше, чем та же сумма денег, которую вы имеете сейчас.Чистая приведенная стоимость дисконтирует ожидаемые в будущем денежные потоки обратно к настоящему, чтобы показать их сегодняшнюю стоимость.

Microsoft Excel имеет специальную функцию для расчета NPV, но ее использование может быть затруднено, особенно для людей, у которых мало опыта в финансовом моделировании. Цель этой статьи — показать вам, как работает функция Excel NPV, и указать на возможные подводные камни при расчете чистой приведенной стоимости ряда денежных потоков в Excel.

Что такое чистая приведенная стоимость (ЧПС)?

Чистая приведенная стоимость (ЧПС) — это стоимость ряда денежных потоков за весь срок реализации проекта, дисконтированных до настоящего времени.

Проще говоря, NPV можно определить как приведенную стоимость будущих денежных потоков за вычетом первоначальных инвестиционных затрат:

NPV = PV будущих денежных потоков — Первоначальные инвестиции

Чтобы лучше понять идею, давайте углубимся в математику. 1 = 100 долл. США

Другими словами, 100 долларов — это приведенная стоимость 110 долларов, которые, как ожидается, будут получены в будущем.

Чистая приведенная стоимость (NPV) складывает текущую стоимость всех будущих денежных потоков, чтобы привести их к единой точке в настоящем. И поскольку идея «нетто» состоит в том, чтобы показать, насколько прибыльным будет проект после учета начальных капитальных вложений, необходимых для его финансирования, сумма первоначальных инвестиций вычитается из суммы всех приведенных значений:

Где:

- r — дисконт или процентная ставка

- n — количество временных периодов

- i — период движения денежных средств

Поскольку любое ненулевое число, возведенное в нулевую степень, равно 1, мы можем включить начальные инвестиции в сумму.Обратите внимание, что в этой компактной версии формулы NPV i = 0, т.е. первоначальные инвестиции делаются в периоде 0.

Например, чтобы найти NPV для ряда денежных потоков (50, 60, 70), дисконтированных по ставке 10% и начальной стоимости 100 долларов, вы можете использовать следующую формулу:

или

Как чистая приведенная стоимость помогает в оценке финансовой жизнеспособности предлагаемых инвестиций? Предполагается, что инвестиции с положительной NPV будут прибыльными, а инвестиции с отрицательной NPV — убыточными.Эта концепция лежит в основе правила чистой приведенной стоимости , которое гласит, что вы должны участвовать только в проектах с положительной чистой приведенной стоимостью.

Функция Excel NPV

Функция NPV в Excel возвращает чистую приведенную стоимость инвестиции на основе дисконта или процентной ставки и ряда будущих денежных потоков.

Синтаксис функции Excel NPV следующий:

ЧПС (ставка, значение1, [значение2],…)

Где:

- Ставка (обязательно) — дисконт или процентная ставка за один период.Он должен быть указан в процентах или в виде соответствующего десятичного числа.

- Value1, [value2],… — числовые значения, представляющие последовательность регулярных денежных потоков. Значение1 является обязательным, последующие значения необязательны. В современных версиях Excel 2007–2019 можно указать до 254 аргументов-значений; в Excel 2003 и старше — до 30 аргументов.

Функция ЧПС доступна в Excel для Office 365, Excel 2019, Excel 2016, Excel 2013, Excel 2010, Excel 2007, Excel 2003, Excel XP и Excel 2000.

4 вещи, которые вы должны знать о функции NPV

Чтобы ваша формула NPV в Excel рассчитывалась правильно, имейте в виду следующие факты:

- Значения должны приходиться на конец каждого периода . Если первый денежный поток (первоначальная инвестиция) происходит в начале первого периода , используйте одну из этих формул NPV.

- Значения должны быть указаны в хронологическом порядке и с равным интервалом во времени .

- Используйте отрицательные значения для представления оттоков (выплаченные денежные средства) и положительные значения для представления притоков (полученных денежных средств).

- Обрабатывается только числовое значение . Пустые ячейки, текстовые представления чисел, логические значения и значения ошибок игнорируются.

Как работает функция Excel NPV

Использование функции NPV в Excel немного сложно из-за способа реализации функции. По умолчанию предполагается, что вложение совершается за один период до даты value1 . По этой причине формула NPV в чистом виде работает правильно, только если вы предоставите начальную инвестиционную стоимость через один период , а не сегодня!

Чтобы проиллюстрировать это, давайте рассчитаем чистую приведенную стоимость вручную и с помощью формулы Excel NPV и сравним результаты.A4

Эта формула переходит в C4, а затем копируется в ячейки ниже. Благодаря грамотному использованию абсолютных и относительных ссылок на ячейки, формула идеально настраивается для каждой строки, как показано на снимке экрана ниже.

Обратите внимание, что мы также рассчитываем приведенную стоимость первоначальных инвестиций, поскольку первоначальная инвестиционная стоимость составляет после 1 года , поэтому она также дисконтируется.

После этого суммируем все приведенные значения:

= СУММ (C4: C9)

А теперь давайте рассчитаем NPV с помощью функции Excel:

= ЧПС (B1, B4: B9)

Как видите, результаты обоих расчетов точно совпадают:

Но что, если первоначальные затраты возникают в начале первого периода , как это обычно бывает?

Поскольку первоначальная инвестиция осуществляется сегодня, к ней не применяется дисконтирование, и мы просто добавляем эту сумму к сумме текущих значений будущих денежных потоков (поскольку это отрицательное число, оно фактически вычитается):

= СУММ (C4: C9) + B4

И в этом случае ручной расчет и функция Excel NPV дают разные результаты:

Означает ли это, что мы не можем полагаться на формулу NPV в Excel и должны рассчитывать чистую приведенную стоимость вручную в этой ситуации? Конечно нет! Вам просто нужно будет немного настроить функцию NPV, как описано в следующем разделе.

Как рассчитать NPV в Excel

Когда первоначальные инвестиции делаются в начале первого периода , мы можем рассматривать их как денежный поток на конец предыдущего периода (т. Е. Периода 0). Имея это в виду, есть два простых способа найти NPV в Excel.

Excel Формула ЧПС 1

Оставьте начальную стоимость вне диапазона значений и вычтите ее из результата функции NPV. Поскольку первоначальные затраты обычно вводятся как отрицательное число , вы фактически выполняете операцию сложения:

NPV (ставка, значения) + начальная стоимость

В этом случае функция Excel NPV просто возвращает текущую стоимость неравномерных денежных потоков.Поскольку нам нужна «чистая» (то есть приведенная стоимость будущих денежных потоков за вычетом первоначальных инвестиций), мы вычитаем начальную стоимость вне функции NPV.

Excel Формула ЧПС 2

Включите начальную стоимость в диапазон значений и умножьте результат на (1 + ставка).

В этом случае функция Excel NPV выдаст результат для периода -1 (как если бы первоначальные инвестиции были сделаны за один период до периода 0), мы должны умножить его результат на (1 + r), чтобы получить NPV. вперед на один период времени (т.е. от i = -1 до i = 0). См. Компактную форму формулы NPV.

NPV (ставка, значения) * (1 + ставка)

Какую формулу использовать — дело ваших личных предпочтений. Я лично считаю, что первый проще и понятнее.

Калькулятор NPVв Excel

Теперь давайте посмотрим, как вы можете использовать приведенные выше формулы для реальных данных, чтобы сделать свой собственный калькулятор NPV в Excel.

Предположим, у вас есть начальные затраты в B2, ряд будущих денежных потоков в B3: B7 и требуемая норма доходности в F1.Чтобы найти ЧПС, используйте одну из следующих формул:

Формула NPV 1:

= ЧПС (F1, B3: B7) + B2

Обратите внимание, что первый аргумент значения — это денежный поток в периоде 1 (B3), начальная стоимость (B2) не включена.

NPV Формула 2:

= ЧПС (F1, B2: B7) * (1 + F1)

Эта формула включает начальную стоимость (B2) в диапазоне значений.

На скриншоте ниже показан наш калькулятор NPV в Excel в действии:

Чтобы убедиться, что наши формулы Excel NPV верны, давайте проверим результат вручную.A3

Затем сложите все приведенные значения и вычтите начальную стоимость инвестиций:

= СУММ (C3: C7) + B2

… и убедитесь, что результаты всех трех формул абсолютно одинаковы.

Разница между PV и NPV в Excel

В финансах и PV, и NPV используются для измерения текущей стоимости будущих денежных потоков путем дисконтирования будущих сумм до настоящего. Но они отличаются в одном важном отношении:

- Текущая стоимость (PV) — относится ко всем будущим денежным поступлениям в данном периоде.

- Чистая приведенная стоимость (ЧПС) — это разница между текущей стоимостью денежных поступлений и текущей стоимостью оттока денежных средств.

Другими словами, PV учитывает только приток денежных средств, в то время как NPV также учитывает начальные инвестиции или затраты, что делает их чистым числом.

В Microsoft Excel есть два существенных различия между функциями:

- Функция NPV может рассчитывать неравномерные (переменные) денежные потоки. Функция PV требует, чтобы денежные потоки были постоянными на протяжении всего срока инвестирования.

- При использовании NPV денежные потоки должны возникать в конце каждого периода. PV может обрабатывать денежные потоки, возникающие в конце и в начале периода.

Разница между NPV и XNPV в Excel

XNPV — еще одна финансовая функция Excel, которая рассчитывает чистую приведенную стоимость инвестиций.Основное различие между функциями заключается в следующем:

- NPV считает, что все периоды времени равны , равным .

- XNPV позволяет указать даты, соответствующие каждому денежному потоку. По этой причине функция XNPV намного более точна при работе с серией денежных потоков с нерегулярными интервалами .

В отличие от NPV, функция Excel XNPV реализована «нормально» — первое значение соответствует оттоку, который происходит в начале инвестирования.Все последующие денежные потоки дисконтируются на основе 365-дневного года.

С точки зрения синтаксиса функция XNPV имеет один дополнительный аргумент:

XNPV (ставка, значения, даты)

В качестве примера давайте использовать обе функции в одном наборе данных, где F1 — ставка дисконтирования, B2: B7 — денежные потоки, а C2: C7 — даты:

. = ЧПС (F1, B3: B7) + B2

= XNPV (F1, B2: B7, C2: C7)

Если денежные потоки распределены равномерно через инвестиции, функции NPV и XNPV возвращают очень близкие значения:

В случае нерегулярных интервалов разница между результатами очень значительна:

Распространенные ошибки при расчете NPV в Excel

Из-за довольно специфической реализации функции NPV при вычислении чистой приведенной стоимости в Excel делается много ошибок.Приведенные ниже простые примеры демонстрируют наиболее типичные ошибки и способы их избежать.

Неравномерные интервалы

Функция Excel NPV предполагает, что все периоды движения денежных средств равны . Если вы укажете разные интервалы, скажем, годы, кварталы или месяцы, чистая приведенная стоимость будет неверной из-за несогласованности периодов времени.

Отсутствующие периоды или денежные потоки

NPV в Excel не распознает пропущенные точки и игнорирует пустые ячейки. Чтобы правильно рассчитать NPV, обязательно укажите последовательных месяцев, кварталов или лет и укажите ноль значения для периодов времени с нулевыми денежными потоками.

Ставка дисконтирования не соответствует фактическим временным периодам

Функция Excel NPV не может автоматически корректировать предоставленную ставку в соответствии с заданной периодичностью, например, годовая ставка дисконтирования для ежемесячных денежных потоков. Пользователь несет ответственность за обеспечение соответствующей ставки за период .

Неверный формат ставки

Дисконт или процентная ставка должны быть представлены в виде процента или соответствующего десятичного числа .Например, ставка 10 процентов может быть представлена как 10% или 0,1. Если вы введете ставку как число 10, Excel будет рассматривать ее как 1000%, и NPV будет рассчитана неправильно.

Вот как использовать NPV в Excel для определения чистой приведенной стоимости инвестиции. Чтобы ближе познакомиться с формулами, обсуждаемыми в этом руководстве, загрузите наш образец калькулятора NPV для Excel.

Спасибо за чтение и надеюсь увидеть вас в нашем блоге на следующей неделе!

Вас также может заинтересовать

Как рассчитать NPV (с формулой и примерами)

Чистая приведенная стоимость (NPV) — это метод составления бюджета капиталовложений, используемый для оценки текущей стоимости будущих денежных потоков, которые предложенный проект или инвестиции будут генерировать.NPV является фаворитом большинства специалистов по планированию капитальных вложений, поскольку дает результаты в долларовой стоимости и является более точным предсказателем прибыльности инвестиций. Для расчета NPV важно знать формулу расчета NPV и то, как ее использовать для определения будущей прибыли проекта.

В этой статье мы обсудим формулу расчета NPV, способы ее использования, переменные, которые необходимо включить в формулу, и примеры.

Какая формула расчета NPV?