Распределение чистой прибыли: бухгалтерские и правовые аспекты

Л. ЛЕВИН, налоговый юрист

В соответствии с действующим российским законодательством чистая прибыль, полученная акционерным обществом (далее — АО) в результате своей финансово-хозяйственной деятельности, может распределяться между акционерами (участниками) данного юридического лица, а может оставаться в распоряжении АО (на финансирование капитальных вложений, на финансирование выплат социального характера и пр.). Таким образом, прибыль, оставшаяся в распоряжении АО, является «нераспределенной» между акционерами (участниками) прибылью.

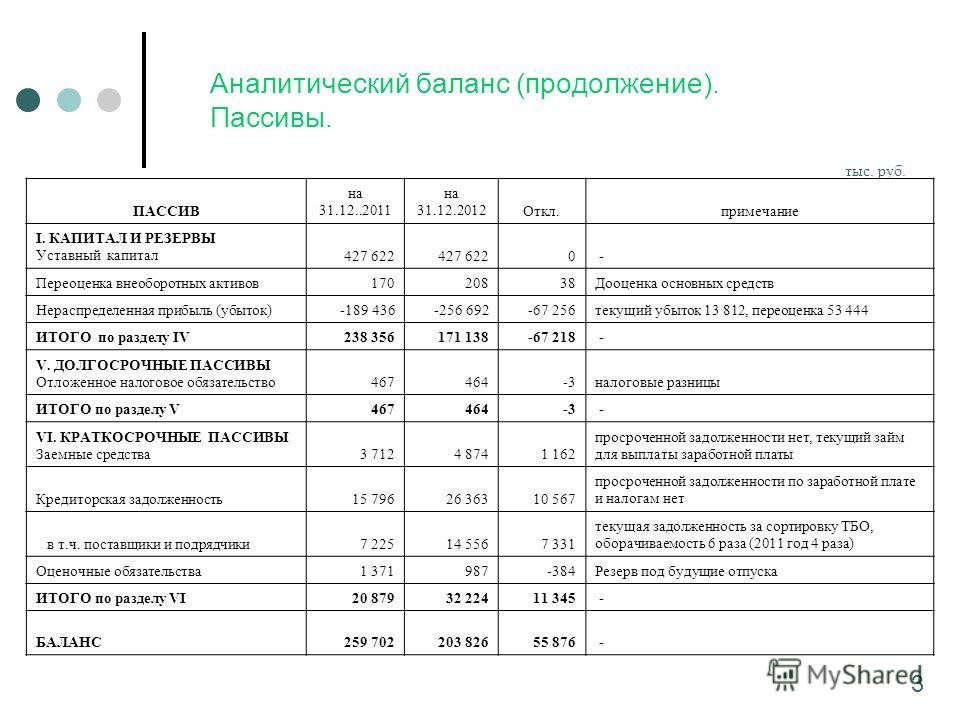

При составлении и представлении бухгалтерской отчетности необходимо руководствоваться Федеральным законом от 21.11.96 г. № 129-ФЗ «О бухгалтерском учете», ПБУ 4/99 и приказом Минфина России от 22.07.03 г. № 67н «О формах бухгалтерской отчетности организаций». Так, в бухгалтерском балансе по стр. 470 «Нераспределенная прибыль/непокрытый убыток» показывается остаток прибыли, нераспределенной акционерами, а также остаток прибыли, оставшейся в распоряжении АО по результатам работы за прошлые отчетные периоды на основании принятых акционерами решений по ее использованию (направление в резервы, на приобретение объектов основных средств, на выплаты социального характера и пр.

Для обобщения информации о наличии и движении сумм нераспределенной прибыли общества (отражаемой по стр. 470 бухгалтерского баланса) предназначен бухгалтерский счет 84 «Нераспределенная прибыль (непокрытый убыток)». Экономическое содержание счета 84 заключается в аккумулировании не выплаченной в форме дивидендов или нераспределенной прибыли, а также прибыли, оставшейся в распоряжении АО на основании решений акционеров, которая остается в обороте у АО в качестве внутреннего источника финансирования.

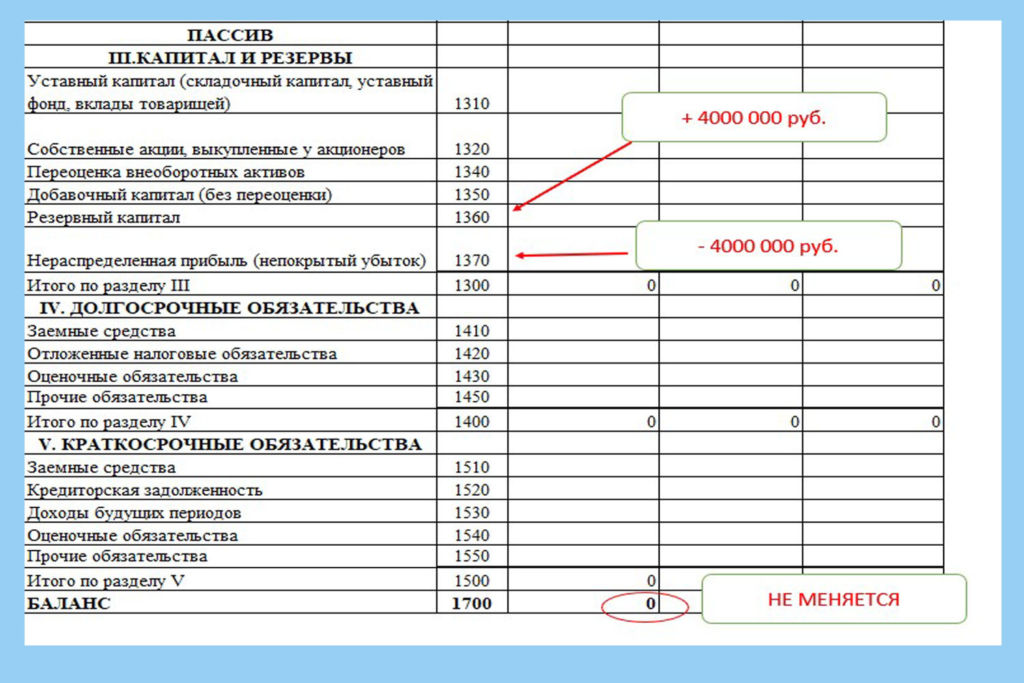

При осуществлении капитальных вложений (приобретении объектов основных средств) оборотные средства АО (деньги на расчетном счете) постепенно переходят в состав внеоборотных активов. При этом при отражении в бухгалтерском учете приобретения основных средств «работает» только актив бухгалтерского баланса. Движение источников финансирования капитальных вложений в бухгалтерском балансе не отражается.

Источником финансирования капитальных вложений, связанных с приобретением объектов основных средств, могут быть либо собственные средства АО — нераспределенная на дивиденды или другие цели некапитального характера прибыль, начисленная амортизация по объектам основных средств либо привлеченные средства — кредиты, займы.

При финансировании капитальных вложений за счет прибыли АО, амортизации или заемных средств денежные средства этих источников переходят в другой вид хозяйственных средств (в состав внеоборотных активов). Поэтому сам источник, отраженный в пассиве бухгалтерского баланса, не уменьшается. Так, при направлении прибыли на финансирование капитальных вложений величина прибыли, отраженной в пассиве бухгалтерского баланса по стр. 470, не изменяется. Поэтому никаких дополнительных записей, отражающих движение источников финансирования капитальных вложений, не производится.

Таким образом, несмотря на то, что прибыль АО, распределенная акционерами на приобретение объектов основных средств, фактически будет израсходована (т. е. основные средства будут приобретены), в пассиве баланса этот факт не будет никаким образом отражен. Информацию об израсходованных суммах прибыли на приобретение объектов основных средств можно получить только из данных бухгалтерского учета (из внутренних записей по счету 84).

е. основные средства будут приобретены), в пассиве баланса этот факт не будет никаким образом отражен. Информацию об израсходованных суммах прибыли на приобретение объектов основных средств можно получить только из данных бухгалтерского учета (из внутренних записей по счету 84).

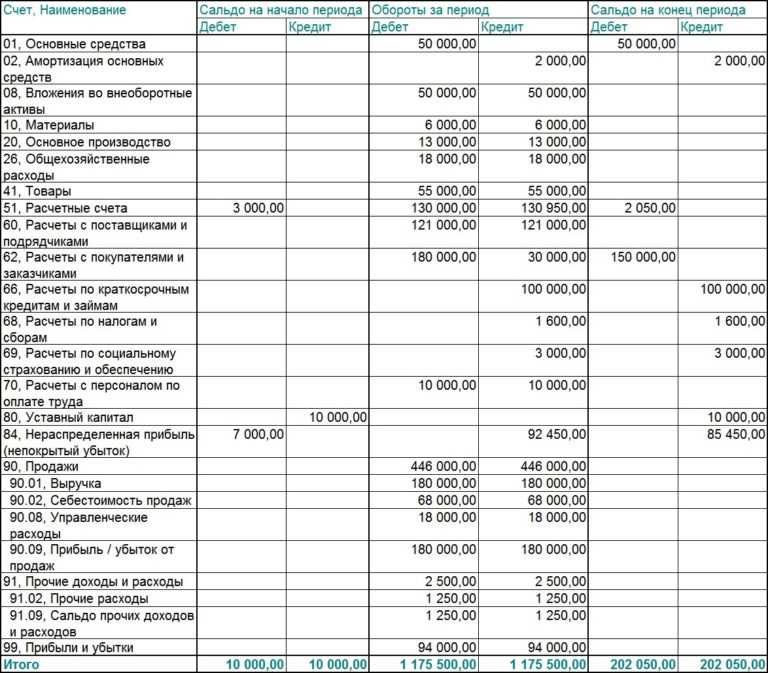

Для определения суммы прибыли, направленной на финансирование капитальных вложений, необходимо вести аналитический учет на счете 84, с помощью которого можно определить на конец каждого отчетного периода величину прибыли, израсходованной на приобретение объектов основных средств. Порядок определения величины прибыли, направленной в течение года на финансирование капитальных вложений, нормативными документами по бухгалтерскому учету не установлен. Однако эту величину прибыли можно с достаточной степенью точности получить расчетным путем, сопоставив дебетовые обороты по счету 08 «Вложения во внеоборотные активы» с кредитовыми оборотами по счету 02 «Амортизация основных средств» (за минусом кредитовых оборотов по счету 02 в размере начисленной амортизации по безвозмездно полученным основным средствам и непроизводственным основным средствам, по которым амортизация учитывается непосредственно по дебету счета 84) за отчетный период.

Порядок определения АО величины прибыли, направленной на финансирование капитальных вложений, а также очередности направления источников (прибыль, начисленная амортизация) на финансирование капитальных вложений может быть согласован с акционерами или членами совета директоров.

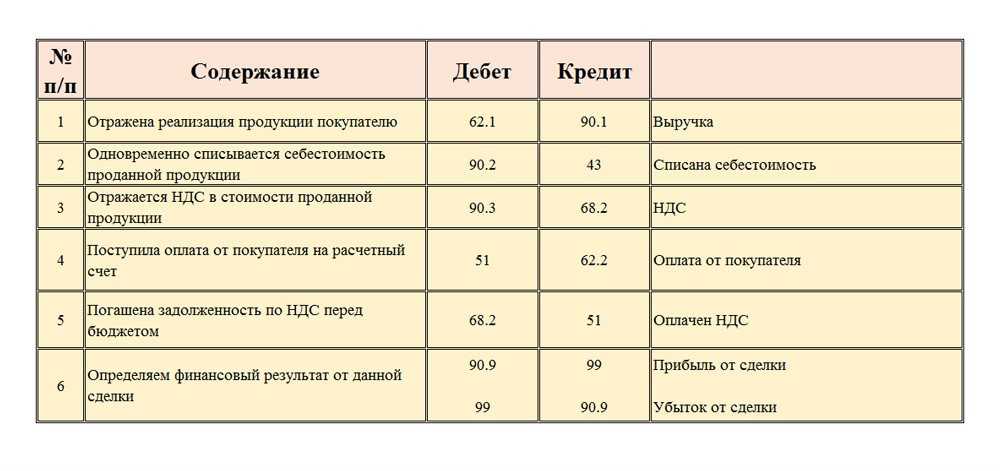

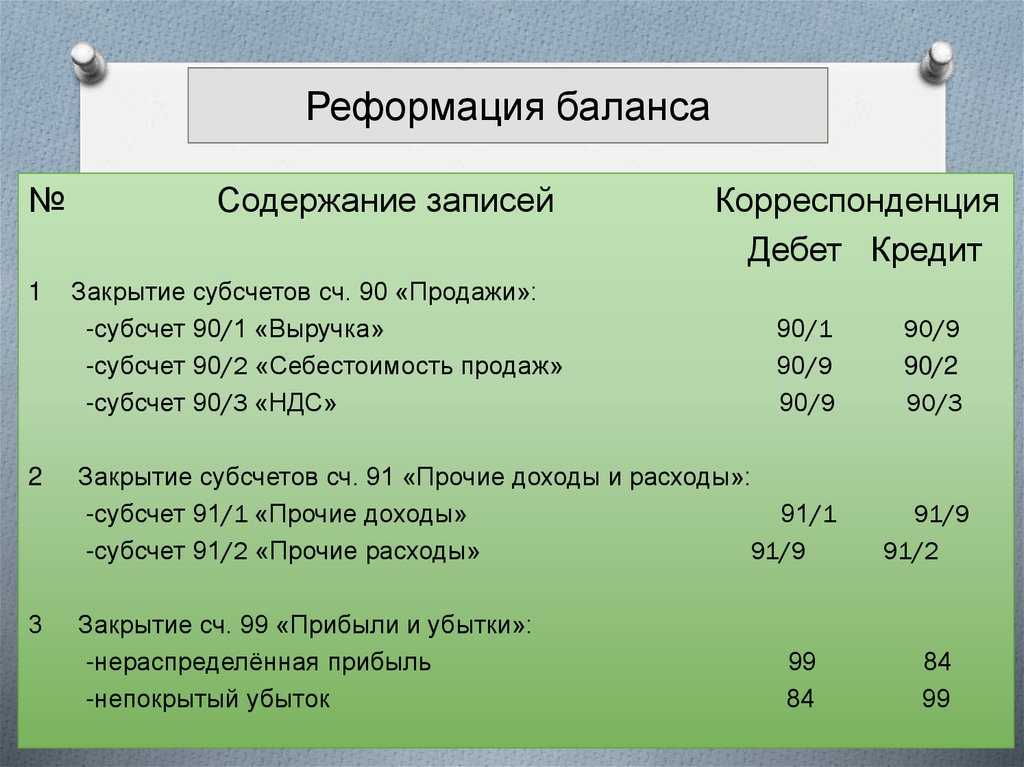

Для раскрытия порядка формирования нераспределенной прибыли отчетного года, а также порядка ее распределения не предусмотрено специальных бухгалтерских записей, однако из общей логики построения бухгалтерского учета и представления отчетности можно предложить следующую схему:

Дебет 99, Кредит 84 — выявлен финансовый результат (прибыль) по итогам года,

Дебет 84, субсчет «Нераспределенная прибыль отчетного года», Кредит 75, субсчет «Расчеты по выплате доходов» — начислены дивиденды согласно решению общего собрания акционеров,

Дебет 84, субсчет «Нераспределенная прибыль отчетного года», Кредит 84, субсчет «Источник финансирования капитальных вложений образованный» — образован так называемый фонд накопления как источник финансирования для приобретения внеооборотных активов,

Дебет 84, субсчет «Источник финансирования капитальных вложений образованный», Кредит 84, субсчет «Источник финансирования капитальных вложений использованный» — произведены капитальные вложения во внеоборотные активы,

Дебет 84, субсчет «Нераспределенная прибыль отчетного года», Кредит 84, субсчет «Источник финансирования расходов социального характера образованный» — образован фонд потребления для материального стимулирования работников АО,

Дебет 84, субсчет «Источник финансирования расходов социального характера образованный», Кредит 70, 73 — начислены премии, материальная помощь и т. п. работникам АО,

п. работникам АО,

Дебет 84, субсчет «Нераспределенная прибыль отчетного года», Кредит 84, субсчет «Источник финансирования прочих расходов некапитального характера» — образован фонд для оплаты прочих расходов, не носящих капитального характера,

Дебет 84, субсчет «Источник финансирования прочих расходов некапитального характера», Кредит 60, 68 — произведены расходы (благотворительность, членские взносы, штрафы и пр.) за счет фонда для оплаты прочих расходов.

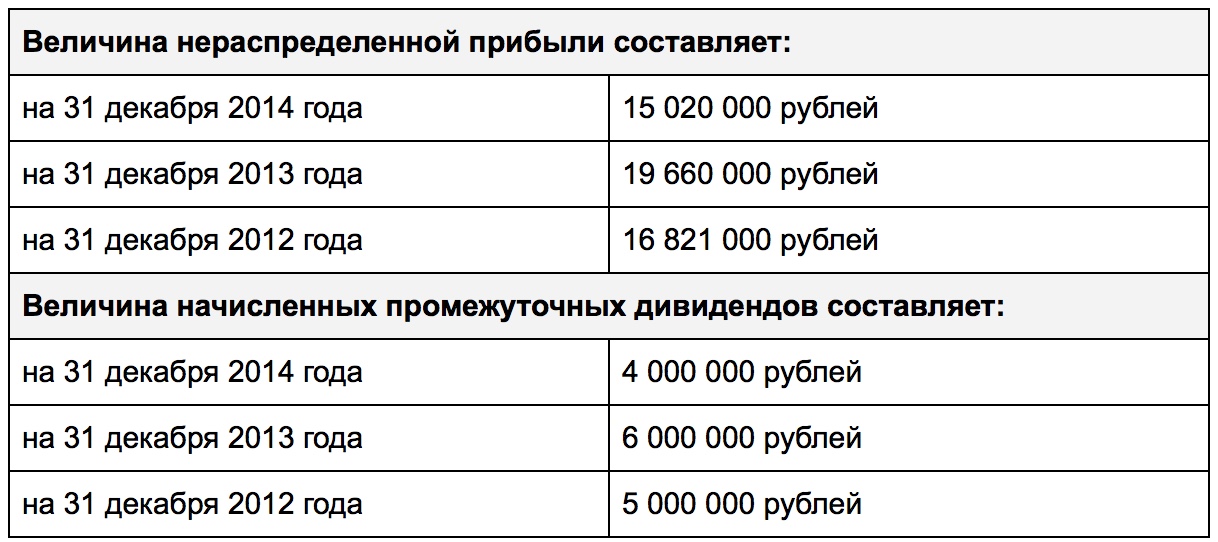

Рассмотрим достаточно характерную для практики деятельности АО ситуацию. Допустим, что акционеры на своем внеочередном общем собрании приняли решение о распределении «нераспределенной прибыли прошлых лет» на выплату дивидендов, в том числе и той части прибыли, которая ранее уже была распределена акционерами (как источник финансирования на приобретение объектов основных средств, на организацию питания сотрудников АО, на осуществление мероприятий по развитию социальной сферы и материальному поощрению и другие цели). В соответствии со ст. 42 Федерального закона от 26.12.95 г. № 208-ФЗ (в ред. от 6.04.04 г.) «Об акционерных обществах» дивиденды выплачиваются из чистой прибыли АО.

В соответствии со ст. 42 Федерального закона от 26.12.95 г. № 208-ФЗ (в ред. от 6.04.04 г.) «Об акционерных обществах» дивиденды выплачиваются из чистой прибыли АО.

Понятие «чистая прибыль» в настоящее время не раскрывается на уровне закона. Оно раскрывается лишь в нормативной базе, регулирующей порядок ведения бухгалтерского учета и составления бухгалтерской отчетности в Российской Федерации. Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса. В бухгалтерском балансе финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток), т.е. конечный финансовый результат, выявленный за отчетный период, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством Российской Федерации налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения.

Таким образом, четко указано, что решение о выплате дивидендов основывается полностью на текущих финансовых результатах, а не на результатах прошлых периодов. Аналогичная точка зрения содержится в письме Минфина России от 23.08.02 г. № 04-02-06/3/60. Более того, в редакции Закона № 208-ФЗ, действующей с 1 июля 2004 г., имеется бланкетная (отсылочная) норма, позволяющая для толкования понятия «чистая прибыль» использовать данные о чистой прибыли АО в соответствии с его бухгалтерской отчетностью.

Учитывая изложенное, можно сделать вывод, что при принятии акционерами решения о распределении дивидендов следует иметь в виду, что дивиденды могут быть начислены и выплачены только за счет чистой прибыли АО.

Следовательно, внеочередное собрание акционеров могло объявить о начислении дивидендов по акциям АО по результатам, например, первого полугодия. Нераспределенная акционерами прибыль прошлых лет не может быть источником для начисления указанных дивидендов. Та часть прибыли, которая ранее уже была распределена акционерами, оставлена в распоряжении АО (на финансирование капитальных вложений, на организацию питания сотрудников и т.д.) и фактически была использована на соответствующие цели. Эта часть прибыли не может быть перераспределена акционерами повторно. Нераспределенная акционерами прибыль прошлых лет может быть направлена (распределена) акционерами на любые цели, не связанные с выплатой дивидендов по акциям. Соответственно принятое решение внеочередного собрания акционеров не отвечает законодательству и может быть признано судом недействительным.

Относительно возможности пересмотра предыдущих решений акционеров и перераспределения прибыли, которая ранее уже была распределена (оставлена в распоряжении АО), но не была использована им на конкретные цели отметим следующее. К компетенции общего собрания акционеров относится распределение прибыли, в том числе выплата (объявление) дивидендов, за исключением прибыли, распределенной в качестве дивидендов по результатам I квартала, полугодия, девяти месяцев финансового года, и убытков АО по результатам финансового года (п.п. 1 п. 1 ст. 48 Закона № 208-ФЗ). Процедуру отмены (признания недействительным) решения общего собрания акционеров иначе как в судебном порядке действующее законодательство, в том числе указанный Закон, не предусматривает. Причем общее собрание акционеров не вправе рассматривать и принимать решения по вопросам, не отнесенным к его компетенции Законом № 208-ФЗ (п. 3 ст. 48). Другими словами, принять решение с формулировкой «отменить решение общего собрания акционеров» само общее собрание акционеров не может.

К компетенции общего собрания акционеров относится распределение прибыли, в том числе выплата (объявление) дивидендов, за исключением прибыли, распределенной в качестве дивидендов по результатам I квартала, полугодия, девяти месяцев финансового года, и убытков АО по результатам финансового года (п.п. 1 п. 1 ст. 48 Закона № 208-ФЗ). Процедуру отмены (признания недействительным) решения общего собрания акционеров иначе как в судебном порядке действующее законодательство, в том числе указанный Закон, не предусматривает. Причем общее собрание акционеров не вправе рассматривать и принимать решения по вопросам, не отнесенным к его компетенции Законом № 208-ФЗ (п. 3 ст. 48). Другими словами, принять решение с формулировкой «отменить решение общего собрания акционеров» само общее собрание акционеров не может.

В ситуации, когда необходимо принять решение о части прибыли, относительно которой ранее было принято решение о ее распределении, можно рекомендовать следующее. Общее собрание акционеров должно принять решение о направлении прибыли в необходимом размере на иные цели. Существующая судебная практика подтверждает, что в отличие от начисления и выплаты дивидендов, которые могут быть начислены и выплачены только за счет чистой прибыли АО отчетного года, направление общим собранием акционеров на другие цели нераспределенной прибыли АО за предыдущие годы правомерно (см. постановление ФАС Волго-Вятского округа от 28.07.03 г. № А29-52/03А). Заметим, что размер дивидендов не может быть больше рекомендованного советом директоров АО. Данная позиция подтверждена судебной практикой, в том числе п. 15 постановления пленума ВАС РФ от 18.11.03 г. № 19 «О некоторых вопросах применения Федерального закона «Об акционерных обществах», постановлением ФАС Московского округа от 9.12.02 г. № КГ-А40/8036-02, постановлением ФАС Северо-Западного округа от 27.12.01 г. № А56-22416/01.

Существующая судебная практика подтверждает, что в отличие от начисления и выплаты дивидендов, которые могут быть начислены и выплачены только за счет чистой прибыли АО отчетного года, направление общим собранием акционеров на другие цели нераспределенной прибыли АО за предыдущие годы правомерно (см. постановление ФАС Волго-Вятского округа от 28.07.03 г. № А29-52/03А). Заметим, что размер дивидендов не может быть больше рекомендованного советом директоров АО. Данная позиция подтверждена судебной практикой, в том числе п. 15 постановления пленума ВАС РФ от 18.11.03 г. № 19 «О некоторых вопросах применения Федерального закона «Об акционерных обществах», постановлением ФАС Московского округа от 9.12.02 г. № КГ-А40/8036-02, постановлением ФАС Северо-Западного округа от 27.12.01 г. № А56-22416/01.

Учитывая, что Закон № 208-ФЗ предусматривает определенную процедуру принятия решения общим собранием акционеров, включающую принятие советом директоров решения о проведении собрания акционеров с определенной повесткой, уведомление акционеров о проведении собрания и его повестке, на наш взгляд, решение о выплате дивидендов без рекомендации совета директоров и соответственно без соблюдения процедурных требований может быть признано недействительным. Общему собранию акционеров запрещено принимать решения по вопросам, не включенным в повестку дня собрания, а также изменять повестку дня (п. 6 ст. 49 Закона). Акционер вправе обжаловать в суд решение, принятое общим собранием акционеров с нарушением требований Закона № 208-ФЗ, иных правовых актов Российской Федерации, устава АО, если он не принимал участия в общем собрании акционеров или голосовал против принятия такого решения и указанным решением нарушены его права и законные интересы (п. 7 ст. 49 Закона). Такое заявление может быть подано в суд в течение шести месяцев со дня, когда акционер узнал или должен был узнать о принятом решении.

Общему собранию акционеров запрещено принимать решения по вопросам, не включенным в повестку дня собрания, а также изменять повестку дня (п. 6 ст. 49 Закона). Акционер вправе обжаловать в суд решение, принятое общим собранием акционеров с нарушением требований Закона № 208-ФЗ, иных правовых актов Российской Федерации, устава АО, если он не принимал участия в общем собрании акционеров или голосовал против принятия такого решения и указанным решением нарушены его права и законные интересы (п. 7 ст. 49 Закона). Такое заявление может быть подано в суд в течение шести месяцев со дня, когда акционер узнал или должен был узнать о принятом решении.

Прибыли и убытки в балансе

Автор Людмила Иванова На чтение 5 мин Просмотров 249 Опубликовано

Содержание

- Как отразить в балансе убытки

- Прибыль в бухгалтерской отчетности

- Как рассчитывается балансовая прибыль

- Анализ БП

Финансово-хозяйственная деятельность находит отражение в бухгалтерском балансе предприятия. Он представляет собой основную форму отчетности.

Он представляет собой основную форму отчетности.

В балансе отражаются:

- Прибыль;

- Убыток;

- Финансовые вложения;

- Обязательства.

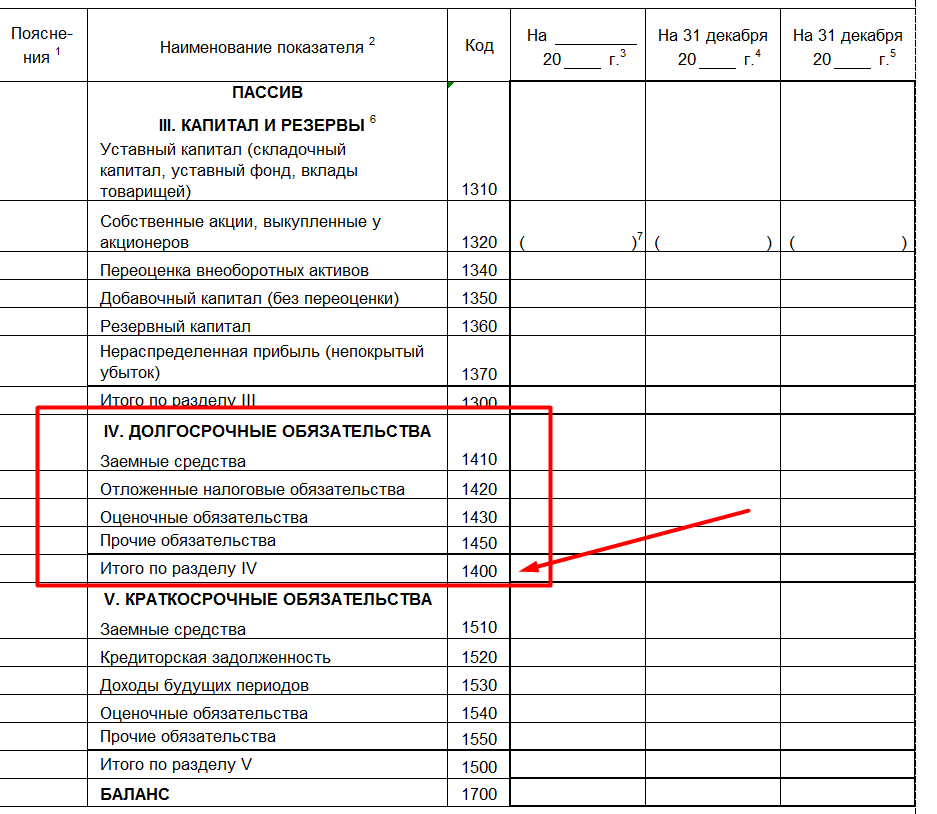

По структуре он подразделяется на актив и пассив. Финансовый результат: прибыль или убыток отражается на счете нераспределенная прибыль/непокрытый убыток. Таким образом, неверно считать, что убыток отражается в активе баланса. Рассмотрим понятия более подробно.

Законодательно установлено, что все организации обязаны публиковать баланс в открытом доступе. Таким образом, каждый контрагент, зарегистрированный на портале гос.услуг имеет возможность ознакомиться с финансовым состоянием предприятия. В том числе увидеть размер убытков в балансе..

Внимание!

Убыток в бухгалтерском балансе должен покрываться путем суммирования таких показателей, как прибыль прошлых лет, нераспределенная, средства находящиеся на резервном фонде и целевые взносы. Также это возможно за счет добавочного капитала.

Если при сложении таких строк урон не покрывается, следовательно, источников финансирования не достаточно. Таким образом, баланс убыточен. При положительной динамике деятельности предприятия, часть прибыли уходит в резерв. Она выступает, как «подушка безопасности» для будущих расходов. Счета: Дт84-Кт82.

Как отразить в балансе убыткиУбытки можно отразить в балансе на счете 99.

- Сч.99 — «Прибыль и убытки»;

- Сч.88 – «Непокрытые убытки»;

- Сч.84 – «Нераспределенная прибыль»;

- Сч.75 – «Расчеты с учредителями»;

- Сч.82 – «Резервный капитал».;

- Сч.80 – «Уставной капитал».

Сальдо на сч.99 может отражаться как по кредиту, так и по дебету. Пока оно не проверено и не утверждено, фиксируется на сч.84 непокрытые убытки.

Итак, получается проводка: Дт99-Кт84. Если в балансе присутствует убыток, проводка выглядит следующим образом: Дт84-Кт99. В начале года, следующего за отчетным периодом, собственники распределяют доход. Цель реформации: выделить с бухгалтерского сч.84 суммы по целевому назначению.

Цель реформации: выделить с бухгалтерского сч.84 суммы по целевому назначению.

Получается, следующая проводка: Дт84-Кт75

Итак, суммы расставлены в балансе, убытков получилось довольно много. На покрытие прибыли отчетного периода недостаточно. В таком случае прибегают к использованию зарезервированной прибыли.

При распределении прибыли прошлых периодов на покрытие убытков: Дт84-Кт84

Многие заинтересованные собственники, могут покрыть ущерб предприятия из личных средств.

Проводка оформляется: Дт75-Кт84.

Внимание: пока организацией не будут покрыты убытки, собственникам не будут начисляться дивиденды.

Итак, выше мы рассмотрели вариант убыточного баланса. Но есть и другой исход, он может быть положительный. БП – это выгода, которую получило предприятие от всех видов предпринимательской деятельности за отчетный период и занесенная в фин.отчетность.

Совет: вы можете оценить фин.-хозяйственного состояния организации по размеру прибыли.

Параллельно с ним оценка производится по показателям чистой и валовой прибыли. Название БП произошло из суммирования показателей бух.учета и статей баланса.

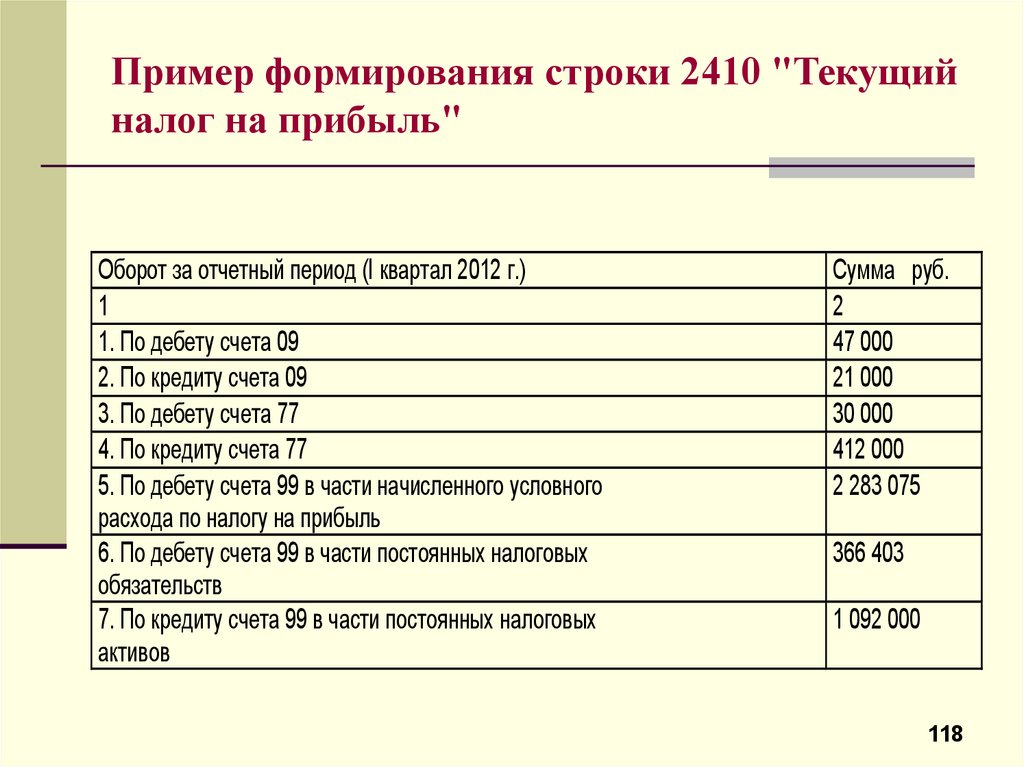

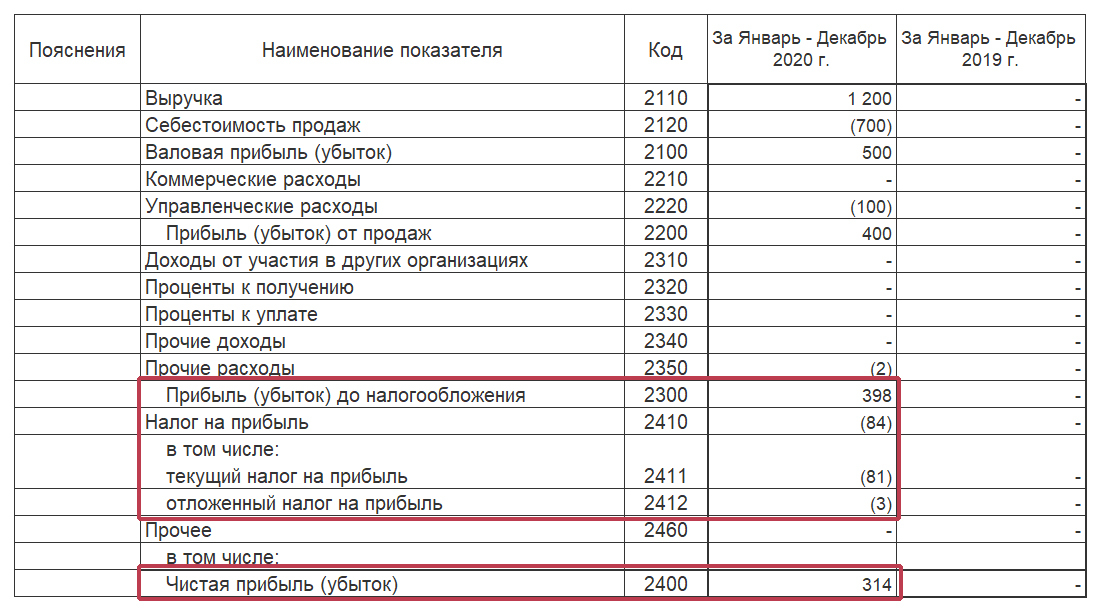

Прибыль в бухгалтерской отчетностиИз названия, казалось бы, следовало выделение отдельной строки в балансе. На практике дело обстоит иначе. Сумма всей прибыли в бух.балансе отражается на стр.1370 нераспределенная. Такой показатель взаимосвязан с Отчетом о финансовых результатах со строками:

- Стр.1370 – «Нераспределенная прибыль/Непокрытый убыток предприятия»;

- Стр.2400 – «Чистая прибыль»;

- Стр.2430 — Изменение отложенных налоговых обязательств»;

- Стр.2410 — «Текущий налог на прибыль»;

- Стр.2450 — «Изменение отложенных налоговых активов»;

- Стр.2460 — «Прочее»;

При составлении годовой отчетности: Дт99-Кт84 или стр.2300 минус стр.2410 плюс/минус стр.2430 плюс/минус стр.2450 минус стр.2460

- Стр. 2300 (в отчете о финансовых результатах) – «Прибыль/убыток до налогообложения».

Также БП зафиксирована в Отчете о фин. результатах на стр.2300 – прибыль до налогообложения.

Как рассчитывается балансовая прибыльБП следует рассчитывать по нижеприведенной формуле.

- БП – балансовая прибыль;

- ПВО – прибыль/убыток от внереализ.операций;

- ПОД – прибыль/убыток от стандарт.видов деят-сти;

- ППР – прибыль/убыток от проч.реализации.

При положительной динамике итоговая сумма будет со знаком «+». Если сумма получилась отрицательна, значит баланс предприятия убыточен.

Анализ БПИтак, балансовая прибыль рассчитана. Стоит понять, что дает этот показатель. Его используют для анализа финансово-хозяйственной деятельности предприятия, пути дальнейшего развития и факторы, которые оказывают непосредственное влияние.

Совет: если по итогам отчетного периода ваш бухгалтерский баланс оказался убыточным, пересмотрите политику функционирования предприятия.

Выше были рассмотрены строки баланса, где отражается доход/убыток предприятия. Цель каждого управленца свести баланс к положительному результату на конец отчетного периода.

Мероприятия, для выхода предприятия из убытка и получение дополнительной прибыли:

- Повышение качества выпускаемой продукции;

- Увеличение объема выпускаемой продукции;

- Оборудование, которое не используется при производстве, должно быть продано или сдано в аренду;

- Оптимизация рабочего процесса и использования производственных ресурсов, что приведет к снижению себестоимости выпускаемых товаров;

- Увеличение рынков сбыта;

- Уменьшение производственных расходов;

- Путем увеличения мощностей оборудования, увеличение выпуска продукции.

Показатель «прибыль» для предприятия – самый главный фактор производства в условиях рыночной экономики. Цель каждого коммерческого предприятия получить выгоду и ежегодно ее увеличивать.

Основные пути увеличения прибыли:

- Уменьшение себестоимости единицы товара;

- Рост выручки, за счет увеличения объема выпускаемой продукции.

Подведем итоги. БП или убыток помогают определить, насколько эффективно была применена экономическая стратегия предприятия. Показатели, из которых складывается прибыль, позволяют оценить на что следует сделать упор в увеличении в будущем отчетном периоде. Основные пути увеличения прибыли это уменьшение себестоимости товара и увеличение производства.

В каком финансовом отчете указана нераспределенная прибыль?

К

Джей Би Маверик

Полная биография

Дж. Б. Маверик — активный трейдер, брокер товарных фьючерсов и аналитик фондового рынка. Более 17 лет опыта работы, а также более 10 лет опыта работы финансовым писателем и редактором книг.

Узнайте о нашем редакционная политика

Обновлено 28 марта 2022 г.

Рассмотрено

ДжеФреда Р. Браун

Рассмотрено

ДжеФреда Р. Браун

Браун

Полная биография

Д-р ДжеФреда Р. Браун — финансовый консультант, сертифицированный инструктор по финансовому образованию и исследователь, который помог тысячам клиентов за более чем два десятилетия своей карьеры. Она является генеральным директором Xaris Financial Enterprises и руководителем курса в Корнельском университете.

Узнайте о нашем Совет по финансовому обзору

Нераспределенная прибыль — это совокупная чистая прибыль или прибыль компании после выплаты дивидендов. Нераспределенная прибыль — это чистая прибыль после выплаты дивидендов, которую можно реинвестировать обратно в компанию или погасить задолженность. Поскольку они представляют собой остаток прибыли компании, не выплаченный в виде дивидендов, их часто называют нераспределенной прибылью.

Нераспределенная прибыль представляет собой баланс собственного капитала и, как таковой, включается в раздел собственного капитала баланса компании.

Изменения в остатках собственного капитала компании показаны в отчете компании об изменениях в собственном капитале, который является дополнительным отчетом, который должны показывать публично торгуемые компании. В этом отчете компания должна показать нераспределенную прибыль на начало периода, любые статьи, которые увеличили нераспределенную прибыль (например, чистую прибыль), любые статьи, которые уменьшили нераспределенную прибыль (например, если были объявлены дивиденды). ) и конечную нераспределенную прибыль. И начальная, и конечная нераспределенная прибыль будут видны в балансе компании. Таким образом, отчет об изменениях в капитале является пояснительным отчетом.

В этом отчете компания должна показать нераспределенную прибыль на начало периода, любые статьи, которые увеличили нераспределенную прибыль (например, чистую прибыль), любые статьи, которые уменьшили нераспределенную прибыль (например, если были объявлены дивиденды). ) и конечную нераспределенную прибыль. И начальная, и конечная нераспределенная прибыль будут видны в балансе компании. Таким образом, отчет об изменениях в капитале является пояснительным отчетом.

При расчете нераспределенной прибыли чистая прибыль добавляется к начальной нераспределенной прибыли за период и вычитаются дивиденды, подлежащие выплате акционерам. Формула выглядит следующим образом:

Нераспределенная прибыль «=» р Е + Н я − Д где: р Е «=» начальная нераспределенная прибыль Н я «=» чистая прибыль Д «=» дивиденды \begin{align} &\text{Нераспределенная прибыль} = RE + NI — D\\ &\textbf{где:}\\ &RE=\text{начальная нераспределенная прибыль}\\ &NI=\text{чистая прибыль}\\ &D=\text{дивиденды}\\ \end{выровнено} Нераспределенная прибыль=RE+NI-Dгде:RE=начальная нераспределенная прибыльNI=чистый доходD=дивиденды

Если компания имеет чистый убыток за отчетный период, отчет о нераспределенной прибыли компании показывает отрицательное сальдо или дефицит. В качестве альтернативы положительное сальдо представляет собой профицит или нераспределенную прибыль.

В качестве альтернативы положительное сальдо представляет собой профицит или нераспределенную прибыль.

В отчете также указываются изменения в чистой прибыли за определенный период, которые могут происходить каждые три месяца, но не реже одного раза в год. Поскольку отчет о нераспределенной прибыли является таким кратким отчетом, он иногда появляется внизу отчета о прибылях и убытках после чистой прибыли.

Инвесторы обращают пристальное внимание на нераспределенную прибыль, поскольку счет показывает, сколько денег доступно для реинвестирования обратно в компанию, а сколько доступно для выплаты дивидендов акционерам.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Комиссия по ценным бумагам и биржам США. «Как читать 10-К».

Как рассчитать нераспределенную прибыль?

Артикул

5 мин. Прочтите

5 апреля 2023 г.

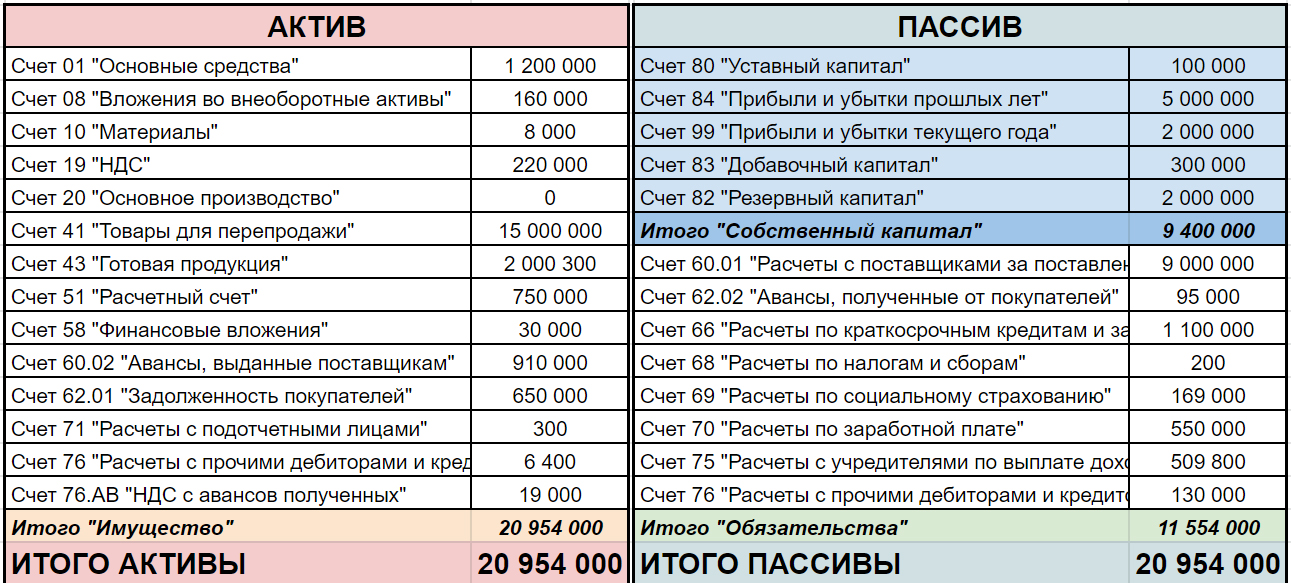

Чтобы рассчитать нераспределенную прибыль, вычтите обязательства компании из ее активов, чтобы получить акционерный капитал, затем найдите строку обыкновенных акций в своем балансе, возьмите общий акционерный капитал и вычтите строку обыкновенных акций. цифра (если в вашем акционерном капитале всего две статьи — обыкновенные акции и нераспределенная прибыль).

В активе баланса вы найдете нераспределенную прибыль. Это представляет собой капитал, который компания получила в виде дохода за свою историю и предпочла удержать, а не выплачивать дивиденды.

В балансе обычно можно напрямую узнать, какова нераспределенная прибыль компании, но даже если это не так, можно использовать другие цифры для расчета суммы.

Выполните следующие два шага, чтобы рассчитать нераспределенную прибыль:

- Вычтите обязательства компании из ее активов, чтобы получить акционерный капитал.

- Найдите позицию обыкновенных акций в своем балансе. Если в вашем акционерном капитале есть только две статьи: обыкновенные акции и нераспределенная прибыль, возьмите общую сумму акционерного капитала и вычтите значение позиции обыкновенных акций. Разница представляет собой нераспределенную прибыль.

Есть предприятия с более сложными балансовыми отчетами, которые включают больше статей и цифр.

В этой статье также обсуждаются:

Как подготовить отчет о нераспределенной прибыли?

Что составляет нераспределенную прибыль?

Как рассчитать нераспределенную прибыль в балансе?

ПРИМЕЧАНИЕ. Сотрудники службы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, за исключением вопросов поддержки о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем регионе.

В бухгалтерском цикле вторым финансовым отчетом, который необходимо подготовить, является отчет о нераспределенной прибыли. Это сумма дохода, остающаяся в компании после выплаты дивидендов, которая часто реинвестируется в компанию или выплачивается акционерам.

Это сумма дохода, остающаяся в компании после выплаты дивидендов, которая часто реинвестируется в компанию или выплачивается акционерам.

Вот шаги для создания отчета о нераспределенной прибыли:

Шаг 1: Подготовьте заголовок

В отчете о нераспределенной прибыли должен быть трехстрочный заголовок. В первой строке указывается название компании, во второй строке указывается документ «Отчет о нераспределенной прибыли», а в третьей строке указывается год «За год, закончившийся ХХХХ».

Шаг 2. Укажите остаток за предыдущий год

Первым пунктом в отчете о нераспределенной прибыли должен быть остаток нераспределенной прибыли за предыдущий год, который можно найти в балансе за предыдущий год.

Предположим, что нераспределенная прибыль компании составляет 30 000 долларов США. Первая строка Отчета о нераспределенной прибыли будет выглядеть следующим образом:

- Нераспределенная прибыль, 31 декабря 2017 г. 30 000 долларов США

Шаг 3: Добавление чистого дохода из отчета о прибылях и убытках

Перед созданием отчета о нераспределенной прибыли необходимо сначала создать отчет о прибылях и убытках. Допустим, чистая прибыль вашей компании составляет 15 000 долларов. Это первый пункт, добавленный в отчет о нераспределенной прибыли.

Допустим, чистая прибыль вашей компании составляет 15 000 долларов. Это первый пункт, добавленный в отчет о нераспределенной прибыли.

Отчет о нераспределенной прибыли будет выглядеть следующим образом:

- Нераспределенная прибыль: 31 декабря 2017 г. 30 000 долларов США

- Плюс: Чистая прибыль 2018 +15 000

- Всего $45 000

Если компания испытывает чистый убыток в своем отчете о прибылях и убытках, то чистый убыток вычитается из существующей нераспределенной прибыли.

Шаг 4: ВЫЧЕТ ДИВИДЕНДОВ, ВЫПЛАЧИВАЕМЫХ ИНВЕСТОРАМ

Если ваша компания выплачивает дивиденды, вы вычитаете сумму дивидендов, выплачиваемых вашей компанией, из вашего чистого дохода. Если дивиденды не выплачиваются, вы вычитаете 0 долларов. Допустим, дивидендная политика вашей компании заключается в выплате 50% чистой прибыли инвесторам. В этом примере 7500 долларов будут выплачены в качестве дивидендов и вычтены из текущей суммы.

- Нераспределенная прибыль, 31 декабря 2017 г.

$30 000

$30 000 - Плюс: Чистая прибыль 2018 +15 000

- Всего $45 000

- Минус: Дивиденды (7 500)

Дивиденды дебетуются на счете нераспределенной прибыли независимо от того, выплачены они или нет.

ШАГ 5: ПОДГОТОВЬТЕ ОКОНЧАТЕЛЬНУЮ ИТОГОВУЮ СУММУ

Теперь, если вы выплатили дивиденды, вычтите их и просуммируйте отчет о нераспределенной прибыли. У вас останется сумма нераспределенной прибыли, которую вы разместите на счете нераспределенной прибыли в новом балансовом отчете за 2018 год.

- Нераспределенная прибыль, 31 декабря 2017 г. $30 000

- Плюс: чистая прибыль в 2018 году 15 000 долларов США

- Итого: 45 000 долларов США

- Минус: Выплаченные дивиденды (7500 долларов США)

- Нераспределенная прибыль, 31 декабря 2018 г. $37 500

Это завершает отчет о нераспределенной прибыли.

Что составляет нераспределенную прибыль?

Нераспределенная прибыль — это часть прибыли бизнеса, которая не распределяется в качестве дивидендов акционерам, а резервируется для реинвестирования обратно в бизнес. Эти средства обычно используются для приобретения оборотного капитала и основных средств или выделяются для погашения долговых обязательств.

Эти средства обычно используются для приобретения оборотного капитала и основных средств или выделяются для погашения долговых обязательств.

Для расчета нераспределенной прибыли добавьте чистую прибыль или вычтите любые чистые убытки из первоначальной нераспределенной прибыли и вычтите любые дивиденды, выплаченные акционерам.

Как рассчитать нераспределенную прибыль в балансе?

Нераспределенная прибыль указывается в балансе в разделе акционерного капитала на конец каждого отчетного периода. Чтобы рассчитать нераспределенную прибыль, начальный баланс нераспределенной прибыли добавляется к чистой прибыли или убытку, а затем вычитаются выплаты дивидендов.

Формула нераспределенной прибыли, отраженной в балансовом отчете:

Нераспределенная прибыль = Нераспределенная прибыль на начальный период + Чистая прибыль/убыток – Денежные дивиденды – Дивиденды по акциям

СТАТЬИ ПО ТЕМЕ

Хотите больше полезных статей о ведении бизнеса?

Получайте больше отличного контента в папку «Входящие».

$30 000

$30 000