Банк России повысил ключевую ставку до 5% годовых

Автор фото, Artyom Geodakyan/TASS

Банк России на заседании в пятницу повысил ключевую ставку на 0,5 процентных пункта — до 5%. Это происходит на фоне резкого роста цен на продукты питания. Это второй с 2018 года случай повышения ставки центробанком — первый тоже произошел этой весной.

На прошлом заседании 19 марта ЦБ впервые с 2018 года повысил ключевую ставку — тогда она подросла с 4 до 4,5%. До этого центробанк пять раз подряд оставлял ставку неизменной.

В своем пресс-релизе ЦБ объясняет это решение повышенным инфляционным давлением.

«Во многом это является отражением устойчивого характера восстановления внутреннего спроса. Его влияние на темпы роста цен усилено ограничениями со стороны предложения, а также повышенным давлением со стороны издержек предприятий», — говорится в заявлении регулятора. Частично это связано с ограничениями на зарубежные поездки — население тратит деньги, которые они не израсходовали на них, на потребление товаров и услуг.

Частично это связано с ограничениями на зарубежные поездки — население тратит деньги, которые они не израсходовали на них, на потребление товаров и услуг.

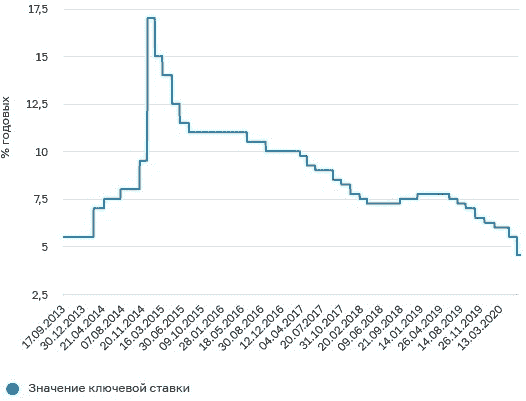

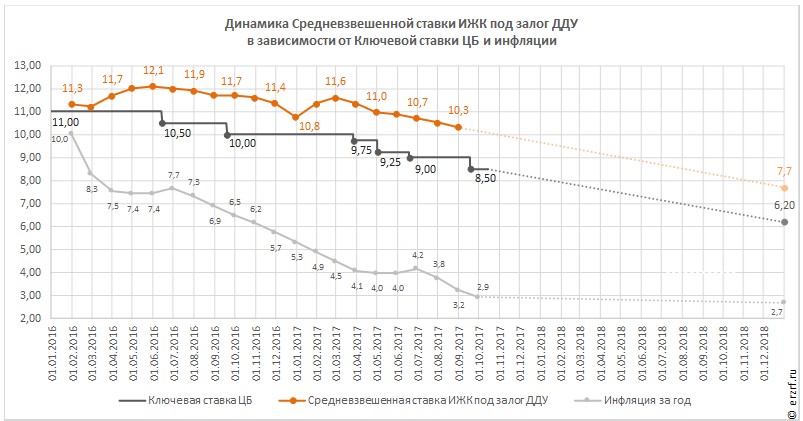

В прошлом году в разгар пандемии коронавируса и вызванного ею экономического кризиса ЦБ поэтапно снижал размер ставки: если в марте она была на уровне 6%, то 24 июля она была снижена до исторического минимума в 4,25%. ЦБ снижал ставку на фоне мер по борьбе с пандемией весной прошлого года в России был введен режим «нерабочих дней», а компании сектора услуг почти полтора месяца были закрыты.

Снижение ставки и соответствующее снижение стоимости кредитов должны были помочь бизнесу и населению пережить кризис.

Однако с тех пор ситуация изменилась: в последние месяцы в России активно обсуждают рост цен. Официально по итогам марта инфляция составила 5,8% в годовом выражении — это больше цели ЦБ в 4%.

При этом рост цен на продукты питания составил 7,6%, а на социально значимые продукты (сюда входят хлеб, овощи, крупы, яйца) — 15,6%.

В декабре правительство за рост цен раскритиковал президент Владимир Путин. После этой критики было заключено соглашение между властями и бизнесом о том, чтобы ограничить рост цен на сахар и подсолнечное масло, а также введены пошлины на экспорт зерна — пшеницы, ржи, кукурузы и ячменя. Однако мартовская статистика как показывает, что цены продолжают расти, несмотря на регулирование.

21 апреля Путин в послании Федеральному собранию вновь заговорил о необходимости сдержать рост цен. «Правительство с ЦБ должны и дальше проводить ответственную финансовую политику, обеспечение макроэкономической стабильности. Сдерживание инфляции в установленных параметрах — чрезвычайно важная задача. Исхожу из того, что она будет, безусловно, решена», — сказал он.

В теории центральный банк с помощью денежной политики в большинстве случаев не может сдержать рост цен на проводольствие — чаще всего к этому приводит плохой урожай или другие условия, на которые невозможно повлиять с помощью изменения процентной ставки. Однако ЦБ еще в марте объяснил, что необходимость поднимать цены связана с ростом инфляционных рисков.

Однако ЦБ еще в марте объяснил, что необходимость поднимать цены связана с ростом инфляционных рисков.

ЦБ в целом ожидает, что инфляция замедлится только во втором полугодии 2021 года. По оценке Банка России, возвращение инфляции к целевым значениям должно произойти в только первой половине 2022 года. В середине марта Эльвира Набиуллина говорила, что что инфляция в 2021 году окажется выше цели в 4%. В четверг в минэкономразвития сообщили, что прогнозируют инфляцию в России на конец текущего года на уровне 4,3%.

Кроме того, чиновники центрального банка говорят и о другой причине — настало время нормализировать денежную политику, которая была слишком мягкой на фоне кризиса и пандемии. Замминистра финансов Алексей Моисеев в марте сравнивал повышение ставки с «холодным душем» и отмечал, что такой шаг свидетельствует о нормализации кредитной политики в стране.

«Колоссальное количество людей, с которым я общался в течение этого года, людей, которые как оперируют на рынке процентных ставок, так и потребителей-заемщиков, говорили, что ставка 4,25% forever (навсегда). И я признателен Центральному банку, что ставка немного подросла, чтобы люди встряхнулись и подумали, что вообще никто не шутит», — говорил он на конференции Ассоциации банков России 26 марта.

И я признателен Центральному банку, что ставка немного подросла, чтобы люди встряхнулись и подумали, что вообще никто не шутит», — говорил он на конференции Ассоциации банков России 26 марта.

Глава Центробанка Эльвира Набиуллина предупреждала о завершении цикла смягчения денежно-кредитной политики еще в феврале. «Мы считаем, что цикл смягчения закончился в нашем базовом сценарии. Мы будем обсуждать сроки и темпы перехода к нейтральной политике по мере того, как будет развиваться ситуация», — говорила она на пресс-конференции по итогам заседания ЦБ 12 февраля.

Геополитические риски стали меньше

В преддверии очередного заседания ЦБ в прогнозах экономистов, как и месяц назад, единства не было. Так, 24 участника консенсус-прогноза агентства Блумберг ожидали повышения ставки на 0,25 процентных пунктов, а то время как 15 экономистов предсказывали повышение сразу на 0,5 п.п. Но все они ожидали, что ЦБ все же повысит ставку в ответ на рост цен.

Большинство экспертов все же полагали, что ЦБ будет ужесточать денежную политику постепенно, без резких скачков.

«Мы ожидаем умеренной жесткости Банка России на предстоящем заседании. Повышение ставки в ближайшую пятницу на 25 б.п. (0,25 п.п.) до 4,75% является базовым сценарием для нас, — писали аналитики Росбанка. — Во-первых, геополитическая повестка в моменте не привела к резкому росту риск-премии в активах, наоборот, позволив им скорректироваться после пары напряженных недель. Во-вторых, инфляция все же отступила от пиковых уровней (5,8% г/г в марте) и по данным недельной статистики сместилась к 5,5% г/г в середине апреля».

В то же время некоторые экономисты полагали, что более активное повышение ключевой ставки было бы правильным шагом при текущем уровне инфляции. «Мы ожидаем 23 апреля от ЦБ повышения ключевой ставки на 50 б.п. — до 5%. Такое решение было бы логичной реакцией как на динамику инфляции, так и на «навес» геополитических рисков, особенно усилившихся за последний месяц», — писал в своем докладе аналитик Райффайзенбанка Станислав Мурашов.

В четверг министр обороны Сергей Шойгу объявил об отводе войск от границы с Украиной. Это привело к резкому росту курса рубля к доллару и евро, а также к оживлению финансовых рынков. Именно с обостением на востоке Украины многие эксперты связывали возможный новый раунд санкций против России. Эти ожидания приводили к ослаблению рубля, что само по себе, как правило, приводит к ускорению роста цен.

Банк России повысил ключевую ставку — Экономика и бизнес

МОСКВА, 23 апреля. /ТАСС/. Банк России уже второй раз подряд в этом году повысил ключевую ставку — теперь до 5% с 4,5% годовых, говорится в сообщении по итогам заседания совета директоров регулятора.

«Совет директоров Банка России 23 апреля 2021 года принял решение повысить ключевую ставку на 50 базисных пунктов (б.п.), до 5% годовых. Темпы роста потребительских цен и инфляционные ожидания населения и бизнеса остаются повышенными. Восстановление спроса приобретает все большую устойчивость и в ряде секторов опережает возможности наращивания выпуска», — указывает регулятор.

ЦБ будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях, отмечается в сообщении.

Повышение ключевой ставки будет способствовать росту привлекательности депозитов, отметил ЦБ. «Принятые Банком России решения о повышении ключевой ставки и произошедшее с начала текущего года увеличение доходностей ОФЗ обусловят рост кредитно-депозитных ставок в будущем. Это позволит повысить привлекательность банковских депозитов для населения, защитить покупательную способность сбережений и обеспечит сбалансированный рост кредитования», — говорится в сообщении Центробанка.

Средняя максимальная процентная ставка по рублевым вкладам в 10 крупнейших банках РФ, привлекающих наибольший объем депозитов, в первой декаде апреля 2021 года повысилась до 4,63%.

Траектория изменения ставки

Банк России начал публиковать прогноз траектории изменения ключевой ставки, включив его в число других макроэкономических показателей. В среднем в 2021 году ключевая ставка будет в диапазоне 4,8-5,4%, следует из материалов регулятора..jpg)

В 2022 году в среднем за год диапазон прогноза траектории изменения ключевой ставки составит 5,3-6,3%, в 2023 году — 5-6%.

Накануне ЦБ сообщил, что начиная с опорного заседания по ключевой ставке 23 апреля 2021 года в число показателей будет включена информация о наиболее вероятной на момент обновления прогноза траектории изменения ключевой ставки Банка России на прогнозном горизонте (в настоящий момент — до 2023 года включительно).

Ранее глава ЦБ РФ Эльвира Набиуллина говорила, что регулятор допускает в будущем публикацию траектории движения ключевой ставки, но только если найдет правильный формат. В ЦБ отмечали, что необходимо определить подход к демонстрации траектории ключевой ставки, который бы не создавал дополнительного информационного «шума». Как указывала Набиуллина, траектория будет отражать весь спектр модельных расчетов и сценарных условий, которые принимались во внимание при обсуждении на совете директоров ЦБ РФ.

ЦБ поднял ключевую ставку до 5% — это самый существенный рост с 2014 года Статьи редакции

{«id»:3390,»title»:»\u0411\u0435\u0441\u043f\u043b\u0430\u0442\u043d\u044b\u0439 \u0431\u0438\u0437\u043d\u0435\u0441-\u0444\u043e\u0440\u0443\u043c \u043f\u043e ecommerce \u043e\u0442 Ozon»,»url»:»\/redirect?component=advertising&id=3390&url=https:\/\/vc.

Банки будут реагировать ростом ставок по своим продуктам, считают эксперты.

6630 просмотров

Совет директоров объяснил своё решение тем, что «темпы роста потребительских цен и инфляционные ожидания населения и бизнеса остаются повышенными», из-за чего необходимо вернуться «к нейтральной денежно-кредитной политике». Об этом сообщается в пресс-релизе ЦБ.

Об этом сообщается в пресс-релизе ЦБ.В 2020 году российский регулятор несколько раз снижал ключевую ставку, достигнув исторического минимума в 4,25%. В феврале 2021 года председатель Центрального Банка Эльвира Набиуллина объявила о завершении цикла смягчения денежно-кредитной политики.

Мы считаем, что цикл смягчения закончился в нашем базовом сценарии. Мы будем обсуждать сроки и темпы перехода к нейтральной политике по мере того, как будет развиваться ситуация.

Эльвира Набиуллина

председатель Центрального Банка

В марте ЦБ впервые с декабря 2018 года поднял ключевую ставку до 4,5% годовых.

Старший экономист аналитического управления «Открытие Research» Максим Петроневич отметил в разговоре с Frank RG, что решение ЦБ было ожидаемым из-за ускорения инфляции. По мнению начальника управления «Сбережения» ВТБ Максима Степочкина, банки будут на повышение ставки реагировать ростом ставок по своим продуктам.

{«id»:633568,»url»:»https:\/\/vc.%20(1).png)

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Блоги компаний

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

Ключевая ставка Центрального Банка Российской Федерации

До 26. 03.2018 ставка рефинансирования

03.2018 ставка рефинансированияПериод действия Ставка

- 26 апреля 2021

- 5.00 %

- 22 марта 2021 — 25 апреля 2021

- 4.50 %

- 27 июля 2020 — 21 марта 2021

- 4.25 %

- 22 июня 2020 — 26 июля 2020

- 4.50 %

- 27 апреля 2020 — 21 июня 2020

- 5.50 %

- 10 февраля 2020 — 26 апреля 2020

- 6.00 %

- 16 декабря 2019 — 09 февраля 2020

- 6.25 %

- 28 октября 2019 — 15 декабря 2019

- 6.50 %

- 09 сентября 2019 — 27 октября 2019

- 7.00 %

- 28 июля 2019 — 08 сентября 2019

- 7.25 %

- 17 июня 2019 — 27 июля 2019

- 7.50 %

- 17 декабря 2018 — 16 июня 2019

- 7.

75 %

75 %

- 17 сентября 2018 — 16 декабря 2018

- 7.5 %

- 26 марта 2018 — 16 сентября 2018

- 7.25 %

- 12 февраля 2018 — 25 марта 2018

- 7.5 %

- 18 декабря 2017 — 11 февраля 2018

- 7.75 %

- 30 октября 2017 — 15 декабря 2017

- 8.25 %

- 18 сентября 2017 — 27 октября 2017

- 8.50 %

- 19 июня 2017 — 15 сентября 2017

- 9.00 %

- 02 мая 2017 — 18 июня 2017

- 9.25 %

- 27 марта 2017 — 01 мая 2017

- 9.75 %

- 19 сентября 2016 — 26 марта 2017

- 10.00 %

- 14 июня 2016 — 18 сентября

- 10.50 %

- 01 января 2016 — 13 июня 2016

- 11.00 %

- 14 сентября 2012 — 31 декабря 2015

- 8.

25 %

25 %

- 26 декабря 2011 — 13 сентября 2012

- 8.00 %

- 03 мая 2011 — 25 декабря 2011

- 8.25 %

- 28 февраля 2011 — 2 мая 2011

- 8.00 %

- 01 июня 2010 — 27 февраля 2011

- 7.75 %

- 30 апреля 2010 — 31 мая 2010

- 8.00 %

- 29 марта 2010 — 29 апреля 2010

- 8.25 %

- 24 февраля 2010 — 28 марта 2010

- 8.50 %

- 28 декабря 2009 — 23 февраля 2010

- 8.75 %

- 25 ноября 2009 — 27 декабря 2009

- 9.00 %

- 30 октября 2009 — 24 ноября 2009

- 9.50 %

- 30 сентября 2009 — 29 октября 2009

- 10.00 %

- 15 сентября 2009 — 29 сентября 2009

- 10.50 %

- 10 августа 2009 — 14 сентября 2009

- 10.

75 %

75 %

- 13 июля 2009 — 9 августа 2009

- 11.00 %

- 05 июня 2009 — 12 июля 2009

- 11.50 %

- 14 мая 2009 — 4 июня 2009

- 12.00 %

- 24 апреля 2009 — 13 мая 2009

- 12.50 %

- —

- 9.00 %

Что такое денежно-кредитная политика и ключевая ставка

В новостях периодически сообщают, что изменилась ключевая ставка: то повысилась, то понизилась. Почему ключевая ставка так важна для жителей страны? И как денежно-кредитная политика влияет на ее колебания?

Денежно-кредитная политика — это политика государства, направленная на ценовую стабильность. Вместо термина «денежно-кредитная политика» специалисты иногда используют термин «монетарная политика» — например, в научных публикациях. Это синонимы.

Как правило, за денежно-кредитную политику (ДКП) государства отвечает центральный банк. Центральный банк может объявить своей целью определенный темп роста цен. Такая политика называется таргетированием инфляции (от англ. target — «цель»). Ее проводят в 40 странах мира, в том числе в Великобритании, Австралии, Канаде, Норвегии, Швеции и России.

Центральный банк может объявить своей целью определенный темп роста цен. Такая политика называется таргетированием инфляции (от англ. target — «цель»). Ее проводят в 40 странах мира, в том числе в Великобритании, Австралии, Канаде, Норвегии, Швеции и России.

Политика таргетирования инфляции возможна, только если целевой уровень инфляции известен всей стране. Когда люди и компании понимают, какой ситуации ждать в экономике и на финансовом рынке.

Банк России поставил себе задачу удерживать инфляцию вблизи целевого уровня — 4%.

При этом центральный банк никогда не будет добиваться этой цели любой ценой. Он работает над тем, чтобы в стране были хорошие условия для роста производства, а на финансовом рынке была стабильность.

Основные направления единой государственной денежно-кредитной политики на 2019–2021 годы.

Почему таргетирование инфляции так важно?

Стабильно низкая инфляция — важное условие для нормального развития экономики. Когда цены растут медленно, а главное — предсказуемо, компании могут строить планы на несколько лет вперед и делать долгосрочные инвестиции в развитие своего производства. А люди — откладывать деньги на будущее и не бояться, что они обесценятся. Именно предсказуемость цен создает возможности для долгосрочного планирования. А это в свою очередь способствует экономическому росту страны.

Когда цены растут медленно, а главное — предсказуемо, компании могут строить планы на несколько лет вперед и делать долгосрочные инвестиции в развитие своего производства. А люди — откладывать деньги на будущее и не бояться, что они обесценятся. Именно предсказуемость цен создает возможности для долгосрочного планирования. А это в свою очередь способствует экономическому росту страны.

Уровень 4% тоже выбран не случайно. Такая инфляция оптимальна для нашей страны, чтобы стимулировать развитие экономики. Если инфляция будет меньше, это может тормозить экономический рост.

При чем тут ключевая ставка?

Основной инструмент денежно-кредитной политики — это ключевая ставка, которую устанавливает центральный банк страны.

Ключевая ставка — это процент, под который центральный банк выдает кредиты коммерческим банкам и принимает от них деньги на депозиты.

Ключевая ставка влияет на инфляцию. Если центральный банк поднимает ключевую ставку, деньги в экономике становятся дороже. Это значит, что вслед за ней повышаются ставки по кредитам и депозитам. Люди и компании в такой ситуации менее охотно берут кредиты, а значит, меньше тратят на покупки и меньше инвестируют. При этом высокие ставки по депозитам мотивируют их больше сберегать. В результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция.

Если центральный банк поднимает ключевую ставку, деньги в экономике становятся дороже. Это значит, что вслед за ней повышаются ставки по кредитам и депозитам. Люди и компании в такой ситуации менее охотно берут кредиты, а значит, меньше тратят на покупки и меньше инвестируют. При этом высокие ставки по депозитам мотивируют их больше сберегать. В результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция.

И наоборот, при снижении ключевой ставки деньги становятся дешевле, снижаются ставки по кредитам и депозитам. Люди и компании берут больше кредитов, больше тратят и инвестируют, меньше сберегают. Это приводит к росту спроса, повышению цен и увеличению инфляции.

В юридических документах нередко встречается термин «ставка рефинансирования». Ее применяют для начисления пеней и штрафов. Она равна ключевой ставке Банка России.

Как лично на меня влияет изменение ключевой ставки?

Ключевая ставка влияет:

- на проценты по кредитам и вкладам;

- на цены в магазинах.

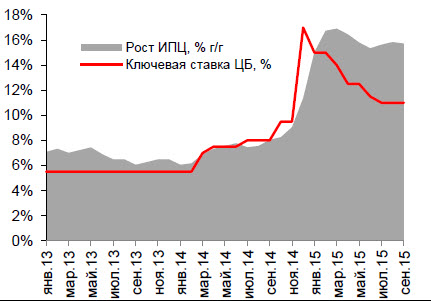

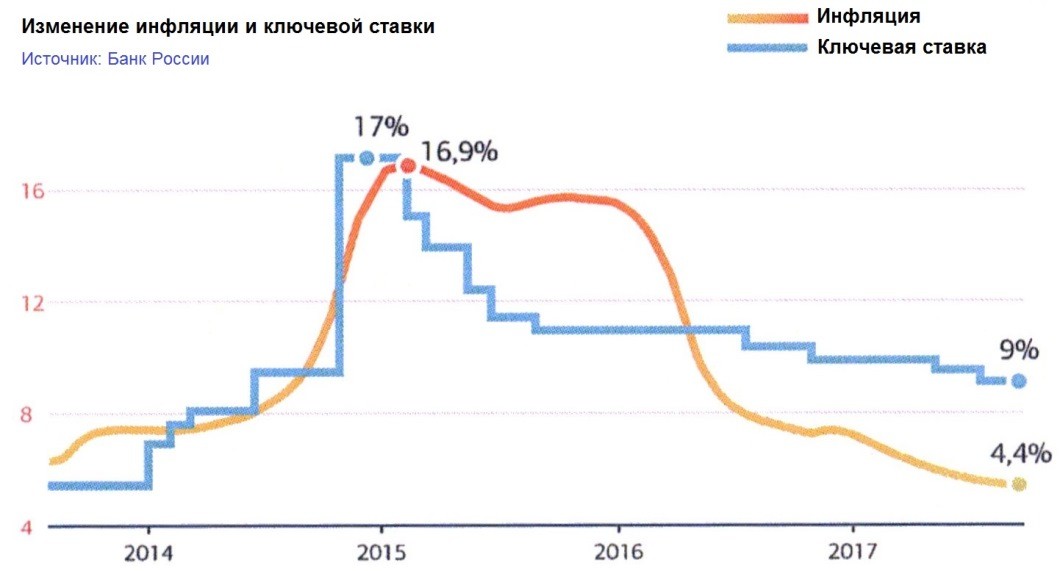

Например, в декабре 2014 года Банк России увеличил ставку с 10,5% сразу до 17%. Это привело к резкому повышению ставок по кредитам и вкладам. Темп роста цен сначала стабилизировался, а затем инфляция сильно снизилась.

Можно ли получить кредит по ключевой ставке?

Центральный банк не работает напрямую с населением и кредитует только коммерческие банки, поэтому его нередко называют банком банков. Ставка коммерческих банков всегда выше, чем ключевая. Ведь банки закладывают в стоимость кредитов все свои издержки. Им нужно платить проценты вкладчикам, чтобы привлечь деньги. А также принимать во внимание, что заемщики не вернут часть выданных кредитов и у банков будут потери. Кроме того, банкам нужно содержать офисы и штат сотрудников.

Чтобы компенсировать свои траты и заработать, коммерческие банки выдают кредиты под более высокие проценты, чем центральный банк. Точно так же, как это делают магазины, когда продают товары по более высокой цене, чем производители.

Почему бы сразу не сделать ключевую ставку в 1%?

Конечно, хорошо, когда у людей есть возможность брать дешевые кредиты и совершать больше покупок, а производители за счет недорогих кредитов могут наращивать инвестиции в свое производство. И кажется, что если резко снизить ключевую ставку, то сразу вырастет уровень жизни, увеличится производство, товаров станет больше и страну ждет экономический расцвет.

Но опыт разных стран показывает, что если переборщить со снижением ключевой ставки, то деньги могут стать слишком дешевыми и инфляция начнет расти быстрее, чем развивается производство.

Это происходит из-за того, что экономика просто не может переварить излишки денег, не поспевает за спросом. Нельзя в одночасье построить кучу автобусов, чтобы перевозить людей. Нельзя за минуту наладить производство молока — сначала корова должна вырасти. Поэтому такое изобилие денег в итоге приводит к росту цен.

В итоге урон для экономики и для каждого отдельного человека будет намного больше, чем выгода от дешевого кредита. Ключевая ставка служит плотиной, которая сдерживает лишний спрос и инфляцию.

Как Банк России решает, что пора менять ставку?

Банк России постоянно оценивает ситуацию в экономике, следит за изменением цен. Регулятор анализирует множество факторов и использует математические модели, чтобы спрогнозировать, какой будет экономическая ситуация и инфляция. Если прогноз говорит об отклонении инфляции от цели в будущем, Банк России может принять решение об изменении ключевой ставки.

Специалисты каждый раз делают расчет: какой должна быть ключевая ставка, чтобы и инфляция оставалась у цели 4%, и экономика работала.

что каждый должен знать о ней

Сегодня ключевая ставка Банка России составляет 7,25% годовых. Что это значит и зачем клиентам банков и простым гражданам это знать – рассказываем по порядку.

Что это значит и зачем клиентам банков и простым гражданам это знать – рассказываем по порядку.

Ликбез

Ключевая ставка показывает, под какой минимальный процент центральный банк выдаёт недельные кредиты коммерческим банкам. С другой стороны это максимальная ставка, по которой ЦБ размещает средства банков на депозиты.

Зачем коммерческим банкам брать кредиты у государственных учреждений? Чтобы справиться с проблемами, например исполнить текущие финансовые обязательства или компенсировать временную нехватку средств.

Ключевая ставка регулирует экономику. Простой пример: чем выше ключевой процент кредитов для банков, тем выше ставка по кредитам для потребителей. Соответственно, люди берут меньше кредитов, покупательная способность снижается, и развитие экономики притормаживается. Но повышение ключевой ставки – не обязательно плохое явление: таким образом государство сдерживает слишком бурный рост экономики, чтобы сгладить колебания и избежать серьезных провалов.

А вот у снижения ставки есть и плохие последствия. Главное – ослабление национальной валюты. Это объясняется тем, что при более низком проценте инвестировать в валюту менее выгодно – вот её курс и снижается. А если из-за слишком низкой ставки наступит дефляция, то экономика страны выйдет из-под государственного контроля.

Главное – ослабление национальной валюты. Это объясняется тем, что при более низком проценте инвестировать в валюту менее выгодно – вот её курс и снижается. А если из-за слишком низкой ставки наступит дефляция, то экономика страны выйдет из-под государственного контроля.

При помощи ключевой ставки государство регулирует цены и поддерживает стабильность.

Этот показатель влияет и на инфляцию, и на настроения на финансовых рынках. Устанавливают ключевую ставку раз в полтора месяца на заседании совета директоров Банка России. Резкое изменение ставки – более чем на 0,5 пункта – означает, что в экономике страны неладно.

Клиентам банков

При выборе кредита мы ищем предложение с наименьшей ставкой. При этом понимающие люди ориентируются на ставку ЦБ: чем она ниже, тем на более выгодных условиях банки предоставляют займы. Если ставка, наоборот, растёт, то и кредиты становятся менее доступными для клиентов банков. Да и сами кредиторы при таком положении дел чаще отказывают в займе, потому что не уверены, что клиенты смогут полностью выплатить деньги.

С депозитам дело обстоит так: положить вклад под самый высокий процент можно, если ключевая ставка повышается.

Запомните: проценты по вкладам повышаются или понижаются прямо пропорционально изменению ключевой ставки.

Объяснить это легко. Когда коммерческому банку нужны деньги взаймы, у него два варианта: взять их у Банка России или же из депозитов клиентов. И чтобы не быть в убытке, банк назначает ставку по вкладам ниже ключевой.

Кстати, при изменении ключевого процента банки могут повышать ставки и по уже существующим кредитам, если такой пункт прописан в договоре. То же касается и депозитов – проценты по ним могут понижать. Правда, вклады, привязанные к ключевой ставке, предлагают немногие банки (например, подобные депозиты есть у Связь-Банка), и условия чётко прописаны в договоре.

Штрафникам и налогоплательщикам

В России по ключевой ставке рассчитывают и некоторые штрафы. Например, при задержке зарплаты работодатель платит сотрудникам пени в размере 1/300 от ставки ЦБ за каждый день просрочки.

Банки также ориентируются на этот показатель, если нужно заплатить штраф за то, что не смогли вовремя вернуть клиенту депозит.

Налог на доход, полученный по облагаемым НДФЛ банковским вкладам, рассчитывается при помощи ставки рефинансирования. Напомним, что с 2016 года в нашей стране значение ставки рефинансирования равно ключевой ставке Банка России.

Владельцам ценных бумаг

Доходность ценных бумаг также зависит от ключевой ставки. Например, облигации федерального займа (ОФЗ), которые выпускает Министерство финансов РФ, будут расти примерно на такое же число процентных пунктов, что и ключевая ставка.

А вот цены на покупку активов, как правило, обратно пропорциональны ставке Банка России. Если ключевой процент растёт, то стоимость ценных бумаг снижается.

Ставка рефинансирования | Национальный банк Республики Беларусь

|

Дата начала действия* |

Размер ставки рефинансирования, % годовых |

|---|---|

| 2021 | |

| 21.04.2021 | 8,5** |

| 2020 | |

| 01.07.2020 | 7,75 |

| 20.05.2020 | 8 |

| 19.02.2020 | 8,75 |

| 2019 | |

| 20.11.2019 | 9 |

| 14.08.2019 | 9,5 |

| 2018 | |

| 27.06.2018 | 10 |

| 14.02.2018 | 10,5 |

| 2017 | |

| 18.10.2017 | 11 |

| 13.09.2017 | 11,5 |

| 19.07.2017 | 12 |

| 14.06.2017 | 13 |

| 19.04.2017 | 14 |

| 15.03.2017 | 15 |

| 15.02.2017 | 16 |

| 18.01.2017 | 17 |

| 2016 | |

| 17.08.2016 | 18 |

| 01.07.2016 | 20 |

| 01.05.2016 | 22 |

| 01.04.2016 | 24 |

| 2015 | |

| 09.01.2015 | 25 |

| 2014 | |

| 13.08.2014 | 20 |

| 16.07.2014 | 20,5 |

| 19.05.2014 | 21,5 |

| 16.04.2014 | 22,5 |

| 2013 | |

| 10.06.2013 | 23,5 |

| 15.05.2013 | 25 |

| 17.04.2013 | 27 |

| 13.03.2013 | 28,5 |

| 2012 | |

| 12.09.2012 | 30 |

| 15.08.2012 | 30,5 |

| 18.07.2012 | 31 |

| 20.06.2012 | 32 |

| 16.05.2012 | 34 |

| 02.04.2012 | 36 |

| 01.03.2012 | 38 |

| 15.02.2012 | 43 |

| 2011 | |

| 12.12.2011 | 45 |

| 11.11.2011 | 40 |

| 14.10.2011 | 35 |

| 14.09.2011 | 30 |

| 01.09.2011 | 27 |

| 17.08.2011 | 22 |

| 13.07.2011 | 20 |

| 22.06.2011 | 18 |

| 01.06.2011 | 16 |

| 18.05.2011 | 14 |

| 20.04.2011 | 13 |

| 16.03.2011 | 12 |

| 2010 | |

| 15.09.2010 | 10,5 |

| 18.08.2010 | 11 |

| 14.07.2010 | 11,5 |

| 12.05.2010 | 12 |

| 19.04.2010 | 12,5 |

| 17.02.2010 | 13 |

| 2009 | |

| 01.12.2009 | 13,5 |

| 08.01.2009 | 14 |

| 2008 | |

| 17.12.2008 | 12 |

| 12.11.2008 | 11 |

| 15.10.2008 | 10,75 |

| 13.08.2008 | 10,5 |

| 01.07.2008 | 10,25 |

| 2007 | |

| 01.10.2007 | 10 |

| 01.09.2007 | 10,25 |

| 01.08.2007 | 10,5 |

| 01.07.2007 | 10,75 |

| 01.02.2007 | 11 |

| 2006 | |

| 01.12.2006 | 10 |

| 01.06.2006 | 10,5 |

|

Дата начала действия* |

Размер ставки рефинансирования, % годовых |

|---|---|

| 2005 | |

| 25.11.2005 | 11 |

| 20.07.2005 | 12 |

| 01.06.2005 | 13 |

| 05.05.2005 | 14 |

| 06.04.2005 | 15 |

| 10.03.2005 | 16 |

| 2004 | |

| 20.09.2004 | 17 |

| 23.08.2004 | 18 |

| 19.07.2004 | 19 |

| 17.06.2004 | 20 |

| 17.05.2004 | 22 |

| 17.04.2004 | 23 |

| 17.03.2004 | 25 |

| 17.02.2004 | 27 |

| 2003 | |

| 22.10.2003 | 28 |

| 22.09.2003 | 29 |

| 18.08.2003 | 30 |

| 17.07.2003 | 31 |

| 23.06.2003 | 33 |

| 21.05.2003 | 34 |

| 21.04.2003 | 35 |

| 21.03.2003 | 37 |

| 2002 | |

| 21.11.2002 | 38 |

| 21.10.2002 | 39 |

| 19.09.2002 | 40 |

| 19.08.2002 | 42 |

| 19.07.2002 | 44 |

| 17.06.2002 | 46 |

| 21.05.2002 | 50 |

| 15.04.2002 | 55 |

| 15.03.2002 | 60 |

| 15.01.2002 | 66 |

| 2001 | |

| 21.09.2001 | 48 |

| 09.07.2001 | 50 |

| 21.06.2001 | 55 |

| 04.06.2001 | 60 |

| 21.05.2001 | 64 |

| 21.04.2001 | 68 |

| 21.03.2001 | 70 |

| 21.02.2001 | 75 |

| 2000 | |

| 01.12.2000 | 80 |

| 14.09.2000 | 85 |

| 22.06.2000 | 90 |

| 22.05.2000 | 100 |

| 20.04.2000 | 110 |

| 28.03.2000 | 130 |

| 15.03.2000 | 150 |

| 21.02.2000 | 175 |

| 25.01.2000 | 150 |

| 10.01.2000 | 130 |

| 1999 | |

| 14.12.1999 | 120 |

| 25.11.1999 | 110 |

| 01.04.1999 | 90 |

| 02.03.1999 | 82 |

| 20.01.1999 | 60 |

| 1998 | |

| 01.12.1998 | 48 |

| 01.08.1998 | 38 |

| 07.05.1998 | 40 |

| 01.04.1998 | 44 |

| 19.02.1998 | 50 |

| 1997 | |

| 01.12.1997 | 40 |

| 20.09.1997 | 36 |

| 20.08.1997 | 38 |

| 25.02.1997 | 42 |

| 1996 | |

| 02.09.1996 | 35 |

| 21.03.1996 | 55 |

| 1995 | |

| 21.08.1995 | 66 |

| 21.06.1995 | 96 |

| 22.05.1995 | 144 |

| 05.05.1995 | 180 |

| 21.02.1995 | 300 |

| 1994 | |

| 20.12.1994 | 480 |

| 10.10.1994 | 300 |

| 1993 | |

| 10.11.1993 | 210 |

| 15.10.1993 | 180 |

| 12.08.1993 | 170 |

| 20.07.1993 | 140 |

| 10.07.1993 | 120 |

| 01.06.1993 | 100 |

| 20.04.1993 | 70 |

| 10.03.1993 | 60 |

| 1992 | |

| 15.06.1992 | 30 |

| 28.01.1992 | 20 |

| 1991 | |

| 01.07.1991 | 12 |

|

Дата начала действия* |

Размер ставки рефинансирования, % годовых |

|---|---|

| 2021 | |

| 21.04.2021 | 8,5** |

| 2020 | |

| 01.07.2020 | 7,75 |

| 20.05.2020 | 8 |

| 19.02.2020 | 8,75 |

| 2019 | |

| 20.11.2019 | 9 |

| 14.08.2019 | 9,5 |

| 2018 | |

| 27.06.2018 | 10 |

| 14.02.2018 | 10,5 |

| 2017 | |

| 18.10.2017 | 11 |

| 13.09.2017 | 11,5 |

| 19.07.2017 | 12 |

| 14.06.2017 | 13 |

| 19.04.2017 | 14 |

| 15.03.2017 | 15 |

| 15.02.2017 | 16 |

| 18.01.2017 | 17 |

| 2016 | |

| 17.08.2016 | 18 |

| 01.07.2016 | 20 |

| 01.05.2016 | 22 |

| 01.04.2016 | 24 |

| 2015 | |

| 09.01.2015 | 25 |

| 2014 | |

| 13.08.2014 | 20 |

| 16.07.2014 | 20,5 |

| 19.05.2014 | 21,5 |

| 16.04.2014 | 22,5 |

| 2013 | |

| 10.06.2013 | 23,5 |

| 15.05.2013 | 25 |

| 17.04.2013 | 27 |

| 13.03.2013 | 28,5 |

| 2012 | |

| 12.09.2012 | 30 |

| 15.08.2012 | 30,5 |

| 18.07.2012 | 31 |

| 20.06.2012 | 32 |

| 16.05.2012 | 34 |

| 02.04.2012 | 36 |

| 01.03.2012 | 38 |

| 15.02.2012 | 43 |

| 2011 | |

| 12.12.2011 | 45 |

| 11.11.2011 | 40 |

| 14.10.2011 | 35 |

| 14.09.2011 | 30 |

| 01.09.2011 | 27 |

| 17.08.2011 | 22 |

| 13.07.2011 | 20 |

| 22.06.2011 | 18 |

| 01.06.2011 | 16 |

| 18.05.2011 | 14 |

| 20.04.2011 | 13 |

| 16.03.2011 | 12 |

| 2010 | |

| 15.09.2010 | 10,5 |

| 18.08.2010 | 11 |

| 14.07.2010 | 11,5 |

| 12.05.2010 | 12 |

| 19.04.2010 | 12,5 |

| 17.02.2010 | 13 |

| 2009 | |

| 01.12.2009 | 13,5 |

| 08.01.2009 | 14 |

| 2008 | |

| 17.12.2008 | 12 |

| 12.11.2008 | 11 |

| 15.10.2008 | 10,75 |

| 13.08.2008 | 10,5 |

| 01.07.2008 | 10,25 |

| 2007 | |

| 01.10.2007 | 10 |

| 01.09.2007 | 10,25 |

| 01.08.2007 | 10,5 |

| 01.07.2007 | 10,75 |

| 01.02.2007 | 11 |

| 2006 | |

| 01.12.2006 | 10 |

| 01.06.2006 | 10,5 |

| 2005 | |

| 25.11.2005 | 11 |

| 20.07.2005 | 12 |

| 01.06.2005 | 13 |

| 05.05.2005 | 14 |

| 06.04.2005 | 15 |

| 10.03.2005 | 16 |

| 2004 | |

| 20.09.2004 | 17 |

| 23.08.2004 | 18 |

| 19.07.2004 | 19 |

| 17.06.2004 | 20 |

| 17.05.2004 | 22 |

| 17.04.2004 | 23 |

| 17.03.2004 | 25 |

| 17.02.2004 | 27 |

| 2003 | |

| 22.10.2003 | 28 |

| 22.09.2003 | 29 |

| 18.08.2003 | 30 |

| 17.07.2003 | 31 |

| 23.06.2003 | 33 |

| 21.05.2003 | 34 |

| 21.04.2003 | 35 |

| 21.03.2003 | 37 |

| 2002 | |

| 21.11.2002 | 38 |

| 21.10.2002 | 39 |

| 19.09.2002 | 40 |

| 19.08.2002 | 42 |

| 19.07.2002 | 44 |

| 17.06.2002 | 46 |

| 21.05.2002 | 50 |

| 15.04.2002 | 55 |

| 15.03.2002 | 60 |

| 15.01.2002 | 66 |

| 2001 | |

| 21.09.2001 | 48 |

| 09.07.2001 | 50 |

| 21.06.2001 | 55 |

| 04.06.2001 | 60 |

| 21.05.2001 | 64 |

| 21.04.2001 | 68 |

| 21.03.2001 | 70 |

| 21.02.2001 | 75 |

| 2000 | |

| 01.12.2000 | 80 |

| 14.09.2000 | 85 |

| 22.06.2000 | 90 |

| 22.05.2000 | 100 |

| 20.04.2000 | 110 |

| 28.03.2000 | 130 |

| 15.03.2000 | 150 |

| 21.02.2000 | 175 |

| 25.01.2000 | 150 |

| 10.01.2000 | 130 |

| 1999 | |

| 14.12.1999 | 120 |

| 25.11.1999 | 110 |

| 01.04.1999 | 90 |

| 02.03.1999 | 82 |

| 20.01.1999 | 60 |

| 1998 | |

| 01.12.1998 | 48 |

| 01.08.1998 | 38 |

| 07.05.1998 | 40 |

| 01.04.1998 | 44 |

| 19.02.1998 | 50 |

| 1997 | |

| 01.12.1997 | 40 |

| 20.09.1997 | 36 |

| 20.08.1997 | 38 |

| 25.02.1997 | 42 |

| 1996 | |

| 02.09.1996 | 35 |

| 21.03.1996 | 55 |

| 1995 | |

| 21.08.1995 | 66 |

| 21.06.1995 | 96 |

| 22.05.1995 | 144 |

| 05.05.1995 | 180 |

| 21.02.1995 | 300 |

| 1994 | |

| 20.12.1994 | 480 |

| 10.10.1994 | 300 |

| 1993 | |

| 10.11.1993 | 210 |

| 15.10.1993 | 180 |

| 12.08.1993 | 170 |

| 20.07.1993 | 140 |

| 10.07.1993 | 120 |

| 01.06.1993 | 100 |

| 20.04.1993 | 70 |

| 10.03.1993 | 60 |

| 1992 | |

| 15.06.1992 | 30 |

| 28.01.1992 | 20 |

| 1991 | |

| 01.07.1991 | 12 |

* Последующая ставка отменяет предыдущую.

** Действует в настоящее время.

Ключевая ставка— обзор, использование, история и внедрение

Что такое ключевая ставка?

В Канаде ключевой ставкой является процентная ставка, устанавливаемая Банком Канады для регулирования краткосрочных заимствований между финансовыми учреждениями. Ключевая ставка с течением времени была помечена под разными названиями, включая банковскую ставку, политическую процентную ставку и целевую ставку овернайт. Эквивалент ключевой ставки в США — это ставка по федеральным фондам. Ставка по федеральным фондам. В Соединенных Штатах под ставкой по федеральным фондам понимается процентная ставка, которую депозитарные учреждения (такие как банки и кредитные союзы) взимают с других депозитных учреждений за однодневное кредитование капитала от их резервные остатки на беззалоговой основе.и двухнедельная ставка РЕПО в Великобритании

Резюме- Ключевая ставка — это процентная ставка, устанавливаемая Банком Канады для регулирования краткосрочных заимствований между финансовыми учреждениями.

- Это также основной инструмент, используемый Банком Канады для проведения денежно-кредитной политики.

- Исторически ключевая ставка называлась «банковской ставкой». В настоящее время его можно использовать как синоним «политическая процентная ставка» или «целевая ставка овернайт».”

- Ключевая ставка находится в середине рабочего диапазона 50 базисных пунктов.

Использование ключевой ставки

1. Резервные требования

Поскольку ключевая ставка — это целевая ставка заимствований между финансовыми учреждениями, она также является важным компонентом, используемым для выполнения требований к резервам. Требование резерва — это определенный процент денежных средств, который финансовые учреждения должны держать наготове для удовлетворения потребностей в ликвидности, таких как запросы клиентов на снятие средств.Требование о резервировании применяется для смягчения последствий несостоятельности. Несостоятельность. Несостоятельность — это ситуация, в которой фирма или физическое лицо не в состоянии выполнить финансовые обязательства перед кредиторами по мере наступления срока погашения долга. Несостоятельность — это состояние финансового бедствия, тогда как банкротство — это судебное разбирательство. Ключевая ставка используется финансовыми учреждениями для заимствования денежных средств, если они опускаются ниже резервных требований.

2. Денежно-кредитная политика

Еще одним важным аспектом ключевой ставки является то, что она служит основным инструментом, используемым центральным банком для проведения денежно-кредитной политики.Ключевая ставка напрямую влияет на другие процентные ставки, используемые потребителями, такие как ставки по кредитным картам, личные ссуды, ипотечные ссуды и т. Д.

Процентные ставки влияют на экономику через стимулы для заимствований и сбережений. Если процентные ставки высоки, у людей появляется стимул экономить деньги. И наоборот, если процентные ставки низкие, у людей появляется стимул брать взаймы и тратить деньги. Из-за этой взаимосвязи процентные ставки используются в денежно-кредитной политике для формирования макроэкономики.

Инфляция — еще один важный фактор, влияющий на принятие решений в области денежно-кредитной политики.Здоровый уровень инфляции составляет около 2% в год. Все, что значительно больше, вызовет снижение покупательной способности из-за завышенных цен и жесткой заработной платы Теория жесткой заработной платы Теория жесткой заработной платы — это экономическая концепция, описывающая, как заработная плата медленно адаптируется к изменениям в условиях рынка труда. В отличие от других рынков. С другой стороны, все, что намного меньше, вызовет застой в экономическом росте или, в случае дефляции, вызовет цикл безработицы, потому что дефляция подорвет прибыль бизнеса.

Чтобы сдерживать инфляцию, денежно-кредитная политика использует процентные ставки, чтобы влиять на поведение потребителей и, следовательно, на экономику в целом.Когда инфляция слишком высока, Банк Канады повысит ключевую ставку, чтобы стимулировать сбережения (сдерживающая денежно-кредитная политика). Когда инфляция слишком низкая, они будут снижать ключевую ставку, чтобы стимулировать расходы (экспансионистская денежно-кредитная политика Расширенная денежно-кредитная политика Экспансионистская денежно-кредитная политика — это тип макроэкономической денежно-кредитной политики, которая направлена на увеличение темпов денежно-кредитной экспансии для стимулирования). Ключевая ставка может использоваться как индикатор текущих экономических условий, а также будущих ожиданий.

Ключевая ставка и Банк Канады

С момента создания Банка Канады в 1935 году ключевая ставка со временем несколько изменилась. Первоначально ключевая ставка была известна как ставка банка и представляла собой фиксированную ставку, установленную банком. В период с 1935 по 1996 год ключевая ставка менялась с плавающей на фиксированную несколько раз.

С 1996 года и по настоящее время ставка банка постепенно теряла свое значение, поскольку банк сдвигал ключевую ставку на целевую ставку овернайт (или политическую процентную ставку).Эта «новая» ключевая ставка представляет собой фиксированную ставку, устанавливаемую Банком Канады восемь дней в году и находящуюся примерно в середине рабочего диапазона в 50 базисных пунктов.

Поскольку Банк Канады может напрямую влиять на ключевую ставку только восемь дней в году, их альтернативная стратегия состоит в косвенном влиянии на нее через казначейские ценные бумаги — это известно как операции на открытом рынке в рамках денежно-кредитной политики.

Например, если ключевая ставка переходит к верхней границе рабочего диапазона, центральный банк Канады может покупать ценные бумаги для увеличения денежной массы, что снижает ключевую ставку.И наоборот, если ключевая ставка смещается к нижней границе коридора, она может продавать ценные бумаги, чтобы уменьшить денежную массу, подняв ключевую ставку.

Ссылки по теме

CFI является официальным поставщиком сертификата CBCA® для коммерческого банковского дела и кредитного аналитика (CBCA) ™. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, охватывающим финансы, бухгалтерский учет и т.д. кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое.программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы помочь вам стать финансовым аналитиком мирового уровня и продвинуть вашу карьеру в полной мере, эти дополнительные ресурсы будут очень полезны:

- Банковские резервы Банковские резервы Банковские резервы — это минимальные денежные резервы, которые финансовые учреждения должны держать в своих хранилища в любой момент времени. Минимальные требования к наличным резервам

- Сдерживающая денежно-кредитная политика Сдерживающая денежно-кредитная политика Сдерживающая денежно-кредитная политика — это тип денежно-кредитной политики, направленный на снижение темпов денежно-кредитной экспансии для борьбы с инфляцией.Основная ставка

- Основная ставка Термин «основная ставка» (также известная как основная ставка ссуды или основная процентная ставка) относится к процентной ставке, которую крупные коммерческие банки взимают по ссудам и продуктам своих клиентов с наивысшим кредитным рейтингом.

- Краткосрочная задолженность Краткосрочная задолженность Краткосрочная задолженность определяется как долговые обязательства, которые подлежат погашению в течение следующего 12-месячного периода или текущего финансового года.

История ключевой процентной ставки

За прошедшие годы Банк Канады скорректировал способ установления ключевой процентной ставки.Ниже приводится краткая история ключевой ставки с момента основания Банка в 1935 году до настоящего времени.

Банковская ставка

Март 1935 г. — ноябрь 1956 г.

Первоначальной ключевой процентной ставкой была ставка банка. Это минимальная процентная ставка, которую Банк Канады взимает по однодневным кредитам финансовым учреждениям. В период с марта 1935 года по ноябрь 1956 года процентная ставка банка была фиксированной, установленной непосредственно банком.

Ноябрь 1956 г. — июнь 1962 г.

Банковская ставка стала плавающей, установленной на 25 базисных пунктов выше средней доходности трехмесячных казначейских векселей на еженедельных аукционах федерального правительства.

июнь 1962 г. — март 1980 г.

Банковская ставка снова была фиксированной, установленной непосредственно Банком.

Март 1980 г. — февраль 1996 г.

Банковская ставка была возвращена к плавающей ставке, установленной на 25 базисных пунктов выше средней доходности трехмесячных казначейских векселей на еженедельных аукционах федерального правительства.

с 22 февраля 1996 г. по настоящее время

С 1996 года Банковская ставка устанавливается на максимальном уровне своего операционного диапазона для ставки «овернайт» (см. Следующий столбец.) Это дает более четкий индикатор намерений денежно-кредитной политики, поскольку влияние Банка на ставку овернайт более прямое, чем на ставки казначейских векселей за 3 месяца.

В декабре 2000 года Банк начал устанавливать уровень банковской ставки, а вместе с ним и целевой уровень ставки «овернайт», на восемь фиксированных дат в год.

Целевой показатель суточной ставки

От банковской ставки к «Целевой ставке овернайт»

С июня 1994 года Банк начал переносить акцент с банковской ставки на целевую ставку «овернайт» как ключевой инструмент денежно-кредитной политики.

Это изменение последовало за введением Банком «операционного диапазона» в 50 базисных пунктов для ставки «овернайт», то есть ставки, по которой основные участники денежного рынка занимают и ссужают между собой однодневные (или овернайт) средства.

В то время Банк использовал ежедневные корректировки уровня расчетных остатков для установления «целевого уровня» ставки овернайт в пределах операционного диапазона. В частности, Банк будет проводить интервенции с PRA и SPRA, когда ставка овернайт достигает верхней или нижней границы рабочего диапазона.

С появлением в феврале 1999 года Системы перевода крупных сумм (LVTS) цель для ставки «овернайт» была определена как середина диапазона, или на 25 базисных пунктов ниже банковской ставки.

Смещение акцента на целевую ставку овернайт было четко сообщено рынкам с запуском LVTS. Однако только 29 мая 2001 г. Банк начал подчеркивать цель в качестве ключевой процентной ставки в своих сообщениях с общественностью.

Поскольку целевой показатель влияет на процентные ставки, которые финансовые учреждения взимают друг с друга изо дня в день, он обычно влияет на другие процентные ставки, такие как ипотечные и потребительские ссуды.

Целевая ставка овернайт также является наиболее подходящей учетной ставкой для международных сравнений: например, с целевой ставкой по федеральным фондам в США и с двухнедельной ставкой репо в Соединенном Королевстве.

Определение ключевой ставки

Какая ключевая ставка?

Ключевая ставка — это конкретная процентная ставка, которая определяет банковские кредитные ставки и стоимость кредита для заемщиков.Две ключевые процентные ставки в США — это учетная ставка и ставка по федеральным фондам.

Ключевые выводы

- Ключевая ставка определяет кредитные ставки для банков, а также стоимость кредита для заемщиков.

- Два типа ключевых ставок — это ставка дисконтирования и ставка по федеральным фондам.

- Ключевая ставка будет определять ставку, по которой банки могут заимствовать средства для поддержания уровня своих резервов.

- Федеральная резервная система может влиять на процентную ставку, по которой банки могут занимать деньги для расширения или сокращения национальной экономики.

Понимание ключевой ставки

Ключевая ставка — это процентная ставка, по которой банки могут брать займы, когда им не хватает своих обязательных резервов. Они могут брать займы у других банков или напрямую у Федеральной резервной системы на очень короткий период времени. Ставка, по которой банки могут занимать у других банков, называется ставкой дисконтирования. Ставка, по которой банки занимают у Федерального резерва, называется ставкой по федеральным фондам.

Когда большой процент владельцев счетов решает снять свои средства из банка, банк может столкнуться с проблемами ликвидности или недостатком средств.Это означает, что не все клиенты могут снять свои деньги по запросу. Чтобы избежать этой проблемы, Федеральная резервная система поддерживает банковскую систему с частичным резервированием, которая требует, чтобы банки сохраняли определенный процент своих депозитов наличными — также известное как обязательное резервирование.

При хранении больших сумм денег в каком-либо определенном банке важно помнить, что их резервный лимит в любой момент времени может повлиять на сумму наличных денег, которую вы можете снять сразу.

Особые соображения

Ключевые ставки являются одним из основных инструментов, используемых Федеральной резервной системой для реализации денежно-кредитной политики. Когда Федеральная резервная система хочет увеличить денежную массу в экономике, она обычно снижает учетные ставки, чтобы снизить стоимость заимствования. Когда Федеральная резервная система находится в фазе сокращения, она поднимает ставки, чтобы увеличить стоимость заимствования.

Федеральная резервная система может контролировать денежную массу, регулируя ключевую ставку, поскольку основная ставка зависит от ключевой ставки.Основная ставка — это базовая ставка, предлагаемая банками потребителям. Как правило, основная национальная ставка на 3 процентных пункта выше ставки по фондам Федеральной резервной системы. Если ставка по фондам Федеральной резервной системы увеличится после увеличения учетной ставки, банки изменят свои основные ставки, чтобы отразить это изменение. Следовательно, ставки по потребительским кредитам, такие как ставки по ипотечным кредитам и кредитным картам, также увеличатся.

При повышении ключевых ставок стоимость заимствования увеличивается, заставляя потребителей больше сберегать и меньше тратить, что приводит к сокращению экономики.Снижение ключевых ставок снизит стоимость заимствования и вызовет сокращение сбережений и увеличение расходов, что приведет к расширению экономики.

Типы ключевых ставок

Ставка по федеральным фондам — это ставка, по которой банки могут взимать друг с друга ссуды, используемые для выполнения своих резервных требований. Эта ставка регулирует однодневное кредитование средств Федеральной резервной системы, предоставляемых банкам частного сектора, кредитным союзам и другим кредитным учреждениям. Если банк решает взять кредит непосредственно у Федеральной резервной системы, с него взимается учетная ставка.

Федеральная резервная система устанавливает учетную ставку, которая, в свою очередь, влияет на ставку по федеральным фондам. Если ставка дисконтирования повышается, банки неохотно берут взаймы, учитывая, что стоимость заимствования была установлена выше. В этой ситуации банки будут наращивать резервы и занимать меньше денег физическим и юридическим лицам. С другой стороны, если ФРС снизит учетную ставку, стоимость займов будет для банков дешевле, что заставит их ссудить больше денег и занять больше средств для удовлетворения своих резервных требований.

The Fed — Избранные процентные ставки (ежедневно) — H.15

H.15 Избранные процентные ставки RSS Загрузка данных

Релиз публикуется ежедневно с понедельника по пятницу в 16:15. Релиз не публикуется в праздничные дни или в случае, если Доска закрыта.

Дата выпуска: 19 мая 2021 г.

Избранные процентные ставки

Доходность в процентах годовых| Инструменты | 2021 май 12 | 2021 май 13 | 2021 май 14 | 2021 май 17 | 2021 май 18 |

|---|---|---|---|---|---|

| Федеральные фонды (эффективны) | 0.06 | 0,06 | 0,06 | 0,06 | 0,06 |

| Коммерческая бумага | |||||

| Нефинансовые | |||||

| 1 мес | 0,04 | 0,06 | 0,04 | 0,05 | 0,05 |

| 2 месяца | 0.04 | 0,04 | 0,04 | 0,05 | 0,05 |

| 3 месяца | 0,05 | 0,05 | 0,05 | 0,06 | 0,06 |

| Финансовый | |||||

| 1 месяц | 0,05 | нет данных | 0,06 | нет данных | 0,05 |

| 2 месяца | п.а. | нет данных | нет данных | нет данных | нет данных |

| 3 месяца | 0,08 | 0,09 | 0,12 | 0,12 | 0,08 |

| Прайм-кредит банка | 3,25 | 3,25 | 3,25 | 3,25 | 3,25 |

| Дисконтное окно первичного кредита | 0,25 | 0,25 | 0.25 | 0,25 | 0,25 |

| Государственные ценные бумаги США | |||||

| Казначейские векселя (вторичный рынок) | |||||

| 4 недели | 0,01 | 0,00 | 0,01 | 0,00 | 0,00 |

| 3 месяца | 0.02 | 0,02 | 0,01 | 0,02 | 0,02 |

| 6 месяцев | 0,04 | 0,03 | 0,03 | 0,04 | 0,03 |

| 1 год | 0,05 | 0,05 | 0,05 | 0,05 | 0,06 |

| Казначейские постоянные сроки погашения | |||||

| Номинальный | |||||

| 1 мес | 0.01 | 0,00 | 0,01 | 0,00 | 0,00 |

| 3 месяца | 0,02 | 0,02 | 0,01 | 0,02 | 0,02 |

| 6 месяцев | 0,04 | 0,03 | 0,03 | 0,04 | 0,03 |

| 1-год | 0,05 | 0,05 | 0,06 | 0,06 | 0.06 |

| 2-х летние | 0,16 | 0,16 | 0,16 | 0,16 | 0,16 |

| 3 года | 0,35 | 0,33 | 0,33 | 0,34 | 0,34 |

| 5-летние | 0,87 | 0,84 | 0,82 | 0,84 | 0,83 |

| 7-летние | 1,34 | 1,31 | 1.29 | 1,30 | 1,29 |

| 10-летние | 1,69 | 1,66 | 1,63 | 1,64 | 1,64 |

| 20-летний | 2,29 | 2,28 | 2,25 | 2,27 | 2,27 |

| 30-летний | 2,40 | 2,39 | 2,35 | 2,36 | 2,37 |

| Индексированная инфляция | |||||

| 5 лет | -1.85 | -1,81 | -1,86 | -1,88 | -1,89 |

| 7-летние | -1,23 | -1,18 | -1,27 | -1,29 | -1,34 |

| 10-летние | -0,85 | -0,85 | -0,88 | -0,90 | -0,88 |

| 20 лет | -0,25 | -0,26 | -0,30 | -0.30 | -0,27 |

| 30 лет | 0,04 | 0,03 | -0,02 | -0,02 | 0,00 |

| Долгосрочное среднее значение, индексируемое по инфляции | -0,10 | -0,11 | -0,15 | -0,16 | -0,14 |

Описание серии казначейских ценных бумаг с постоянным сроком погашения с номинальной и инфляционной индексацией

Доходность казначейских ценных бумаг с «постоянным сроком погашения» интерполируется Казначейством США на основе дневной кривой доходности казначейских ценных бумаг, не индексированных по инфляции. Эта кривая, которая связывает доходность ценной бумаги со временем до погашения, основана на доходности заявок на закрытие рынка по активно торгуемым казначейским ценным бумагам на внебиржевом рынке.Эти рыночные доходности рассчитываются на основе совокупных котировок, полученных Федеральным резервным банком Нью-Йорка. Значения доходности с постоянным сроком погашения считываются с кривой доходности при фиксированном сроке погашения, в настоящее время 1, 3 и 6 месяцев, а также 1, 2, 3, 5, 7, 10, 20 и 30 лет. Этот метод обеспечивает доходность при 10-летнем сроке погашения, например, даже если до погашения ни одной непогашенной ценной бумаги осталось ровно 10 лет. Аналогичным образом доходность индексированных с учетом инфляции ценных бумаг с «постоянным сроком погашения» интерполируется из дневной кривой доходности казначейских ценных бумаг с защитой от инфляции на внебиржевом рынке.Индексированная на инфляцию доходность с постоянным сроком погашения считывается из этой кривой доходности при фиксированном сроке погашения, в настоящее время 5, 7, 10, 20 и 30 лет. Back to TopПоследнее обновление: 19 мая 2021 г.

Эффективная ставка по федеральным фондам (FEDFUNDS) | FRED

Источник: Совет управляющих Федеральной резервной системы (США)

Релиз: ЧАС.15 избранных процентных ставок

Квартир: Процент без сезонной корректировки

Частота: Ежемесячно

Примечания:

Средние ежедневные цифры.

Дополнительные исторические данные о ставках по федеральным фондам см. В Ежедневной ставке по федеральным фондам за 1928-1954 гг.

Ставка по федеральным фондам — это процентная ставка, по которой депозитарные учреждения торгуют федеральными средствами (остатками на счетах в Федеральных резервных банках) друг с другом в одночасье. Когда депозитарное учреждение имеет избыточные остатки на резервном счете, оно ссужает другим банкам, нуждающимся в большем остатке. Проще говоря, банк с избытком денежных средств, который часто называют ликвидностью, ссудит другому банку, которому необходимо быстро увеличить ликвидность. (1) Ставка, которую заемное учреждение платит кредитному учреждению, определяется между двумя банками; Средневзвешенная ставка для всех этих типов переговоров называется эффективной ставкой по федеральным фондам.(2) Эффективная ставка по федеральным фондам в основном определяется рынком, но на нее влияет Федеральная резервная система посредством операций на открытом рынке для достижения целевой ставки по федеральным фондам. (2)

Федеральный комитет по открытым рынкам (FOMC) собирается восемь раз в год для определения целевой ставки по федеральным фондам. Как указывалось ранее, эта ставка влияет на эффективную ставку по федеральным фондам посредством операций на открытом рынке или путем покупки и продажи государственных облигаций (государственного долга). (2) Более конкретно, Федеральная резервная система снижает ликвидность, продавая государственные облигации, тем самым увеличивая федеральные фонды. ставка, потому что у банков меньше ликвидности для торговли с другими банками.Точно так же Федеральная резервная система может увеличить ликвидность, покупая государственные облигации, снижая ставку по федеральным фондам, потому что у банков есть избыточная ликвидность для торговли. Будет ли Федеральный резерв покупать или продавать облигации, зависит от состояния экономики. Если FOMC считает, что экономика растет слишком быстро, а инфляционное давление несовместимо с двойным мандатом Федеральной резервной системы, Комитет может установить более высокую целевую ставку по федеральным фондам для сдерживания экономической активности. В противоположном сценарии FOMC может установить более низкую целевую ставку по федеральным фондам, чтобы стимулировать рост экономической активности.Следовательно, FOMC должен следить за текущим состоянием экономики, чтобы определить наилучший курс денежно-кредитной политики, который максимизирует экономический рост при соблюдении двойного мандата, установленного Конгрессом. Принимая решения по денежно-кредитной политике, FOMC учитывает множество экономических данных, таких как: тенденции цен и заработной платы, занятость, потребительские расходы и доходы, бизнес-инвестиции и валютные рынки.

Ставка по федеральным фондам — это центральная процентная ставка на финансовом рынке США.Это влияет на другие процентные ставки, такие как основная ставка, то есть ставка, по которой банки взимают со своих клиентов более высокие кредитные рейтинги. Кроме того, ставка по федеральным фондам косвенно влияет на долгосрочные процентные ставки, такие как ипотека, ссуды и сбережения, которые очень важны для благосостояния и доверия потребителей (2).

Список литературы

(1) Федеральный резервный банк Нью-Йорка. «Федеральные фонды». Fedpoints, август 2007 г.

(2) Совет управляющих Федеральной резервной системы.«Денежно-кредитная политика».

Рекомендуемое цитирование:

Совет управляющих Федеральной резервной системы (США), Эффективная ставка федеральных фондов [FEDFUNDS], получено из FRED, Федеральный резервный банк Сент-Луиса; https://fred.stlouisfed.org/series/FEDFUNDS, 19 мая 2021 года.

Как соотносится ключевая процентная ставка с основной ставкой? | Малый бизнес

Автор Chron Contributor Обновлено 15 сентября 2020 г.

Государственный центральный банк повышает ключевую ставку, чтобы контролировать инфляцию, и снижает ее, чтобы стимулировать экономический рост, посредством операций на открытом рынке, согласно Федеральной резервной системе. Эти изменения передаются заемщикам, когда банки частного сектора и другие кредитные учреждения реагируют на изменение ключевой ставки.В США это делается, когда банки корректируют свои основные ставки, и в этот момент заемщик может рассчитывать заплатить больше. Когда они снижаются, заимствования становятся дешевле.

Федеральные фонды

Ставка по федеральным фондам, иногда узкий целевой диапазон, а не одна ставка, является ключевой ставкой в США. Она устанавливается Федеральной резервной системой, обычно называемой ФРС. Помимо сигнальной функции, ставка или диапазон регулируют однодневное кредитование средств Федеральной резервной системы, предоставляемых банкам частного сектора, кредитным союзам и другим кредитным учреждениям.Вливание денег в банковскую систему гарантирует, что у банков будет достаточно ликвидности для удовлетворения повседневных операционных потребностей. Банки могут ссужать то, что они не используют на балансе Федеральной резервной системы, другим банкам, но они должны взимать ставку по фондам Федеральной резервной системы.

Основная ставка

Определение основной ставки — это ставка, по которой отдельные потребители могут занимать деньги в банках. Когда ставка по фондам ФРС повышается или понижается, в основные ставки банков вносятся идентичные изменения, иногда в считанные часы. Wall Street Journal опрашивает крупные банки по их основным ставкам и использует это среднее значение для публикации национальной базовой ставки и сбора истории основных ставок.Основные ставки обычно меняются только при изменении ключевой ставки, и, как правило, основная национальная ставка на 3 процентных пункта выше ставки по фондам ФРС.

Ставки LIBOR

Лондонская межбанковская ставка предложения (LIBOR) функционирует как своего рода международный индекс базовой ставки и широко используется в США для коммерческих и частных кредитов. LIBOR устанавливается для каждой серии краткосрочных кредитов сроком до одного года. Ставки представляют собой средние ставки по кредитам других банков крупнейшими мировыми банками.

LIBOR рассчитывается Thomson Reuters для Британской банковской ассоциации и объявляется каждое утро в Лондоне. Курсы указаны в 10 валютах, включая доллар США. Хотя ежедневно объявляется 35 различных ставок LIBOR, по данным Bankrate, наиболее часто используется трехмесячная ставка в США.

Заявки на получение ссуды

Ключевые и основные важны для среднего заемщика, потому что они сигнализируют о том, насколько дешево или дорого стоит занимать деньги. Изменение всего на 25 базисных пунктов, что составляет четверть 1 процента, может существенно повлиять на общую стоимость ссуды; в частности, долгосрочные обязательства, такие как ипотека.Учет ожидаемого направления изменения процентных ставок может помочь решить, следует ли искать ссуду с фиксированной или переменной ставкой или отложить заимствование до тех пор, пока условия не станут более благоприятными.

Ключевая процентная ставка

Центральный банк проводит денежно-кредитную политику, в основном влияя на процентные ставки денежного рынка, в основном через процентные ставки по услугам, которые он предлагает кредитным учреждениям, которые затем влияют на другие рыночные ставки.Ключевая процентная ставка Банка (иногда называемая учетной ставкой) — это ставка по этим кредитам, которая является основным фактором, определяющим краткосрочные рыночные ставки и, следовательно, денежно-кредитную политику. В настоящее время ключевой ставкой Банка является ставка по семидневным депозитам.

Ключевая процентная ставка (учетная ставка)

Процентная ставка, которая имеет наибольшее влияние на краткосрочные рыночные ставки и поэтому считается ключевой ставкой Центрального банка, может время от времени меняться. До финансового кризиса осени 2008 года ключевой ставкой Банка была ставка по обеспеченным кредитам финансовым учреждениям.Однако после кризиса спрос на ссуды Центрального банка был ограничен, и кредитные учреждения увеличили свои депозиты в Банке. В результате процентная ставка по депозитам Банка оказывала большее влияние на ставки денежного рынка с 2009 года.

Процентные ставки CBI

Краткое изложение ключевой процентной ставки Центрального банка Исландии

| Период: | Ключевая процентная ставка: |

| До апреля 2009 г. | Ставка кредитования под обеспечение |

| Апрель — сентябрь 2009 г. | Курс текущего счета |

| с октября 2009 г. по 21 мая 2014 г. | Простое среднее значение текущей ставки счета и максимальной ставки по 28-дневным депозитным сертификатам |

| С 21 мая 2014 г. | Семидневная ставка по депозиту |

Руководитель

Рынки | средний @ cb.это

Банковские ставки и размеры штрафов

Метаданные

Здесь представлены метаданные для банков, штрафов и общих процентных ставок денежных требований.

| Штрафы | |

|---|---|

| От 01.5.21 | 8,50% |

Руководитель

Статистика | [email protected]

Рыночные цены

Процентные ставки на межбанковском рынке в исландских кронах

| 20.5,21 | REIBID | REIBOR | ||

|---|---|---|---|---|

| Арт. No | 0,600% | 0,875% | ||

| S / W | 0,750% | 0,750% | 9020.875% | 1.250% |

| 3 M | 1.100% | 1.600% |

Центральный банк прекратит выпуск 9- и 12-месячных котировок REIBOR 1 июля 2020 г. , Центральный банк прекратит перечисление 9- и 12-месячных процентных ставок на межбанковском рынке кронур (рынок REIBOR).

75 %

75 % 25 %

25 % 75 %

75 %