Крупнейшие производители меди в Чили присоединились к забастовке

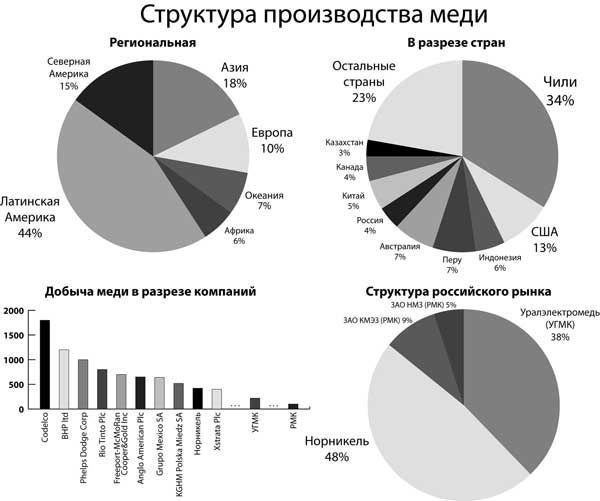

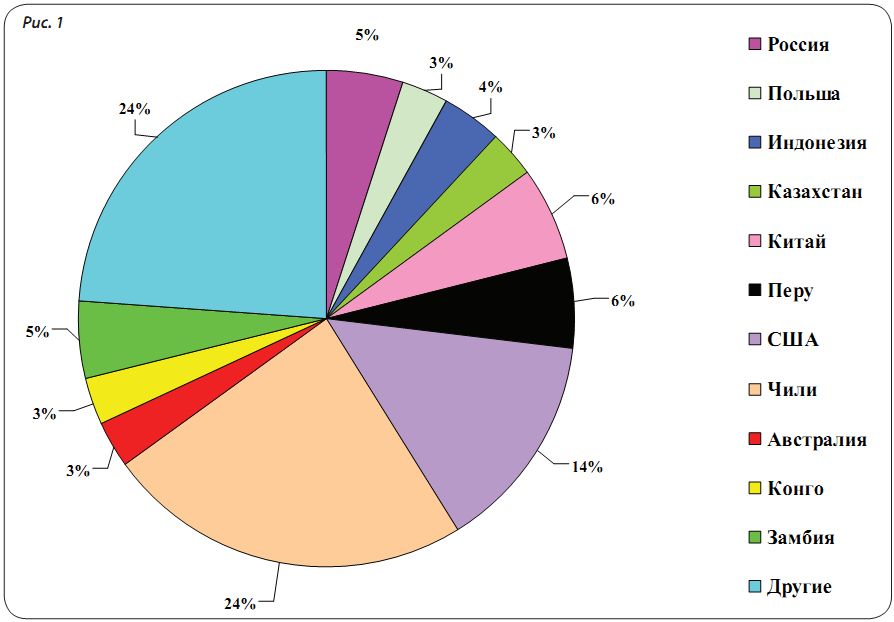

Чили – крупнейший производитель меди в мире (5,6 млн т, или 27,6% мирового производства в 2018 г.). Уже несколько дней в стране проходят акции протеста, спровоцированные повышением цен на общественный транспорт. На среду и четверг назначена всеобщая национальная забастовка. К ней присоединились и работники горнодобывающей отрасли, в том числе крупнейшей в Чили и мире медной госкомпании – Codelco (1,8 млн т меди в 2018 г.), сообщили Reuters и BCS Global Markets.

Представители профсоюзов Codelco в конце недели «проанализируют ситуацию и решат, как действовать дальше», цитирует Reuters заявление профсоюза работников медной промышленности. Уже во вторник частично была приостановлена работа на крупнейшем в мире месторождении меди Эскондида (контролируется англо-австралийской BHP Billiton). Компания Antofagasta (725 300 т меди) предупредила, что из-за гражданских волнений в Чили может потерять порядка 5000 т металла в связи с возможными перебоями в поставках продукции и проблемами с транспортировкой рабочих на производство. К забастовке присоединились и портовые рабочие, что может усложнить поставки меди на рынок, сообщает «Интерфакс» со ссылкой на профсоюз: 20 чилийских портов прекратят работу.

К забастовке присоединились и портовые рабочие, что может усложнить поставки меди на рынок, сообщает «Интерфакс» со ссылкой на профсоюз: 20 чилийских портов прекратят работу.

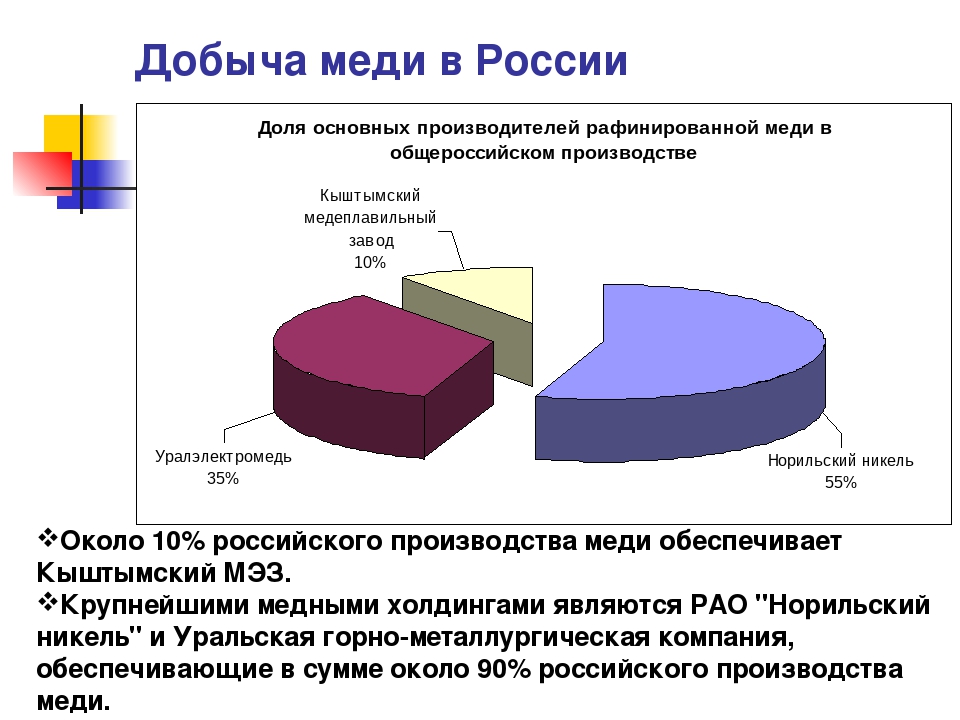

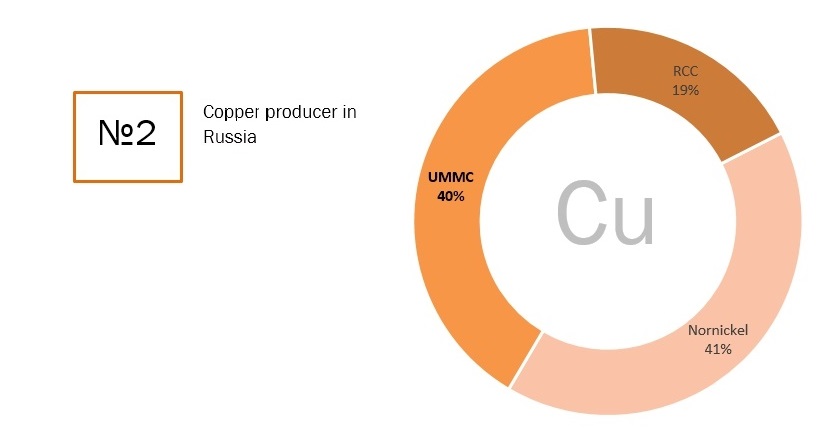

Протесты начались 18 октября, с тех пор медь подорожала на Лондонской бирже металлов на 2% до $5849 за тонну. Хотя все первое полугодие 2019 г. цены падали – средняя цена составила $6155 за тонну, что на 11% ниже, чем годом ранее, указала в аналитическом обзоре Уральская горно-металлургическая компания (УГМК, 41% российского производства меди). Цены снижались на фоне падения спроса из-за макроэкономических факторов: слабых показателей промышленности Европы (доля региона в мировом потреблении меди – 13%), сокращения производства продукции из меди и медных сплавов в Японии на протяжении всего 2019 г. (4% в мировом потреблении), замедления роста экономики Китая, связанного в том числе и с торговой войной с США (доля Китая в мировом потреблении – 51%, доля США – 7,4%), поясняют эксперты УГМК.

При этом медь дешевела, несмотря на ее дефицит на мировом рынке. По оценкам УГМК, дефицит в 2018 г. составил 391 000 т, по итогам первого полугодия 2019 г. – 22 000 т. Другой крупный производитель меди в России – «Норникель» (42% российского производства) оценивает дефицит в 2019 г. в 290 000 т.

По оценкам УГМК, дефицит в 2018 г. составил 391 000 т, по итогам первого полугодия 2019 г. – 22 000 т. Другой крупный производитель меди в России – «Норникель» (42% российского производства) оценивает дефицит в 2019 г. в 290 000 т.

«Перебои в производстве положительно сказываются на и без того дефицитном рынке меди. Тем не менее негативный эффект слабой глобальной макроэкономической конъюнктуры, вероятно, будет более значимым для динамики цен», – пишут эксперты BCS Global Markets. Забастовка в Чили вряд ли окажет заметное влияние на рынок меди, уверен директор департамента маркетинга «Норникеля» Антон Берлин (его слова передает представитель компании).

Рынок меди ведет себя «странно», чтобы однозначно прогнозировать, какое влияние чилийские протесты на него окажут и окажут ли, подчеркивает топ-менеджер крупной медной компании. Сейчас дефицит, а цены падают, это приводит к тому, что компании не инвестируют в расширение производства, отрасль ждет восстановления цен, отмечает он. Эффект от забастовок пока невысокий, говорит аналитик «ВТБ капитала» Дмитрий Глушаков. 60% рудников объявили однодневную забастовку в поддержку протестов, Codelco – двухдневную. Если забастовки на рудниках не перерастут в долгосрочные, то эффект будет минимальным, уверен он. Однако эксперт напоминает, что в 2011–2012 гг., когда в Чили были серьезные перебои с производством меди, цены на нее поднимались до $8000–9000 за тонну.

Эффект от забастовок пока невысокий, говорит аналитик «ВТБ капитала» Дмитрий Глушаков. 60% рудников объявили однодневную забастовку в поддержку протестов, Codelco – двухдневную. Если забастовки на рудниках не перерастут в долгосрочные, то эффект будет минимальным, уверен он. Однако эксперт напоминает, что в 2011–2012 гг., когда в Чили были серьезные перебои с производством меди, цены на нее поднимались до $8000–9000 за тонну.

Топ стран производителей меди

29.04.2019 • Издатель: Marketpublishers

Медь — это природный металл, при полировке которого проявляется красновато-оранжевый металлический цвет. Добыча меди производится в шахтах: после извлечения медьсодержащей руды ее измельчают и подвергают процессу пенной флотации. Этот процесс объединяет руду с водой и коллектором, который делает медь гидрофобной (состояние, которое отталкивает воду). В суспензионную смесь вводятся пузырьки воздуха, и теперь гидрофобная медь поднимается наверх с пеной. Пена удаляется, а концентрат меди может быть экспортирован или дополнительно очищен для промышленного использования.

В суспензионную смесь вводятся пузырьки воздуха, и теперь гидрофобная медь поднимается наверх с пеной. Пена удаляется, а концентрат меди может быть экспортирован или дополнительно очищен для промышленного использования.

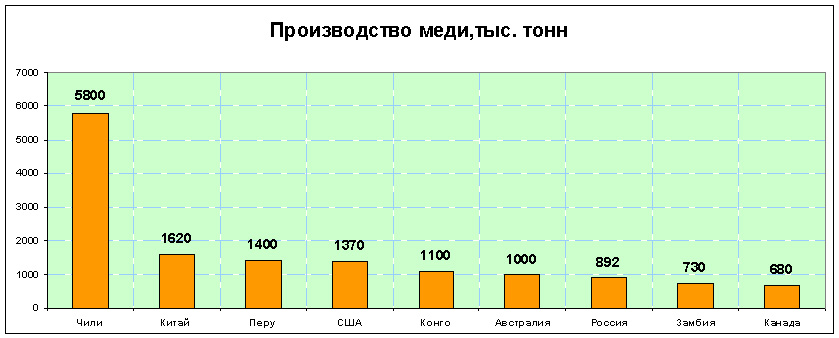

Топ-5 производителей меди, 2018 г., млн. тонн

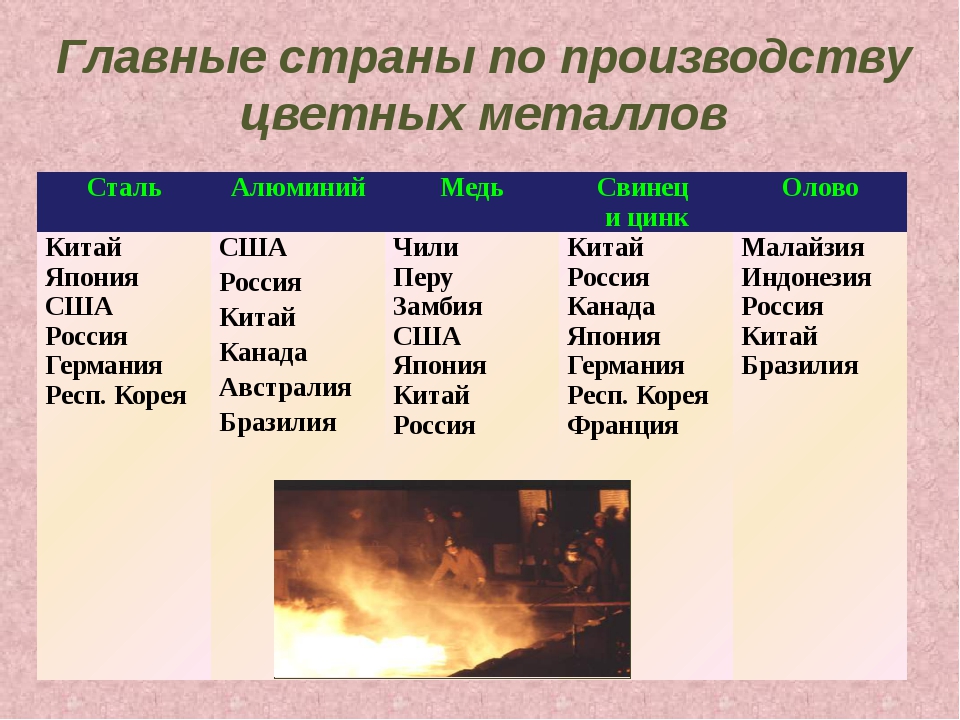

Чили

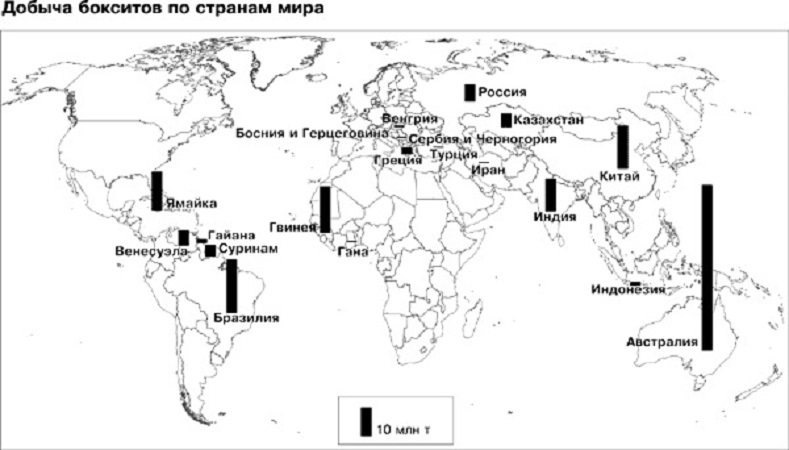

Производитель меди номер один на мировом рынке — Чили, страна Южной Америки. Чили производит 5,8 млн. тонн меди в год. Страна привлекла большой объем иностранных частных инвестиций в 90-х годах, когда правительство приняло закон о добыче полезных ископаемых, который регулирует компенсацию в случае национализации шахты. На долю Чили приходится около 25% глобального производства меди.

Перу

Перу занимает второе место по объему производства меди, а его выпуск более чем в два раза уступает чилийскому. Эта страна производит около 2,4 млн. тонн металла в год. Производство меди значительно увеличилось за последнее десятилетие. Примечательно, что Китай остается главным импортером перуанской меди.

Китай

Третьим по величине производителем меди является Китай, чья добывающая медь промышленность в последние годы не успевает за мировым лидером и даже уступила по этому показателю Перу, пропустив его на вторую позицию. Производство меди в Китае достигает 1,6 млн. тонн в год. Эта страна также является крупнейшим потребителем металла, что вынуждает ее импортировать медь из других стран для обеспечения собственных нужд.

Соединенные Штаты

Близкие к темпам производства в Перу, США занимают четвертое место по добыче меди. Эта страна ежегодно добывает 1,2 млн. тонн металла. Шахты расположены в таких штатах как Аризона, Юта, Нью-Мексико, Невада и Монтана. Основным источником спроса на медь в США является строительная индустрия.

Демократическая Республика Конго

Пятым по величине производителем меди в мире является Демократическая Республика Конго, производящая 1,2 млн. тонн металла в год. В стране расположены второе по величине месторождение меди, однако из-за отсутствия современных технологий ее производство не выходит на свой максимальный уровень.

Бизнес-исследования по теме:

КОНТАКТЫ

The Market Publishers, Ltd.

Наталия Астер

Тел: +44 208 144 6009

Факс: +44 207 900 3970

[email protected]

MarketPublishers.ru

Крупнейшие производители меди в мире

На базе Феникса Freeport-McMoRan Copper & Gold Inc. (FCX) является крупнейшим в мире публично торгуемым медь режиссер. Активы компании включают в себя горнодобывающий комплекс Grasberg в Индонезии, крупнейший в мире медно-золотой рудник с точки зрения извлекаемых запасов.

В 2018 году FCX произвела 1,9 миллиона метрических тонн рафинированной меди, что составляет около 11% мирового объема, что делает ее одним из крупнейших в мире поставщиков меди. Выручка Freeport-McMoRan в 2018 году составила 18,7 млрд долларов.

Австралия основе BHP Billiton (BLT) произвела 1,7 млн т рафинированной меди в 2018 году. BHP также является одним из крупнейших в мире производителей алюминиймедь, марганец, железная руда, уран, никель, серебро и титан.

Медные активы компании включают 57,5% акций Minera Escondida, крупнейшей в мире шахты по производству меди, в чилийской пустыне Атакама.

В 2016 году BHP Billiton опубликовала худшие годовые убытки в истории, потеряв 6,4 миллиарда долларов за 12-месячный период. Частично благодаря росту цен на сырье, BHP Billiton на конец 2018 года получила прибыль более 3,7 миллиардов долларов.

Контролируя около 19% мировых запасов меди, Codelco — или Национальная корпорация Чили — является автономной компанией, принадлежащей правительству Чили. Codelco произвела около 1,7 млн т рафинированной меди в 2018 году.

Баар, Швейцария Glencore (GLEN), глобальная компания по производству и маркетингу товаров с 145 000 сотрудников в более чем 25 странах, произвела 1,5 млн тонн меди в 2018 году.

Медные активы Glencore включают большую часть доли участия в Katanga Mining Limited в Демократической Республике Конго, рудник Мопани в Замбии, рудник Кобар в Австралии и Филиппинская плавильная и нефтеперерабатывающая промышленность Корпорация.

Южная Медная Корпорация (SCCO), дочерняя компания Grupo México с офисами в Фениксе и крупными операциями в Мексике и Перу, произвела 884 000 метрических тонн меди в 2018 году, почти столько же, сколько годом ранее. Основными активами фирмы являются шахты Cuajone и Toquepala в Перу и шахта Cananea в Мексике.

Чилийская горнодобывающая группа Антофагаста произвела 725 000 метрических тонн меди в 2018 году, что значительно больше, чем в предыдущие два года.

Это увеличение производства было связано с успешной интеграцией Zaldívar, совместного предприятия по добыче полезных ископаемых в 900 милях к северу. Сантьяго, и наращивание операций на рудниках Antucoy и Centinela Concentrates, которые также расположены в центральной части Чили.

KGHM Polska Miedz — одна из крупнейших польских компаний, с более чем 28 000 сотрудников и годовой валовой выручка свыше 3 миллиардов долларов — в 2018 году было произведено 634 000 метрических тонн меди, что является небольшим снижением по сравнению с 2017 годом.

KGHM, которая эксплуатирует три рудника — Любин, Рудна и Польковице-Шершовице — также ежегодно производит значительные количества серебра. Рост цен на металлы вернул группу к существенным ежегодным убыткам, которые она понесла в 2016 году.

Британо-австралийская компания Rio Tinto произвела около 633 000 метрических тонн меди в 2018 году. К его основным активам в области меди относится Kennecott Utah Copper, которая существует уже более 100 лет и эксплуатирует рудник Бингам Каньон недалеко от Солт-Лейк-Сити.

Группе принадлежит 40% добычи на руднике Грасберг в Индонезии, который является вторым по величине в мире. медная шахтаи в настоящее время принадлежит Freeport-McMoRan. Rio Tinto принадлежит 30% акций медного рудника Minera Escondida в Чили в пустыне Атакама.

First Quantum (FM), базирующаяся в Ванкувере, Канада, произвела 606 000 метрических тонн меди в 2018 году. Компания является хорошо зарекомендовавшей себя и развивающейся горно-металлургической компанией, производящей в основном медь, золото, никель и цинк.

Компания планирует значительно увеличить производство меди в ближайшие годы. «First Quantum собирается стать одним из крупнейших широко распространенных производителей чистой меди в мире», — указала фирма на своем веб-сайте в 2018 году.

В 2018 году бразильская горнодобывающая компания Vale произвела 395 500 тонн меди, как и в 2016 году. Компания имела рекордное производство как в Садбери, так и в Салобо в Бразилии.

Vale, одна из крупнейших в мире горнодобывающих компаний, также добывает железо, никель, марганец и даже уголь, отметив на своем веб-сайте, что он «работает со страстью, чтобы превратить природные ресурсы в Процветание «.

обсуждение и комментарии в Тинькофф Пульс

Приветствую! 🤗 На следующей неделе ожидаем заседание ФРС которое состоится 2-3 ноября. В Европе вышла статистика по ВВП (наблюдается замедление), а так же данные по инфляции (она разгоняется, это печально, но вполне ожидаемо) Вчера фарма начала какое-то движение В плане Байдена заложена программа по регулированию цен на лекарства, но судя по всему , вчера представители белого дома дали ясно понять ,что этому не суждено сбыться. 🩸 $GBT 💊 $ESPR 💉 $GTHX 💊 $AXSM

( извиняюсь за баян) Знаете ,что я вам скажу —

Год назад нефть лежала на дне никому не нужная и прогнозировали цену в 20$ в течении нескольких лет из-за перенасыщения её на рынке , а теперь у нас дефицит и за год нефтяные компании обогнали по темпам роста технологический сектор .

Привожу в пример гистограмму Сейчас в крупных технологических компаниях наблюдается снижения темпов выручек, а это не очень нравится инвесторам

Рынок — это огромная финансовая пирамида с бесконечным перераспределением средств между секторами, могу предположить, что уже совсем скоро обратят внимание на сектор здравоохранения, доводы просты, как божий день: 1) Самые сумасшедшие темпы роста год к коду ,квартал к кварталу ( инвесторам нравятся цифры), а если учесть ,что у мировых любимчиков идут замедления мы можем оказаться в шоколаде

Если отток перетекающих средств составит 5-7% — это может просто взорвать весь сектор и унести его куда-то в космос. (Капитализация apple более 2 триллионов , капитализация $ESPR всего 200 миллионов, а сколько таких эспирионов валяется на дне с одобренными препаратми? -много) 2) Мы лежим на днищенском днище и даже его пробили по-моему ( а значит привлекательные цены) 3) План Бидона трещит по швам ( а это важный момент для фармакологии – кому охота 10 лет тратить силы и время на исследования если препараты будут стоить 3 копейки) Минусы – мы не выпускаем электрокары 🥲 ( $TSLA ) Просто сидим и ждём, рынок сделает всё сам.

🩸 $GBT 💊 $ESPR 💉 $GTHX 💊 $AXSM

( извиняюсь за баян) Знаете ,что я вам скажу —

Год назад нефть лежала на дне никому не нужная и прогнозировали цену в 20$ в течении нескольких лет из-за перенасыщения её на рынке , а теперь у нас дефицит и за год нефтяные компании обогнали по темпам роста технологический сектор .

Привожу в пример гистограмму Сейчас в крупных технологических компаниях наблюдается снижения темпов выручек, а это не очень нравится инвесторам

Рынок — это огромная финансовая пирамида с бесконечным перераспределением средств между секторами, могу предположить, что уже совсем скоро обратят внимание на сектор здравоохранения, доводы просты, как божий день: 1) Самые сумасшедшие темпы роста год к коду ,квартал к кварталу ( инвесторам нравятся цифры), а если учесть ,что у мировых любимчиков идут замедления мы можем оказаться в шоколаде

Если отток перетекающих средств составит 5-7% — это может просто взорвать весь сектор и унести его куда-то в космос. (Капитализация apple более 2 триллионов , капитализация $ESPR всего 200 миллионов, а сколько таких эспирионов валяется на дне с одобренными препаратми? -много) 2) Мы лежим на днищенском днище и даже его пробили по-моему ( а значит привлекательные цены) 3) План Бидона трещит по швам ( а это важный момент для фармакологии – кому охота 10 лет тратить силы и время на исследования если препараты будут стоить 3 копейки) Минусы – мы не выпускаем электрокары 🥲 ( $TSLA ) Просто сидим и ждём, рынок сделает всё сам.

Глобальный рынок меди (продолжение) — Журнал Горная промышленность

В.

Б. Кондратьев, д-р экон. наук., профессор, руководитель Центра промышленных и инвестиционных исследований Национального исследовательского института мировой экономики и международных отношений им. Е.М. Примакова РАН (ИМЭМО РАН)

Б. Кондратьев, д-р экон. наук., профессор, руководитель Центра промышленных и инвестиционных исследований Национального исследовательского института мировой экономики и международных отношений им. Е.М. Примакова РАН (ИМЭМО РАН)В.В. Попов, старший научный сотрудник ИМЭМО РАН

Г.В. Кедрова, научный сотрудник ИМЭМО РАН

Окончание. Начало в выпуске №3 (145)/2019

Перспективы развития

На основе проанализированного материала можно сделать выводы о в целом позитивных тенденциях в развитии медедобывающей промышленности мира. Текущие объемы запасов и добывающих мощностей, а также имеющиеся технологии производства первичной и рафинированной меди позволяют говорить о благоприятных перспективах производства меди в будущем.

Вместе с тем здесь существует и ряд ограничений. Одна из проблем связана с относительным исчерпанием месторождений с высоким качеством медных руд и усложнением условий добычи. Процесс геологоразведки требует крупных и долгосрочных инвестиций на начальной стадии оценки ресурсов и связан с высокими рисками потерь. Существующие и разрабатываемые месторождения, шахты, рудники и карьеры сталкиваются с рядом проблем, начиная от исчерпания качественной руды и необходимости вести добычу на все большей глубине до растущего пристального внимания cо cтороны государства, надзорных органов и местных органов власти.

Существующие и разрабатываемые месторождения, шахты, рудники и карьеры сталкиваются с рядом проблем, начиная от исчерпания качественной руды и необходимости вести добычу на все большей глубине до растущего пристального внимания cо cтороны государства, надзорных органов и местных органов власти.

Среди проблем, возникающих при добычи и поставки этого металла на мировой рынок можно отметить следующие:

- Снижение качества руды и содержание в нем металла в ряде добывающих регионов, прежде всего, в США и Чили;

- Проблемы финансирования: продолжительные периоды экономической и ценовой волатильности оказывают значительное влияние на стоимость капитала;

- Водоснабжение является ключевой проблемой в засушливых регионах;

- Обострение экологических проблем, поскольку уголь является главным сырьевым ресурсом при выработке энергии, используемой при добычи меди;

- Рост ресурсного национализма;

- Дефицит квалифицированной рабочей силы.

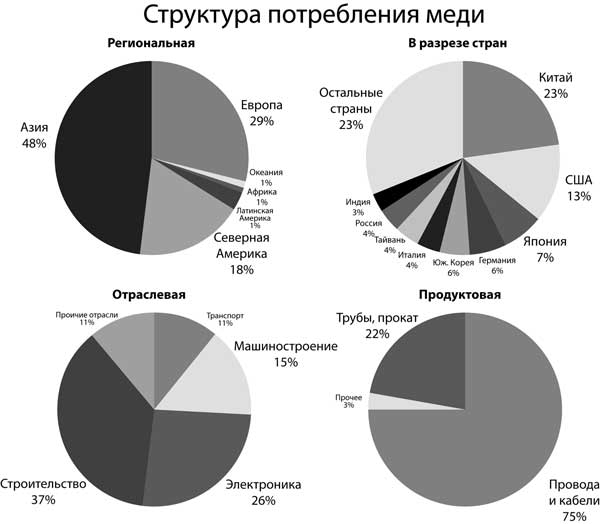

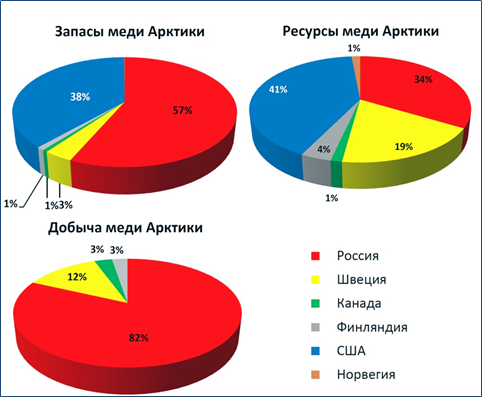

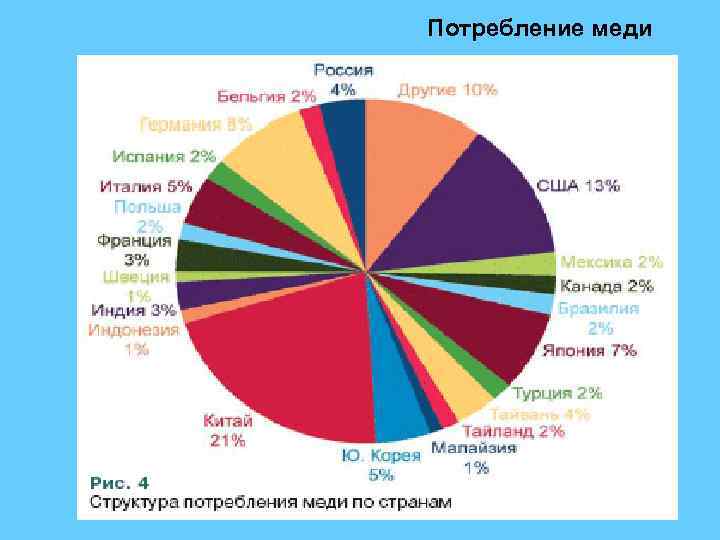

Рис. 7 Потребление меди по странам и регионам (по данным [1, 2, 8])

В тоже время эксперты прогнозируют рост спроса на медь в ближайшем будущем на 2,1% в год, прежде всего, в таких отраслях как производство электромобилей, производство электроэнергии из возобновляемых источников и развитие инфраструктуры в развивающихся странах (рис. 7 и 8) [3].

• Электротехническая промышленность. Медь является лучшим среди неблагородных металлов проводником электричества. Она служит стандартом, с которым сравниваются другие проводники. В этой связи медь используется в производстве силовых кабелей, электропроводке жилых и коммерческих зданий. Металл является важным компонентом энергоэффективных генераторов, двигателей, трансформаторов и систем возобновляемой энергетики.

• Электронная промышленность и средства связи. Медь играет ключевую роль в глобальных информационных и коммуникационных технологиях. Металл и его сплавы используются в производстве систем связи, мобильных телефонов и персональных компьютеров. Производители полупроводников запустили революционные медные чипы, благодаря которым микропроцессоры способны работать с более высокой скоростью, потребляя меньше энергии.

Производители полупроводников запустили революционные медные чипы, благодаря которым микропроцессоры способны работать с более высокой скоростью, потребляя меньше энергии.

• Строительство. Медь широко используется в производстве санитарнотехнических систем, кранов, запорной арматуры и фитингов. В отличие от пластиковых медные трубы не горят, не плавятся, не источают токсичные вещества в случае пожара. Они помогают защищать водопроводные системы от потенциально патогенных бактерий типа легионеллы.

• Промышленные машины и оборудование. Благодаря своей долговечности, технологичности и точности обработки медные сплавы идеальны для производства гидравлических передач, трансмиссий, подшипников, и лопастей для турбин. Коррозионная стойкость медных сплавов делает их незаменимыми в использовании в морской среде (суда, нефтяные платформы, морские энергоустановки и тп.).

• Потребительские товары. Со времен начала цивилизации медь использовалась для чеканки монет. В настоящее время многие страны заменяют мелкие бумажные деньги медьсодержащими монетами, срок службы которых достигает 50 лет. В США одноцентовая и пятицентовая монеты содержат соответственно 2,5 и 75% меди. Тоже самое касается монет Европейского Союза. Компьютеры, электротовары, посуда, замки и ключи – это только часть товаров, широко используемых преимущества меди.

В США одноцентовая и пятицентовая монеты содержат соответственно 2,5 и 75% меди. Тоже самое касается монет Европейского Союза. Компьютеры, электротовары, посуда, замки и ключи – это только часть товаров, широко используемых преимущества меди.

• Транспорт. Все важнейшие виды транспорта зависят от меди. Автомобили и грузовики используют моторы, электропроводку, тормозные системы, трансмиссии, содержащие медь. В настоящее время типичные двигатель внутреннего сгорания содержит 22,5 кг меди, в то время как дорогие машины – 1500 медных проводов длиной 1,6 км. Электромобили содержат в среднем в четыре раза больше меди, чем обычный автомобиль. Медь также используется в новом поколении самолетов и поездов. Новые высокоскоростные поезда используют от 2 до 4 т меди, по сравнению с 1–2 тоннами в традиционных электровозах.

Рис. 8 Потребление меди по отраслям экономики (по данным [1, 2, 8])

Большие возможности поставок меди на мировой рынок связаны с возможной переработкой меди, содержащейся в уже произведенных товарах, функционирующих зданиях, сооружениях и средствах связи.

По прогнозам экспертов, спрос на медь в 2019 и 2020 гг. будет продолжать расти вследствие важной роли этого металла в современной экономике и технологиях. Развитие инфраструктуры в ведущих развивающихся странах, таких как Китай и Индия, а также глобальная тенденция в сторону возобновляемой энергетики будут поддерживать этот спрос.

Китай будет оставаться крупнейшим потребителем меди с долей в более чем 50% от мирового потребления. В 2019 г. такое потребление вырастет на 2,6%, а в 2020 г. – на 2%. В других странах мира потребление вырастет соответственно на 1,7 и 2%, при этом наиболее быстро на Ближнем Востоке, Индии и других странах Азии. В 2019 г. по данным International Copper Study Group, дефицит меди на мировом рынке может составить 190 тыс. т, а в 2020 г. – 250 тыс. т. [8] А к 2030 г., мировой спрос на медь может вырасти до 40 млн т. Этому будут способствовать реализация многочисленных инфраструктурных проектов азиатских странах, а также многомиллиардных инвестиций в энергетический сектор региона. Но самые большие надежды производители меди связывают с развитием электротранспорта. Так долгосрочная программа автомобильной промышленности Китая предполагает уже к 2026 г. увеличение выпуска электромобилей почти в 40 раз – с 0,5 млн до 20 млн машин. Только одна эта отрасль потребует дополнительно почти миллиона тонн меди в год [10].

Но самые большие надежды производители меди связывают с развитием электротранспорта. Так долгосрочная программа автомобильной промышленности Китая предполагает уже к 2026 г. увеличение выпуска электромобилей почти в 40 раз – с 0,5 млн до 20 млн машин. Только одна эта отрасль потребует дополнительно почти миллиона тонн меди в год [10].

Так при производстве гибридного автомобиля используется 40 кг меди, что в два раза больше чем в традиционном бензиновом или работающем на природном газе. В электромобиле используется уже 90 кг меди – т.е. в 3–4 раза больше в сравнении с традиционными машинами. Производство же электромобилей растет быстрыми темпами. Ожидается, что парк электромобилей, составляющий в мире в настоящее время около 1 млн единиц к 2035 г. возрастет до 135 млн

Большие перспективы связаны с развитием возобновляемой энергетики. За последние три года доля солнечной энергетики в энергетическом балансе выросла в два раза. Предполагается, что до 2040 г. в возобновляемые источники энергии будет инвестировано в мире 8 млрд долл. или две трети от всех энергетических инвестиций. Энергетические системы, работающие на возобновляемых ресурсах требуют от 4 до 12 раз больше меди, чем традиционная энергетика. Растущий спрос со стороны солнечной энергетики потребует от 7 до 10 млн т меди на период до 2030 г.

или две трети от всех энергетических инвестиций. Энергетические системы, работающие на возобновляемых ресурсах требуют от 4 до 12 раз больше меди, чем традиционная энергетика. Растущий спрос со стороны солнечной энергетики потребует от 7 до 10 млн т меди на период до 2030 г.

Еще одна надежда связана с растущими развивающимися экономиками, предъявляющими новый спрос на медь. Ожидается, что технологическое развитие и положительный демографический рост только в странах Азии будет генерировать дополнительный спрос на медь в объеме более 30 млн т до 2030 г.

Информационные источники:

1. US Geological Survey. Mineral Commodities Summary. 2019.;

2. World Copper Factbook 2018. International Copper Study Group. Lisbon Portugal.

3. Pietrzyk S. and B. Tora. Trends in glibal copper mining. IOP Conference Series: materials Science and Engineering, 427, 2018.

4. Copper Ore Exports by Country. World’s Top Export. May 1, 2019. URL: http://www.worldstopexports.

com/copper-ore-exports-by-country/

com/copper-ore-exports-by-country/5. Данилов Ю.Г. Чилийская государственная компания Codelco — крупнейшая горнодобывающая компания мира. / Горная Промышленность. — 2011. — №5. — С. 70.

6. Меднопорфировое месторождение Бингхем-Каньон -США) — гигант и долгожитель. URL: http://www.mineral.ru/AToromocho — nalytics/worldevents/128/263/index.html

7. The World’s 10 Largest Copper Producers. URL: https://www.the balance.com/the-10-biggest- copper-producers-2010-2340291

8. ICSC Press Release 13 of May 2019

9. B.W. Schipper et al. Estimating global copper demand until 2100 with regression and stock dynamics. Resources, Conservation & Recycling, vol. 132. — 2018. — P. 28-36

10. С. Кудияров. С верой в электромобили. Эксперт. — 2018. — № 40. — С. 22-23 )

Ключевые слова: рынок меди, позитивные тенденции, технологии производства, запасы

Журнал «Горная Промышленность»№4 (146) 2019, стр.100

производство, потребление и цены в 2016-2017 году

Мировой рынок меди, как и другие рынки различных металлов, в последнее время претерпевает все более активный процесс объединения и присоединения некоторых компаний, который обеспечивает подъем и улучшение разных направлений общей системной работы по финансовым и коммерческим вопросам. Рыночный мировой спрос на металл и стоимость меди на мировом рынке поднимается. Очень быстро сегодня растет мировой спрос в добывающей промышленности самых больших азиатских стран. Повышение спроса на сырьевом рынке металлов и минералов гораздо активнее проходит в КНР, а также в Индии, так как отрасли хозяйства в этих государствах требуют больше материалов, сырья, по сравнению с экономическими запросами передовых стран мира. Добывающие отрасли промышленности в такой ситуации должны стать основой развития мирового рынка на достаточно длительной перспективе.

Рыночный мировой спрос на металл и стоимость меди на мировом рынке поднимается. Очень быстро сегодня растет мировой спрос в добывающей промышленности самых больших азиатских стран. Повышение спроса на сырьевом рынке металлов и минералов гораздо активнее проходит в КНР, а также в Индии, так как отрасли хозяйства в этих государствах требуют больше материалов, сырья, по сравнению с экономическими запросами передовых стран мира. Добывающие отрасли промышленности в такой ситуации должны стать основой развития мирового рынка на достаточно длительной перспективе.

Мировой рынок меди: страны лидеры по производству и добыче

Медь – самый первый из существующих металлов, который стал известен человеку. На протяжении веков он очень плотно внедрился в наш быт. Однако сегодня медь не настолько распространена, она стоит в третьем ряду после более известных и широко используемых ископаемых, таких как алюминий и железо. В природных условиях этот металл не находится в первозданном состоянии, его получают, добывая разные по составу руды. Пригодность руды к обогащению определяется, если в ее состав входит 0,5-1% меди.

Пригодность руды к обогащению определяется, если в ее состав входит 0,5-1% меди.

Типы медной руды, находящиеся в медно-порфировом руднике, зависят от зоны расположения и склада горных пород:

-

К стратиформному типу относятся песчаник и медный сланец;

-

К колчеданному типу принадлежит уникальный вид меди самородок;

-

К гидротермальному типу относятся порфировые породы руд;

-

К магматическому типу принадлежит медно-никелевая руда;

-

К карбонатовому типу относят смешанный состав железа и меди.

В природной среде встречаются породы, которые включают в себя медь. Это борнит (второе название медный пурпур, или пестрый колчедан), в котором находится преимущественно железо, сера, а также медь; халькопирит (по-другому медный колчедан или CuFeS2), в него входят такие химические элементы, как сфалерит и галенит; халькозин – медный блеск (формула CuS) — очень редко встречающаяся в природной среде руда.

Есть минералы вторичного плана, в которых тоже можно найти медь:

-

В таких рудах, как куприт, есть самородная медь и малахит;

-

Такой минерал, как ковелин, или сульфид серы, содержит в своем составе 66% меди, а также 34% серы;

-

В малахите содержится дигидрококскарбонат меди, который найдет в России возле Нижнего Тагила.

В Латинской Америке находятся самые крупные залежи медной руды среди всех континентов. К примеру, в Чили добывают 40% меди от мировых показателей. Крупнейшее месторождение красного металла в государстве находится возле г. Ранкагуа. В этом месте медную руду находили еще индейцы до появления европейских колонистов. Добыча медной руды в промышленных масштабах была начата в конце 19 века. Таким образом был открыт мировой рынок меди.

Самый крупный рудник Чили Эль-Теньенте охватывает площадь до 4 тыс. гектаров. На руднике работает 6 тыс. человек с минимальной зарплатой 700 долларов в месяц. Максимальная глубина рудника достигает 80 метров, протяженность горных проходок до 2400 километров. За один подъем горношахтный лифт доставляет из-под земли приблизительно 350 рабочих. Обогащенность породы определяется 1-4% наличием меди. Из глубины руду доставляют на поезде по рельсам протяженностью 10 километров, на протяжении дня рабочие делают 15 подобных транспортировок. Из глубочайшей шахты руду возят огромными грузовиками семиметровой высоты и восьмиметровой ширины.

гектаров. На руднике работает 6 тыс. человек с минимальной зарплатой 700 долларов в месяц. Максимальная глубина рудника достигает 80 метров, протяженность горных проходок до 2400 километров. За один подъем горношахтный лифт доставляет из-под земли приблизительно 350 рабочих. Обогащенность породы определяется 1-4% наличием меди. Из глубины руду доставляют на поезде по рельсам протяженностью 10 километров, на протяжении дня рабочие делают 15 подобных транспортировок. Из глубочайшей шахты руду возят огромными грузовиками семиметровой высоты и восьмиметровой ширины.

Мировой рынок меди включает и другие месторасположения рудников на территории Чили:

-

Эль-Абра, где добыча составляет 150,4 тыс. тонн на протяжении года;

-

Серро-Колорадо, где добывают 89,5 тыс. тонн;

-

Лос-Пеламбрес, где обрабатывают 268,4 тыс. тонн;

-

Эскондида, где получают за год 1,34 млн тонн медной руды.

Следует отметить, что в Чили добывают медную руду национализированные предприятия, что свидетельствует о государственном контроле за их деятельностью.

Очень много медных руд находят на африканском континенте. В Центральной Африке вообще расположен некий медный пояс. Находится этот пояс на землях африканских стран Замбии и Заира.

Тянется эта полоса месторождений руды шириной 50 километров на 160 километров. Африканские месторождения руды очень богаты металлом. В них содержится 3,3-4% красного металла, который находится в составе пиритов, халькопиритов, борнитов и халькозинов. Горная порода на «черном» континенте добывается в шахтах глубиной всего 60 метров, что весьма облегчает ее выработку.

Самые крупные рудоносные запасы меди находятся на территории Замбии возле таких селений, как Чилилабомбве, Нкана, Нчанга, Муфулира, Рон-Антелоп, а также на землях Заира в пределах Камбове, Руве, Кипуши, Мусоной, Дикулуве, Мусошн.

В последнее время, в связи с напряженной ситуацией в политике, на африканском континенте заметно уменьшились показатели по добыче медной руды – на целых 3,5%. Моментально среагировал мировой рынок меди, цены стали расти очень быстрыми темпами.

Лидерство в добывании меди на африканском континенте держит Республика Конго и Южно-Африканская Республика. Эти страны не расположены в пределах так называемого «медного пояса», но, тем не менее, поставляют на мировой рынок меди очень большое количество красного металла.

Так как залежи руды с содержанием меди находятся практически на поверхности, то добывают медьсодержащую руду в большинстве случаев открытым способом. На африканском континенте большая часть породы достается из земли ручным способом, тут труд практически не механизирован. Добычей руды зарабатывают даже маленькие дети, а работа очень тяжелая, нормальные условия вообще отсутствуют. В связи с этим тут всегда высока вероятность получить травму и даже погибнуть. Кстати, стоит заметить, что и в чилийских рудниках собственник горнодобывающего предприятия не несет ответственности за технику безопасности и условия, угрожающие жизни работника. Шахтеры подписывают с предприятием соглашение, в котором указано, что они отправляются в шахтные проходы добровольно и под свою ответственность. Государственные органы делают вид, что ничего не замечают. Тревожится за жизнь человека только международное объединение, защищающее права человека.

Кстати, стоит заметить, что и в чилийских рудниках собственник горнодобывающего предприятия не несет ответственности за технику безопасности и условия, угрожающие жизни работника. Шахтеры подписывают с предприятием соглашение, в котором указано, что они отправляются в шахтные проходы добровольно и под свою ответственность. Государственные органы делают вид, что ничего не замечают. Тревожится за жизнь человека только международное объединение, защищающее права человека.

Как сообщает Transparency International, огромные залежи меди обнаружены на территории Афганской республики, которые вывели страну на мировой рынок меди, поставив на второе место. Но большое количество месторождений пока не исследованы, поэтому пока промышленная добыча не проводится в полной мере.

Крупнейшим, не только в стране, но и во всем мире, признано месторождение медной руды Айнак. Главные противоречия по его освоению появились в процессе возникшего спора компании по добыче руды и археологической организации. Так вышло, что на медоносной жиле археологи обнаружили старый город Мес-Айнак, построенный когда-то буддистами и представляющий бесценную историческую находку. И после этого добывать руду на этом месте запретили.

Так вышло, что на медоносной жиле археологи обнаружили старый город Мес-Айнак, построенный когда-то буддистами и представляющий бесценную историческую находку. И после этого добывать руду на этом месте запретили.

В государственные планы входит организация разработки месторождения руды в Айнаке, в объеме 300 тыс. тонн в год с постепенным наращиванием темпов добычи с целью выхода на мировой рынок меди.

Месторождение Айнак характеризуется площадью 5 км2, а также запасами меди, по оценкам экспертов, в центральной части – 9,8 млн тонн, в западной части – 9,9 млн тонн. Планируемые инвестиционные капиталовложения в добычу меди составляют 4,4 млрд долларов. В качестве инвестора привлечена китайская компания МСС.

Активные разработки на территории Айнакского месторождения были запланированы в 2011 году. В 2015 году добыча должна были составить 200 тыс. тонн меди. Теперь эти планы перенесли на 2018 год. Есть надежда, что Айнакское месторождение все-таки будет запущено на полную мощность и значительно улучшит экономическое состояние Афганистана. Сбудется мечта страны выйти на мировой рынок меди, но в то же время сохранить остатки старого буддийского поселения, как культурное историческое достояние.

Сбудется мечта страны выйти на мировой рынок меди, но в то же время сохранить остатки старого буддийского поселения, как культурное историческое достояние.

Мировой рынок меди: производство металла с 1900 по 2015 гг.

Мировой рынок меди в начале 20 века предлагал всего лишь 495 тыс. тонн меди. Уже практически через 100 лет добывали 11 526 тыс. тонн, к 2015 году добыча меди достигла 22 848 тыс. тонн. Таким образом, за 60 лет, начиная с 1900 года, добыча красного металла на мировом уровне поднималась на 3,2% ежегодно, за 10 лет с 1960 года ежегодный мировой рост добычи составил 3,4%, в 70-е годы — вырос на 2,4%, в 80-е годы — поднялся на 2,2%, в 90-е годы — вырос на 3,1%, с начала 21 века — возрастает ежегодно на 2,3%.

По традиции основной добытчик меди и других минералов в мировом масштабе — Чили — поднимает свою часть добычи ежегодно, начиная с 13% в 1978 году, 29 % в 1997 году и добившись 30% в 2015 году.

В прошлом году мировой рынок меди получил от Чили 5700 тыс. тонн медной руды и различных концентратов. В африканских государствах в этот период, наоборот, резко уменьшилось добыча меди.

тонн медной руды и различных концентратов. В африканских государствах в этот период, наоборот, резко уменьшилось добыча меди.

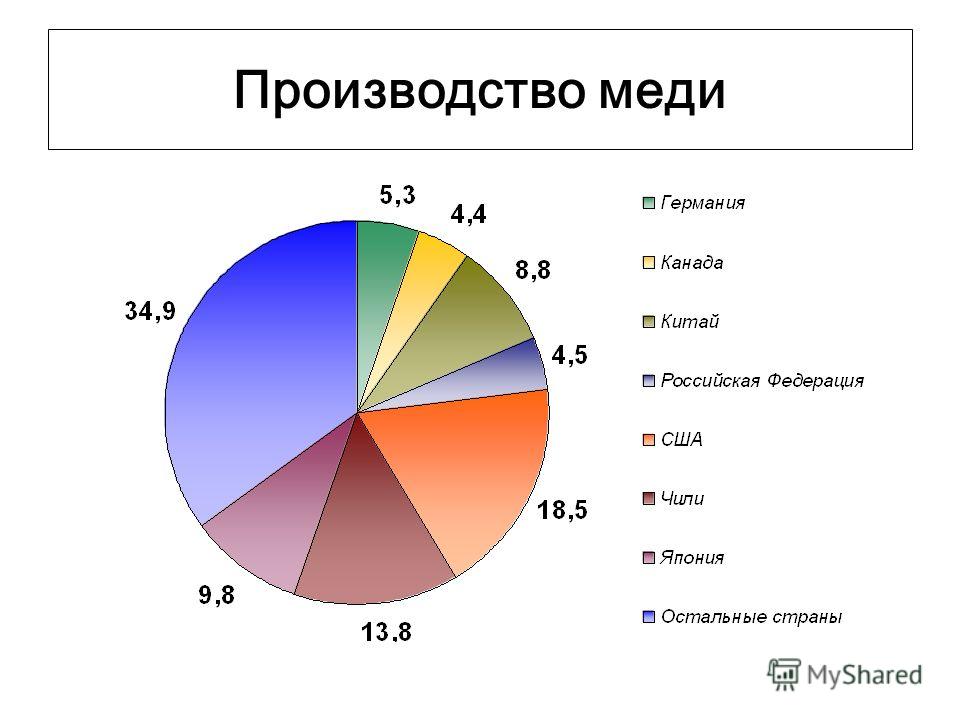

Получение металлической меди. Плавка – пирометаллургический высокотехнологический процесс, который проводится с целью получения особого металлического вида меди. Предприятия, занимающиеся выплавкой меди на первом этапе, берут в виде сырья концентрат меди. Предприятия, производящие медь вторичного этапа обработки, используют медь в виде металлолома. Приблизительно 50% меди, которую получает мировой рынок меди, вырабатывают фактически четыре государства: среди латиноамериканских стран – Чили, на востоке – Китай и Япония, и среди них также Соединенные Штаты Америки.

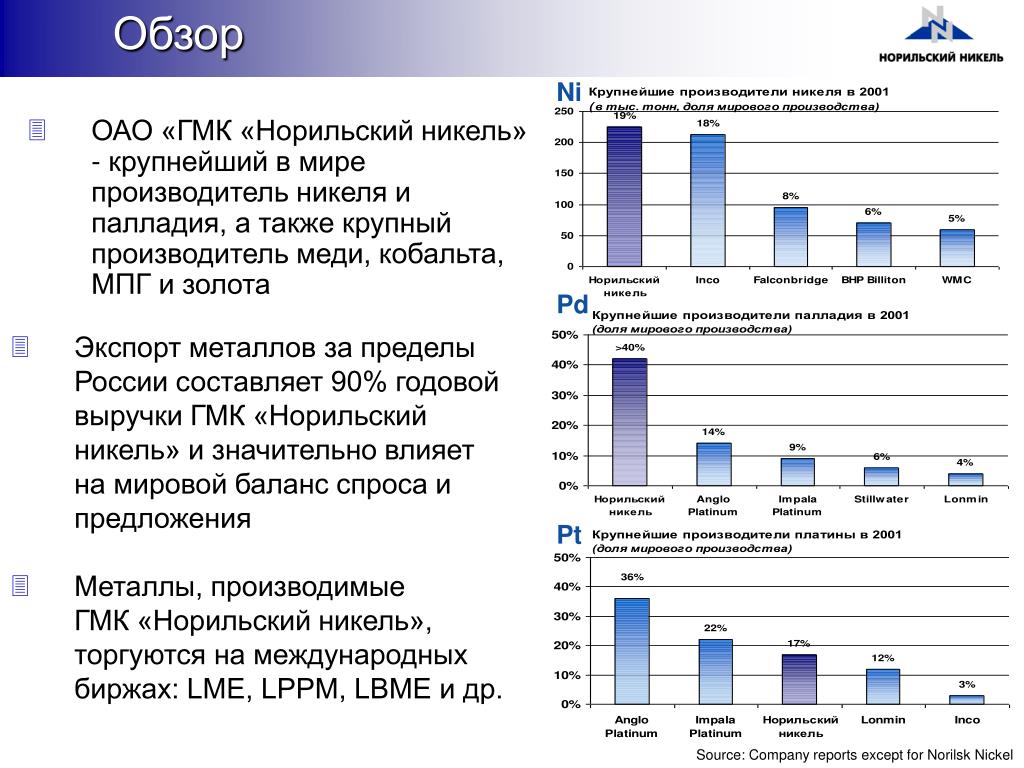

Производство рафинированной меди. Доля рафинированной меди, изготавливаемой по уникальной технологии SX-EW («Экстракция растворителем — электроэкстракция»), в общем составе мирового выпуска такого вида меди планово возрастает и сегодня уже достигла практически 20%. Тем не менее, главным методом получения рафинированной меди, как и раньше, является производство катодов из меди с использованием метода электролиза. По схожей методике, кстати, развивает свое производство самый большой изготовитель красного металла на территории РФ – горно-металлургический комбинат «Норильский Никель».

Тем не менее, главным методом получения рафинированной меди, как и раньше, является производство катодов из меди с использованием метода электролиза. По схожей методике, кстати, развивает свое производство самый большой изготовитель красного металла на территории РФ – горно-металлургический комбинат «Норильский Никель».

Особенное место мировой рынок меди за последние годы отводит рядом с Соединенными Штатами государствам Чили и Юго-Восточной Азии. Уже за прошедшие 30 лет Чили вышло на мировой рынок меди, как самый активный изготовитель рафинированной меди. Поставки такого вида меди на мировой рынок в этой стране за 2012 год выросли, по сравнению с показателями 1960 года, на целых 1858%, что составило 177 тыс. тонн. Выпуск такой меди в азиатском регионе поднялся практически на 2000% за аналогичный период в основном благодаря расширению японского и китайского производства.

Объемы производства рафинированной меди по регионам, тыс. тонн

Эксперты мирового рынка меди предполагают, что в ближайшее время добыча меди в мире возрастет. Они подчеркивают, что практически все мировые компании по производству меди ставят перед собой цель – использование существующей сегодня очень высокой рыночной конъюнктуры. В ближайшей перспективе такой факт (плюс те меры, которые предпринимают чиновники Китая, чтобы остановить массовый вывоз за пределы государства цветного металла), возможно, приведет к активизации предложения, а также стоимость меди на мировом рынке снизится.

Они подчеркивают, что практически все мировые компании по производству меди ставят перед собой цель – использование существующей сегодня очень высокой рыночной конъюнктуры. В ближайшей перспективе такой факт (плюс те меры, которые предпринимают чиновники Китая, чтобы остановить массовый вывоз за пределы государства цветного металла), возможно, приведет к активизации предложения, а также стоимость меди на мировом рынке снизится.

Данные Metal Bulletin за 2012 год определили главные причины, влияющие на возрастание рисков на рынке металла:

-

Заметное ухудшение качественных показателей добываемой и поставляемой на мировой рынок меди руды;

-

Увеличение количества шахт в противовес добыче меди в открытых карьерах, что привело к повышению расходов на организацию производства;

-

Влияние мировой политической нестабильности, поскольку новые шахты и рудники находятся в большинстве случаев на землях тех стран, в которых не все стабильно;

-

Отсталая инфраструктура страны, где размещены новые местонахождения красного металла;

-

Кратковременные форс-мажорные обстоятельства, к примеру, выступления рабочих с протестом или плохие метеорологические прогнозы.

Мировой рынок меди и цены на медь находились в таком состоянии где-то до начала 2014 года. В то же время, если посмотреть данные «Международной исследовательской группы по меди» (ICSG), то, начиная с 2015 года, положение меняется. Осуществляются дополнительные поставки металла на мировой рынок меди, изготовленной из концентрата меди, что проявляется в результативном исходе, ведь таким образом нехватка меди в продаже восстанавливается, а стоимость падает. Такое направление продолжает существование в начале и первой половине 2016 года. Падение количества поставок на рынок сохраняется лишь в секторе SX-EW, однако оно не может заменить в полной мере тенденцию роста производственных мощностей, вырабатывающих медь согласно установленным технологиям.

Какое место занимает Россия на мировом рынке меди

Россия занимала на мировом рынке меди по изготовлению красного металла всегда не первое место даже в былые советские годы. Сегодня наше государство осваивает мировой рынок меди и вырабатывает приблизительно 5% концентратов меди, а также рафинированной меди.

Сегодня наше государство осваивает мировой рынок меди и вырабатывает приблизительно 5% концентратов меди, а также рафинированной меди.

Практически 2/3 добытой меди продается на экспорт и поступает на мировой рынок меди. Разумеется, у нас существует целый ряд конкурентных привилегий – близкое расположение на одной территории производственных мощностей различных технологических этапов, недорогие энергоносители и обогащенная попутными элементами порода. Все это дает возможность нашему производителю почувствовать уверенность, осваивая мировой рынок меди. Это подтверждает конкретный для ведущих отраслей отечественного хозяйства факт: по лучшим показателям добычи меди мы превзошли советские времена еще 10 лет тому назад. В России сейчас есть все возможности для увеличения количества производимой меди: довольно большие запасы, развивающийся быстрыми темпами рынок внутри государства, доступные финансовые возможности для создания новых производственных мощностей. Но, уже начиная с 2001 года, добыча меди начала притормаживать, а иногда даже уменьшаться. И проблема не в том, что сложилась невыгодная стоимость меди на мировом рынке – и в худшие времена наши производители увеличивали рост производства, а в благоприятные по ценовой политике 2000-е годы они, наоборот, начали сокращать экспортные поставки. Чтобы разобраться, что стало тормозом для развития государственной медной промышленности, необходимо провести анализ истории развития отрасли, а также особенностей структуры нашего производства.

И проблема не в том, что сложилась невыгодная стоимость меди на мировом рынке – и в худшие времена наши производители увеличивали рост производства, а в благоприятные по ценовой политике 2000-е годы они, наоборот, начали сокращать экспортные поставки. Чтобы разобраться, что стало тормозом для развития государственной медной промышленности, необходимо провести анализ истории развития отрасли, а также особенностей структуры нашего производства.

В наше время рынок меди в России разделен между тремя игроками – ГМК «Норильский никель», Уральской ГМК, а также Русской медной компанией. Самое крупное предприятие — это многопрофильное предприятие цветной металлургии «Норильский никель», которое напоминает по своему устройству некоторых своих партнеров из западных стран. Добыча меди для этого производителя находится не на первом месте в бизнесе (основной доход компания получает, продавая никель и платиноиды), поэтому за прошедшие 15 лет доля самого большого производителя в России в рамках мирового производства меди уменьшилась практически в два раза – начиная с 5,8%, опустилась до 3%. Таким образом, если медная отрасль нашего государства и продолжит свое развитие, то, прежде всего, благодаря уральским медным холдингам — Уральскому ГМК и Русской МК. Для этих гигантов разработка месторождений руды, а также выплавка меди из нее является даже не главным, а единственным направлением в бизнесе, поэтому и отношение к нему особо трепетное. Но именно на эти предприятия в последнее время навалился ряд проблем, которые не давали возможности развивать производство и вырваться в лидеры, чтобы выйти на мировой рынок меди.

Таким образом, если медная отрасль нашего государства и продолжит свое развитие, то, прежде всего, благодаря уральским медным холдингам — Уральскому ГМК и Русской МК. Для этих гигантов разработка месторождений руды, а также выплавка меди из нее является даже не главным, а единственным направлением в бизнесе, поэтому и отношение к нему особо трепетное. Но именно на эти предприятия в последнее время навалился ряд проблем, которые не давали возможности развивать производство и вырваться в лидеры, чтобы выйти на мировой рынок меди.

К существующим проблемам стоит отнести такие показатели, как моральная устарелость и физическая изношенность производственных линий на тех предприятиях металлургической отрасли, которые входят в холдинги. Кыштымский медеэлектролитный завод и «Карабашмедь», которые входят в Русскую медную компанию, построены еще в 18 веке, реконструкцию проходили в 1992 году, а модернизация состоялась на предприятиях только девять лет назад. «Уралэлектромедь», являющееся головным предприятием Уральского ГМК, прошло последнее основательное обновление еще в 1999 году. Сегодня российские предприятия медной промышленности очень отличаются по своей производительности от западных, а г. Карабаш в 1999 году «удостоился» по решению комиссии ООН по экологии звания «самого загрязненного города на земле». Пару лет назад медные холдинги очень активизировались, инвестируя в основные фонды предприятий, но положение до сих пор кардинально не поменялось. Более того, обогнав в производственных показателях показатели советских времен, предприятия Урала практически использовали все недорогие возможности на пути к интенсификации и подошли к полному 100-процентному использованию производственных мощностей. В конце концов, они были поставлены перед выбором: или стать на путь экстенсивного развития и расширять производство, или начать глубокую реконструкцию с непредвиденными терминами возвращения расходов на такие проекты и такими же непредвиденными социальными потрясениями (очень часто «реконструкция» могла привести к полной ликвидации предприятия и постройке нового, но уже где-то в другом месте, а, может, и в отдаленном районе).

Сегодня российские предприятия медной промышленности очень отличаются по своей производительности от западных, а г. Карабаш в 1999 году «удостоился» по решению комиссии ООН по экологии звания «самого загрязненного города на земле». Пару лет назад медные холдинги очень активизировались, инвестируя в основные фонды предприятий, но положение до сих пор кардинально не поменялось. Более того, обогнав в производственных показателях показатели советских времен, предприятия Урала практически использовали все недорогие возможности на пути к интенсификации и подошли к полному 100-процентному использованию производственных мощностей. В конце концов, они были поставлены перед выбором: или стать на путь экстенсивного развития и расширять производство, или начать глубокую реконструкцию с непредвиденными терминами возвращения расходов на такие проекты и такими же непредвиденными социальными потрясениями (очень часто «реконструкция» могла привести к полной ликвидации предприятия и постройке нового, но уже где-то в другом месте, а, может, и в отдаленном районе). Ясно, что эти направления требуют огромных капиталовложений. А между тем, материальные и человеческие ресурсы и один, и второй холдинг вынужденно направили на выполнение совсем других задач.

Ясно, что эти направления требуют огромных капиталовложений. А между тем, материальные и человеческие ресурсы и один, и второй холдинг вынужденно направили на выполнение совсем других задач.

Все дело в том, что уральские холдинги имеют кардинальные отличия от мировых компаний по производству меди благодаря своим внутренним особенностям. Главная часть доходов компаний медной промышленности создается на самом первом этапе, непосредственно, при добыче и обогащении породы. Именно поэтому большая часть предприятий, производящих черновую и рафинированную медь на рынок, бывают не чисто металлургическими, а являются майнинговыми, т.е. предприятиями, которые добывают сырье. Создание таких компаний происходило «от земли», в тех местах, где находились большие действующие месторождения меди, а также рудники с дальнейшим переходом к созданию непосредственно металлургического производства. Эти предприятия имеют достаточную сырьевую базу и могут предложить излишки своей продукции даже на мировой рынок меди. Производить прокат или уже конечный товар на мировой рынок компании не хотят. Основой медных холдингов на Урале являются не горно-обогатительные комбинаты, а, прежде всего, медеэлектролитные предприятия, такие как «Уралэлектромедь» в УГМК, Кыштымский медеэлектролитный завод в РМК, которым благодаря их огромным размерам принадлежит ведущая роль в холдинге: здесь сходятся потоки товаров от большинства небольших предприятий компании, участвующих в цепочке длинного технологического процесса изготовления меди.

Производить прокат или уже конечный товар на мировой рынок компании не хотят. Основой медных холдингов на Урале являются не горно-обогатительные комбинаты, а, прежде всего, медеэлектролитные предприятия, такие как «Уралэлектромедь» в УГМК, Кыштымский медеэлектролитный завод в РМК, которым благодаря их огромным размерам принадлежит ведущая роль в холдинге: здесь сходятся потоки товаров от большинства небольших предприятий компании, участвующих в цепочке длинного технологического процесса изготовления меди.

Предприятия по производству меди на Урале развивались медленными темпами, их владельцы должны были совершать выкуп активов постепенно. Объединяющая и поглощающая волна охватывала два направления – в сфере получения активов сырья, и в сфере выкупа предприятий более высоких переделов. В этом процессе Уральский ГМК и несколько компаний во главе с генеральным директором Кыштымского медеэлектролитного завода Александром Вольхиным, создавшие основу РМК, оказались в серьезном противостоянии друг против друга. Завершилось оно в недавнем времени, когда Вольхин соединил свои активы с предприятиями, которыми руководил бывший управляющий Уральского ГМК Игорь Алтушкин. В завершение в последние годы эти холдинговые компании на Урале вместо того, чтобы успешно реализовать стратегические планы суверенного развития бизнеса, должны постоянно делить между собой имущество.

Завершилось оно в недавнем времени, когда Вольхин соединил свои активы с предприятиями, которыми руководил бывший управляющий Уральского ГМК Игорь Алтушкин. В завершение в последние годы эти холдинговые компании на Урале вместо того, чтобы успешно реализовать стратегические планы суверенного развития бизнеса, должны постоянно делить между собой имущество.

Невозможно точно определить, смогли УГМК или РМК создать настоящий перспективный холдинг по производству меди. В каждой из компаний прослеживается определенный дисбаланс, устранением которого, исходя из ситуации, они должны сегодня заниматься. Имея сильный производственный блок по изготовлению конечного продукта и проката, они имеют довольно слабую сырьевую базу. Имеющимися концентратами Уральский ГМК закрывает приблизительно 55%, а Русская медная компания приблизительно третью часть того, в чем нуждается, что приводит к серьезным проблемам по поставке сырья и грозит нарушением последовательности всех звеньев бизнес-цепи.

Мировой рынок меди: потребление в период с 1900 по 2015 гг.

В начале прошлого века промышленность увеличила свой заказ на рафинированную медь, начиная с 494 тыс. тонн в год и уже в 2015 году практически до 23 млн тонн в год. В довоенное время заказы на производство меди росли по среднестатистическим данным на 3,1% каждый год. После окончания Второй мировой войны, с 1945 до 1973 год, медный рынок стал расти практически на 4,5% в год. Начиная с 1974 года, когда начался первый кризис в нефтяной отрасли, спрос на красный металл стал снижаться до 2,4% ежегодно, а вот в 90-е годы наблюдался новый рост – приблизительно на 2,9%. Уже в начале 21 века рост составил приблизительно 3%.

Сегодня среди главных заказчиков рафинированной меди находятся преимущественно передовые в промышленном развитии, а также начинающие развивать свой рынок азиатские страны. Это Китай, Индия, Корея, Япония, Тайвань, Таиланд, а также государства Европейского Союза – ФРГ, Италия, Франция и, конечно, уже по традиции – Соединенные Штаты Америки. При всем при этом использование рафинированной меди концентрируется в больших производственных мощностях стран мира, и мировой рынок меди расширяется, в первую очередь, благодаря таким государствам, как КНР, Индия, Япония.

При всем при этом использование рафинированной меди концентрируется в больших производственных мощностях стран мира, и мировой рынок меди расширяется, в первую очередь, благодаря таким государствам, как КНР, Индия, Япония.

В общем, мировой рынок меди за несколько прошлых лет был сориентирован на запросы китайцев, но их рост уменьшился, хотя и оставался по показателям значительно выше мирового. Так как общемировое использование меди в 2015 году, в сравнении с показателями 2014 года, фактически не выросло, то по Китаю эти показатели достигли 5,3% — 9,18 млн тонн. В 2016 году потребление меди в Китае, по данным Antaike, может увеличиться где-то на 4-4,5%, если сравнить с результатами 2015 года, когда общий мировой спрос увеличился лишь на 3%.

Объемы потребления меди по регионам, тыс. тонн

В то же время, мировой рынок меди, как и мировой рынок цветных металлов, вообще подвергается влиянию периодических изменений. Начиная с середины 1990-х гг. , изменения в спросе на цветные металлы определялись, в основном, изменениями запросов азиатских государств. Но, поскольку, начиная с 1998 по 2002 год, экономика азиатских государств была охвачена глубоким экономическим кризисом, то компании-производители стали замораживать свои проекты по созданию современных производственных линий и разработке больших залежей породы, большинство производителей резко уменьшили выпуск продукции на мировой рынок.

, изменения в спросе на цветные металлы определялись, в основном, изменениями запросов азиатских государств. Но, поскольку, начиная с 1998 по 2002 год, экономика азиатских государств была охвачена глубоким экономическим кризисом, то компании-производители стали замораживать свои проекты по созданию современных производственных линий и разработке больших залежей породы, большинство производителей резко уменьшили выпуск продукции на мировой рынок.

В 2002 году такое случилось первый раз за 12 лет, выпуск рафинированной меди сократился в сравнении с предыдущим годом. Начиная с конца 2002 – начала 2003 года, на смену спаду пришло оживление в экономическом развитии передовых стран мира, мировой рынок меди увеличил потребление меди, и появился активный спрос в КНР. Но замороженное производство не могло быть запущено моментально, а увеличение добычи руды вообще рассчитано на долгий период. Таким образом, мировой рынок меди остался с большой недостачей, которая в прошедшем году выросла до огромных размеров, а запасы меди на складах, наоборот, сократились до критических.

Собственники компаний начинают активизировать процесс по созданию благоприятных условий для производства и делают заявление о воспроизводстве устаревших линий и запуске новых производственных линий. Но слишком долго происходил процесс внедрения новых больших инвестиционных планов в 2004-2006 годах, поэтому на медном рынке не изменилось соотношение спроса и предложения в сторону спроса, а кроме этого стоимость меди на мировом рынке выросла. Уже, начиная с 2011 года и по 2015 год, на медном рынке наблюдается недостача в виде 100-140 тыс. тонн. В 2016 году в связи с быстрым развитием производства и только незначительным ростом спроса на рынке опять появились излишки меди.

Мировой рынок меди: цены в марте 2016 года

В начале весны изменился мировой рынок меди, цены выросли на London Metal Exchange практически на 2,7%, то есть на 129,5 USD/т, изменились с 4 726 USD/т, по данным на 1 марта 2016, до 4 855,5 USD/т., за данными 31 марта. Самые высокие цены мировой рынок меди зафиксировал 18 марта, они составили 5 103 USD/т. , минимальная цена сложилась 1 марта и была 4 726 USD/т. Разница в стоимости в марте колебалась и составляла 377 долларов, а средняя цена за месяц — 4 947,55 USD/т. Рост цен, в сравнении с прошедшим месяцем, составлял 7,7%, 352,07 USD/т.

, минимальная цена сложилась 1 марта и была 4 726 USD/т. Разница в стоимости в марте колебалась и составляла 377 долларов, а средняя цена за месяц — 4 947,55 USD/т. Рост цен, в сравнении с прошедшим месяцем, составлял 7,7%, 352,07 USD/т.

Накопление медных запасов в складских помещениях LME в начале весны упали на 25%, то есть на 48 725 тонн, начиная с 193 475 тонн на 1 марта и достигнув 144 750 тонн на конец месяца

Главные события, происходящие на мировом рынке меди, в начале 2016 года:

-

Согласно сведениям таможенной службы в Китае, поставка меди и полуфабрикатов в феврале на мировой рынок меди составляла 420 тыс. тонн. Падение к январю составило 4,5%, меньше на 20 тыс. тонн.

-

Компания Avanco Resources в Бразилии заявила о выпуске впервые целой партии концентрата меди из рудоносных запасов Antas. Начинается запланированная выгрузка в апреле.

-

Компания Boliden объявила о том, что покупает медно-никелевый рудник Kevitsa в Финляндии, который принадлежит компании First Quantum за 712 млн долларов.

Количество выплавленного никеля в прошлом году — 8 805 тонн, а также изготовлено 17 204 тонн меди.

Количество выплавленного никеля в прошлом году — 8 805 тонн, а также изготовлено 17 204 тонн меди.

-

Компания Minas do Alentejo (Almina) (Португалия) планирует увеличивать выпуск медного концентрата в текущем году на 22% в сравнении с 2015 годом, т.е. с 109 тыс. тонн до 133 тыс. тонн. В то же время производитель планирует уменьшить расходы на добычу одной тонны меди на 9,6%, фактически до 3 100 долларов за тонну.

-

Предполагается, что количество производимой меди в Перу увеличится в этом году благодаря подъему коммерческих возможностей рудника Las Bambas, принадлежащему компании MMG, во второй половине 2016 года. Предполагается, что количество производимого медного концентрата на предприятии достигнет в этом году 250-300 тыс. тонн, в то время как за год максимально можно добывать 400 тыс. тонн. Уже 20 марта в порт Nanjing (Китай) была доставлена первая часть медной руды объемом 11,33 тыс. тонн.

Какая прогнозируется стоимость меди на мировом рынке в 2017 году

Выпуск рафинированной меди на мировой рынок меди в 2017 году будет немного выше уровня использования, в то время как в конце 2016 года будет наблюдаться незначительная нехватка металла на рынке, о чем сообщает Международная исследовательская группа по меди (International Copper Study Group, ICSG).

ICSG предупреждает, что на протяжении этого года изготовление рафинированной меди увеличится в пределах полпроцента и будет составлять 22,9 млн тонн. Мировой рынок меди предполагает, что в 2017 году цифра увеличится больше, чем на 2%. Главным движущим арсеналом увеличения производственных мощностей станет КНР, где предполагают подъем производства на 4,8% сейчас, а еще приблизительно на 4,2% в 2017 году.

Общемировой заказ на красный металл в течение 2016 года поднимется на 0,5% и достигнет 23 млн тонн. Эти показатели, не учитывая Китай, фактически останутся неизменными. Недостача меди на мировом рынке достигнет показателей до 56 тыс. тонн по прогнозам Международной исследовательской группы.

Недостача меди на мировом рынке достигнет показателей до 56 тыс. тонн по прогнозам Международной исследовательской группы.

Уже с 2017 года добыча меди возрастет в пределах 1,8%, а если без КНР, то приблизительно на один процент. Так что, мировой рынок меди получит избыточное количество продукции в пределах до 20 тыс. тонн.

Еще в октябре 2015 года Международная исследовательская группа по меди просчитала, что в этом году мировой рынок меди ощутит недостачу металла около 127 тыс. тонн, а в следующем году появится избыток металла — около 175 тыс. тонн.

Изменения данных касается как производственного процесса, так и потребителей, является отражением ослабленных возможностей мирового экономического развития, приостановления запуска новых производственных проектов и, соответственно, сокращения производственных площадей в связи с тем, что мировой рынок меди цены снизил.

Изучая существующее положение на мировом рынке меди, ICSG предполагает, что возможны изменения по определенным причинам. По данным ICSG, выпуск меди на мировом рынке в конце 2016 года подскочит на 1,5% и приблизится к показателю 19,4 млн тонн. В следующем году мировой рынок меди может дойти до увеличения выпуска продукции на 2,3%. Этому будет благоприятствовать расширение уже запущенных в работу рудников, а также использование новых проектов, что поднимет добычу меди до 19,87 млн тонн.

По данным ICSG, выпуск меди на мировом рынке в конце 2016 года подскочит на 1,5% и приблизится к показателю 19,4 млн тонн. В следующем году мировой рынок меди может дойти до увеличения выпуска продукции на 2,3%. Этому будет благоприятствовать расширение уже запущенных в работу рудников, а также использование новых проектов, что поднимет добычу меди до 19,87 млн тонн.

У российских производителей цветмета есть экспортные перспективы — Российская газета

В 2019 году на мировой рынок цветных металлов оказывали влияние такие факторы, как стабильный спрос со стороны Китая, снижение глобальной экономической активности, торговые противоречия между США, ЕС и КНР, решение ФРС о смягчении денежно-кредитной политики.

В результате неопределенность усилилась, возросли риски снижения спроса. Отразились на общей картине и факторы, влияющие на спрос и предложение в отдельных его сегментах.

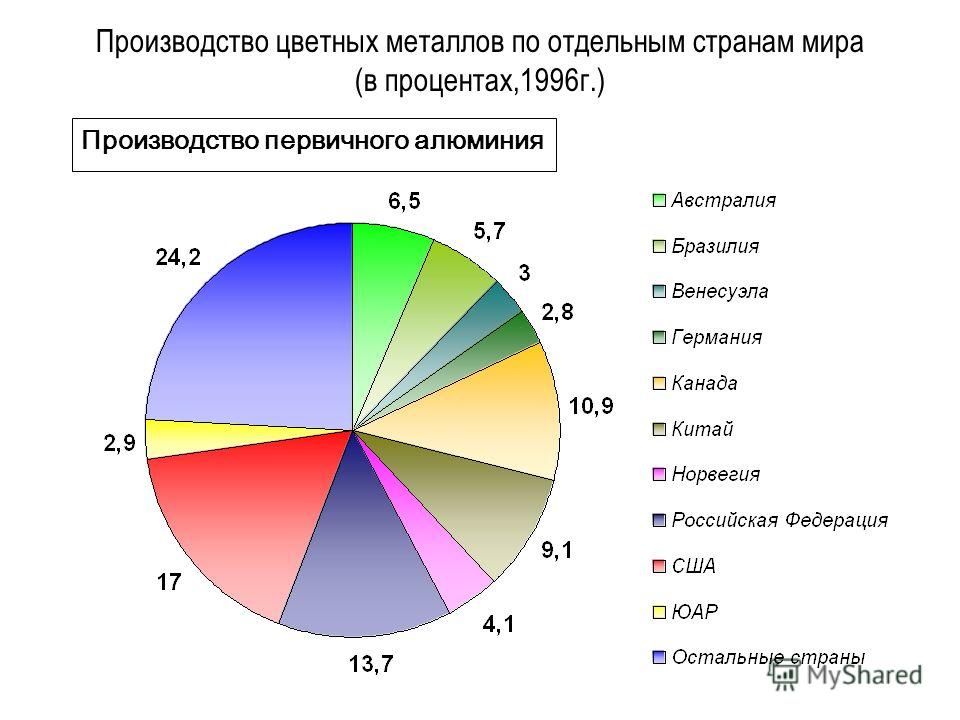

Позиции России на этом рынке сильны: наша страна является одним из крупнейших производителей цветных металлов в мире. По данным Bloomberg, по итогам 2018 года компания «РУСАЛ» занял 2-е место по производству алюминия, пропустив вперед Aluminium Corporation of China, компания «ГМК «Норильский никель» — 5-е место по производству рафинированного никеля, а производители меди вышли на 5-е место по выпуску рафинированной меди. По экспорту алюминия Россия занимает 6-е место в мире с долей рынка в 3,4 процента.

По данным Bloomberg, по итогам 2018 года компания «РУСАЛ» занял 2-е место по производству алюминия, пропустив вперед Aluminium Corporation of China, компания «ГМК «Норильский никель» — 5-е место по производству рафинированного никеля, а производители меди вышли на 5-е место по выпуску рафинированной меди. По экспорту алюминия Россия занимает 6-е место в мире с долей рынка в 3,4 процента.

Основными экспортными рынками для алюминия являются Северная Америка и ЕС.

На мировом рынке алюминия ситуация не самая благоприятная: за 9 месяцев 2019 года темпы роста общемирового спроса на первичный металл снизились практически до нуля. Во многом это было обусловлено замедлением промышленного производства и, в частности, слабым мировым спросом на автомобили. В I полугодии 2019 года сохранялись опасения, связанные с ростом производства и экспорта алюминия из Китая, который продолжает увеличивать мощности. В третьем квартале объем предложения в Китае как для внутреннего производства, так и для экспорта значительно сократился. Однако этого оказалось недостаточно для подъема цен на алюминий. Уменьшились риски по поводу перебоев с поставками сырья (глинозема) после того, как крупнейший в мире глиноземный завод Alunorte в Бразилии возобновил работу в мае после 14-месячной остановки по решению суда, а в китайской провинции Шаньси возобновили работу два алюминиевых завода после их остановки по экологическим соображениям. Как следствие, цены на алюминий с начала 2019 года упали на 7,4 процента — до 1730 долларов за тонну в октябре 2019 года, продолжая снижаться пятый квартал подряд. В долгосрочном периоде факторами поддержки цен стали рост доли потребления алюминия автомобильной промышленностью в целях снижения веса транспортных средств и для соответствия новым требованиям к эффективности использования топлива.

Однако этого оказалось недостаточно для подъема цен на алюминий. Уменьшились риски по поводу перебоев с поставками сырья (глинозема) после того, как крупнейший в мире глиноземный завод Alunorte в Бразилии возобновил работу в мае после 14-месячной остановки по решению суда, а в китайской провинции Шаньси возобновили работу два алюминиевых завода после их остановки по экологическим соображениям. Как следствие, цены на алюминий с начала 2019 года упали на 7,4 процента — до 1730 долларов за тонну в октябре 2019 года, продолжая снижаться пятый квартал подряд. В долгосрочном периоде факторами поддержки цен стали рост доли потребления алюминия автомобильной промышленностью в целях снижения веса транспортных средств и для соответствия новым требованиям к эффективности использования топлива.

Наша страна является одним из крупнейших производителей цветных металлов в мире

В ЕС потребление алюминия в автомобилестроении и транспортном машиностроении продолжит рост: по прогнозу Bloomberg, в течение ближайших 5-10 лет использование металла вырастет на 10 процентов.

Согласно тому же прогнозу, к 2025 году использование алюминия в автомобилестроении в Северной Америке вырастет на 36,8 процента — до 248 килограммов в среднем на одно авто. Тем не менее на данный момент экспортные поставки в США сталкиваются со значительными торговыми ограничениями. В рамках политики президента США по возвращению ключевых производств на территорию страны были наложены существенные пошлины на экспорт алюминия из крупнейших стран — производителей металла. В результате в январе — августе экспорт алюминия в США из России, по данным ФТС России, снизился на 33,7 процента в годовом выражении — до 178,2 тысячи тонн.

Крупнейшими поставщиками никелевой руды в мире являются Филиппины и Индонезия. Цены на никель резко пошли вверх после объявления о планах Индонезии полностью запретить экспорт никелевой руды, а также в связи с возникновением рисков сокращения поставок с Филиппин из-за усиления экологических требований к добыче сырья.

К концу октября среднемесячная цена на никель в сравнении с январем с. г. выросла на 47 процентов — до 17 тысяч долларов за тонну. Можно предположить, что в среднесрочной перспективе поддержку ценам на никель окажет сохранение положительных темпов роста производства нержавеющей стали, риски срыва поставок из Индонезии и Филиппин, а также растущий спрос на металл со стороны производителей аккумуляторных батарей для электромобилей. По прогнозам МЭА, в 2025 году в мире будет продаваться не менее 12 миллионов электромобилей.

г. выросла на 47 процентов — до 17 тысяч долларов за тонну. Можно предположить, что в среднесрочной перспективе поддержку ценам на никель окажет сохранение положительных темпов роста производства нержавеющей стали, риски срыва поставок из Индонезии и Филиппин, а также растущий спрос на металл со стороны производителей аккумуляторных батарей для электромобилей. По прогнозам МЭА, в 2025 году в мире будет продаваться не менее 12 миллионов электромобилей.

По прогнозам в ближайшие 5-10 лет использование алюминия вырастет на 10 процентов

Россия является третьим по значимости экспортером никеля в мире с долей рынка в 10,2 процента. По итогам 9 месяцев российский экспорт никеля и изделий из него вырос на 11,5 процента к соответствующему периоду 2018 года. Одним из важных конкурентных преимуществ никеля, произведенного в России, является его «чистота»: для аккумуляторов, в отличие от нержавеющей стали, может применяться исключительно «чистый» рафинированный никель, а не производимый в Индонезии и Китае ферроникель.

В начале 2019 года из-за перебоев в поставках росли цены на медь. По данным Wood Mackenzie, только в I квартале 2019 года было зарегистрировано больше сбоев на шахтах, чем в течение всего 2018 года. В дальнейшем поддержку ценам на медь оказал ряд событий форс-мажорного характера.

Это забастовка на шахте Chuquicamata в Чили, угроза национализации шахты в Замбии (4 процента мировых поставок), переход от карьерной к подземной добыче на шахте Grasberg в Индонезии, а также незапланированные сокращения добычи в Африке. Новая волна забастовок в Чили в октябре 2019 года также стала причиной роста цен на мировых рынках. В долгосрочном периоде поддержку ценам на медь окажут снижение содержания руды и истощение запасов, а также широкие перспективы использования меди в новейших технологиях. До 3/4 всей выпускаемой в мире рафинированной меди используется в производстве электропроводников, включая различные виды кабеля и проводов.

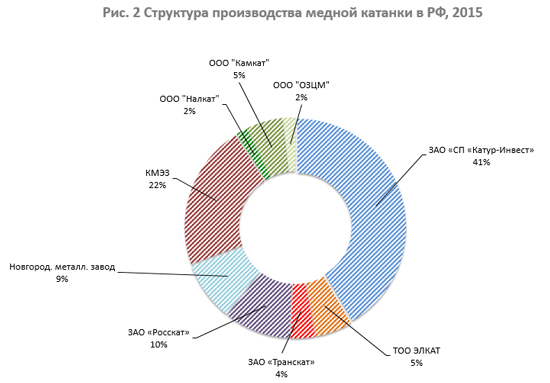

В 2017-2018 годах российский экспорт меди вырос на 10-11 процентов, но по итогам 9 месяцев с. г. снизился на 9,3 процента к тому же периоду 2018 года. Доля рынка у России — 3,3 процента (7-е место в мире), однако у российских производителей есть потенциал для дальнейшего наращивания объемов экспорта при условии расширения и модернизации производственных мощностей. К тому же существует значительный потенциал увеличения российского экспорта изделий из меди с высокой добавленной стоимостью, доля которых в общем объеме экспорта на сегодня составляет всего 20 процентов.

г. снизился на 9,3 процента к тому же периоду 2018 года. Доля рынка у России — 3,3 процента (7-е место в мире), однако у российских производителей есть потенциал для дальнейшего наращивания объемов экспорта при условии расширения и модернизации производственных мощностей. К тому же существует значительный потенциал увеличения российского экспорта изделий из меди с высокой добавленной стоимостью, доля которых в общем объеме экспорта на сегодня составляет всего 20 процентов.

Инфографика «РГ» / Александр Чистов / Татьяна Батенева

Инфографика «РГ» / Александр Чистов / Михаил Шипов / Татьяна Батенева

• Ведущие производители меди в мире по объему производства в 2020 г.

• Ведущие производители меди в мире по объему производства в 2020 г. | Статистика Пожалуйста, создайте учетную запись сотрудника, чтобы иметь возможность отмечать статистику как избранную.

Затем вы можете получить доступ к своей любимой статистике через звездочку в шапке.

Пожалуйста, авторизируйтесь, перейдя в «Мой аккаунт» → «Администрирование».Затем вы сможете пометить статистику как избранную и использовать оповещения о личной статистике.

АутентификацияБазовая учетная запись

Знакомство с платформой

У вас есть доступ только к базовой статистике.

Один аккаунт

Один аккаунт

Идеальный учет входа для отдельных пользователей

- Мгновенный Доступ до 1M Статистика

- Скачать в XLS, PDF & PNG Формат

- Подробный Список литературы

$ 59 $ 39 / месяц *

в первые 12 месяцев

Корпоративный счет

Полный доступ

Корпоративное решение со всеми функциями.

* Цены не включают налог с продаж.

Самая важная статистика

Самая важная статистика

Самая важная статистика

самая важная статистика

Самая важная статистика

Самая важная статистика

Дополнительная связанная статистикаУзнайте больше о том, как Statista может поддержать ваш бизнес.

Китко. (10 марта 2021 г.). Ведущие производители меди в мире в 2020 году по объему производства (в миллионах метрических тонн) [График]. В Статистике. Получено 22 января 2022 г. с https://www.statista.com/statistics/281023/leading-copper-producers-worldwide-by-output/

Kitco. «Ведущие производители меди в мире в 2020 году по объему производства (в миллионах метрических тонн)». Диаграмма. 10 марта 2021 г. Статистика. По состоянию на 22 января 2022 г. https://www.statista.com/statistics/281023/leading-copper-producers-worldwide-by-output/

Kitco. (2021). Ведущие производители меди в мире в 2020 году по объему производства (в миллионах метрических тонн). Статистика. Statista Inc.. Дата обращения: 22 января 2022 г. https://www.statista.com/statistics/281023/leading-copper-producers-worldwide-by-output/

(2021). Ведущие производители меди в мире в 2020 году по объему производства (в миллионах метрических тонн). Статистика. Statista Inc.. Дата обращения: 22 января 2022 г. https://www.statista.com/statistics/281023/leading-copper-producers-worldwide-by-output/

Kitco. «Ведущие производители меди в мире в 2020 году по объему производства (в миллионах метрических тонн)». Statista, Statista Inc., 10 марта 2021 г., https://www.statista.com/statistics/281023/leading-copper-producers-worldwide-by-output/

Kitco, Ведущие производители меди в мире в 2020 г., по объемам производства (в миллионах метрических тонн) Statista, https://www.statista.com/statistics/281023/leading-copper-producers-worldwide-by-output/ (последнее посещение 22 января 2022 г.)

Крупнейшие медные рудники в мире по мощности

Уравновешивающий риск для лицензионных компаний и горнодобывающих компаний

Риск находится на переднем крае принятия решений каждой компанией, особенно для горнодобывающих компаний, которые управляют крупными рудниками в различных юрисдикциях.

Хотя производство драгоценных металлов, естественно, связано с различными рисками, есть еще один способ получить доступ к производству драгоценных металлов с гораздо меньшим риском: компании, выплачивающие роялти.

Роялти-компании предоставляют горнодобывающим компаниям авансовый капитал в обмен на лицензионные платежи за будущую добычу полезных ископаемых, обеспечивая стабильный поток доходов и доступность драгоценных металлов с гораздо меньшим риском, связанным с компанией.

На этом графике, спонсируемом Nomad Royalty, показаны риски, с которыми сталкиваются компании, занимающиеся роялти, и горнодобывающие компании, а также то, как компании, оплачивающие роялти, могут смягчать их и диверсифицировать с большей гибкостью, чтобы получать более высокие доходы.

Обрезка верхней линии

Предоставляя капитал в обмен на лицензионные платежи или потоки на руднике, лицензионные компании являются неотъемлемой частью финансирования рудников по всему миру. Наряду с капиталом по конкурентоспособным ценам для разработчиков шахт, пожизненные лицензионные платежи или потоки, получаемые взамен, гарантируют, что лицензионные компании инвестируют в пожизненный успех шахты.

Наряду с капиталом по конкурентоспособным ценам для разработчиков шахт, пожизненные лицензионные платежи или потоки, получаемые взамен, гарантируют, что лицензионные компании инвестируют в пожизненный успех шахты.

Роялти за добычу полезных ископаемых: Регулярный процент (обычно от 0,5% до 3%) дохода, полученного от продажи руды и полезных ископаемых, выплачиваемый владельцу роялти.

Добыча полезных ископаемых: Соглашение о регулярной покупке доли металла, произведенного на руднике, по заранее согласованной цене (как правило, ниже текущей рыночной стоимости металла).Обычно шахты предлагают потоки металлических побочных продуктов шахты.

Роялти и потоки известны как неучастие, что означает, что держатели (роялти-компании) не имеют никаких обязательств или ожиданий по дальнейшему финансированию или помощи в производстве шахты.

Наряду с этим, лицензионные платежи производятся из выручки рудника, а это означает, что процент, выплачиваемый держателям лицензионных платежей, рассчитывается до вычета операционных расходов, затрат на продажу и других расходов. Разница между общим доходом и прибылью после расходов может быть огромной, изменяя стоимость роялти на миллионы долларов.

Разница между общим доходом и прибылью после расходов может быть огромной, изменяя стоимость роялти на миллионы долларов.

| Год | Доход от шахты Веладеро | Прибыль после вычета AISC | 2,5% Роялти от выручки | 2,5% Роялти от прибыли |

|---|---|---|---|---|

| 2015 | 720 млн долларов | 106 млн долларов | 18 млн долларов | 3,7 млн долларов |

| 2016 | 685 млн долларов | 252 млн долларов | 17 млн долларов | 6,3 млн долларов |

| 2017 | 788 миллионов долларов | 219 миллионов долларов | 20 миллионов долларов | 5 долларов.5М |

| 2018 | 732 млн долларов | 90 млн долларов | 18 млн долларов | 2,3 млн долларов |

| 2019 | 772 млн долларов | 166 млн долларов | 19 млн долларов | 4,2 млн долларов |

| 2020 | 666 млн долларов | 62 млн долларов | 17 млн долларов | 1,5 млн долларов |

Источник: Mining Data Online

Оба эти фактора оказывают огромное влияние на стоимость роялти, поскольку они обеспечивают стабильный доход, защищенный от эксплуатационных расходов рудника, и при этом не требуют обслуживания со стороны держателя.

Элегантный бизнес, меньшие расходы

Природа лицензионных компаний естественным образом позволяет им вести легкий бизнес с невероятно низкими затратами. По сравнению с большим количеством сотрудников с различными навыками, необходимыми для управления разведкой рудных тел, строительством проектов и ежедневными операциями на шахтах, компаниям, занимающимся лицензионными отчислениями, требуется только сплоченная команда специалистов.

В то время как в каждой из трех ведущих золотодобывающих компаний (Newmont Goldcorp, Barrick Gold и Newcrest Mining) работает в среднем около 15 500 сотрудников, каждая из трех крупнейших компаний, занимающихся добычей драгоценных металлов (Franco-Nevada, Wheaton Precious Metals и Royal Gold), менее 50 сотрудников.