Россия сохранит лидерство в мире по экспорту пшеницы

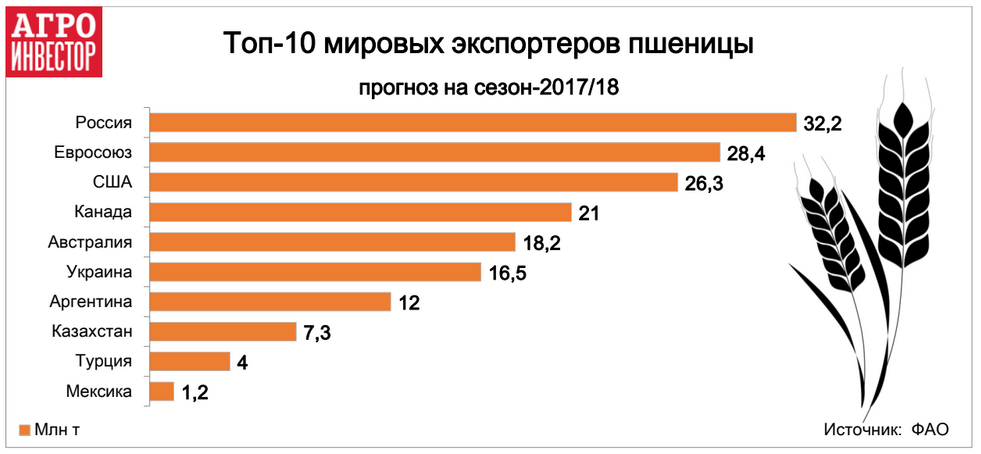

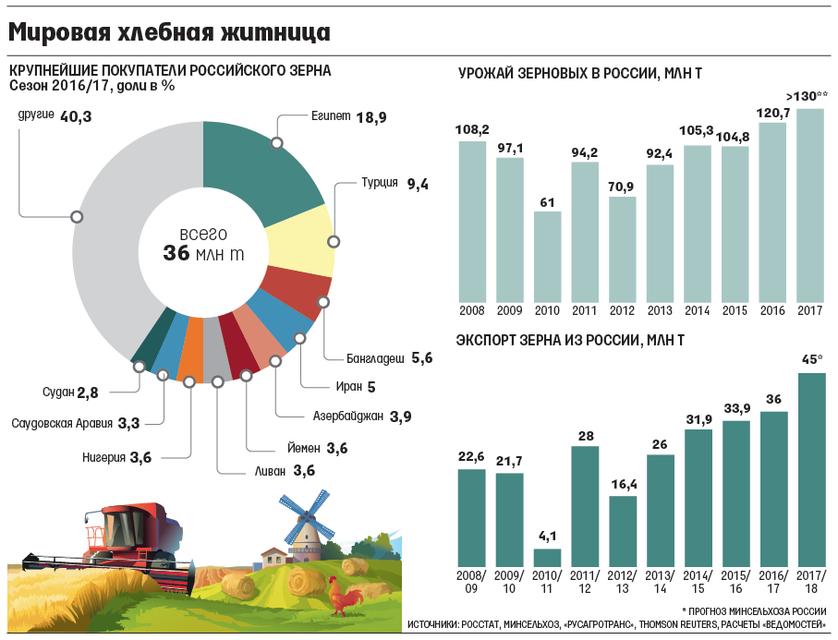

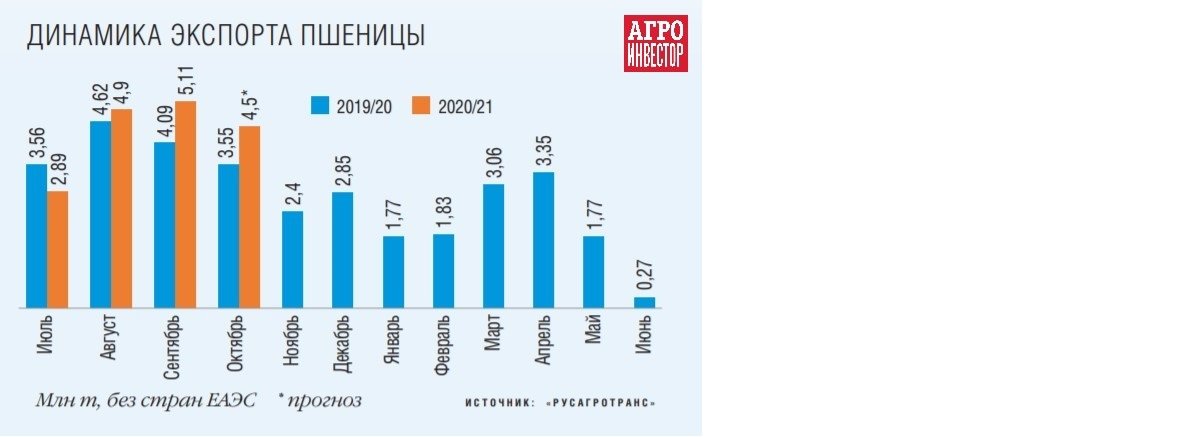

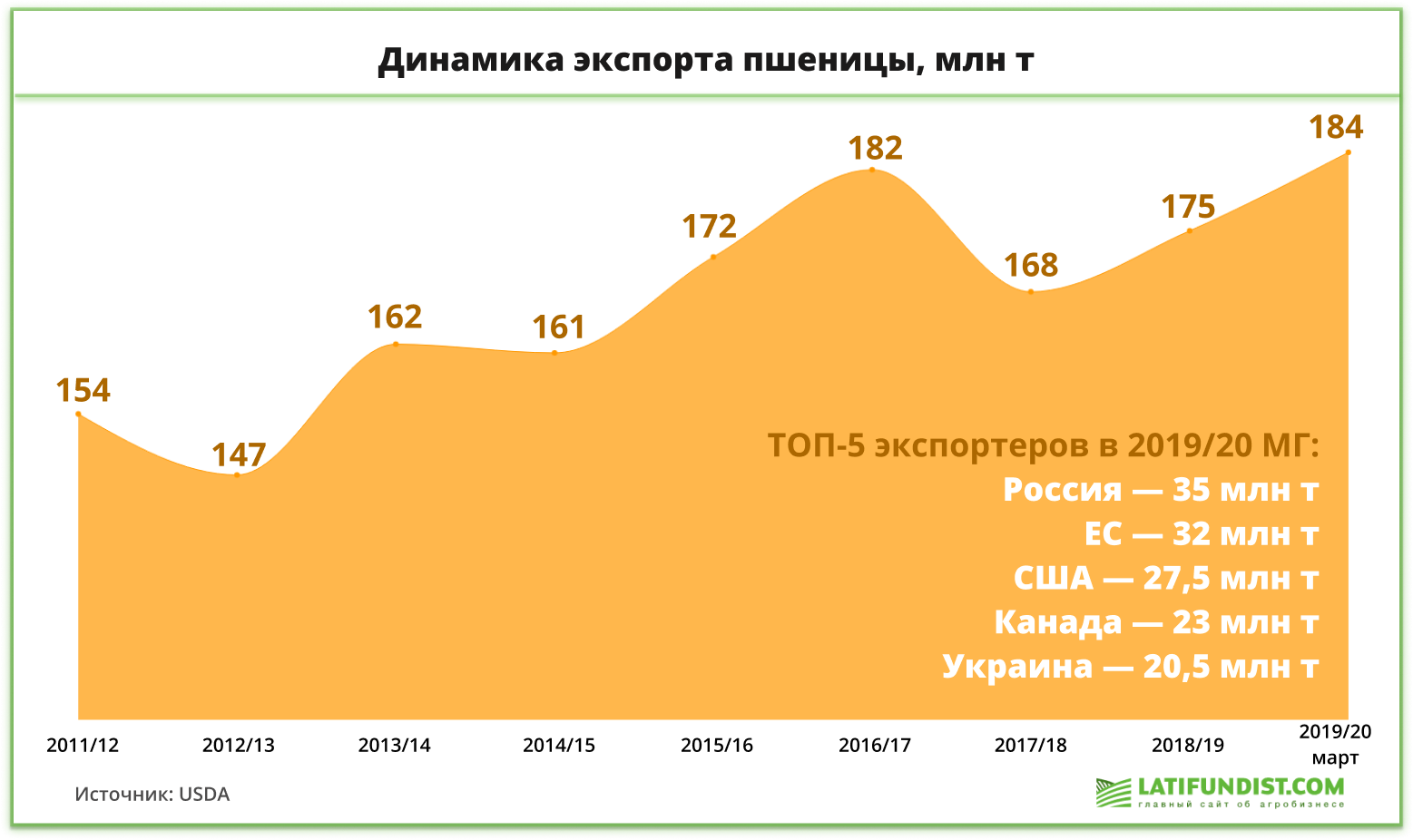

Экспорт пшеницы из России на мировой рынок вновь будет самым большим среди стран в 2020-2021 сельскохозяйственном году, которые начинается с 1 июля 2020 года и продолжается по 30 июня 2021 года – не менее 39 миллиона тонн.

«По прогнозу, Россия сохранит лидирующие позиции по экспорту пшеницы по итогам сезона», – сообщили ТАСС в пресс-службе министерства сельского хозяйства РФ.

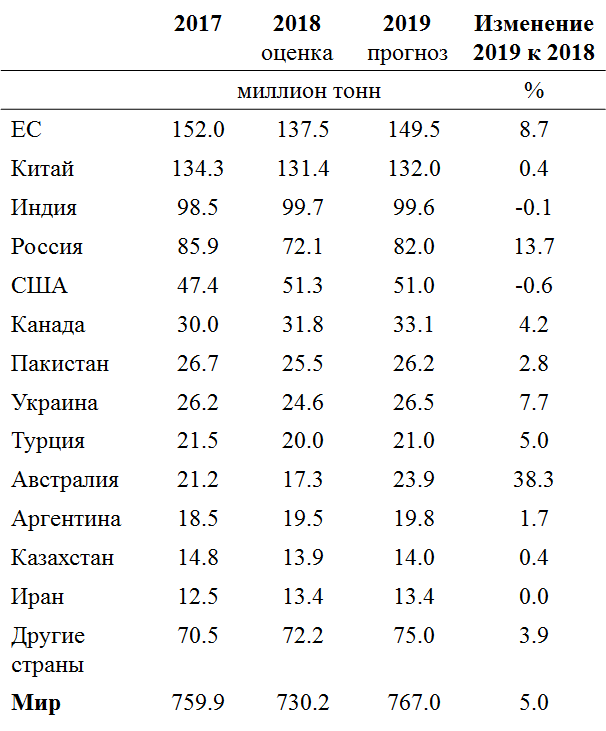

В декабре 2020 года министерство сельского хозяйства США повысило прогноз по урожаю и экспорту пшеницы из России в 2020-2021 сельскохозяйственном году (с 1 июля 2020 года по 30 июня 2021 года). Оценка урожая пшеницы повышена до 84 миллион с 83,5 миллиона тонн, а прогноз по экспорту пшеницы повышен до 39 миллионов с 38,5 миллионов тонн месяцем ранее.

Россия в этом сельскохозяйственном году увеличила поставки зерна за рубеж на 17,5% до 43,6 миллиона тонн зерновых культур. При этом поставки пшеницы выросли на 14,5% до 34,7 миллиона тонн.

С 15 февраля 2021 года пошлина на вывоз пшеницы повышена до 50 евро за тонну, до 1 марта она составляла 25 евро за тонну. При этом речь идет о поставках зерна в пределах квоты (17,5 миллиона тонн). Экспорт зерновых в объемах, превышающих квоту, облагают пошлиной в размере 50% от таможенной стоимости партии, но не менее 100 евро за тонну.

Пошлина действует в отношении зерна, вывозимого из России за пределы Таможенного союза. Правительство полагает, что пошлины помогут сократить экспорт, переориентировать участников рынка с экспорта сельскохозяйственного сырья на экспорт сельхозтоваров с высокой добавленной стоимостью. Все указанные пошлины действуют до 1 июня.

Со 2 июня в России введут плавающие пошлины на зерно. Так, пошлина на экспорт пшеницы начнет действовать, если биржевая цена пшеницы превысит $200 за тонну. В этом случае пошлина составит 70% от стоимости, зафиксированной между $200 и ценой в контракте.

Деньги, полученные за счет взимания пошлин, поступят в российские регионы в виде субсидий производителям пшеницы, ржи, кукурузы и кормового ячменя. Субсидии распределят в зависимости от объема произведенного зерна.

Россия сохранила мировое лидерство по экспорту пшеницы, отмечают эксперты

https://ria.ru/20190714/1556497768.html

Россия сохранила мировое лидерство по экспорту пшеницы, отмечают эксперты

Россия сохранила мировое лидерство по экспорту пшеницы, отмечают эксперты — РИА Новости, 03.03.2020

Россия сохранила мировое лидерство по экспорту пшеницы, отмечают эксперты

Россия по итогам 2018/19 сельскохозяйственного года (с 1 июля 2018 года по 30 июня 2019 года) сохранила первое место в мире по поставкам пшеницы, обогнав как… РИА Новости, 03.03.2020

2019-07-14T03:35

2019-07-14T03:35

2020-03-03T15:01

экономика

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/146369/18/1463691869_0:160:3072:1888_1920x0_80_0_0_6d35552a7092110ee39c6eca9312bfd7.jpg

img.ria.ru/images/146369/18/1463691869_0:160:3072:1888_1920x0_80_0_0_6d35552a7092110ee39c6eca9312bfd7.jpg

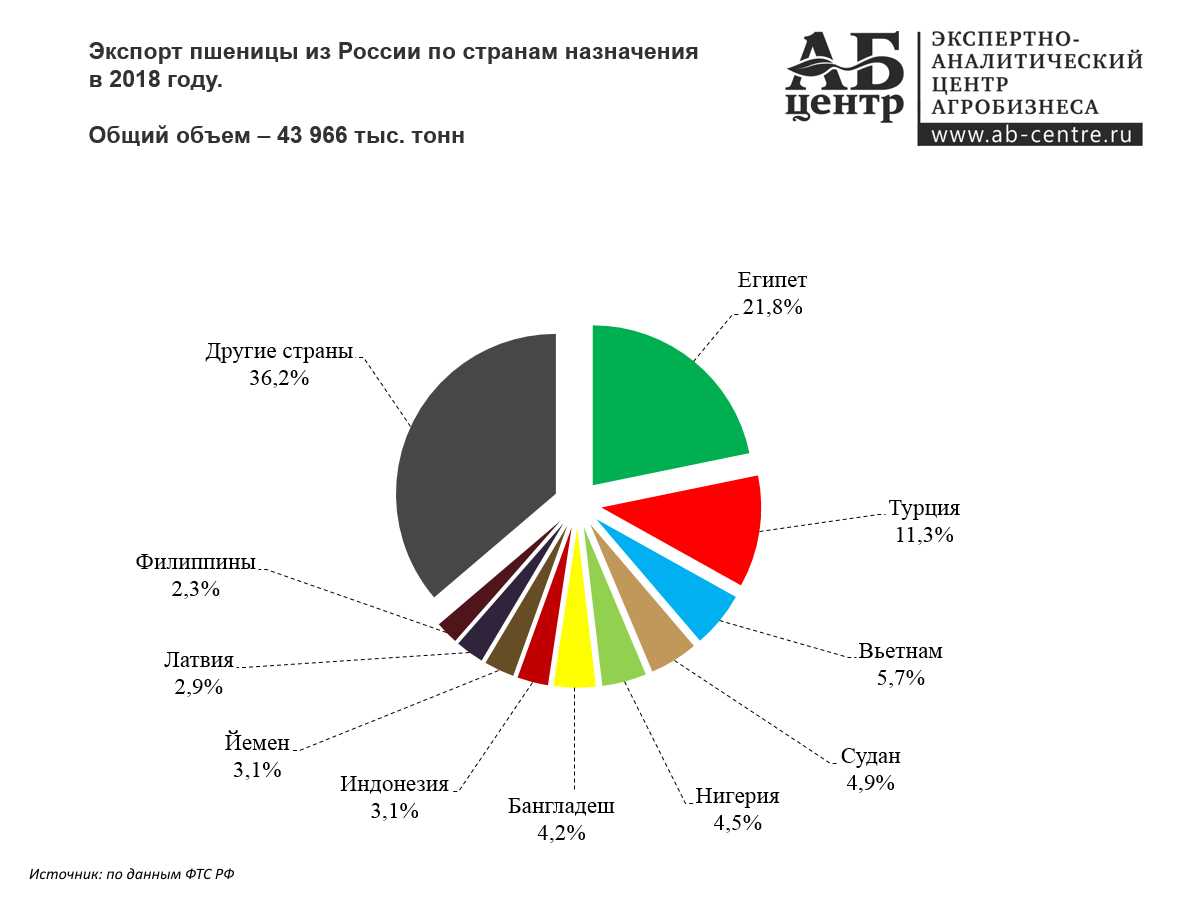

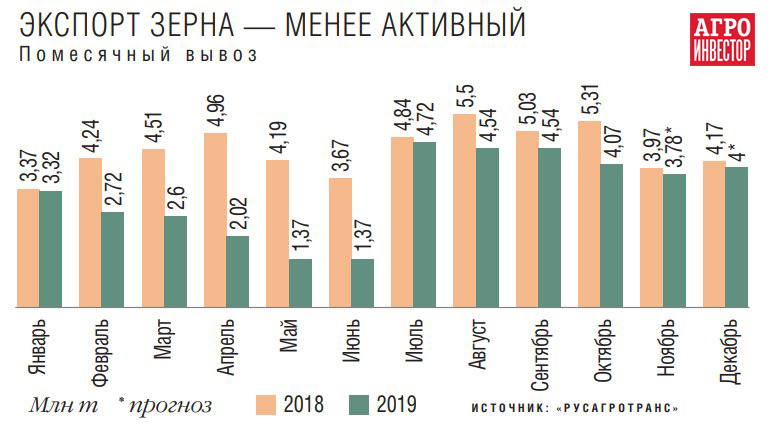

МОСКВА, 14 июл — РИА Новости. Россия по итогам 2018/19 сельскохозяйственного года (с 1 июля 2018 года по 30 июня 2019 года) сохранила первое место в мире по поставкам пшеницы, обогнав как США, так и страны Евросоюза, сообщили РИА Новости эксперты отрасли.Россия по итогам 2017/18 сельхозгода заняла первое место в мире по экспорту пшеницы, обогнав США и страны ЕС. В четверг глава Минсельхоза Дмитрий Патрушев сообщил, что экспорт зерновых культур из России в минувшем сезоне составил 43,3 миллиона тонн, пшеницы — 35,2 миллиона тонн. Согласно июльскому докладу минсельхоза США, экспортные поставки пшеницы из Соединенных Штатов в минувшем сезоне оцениваются в 25,5 миллиона тонн, из Евросоюза — в 24 миллиона, из Канады — в 24,5 миллиона тонн.»Россия в очередной раз доказала свое лидерство, обогнав США, ЕС и Канаду», — сказал РИА Новости директор аналитического центра «Совэкон» Андрей Сизов. Он отметил, что поставки российской пшеницы составляют примерно 20% от объема мировой торговли.Вице-президент Российского зернового союза Александр Корбут также считает, что по итогам сезона 2018/19 Россия обошла по поставкам пшеницы другие страны. «Качество российской пшеницы соответствует всем международным требованиям. Россия доказала, что соблюдает и выполняет все требования, обеспечивая своим зерном пятую часть мира», — сообщил собеседник агентства.Управляющий партнер консалтингового агентства Agro and Food Communications Илья Березнюк сказал, что экспорт зерна из России в прошлом сезоне можно считать вторым в новейшей истории после сезона 2017/18. «Нынешний результат оказался ниже предыдущего сезона, однако смело можно называть его также превосходным. Таким образом, Россия по прогнозам вновь сохранила за собой первое место по экспорту пшеницы, обгоняя Евросоюз, США и Канаду», — сказал эксперт.По прогнозу минсельхоза США, Россия останется мировым лидером по экспорту пшеницы и в 2019/20 сельскохозяйственном году (начался 1 июля текущего года).

Он отметил, что поставки российской пшеницы составляют примерно 20% от объема мировой торговли.Вице-президент Российского зернового союза Александр Корбут также считает, что по итогам сезона 2018/19 Россия обошла по поставкам пшеницы другие страны. «Качество российской пшеницы соответствует всем международным требованиям. Россия доказала, что соблюдает и выполняет все требования, обеспечивая своим зерном пятую часть мира», — сообщил собеседник агентства.Управляющий партнер консалтингового агентства Agro and Food Communications Илья Березнюк сказал, что экспорт зерна из России в прошлом сезоне можно считать вторым в новейшей истории после сезона 2017/18. «Нынешний результат оказался ниже предыдущего сезона, однако смело можно называть его также превосходным. Таким образом, Россия по прогнозам вновь сохранила за собой первое место по экспорту пшеницы, обгоняя Евросоюз, США и Канаду», — сказал эксперт.По прогнозу минсельхоза США, Россия останется мировым лидером по экспорту пшеницы и в 2019/20 сельскохозяйственном году (начался 1 июля текущего года). Так, по оценке ведомства, поставки российской пшеницы за рубеж в наступившем сезоне составят 34,5 миллиона тонн. Российский Минсельхоз ожидает, что в текущем сельхозгоду экспорт зерна из России составит 45 миллионов тонн, включая 36 миллионов тонн пшеницы.

Так, по оценке ведомства, поставки российской пшеницы за рубеж в наступившем сезоне составят 34,5 миллиона тонн. Российский Минсельхоз ожидает, что в текущем сельхозгоду экспорт зерна из России составит 45 миллионов тонн, включая 36 миллионов тонн пшеницы.

https://realty.ria.ru/20190515/1553496912.html

https://ria.ru/20190419/1552833857.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21. img.ria.ru/images/146369/18/1463691869_171:0:2902:2048_1920x0_80_0_0_b0eec05fbcbadf9868655c20266a20e4.jpg

img.ria.ru/images/146369/18/1463691869_171:0:2902:2048_1920x0_80_0_0_b0eec05fbcbadf9868655c20266a20e4.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, россия

МОСКВА, 14 июл — РИА Новости. Россия по итогам 2018/19 сельскохозяйственного года (с 1 июля 2018 года по 30 июня 2019 года) сохранила первое место в мире по поставкам пшеницы, обогнав как США, так и страны Евросоюза, сообщили РИА Новости эксперты отрасли.

Россия по итогам 2017/18 сельхозгода заняла первое место в мире по экспорту пшеницы, обогнав США и страны ЕС. В четверг глава Минсельхоза Дмитрий Патрушев сообщил, что экспорт зерновых культур из России в минувшем сезоне составил 43,3 миллиона тонн, пшеницы — 35,2 миллиона тонн. Согласно июльскому докладу минсельхоза США, экспортные поставки пшеницы из Соединенных Штатов в минувшем сезоне оцениваются в 25,5 миллиона тонн, из Евросоюза — в 24 миллиона, из Канады — в 24,5 миллиона тонн.

Согласно июльскому докладу минсельхоза США, экспортные поставки пшеницы из Соединенных Штатов в минувшем сезоне оцениваются в 25,5 миллиона тонн, из Евросоюза — в 24 миллиона, из Канады — в 24,5 миллиона тонн.

«Россия в очередной раз доказала свое лидерство, обогнав США, ЕС и Канаду», — сказал РИА Новости директор аналитического центра «Совэкон» Андрей Сизов. Он отметил, что поставки российской пшеницы составляют примерно 20% от объема мировой торговли.

Вице-президент Российского зернового союза Александр Корбут также считает, что по итогам сезона 2018/19 Россия обошла по поставкам пшеницы другие страны. «Качество российской пшеницы соответствует всем международным требованиям. Россия доказала, что соблюдает и выполняет все требования, обеспечивая своим зерном пятую часть мира», — сообщил собеседник агентства.

15 мая 2019, 09:01

Названы крупнейшие землевладельцы в РоссииУправляющий партнер консалтингового агентства Agro and Food Communications Илья Березнюк сказал, что экспорт зерна из России в прошлом сезоне можно считать вторым в новейшей истории после сезона 2017/18. «Нынешний результат оказался ниже предыдущего сезона, однако смело можно называть его также превосходным. Таким образом, Россия по прогнозам вновь сохранила за собой первое место по экспорту пшеницы, обгоняя Евросоюз, США и Канаду», — сказал эксперт.

«Нынешний результат оказался ниже предыдущего сезона, однако смело можно называть его также превосходным. Таким образом, Россия по прогнозам вновь сохранила за собой первое место по экспорту пшеницы, обгоняя Евросоюз, США и Канаду», — сказал эксперт.

По прогнозу минсельхоза США, Россия останется мировым лидером по экспорту пшеницы и в 2019/20 сельскохозяйственном году (начался 1 июля текущего года). Так, по оценке ведомства, поставки российской пшеницы за рубеж в наступившем сезоне составят 34,5 миллиона тонн. Российский Минсельхоз ожидает, что в текущем сельхозгоду экспорт зерна из России составит 45 миллионов тонн, включая 36 миллионов тонн пшеницы.

19 апреля 2019, 04:12

Business Insider назвал 13 «шокирующих» фактов о российской экономикеАграрии предупредили о предстоящей потере Россией лидерства в экспорте пшеницы — Газета.Ru

Прослушать новость

Остановить прослушивание

Россия может потерять мировое лидерство в экспорте пшеницы по итогам текущего сельскохозяйственного года (июль 2021 — июнь 2022), допускают опрошенные «Интерфаксом» эксперты.

«Наша позиция как крупнейшего экспортера пшеницы в мире в этом году непрочная, нас может опередить Евросоюз с его 27 странами», — сказал гендиректор Института конъюнктуры аграрного рынка Дмитрий Рылько.

Он пояснил, что в этом году у стран-конкурентов хороший урожай, у нас же он будет меньше, чем в прошлом году. Кроме того, есть ограничения по экспорту, которые затрудняют работу всей цепочки, а переменная пошлина не способствует стимулированию поставок. Но большой проблемы в данном случае Рылько не видит.

«Главное, чтобы наши аграрии смогли заработать. На юге, даже несмотря на пошлину, они получают довольно серьезные деньги», — отметил он.

Другой эксперт, вице-президент Российского зернового союза Александр Корбут считает вероятность потери статуса мирового лидера «достаточно высокой». «Вероятность того, что уступим первенство, достаточно высока. Хоть экспорт и идет в целом неплохо, но риски сохраняются, в том числе связанные с пошлиной.

Россия вышла в лидеры по экспорту пшеницы после рекордного урожая 2017 года. Тогда удалось собрать 135,5 млн тонн зерна.

Ранее сообщалось, что Россия в августе экспортировала 6,08 млн тонн зерна. Это стало абсолютным историческим максимумом, отметила компания «ПроЗерно» со ссылкой на данные ФТС. В частности, за рубеж было поставлено 5,27 млн тонн пшеницы.

Россия – мировой лидер экспорта пшеницы

Путь в рыночную экономику у России оказался более чем тернист. Но помимо ухабов на этом пути есть весьма значимые победы. Одной из них можно признать, к вящему неудовольствию наших «партнеров» американцев, выход на первое место в мире по экспорту пшеницы. Проследим путь России на этом рынке и узнаем числа.

Фото: facebook.com

Автор: fingramota.org

По оценкам западных экспертов царская Россия была мировым лидером экспорта пшеницы в период 1861-1914 годов. Способность России конкурировать на мировом рынке, прежде всего, была связана с функционированием морских портов и сети железных дорог, которые не уступали по организации бизнеса передовым западным аналогам. Западные эксперты также считают, что в годы до Первой мировой войны ценовые дисбалансы быстрее ликвидировались при торговле между Россией и Англией, чем между Англией и США.

Способность России конкурировать на мировом рынке, прежде всего, была связана с функционированием морских портов и сети железных дорог, которые не уступали по организации бизнеса передовым западным аналогам. Западные эксперты также считают, что в годы до Первой мировой войны ценовые дисбалансы быстрее ликвидировались при торговле между Россией и Англией, чем между Англией и США.

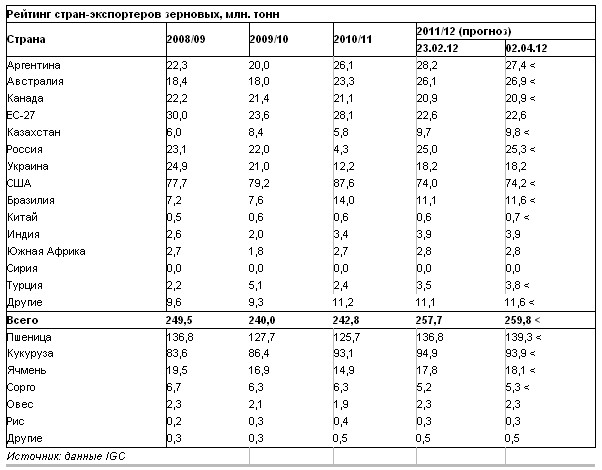

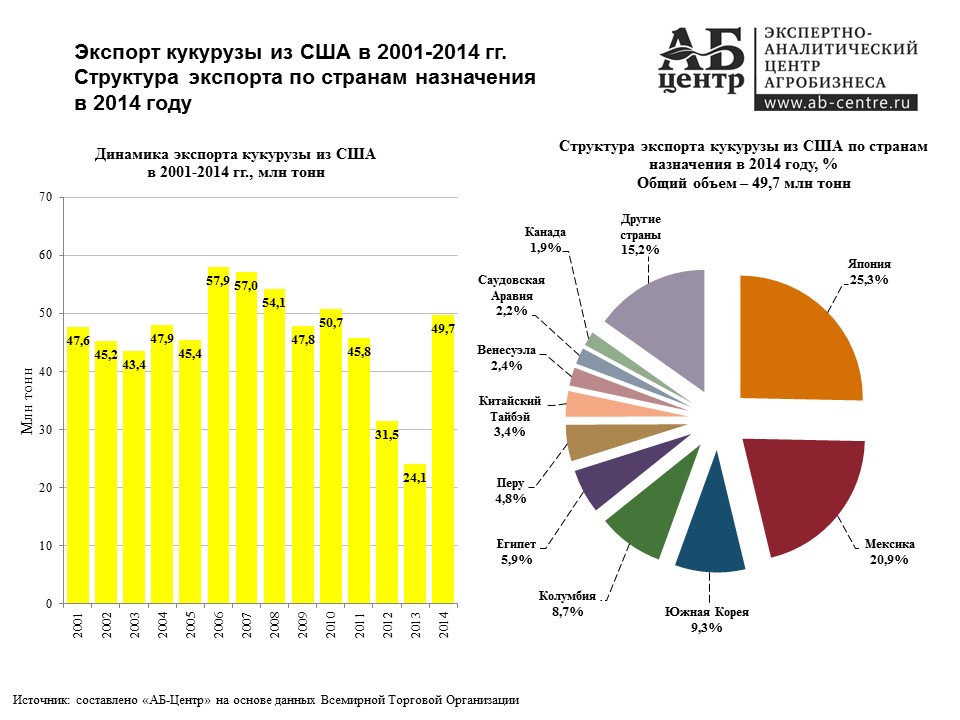

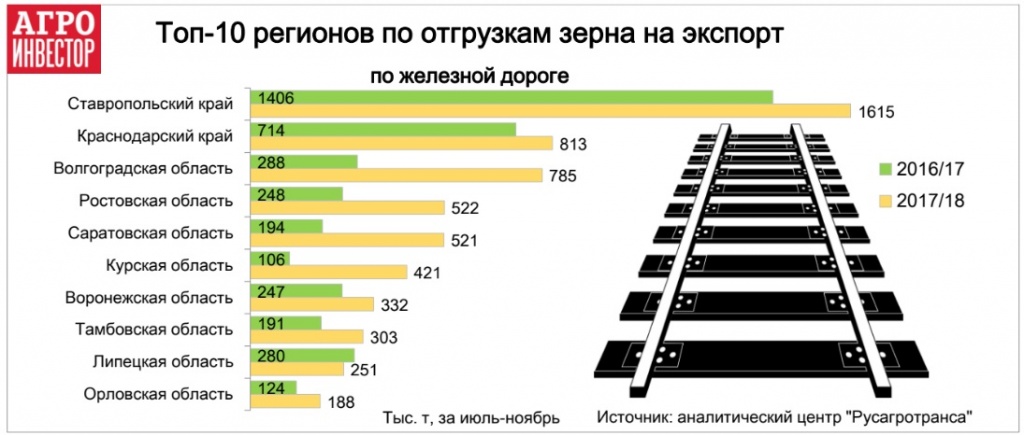

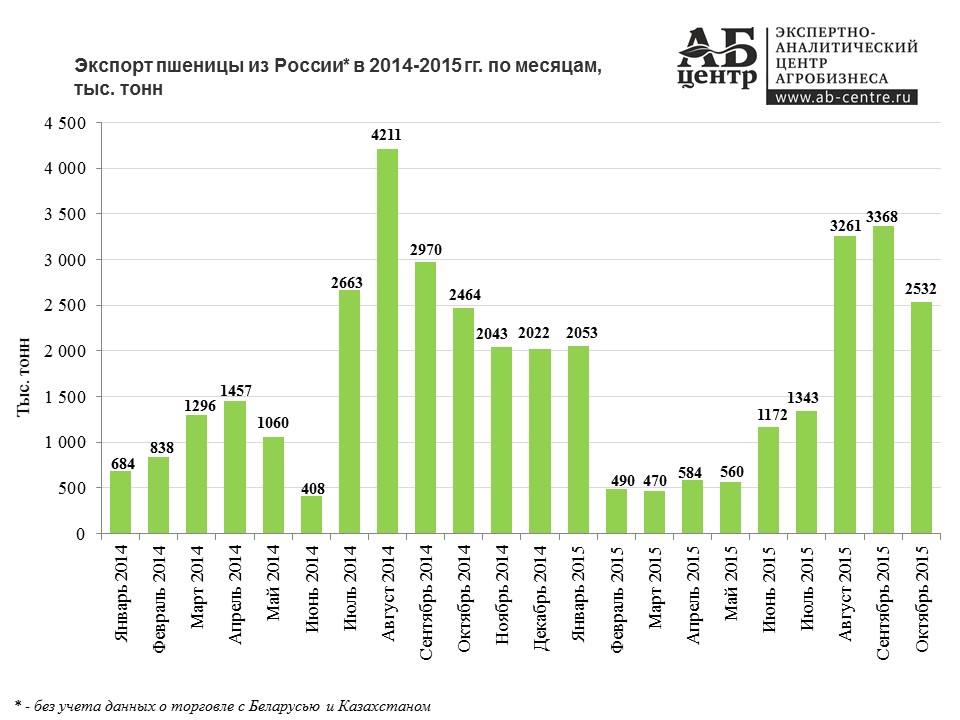

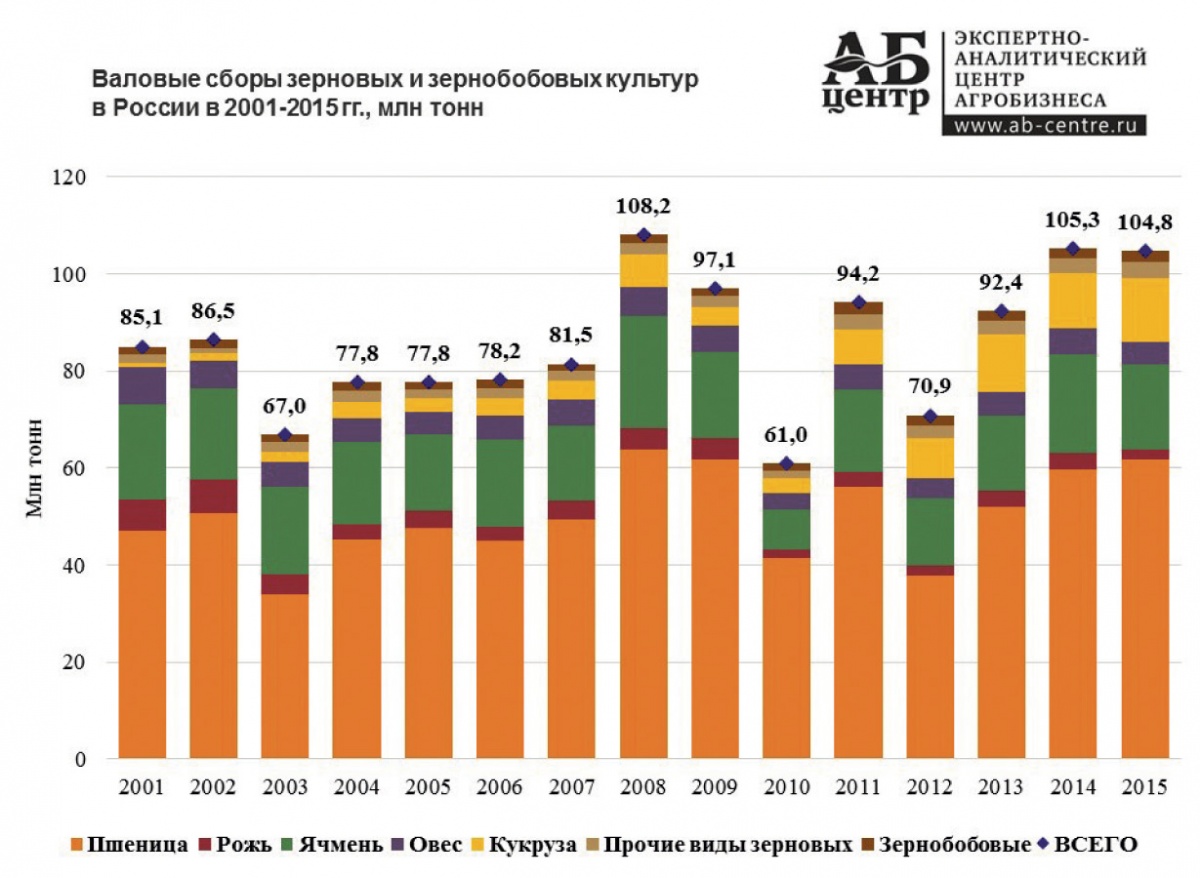

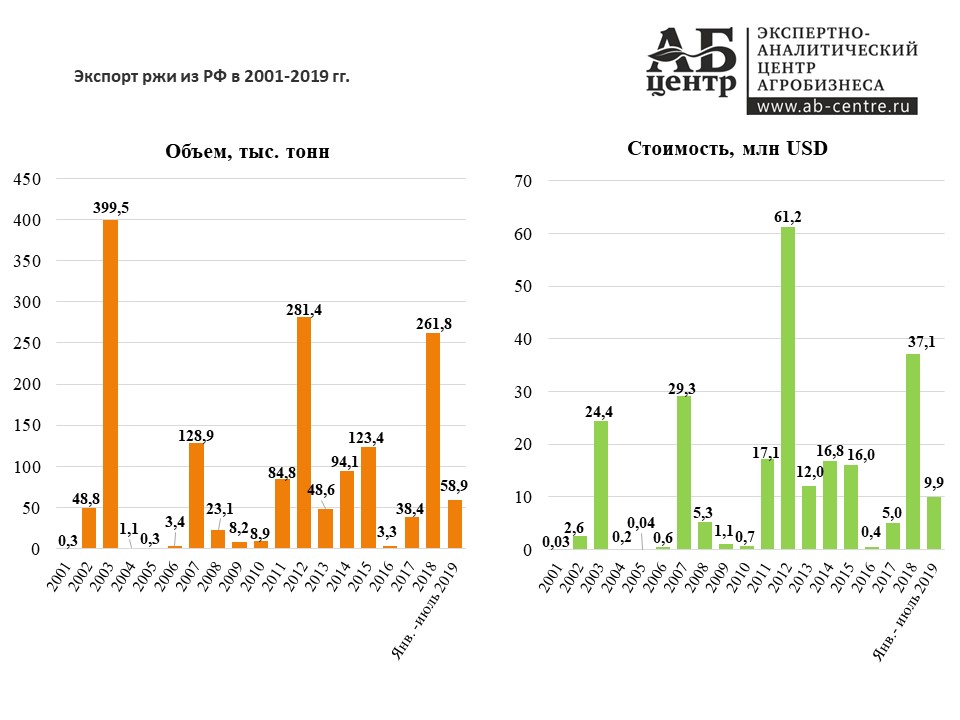

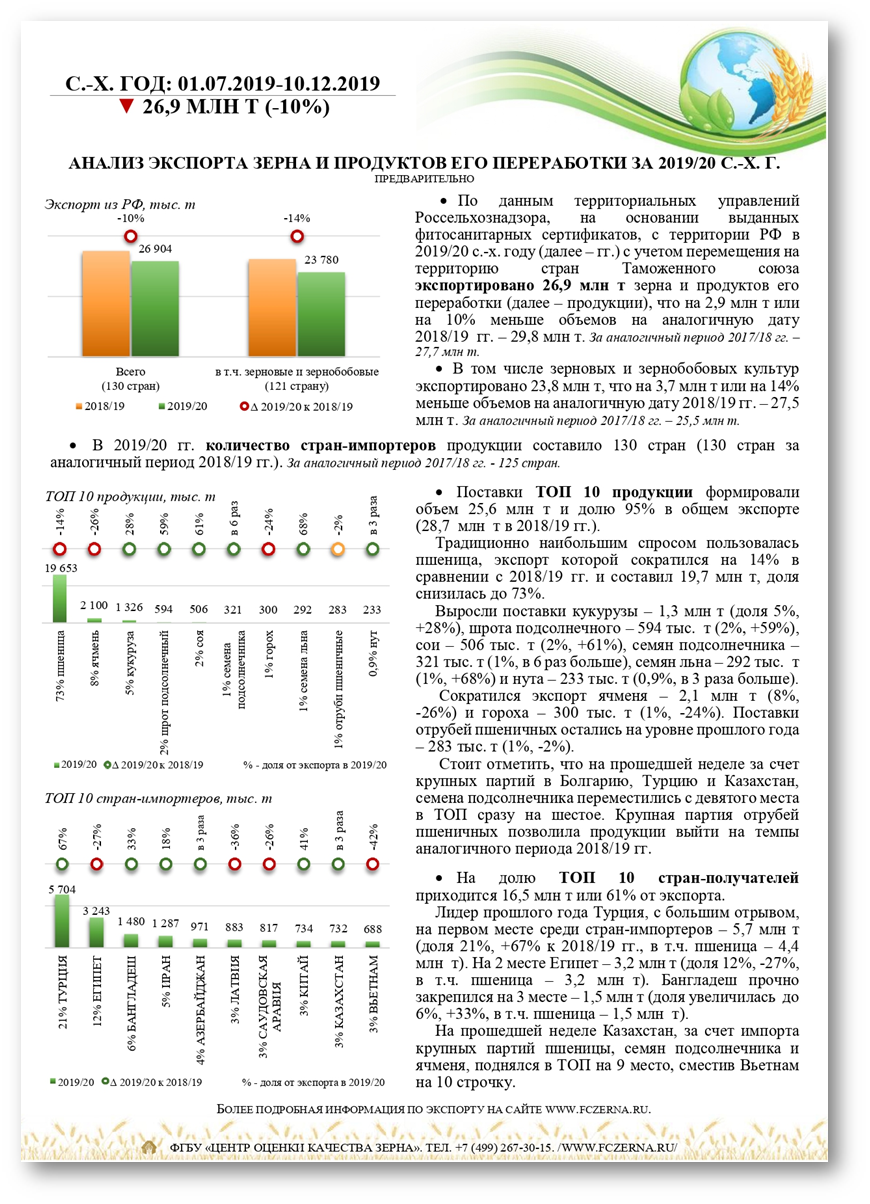

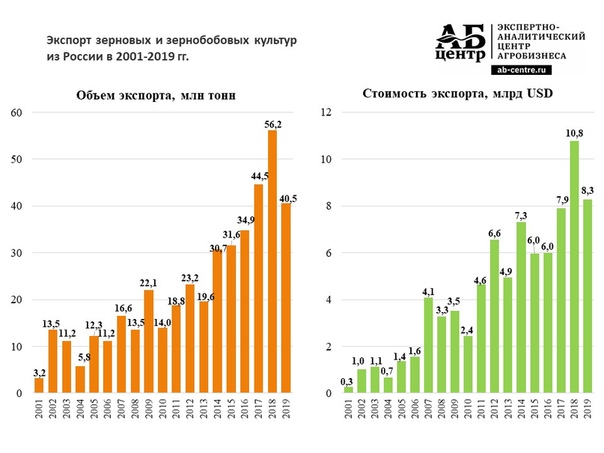

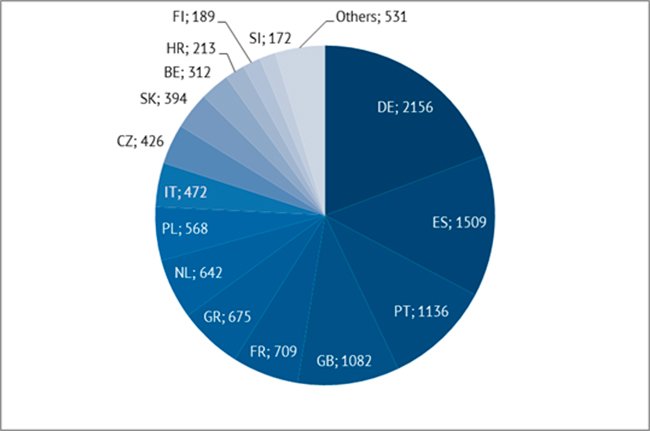

На рисунке представлен объем экспорта России в 1987-2019 годах в 1000 тонн.

Начиная с 2017 года, Россия вышла в мировые лидеры этого стратегически и психологически важного рынка. Если крупный объем экспорта нефти и газа является часто предметом насмешек и признаком однобокости российской экономики, то лидерство в экспорте пшеницы – признак высокой эффективности частного сельского хозяйства нашей страны.

От советского наследия к российскому доминированию

Эти достижения еще более удивительны если учесть, что с сезона 1972-1973 Советский Союз стал крупнейшим в мире импортером зерновых культур. В 1984-1985 годов был установлен доселе непобитый антирекорд импорта пшеницы и кукурузы в размере 55,5 млн тонн в расчете на одну страну за сельскохозяйственный год. Однако уже в конце 1990-х импорт России ужался до нескольких миллионов тонн, а затем наступила эпоха медленного наращивания объемов экспорта. На графике выше хорошо видно эмбарго на экспорт пшеницы в 2010 году как результат ужасной засухи и неурожая. Тем не менее, даже в тот разрушительный для посевов год, Россия осталась чистым экспортером, хотя и в разы намного меньшем количестве. В 2020 году Россия также ограничила экспорт зерновых с 1 апреля до 30 июня 2020 года.

В 1984-1985 годов был установлен доселе непобитый антирекорд импорта пшеницы и кукурузы в размере 55,5 млн тонн в расчете на одну страну за сельскохозяйственный год. Однако уже в конце 1990-х импорт России ужался до нескольких миллионов тонн, а затем наступила эпоха медленного наращивания объемов экспорта. На графике выше хорошо видно эмбарго на экспорт пшеницы в 2010 году как результат ужасной засухи и неурожая. Тем не менее, даже в тот разрушительный для посевов год, Россия осталась чистым экспортером, хотя и в разы намного меньшем количестве. В 2020 году Россия также ограничила экспорт зерновых с 1 апреля до 30 июня 2020 года.

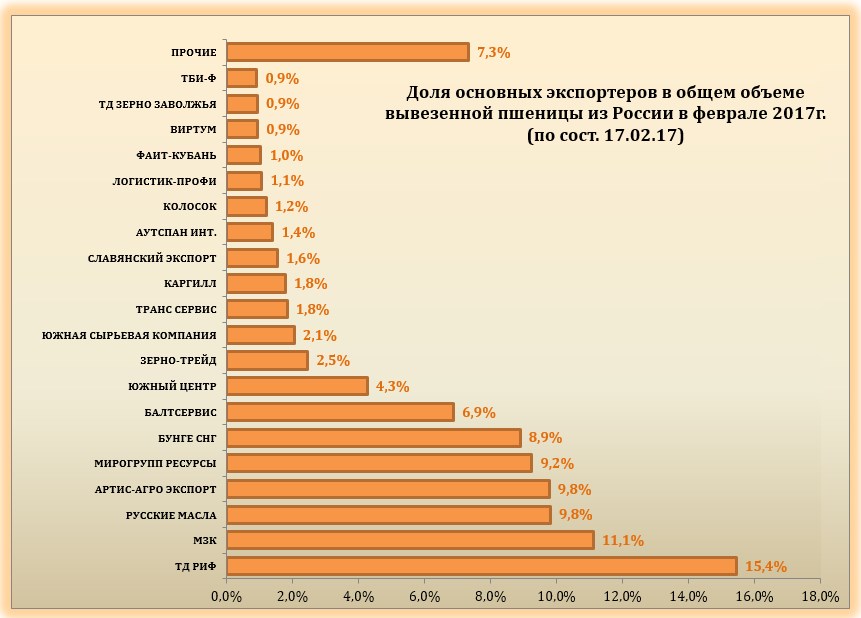

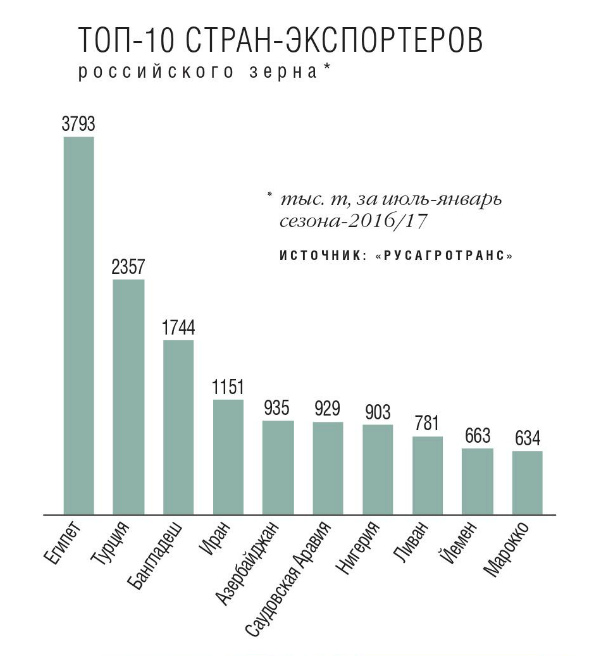

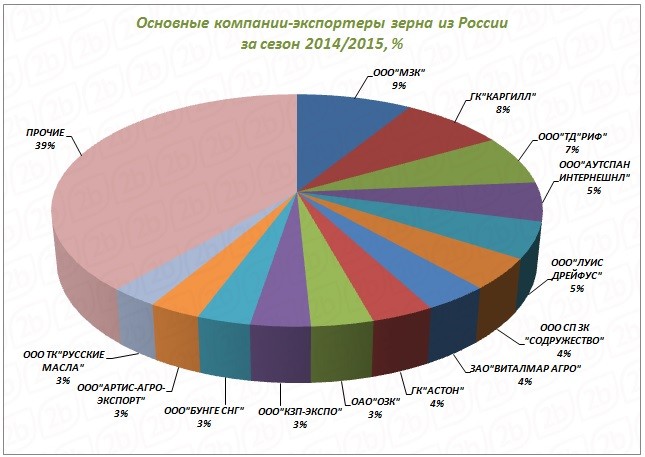

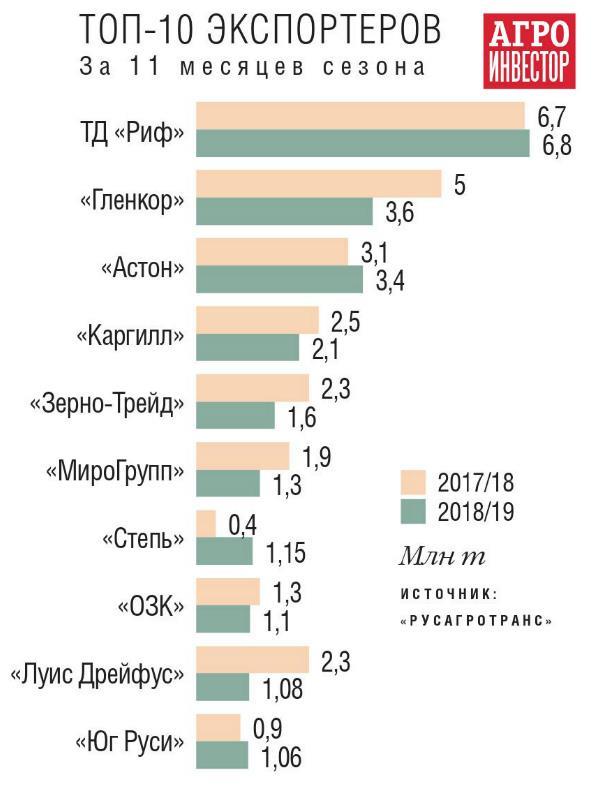

В сезоне-2019-2020 лидером по экспорту зерновых, как и в последние пять лет, начиная с 2015-2016 сельхозгода, остается ростовский ТД «Риф» — 5,35 млн т. Впервые в топ-3 вошла компания «Мирогрупп Ресурсы» (входит в созданный ВТБ «Деметра-Холдинг») с объемом 3,7 млн т. На третьем месте — «Астон», который вывез 2,95 млн т, на четвертой позиции «Гленкор» с 2,91 млн т, на пятом — «ОЗК» с 2,6 млн т.

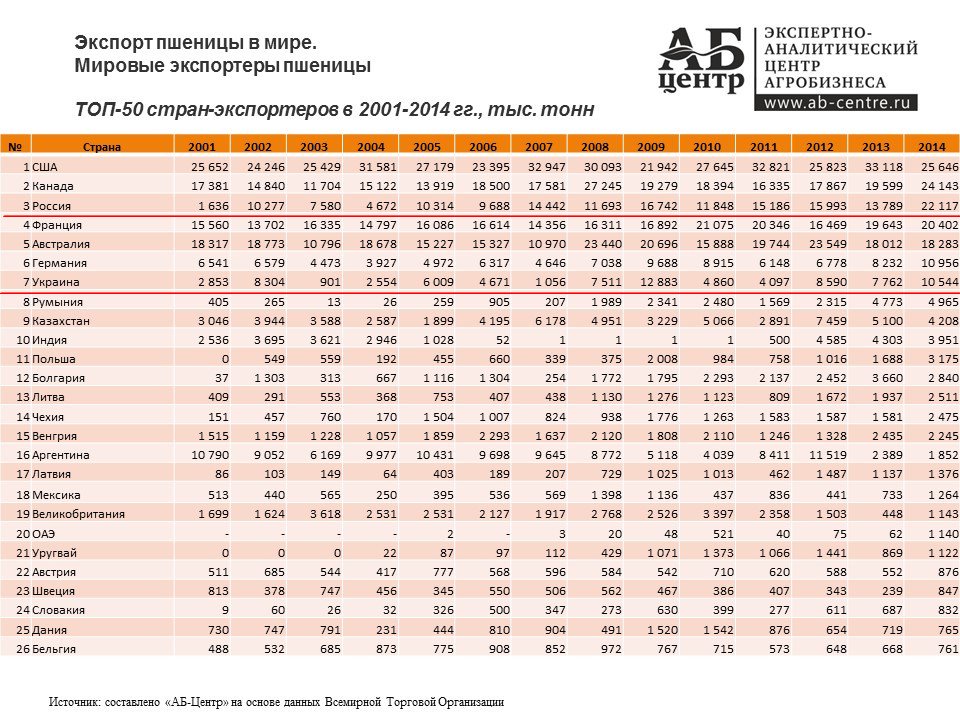

Глобальный рынок пшеницы в 2019 году и его главные участники

ТОП-15 стран экспортеров пшеницы в долларах США в течение 2019 года.

- Россия: $6,4 млрд (16,7% от общего экспорта пшеницы)

- США: $6,3 млрд (16,4%)

- Канада: $5,4 млрд (14,1%)

- Франция: $4,4 млрд (11,4%)

- Австралия: $2,51 млрд (6,6%)

- Аргентина: $2,45 млрд (6,4%)

- Украина: $1,6 млрд (4,3%)

- Румыния: $1,29 млрд (3,4%)

- Германия: $1,25 млрд (3,3%)

- Казахстан: $1 млрд (2,6%)

- Болгария: $967,1 млн (2,5%)

- Литва: $683,5 млн (1,8%)

- Венгрия: $530,8 млн (1,4%)

- Латвия: $473,2 млн (1,2%)

- Польша: $431,5 млн (1,1%)

Перечисленные 15 стран поставили 93,2% мирового экспорта пшеницы в 2019 году в стоимостном выражении.

Среди крупнейших экспортеров самыми быстрорастущими экспортерами пшеницы с 2015 года были: Аргентина (рост на 136,9%), Румыния (рост на 67,9%), Россия (рост на 64,4%) и Болгария (рост на 46,7%).

Пять стран сообщили о снижении своих продаж экспортируемой пшеницы, а именно: Польша (снижение на -49,4%), Германия (снижение на -48,2%), Австралия (снижение -42,9%), Украина (снижение -26,9%) и Канада (снижение -13,6%).

Процветания российскому сельскому хозяйству и всем здоровья!

—

Телеграм-канал «Финграмота / Fingramota.org» — https://t-do.ru/fingramota_org

Черноморская пшеница в сезоне 2021/22 под давлением большого урожая

Совокупная доля стран Черноморского региона, включая Россию, Украину, Румынию и Болгарию, в мировой торговле пшеницей в сезоне 2021/22 года (июль-июнь) может стать рекордной и достичь более 33% мирового экспорта пшеницы. Ожидаемый рост объемов производства в большинстве черноморских стран обострит и без того высокую конкуренцию между поставщиками из региона.

Ожидания большого урожая в 2021 году

Источник – Refinitiv Eikon, Eurostat, USDA

Черноморские страны уверенно наращивают производство пшеницы. В сезоне 2021/22 года Россия, Украина, Румыния и Болгария могут получить второй по объему урожай в современной истории – более 123 млн. тонн пшеницы. Предыдущий рекорд производства был отмечен в 2017 году на уровне 128,25 млн. тонн.

В сезоне 2021/22 года Россия, Украина, Румыния и Болгария могут получить второй по объему урожай в современной истории – более 123 млн. тонн пшеницы. Предыдущий рекорд производства был отмечен в 2017 году на уровне 128,25 млн. тонн.

Производство пшеницы в Болгарии и Румынии совокупно ожидается выше 15,5 млн. тонн, несмотря на сокращение посевных площадей, согласно прогноза Refinitiv. Из-за засухи и неурожая в 2020 г. в этих двух странах удалось собрать всего 11 млн. тонн пшеницы, в то время как в 2017 и 2019 г.г. общий валовый сбор превышал 16 млн. тонн.

Урожай пшеницы в Украине в 2021 может достичь 29 млн. тонн, согласно оценке Refinitiv, что на 15% превысит производство в 2020г. и может стать рекордом, преодолев показатель 2019г. в 28,5 млн. тонн.

Объем производства пшеницы в России может быть ниже прошлогоднего почти на 10% и составит 78,6 млн. тонн, без учета Крыма, по данным Refinitiv. Оценка урожая пшеницы от МСХ РФ составляет 80,7 млн. тонн.

В мае-июне в основных регионах производства озимой пшеницы погода была относительно благоприятной, что позволяет югу России ожидать высокого, но не рекордного урожая, по оценке Refinitiv.

Погода в Черноморском регионе держала в напряжении трейдеров последние недели. Дождливые периоды в конце мая и в июне на юге России, в Украине, Румынии и Болгарии, с одной стороны, были благоприятны для наращивания объемов производства. С другой стороны, поступление на рынок зерна нового урожая задержится, в среднем, на пару недель.

Сбор зерна в Украине начался на 10-15 дней позже обычных сроков, по оценке участников рынка.

В России озимый и яровой сев под урожай 2021г. стартовал позже по сравнению с предыдущим сезоном, что сдвинуло сроки уборки урожая во многих регионах.

«Задержка сроков начала уборки урожая пшеницы ожидается не менее 15 дней. В зависимости погодных условий этот период может быть увеличен», сообщил румынский трейдер.

Обильные осадки могут снизить качество черноморского зерна. Есть опасность снижения уровня протеина в пшенице и возникновения болезней, полагают участники рынка.

Россия, Украина, Румыния и Болгария в сезоне 2021/22г. совокупно могут поставить на мировой рынок рекордный объем пшеницы – 67,7 млн. тонн, по расчетам Refinitiv.

Источник – Refinitiv, Eurostat, USDA, МСХ Румынии, Agriniser Болгария.

Примечание: данные по экспорту пшеницы из Румынии и Болгарии приведены без учета поставок в ЕС.

Наращиванию экспортного потенциала региона способствует восстановление объемов производства в Украине, Румынии и Болгарии, а также высокие переходящие запасы пшеницы в России в сезоне 2021/22 года. Из-за введенных экспортных ограничений и слабых темпов экспорта весной, запасы пшеницы в РФ на начало сезона ожидаются на уровне выше 12 млн. тонн, что на 66% больше, чем в прошлом году, согласно данным USDA.

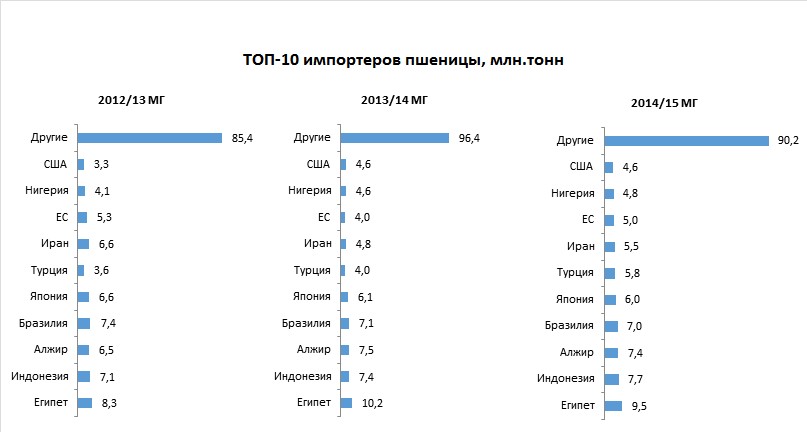

Для черноморских поставщиков это означает усиление конкуренции за крупнейших потребителей на рынках Северной Африки и Ближнего Востока, принимая во внимание рекордное мировое производство пшеницей в сезоне 2021/22г.

В сезоне 2020/21г. Болгария и Румыния активно поставляли пшеницу в Ливию, Тунис, Пакистан, Филиппины, Ливан, Турцию, Израиль, Марокко. Румыния, помимо названных стран, отправляла пшеницу в Алжир, Иорданию, Египет, Судан, Марокко, Таиланд, Саудовскую Аравию и Южную Корею.

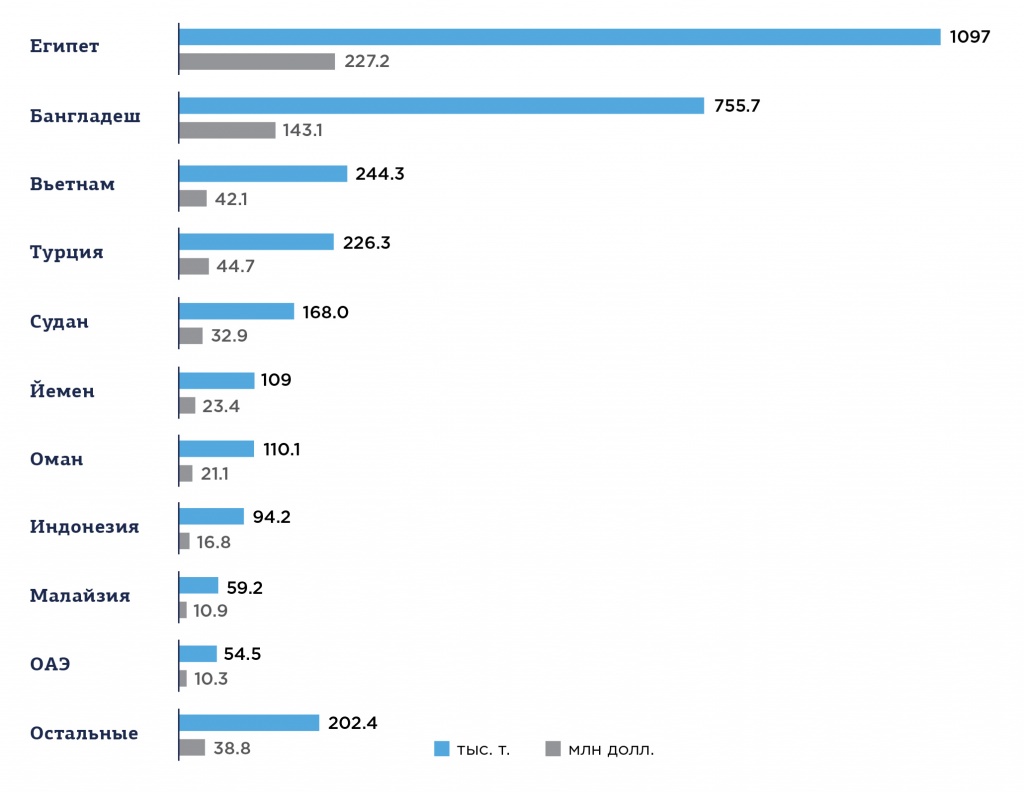

Россия, Румыния и Украина последние годы являются крупнейшими поставщиками пшеницы в Египет. Румыния существенно увеличила отгрузки в эту страну весной 2021г, когда темпы экспорта пшеницы из России упали до минимума за последние пять сезонов на фоне действия экспортной квоты и фиксированной экспортной пошлины в размере 50 евро за тонну. Доля поставок из Украины в Египет также увеличилась в этот период.

Египет. Импорт пшеницы, 2019-2021гг, млн.т

Источник – Refinitiv Eikon

Лидеры на старте нового сезонаМировые импортеры ожидают снижения цен на зерно в связи с приближением большого урожая в странах – экспортерах, включая Черноморский регион.

Россия существенно нарастила экспорт пшеницы в июне на фоне снизившегося размера экспортной пошлины в связи с переходом от фиксированной ставки в 50 евро к плавающей модели расчета ставки. В июне 2021г. вывезено 2,5 млн. тонн, что стало рекордом экспорта для июня за последние 5 лет, согласно данным в Eikon.

В июне 2021г. вывезено 2,5 млн. тонн, что стало рекордом экспорта для июня за последние 5 лет, согласно данным в Eikon.

Однако ставка плавающей российской экспортной пошлины за период со 2 по 30 июня увеличилась с $28,1 до $41,3 за тонну, что снизило конкурентоспособность российской пшеницы на мировом рынке. МСХ РФ заявил 23 июня 2021 г., что пока не планирует менять механизм демпфера при экспорте зерна.

Источник: Refinitiv Agriculture, МСХ РФ

Традиционного сезонного роста отгрузок зерна из РФ с приходом нового сезона 2021\22 в июле может не быть из-за низкого объема экспортных продаж на фоне роста плавающей экспортной пошлины и продолжительного спада мировых цен на пшеницу. Массовая уборка урожая пшеницы еще не наступила и закупка идет медленно, поскольку продавцы пока не спешат снижать цены предложения.

Торговля украинской пшеницей нового урожая выглядит более оживленной по сравнению с российской, однако цены предложений остаются довольно высокими и несущественно отличаются от российских.

Продажи пшеницы из Румынии и Болгарии шли активно из-за более низких цен предложений. Предложения по поставке румынской пшеницы на последнем тендере Государственного агентства по закупкам продовольствия Египта GASC были на $6-7 за тонну ниже, чем для российского зерна. Два тендера подряд Египет покупал только румынскую пшеница, доля которой составила почти 55% от тендерных закупок GASC в новом сезоне.

Хотя цены предложений по поставке российской пшеницы снижаются под давлением ожидаемого хорошего урожая, более привлекательные цены болгарских, румынских и украинских предложений позволяют трейдерам предположить, что импортеры в начале сезона отдают предпочтение покупкам именно из этих стран, и только позже могут перейти к более активным закупкам российской пшеницы.

Предложения по поставке пшеницы из России в августе снизились до $250-255 за тонну FOB Черноморские порты по сравнению с $260-265 за тонну в середине июня. Предложения румынской пшеницы с поставкой в августе упали с $254-258 до $243-245 FOB за тонну с середины июня.

Важным фактором в конкуренции между черноморскими странами в новом сезоне может стать качество пшеницы. Возможное увеличение доли фуражной пшеницы в Черноморском регионе из-за сильных осадков может изменить структуру экспортного грузопотока из региона за счет переориентации части объемов на поставки потребителям, которые ищут альтернативу дорогой кукурузе и другим источникам протеина.

Щелкните здесь, чтобы узнать больше о возможностях Eikon для международных агрорынков и посмотреть пример еженедельного отчета “Цены на зерно”.

Россия третий сезон подряд может стать лидером по экспорту пшеницы

МОСКВА, 25 фев — ПРАЙМ. Россия в 2019-2020 сельскохозяйственном году сможет снова стать мировым лидером по экспорту пшеницы, повторив рекорды двух предыдущих сезонов, считают эксперты, опрошенные РИА Новости.

Урожай сельхозкультуры в 2020 году претендует на второе место после рекордного 2017 года, уже влияя на биржевые цены, но это лишь предварительные оценки: бесснежная теплая зима чревата отсутствием достаточного количества влаги с начала вегетации, а погодный фактор все больше становится «черным лебедем» для аграриев.

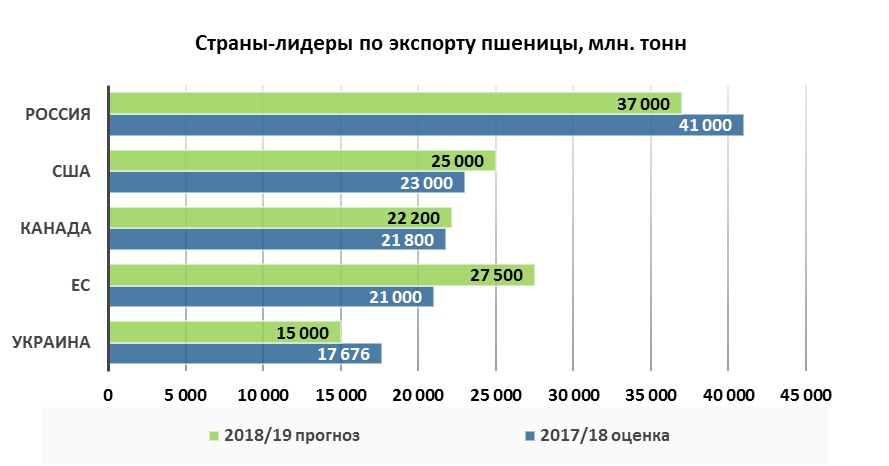

РФ по итогам 2017-2018 сельскохозяйственного года (с 1 июля 2017 по 30 июня 2018 года) заняла первое место в мире по экспорту пшеницы (40,449 миллиона тонн) и сохранила этот статус в 2018-2019 сельскохозяйственном году (с 1 июля 2018 по 30 июня 2019 года), поставив на внешний рынок 35,2 миллиона тонн пшеницы.

В текущем сезоне 2019-2020 первое место снова может оказаться у России. Минсельхоз РФ ожидает, что поставки пшеницы за рубеж в текущем сельхозгоду составят 36 миллионов тонн, прогнозы экспертов отрасли — в диапазоне 32-42 миллиона тонн.

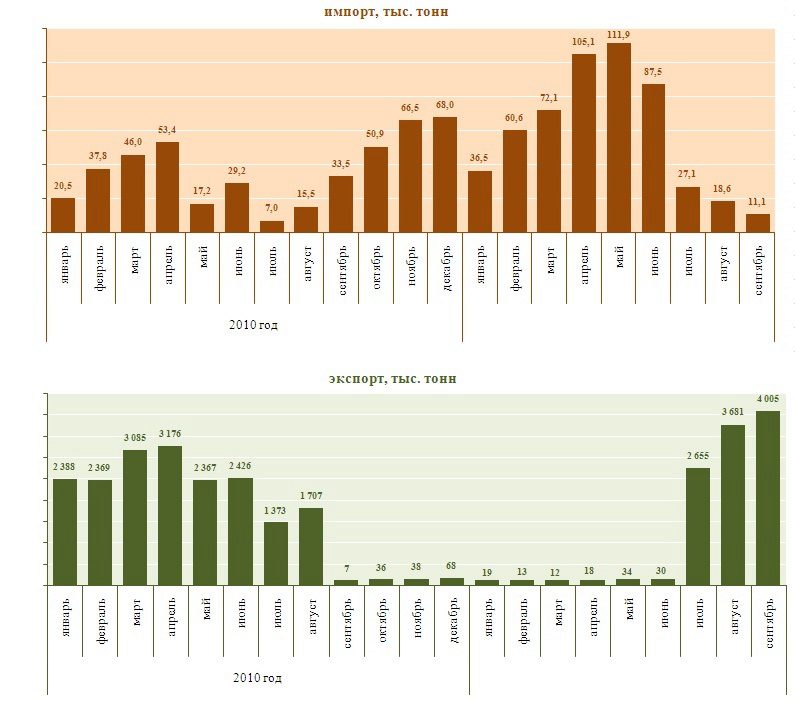

«Думаю, по экспорту пшеницы Россия сохранит свое лидерство: несмотря на снижение цен, объем поставок из России на текущий момент — самый крупный», — сказал директор департамента стратегического маркетинга «Русагротранса» Игорь Павенский.

ПРОГНОЗЫ

Он считает, что Россия может экспортировать 32,6 миллиона тонн пшеницы (с учетом стран ЕАЭС). Минимальная оценка — 32 миллиона тонн (если экспортные цены продолжат падать, а аналогичного снижения на внутреннем рынке не будет). Экспорт зерна оценивается в 41,8 миллиона тонн (включая ЕАЭС).

Экспорт зерна оценивается в 41,8 миллиона тонн (включая ЕАЭС).

По оценке Павенского, на середину февраля РФ поставила на мировой рынок почти 25 миллионов тонн пшеницы, а ЕС – 18,9 миллиона тонн (включая дурум и муку). Оптимистический прогноз экспорта из ЕС (32 миллиона тонн), возможно, не реализуется, если Евросоюз очень существенно не нарастит темпы. «В результате РФ может опередить с отрывом в 1,5-2 миллиона тонн. На третьем месте идут США с возможными поставками 27,5 миллиона тонн», — сказал Павенский.

Начальник отдела аналитики и прогнозирования Института конъюнктуры аграрного рынка (ИКАР) Олег Суханов считает, что экспорт зерна из РФ может составить 42 миллиона тонн; если исключить страны ЕАЭС и зернобобовые культуры — не более 40 миллионов тонн, «что, вероятно, и будет официальной цифрой экспорта в сезоне». Экспорт пшеницы он оценивает в размере 31,9 миллиона тонн.

«В новом сельхозгоду Россия, скорее всего, сохранит лидерство по экспорту пшеницы, в частности, на фоне сокращения площадей под озимые в США и, возможно, под яровую пшеницу. На Украине также площади сева озимой пшеницы были снижены, что может привести и к сокращению урожая», — считает Суханов.

На Украине также площади сева озимой пшеницы были снижены, что может привести и к сокращению урожая», — считает Суханов.

Вице-президент Российского зернового союза Александр Корбут оценивает экспорт зерновых из РФ в текущем сезоне примерно в 42 миллиона тонн (с учетом ЕАЭС). «Сейчас экспорт достаточно вялый, внутренние цены весьма высоки и не вполне адекватны мировому рынку. И вопрос, насколько реализуются тренды на снижение внутренних цен», — добавил он.

НОВЫЙ УРОЖАЙ И ЦЕНЫ

Экспортные цены на пшеницу начали достаточно активно снижаться с начала февраля, c 235 долларов за тонну до текущего уровня в районе 218 долларов, говорит Павенский. Причина — достаточно высокое предложение европейской пшеницы и хорошие прогнозы по Причерноморскому региону. Кроме того, коронавирус оказывает давление на все товарные рынки, пояснил эксперт.

Негативным фактором могут стать и ожидания нового урожая: хотя окончательные прогнозы делать еще рано, они являются существенной причиной ценовых движений в биржевой торговле.

«Урожай пшеницы в России в 2020 году, по нашим прогнозам, может составить порядка 80 миллионов тонн (есть оценки и выше этого уровня), что тоже влияет на экспорт, являясь одним из основных факторов. Данный уровень может быть вторым рекордным показателем после 2017 года, когда валовой сбор пшеницы составил 86 миллионов тонн», — считает Павенский.

По словам Суханова, форвардные контракты на поставку пшеницы в апреле-мае в моменте котируются ниже, чем текущие ценовые уровни, а на поставку нового урожая — опустились даже ниже 200 долларов за тонну.

«Объем предложения зерна в мире все еще большой, но многие покупатели уже в значительной степени удовлетворили свои потребности, кроме того, в текущих ценах уже закладываются прогнозы по новому урожаю, которые порой даже сверхоптимистичные. Поэтому факторов поддержки ценам на пшеницу в экспортном направлении я пока не вижу, за исключением валютных курсов», — сказал эксперт.

Базовая оценка ИКАР по валовому сбору пшеницы в новом сезоне — 79,5-80 миллионов тонн, максимальная оценка – 84 миллиона тонн при условии благоприятной погоды.

«На основе размера площадей и текущего состояния озимых пока с некоторой уверенностью можно говорить лишь о том, что урожай будет выше прошлого года на 7-8%, но это пока достаточно далеко от рекорда 2017 года (86,003 миллиона тонн — ред.)», — считает эксперт ИКАРа.

Между тем, российская пшеница в этом году достаточно неплохо проявила себя с точки зрения маржинальности практически во всех регионах, поэтому есть стимул увеличить и площади яровых посевы, добавил Суханов. Он не исключил их роста, вопреки плановым показателям, на?150-200? тысяч гектаров в целом по стране.

«Фактор поддержки – сохраняющийся спрос на сибирское зерно со стороны Казахстана, где в рамках диверсификации отрасли площади под пшеницу были сокращены в пользу других культур, а также механизм субсидирования железнодорожного тарифа», — пояснил эксперт.

БОЛЬШЕ ВЛАГИ

Хотя озимые пока в хорошем состоянии, и посевы больше, чем в прошлом году, проблема низкого почвенного запаса влаги в некоторых регионах создает риски для урожая уже в начале весенней вегетации. «Поэтому мы считаем, что пока рано говорить о каких-то рекордах. Рекордными на данный момент являются площади сева озимой пшеницы», — заметил Суханов.

«Поэтому мы считаем, что пока рано говорить о каких-то рекордах. Рекордными на данный момент являются площади сева озимой пшеницы», — заметил Суханов.

«Погода – важный и сложно прогнозируемый фактор, а для текущих погодных условий вообще нет аналогов, с которыми можно было бы сравнивать. Схожая ситуация и в других странах», — добавил он.

«Пока озимые чувствуют себя неплохо, и есть надежда, конечно, на то, что пройдут осадки – либо смешанные, либо жидкие, либо в твердой фазе, — которые пополнят запасы продуктивной влаги», — сказала доцент РГАУ-МСХА им К.А. Тимирязева Елена Дронова. Она обратила внимание, что если для центральных регионов опасность заключается в вымерзании озимых (при условии длительного похолодания без снега), то для южных регионов страшна именно засуха, которая может понизить виды на урожай.

По словам Корбута, прогнозы по урожаю пшеницы можно делать пока лишь на основании текущего состояния и сохранности озимых. «Учитывая, что посевная площадь была рекордная, потери могут составить 5-7%, и если дальше погода позволит, провести соответствующие подкормки, будет достаточное увлажнение и так далее, можно уйти и за 82-83 миллиона тонн по пшенице», — считает глава отраслевой ассоциации.

Материалы по теме: экспорт пшеницы

Пошлина на вывоз ячменя уменьшится до 73,3 доллара за тонну, а на кукурузу вырастет до 52,7 доллара за тонну. Рынок Пошлина на экспорт ячменя вырастет до 75,1 доллара за тонну. Агроновости Также утверждены правила выделения субсидий аграриям, в рамках которых будут распределяться доходы от экспортных пошлин по зерновым культурам. Рынок При этом экспорт пшеницы в натуральном выражении вырос почти на 21%. Рынок В рамках квоты пошлина для пшеницы составляет сейчас 25 евро за тонну. Рынок Новый прогноз по экспорту российской пшеницы составляет 39 млн тонн против предыдущего прогноза в 40 млн тонн. Рынок

Трудности начались на фоне объявленных квоты и пошлины на экспорт зерна, которые должны вступить в силу в феврале.

Рынок

Говорят, что в России ожидается такой урожай, что мы выйдем на первое место по пшеничному экспорту. А кто лидеры сейчас?

Экономика

Американский журнал National Interest напугал читателей новой русской угрозой: увеличивая поставки в другие страны зерна, РФ получает оружие для ведения гибридной войны.

Экономика

В денежном эквиваленте экспорт пшеницы и меслина вырос до 6,9 млрд долларов

Экономика

Первое место в мире по экспорту пшеницы – у России! Какими ещё продуктами мы способны накормить не только себя, но и других?

Рынок

Россия остается мировым лидером на рынке зерна

Экономика

В России полным ходом идёт уборка сельскохозяйственных культур.

Рынок

Трудности начались на фоне объявленных квоты и пошлины на экспорт зерна, которые должны вступить в силу в феврале.

Рынок

Говорят, что в России ожидается такой урожай, что мы выйдем на первое место по пшеничному экспорту. А кто лидеры сейчас?

Экономика

Американский журнал National Interest напугал читателей новой русской угрозой: увеличивая поставки в другие страны зерна, РФ получает оружие для ведения гибридной войны.

Экономика

В денежном эквиваленте экспорт пшеницы и меслина вырос до 6,9 млрд долларов

Экономика

Первое место в мире по экспорту пшеницы – у России! Какими ещё продуктами мы способны накормить не только себя, но и других?

Рынок

Россия остается мировым лидером на рынке зерна

Экономика

В России полным ходом идёт уборка сельскохозяйственных культур. Урожай зерна прогнозируют ниже прошлогоднего. Но больше всего аграриев волнует вопрос: получится ли заработать и выгодно продать зерно? АиФ.ru спросил самих хлебопашцев.

Рынок

Об этом сообщает Bloomberg со ссылкой на министра экономики страны Нихата Зейбекчи

Рынок

Сейчас переговоры с Анкарой находятся в подвисшем состоянии, Турция ранее покупала огромные партии российской пшеницы

Рынок

загрузить ещё

Урожай зерна прогнозируют ниже прошлогоднего. Но больше всего аграриев волнует вопрос: получится ли заработать и выгодно продать зерно? АиФ.ru спросил самих хлебопашцев.

Рынок

Об этом сообщает Bloomberg со ссылкой на министра экономики страны Нихата Зейбекчи

Рынок

Сейчас переговоры с Анкарой находятся в подвисшем состоянии, Турция ранее покупала огромные партии российской пшеницы

Рынок

загрузить ещёОбзор экспорта пшеницы в 2020 году | Иностранная сельскохозяйственная служба Министерства сельского хозяйства США

Топ-10 экспортных рынков для пшеницы США(значения в миллионах долларов США) | |||||||

| Товар | 2016 | 2017 | 2018 | 2019 | 2020 | 2019-2020 % Изменение | 2016-2020 В среднем |

| Филиппины | 592 | 555 | 642 | 708 | 826 | 17% | 665 |

| Мексика | 612 | 852 | 662 | 812 | 778 | -4% | 743 |

| Япония | 604 | 714 | 717 | 609 | 635 | 4% | 656 |

| Китай | 205 | 351 | 106 | 56 | 570 | 926% | 258 |

| Южная Корея | 248 | 328 | 363 | 300 | 340 | 13% | 316 |

| Нигерия | 265 | 372 | 193 | 473 | 312 | -34% | 323 |

| Тайвань | 257 | 295 | 267 | 324 | 311 | -4% | 291 |

| Индонезия | 192 | 298 | 177 | 282 | 275 | -3% | 245 |

| ЕС27+Великобритания | 165 | 153 | 210 | 210 | 246 | 17% | 197 |

| Йемен | 92 | 84 | 103 | 168 | 195 | 16% | 128 |

| Все остальные | 2 113 | 2 055 | 1 946 | 2 290 | 1 810 | -21% | 2 043 |

| Всего экспортировано | 5 346 | 6 058 | 5 387 | 6 232 | 6 298 | 1% | 5 864 |

Источник: У. Торговые данные Бюро переписи населения S. — BICO HS-10

Торговые данные Бюро переписи населения S. — BICO HS-10

Основные моменты

В 2020 году стоимость экспорта пшеницы из США в мир достигла 6,3 миллиарда долларов, что на 1 процент больше, чем в 2019 году, из-за увеличения спроса со стороны Китая. Тремя ведущими рынками, на долю которых приходится 36 процентов продаж, были Филиппины с 826 миллионами долларов, Мексика с 778 миллионами долларов и Япония с 635 миллионами долларов. Увеличение спроса со стороны Китая компенсировало более сильную конкуренцию со стороны России и Канады на ключевых рынках, включая Нигерию.

Драйверы

- Мексика, Филиппины, Япония и Южная Корея продолжают оставаться постоянными покупателями U.S. пшеница, на долю которой приходится 41 процент от общего объема экспорта пшеницы США.

- Китай был крупнейшим растущим рынком для американской пшеницы в 2020 году. Экспорт пшеницы из США в Китай сократился до 56 миллионов долларов в 2019 году, но вырос до 570 миллионов долларов в 2020 году, увеличившись в десять раз

- Расширение бразильской квоты тарифных ставок на пшеницу (TRQ) для стран, не входящих в МЕРКОСУР, наряду со снижением конкуренции со стороны Аргентины позволило американской пшенице увеличить свою долю рынка в Бразилии.

Экспорт пшеницы из США в Бразилию в 2020 году составил 159 миллионов долларов, что на 84 процента больше, чем в 2019 году.

Экспорт пшеницы из США в Бразилию в 2020 году составил 159 миллионов долларов, что на 84 процента больше, чем в 2019 году. - Серьезной проблемой для американской пшеницы была конкуренция со стороны основных стран-экспортеров на чувствительных к цене рынках Африки и Ближнего Востока.

Глобальный экспорт пшеницы

Взгляд в будущее

Ожидается, что мировая торговля пшеницей в ближайшие годы будет расти, при этом основными конкурентами США будут Россия, Канада, Австралия, Украина и Европейский Союз. Соединенные Штаты, вероятно, останутся основным поставщиком пшеницы в большую часть Латинской Америки, Восточной и Юго-Восточной Азии, а Мексика, Филиппины и Япония, как ожидается, станут сильными и надежными рынками для U.С. пшеницы.

Конкурентоспособность США на основных рынках в 2021 году, вероятно, останется высокой благодаря продолжающемуся спросу со стороны Китая и экспортным ограничениям в России. Правительство России введет бессрочную плавающую экспортную пошлину на пшеницу, которая может ограничить производство и экспорт в стране. Это может дать американской пшенице возможность расширить свой экспорт на рынки, где Россия сохранила ценовое преимущество. Тем не менее, ожидается, что Европейский союз будет иметь обильные экспортные запасы на фоне более высокого урожая.Учитывая эту конкуренцию, экспорт США в Африку и на Ближний Восток может столкнуться с проблемами в 2021 году. Ожидается, что в 2021 году у Китая будет высокий спрос на импортируемую пшеницу, и Соединенные Штаты, вероятно, продолжат расширять экспорт туда. TRQ Бразилии на 750 000 тонн был недавно продлен еще на один год, предлагая дополнительные возможности экспорта американской пшеницы в Южную Америку.

Это может дать американской пшенице возможность расширить свой экспорт на рынки, где Россия сохранила ценовое преимущество. Тем не менее, ожидается, что Европейский союз будет иметь обильные экспортные запасы на фоне более высокого урожая.Учитывая эту конкуренцию, экспорт США в Африку и на Ближний Восток может столкнуться с проблемами в 2021 году. Ожидается, что в 2021 году у Китая будет высокий спрос на импортируемую пшеницу, и Соединенные Штаты, вероятно, продолжат расширять экспорт туда. TRQ Бразилии на 750 000 тонн был недавно продлен еще на один год, предлагая дополнительные возможности экспорта американской пшеницы в Южную Америку.

<< Вернуться к полному ежегоднику

Век торговли зерном

С тех пор, как много веков назад человек начал производить зерно, возникла необходимость торговать им — с соседом, соседней деревней или близлежащим районом.По мере совершенствования технологий, создания инфраструктуры, усовершенствования связи и роста урожая, превышающего спрос, страны начали искать торговых партнеров за пределами своих границ.

В то время как столетие назад то тут, то там существовала глобальная торговля, значительные объемы торговли начались в 1960-х годах и продолжают увеличиваться до миллиардов долларов и миллионов тонн, которые перемещаются по миру на сегодняшнем рынке.

«Торговля в целом перешла от региональных отношений к гораздо более глобальным межконтинентальным отношениям, чему способствуют технологии и транспорт», — сказал Гэри МакГиган, президент глобальной торговой группы Archer Daniels Midland.«Это просто глобализация того, что мы делаем; это действительно взаимосвязано полностью. Хотя за эти 100 лет количество формальных беспошлинных соглашений также увеличилось, мы также видели правительства, желающие вмешаться либо для ограничения экспорта, либо для закупки импорта в государственные резервы.

Мировая торговля зерном увеличилась в геометрической прогрессии с 1921 года до примерно 576 миллионов тонн в 2021 году, согласно данным Внешней сельскохозяйственной торговли США (FATUS).

«У нас наблюдается сильный рост торговли, особенно за последние 20 лет», — сказал Стефан Фогель, глава отдела сырьевых товаров Rabobank, Великобритания.«Эта тенденция сохранится, потому что производство всех сельскохозяйственных культур растет в регионах, где есть земля, но нет большого населения. В других регионах мира, где население растет, земельных и водных ресурсов не хватает».

Наряду с объемом мировой торговли, поток товаров в страны и из стран колебался. Технологический прогресс, наряду с протекционистской политикой и внутренними субсидиями, начавшимися до Второй мировой войны и ускорившимися в начале 1970-х годов после скачков цен на продовольствие, изменили географическое распределение торговых потоков.Согласно отчету Продовольственной и сельскохозяйственной организации ООН о глобальных тенденциях и проблемах, рост населения в развивающихся странах и доступность дешевых продуктов питания способствовали зависимости от импорта.

Бразилия стала крупным экспортером в 1970-х годах и продолжает играть важную роль на сегодняшнем глобальном рынке, которая, вероятно, сохранится и в ближайшие десятилетия. Хотя Соединенные Штаты остаются ключевым экспортером, их позицию № 1 уступила Россия по экспорту пшеницы и Бразилия по экспорту соевых бобов, большая часть которых предназначена для Китая.

Хотя Соединенные Штаты остаются ключевым экспортером, их позицию № 1 уступила Россия по экспорту пшеницы и Бразилия по экспорту соевых бобов, большая часть которых предназначена для Китая.

Китай стал крупным импортером зерна, поскольку он пытается прокормить 22% населения мира, используя всего 7% своих пахотных земель. Импорт впервые вырос в 1970-х годах после экономических реформ и продолжился в 1980-х и 1990-х годах, когда страна вышла из изоляции. В первое десятилетие после его вступления в 2001 году во Всемирную торговую организацию импорт Китая возглавляли соевые бобы и сорго.

Теперь, когда страна планирует восстановить свой свиноводческий сектор после вспышки африканской чумы свиней и пополнить ограниченные внутренние запасы кукурузы, ожидается, что в 2020 году страна импортирует 24 миллиона тонн кукурузы, 10 миллионов тонн пшеницы и 100 миллионов тонн сои. -21.

Заглядывая вперед, хотя некоторые факторы, влиявшие на изменение моделей мировой торговли за последние 100 лет, сохранятся, такие как торговая политика и рост населения, на горизонте появилось несколько новых разрушительных факторов, которые могут навсегда изменить поток сельскохозяйственных товаров. К ним относятся изменение климата, все большее внимание к устойчивому производству, растущая популярность растительного белка и стремление к использованию в транспортных средствах электричества вместо ископаемого топлива.

К ним относятся изменение климата, все большее внимание к устойчивому производству, растущая популярность растительного белка и стремление к использованию в транспортных средствах электричества вместо ископаемого топлива.

Глобализация

После первой волны глобализации, во главе с паром и телеграфом, в 1920-х годах цены на мировом рынке начали падать.В то время почти 90% мировой торговли пшеницей приходилось на четыре страны — США, Канаду, Аргентину и Австралию. Но только 18% мирового производства пшеницы поступило в международную торговлю. Страны начали настаивать на усилении тарифной защиты, и мировая торговля резко упала, согласно отчету Службы экономических исследований Министерства сельского хозяйства США «Трансформация сельского хозяйства и фермерской политики США в 20-м веке».

В США экспорт сельскохозяйственной продукции упал более чем на 20% по сравнению с предыдущим десятилетием.По данным ERS, экспорт сельскохозяйственной продукции оставался неизменным до 1960-х годов и начал резко расти в 1970-х годах, чему способствовали корректировки обменных курсов и спрос со стороны Советского Союза на импортное зерно и семена масличных культур.

По данным ERS, после Второй мировой войны и в 1990-е годы Соединенные Штаты были мировой зерновой сверхдержавой, лидируя в производстве кукурузы и пшеницы, а также в экспорте. До начала 21 века Соединенные Штаты ежегодно экспортировали треть мировой торговли пшеницей и 70% кукурузы.

Два крупных потрясения 1970-х годов привели к устойчивым изменениям в структуре мировой торговли: «грабеж» российского зерна и эмбарго США на соевые бобы, сказал Дэн Бассе, президент компании AgResource.

«Мы стали глобальным сельскохозяйственным рынком, и это началось с России (Советского Союза)», — сказал он. «Они были массовыми покупателями из-за провала системы коллективного хозяйства. Это действительно изменило ландшафт в 1970-х годах и продолжалось до падения Берлинской стены (в 1989 году)».

До этого Советский Союз закупил некоторое количество пшеницы в Соединенных Штатах в 1963 году, а в 1970-х годах проводил политику ежегодного импорта зерна, чтобы прокормить растущее поголовье скота. В 1971 году Советский Союз закупил некоторое количество фуражного зерна, а в следующем году, столкнувшись с его нехваткой, незаметно купил четверть урожая пшеницы в США, что стало известно как «Великое ограбление зерна». Соединенные Штаты субсидировали закупки, что привело к росту внутренних цен и потере доходов при расходовании 300 миллионов долларов из государственных средств.

В 1971 году Советский Союз закупил некоторое количество фуражного зерна, а в следующем году, столкнувшись с его нехваткой, незаметно купил четверть урожая пшеницы в США, что стало известно как «Великое ограбление зерна». Соединенные Штаты субсидировали закупки, что привело к росту внутренних цен и потере доходов при расходовании 300 миллионов долларов из государственных средств.

Дефицит в Советском Союзе оказался частью общего дефицита производства зерна. В результате цены на пшеницу взлетели до небес, а запасы сократились.Мировые цены на продовольствие в 1973 году выросли на 30%. Но был создан новый торговый поток, и Советы продолжали десятилетиями оставаться крупным импортером зерна.

В течение следующих 20 лет Советский Союз продолжал импортировать большое количество зерна, увеличившись с 27 миллионов тонн в 1975 году до рекордно высокого уровня в 47 миллионов тонн в 1985 году.

Поскольку цены на продукты питания в Соединенных Штатах продолжали расти , тогдашний президент Ричард Никсон объявил в июне 1973 года эмбарго на экспорт зерна, включая соевые бобы. Это привело к огромному профициту в Соединенных Штатах и почти вдвое снизило цены на соевые бобы. Фермеры были недовольны, и к октябрю ограничения были сняты. Но рынок уже отреагировал.

Это привело к огромному профициту в Соединенных Штатах и почти вдвое снизило цены на соевые бобы. Фермеры были недовольны, и к октябрю ограничения были сняты. Но рынок уже отреагировал.

Япония, которая в значительной степени зависела от Соединенных Штатов в отношении соевых бобов для корма, а также для использования в тофу, была шокирована эмбарго и поняла, что ей необходимо диверсифицировать свои поставки, чтобы защититься от любых будущих событий. Он обратился к Бразилии, в которой в то время была небольшая соевая промышленность.

Завезенная в Бразилию в 1882 году, соя в основном использовалась в качестве корма для свиней.К концу 1940-х годов его начали использовать в качестве сырья и для приготовления растительного масла, согласно статье в журнале Land «Экспансия сои и социально-экономическое развитие в муниципалитетах Бразилии». В 1960-х годах сою выращивали в двух штатах, а посевная площадь составляла 300 000 га.

Поскольку покупатели искали Бразилию для своих нужд в сое, производство расширилось и к концу 1970-х годов достигло 8,5 миллионов гектаров.

В 1980 году Япония и Бразилия инициировали японо-бразильскую программу сотрудничества по развитию Серрадос.В течение 21-летней программы Япония финансировала расширение фермерских хозяйств в Серрадос, тропический регион саванн, а Бразилия покрывала расходы на улучшение инфраструктуры. Япония также помогла финансировать разработку сортов сои и борьбу с вредителями. Ожидается, что в 2020–2021 годах Бразилия, которая в настоящее время является ведущим мировым экспортером сои, соберет 38,6 млн га соевых бобов.

Начиная с 1990-х годов вторая волна глобализации была в полном разгаре, и на сельскохозяйственном рынке наблюдался значительный рост импорта и экспорта.Новые конкуренты появлялись по мере того, как страны реформировали политику и внедряли новые технологии, которые снижали стоимость производства и повышали урожайность.

Международное внимание было обращено на спрос Китая на импорт сельскохозяйственной продукции, поскольку страна вышла из изоляции и позволила экономическим силам распределять ресурсы, говорится в отчете ERS «Растущий спрос Китая на импорт сельскохозяйственной продукции».

Вступление Китая в ВТО также породило дополнительные прогнозы, основанные на принципе сравнительных преимуществ, что Китай будет импортировать больше сельскохозяйственных культур и экспортировать трудоемкую продукцию, говорится в сообщении ERS.Рост доходов и уровня жизни, усиление урбанизации и опасения по поводу безопасности пищевых продуктов подстегнули импорт Китая. По данным ERS, это был основной источник роста мирового спроса на соевые бобы с 1990-х годов, но страна также привносит на рынок значительную волатильность.

«Внезапные и резкие сдвиги в политике и их последующее влияние на профиль международной торговли Китая делают страну относительно нестабильным игроком», — говорится в сообщении ERS. Например, в 1994 и 1995 годах Китай резко увеличил импорт зерна и прекратил экспорт кукурузы, поскольку опасения по поводу нехватки зерна и инфляции стали широко распространенными.Затем, с 1997 по 2003 год, Китай прекратил импорт пшеницы и увеличил экспорт зерна.

В целом стоимость продаваемых сельскохозяйственных товаров утроилась с 1995 по 2014 год, а расчетная стоимость с поправкой на инфляцию примерно удвоилась, говорится в отчете ERS «Глобальный ландшафт торговли сельскохозяйственной продукцией, 1995–2014 годы». Торговля выросла, чтобы приспособиться к увеличению населения мира более чем на 25% и увеличению реального валового внутреннего продукта на 75%.

Торговля выросла, чтобы приспособиться к увеличению населения мира более чем на 25% и увеличению реального валового внутреннего продукта на 75%.

За этот 20-летний период развивающиеся страны стали больше участвовать в мировой торговле сельскохозяйственной продукцией, особенно в импорте.По данным ERS, доля стоимости импорта развивающихся стран увеличилась с 28% в 1995-99 годах до 42% в 2010-14 годах. За это время более значительными импортерами стали Вьетнам, Индия и Объединенные Арабские Эмираты, равно как и Саудовская Аравия и Иран.

Источники и направления торговли сельскохозяйственной продукцией также стали более разнообразными за эти 20 лет: в 1995 г. на пять ведущих стран приходилось 63% от общего объема импорта, а в 2012–2014 гг. — только 48%.

Пять ведущих стран-экспортеров — ЕС, США, Китай, Россия и Япония — немного изменили свои позиции за 20 лет, но остались на вершине списка.По данным ERS, доля пяти крупнейших экспортеров упала с 85% в 1995 году до 75% в 2012-2014 годах.

С появлением новых производителей и экспортеров с низкими издержками мировая торговля зерном снова подверглась трансформации. Традиционные импортеры теперь имели избыточный продукт для перемещения, и страны начали искать новых торговых партнеров, что привело к сегодняшним глобальным торговым потокам зерна.

Сегодняшние торговые потоки

Возможно, одной из самых больших трансформаций в недавнем прошлом и сегодня является переход России и, в меньшей степени, Украины из крупного импортера зерна в экспортера.Производство зерна в России начало увеличиваться в 2000 году, создавая значительные излишки для экспорта. Страна превратилась из нетто-импортера зерна в среднем в 3 миллиона тонн в год в период с 1996 по 2000 год в чистого экспортера примерно в 49 миллионов тонн пшеницы и фуражного зерна в 2020-2021 годах.

За последние 30 лет производство зерна в России и Украине увеличилось на 66%. В то время как новые земли были введены в эксплуатацию, именно более высокие урожаи способствовали увеличению. Средняя урожайность в двух странах увеличилась на 76% за 30 лет.

Средняя урожайность в двух странах увеличилась на 76% за 30 лет.

После распада Советского Союза появились новые технологии и изменились производственные стимулы. Когда субсидии на производство мяса прекратились, производство значительно упало, и, следовательно, количество зерна, скармливаемого скоту, уменьшилось.

В настоящее время Россия является крупнейшим в мире экспортером пшеницы, и ожидается, что в 2020–2021 годах она произведет 85,3 млн тонн. Хотя недавно объявленные налог на экспорт пшеницы и экспортная квота на зерно, как ожидается, снизят экспорт в конце маркетингового года, Министерство сельского хозяйства США по-прежнему ожидает, что Россия экспортирует 39 миллионов тонн пшеницы.

«Черное море в обозримом будущем останется важным экспортером», — сказал Бассе. «У них проблемы с внутренней продовольственной инфляцией, но они будут продолжать производить урожай в размере 90 миллионов тонн и более. Мы по-прежнему ожидаем значительного увеличения производства. Они сделают это за счет слабого рубля. Кроме того, есть еще 27 миллионов акров колхозной системы, которые можно ввести в производство».

Они сделают это за счет слабого рубля. Кроме того, есть еще 27 миллионов акров колхозной системы, которые можно ввести в производство».

Все внимание обращено на Россию, учитывая ее огромный урожай, сказал Фогель.Но экспортная пошлина на пшеницу означает, что фермеры и переработчики зерна не смогут в значительной степени участвовать в преимуществах мировых цен на пшеницу.

«Это открывает возможность другим регионам в будущем отобрать у России еще долю рынка, если цены останутся действительно высокими», — сказал он. «Россия находится в равных условиях, если цены низкие. При ценах выше 200 долларов Россия в будущем окажется в невыгодном положении».

Украина заменяет ячмень кукурузой и увеличивает не только посевные площади, но и урожайность с гектара, сообщил Фогель.Это произошло после того, как правительство либерализовало экспортный рынок кукурузы. За последние 10 лет экспорт увеличился примерно с 5 миллионов тонн до 25 миллионов тонн сегодня.

На протяжении прошлого века, и особенно в наше время, государственная политика оказывала значительное влияние на движение зерна по всему миру.

«Торговая политика, протекционизм, тарифы или торговые барьеры, как бы вы это ни называли, в конечном итоге привели к перебоям в торговых потоках», — сказал Макгиган.

Правительственная политика Китая и сохраняющаяся нестабильность в отношении того, как и когда она применяется, десятилетиями влияли на рынок. Соединенные Штаты продолжают испытывать напряжение из-за своей торговой войны с Китаем, из-за которой экспорт сои сократился на 70% в 2018 году, а теперь Австралия страдает от пошлины в размере 80,5% на экспорт ячменя в страну. В 2018-19 маркетинговом году более половины австралийского ячменя отправилось в Китай.

«Подобные сбои — это возможности для более крупных игроков», — сказал МакГиган.«В конечном итоге зерно потечет, традиционный маршрут может измениться, но зерно потечет. Так, Китай будет больше покупать у США, Украины, Аргентины и меньше у Австралии. Австралия по-прежнему производит такое же зерно, поэтому ей придется отправлять его куда-то еще, в Африку, в другие места Азии.

«Все возвращается к глобальной связности всех этих торговых потоков. Я не думаю, что кто-то действительно может управлять этими торговыми потоками на 100%. 100 лет назад они могли это сделать, но не сейчас.

Хотя Китай увеличил импорт соевых бобов из США в рамках первой фазы торгового соглашения, он не достиг первой цели, которая предусматривала закупку сельскохозяйственных товаров на сумму 36,5 млн долларов. По оценкам, Китаю пришлось бы импортировать 40 млн тонн соевых бобов, чтобы достичь этой цели, но он импортировал только 25,89 млн тонн. Это все еще выше, чем в 2019 году, когда компания импортировала 16,94 млн тонн соевых бобов из США. Бразилия стала крупнейшим поставщиком Китая, экспортировав 64 штуки.28 млн тонн соевых бобов в Китай в 2020 году по сравнению с 2019 годом, и, по оценкам, в текущем рыночном году будет экспортировано 57,67 млн тонн.

В дополнение к сое, Китай, вероятно, останется импортером кукурузы в течение нескольких лет и может очень скоро стать импортером кукурузы № 1 в мире, сказал Фогель. Фактически, февральские оценки мирового спроса и предложения на сельскохозяйственную продукцию показали спрос на импорт из ЕС на уровне 19 млн тонн, Мексики на уровне 16,5 млн тонн, Японии на уровне 16 млн тонн и Китая на уровне 24 млн тонн.

Фактически, февральские оценки мирового спроса и предложения на сельскохозяйственную продукцию показали спрос на импорт из ЕС на уровне 19 млн тонн, Мексики на уровне 16,5 млн тонн, Японии на уровне 16 млн тонн и Китая на уровне 24 млн тонн.

«Это не политики», — сказал Фогель. «Им приходится поставлять кукурузу для нужд животноводства. В то же время за последние пять лет он сократил запасы кукурузы, так что они не так уж много могут легко успокоить рынок. Китай нуждается в большом количестве импорта кукурузы, а США являются хорошим поставщиком. Южная Америка всегда будет играть в этом свою роль.

«Еще несколько лет потребуется, чтобы вылечиться от африканской чумы свиней. Это положительный знак на будущее, что страна будет иметь очень высокие показатели импорта в будущем.

Наряду с потерей основной доли экспорта сои в Бразилию, Соединенные Штаты ощутили давление со стороны других регионов в экспорте кукурузы и пшеницы. Конкуренция со стороны России, Украины и Австралии снизила экспорт пшеницы, в то время как Бразилия, Аргентина и Украина снизили долю экспорта кукурузы. Торговая война с Китаем вывела Бразилию на первое место по экспорту соевых бобов.

Торговая война с Китаем вывела Бразилию на первое место по экспорту соевых бобов.

Появление новых недорогих производителей и экспортеров на мировых рынках пшеницы и сои меняет мировую торговлю зерном, сообщает ERS.

Например, индийский экспорт пшеницы впервые за несколько лет значительно возвращается на мировой рынок, говорится в февральском отчете ФАС «Зерно: мировые рынки и торговля».

«Обильные запасы Индии готовы выйти на дополнительные рынки, поскольку запасы многих ведущих экспортеров сокращаются», — говорится в сообщении ФАС. «Программы внутренней поддержки Индии имеют историю периодического увеличения производства пшеницы и роста государственных запасов».

Даже при рекордном потреблении запасы находятся на рекордном уровне.По данным ФАС, несколько лет назад, когда запасы достигли высокого уровня, относительно высокие российские экспортные цены открыли для Индии возможности для поставок на рынки Азии и Ближнего Востока. В последние месяцы экспортные цены Индии снизились, а цены для основных поставщиков выросли.

«Это даст Индии возможность захватить большую долю рынка в Бангладеш и выйти на дополнительные рынки», — говорится в сообщении ФАС. «Однако масштабы экспорта из Индии вряд ли будут соответствовать тому, что было несколько лет назад, поскольку более крупный австралийский урожай создаст сильную конкуренцию на рынках Юго-Восточной Азии.”

МакГиган согласен с тем, что Индия будет более активно участвовать в мировых торговых потоках, которые, вероятно, будут включать бобовые, 25% мирового производства которых приходится на Индию. По его словам, по мере того, как рацион людей меняется в сторону веганского или растительного белка, зернобобовые будут больше присутствовать в мировых торговых потоках.

«Я думаю, что Индия будет играть очень важную роль в этих торговых потоках», — сказал он. «Существует большой потенциал для значительного увеличения торговли зернобобовыми во всем мире. Промышленность создана для этого. Они используют один и тот же транспорт, как по морю, так и в порты и из портов. ”

”

Африка также может стать ярким маяком для торговли в ближайшие годы, сказал Бассе. Некоторые считают, что Африка движется к самообеспечению, в то время как другие говорят, что из-за несостоятельности политической системы регион будет больше импортировать.

«Сельское хозяйство Африки может улучшиться; у них есть потенциал», — сказал он. «Где-то есть возможность со стороны спроса, глядя на 2025 год и далее».

Северная Африка является крупным импортером зерна и масличных культур и будет им оставаться, сказал МакГиган, в то время как страны Африки к югу от Сахары имеют потенциал стать крупным производителем зерновых.

«По какой-то причине они не смогли использовать этот потенциал», — сказал он. «Пятьдесят лет назад Зимбабве была житницей континента, а теперь нет. Земля все еще там, почва по-прежнему одна из лучших в мире, но, к сожалению, она не используется, и я не думаю, что это произойдет в ближайшее время».

Нарушители будущего

История показала, что потоки зерна могут меняться, иногда довольно быстро, и влиять на мировую торговлю на годы и даже десятилетия вперед. Хотя невозможно точно определить, какими могут быть следующие разрушители и как могут измениться потоки, аналитики видят на горизонте несколько потенциальных проблем.

Хотя невозможно точно определить, какими могут быть следующие разрушители и как могут измениться потоки, аналитики видят на горизонте несколько потенциальных проблем.

Один из факторов, о котором, по словам Фогеля, следует беспокоиться производителям зерновых и масличных культур, — это увеличение количества альтернативных белков. В этой области происходит много инноваций, будь то на растительной основе, в процессе ферментации или в мясе, выращенном на клеточных культурах, и в него вложены значительные инвестиции.

«Если дойдет до того, что эти белки будут приняты населением, будут считаться безопасными и конкурентоспособными по цене, это может стать большим прорывом», — сказал Фогель.«У нас по-прежнему будут концентраты, выделяющие белок, увеличение мощности бобовых и так далее, но это пугающая картина, если мы сможем производить мясо, не используя много зерна. Производителям сои и кукурузы будет очень сложно. Но кто знает, когда и в какой степени это произойдет?»

МакГиган сказал, что альтернативные белки могут вытеснить пшеницу и кукурузу из-за меньшего спроса на корма, но производители могут сосредоточиться на выращивании большего количества соевых бобов и бобовых.

— Это все еще сельское хозяйство, — сказал он.«Общий спрос на белок будет продолжать расти, просто состав изменится».

Падение спроса на биотопливо в будущем, поскольку правительства отдают предпочтение электромобилям, а не ископаемому топливу, также может вызвать серьезные сдвиги на рынках кукурузы и сои. В Соединенных Штатах Калифорния запретила продажу новых автомобилей с бензиновым двигателем к 2035 году, а в других штатах ожидается принятие закона. У других стран есть свои собственные инициативы, такие как Швеция, которая обязалась прекратить использование ископаемого топлива к 2050 году, и Норвегия, которая планирует запретить продажу автомобилей на ископаемом топливе к 2025 году.

«Это будет переход», — сказал МакГиган. «Это зависит от того, насколько быстро мы нарастим электроэнергию. Доля рынка в ближайшие 10 лет будет расти, что приведет к снижению спроса на топливо. Но вы можете увидеть, как правительства тогда требуют больше этанола и биодизеля. Таким образом, вы можете потреблять меньше ископаемого топлива и больше этанола и биодизеля, чтобы в целом сохранить спрос на эти продукты на одном уровне.

«С политической точки зрения фермерское лобби из Северной и Южной Америки довольно сильно, и они не захотят, чтобы мандат на биотопливо исчез.

Изменение климата может подтолкнуть производство сои на север, открывая дополнительные возможности для таких регионов, как Канада и Черное море, сказал Бассе. Более короткие сорта сои уже позволяют выращивать сою в Канаде и стимулируют строительство перерабатывающих мощностей в Черном море.

«Такого рода вещи будут продолжаться», — сказал Бассе. «Изменчивость климата — это то, что будет с нами. Сегодня мы только немного понимаем это».

Данные показали, что суровые климатические явления, будь то наводнения, засухи или что-то еще, кажутся более устойчивыми, чем те, которые мир пережил за последние три или четыре десятилетия, сказал он.

Рука об руку с изменением климата все больше внимания уделяется устойчивости. Страны и регионы устанавливают цели, как и отдельные компании, поэтому это не универсальная политика, сказал Фогель.

«Устойчивое развитие останется очень важной частью глобального сельского хозяйства в будущем», — сказал он. «Это окажет влияние на определенные регионы мира».

ADM взяла на себя серьезные обязательства в отношении ответственного землепользования, отказа от вырубки лесов и эксплуатации сотрудников, сказал МакГиган, отметив, что компания запустила свой план Strive 35 по сокращению выбросов парниковых газов на 25%, энергоемкости на 15%, водоемкости на 10%. %, а к 2035 году достичь 90-процентной утилизации мусора.

«Мы уже взяли на себя обязательство не покупать в обезлесенных районах», — сказал он. «Я действительно думаю, что это повлияет на землепользование в таких регионах, как Южная Америка, где потенциально люди думают, что может произойти дальнейшее расширение».

Увеличение производства должно происходить за счет повышения урожайности уже используемых земель. По словам Макгигана, урожайность в целом за последние 100 лет зашкаливает с точки зрения эффективности.

«Мы должны продолжать смотреть на это с агрономической точки зрения, чтобы повысить урожайность в будущем», — сказал он.

Примечание редактора: поскольку Sosland Publishing готовится отпраздновать 100-летие предоставления профессионалам пищевой промышленности своевременной информации, новостей и комментариев, мы опубликуем серию тематических статей во всех наших изданиях, чтобы отметить прошлое, настоящее и будущее люди и промышленность, которая кормит мир.

Будет ли Китай либерализовать свою торговлю зерном?

Аннотация

Являясь ведущим мировым импортером и экспортером зерна, Китай во многом влияет на мировой рынок зерна даже своей политикой самообеспечения зерном.С ростом населения, экономическим ростом и урбанизацией в Китае возникают опасения относительно будущей способности Китая прокормить себя и его влияния на мир. С технической точки зрения Китай сможет прокормить свой народ. Но его традиционная политика обмена разными сортами зерна будет нерациональной с экономической точки зрения.

В настоящее время Китай обсуждает возможность изменения своей политики торговли зерном с политики самодостаточности на политику несколько большей зависимости от мирового рынка.Плавный переход политики обеспечит беспроигрышную ситуацию как для Китая, так и для международного сообщества: международное сообщество выиграет от более широкого доступа к рынку зерна Китая, меньшей волатильности на мировом рынке зерна и повышенной безопасности, обеспечиваемой более активным участием Китая в мировом зерне. торговля; из-за большей зависимости от импорта зерна Китай будет платить за зерно меньше, чем если бы придерживался строгой самообеспеченности. Однако, несмотря на потенциальную взаимную выгоду, успешный переход китайской зерновой политики будет невозможен без благоприятной среды как на внутреннем, так и на внешнем уровнях.Движение Китая к либерализации торговли сталкивается с опасениями Китая по поводу своей продовольственной безопасности, возможной безработицы среди фермеров и международных платежей. Чтобы помочь Китаю преодолеть многие трудности, меры, принятые международным сообществом, будут иметь решающее значение для поощрения плавного перехода в политике торговли зерном Китая.

Чтобы помочь Китаю преодолеть многие трудности, меры, принятые международным сообществом, будут иметь решающее значение для поощрения плавного перехода в политике торговли зерном Китая.

Введение

Китайцы гордятся своими достижениями в области сельского хозяйства: они кормят 22% населения мира, имея лишь 7% мировых пахотных земель.Однако за этим достижением стоит серьезный вызов будущей способности Китая прокормить свое население. Индустриализация и урбанизация Китая побудили как китайских, так и зарубежных экспертов признать, что Китаю все труднее удовлетворять растущий спрос на продукты питания. С признанием нынешняя политика Китая по обеспечению себя зерном находится под пристальным вниманием.

В Кто накормит Китай? Лестер Р. Браун из Worldwatch Institute прогнозирует, что к 2030 году Китаю потребуется импортировать от 200 до 369 миллионов тонн зерна.Его оценка вызвала международные дебаты о долгосрочных продовольственных перспективах Китая и встревожила китайское правительство. В ответ китайское правительство выпустило «белую книгу» под названием «О проблеме зерна в Китае». В отличие от пессимистической позиции Брауна, в правительственном отчете выражен оптимизм, утверждая, что Китай может сам прокормить свой народ. Международные организации, такие как Всемирный банк, также приняли участие в обсуждении. В своем исследовательском отчете «За столом Китая» Всемирный банк пришел к выводу, что Китай сможет удовлетворить 90% своих потребностей в зерне за счет внутреннего производства с потребностью в импорте в размере 60 миллионов тонн к 2020 году, что не будет шоком. международный рынок.

В ответ китайское правительство выпустило «белую книгу» под названием «О проблеме зерна в Китае». В отличие от пессимистической позиции Брауна, в правительственном отчете выражен оптимизм, утверждая, что Китай может сам прокормить свой народ. Международные организации, такие как Всемирный банк, также приняли участие в обсуждении. В своем исследовательском отчете «За столом Китая» Всемирный банк пришел к выводу, что Китай сможет удовлетворить 90% своих потребностей в зерне за счет внутреннего производства с потребностью в импорте в размере 60 миллионов тонн к 2020 году, что не будет шоком. международный рынок.

К сожалению, почти все участники дискуссии сосредоточились прежде всего на физических ограничениях производства зерна в Китае. Дискуссия, таким образом, превратилась в технологическую дискуссию. Те, кто думал, что Китай не сможет производить достаточно зерна, предполагали, что Китаю придется импортировать значительное количество зерна, и мало внимания уделяли политике Китая в торговле зерном. На самом деле, даже при нынешних технологических условиях дополнительные инвестиции в сельское хозяйство могут значительно увеличить производство зерна в Китае, не говоря уже о том, что спустя два десятилетия.

На самом деле, даже при нынешних технологических условиях дополнительные инвестиции в сельское хозяйство могут значительно увеличить производство зерна в Китае, не говоря уже о том, что спустя два десятилетия.

Мировой опыт показывает, что зерновой вопрос никогда не был технологическим вопросом в прошлом и не будет в будущем. Скорее, это был экономический и политический вопрос. Защита рынка и экспортные субсидии в рамках Общей сельскохозяйственной политики (ЕСП) превратили Европейский союз (ЕС) из импортера зерна в экспортера.

Цена на рис в Японии, в несколько раз превышающая мировую рыночную цену, обеспечивает самообеспечение Японии рисом, в то время как поставки других зерновых в основном зависят от импорта.Точно так же проблема зерна в Китае является скорее экономическим и политическим вопросом, чем технологическим. Ключевой вопрос заключается в том, могут ли потребности Китая в зерне быть удовлетворены за счет внутреннего производства, если затраты будут соответствовать международным уровням.

Сельскохозяйственные ресурсы поставили Китай в невыгодное положение по производству зерна. Уровни пахотных земель и водных ресурсов на душу населения в Китае намного ниже, чем в среднем по миру. Таким образом, чтобы достичь цели самообеспечения зерном, Китай должен потребовать от своих фермеров использовать большую часть своих пахотных земель для производства зерна; в странах-экспортерах зерна большие площади пахотных земель оставлены под паром.Китайское правительство, соответственно, сделало все возможное для увеличения внутреннего производства зерна, чтобы удовлетворить растущий спрос: чтобы быть самодостаточным в зерне, оно успешно контролировало импорт на уровне менее 5 процентов от внутреннего производства зерна, что является потолком нынешней самообеспеченности. политика. Несмотря на относительный успех государственного контроля, когда внутренние цены на зерно росли, а внутренние цены на зерно превышали цены на мировом рынке в 1994 году, китайские ученые начали сомневаться в рациональности политики самообеспечения.

Очень важно проанализировать возможность реформы зерновой политики Китая и получить представление о том, как китайцы думают о либерализации торговли. Китай проводит политику открытых дверей в экономике с конца 1970-х годов и принимает активное участие в международной экономике. Отношение объема торговли Китая к его валовому внутреннему продукту (ВВП) достигло примерно 30% в 1998 году, что является самым высоким показателем среди самых густонаселенных стран мира. Кроме того, с 1994 года Китай занимает второе место в мире по объему прямых иностранных инвестиций (ПИИ).С другой стороны, Китай остается самостоятельным в некоторых стратегических товарах, таких как энергия и зерно, что заставляет некоторых иностранных наблюдателей утверждать, что Китай не полностью интегрирован в международную экономику и что будущее Китая все еще неопределенно. Действительно, многие факторы препятствуют переходу Китая к большей зависимости от импорта зерна: продовольственная безопасность, долгосрочная платежеспособность за рубежом и безработица среди фермеров, а также экономическая эффективность. Поскольку международное сообщество имеет значительное влияние на эти факторы, анализ зерновой политики Китая позволяет предположить, как международное сообщество может способствовать полному участию Китая в системе международной торговли.

Поскольку международное сообщество имеет значительное влияние на эти факторы, анализ зерновой политики Китая позволяет предположить, как международное сообщество может способствовать полному участию Китая в системе международной торговли.

Также важно отметить, что сельское хозяйство, наряду с услугами, является самым сложным сектором в переговорах Китая о членстве во Всемирной торговой организации (ВТО). Международное сообщество рассматривает Китай как один из крупнейших потенциальных рынков для экспорта зерна. Поскольку основные экспортеры зерна — США, ЕС, Канада и Австралия — являются одновременно промышленно развитыми странами и основными торговыми партнерами Китая, доступ на зерновой рынок Китая стал одной из самых сложных тем в ходе переговоров о присоединении Китая к ВТО.Например, важность доступа к рынку зерна была подчеркнута, когда торговый представитель США Шарлин Баршефски заявила на пресс-конференции в Пекине в марте 1999 года, что успешный пакет ВТО должен включать урегулирование давних опасений США по поводу цитрусовых, пшеницы и мясных продуктов.

Без сомнения, уступка Китая по зерну — опоре сельскохозяйственного сектора Китая — повлияет на перспективы членства Китая в ВТО.

Учитывая важность зерна для китайцев и международного сообщества, настоящий документ начинается с оценки торговли зерном в Китае и ее влияния на внутренний и международный рынки.С чисто экономической точки зрения во второй главе оцениваются потребности Китая в импорте зерна. В третьей главе анализируются факторы, повлиявшие на решение Китая открыть свой зерновой рынок, и изучается возможность большей зависимости Китая от мирового рынка. Документ завершается последствиями зерновой политики Китая для международного сообщества.

Глава 1: Китайская торговля зерном

Китай на мировом рынке зерна

Обзор

С 1977 по 1997 год импорт зерна в Китай достиг 248 единиц.7 млн тонн и экспорт до 110,3 млн тонн, при чистом импорте 138,4 млн тонн. За последние 20 лет Китай был нетто-экспортером зерна в течение 6 лет и нетто-импортером в течение 14 лет. В 1990-е годы среднегодовое мировое производство зерна составляло 1,7 млрд тонн, а международная торговля — около 227 млн тонн, что составляет примерно 13% мирового производства зерна. Отношение чистого импорта Китая к внутреннему производству снизилось с 4,5% в 1982 году до 1,2% в 1997 году.Целью участия Китая в международной торговле зерном является не только восполнение совокупного разрыва спроса и предложения, но и корректировка баланса отдельных видов зерна. Китай, например, импортирует пшеницу — в наибольшем количестве в мире в течение нескольких лет — экспортируя при этом рис, бобы и кукурузу.

В 1990-е годы среднегодовое мировое производство зерна составляло 1,7 млрд тонн, а международная торговля — около 227 млн тонн, что составляет примерно 13% мирового производства зерна. Отношение чистого импорта Китая к внутреннему производству снизилось с 4,5% в 1982 году до 1,2% в 1997 году.Целью участия Китая в международной торговле зерном является не только восполнение совокупного разрыва спроса и предложения, но и корректировка баланса отдельных видов зерна. Китай, например, импортирует пшеницу — в наибольшем количестве в мире в течение нескольких лет — экспортируя при этом рис, бобы и кукурузу.