Дмитрий Аксенов о том, на что следует тратить заработанные миллионы

— В наших проектах нас интересует качество. В фонде мы верим, что живем сейчас в очень специфическое время — я называю его цифровым ренессансом. Цивилизация достигла такой антропоцентричности, когда именно человек решает, как изменить мир. Не корпорации, не партии, не институты, не традиционная иерархия — именно человек с его интеллектуальным энергетическим потенциалом может создавать то, что меняет жизнь миллиардов людей на планете. И мы верим в то, что цивилизация сейчас находится перед выбором — перейти ли от модели развития, построенной на росте только материального потребления. Национальная экономика должна все время прибавлять, нужно производить больше хороших товаров — в этом будет счастье. Больше денег — больше счастья. Но уже видно, что эта модель дает сбои, она не очень эффективна для достижения всеобщего счастья. Поэтому мы предлагаем другую концепцию: цивилизация должна переключиться на производство смыслов и потребление смыслов.

То есть видна целостность этого культурного процесса — истории цивилизации через взаимодействие с артефактом. И вот здесь мы сотрудничаем с именитым творцом, но создаем новый проект. Если мы начинаем проект, связанный с русской музыкой, собираем лучших современных академических композиторов, у которых есть прекрасная международная репутация — мы создаем проект, где они становятся более заметными.

То есть видна целостность этого культурного процесса — истории цивилизации через взаимодействие с артефактом. И вот здесь мы сотрудничаем с именитым творцом, но создаем новый проект. Если мы начинаем проект, связанный с русской музыкой, собираем лучших современных академических композиторов, у которых есть прекрасная международная репутация — мы создаем проект, где они становятся более заметными. Углеводороды рухнули в проталину – Газета Коммерсантъ № 19 (6740) от 04.02.2020

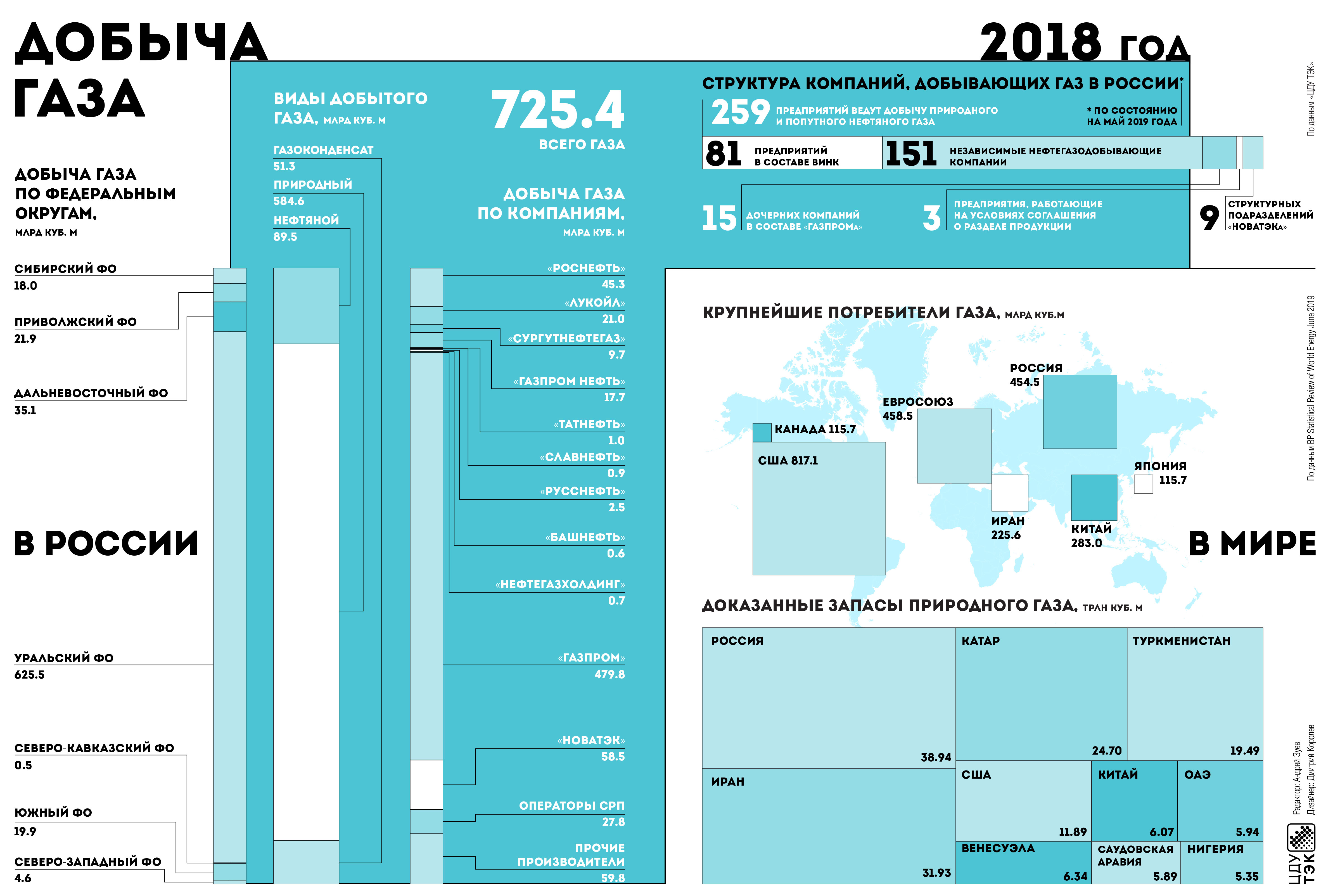

После довольно успешного 2019 года российские нефтегазовые компании существенно сократили добычу нефти в январе — на 0,9%. Добыча газа упала еще сильнее — на 3,1% в целом и на 6% у единственного экспортера сырья по трубе — «Газпрома». Такое снижение эксперты объясняют аномально теплой зимой, отмечая, что до конца года компании могут его компенсировать. При этом на нефтяном рынке, на который будут давить падающий спрос в Китае на фоне коронавируса и перепроизводство вне ОПЕК+, ситуация может только ухудшиться.

Добыча нефти ЛУКОЙЛа в 2019 году выросла на 0,42%, до 87,5 млн тонн нефти, и на 0,3%, до 85,9 млн тонн, без учета проекта «Западная Курна-2» в Ираке, следует из отчета компании. Рост в основном связан с запуском второй очереди проекта «Шах-Дениз» в Азербайджане и покупкой доли в проекте Marine XII в Конго. В 2020 году ЛУКОЙЛ за счет зарубежных проектов рассчитывает нарастить добычу нефти даже с учетом ограничений по сделке ОПЕК+ на 1%.

Добыча газа компанией увеличилась на 4,5%, до 35,05 млрд кубометров, в основном за счет развития проектов в Узбекистане.

По данным ЦДУ ТЭК, в России ЛУКОЙЛ в 2019 году добыл 82,12 млн тонн и 20,5 млрд кубометров газа.

При этом в январе добыча нефти и газового конденсата ЛУКОЙЛа показывала отрицательную динамику и была на 1,5% ниже, чем в январе 2018 года (6,95 млн тонн), сообщил «Интерфакс» со ссылкой на ЦДУ ТЭК. Аналогичная динамика наблюдалась у «Роснефти» (18,49 млн тонн) и «Сургутнефтегаза» (5,16 млн тонн). Производство «Газпром нефти» в первый месяц года было на 0,6% ниже (5,05 млн тонн), «Татнефти» — на 1,6% (2,5 млн тонн), «Русснефти» — на 1,3% (0,6 млн тонн).

На 20 процентов

в январе снизилось потребление нефти в Китае

Она, по данным ЦДУ ТЭК, в январе снизилась на 3,1%, до 65,51 млрд кубометров. В сводке агентства отдельно не указывается добыча «Газпрома», но по расчетам «Интерфакса», производство компании рухнуло на 6%, до 44,3 млрд кубометров, что является минимумом с 2017 года. Экспорт «Газпрома» в первый месяц года может оказаться на 24,2% ниже, на уровне 13,3 млрд кубометров. Впрочем, в некоторой степени такая статистика объясняется тем, что концерн существенную часть газа в своих европейских ПХГ продал в конце года Газпромбанку, так что текущий отбор из хранилищ не учитывается в данных о поставках.

Сергей Клубков объясняет низкие показатели добычи газа аномально теплой зимой в европейской части России и Европе.

«Но в начале года не стоит говорить о каком-то катастрофическом падении,— говорит он.— Впереди еще 11 месяцев, за которые добыча газа может превысить прошлогодний уровень, тем более что НОВАТЭК и крупные нефтяные компании показали существенный рост в первый месяц 2020 года». По данным ЦДУ ТЭК, производство газа НОВАТЭКом, несмотря на погоду, выросло на 9,3%, до 5,98 млрд кубометров.

В перспективе, ожидают эксперты, добыча углеводородов будет во многом зависеть от ситуации с распространением коронавируса в Китае. Уже сейчас спрос на нефть в стране упал на 20% до десятилетнего минимума. Из-за активной распродажи объемов цена на нефть снижается с начала года. Стоимость Brent 3 февраля опускалась до минимума за 13 месяцев: апрельские фьючерсы на ICE Futures торговались по $54,7 за баррель. По мнению экспертов Fitch Ratings, ограничение спроса приведет к усилению перепроизводства нефти из-за увеличения добычи в Бразилии, Норвегии и США и может заставить участников сделки ОПЕК+ ускорить сокращение производства. Глава Минэнерго Александр Новак ранее говорил, что заседание по вопросу продления сделки ОПЕК+, назначенное на 6 марта, может состояться раньше. По информации Bloomberg, внеочередное заседание технического комитета пройдет 4–5 февраля, хотя изначально оно планировалось накануне встречи министров.

Глава Минэнерго Александр Новак ранее говорил, что заседание по вопросу продления сделки ОПЕК+, назначенное на 6 марта, может состояться раньше. По информации Bloomberg, внеочередное заседание технического комитета пройдет 4–5 февраля, хотя изначально оно планировалось накануне встречи министров.

Ольга Мордюшенко

Темник Кабмина, посвященного ситуации относительно смены руководства Нафтогаза – текст — новости Украины, ТЭК

Кабинет министров якобы подготовил тезисы с ответами на критику правительства из-за увольнения Андрея Коболева с поста главы НАК «Нафтогаз Украины» и назначения на эту должность Юрия Витренко. Соответствующий документ опубликовало издание ZN.ua.

Документ представляет собой набор тезисов с комментариями на счет ситуации со сменой руководства в Нафтогазе. К примеру, на претензию о незаконности увольнения, согласно документу, нужно отвечать, что Министерство энергетики никакого надзора за работой Нафтогаза не осуществляет. А назначение Витренко на должность происходило «в соответствии с законом и ради интересов общества».

Подписывайтесь на LIGA.Бизнес в Facebook: главные бизнес новости

Основные тезисы «темника»:

- «Смена руководства произошла из-за плохих финансовых результатов компании, и провала программы наращивания собственной добычи газ»;

- «Наблюдательный совет просто «присматривал» за всем этим и ничего не делал»;

- «Коболев возглавлял Нафтогаз с 2014 года – он был уже все возможности, чтобы сделать работу компании идеальной, но он этого не сделал»;

- «Если бы Нафтогаз не подыгрывал структурам олигарха Фирташа, не было бы никакого сомнения в том, как работает компания. Но имеем то, что имеем»;

- «Западных политиков или дипломатов и не должно интересовать то, что интересует нашу власть и общество»;

- «Обжалования в судах поставит Коболева в один ряд с такими деятелями, как экс-глава Государственной фискальной службы Роман Насиров или какие-либо недобросовестные прокуроры, которых поувольняли из системы, а они пытаются восстановиться через суды».

Полный текст документа:

Темник-КМУ by ЕлизаветаЧижик

Юристы следят за судебными решениями в системе VERDICTUM. Получи доступ к базе из 90 млн дел по ссылке.Наталия Софиенко

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

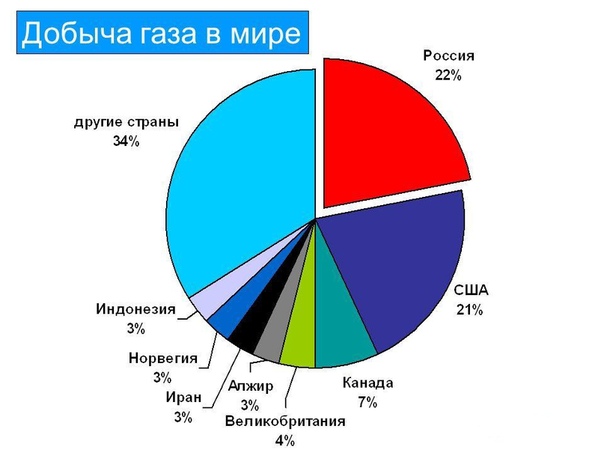

Россия останется доминирующим поставщиком газа в Европу до 2040 года: Platts Analytics

ОсобенностиДоля рынка вырастет почти до 40% к 2040 году: отчет

Поскольку внутреннее производство, норвежское предложение сокращается на

Китай, экспорт СПГ становится все более приоритетным для Москвы

Нью-Йорк — Согласно последнему долгосрочному прогнозу по газу в Европе от S&P Global Platts Analytics, Россия останется доминирующим поставщиком газа в Европу до 2040 года.

Не зарегистрирован?

Получайте ежедневные оповещения по электронной почте, заметки для подписчиков и персонализируйте свой опыт.

Ожидается, что к 2040 году доля мировых поставок СПГ в энергобалансе Европы вырастет, чтобы частично компенсировать снижение внутреннего производства, но по-прежнему отстает от поставок из России в течение прогнозируемого периода.

В отчете Platts Analytics говорится, что поставки российского трубопроводного газа в Северо-Западную, Центральную и Восточную Европу, а также в Италию вырастут с примерно 130 миллиардов кубометров в год в 2020 году до примерно 150 миллиардов кубометров в год к 2040 году.

«К 2035 году мы ожидаем рекордной доли рынка России в 38%», — говорится в сообщении.

ЕС взял на себя политическое обязательство снизить зависимость от российского газа за счет поддержки новых источников поставок, таких как Азербайджан, а также за счет новой инфраструктуры импорта СПГ.

Однако российский газ остается конкурентоспособным для европейских покупателей, учитывая его низкую производственную базу и долгосрочную надежность.

Между тем, поставки норвежского трубопроводного газа в Европу, согласно отчету, постепенно упадут примерно до 100 млрд кубометров с нынешних 110 млрд кубометров в год с нынешних 110 млрд кубометров в год, а затем, согласно отчету, снизятся до 60 млрд кубометров к 2040 году. падение поля.

Ожидается, что поставкиСПГ в Европу вырастут к 2025 году примерно до 90 миллиардов кубометров и достигнут пика в 2030 году на уровне примерно 130 миллиардов кубометров, а затем снизятся до 100 миллиардов кубометров в 2040 году.

Китай поворотный

Тем временем ожидается, что добыча российского газа значительно вырастет, поскольку Москва также все больше ориентируется на экспорт в Китай и уделяет особое внимание наращиванию экспортных мощностей СПГ.

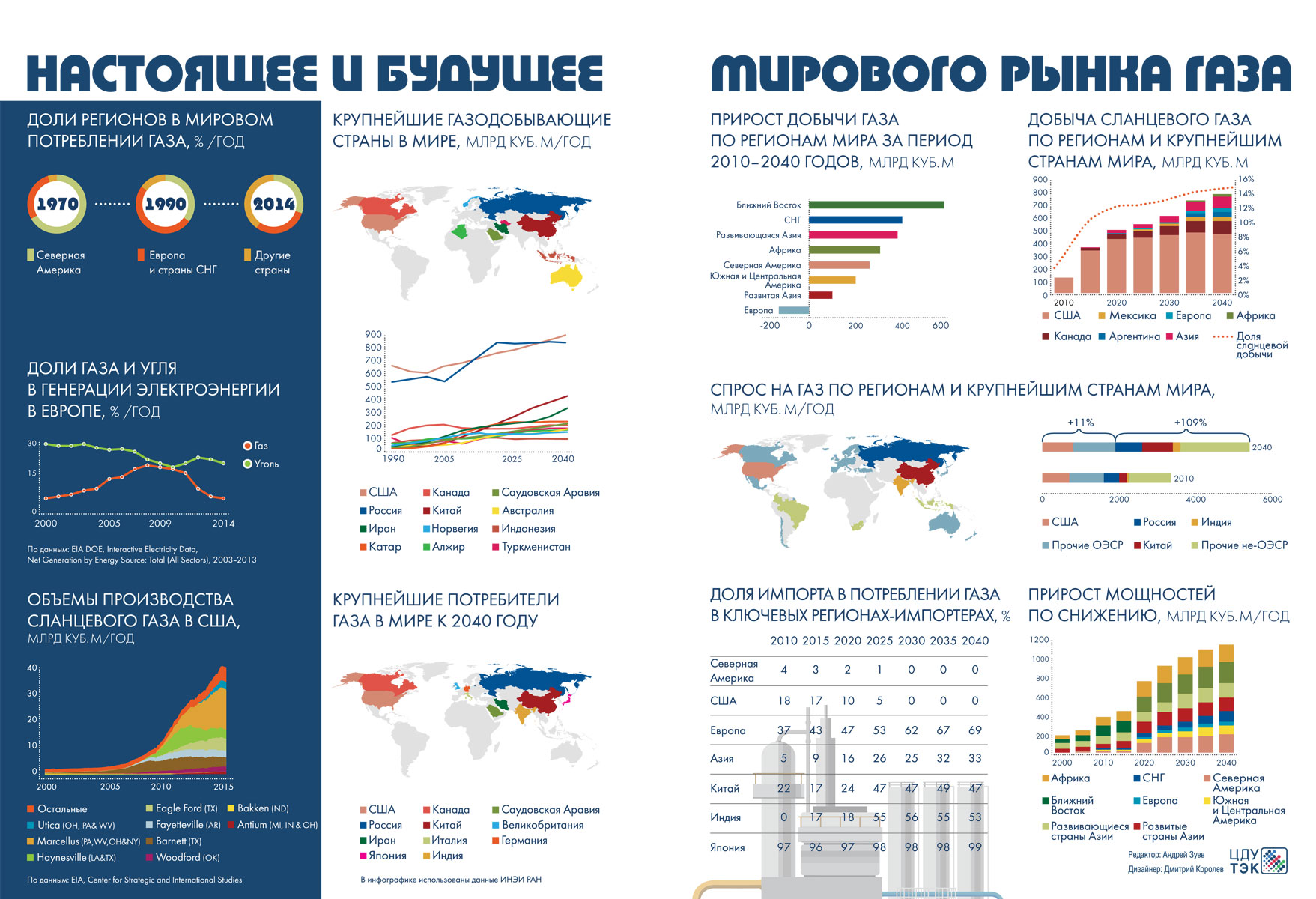

По прогнозам Platts Analytics, общая добыча газа в России увеличится с 650 млрд кубометров в год в 2020 году до 750 млрд кубометров в год к 2025 году и далее до 810 млрд кубометров в год к 2040 году.

«В целом экспорт российского газа значительно вырастет — с 240 млрд кубометров в год в 2020 году до примерно 390 млрд кубометров в год в 2040 году», — говорится в сообщении.

Из увеличения добычи до 2040 года 65 млрд кубометров в год будут поставляться для проектов СПГ, при этом такой же объем поставок будет экспортироваться в Китай.

«Газпром» начал экспорт газа в Китай по трубопроводу «Сила Сибири» в декабре 2019 г. и в ближайшие годы планирует довести его мощность до 38 млрд куб. М в год.

Китай считается растущим рынком для российского трубопроводного газа, особенно на фоне ускоряющегося энергетического перехода в Европе.

«Нежелание Европы увеличивать зависимость от российского газа и риск спроса в связи с переходом на энергоносители являются сильным стимулом для России к диверсификации своего экспортного портфеля», — заявила Platts Analytics.

Трубопровод «Сила Сибири-2» через Монголию с запланированной мощностью 50 млрд кубометров в год свяжет Ямальский регион, который в настоящее время обеспечивает прямые поставки в Европу, с растущим китайским спросом и может быть введен в эксплуатацию во второй половине десятилетия, говорится в сообщении.

«Трубопровод« Сила Сибири — 2 »позволит Европе напрямую конкурировать с Китаем за газ, одновременно обеспечивая« Газпром »страховку от риска спроса на энергоносители в Европе», — говорится в сообщении.

По данным Platts Analytics, значительная часть роста добычи в России будет приходиться на полуостров Ямал, где ожидается, что увеличение добычи на Бованенковском месторождении и других небольших месторождениях значительно опережает спад на месторождениях, подходящих к концу срока службы, таких как Ямбург.

Предполагается, что общие запасы газа полуострова Ямал составляют около 26,5 трлн куб. М, и только «Газпром» рассчитывает в конечном итоге добывать в этом регионе 360 млрд куб. М в год.

Эта производственная база находится ближе к коридору «Северный поток» в Европу. Platts Analytics ожидает, что строительство Северного потока-2 будет завершено в 2022 году, что приведет к увеличению экспортных мощностей в Европу на 55 млрд кубометров в год.

Неопределенность европейского спроса

Ожидается, что Россия продолжит доминировать на европейском рынке, однако перспективы европейского спроса на газ в целом остаются неопределенными.

Platts Analytics прогнозирует, что спрос на газ на более зрелых рынках северо-западной Европы к 2040 году сократится на 50 млрд кубометров в год.

«Движущими силами этого падения являются сохраняющийся потенциал повышения эффективности отопления, электрификация и рост производства возобновляемых источников энергии, заменяющий базовый спрос на газ в обмен на электроэнергию», — говорится в сообщении.

Наибольшее падение наблюдается в жилищном спросе, в то время как потребление промышленного газа, как ожидается, будет меньше из-за проблем с электрификацией.

Водород, в том числе голубой водород, полученный с использованием природного газа, также может открыть новые сектора для спроса на газ, включая производство стали, говорится в сообщении.

Тем не менее, самое резкое падение спроса ожидается в секторе энергетики, поскольку ЕС планирует сократить выбросы углерода на 55% к 2030 году по сравнению с уровнем 1990 года.

Platts Analytics заявила, что также прогнозирует значительный рост производства зеленого водорода и биометана.

«Мы предполагаем, что вместе они будут обеспечивать 10% спроса на газ к 2040 году», — говорится в сообщении.

Голубой водород, водород, полученный из природного газа с улавливанием и хранением углерода, может иметь существенный потенциал роста из-за его более низкой стоимости по сравнению с зеленым водородом.

Однако, по его словам, «политический импульс для этого еще не появился».

почему торговля газом между Россией и Европой странным образом не затронута политикой

Российские газопроводы на северо-западе Сибири Фото: Александр Неменов / AFP / Getty

Мост: природный газ в раздробленной Европе Тейн Густафсон Harvard Univ.Press (2020)

Многие люди воображают, что геополитика движет торговлей энергоресурсами между Россией и Европой. Как гласит история, каждая сторона стремится использовать газ и нефть, чтобы повлиять на другую в большой игре силовой политики — и Россия, кажется, одерживает верх. Европейский Союз в настоящее время импортирует почти 40% своего природного газа из России. На протяжении десятилетий специалисты по национальной безопасности рекомендовали европейцам любой ценой уменьшить свою зависимость от этого импорта. Совсем недавно ожесточенные дебаты по поводу «Северного потока-2» — второго российского газопровода через Балтийское море в Германию — вынудили конгрессменов США пригрозить санкциями.

Европейский Союз в настоящее время импортирует почти 40% своего природного газа из России. На протяжении десятилетий специалисты по национальной безопасности рекомендовали европейцам любой ценой уменьшить свою зависимость от этого импорта. Совсем недавно ожесточенные дебаты по поводу «Северного потока-2» — второго российского газопровода через Балтийское море в Германию — вынудили конгрессменов США пригрозить санкциями.

Политолог Тейн Густафсон оспаривает эту точку зрения в книге « Мост ». Он утверждает, что торговля газом отражает медленно меняющиеся модели рыночного спроса и предложения, которые, в свою очередь, являются следствием постепенных изменений в технологиях перекачки, прокладки трубопроводов и потребления топлива. Результатом является модель удивительно стабильной экономической взаимозависимости, которая кажется невосприимчивой к геополитической среде.

Поскольку добыча и трубопроводные технологии открыли советские газовые месторождения в 1960-х годах, а продолжающаяся послевоенная реконструкция Европы увеличила спрос, торговля газом между Востоком и Западом стала почти неизбежной. С тех пор Россия хотела поставлять газ, а Европа хотела его покупать. Последние 50 лет были свидетелями энергетических потрясений и переизбытка; крупные политические кризисы от Польши до бывшей Югославии; распад Советского Союза и подъем авторитарного государства президента России Владимира Путина; открытая война на Украине и в других местах; массовые эксперименты по дерегулированию; и рост энвайронментализма. Однако отношения между Европой и Россией в секторе природного газа остались почти постоянными. Это связано с тем, что три фактора меняются медленно: доказанные запасы газа, совокупный спрос на энергию и инвестиции в физическую инфраструктуру, связывающую эти два фактора.

С тех пор Россия хотела поставлять газ, а Европа хотела его покупать. Последние 50 лет были свидетелями энергетических потрясений и переизбытка; крупные политические кризисы от Польши до бывшей Югославии; распад Советского Союза и подъем авторитарного государства президента России Владимира Путина; открытая война на Украине и в других местах; массовые эксперименты по дерегулированию; и рост энвайронментализма. Однако отношения между Европой и Россией в секторе природного газа остались почти постоянными. Это связано с тем, что три фактора меняются медленно: доказанные запасы газа, совокупный спрос на энергию и инвестиции в физическую инфраструктуру, связывающую эти два фактора.

The Bridge — это скорее обзор, чем результат оригинального исследования. Тем не менее, он предлагает читаемую, разумную и беспристрастную историческую интерпретацию этих современных экономических отношений. Он четко разделяет отношения между Востоком и Западом в сфере природного газа на три отдельных периода.

Первый начинается примерно в 1960 году с распространением транспортировки и использования природного газа в Европе, первоначально ограниченным небольшими местными сетями в Италии и Нидерландах. Опираясь на опыт США, европейцы начали рассматривать вопрос о протяженных газопроводах из Сибири и предоставили Советскому Союзу западное промышленное оборудование, инвестиции и технические ноу-хау.Жесткость коммунистической системы означала, что производство заняло почти десять лет. В конце концов, газ прибыл, сначала пройдя через терминал в Австрии.

Второй период начинается после 1970 года, когда количество российского природного газа, поступающего в Европу, увеличилось. Европейское потребление быстро росло; газ оказался дешевле и экологически чище, чем уголь или нефть. Другие страны, в частности производители подводного газа Норвегия и Великобритания, также создали высокоцентрализованные системы для эксплуатации и транспортировки топлива.Тем не менее, огромные и недорогие российские запасы обладали сравнительным преимуществом, увеличиваясь, чтобы обеспечивать почти половину потребления в европейских странах, в том числе в Германии и Италии.

Рабочие строят трубопровод в Германии, одном из крупнейших потребителей российского газа Фото: Кристиан Бочи / Bloomberg через Getty

Этот период, утверждает Густафсон, демонстрирует исключительно стабильный характер этого типа международного экономического сотрудничества. На строительство трубопроводов уходят десятилетия, а затем, как правило, они эксплуатируются еще несколько десятилетий, часто с одним или двумя долгосрочными контрактами.Он пишет, что физическая, осязаемая связь между производителем и потребителем «автоматически создает взаимозависимость». Более того, поскольку трубопроводы централизованы, они способствуют доминированию на рынке монополий — в 1970-х годах в их состав входили Советское министерство газовой промышленности и европейские национальные или региональные коммунальные предприятия. Природный газ или что-либо еще, что проходит через фиксированную инфраструктуру, становится «товаром для взаимоотношений»: за технологией следуют инвестиции, личные контакты и доли рынка.

Вот почему, утверждает Густафсон, торговля газом между Востоком и Западом остается невосприимчивой к геополитическим потрясениям. В 1968 году, вскоре после советского вторжения в Чехословакию, Австрия приняла первые поставки российского газа в Европу. В 1981 году, когда продемократическое движение «Солидарность» в Польше привело к поддерживаемому Советом введению военного положения, администрация США при президенте Рональде Рейгане ввела санкции на экспорт трубопроводной техники. Он мог себе это позволить, потому что в значительной степени не участвовал в торговле энергоносителями между Востоком и Западом.

Однако за кулисами этих политических потрясений реальные заинтересованные стороны действовали иначе. Советский Союз разработал отечественные альтернативные компрессорные и трубопроводные технологии, имеющие решающее значение для транспортировки газа, а Европа продолжала продавать технологии, которые Советский Союз не мог производить в домашних условиях.

Третий период начался примерно в 1990 году. Геополитика стала более неуправляемой. Советский Союз распался в 1991 году. Министерство газа было преобразовано в крупную государственную корпорацию «Газпром», которая затем была в значительной степени приватизирована.Путин, ставший президентом в 2000 году, вернул «Газпром» почти под полный контроль государства. Россия также спровоцировала серию интервенций и конфликтов в Грузии, Молдове, Сирии и Украине. Запад ответил введением санкций — ограничений на инвестиции и экспорт чувствительных военных и гражданских технологий и даже на инвестиции в энергетику. Контрсанкции России в основном были направлены на экспорт сельскохозяйственной продукции из Запада. Совсем недавно Россия оказалась вовлеченной в срыв выборов на Западе и в кибервойну.Тем не менее, газ спокойно продолжает поступать по трубопроводу Восток – Запад.

Геополитика стала более неуправляемой. Советский Союз распался в 1991 году. Министерство газа было преобразовано в крупную государственную корпорацию «Газпром», которая затем была в значительной степени приватизирована.Путин, ставший президентом в 2000 году, вернул «Газпром» почти под полный контроль государства. Россия также спровоцировала серию интервенций и конфликтов в Грузии, Молдове, Сирии и Украине. Запад ответил введением санкций — ограничений на инвестиции и экспорт чувствительных военных и гражданских технологий и даже на инвестиции в энергетику. Контрсанкции России в основном были направлены на экспорт сельскохозяйственной продукции из Запада. Совсем недавно Россия оказалась вовлеченной в срыв выборов на Западе и в кибервойну.Тем не менее, газ спокойно продолжает поступать по трубопроводу Восток – Запад.

Большая часть анализа книги за последний период сосредоточена на другом потенциально разрушительном изменении: новых правилах ЕС. Густафсон уделяет большое внимание тому факту, что 30 лет назад Европейская комиссия начала настаивать на том, чтобы открыть европейский энергетический рынок для большей конкуренции. Директивы делают цены более прозрачными и единообразными и вынуждают компании поставлять газ через границу. В то же время комиссия действует более решительно, чтобы ограничить монополии и картели, а внутреннее дерегулирование привело к появлению новых корпоративных игроков.

Директивы делают цены более прозрачными и единообразными и вынуждают компании поставлять газ через границу. В то же время комиссия действует более решительно, чтобы ограничить монополии и картели, а внутреннее дерегулирование привело к появлению новых корпоративных игроков.

В целом, эта согласованная политика ЕС еще больше укрепила позиции Европы. Россия не может использовать эмбарго или сегментацию рынка для эксплуатации отдельных стран. А «Газпром», который по-прежнему практически монополист на российский экспорт, хотя и теряет долю на внутреннем рынке, не может занять доминирующее положение в Европе. Это важное событие — и, с западной точки зрения, позитивное.

Тем не менее, трудно понять, как политика ЕС каким-либо фундаментальным образом повлияла на торговлю газом России с Европой.И страны-экспортеры, и страны-импортеры нашли способы сохранить общий контроль над своими рынками. Во всяком случае, анализ Густафсона, казалось бы, показывает, что основное воздействие консолидации ЕС заключалось в защите взаимовыгодного экономического статус-кво от разрушения.

Густафсон заканчивает тем, что рассматривает долгосрочные угрозы, которые он вводит только для того, чтобы отмахнуться. В течение 20 лет конфликт с Украиной — сначала из-за ценообразования на энергоносители, а затем из-за политики — заставил Россию предложить новые трубопроводы, которые географически обходят ее соседа.Многие опасаются, что новые трассы, такие как «Северный поток-2», могут полностью отрезать Украину. Однако Густафсон по-прежнему уверен, что если это произойдет, Киев, уже отказывающийся от российского природного газа, найдет новых поставщиков.

Другая угроза исходит от новых технологических возможностей транспортировки топлива в виде сжиженного природного газа, более взаимозаменяемой формы, которая позволит США импортировать топливо в Европу. Это может создать альтернативу стабильной политике трубопроводов, хотя переход будет медленным из-за более высокой стоимости технологии.Кроме того, проблемы защиты окружающей среды и изменения климата будут продолжать расти, что приведет к снижению спроса в Европе в долгосрочной перспективе. Тем не менее, тем временем природный газ останется в изобилии, относительно дешевым и все же экологически более предпочтительным, чем нефть или уголь.

Тем не менее, тем временем природный газ останется в изобилии, относительно дешевым и все же экологически более предпочтительным, чем нефть или уголь.

Общий вывод Густафсона состоит в том, что российский газ, вероятно, останется главным энергетическим мостом Европы в мир возобновляемых источников энергии. Он даже видит следующие несколько десятилетий как «золотой век газа». Это трезво оптимистический вывод, не в последнюю очередь потому, что он предполагает, что коммерческие интересы побудят современные страны преодолевать идеологические и геополитические различия.

Россия на Ближнем Востоке: Часть вторая

8 сентября 2020 г.

Джон Альтерман: В марте 2020 года, когда большая часть мира закрывалась перед лицом Covid-19, ценовая война между Россией и ОПЕК накалялась.

Новостной ролик : На этой неделе: битва за сердца ОПЕК. Кто капитулирует первым: Путин или МБС, поскольку ценовая война опустошает рынки.

Джон Альтерман : На встрече в Вене Саудовская Аравия потребовала от России сократить производство, чтобы компенсировать снижение мирового спроса, и Россия отказалась.Саудовская Аравия заявила, что если Россия не сократит добычу, Саудовская Аравия максимизирует собственное производство, компенсируя более низкие цены большей долей на рынке. Цены на нефть резко упали.

В ходе этой серии я провел более десятка интервью с экспертами по России на Ближнем Востоке. Я спросил их о недавней битве за добычу нефти между Россией и Саудовской Аравией. У всех были разные взгляды на победителей и проигравших в ценовой войне.

Carole Nakhle: Для России было выгодно, чтобы такого рода сокращения производства или остановки производства были организованы в порядке, который, возможно, однажды позволил бы ценам на нефть восстановиться.

Николай Кожанов : По окончательному исходу этих противостояний я бы сказал, что все же саудовская сторона сыграла лучше.

Ольга Оликер: Сторонние аналитики, следящие за российским нефтяным сектором, следящие за российской политикой на Ближнем Востоке, склонны рассматривать российско-саудовскую конфронтацию по добыче нефти в контексте ОПЕК-Плюс как серьезную ошибку со стороны Российская сторона.

Джон Альтерман: Экономические интересы России и Ближнего Востока тесно взаимосвязаны и сложны.Они одновременно являются партнерами и конкурентами в производстве энергии, а торговля и инвестиции растут.

Джон Альтерман: В этой серии статей мы раскроем мотивы и последствия российской политической, экономической политики и политики безопасности на Ближнем Востоке. Посмотрим на российско-американские. отношения в регионе, мягкая сила России и то, как Ближний Восток относится к России. Мы обсудим растущую роль России в регионе и будущее присутствия России на Ближнем Востоке.

Я принимаю вас, доктор Джон Альтерман, старший вице-президент, Збигнев Брезинский, председатель кафедры глобальной безопасности и геостратегии и директор Ближневосточной программы Центра стратегических и международных исследований в Вашингтоне, округ Колумбия. Это мини-сериал подкастов «Россия на Ближнем Востоке».

Это мини-сериал подкастов «Россия на Ближнем Востоке».

С точки зрения чистых цифр Ближний Восток может показаться не таким экономически важным для России, но эти цифры могут быть обманчивыми, говорит Николай Кожанов из Chatham House.

Николай Кожанов: Согласно последним статистическим данным, доля Ближнего Востока во внешней прибыли России составляет всего около четырех процентов, если исключить Турцию.Но с точки зрения важности этих корпораций для отдельных отраслей не следует недооценивать значение Ближнего Востока. Например, российский аграрный сектор экспортирует 50 процентов своей продукции на Ближний Восток. Например, на Ближний Восток приходится 20 процентов российской торговли оружием, и, безусловно, Москва заинтересована в сотрудничестве в нефтегазовой сфере.

Джон Альтерман: Это три области, которые имеют значение: энергетика, продажа оружия и другие коммерческие связи.Давайте рассмотрим их по одному.

Чтобы понять мировой рынок нефти и, в частности, взаимосвязь между российскими и ближневосточными нефтяными рынками, вы должны понять, как Соединенные Штаты изменили энергетические рынки за последнее десятилетие.

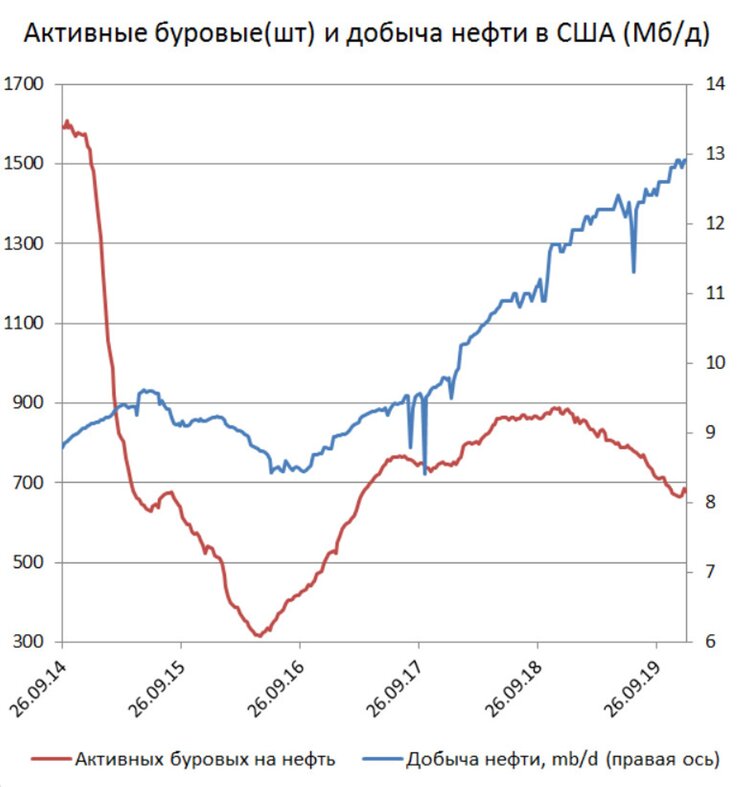

За последние десять лет революция изменила мировой рынок нефти и газа, — говорит Кэрол Накл, основатель и генеральный директор Crystol Energy.

Carole Nakhle: В результате мы увидели, что на рынок поступают совершенно новые поставки в виде сланцевой нефти или плотной нефти из США.S.A.

Джон Альтерман: Раньше требовалось около семи лет после первоначальных инвестиций, чтобы нефть попала на рынок. Но рост добычи сланцевой нефти, особенно в Соединенных Штатах, сократил это время до месяцев.

Ближневосточные производители нефти и газа должны продавать на мировом рынке, как и их российские коллеги. И когда Соединенные Штаты всего за несколько лет превратились из крупного импортера энергии в чистого экспортера энергии, это потрясло их мир. Соединенные Штаты были подстановкой, и их производство продолжало расти.В России и странах Ближнего Востока наблюдается возрастающий интерес к координации их производства.

Кэрол Нахл: Была возможность объединить усилия с ОПЕК, чтобы ввести некоторые производственные карты и остановить дальнейшее снижение цен на нефть. Так они и поступили в 2016 году.

Так они и поступили в 2016 году.

Джон Альтерман : ОПЕК — это не ближневосточная организация, но более половины ее членов — с Ближнего Востока, а ближневосточные производители перекачивают большую часть нефти ОПЕК.

Россия — мировой мегапроизводитель, по объему производства конкурирующий с Саудовской Аравией.

А нефть очень важна для экономики России. В 2012 году на нефть и газ приходилось 16 процентов ВВП России, и они составляли более 70 процентов экспорта России. Теперь все это было в опасности.

По мере роста добычи нефти в США мировые цены на энергоносители начали снижаться.

Россия объединила свои усилия с ОПЕК или Организацией стран-экспортеров нефти в декабре 2016 года для создания ОПЕК-Плюс.

Кэрол Нахл: Тогда это был самый крупный союз или партнерство в истории нефтяной промышленности. На самом деле у нас была не только Россия. Была группа производителей, не входящих в ОПЕК, включая, например, страны Центральной Азии, такие как Казахстан, и страны Ближнего Востока, которые не являются членами ОПЕК, такие как Оман, объединились, но Россия возглавила эту группу, не входящую в ОПЕК. из-за стоимости добычи, которую они обязались делать в рамках альянса ОПЕК-Плюс.

из-за стоимости добычи, которую они обязались делать в рамках альянса ОПЕК-Плюс.

Джон Альтерман : Целью было скоординировать производство и снова увеличить прибыль для всех участвующих стран, а не только для России.

Николай Кожанов, научный сотрудник Chatham House и эксперт по России на Ближнем Востоке, добавил:

Николай Кожанов : Если мы оглянемся на историю сотрудничества России в рамках ОПЕК-Плюс, начиная с конца 2016 года, то увидим, что в основном это сотрудничество было постоянной попыткой Москвы быть безбилетником, извлекать прибыль из Эти сделки, хотя самая сложная их часть лежала на плечах Саудовской Аравии.

Джон Альтерман : Накле соглашается, но добавляет, что различия в структуре нефтяных рынков в России и Саудовской Аравии влияют на то, как осуществляется сокращение добычи.

Кэрол Накл: На протяжении всей истории ОПЕК Саудовская Аравия всегда несла на себе самое тяжелое бремя сокращения добычи. Кроме того, важное различие между Саудовской Аравией и Россией, которое следует выделить, — это структура отрасли.

Кроме того, важное различие между Саудовской Аравией и Россией, которое следует выделить, — это структура отрасли.

Джон Альтерман : В Саудовской Аравии есть национальная нефтяная компания Saudi Aramco. Любые решения правительства могут быть немедленно реализованы национальной нефтяной компанией.

Кэрол Нахле : В России структура отрасли гораздо более фрагментирована.Да, у нас есть государственные компании, но есть и частные. И некоторые из этих компаний были недовольны сделкой ОПЕК-Плюс.

Джон Альтерман : Российские компании обеспокоены тем, что ОПЕК-Плюс была совершенно неадекватным ответом на энергетическую конкуренцию США.

Кэрол Нахле : А по словам Сечина и других компаний в России —

.Джон Альтерман : Это Игорь Сечин, генеральный директор «Роснефти» и бывший вице-премьер России.

Кэрол Нахл: — это была сделка ОПЕК-Плюс, которая позволила США занять долю рынка как у ОПЕК, так и у России, на их традиционных рынках, особенно в Европе и Азии, хотя США начинают с очень низкая база. Но они обвинили сделку ОПЕК-Плюс в такой потере доли рынка.

Но они обвинили сделку ОПЕК-Плюс в такой потере доли рынка.

Джон Альтерман : Российские нефтяные компании зависят от коллективных действий со странами ОПЕК и ОПЕК-плюс, чтобы оставаться конкурентоспособными на мировых нефтяных рынках.Без этого сотрудничества пострадали бы российские компании и вся российская экономика.

Итак, мы видели, как правительство России и правительства Ближнего Востока сотрудничают в области энергетики. Но в энергетическом бизнесе задействовано множество производителей из самых разных мест. Они имеют дело с глобальным рынком, и между ними требуется много компромиссов.

Торговля оружием — более прямая связь между Россией и Ближним Востоком. Россия — один из крупнейших экспортеров оружия в мире, уступая только США.В 2016 году Ближний Восток закупил у России оружия на 21,4 миллиарда долларов. Это второй по значимости рынок вооружений для России после Азии. Это означает, что Ближний Восток является естественным регионом для России как для демонстрации своего оборудования, так и для продажи.

Дмитрий Тренин, директор Московского Центра Карнеги и гость первой серии, объясняет:

Дмитрий Тренин : Ближний Восток — это оружие. Даже если наиболее важные российские клиенты, с точки зрения вооружений и военной техники, скорее всего, не находятся на Ближнем Востоке, но они наблюдают.Они смотрят, Россия. Так что это выставка, если хотите, для российской оружейной промышленности. Выставка, которая движется, сражается, стреляет и запускает ракеты, так что это то, что вы можете использовать.

Джон Альтерман: Военная промышленность — влиятельная группа интересов в России, и продажа оружия уже давно играет важную роль для российской экономики и сектора безопасности. Внутри страны оборонный сектор является основным источником занятости и важной частью экономики.

Ольга Оликер, директор программы «Европа и Евразия» Международной кризисной группы, объясняет:

Ольга Оликер: Я никогда не видела ничего, что указывало бы на то, что российская оружейная промышленность предполагает конкретные войны, в которых должно участвовать российское правительство. Но российская оружейная промышленность определенно заинтересована в продаже как можно большего количества людей. насколько возможно. И здесь есть несколько вещей.

Но российская оружейная промышленность определенно заинтересована в продаже как можно большего количества людей. насколько возможно. И здесь есть несколько вещей.

Джон Альтерман: Один из элементов игры — демонстрация российских технологий.

Ольга Оликер: Итак, вы видите, что используются некоторые довольно высокотехнологичные вещи, скажем, в Сирии, где, возможно, вам действительно не понадобится что-то настолько высокотехнологичное, и, очевидно, где в другом месте конфликта вы используете немые бомбы. . И вдруг вы запускаете действительно современное вооружение с военно-морских судов. Вы как бы задаетесь вопросом, что происходит, и часть того, что происходит, заключается в том, что это реклама. Верно? Посмотри на это. Ну и дела, а ты сам не хочешь купить?

Джон Альтерман: Россия также стремится использовать закупку оружия для более крупных контрактов и экономических инвестиций, — говорит Оликер.

Ольга Оликер: Другая часть, конечно же, заключается в том, что когда у вас есть отношения с этими странами и вы оказываете им поддержку, они также могут покупать оружие, все виды оружия. Вместе с оружием идут тренажеры, а вместе с ним — контракты на техническое обслуживание и все такое, что очень хорошо для российской оружейной промышленности. Не обязательно отправлять российских солдат за границу, чтобы это работало, верно?

Вместе с оружием идут тренажеры, а вместе с ним — контракты на техническое обслуживание и все такое, что очень хорошо для российской оружейной промышленности. Не обязательно отправлять российских солдат за границу, чтобы это работало, верно?

Джон Альтерман: Но еще один элемент связывает продажу оружия с внешней политикой России.

Ольга Оликер: В идеале вы просто продаете оружие. Но я думаю, что для российской оружейной промышленности, безусловно, выгодно, чтобы российские войска рекламировали их, а также иметь эти отношения, которые развиваются с рядом стран Ближнего Востока и в других местах, которые могут поддерживать продажу оружия. Я также скажу, что русские исторически рассматривали продажу оружия как инструмент влияния. Конечно, они не одиноки в этом. Так что они тоже этим занимаются. Это легко сделать.Российское оружие в целом … имеет хорошую репутацию и не такое дорогое. Так что это то, что может предложить Россия, что привлекает приличное количество покупателей .

Джон Альтерман: Готовность России продавать практически кому угодно без каких-либо условий помогла ей сформировать маловероятные партнерские отношения в регионе. Алжир, Египет и Ирак — исторически важные покупатели российского оружия.

А как же общеэкономическое сотрудничество?

Мы должны разделить экономическое сотрудничество между Россией и Ближним Востоком на две категории, — говорит Николай Кожанов из Chatham House.

Николай Кожанов: Первая группа — это когда экономическое сотрудничество для корпорации воспринимается как важный источник дохода для российской экономики, а вторая группа случаев связана с ситуацией, когда экономика просто рассматривается как рычаг преследовать определенные цели. Как, например, в случае с Египтом, российская попытка построить в Египте атомные электростанции.

Джон Альтерман: Кожанов имеет в виду соглашение 2017 года между Россией и Египтом о строительстве атомной электростанции в Дабаа, Египет. Москва использует широкий спектр торгово-экономических инструментов, таких как сделка по атомной электростанции, чтобы усилить свою дипломатическую мощь. Россия пообещает инвестиции или подпишет совместные декларации о расширении экономического сотрудничества.

Москва использует широкий спектр торгово-экономических инструментов, таких как сделка по атомной электростанции, чтобы усилить свою дипломатическую мощь. Россия пообещает инвестиции или подпишет совместные декларации о расширении экономического сотрудничества.

Николай Кожанов: Попытка во многом определяется интересом Москвы создать определенный фон для устойчивого развития или двустороннего политического диалога и пути увеличения присутствия Москвы в Египте. Но, например, в случае продажи российского оружия в большинстве случаев или в случае российского экспорта сельскохозяйственной продукции, это определенно ситуация, когда Москва чрезвычайно заинтересована в получении прибыли от этих торговых операций.

Джон Альтерман: Кожанов говорит, что есть соглашения, которые в основном имеют экономическое обоснование, и они довольно просты. Но есть сделки и с более политическими или стратегическими целями. Они намного сложнее. Нахле объясняет, почему сделка с египетской атомной электростанцией выгодна для России экономически и политически:

Кэрол Нахл: Итак, в Египте правительство заключило выгодную сделку с русскими — ссуду на строительство этой атомной электростанции. Но опять же, строительство атомной электростанции не происходит в одночасье. Это очень долгий конец, чтобы просто начать от сегодняшних инвестиций до настоящего строительства завода. Теперь, конечно, с точки зрения выгод, это огромные выгоды для экспортеров технологий, и здесь Россия является одним из лидеров по экспорту ядерных технологий, особенно реакторов. И здесь я хотел бы процитировать заместителя генерального директора Госкорпорации «Росатом» —

Но опять же, строительство атомной электростанции не происходит в одночасье. Это очень долгий конец, чтобы просто начать от сегодняшних инвестиций до настоящего строительства завода. Теперь, конечно, с точки зрения выгод, это огромные выгоды для экспортеров технологий, и здесь Россия является одним из лидеров по экспорту ядерных технологий, особенно реакторов. И здесь я хотел бы процитировать заместителя генерального директора Госкорпорации «Росатом» —

Джон Альтерман: Накле имеет в виду заместителя генерального директора Госкорпорации «Росатом» Кирилла Комарова, который имеет опыт работы с иностранными инвестициями госкорпораций и гражданскими ядерными активами.

Кэрол Нахл: — однажды сказала, что на каждый рубль, вложенный компанией в поддержку состояния ядерных технологий за рубежом, ВВП России будет увеличиваться на два рубля. Я не совсем уверен, правильно ли это сегодня или нет, и это нужно исследовать. Но вы должны посмотреть на эти ядерные проекты, они вряд ли находятся между двумя частными компаниями.

Джон Альтерман: Несмотря на то, что коммерческие предприятия участвуют в разработке проекта, Накле говорит, что проект на самом деле направлен на развитие политического и экономического сотрудничества.

Carole Nakhle: И если мы посмотрим, что с этим связано, мне нравится думать об атомных электростанциях как о части гораздо более широкого пакета налаживания сотрудничества с экономическими и политическими связями, охватывающего десятилетия, чтобы продлить длительный жизненный цикл ядерный энергетический проект. Таким образом, даже если электростанция не будет построена, сотрудничество в области гражданской ядерной энергетики часто является отправной точкой для длительного экономического сотрудничества, выходящего за рамки строительства атомной электростанции.

Джон Альтерман: Стратегия экономических инвестиций для построения стратегических связей работает в обоих направлениях.Состоятельные страны Персидского залива используют экономические инвестиции в Россию как собственный дипломатический рычаг. По словам Кожанова, эта стратегия дала неоднозначные результаты.

По словам Кожанова, эта стратегия дала неоднозначные результаты.

Николай Кожанов: Если говорить о хороших сторонах, то определенно около 50 процентов проектов, реализуемых российскими фондами прямых инвестиций, спонсорами в той или иной мере являются суверенные фонды благосостояния стран Персидского залива, и в первую очередь всего саудовцами и Эмиратами, но с точки зрения качества этих проектов они достаточно локальны и ориентированы на развитие определенной инфраструктуры местного значения в России.

Джон Альтерман: Для России перспективы ближневосточных инвестиций в Россию важны. Это помогает преодолеть международную изоляцию, вызванную санкциями США и ЕС, и обеспечивает необходимое экономическое облегчение.

Введение санкций против России отчасти привело к сближению экономических отношений между Россией и Ближним Востоком, говорит Нахле.

Кэрол Нахл: После введения санкций в отношении России в 2014 году из-за аннексии Крыма России пришлось обратиться к некоторым источникам для привлечения капитала, поскольку санкции ограничивали ее доступ к капиталу, и она нашла ответ, по крайней мере, часть его — на Ближнем Востоке. И это, возможно, одна из причин, по которой мы увидели своего рода сближение между Россией и восточными странами, особенно богатыми нефтью странами Персидского залива.

И это, возможно, одна из причин, по которой мы увидели своего рода сближение между Россией и восточными странами, особенно богатыми нефтью странами Персидского залива.

И именно поэтому, на мой взгляд, мы видели, что Россия обсуждает различные инвестиционные возможности, не только в нефтяной сфере. Я имею в виду, конечно, что энергия занимает центральное место, и здесь вы говорите не только о нефти и газе, а также о ядерных проектах, но это касается всего региона Ближнего Востока и Северной Африки.

Джон Альтерман: Кожанов говорит, что, как и в случае с российскими экономическими обещаниями Ближнему Востоку, ближневосточные обещания России не всегда выполняются.

Николай Кзоханов: Но, судя по попыткам Объединенных Арабских Эмиратов инвестировать в сервисную компетенцию в Сибири, мы не можем назвать никаких крупных инфраструктурных проектов, которые имели бы значение для всей России, а скорее они имеют определенное региональное, локальное значение.

Джон Альтерман: Но, как повторяет Кожанов, эти региональные инвестиции могут иметь значение экономически на местном уровне, но на политическом уровне они более сложны.

Николай Кожанов: Я бы сказал, что серьезная проблема, опять же, связана с тем, что иногда эти инвестиции рассматриваются российской политической элитой и в определенной степени ближневосточными политическими элитами как некая политическая элита. движение, а не экономическое действие. В результате эти проекты часто зависят от динамики или двусторонних отношений. Так, например, если мы снова вернемся к российско-саудовскому экономическому диалогу, мы увидим, что в основном это все те амбициозные проекты, которые больше всего учитывались с точки зрения вовлечения саудовской стороны.Они были приостановлены после начала недавней ценовой войны.

Джон Альтерман: Таким образом, хотя богатые страны Персидского залива обещали инвестиции в Россию, реализация этих инвестиций задерживается. А после войны цен на нефть в 2020 году холодные отношения между Россией и странами Персидского залива делают эти обещания еще более сомнительными.

А после войны цен на нефть в 2020 году холодные отношения между Россией и странами Персидского залива делают эти обещания еще более сомнительными.

Так где мы? Общие торговые отношения Москвы с Ближним Востоком могут не сразу показаться значительными. Однако, как объяснила Кэрол Нахл, здоровье российской нефтяной отрасли зависит от прочных отношений с ОПЕК, то есть с основными ближневосточными экспортерами нефти.Без этого пострадают российские частные компании, а не только российское государство.

Точно так же Ближний Восток ежегодно закупает у России оружие на миллиарды долларов. Военное присутствие России в регионе позволяет ей не только продавать оружие региональным государствам, но также тестировать и рекламировать их оружие в регионе.

Наконец, Россия и Ближний Восток используют инвестиции как инструмент для получения дипломатических рычагов влияния. Однако, когда в экономических сделках слишком много политики, вы часто заканчиваете небольшими, локальными проектами или проектами, которые вообще не сдвигаются с мертвой точки.

В абсолютном выражении экономические связи России с Ближним Востоком не выдерживают срока. Но в стратегическом плане экономические интересы двух регионов все больше переплетаются. Это означает, что в ближайшие годы Ближний Восток будет иметь большее значение, чем Россия, а Россия будет иметь большее значение для Ближнего Востока.

В следующий раз в подкасте мы рассмотрим интересы безопасности России на Ближнем Востоке и исследуем военное присутствие России в этом регионе. Для этого к нам присоединились Алексей Хлебников и Бекка Вассер.

Я ваш хозяин, Джон Альтерман, это мини-сериал «Россия на Ближнем Востоке». Эта серия представлена вам Программой Ближнего Востока в CSIS, и CSIS несет полную ответственность за ее содержание. Все взгляды, позиции и выводы, выраженные здесь, следует понимать исключительно как точку зрения тех людей, которые их выразили. Создание мини-сериала стало возможным благодаря щедрой поддержке посольства Объединенных Арабских Эмиратов. Сериал спродюсировал и отредактировал Юми Араки, сценарий — МакКинли Кнуп, а интервью и повествование проводил я, Джон Альтерман.

Спасибо за внимание. Если вам понравился этот выпуск, подпишитесь на подкаст в iTunes или Spotify или там, где вы слушаете подкасты.

Энергетический планБайдена может быть больше похож на политику Трампа, чем ожидалось.

Кандидат в президенты США от Демократической партии и бывший вице-президент Джо Байден выступает на мероприятии Get Out The Vote в Кливленде, штат Огайо, США, 2 ноября 2020 года.

Кевин Лемарк | Reuters

Американские президенты давно разыскивают U.С. должен быть самодостаточным, когда дело доходит до нефти, и если бывший вице-президент Джо Байден победит на посту президента, у него, вероятно, будет аналогичная повестка дня, но с дополнительным упором на чистую энергию.

Во время правления президента Дональда Трампа США стали крупнейшим производителем энергии в мире, обогнав по добыче нефти как Россию, так и Саудовскую Аравию. Он также стал нетто-экспортером нефти, включая такие нефтепродукты, как дизельное топливо, авиакеросин и бензин.

«Наконец-то мы стали энергонезависимыми.Каждый президент со времен Никсона — девять президентов — призывали к энергетической независимости, и мы, наконец, достигли этого, и теперь посмотрим, что произойдет », — сказал Дэниел Ергин, вице-председатель IHS Markit.

Добыча нефти в США достигла пика 13,1 миллионов баррелей в день в этом году, прежде чем снизиться, поскольку Covid-19 нанес удар по мировой экономике и подорвал спрос на нефть. Добыча нефти в США на некоторое время упала ниже 10 миллионов баррелей в день, но за последние четыре недели снова составила в среднем 10,6 миллиона баррелей в день. по мнению У.С. правительственные данные.

«Именно администрация Обамы руководила быстрым расширением добычи нефти и газа в США. Они говорили об этом как о независимости и более свободном участии во внешней политике», — сказала Хелима Крофт, глава отдела глобальной сырьевой стратегии РБК. По ее словам, администрация Трампа продолжила обсуждение вопроса о господстве США в нефтяной сфере, где оно может быть «вооружено» или использоваться в качестве мощного политического рычага.

«Это излюбленная отрасль при [Трампе]. Он отстаивал отрасль», — сказал Крофт.Когда Обама победил в Белом доме в 2008 году, США производили всего 5 миллионов баррелей в день, а к 2015 году добыча выросла до 9,5 миллионов баррелей, прежде чем упасть в 2016 году.

Байден сказал, что он не прекратит гидроразрыв, a Разработанные в США технологические процессы, добывающие нефть и газ, раньше добивались труднодоступной нефти. Но критики Байдена говорят, что он встанет на сторону более прогрессивного крыла его партии, которая хотела бы положить конец гидроразрыву.

Но хотя энергетический план Байдена включает 2 триллиона долларов на инициативы по чистой энергии, он не исключает добычу нефти и газа.Аналитики сказали, что он может усилить регулирование сектора, ограничив выбросы метана, и он сказал, что ограничит гидроразрыв на федеральных землях.

«Я думаю, он будет смотреть на цены на нефть и нефтяную дипломатию через призму глобальной экономики, экономики США и рабочих мест в США», — сказал Крофт. «Я думаю, он будет рассматривать это как важный экономический вклад. В то время как я думаю, что президент Трамп действительно считал отрасль чем-то стратегически важным, и ее нужно было защищать. Я думаю, что для Байдена нефтяная политика останется важной, но это будет частью более широкого экономического вклада.«

«Я думаю, он будет рассматривать это как важный экономический вклад. В то время как я думаю, что президент Трамп действительно считал отрасль чем-то стратегически важным, и ее нужно было защищать. Я думаю, что для Байдена нефтяная политика останется важной, но это будет частью более широкого экономического вклада.«

Байдену понадобится синяя волна, где у него есть демократическое большинство в Палате представителей и Сенате.

Крофт сказал, что рынок сосредоточен на этом аспекте выборов, поскольку, если будет синяя волна, цены на нефть будут расти за счет более крупный пакет стимулов в следующем году от демократов против республиканцев.

Будущие переменные, которые могут повлиять на цены на нефть

Рынок также наблюдает за ходом пандемии. На цену на нефть повлияет, если США присоединятся к Европе и восстановят некоторые аспекты блокировки.Это может повредить спрос на бензин в США, что немедленно окажет негативное влияние на мировые цены на нефть. Бензин в США обычно составляет около 10% мирового спроса на нефть.

Она сказала, что администрация Байдена, вероятно, будет рассматривать природный газ как важный мост к более чистым видам топлива и сокращению использования угля. Он также может рассматривать природный газ как важный экспортный продукт, что дает Европе возможность покупать сжиженный природный газ в США в дополнение к российскому природному газу.

«Я думаю, Байден вроде как пытается обнять эту среднюю линию внутри Демократической партии.Он пытается сохранить базу Зеленого Нового курса, а также избирателей, которых он должен победить в Огайо и Пенсильвании, — сказал Крофт. — После [президентских] дебатов его команда говорила, что мы говорим о сокращении. субсидии, а не гидроразрыв ». Как она объясняет, это тонкий баланс.

Ергин сказал, что Байден не будет запрещать гидроразрыв и не захочет этого делать.

« Он все равно не может запретить гидроразрыв. «Добыча нефти регулируется штатами», — сказал Ергин. «В целом администрация Байдена ясно дала понять, что их склонность по всем направлениям будет заключаться в усилении регулирования, особенно в области энергетики. Он признает, что нынешняя энергетическая позиция США является выгодной с точки зрения внешней политики ».

Он признает, что нынешняя энергетическая позиция США является выгодной с точки зрения внешней политики ».

Ергин сказал, останутся ли США производителем №1, еще предстоит увидеть, независимо от того, кто является президентом.

« Это будет. зависят от цены на нефть независимо от двух из них. Тем не менее, я думаю, что США по-прежнему будут одним из крупнейших производителей нефти. Вопрос № 1 — открытый », — сказал он.

Крофт сказал, что чистым влиянием более строгого регулирования могут быть более высокие производственные затраты для U.С. продюсеры.

Смена парадигмы сланца

Рост сланцевой промышленности США изменил динамику мировой энергетики. Во время администрации Трампа США стали крупным экспортером нефти после отмены длительного запрета на экспорт в последние недели правления администрации Обамы.

Когда в 2016 году мир стал насыщен нефтью и цены упали, Саудовская Аравия, ОПЕК и Россия образовали новый альянс, ОПЕК +. Чтобы справиться с воздействием скачка U. S. добычу нефти они объединили для регулирования добычи нефти ОПЕК и России, а также других производителей, не входящих в ОПЕК.

S. добычу нефти они объединили для регулирования добычи нефти ОПЕК и России, а также других производителей, не входящих в ОПЕК.

Когда спрос на нефть упал во время пандемии в начале 2020 года, Россия и Саудовская Аравия разошлись во мнениях относительно производственной цели. Трамп лично вмешался, чтобы помочь заключить сделку по стабилизации падающих цен на энергоносители.

Дикие карты после победы Байдена

Эд Морс, глава отдела мировых сырьевых товаров в Citigroup, сказал, что победа Байдена может немедленно повлиять на исход декабрьской встречи ОПЕК +.«Победа Байдена, вероятно, повлияет на отношения между Россией и Саудовской Аравией и укрепит их», — написал Морс.

Победа Байдена, вероятно, может изменить отношения с обеими странами. Россия может подвергнуться дополнительным финансовым санкциям по ряду вопросов, включая вмешательство в выборы в США. Морс сказал в отношении Саудовской Аравии, что есть шанс, что поддержка США может остыть, и она может сосредоточиться на ситуации с правами человека в Саудовской Аравии, включая исчезновение журналиста Джамаля Хашогги.

«Выборы Байдена могут повысить вероятность того, что более крупные члены ОПЕК + будут придерживаться более консервативного подхода и, в зависимости от того, останутся ли цены на нефть в диапазоне 30 долларов, могут привести к дальнейшему сокращению добычи в январе», — написал Морс. .Он сказал, что они могут отложить увеличение добычи на 1,9 миллиона баррелей в день, запланированное на 1 января. Саудовская Аравия и Россия могут сблизиться, подкрепив свои двусторонние планы новыми проектами в области энергетики, а также, возможно, продажей оружия, отметил Морс.

Но Крофт сказала, что она не обязательно ожидает, что Саудовская Аравия приблизится к России, и отмечает, что продажи оружия США также важны в регионе. «Я искренне думаю, что первым шагом со стороны стран Персидского залива будет попытка снискать расположение администрации Байдена», — сказал Крофт.

Что касается Ирана, она ожидает, что одной из первых приоритетных задач для Байдена будет попытка вновь войти в Совместный всеобъемлющий план действий, от которого Трамп отказался. Соглашение эпохи Обамы позволило снять санкции с Ирана в обмен на прекращение его ядерной программы, но Трамп расторгнул соглашение, назвав его односторонним.

Соглашение эпохи Обамы позволило снять санкции с Ирана в обмен на прекращение его ядерной программы, но Трамп расторгнул соглашение, назвав его односторонним.

Крофт сказал, что если Байден сделает такой шаг, это позволит возвращать около 1 миллиона баррелей иранской нефти в день к концу 2021 года. «Шансы на новую ядерную сделку с Ираном, которая приведет к быстрому ослаблению санкций, выше под управлением Байдена », — отметил Крофт.

С другой стороны, если Трамп победит на выборах, «политика максимального давления на Иран, похоже, будет продолжаться», — сказала она, — «и ключевой вопрос заключается в том, сохранит ли Иран свою политику максимального сопротивления, когда ему предстоит еще четыре года. сильная экономическая боль «.

Более зеленая повестка дня Байдена

Поскольку администрация Байдена будет продвигать более экологичные виды топлива, Морс ожидает, что одним из ее первых действий станет воссоединение с Парижским соглашением и перестройка с Китаем, по крайней мере, в отношении политики в области изменения климата. Трамп вытащил США из соглашения.

Трамп вытащил США из соглашения.

«Невозможно представить себе значимый шаг к значительному сокращению выбросов углерода и метана без действий двух крупнейших экономик и двух стран с крупнейшими выбросами в мире», — отмечает Морс. Китай взял на себя обязательство стать углеродно-нейтральным к 2060 году.

Но он не ожидает, что это положит конец напряженности в отношениях с Китаем.

«Сам факт, что ЕС, Китай и США под председательством Байдена будут стремиться продвигать новые технологии для создания новых рабочих мест с помощью зеленой политики, заставляет их конкурировать друг с другом по тем самым технологическим вопросам, которые лежат в основе В основе экономических трудностей между Китаем и другими странами », — отмечает Морс.Он добавил, что это включает вопросы кибербезопасности и передачи технологий, которые были источником напряженности между США и Китаем и проявились в торговых спорах.

Байден хотел бы, чтобы США использовали 100% чистую энергию и имели нулевые выбросы к 2050 году благодаря политике, направленной на снижение выбросов от транспорта и ограничение выбросов метана из нефти и газа. Его план на 2 триллиона долларов будет стимулировать инвестиции в инфраструктуру, электромобили, возобновляемые источники энергии, эффективные здания, а также в сельское хозяйство и охрану окружающей среды.

Его план на 2 триллиона долларов будет стимулировать инвестиции в инфраструктуру, электромобили, возобновляемые источники энергии, эффективные здания, а также в сельское хозяйство и охрану окружающей среды.

Аналитики заявили, что план будет оплачен за счет отмены недавнего снижения корпоративных налогов и увеличения частных, государственных и местных инвестиций.

Байден также стремится сделать США лидером по производству электромобилей. Ергин отмечает, что GM делает набег на электромобили, как и Ford.

«В некотором смысле это форма энергетической промышленной политики», — сказал Ергин. Он сказал, что усилия будут продолжать возвращать цепочку поставок в США. Помимо автомобилей, «Китай производит 70% солнечных панелей в мире в Китае и еще 10% за пределами Китая», — сказал он.

Россия Анализ энергетики, газа, угля и возобновляемых источников энергии

Анна Гальцова

Г-жа Гальцова, директор отдела фьючерсов на газ, электроэнергию и энергию

команда IHS Markit, специализируется на анализе общих тенденций и

вопросы в энергетическом секторе стран бывшего Советского Союза как

а также экономика проекта. Она участвовала в ряде

проекты стратегического планирования для Министерства энергетики и природных ресурсов

Ресурсы Украины и Минфина Украины, а также

для российских и международных нефтегазовых компаний, а также для

Минэнерго РФ.Она автор

многочисленные стратегические публикации о газовой отрасли Евразии

фундаментальный анализ и долгосрочное прогнозирование, включая предложение,

спрос, экспорт (трубопровод, СПГ) и регулирование. Г-жа Гальцова

регулярно принимает участие в брифингах IHS Markit Energy Briefings и CERAWeek.

Также ее регулярно приглашают в качестве спикера на ключевые отраслевые мероприятия,

включая Национальный нефтегазовый форум, Международный форум

Энергетическая безопасность и перспективы развития, Астанинский экономический форум,

Московская международная выставка нефти и газа, СПГ Конгресс и

другие события в Европе и Азии.До прихода в IHS Markit г-жа

Гальцова была аналитиком по акциям в Российском инвестиционном банке.

Ренессанс Капитал, где освещала нефтяной сектор в Центральной

Азия.

Она участвовала в ряде

проекты стратегического планирования для Министерства энергетики и природных ресурсов

Ресурсы Украины и Минфина Украины, а также

для российских и международных нефтегазовых компаний, а также для

Минэнерго РФ.Она автор

многочисленные стратегические публикации о газовой отрасли Евразии

фундаментальный анализ и долгосрочное прогнозирование, включая предложение,

спрос, экспорт (трубопровод, СПГ) и регулирование. Г-жа Гальцова

регулярно принимает участие в брифингах IHS Markit Energy Briefings и CERAWeek.

Также ее регулярно приглашают в качестве спикера на ключевые отраслевые мероприятия,

включая Национальный нефтегазовый форум, Международный форум

Энергетическая безопасность и перспективы развития, Астанинский экономический форум,

Московская международная выставка нефти и газа, СПГ Конгресс и

другие события в Европе и Азии.До прихода в IHS Markit г-жа

Гальцова была аналитиком по акциям в Российском инвестиционном банке.

Ренессанс Капитал, где освещала нефтяной сектор в Центральной

Азия. Также работала в российской консалтинговой компании ЭРТА.

Аналитическая группа, где она провела углубленный анализ

Российский рынок газа, включая оценку активов, спрос / предложение

моделирование прогнозов, прогнозы ценообразования, транспортные вопросы и

рыночные правила и регулирование. Гальцова окончила Московский государственный лингвистический институт.

Университет и сертификат по финансовому анализу и портфолио

менеджмент от НИУ Высшая школа

Экономика, Россия.

Также работала в российской консалтинговой компании ЭРТА.

Аналитическая группа, где она провела углубленный анализ

Российский рынок газа, включая оценку активов, спрос / предложение

моделирование прогнозов, прогнозы ценообразования, транспортные вопросы и

рыночные правила и регулирование. Гальцова окончила Московский государственный лингвистический институт.

Университет и сертификат по финансовому анализу и портфолио

менеджмент от НИУ Высшая школа

Экономика, Россия.

% PDF-1.4

%

2346 0 объект

>

эндобдж

xref

2346 225

0000000017 00000 н.

0000004976 00000 н.

0000009724 00000 н.

0000010035 00000 п.

0000010245 00000 п.

0000465854 00000 п.

0000465962 00000 н.

0000466083 00000 н.

0000466326 00000 н.

0000466360 00000 н. 0000467198 00000 н.

0000467596 00000 н.

0000468815 00000 н.

0000469097 00000 н.

0000922194 00000 п.

0000922230 00000 н.

0000922320 00000 н.

0000922411 00000 н.

0000922482 00000 н.

0000922592 00000 н.

0000922660 00000 н.

0000922777 00000 п.

0000922845 00000 н.

0000922973 00000 п.

0000923041 00000 н.

0000923160 00000 н.

0000923228 00000 н.

0000923405 00000 п.

0000923514 00000 н.

0000923582 00000 п.

0000923696 00000 п.

0000923764 00000 н.

0000923899 00000 н.

0000923967 00000 н.

0000924119 00000 н.

0000924187 00000 н.

0000924294 00000 н.

0000924362 00000 н.

0000924458 00000 н.

0000924526 00000 н.

0000924594 00000 н.

0000924825 00000 н.

0000924999 00000 н.

0000925067 00000 н.

0000925250 00000 н.

0000925318 00000 н.

0000925467 00000 н.

0000925535 00000 н.

0000925688 00000 н.

0000925756 00000 н.

0000925868 00000 н.

0000925936 00000 н.

0000926043 00000 н.

0000926111 00000 п.

0000926207 00000 н.

0000926275 00000 н.

0000926343 00000 п.

0000926529 00000 н.

0000467198 00000 н.

0000467596 00000 н.

0000468815 00000 н.

0000469097 00000 н.

0000922194 00000 п.

0000922230 00000 н.

0000922320 00000 н.

0000922411 00000 н.

0000922482 00000 н.

0000922592 00000 н.

0000922660 00000 н.

0000922777 00000 п.

0000922845 00000 н.

0000922973 00000 п.

0000923041 00000 н.

0000923160 00000 н.

0000923228 00000 н.

0000923405 00000 п.

0000923514 00000 н.

0000923582 00000 п.

0000923696 00000 п.

0000923764 00000 н.

0000923899 00000 н.

0000923967 00000 н.

0000924119 00000 н.

0000924187 00000 н.

0000924294 00000 н.

0000924362 00000 н.

0000924458 00000 н.

0000924526 00000 н.

0000924594 00000 н.

0000924825 00000 н.

0000924999 00000 н.

0000925067 00000 н.

0000925250 00000 н.

0000925318 00000 н.

0000925467 00000 н.

0000925535 00000 н.

0000925688 00000 н.

0000925756 00000 н.

0000925868 00000 н.

0000925936 00000 н.

0000926043 00000 н.

0000926111 00000 п.

0000926207 00000 н.

0000926275 00000 н.

0000926343 00000 п.

0000926529 00000 н. 0000926696 00000 н.

0000926764 00000 н.

0000926919 00000 п.

0000926987 00000 п.

0000927119 00000 н.

0000927187 00000 н.

0000927335 00000 н.

0000927403 00000 н.

0000927574 00000 н.

0000927642 00000 н.

0000927754 00000 н.

0000927822 00000 н.

0000927929 00000 н.

0000927997 00000 н.

0000928093 00000 п.

0000928161 00000 п.

0000928229 00000 п.

0000928398 00000 н.

0000928505 00000 н.

0000928573 00000 н.

0000928727 00000 н.

0000928796 00000 н.

0000928950 00000 н.

0000929019 00000 п.

0000929156 00000 н.

0000929226 00000 н.

0000929338 00000 н.

0000929408 00000 н.

0000929515 00000 н.

0000929585 00000 н.

0000929681 00000 н.

0000929751 00000 п.

0000929819 00000 п.

0000930047 00000 н.

0000930189 00000 п.

0000930259 00000 н.

0000930381 00000 п.

0000930451 00000 п.

0000930584 00000 п.

0000930654 00000 н.

0000930761 00000 п.

0000930831 00000 н.

0000930927 00000 н.

0000930997 00000 н.

0000931067 00000 п.

0000931245 00000 н.

0000931319 00000 п.

0000931389 00000 н.

0000926696 00000 н.

0000926764 00000 н.

0000926919 00000 п.

0000926987 00000 п.

0000927119 00000 н.

0000927187 00000 н.

0000927335 00000 н.

0000927403 00000 н.

0000927574 00000 н.

0000927642 00000 н.

0000927754 00000 н.

0000927822 00000 н.

0000927929 00000 н.

0000927997 00000 н.

0000928093 00000 п.

0000928161 00000 п.

0000928229 00000 п.

0000928398 00000 н.

0000928505 00000 н.

0000928573 00000 н.

0000928727 00000 н.

0000928796 00000 н.

0000928950 00000 н.

0000929019 00000 п.

0000929156 00000 н.

0000929226 00000 н.

0000929338 00000 н.

0000929408 00000 н.

0000929515 00000 н.

0000929585 00000 н.

0000929681 00000 н.

0000929751 00000 п.

0000929819 00000 п.

0000930047 00000 н.

0000930189 00000 п.

0000930259 00000 н.

0000930381 00000 п.

0000930451 00000 п.

0000930584 00000 п.

0000930654 00000 н.

0000930761 00000 п.

0000930831 00000 н.

0000930927 00000 н.

0000930997 00000 н.

0000931067 00000 п.

0000931245 00000 н.

0000931319 00000 п.

0000931389 00000 н. 0000931459 00000 н.

0000931628 00000 н.

0000931698 00000 н.

0000931859 00000 н.

0000931929 00000 н.

0000932093 00000 н.

0000932163 00000 н.

0000932351 00000 п.

0000932421 00000 н.

0000932574 00000 н.

0000932644 00000 н.

0000932795 00000 н.

0000932938 00000 п.

0000933006 00000 н.

0000933167 00000 п.

0000933235 00000 н.

0000933430 00000 п.

0000933498 00000 п.

0000933710 00000 н.

0000933778 00000 п.

0000933952 00000 п.

0000934020 00000 н.

0000934192 00000 п.

0000934260 00000 н.

0000934442 00000 п.

0000934510 00000 п.

0000934690 00000 н.

0000934758 00000 п.

0000934968 00000 н.

0000935037 00000 п.

0000935200 00000 н.

0000935269 00000 н.

0000935447 00000 н.

0000935516 00000 н.

0000935675 00000 н.

0000935744 00000 н.

0000935906 00000 н.

0000935976 00000 п.

0000936129 00000 н.

0000936199 00000 п.

0000936361 00000 п.

0000936431 00000 н.

0000936613 00000 н.

0000936683 00000 п.

0000936881 00000 н.

0000936951 00000 п.

0000937139 00000 н.

0000937209 00000 н.

0000931459 00000 н.

0000931628 00000 н.

0000931698 00000 н.

0000931859 00000 н.

0000931929 00000 н.

0000932093 00000 н.

0000932163 00000 н.

0000932351 00000 п.

0000932421 00000 н.

0000932574 00000 н.

0000932644 00000 н.

0000932795 00000 н.

0000932938 00000 п.

0000933006 00000 н.

0000933167 00000 п.

0000933235 00000 н.

0000933430 00000 п.

0000933498 00000 п.

0000933710 00000 н.

0000933778 00000 п.

0000933952 00000 п.

0000934020 00000 н.

0000934192 00000 п.

0000934260 00000 н.

0000934442 00000 п.

0000934510 00000 п.

0000934690 00000 н.

0000934758 00000 п.

0000934968 00000 н.

0000935037 00000 п.

0000935200 00000 н.

0000935269 00000 н.

0000935447 00000 н.

0000935516 00000 н.

0000935675 00000 н.

0000935744 00000 н.

0000935906 00000 н.

0000935976 00000 п.

0000936129 00000 н.

0000936199 00000 п.

0000936361 00000 п.

0000936431 00000 н.

0000936613 00000 н.

0000936683 00000 п.

0000936881 00000 н.

0000936951 00000 п.

0000937139 00000 н.

0000937209 00000 н. 0000937401 00000 п.

0000937471 00000 п.

0000937661 00000 п.

0000937731 00000 н.

0000937880 00000 н.

0000937950 00000 н.

0000938121 00000 п.

0000938191 00000 п.

0000938259 00000 н.

0000938412 00000 н.

0000938594 00000 п.

0000938662 00000 п.

0000938871 00000 п.

0000938939 00000 п.

0000939092 00000 н.

0000939160 00000 н.

0000939339 00000 н.

0000939407 00000 п.

0000939587 00000 н.

0000939655 00000 н.

0000939845 00000 н.

0000939913 00000 н.

0000940114 00000 п.

0000940182 00000 п.

0000940358 00000 п.

0000940426 00000 н.

0000940604 00000 п.

0000940673 00000 н.

0000940824 00000 н.

0000940893 00000 н.

0000941086 00000 н.

0000941155 00000 н.

0000941339 00000 н.

0000941408 00000 п.

0000941570 00000 н.

0000941640 00000 н.

0000941812 00000 н.

0000941882 00000 н.

0000942011 00000 н.

0000942081 00000 н.

0000942149 00000 п.

0000942285 00000 н.

0000942433 00000 н.

0000942501 00000 п.

0000942665 00000 н.

0000942733 00000 н.

0000942923 00000 п.

0000942991 00000 п.

0000937401 00000 п.

0000937471 00000 п.

0000937661 00000 п.

0000937731 00000 н.

0000937880 00000 н.

0000937950 00000 н.

0000938121 00000 п.

0000938191 00000 п.

0000938259 00000 н.

0000938412 00000 н.

0000938594 00000 п.

0000938662 00000 п.

0000938871 00000 п.

0000938939 00000 п.

0000939092 00000 н.

0000939160 00000 н.

0000939339 00000 н.

0000939407 00000 п.

0000939587 00000 н.

0000939655 00000 н.

0000939845 00000 н.

0000939913 00000 н.

0000940114 00000 п.

0000940182 00000 п.

0000940358 00000 п.

0000940426 00000 н.

0000940604 00000 п.

0000940673 00000 н.

0000940824 00000 н.

0000940893 00000 н.

0000941086 00000 н.

0000941155 00000 н.

0000941339 00000 н.

0000941408 00000 п.

0000941570 00000 н.

0000941640 00000 н.

0000941812 00000 н.

0000941882 00000 н.

0000942011 00000 н.

0000942081 00000 н.

0000942149 00000 п.

0000942285 00000 н.

0000942433 00000 н.

0000942501 00000 п.

0000942665 00000 н.

0000942733 00000 н.

0000942923 00000 п.

0000942991 00000 п. 0000943172 00000 н.

0000943240 00000 н.

0000943401 00000 п.

0000943469 00000 н.

0000943617 00000 н.

0000943684 00000 п.

0000943851 00000 н.

0000943918 00000 н.

0000944125 00000 н.

0000944195 00000 п.

0000944380 00000 н.

0000944450 00000 н.

0000944607 00000 н.

0000944675 00000 н.

0000944843 00000 н.

0000944911 00000 н.

0000945069 00000 н.

0000945137 00000 п.

0000945279 00000 н.

0000945347 00000 п.

0000945469 00000 н.

0000945539 00000 п.

0000005237 00000 п.

трейлер

]

>>

startxref

0

%% EOF

2347 0 объект

>

эндобдж

2570 0 объект

>

поток

xZyXi 읖 C + BeI «9 * X» [JӢ2 / 3 (-_ H & k5Lu: AE

! 3hR} | s ~}?

0000943172 00000 н.

0000943240 00000 н.

0000943401 00000 п.

0000943469 00000 н.

0000943617 00000 н.

0000943684 00000 п.

0000943851 00000 н.

0000943918 00000 н.

0000944125 00000 н.

0000944195 00000 п.

0000944380 00000 н.

0000944450 00000 н.

0000944607 00000 н.

0000944675 00000 н.

0000944843 00000 н.

0000944911 00000 н.

0000945069 00000 н.

0000945137 00000 п.

0000945279 00000 н.

0000945347 00000 п.

0000945469 00000 н.

0000945539 00000 п.

0000005237 00000 п.

трейлер

]

>>

startxref

0

%% EOF

2347 0 объект

>

эндобдж

2570 0 объект

>

поток

xZyXi 읖 C + BeI «9 * X» [JӢ2 / 3 (-_ H & k5Lu: AE

! 3hR} | s ~}?

Последствия перехода к глобальной энергетике для России

В энергетическом балансе России в значительной степени преобладают ископаемые виды топлива, при этом на природный газ приходится 52% общего спроса на первичную энергию, на уголь — 18%, а на жидкое топливо на нефтяной основе — еще 18%. Безуглеродные источники энергии в России представлены в основном крупными гидро- и атомными электростанциями (пользующимися сильной государственной поддержкой). Роль солнца, ветра, биомассы и других возобновляемых источников энергии незначительна — менее 1% от общего объема поставок (ИНЭИ РАН и АЦ РФ, 2016). Общая доля ВИЭ (включая гидроэнергетику, солнечную энергию, ветер, биомассу и геотермальную энергию) в общем потреблении первичной энергии в России составляла всего 3,2% в 2015 году. К концу 2015 года общая установленная мощность производства возобновляемой энергии составляла 53.5 гигаватт (ГВт), что составляет около 20% от общей установленной мощности по выработке электроэнергии в России (253 ГВт), причем почти всю эту мощность обеспечивает гидроэнергетика (51,5 ГВт), за которой следует биоэнергетика (1,35 ГВт). Установленная мощность солнечной и наземной ветровой энергии к 2015 г. составила 460 МВт и 111 МВт соответственно (IRENA 2017).