Как избежать ошибок при переходе на 20%-ную ставку НДС

Например, поставщик получил аванс в 2018 году, а отгрузка только в 2019 году. По какой ставке в этом случае исчислить НДС с аванса, а по какой ставке НДС – с отгрузки? Какую сумму НДС принять к вычету и восстановить покупателям по таким поставкам, а какую сумму НДС – поставщикам?

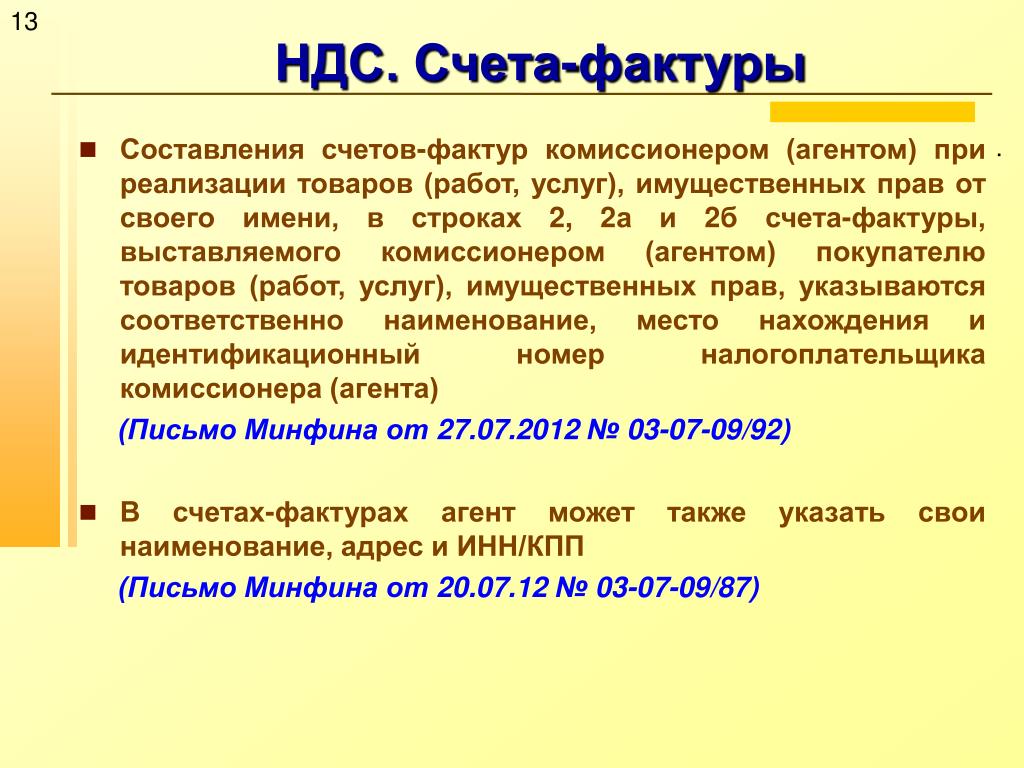

Что делать, если покупатель доплатил разницу НДС в 2% в 2018 году? Что предпринять, если покупатель разницу в сумме налога доплатил в 2019 году? Как быть со счетами-фактурами при таких доплатах? И как, если уже в 2019 году решили изменить стоимость отгруженных в 2018 году и ранее товаров? Ответим на эти и другие вопросы.

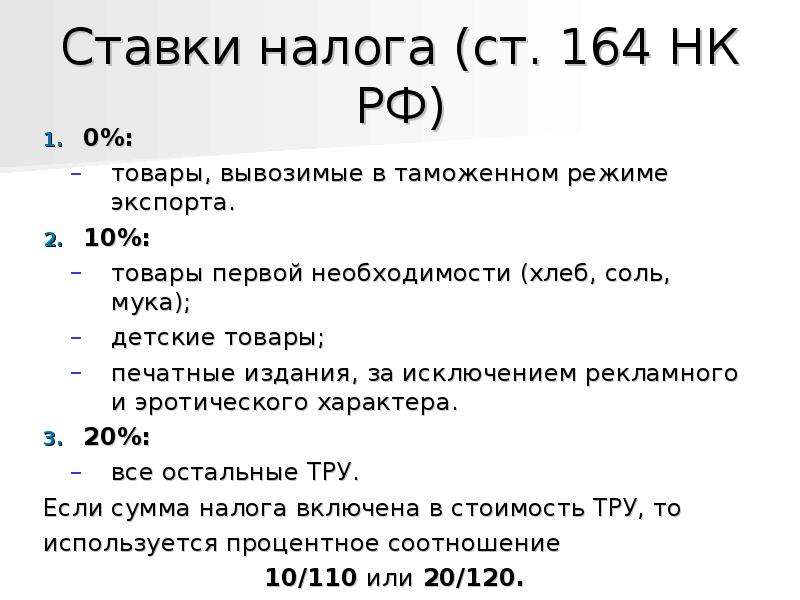

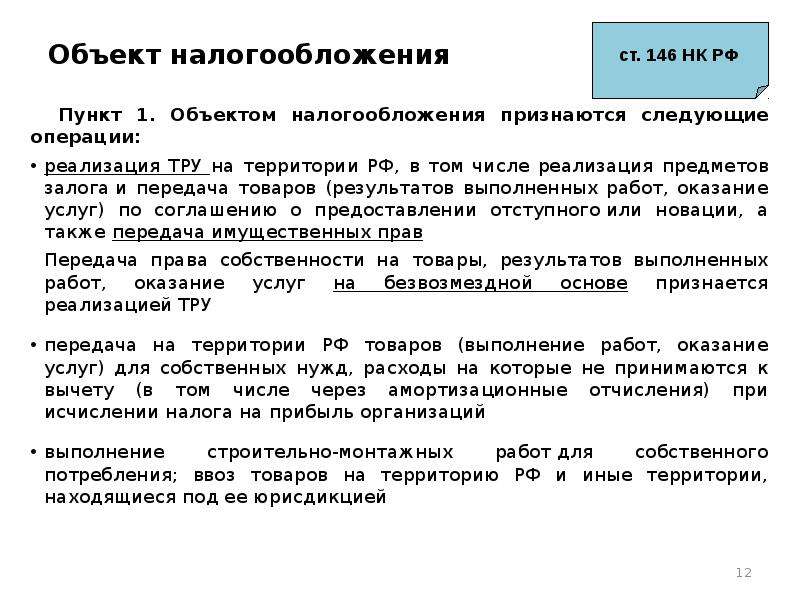

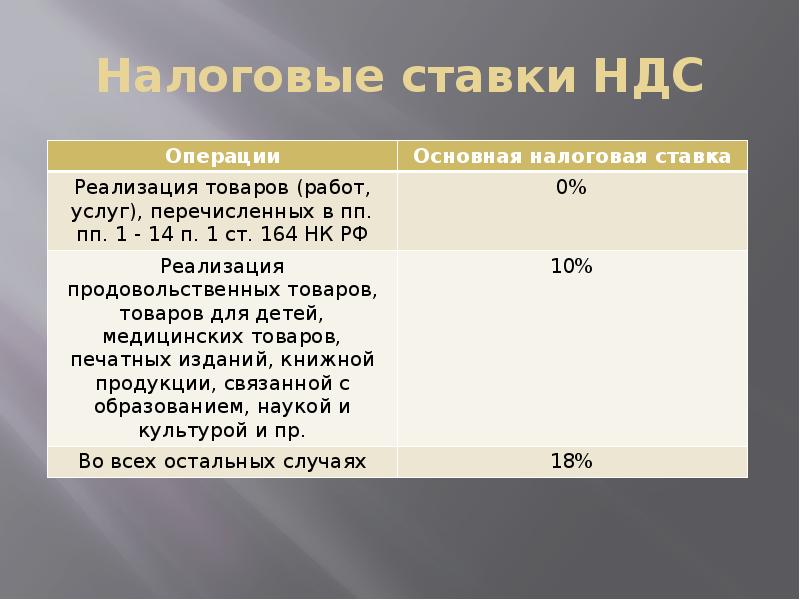

С 1 января 2019 года при реализации товаров, работ, услуг, имущественных прав, указанных в пункте 3 статьи 164 НК РФ, применяется ставка по НДС 20%. Соответствующие изменения в пункте 3 статьи 164 НК РФ внесены подпункт «в» пункта 3 статьи 1 Федерального закона от 03.08.2018 N303-ФЗ (далее – Закон 303-ФЗ).

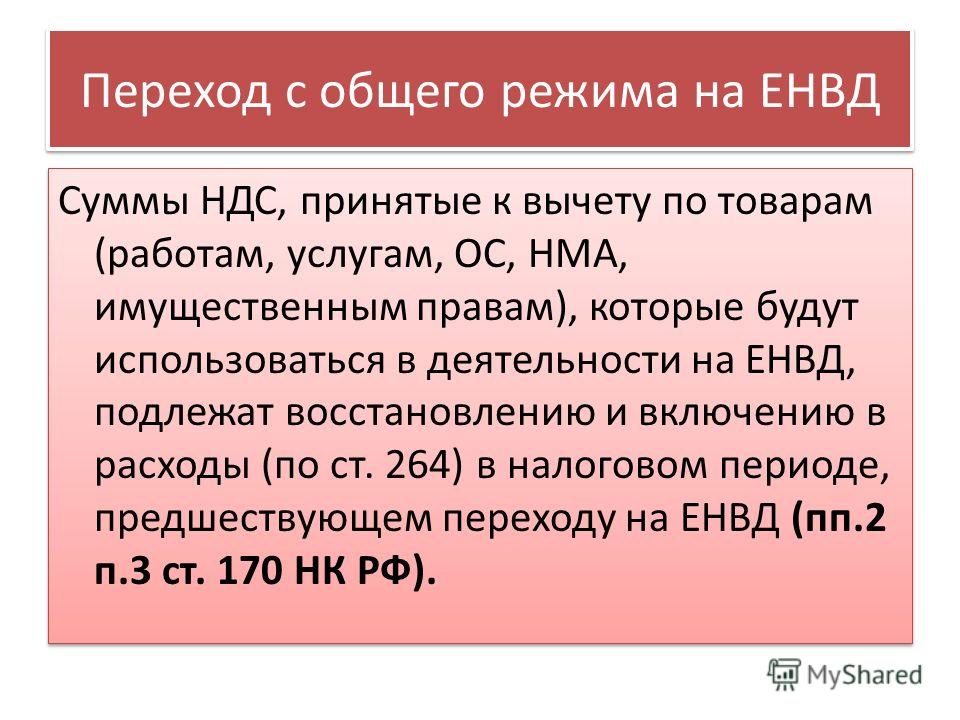

Закон 303-ФЗ каких-либо переходных положений для договоров, заключенных до 01.01.2019, не содержит. Поэтому при отгрузке в 2019 году по договорам, заключенным до 01.01.2019, надо применять ставку НДС 20%. При этом ставка НДС, указанная в таком договоре, значения не имеет. Ведь пунктом 1 статьи 168 НК РФ закон обязывает продавца дополнительно к цене отгружаемых начиная с 01.01.2019 товаров, работ, услуг и передаваемых имущественных прав предъявить к оплате покупателю сумму налога, исчисленную по налоговой ставке в размере 20%.

По поводу применения налоговой ставки по НДС налогоплательщиком есть позиция КС РФ, которая отражена в определении от 15.05.2007 № 372-О-П. КС РФ указал, что налогоплательщик не может произвольно менять налоговую ставку по НДС или отказаться от его применения, так как налоговая ставка является обязательным элементом налогообложения.

Поэтому Минфин РФ в письме ФНС России от 23.10.2018 N СД‑4–3/20667@ разъясняет, что изменение ставки НДС не требует внесения изменений в договор с целью изменения размера ставки НДС. Но стороны по обоюдному согласию могут внести изменения в договор в части уточнения размера ставки НДС с 01.01.2019.

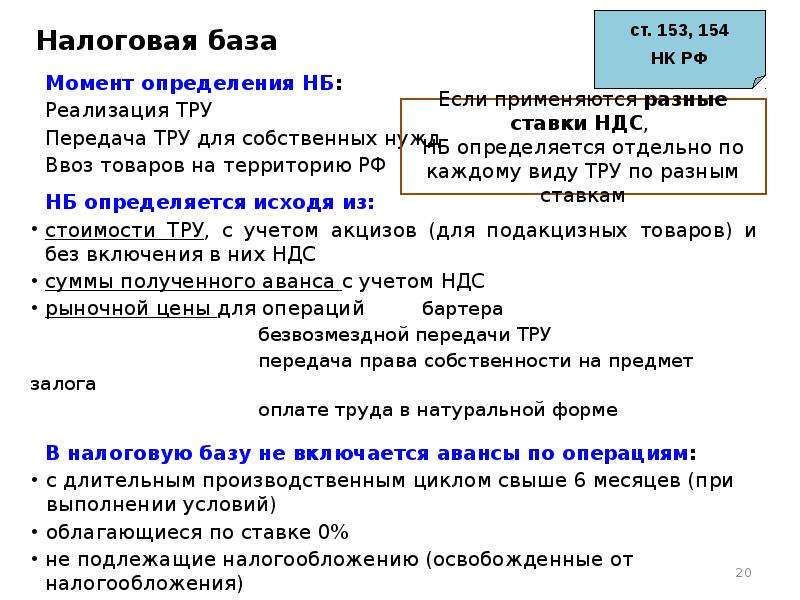

Также следует иметь ввиду, что изменение ставки НДС не меняет момент и порядок определения налоговой базы. Налоговая база по НДС, как и прежде, определяется на дату получения аванса, а также на дату отгрузки товаров, работ, услуг и имущественных прав.

Аванс в 2018 году и доплата покупателем 2% НДС

По причине увеличения с 1 января 2019 года ставки НДС у многих налогоплательщиков НДС сложилась ситуация, когда за отгружаемые в 2019 году товары, работы, услуги и имущественные права получен аванс в 2018 году. Продавец обязан был исчислить НДС с сумм аванса НДС по расчетной ставке 18/118%, как этого требует пункт 4 статьи 164 НК РФ.

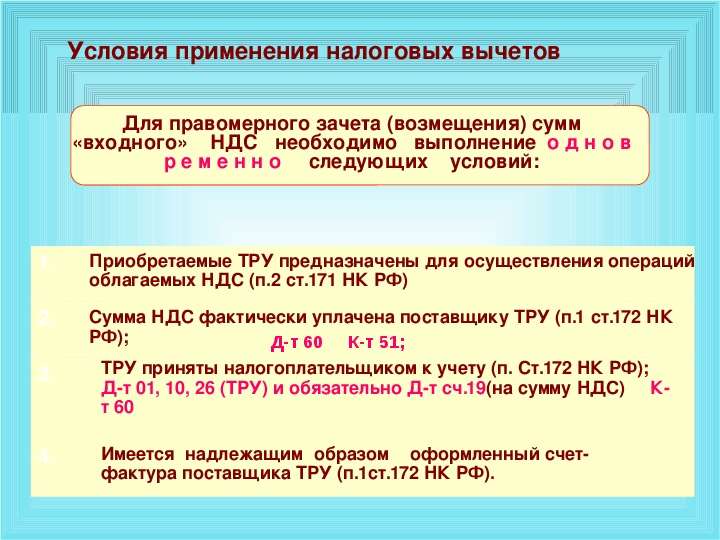

Исчисленный же с аванса НДС продавец принимает к вычету с даты отгрузки соответствующих товаров, выполнения работ, оказания услуг, передачи имущественных прав в размере ранее исчисленного с засчитываемого аванса НДС (п. 8 ст. 171, п. 6 ст. 172 НК РФ). Так как при получении аванса НДС уплачен по расчетной ставке 18/118%, то и зачету у продавца подлежит именно эта сумма.

Что касается покупателя, то при наличии в заключенном договоре условия об оплате аванса покупатель принимает к вычету НДС с аванса по счету-фактуре на аванс продавца в соответствии с положениями пункта 12 статьи 171 и пункта 9 статьи 172 НК РФ. Счет-фактуру продавец выставил с расчетной ставкой 18/118%, следовательно, и восстанавливать НДС с аванса после получения счета-фактуры на отгрузку в 2019 году по ставке 20% покупатель должен в размере ранее принятой к вычету суммы НДС – исходя из налоговой ставки 18/118%.

Доплата покупателем 2% НДС

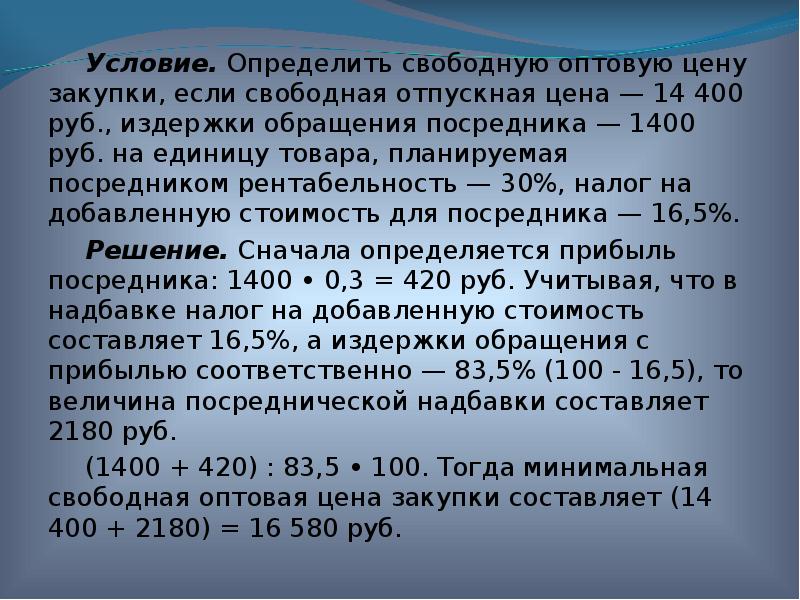

Может сложится ситуация, когда покупатель уже в 2019 году доплатил аванс в размере разницы в ставках НДС 18% и 20%, то есть 2%. Так как это вроде аванс, то продавцу надо начислить с него НДС. Но ФНС разъясняет по-другому (письмо от 23.10.2018 N СД‑4–3/20667@). Так как это доплата именно налога в 2019 году, то его не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120. Поэтому в таком случае ФНС рекомендует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118%, и показателем суммы налога, рассчитанной с учетом размера доплаты налога. В этом случае корректировочная счет-фактура будет выглядеть следующим образом:

Доплатить в 2019 году НДС 2% могут и неплательщики НДС, и налогоплательщики, освобожденные от НДС, которым счета-фактуры не выставляются. В этом случае продавец в книге продаж отражает суммы доплаченного НДС на основании отдельного корректировочного документа. При этом такой документ можно составить за месяц или квартал и отразить в нем все доплаты налога от неплательщиков НДС и налогоплательщиков, освобожденных от НДС, за соответствующий период.

В этом случае продавец в книге продаж отражает суммы доплаченного НДС на основании отдельного корректировочного документа. При этом такой документ можно составить за месяц или квартал и отразить в нем все доплаты налога от неплательщиков НДС и налогоплательщиков, освобожденных от НДС, за соответствующий период.

Иная ситуация складывается, когда НДС 2% покупатель доплатил еще в 2018 году. В этом случае это не признается доплатой налога, так как налог еще 18%. Поэтому с суммы такой доплаты надо исчислить в 2018 году НДС по расчетной ставке 18/118%.

Так как произошло изменение цены, то продавец должен был выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного контрагентами при получении аванса по расчетной ставке в размере 18/118%, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением расчетной ставки в размере 18/118%.

В этом случае корректировочная счет-фактура будет выглядеть как показано в таблице:

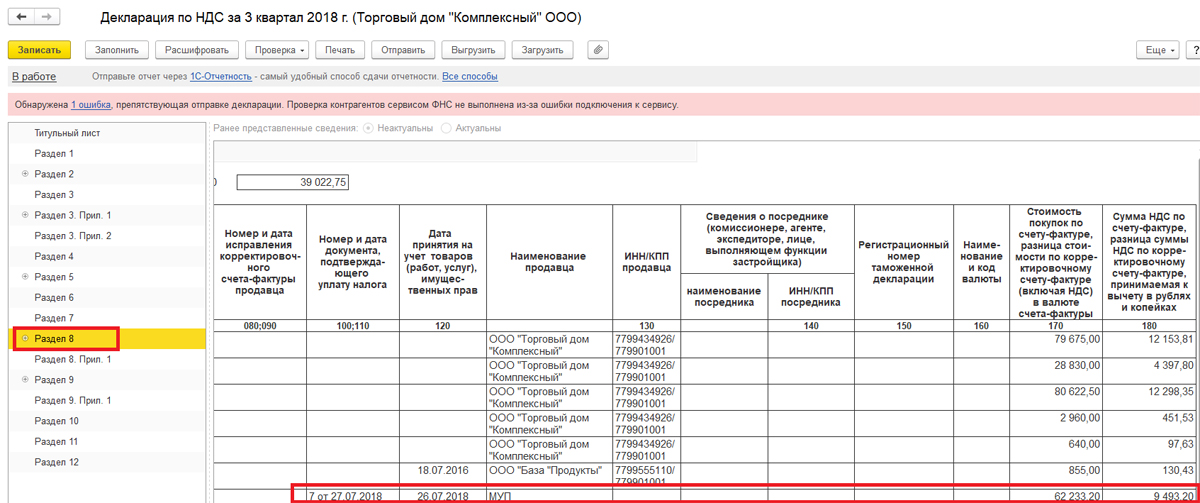

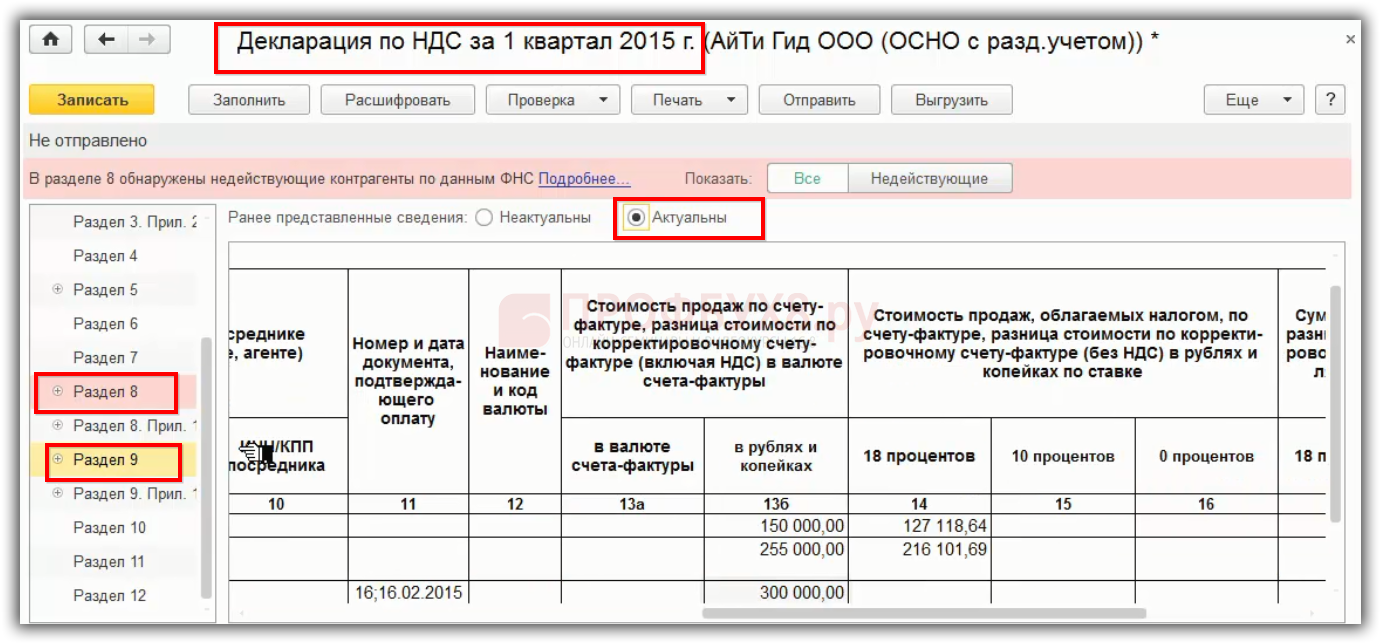

Разница, отраженная в корректировочных счетах-фактурах между суммами налога указывается в строке 070 в графе 5 декларации по НДС, в графе 3 этой строки указывается цифра «0».

Изменение стоимости товаров, отгруженных в 2018 году

Бывает, что после отгрузки товаров, работ, услуг, переданных имущественных прав продавец с покупателем договариваются об изменения цены. В этом случае продавец должен выставить покупателю корректировочный счет-фактуру не позднее пяти календарных дней со дня составления документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров. Такое требование установлено пунктом 3 статьи 168 НК РФ.

В таком корректировочном счете-фактуре в числе прочих показателей указывается налоговая ставка и сумма налога, определяемая до и после изменения стоимости отгруженных товаров, работ, услуг, переданных имущественных прав. Так как отгрузка произошла в 2018 году, когда ставка НДС была 18%, то при изменении стоимости отгруженных товаров, работ, услуг, переданных имущественных прав в 2019 году в графе 7 корректировочного счета-фактуры указывается ставка НДС 18%, то есть та же самая ставка НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

Исправление счет-фактуры на отгрузку от 2018 года в 2019 году

А что делать, если ранее допущена ошибка и обнаружена в 2019 году? По правилам пункта 7 Правил заполнения счетов-фактур, утвержденных постановлением Правительства РФ от 26.12.2011 №1137, исправление счета-фактуры производится путем составления нового экземпляра счета-фактуры. В нем не допускается только исправление строки 1. Порядковый номер и дата исправления указывается в строке 1а. При необходимости исправления такого счета-фактуры, выписанного в 2018 году и ранее уже в 2019 году, в графе 7 указывается ставка НДС 18%, то есть та ставка НДС, которая была на дату отгрузки товаров работ, услуг, переданных имущественных прав.

Возврат товара, отгруженного до 2019 года

В договоре может быть предусмотрено, что не реализованный к определенному сроку товар возвращается продавцу. Возникает вопрос, как это сделать с учетом изменений ставки НДС? Ведь при возврате товара продавец имеет право на вычет уплаченного по таким товарам суммам НДС.

Для этого продавцу надо отразить его в учете операций по корректировке в связи с возвратом товаров или отказом от товаров. К вычету такой НДС можно заявить только в течение в одного года с момента возврата товара или отказа от него. При этом, в случае уменьшения количества отгруженных товаров основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура. Поэтому ФНС России во всех случаях возврата товаров с 01.01.2019, независимо от принятия на учет товаров покупателем, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость возращенных покупателем товаров.

Ставка НДС в корректировочной счете-фактуре указывается та же, что и в счет-фактуре на отгрузку. Такого же порядка рекомендуется придерживаться и в отношении возврата товара по отгрузкам, совершенным в 2019 году. А покупателю остается только восстановить принятый к вычету НДС на основании корректировочного счета-фактуры, полученного от продавца.

Обязанность по восстановлению НДС, ранее принятого к вычету по возвращенным товарам, не зависит от периода отгрузки товаров.

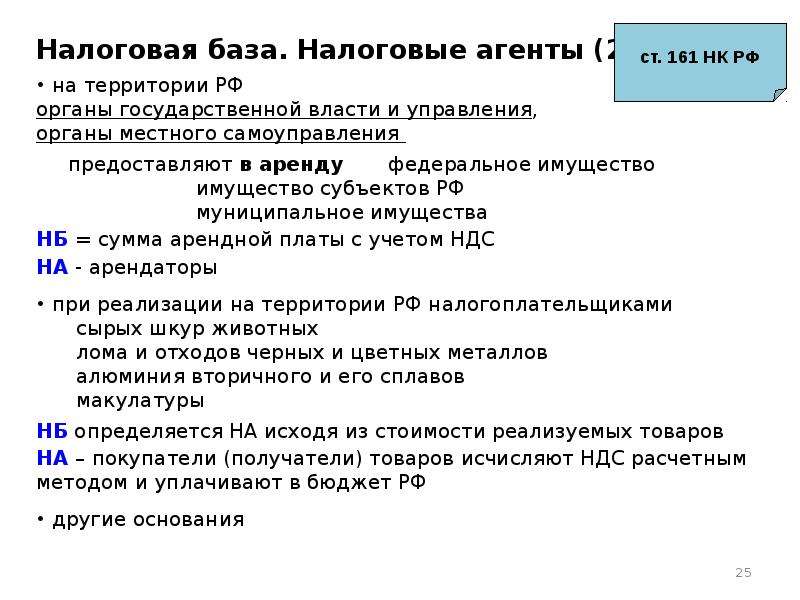

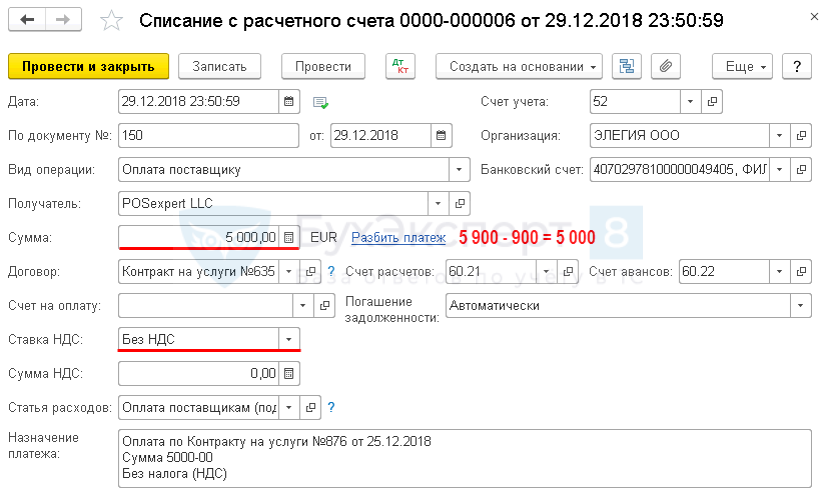

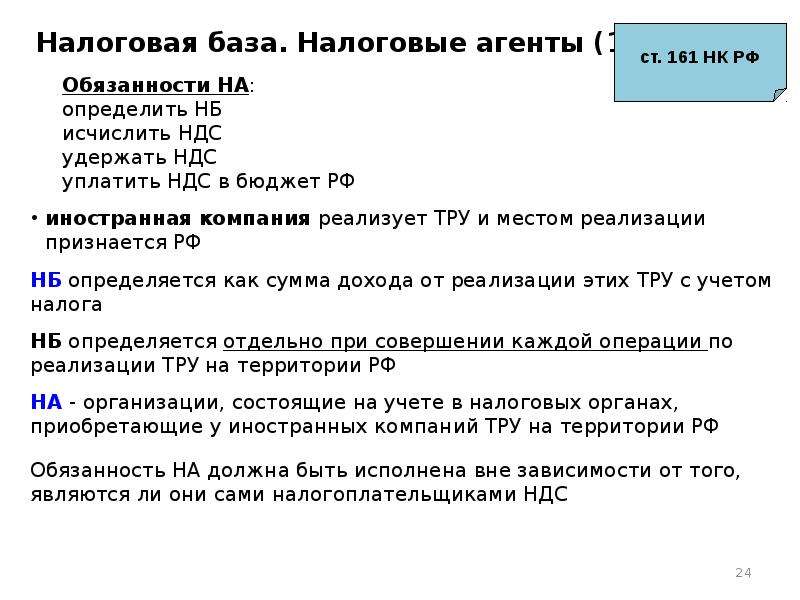

Как быть, если товары куплены у иностранной организации, которая не состоит в учете в налоговом органе в РФ, а место реализации признается территория РФ? В этом случае уплата налога производится налоговым агентом одновременно с выплатой денежных средств таким налогоплательщикам. При этом в момент отгрузки налоговая база не определяется. В связи с чем, если по отгруженным в 2019 году товарам оплата перечислена в 2018 году и ранее, то налоговый агент на дату оплаты в 2018 году должен был исчислить и уплатить в бюджет по расчетной ставке 18/118%. А при отгрузке в 2019 году пересчет НДС не производится.

Расчетная ставка 18//118% применяется и при оплате иностранному налогоплательщику в 2019 году за товары, отгруженные до 01.01.2019, ведь новая ставка НСД 20% применяется по отгруженным с 01.01.2019 товарам, выполненных работам и оказанным услугам.

Такой же порядок расчета НДС налоговыми агентами применяется при аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества.

Иностранные организации оказывающие электронные услуги на территории РФ, с 01.01.2019 года сами платят НДС, если это не является обязанностью налогового агента. С 01.01.2019 года расчетная ставка НДС по таким услугам составляет 16,67%, а до 1 января 2019 года – 15,25%. Иностранная организация, оказывающая электронные услуги, при получении оплаты в 2019 году должна применять расчетную ставку НДС 15,25%, если электронная услуга оказана до 01.01.2019 года. Новая ставка НДС применяется только по отгрузкам 2019 года.

Президент подписал указ о снижении ставки НДС – Газета.uz

Президент Шавкат Мирзиёев в среду подписал указ о совершенствовании налоговой политики Узбекистана, сообщил «Газете.uz» источник в правительстве. Указом с 1 октября ставка налога на добавленную стоимость снижается с 20% до 15%.

Правительству поручено при подготовке проекта государственного бюджета на 2020 год предусмотреть отмену упрощенного порядка исчисления и уплаты налога на добавленную стоимость, а также установление базовой ставки налога на прибыль юридических лиц в размере 15% с сохранением ставки налога на доходы, выплачиваемые в виде дивидендов.

Кроме того, намечено снижение ставки единого социального платежа с 25% до 12% для государственных предприятий, юридических лиц с долей государства в уставном фонде (уставном капитале) в размере 50% и более, а также для юрлиц, в уставном фонде (уставном капитале) которых 50% и более принадлежит юрлицу с госдолей 50% и более, и их структурных подразделений.

С 1 октября сумма единого налогового платежа, ранее зачисляемая во внебюджетный Пенсионный фонд при Министерстве финансов, зачисляется в бюджеты Каракалпакстана, местные бюджеты областей и города Ташкента.

Документом также отменяется действующий порядок приостановления органами государственной налоговой службы операций по счетам налогоплательщиков в коммерческих банках. В проекте новой редакции Налогового кодекса, исходя из передовой зарубежной практики, должен быть предусмотрен порядок приостановления налоговыми органами операций по счетам налогоплательщиков в коммерческих банках на срок не более 30 дней на основе результатов «риск-анализа» и проведения предупредительных мер.

В проекте новой редакции Налогового кодекса, исходя из передовой зарубежной практики, должен быть предусмотрен порядок приостановления налоговыми органами операций по счетам налогоплательщиков в коммерческих банках на срок не более 30 дней на основе результатов «риск-анализа» и проведения предупредительных мер.

Президент Шавкат Мирзиёев поручил Министерству финансов разработать предложения по снижению ставки НДС 11 сентября. На следующий день Минфин, анонсируя снижение ставки, сообщил, что «снижение ставки НДС до 15%, в совокупности с мерами, направленными на обеспечение его нейтральности, предлагаемыми в новой редакции Налогового кодекса, благоприятно отразится на деятельности хозяйствующих субъектов».

По расчетам министерства, снижение ставки НДС сократит поступления в государственный бюджет на 10 трлн сумов в год, или порядка 2% к ВВП.

Снижение ставки НДС по итогам 2019 года предусматривалось Концепцией налоговой реформы, утвержденной президентом летом прошлого года.

С текущего года на два года был введен упрощенный порядок исчисления и уплаты НДС для отдельных категорий налогоплательщиков. Уже в феврале Государственный налоговый комитет сообщал, что с начала года число плательщиков НДС выросло с 7 тысяч до 35 тысяч, что более чем вдвое превысило прогнозные показатели.

Новости / Администрация городского округа Красногорск Московской области

Изображение: ФНС России разъяснила как перейти с НДС 18% на НДС 20%

Если в 2018 году налогоплательщик получил аванс в счет отгрузки в 2019 году, то с этих сумм НДС рассчитывается по старой ставке (18/118 от размера аванса), а при отгрузке в счет этих авансов — уже по ставке 20 %. При этом НДС, исчисленный с авансовых платежей, принимается к вычету у продавца по старой ставке.

В случае возврата товара с 1 января продавец не будет получать от покупателя счет-фактуру на обратную реализацию, а будет выставлять корректировочный счет-фактуру. Налоговые агенты, приобретающие у иностранного лица, не состоящего на учете в налоговых органах, товары (работы, услуги), исчисляют НДС при перечислении оплаты. Если оплата в счет поставок товаров (работ, услуг) в 2019 году перечислена иностранному лицу в 2018 году, то НДС исчисляется налоговым агентом с применением ставки 18/118 %, а при отгрузке в счет оплаты НДС налоговым агентом уже не исчисляется. Если налоговый агент в 2019 году оплачивает товары (работы, услуги), отгруженные в 2018 году, то НДС исчисляется налоговым агентом также по ставке 18/118%. С 1 января 2019 года иностранные продавцы электронных услуг должны исчислять НДС по операциям не только с физическими лицами, но и с организациями и индивидуальными предпринимателями. То есть покупатели электронных услуг у иностранных продавцов не признаются налоговыми агентами. Если электронные услуги оказаны в 2018 году, а оплата от покупателей поступила в 2019 году, иностранная организация должна самостоятельно рассчитать НДС, но по старой ставке в размере 15,25 %.

Если оплата в счет поставок товаров (работ, услуг) в 2019 году перечислена иностранному лицу в 2018 году, то НДС исчисляется налоговым агентом с применением ставки 18/118 %, а при отгрузке в счет оплаты НДС налоговым агентом уже не исчисляется. Если налоговый агент в 2019 году оплачивает товары (работы, услуги), отгруженные в 2018 году, то НДС исчисляется налоговым агентом также по ставке 18/118%. С 1 января 2019 года иностранные продавцы электронных услуг должны исчислять НДС по операциям не только с физическими лицами, но и с организациями и индивидуальными предпринимателями. То есть покупатели электронных услуг у иностранных продавцов не признаются налоговыми агентами. Если электронные услуги оказаны в 2018 году, а оплата от покупателей поступила в 2019 году, иностранная организация должна самостоятельно рассчитать НДС, но по старой ставке в размере 15,25 %.

Если же иностранная организация получила оплату от организаций и (или) индивидуальных предпринимателей в 2018 году, а сами услуги оказываются в 2019 году, то НДС иностранной организацией не исчисляется. В этом случае обязанности по исчислению и уплате в бюджет налога возлагаются на налогового агента-покупателя.

В этом случае обязанности по исчислению и уплате в бюджет налога возлагаются на налогового агента-покупателя.

Разъяснения согласованы с Минфином России и доведены до территориальных налоговых органов письмом ФНС России от 23.10.2018 № СД-4-3/ 20667@.

Инспекция Федеральной налоговой службы по г. Красногорску Московской области

Больше новостей о жизни округа читайте в официальном телеграм-канале «Красногорск.Новости»

Ставка с оглядкой на НДС :: Финансы :: Газета РБК

ЦБ отложил переход к нейтральной политике

ЦБ сохранил ключевую ставку на уровне 7,25% и дал однозначный сигнал рынку — обещанного перехода к нейтральной политике в 2018 году не будет. Причина — ожидание роста инфляции из-за планов правительства повысить ставку НДС до 20%

Фото: Екатерина Кузьмина / РБК

Совет директоров Банка России на четвертом в этом году заседании по денежно-кредитной политике (ДКП), прошедшем 15 июня, сохранил ключевую ставку на уровне 7,25%. Регулятор во второй раз подряд решил оставить ее на прежнем уровне. Этому предшествовал длительный цикл смягчения денежно-кредитной политики — регулятор снижал ставку пять раз подряд, с сентября 2017 года ее значение опустилось с 9 до 7,25%.

Регулятор во второй раз подряд решил оставить ее на прежнем уровне. Этому предшествовал длительный цикл смягчения денежно-кредитной политики — регулятор снижал ставку пять раз подряд, с сентября 2017 года ее значение опустилось с 9 до 7,25%.

Основным фактором, повлиявшим на решение ЦБ, по словам главы Банка России Эльвиры Набиуллиной, стали предложенные правительством налоговые изменения. Днем ранее, 14 июня, премьер-министр Дмитрий Медведев и глава Минфина Антон Силуанов объявили, что с 2019 года ставка налога на добавленную стоимость возрастет с 18 до 20%. Этот шаг заставил регулятора изменить не только свой прогноз по инфляции, но и планы по смягчению денежно-кредитной политики.

НДС разгоняет инфляцию

Теперь риски, которые оценивает ЦБ, сместились в сторону проинфляционных. Несмотря на то что НДС увеличится только с 2019 года, эффект для экономики может проявиться уже в 2018-м — из-за инфляционных ожиданий и опережающей подстройки цен, объяснила Набиуллина. В этом году инфляция, по прогнозу регулятора, составит 3,5–4% (по сравнению с прошлым прогнозом ЦБ повысил нижнюю границу с 3 до 3,5%), а в 2019-м может даже превысить целевой показатель (таргет) в 4%, достигнув 4–4,5%. Темпы роста потребительских цен вернутся к 4% в начале 2020 года, прогнозирует ЦБ. Предлагаемые налоговые изменения, по оценке Банка России, добавят к инфляции 1 п.п.

В этом году инфляция, по прогнозу регулятора, составит 3,5–4% (по сравнению с прошлым прогнозом ЦБ повысил нижнюю границу с 3 до 3,5%), а в 2019-м может даже превысить целевой показатель (таргет) в 4%, достигнув 4–4,5%. Темпы роста потребительских цен вернутся к 4% в начале 2020 года, прогнозирует ЦБ. Предлагаемые налоговые изменения, по оценке Банка России, добавят к инфляции 1 п.п.

В таких условиях ЦБ счел нужным замедлить смягчение денежно-кредитной политики. До этого — и в марте, и в апреле — регулятор сообщал, что рассчитывает уже в 2018 году завершить переход к нейтральной ДКП (диапазон нейтральной ключевой ставки, по оценке ЦБ, — 6–7%, ближе к верхней границе). В апреле на планы регулятора не повлияло даже ослабление рубля в связи с введением США санкций. Однако теперь ЦБ был вынужден скорректировать свой основной сценарий. На пресс-конференции 15 июня Набиуллина заявила, что переход к нейтральной ДКП и следующее снижение ключевой ставки, скорее всего, произойдут только в 2019 году. Более того, в случае резкого усиления проинфляционных рисков ЦБ не исключает и повышения ставки, добавила Набиуллина, уточнив, что базовый сценарий этого не предполагает.

Более того, в случае резкого усиления проинфляционных рисков ЦБ не исключает и повышения ставки, добавила Набиуллина, уточнив, что базовый сценарий этого не предполагает.

Очевидно, что основная причина того, что ЦБ может не завершить переход к нейтральной ДКП в 2018 году, заключается в повышении НДС, сказал аналитик Райффайзенбанка Станислав Мурашов. «ЦБ здесь скорее действует на упреждение возможных инфляционных рисков», — отметил он. По мнению эксперта, эффект от повышения НДС в России будет сильнее сказываться на росте инфляционных ожиданий, чем в других странах с таким опытом.

«Окно закрылось»

То, что ЦБ не будет снижать ключевую ставку в июне, предполагали более половины аналитиков, опрошенных в рамках консенсус-прогнозов Bloomberg и Reuters. В пользу такого решения ЦБ говорили сразу ряд факторов: майский рост инфляционных ожиданий из-за повышения цен на бензин, начавшийся в середине апреля вывод инвесторами средств с развивающихся рынков. Однако большинство из опрошенных РБК экономистов допускали, что смягчение ДКП в 2018 году продолжится.

Заявление Набиуллиной 15 июня говорит о явном изменении политики ЦБ, отметил директор аналитического департамента «Локо-Инвест» Кирилл Тремасов. В связи с этим, считает эксперт, снижения ставки в 2018 году ждать больше не стоит: «Иначе ЦБ не говорил бы о том, что ожидаемого в этом году перехода к нейтральной политике не будет». «Сегодня окно для перехода к нейтральному уровню ставок в перспективе 2018 года закрылось», — сказал главный аналитик Бинбанка Антон Покатович.

Очевидно, что из-за повышения НДС переход к нейтральной политике затянется, заявил главный экономист рейтингового агентства «Эксперт РА» Антон Табах. Более того, при росте инфляции крайне вероятно временное повышение ставки в 2019 году. Если инфляция «переварит» решения по НДС, возможно еще одно снижение на 25 б.п. осенью, но, скорее всего, мартовское решение было последним снижением ставки в этом году, предположил эксперт.

ЦБ может понизить ставку в 2018 году только в случае улучшения российско-американских отношений, стабилизации на развивающихся рынках и в случае смягчения риторики ФРС США, говорится в обзоре руководителя центра макроэкономического анализа Альфа-банка Наталии Орловой. Но такое стечение событий сейчас выглядит излишне оптимистично, полагает экономист.

Но такое стечение событий сейчас выглядит излишне оптимистично, полагает экономист.

Впрочем, некоторые аналитики допускают, что анонсированные изменения в политике ЦБ могут сохраниться ненадолго. Инфляционные риски от повышения НДС сейчас до конца не ясны, если инфляция не будет превышать таргет ЦБ, то регулятор может снизить осенью ставку на 0,25 п.п., предположил начальник центра разработки стратегий Газпромбанка Егор Сусин. Риски замедления экономической активности выше, чем инфляционные риски, которые носят кратковременный характер, пояснил главный экономист Credit Suisse по России Алексей Погорелов. В связи с этим ЦБ вернется к постепенному снижению ставок довольно быстро.

Ожидания и реальность

Повышение ставки НДС — главная, но не единственная причина изменения риторики ЦБ. По словам Кирилла Тремасова, ключевую роль в том, что ставка не была снижена, сыграл рост цен на бензин и повышение инфляционных ожиданий. По данным Росстата, в мае цены на автомобильный бензин увеличились на 11,3% в годовом выражении при общей инфляции 2,4% — их рост опережающими темпами продолжился и в начале июня. В мае, согласно опросу «инФОМа», инфляционные ожидания возросли с 7,8 до 8,6%.

В мае, согласно опросу «инФОМа», инфляционные ожидания возросли с 7,8 до 8,6%.

С 2015 года был лишь один случай, когда регулятор снижал ставку при заметном росте инфляционных ожиданий, — в марте 2016 года, напомнил аналитик банка Nordea Денис Давыдов. «Во всех остальных случаях ЦБ брал паузу и смотрел за этим достаточно важным для себя показателем. Регулятор хочет видеть инфляционные ожидания заякоренными», — объяснил он.

Фото: Евгений Одиноков / РИА Новости

Среди факторов, которые заставляют ЦБ более осторожно принимать решение по ставке и сохранять ее на прежнем уровне, — неопределенность на развивающихся рынках, а также рост протекционизма в мировой экономике, пояснил Сусин. «Инициативы Трампа по торговым пошлинам и идущие торговые войны переходят в более острую фазу, что является очередным негативным сигналом для всех развивающихся стран», — отметил он. По мнению эксперта, в такой ситуации ЦБ более комфортно занимать консервативную позицию.

«Инициативы Трампа по торговым пошлинам и идущие торговые войны переходят в более острую фазу, что является очередным негативным сигналом для всех развивающихся стран», — отметил он. По мнению эксперта, в такой ситуации ЦБ более комфортно занимать консервативную позицию.

«Внешний рынок оказывает в целом весомое влияние на решение по ставке: мы видим, что ФРС повысила ставку (до 1,75–2%), ЦБ некоторых развивающихся стран из-за оттока долларовой ликвидности поднимают ставки, чтобы снизить давление на местную валюту», — отметил аналитик Райффайзенбанка Денис Порывай. По его словам, Банк России не может игнорировать ужесточение денежно-кредитной политики в США и должен удерживать процентную разницу между долларовой и рублевой ставкой от чрезмерного сокращения, чтобы нерезиденты не начали распродавать государственные долговые бумаги (ОФЗ) и не увеличился отток капитала.

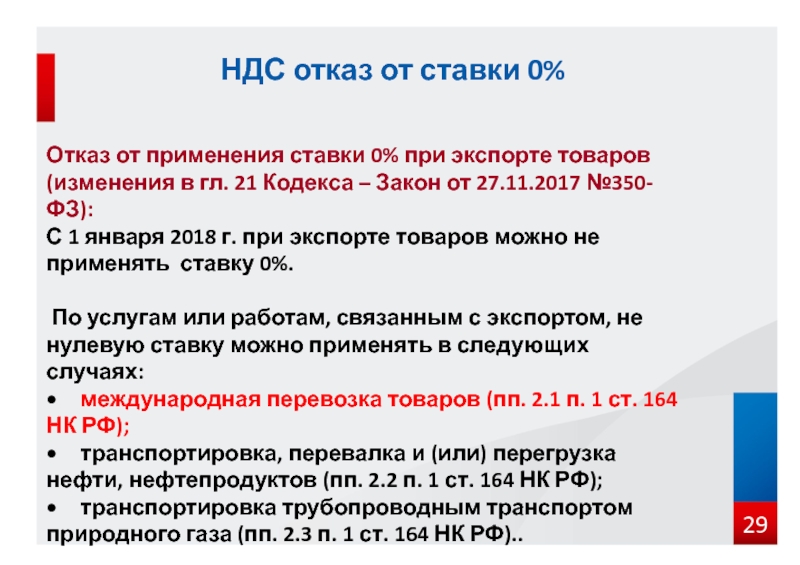

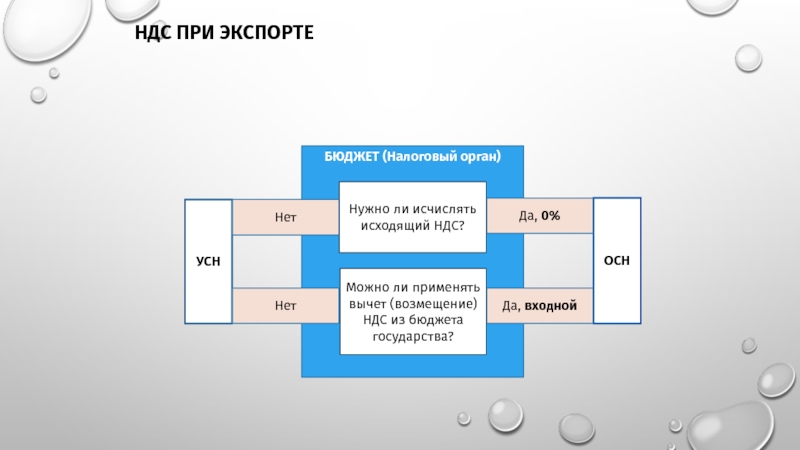

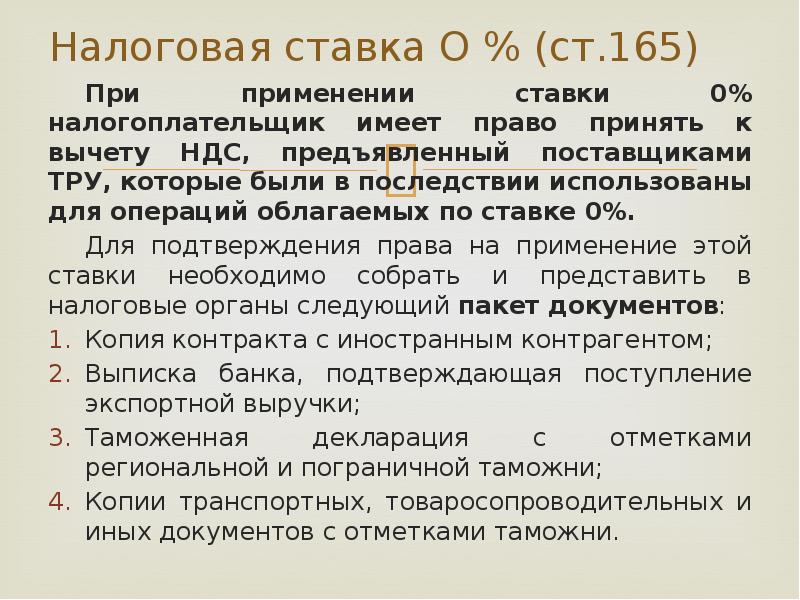

На транзитные железнодорожные перевозки порожних контейнеров и вагонов вводится нулевая ставка НДС

Закон направлен на увеличение объемов

транзитных железнодорожных перевозок через территорию России.

Совет Федерации одобрил Федеральный закон «О внесении изменений в статьи 164 и 165 части второй Налогового кодекса Российской Федерации».

Докладчиком по этому вопросу выступил

член Комитета Совета Федерации по бюджету и финансовым рынкам Василий Иконников.

Иконников

Василий Николаевичпредставитель от законодательного (представительного) органа государственной власти Орловской области

Смотрите также

Документ направлен на стимулирование

увеличения объемов транзитных железнодорожных перевозок через территорию России.

Федеральным законом установлена ставка налога на добавленную стоимость (НДС) в размере 0 процентов в отношении работ (услуг) по перевозке или транспортировке

железнодорожным транспортом порожнего железнодорожного подвижного состава или

контейнеров, перемещаемых через территорию России (транзитные перевозки), работ

(услуг), непосредственно связанных с указанной перевозкой или транспортировкой,

стоимость которых указана в перевозочных документах.

Также установлен перечень документов, подтверждающих обоснованность применения нулевой ставки по НДС при осуществлении указанных перевозок.

Устраняется неопределенность действующей нормы подпункта 3 пункта 1 статьи 164 Налогового кодекса РФ, предусматривающего применение нулевой ставки по НДС в отношении транзита товаров.

Федеральный закон вступает в силу по истечении одного месяца со дня его официального опубликования, но не ранее первого числа очередного налогового периода по налогу на добавленную стоимость.

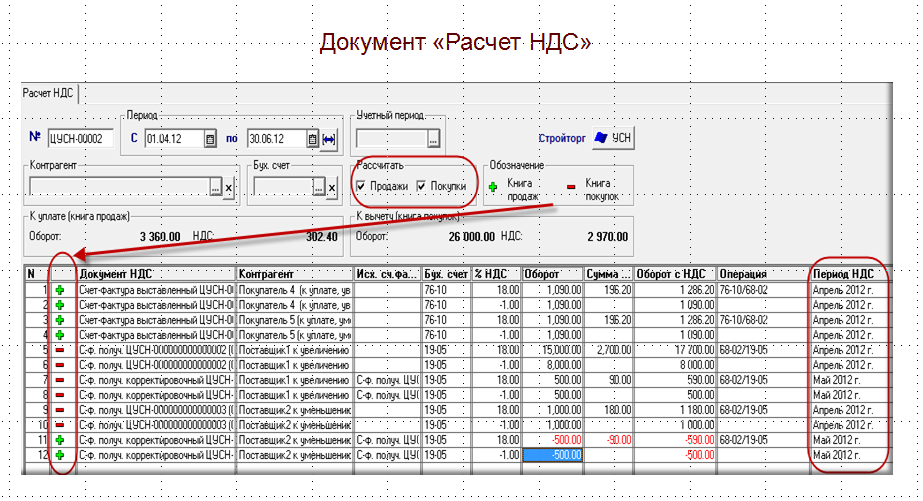

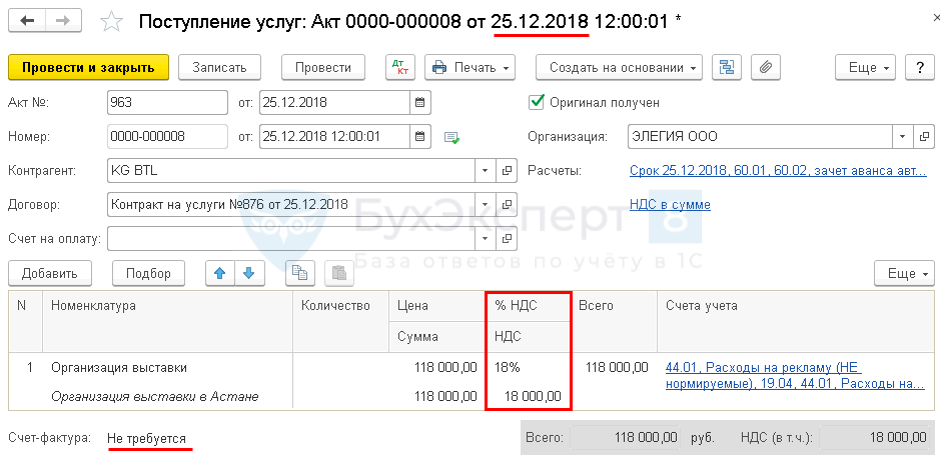

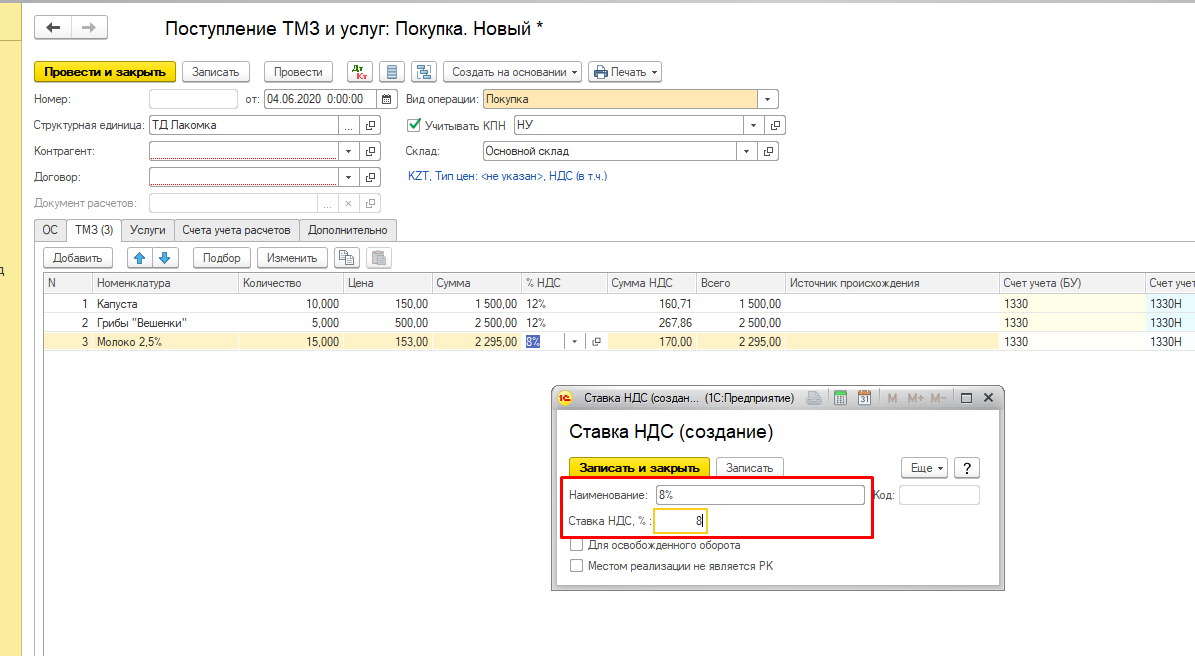

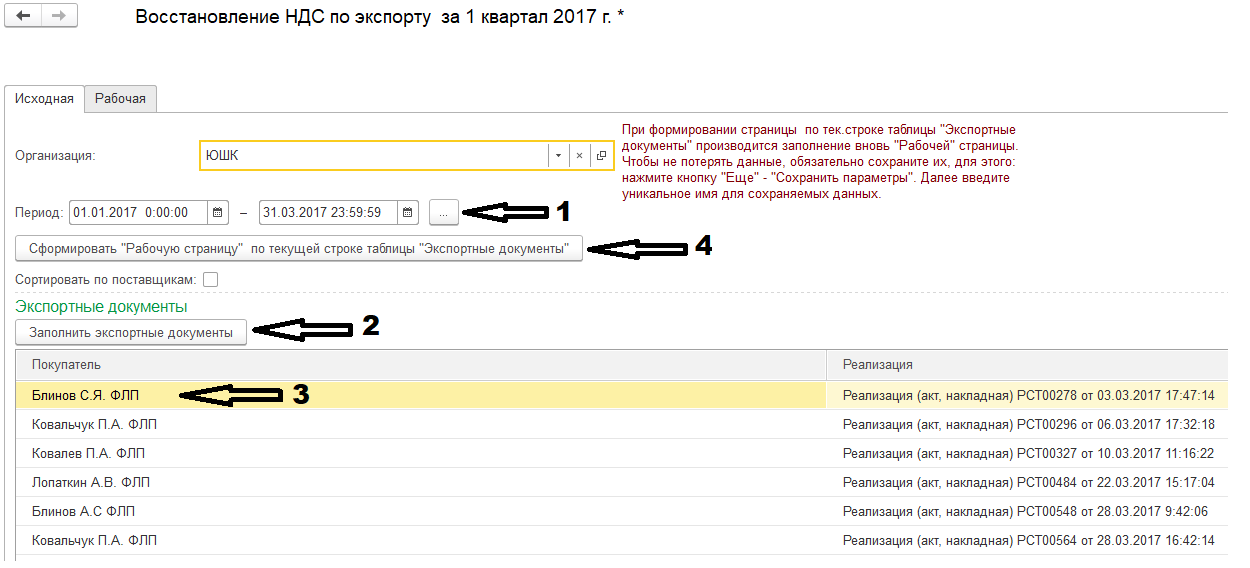

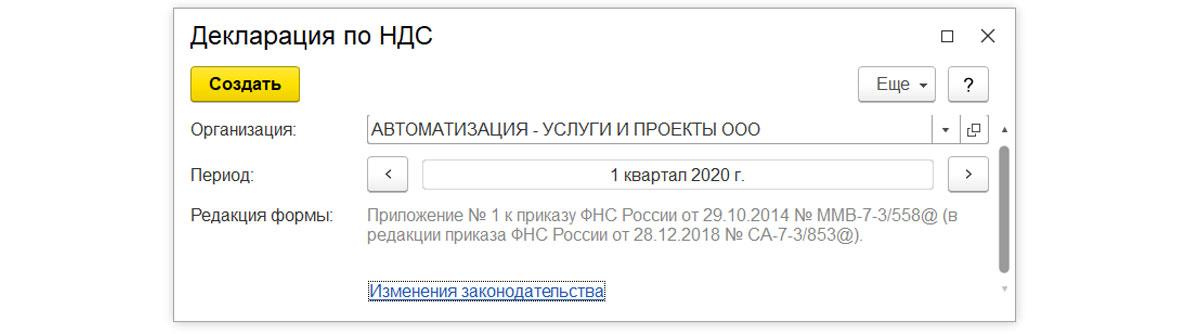

Помощник замены ставки НДС: удобный переход

25 Августа 2019

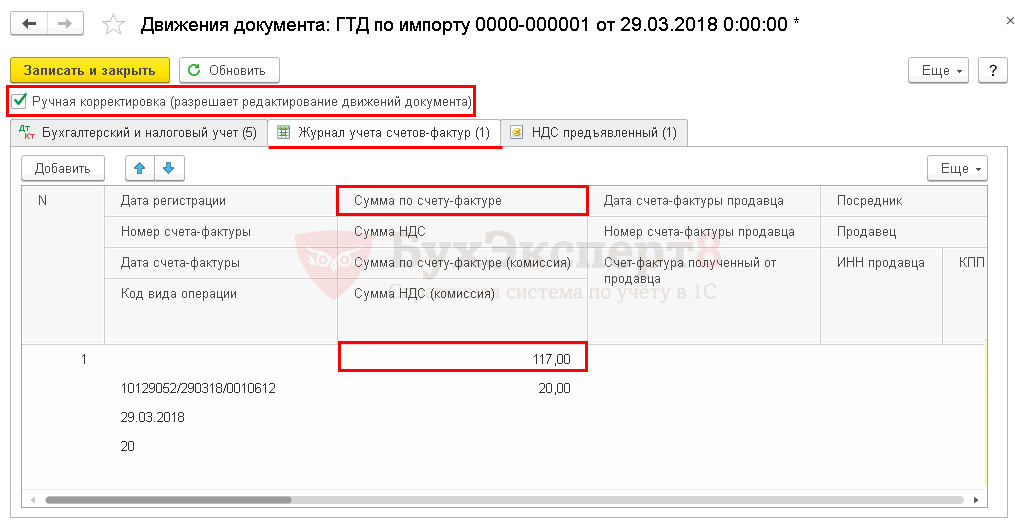

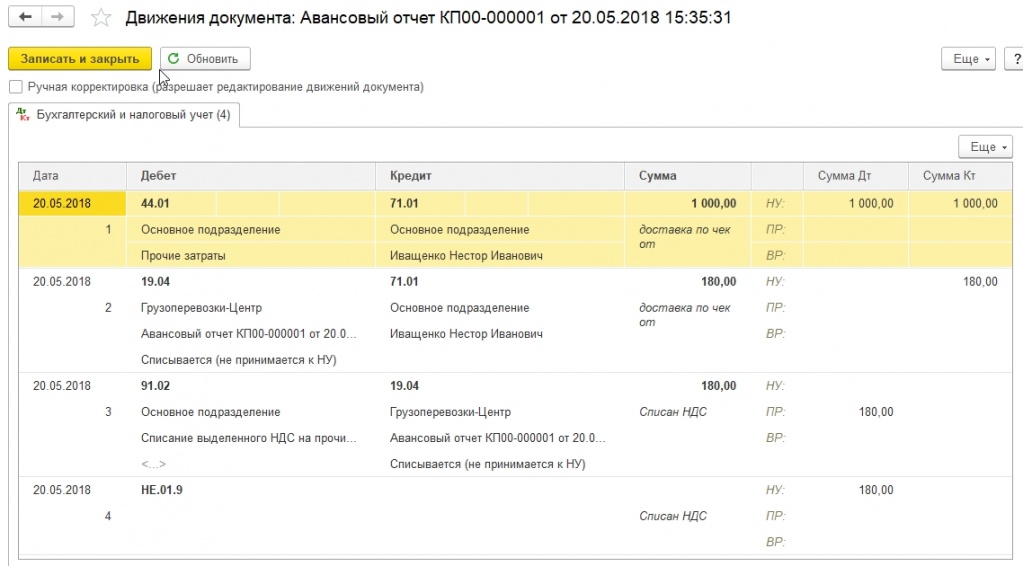

С 01 января 2019г. вступает в силу Федеральный закон №303-ФЗ от 03.08.2018г. в части увеличения ставки НДС с 18% до 20%.В связи с этим в последних редакциях «1С» сделано следующее:

- в перечень ставок НДС добавлены значения 20% и 20/120;

- новые ставки НДС учтены в расчетных алгоритмах системы;

-

реализовано рабочее место Помощник замены ставки НДС на 20%.

Для того, чтобы ставка НДС проставлялась в документах автоматически, её предварительно нужно задать в справочниках. Обычно это справочник Номенклатура.

Рисунок 1. Номенклатура в УТ 11.4

Рисунок 2. Номенклатура в БП 3.0

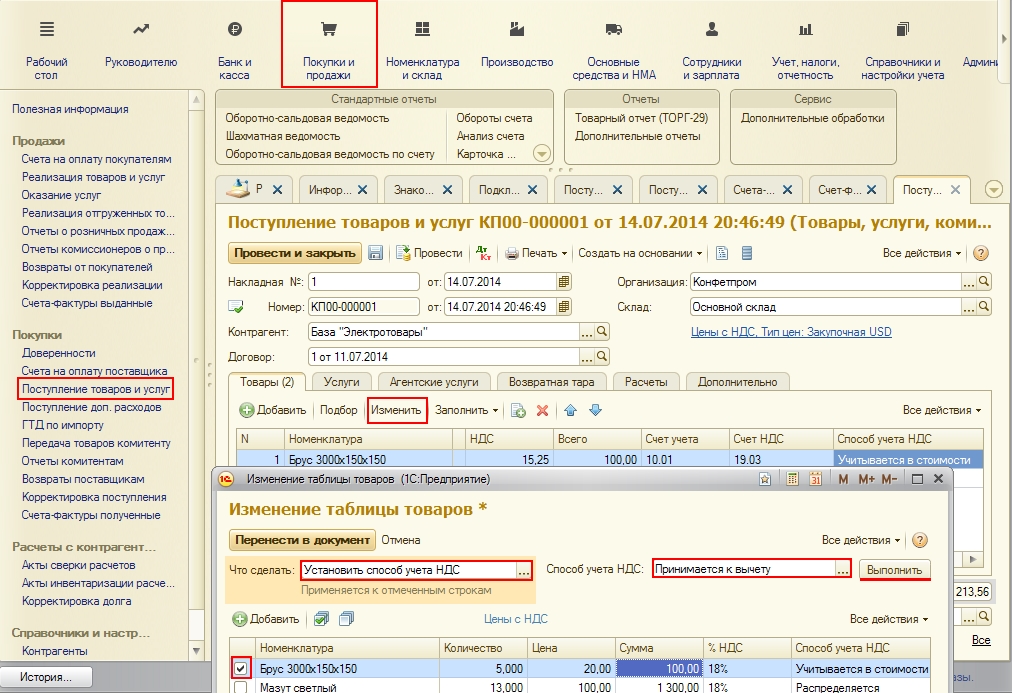

В старых релизах поменять ставку НДС можно с помощью групповой обработки:

Администрирование – обслуживание – корректировка данных – групповое изменение реквизитов. Напоминаем, как она работает (рисунок 3):

Рисунок 3. Групповая обработка реквизитов, порядок работы

Согласитесь, довольно просто. Однако, стоит учесть, что, во-первых, ставка НДС указывается не только в номенклатуре, но и в других справочниках; во-вторых, не все знают и используют этот инструмент.

В связи с массовой заменой ставки с 01 января 2019г., разработчики создали специальное рабочее место: Помощник замены ставки НДС на 20%. Найти его можно в Администрирование-сервис. По сравнению с Групповой заменой настройки (рисунок 3) в рабочем месте упрощены и все необходимые справочники перечислены:

- Номенклатура;

- Виды номенклатуры;

- Договоры с контрагентами;

- Договоры между организациями;

- Договоры лизинга.

- Проставить/убрать лишние «галочки» в списке «Заменять в»;

- По ссылке «Все элементы» перейти к настройке отбора и указать ставку НДС 18%;

- Изменить ставку.

Рисунок 4. Рабочее место по замене ставки

ВНИМАНИЕ:

Если решите менять во всех пунктах сразу – не забудьте отбор настроить тоже для всех пунктов!

Если вы не используете ставки, отличные от 18%, то отбор можно не настраивать и сразу перейти к замене.

Рабочее место Помощник замены ставки НДС на 20% реализовано в следующих редакциях:

-

«1С:ERP», ред. 2.4.6

-

«1С:Комплексная автоматизация», ред. 2.4.6

-

«1С:Управление торговлей», ред. 11.4.6

-

В «1С:Бухгалтерия предприятия» ставка заменится при обновлении базы.

А если не менять ставку?

Не беспокойтесь: если вы не измените ставки в справочниках вовремя – ничего страшного не случится. С целью уменьшения ошибок пользователей, разработчики усовершенствовали программу: заполнение ставки в документах теперь проставляется в зависимости от даты.

Это означает, что автоматически во все документы до 01 января 2019г. встанет ставка 18 или 18/118, а после этой даты – 20 или 20/120 (при этом в документах заказа анализируется плановая дата отгрузки).

Это касается не только вновь созданных с нуля документов, но и копирования, ввода на основании. Более того, если изменить дату в уже записанном документе, ставка в нем изменится.

Как изменяется ставка НДС:

- при подборе Номенклатуры в документы с датой до 01.01.2019г. встанет ставка НДС 18%, после 01.01.2019 — ставка НДС 20%. Вне зависимости от того, что указано в карточке;

- в документы Счет-фактура выданный (аванс) и Счет-фактура налогового агента, дата которых позже 01.01.2019г. подставляется ставка НДС 20/120;

- в рабочем месте Учет НДС с полученных авансов значения предлагаемых ставок НДС по кнопке Установить ставку НДС зависят от даты аванса;

- То же самое касается Регистрации счетов-фактур на аванс (для Бухгалтерии предприятия 3.0), ставка зависит от даты аванса.

ВНИМАНИЕ:

Если ваша программа доработана в части НДС, или добавлены дополнительные документы, «связки» для ввода на основании – будьте осторожны! Заблаговременно обратитесь к сопровождающим вашу базу специалистам.

Эти изменения касаются и таких конфигураций, как 1С:Бухгалтерия предприятия, 2.0; 1С:Комплексная Автоматизация 1.1; 1С:Управление производственным предприятием, 1.3

В них так же прописана зависимость даты и ставки НДС.

Кроме того, обратите внимание на письмо ФНС от 23.10.2018 № СД-4-3/20667@. В нем приведены разъяснения с примерами сразу по нескольким актуальным вопросам, таким, как возмещение покупателем 2% НДС, и возврат товаров.

Полезны будут и комментарии от 1С по ссылке. Изменения, связанные с этим письмом и оформлением корректировочных счетов фактур, будут реализованы до конца декабря 2018 года.

Специалисты «ИнфоСофт» всегда готовы проконсультировать Вас по вопросам замены ставки НДС в программных продуктах 1С. Обращайтесь по телефону +7 (383) 211-27-27.

Желаем Вам легкого перехода!

О порядке применения налоговой ставки по НДС в переходный период

Письмо Федеральной налоговой службы от 23 октября 2018 г. № СД-4-3/20667@ “О порядке применения налоговой ставки по НДС в переходный период”

Федеральная налоговая служба в связи с вступлением в силу Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (далее — Федеральный закон № 303-ФЗ), сообщает следующее.

1. Общий порядок применения с 01.01.2019 налоговой ставки по налогу на добавленную стоимость в размере 20 процентов.

Согласно подпункту «в» пункта 3 статьи 1 Федерального закона

№ 303-ФЗ с 1 января 2019 года в отношении товаров (работ, услуг),

имущественных прав, указанных в пункте 3 статьи 164 Налогового кодекса

Российской Федерации (далее — Кодекс), налоговая ставка по налогу на

добавленную стоимость (далее — НДС) установлена в размере 20 процентов.

Пунктом 4 статьи 5 Федерального закона от 03.08.2018 № 303-ФЗ предусмотрено, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года.

При этом исключений по товарам (работам, услугам), имущественным правам, реализуемым по договорам, заключенным до вступления в силу Федерального закона № 303-ФЗ, и имеющим длящийся характер с переходом на 2019 и последующие годы, указанным Федеральным законом не предусмотрено.

Следовательно, в отношении товаров (работ, услуг), имущественных прав, реализуемых (выполненных, оказанных) начиная с 1 января 2019 года, применяется налоговая ставка по НДС в размере 20 процентов, независимо от даты и условий заключения договоров на реализацию указанных товаров (работ, услуг), имущественных прав.

При этом на основании пункта 1 статьи 168 Кодекса продавец

дополнительно к цене отгружаемых начиная с 01. 01.2019 товаров (работ, услуг),

передаваемых имущественных прав обязан предъявить к оплате покупателю этих

товаров (работ, услуг), имущественных прав сумму налога, исчисленную по

налоговой ставке в размере 20 процентов.

01.2019 товаров (работ, услуг),

передаваемых имущественных прав обязан предъявить к оплате покупателю этих

товаров (работ, услуг), имущественных прав сумму налога, исчисленную по

налоговой ставке в размере 20 процентов.

В этой связи внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем, стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Также необходимо учитывать, что изменение налоговой ставки не изменяет для налогоплательщика порядок и момент определения налоговой базы по НДС.

1.1. Применение налоговой ставки НДС при отгрузке товаров (работ, услуг), имущественных прав с 01.01.2019 в счет оплаты, частичной оплаты, полученной до 01.01.2019.

При получении до 01.01.2019 оплаты, частичной оплаты в счет

предстоящих поставок товаров (работ, услуг), имущественных прав с 01. 01.2019

исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164

Кодекса производится по налоговой ставке в размере 18/118 процента.

01.2019

исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164

Кодекса производится по налоговой ставке в размере 18/118 процента.

При отгрузке с 01.01.2019 вышеуказанных товаров (работ, услуг), имущественных прав в счет поступившей ранее оплаты, частичной оплаты, налогообложение НДС производится по налоговой ставке в размере 20 процентов (пункт 3 статьи 164 Кодекса (в редакции, действующей с 01.01.2019).

На основании пункта 8 статьи 171 Кодекса суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), имущественных прав, подлежат вычетам в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

Учитывая изложенное, вычеты сумм НДС, исчисленных по налоговой

ставке в размере 18/118 процента с оплаты, частичной оплаты, полученной до

01.01.2019 в счет предстоящих поставок товаров (работ, услуг), имущественных

прав, производятся продавцом с даты отгрузки этих товаров (работ, услуг),

имущественных прав в размере налога, ранее исчисленного по налоговой ставке

18/118 процента в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

При этом суммы налога, принятые к вычету покупателем при перечислении продавцу до 01.01.2019 сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав, подлежат восстановлению покупателем в соответствии с подпунктом 3 пункта 3 статьи 170 Кодекса. Восстановление сумм налога производится в размере налога, исчисленного исходя из налоговой ставки 18/118 процента.

В случае, если до даты отгрузки товаров (работ, услуг), имущественных прав покупатель дополнительно к оплате, частичной оплате, перечисленной до 01.01.2019, в счет предстоящих поставок с 01.01.2019, доплатит продавцу сумму НДС в размере 2-х процентных пунктов в связи с изменением ставки НДС с 18 до 20 процента, то ФНС России рекомендует руководствоваться следующим:

В случае, если доплата налога в размере 2-х процентных пунктов

осуществляется покупателем с 01.01.2019, то такую доплату не следует

рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо

исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты

суммы налога. В этой связи, продавцу при получении доплаты налога следует

выставить корректировочный счет-фактуру на разницу между показателем суммы

налога по счету-фактуре, составленному ранее с применением налоговой ставки в

размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом

размера доплаты налога (пример 1).

В этой связи, продавцу при получении доплаты налога следует

выставить корректировочный счет-фактуру на разницу между показателем суммы

налога по счету-фактуре, составленному ранее с применением налоговой ставки в

размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом

размера доплаты налога (пример 1).

В случае, если доплата НДС в размере 2-х процентных пунктов

осуществляется с 01.01.2019 лицами, не являющимися налогоплательщиками НДС, и

(или) налогоплательщиками, освобожденным от исполнения обязанностей

налогоплательщика, связанных с исчислением и уплатой налога, которым

счета-фактуры не выставляются, то отражение в книге продаж сумм доплаты налога

осуществляется на основании отдельного корректировочного документа, содержащего

суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом

от указанных лиц в течение календарного месяца (квартала) независимо от

показаний контрольно-кассовой техники.

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем до 31.12.2018 включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году — 18%), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты, частичной оплаты с применением ставки в размере 18/118 процента, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 процента (пример 2).

Таким образом, в указанных случаях, если продавцом получена

доплата НДС в размере 2-х процентных пунктов, и, соответственно, выставлены

корректировочные счета-фактуры, то при отгрузке товаров (работ, услуг),

имущественных прав начиная с 01. 01.2019 исчисление НДС производится по

налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании

вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки

указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном

пунктом 6 статьи 172 Кодекса.

01.2019 исчисление НДС производится по

налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании

вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки

указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном

пунктом 6 статьи 172 Кодекса.

Налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным этим налогоплательщиком ранее.

Порядок заполнения показателей корректировочного счета-фактуры приведен в приложении к настоящему письму.

Разница между суммами налога, указанная в корректировочных счетах-фактурах, отражается по строке 070 в графе 5 налоговой декларации по НДС и подлежит учету при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра «0» (ноль).

В случае, если до 01.01.2019 налогоплательщиком получена оплата,

частичная оплата с учетом налога, исчисленного исходя из налоговой ставки 20

процентов, в счет предстоящих поставок товаров (работ, услуг), передачи

имущественных прав с указанной даты, то исчисление НДС с оплаты, частичной

оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой

ставке в размере 18/118 процента. В этом случае корректировочные счета-фактуры

не составляются. При отгрузке указанных товаров (работ, услуг), имущественных

прав начиная с 01.01.2019, исчисление НДС производится по налоговой ставке 20

процентов.

В этом случае корректировочные счета-фактуры

не составляются. При отгрузке указанных товаров (работ, услуг), имущественных

прав начиная с 01.01.2019, исчисление НДС производится по налоговой ставке 20

процентов.

1.2. Применение налоговой ставки НДС при изменении с 01.01.2019 стоимости товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

В соответствии с пунктом 3 статьи 168 Кодекса при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в пункте 10 статьи 172 Кодекса.

Согласно подпунктам 10 и 11 пункта 5.2 статьи 169 Кодекса в

корректировочном счете-фактуре, выставляемом при изменении стоимости

отгруженных товаров (работ, услуг), переданных имущественных прав, указываются,

в том числе, налоговая ставка и сумма налога, определяемая до и после изменения

стоимости отгруженных товаров (работ, услуг), переданных имущественных прав.

Учитывая изложенное, в том случае, если товары (работы, услуги), имущественные права отгружены (переданы) до 01.01.2019, то при изменении их стоимости в сторону увеличения или уменьшения с 01.01.2019, применяется налоговая ставка, действовавшая на дату отгрузки (передачи), в связи с чем в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

1.3. Применение налоговой ставки НДС при исправлении счета-фактуры, в отношении товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

Согласно пункту 7 Правил заполнения счета-фактуры, применяемого

при расчетах по налогу на добавленную стоимость, утвержденных постановлением

Правительства Российской Федерации от 26.12.2011 № 1137 «О формах и

правилах заполнения (ведения) документов, применяемых при расчетах по налогу на

добавленную стоимость» (далее — постановление Правительства РФ № 1137),

исправления в счета-фактуры вносятся продавцом путем составления новых

экземпляров счетов-фактур в соответствии с указанным документом.

В новом экземпляре счета-фактуры не допускается изменение показателей (номера и даты), указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

В связи с этим в случае внесения исправлений в счет-фактуру, выставленный при отгрузке товаров (работ, услуг), передаче имущественных прав до 01.01.2019, в графе 7 исправленного счета-фактуры указывается налоговая ставка, действовавшая на дату отгрузки указанных товаров (работ, услуг), переданных имущественных прав и отраженная в графе 7 счета-фактуры, выставленного при отгрузке этих товаров (работ, услуг), имущественных прав.

1.4. Применение налоговой ставки НДС при возврате товаров с 01.01.2019.

Применение НДС продавцом

В соответствии с пунктом 5 статьи 171 Кодекса вычетам подлежат

суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в

бюджет при реализации товаров, в случае возврата этих товаров (в том числе в

течение действия гарантийного срока) продавцу или отказа от них.

Согласно пункту 4 статьи 172 Кодекса вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 Кодекса при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

В связи с изложенным, при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями рекомендуется продавцу выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

При этом, если в графе 7 счета-фактуры, к которому составлен

корректировочный счет-фактура, указана налоговая ставка 18 процентов, то в

графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18

процентов.

При возврате с 01.01.2019 товаров, оплаченных лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, и отгруженных (переданных) указанным лицам до 01.01.2019, в книге покупок регистрируется корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний контрольно-кассовой техники.

Применение НДС покупателем

В силу пункта 1 статьи 172 Кодекса вычеты сумм НДС, предъявленные продавцом покупателю при приобретении им товаров, производятся на основании счетов-фактур, выставленных продавцами при отгрузке указанных товаров, после принятия этих товаров на учет и при наличии соответствующих первичных документов.

Согласно подпункту 4 пункта 3 статьи 170 Кодекса суммы налога,

принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе

по основным средствам и нематериальным активам, имущественным правам в порядке,

предусмотренном главой 21 Кодекса, подлежат восстановлению налогоплательщиком в

случае изменения стоимости отгруженных товаров (работ, услуг), переданных

имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены

(тарифа) и (или) уменьшения количества (объема) отгруженных товаров (работ,

услуг), переданных имущественных прав.

Учитывая изложенное, в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС согласно подпункту 4 пункта 3 статьи 170 Кодекса производится покупателем на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

2. Особенности применения с 01.01.2019 налоговой ставки по НДС отдельными категориями налогоплательщиков.

2.1. Налоговые агенты, указанные в статье 161 Кодекса.

Согласно положениям пунктов 1 и 2 статьи 161 Кодекса при

реализации налогоплательщиками — иностранными лицами, не состоящими на учете в

налоговых органах, товаров (работ, услуг), местом реализации которых признается

территория Российской Федерации, налоговая база определяется как сумма дохода

от реализации этих товаров (работ, услуг) с учетом НДС, который исчисляется и

уплачивается в бюджет налоговым агентом, приобретающим данные товары (работы,

услуги) у иностранного лица.

В соответствии с абзацем вторым пункта 4 статьи 174 Кодекса в случаях реализации работ (услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам.

Таким образом, исчисление суммы налога налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, производится при оплате товаров (работ, услуг), т.е. либо в момент перечисления предварительной оплаты либо в момент оплаты принятых на учет товаров (работ, услуг).

При отгрузке товаров (работ, услуг) в счет оплаты, ранее перечисленной налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, момент определения налоговой базы у такого налогового агента не возникает.

Учитывая изложенное, если оплата в счет предстоящих поставок

товаров (работ, услуг), отгружаемых с 01. 01.2019, перечислена иностранному

лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление

НДС налоговым агентом производится на дату перечисления указанной оплаты с

применением налоговой ставки 18/118 процента. При отгрузке указанных товаров

(работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым

агентом не производится.

01.2019, перечислена иностранному

лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление

НДС налоговым агентом производится на дату перечисления указанной оплаты с

применением налоговой ставки 18/118 процента. При отгрузке указанных товаров

(работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым

агентом не производится.

Если оплата за товары (работы, услуги), отгруженные до 01.01.2019, производится налоговым агентом с 01.01.2019, то учитывая, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года, исчисление НДС производится налоговым агентом с применением налоговой ставки 18/118 процентов (пункт 4 статьи 164 Кодекса).

Аналогичный порядок исчисления НДС производится налоговым агентом, указанным в пункте 3 статьи 161 Кодекса.

Одновременно обращаем внимание на то, что налоговые агенты,

указанные в пунктах 4, 5, 5. 1 и 8 статьи 161 Кодекса, исчисление НДС в

переходный период производят в порядке, указанном в пунктах 1, 1.1 — 1.4 настоящего письма.

1 и 8 статьи 161 Кодекса, исчисление НДС в

переходный период производят в порядке, указанном в пунктах 1, 1.1 — 1.4 настоящего письма.

2.2 Иностранные организации, указанные в статье 174.2 Кодекса.

Согласно пункту 3 статьи 174.2 Кодекса (в редакции Федерального

закона от 27.11.2017 № 335-ФЗ) иностранные организации, оказывающие услуги

в электронной форме, указанные в пункте 1 данной статьи, местом реализации

которых признается территория Российской Федерации, производят исчисление и

уплату налога, если обязанность по уплате налога в отношении операций по

реализации указанных услуг не возложена в соответствии с указанной статьей на

налогового агента, то есть иностранную организацию-посредника, осуществляющую

предпринимательскую деятельность с участием в расчетах непосредственно с

покупателями услуг на основании договоров поручения, договоров комиссии,

агентских договоров или иных аналогичных договоров с иностранными

организациями. При этом пункт 9 статьи 174.2 Кодекса утрачивает силу.

При этом пункт 9 статьи 174.2 Кодекса утрачивает силу.

Вышеуказанные нормы вступают в силу с 1 января 2019 года.

Таким образом, при оказании начиная с 1 января 2019 года иностранными организациями услуг в электронной форме, указанных в пункте 1 статьи 174.2 Кодекса, местом реализации которых признается территория Российской Федерации, обязанность по исчислению и уплате НДС в бюджет возлагается на иностранную организацию, независимо от того, кто является покупателем этих услуг, физическое или юридическое лицо.

В соответствии с пунктом 2 статьи 174.2 Кодекса при оказании

иностранными организациями услуг в электронной форме, указанных в пункте 1

настоящей статьи, местом реализации которых признается территория Российской

Федерации (за исключением оказания таких услуг через обособленное подразделение

иностранной организации, расположенное на территории Российской Федерации),

налоговая база определяется как стоимость услуг с учетом суммы налога,

исчисленная исходя из фактических цен их реализации. При этом моментом

определения налоговой базы является последний день налогового периода, в

котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2

Кодекса).

При этом моментом

определения налоговой базы является последний день налогового периода, в

котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2

Кодекса).

На основании пункта 5 статьи 174.2 Кодекса (в редакции Федерального закона от 03.08.2018 № 303-ФЗ) сумма налога исчисляется иностранными организациями, подлежащими постановке на учет в налоговых органах в соответствии с пунктом 4.6 статьи 83 Кодекса, и определяется как соответствующая расчетной налоговой ставке в размере 16,67 процента процентная доля налоговой базы.

Учитывая изложенное, в случае, если при оказании иностранными организациями услуг в электронной форме оплата (частичная оплата) за эти услуги поступила начиная с 01.01.2019, то налогообложение таких услуг производится иностранными организациями с учетом следующих особенностей:

если услуги в электронной форме оказаны до 01.01.2019, то

исчисление НДС производится по расчетной налоговой ставке в размере 15,25

процента.

если услуги в электронной форме оказаны начиная с 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 16,67 процента.

В случае, если оплата (частичная оплата) получена иностранными организациями до 01.01.2019 в счет оказания услуг в электронной форме начиная с указанной даты, исчисление НДС иностранными организациями не производится. В этом случае обязанности по исчислению и уплате в бюджет НДС возлагаются на покупателя — организацию (индивидуального предпринимателя), являющуюся налоговым агентом (пункт 9 статьи 174.2 Кодекса).

Настоящее письмо согласовано с Минфином России.

Доведите настоящее письмо до нижестоящих налоговых органов и налогоплательщиков.

Приложение: на 2 л.

|

Действительный |

Д. |

|

Пример 1. Аванс получен 5 ноября 2018 года, в сумме 118 ед, в том числе НДС -18 ед. выставлен счет-фактура на аванс № 358 от 05.11.2018. Отгрузка в счет аванса производится в мае 2019 года. 20 января 2019 года получена доплата НДС от покупателя в сумме 2 ед., продавцом составлен корректировочный счет-фактура № 1 от 20.01.2019 на аванс, полученный в ноябре 2018 года. |

|

КОРРЕКТИРОВОЧНЫЙ СЧЕТ-ФАКТУРА №___1__ от __20.01.2019__(1), ИСПРАВЛЕНИЕ КОРРЕКТИРОВАЧНОГО СЧЕТА-ФАКТУРЫ № _____ от _______(1а) к СЧЕТУ-ФАКТУРЕ (счетам-фактурам) № _358_ _05.11.2018__, с учетом исправления № ______от ___________(1б) |

|

Продавец ______________________ ОО «Василек» ______ (2) Адрес __ ххххх ___________________________________ (2а) ИНН/КПП продавца __________________ ххххх ________ (2б) Покупатель ____________________ ООО «Ромашка» _____ (3) Адрес _______________________ ххххх ______________ (3а) ИНН/КПП покупателя ______________ ххххх __________ (3б) Валюта: наименование, код __________ 643 __________ (4) Идентификатор государственного контракта, договора (соглашения) (при наличии) ___________________________ (5) |

|

Наименование товара (описание выполненных работ, оказанных услуг), имущественного права |

Показатели в связи с изменением стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав |

Код вида товара |

Единица измерения |

Количество (объем) |

Цена (тариф) за единицу измерения |

Стоимость товаров (работ, услуг), имущественных прав без налога — всего |

В том числе сумма акциза |

Налоговая ставка |

Сумма налога |

Стоимость товаров (работ, услуг), имущественных прав с налогом — всего |

|

|

код |

условное обозначение (национальное) |

||||||||||

|

1 |

1а |

1б |

2 |

2а |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Поставка обуви |

А (до изменения) |

— |

— |

— |

— |

— |

0 |

без акциза |

18/118 |

18 |

118 |

|

Б (после изменения) |

— |

— |

— |

— |

— |

0 |

без акциза |

20/120 |

20 |

120 |

|

|

В (увеличение) |

|

Х |

Х |

Х |

|

0 |

— |

Х |

2 |

2 |

|

|

Г (уменьшение) |

|

Х |

Х |

Х |

Х |

|

|

Х |

|

|

|

|

|

А (до изменения) |

|

|

|

|

|

|

|

|

|

|

|

Б (после изменения) |

|

|

|

|

|

|

|

|

|

|

|

|

В (увеличение) |

|

Х |

Х |

Х |

Х |

|

|

Х |

|

|

|

|

Г (уменьшение) |

|

Х |

Х |

Х |

Х |

|

|

Х |

|

|

|

|

Всего увеличение (сумма строк В) |

0 |

Х |

Х |

2 |

2 |

||||||

|

Всего уменьшение (сумма строк Г) |

|

Х |

Х |

|

|

||||||

|

Руководитель организации или иное уполномоченное лицо |

_________ (подпись) |

__________________ (ф. |

Главный бухгалтер или иное уполномоченное лицо |

__________ (подпись) |

____________________ (ф.и.о.) |

|

Индивидуальный предприниматель или иное уполномоченное лицо |

_________ (подпись) |

________________ (ф.и.о.) |

_____________________________________________________ (реквизиты свидетельства о государственной регистрации индивидуального предпринимателя) |

|

Пример 2. Аванс получен 20 ноября 2018 года, в сумме 118 ед, в

том числе НДС -18 ед. |

|

КОРРЕКТИРОВОЧНЫЙ СЧЕТ-ФАКТУРА № _401__ от __25.12.2018_ (1), ИСПРАВЛЕНИЕ КОРРЕКТИРОВОЧНОГО СЧЕТА-ФАКТУРЫ № ______ от __________(1а) к СЧЕТУ-ФАКТУРЕ (счетам-фактурам) № _400__ __20.11.2018__, с учетом исправления № ______от ___________(1б) |

|

Продавец ______________________ ОО «Василек» ______ (2) Адрес __ ххххх ___________________________________ (2а) ИНН/КПП продавца __________________ ххххх ________ (2б) Покупатель ____________________ ООО «Ромашка» _____ (3) Адрес _______________________ ххххх ______________ (3а) ИНН/КПП покупателя ______________ ххххх __________ (3б) Валюта: наименование, код __________ 643 __________ (4) Идентификатор государственного контракта, договора (соглашения) (при наличии) ___________________________ (5) |

|

Наименование товара (описание выполненных работ, оказанных услуг), имущественного права |

Показатели в связи с изменением стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав |

Код вида товара |

Единица измерения |

Количество (объем) |

Цена (тариф) за единицу измерения |

Стоимость товаров (работ, услуг), имущественных прав без налога — всего |

В том числе сумма акциза |

Налоговая ставка |

Сумма налога |

Стоимость товаров (работ, услуг), имущественных прав с налогом — всего |

|

|

код |

условное обозначение (национальное) |

||||||||||

|

1 |

1а |

1б |

2 |

2а |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

Поставка мебели |

А (до изменения) |

— |

— |

— |

— |

— |

0 |

без акциза |

18/118 |

18 |

118 |

|

Б (после изменения) |

— |

— |

— |

— |

— |

0 |

без акциза |

18/118 |

18,3 |

120 |

|

|

В (увеличение) |

|

Х |

Х |

Х |

Х |

0 |

— |

Х |

0,3 |

2 |

|

|

Г (уменьшение) |

|

Х |

Х |

Х |

Х |

|

|

Х |

|

|

|

|

|

А (до изменения) |

|

|

|

|

|

|

|

|

|

|

|

Б (после изменения) |

|

|

|

|

|

|

|

|

|

|

|

|

В (увеличение) |

|

Х |

Х |

Х |

Х |

|

|

Х |

|

|

|

|

Г (уменьшение) |

|

Х |

Х |

Х |

Х |

|

|

Х |

|

|

|

|

Всего увеличение (сумма строк В) |

0 |

Х |

Х |

0,3 |

2 |

||||||

|

Всего уменьшение (сумма строк Г) |

|

Х |

Х |

|

|

||||||

|

Руководитель организации или иное уполномоченное лицо |

_________ (подпись) |

__________________ (ф. |

Главный бухгалтер или иное уполномоченное лицо |

__________ (подпись) |

____________________ (ф.и.о.) |

|

Индивидуальный предприниматель или иное уполномоченное лицо |

_________ (подпись) |

________________ (ф.и.о.) |

_____________________________________________________ (реквизиты свидетельства о государственной регистрации индивидуального предпринимателя) |

Исполнительная власть Колумбии представляет Конгрессу законопроект о налоговой реформе | ЭЙ

Законопроект требует предварительной оценки подоходного налога за год, предшествующий году, в котором должен быть уплачен подоходный налог. Налогоплательщики должны будут уплатить подоходный налог двумя частями (в соответствии со сроками, установленными Правительством).

Налогоплательщики должны будут уплатить подоходный налог двумя частями (в соответствии со сроками, установленными Правительством).

Исключения

Законопроект освобождает доход от иностранных портфельных инвестиций в государственные или частные ценные бумаги с фиксированным доходом или производные финансовые инструменты с лежащими в их основе ценными бумагами с фиксированным доходом от подоходного налога (в настоящее время применяется 5-процентное удержание подоходного налога).

Начиная с 2023 года законопроект отменит освобождение от подоходного налога для доходов от: (i) инвестиций в сельскохозяйственный сектор; (ii) продажа электроэнергии, произведенной из возобновляемых источников; (iii) доходы, связанные с жилищными проектами для малоимущих; (iv) новые лесные насаждения; (v) услуги речного транспорта; и (vi) проценты, начисляемые на резерв пенсионных фондов, чтобы гарантировать минимальный доход своим членам. Законопроект продлит освобождение от налога на прибыль для компаний, занятых в секторе «оранжевой экономики», чтобы позволить компаниям, которые начинают свою деятельность до 31 декабря 2022 года, претендовать на освобождение (в настоящее время компании должны начать свою деятельность до 31 декабря 2021 года, чтобы соответствовать требованиям). на освобождение).

на освобождение).

Несмотря на то, что литературные произведения относятся к сектору «оранжевой экономики», в законопроекте предлагается отменить налоговое освобождение, предоставляемое некоторым литературным произведениям. 1

Доходы от услуг

Закон облагает платежи иностранным резидентам за рекламные или маркетинговые услуги удержанным налогом в размере 20%. Удерживаемый налог также будет применяться к услугам, оказываемым за границей.

Начиная с 2026 года, законопроект отменит 9 процентную ставку налога на доходы от гостиничных услуг, тематических парков, парков экотуризма и агротуризма, новых доков и услуг, предоставляемых пожилым туристам в учреждениях по уходу.Вместо этого к доходам от этой деятельности будет применяться общая ставка подоходного налога (т.е. 24% или 30%).

Фонды прямых инвестиций

Для фондов прямых инвестиций и фондов коллективных инвестиций законопроект ограничит отсрочку по подоходному налогу фондами, в которых не более 10% принадлежит одному и тому же бенефициарному владельцу, инвестиционной группе или семейной группе. В настоящее время отсрочка по налогу на прибыль разрешена при условии, что не более 50% фонда принадлежит одному и тому же бенефициарному владельцу, инвестиционной или семейной группе.

В настоящее время отсрочка по налогу на прибыль разрешена при условии, что не более 50% фонда принадлежит одному и тому же бенефициарному владельцу, инвестиционной или семейной группе.

НДС

Законопроект отменяет освобождение от НДС, применимое в настоящее время к определенным товарам и услугам, и устанавливает ставку НДС 19%. Ставка НДС в размере 19% будет применяться к персональным компьютерам и ноутбукам стоимостью примерно до 500 долларов США, а также к смартфонам и планшетам стоимостью примерно до 220 долларов США, среди прочего. Ставка НДС в размере 19% также будет применяться к коммунальным услугам, оказываемым жилью со средним и высоким доходом, лицензиям на программное обеспечение для коммерческой разработки цифрового контента, хостингу веб-сайтов и услугам облачных вычислений.

Согласно законопроекту, солнечные панели, преобразователи мощности для солнечных панелей и контроллеры зарядных устройств больше не будут освобождаться от НДС. Законопроект облагает эти товары НДС в размере 5%.

Законопроект будет характеризовать некоторые товары, освобожденные от НДС, как исключенные из НДС, а это означает, что налогоплательщики больше не смогут требовать зачета НДС за НДС, уплаченный за эти товары. Это положение распространяется на определенные продукты (мясо, курица, рыба, молоко, яйца, рис), витамины, антибиотики и другие лекарства.Это также будет применяться к научным книгам, газетам и журналам (включая онлайн-подписки на такой контент).

Законопроект позволит налогоплательщикам претендовать на вычет входящего НДС по НДС, уплаченному при приобретении, импорте, строительстве или формировании производственных основных средств. В настоящее время налогоплательщики могут зачесть уплаченный НДС в счет налога на прибыль.

В соответствии с действующим законодательством освобождение от НДС применяется к определенным товарам (одежда, предметы одежды, электроприборы, компьютеры, устройства связи, спортивный инвентарь, игрушки и школьные принадлежности) три дня в году при условии, что стоимость этих товаров не превышает определенных пороговых значений. Законопроект расширит трехдневное освобождение от НДС на онлайн-продажи и повысит пороговые значения.

Законопроект расширит трехдневное освобождение от НДС на онлайн-продажи и повысит пороговые значения.

НДФЛ

В настоящее время ставка подоходного налога в размере 10% применяется к дивидендам, выплачиваемым физическим лицам, проживающим в Колумбии, и превышающим примерно 3000 долларов США. Законопроект увеличит порог до более чем примерно 8000 долларов США, а ставку налога до 15%.

Кроме того, законопроект повысит предельные налоговые ставки, применимые к физическим лицам.Согласно законопроекту, максимальная применимая ставка составит 41%, если чистый налогооблагаемый доход превышает примерно 106 000 долларов США за 2022 финансовый год (в 2023 финансовом году ставка 41% будет применяться к чистому налогооблагаемому доходу, превышающему примерно 101 000 долларов США). Законопроект снизит пороги для физических лиц, подлежащих обложению подоходным налогом и удержанием подоходного налога.

Законопроект ограничит освобождение от подоходного налога и вычеты не более чем 25% (в настоящее время 40%) от чистого дохода физического лица. Кроме того, некоторые налоговые льготы (например,g., льготы по добровольным пенсионным взносам и переводы на квалифицированные сберегательные счета для приобретения жилья (счета AFC согласно их аббревиатуре на испанском языке)) будут отменены. Законопроект также отменит отчисления на проценты, начисленные по ссудам на приобретение жилья, некоторые студенческие ссуды и платежи по частным полисам здравоохранения, а также отчисления на иждивенцев.

Кроме того, некоторые налоговые льготы (например,g., льготы по добровольным пенсионным взносам и переводы на квалифицированные сберегательные счета для приобретения жилья (счета AFC согласно их аббревиатуре на испанском языке)) будут отменены. Законопроект также отменит отчисления на проценты, начисленные по ссудам на приобретение жилья, некоторые студенческие ссуды и платежи по частным полисам здравоохранения, а также отчисления на иждивенцев.

Выходное пособие (включая проценты, начисленные на эти выплаты) будет облагаться подоходным налогом. В настоящее время выходное пособие освобождено от подоходного налога.

Законопроект будет облагать пенсии по старости, инвалидности и в связи с потерей кормильца подоходным налогом на сумму, превышающую примерно 16 000 долларов США в год. Пенсионные выплаты также будут подлежать удержанию подоходного налога в соответствии с теми же правилами и ставками, которые применяются к доходам от трудовой деятельности.

Кроме того, в 2022 и 2023 годах законопроект позволит лицам, получающим доход, относящийся к общей (например, процентный доход, доход от занятости) и пенсионной корзине, требовать освобождения от подоходного налога в размере процента от стоимости личных вещей или услуги, которые они приобрели в течение налогового года. Будут применяться следующие проценты:

Будут применяться следующие проценты:

Систематическое исследование связующих для полимеризации в ванне с потенциальным использованием в 3D-печати керамической суспензии предложить рекомендации по разработке составов связующих для фотоиндуцированной керамической 3D-печати видимым светом. Различные комбинации мономеров с различными функциональными группами смешивали в различных соотношениях для систематического изучения их реологических свойств и поведения при отверждении, а также механических свойств (предел прочности при растяжении, удлинение при разрыве, модуль Юнга).Оптимальные соотношения смесей мономеров исследовали путем подбора баланса дифункциональных мономеров (ГДДА и Фотоцентрик 27) и полифункциональных мономеров (три- и тетрафункциональных — ПРТТА, Фотоцентрик 34 и ПЭ(ЭО)нТТА) при весовых соотношениях 20:80, 40:60, 50:50, 60:40, 70:30 и 80:20. Ключевые параметры отверждения (глубина проникновения D

p и критическая энергия воздействия E c ) были рассчитаны путем подгонки значений на основе толщины отверждения (C d ) с использованием уравнения базовой рабочей кривой Джейкобса для оценки оптимального времени воздействия при печати. для каждой смеси.Хотя эффективность отверждения смесей была улучшена за счет увеличения функциональности и молекулярной массы мономеров в смеси, наилучшие вязкостные и механические свойства были получены, когда бифункциональные мономеры были смешаны с трифункциональными (мет)акрилатами. В смесях использовались два типа бифункциональных мономеров, показавших сходную эффективность. Наилучшее соотношение между ди- и трифункциональными мономерами составляет 50:50 и 40:60 масс., что обеспечивает наилучшие механические свойства и минимальную вязкость, необходимые для смесей керамического шлама.Кроме того, было изучено влияние монофункциональных мономеров на основе винила в качестве реакционноспособных разбавителей, а также гексафункциональных мономеров в качестве сшивающих агентов на составы, включенные в короткий список. В этой работе обобщены лучшие варианты основы связующего для керамических суспензий, отверждаемых при дневном свете, используемых в приложениях для трафаретной печати на ЖК-дисплеях, и дальнейшая работа, которую необходимо провести, чтобы найти наилучшие циклы удаления связующего.

для каждой смеси.Хотя эффективность отверждения смесей была улучшена за счет увеличения функциональности и молекулярной массы мономеров в смеси, наилучшие вязкостные и механические свойства были получены, когда бифункциональные мономеры были смешаны с трифункциональными (мет)акрилатами. В смесях использовались два типа бифункциональных мономеров, показавших сходную эффективность. Наилучшее соотношение между ди- и трифункциональными мономерами составляет 50:50 и 40:60 масс., что обеспечивает наилучшие механические свойства и минимальную вязкость, необходимые для смесей керамического шлама.Кроме того, было изучено влияние монофункциональных мономеров на основе винила в качестве реакционноспособных разбавителей, а также гексафункциональных мономеров в качестве сшивающих агентов на составы, включенные в короткий список. В этой работе обобщены лучшие варианты основы связующего для керамических суспензий, отверждаемых при дневном свете, используемых в приложениях для трафаретной печати на ЖК-дисплеях, и дальнейшая работа, которую необходимо провести, чтобы найти наилучшие циклы удаления связующего.

ключевые слова

ключевые слова

Добавка

4

Добавка

SLA / DLP-керамическая 3D Printing

Binder Development

ЖК-экран 3D Printing

Видимый светильник Фотополимеризация

Рекомендуемое Средственные изделия Статьи (0)

Просмотреть полный текст© 2021 Опубликован .V.

Рекомендуемые статьи

Ссылки на статьи

Структурное понимание везикулярного транспорта аминов-1 (VAT-1) как члена семейства NADPH-зависимых хиноноксидоредуктаз

Определение структуры

Рекомбинантный человеческий VAT-1 был очищен и кристаллизуется. Поскольку использование полноразмерного (1–393 остатка) белка давало кристаллы, которые дифрагировали только до низкого разрешения (ниже 8 Å), мы стремились создать кристаллы, которые могли бы дифрагировать до более высокого разрешения, используя укороченный белок для формирования кристаллов.Усечение плохо консервативной N-концевой области белка для создания N-усеченного VAT-1 (43–393 остатка), далее именуемого просто VAT-1, если не указано иное (рис. 1a, рис. S1 в приложении), дали кристаллы, которые дифрагировали с разрешением 2,3 Å. Структура была определена путем молекулярной замены с использованием известной структуры белка, подобного гомологу VAT-1 (PDB ID 4A27), и уточнена (таблица S1 в Приложении). Полученная структура выявила туннель, который обладает консервативным мотивом связывания НАДФН и, очевидно, должен вмещать молекулу НАДФН.Мы подтвердили, что NADPH связывает VAT-1 с низким сродством, используя метод низкотемпературной изотермической титрационной калориметрии (ITC) 16 (Suppl. Fig. S2) и кристаллизовали VAT-1 со связанным NADP. Мы получили кристаллы, которые дифрагировали с разрешением 2,62 Å, и структура была уточнена (таблица S1 в Приложении).

1a, рис. S1 в приложении), дали кристаллы, которые дифрагировали с разрешением 2,3 Å. Структура была определена путем молекулярной замены с использованием известной структуры белка, подобного гомологу VAT-1 (PDB ID 4A27), и уточнена (таблица S1 в Приложении). Полученная структура выявила туннель, который обладает консервативным мотивом связывания НАДФН и, очевидно, должен вмещать молекулу НАДФН.Мы подтвердили, что NADPH связывает VAT-1 с низким сродством, используя метод низкотемпературной изотермической титрационной калориметрии (ITC) 16 (Suppl. Fig. S2) и кристаллизовали VAT-1 со связанным NADP. Мы получили кристаллы, которые дифрагировали с разрешением 2,62 Å, и структура была уточнена (таблица S1 в Приложении).

Структура НДС-1. ( a ) Доменная организация человека VAT-1, состоящая из Домена I и Домена II. Был показан гибкий сегмент Switch. ( б ) Структура НДС-1 в свободной форме.VAT-1 включает два домена α/β, обозначенные как домен I и II. Молекулы воды, обнаруженные в месте связывания нуклеотидов, показаны красными сферами. Сегмент Switch (желтый) покрывает сайт связывания. Чтобы облегчить визуализацию, α5, α6 и α7 были выровнены с NADP-связанным VAT-1 в ( c ). ( c ) Структура НДС-1 в форме, связанной с НАДФ. Связанная молекула НАДФ показана в виде заполняющей пространство модели (цветовые коды: углерод выделен серым, азот синим и кислород красным). Большие конформационные изменения обнаруживаются в сегменте Switch (Tyr285–Phe309, выделены желтым), покрывающем сайт связывания.Часть сегмента Switch свернута в α-спираль (αS). ( d ) Топология вторичных структур найдена в свободной форме VAT-1. Вторичные структуры включают α-спирали (α1–α10) и 3 10 -спирали (η1–η5) (розовые цилиндры) и β-тяжи (β1–β16) (синие стрелки). Домен I соединен с доменом II спиралью α3–α4 и петлей из цепи β14, за которой следует сегмент η5–α9–β15–α10–β16, включенный в домен I. Домен II содержит короткий мотив β–α–β для опосредования димеризация VAT-1, состоящая из нитей β13 и β14 (оранжевые стрелки) и спирали α8 (зеленый цилиндр).