что нужно знать в 2022 году

Опубликовано:

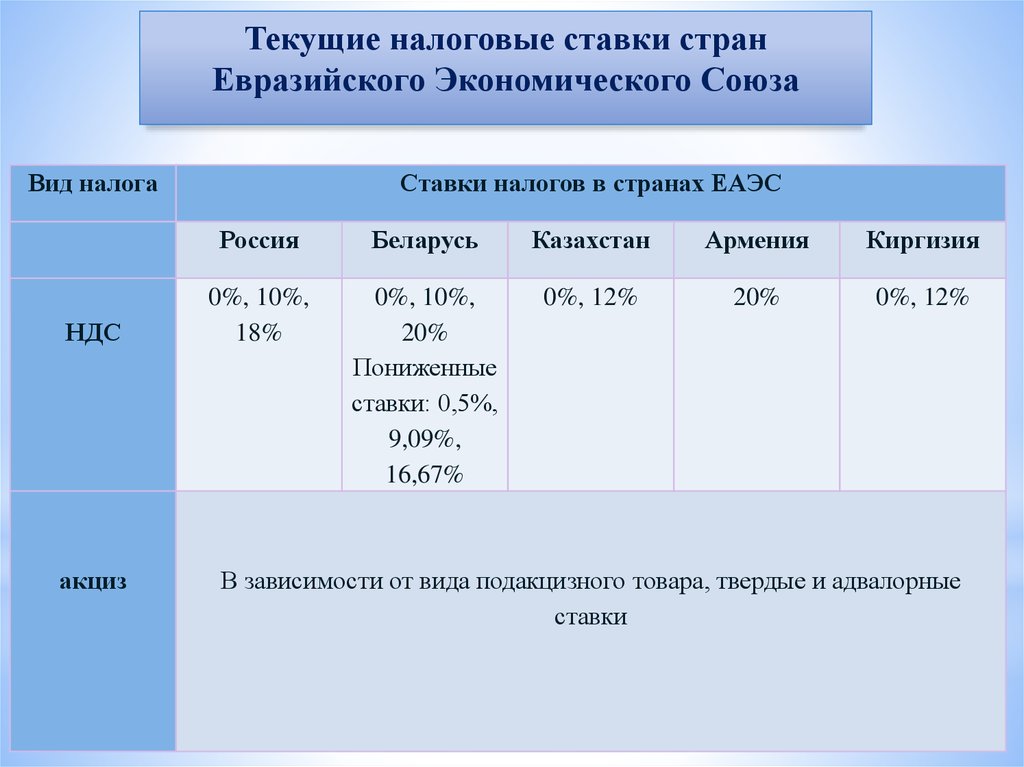

Налог на добавленную стоимость — обязательный платеж в бюджет. Поступления от этого налога составляют около 25% бюджета 120 государств мира. Бизнесменам РК важно следить за изменениями в Налоговом кодексе страны, чтобы знать ставку НДС в текущем году, как рассчитать налог и как получить компенсацию.

Регламент и плательщики НДС в Казахстане

Налогообложение регламентируется Налоговым кодексом. Этот документ определяет объекты налогообложения, плательщиков налога на добавленную стоимость, его ставку и возврат налога в случае необходимости.

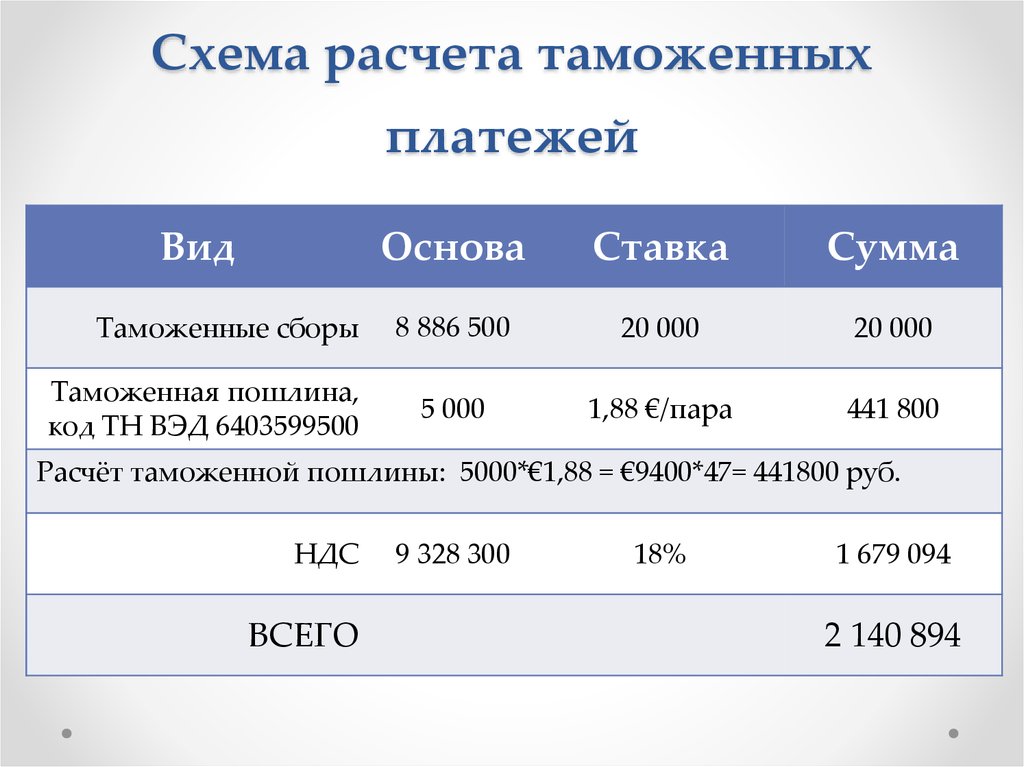

Объектами налогообложения считают облагаемый оборот и облагаемый импорт. Облагаемым импортом считаются товары, которые ввозят или ввезли на территорию государств-членов Евразийского экономического союза (кроме товаров, освобожденных от НДС) и которые необходимо декларировать согласно таможенному законодательству ЕЭС или РК.

Вот примеры некоторых импортных товаров, освобожденных от НДС:

- национальные и иностранные банкноты, монеты, ценные бумаги;

- товары (кроме подакцизных), ввозимые как гуманитарная помощь;

- лекарственные средства и медицинские изделия, зарегистрированные или имеющие разрешительный документ органа здравоохранения;

- зарегистрированные предметы религиозного назначения.

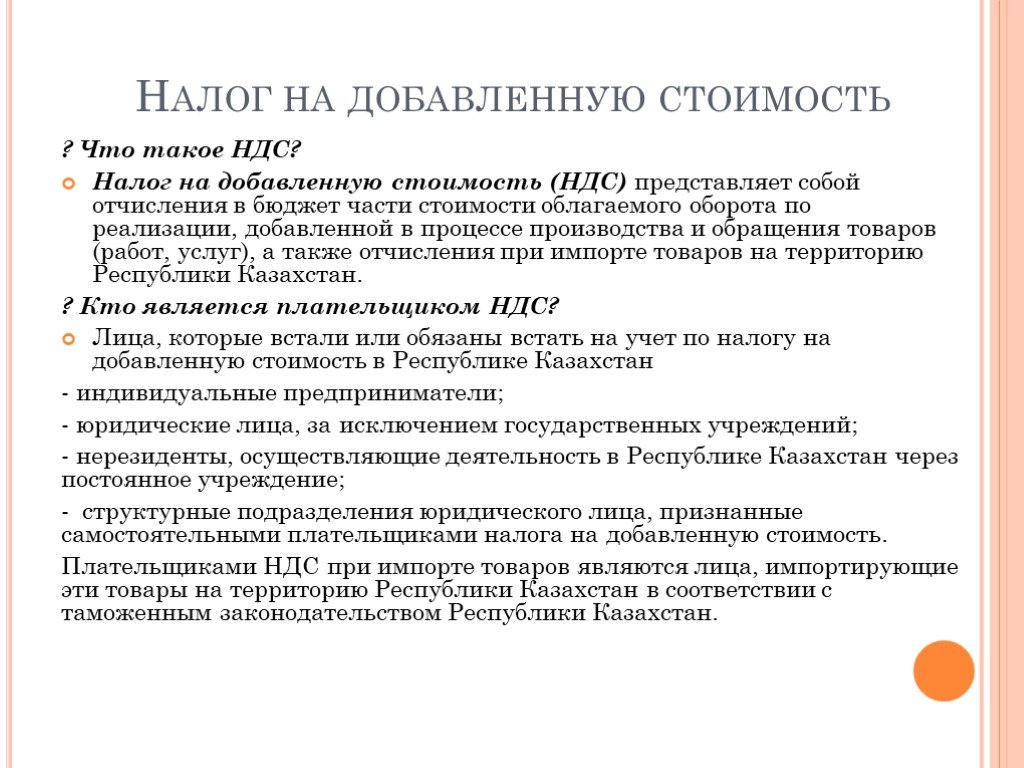

Кто платит НДС в Казахстане? Согласно статье 367 Кодекса, НДС в Казахстане платят:

- Лица, которые стоят на регистрационном учете по НДС: ИП, юрлица-резиденты, кроме государственных учреждений и государственных учебных заведений среднего образования, нерезиденты, которые осуществляют деятельность в РК через структурные подразделения.

- Импортеры товаров в РК.

- Иностранные компании.

Регистрационный учет по НДС в РК обязателен для:

- юридических лиц, зарегистрированных в Казахстане;

- нерезидентов, имеющих в стране филиалы и представительства;

- ИП и лиц, имеющих частную практику.

Налог на добавленную стоимость в РК — косвенный налог. Он включает в себя следующие суммы:

- часть стоимости товара, оказанных услуг или предоставленных работ;

- часть стоимости импортируемых товаров.

В НДС включают суммы:

- от продажи продукции, оказания услуг или предоставления работ;

- от приобретения работ или услуг у нерезидента РК;

- в виде остатков продукции;

- по товарам, которые входят в передаточный акт при реорганизации юрлица, которое не планирует становиться на учет по НДС.

Часть товаров, работ и услуг относят к необлагаемому обороту:

- оборот товаров, работ и услуг, освобожденные от НДС согласно Налоговому кодексу.

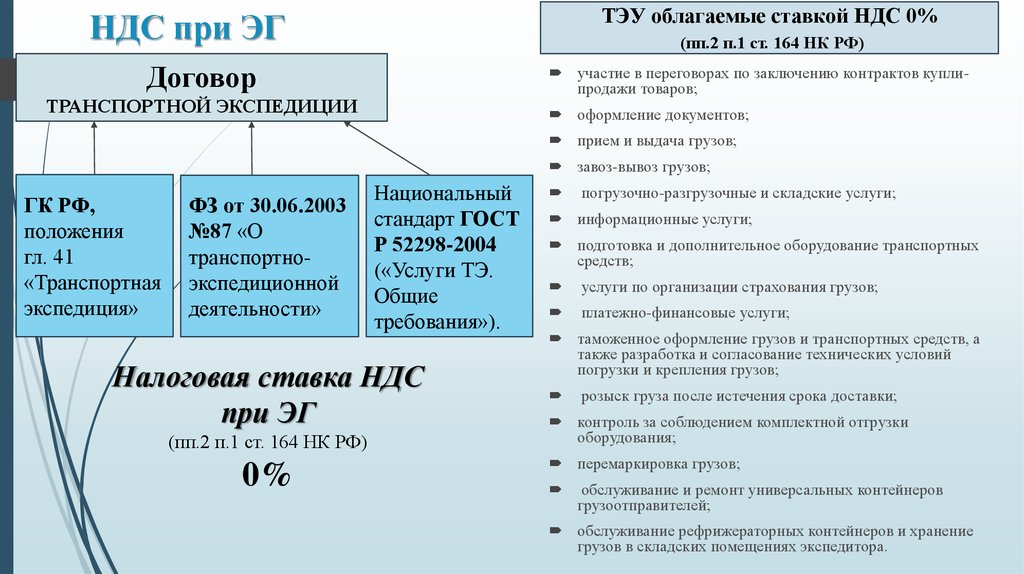

Например, для поддержки отечественного производителя при экспорте товаров, кроме лома цветных и черных металлов, при работах и услугах по международным перевозкам применяется ставка по НДС 0%;

Например, для поддержки отечественного производителя при экспорте товаров, кроме лома цветных и черных металлов, при работах и услугах по международным перевозкам применяется ставка по НДС 0%; - если товары, работы и услуги реализуются не на территории РК;

- оборот остатков товаров, которые входят в список товаров необлагаемого оборота (ст. 394).

НДС пополняет бюджет Казахстана на разных этапах товарооборота: в момент создания товара, в процессе предоставления услуг и работ, при продаже, импорте, при передаче товара в момент реорганизации юридического лица и при экспорте. НДС отличается в зависимости от вида товаров, условий реализации и в целом товарооборота.

Что включает в себя налог на добавленную стоимость в РК: PixabayПравила оплаты и ставки НДС в РК в 2022 году

В 2022 году изменился минимальный порог для учета по НДС. Стать на учет по налогу на добавленную стоимость, сделать возврат НДС теперь проще благодаря электронной услуге на портале правительства.

Как указано в Законе № 382-VI от 10 декабря 2020 года, минимум оборота для постановки на учет по НДС составляет двадцатитысячный размер месячного расчетного показателя (МРП). МРП определяется Законом о республиканском бюджете на год. С 1 апреля 2022 года МРП равен 3 180 тенге. Минимальный порог для постановки на учет по НДС — 63 600 000 тенге (3 180×20 000).

Если оборот превышает 61 260 000 тенге, тогда в течение 10 рабочих дней с конца месяца, в котором было превышение оборота, необходимо подать заявление в уполномоченные органы о постановке на учет по НДС. Заявление можно подать на портале электронного правительства egov.kz или интернет-ресурса Комитета государственных доходов. С момента регистрации бумажного заявления или заявления в электронном виде юрлицо или ИП считаются плательщиками НДС.

Декларацию по НДС нужно подать до 15 числа месяца, следующего за отчетным, каждый квартал (ст. 423, 424). Уплата НДС — до 25 числа того же месяца.

Но индивидуальным предпринимателям, работающим по упрощенному налоговому режиму, налоговый порог могут повысить без необходимости вставать на учет по НДС. Для этого надо использовать ТИС — трехкомпонентную интегрированную систему (онлайн-касса, POS-терминал для безналичных платежей, система автоматизации бизнеса и управления персоналом). Для безналичных денежных платежей порог по НДС повышен с 20 000 МРП до 134 184 МРП, с 63,6 млн тенге до 426,7 млн тенге.

Для этого надо использовать ТИС — трехкомпонентную интегрированную систему (онлайн-касса, POS-терминал для безналичных платежей, система автоматизации бизнеса и управления персоналом). Для безналичных денежных платежей порог по НДС повышен с 20 000 МРП до 134 184 МРП, с 63,6 млн тенге до 426,7 млн тенге.

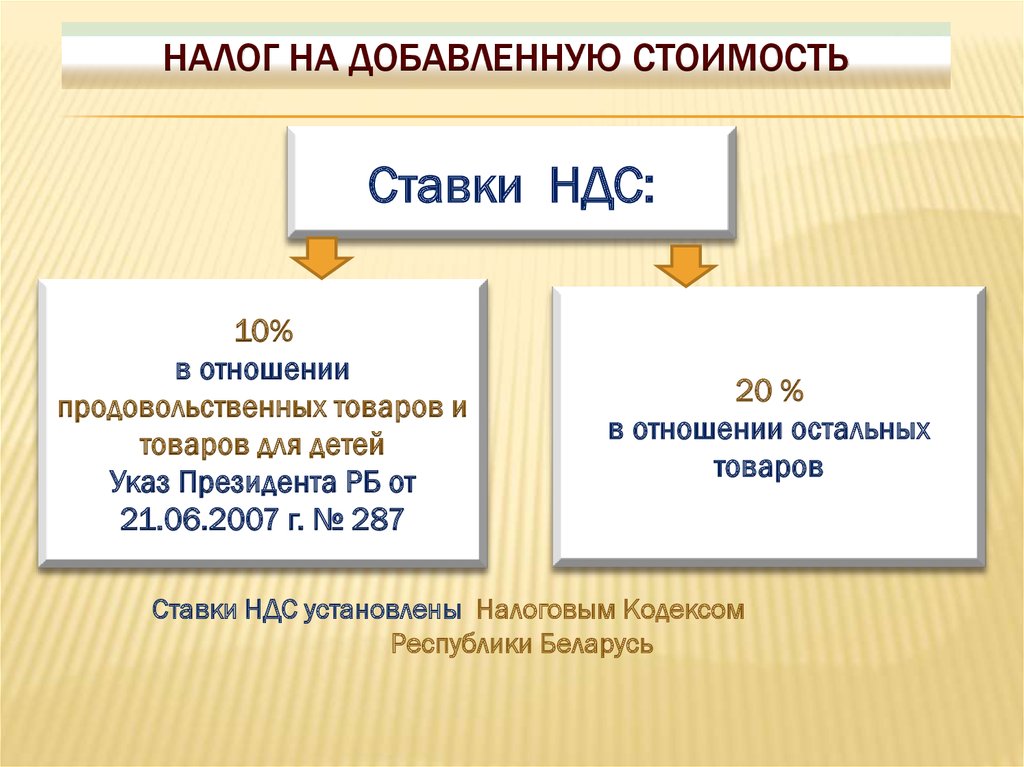

Сколько НДС в Казахстане в 2022 году? Ставка НДС к размеру облагаемого оборота и облагаемого импорта в 2022 году составляет 12% (ст. 422). Ставка 0% применяется к необлагаемому обороту.

Ставка НДС в Казахстане в 2022 году: Unplash/Маркус ВинклерКак рассчитать НДС в Казахстане? Для расчета НДС можно воспользоваться онлайн калькуляторами или рассчитать вручную. Для этого размер доходов нужно умножить на ставку НДС 12%. Например, оборот от продаж составил 70 тысяч тенге. Размер НДС составит: 70 000×0,12=8 400. То есть с налогом стоимость продаж составит 78 400 тенге, где НДС — 8 400 тенге.

Как получить компенсацию НДС в Казахстане? В случае превышения суммы уплаченного налога над обязательством об оплате можно получить компенсацию НДС. Это можно сделать двумя способами:

Это можно сделать двумя способами:

- обратиться в территориальное УГД МФ;

- подать требование на возврат НДС в электронной форме на портале egov.kz (заказать услугу «Возврат налога на добавленную стоимость из бюджета»).

Возврат можно указать в декларации по НДС. Если этого не сделать, тогда сумма превышения автоматически перейдет в счет будущих платежей.

После получения электронного или бумажного требования на возврат налоговая служба проверяет сумму возврата, задолженность по другим налогам и перечисляет деньги на счет, если нет долгов. Если суммы на возврат налоговая не обнаружит, налогоплательщик получит уведомление об отказе в рассмотрении требования. В случае задолженности по другим налогам перечислят сумму, оставшуюся после погашения задолженности.

Ставка НДС в Казахстане, как и сроки подачи отчетности, не изменились в 2022 году. Чтобы избежать финансовых санкций и административной ответственности, важно вовремя подавать отчетность и уплачивать налог.

Налоговый кодекс не станет «страшилкой» для бизнесменов, если разобраться в налоговых тонкостях и придерживаться порядка, установленного налоговым законодательством.

Оригинал статьи: https://www.nur.kz/nurfin/personal/1715675-cto-takoe-nalog-na-dobavlennuu-stoimost-v-rk/

Сколько составляет НДС в РК в 2023 году?

Налог на добавленную стоимость — это вид косвенного налога, который входит в состав цены товара либо услуги и взимается в пользу госбюджета.

В нашей прошлой публикации об НДС мы рассказывали о его понятии, плательщиках и административной ответственности за его неуплату. С ней вы можете ознакомиться по ссылке https://prosklad.kz/blog/platelshhiki-nds.

Стандартный размер НДС в Казахстане составляет 12%. Вместе с тем налоговым законодательством РК предусматриваются случаи, когда ставка данного налога равняется нулю. Подробнее об этом расскажем далее в нашей статье.

Подробнее об этом расскажем далее в нашей статье.

Случаи, когда НДС рассчитывается по нулевой ставке

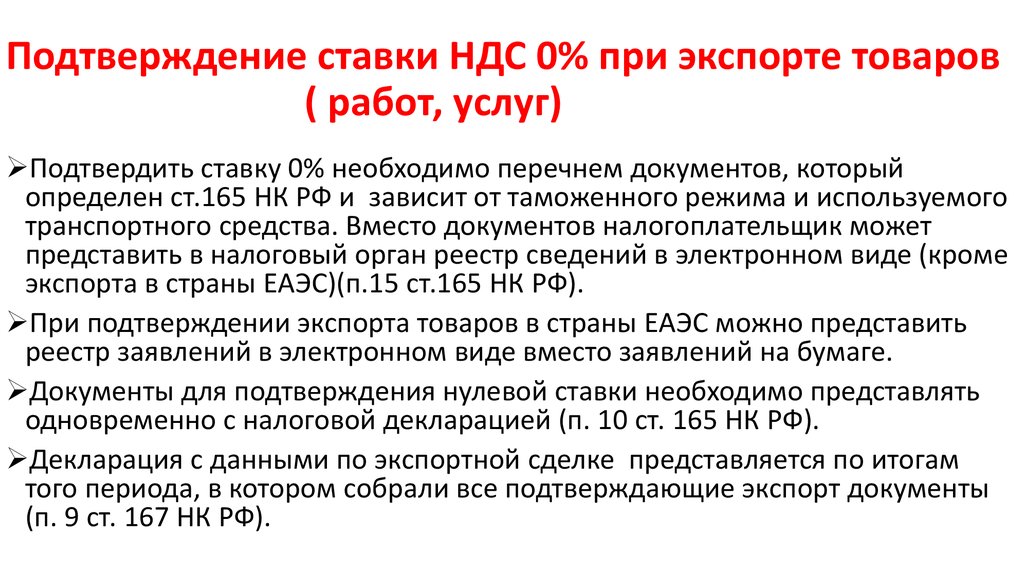

0% ставки НДС может применяться налогоплательщиком при:

- экспортной операции по реализации продукции;

- реализации товара на экспорт странам-участницам ЕАЭС;

- реализации продукции в рамках СЭЗ;

- предоставлении услуги международной перевозки;

- реализации иностранному воздушному судну ГСМ при международной перевозке;

- реализации аффинированного (очищенного от примесей) золота.

Экспортная операция представляет собой вывоз продукции с территорий стран-участниц ЕАЭС. К ним помимо Казахстана относят Российскую Федерацию, Армению, Беларусь и Кыргызстан. Чтобы применить нулевую ставку НДС, предпринимателю нужно иметь при себе договор поставки, копию декларации с таможенными отметками, копию товаросопроводительного документа, а также подтверждение уполномоченного госоргана на право интеллектуальной собственности (в зависимости от объекта реализации).

В то же время, субъект налогообложения вправе применить 0% ставки НДС и при реализации продукции в страну-участницу ЕАЭС. Тем самым, если предоставить необходимые документы, то любая экспортная операция из РК облагается НДС по нулевой ставке.

Реализация товара на территории РК в рамках СЭЗ

Для того чтобы предприниматель мог реализовывать продукцию на территории СЭЗ и при этом иметь право на применение 0% ставки НДС, она должна:

- войти в список, утверждаемый регулятором СЭЗ;

- соответствовать целям создания СЭЗ;

- предназначаться для применения на территории СЭЗ.

Чтобы реализовать вышеназванное право у субъекта предпринимательства должен наличествовать договор поставки, копия товаросопроводительного документа, а также копия документа о получении товара покупателем.

Международные перевозкиО% ставка НДС также может быть применена при международной перевозке. К таковой относят перевозку груза в рамках импортной операции на территорию Казахстана либо экспортной операции за его пределы, транзитную перевозку на территории РК, а также международную перевозку пассажиров и/или багажа. Если субъект налогообложения хочет воспользоваться правом применения нулевой ставки НДС, то ему, в зависимости от вида операции, необходимо иметь при себе единый международный документ в форме товарно-транспортной накладной, авиационной накладной, акта приема-сдачи груза, расчетной ведомости о пассажирских билетах и проч.

Если субъект налогообложения хочет воспользоваться правом применения нулевой ставки НДС, то ему, в зависимости от вида операции, необходимо иметь при себе единый международный документ в форме товарно-транспортной накладной, авиационной накладной, акта приема-сдачи груза, расчетной ведомости о пассажирских билетах и проч.

Наряду с вышеназванными предпринимателями правом применения 0% ставки НДС обладают предприятия, занимающиеся производством драгметаллов. Для того чтобы им воспользоваться они обязаны иметь в собственности полученное в результате переработки аффинированное золото и реализовать его Нацбанку РК. Подтвердить этот факт можно посредством предоставления заключенного с финансовым регулятором соглашения о купле-продаже аффинированного золота, а также документов, свидетельствующих о его стоимости и количестве.

Реализация ГСМ воздушному судну на международном рейсе

Помимо вышесказанного, применять 0% ставки НДС вправе аэропорт, реализующий ГСМ воздушному судну на международном рейсе. Для этого, субъекту налогообложения нужно иметь в наличии соглашение, заключенное между аэропортом и иностранной авиакомпанией на реализацию ГСМ, расходный ордер, документ, подтверждающий оплату и заключение уполномоченной организации в области гражданской авиации, подтверждающее суммы НДС, рейс и количество ГСМ.

Для этого, субъекту налогообложения нужно иметь в наличии соглашение, заключенное между аэропортом и иностранной авиакомпанией на реализацию ГСМ, расходный ордер, документ, подтверждающий оплату и заключение уполномоченной организации в области гражданской авиации, подтверждающее суммы НДС, рейс и количество ГСМ.

Заключение

Как выяснилось, налоговое законодательство РК в некоторых случаях позволяет применять нулевую процентную ставку НДС при наличии подтверждающих документов. Если вы планируете импортировать продукцию в Казахстан или экспортировать ее из него, воспользуйтесь услугами компании https://prosklad.kz/. Здесь вам помогут настроить «Виртуальный склад», оформление СНТ и маркировку товаров.

Казахстанское руководство по НДС для цифрового бизнеса

Независимо от того, где вы живете или где находится ваш онлайн-бизнес — , если у вас есть клиенты в Казахстане, вы должны соблюдать казахстанские правила НДС. Вот для чего предназначено это руководство! Это руководство включает в себя все, что вам нужно знать о цифровом налоговом законодательстве в Казахстане, независимо от того, живут ли ваши клиенты в Алматы или Актобе.

Цифровые продукты

Сначала давайте подтвердим, что вы пытаетесь продавать в Казахстане. Вы продаете цифровые продукты?

Цифровой продукт — это любой продукт, который хранится, доставляется и используется в электронном формате. Это товары или услуги, которые клиент получает по электронной почте, загружая их из Интернета или регистрируясь на веб-сайте.

Но в некоторых странах могут быть более конкретные определения или исключения.

Вы, вероятно, потребляете и используете цифровые продукты в течение всего дня, независимо от того, осознаете вы это или нет. Вот некоторые распространенные на рынке сегодня:

- Электронные книги, изображения, фильмы и видео , будь то покупка копии в Shopify или использование сервиса, такого как Netflix. На налоговом языке эти продукты относятся к категории, обычно называемой «Аудио, визуальные или аудиовизуальные продукты».

- Загружаемая и потоковая музыка , будь то покупка MP3 или использование таких сервисов, как SoundCloud или Spotify.

Конечно, эти продукты также попадают в категорию аудио.

Конечно, эти продукты также попадают в категорию аудио. - Облачное программное обеспечение и продукты как услуга , таких как программное обеспечение как услуга (SaaS), платформа как услуга (PaaS) и инфраструктура как услуга (IaaS).

- Веб-сайты, услуги хостинга сайтов и интернет-провайдеры.

- Интернет-реклама и партнерский маркетинг. Доход от этих услуг может считаться облагаемым налогом в соответствии с цифровой налоговой политикой.

Обратите внимание: вы также можете услышать, что цифровые товары называются «цифровыми услугами», «электронными товарами» или «электронными услугами». Все эти термины относятся к одному и тому же.

Не уверены, что то, что вы продаете, считается «цифровым продуктом»? Ознакомьтесь с нашим объяснением , что такое цифровой продукт .

НДС в Казахстане для цифровых продуктов

НДС — это налог на потребление на всей территории Казахстана, которым облагаются почти все товары, продаваемые в стране. Существуют определенные правила в отношении цифровых продуктов, которым вы должны строго следовать, чтобы не нарушать правила налогообложения.

Существуют определенные правила в отношении цифровых продуктов, которым вы должны строго следовать, чтобы не нарушать правила налогообложения.

Если вы продаете цифровые продукты покупателю в Казахстане, вы должны взимать ставку НДС. Просто, верно?

Теоретически все просто. Но на практике казахстанский НДС немного сложнее. Вам не обязательно добавлять налог к каждой продаже. Это может зависеть от объема продаж, которые вы совершаете в стране, от того, является ли продажа B2B или B2C, и от других вещей. Мы более подробно расскажем о каждом из них в остальной части руководства!

Регистрация в качестве плательщика НДС в Казахстане

Существует ли порог регистрации продаж?

Нет, Казахстан делает , а не имеют порог регистрации продаж. Это означает, что даже если вы совершите всего одну продажу в стране, вы должны зарегистрировать свой бизнес для уплаты казахстанского НДС.

Процесс регистрации

Получается, вам нужно зарегистрироваться в налоговой в Казахстане. Не волнуйся! Просто следуйте этим инструкциям казахстанского налогового органа о том, как зарегистрироваться для уплаты казахстанского НДС.

Не волнуйся! Просто следуйте этим инструкциям казахстанского налогового органа о том, как зарегистрироваться для уплаты казахстанского НДС.

В конечном итоге вы получите регистрационный номер плательщика НДС, который сделает вас зарегистрированным в казахстанской налоговой системе как законный бизнес. Этот номер отслеживает ваш бизнес через систему: налоги, которые вы платите, налоговые льготы, которые вы получаете, а также налоги, которые вы взимаете с клиентов.

Вам нужен местный налоговый представитель?

Нет, вам не нужен представитель для работы с вашими налогами в Казахстане. То есть вы не обязаны его иметь. Некоторые потенциальные владельцы иностранного бизнеса могут нанять налогового представителя для душевного спокойствия. Налоги могут быть пугающей и запутанной темой, особенно на иностранном языке! Имеет абсолютный смысл.

Но, поскольку казахстанский налоговый портал доступен онлайн, вы можете самостоятельно урегулировать эти иностранные налоги. Это зависит только от вас!

Это зависит только от вас!

Сбор НДС в Казахстане

Если вы продаете B2C

После того, как вы зарегистрируетесь для уплаты налогов, вы должны будете взимать 12% НДС при каждой продаже резиденту Казахстана.

Если вы продаете B2B

Если ваш клиент является партнером по бизнесу и предоставил действительный номер плательщика НДС, то добавление и взимание налога не требуется! Покупатель будет оплачивать налог через казахстанский механизм обратного начисления.

Но если вы используете бухгалтерское/налоговое программное обеспечение, вы можете управлять своими настройками, чтобы эти регионы всегда были свободны от НДС. В Quaderno мы автоматически освобождаем необлагаемые налогом зоны, поэтому никакие кассы не представляются (и не отправляются счета), запрашивающие неправильную сумму.

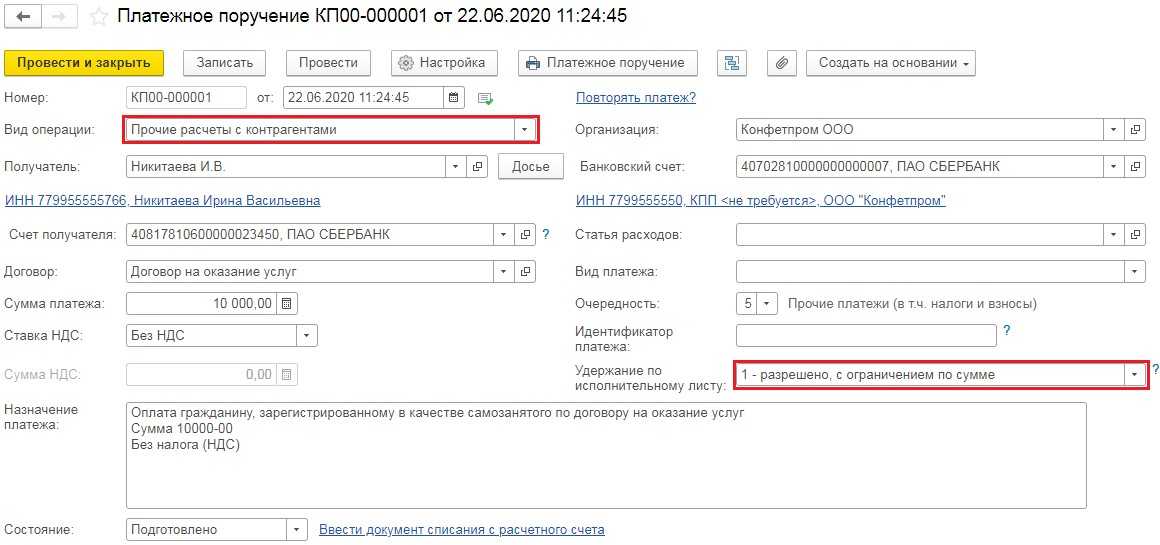

Счета-фактуры с НДС в Казахстане

В целях соблюдения налогового законодательства вы должны включать следующую информацию в свои счета-фактуры для клиентов в Казахстане:

- Название и адрес вашей компании

- Регистрационный номер плательщика НДС вашей компании

- Дата счета-фактуры

- Порядковый номер счета-фактуры

- Имя и адрес покупателя

- Регистрационный номер плательщика НДС покупателя, если таковой имеется.

- НДС (сумма и ставка), применяемый к каждой позиции

- Окончательная сумма после добавления налога

- Используемая валюта

Самым простым решением для счета-фактуры будет использование налоговой программы, которая автоматически генерирует и отправляет все счета-фактуры (как только продажа завершена), а также сохраняет их в облаке для вас. Именно это и делает Quaderno, но мы не будем об этом здесь. 🙂

Подача декларации по НДС в Казахстане

Начисление и взимание налога — это только первая половина соблюдения законодательства. Вторая и не менее важная половина — это подача деклараций и выплата того, что вы, возможно, должны правительству.

В Казахстане иностранные компании должны подавать налоговые декларации до 25-го числа второго месяца, следующего за каждым кварталом.

* Мы в Quaderno любим предоставлять полезную информацию и рекомендации по налогам, но мы не являемся сертифицированными налоговыми консультантами. Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или в налоговое агентство.

Для получения дополнительной помощи или если у вас возникнут сомнения, обратитесь к профессиональному налоговому консультанту или в налоговое агентство.

Казахстан НДС по цифровым услугам Янв 2022

Электронные услуги нерезидентов облагаются НДС нетто

В Казахстане с 1 января 2022 года иностранные поставщики и торговые площадки для цифровых или электронных услуг обязаны нести обязательства по взиманию налога на добавленную стоимость. Порога для регистрации по НДС нет, но существует упрощенный процесс регистрации. Онлайн-продажи товаров электронной коммерции из-за рубежа также были включены в правила 2022 года.

Текущая ставка НДС в Казахстане составляет 12%. Подпишитесь на нашу частую рассылку глобальных новостей об НДС и налоге на товары и услуги , чтобы быть в курсе других обновлений. Расчет НДС глобальный НДС и GST на цифровые услуги блог постоянно обновляет информацию о том, как страны взимают косвенные налоги с поставщиков-нерезидентов и электронных торговых площадок.

Какие цифровые услуги облагаются казахстанским НДС?

Доход от следующих услуг облагается НДС:

- Приложения

- Электронные книги

- Посреднические услуги между продавцами и покупателями на торговых площадках, включая плату за рекламу и листинг

- Загрузка или потоковое мультимедиа

- Онлайн-хранение и обработка данных

- Услуги доменных имен

Следите за глобальным НДС и налогом на товары и услуги на цифровые услуги трекером VAT Calc, чтобы получать оперативные обновления мировых реформ.

Определение необходимости уплаты казахстанского НДС

В соответствии с принципом назначения поставщики услуг должны определить, является ли их потребитель резидентом и/или пользуется услугой в Казахстане. Если это так, местный НДС должен быть начислен и собран. Поставщики могут полагаться на следующие доказательства:

- Платежный адрес клиента

- Адрес банка, кредитной карты и т.

д. способа оплаты

д. способа оплаты - IP-адрес устройства, используемого для доступа к услуге

- Код страны международной телефонной линии

Регистрация и соблюдение требований по НДС

Нерезиденты не обязаны выставлять счета-фактуры по НДС. После регистрации НДС декларации должны заполняться ежеквартально. Заявки должны быть поданы до 25 th следующего месяца вместе с уплатой НДС.

| Комментарии (нажмите для подробностей) | Оценить | Порог | Комментарии | |

| Австралия | 10% | июль 2017 | 75 000 австралийских долларов | |

| Азербайджан | 12% | Янв 2017 | – | |

| Армения | 20% | Янв 2022 | 115млн драмов РА | |

| Бангладеш | 5% — 15% | июль 2019 | – | B2B и B2C |

| Бутан | 7% | июль 2021 | Ню 5 миллионов | |

| Камбоджа | 10% | март 2022 г. | КХР 250м | |

| Китай | 6%-13% | н/д | ноль | Удержание НДС; B2B и B2C |

| Фиджи | 9% | уточняется | 300 000 фиджийских долларов | |

| Индия | 18% | июль 2017 | — | |

| Индонезия | 11% | авг 2020 | 600 млн индонезийских рупий или 12 тыс. клиентов клиентов | |

| Япония | 10% | Октябрь 2015 | 10 миллионов иен | |

| Казахстан | 12% | Янв 2022 | ноль | |

| Кыргызстан | 12% | Янв 2022 | ноль | |

| Лаос | 7% | февраль 2022 | ЛАК 400м | |

| Малайзия | 6% | Янв 2020 | 500 000 ринггитов | |

| Непал | 13% | июль 2022 | 2м рупий | Также 2% DST |

| Новая Зеландия | 15% | Октябрь 2016 | 60 000 новозеландских долларов | |

| Пакистан | 2% | сен 2021 | ноль | Торговая площадка Удержание НДС |

| Палау | 10% | Янв 2023 | 300 000 долларов | |

| Филиппины | 12% | июль 2023 ? | 3 миллиона | песо|

| Сингапур | 7% | Янв 2020 | 100 000 сингапурских долларов | |

| Южная Корея | 10% | июль 2015 | ноль | |

| Тайвань | 5% | май 2017 | 480 000 тайваньских долларов | |

| Таджикистан | 18% | Янв 2021 | ||

| Таиланд | 7% | сен 2021 | 1,8 млн бат | |

| Узбекистан | 15% | Янв 2020 | ноль | |

| Вьетнам | 10% | декабрь 2020 г. 2019 © Все права защищены. |

Например, для поддержки отечественного производителя при экспорте товаров, кроме лома цветных и черных металлов, при работах и услугах по международным перевозкам применяется ставка по НДС 0%;

Например, для поддержки отечественного производителя при экспорте товаров, кроме лома цветных и черных металлов, при работах и услугах по международным перевозкам применяется ставка по НДС 0%; Конечно, эти продукты также попадают в категорию аудио.

Конечно, эти продукты также попадают в категорию аудио.

д. способа оплаты

д. способа оплаты