Нулевая декларация по УСН за 2019 год для ИП и ООО образец заполнения доходы

Для автоматического расчета и формирования декларации по УСН за 2020 и 2021 годы в форматах PDF и Excel вы можете воспользоваться онлайн-сервисом непосредственно на нашем сайте.

Индивидуальные предприниматели и компании, применяющие упрощенную систему налогообложения, обязаны ежегодно сдавать налоговую декларацию. Форма отчетности для УСН за 2020 год для объектов «Доходы» и «Доходы минус расходы» одна и та же. Сдавать ее нужно независимо от факта ведения деятельности и получения дохода в отчетном периоде (календарном году).

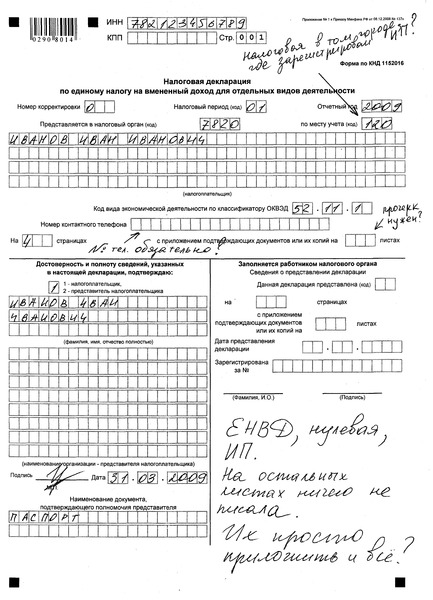

Если ИП или компания не работали в периоде, за который сдают декларацию, и не получали доход, они заполняют нулевую декларацию. В отдельных случаях упрощенцем может быть представлена единая упрощенная декларация.

Рассмотрим подробнее, что собой представляет нулевая декларация по УСН за 2020 год для ИП и как выглядит образец ее заполнения для объекта «Доходы».

Бесплатная консультация по налогам

Нулевая или единая упрощенная

ИП и компаниями, не осуществлявшими деятельности и не получавшими дохода в 2020 году, может быть сдана одна из двух деклараций:

- Нулевая декларация по УСН за 2020 год. Единственным отличием обычной декларации с показателями от нулевой является то, что во всех строках проставляются нули. Заполняются только строки с ОКТМО, ставкой по налогу и Титульный лист. В остальном ничего не меняется: ни форма отчетности, ни срок и способы ее сдачи.

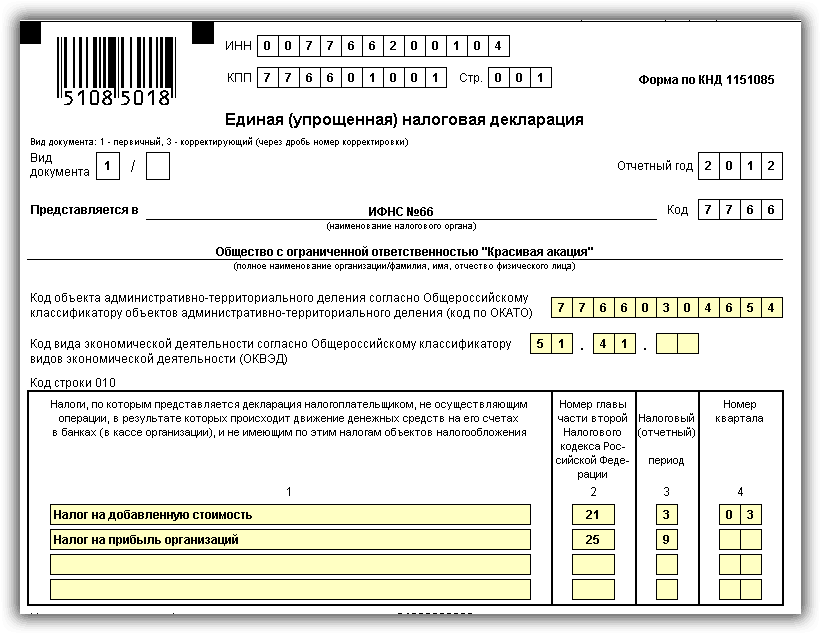

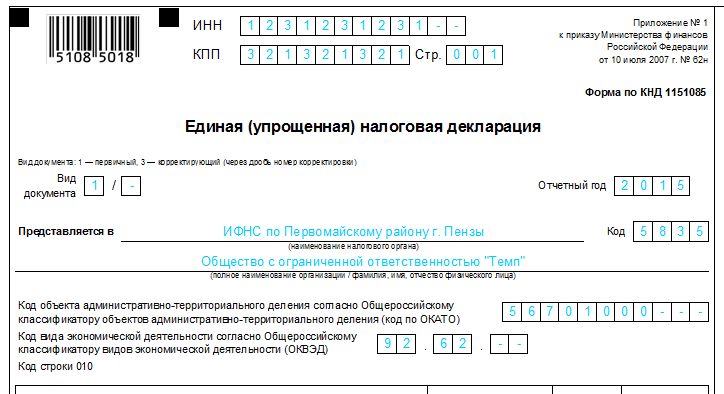

- Единая упрощенная декларация. Единая упрощенная налоговая декларация (нулевая), образец заполнения которой мы рассмотрим ниже, состоит из 1 листа. Заполняется она по желанию ИП или организацией и является альтернативой нулевой отчетности по УСН. Она существенно отличается от обычной декларации по упрощенке как по форме, так и по срокам ее сдачи в ИФНС.

Ниже мы подробнее рассмотрим ситуации, при которых упрощенцы могут сдать ЕУД.

Ниже мы подробнее рассмотрим ситуации, при которых упрощенцы могут сдать ЕУД.

Нулевая декларация по упрощенке

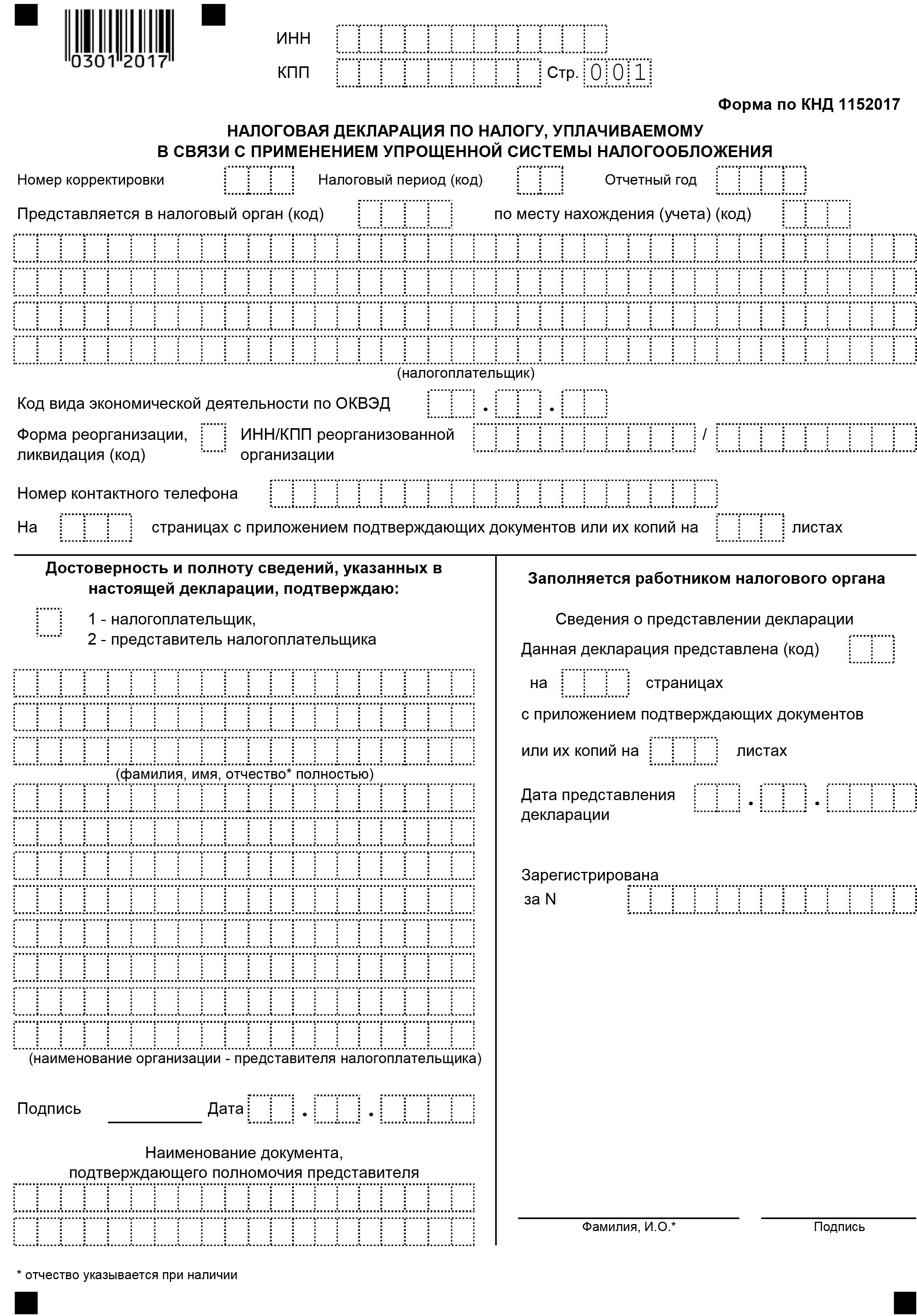

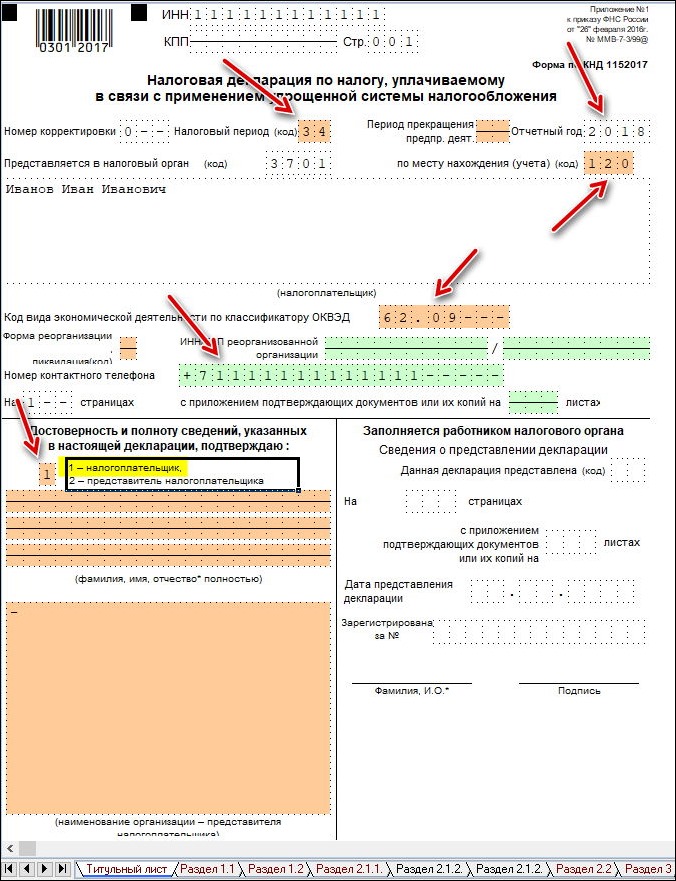

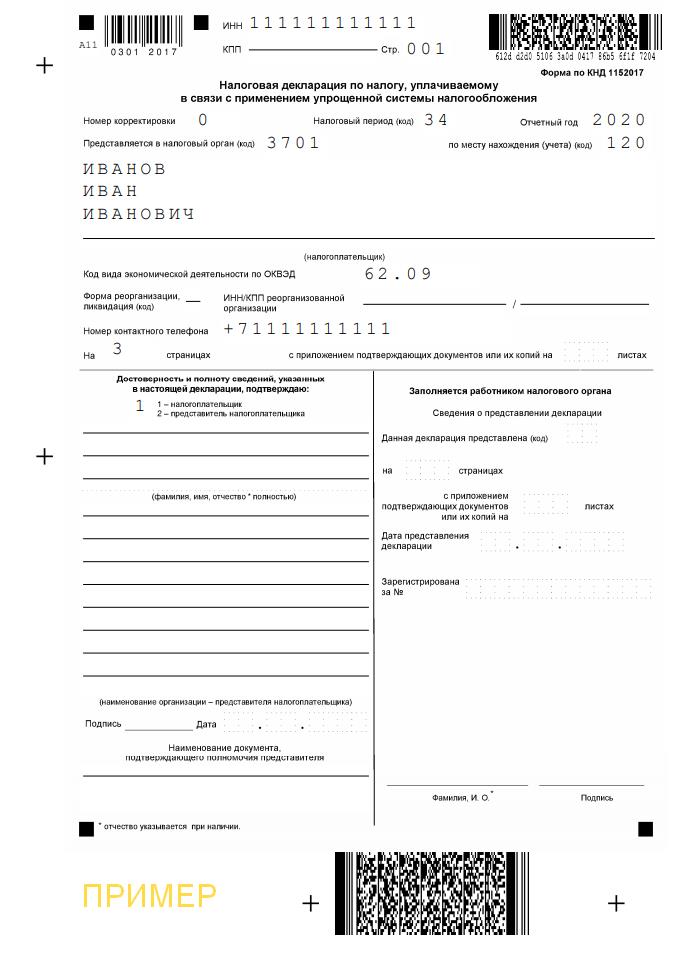

Нулевая отчетность УСН заполняется по форме, утвержденной Приказом ФНС России от 26.02.2016 года № ММВ-7-3/99@.

Упрощенцы на объекте «Доходы» заполняют только Титульный лист, Разделы 1.1 и 2.1.1.

Таблица № 1. Бланк и образец заполнения нулевой декларации по УСНОСрок сдачи отчетности

Обратите внимание! Сроки уплаты налогов и подачи отчётности для некоторых ИП и организаций перенесены в связи с эпидемией коронавируса. О подробностях читайте в статье.

Таблица № 2. Декларация по УСН для ИП: сроки сдачи отчетности в 2020 году и сроки уплаты налога| Сдача декларации за 2020 год | Уплата налога за 2020 год |

|---|---|

до 31 марта 2021 года – организациями до 30 апреля 2021 года – ИП |

|

Обратите внимание, что сроки сдачи отчетности и сроки уплаты налога за год по УСН – совпадают.

Нулевая декларация по УСН за 2020 год сдается в ИФНС по месту учета ИП или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Нулевая отчетность УСН: образец заполнения

Пошаговая инструкция по заполнению нулевой декларации по УСН 6%

Для удобства отразим основную информацию по заполнению отчетности в форме таблицы.

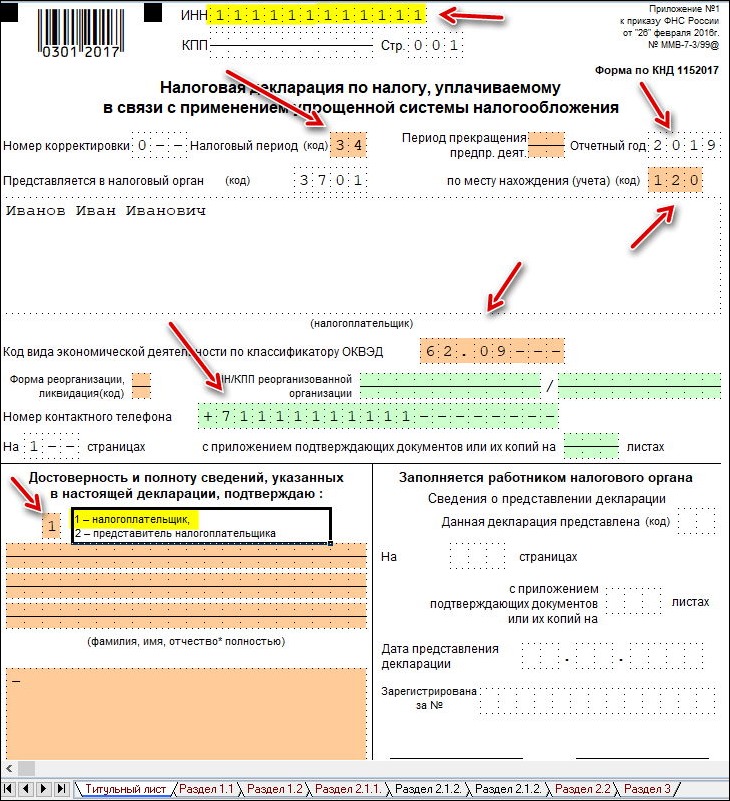

Таблица № 3. Заполнение Титульного листа| Строка | Информация |

|---|---|

| ИНН/КПП | Компании заполняют обе строки, ИП только ИНН |

| Номер корректировки | Если декларация сдается первый раз, указывается «0» Если декларация сдается после исправления ошибки, то указывается ее номер – «1», «2» и т.д. |

| Налоговый период (код) | Для нулевой отчетности указывается только код «34» (календарный год) Если декларация сдается при закрытии ИП или ООО или переходе на иной режим, то указываются следующие коды: «50» – закрытие ИП или ООО «95» – переход с УСН на другой режим «96» – прекращение работы на УСН |

| Отчетный год | При сдаче нулевой отчетности за 2020 год, указывается «2020» |

| Представляется в налоговый орган (код) | Отражается код ИФНС, в которой ИП или ООО состоит на учете |

| По месту нахождения (учета) (код) | «210» – если отчетность сдает ООО, «215» – если сдает правопреемник, «120» – если сдает ИП |

| Налогоплательщик | Компании указывают полное наименование, а ИП – свое ФИО |

| Код вида экономической деятельности по ОКВЭД | Отражается код основного вида деятельности, в соответствии с новой редакцией классификатора (OK 029-2014 (KДEC Peд. 2) 2) |

| Номер контактного телефона | В данной строке необходимо указать номер телефона, по которому, в случае необходимости, инспектор ИФНС сможет связаться с ИП или компанией |

| На … страницах | При заполнении нулевой отчетности количество листов всегда будет равно 3, поэтому указывается «003» |

| Достоверность и полноту сведений подтверждаю | Если нулевую декларацию сдает ИП, он указывает значение «1» и в остальных строках ставит прочерки. Если представитель ИП – «2» и в следующих строках указывается ФИО представителя и реквизиты доверенности, на основании которой он действует. Если декларация заполняется ООО: «1» – указывается, если документ заполняется и сдается руководителем организации. В строчки ниже вносятся его ФИО; «2» – если отчетность подает представитель. Ниже указываются его ФИО и реквизиты доверенности |

| Дата | Дата заполнения документа |

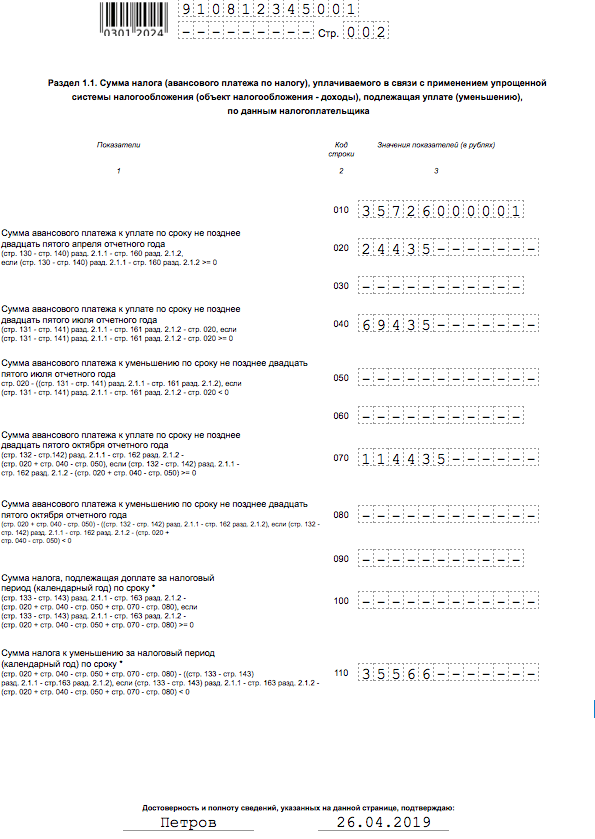

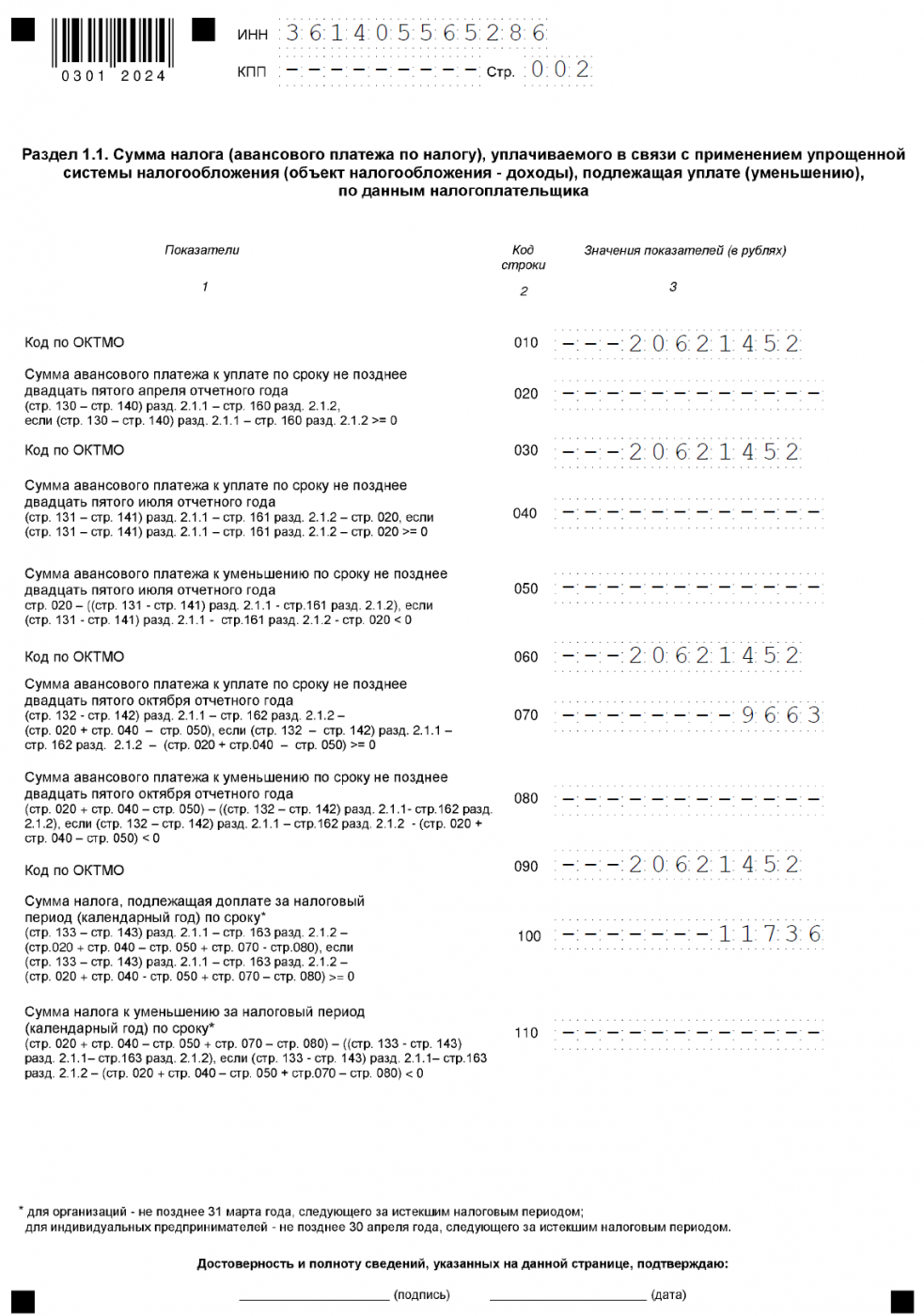

Заполнение Раздела 1.1

Заполнение Раздела 1.1| Строка | Информация |

|---|---|

| 010 | Указывается ОКТМО по месту учета ИП или организации |

| 030, 060, 090 | Вносится ОКТМО, если он менялся в отчетном периоде |

| 020, 040-050, 070-080, 100-110 | Прочерки |

| Дата | Указывается та же дата, что и на Титульном листе |

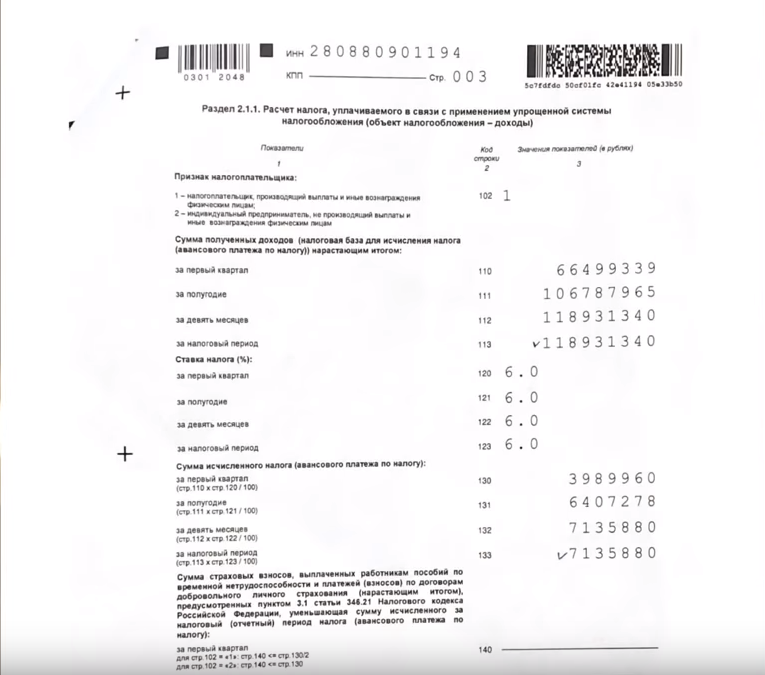

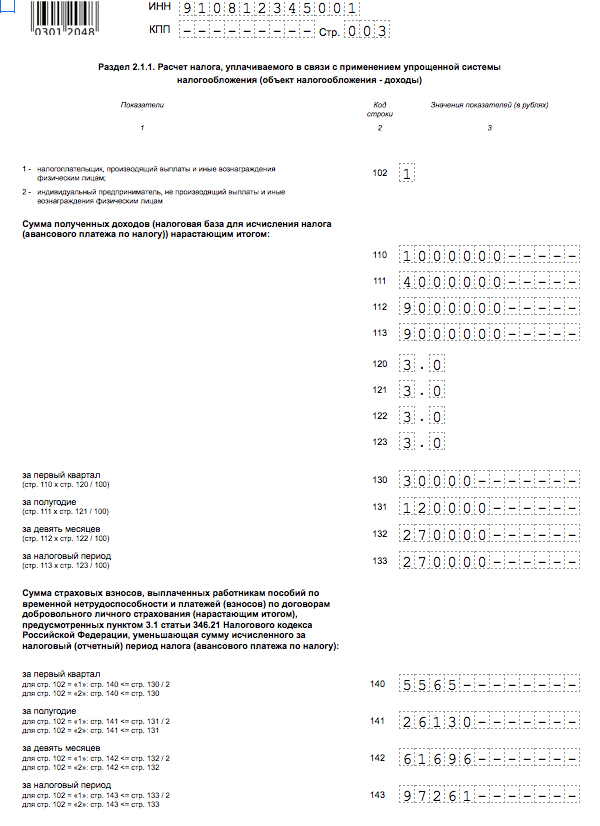

| Строка | Информация |

|---|---|

| 102 | Если декларацию сдает организация, она в любом случае указывает значение «1», даже если в ООО только один учредитель. Если декларацию сдает ИП, он указывает код: «1» – если имеет наемных работников; «2» – если ведет деятельность без привлечение сотрудников. |

| 110-113 | Прочерки |

| 120-123 | Указывается ставка по применяемому объекту УСН. Для УСН «Доходы» это в большинстве случаев «6.0» Для УСН «Доходы» это в большинстве случаев «6.0» |

| 130-133 | Прочерки |

| 140-143 | Прочерки |

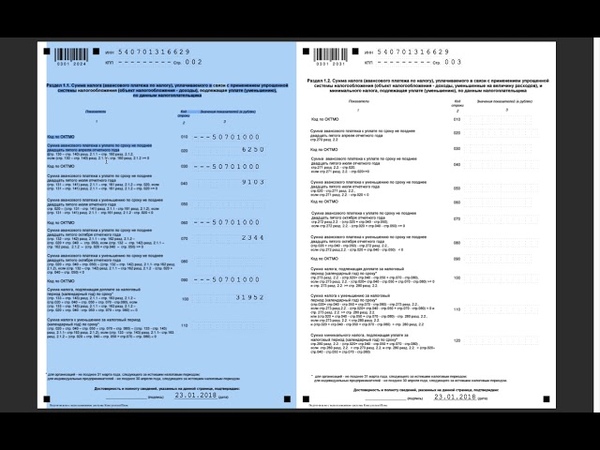

Единая упрощенная декларация

Сдать ЕУД вместо нулевой отчетности по УСН упрощенцы могут при соблюдении двух условий:

- В отчетном периоде (году) не было никакого движения средств по расчетному счету. Если по счету проходила оплата аренды или коммунальных услуг, был возврат средств от поставщиков и т.д. – сдать ЕУД упрощенец не сможет.

- Отсутствовал объект налогообложения. Для ИП и организаций на УСН объектом налогообложения выступает либо доход (УСН 6%) либо разница с доходов и расходов (УСН 15%).

| Единая упрощенная декларация по УСН за 2020 год | Бланк (скачать) |

| Образец заполнения (скачать) | |

| Инструкция по заполнению (скачать) |

Срок сдачи отчетности

Таблица № 7. Сроки сдачи ЕУД по УСН за 2020 год

Сроки сдачи ЕУД по УСН за 2020 год| Для ИП | Для организаций |

|---|---|

| До 20 января 2021 года | |

Примечание: когда крайний срок сдачи ЕУД приходится на выходной, он переносится на следующий рабочий день.

Единая упрощенная декларация так же, как и отчетность по УСН, сдается в ИФНС по месту учета ИП или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Нулевая отчетность УСН: образец заполнения

Нулевая декларация по УСН 2019

Бланк декларации УСН по форме КНД 1152017

• Скачать актуальный бланк 2018 год КНД 1152017 (формат PDF), а также в Excel.

• Скачать образец заполнения нулевой декларации по УСН.

• Инструкция по заполнению Титульного листа и др.

на этой странице.

Какие и сколько страниц мне заполнять?

В связи с появлением новой формы декларации УСН у многих возникает замешательство, какие конкретно страницы должны быть заполнены. Универсального варианта здесь нет, всё зависит от вида УСН и являетесь ли вы плательщиком торгового сбора:

1) УСН «доходы»: обычно 3 страницы (Титул, Раздел 1.1 и Раздел 2.1.1). Если вы в Москве (МО) и являетесь плательщиком торгового сбора — добавляется Раздел 2.1.2 (в количестве 2х страниц).

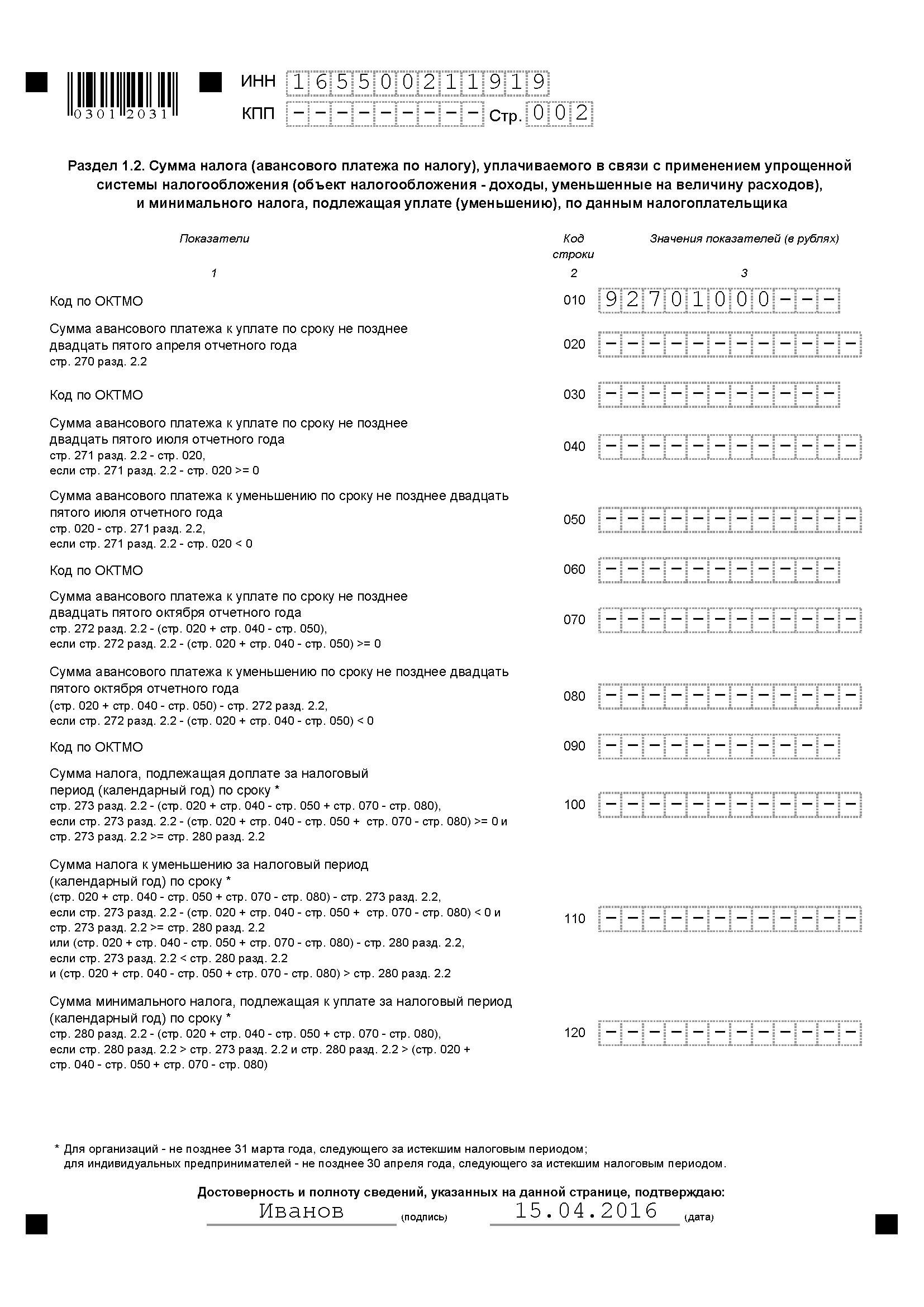

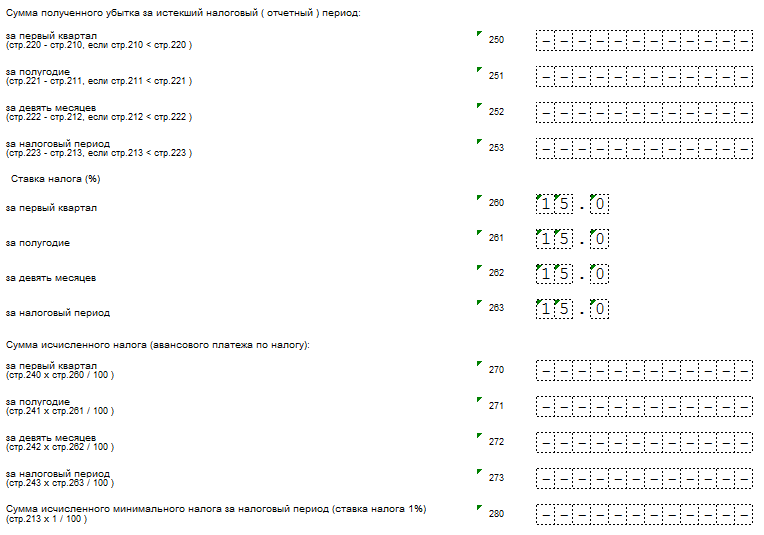

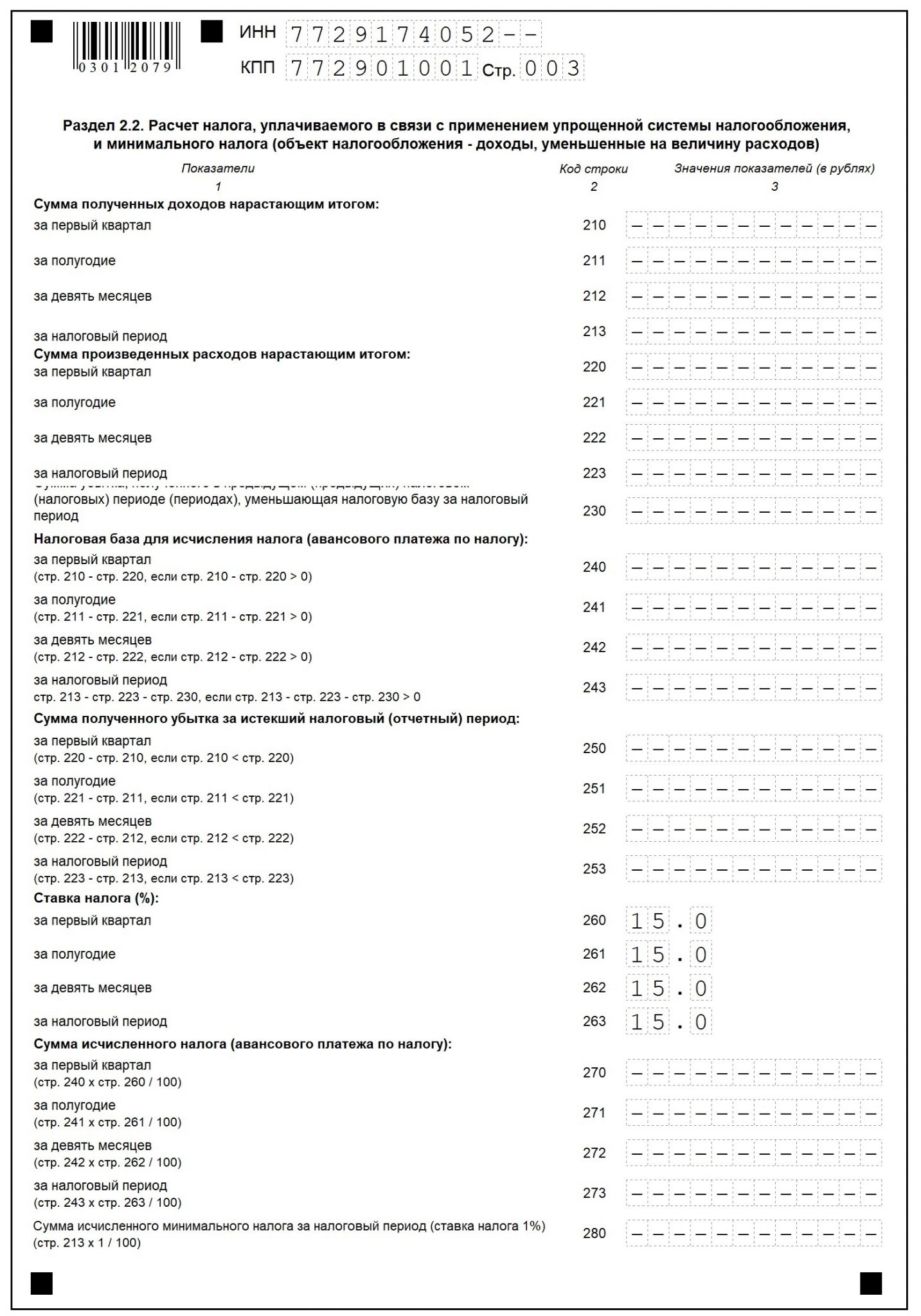

2) УСН «доходы-расходы»: всего 3 страницы: Титул, Раздел 1.2 и Раздел 2.2.

3) Раздел 3 «Целевое использование имущества / денег» дополнительно к вышеописанным страницам заполняется только при необходимости.

На титульном листе указываете количество страниц в соответствии с тем, что пришлось заполнить.

УПЛАЧЕННЫЕ СТРАХОВЫЕ ВЗНОСЫ. Нужно ли их указывать? Нет, в нулевой декларации УСН они не отражаются. Предназначенные для этого строки 140-143 сопровождаются формулировкой «Сумма страховых взносов, уменьшающая сумму налога», а нам уменьшать нечего, т.к. нет никаких доходов.

Предназначенные для этого строки 140-143 сопровождаются формулировкой «Сумма страховых взносов, уменьшающая сумму налога», а нам уменьшать нечего, т.к. нет никаких доходов.

Если вам не хочется разбираться в тонкостях заполнения деклараций, вам дорого ваше время, можете воспользоваться этим онлайн-сервисом, который автоматически производит все расчёты и вовремя отправляет по интернету декларацию в ФНС.

Образец заполнения нулевой декларации УСН

— Титульный лист —

— Раздел 1.1 (УСН доходы) —

— Раздел 1.2 (УСН расходы) —

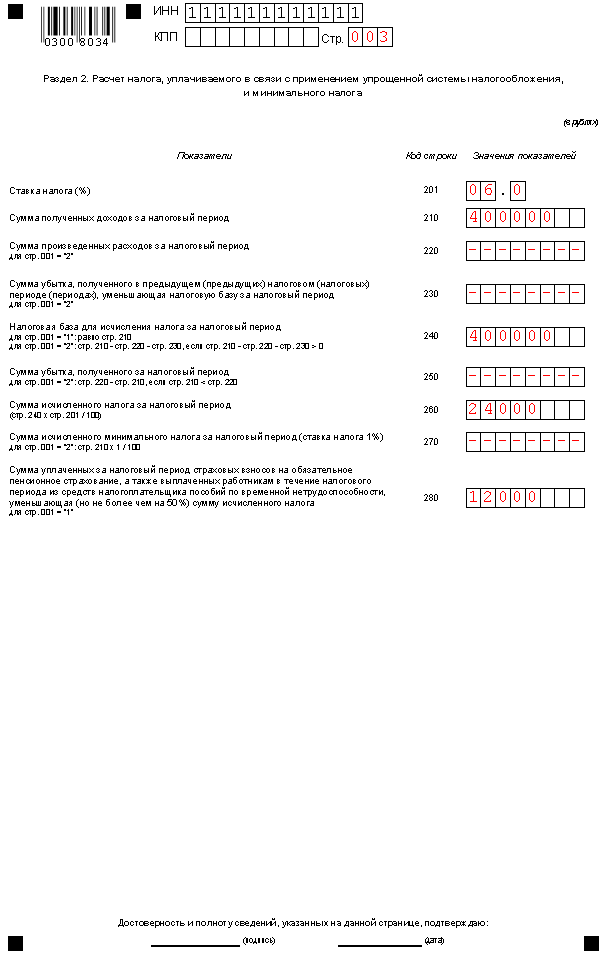

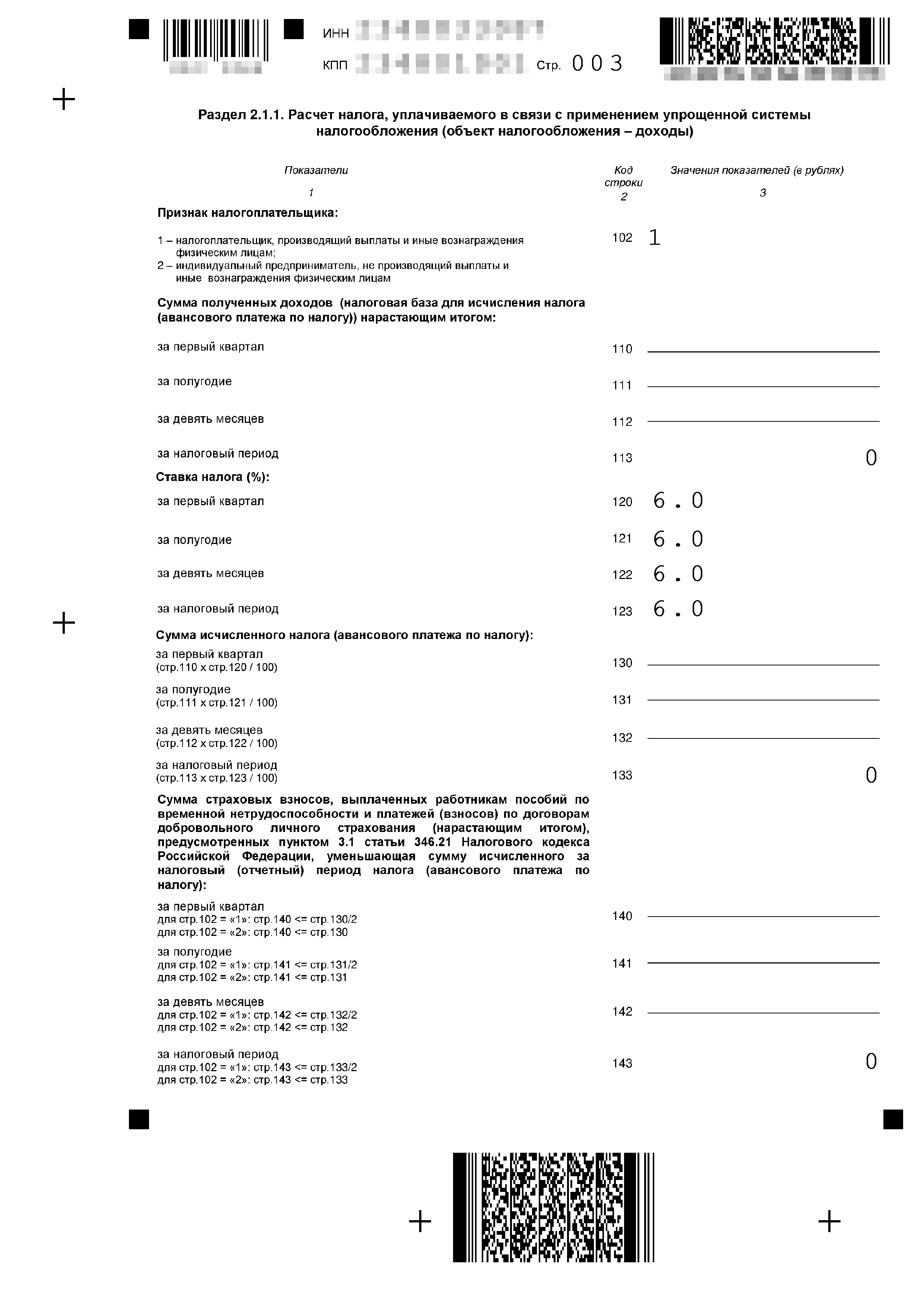

— Раздел 2.1.1 (УСН доходы) —

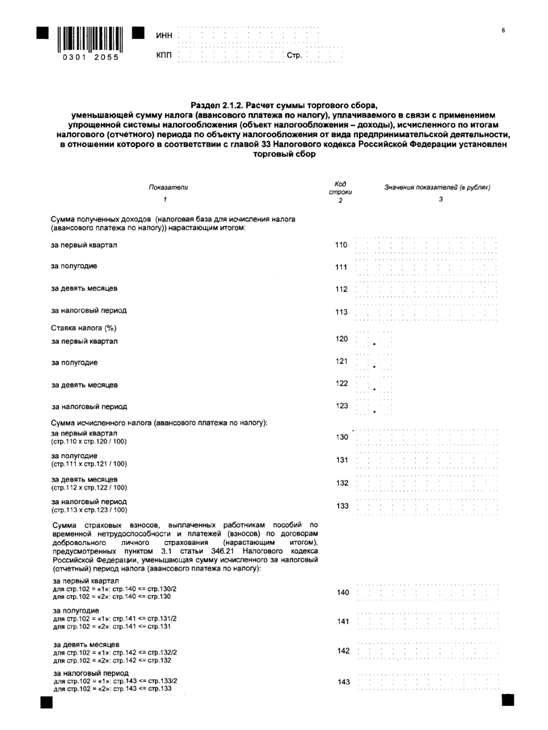

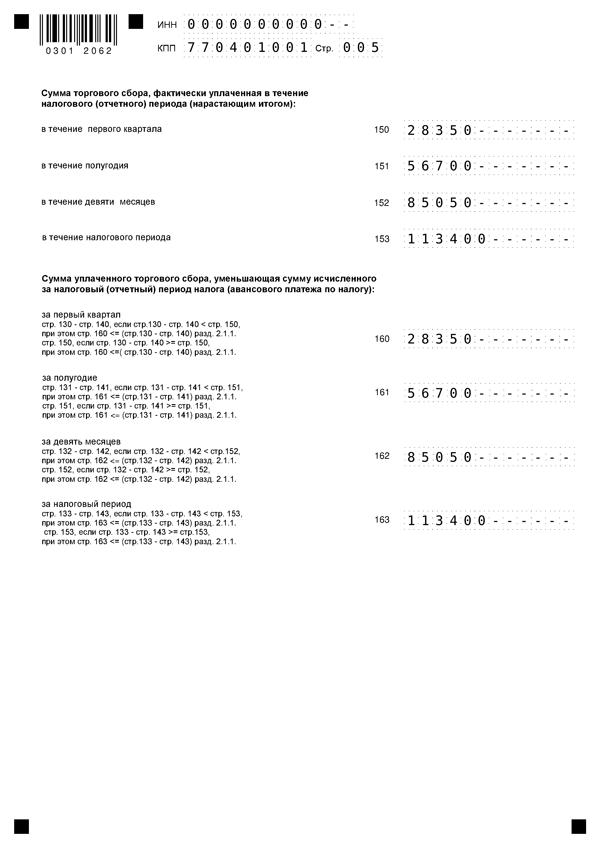

— Раздел 2.1.2 (УСН доходы — торговый сбор) —

— Раздел 2.1.2 (УСН доходы — торговый сбор) продолжение —

— Раздел 2.2 (УСН расходы) —

Нулевая декларация по УСН в 2021 году

Скачать бланк декларации УСН

Скачать образец “нулевки” по УСН: “доходы” или “доходы – расходы”

Смотреть инструкцию по заполнению бланка

Какие страницы заполнять?

Нулевая декларация представляется в ИФНС в следующем составе:

| УСН «Доходы» | УСН «Доходы минус расходы» |

Титульный лист: заполняются все данные, кроме блока, предназначенного для сотрудника ИФНС | |

Раздел 1. Указывается код ОКТМО | Раздел 2.1 Указывается код ОКТМО |

Раздел 2.1.1 Указывается признак налогоплательщика в строке 102 Заполняются ставки налога по строкам 120-123 | Раздел 2.2 Заполняются ставки налога по строкам 260-263 |

Если уплачиваете торговый сбор: Раздел 2.1.2 в количестве 2 листов | |

ИТОГО: 3 листа – для неплательщиков торгового сбора; 5 листов – для плательщиков торгового сбора. | ИТОГО: 3 листа |

При этом во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки.

Суммы уплаченных страховых взносов и торгового сбора в нулевую декларацию заносить не нужно. Эти платежи уменьшают исчисленный единый налог на УСН, а в данном случае налог отсутствует, поэтому уменьшать попросту нечего.

Образец заполнения нулевки по УСН “доходы”

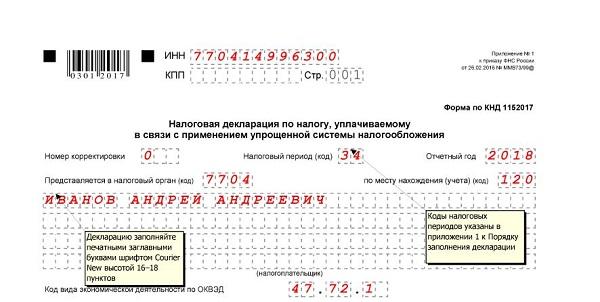

Титульный лист

Сформировать нулевую декларацию УСН без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Раздел 1.1

Раздел 2.1.1

Образец заполнения нулевки по УСН “доходы минус расходы”

Титульный лист

Раздел 1.2

Раздел 2.2

Читайте более подробно: Нулевая декларация по УСН для ИП

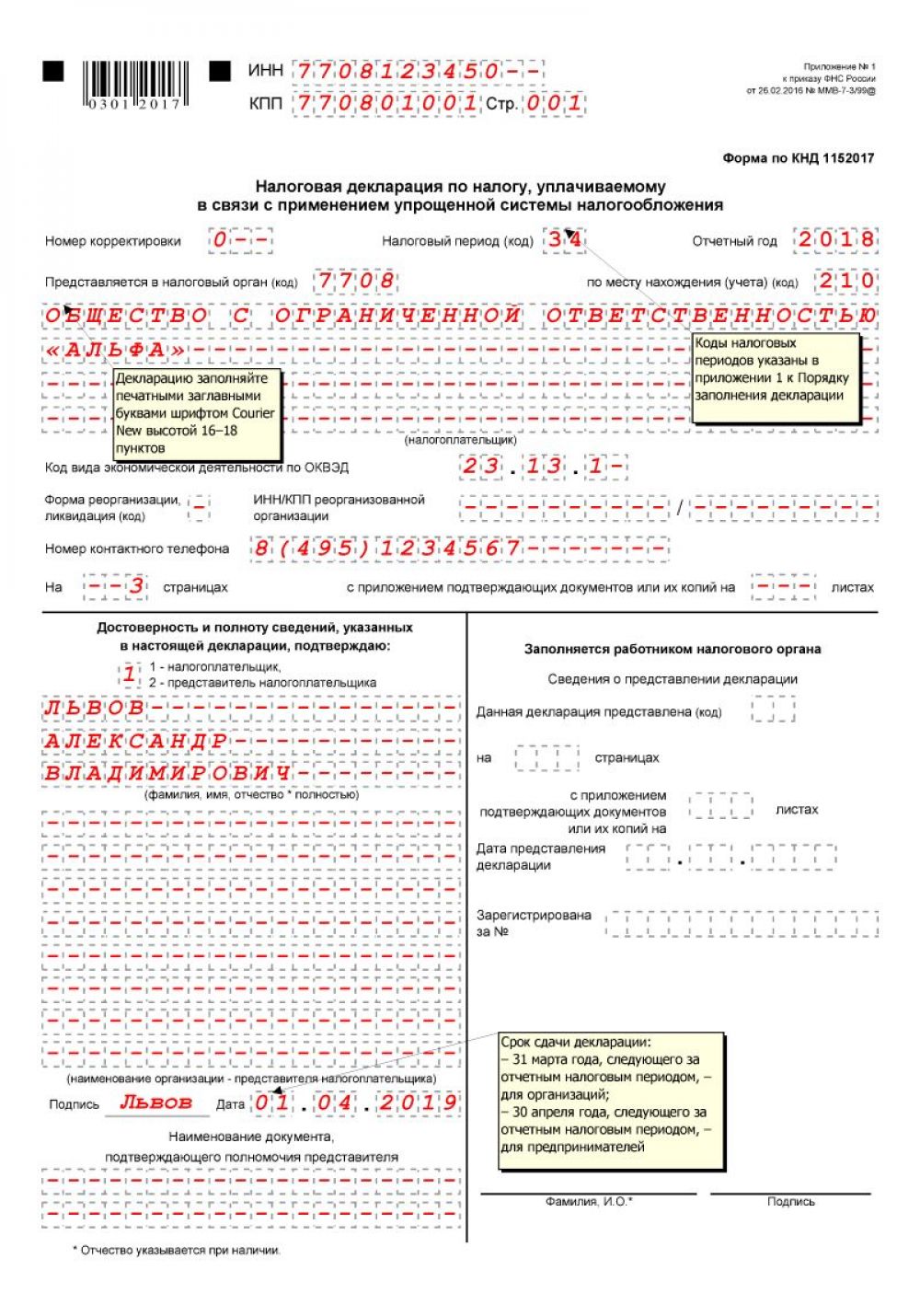

Понравилась статья? Поделитесь в соц. сетях:Как заполнить декларацию УСН за 2018 год

Предпринимателей и бухгалтеров, которые заполняют декларации вручную, сейчас все меньше, потому что бухгалтерские программы и онлайн-сервисы позволяют делать это в один клик. Но если вы из староверов, любите заполнять все вручную и не готовы делегировать кому-либо заполнение декларации по УСН за 2018 год, то вот вам полноценная инструкция от сервиса «Моё дело».

Для начала поговорим о сроках сдачи декларации. Если у вас общество с ограниченной ответственностью (ООО), то сдать декларацию вам нужно не позднее 31 марта. А если вы обладаете статусом индивидуального предпринимателя, то готовьтесь сдать отчетность до 30 апреля.

Если у вас общество с ограниченной ответственностью (ООО), то сдать декларацию вам нужно не позднее 31 марта. А если вы обладаете статусом индивидуального предпринимателя, то готовьтесь сдать отчетность до 30 апреля.

Теперь приступим к более сложной теме – формированию самой декларации.

Чтобы подготовить отчет, вам понадобятся данные:

о доходах и расходах за отчетный год (если применяете УСН «Доходы», то только о доходах). Их можно взять из КУДиР или из банковской выписки, если все доходные и расходные операции в отчетном году проходили только через расчетный счет.

об уплаченных страховых взносах в отчетном году.

Отчетность за 2018 год нужно сдавать по форме, которая утверждена Приказом ФНС России № ММВ-7-3/99 от 26.02.2016г. В 2019 году в правилах заполнения декларации ничего не поменялось.

Важно! Если вы любите работать по старинке и еще не забыли, как писать ручкой, возьмите чернила только черного, синего или фиолетового цвета и не пользуйтесь штрихом – это запрещено.

Если же вы продвинутый пользователь ПК, то при заполнении используйте шрифт Courier New высотой 16-18 пунктов. Текстовые поля заполняйте печатными заглавными буквами, в одном знакоместе указывайте один символ, а пустые знакоместа заполняйте прочерками.

Декларация состоит из разделов:

титульный лист – заполняют все;

1.1, 2.1.1., 2.1.2 – для объекта «Доходы»;

1.2, 2.2 – для объекта «Доходы минус расходы».

Обратите внимание, в бланке есть подстрочные пояснения, из которых видно, откуда нужно нужно брать данные, что с чем складывать или вычитать. Поля заполняйте слева направо, начиная с крайней левой ячейки.

Здесь заполняются реквизиты ИП/ООО и налогового органа.

Если у вас нестандартная ситуация, список кодов для заполнения титульного листа есть в девятом разделе «Порядка заполнения декларации».

Что вписывать в поля титульного листа в стандартном годовом отчете:

Наименование поля | Какую информацию вписать |

ИНН | ИНН предпринимателя или организации. |

КПП | Организации вписывают свой КПП, предприниматели ставят прочерки. |

Номер корректировки | «0 — -», если это первый вариант декларации, «001», если первая корректировка, и т.д. |

Налоговый период | «34» для годовой декларации. |

Отчетный год | «2018», если отчет за 2018 год. |

Предоставляется в налоговый орган (код) | Код ИФНС, в которой зарегистрирован ИП или ООО, например, «1651». |

Код по месту нахождения | «120» для предпринимателей, «210» для организаций. |

Код вида экономической деятельности по ОКВЭД | Код основного вида деятельности, указанный в регистрационных документах, например, «36.13». |

Форма реорганизации, ликвидация (код) | В общем случае не заполняют, ставят прочерк. Поле предназначено только для реорганизуемых или ликвидируемых фирм. |

ИНН/КПП реорганизованной | В общем случае тоже не заполняют. |

Номер контактного телефона | Номер телефона ИП или организации. |

В левом нижнем блоке укажите код «1», если сдаете декларацию сами, и «2», если через представителя. Ниже впишите Ф.И.О. руководителя организации, если у вас ООО. ИП в этом поле ставят прочерки.

Так выглядит заполненный титульный лист для ИП:

Начните заполнение с раздела 2.1.1, потому что раздел 2.1 содержит итоговые данные и заполняют его в последнюю очередь.

Раздел 2.1.1.

Здесь будут расчеты по объекту «Доходы».

В верхней части укажите ИНН, КПП (для ООО) и порядковый номер страницы

Строки | Что вписать |

102 | Признак налогоплательщика: «1» для ИП с работниками и ООО. «2» для ИП без работников. |

110-113 | Доходы за 3, 6, 9 месяцев и за год нарастающим итогом. |

120-123 | Ставка налога (в общем случае «6.0»). |

130-132 | Сумма авансовых платежей за 3, 6 и 9 месяцев (доходы из строк 10-123, умноженные на ставку налога). |

133 | Налог за год (доход за год, умноженный на ставку налога). |

140-143 | Перечисленные страховые взносы за себя и работников (если есть) за 3, 6, 9 месяцев и год нарастающим итогом, на которые будете уменьшать авансовый платеж или налог. Для ИП без работников значение строк 140-143 должно быть меньше или равно значению строк 130-133, даже если взносов перечисляли больше. Например, если авансовый платеж был 5 тысяч, а страховые взносы за этот же период 7 тысяч, вписать можно только 5 тысяч, потому что больше, чем на 100%, платеж уменьшить нельзя. Для ООО и ИП с работниками значение строк 140-143 не может быть больше 50% от значения строк 130-133, т. |

Если декларация нулевая, укажите только процентную ставку, в других числовых полях поставьте прочерки. Даже если вы платили страховые взносы, их в нулевой декларации указывать не нужно, ведь налога к уплате нет, а значит и уменьшать нечего.

Так выглядит заполненный раздел 2.1.1:

Раздел 2.1.2.

Его заполняют только плательщики торгового сбора, остальные эту часть пропускают. Раздел заполняется по тому же принципу, что раздел 2.1.1, но дополнительно в нем указывают уплаченные суммы торгового сбора и суммы, уменьшающие налог.

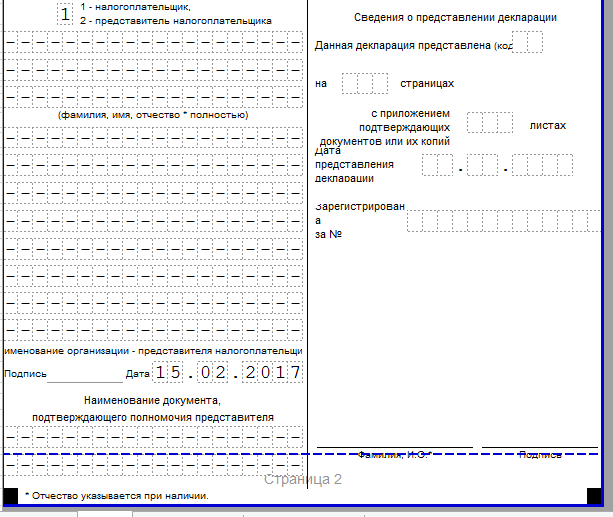

Раздел 1.1

Эту часть заполняют на основе данных из раздела 2.1.1 и 2.1.2.

Строки | Что вписать |

010 | ОКТМО. Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк. |

020 | Аванс к уплате за I квартал. Если разница получилась отрицательной, в строке 020 ее не указывайте. |

040 | Аванс к уплате за 6 месяцев. Строка 131 раздела 2.1.1 за минусом страховых взносов из строки 141 того же раздела, торгового сбора (если есть) из строки 161 раздела 2.1.2, и уплаченного аванса за первый квартал. Если значение получилось отрицательным, впишите ее в строку 050, а в строке 040 поставьте прочерк. |

070 | Аванс к уплате за 9 месяцев. Строка 132 раздела 2.1.1 за минусом страховых взносов из строки 142 того же раздела, торгового сбора (если есть) из строки 162 раздела 2.1.2, и уплаченных авансов за первый квартал и полугодие. Если разница получилась отрицательной, впишите ее в строку 080, а в строке 070 поставьте прочерк. |

100 | Налог к уплате за год. Если значение получилось отрицательным, значит у вас налог к доплате, впишите его в строку 110, а в строке 100 поставьте прочерк. |

Если декларация нулевая, во всех числовых полях раздела проставьте прочерки.

Вот так выглядит заполненный раздел 1.1:

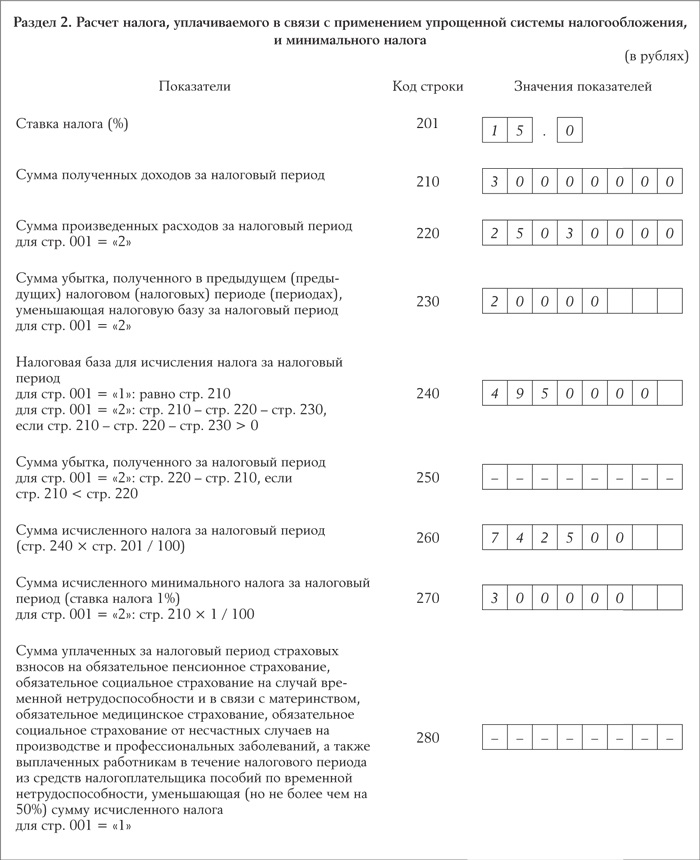

Начните заполнение с раздела 2.2, т.к. на его основе заполняются итоговые данные в разделе 2.1.

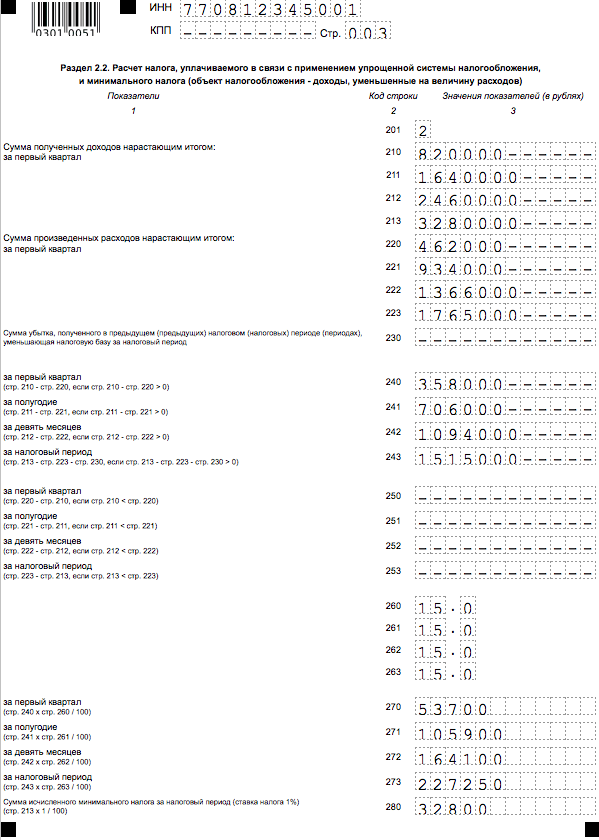

Раздел 2.2

Содержит расчеты по объекту «Доходы минус расходы».

Строка | Что вписывать |

210-213 | Доходы за 3, 6, 9 месяцев и год нарастающим итогом. |

220-223 | Расходы за 3, 6, 9 месяцев и год нарастающим итогом. |

230 | Сумма убытка за прошлые периоды (если есть), на которую в этом году будете уменьшать налогооблагаемую базу. |

240-242 | Налоговая база для расчета авансовых платежей, то есть разница между доходами и расходами за 3, 6 и 9 месяцев. Если разница отрицательная, то есть расходы были больше доходов, в полях 240-242 поставьте прочерки и заполните поля 250-252. |

243 | Налоговая база за год. Разница между доходами и расходами за год и суммой убытка из строки 230 (если есть). Если разница отрицательная, поставьте прочерк и заполните строку 253. |

250-253 | Сумма убытков. Заполните эти строки, если доходы были меньше расходов, и в строках 240-243 стоят прочерки. |

260-263 | Ставка налога (в общем случае «15.0»). |

270-273 | Суммы авансовых платежей за 3, 6 и 9 месяцев и налог за год. Строки 240-243, умноженные на налоговую ставку из строк 260-263. |

280 | Минимальный налог. Доходы за год из строки 213, умноженные на 1%. |

Если декларация нулевая, проставьте только процентную ставку, а в других числовых полях проставьте прочерки.

Так выглядит заполненный раздел 2.2:

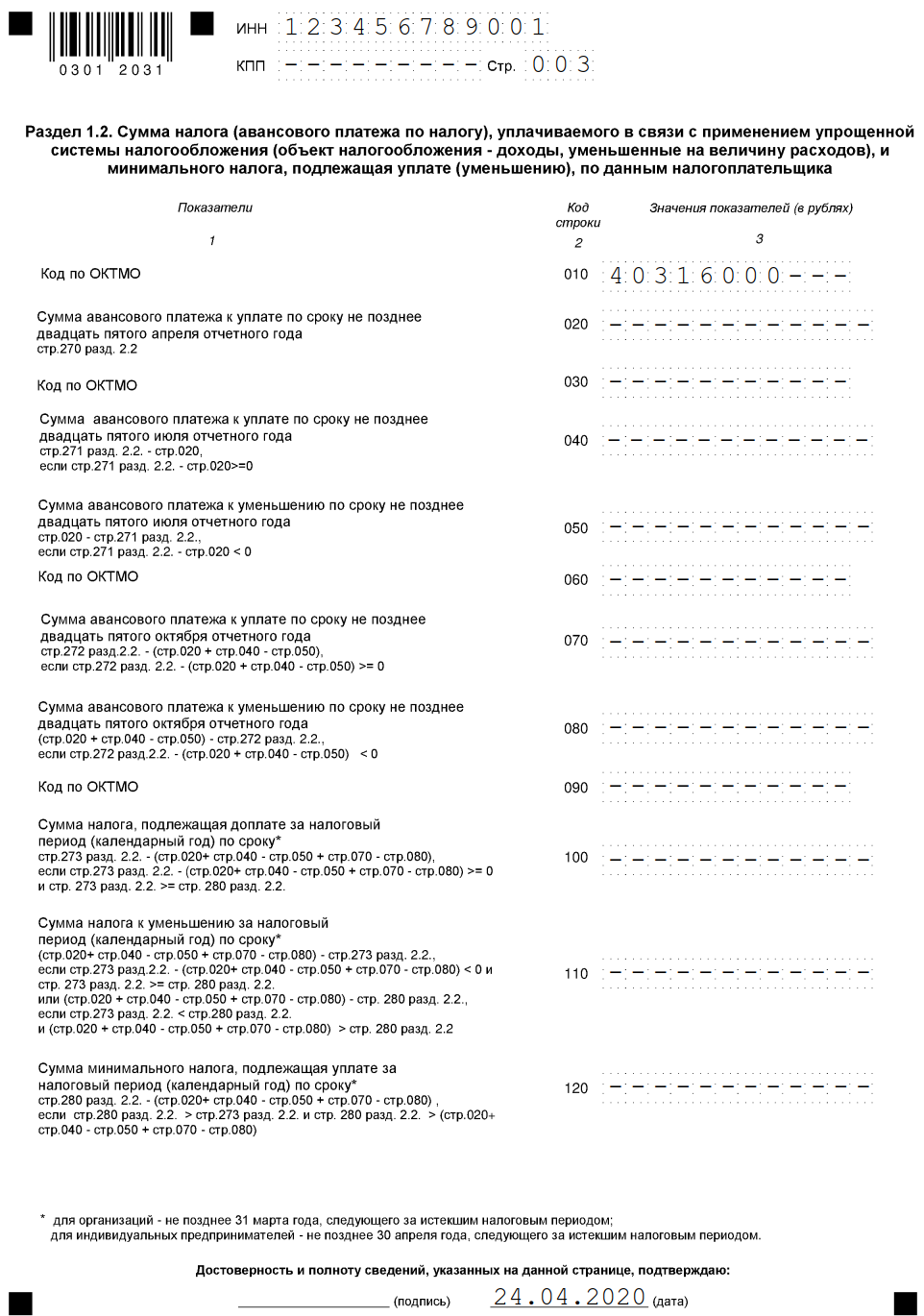

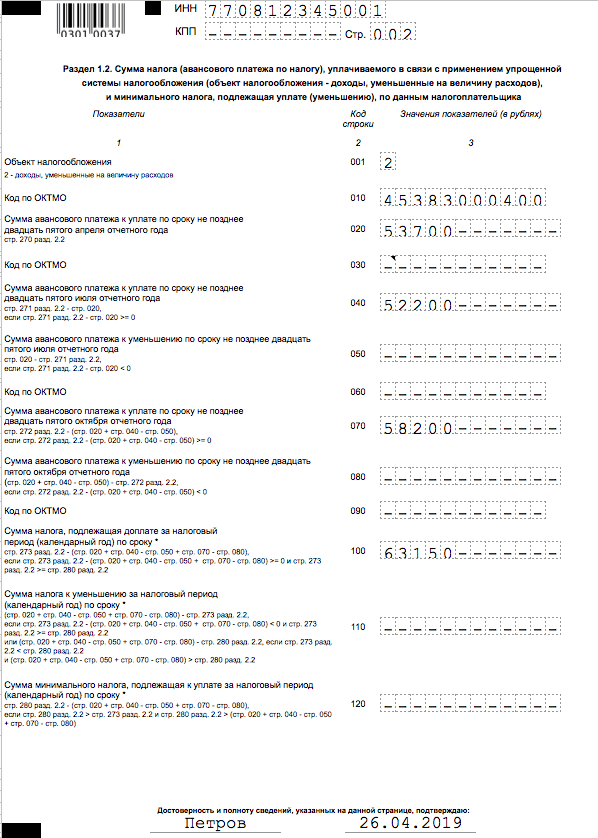

Раздел 1.2

Эту часть заполняют на основе данных из раздела 2.2. Страховые взносы нигде не показывают, т.к. они уже учтены в расходах.

Строка | Что вписывать |

010 | ОКТМО. Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк. |

020 | Авансовый платеж за 3 месяца. Перенесите в эту строку значение строки 270 раздела 2.2. |

040 | Авансовый платеж за 6 месяцев. Строка 271 раздела 2.2 за минусом уплаченного аванса за 3 месяца. Если разница отрицательная, поставьте прочерк и заполните строку 050. |

070 | Авансовый платеж за 9 месяцев. Строка 272 раздела 2. Если разница отрицательная, поставьте прочерк и заполните строку 080. |

100 | Налог к уплате по итогам года. Строка 273 раздела 2.2 за минусом уплаченных авансов за 3, 6 и 9 месяцев. Если разница отрицательная, поставьте прочерк и заполните строку 110. |

120 | Минимальный налог к уплате. Заполните это поле, если минимальный налог из строки 280 раздела 2.2 получился больше, чем налог за год из строки 273 того же раздела. Из минимального налога вычтите уже уплаченные авансы за 3, 6, 9 месяцев и разницу впишите в строку 120. Если разница отрицательная, строку не заполняйте. |

Если декларация нулевая, во всех числовых полях проставьте прочерки.

Так выглядит заполненный раздел 1.2:

Представим, что вы все заполнили, и теперь нужно решить еще один вопрос: как отправить декларацию? Первый способ – личный визит в налоговую, самый хлопотный. Нужно прийти в ИФНС и, может быть, отстоять очередь. Если в декларации найдут ошибку и не примут ее, придется прийти еще раз.

Нужно прийти в ИФНС и, может быть, отстоять очередь. Если в декларации найдут ошибку и не примут ее, придется прийти еще раз.

Можно отправить декларацию почтой, но желательно учитывать срок доставки с запасом. Если отправите отчет в последний день, вы ничего не нарушите, т.к. датой сдачи отчета будет считаться дата на штампе, независимо от того, когда он на самом деле дойдет до налоговой. Но если почта задержится, и в течение 10 дней после крайнего срока в налоговой не получат отчет, вам могут заблокировать банковский счет. Хоть вашей вины в этом не будет, но разблокировка займет время.

Самый удобный способ – отправить декларацию в электронном виде, но для этого нужна ЭЦП. «Моё дело» оформляет ЭЦП бесплатно. Вы можете отправить отчет нажатием одной кнопки, а статус увидите в личном кабинете.

На заполнение и сдачу отчета в сервисе «Моё дело» у вас уйдет гораздо меньше времени.

Для подготовки отчета нужно пройти несколько шагов с помощью электронного мастера. Сервис рассчитает налог с учетом взносов и торгового сбора, заполнит декларацию по действующим правилам, сформирует платежный документ для перечисления налога. Не вставая с кресла, вы сможете оплатить налог и отправить декларацию в ИФНС.

Не вставая с кресла, вы сможете оплатить налог и отправить декларацию в ИФНС.

Успешной отчетной кампании вам!

Заполнить НД по УСН | СБИС Помощь

Заполнить НД по УСНПо итогам года организации и ИП, находящиеся на упрощенной системе налогообложения, обязаны предоставить в налоговую инспекцию по месту нахождения сведения по форме НД по УСН:

- организации — не позднее 31 марта;

- ИП — не позднее 30 апреля.

Заполнение декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, ничем не отличается от заполнения любого другого отчета.

Мы рекомендуем воспользоваться мастером заполнения на online.sbis.ru: он упростит внесение сведений и сэкономит время.

- Привычным образом создайте отчет НД по УСН. Если вы ведете бухгалтерский учет в СБИС, сформируйте его по данным учета.

- Проверьте, что на титульном листе корректно заполнены данные об организации и налоговой инспекции. Нажмите «Заполнить упрощенно».

- Укажите:

- Объект налогообложения: доходы или доходы минус расходы.

- Платежи (страховые взносы и выплаты либо фиксированные платежи в ПФР или ФФОМС) — на их основе будут рассчитаны страховые взносы;

- Местонахождение (код ОКТМО) организации/место жительства ИП.

- Ставку налога.

На заметку!

Если в течение года менялись местонахождение и/или ставка, поставьте соответствующий флаг и укажите значение для каждого квартала.

- Нарастающим итогом заполните данные о доходах/расходах.

- Чтобы отразить информацию о целевом использовании средств, нажмите «Целевое использование имущества в рамках благотворительной деятельности» и добавьте данные по кнопке « Поступления».

- Если организация/ИП уплачивает торговый сбор, поставьте флаг «Являюсь плательщиком торгового сбора». В открывшемся блоке укажите данные по деятельности, связанной с установленным торговым сбором.

Страховые взносы здесь указываются только по сотрудникам, участвующим в деятельности, облагаемой торговым сбором.

- Нажмите «Заполнить» — указанные данные будут внесены в соответствующие поля декларация.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

Образец заполнения нулевой декларации по УСН 6% за 2014 год для ИП и ООО

Для начинающих бухгалтеров и предпринимателей заполнение даже нулевой декларации по УСН 6% за 2014 год вызывает определенные сложности. В этой небольшой статье показан образец заполнения данной отчетности.

В начале января я уже давал инструкцию по заполнению декларации по УСН 6%. Кому интересно — можете ознакомиться. Но там была рассмотрена ситуация на примере деятельности одного ИП с цифрами. А как заполнять декларацию, если деятельности в течение года не было? Или предприниматель или организация совмещали, например: УСН и ЕНВД. И по «вмененке» деятельность осуществлялась, а по «упрощенке» — нет.

Заполнять данный отчет мы будем, как всегда, в программе «Налогоплательщик ЮЛ«. Проверьте, чтобы в настройках программы были заполнены поля ОКВЭД и ОКТМО, а у организаций, еще — ФИО руководителя. Выбираем отчетный период — «2014 год». Далее в меню «Документы» выбираем пункт «Налоговая отчетность». Нажимаем кнопочку «Добавить» и ищем нашу декларацию. Выбираем ее и приступаем к заполнению.

Выбираем отчетный период — «2014 год». Далее в меню «Документы» выбираем пункт «Налоговая отчетность». Нажимаем кнопочку «Добавить» и ищем нашу декларацию. Выбираем ее и приступаем к заполнению.

Образец заполнения Титульного листа

На этом листе нам нужно обязательно заполнить поле «Налоговый период (код)». Выбираем значение — «34». Все остальные поля должны заполниться автоматически, но проверить не помешает.

Предприниматель, если подает декларацию лично, больше ничего не указывает. Если декларация подается через представителя, то в поле «Достоверность и полноту сведений, указанных …» ставим не «1», а «2», а также указываем ФИО представителя. А в поле «Наименование документа, подтверждающего полномочия представителя» указываем данные о доверенности, например «Нотариальная доверенность АА 123456 от 15.01.2015 г.».

Бухгалтер, заполняющий декларацию у ООО, должен указать: если директор сдает отчетность лично — «1» и ФИО директора; либо — «2», ФИО представителя и данные о доверенности, например: «Генеральная доверенность № 123 от 30. 11.2014 г.».

11.2014 г.».

Заполнение раздела 1.1

Как видите здесь все просто. Код по ОКТМО достаточно указать в строке 010. Строки 030, 060 и 090 заполнять не надо!

Заполнение раздела 2.1

Предприниматели без работников в строке «102» указывают — «2», а организации (ООО) — в любом случае «1», т.к. в штате у них есть директор (даже если он не получает зарплату). Если, например, ИП осуществляет деятельность, переведенную на ЕНВД и по ней есть работники, а по УСН деятельности не было, то указываем — «2».

В строках 140-143 отражаются уплаченные страховые взносы, уменьшающие начисленный налог 6%. Нам уменьшать нечего, поэтому здесь мы ничего не указываем.

Как всегда, наживаем кнопки F5 — для перерасчета и F6 — для проверки, и наша декларация готова. Остается расписаться, при необходимости поставить печать и сдать декларацию в налоговую инспекцию.

Нулевая декларация по УСН за 2019 год для ИП и ООО образец заполнения доходов

Для автоматического расчета и формирования декларации по УСН за 2020 и 2021 годы в форматах PDF и Excel вы можете использовать онлайн-сервисом непосредственно на нашем сайте.

Индивидуальные предприниматели и компании, применяющие упрощенную систему налогообложения, ежегодно сдавать налоговую декларацию. Форма отчетности для УСН за 2020 год для объектов «Доходы» и «Доходы минус расходы» одна и та же.Сдавать ее нужно независимо от факта ведения деятельности и получать доход в отчетном периоде (календарном году).

ИП или компания не работали в течение периода, который подтверждает декларацию, и не действует период нулевой декларации. В отдельных случаях упрощенцем может быть единая упрощенная декларация.

Рассмотрим подробнее, что представляет собой нулевая декларация по УСН за 2020 год для ИП и как выглядит образец ее заполнения для объекта «Доходы».Также вкратце остановимся на случаях, когда упрощенцы могут сдать ЕУД вместо обычной по упрощенке.

Бесплатная консультация по налогам

Нулевая или единая упрощенная

ИП и компаний, не осуществлявшими деятельность и не получавшими дохода в 2020 году, может быть сдана одна из двух деклараций:

- Нулевая декларация по УСН за 2020 год.

Единственным отличием обычной декларации с показателями от нулевой является то, что во всех строках проставляются нули.Заполняются только строки с ОКТМО, ставкой по налогу и Титульный лист. В остальном ничего не меняется: ни форма отчетности, ни срок ее сдачи.

Единственным отличием обычной декларации с показателями от нулевой является то, что во всех строках проставляются нули.Заполняются только строки с ОКТМО, ставкой по налогу и Титульный лист. В остальном ничего не меняется: ни форма отчетности, ни срок ее сдачи. - Единая упрощенная декларация. Единая упрощенная налоговая декларация (нулевая), образец заполнения которой мы рассмотрим ниже, состоит из 1 листа. Заполняется она по желанию ИП или организация и является альтернативой нулевой отчетности по УСН. Она отличается от обычной декларации по упрощенке как по форме, так и по срокам ее сдачи в ИФНС.Ниже мы рассмотрим ситуацию, при помощи которой упрощенцы сдать ЕУД.

Нулевая декларация по упрощенке

Нулевая отчетность УСН заполняется по утвержденной Приказом ФНС России от 26.02.2016 года № ММВ-7-3 / 99 @.

Упрощенцы на объекте «Доходы» заполняют только Титульный лист, Разделы 1.1 и 2.1.1.

Таблица № 1. Бланк и образец заполнения нулевой декларации по УСНОСрок сдачи отчетности

Обратите внимание! Сроки уплаты налогов и подачи отчётности для некоторых ИП и перенесены в связи с эпидемией коронавируса. О подробностях читайте в статье.

О подробностях читайте в статье.

| Сдача декларации за 2020 год | Уплата налога за 2020 год |

|---|---|

до 31 марта 2021 года — организации до 30 апреля 2021 года — ИП | |

Обратите внимание , что сроки сдачи отчетности и сроки уплаты налога за год по УСН — совпадают.

Нулевая декларация по УСН за 2020 год сдается в ИФНС по месту учета или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Нулевая отчетность УСН: образец заполнения

Пошаговая инструкция по заполнению нулевой декларации по УСН 6%

Для удобства отразим основную информацию по заполнению отчетности в форме.

| Строка | Информация |

|---|---|

| ИНН / КПП | Компании заполняют строки строки, ИП только ИНН |

| Номер корректировки | Если декларация сдается первый раз, указывается «0» Если декларация сдается после исправления, то указывается ее номер — «1», «2» и т.д. |

| Налоговый период (код) | Для нулевой отчетности указывается только код «34» (календарный год) Если декларация сдается при закрытии ИП или ООО или переходе на иной режим, то указываются следующие коды: «50» — закрытие ИП или ООО «95» — переход с УСН на другой режим «96» — прекращение работы на УСН |

| Отчетный год | При сдаче нулевой отчетности за 2020 год, указывается «2020» |

| Представляется в налоговый орган (код) | Отражается код ИФНС, в котором ИП или ООО состоит на учете |

| По месту нахождения (учета) (код) | «210» — если отчетность сдает ООО, «215» — если сдает правопреемник, «120» — если сдает ИП |

| Налогоплательщик | Компании указать полное наименование, а ИП — свое ФИО |

| Код вида экономической деятельности по ОКВЭД | Отражается код основного вида деятельности, в соответствии с новой редакцией классификатора (ОК 029-2014 (KДEC Peд. 2) 2) |

| Номер контактного телефона | В данной строке указать номер телефона, по которому, в случае необходимости, инспектор ИФНС должен связаться с ИП или компанией |

| На… страницах | При заполнении нулевой отчетности количество листов всегда будет равно 3, поэтому указывается «003» |

| Достоверность и полноту сведений подтверждаю | Если нулевую декларацию сдает ИП, он указывает значение «1» и в остальных строках ставит прочерки.Если представитель ИП — «2» и в следующих строках указывается ФИО представителя и реквизиты доверенности, на основании чего он действует. Если декларация заполняется ООО: «1» — указывается, если документ заполняется и сдается руководителем организации. В строчки ниже вносятся его ФИО; «2» — если отчетность подает представитель. Ниже указываются его ФИО и реквизиты доверенности |

| Дата | Дата заполнения документа |

Заполнение Раздела 1.1

Заполнение Раздела 1.1 | Строка | Информация |

|---|---|

| 010 | Указывается ОКТМО по месту регистрации ИП организации или |

| 030, 060, 090 | Вносится ОКТМО, если он менялся в отчетном периоде |

| 020, 040-050, 070-080, 100-110 | Прочерки |

| Дата | Указывается та же дата, что и на Титульном листе |

| Строка | Информация |

|---|---|

| 102 | Если декларация сдает организацию, она в любом случае указывает значение «1», даже если в ООО только один учредитель. Если декларация сдает ИП, он указывает код: «1» — если имеет наемных работников; «2» — если ведет деятельность без привлечение сотрудников. |

| 110-113 | Прочерки |

| 120-123 | Указывается ставка по применяемому объекту УСН. Для УСН «Доходы» это в большинстве случаев «6.0» Для УСН «Доходы» это в большинстве случаев «6.0» |

| 130-133 | Прочерки |

| 140-143 | Прочерки |

Единая упрощенная декларация

Сдать ЕУД вместо нулевой отчетности по УСН упрощенцы могут при соблюдении двух условий:

- В отчетном периоде (году) не было никакого движения по расчетному счету . Если по счету проходила оплата аренды или коммунальных услуг, был возврат средств от поставщиков и т.д. — сдать ЕУД упрощенец не сможет.

- Отсутствовал объект налогообложения. Для ИП и организаций на УСН объектом налогообложения выступает либо доход (УСН 6%) либо разница с доходами и расходами (УСН 15%).

| Единая упрощенная декларация по УСН за 2020 год | Бланк (скачать) |

| Образец заполнения (скачать) | |

| Инструкция по заполнению (скачать) |

Срок сдачи отчетности

Таблица № 7. Сроки сдачи ЕУД по УСН за 2020 год

Сроки сдачи ЕУД по УСН за 2020 год | Для ИП | Для организаций |

|---|---|

| До 20 января 2021 года | |

Примечание: когда крайний срок сдачи ЕУД приходится на выходной, он переносится на следующий день.

Единая упрощенная декларация так же, как и отчетность по УСН, сдается в ИФНС по месту учета ИП или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Нулевая отчетность УСН: образец заполнения

Нулевая декларация по УСН в 2021 году

Скачать бланк декларации УСН

Скачать образец «нулевки» по УСН: «доходы» или «доходы — расходы»

Смотреть инструкцию по заполнению бланка

Какие страницы заполнять?

Нулевая декларация представляется в ИФНС в следующем составе:

| УСН «Доходы» | УСН «Доходы минус расходы» |

Титульный лист: заполняются все данные, кроме блока, предназначенного для сотрудника ИФНС | |

Раздел 1. Указывается код ОКТМО | Раздел 2.1 Указывается код ОКТМО |

Раздел 2.1.1 Указывается признак налогоплательщика в строке 102 Заполняются ставки налога по строкам 120-123 | Раздел 2.2 Заполняются ставки налога по строкам 260-263 |

Если уплачиваете торговый сбор: Раздел 2.1.2 в количестве 2 листов | |

ИТОГО: 3 листа — для неплательщиков торгового сбора; 5 листов — для плательщиков торгового сбора. | ИТОГО: 3 листа |

При этом во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки.

Суммы уплаченных страховых взносов и торгового сбора в нулевую декларацию заносить не нужно. Эти платежи уменьшают исчисленный единый налог на УСН, а в данном случае налог отсутствует, поэтому уменьшать попросту нечего.

Эти платежи уменьшают исчисленный единый налог на УСН, а в данном случае налог отсутствует, поэтому уменьшать попросту нечего.

Образец заполнения нулевки по УСН «доходы»

Титульный лист

Сформировать нулевую декларацию УСН без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Раздел 1.1

Раздел 2.1.1

Образец заполнения нулевки по УСН «доходы минус расходы»

Титульный лист

Раздел 1.2

Раздел 2.2

Читайте более подробно: Нулевая декларация по УСН для ИП

Понравилась статья? Поделитесь в соц. сети:Как заполнить декларацию УСН за 2018 год

Предпринимателей и бухгалтеров, которые заполняют декларации вручную, сейчас все меньше, потому что бухгалтерские программы и онлайн-сервисы позволяют делать это в один клик. Но если вы из староверов, любите заполнять все вручную и не готовы предоставить кому-либо заполнение декларации по УСН за 2018 год, то вот вам полноценная инструкция от сервиса «Моё дело».

Для начала поговорим о сроках сдачи декларации. Если у вас общество с ограниченной ответственностью (ООО), то сдать декларацию вам нужно не позднее 31 марта. А если вы обладаете статусом индивидуального предпринимателя, то готовьтесь сдать отчетность до 30 апреля.

Теперь приступим к более сложной теме — формированию самой декларации.

Чтобы подготовить отчет, понадобятся данные:

о доходах и расходах за отчетный год (если применяется УСН «Доходы», то только о доходах).Их можно взять из КУДиР или из банковской выписки, если все доходные и расходные операции в отчетном году проходили только через расчетный счет.

об уплаченных страховых взносах в отчетном году.

Отчетность за 2018 год нужно сдавать по форме, которая утверждена Приказом ФНС России № ММВ-7-3 / 99 от 26.02.2016г. В 2019 году в правилах заполнения декларации ничего не поменялось.

Важно! Возьмите чернила только черного, синего или фиолетового цвета и не пользуйтесь штрихом — это запрещено.

Если же вы продвинутый пользователь ПК, то при заполнении шрифта в шрифте Courier New высотой 16-18 пунктов. Текстовые поля заполняйте печатными заглавными буквами, в одном знакоместе указывайте один символ, а пустые знакоместа заполняйте прочерками.

Декларация состоит из разделов:

титульный лист — заполняют все;

1.1, 2.1.1., 2.1.2 — для объекта «Доходы»;

1.2, 2.2 — для объекта «Доходы минус расходы».

Обратите внимание, в бланке есть подстрочные пояснения, из которых видно, откуда нужно брать данные, что с чем складывать или вычитать. Поля заполняйте слева направо, начиная с крайней левой ячейки.

Здесь заполняются реквизиты ИП / ООО и налогового органа.

Если у вас нестандартная ситуация, список кодов для заполнения листа есть в девятом разделе «Порядка заполнения декларации».

Что вписывать в титул титульного листа в стандартном годовом отчете:

Наименование поля | Какую информацию вписать |

ИНН | Н предпринимателя или организации. |

КПП | Организации вписывают свою КПП, предприниматели ставят прочерки. |

Номер корректировки | «0 — -», если это первый вариант декларации, «001», если первая корректировка, и т.д. |

Налоговый период | «34» для годовой декларации. |

Отчетный год | «2018», если отчет за 2018 год. |

Предоставляется налоговый орган (код) | Код ИФНС, в котором зарегистрирован ИП или ООО, например, «1651». |

Код по месту нахождения | «120» для предпринимателей, «210» для организаций. |

Код вида экономической деятельности по ОКВЭД | Код основной деятельности, необходимых в регистрационных документах, например, «36.13 ». |

Форма реорганизации, Удаление (код) | В общем случае не заполняют, ставят прочерк. |

ИНН / КПП реорганизованной | В общем случае тоже не заполняют. |

Номер контактного телефона | Номер телефона ИП или организации. |

В левом нижнем блоке укажите код «1», если сдаете декларацию сами, и «2», если через представителя. Ниже впишите Ф.И.О. руководителя организации, если у вас ООО. ИП в этом поле ставят прочерки.

Так заполненный титульный лист для ИП:

Начните заполнение раздела 2.1.1, потому что раздел 2.1 содержит итоговые данные и заполняют его в последнюю очередь.

Раздел 2.1.1.

Здесь будут расчеты по объекту «Доходы».

В верхней части сообщения ИНН и порядковый номер страницы

Строки | Что вписать |

102 | Признакоплатель «Признакоплатель2: 1 »для ИП с работниками и ООО. «2» для ИП без работников. |

110-113 | Доходы за 3, 6, 9 месяцев и за год нарастающим итогом. |

120-123 | Ставка налога (в общем случае «6.0»). |

130-132 | Сумма авансовых платежей за 3, 6 и 9 месяцев (доходы из строк 10-123, умноженные на ставку налога). |

133 | Налог за год (доход за год, умноженный на ставку налога). |

140-143 | Перечисленные страховые взносы за себя и работников (если есть) за 3, 6, 9 месяцев и год нарастающим итогом, на которые будете уменьшать авансовый платеж или налог. Для ИП без значений строк 140-143 должно быть меньше или равно значению строк 130-133, даже если взносы перечисляли больше. Например, если авансовый платеж был 5 тысяч, а страховые взносы за этот же период 7 тысяч, вписать можно только 5 тысяч, потому что больше, чем на 100%, платеж нельзя уменьшить. Для ООО и ИП с работниками значение строк 140-143 не может быть больше 50% от значений строк 130-133, т.к. работодатели могут уменьшать платеж не более, чем на 50%. |

Если декларация нулевая, укажите только процентную ставку, в других числовых полях поставьте прочерки. Даже если вы платили страховые взносы, их в нулевой декларации указывать не нужно, ведь налога к уплате нет, а значит и уменьшать нечего.

Так выглядит заполненный раздел 2.1.1:

Раздел 2.1.2.

Его заполняют только плательщики торгового сбора, остальные эту часть пропускают. Раздел заполняется по тому же принципу, что раздел 2.1.1, но также в нем указаны уплаченные суммы сбора и суммы, уменьшающие налог.

Раздел 1.1

Эту часть заполняют на основе данных из разделов 2.1.1 и 2.1.2.

Строки | Что вписать |

010 | ОКТМО. |

020 | Аванс к уплате за I квартал.Строка 130 раздела 2.1.1 за минусом страховых взносов из строки 140 того же раздела и торгового сбора (если есть) из строки 160 раздела 2.1.2. Если разница получилась отрицательной, в строке 020 ее не указывайте. |

040 | Аванс к уплате за 6 месяцев. Строка 131 раздела 2.1.1 за минусом страховых взносов из строки 141 того же раздела, сбора (если есть) из строки 161 раздела 2.1.2, и уплач аванса за первый квартал. Если значение получилось, впишите ее в отрицательную 050, а в строке 040 поставьте прочерк. |

070 | Аванс к уплате за 9 месяцев. Строка 132 раздела 2.1.1 за минусом страховых взносов из строки 142 того же раздела, сбора (если есть) из 162 раздела 2.1.2, и уплаченных авансов за первый квартал и полугодие. Если разница получилась, впишите ее в отрицательную 080, а в строке 070 поставьте прочерк. |

100 | Налог к уплате за год. Строка 133 раздела 2.1.1 за минусом страховых взносов из строки 143 того же раздела, сбора (если есть) из строки 163 раздела 2.1.2 и уплаченных авансов за 3, 6 и 9 месяцев. Если значение получилось отрицательным, значит у вас налог к доплате, впишите его в строку 110, а в строке 100 поставьте прочерк. |

Если декларация нулевая, во всех числовых полях раздела проставьте прочерки.

Вот так выглядит заполненный раздел 1.1:

Начните заполнение с разделом 2.2, т.к. на его основе заполняются итоговые данные в разделе 2.1.

Раздел 2.2

Содержит расчеты по объекту «Доходы минус расходы».

Строка | Что вписывать |

210-213 | Доходы за 3, 6, 9 и год нарастающим итогом. |

220-223 | Расходы за 3, 6, 9 месяцев и год нарастающим итогом. |

230 | Сумма убытка за прошлые периоды (если есть), на которую в этом году будете уменьшать налогооблагаемую базу. |

240-242 | Налоговая база для расчета авансовых платежей, то есть есть разница между доходами и расходами за 3, 6 и 9 месяцев. Если разница отрицательная, то есть расходы были больше доходов, в полях 240–242 поставьте прочерки и заполните поля 250–252. |

243 | Налоговая база за год. Разница между доходами и расходами за год и суммой убытка из строки 230 (если есть). Если разница отрицательная, поставьте прочерк и заполните строку 253. |

250-253 | Сумма убытков. Заполните эти строки, если доходы были меньше расходов, и в строках 240-243 стоятерки. |

260-263 | Ставка налога (в общем случае «15.0 »). |

270-273 | Суммы авансовых платежей за 3, 6 и 9 месяцев и налог за год. |

280 | Минимальный налог. Доходы за год из строки 213, умноженные на 1%. |

Если декларация нулевая, проставьте только процентную ставку, а в других числовых полях проставьте прочерки.

Так выглядит заполненный раздел 2.2:

Раздел 1.2

Эту часть заполняют на основе данных из раздела 2.2. Страховые взносы нигде не показывают, т.к. они уже учтены в расходах.

Строка | Что вписывать |

010 | ОКТМО. Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк. |

020 | Авансовый платеж за 3 месяца.Перенесите в эту строку значения 270 раздела 2.2. |

040 | Авансовый платеж за 6 месяцев. Если разница отрицательная, поставьте прочерк и заполните строку 050. |

070 | Авансовый платеж за 9 месяцев. Строка 272 раздела 2.2 за минусом уплаченных авансов за 3 и 6 месяцев. Если разница отрицательная, поставьте прочерк и заполните строку 080. |

100 | Налог к уплате по итогам года. Строка 273 раздела 2.2 за минусом уплаченных авансов за 3, 6 и 9 месяцев. Если разница отрицательная, поставьте прочерк и заполните строку 110. |

120 | Минимальный налог к уплате. Заполните это поле, если минимальный налог из строки 280 раздела 2.2 получился больше, чем налог за год из строки 273 того же раздела. Из минимального налога вычтите уже уплаченные авансы за 3, 6, 9 месяцев и разницу впишите в строку 120.Если разница отрицательная, строка не заполняйте. |

Если декларация нулевая, во всех числовых полях проставьте прочерки.

Так выглядит заполненный раздел 1.2:

Представьте, что вы все заполнили, и теперь нужно решить еще один вопрос: как отправить декларацию? Первый способ — личный визит в налоговую, самый хлопотный. Нужно прийти в ИФНС и, может быть, отстоять очередь. Если в декларации найдут ошибку и не примут ее, придется еще раз.

Можно отправить декларацию почтой, но желательно учитывать срок доставки с запасом. Если отправите отчет в последний день, вы ничего не нарушите, т.к. датой сдачи отчета будет дата на штампе независимо от того, когда он на самом деле дойдет до налоговой. Но если почта задержится, и в течение 10 дней после крайнего срока в налоговой не получат отчет, вам может заблокировать банковский счет. Хоть вашей вины в этом не будет, но разблокировка время займет.

Самый удобный способ — отправить декларацию в электронном виде, но для этого нужна ЭЦП.«Моё дело» оформляет ЭЦП бесплатно. Вы можете отправить отчет нажатием одной кнопки, а статус в личном кабинете.

На заполнение и сдачу отчета в сервисе «Моё дело» у вас гораздо меньше времени.

Для отчета нужно пройти несколько шагов с помощью электронного мастера. Сервис рассчитывает налог с учетом действующих взносов и торгового сбора, заполнит декларацию по действующим правилам, сформирует платежный документ для перечисления налога. Не вставая с кресла, вы сможете оплатить налог и отправить декларацию в ИФНС.

Успешной отчетной кампании вам!

бланк, сроки сдачи для ЮЛ и ИП

Последняя версия формы декларации по УСН (КНД 1152017) была утверждена приказом ФНС России от 26.02.2016 № ММВ-7-3 / 99 @ . Не было никаких изменений и в порядке заполнения формы.

Сроки сдачи налоговой декларации по УСН за 2019 год

Документ-основание: Постановление №409 от 02.04.2020

Компании на УСН должны предоставить декларацию за 2019 год не позднее 30 июня 2020 года !

ИП на УСН должны предоставить декларацию за 2019 год не позднее 30 июля 2020 года .

Юридические лица отчитываются в ФНС по месту своего нахождения.

Индивидуальные предприниматели (ИП) должны выполнить декларацию по УСН по месту жительства.

Бланк и образец заполнения новой формы налоговой декларации по УСН за 2019 год

Ниже доступны для скачивания пустой бланк декларации по УСН и образцы заполнения для компаний и ИП.

Скачать бланк новой формы налоговой декларации по УСН за 2019 год

новой Образец заполнения декларации по УСН для организаций (доходы минус расходы)

новой Образец заполнения декларации по УСН для организаций (доходов)

Образец заполнения декларации по УСН для ИП (доходы минус расходы)

Как подать новую налоговую декларацию по УСН?

Декларация по УСН за 2019 год, как и другие отчеты, может быть представлена в ФНС способами:

- лично или через представителя

- по почте

- в электронном виде через программы, например СБИС Электронная отчетность или 1С: Отчетность .

Нужно ли сдавать нулевую декларацию по УСН?

Да , даже если юридическое лицо или ИП не вело деятельности в 2019, нулевая декларация по УСН все равно по новой форме в структуре выше.

Нулевая декларация по УСН 2019

Бланк декларации УСН по форме КНД 1152017

• Скачать актуальный бланк 2018 год КНД 1152017 (формат PDF), а также в Excel.

• Скачать образец заполнения нулевой декларации по УСН.

• Инструкция по заполнению Титульного листа и др. на этой странице.

Какие и сколько страниц мне заполнять?

В связи с появлением новой формы декларации УСН у многих возникает замешательство, какие конкретно страницы должны быть заполнены. Универсального варианта здесь нет, всё зависит от вида УСН и является ли вы плательщиком торгового сбора:

1) УСН «доходы»: обычно 3 страницы (Титул, Раздел 1. 1 и Раздел 2.1.1).Если вы в Москве (МО) и являетесь плательщиком торгового сбора — добавляется Раздел 2.1.2 (в количестве 2х страниц).

1 и Раздел 2.1.1).Если вы в Москве (МО) и являетесь плательщиком торгового сбора — добавляется Раздел 2.1.2 (в количестве 2х страниц).

2) УСН «доходы-расходы»: всего 3 страницы: Титул, Раздел 1.2 и Раздел 2.2.

3) Раздел 3 «Целевое использование имущества / денег» также к вышеописанным страницам заполняется только при необходимости.

На титульном листе указываете количество страниц в соответствии с тем, что пришлось заполнить.

УПЛАЧЕННЫЕ СТРАХОВЫЕ ВЗНОСЫ. Нужно ли их указывать? Нет, в нулевой декларации УСН они не отражаются. Предназначенные для этой строки 140-143 сопровождаются формулировкой «Сумма страховых взносов, уменьшающая сумма налога», а нам уменьшать нечего, т.к. нет никаких доходов.

Если вам не хочется разбираться в тонкостях заполнения деклараций, вы можете воспользоваться этим онлайн-сервисом, автоматически производит все расчёты и вовремя отправляет по интернету декларацию в ФНС.

Образец заполнения нулевой декларации УСН

— Титульный лист —

— Раздел 1.1 (УСН доходы) —

— Раздел 1.2 (УСН расходы) —

— Раздел 2.1.1 (УСН доходы) —

42 — Раздел 2.1.2 (УСН доходы — торговый сбор) —— Раздел 2.1.2 (УСН доходов — торговый сбор) продолжение —

— Раздел 2.2 (УСН расходы) —

Заполнить НД по УСН | СБИС Помощь

Заполнить НД по УСНПо итогам года организации и ИП, находящиеся на упрощенной системе налогообложения, предоставить в налоговую инспекцию по месту нахождения сведения по форме НД по УСН:

- организации — не позднее 31 марта;

- ИП — не позднее 30 апреля.

Заполнение декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, ничем не отличается от заполнения другого отчета.

Мы рекомендуем использовать мастером заполнения на online.sbis.ru: он упростит внесение сведений и сэкономит время.

- Привычным образом создайте отчет НД по УСН. Если вы ведете бухгалтерский учет в СБИС, сформируйте его по данным учета.

- Проверьте, что на титульном листе корректно заполнены данные организации и налоговой инспекции.Нажмите «Заполнить упрощенно».

- Укажите:

- Объект налогообложения: доходы или доходы минус расходы.

- Платежи (страховые взносы и выплаты либо фиксированные платежи в ПФР или ФФОМС) — на их основе будут рассчитаны страховые взносы;

- Местонахождение (код ОКТМО) организации / место жительства ИП.

- Ставку налога.

На заметку!

Если в течение года менялись местонахождение и / или ставка, поставьте соответствующий флаг и укажите значение для каждого квартала.

- Нарастающим итогом заполните данные о доходах / расходах.

- отразить информацию о целевом использовании средств, используя «Целевое использование имущества в рамках благотворительной деятельности» и добавить данные по кнопке «Поступления».

- Если организация / ИП уплачивает торговый сбор, поставьте флаг «Являюсь плательщиком сбора». В открывшемся блоке укажите данные по деятельности, встроенным торговым сбором.

Страховые взносы здесь указываются только по сотрудникам, участвующим в деятельности, облагаемой торговым сбором. - Нажмите «Заполнить» — данные будут внесены в соответствующие поля декларации.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

Как выглядит нулевая декларация по УСН

Оформление титульного листа

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы.

Название поля | Информация |

|---|---|

ИНН / КПП | Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании |

Номер корректировки | Обозначение 0 — при представлении формы за год, 1 — при сдаче исправленной декларации, 2, 3 и т. |

Налоговый период | 34 — при сдаче годовой отчетности, 50 — при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года |

Отчетный год | Период, информация о работе за который представлен |

Код налогового органа | Первые четыре цифры ИНН, или используйте в регистрационных документах.В представленном примере — 7404 |

По месту нахождения учета | 120 — для ИП, 210 — для компаний. Если была реорганизация предприятия, то код — 215 |

Налогоплательщик | Название компании или ФИО ИП полностью |

Код вида деятельности по ОКВЭД | Проставляется из выписки (для ООО) или ЕГРИП (для ИП) |

Форма реорганизации | Заполняются только реорганизованными или реструктурированными предприятиями, а также вызываими индуцирование. |

ИНН / КПП реорганизованного предприятия | |

Номер контактного телефона | Заносится № действующего телефона |

На… страницах | Число страниц представленной формы, обычно 3 листа |

С приложением подтверждающих документов или их копий | Число листов документальных приложений, подтверждающих те или другие сведения.При отсутствии приложений — прочерки. |

Далее приступаем к заполнению информационный «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы.ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

«Достоверность сведений….» | Если ИП или руководитель компании заверяют данные лично, в первом поле проставляют 1, 2 — при подтверждении представленной информации доверенным лицом. При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется. . Представление представленного им интересов компании, кроме всех перечисленных сведений, нужно указать название документа, подтверждающего представление им интересов компании. |

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

ИП и ООО в режиме «Доходы» заполняют разделы 1. 1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН / КПП и нумеруем страницу.

1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН / КПП и нумеруем страницу.

Обратимся к таблице:

Поля | Информация |

|---|---|

1 — обозначает применяемый налоговый режим «Доходы» | |

Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемое ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без инструкций в строках 030, 060, 090. | |

Все остальные ячейки прочеркиваются.

Оформление раздела 2.1 начинается с ИНН / КПП и номера листа.

Поля | Сведения |

|---|---|

6 — процент отчислений | |

1 — обозначает ИП или ООО, работающие с наемным персоналом и выплачивающие вознаграждения сотрудникам; 2 — ИП без наемного персонала. |

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Образец заполнения декларации УСН, налогооблагаемая база »Доходы, минус расходы»

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» — 210, в поле «Достоверность указанных сведений» вносит ФИО директора ООО.Далее переходим к разделу 1.2.

Раздел 1.2 начинается с заполнения ИНН / КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим — 2.

В поле 010 — код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

В разделе 2.2 используются полями к заполнению строки 201, куда проставляется код, обозначающий налоговый режим — 2, а также строки 260-263.В них в соответствии с периодми проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Новая форма отчетности по УСН содержит дополнительный справочный 3-й раздел, который в течение 2014 года вводится в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Упрощенное явление.

Нулевая декларация по УСН «доходы»

Для автоматического расчета и формирования декларации по УСН за 2018 и 2019 год в форматах PDF и Excel вы можете использовать онлайн-сервисом непосредственно на сайте.

Индивидуальные предприниматели и компании, применяющие упрощенную систему налогообложения, ежегодно сдавать налоговую декларацию. Форма отчетности для УСН за 2018 год для объектов «Доходы» и «Доходы минус расходы» одна и та же. Сдавать ее нужно независимо от факта ведения деятельности и получать доход в отчетном периоде (календарном году).

ИП или компания не работали в течение периода, который подтверждает декларацию, и не действует период нулевой декларации. В отдельных случаях упрощенцем может быть единая упрощенная декларация.

представим подробнее, что из себя представляет нулевая декларация по УСН за 2018 год для ИП и как выглядит образец ее заполнения для объекта «Доходы». Также вкратце остановимся на случаях, когда упрощенцы могут сдать ЕУД вместо обычной по упрощенке.

Бесплатная консультация по налогам

Нулевая декларация по упрощенке

Нулевая отчетность УСН заполняется по утвержденной Приказом ФНС России от 26.02.2016 года № ММВ-7-3 / 99 @.

Упрощенцы на объекте «Доходы» заполняют только Титульный лист, Разделы 1.1 и 2.1.1.

Таблица № 1. Бланк и образец заполнения нулевой декларации по УСНО

| Нулевая декларация по УСН 2018 | Бланк () |

| Образец заполнения () | |

| Инструкция по заполнению () |

Срок сдачи отчетности

Таблица № 2.Декларация по УСН для ИП: сроки сдачи отчетности в 2019 году и сроки уплаты налога

| Сдача декларация за 2018 год | Уплата налога за 2018 год |

|---|---|

| до 1 апреля 2019 года — организации до 30 апреля 2019 года — ИП | |

Обратите внимание, что сроки сдачи отчетности и сроки уплаты налога за год по УСН — совпадают.

Нулевая декларация по УСН за 2018 год сдается в ИФНС по месту учета или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Нулевая отчетность УСН: образец заполнения

Пошаговая инструкция по заполнению нулевой декларации по УСН 6%

Для удобства отразим основную информацию по заполнению отчетности в форме.

Таблица № 3. Заполнение Титульного листа

| Строка | Информация |

| ИНН / КПП | Компании заполняют строки строки, ИП только ИНН |

| Номер корректировки | Если декларация сдается первый раз, указывается «0» Если декларация сдается после исправления ошибки, то указывается ее номер — «1», «2» и т.д. |

| Налоговый период (код) | Для нулевой отчетности указывается только код «34» (календарный год). режим «96» — прекращение работы на УСН |

| Отчетный год | При сдаче нулевой отчетности за 2018 год, указывается «2018» |

| Представляется в налоговый орган (код) | Отражается код ИФНС, в котором ИП или ООО состоит на учете |

| По месту нахождения (учета) (код) | «210» — если отчетность сдает ООО «215» — если сдает правопреемник «120» — если сдает ИП |

| Налогоплательщик | Компании указать полное наименование, а ИП — свое ФИО |

| Код вида экономической деятельности по ОКВЭД | Отражается код основного вида деятельности, в соответствии с новой редакцией классификатора (ОК 029-2014 (KДEC Peд. 2) 2) |

| Номер контактного телефона | В данной строке указать номер телефона, по которому, в случае необходимости, инспектор ИФНС должен связаться с ИП или компанией |

| На… страницах | При заполнении нулевой отчетности количество листов всегда будет равно 3, поэтому указывается «003» |

| Достоверность и полноту сведений подтверждаю | Если нулевую декларацию сдает ИП, он указывает значение «1» и в остальных строках ставит прочерки Если представитель ИП — «2» и в следующих строках указывается ФИО представителя и реквизиты доверенности, на основании которой он действует Если декларация заполняется ООО: «1» — указывается, если документ заполняется и сдается руководителем организации.В строчки ниже вносятся его ФИО «2» — если отчетность подает представитель. Ниже указываются его ФИО и реквизиты доверенности |

| Дата | Дата заполнения документа |

Таблица № 4. Заполнение Раздела 1.1

Заполнение Раздела 1.1

| Строка | Информация |

| 010 | Указывается ОКТМО по месту регистрации ИП организации или |

| 030, 060, 090 | Вносится ОКТМО, если он менялся в отчетном периоде |

| 020, 040-050, 070-080, 100-110 | Прочерки |

| Дата | Указывается та же дата, что и на Титульном листе |

Таблица № 5.Заполнение Раздела 2.1.1

| Строка | Информация |

| 102 | Если декларация сдает организацию, она в любом случае указывает значение «1», даже если в ООО только один учредитель. Если декларация сдает ИП, он указывает код: «1» — если имеет наемных работников. «2» — если ведет деятельность без привлечение сотрудников. |

| 110-113 | Прочерки |

| 120-123 | Указывается ставка по применяемому объекту УСН. Для УСН «Доходы» это, в большинстве случаев, «6.0» Для УСН «Доходы» это, в большинстве случаев, «6.0» |

| 130-133 | Прочерки |

| 140-143 | Прочерки |

Единая упрощенная декларация

Сдать ЕУД, вместо нулевой отчетности по УСН, упрощенцы могут при соблюдении двух условий:

- В отчетном периоде (году) не было никакого движения средств по расчетному счету.Если по счету услуг проходила оплата или коммунальных услуг, был возврат средств от поставщиков и т.д. — сдать ЕУД упрощенец не сможет.

- Отсутствует объект налогообложения.Для ИП и организаций на УСН объектом налогообложения выступает либо доход (УСН 6%) либо разница доходов и расходов (УСН 15%).

Таблица № 6. Единая упрощенная декларация по УСН за 2018 год: бланк и образец заполнения

| Единая упрощенная декларация по УСН за 2018 год | Бланк () |

| Образец заполнения () | |

| Инструкция по заполнению () |

Таблица № 7. Сроки сдачи ЕУД по УСН за 2018 год

Сроки сдачи ЕУД по УСН за 2018 год

| Для ИП | Для организаций |

|---|---|

| До 21 января 2019 года | |

Примечание: так как крайний срок сдачи ЕУД (20 января) приходится на выходной — он переносится на понедельник — 21 января.

Единая упрощенная декларация так же, как и отчетность по УСН, сдается в ИФНС по месту учета ИП или организации одним из указанных ниже способов:

- В бумажной форме (лично или через представителя).

- В электронной форме (через операторов ЭДО).

- По почте (заказным письмом с описью вложения).

Интересные статьи:

- Декларация при УСН

Форма декларации Бланк налоговой декларации по УСН, действующей в 2018 году, утверждён приказом ФНС России…

- Отчетность ИП на УСН

Отчетность по кассовым операциям Индивидуальные предприниматели, выполняющие операции, связанные с приемом, выдачей и хранением…

- Реквизиты для оплаты УСН

Каковы сроки оплаты Налоговая база по единому «упрощенному» налогу — это разница между доходами и…

Ниже мы подробнее рассмотрим ситуации, при которых упрощенцы могут сдать ЕУД.

Ниже мы подробнее рассмотрим ситуации, при которых упрощенцы могут сдать ЕУД. на этой странице.

на этой странице. 1

1

к. работодатели могут уменьшать платеж не более, чем на 50%.

к. работодатели могут уменьшать платеж не более, чем на 50%. Строка 130 раздела 2.1.1 за минусом страховых взносов из строки 140 того же раздела и торгового сбора (если есть) из строки 160 раздела 2.1.2.

Строка 130 раздела 2.1.1 за минусом страховых взносов из строки 140 того же раздела и торгового сбора (если есть) из строки 160 раздела 2.1.2. Строка 133 раздела 2.1.1 за минусом страховых взносов из строки 143 того же раздела, торгового сбора (если есть) из строки 163 раздела 2.1.2 и уплаченных авансов за 3, 6 и 9 месяцев.

Строка 133 раздела 2.1.1 за минусом страховых взносов из строки 143 того же раздела, торгового сбора (если есть) из строки 163 раздела 2.1.2 и уплаченных авансов за 3, 6 и 9 месяцев.

2 за минусом уплаченных авансов за 3 и 6 месяцев.

2 за минусом уплаченных авансов за 3 и 6 месяцев.

Единственным отличием обычной декларации с показателями от нулевой является то, что во всех строках проставляются нули.Заполняются только строки с ОКТМО, ставкой по налогу и Титульный лист. В остальном ничего не меняется: ни форма отчетности, ни срок ее сдачи.

Единственным отличием обычной декларации с показателями от нулевой является то, что во всех строках проставляются нули.Заполняются только строки с ОКТМО, ставкой по налогу и Титульный лист. В остальном ничего не меняется: ни форма отчетности, ни срок ее сдачи. 1

1

Поле предназначено только для реорганизуемых или ликвидируемых фирм.

Поле предназначено только для реорганизуемых или ликвидируемых фирм.

Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк.

Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк.

Строки 240-243, умноженные на налоговую ставку из строк 260-263.

Строки 240-243, умноженные на налоговую ставку из строк 260-263. Строка 271 раздела 2.2 за минусом уплаченного аванса за 3 месяца.

Строка 271 раздела 2.2 за минусом уплаченного аванса за 3 месяца.

д. — с последующими корректировками

д. — с последующими корректировками Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны.

Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны.