бесплатный онлайн журнал для бухгалтера

БУХГУРУ

Популярный бухгалтерский сайт, объединяющий в себе новости законодательства, экспертные статьи, консультации и различные услуги для бизнеса.

Вопрос экспертам

НАЧИНАЮЩЕМУ БУХГАЛТЕРУ

Смотреть всеВладимир Бельковец-Краснов

Декларация УСН для ИП за 2021 год: бланк, образец и порядок заполнния

ИП, применявшие в 2021 г. упрощенную систему налогообложения, должны сдать в 2022 г. декларацию по УСН за 2021 г. Причем даже отсутствие доходов в 2021 г. или применение нулевой ставки налога при УСН не освобождает от этой обязанности.В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения декларации по УСН за 2021 год для ИП, чтобы не было претензий при сдаче в налоговую. Это пошаговая инструкция с основными правилами и порядком, как заполнить декларацию по упрощённой системе налогообложения, а также пример заполнения декларации за 2021 год для ИП «доходы» и «доходы минус расходы».

Владимир Бельковец-Краснов

Как правильно заполнить декларацию по налогу на прибыль: инструкция

В этой статье представлена методичка, которая поможет разобраться, как правильно заполнить декларацию по налогу на прибыль организаций по установленному законом порядку и правилам, чтобы к ней не было претензий при сдаче в налоговую. Это инструкция пошагово с образцом заполнения декларации по прибыли на примере.

Подробнее

Владимир Бельковец-Краснов

Как правильно заполнить справку о доходах (2-НДФЛ): пошаговая инструкция и образец

В этой статье представлена методичка, которая поможет разобраться, как правильно заполнить справку о доходах физического лица (работника) по форме 2-НДФЛ по установленному законом порядку и правилам, чтобы к ней не было претензий при сдаче в налоговую. Это инструкция пошагово и методические рекомендации. Также приводим образец с примером заполнения 2-НДФЛ.

Это инструкция пошагово и методические рекомендации. Также приводим образец с примером заполнения 2-НДФЛ.

Подробнее

Владимир Бельковец-Краснов

Как вести и заполнять журнал учета счетов-фактур: инструкция

В этой статье представлена методичка, которая поможет разобраться, как правильно вести и заполнять журнал учета полученных и выставленных счетов-фактур. Это пошаговая инструкция с основными правилами и порядком, как заполнять журнал счетов-фактур вместе с примером (образцом) заполнения. Также приводим форму журнала счетов-фактур, бланк которого можно бесплатно скачать.

Подробнее

Владимир Бельковец-Краснов

Декларация НДС: инструкция по заполнению и образец

В этой статье представлена методичка, которая поможет разобраться, как должен правильно выглядеть образец заполнения декларации по НДС, чтобы к нему не было претензий при сдаче в налоговую.

Подробнее

Владимир Бельковец-Краснов

Заполнение 4-ФСС: пошаговая инструкция

В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения расчета 4-ФСС, чтобы к нему не было претензий при сдаче в Фонде социального страхования. Это пошаговая инструкция с основными правилами и порядком, как заполнить форму отчёта 4-ФСС, а также пример заполнения за 2020 год (4 квартал).

Подробнее

Владимир Бельковец-Краснов

Как правильно заполнить форму СЗВ-СТАЖ: пошаговая инструкция

В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения СЗВ-СТАЖ, чтобы к нему не было претензий при сдаче в ПФР.

Подробнее

Владимир Бельковец-Краснов

Как правильно заполнить форму СЗВ-М: пошаговая инструкция и образец

В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения СЗВ-М, чтобы к нему не было претензий при сдаче в ПФР. Это пошаговая инструкция с основными правилами, как заполнить форму СЗВ-М. Также приводим образец заполнения СЗВ-М.

Подробнее

Владимир Бельковец-Краснов

Декларация ЕНВД: инструкция по заполнению и образец

В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения декларации по ЕНВД, чтобы к нему не было претензий при сдаче в налоговую. Это пошаговая инструкция с основными правилами и порядком, как заполнить декларацию по единому налогу на вменённый доход, а также пример заполнения декларации ЕНВД за квартал.

Подробнее

Владимир Бельковец-Краснов

Как правильно заполнить форму СЗВ-ТД: пошаговая инструкция

В этой статье представлена методичка, которая поможет разобраться, как правильно выглядит образец заполнения отчёта СЗВ-ТД, чтобы к нему не было претензий при сдаче в ПФР. Это пошаговая инструкция с основными правилами и порядком, как заполнить форму СЗВ-ТД, а также пример заполнения при увольнении работника.

Подробнее

Календарь бухгалтера

Некоторые обязанности бухгалтеру предстоит выполнить без привязки заранее к определенному дню календаря — по мере их возникновения. Для начала перечислим только важные события и те, кoторые связаны с возможными штрафами, а потом приведем стандартный календарь бухгалтера на весь месяц с перечислением отчетов и оплат срок которых заранее известен.

05/МартаБЛАНКИ

Важные бланки

СПЕЦИАЛЬНЫЕ РУБРИКИ

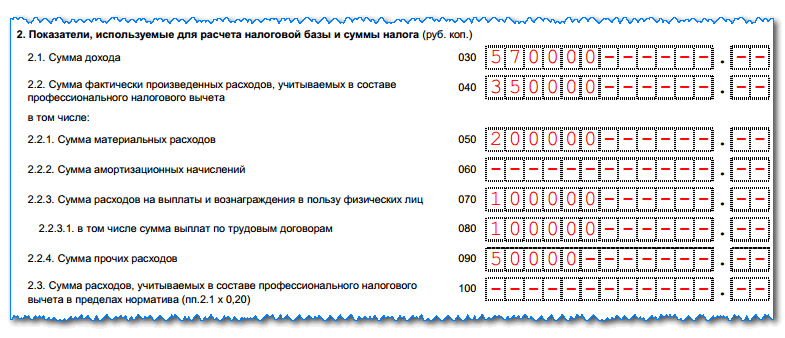

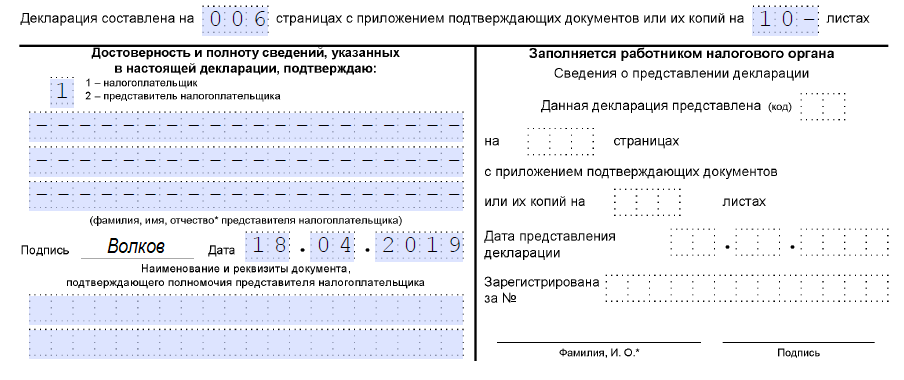

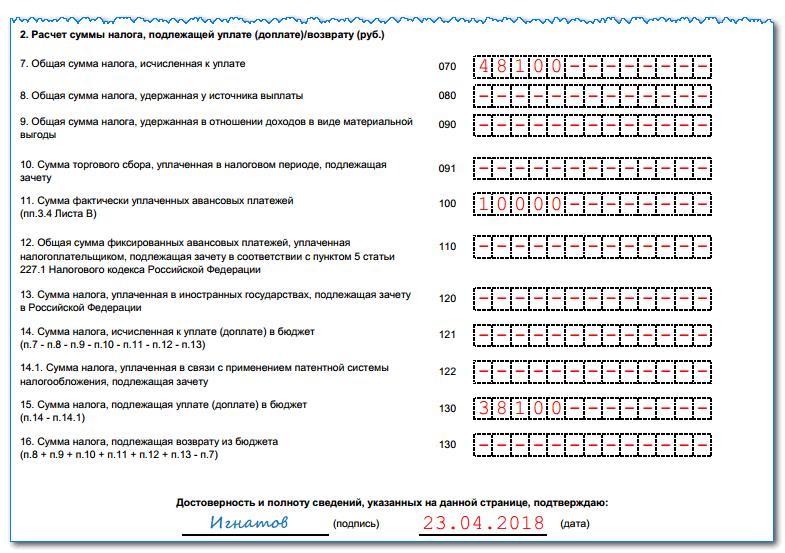

Заполнение налоговой декларации 3-НДФЛ: инструкция, приказ, образец

Индивидуальные предприниматели, осуществляющие деятельность на территории Российской Федерации и осуществляющие деятельность на единой системе налогообложения, обязаны согласно действующему законодательству направлять отчет о доходах ежегодно поступают в налоговую инспекцию.

Необходимые для отчетности данные подаются предпринимателем на бумажном носителе в виде заполненной декларации 3-НДФЛ. Заполнение налоговой декларации является обязательным требованием не только для тех, кто ведет собственный бизнес, но и для обычных граждан, которые на протяжении 12 месяцев получали доход не по основному месту работы. Данная категория налогоплательщиков обязуется подать декларацию для удержания подоходного налога со своего дохода. Для многих граждан России заполнение налоговой декларации 3-НДФЛ является обязательным условием для оформления налогового вычета. Невыполнение этого требования приведет к штрафам.

Заполнение налоговой декларации 3-НДФЛ может вызвать определенные трудности, как у юридического лица, так и у физического. Избежать подобных заминок вам поможет знание действующего налогового законодательства. Образец заполнения налоговой декларации может стать образцом отчетности.

Что такое декларация 3-НДФЛ?

Порядок заполнения налоговой декларации прописан в действующем законодательстве страны. Разработанная ФНС подробная инструкция позволяет предпринимателям быстро заполнять различные отчеты и бумаги самостоятельно. Несмотря на то, что налоговой инспекции даны указания по заполнению налоговой декларации, необходимо опираться на отдельные статьи Налогового кодекса, чтобы избежать ошибок. Неправильно заполненный документ не будет считаться действительным.

Разработанная ФНС подробная инструкция позволяет предпринимателям быстро заполнять различные отчеты и бумаги самостоятельно. Несмотря на то, что налоговой инспекции даны указания по заполнению налоговой декларации, необходимо опираться на отдельные статьи Налогового кодекса, чтобы избежать ошибок. Неправильно заполненный документ не будет считаться действительным.

Пример заполнения налоговой декларации дает налогоплательщикам представление о правильно заполненном отчете и позволяет избежать ошибок при оформлении бланков. Подобные образцы можно найти в налоговых органах на информационных стендах или на официальном сайте ФНС.

Инспектор налоговой службы обязан проверить декларацию на наличие ошибок и неточностей в ее подаче. Все обнаруженные несоответствия в акте сразу указываются инспектором. Ответственность за полноту предоставленной информации несет только лицо, подающее декларацию.

Уточняющая декларация

Заполнение налоговой декларации уточняющего вида осуществляется в тех случаях, когда налогоплательщик после подачи отчета обнаруживает, что определенная сумма не уплачена в годовой доход.

Плательщик не подлежит штрафным санкциям в случае, если указанная сумма не превышает сумму налогов, подлежащих уплате. Уплата штрафа и пеней вместе с внесением налога в государственный бюджет осуществляется в случае, если физическое лицо или индивидуальный предприниматель не произвели должным образом расчеты, что показала корректировка.

Декларация 3-НДФЛ

Отчетность, направляемая по форме 3-НДФЛ, является документом, в котором указываются все дополнительные доходы, полученные ИП или физическим лицом за год. В бумагах также указываются данные, учитывающие все льготы и налоговые скидки.

Что учитывается при заполнении декларации 3-НДФЛ

Сумма налога определяется исходя из дохода полученного за год; Включает в себя средства, полученные за:

- Продажа недвижимости — земельных участков, квартир, частных домов.

- Продажа любого имущества.

- Прием денежных переводов.

- Получение выигрыша на сумму более 4 тыс.

руб.

руб. - Продажа транспортного средства, находившегося в собственности налогоплательщика менее трех лет.

- Сдача недвижимости в аренду.

Когда необходимо подать декларацию?

Заполнение налоговой декларации и последующая ее сдача в органы Федеральной налоговой службы осуществляется в следующих случаях:

- После оплаты обучения налогоплательщика или его детей.

- Оплата медицинских мероприятий.

- Приобретение или возведение жилых помещений, в том числе оформление ипотечного кредита.

- Наличие детей — по каждому вопросу около полутора тысяч рублей налогового вычета.

- Получение средств от частных лиц или компаний.

- Продажа недвижимого или движимого имущества.

- Получение призов, выигрышей и других наград.

- Получение денег из-за границы.

- Получение авторского гонорара.

- Получение имущества, выданного в дар.

Документы для декларации 3-НДФЛ

Заполнение налоговой декларации требует предоставления пакета документов и информации из них — персональные данные налогоплательщика и другие сведения, которые подтверждали бы получение дохода:

- Документы на продаваемое имущество.

- Платежные документы.

- Справки, выдаваемые по месту трудоустройства, по форме 2-НДФЛ.

- Договоры, составленные на выполнение отдельных работ, оказание услуг, получение денежных средств.

Образец заполнения налоговой декларации

Работающие на Едином налоговом режиме индивидуальные предприниматели должны подать в налоговые органы декларацию 3-НДФЛ.

Излишне потраченные на уплату налогов деньги могут быть возвращены налогоплательщику. Налоговая декларация 3-НДФЛ позволяет это сделать. С образцом заполнения формы, необходимой для подачи налогового вычета, можно ознакомиться в налоговой инспекции.

Документы и отчеты, подтверждающие доходы налогоплательщика, представляются до 30 апреля, следующего за отчетным годом.

Декларацию можно создать несколькими способами:

- Вручную, используя черные или синие чернила.

- При использовании полиграфического оборудования запрещается прибегать к двусторонней печати.

Сроки уплаты налогов

Заполнение и представление налоговой декларации, а также последующая уплата должны осуществляться строго в сроки, установленные законодательством:

- До 15 июля года подачи отчета.

- Если налогоплательщик получил доход, с которого не удерживался НДФЛ, то налог уплачивается в два этапа: первый платеж осуществляется в первые 30 дней с момента получения бумаги, второй — в следующие 30 дней с момента первого платежа.

Сведения, указанные в декларации

Плательщик налога обязуется указывать в форме отчета следующие сведения:

- Личные, включая адрес проживания, паспортные данные, контактные данные.

- Регистрационные данные в качестве налогоплательщика.

- Сумма дохода, полученного в отчетном периоде.

Вся информация должна быть достоверной и подтверждена документами.

Сформированный отчет необходимо проверить на наличие ошибок и опечаток. Физическое лицо или индивидуальный предприниматель обязуются поставить на документах личную подпись и печать. Образец заполнения налоговой декларации можно посмотреть на стендах в налоговой инспекции или на официальных сайтах ФНС.

Образец заполнения налоговой декларации можно посмотреть на стендах в налоговой инспекции или на официальных сайтах ФНС.

Получение налогового вычета

Заполнение декларации по форме 3-НДФЛ дает налогоплательщику законные основания для оформления налогового вычета. Такие льготы могут значительно уменьшить налогооблагаемую базу.

Получить налоговый вычет можно только после подачи в контролирующие органы соответствующего заявления. К нему прилагаются документы, подтверждающие право лица, претендующего на такое пособие.

Заполнение декларации 3-НДФЛ в сети Интернет

Заполнить, распечатать и подать декларацию по форме 3-НДФЛ сегодня можно с помощью специального программного обеспечения, скачать которое можно с официального сайта ФНС России или сторонних ресурсов. Загрузка такой программы на персональный компьютер пользователя дает возможность быстро вносить в форму декларации персональные данные, которые автоматически распределяются по нужным столбцам и строкам. В дальнейшем налогоплательщик обязан ввести необходимые цифры, которые будут распределены по нужным строкам декларации.

В дальнейшем налогоплательщик обязан ввести необходимые цифры, которые будут распределены по нужным строкам декларации.

Направить налоговую декларацию в соответствующие органы можно, не прибегая к личному визиту в инспекцию. Сегодня это стало возможным благодаря Интернету и специальным ресурсам. Отправка декларации онлайн требует от налогоплательщика проверки поступления документации в контролирующие органы.

Декларацию также можно подать через интернет-ресурс «Госуслуги». Несмотря на доступность и удобство данного способа отправки документации, он все же требует личного присутствия налогоплательщика в ФНС, так как копия декларации должна быть подписана.

Заполнение и подача декларации 3-НДФЛ требует от налогоплательщика наличия только персонального компьютера с выходом в интернет, необходимого пакета документов и небольшого количества свободного времени. ФНС России для удобства создала специальное программное обеспечение, которое не только экономит время, но и позволяет избежать ошибок при заполнении декларации.

Изменился ли кбк для НДФЛ? Кбк по НДФЛ

Для сотрудников

ЦБК по уплате НДФЛ за работников

КБК по уплате штрафов по НДФЛ за работников

КБК для уплаты НДФЛ для индивидуальных предпринимателей

КБК на уплату процентов по НДФЛ для индивидуальных предпринимателей

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

КБК на уплату процентов по НДФЛ для физических лиц

С дивидендами и работающими по патенту

ЦБК по уплате НДФЛ с дивидендов

ПГС по уплате НДФЛ для граждан, работающих на основании патента

ФАЙЛЫ

Некоторые разъяснения по КБК по налогу на прибыль

НДФЛ исчисляется путем вычитания документально подтвержденных расходов из суммы доходов физических лиц и взятия определенного процента от этой величины (налоговой ставки). Отдельно НДФЛ взимается с резидентов и нерезидентов РФ, но на работников это не распространяется. Некоторые доходы, указанные в законодательстве, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация о доходах дает право физическим лицам на определенные налоговые вычеты.

Некоторые доходы, указанные в законодательстве, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация о доходах дает право физическим лицам на определенные налоговые вычеты.

В ситуации, когда доходом является заработная плата, государство берет налог с нее не с работника после начисления, а с налогового агента — работодателя, который выдаст работнику зарплату с уже отчисленными налогами в бюджет.

подоходный налог с доходов работников

Уплачивается налоговым агентом ежемесячно в день выплаты заработной платы, максимум на следующий день. В случае выплаты больничных и отпускных налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Неважно, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные тоже облагаются НДФЛ, ведь это та же зарплата, только за период отдыха. Налог должен быть уплачен до окончания месяца, в котором работник получил отпускные.

ПРИМЕЧАНИЕ! Подоходный налог с аванса не взимается. Работодателю запрещается уплачивать НДФЛ из собственных средств.

Как рассчитывается НДС

Все налоги рассчитываются по формуле: налоговая база умножается на налоговую ставку. Различия заключаются в том, что берется за основу, и какова процентная ставка.

Для НДФЛ имеет значение, является работник резидентом РФ или нет. Если в течение года он находился в стране более 182 дней, то НДФЛ будет начисляться по ставке резидента – 13%. Нерезидентам приходится платить по ставке почти в три раза выше – у них показатель 30%.

Текущие CSC

КБК по налогу, перечисляемому налоговым агентом — 182 1 01 02010 01 1000 110.

В случае просрочки вам придется заплатить проценты по КБК 182 1 01 02010 01 2100 110.

Наложенный штраф должен быть оплачен согласно КБК 182 1 01 02010 01 3000 110.

Проценты по данному виду НДФЛ уплачиваются согласно КБК 182 1 01 02010 01 2200 110.

подоходный налог на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее необходимо уплатить налог, который будет удержан налоговым агентом (организацией). Физическое лицо перечислит НДФЛ самостоятельно, если, будучи резидентом РФ, получает дивиденды из-за границы.

КБК при удержании налоговым агентом будет таким же, как и по заработной плате НДФЛ: 182 1 01 02010 01 1000 110.

Для этой цели физическое лицо должно использовать BCC 182 1 01 02030 01 1000 110.

При заполнении в 2019 году раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» декларации по форме 3-НДФЛ (утверждена Приказом ФНС России от от 24 декабря 2014 г. № ММВ-7-11 / [email protected]) среди прочих данных в них должен быть указан код бюджетной классификации (КБК).

Какой КБК указывать в 3-НДФЛ ИП

Если 3-НДФЛ, то в строке 020 раздела 1 указывается КБК 182 1 01 02020 01 1000 110.

Декларация по НДФЛ: КБК для физических лиц

В данном случае, КБК зависит от того, какой доход отражается в декларации:

- если доход, с которого НДФЛ был удержан налоговым агентом, то указывается «агент» НДФЛ КБК — 182 1 01 02010 01 1000 110.

- если доходы, с которых физическое лицо еще не уплатило НДФЛ в бюджет, то — 182 1 01 02030 01 1000 110.

Если, например, возврату подлежит НДФЛ, уплаченный ранее в разных муниципальных образованиях, то раздел 1 декларации также заполняется в нескольких экземплярах отдельно по каждому коду согласно (п. 4.1 Приложения № 2 к Приказу Федеральной налоговой службы от 10.03.2018 № ММВ-7-11/[email protected]). Правда, CSC в каждом из этих разделов указывает один и тот же.

КБК в 3-НДФЛ вам поможет указать специальная программа

Проще всего заполнить 3-НДФЛ с помощью программы, размещенной на сайте ФНС. Он поможет вам быстро сформировать декларацию, заполнив за вас некоторые ее реквизиты, в том числе КПБ.

Заявление на возврат НДФЛ: КБК

Заявление на возврат НДФЛ (Приложение №8 к Приказу ФНС от 14.02.2017 № ММВ-7-8 / [email protected]) предусматривает, среди прочего, отражение CSC.

При возврате НДФЛ за 2018 год КБК в заявлении необходимо указать то же, что и в разделе 1 декларации 3-НДФЛ.

Например, если физическое лицо представило 3-НДФЛ в отношении доходов, из которых налог уже удержан агентом, и указало сумму имущественного вычета, связанного с приобретением жилья, то в » КБК» в заявлении на декларацию по НДФЛ за квартиру нужно проставить 182 1 01 02010 01 1000 110.

В 2017 году существенных изменений в Налоговый кодекс Российской Федерации в части работы с налогом на прибыль, в части его вычета из выплат работникам в государственный бюджет не вносилось. Подоходный налог подлежит вычету по разным основаниям по различным КДС, актуальным в 2018 году.

При этом порядок вычета НДФЛ имеет ряд особенностей. Из статьи вы узнаете, в какие КБК перечислять НДФЛ наемным работникам в 2018 году и претерпели ли изменения коды бюджетной классификации.

Общие сведения об удержании и уплате НДФЛ

Статья 226 НК РФ устанавливает следующие требования по налогу на прибыль, которые необходимо соблюдать:

1. НДФЛ должен быть удержан после перечисления работнику основных начислений (в частности, заработной платы) не позднее чем через день.

НДФЛ должен быть удержан после перечисления работнику основных начислений (в частности, заработной платы) не позднее чем через день.

2. Подоходный налог, удержанный с работников, находящихся на больничном (в отпуске), должен быть перечислен в бюджет не позднее последнего числа текущего месяца.

НДФЛ необходимо перечислить в ИФНС:

- по месту регистрации — для организаций;

- по месту жительства — для индивидуальных предпринимателей;

- по месту осуществления деятельности — для индивидуальных предпринимателей и организаций, осуществляющих деятельность на Патентной системе налогообложения (ПСН) или на Едином налоге на вмененный доход (ЕНВД).

Обратите внимание, что организации и индивидуальные предприниматели должны подавать форму 6-НДФЛ ежеквартально. В документе должны быть отражены все отчисления (удержания) за работников.

КПН по НДФЛ в 2018 году для работников

КБН по НДФЛ для работников в 2018 году не менялся и действуют коды, утвержденные Приказом Минфина от 01. 07.2013 № 65н (последняя редакция).

07.2013 № 65н (последняя редакция).

Отчисления для физических лиц должны выплачиваться в различные КПК в зависимости от:

- о виде оплаты;

- статус налогоплательщика.

ЦБК также может отличаться от того, каким лицам выплачивалось материальное вознаграждение:

- работающие по договору;

- или которые являются иностранными гражданами.

Предлагаем Вам ознакомиться с таблицей ЦБК по уплате НДФЛ (в т.ч. штрафов и пеней для организаций и индивидуальных предпринимателей в 2018 году:

КПК на страховые взносы в 2018 году для работников

Как и в 2017 году, в 2018 году налогоплательщики должны уплачивать страховые взносы в ИФНС. Предлагаем вам ознакомиться с таблицами КСС по страховым взносам для работников в 2018 году (по общему, пониженному и дополнительному тарифам):

Тип платежа | КБК по дополнительной ставке (для работников, занятых во вредных условиях труда) | КБК по доплате (для работников, занятых на тяжелых/опасных работах) |

Страховые взносы по дополнительной ставке, не зависящей от результатов специальной оценки труда | 903:00182 1 02 02132 06 1010 160 | |

Страховые взносы по дополнительному тарифу по результатам специальной оценки труда, проведенной | 182 1 02 02131 06 1020 160 | 182 1 02 02132 06 1020 160 |

182 1 02 02131 06 2100 160 | 182 1 02 02132 06 2100 160 | |

182 1 02 02131 06 3000 160 | 182 1 02 02132 06 3000 160 |

Если необходимо уплатить дополнительные страховые взносы на накопительную пенсию работника, то это можно сделать с помощью следующего КПК:

- за счет средств работника — 392 1 02 02041 06 1100 160;

- за счет средств работодателя — 392 1 02 02041 06 1200 160.

КБК по фиксированным платежам индивидуальных предпринимателей «на себя» в 2018 году

Индивидуальные предприниматели, уплачивающие страховые взносы в фиксированном размере «за себя» в 2018 году в ИФНС, должны перечислить денежные средства по следующим кодам бюджетной классификации:

Тип платежа | пенсионное страхование | медицинское страхование |

Страховые взносы | 18210202140061110160 | 18210202103081013160 |

18210202140062110160 | 18210202103082013160 | |

18210202140063010160 | 18210202103083013160 |

Индивидуальные предприниматели, которым необходимо уплатить дополнительные взносы на обязательное пенсионное страхование в размере 1% от суммы полученного дохода свыше 300 000 рублей, должны использовать КБК 18210202140061110160.

Что касается взносов ИП «за себя» в ФСС (по временной нетрудоспособности и в связи с материнством), то они вправе перечислять эти выплаты в добровольном порядке.

КБК необходимо указать В поле 104 Платежи по налогу на прибыль.

При заполнении платежного поручения на уплату НДФЛ проверьте правильность указания КБК в поле 104. Если код бюджетной классификации указан неверно, то платеж будет отнесен не к той категории. Это означает, что его придется дорабатывать позже.

ЦБК по НДФЛ для работников в 2017 году остались без изменений по сравнению с прошлым годом.

Важно правильно ввести классификационные коды в платежных документах, чтобы налоговый взнос поступил по назначению в отведенный срок.

Для своевременного перечисления платежа в налоговую службу важно правильно указать КБК НДФЛ 2017 для сотрудников.

В противном случае у плательщика имеется задолженность, к сумме будут добавлены пени.

За неуплату налога назначается пеня в размере 20% от суммы взноса.

Поэтому КБК в платежных документах следует проверять до передачи бумаг. Начнем по порядку — разберемся, что стоит за этим кодом.

Какую информацию отражает CBC?

За аббревиатурой КБК скрывается код бюджетной классификации.

Содержит 20 цифр, передающих информацию о назначении платежа.

Каждый образец платежного документа содержит свою КБК. Если его не указать, или ввести неправильно, то переводы просто не поступят по назначению.

20 цифр, входящих в код, делятся на следующие категории:

- Первые три цифры обозначают администратора начисления. Если КБК требуется по НДФЛ с доходов работников в 2017 году, налоговая служба выступает в качестве таковой. Он имеет код 182.

- Следующие 10 цифр (с 4 по 13) содержат информацию о виде дохода. Вернемся к ситуации с НДФЛ. Сюда подходит группа с кодом 100 (налоговые и неналоговые доходы), далее указывается подгруппа. Для НДФЛ устанавливается 101 (налоги на доходы, доходы).

- Следующие 4 цифры указывают на подвид дохода. Код 1000 предусмотрен для оплаты, 2000 для штрафов и процентов, 3000 для пени взносов.

- Три цифры в конце представляют собой код классификатора государственных доходов. В случае подоходного налога код 101.

Некоторые коды (в частности, для страхования) изменены в соответствии с приказом Минфина № 230н от 07.12.2016.

При этом данные корректировки не повлияли на ЦБК по НДФЛ с доходов работников в 2017 году. Коды для .

Какие БКФ необходимо ввести в 2017 году

Обновленные коды установлены приказом Минфина № 65н от 01.07.2013.

В этот документ время от времени вносились изменения. В 2017 году изменения не коснулись УКН по НДФЛ с доходов работников.

Итак, поехали — коды на 2017 год:

Налогоплательщики совершают большую ошибку, когда не тратят время на проверку ЦБК.

Если код введен неправильно, то платеж не дойдет до адресата.

Тогда есть долг, и из-за просрочки платежа будут начисляться проценты.

Важно: заполнив платежный документ по образцу, необходимо проверить правильность введенного кода.

Что делать, если введена неверная скрытая копия? Если такая ситуация все же существует, нужно подать заявление в налоговую службу с просьбой уточнить данные в платежном документе.

Можно приготовить в свободной форме. В заявке должен быть указан точный код.

Если выяснится, что налог был перечислен своевременно, пени могут быть аннулированы.

Когда используются другие коды?

Иные коды используются резидентами РФ, самостоятельно подающими налоговую декларацию (например,), предпринимателями, нотариусами, адвокатами, иностранными гражданами, работающими по патенту.

Давайте перечислим данные CBC.

Для юристов, нотариусов и индивидуальных предпринимателей, самостоятельно ведущих деятельность, коды выглядят так:

Образец платежной формы для резидентов РФ, самостоятельно подающих декларацию, содержит следующие сочетания в поле КТЦ:

Для иностранных граждан, осуществляющих трудовую деятельность на основании патента, предусмотрен отдельный КБК . Он будет выглядеть так: 182 1 01 02040 01 1000 110.

Он будет выглядеть так: 182 1 01 02040 01 1000 110.

Как я могу получить возмещение НДС?

При необходимости уплаченный НДФЛ можно вернуть. Для этого потребуется написать соответствующее заявление в налоговую инспекцию.

Важные моменты:

- Для документа предусмотрена специальная форма (Приложение №8 к приказу ФНС № ММВ-7-8/[email protected] от 03.03.2015).

- При использовании имущественного вычета при приобретении жилья указывается код 182 1 01 02010 01 1000 110.

При регистрации вносится тот же КБК, что и в первый раздел формы 3-НДФЛ.

Когда уплачивается НДС?

Налоговые агенты заполняют образец платежного документа и перечисляют взносы в установленный законом срок.

НДФЛ, удержанный с, подлежит уплате не позднее дня, следующего за днем перечисления суммы работнику.

В отношении отпускных действует другое правило.

Здесь налог должен быть перечислен не позднее конца месяца, в котором производились выплаты работникам.

Представьте себе ситуацию, когда сотрудник уходит в отпуск в марте 2017 года, с 13 по 26 число.

Отпускные он получает 6 марта, по вышеуказанному правилу срок перечисления НДФЛ — 31 марта.

Важно: в соответствии с пунктом 4 статьи 226 НК РФ НДФЛ удерживается строго в период фактической выплаты суммы работнику.

Давайте посмотрим на образец счета. КБК по НДФЛ с доходов работников в 2017 году вносится в поле 104.

Там же отражается код перечисления штрафов.

КБК по НДФЛ с доходов работников вводится при заполнении формы 3-НДФЛ.

Для оформления справки 2-НДФЛ этот код не требуется. Кодов с указанием вида доходов и отчислений достаточно.

Возникшие трудности — код налогового периода

Образец платежного поручения содержит поле 107, где необходимо указать код налогового периода.

Инструкция по заполнению платежных форм не содержит прямого ответа на поставленный вопрос. Что именно нужно указать в этом поле?

Что именно нужно указать в этом поле?

На основании письма ФНС № БС-3-11/[email protected] от 01.09.2016 впишите сюда код месяца.

В большинстве случаев в данном поле не указывается конкретная дата получения дохода.

Исключением являются те ситуации, когда законом установлено несколько точных сроков с определенными датами выплаты.

Приведем несколько примеров.

- При перечислении НДФЛ нужно смотреть, когда по налоговому законодательству будет признана эта выплата. Допустим, для заработной платы это последний день месяца, в котором были получены средства. Тогда для НДФЛ с заработной платы за март нужно ставить код именно этого месяца, даже если средства выданы в апреле.

- Что касается признания платежа налоговым органом в день его перечисления. Поэтому в этом случае в поле 107 должен быть указан код месяца, в котором денежные средства были перечислены сотруднику.

- То же правило действует и для тех, в расчет которых были внесены изменения.

Платеж признается налоговой службой в день его осуществления. Это значит, что нужно проставить в платежке код месяца, в котором сумма была выдана на руки, даже если больничный работник принес в другом месяце.

Платеж признается налоговой службой в день его осуществления. Это значит, что нужно проставить в платежке код месяца, в котором сумма была выдана на руки, даже если больничный работник принес в другом месяце.

Еще один вопрос, который возникает в связи с этим, как документально оформить перечисленные в тот же день платежи по налогам?

Все зависит от того, к какому месяцу относятся эти доходы.

Если выплаты за отпуск и больничный пришлись на один месяц, достаточно заполнить одно платежное поручение.

Однако, если в один и тот же день вам необходимо перечислить НДФЛ по доходам, относящимся к разным месяцам, вам следует заполнить два отдельных платежа.

Как рассчитывается НДС

Разберемся со следующим вопросом: как рассчитывается НДФЛ?

Для расчетов используется простая формула: из ежемесячного дохода работника вычитается налоговый вычет, полученная разница умножается на 0,13.

Начиная с 2015 года, перечисленные организациями, также облагаются 13-процентным налогом.

Ставка НДФЛ для иностранных работников выше — 30%.

Правильно заполненный образец платежного поручения содержит соответствующий CCC.

Оплата производится в инспекции, в которой зарегистрирован индивидуальный предприниматель или юридическое лицо.

Чтобы узнать реквизиты своего отделения, необходимо зайти на сайт налоговой службы и пройти по ссылке «Определение реквизитов ИФНС».

Важно: НДФЛ удерживается с выплат работникам, независимо от того, по какому договору они работают: или гражданское право.

Напомним, что согласно налоговому законодательству доход работника удерживается в момент фактической выплаты.

Передается в налоговую службу не позднее дня, следующего за днем выдачи денежных средств на руки. Налог на прибыль с аванса не уплачивается.

Налог на отпускные и больничные перечисляется не позднее последнего числа месяца, к которому они относятся.

ПК «Налогоплательщик ПРО»

ПК «Налогоплательщик» — предназначен для ведения бухгалтерского учета, составления бухгалтерской и налоговой отчетности в ФНС, ПФР, ФСС, ФСРАР в электронном виде на магнитных или бумажных носителях в утвержденных формах и форматах, в том числе для передачи по каналы телекоммуникаций (ТКС) с электронной цифровой подписью (ЭЦП).

скачать последнюю версию

2019.7.26

Календарь

| 28 | 29 | 30 | 31 | 1 | 2 | 3 |

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 1 |

Что нового?

В печатные формы платежных ведомостей добавлен новый документ — журнал выдачи платежных ведомостей

Реализована возможность выгрузки документов от продавца (счета-фактуры, УПД, Акты, ТОРГ-12 и др.) в информационную базу программы через электронный документооборот (ЭДО) по утвержденным форматам (меню Бухгалтерия-ЭДО)

При исчислении/перерасчете отпуска и компенсации за отпуск добавлена печать неунифицированной формы расчета среднего заработка

Новые показатели в разделе «Мониторинг контрагента». Улучшенная стабильность.

Улучшенная стабильность.

Добавлен новый режим: «Зарплата и персонал -> Начисление дивидендов»

В режиме «Импорт из программ Бухсофт» добавлена возможность импорта из ПО «Упрощенная система Бухсофт»

Реализован импорт данных из программных продуктов БухСофт. Меню «Настройки и сервис», «Импорт, экспорт», «Импорт из программ Бухсофт»

Реализован вывод формы П-4 (статистика) на магнитные носители

Налоговая декларация об исчисленном доходе физического лица (форма 4-НДФЛ, кнд 1151021). Новый формат 5.03.

Налоговая декларация по налогу на добавленную стоимость (НДС, кнд 1151001). Новый формат 5.06.

Новая форма налога на имущество организаций. Формат 5.05. Применяется с первого квартала 2019 года.

Добавлен новый режим: Отчетность, налоги и взносы -> 2-НДФЛ -> Справки в различные ОКТМО. Предназначен для формирования справок 2-НДФЛ за 2018 год по различным ОКТМО в разных диапазонах месяцев

Для безопасного проведения финансовых операций страхования и налогообложения необходимо правильно оформить платежные документы. В соответствии с Приказами Минфина России от 01.07.2013 № 65 и от 07.12.2016 № 230 введен ряд новых КПК в отношении страховых взносов, при этом изменения в КПК не вносились. КПК по НДФЛ за 2017г.

В соответствии с Приказами Минфина России от 01.07.2013 № 65 и от 07.12.2016 № 230 введен ряд новых КПК в отношении страховых взносов, при этом изменения в КПК не вносились. КПК по НДФЛ за 2017г.

Особенности и назначение

Коды бюджетной классификации представляют собой комбинацию цифр, используемых бухгалтерами, работниками банков и бюджетных организаций для финансовых операций и переводов. КБК предназначены для удобства группировки доходов/расходов, которые идут в бюджет. Для создания таких кодов используется Бюджетный кодекс России.

BCC также предназначены для правильной интерпретации платежных данных. Это дает массу преимуществ:

- безошибочное выполнение платежных операций;

- отслеживание истории перевода средств;

- облегчение работы государственных служб;

- надлежащее планирование и распределение бюджета, управление финансовыми потоками;

- закрытие задолженности по оплате.

Указание КБК в платежах

Обсуждаемые цифровые коды указываются в специальных полях платежных документов, предназначенных для налогообложения, удержания пеней, страховок и штрафов. В текущем 2017 году коды указаны в поле №104. При оформлении заказов необходимо правильно прописывать цифровые комбинации, так как из-за малейшей ошибки деньги будут зачислены не на тот счет.

В текущем 2017 году коды указаны в поле №104. При оформлении заказов необходимо правильно прописывать цифровые комбинации, так как из-за малейшей ошибки деньги будут зачислены не на тот счет.

В соответствии с Приказом Минфина № 65 КБК включает 20 цифр. Каждая группа имеет свою цель.

- 1-3 — коды уточнения получателей финансовых вложений (подразделения ФНС, ФСС, ПФР). Так, для уплаты налогов по справке 2 НДФЛ 2017 требуется номер «182», для отчислений в ПФР — «392».

- 4 — категория денежных переводов.

- 5-6 — коды налогообложения (оплата страховки — «02», акциза — «03», госпошлины — «08»).

- 7-11 — классы и подклассы доходов.

- 12-13 — бюджетная категория поступления средств (федеральный уровень — «01», региональный — «02», муниципальный — «03», «04» и «05»).

- 14-17 — причины, на основании которых совершается финансовая операция (базовый платеж — «1000», пени — «2100», штрафы — «3000», проценты — «2200»).

- 18-20 — доходы государственных ведомств (налоги — «110», безвозмездные сборы — «150»).

Таблица с КБК по НДФЛ

| Наименование налога | Тип КБК | Код |

|---|---|---|

| НДФЛ по доходам, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ Российская Федерация1 | Налог | 182 101 02010 01 1000 110 |

| пенальти | 182 101 02010 01 2100 110 | |

| штрафы | 182 101 02010 01 3000 110 | |

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: — предпринимателей; — частные нотариусы; — иные лица, занимающиеся частной практикой в соответствии со статьей 227 НК РФ | Налог | 182 101 02020 01 1000 110 |

| пенальти | 182 101 02020 01 2100 110 | |

| штрафы | 182 101 02020 01 3000 110 | |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ | Налог | 182 101 02030 01 1000 110 |

| пенальти | 182 101 02030 01 2100 110 | |

| штрафы | 182 101 02030 01 3000 110 | |

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, трудоустроенными гражданами на основании патента в соответствии со статьей 227. 2019 © Все права защищены. |

руб.

руб.