Декларация по упрощенке | Налоговая декларация на УСН Доходы минус расходы

⚡ Все статьи / ⚡ Всё о налогах

Ольга Тырина

Организации и предприниматели на упрощёнке раз в год сдают декларацию по УСН. Форма отчёта одинакова для двух объектов налогообложения, но заполняют её по-разному. Для УСН «Доходы минус расходы» предназначены разделы 1.2 и 2.2.

Содержание

- Общие правила заполнения

- Титульный лист

- Раздел 2.2

- Раздел 1.2

- Заполнение нулевой декларации

- С Эльбой вам не придётся заполнять декларации

Общие правила заполнения

Новая форма декларации и инструкция по заполнению утверждены Приказом ФНС № ЕД-7-3/958@ от 25 декабря 2020 г.

Основные требования ко всем разделам:

- Если заполняете декларацию от руки, чернила или паста в ручке должны быть только чёрного, синего или фиолетового цвета. В текстовых полях пишите заглавными печатными буквами.

- Если заполняете бланк декларации в Excel или другой программе, установите шрифт Courier New размером 16 — 18 пунктов.

- Все поля заполняйте, начиная с крайней левой ячейки. При заполнении отчёта в специальных программах или сервисах выравнивание автоматически будет по правому краю.

- В пустых ячейках поставьте прочерки — короткую прямую линию посередине каждой клетки. При заполнении декларации на компьютере их можно не ставить.

- Нельзя исправлять ошибки канцелярскими замазками и другими корректирующими средствами.

- Стоимостные показатели указывайте в рублях, без десятичных знаков. Значения от 50 копеек округляйте в большую сторону до целого числа, а менее 50 копеек отбрасывайте.

- Страницы пронумеруйте по порядку, начиная с титульного листа.

Номер вписывайте, начиная с крайней левой ячейки — 001, 002 и т.д. Незаполненные листы пропускайте.

Номер вписывайте, начиная с крайней левой ячейки — 001, 002 и т.д. Незаполненные листы пропускайте. - Распечатайте только заполненные страницы — каждую на отдельном листе. С двух сторон печатать нельзя.

🎁

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно.

Хочу попробовать

Титульный лист

Наверху укажите ИНН и КПП. Их нужно заполнить на каждой странице. В ИНН организаций 10 знаков, поэтому в двух последних ячейках поставьте прочерки. КПП у предпринимателей нет, его заполняют только организации.

Номер корректировки — «0 — -», если подаёте декларацию за отчётный год в первый раз. Если принятый отчёт придётся исправлять, поставьте «1 — -». При подаче второй уточнённой декларации — «2 — -» и т.д.

Код налогового периода — 34, если сдаёте декларацию за календарный год. При закрытии организации или ИП — 50. При переходе на другой режим налогообложения — 95. Если ИП прекращает деятельность, по которой применял упрощёнку — 96. Этот же код можно указать и при закрытии ИП.

Если ИП прекращает деятельность, по которой применял упрощёнку — 96. Этот же код можно указать и при закрытии ИП.

Отчётный год — тот, за который отчитываетесь.

Представляется в налоговый орган — укажите код ИФНС, куда вы сдаёте декларацию. Его можно узнать на сайте налоговой: выберите ИП или юрлицо, заполните адрес регистрации и нажмите «далее».

Код по месту нахождения (учёта) — «120» для ИП, «210» для организации.

Для организации укажите полное наименование, как в уставе. Для предпринимателя — его фамилию, имя, отчество, как в паспорте, без сокращений и без «ИП».

Заполнение блока с подтверждением достоверности и полноты сведений зависит от того, кто подписывает декларацию по УСН:

- Руководитель организации — впишите построчно фамилию, имя, отчество (если есть).

- Индивидуальный предприниматель — строки с ФИО не заполняйте. Нужны только подпись и дата.

- Представитель налогоплательщика — укажите ФИО уполномоченного подписывать отчётность.

Если это другая организация, впишите ещё её наименование. В последних двух строках укажите название и дату документа, подтверждающего право подписи представителя. Обычно это доверенность. Копию приложите к декларации.

Если это другая организация, впишите ещё её наименование. В последних двух строках укажите название и дату документа, подтверждающего право подписи представителя. Обычно это доверенность. Копию приложите к декларации.

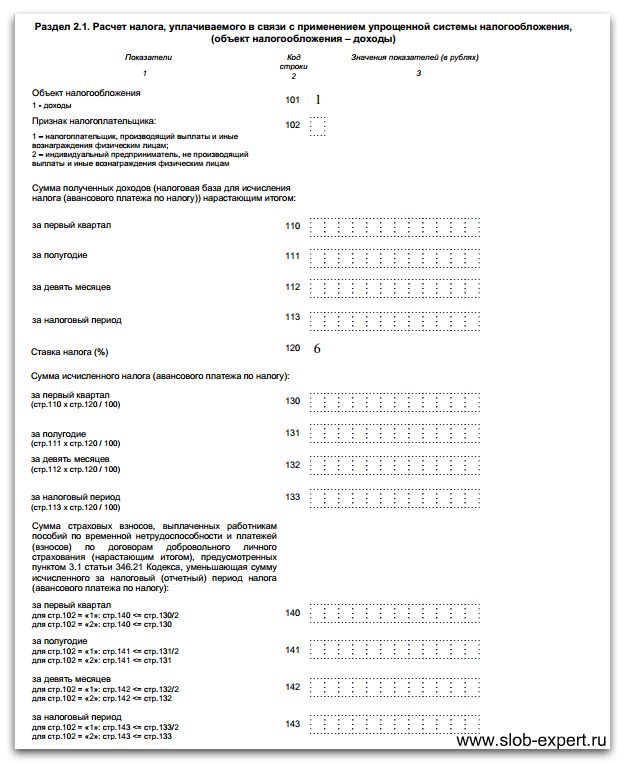

Раздел 2.2

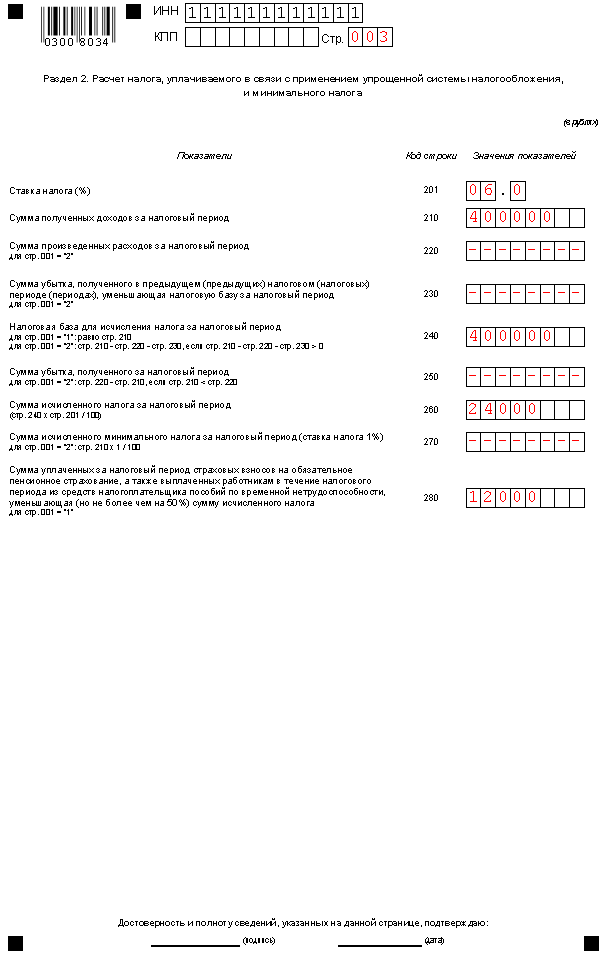

Строка 201 — код признака «1», если ставка УСН стандартная — 15 % или пониженная. «2», если повышенная из-за превышения лимитов по доходам и численности работников.

Доходы нарастающим итогом за 1 квартал, полугодие, 9 месяцев и год:

- 210 — с января по март;

- 211 — с января по июнь;

- 212 — с января по сентябрь;

- 213 — с января по декабрь.

Расходы нарастающим итогом в строках 220-223 — аналогично.

230 — заполните, если в предыдущих годах были убытки.

240-242 — доходы минус расходы. Отрицательных значений не должно быть. Если расходы больше доходов, строку не заполняйте.

243 — годовой доход за минусом расходов и убытка из строки 230.

250-253 — если расходы больше доходов, впишите сюда разницу. Убытки указывают без знака минус.

260-263 — ставка, по которой рассчитываете налог.

264 — если у вас пониженная ставка, установленная региональными властями, заполните основание её применения. Состоит из двух частей:

- Семизначный код из Приложения № 5 Порядка заполнения. Показывает, какой вид льготной ставки применяет налогоплательщик.

- Реквизиты закона субъекта РФ — номер, пункт и подпункт статьи. Для этих трёх реквизитов выделено по четыре ячейки. Заполняйте их по порядку, слева направо. Если в номере, пункте или подпункте меньше четырех знаков, в свободных ячейках проставьте нули (слева от значения).

Например, региональная налоговая ставка 5 % установлена пп. 3 п. 2 ст. 4.1 закона Иркутской области № 112-ОЗ от 30 ноября 2015 г. В строке 264 нужно указать 3462020/0003000204.1

270-272 — авансовые платежи, рассчитанные за 1 квартал, полугодие и 9 месяцев. Заполните, даже если не уплатили авансы в установленные сроки. При убытках поставьте прочерки.

Заполните, даже если не уплатили авансы в установленные сроки. При убытках поставьте прочерки.

273 — налог за год. Прочерк, если убыток.

280 — минимальный налог, рассчитанный по ставке 1 %: годовой доход из строки 213 поделите на 100.

Раздел 1.2

Строка 010 — код ОКТМО из Общероссийского классификатора территорий муниципальных образований (ОК 033-2013).

030, 060, 090 — заполняют, если организация или ИП сменили адрес регистрации. Указывают ОКТМО, который был на момент установленного срока уплаты авансов по упрощёнке. Если адрес не менялся, ставят прочерки.

020 — аванс по УСН, который нужно было уплатить по итогам 1 квартала.

040 — авансовый платёж за полугодие минус аванс за 1 квартал. Не заполняйте, если разница окажется отрицательной. Отразите её в строке 050 — авансовый платёж к уменьшению.

070 — аванс по итогам девяти месяцев. Заполните аналогично: если получилась сумма к уплате — стр. 070, к уменьшению — стр. 080.

100 — единый налог к доплате за отчётный год. Если в результате расчёта получится отрицательная сумма, внесите её в строку 110 — годовой налог к уменьшению.

Если в результате расчёта получится отрицательная сумма, внесите её в строку 110 — годовой налог к уменьшению.

101 — налог, уплаченный по патентной системе, на который можно уменьшить налог УСН.

120 — заполните, если по итогам года нужно уплатить минимальный налог. То есть когда вы умножили годовой доход (не вычитая расходы) на 1 % и сумма получилась больше налога, рассчитанного обычным способом.

Заполнение нулевой декларации

Если организация или ИП на УСН «доходы минус расходы» не вели деятельность по упрощёнке или применяли нулевую ставку налога, им всё равно нужно отчитаться.

Как заполнить нулевую декларацию:

- титульный лист — как обычно;

- раздел 1.2. — строки 010, 030, 060, 090;

- раздел 2.2. — строки 260-263.

В остальных полях вместо числовых показателей ставят прочерки.

С Эльбой вам не придётся заполнять декларации

Сервис сам заполнит форму на основании ваших данных. Специальные знания вам не понадобятся: просто нужно будет вовремя сделать несколько кликов и подписать документ бесплатной электронной подписью для отправки в налоговую через интернет.

Статья актуальна на

УСН 46

Продолжайте читать

Все статьиУСН «Доходы» в 2022 году: как отчитываться и сколько платить

Как уменьшить налог УСН

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

образец, как заполнять, сроки и способы сдачи для ИП и ООО

Все компании и ИП на УСН обязаны раз в год сдавать налоговую декларацию — даже если они не вели деятельность.

Что такое нулевая декларация и кто обязан ее сдавать

Нулевая декларация — это декларация, в которой нет налоговой базы и налога к уплате.

Нулевую декларацию сдают компании или ИП, которые не ведут деятельность и у которых нет доходов и расходов. Так бывает, если, они, например, зарегистрировались в конце года и еще не начали работать либо ИП приостановил деятельность, но с учета сниматься не стал.

Еще сдавать нулевую декларацию обязаны ИП, которые ведут деятельность на патенте, а УСН у них как вторая система налогообложения — для подстраховки.

Какая отчетность на патенте

Чтобы узнать, работает ли ИП на упрощенке, нужно запросить в налоговой информационное письмо по форме № 26.2-7, которое подтвердит переход на спецрежим.

Как получить уведомление о переходе на УСН

Нулевую декларацию не сдают ИП, которые находятся на налоговых каникулах и работают. Они ведут деятельность, получают доходы и несут расходы, поэтому должны подавать обычную декларацию.

Какую декларацию сдают ИП на каникулах

Если у ИП или компании на УСН «Доходы минус расходы» были расходы, но не было доходов — подают частично заполненную декларацию, в которой отражают только расходы и полученный убыток. Она уже не будет считаться нулевой.

Нулевую декларацию сдают на том же бланке, что и обычную. Каких-то специальных форм для нее нет. Покажем дальше на примерах, как заполнить нулевые декларации для разных объектов УСН.

Как заполнить декларацию по УСН

Как заполнять нулевую декларацию по УСН «Доходы»

В нулевой декларации по УСН «Доходы» ООО и ИП заполняют:

титульный лист;

раздел 1.1;

раздел 2.1.1.

Титульный лист. Правила заполнения титульного листа прописаны в приказе налоговой. Собрали все требования в таблицу:

П. 2.1 Порядка, утв. приказом ФНС от 25.12.2020 № ЕД-7-3/958@

| Строка | Как заполнять |

|---|---|

| Налоговый период | В клетках нужно проставить цифры: 34 — если ИП или ООО сдает отчет за прошлый год; 50 — при закрытии ИП или ООО |

| Код по месту учета или нахождения | Код зависит от организационно-правовой формы бизнеса. Нужно проставить цифры:

120 — для ИП;

210 — для ООО Нужно проставить цифры:

120 — для ИП;

210 — для ООО |

| КПП | ИП ставит прочерк, так как КПП у него нет; ООО — указывает КПП |

| Номер корректировки | Нужно проставить цифры: 0 — если компания или ИП подает первую декларацию за отчетный период; 1, 2, 3 — если подает уточненную декларацию, цифра означает номер уточненной декларации |

| Отчетный год | Нужно проставить цифры: 2021 — если отчитывается в 2022 году за 2021 год |

| Код налоговой | Это первые четыре цифры ИНН |

| ФИО | Фамилия, имя, отчество руководителя ООО или ИП, указывается с левого края, каждое слово с новой строки |

| Номер телефона | Номер без пробелов, скобок и прочерков |

| Количество страниц в заполненной декларации | Нужно написать общее количество страниц декларации — например, 4 |

| Количество листов приложенных документов (при наличии) | Если декларацию подает представитель, то к ней нужно приложить доверенность. В таком случае в это поле надо вписать количество листов доверенности В таком случае в это поле надо вписать количество листов доверенности |

В левом нижнем блоке указывают данные человека, который подает и подписывает декларацию:

«1» — если это сам предприниматель или директор компании;

«2» — если отчетность сдает его представитель, например бухгалтер.

Loading…

Пример заполнения титульного листа нулевой декларации по УСН «Доходы» для ООО «Сток Полимер»Раздел 1.1. Тут заполняют только строку 010. В ней указывают свой код ОКТМО — код муниципального образования, где ИП или компания стоит на учете.

Узнать код ОКТМО на сайте налоговой

Остальные строки оставляют пустыми, если заполняют на компьютере, или ставят прочерки, если заполняют декларацию вручную.

Loading…

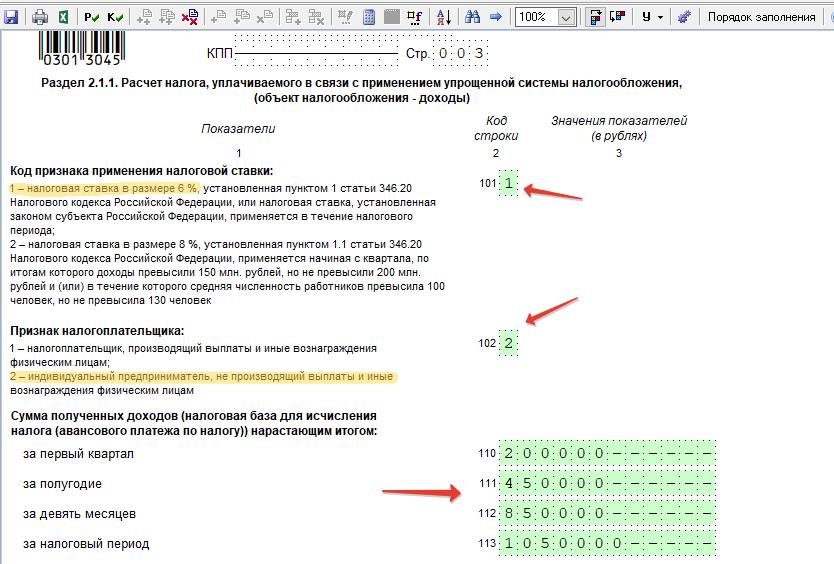

Пример заполнения раздела 1.1 нулевой декларации по УСН «Доходы»Раздел 2.1.1. В нем заполняют уже больше строк.

В строке 101 указывают код признака применения налоговой ставки: «1» — если налоговая ставка 6% или другая сниженная по решению субъекта РФ.

В строке 102 предприниматели и компании с работниками ставят «1», ИП ставят «2», если у них нет сотрудников.

В строке 124 — обоснование применения льготной налоговой ставки. ИП или компания деятельность не вели, пониженную ставку не применяли, поэтому ставят прочерки.

В остальных строках — прочерки, если декларацию по УСН заполняют вручную. Если заполняют на компьютере, можно оставить пустые ячейки.

Loading…

Пример заполнения раздела 2.1.1 нулевой декларации по УСН «Доходы» для ООО «Сток Полимер»Как заполнить нулевую декларацию по УСН «Доходы минус расходы»

В нулевой декларации по УСН «Доходы минус расходы» заполняют:

титульный лист;

раздел 1.2;

раздел 2.2.

Титульный лист заполняют так же, как и для УСН «Доходы».

В разделе 1.2 указывают свой код ОКТМО, а в остальных ячейках ставят прочерки.

В разделе 2. 2:

2:

- в строке 201 указывают «1», если компания или ИП применяет налоговую ставку 15% или другую ставку — сниженную по региональному закону;

- в строках 260—263 указывают ставку налога за каждый отчетный и налоговый период;

- в строке 264 — обоснование применения сниженной налоговой ставки по закону субъекта РФ;

- в остальных строках ставят прочерки или оставляют пустыми.

Если у ИП или компании не было только доходов, а расходы были, например страховые взносы, — их нужно отразить в разделе 2.2 и сформировать убыток, который потом можно перенести на следующие годы.

Loading…

Пример заполнения раздела 2.2 нулевой декларации по УСН «Доходы минус расходы»Какую еще отчетность нужно сдать на УСН, если компания или ИП не ведут деятельность

Кроме нулевой декларации, ИП не должны больше ничего сдавать, но обязаны вести книгу учета доходов и расходов — КУДиР. ООО обязаны вести КУДиР, а также вести и сдавать бухотчетность.

КУДиР. Если компания или ИП не работали в течение года, заполнять книгу все равно придется: нужно заполнить титульный лист, а по разделам проставить нули. Нулевую КУДиР нужно распечатать, пронумеровать, прошить и подписать. Сдают КУДиР только по запросу налоговой.

Скачать КУДиР

Бухгалтерская отчетность. Ее сдают только компании. Компании на УСН, относящиеся к малому бизнесу, могут сдавать упрощенную бухгалтерскую отчетность: бухгалтерский баланс и отчет о финансовых результатах.

Бухгалтерский баланс не будет нулевым. В нем как минимум нужно указать в пассиве — уставный капитал, а в активе — основные средства или деньги, которые внесли в уставный капитал.

В отчете о финансовых результатах нужно заполнить только шапку с данными о компании и поставить подпись.

Статистическая отчетность. Какие отчеты и когда нужно сдавать в Росстат, можно узнать в специальном сервисе.

Узнать про статистические отчеты

Если компания или ИП не работали, то и в статотчетности отражать нечего. Можно сдать нулевую статотчетность либо вместо нее отправить в Росстат уведомление о том, что в отчетном периоде нет показателей.

Уведомление надо подавать каждый раз, когда наступает срок сдачи статотчетности. Росстат высылает требование отчитаться на адрес по прописке ИП или по месту регистрации ООО.

Шаблон уведомления

Можно не дожидаться требования отчитаться из Росстата и отправить уведомление об отсутствии показателей.

Loading…

Уведомление в Росстат составляется в свободной формеСпособы и сроки сдачи нулевой отчетности по УСН

Нулевую декларацию по УСН можно сдать:

- в налоговой лично или через представителя;

- заказным письмом с описью вложения;

- онлайн через сервис сдачи отчетности.

Нулевая декларация по УСН сдается в те же сроки, что и обычная декларация:

- Для ИП — до 30 апреля.

Так, декларацию за 2021 год нужно сдать до 30 апреля 2022 года. Это суббота, поэтому крайний срок сдачи переносится на следующий рабочий день — 4 мая 2022 года.

Так, декларацию за 2021 год нужно сдать до 30 апреля 2022 года. Это суббота, поэтому крайний срок сдачи переносится на следующий рабочий день — 4 мая 2022 года. - Для компаний — до 31 марта. Декларацию за 2021 год надо сдать до 31 марта 2022 года.

Бухгалтерскую отчетность компании сдают в электронном виде — в налоговую по месту регистрации компании, до 31 марта. Например, отчетность за 2021 год нужно сдать до 31 марта 2022 года.

Зачем бизнесу ЭДО

Сроки сдачи статистической отчетности зависят от той формы, которую нужно сдать компании или ИП. Они указаны на сайте Росстата, рядом с названием конкретного отчета.

Loading…

Скрин с сайта службы государственной статистики — список отчетов и сроки Тинькофф БанкаОтветственность за непредставление отчетности

Если не сдать нулевую декларацию по УСН, то:

- компанию или ИП могут оштрафовать на 1000 ₽;

- директору организации, главному бухгалтеру могут вынести предупреждение или выпишут штраф — от 300 до 500 ₽.

Loading…

Инструкции для расписания PA SP

Вы готовы начать?

Если вы подаете декларацию в бумажном виде, убедитесь, что вы заполнили строки с 1 по 18 своей декларации о подоходном налоге с физических лиц PA-40, прежде чем заполнять PA Schedule SP.

Начните заполнение Графика SP, указав свое имя и имя супруга/супруги, семейное положение и номер(а) социального страхования. Если вы одиноки, оставьте поле для супруга пустым. Вы также должны ответить на вопросы о приемлемости в верхней части расписания.

Если вы являетесь студентом и можете быть заявлены в качестве иждивенца в федеральной налоговой декларации другого лица (родителя, бабушки или дедушки, опекуна и т. д.), отметьте «Да» в вопросе 1. Спросите лицо, которое может заявить о вас, если он/она имеет право на освобождение от налогов штата Пенсильвания. Если да, отметьте «Да» на вопрос 2 и заполните строку 1b или 3c в Части A. Если вы отметите «Нет» на вопрос 2, остановитесь — вы не имеете права на налоговое прощение. Если вы отметите ответ «Нет» на вопрос 1, вы все еще можете иметь право на освобождение от налогов. Пожалуйста, продолжайте определять, соответствуете ли вы требованиям.

Если вы отметите ответ «Нет» на вопрос 1, вы все еще можете иметь право на освобождение от налогов. Пожалуйста, продолжайте определять, соответствуете ли вы требованиям.

PA Приложение SP состоит из четырех частей: A, B, C и D. половина любого совместного дохода, полученного до смерти наследодателя) при расчете дохода наследодателя. Аналогичным образом, оставшиеся в живых супруги не должны включать какой-либо доход от умершего (включая доход, указанный в декларации по налогу на наследство, и половину любого совместного дохода умершего, полученного до его смерти) в свой собственный налогооблагаемый доход или доход, соответствующий критериям.

Студенты

Любой студент дневного отделения, который находится на иждивении в соответствии с налоговой декларацией своих родителей по федеральному подоходному налогу, не может претендовать на этот кредит, независимо от дохода, за исключением случаев, когда его/ее родители имеют право на освобождение от налогов. В этом случае студент должен подать собственную налоговую декларацию и PA Schedule SP.

В этом случае студент должен подать собственную налоговую декларацию и PA Schedule SP.

Часть B

Часть B предназначена для налогоплательщиков, у которых есть дети-иждивенцы, для подачи заявления на освобождение от налогов. Если у вас нет детей, перейдите к части C.

Чтобы заполнить часть B, запишите имя, возраст, родство и номер социального страхования для каждого ребенка-иждивенца. Ребенок-иждивенец — это ребенок, которого вы указали в своей декларации по федеральному подоходному налогу в этом налоговом году. Если у вас более четырех иждивенцев, запишите информацию на другом листе бумаги, пометьте вложение «SP Schedule SP, дополнительные иждивенцы» и приложите список к своему SP Schedule PA.

Для этих целей иждивенцем является несовершеннолетний или взрослый ребенок, заявленный в качестве иждивенца в вашей федеральной налоговой декларации.

Департамент доходов имеет двухэтапный тест для определения детей-иждивенцев:

- Является ли данное лицо ребенком заявителя? Для целей подоходного налога в штате Пенсильвания родные дети родителей, приемные дети и приемные дети могут быть заявлены как иждивенцы.

Также могут быть заявлены внуки бабушек и дедушек и приемные дети приемных родителей. Таким образом, вы можете указать любого сына, дочь, внука или приемного ребенка в качестве иждивенца для PA Schedule SP, если вы можете указать ребенка в качестве иждивенца в своей федеральной налоговой декларации.

Также могут быть заявлены внуки бабушек и дедушек и приемные дети приемных родителей. Таким образом, вы можете указать любого сына, дочь, внука или приемного ребенка в качестве иждивенца для PA Schedule SP, если вы можете указать ребенка в качестве иждивенца в своей федеральной налоговой декларации.Однако для целей PA тетя, дядя или лицо, не связанное родственными отношениями, не могут указывать ребенка в качестве иждивенца, даже если ребенок заявляется в качестве иждивенца в декларации по федеральному подоходному налогу.

- Может ли заявитель заявить ребенка в качестве иждивенца для целей федерального налогообложения? Возраст, статус студента дневного отделения и совокупный доход дочери, сына, внучки, внука или приемного ребенка являются факторами только при определении того, может ли заявитель требовать ребенка в качестве иждивенца в федеральных целях. Например, родители, которые могут заявить, что 30-летний ребенок соответствует требованиям для федеральных целей, могут заявить, что ребенок является иждивенцем для целей PA.

Вы не можете требовать наличия ребенка-иждивенца в программе PA Schedule SP, если:

- Иждивенец не является вашим ребенком, как определено выше;

- Вы не можете указать ребенка в своей федеральной налоговой декларации; или

- Вы не состоите в браке, и ваш бывший супруг может заявить, что ваш ребенок находится на иждивении в федеральных целях и целях штата Пенсильвания.

Департамент доходов может запросить вашу декларацию по федеральному подоходному налогу, если вы заявляете о приемном ребенке, взрослом ребенке или более чем четырех иждивенцах. Во избежание задержек приложите к PA Schedule SP копию первой страницы вашей федеральной налоговой декларации.

Департамент может также попросить тех, кто впервые подает заявление, предоставить копию карты социального обеспечения и свидетельства о рождении для каждого заявленного иждивенца.

Запишите заявленное количество иждивенцев в графе 2 в правой части таблицы.

Часть C

В части C добавьте необлагаемый налогом доход для определения приемлемого дохода.

Строка 1. Запишите свой налогооблагаемый доход в строку 9 вашей декларации о подоходном налоге с физических лиц PA-40. Если вы подаете заявление как женатый или не состоящий в браке, используйте колонку слева для указания суммы дохода. При подаче отдельных документов используйте две колонки справа. Вы также должны получить и указать доход вашего супруга при подаче заявления о разводе.

Строка 2. Введите необлагаемый налогом доход, включая проценты, дивиденды и прибыль. Включите доход, который вы не указали как облагаемый налогом, в свою налоговую декларацию. Наиболее распространенной формой ценных бумаг федерального правительства являются сберегательные облигации США. Если вы обналичили облигации, проценты не облагаются налогом, но должны быть включены в доход, соответствующий критериям.

Также включите любой необлагаемый налогом доход, полученный вами в качестве бенефициара имущества или траста, и необлагаемый налогом доход от инвестиций в прямые обязательства федерального правительства, штата Пенсильвания и/или его политических подразделений, даже если они были приобретены через взаимный фонд или другое регулируемое инвестиционная компания.

Строка 3. Введите сумму полученных вами алиментов, облагаемых федеральным налогом.

Строка 4. Укажите сумму любой полученной вами страховки или наследства, включая доходы от страхования жизни или других полисов, а также стоимость унаследованного имущества или денежных средств.

Строка 5. Введите сумму необлагаемых налогом денежных средств или имущества, которое вы получили в качестве подарков от других. Также включите награды, присуждаемые в знак признания гражданских и социальных достижений и выигрышей в лотерее штата Пенсильвания.

Строка 6. Эта строка предназначена для резидентов или нерезидентов, работающих неполный год и требующих освобождения от налогов. Введите общую сумму всех других доходов, заработанных, полученных и реализованных во время проживания за пределами Пенсильвании. Сюда входит доход, который подлежал бы налогообложению, если бы он был заработан и получен в Пенсильвании, а также необлагаемый налогом доход, который вы указали бы в этой таблице, если бы были резидентом Пенсильвании. Если вы являетесь резидентом или нерезидентом на неполный год и подаете бумажную декларацию PA-40, также приложите копию страницы 1 вашей федеральной налоговой декларации. Если вы подаете налоговую декларацию через Федеральную резервную0043 e-file , вы не обязаны включать копию страницы 1 вашей федеральной налоговой декларации.

Если вы являетесь резидентом или нерезидентом на неполный год и подаете бумажную декларацию PA-40, также приложите копию страницы 1 вашей федеральной налоговой декларации. Если вы подаете налоговую декларацию через Федеральную резервную0043 e-file , вы не обязаны включать копию страницы 1 вашей федеральной налоговой декларации.

Строка 7. Введите необлагаемый налогом военный доход. Это разница между общим военным доходом, который вы заработали, и суммой, которую вы указали в налоговой декларации штата Пенсильвания. Не включайте оплату в зоне боевых действий или в опасной зоне.

Строка 8. Запишите любую необлагаемую налогом прибыль от продажи вашего основного места жительства.

Строка 9. Запишите общую стоимость любых необлагаемых налогом стипендий, стипендий и стипендий, которые вы получили, включая государственные образовательные гранты, но не студенческие ссуды. Включите стоимость любых скидок на обучение, предлагаемых в рамках плана льгот вашего работодателя.

Строка 10. Если супруг или бывший супруг, не проживающий с вами вместе, выплачивает вам алименты, включите этот алимент в свой доход, соответствующий критериям. Также укажите любые платежи, полученные от других лиц, не проживающих с вами, включая необлагаемые налогом денежные средства или имущество, полученное для личного пользования. Примеры включают денежные средства, полученные от родителей для покупки одежды и подарков от взрослых детей. Не включайте денежные средства, выплаченные в соответствии с соглашением о разделении затрат. Не включайте алименты, так как алименты считаются необлагаемым налогом доходом вашего ребенка, если он или она подает заявление на освобождение от налогов. Включите в строку 10 следующие виды необлагаемого налогом дохода:

- Поддержка, которую вы получаете от супруга или бывшего супруга, который не живет с вами вместе;

- Не облагаемые налогом платежи в план вашего работодателя, удерживаемые в связи с госпитализацией, болезнью, инвалидностью, смертью, дополнительным пособием по безработице или забастовкой; и

- Выплаты приемным родителям за уход на дому за приемными детьми.

Строка 11. Добавьте строки с 1 по 10 и введите общую сумму в строке 11. Если вы подаете заявление о том, что состоите в браке, добавьте обе колонки и введите общую сумму в поле «Совместный доход» слева. Если вы подаете заявление как не состоящий в браке, введите общую сумму в крайнее левое поле.

Часть D

В Части D рассчитайте сумму вашего налогового прощения.

Строка 12. Запишите свои налоговые обязательства по штату Пенсильвания в строке 12 формы PA-40.

Строка 13. Учет налогов, уплаченных в другие штаты или страны. Если нет, оставьте пустым.

Строка 14. Вычтите строку 13 из 12. Если строка 13 пуста, введите сумму из строки 12.

Строка 15. Налоговая книжка PA-40. При подаче документов как незамужних используйте Таблицу 1. Если подаете документы как состоящих в браке, используйте Таблицу 2.

- Двигайтесь вниз по левой стороне таблицы, пока не дойдете до числа детей-иждивенцев, введенного в части B, поле 2.

- Затем перемещайтесь по строке, чтобы найти свою категорию дохода. Внизу этой колонки указан процент освобождения от уплаты налогов, на который вы имеете право. Запишите десятичное число в отведенном месте в строке 15.

Строка 16. Умножьте строку 14 на строку 15 и запишите сумму в строке 16. Затем введите сумму из строки 16 в строку 21 налоговой декларации PA-40.

Когда вы вернетесь в форму PA-40, запишите следующую информацию из вашего PA Schedule SP на вашем PA-40: ваш статус подачи (часть A PA Schedule SP) в строке 19a, количество иждивенцев (часть B PA График SP) в строке 19b и ваш соответствующий критериям доход (часть C таблицы PA SP) в строке 20.

общая сумма в строке 24. Затем следуйте инструкциям в форме PA-40, чтобы определить, есть ли у вас переплата или подоходный налог PA.

2021 Формы индивидуального подоходного налога

- ДОР

- Налоговые формы

- Текущий: Формы индивидуального подоходного налога за 2021 год

Чтобы загрузить форму, щелкните имя формы в левом столбце в таблицах ниже.

Налоговые формы за предыдущий год можно найти на веб-странице налоговых форм штата Индиана за предыдущий год. Не нашли нужную форму? Проверьте Разные формы.

Полногодичные жители Индианы

Федеральные формы, такие как форма 1040 и W-4, можно найти на веб-сайте IRS.

| Наименование | Номер государственной формы | Описание | Дата редакции | Тип файла |

|---|---|---|---|---|

| Книга ИТ-40 СП 265 | Буклет с инструкциями по подоходному налогу IT-40 за 2021 г. (без формы и приложений) | 21.09 | пдф | |

| Форма ИТ-40 | 154 | Форма налога на прибыль ИТ-40 за 2021 год Важно. | 21.09 | заполнить pdf |

| Список 1 | 539100 | Надстройки | 21.09 | заполнить pdf |

| Приложение 2 | 53996 | Вычеты | 21.09 | заполнить pdf |

| Приложение 3 | 53997 | Исключения Заполните и приложите Приложение IN-DEP, если вы требуете каких-либо зависимых исключений в Приложении 3. | 21.09 | заполнить pdf |

| Расписание IN-DEP | 54815 | Зависимая информация и дополнительная зависимая информация | 21.09 | заполнить pdf |

| Приложение 4 | 56540 | Другие налоги | 21.09 | заполнить pdf |

| Приложение 5/ Приложение IN-DONATE | 53998 | Кредиты/ Пожертвования | 21. 09 09 | заполнить pdf |

| Приложение 6 | 53999 | Зачетные кредиты | 21.09 | заполнить pdf |

| Список 7 | 54000 | Дополнительная необходимая информация | 21.09 | заполнить pdf |

| КТ-40 | 47907 | Таблица налогов округа для жителей Индианы | 21.09 | заполнить pdf |

| Буклет IT-40 (испанская версия) | СП 270 | 2021 Formulario de Impuestos a las ganancias personales IT-40 para residente de todo el año | пдф |

Indiana Part-Year Residents and Full-Year Nonresidents

| Name | State Form Number | Description | Rev Date | File Type |

|---|---|---|---|---|

| IT-40PNR Booklet | СП 258 | Буклет с инструкциями по подоходному налогу IT-40PNR за 2021 г. (без формы и приложений) (без формы и приложений) | 21.09 | пдф |

| Форма ИТ-40ПНР | 472 | 2021 Форма ПНР ИТ-40 Важно. При подаче заявления вы должны включить Приложения A, D, H (обе страницы) и CT-40PNR вместе с формой IT-40PNR. Вы должны включить Таблицы B (добавки), C (вычеты), F (кредиты, такие как удержания в штате Индиана), G (зачетные кредиты) и IN-DEP (зависимая информация), если у вас есть записи в этих таблицах. | 21.09 | заполнить pdf |

| Список А | 48719 | Доход/убыток, пропорциональность и корректировка дохода | 21. 09 09 | заполнить pdf |

| Приложение B | 54030 | Надстройки | 21.09 | заполнить pdf |

| Приложение C | 54031 | Вычеты | 21.09 | заполнить pdf |

| Приложение D | 54032 | Исключения Заполните и приложите Приложение IN-DEP, если вы требуете каких-либо зависимых исключений в Приложении D. | 21. 09 09 | заполнить pdf |

| Расписание IN-DEP | 54815 | Зависимая информация и дополнительная зависимая информация | 21.09 | заполнить pdf |

| График E/ График IN-PRO | 56541 | Прочие налоги / Члены профессиональной команды-нерезиденты | 21.09 | заполнить pdf |

| Расписание F/ Расписание IN-DONATE | 54033 | Кредиты/ Пожертвования | 21. 09 09 | заполнить pdf |

| Приложение G | 54034 | Зачетные кредиты | 21.09 | заполнить pdf |

| Приложение H | 54035 | Дополнительная необходимая информация | 21.09 | заполнить pdf |

| СТ-40ПНР | 47906 | Налоговая таблица округа для нерезидентов, работающих неполный и полный год | 21. 09 09 | заполнить pdf |

| ИТ-40РНР Форма | 44406 | Взаимная государственная налоговая форма для нерезидентов за 2021 г. | 21.09 | заполнить pdf |

Другие индивидуальные налоговые формы/таблицы/публикация EIC

| Имя | Государственная форма Номер | Описание | Дата редакции | Тип файла |

|---|---|---|---|---|

| CC-40 | 20152 | Кредит колледжа Индианы | 21. 09 09 | заполнить pdf |

ЭС-40 Индиана Форма ES-40, Предполагаемый налоговый платежЗнаете ли вы, что онлайн-портал электронных услуг DOR INTIME позволяет физическим лицам уплачивать расчетные налоги, причитающиеся DOR, или просматривать свою историю платежей круглосуточно и без выходных? INTIME предлагает быстрый, безопасный и надежный способ отправки платежей в удобное для вас время. Вы получите номер подтверждения сразу же, не дожидаясь доставки почты или оплаты чеков. Избегайте штрафов, никогда больше не пропуская срок платежа. Для начала перейдите на INTIME по телефону www.intime.dor.in.gov и выберите ссылку «Внести платеж» в разделе «Платежи». Перейдите по ссылкам, чтобы выбрать тип оплаты, затем введите свои данные и произведите платеж. Платежи можно производить с помощью Visa, MasterCard или ACH (электронный чек). Если вы не хотите платить расчетные налоги с помощью кредитной карты или ACH (электронный чек), прокрутите вниз, чтобы заполнить и отправить форму ES-40 вместе с чеком. Нажмите INTIME для немедленной оплаты Скачать форму ES-40 | 46005 | Ваучер на расчетный налоговый платеж за 2022 г. | 21.09 | заполнить pdf |

| ПЧД-А | 53019 | Заявление на получение кредита на пожертвование в приемной семье | 22. 05 05 | заполнить pdf |

| IN-CR | 56680 | Возврат кредита | 21.09 | заполнить pdf |

| КРАЙ | 55327 | Экономическое развитие для растущей экономики Кредит | 21.09 | заполнить pdf |

| IN-EDGE-R | 55363 | Экономическое развитие для растущей экономики Удерживающий кредит | 21. 09 09 | заполнить pdf |

| IN-EIC | 49469 | Кредит заработанного дохода Индианы | 20.09 | заполнить pdf |

| Публикация EIC | СП 359 | Публикация о заработанном доходе в Индиане, 2021 г. | 21/12 | пдф |

| IN-H | 48684 | Налоги на занятость домохозяйств в Индиане | 21. 09 09 | заполнить pdf |

| IN-OCC | 55629 | Другие сертифицированные кредиты | 21.09 | заполнить pdf |

| ДОПОЛНИТЕЛЬНЫЙ | 531002 | Декларация об отказе от подачи электронных заявок в Индиане | 21.09 | заполнить pdf |

| ИН-ПАТ | 54084 | Список исключений из соответствующих патентов | 21. 08 08 | заполнить pdf |

| ИН-529 | 53385 | Кредит на сберегательный план образования Индианы CollegeChoice 529 | 21.09 | заполнить pdf |

| ИН-2058СП | 54259 | Вычет из заработанного дохода супруги-нерезидента | 21.09 | заполнить pdf |

| ИТ-2210 | 46002 | Недоплата расчетного налога физическими лицами | 21. 09 09 | заполнить pdf |

| ИТ-2210А | 48437 | Годовой график недоплаты расчетного налога | 21.09 | заполнить pdf |

| ИТ-2440 | 46003 | Пенсионный вычет по инвалидности в Индиане | 21.09 | заполнить pdf |

| ИТ-40НОЛ | 46004 | Расчет чистых операционных убытков для физических лиц | 21. 09 09 | заполнить pdf |

| ИТ-40ПНРА | 49059 | График распределения Индианы для физических лиц-нерезидентов | 21.09 | заполнить pdf |

ИТ-40Х Форма IT-40X для штата Индиана, измененная налоговая декларация для форм IT-40, IT-40PNR или IT-40RNRИспользуйте эту форму для внесения поправок в формы IT-40, IT-40PNR или IT-40RNR для физических лиц штата Индиана для налоговых периодов, начинающихся до 01 /01/2021. При внесении изменений для налоговых периодов, начинающихся после 31.12.2020, используйте формы ИТ-40, ИТ-40ПНР или ИТ-40РНР для этого налогового периода и отметьте поле «Внесено» в правом верхнем углу формы. Индивидуальные налоговые формы штата Индиана за текущий год можно найти в Интернете, перейдя по адресу www.in.gov/dor/tax-forms/ и выбрав строку загрузки индивидуальных налоговых форм. Чтобы найти в Интернете индивидуальные налоговые формы за предыдущие годы, перейдите по адресу www.in.gov/dor/tax-forms/indiana-state-preor-year-tax-forms/ и выберите нужный год. Скачать форму IT-40X | 44405 | Измененная декларация о подоходном налоге с физических лиц | 20.09 | заполнить pdf |

| ИТ-9 | 21006 | Заявление 2021 года о продлении срока подачи документов | 21. 2019 © Все права защищены. |

Номер вписывайте, начиная с крайней левой ячейки — 001, 002 и т.д. Незаполненные листы пропускайте.

Номер вписывайте, начиная с крайней левой ячейки — 001, 002 и т.д. Незаполненные листы пропускайте. Если это другая организация, впишите ещё её наименование. В последних двух строках укажите название и дату документа, подтверждающего право подписи представителя. Обычно это доверенность. Копию приложите к декларации.

Если это другая организация, впишите ещё её наименование. В последних двух строках укажите название и дату документа, подтверждающего право подписи представителя. Обычно это доверенность. Копию приложите к декларации. Так, декларацию за 2021 год нужно сдать до 30 апреля 2022 года. Это суббота, поэтому крайний срок сдачи переносится на следующий рабочий день — 4 мая 2022 года.

Так, декларацию за 2021 год нужно сдать до 30 апреля 2022 года. Это суббота, поэтому крайний срок сдачи переносится на следующий рабочий день — 4 мая 2022 года.

Также могут быть заявлены внуки бабушек и дедушек и приемные дети приемных родителей. Таким образом, вы можете указать любого сына, дочь, внука или приемного ребенка в качестве иждивенца для PA Schedule SP, если вы можете указать ребенка в качестве иждивенца в своей федеральной налоговой декларации.

Также могут быть заявлены внуки бабушек и дедушек и приемные дети приемных родителей. Таким образом, вы можете указать любого сына, дочь, внука или приемного ребенка в качестве иждивенца для PA Schedule SP, если вы можете указать ребенка в качестве иждивенца в своей федеральной налоговой декларации.

При подаче вы должны включить Приложения 3, 7 и CT-40 вместе с формой IT-40. Вы должны включить Таблицы 1 (добавки), 2 (вычеты), 5 (кредиты, например, удержания в штате Индиана), 6 (зачетные кредиты) и IN-DEP (зависимая информация), если у вас есть записи в этих таблицах.

При подаче вы должны включить Приложения 3, 7 и CT-40 вместе с формой IT-40. Вы должны включить Таблицы 1 (добавки), 2 (вычеты), 5 (кредиты, например, удержания в штате Индиана), 6 (зачетные кредиты) и IN-DEP (зависимая информация), если у вас есть записи в этих таблицах. При оплате кредитной картой обработчик кредитных карт взимает комиссию в зависимости от суммы, которую вы платите. Комиссия за платеж ACH (электронный чек) не взимается.

При оплате кредитной картой обработчик кредитных карт взимает комиссию в зависимости от суммы, которую вы платите. Комиссия за платеж ACH (электронный чек) не взимается.