Проводки услуг аренды в 1С

Анна Михайленко

Руководитель отдела 1С Scloud

Необходимость в съеме офисного или производственного помещения распространена у большинства организаций из-за отсутствия собственного. В учете организации отражается аренда. В 1С 8 2 проводки можно сделать вручную, важно их правильно сформировать.

В обязательном порядке между наймодателем (арендодателем) и нанимателем (арендодателем) подписывается договор найма (аренды), который регламентируется гл. 34 ГК РФ. В договоре прописывается срок аренды. Иногда сроки не указывают, это значит, что у договора будет неограниченный срок действия. Если в договоре указан срок от 12 месяцев, то обязательна регистрация.

Условия, порядок, сроки оплаты должны быть согласованы и прописаны в договоре. Платежи могут включать несколько частей: основную (за помещение) и дополнительную (оплата коммунальных услуг).

Разберем, как делаются проводки услуг аренды в 1С 8 2.

По бухгалтерии платежи аренды проводятся ежемесячно. Они считаются расходами по обычным видам деятельности и отображаются на счетах 20-29 и 44, смотря чем занимается организация.

Платежи за аренду в налоговом учете относятся к прочим расходам (пп. 10 п.1 ст. 264 НК РФ).

При поступлении оплаты за аренду пользуемся документом «Поступление товаров и услуг», находится в разделе «Покупки и продажи» («Покупка») Выбираем вид «Покупка, комиссия».

В документе заполняем контрагент/арендодатель и договор по нему. В табличной части выбирается закладка «Услуги» и заполняется необходимой информацией. Здесь должны отображаться название услуги, цена услуги, счет учета. Услуги учитываются по 26-ому счету «Общехозяйственные расходы». Во вкладке «Вид расходов» создаем новый «Аренда» и отмечаем, что это прочие расходы.

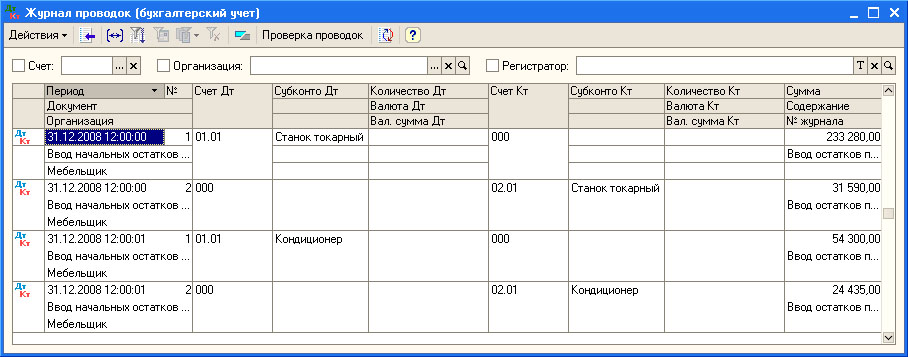

На основании созданного документа формируются проводки:

Дт 60.01 Кт 60.02 — зачет уплаченного аванса

Дт 26 Кт 60.01 — услуги по аренде

Дт 19.04 Кт 60.01 — НДС

Если предоставлена счет-фактура и введена информация по ней, создается проводка: Дт 68.02 Кт 19.04

Документы учета оплаты аренды создаются каждый месяц в 1С, поэтому при последующих внесениях данных можно просто копировать предыдущий документ.

Аренда имущества в 1С — как учитывать – Учет без забот

- Опубликовано 02.08.2019 10:06

- Автор: Administrator

- Просмотров: 26298

При возникновении у компании потребности в помещении не всегда удаётся найти арендодателя, зарегистрированного в качестве юридического лица. Отражение в учёте вознаграждения физическому лицу, не являющемуся сотрудником организации, имеет некоторые особенности.

При оформлении договора аренды следует руководствоваться нормами главы 34 ГК РФ. Важным нюансом является подтверждение права собственности арендодателя, это поможет арендатору в дальнейшем избежать дополнительных трудностей.

А самая популярная ошибка бухгалтеров при отражении операций по договору аренды имущества физлица – это то, что они забывают отразить арендуемое имущество на забалансовом счёте 001. При вводе данной проводки необходимо указать стоимость имущества, которую можно посмотреть в договоре аренды. Если в договоре указана только стоимость съёма за месяц, то её необходимо умножить на срок действия договора в месяцах и полученный результат отразить в графе «Сумма».

Что касается налогообложения, согласно п.1 ст. 226 НК РФ, у фирмы-арендатора при заключении договора с физлицом возникает обязанность налогового агента по удержанию и перечислению НДФЛ. А вот страховые взносы с начисленного дохода перечислять не нужно, так как данный вид дохода не относится к трудовым. Экономически обоснованные расходы, которые организация несёт в связи со съёмом помещения, в полном объёме относятся к расходам, уменьшающим налог на прибыль.

А вот страховые взносы с начисленного дохода перечислять не нужно, так как данный вид дохода не относится к трудовым. Экономически обоснованные расходы, которые организация несёт в связи со съёмом помещения, в полном объёме относятся к расходам, уменьшающим налог на прибыль.

Отражение оплаты по договору аренды имущества в 1С: ЗУП

В 1С: ЗУП предусмотрен автоматизированный учёт прочих начислений. Начнём с настройки программы, для этого зайдём в раздел «Настройки» — «Расчёт зарплаты» и поставим галочку «Регистрируются прочие доходы физических лиц, не связанные с оплатой труда».

После выполнения настройки в разделе «Зарплата» появится документ «Начисление прочих доходов», а на вкладке «Выплаты» — справочник «Виды прочих доходов физических лиц».

Для заполнения справочника переходим в раздел «Выплаты» — «Виды прочих доходов физических лиц» и создаём вид прочего дохода с наименованием «Аренда помещения». В графе «Вид дохода» выбираем из выпадающего списка «Доходы, не являющиеся объектом обложения страховыми взносами» и код дохода по НДФЛ – 1400, как показано на рисунке:

Затем необходимо добавить арендодателя в справочник «Физические лица», который находится на разделе «Кадры». Заполняем все данные, включая ссылку «Налог на доходы», где выбирается статус «Резидент» или «Нерезидент». Данная настройка будет влиять на ставку удерживаемого подоходного налога. Напомню, что действующая ставка НДФЛ для резидентов РФ – 13%, а для нерезидентов – 30%.

Заполняем все данные, включая ссылку «Налог на доходы», где выбирается статус «Резидент» или «Нерезидент». Данная настройка будет влиять на ставку удерживаемого подоходного налога. Напомню, что действующая ставка НДФЛ для резидентов РФ – 13%, а для нерезидентов – 30%.

Переходим к непосредственному начислению платы за аренду. Для этого зайдём в раздел «Зарплата» и выберем «Начисление прочих доходов».

В созданном документе указываем месяц начисления, затем созданный нами ранее вид дохода «Аренда помещения», дату выплаты арендной платы, дату платежа по НДФЛ и номер платежного поручения. По кнопке «Подбор» добавляем арендодателя в табличную часть документа. Если вы впервые отражаете доход этого физического лица, то в списке получателей дохода нужно поставить галочку «Выбрать из полного списка физических лиц». В графе «Начислено» указываем размер арендной платы, после чего НДФЛ и сумма к выплате рассчитаются автоматически. Проводим документ.

Также в графе «Счёт, субконто» есть возможность выбрать необходимый нам счёт учёта затрат для верного отражения операции в бухгалтерском учёте.

Учет аренды имущества у физлица в 1С: Бухгалтерии

К сожалению, автоматизированного учёта этой операции в данной программе не предусмотрено, поэтому будет чуть сложнее, чем с 1С: ЗУП. Начнём с заполнения справочника «Физические лица», который находится в разделе «Зарплата и кадры».

Отражение сведений физического лица в данном программном продукте аналогично заполнению в 1С: ЗУП.

Затем переходим к начислению арендной платы при помощи документа «Операции, введённые вручную», расположенного в разделе «Операции».

Вводим проводки:

Дт 26 Кт 76.10 на сумму арендной платы по договору

Дт 76.10 Кт 68.01 на сумму удержанного подоходного налога

К сожалению, наличие верных бухгалтерских проводок не обеспечивает автоматического отражения в налоговых регистрах.

Важно заполнить все необходимые вкладки созданного документа.

На вкладке «Доходы» указываем дату получения, код, вид и сумму дохода.

На вкладке «Исчислено по 13% (30%) кроме дивидендов» заполняем дату получения дохода, вид дохода и сумму удержанного налога.

На четвёртой вкладке «Удержано по всем ставкам» выбираем ставку «13% (для нерезидентов 30%)», указываем суммы вознаграждения за аренду и сумму удержанного налога, а также код дохода – 1400.

И на последней закладке «Перечислено по всем ставкам» указываем реквизиты платёжного документа на перечисление НДФЛ. Проводим документ.

Для проверки корректности отражения операции сформируем справку 2-НДФЛ по физическому лицу – арендодателю. Для этого переходим в раздел «Зарплата и кадры» и выбираем операцию «2-НДФЛ для сотрудников». Проверим заполнение справки по рисунку ниже:

Выплата вознаграждения и подоходного налога оформляются стандартными платёжными документами, которые формируют проводки: Дт 76. 10 Кт 51 и Дт 68.01 Кт 51.

10 Кт 51 и Дт 68.01 Кт 51.

Напомню, что крайним сроком перечисления НДФЛ является день, следующий за днём выплаты дохода.

Посмотрим заполнение отчёта 6-НДФЛ в данной ситуации.

В разделе 1 отражается сумма начисленного дохода и суммы исчисленного и удержанного налога, как на рисунке:

Во втором разделе указываются даты получения, удержания и крайний срок перечисления НДФЛ:

В связи с тем, что выплата арендной платы не является трудовым доходом физлица, в отчётах РСВ, СЗВ-М и СЗВ-СТАЖ данные начисления не отражаются.

Надеюсь, эта инструкция поможет вам избежать ошибок и сложностей при отражении аренды имущества физического лица.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Какими проводками отражаются расходы по аренде транспортного средства, включающими погашения займа арендодателя в счет аренды?

В соответствии с положениями пп. 2) ст. 321 Налогового кодекса РК в годовой доход физического лица включаются все виды его доходов, в т.ч. доход от выполнения работ, оказания услуг, кроме имущественного дохода, полученный физическим лицом, не являющимся индивидуальным предпринимателем, лицом, занимающимся частной практикой.

2) ст. 321 Налогового кодекса РК в годовой доход физического лица включаются все виды его доходов, в т.ч. доход от выполнения работ, оказания услуг, кроме имущественного дохода, полученный физическим лицом, не являющимся индивидуальным предпринимателем, лицом, занимающимся частной практикой.

Согласно п. 1 ст. 540 Гражданского кодекса РК по договору имущественного найма (аренды) наймодатель обязуется предоставить нанимателю имущество за плату во временное владение и пользование.

Таким образом, физическое лицо будет признаваться арендодателем (наймодателем) имущества, а Ваше ТОО арендатором (нанимателем) имущества.

Аренда будет признаваться услугой по предоставлению в имущественный наем, а арендная плата согласно договору будет признаваться доходом физического лица от оказания услуг (доходом по договору ГПХ).

В соответствии с положениями п. 1 ст. 350 Налогового кодекса РК в случае, если доходы, указанные в пп. 1) – 12) и 17) ст. 321 Налогового кодекса РК подлежат выплате (выплачиваются) налоговым агентом, то исчисление, удержание и уплата в бюджет ИПН осуществляются у источника выплаты указанным налоговым агентом.

Согласно положениям пп. 3) п. 2 ст. 350 Налогового кодекса РК налоговыми агентами признаются в т.ч. юридические лица, выплачивающие доход физическому лицу-резиденту.

Учитывая положения п. 1 ст. 351 Налогового кодекса РК исчисление ИПН по доходам, подлежащим налогообложению у источника выплаты, производится налоговым агентом при начислении дохода, подлежащего налогообложению.

Сумма ИПН исчисляется путем применения ставок, установленных ст. 320 Налогового кодекса РК, к сумме облагаемого дохода у источника выплаты, определяемого в соответствии с п. 2 ст. 353 Налогового кодекса РК.

Исходя из положений п. 1 ст. 320 Налогового кодекса РК ставка ИПН составляет 10%.

Следовательно, т.к. доход в виде арендной платы от Вашего ТОО предназначается физическому лицу, не являющимся индивидуальным предпринимателем, лицом, занимающимся частной практикой, то арендная плата будет признаваться доходом физического лица, при этом, не имеет значение тот факт, что эти деньги направляются на погашение займа этого же физического лица-арендодателя.

Вместе с тем, Ваша Компания в данном случае выступает налоговым агентом, соответственно, Вы обязаны производить удержание ИПН у источника выплаты по ставке 10% с суммы арендной платы.

Бухгалтерские проводки:

— Дебет 8410/7110/7210 Кредит 3310 (физическое лицо-арендодатель) – признание затрат по аренда транспорта;

— Дебет 3310 (физическое лицо-арендодатель) Кредит 3120 (ИПН) – удержание ИПН;

— Дебет 1251 (подотчетное лицо) Кредит 1010 – выдача денежных средств за минусом удержанного ИПН в подотчет для погашения займа физического лица-арендодателя;

— Дебет 3310 (физическое лицо-арендодатель) Кредит 1251 (подотчетное лицо) – списание подотчета и закрытие кредиторской задолженности перед арендодателем.

Проводки по НДФЛ по договору аренды с физическим лицом

В своей практической работе бухгалтерам часто приходится сталкиваться с договорами ГПХ, заключенными с физическими лицами. Рассмотрим проводки по начислению НДФЛ на примере выплаты физическому лицу арендной платы по договору аренды за пользование помещением.

Рассмотрим проводки по начислению НДФЛ на примере выплаты физическому лицу арендной платы по договору аренды за пользование помещением.

Проводки по НДФЛ по договору аренды с физическим лицом

Расчеты с арендодателем — физическим лицом по договору аренды в бухгалтерском учете представим в виде таблицы бухгалтерских проводок:

| Дата | Дт | Кт | Описание проводки |

| 10.01 | 001 | Принят в аренду на забалансовый учет объект основных средств по договору аренды помещения по акту приемки-передачи (основание — договор аренды помещения). | |

| 31.01 | 26 | 76 | Начислена сумма арендной платы за январь, включена в расходы января. |

| 28.02 | 26 | 76 | Начислена сумма арендной платы за февраль, включена в расходы февраля. |

| 31.03 | 26 | 76 | Начислена сумма арендной платы за март, включена в расходы марта. |

| 31.01 28.02 31.03. | 90.02 | 26 | Расходы по арендной плате включены в состав себестоимости по итогам соответственно: января, февраля, марта. |

| 20.04 | без | проводки | Начислен доход физическому лицу в виде арендной платы в сумме январь-март 2017 года в регистре налогового учета на дату выплаты. |

| 20.04 | 76 | 68.01 | Начислен НДФЛ к удержанию из дохода (январь-март) на дату выплаты на основании документа начисления дохода. |

| 20.04 | 76 | 51 | Выплачена сумма арендной платы арендодателю — физ.лицу за период январь-март за минусом удержанного налога. |

| 20.04 | без | проводки | Удержан НДФЛ с выплаты апреля в момент выплаты на основании документа выплаты дохода. |

| 21.04. | 68.01 | 51 | Перечислен НДФЛ в бюджет с выплаченного в апреле дохода физ.лица. |

30. 04 04 | 26 | 76 | Начислена сумма арендной платы за апрель, включена в расходы апреля. |

| 31.05 | 26 | 76 | Начислена сумма арендной платы за май, включена в расходы мая. |

| 30.06 | 26 | 76 | Начислена сумма арендной платы за июнь, включена в расходы июня. |

| 30.04 31.05 30.06 | 90.02 | 26 | Расходы по арендной плате включены в состав себестоимости по итогам соответственно: апреля, мая, июня. |

| 20.07 | без | проводки | Начислен доход физическому лицу в виде арендной платы за апрель — июнь 2017 года в регистре налогового учета. |

| 20.07 | 76 | 68.01 | Начислен НДФЛ к удержанию из дохода (апрель-июнь) на дату выплаты. |

| 20.07 | 76 | 51 | Выплачена сумма арендной платы арендодателю — физ.лицу за период апрель-июнь за минусом удержанного налога. |

| 20.07 | без | проводки | Удержан НДФЛ с выплаты июля в момент выплаты. |

| 21.07 | 68.01 | 51 | Перечислен НДФЛ в бюджет с выплаты июля физ.лица. |

| 31.07 | 26 | 76 | Начислена сумма арендной платы за июль, включена в расходы июля. |

| 31.08 | 26 | 76 | Начислена сумма арендной платы за август, включена в расходы августа. |

| 30.09 | 26 | 76 | Начислена сумма арендной платы за сентябрь, включена в расходы сентября. |

| 31.07 31.08 30.09 | 90.02 | 26 | Расходы по арендной плате включены в состав себестоимости по итогам соответственно: июля, августа, сентября. |

| 20.10 | без | проводки | Начислен доход физическому лицу в виде арендной платы за июль-сентябрь 2017 года в регистре налогового учета на дату выплаты. |

20. 10 10 | 76 | 68.01 | Начислен НДФЛ к удержанию из дохода (июль-сентябрь) на дату выплаты. |

| 20.10 | 76 | 51 | Выплачена сумма арендной платы арендодателю — физическому лицу за период июль-сентябрь за минусом удержанного налога. |

| 20.10 | без | проводки | Удержан НДФЛ с выплаты октября в момент выплаты. |

| 23.10 | 68.01 | 51 | Перечислен НДФЛ в бюджет с выплаты октября физического лица. |

| 24.10 | 001 | Помещение возвращено арендодателю по акту приемки-передачи. |

События, требующие учета арендатором в качестве налогового агента по НДФЛ

Для отражения событий, связанных с исполнением обязанностей налогового агента, необходимо руководствоваться только нормами налогового законодательства, которое и наделило организацию этими функциями. Нужно помнить, что предприятие является лишь посредником между физическим лицом и государством в отношении дохода физического лица и его обязательств по НДФЛ.

Исполнить свою роль налогового агента организация должна строго в соответствии нормами гл. 23 НК РФ, которая определяет важнейшие даты событий. Исполняя эту роль, бухгалтер организации абстрагируется от правил бухгалтерского учета и применяет нормы налогового учета.

Событие 1. Начисление дохода физическому лицу в виде арендной платы

Начислить доход — это значит определить сумму дохода и дату, когда доход считается полученным по Налоговому кодексу. Еще раз повторимся, что отражая данное событие, не нужно путать свой расход с доходом партнера физ.лица. Так как доход не является доходом предприятия, в бухгалтерском учете событие по начислению суммы дохода лишь регистрируется в учетных регистрах, но проводками не отражается.

Получите 267 видеоуроков по 1С бесплатно:

Согласно принципу имущественной обособленности, бухгалтерские записи в виде проводок в бухгалтерских регистрах будут отражать только хозяйственные операции предприятия и не будут фиксировать увеличение личных средств данного физического лица.

Что касается даты события, то нужно переключиться на нормы главы 23 НК РФ. Ведь в этом событии организация, лишь налоговый агент, в обязанности которого входит отразить эту дату в учетных налоговых регистрах по правилам налогового учета.

Далее определимся со счетом и соотнесем сумму признанного дохода с датой факта признания дохода по ст. 223 НК РФ.

Счет учета

Относительно счета учета. Как сказано выше, доход физического лица не отражается на счетах бухгалтерского учета организации, так как не является доходом организации, лишь фиксируется в налоговых регистрах бухгалтерскими программами через документ, отвечающий за начисление дохода физическому лицу.

Дата признания дохода

Дата факта признания дохода. Ответ ищем в ст. 223 НК РФ. Доход в виде арендной платы по ГПХ признается полученным на дату выплаты, то есть в день, когда выплатили деньги, подп.1 п. 1 ст. 223 НК РФ. В нашем случае дни — 20 апреля, 20 июля, 20 октября будут днями, когда доход считается полученным по Налоговому кодексу. Именно эти даты попадают в строку 100 формы 6-НДФЛ.

Именно эти даты попадают в строку 100 формы 6-НДФЛ.

Сумма признанного дохода

Доход начисляется в сумме, оговоренной в договоре. По договору физическое лицо вправе рассчитывать на ежемесячное вознаграждение. Но поскольку выплата осуществляется 1 раз в квартал по вышеуказанным датам, сумма признанного дохода будет равна 3-х месячному вознаграждению.

Так как доход не организации, а физического лица, то согласно принципу имущественной обособленности, сумма дохода физ.лица в бухгалтерском учете организации не будет отражена. Но чтобы данное событие зафиксировать в налоговых регистрах, бухгалтерской программой 1С Бухгалтерия 8.3 предлагается заполнить отдельный документ «Начисление прочих доходов» в блоке <Зарплата>. Из налогового регистра сумма начисленного дохода попадает в строку 130 и строку 020 формы 6-НДФЛ.

Событие 2. Исчисление НДФЛ с полученного дохода

Исчислить НДФЛ — это значит определиться с долей дохода в виде налога для изъятия в бюджет, чтобы впоследствии перечислить в бюджет. Иногда говорят, не «исчислить налог» а, «начислить налог к удержанию» из доходов, что означает одно и то же. Процент удержания выражается ставкой 13 % — для резидентов РФ и 30% — для нерезидентов.

Иногда говорят, не «исчислить налог» а, «начислить налог к удержанию» из доходов, что означает одно и то же. Процент удержания выражается ставкой 13 % — для резидентов РФ и 30% — для нерезидентов.

В учетных регистрах необходимо сделать расчет:

- сумма исчисленного с арендной платы НДФЛ= Налогооблагаемая база Х Ставку НДФЛ;

- в свою очередь Налогооблагаемая база = Доход минус (-) Налоговые вычеты.

Далее определимся со счетом и соотнесем сумму исчисленного НДФЛ с датой исчисления по ст.226 НК РФ.

Счет учета 68.01 Налог на доходы физических лиц

Относительно счета. Для отражения обязательств и информации о расчетах с бюджетом по НДФЛ применяется счет 68.01 «Налог на доходы физических лиц».

Особенностью данного счета 68.01 является отражение информации и по исчисленному, и по удержанному, и по перечисленному НДФЛ. По кредиту счета 68.01 отражается долг перед бюджетом по НДФЛ. Что интересно, что сумма по кредиту счета 68.01 одновременно говорит и о долге физ. лица со своего дохода и о сумме налога, необходимой к удержанию налоговым агентом из доходов физ.лица, чтобы впоследствии перечислить в бюджет. Именно поэтому начисленный налог к удержанию находит отражение в виде проводки Дт 76 Кт 68.01 в бух.учете организации, где в дебете отражается источник — доход физ.лица. Именно эту сумму удержанного налога будет ждать бюджет от налогового агента.

лица со своего дохода и о сумме налога, необходимой к удержанию налоговым агентом из доходов физ.лица, чтобы впоследствии перечислить в бюджет. Именно поэтому начисленный налог к удержанию находит отражение в виде проводки Дт 76 Кт 68.01 в бух.учете организации, где в дебете отражается источник — доход физ.лица. Именно эту сумму удержанного налога будет ждать бюджет от налогового агента.

Дата исчисления НДФЛ

Ответ ищем в ст. 226 НК РФ. Согласно нормам п.3 ст. 226 НК РФ исчислить НДФЛ налоговый агент обязан на дату фактического получения дохода, то есть именно дата фактического получения дохода и определяет дату исчисления НДФЛ.

Таким образом, дата исчисления НДФЛ = Дата фактического получения дохода, ст. 223 НК РФ. В нашем случае, датами исчисления будут 20 апреля, 20 июля, 20 октября 2017 года.

Сумма исчисленного НДФЛ

Для того чтобы рассчитать сумму НДФЛ с дохода в виде арендной платы, необходимо определиться с налогооблагаемой базой, то есть доходом, уменьшенным на налоговые вычеты. Глава 23 НК РФ предоставляет возможность получать те или иные налоговые вычеты, позволяющие уменьшать доход.

Глава 23 НК РФ предоставляет возможность получать те или иные налоговые вычеты, позволяющие уменьшать доход.

В нашем случае заявлений на предоставление вычетов не поступало, поэтому по датам 20.04, 20.07, 20.10 имеем:

- Сумма НДФЛ, исчисленного к удержанию = Арендная плата за месяц х 3 х 0,13

- Сумма исчисленного налога попадает в строку 040 формы 6-НДФЛ.

Налоговые вычеты по договорам аренды с физ.лицом

Относительно налоговых вычетов. Сумма исчисленного НДФЛ зависит от налоговых вычетов. Хотя по условиям нашего примера их нет, остановимся все же на нюансах по налоговым вычетам по договорам аренды с физ.лицом для помощи бухгалтерам.

Характерной особенностью вычетов является то, что они предоставляются в отношении доходов, облагаемых по ставке 13%, п. 3 ст. 210 п. 1 ст. 224 НК РФ, при условии, что гражданин является резидентом, проживает на территории России 183 суток в году и более на момент получения дохода. В отношении доходов, получаемых по договорам аренды, следует сказать, что предоставление вычетов имеет особенности.

Поскольку арендные отношения носят временный характер, вычеты предоставляются только за тот период, на который заключен договор, то есть полученный доход и налоговая база формируется только за этот период. Налоговый агент должен принять заявление и документы, подтверждающие право на заявленные вычеты.

Таким образом, по договорам аренды налоговая база для доходов, в отношении которых установлена ставка 13%, тоже может быть уменьшена на налоговые вычеты, предусмотренные ст. 218-221 НК РФ. Однако для уменьшения своего дохода физическое лицо может претендовать не на все налоговые вычеты по договору аренды.

Обратимся к таблице, где отражены основные моменты по налоговым вычетам по договорам аренды с физ.лицом:

| Налоговые вычеты | НК РФ | Возможность | Комментарии |

| Стандартные | ст.218 | Есть |

1.Может предоставлять работодатель или иное физическое или юридическое лицо, которое выплачивает доход. 2.Вычеты предоставляются на период действия договора. 3.Заявление + подтверждающие документы. |

| Социальные | ст.219 | Есть | 1. Может предоставить и работодатель и другой налоговый агент. 2. Вычеты возможны только за обучение по пп.2 п.1 ст. 219 НК РФ и медицинские услуги по пп.3 п.1 ст.219 НК РФ. 3. Вычеты предоставляются на период действия договора. 4. Заявление + Уведомление, выданное налоговым органом по форме КНД 1125030, утвержденной приказом ФНС России от 27.10.2015 № ММВ-7-11/473@ |

| Имущественные | ст.220 | Нет |

Предоставлять может только работодатель. Арендатор не является работодателем по ТК РФ. |

| Профессиональные | ст.221 | Нет |

Нельзя предоставить профвычеты в отношении доходов физ.лиц, полученных от сдачи помещения в аренду, так как договор аренды регулируется отдельной гл. 34 ГК РФ и не относится к договорам оказания услуг. |

Таким образом, сумма исчисленного налога может быть уменьшена за счет применения налоговых вычетов, если арендатор вправе их предоставить.

Событие 3. Удержание НДФЛ с полученного дохода

Удержание — это обязанность налогового агента временно удержать у себя сумму налога из выплачиваемого дохода для дальнейшего безусловного исполнения обязательств по перечислению в бюджет. А физическому лицу на руки выплачивается доход уже за минусом удержанного налога.

Удержать НДФЛ из выплачиваемых доходов налоговый агент должен столько же, сколько и исчислил, начислил первоначально по расчету. Принимая на себя функцию по удержанию налога, налоговый агент как бы переводит долг налогоплательщика перед бюджетом на себя:

Принимая на себя функцию по удержанию налога, налоговый агент как бы переводит долг налогоплательщика перед бюджетом на себя:

Фактическое удержание налога фиксируется при проведении документов выплаты.

Счет учета «НДФЛ удержанный»

Определимся со счетом учета «НДФЛ удержанный» и соотнесем сумму удержанного НДФЛ с датой удержания по п.4 ст. 226 НК РФ.

Относительно счета. В бухгалтерском учете нет специального счета «НДФЛ удержанный». Технически учет удержанного налога происходит в налоговых регистрах.

Схематично движение налога в регистрах можно описать так. Сначала сумма исчисленного НДФЛ попадает в регистр «НДФЛ исчисленный» из документа по начислению дохода, а затем по дате документа выплаты сумма НДФЛ уходит уже в регистр «НДФЛ удержанный». В этом регистре удержанный налог будет находиться на учете до момента перечисления. По датам движения НДФЛ в этих регистрах и контролируются обязанности налогового агента. Документы выплаты, фиксирующие выплату дохода и суммы удержанного НДФЛ, бухгалтерских проводок по удержанному НДФЛ не производят.

Дата удержания НДФЛ

Ответ ищем в ст. 226 НК РФ. Удержать налог налоговый агент должен в момент выплаты дохода п. 4. ст. 226 НК РФ. Датами удержания НДФЛ по нашему примеру будут дни 20.04, 20.07, 20.10 — дни выплаты дохода. Фактические даты удержания попадают в строку 110 формы 6-НДФЛ.

Сумма удержанного НДФЛ

Удержать НДФЛ из выплачиваемых доходов налоговый агент должен столько же, сколько и исчислил, начислил первоначально по расчету. Именно поэтому в бухгалтерском учете сразу же фиксируются обязательства уже при начислении НДФЛ по кредиту счета «68.01». Сумма удержанного налога попадает в строку 140 НДФЛ и в состав строки 70 формы 6-НДФЛ.

Событие 4. Перечисление в бюджет удержанного НДФЛ

По правилам п. 6 ст. 226 НК РФ перечислить налог необходимо не позднее дня, следующего за днем выплаты дохода, причем имеется в виду следующий рабочий день. Перечислением НДФЛ закрываются обязательства налогового агента по НДФЛ.

Определимся со счетом и соотнесем сумму перечисленного НДФЛ с датой перечисления НДФЛ.

Счет учета

Относительно счета учета. Перечисляем в бюджет именно ту сумму НДФЛ, которую начислили к удержанию с полученного дохода, числящуюся на счете «68.01». Поэтому для данного примера сумма перечисленного НДФЛ отразится в учете записью Дт 68.01 Кт 51.

Дата перечисления

В бухгалтерском учете датой перечисления налога в бюджет будет считаться дата проведения банком по расчетному счету организации. Но дата перечисления в бюджет НДФЛ налоговым агентом контролируется налоговым законодательством. Именно крайнюю контрольную дату перечисления НДФЛ в бюджет налоговый агент должен проставить в форме 6-НДФЛ.

Согласно п.6 ст. 226 НК РФ в нашем примере будут даты: 21.04,.21.07 и 23.10.-следующие рабочие дни за днями выплаты. Эти даты попадают в строку 120 формы 6-НДФЛ.

Сумма перечисленного НДФЛ

Это та сумма налога, которую налоговый агент фактически перечислил в бюджет. В идеале налоговые органы ждут от налогового агента безусловного исполнения равенства:

НДФЛ исчисленный = НДФЛ удержанный = НДФЛ перечисленный по облагаемым НДФЛ доходам по итогам года.

Если по каким-то причинам компания не смогла или не сможет выполнить эту обязанность, то ей необходимо известить налоговые органы об этом. Сообщить о невозможности удержания налога по перечисленным физ.лицам компания обязана в ИФНС по месту учета подачей справки по форме 2-НДФЛ со специальным кодом, где в строке «признак» указывается код «2».

Общий вывод

Отражение фактов хозяйственной жизни по договору аренды зависит, в первую очередь, от установленного порядка арендных платежей: размер, сроки уплаты переменные и постоянные составляющие арендной платы. А также от дополнительных действий бухгалтера в связи с возникшей дополнительной обязанностью налогового агента по доходам физического лица. Поэтому важно внимательно разделять понятия своих расходов и доходов партнера. К доходам физ.лица применяются нормы налогового законодательства.

Во избежание ошибок отражения фактов и событий хозяйственной жизни на счетах бухгалтерского учета рекомендуется предварительно сделать экономический анализ: доходы, расходы, обязательства. Подстройте свою Учетную политику под особенности вашей деятельности.

Подстройте свою Учетную политику под особенности вашей деятельности.

Как учесть расходы на аренду квартиры

]]>Подборка наиболее важных документов по запросу Как учесть расходы на аренду квартиры (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Как учесть расходы на аренду квартиры Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 65 «Осуществление родительских прав» СК РФ

(Р.Б. Касенов)Суд отказал в удовлетворении требований истца к ответчикам, несовершеннолетним детям, о выселении ответчиков, признании ответчиков и несовершеннолетних утратившими право пользования квартирой, снятии их с регистрационного учета, о взыскании с ответчиков в солидарном порядке расходов по аренде жилого помещения. При этом суд удовлетворил требования прокурора в интересах несовершеннолетних детей к истцу и одному из ответчиков о признании недействительным договора купли-продажи квартиры, применении последствий недействительности сделки. Как указал суд, в соответствии с п. 1 ст. 65 Семейного кодекса РФ обеспечение интересов детей должно быть предметом основной заботы их родителей. В данном случае, заключая договор купли-продажи квартиры, ответчик сознательно допустил ущемление жилищных прав своих несовершеннолетних детей, зарегистрированных и проживающих в спорном помещении, действия по продаже квартиры нельзя расценивать как совершенные в интересах несовершеннолетних детей, поскольку отчуждение единственного места жительства детей — спорной квартиры совершено вопреки установленным законом обязанностям родителей и нарушило права и охраняемые законом интересы несовершеннолетних. Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2020 год: Статья 254 «Материальные расходы» главы 25 «Налог на прибыль организаций» НК РФ

(Юридическая компания «TAXOLOGY»)Налогоплательщик осуществлял деятельность по строительству домов и оказывал услуги заказчика-застройщика по организации строительства домов. При этом он признавал доход от оказания услуг заказчика-застройщика в размере произведенных расходов заказчика-застройщика по организации строительства домов (оплата труда, аренда, маркетинговые услуги и др.), одновременно учитывая такую же сумму в составе прямых расходов соответствующего периода, также налогоплательщик учитывал стоимость услуг заказчика-застройщика в себестоимости строящихся объектов при реализации жилых помещений и определении финансового результата по договорам долевого участия. Налоговый орган полагал, что налогоплательщик неправомерно учитывал расходы на оказание услуг заказчика-застройщика в качестве прямых расходов, указывая, что они могут быть учтены только при определении финансового результата долевого строительства. Суд признал применяемый налогоплательщиком способ учета расходов не противоречащим НК РФ.Статьи, комментарии, ответы на вопросы: Как учесть расходы на аренду квартирыНормативные акты: Как учесть расходы на аренду квартиры

В статье «Аренда помещения в 1С Бухгалтерия 8» я уже рассказывала, как ведется учет аренды помещения в 1С Бухгалтерия 8 ред. 3.0. Сегодня я расскажу про отражение этой операции в интерфейсе «Такси».

Учет аренды помещения актуален для небольших организаций, которые часто не имеют своего помещения, поэтому им приходится арендовать его.

Договор аренды помещения заключается на основании главы 34 Гражданского кодекса Российской Федерации. Срок аренды прописывается в договоре. Если в договоре этот срок не определен, то он считается заключенным на неопределенный срок. При этом аренда недвижимости на срок свыше 1 года подлежит государственного регистрации.

Арендная плата в соответствии с договором состоит из двух частей: основной и дополнительной. Дополнительная часть — это, как привило, коммунальные платежи. Кроме этого коммунальные платежи могут быть включены и в общую сумму аренды.

В учете расходы по аренде признаются ежемесячно. Для целей бухгалтерского учета эти расходы будут являться расходами по обычным видам деятельности, и отражаться на счетах 20-29 и 44, в зависимости от деятельности предприятия.

Например, производственное предприятие, арендующее помещения для своей производственной деятельности будет отражать такие расходы на 20 или 25 счетах. Если это помещение, где находится администрация предприятия, расходы будут относиться на 26 счет.

Для торговой организации расходы по аренде будут учитываться на счете 44.

Для целей налогового учета арендные платежи будут являться прочими расходами (пп. 10 п.1 ст. 264 НК РФ).

Если предприятие использует упрощенную систему налогообложения с объектом обложения расходы, то арендные платежи тоже будут учитываться в составе расходов. Для их включения туда необходимо, чтобы арендные платежи были оплачены.

Учет аренды помещения в 1С Бухгалтерия 8 редакция 3.0.

Для оплаты аренды в программе используются документы «Платежное поручение» и «Списание с расчетного счета» (с видом операции «Оплата поставщику»). Первый документ можно не делать, если платежки сразу формируются в клиент-банке.

Если услуги по аренде оплачиваются авансом, по документу «Списание с расчетного счета» будет сформирована проводка Дт 60.02 Кт 51. Если это постоплата Дт 60.01 Кт 51

Для ежемесячного учета аренды помещения в программе используется документ «Поступление (акты, накладные)» с видом операции «Услуги (акт)», находится на закладке «Покупки».

В шапке документа указывается арендодатель и договор с ним. В табличной части отражаются услуги по аренде. Указывается стоимость услуг, счет затрат, куда они списываются. В моем примере предприятие занимается производством и берет в аренду помещение для администрации, поэтому аренда будет отражаться на счете 26 «Общехозяйственные расходы».

В справочник «Номенклатура» в папку услуги добавляется наименование услуги «Аренда помещения». Также добавляется новые вид расходов «Аренда» и указывается, что это прочие расходы.

По документу будут сформированы проводки:

Дт 60.01 Кт 60.02 – зачет ранее уплаченного аванса

Дт 26 Кт 60.01 – услуги по аренде

Дт 19.04 Кт 60.01 – НДС

Если есть счет-фактура, его можно зарегистрировать по гиперссылке «Зарегистрировать счет-фактуру» и на его основании будет сформирована проводка на вычет НДС: Дт 68.02 Кт 19.04.

В случае если услуги по аренде не оплачивались авансом, будет только две проводки:

Дт 26 Кт 60.01 – услуги по аренде

Дт 19.04 Кт 60.01 – НДС

И по счету-фактуре проводка на вычет НДС: Дт 68.02 Кт 19.04.

Если предприятие находится на УСН, то при оплате аренды авансом будут сформированы две проводки:

Дт 60.01 Кт 60.02 – зачет ранее уплаченного аванса

Дт 26 Кт 60.01 – услуги по аренде

И расходы по аренде попадут в книгу учета доходов и расходов.

При постоплате будет только одна проводка: Дт 26 Кт 60.01 – услуги по аренде

А затем, когда будет сделана оплата услуг и сформирована проводка: Дт 60.01 Кт 51, расходы будут отражены в книге учета доходов и расходов.

Так как услуги по аренде отражаются в программе каждый месяц, документ, которым была отражена аренда помещения, в следующих месяцах можно добавлять копированием на основании первого документа по аренде.

Вот таким образом ведется учет аренды помещения в программе 1С Бухгалтерия 8 ред. 3.0.

Подробнее смотрите в видео.

Про аренду автомобиля у физического лица с экипажем смотрите здесь.

Делитесь статьей в социальных сетях, задавайте вопросы в комментариях и подписывайтесь на мой Инстаграм

Заходите на мой второй блог

Все курсы по бухгалтерии и 1С

Если вам необходимо индивидуальное обучение, консультации и другие услуги по работе с 1С, загляните в раздел «Консультации»

Периодическая оплата по договору | СБИС Помощь

Периодическая оплата по договоруНекоторые услуги компании оплачивают не сразу, а в течение срока действия договора. Например, аренду помещения — ежемесячно, бухгалтерское сопровождение — ежеквартально. Чтобы оплачивать все счета вовремя, настройте в СБИС периодическую оплату договоров. В календаре бухгалтера автоматически появится напоминание об оплате, из которого можно создать счет, чтобы провести его в системе.

Настроить периодическую оплату

Сначала настройте отдельный регламент для периодического договора, определяющий порядок обработки документа в СБИС. На его основе создайте договор с оплатой по графику.

Если в системе уже есть нужный договор, достаточно настроить регламент для периодической оплаты и применить его к документу.

1. Настроить регламент

2. Создать договор с оплатой по графику

- В разделе «Документы/Исходящие/Договоры» нажмите .

- Кликните , чтобы создать новый регламент. Дайте ему понятное название, например «Договор аренды».

- В пункте «Вид диалога» выберите «Периодический договор».

- Укажите печатную форму договора и этапы обработки документа, например «Согласование» и «Информирование».

- Нажмите Сохранить .

Итог: в разделе «Документы/Исходящие/Договоры» появится новый вид договора — «Договор аренды». Теперь создайте сам договор и настройте график оплат.

Оплатить счет по периодическому договору

Согласно графику, установленному в периодическом договоре, в календаре бухгалтера будет появляться уведомление «Оплата поставщику».

Откройте договор и проверьте, не был ли оплачен счет ранее. Если оплата по договору уже была проведена, отметьте событие как завершенное — наведите указатель мыши на запись и нажмите .

Чтобы сформировать исходящий платеж, наведите курсор мыши на запись и нажмите «Создать». Проверьте данные и нажмите Провести . В календаре у события появится значок — он означает, что оплата проведена в СБИС.

После того как платеж будет проведен в СБИС, отправьте его в клиент-банк для автоматического перевода оплаты поставщику.

Лицензия

Тариф «Обмен с контрагентами» сервиса «Документооборот и EDI».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

Оплачиваете депозит банковским переводом? «Самый верный признак» мошенничества с арендой

Если вам нужно еще раз напомнить, что рынок аренды в Нью-Йорке заполнен мошенниками, вот сообщение от Gothamist о другом предполагаемом мошеннике, который убедил арендатора Манхэттена расстаться с 2199 долларами. Подозреваемый, который, по-видимому, разместил объявление на Craigslist, сказал, что он был в Миссури и «ему нужно было знать, что у нее есть деньги для депозита, потому что он раньше испытывал неудобства», согласно Gothamist со ссылкой на отчет полиции.Арендатор, 39-летняя женщина, внесла деньги на счет Western Union и сняла их, используя поддельное удостоверение личности.

Арендодатель, брокер или арендодатель, который просит вас перевести деньги или передать наличные, является одним из самых больших красных флажков в процессе аренды квартиры. «Это верный признак мошенничества», — утверждает FTC, согласно Gothamist. «Нет веских причин переводить деньги для внесения залога, сбора за подачу заявления, арендной платы за первый месяц или платы за аренду на время отпуска. Это правда, даже если они сначала пришлю вам контракт.Пересылка денег — это то же самое, что отправка наличных — как только вы их отправите, у вас уже не будет возможности вернуть их ».

Принято к сведению. Итак, кроме того, чтобы никогда не переводить деньги, как вы защитить себя?

- Используйте сертифицированный чек для оплаты депозита и арендной платы за первый месяц — это предпочтительная форма перевода для законных брокеров и домовладельцев.

- Познакомьтесь с человеком, сдающим это место в аренду. Всегда возможно, что этот человек солгает вам так же легко, как по электронной почте, но если он или она откажется связаться с вами (или придумает предлог для невозможности встретиться), бросьте настороженный взгляд на всю ситуацию.

- Никогда не снимайте жилье, не осмотрев его. Если вы не можете добраться до квартиры, попросите кого-нибудь из надежных людей проверить ее для вас.

- Перед тем, как передать какие-либо средства, получите ключи — и попробуйте их в дверях квартир и домов. Это не защитит от мошенников, которые арендовали место на короткий период времени для сбора нескольких депозитов или сборов за подачу заявления от подражателей арендаторам. Это подводит нас к следующему совету …

- Посетите Airbnb и другие сайты аренды на время отпуска, чтобы узнать, доступна ли ваша квартира в краткосрочную субаренду.Не во всех объявлениях будет указан точный адрес, поэтому ищите места в этом районе и внимательно ищите похожие полы и приспособления.

- Погуглите все имена и адреса, проверяя наличие жалоб от других лиц, которых обманули.

- И последнее, но не менее важное: не попадайтесь в список слишком хороших, чтобы быть правдой. Если что-то намного дешевле, чем аналогичные продукты на рынке, обычно есть причина — и, возможно, очень серьезная, незаконная причина.

Связанные :

Как не попасть в ловушку при аренде жилья в Нью-Йорке

Craigslist мошенник: проверьте Airbnb перед тем, как отдать деньги

Best of Brick: анатомия мошенничества на Craigslist

11 причин, почему эта квартира слишком хороша, чтобы быть правдой

«Сложный деловые люди «попались на мошенничество с субарендой в Нью-Йорке на сумму 21 000 долларов

сша — Следует ли платить за аренду электронным способом?

Есть ли недостатки у такой выплаты арендной платы?

№Там, где я живу, могут быть свои плюсы. Некоторые банки взимают плату за бумажные операции с использованием чеков (чеков).

С юридической точки зрения это отличается от «банковских переводов»?

Да, банковские переводы фактически анонимны и их можно получить наличными без банковского счета, поэтому они популярны среди мошенников. Электронные платежи поступают на известный банковский счет, и их можно отследить. Банк должен иметь возможность предоставить подтверждение платежа в любом споре.

Примечание: использование этих терминов зависит от страны.«Банковский перевод» может означать что-то другое в вашем регионе.

Что делать, если получатель (или плательщик) ошибается в номере счета,

Вам придется спросить свой банк, можно ли отозвать ошибочный платеж.

Служба онлайн-банкинга моего банка позволяет вам настроить реквизиты счетов для людей, которым вы собираетесь производить платежи в будущем. Это снижает вероятность ошибки, поскольку вы выбираете получателя из короткого списка, а не вводите номер.

или со счетом получателя возникли проблемы?

Если на счету плательщика недостаточно средств, либо банк откажет в оплате, либо на вашем счету будет овердрафт (и с вас будет взиматься большая плата, если заранее не был организован овердрафт). Я думаю, это зависит от банка. Я видел обе ситуации.

Я не знаю, что произойдет, если счет получателя заблокирован или каким-то образом не сможет принять платеж. Я был бы удивлен, если бы деньги исчезли с моего счета, не поступили на счет получателя и банк не смог дать удовлетворительного объяснения.Я ожидаю, что деньги останутся на счету плательщика.

Пример варианта денежного перевода Western Union

См. Также «Мошенничество с банковскими переводами» «Мошенники любят, чтобы их жертвы использовали электронные переводы, потому что деньги движутся быстро, и они могут забрать деньги и бежать, прежде чем жертва узнает правду»,

Итак, да, «электронные переводы» отличаются от онлайн-переводов с банковского счета на банковский счет.

Какие варианты арендной платы должны принять арендодатели

Не все формы арендной платы равны.Как арендодатель, вы хотите выбрать способы оплаты, которые легко задокументировать и которые позволят вам быстро получить средства. Вот восемь форм арендной платы, которые следует рассмотреть, в том числе четыре варианта оплаты, которые можно принять, и четыре, которых вы, вероятно, захотите избежать.

4 варианта арендной платы для принятия

Арендодатели имеют право решать, какие формы арендной платы они будут принимать от своих арендаторов. Следующие четыре варианта оплаты — лучшие варианты для арендодателей.Эти методы легко проверить и более безопасны.

- Сертифицированный чек — Сертифицированный чек выдается банком. Это доказательство того, что на банковском счете арендатора есть необходимые средства на момент выписки чека. Однако нет никакой гарантии, что эти средства все еще будут на счете, когда вы фактически начнете вносить чек. Таким образом, этот способ оплаты более безопасен, чем личный чек, но не так безопасен, как кассовый чек.

- Кассовый чек. Кассовый чек похож на денежный перевод.Однако с кассовых чеков взимается более высокая комиссия, и они выдаются только банком, в котором у арендатора есть счет. Банк снимет средства с банковского счета арендатора и затем будет выступать в качестве гаранта суммы, на которую рассчитан кассовый чек. Поскольку банк гарантирует эту сумму, вам не нужно беспокоиться о недоступности средств при попытке обналичить чек.

- Денежный перевод — Денежные переводы доступны в банке, местном почтовом отделении или другом магазине за небольшую плату.Арендатор должен был перевести средства, чтобы получить денежный перевод, так что это похоже на получение подарочной карты аренды. Например, арендатор хочет получить денежный перевод на 1000 долларов, поэтому он дает почтовому отделению 1000 долларов наличными. Почтовое отделение затем выдает арендатору денежный перевод на 1000 долларов, который они передают вам.

- Онлайн-платежи, которые не требуют от вас предоставления арендатору какой-либо личной банковской информации, являются хорошим вариантом. Это быстро, средства обычно переводятся сразу или в течение дня или двух, и это не требует особых усилий.Существует множество сайтов для оплаты аренды через Интернет, таких как ERentPayment, RentMatic и RentMerchant. Платформы P2P онлайн-платежей, такие как Venmo или Zelle, также являются разумным выбором, поскольку они позволяют вам платить своему арендодателю, используя его адрес электронной почты или номер телефона.

Сертифицированный чек, кассовый чек, денежный перевод и онлайн-платеж — четыре варианта оплаты аренды, которые домовладельцы должны принять.

4 варианта оплаты аренды, которых следует избегать

Арендодатели также могут отказаться принимать определенные формы арендной платы от этих арендаторов.Эти формы может быть трудно записать или даже привести к мошенничеству. Четыре варианта оплаты, которых следует избегать, включают:

- Наличные — Не позволяйте арендаторам платить за аренду наличными, так как это сложно задокументировать и легко оспорить. Арендатор может заявить, что он дал вам полную сумму арендной платы наличными, но вы можете понять, что им не хватает 20 долларов, когда вы действительно считаете деньги. Если в конверте нет полной суммы аренды, это будет спор по его словам и по ее словам, без возможности доказать, сколько денег было на самом деле в конверте.

- Кредитные карты — Не позволяйте арендаторам оплачивать аренду с помощью кредитной карты. Во-первых, вам, как правило, придется заплатить какую-то комиссию за транзакцию компании-эмитенту кредитной карты. Во-вторых, у арендатора всегда есть возможность сообщить об этом платеже в компанию, обслуживающую кредитную карту, как о мошенничестве, в результате чего вы останетесь без оплаты, пока ситуация не будет исправлена, надеюсь, в вашу пользу.

- Прямой депозит на ваш банковский счет — Не позволяйте арендаторам напрямую вносить свою ежемесячную арендную плату на ваш банковский счет, потому что это предполагает, что вы должны сообщить им свой номер счета и свой маршрутный номер.Если они могут положить деньги на счет, используя эту информацию, они также могут снимать деньги со счета, используя эту информацию. Хотя большинство людей честны и не станут совершать такого рода преступления, рисковать этим не стоит.

- Персональный чек. При использовании личных чеков невозможно проверить подлинность чека или наличие средств до тех пор, пока вы не попытаетесь внести чек, и он не будет фактически зачислен. После того, как ваш клиент установил историю платежей с помощью более безопасного метода, вы можете принять решение принимать личные чеки, поскольку они увеличили уровень доверия.

Наличные, кредитные карты, прямой депозит и личные чеки — четыре варианта оплаты арендной платы, которых арендодателям следует избегать.

лучших способов оплаты арендодателем | Home Guides

Автор: Jenna Marie Обновлено 9 декабря 2018 г.

Способы оплаты аренды четко изложены в вашем договоре аренды. Хотя некоторые домовладельцы могут настаивать на определенных типах платежей, некоторые способы оплаты определенно лучше других. Независимо от того, как вы платите арендную плату каждый месяц, всегда есть способ отследить платежи и доказать, что ваша арендная плата была уплачена.В случае спора вам понадобятся эти доказательства, чтобы доказать свою правоту.

Наличный или денежный перевод с квитанцией

Если вы платите арендную плату наличными или денежным переводом, всегда получайте квитанцию от арендодателя при передаче денег, чтобы обезопасить себя. Никогда не позволяйте домовладельцу забрать наличные или денежный перевод и принести вам квитанцию позже. Если наличные деньги или денежный перевод исчезнут, у вас нет подтверждения транзакции. Имея в руках квитанцию, вы можете доказать, что оплатили аренду.Никогда не производите оплату наличными или денежным переводом, не получив подписанную и датированную квитанцию о транзакции.

Персональный чек или кассовый чек

Оплата арендной платы личным чеком предоставляет вам подтверждение платежа после того, как чек обналичен вашим банком. Кассовый чек оформляется вашим банком и отправляется арендодателю. Хотя получение квитанции о каждой арендной плате по-прежнему является хорошей идеей, риск возникновения спора намного ниже при оплате чеками. Даже если домовладелец потеряет чек перед тем, как положить его на хранение, вы можете аннулировать его в своем банке и выписать другой.

Электронный депозит

Оплачивайте арендную плату высокотехнологичным способом, используя онлайн-банкинг. Обратитесь в свой банк, чтобы настроить электронный перевод прямо на банковский счет арендодателя. Все, что вам нужно сделать, — это настроить регулярный график ежемесячных платежей, чтобы точная сумма была переведена с вашего банковского счета на тот, который укажет арендодатель. Вы и арендодатель можете проверить онлайн, чтобы убедиться, что перевод был произведен. Квитанция от руки не требуется, поскольку процесс оплаты отслеживается в электронном виде.

Кредитная карта со льготами

Все больше арендаторов пользуются льготами по счету, договариваясь оплачивать ренту с помощью кредитной карты. После того, как вы зарегистрируетесь для получения карты, которая предлагает льготы, такие как авиа-мили, примите меры для оплаты аренды кредитной картой. Если ваш домовладелец может обрабатывать платежи по кредитной карте, просто зайдите в офис и произведите оплату. Многие компании, выпускающие кредитные карты, предоставляют клиентам услугу онлайн-оплаты счетов, которая переводит средства на счет арендодателя. Этот метод работает только для людей, которые могут погашать баланс кредитной карты каждый месяц, тем самым получая огромное количество бонусных баллов.Операция по кредитной карте также хорошо документирована, что устраняет необходимость в личной квитанции.

| Сбор за аренду в электронном виде Сбор за аренду в электронном виде Сбор за аренду в электронном виде | Чек в ИнтернетеТереза Битлер, из журнала Personal Real Estate Investor MagazineВ 2003 году количество электронных платежей в США превысило количество чековых.С. впервые, по данным ФРС. Три года спустя количество электронных платежей увеличилось более чем в два раза по сравнению с количеством чековых платежей. Американцы явно изменили способ оплаты, и эта тенденция не ограничивается кассой в кассе. продуктовый магазин. Все чаще арендаторы ищут варианты, когда приходит время платить за аренду. ТРАДИЦИОННЫЕ МЕТОДЫЧеки — один из самых популярных способов оплаты аренды. Арендатор выписывает свой чек и отправляет его по почте; вы находите его по почте, обрабатываете и кладете на хранение.Проблема в том, что существует так много возможностей для того, чтобы что-то пошло не так между выписанием чека и внесением его в банк, включая потерю.По мнению некоторых арендаторов, наличные — хорошая альтернатива. По тем или иным причинам некоторые арендаторы торгуйте строго наличными, но недостатки для вас, домовладельца, очевидны. Денежные средства нельзя безопасно отправить по почте, а это значит, что их нужно доставить лично. Это неудобно для тебя и арендатор, особенно если вы собираетесь делать это каждый месяц.Если у арендатора нет банковского счета или он не верит в оплату чеком, ему потребуются варианты оплаты. БОКОВОЕ ПРИМЕЧАНИЕ Имейте в виду, что когда придет время продавать, домовладельцы, принимающие наличные, должны вести скрупулезный учет. Невыполнение этого требования может негативно повлиять на способность покупателей получить ссуду из-за неполного раскрытия информации об учете арендной платы. ПРОВОДНЫЕ ПЕРЕВОДЫ И ЗАКАЗЫ ДЕНЕГОдин из вариантов — банковский перевод, как и в случае с услугой Western Union.Работает это так: арендатор переходит к одному из 55000 агентских точек в США и платит комиссию за перевод в размере примерно 9,99 долларов США (размер комиссии зависит от того, откуда отправляются деньги, куда они отправляются и сколько отправляется). Затем он может платить наличными или, во многих местах, использовать дебетовую карту, чтобы мгновенно переводить вам деньги в другом месте.«Это быстро, удобно и надежно, — сказала Кристин Келли. Западный союз. «Агенты находятся в продуктовых магазинах, магазинах шаговой доступности и в местах, где вы уже собираетесь быть.» Процесс денежного перевода аналогичен. Арендатор приносил наличные в офис агента, а за за номинальную плату агент выписывает денежный перевод, который затем арендатор может отправить в качестве платежа. Если денежный перевод потеряется в почте, арендатор может позвонить в Western. Union с номером денежного перевода и Western Union последуют за вами. Western Union предлагает другие способы оплаты, например, онлайн, по телефону. и денежные переводы с мобильного на мобильный, но они недоступны в США.С. в это время. Келли ожидает, что в какой-то момент Western Union сделает их доступными. Если это так, это может дать арендаторам дополнительные возможности. ПЛАТЕЖИ ОНЛАЙНХотя телеграфные переводы и денежные переводы могут дать вашему арендатору больше возможностей, они определенно не облегчат вам жизнь. В большинстве случаев вам все равно придется пойти куда-нибудь, чтобы забрать деньги, и вам придется их положить на депозит. Онлайн-платежи позволяют собирать арендную плату везде, где есть выход в Интернет. Есть несколько способов ваш арендатор может платить онлайн, но PayPal — это сервис онлайн-платежей, о котором большинство людей хотя бы слышали, если они еще не использовали его.«Если кто-то хочет произвести онлайн-платеж, PayPal — один из самых простых и безопасных способов сделать это», — сказал Майкл Ольденбург из PayPal. Он добавляет, что даже использовал их для оплаты аренды.Ольденбург сказал, что как домовладелец может делать одно из двух. Первое вы можете создать бизнес-аккаунт в PayPal и отправить счет на свой арендатор каждый месяц при наступлении срока аренды. В электронном письме будет кнопка, с помощью которой можно будет оплатить онлайн. Они могли платить с помощью кредитной карты, банковского счета или собственного PayPal. учетная запись. Или, арендатор может войти в свою учетную запись PayPal, выбрать отправку денег вариант, введите свой адрес электронной почты и заплатите вам с его кредитной карты, банка аккаунт или аккаунт PayPal. В любом случае информация об учетной записи остается в безопасности. Вы не увидите финансовую информацию арендатора, и он не увидит вашу. «PayPal также отлично работает с арендой на время отпуска», — добавил Ольденбург. Есть много пакетов управления арендой, таких как Renttropolis, которые включают в себя онлайн-оплату аренды и торговую площадку в качестве функций. АВТОПЛАТА ПРЯМЫМ ДЕПОЗИТОМС КРЕДИТНЫМ БЮРО ОТЧЕТНОСТЬ О ПЛАТЕЖАХ Такой онлайн-сервис, как PayPal, хорошо работает, когда у вас есть один или два арендаторы, которые хотят платить онлайн.Но чем больше у вас арендаторов, тем более сложные вещи получаются, потому что это руководство. Прямые депозиты переводят сбор ренты на автопилот. Вместо того, чтобы ждать ваш арендатор платить онлайн, вы договариваетесь с вашим арендатором, чтобы автоматически получать арендную плату снимается с его счета каждый месяц и переводится непосредственно на учетная запись вашего имущества. Для домовладельца, сделавшего своими руками, с несколькими объектами недвижимости и ограниченные ресурсы, легче сказать, чем сделать, потому что процесс сложнее, чем перевод средств с одного счета на другой.До перевода денежных средств со счета арендатора в собственность аккаунт, их нужно проверить и считается «хорошим». Другими словами, должно быть подтверждение, что счет арендатора открыт и что достаточно средств. Это осуществляется через автоматизированный клиринг Платежная сеть дома. Как арендодатель вы можете передать ваши средства через платеж ACH сеть самостоятельно, но вам нужно сотрудничать с банком, который может обрабатывать Транзакции ACH от арендаторов. В банк откроет счет ACH, купите или арендовать необходимое программное обеспечение для создания файлов ACH и узнать, как передавать файлы в сеть, все время соблюдение федеральных правил управляющие транзакциями ACH.»Вы можете сделать это сами, но это очень сложно «, — сказал Ryowon Kim с ClearNow , онлайн-сервис, специализирующийся на в виде прямых арендных депозитов. «Банк ты работаешь с на самом деле не собирается чтобы помочь вам, если у вас есть вопросы, а они не будут слишком много помогать вам «. возможно автоматическое снятие средств и их прямое зачисление на — сказал Ким, — сказала Ким, но вам, скорее всего, понадобится помощь такая компания, как ClearNow . Процесс очень простой.Арендодатель регистрируется первым, заполнив одностраничную авторизацию и предоставив аннулированный чек для учетной записи собственности. Затем арендатор также выполняет одностраничную авторизацию и предоставляет аннулированную проверку. Обычно, если предоставлена вся необходимая информация, транзакция должна быть настроить в течение одного-двух рабочих дней (хотя рекомендуется, чтобы все документы были представлены как минимум за две недели до даты первого вывода). После настройки арендные платежи производятся автоматически каждый месяц.Расходы составляет 14,95 долларов США для установки одного ClearNow учетная запись. Вам нужна одна учетная запись для каждый банковский счет домовладельца. если ты собираются получить несколько депозитов в одном аккаунте это дополнительные 2 доллара за транзакционный сбор. Дополнительный ClearNow счета стоят 7,95 долларов. Нет никаких стартовых сборов и никаких договорных обязательств по срокам. Ким отмечает, что даже несмотря на то, что средства выводятся автоматически, нет гарантии, что арендодатели получат арендную плату. «Арендаторам необходимо иметь достаточно средств на своем банковском счете для совершения платежа.» ДРУГИЕ ОПЦИИЧто касается арендной платы, существует так много вариантов и вариантов, что невозможно коснуться каждой доступной услуги и ресурса. Однако это хорошие новости, потому что каковы бы ни были нужды вас и ваших арендатора, вы сможете найти правильное решение. Просто нужно время, чтобы провести небольшое исследование. | Прочие районы Форум вопросов и ответов |

Лучшие советы по предотвращению распространенных мошенников

Поиск квартиры должен быть веселым и увлекательным, но мошенничество с арендой может превратить положительный опыт в отрицательный.Хотя большинство объявлений являются законными, арендаторам важно научиться распознавать мошеннические объявления и мошенничество при аренде и избегать их.

Недавнее исследование списка квартир с участием более 1000 арендаторов показало, что 43,1% арендаторов сталкивались с объявлениями, которые, по их мнению, были мошенническими, а 6,4% арендаторов потеряли деньги из-за мошенничества с арендой. Более молодые арендаторы в возрасте от 18 до 29 лет на 42 процента чаще теряют деньги в результате мошенничества, вероятно, из-за отсутствия опыта аренды.Почти 90 процентов арендаторов, потерявших деньги из-за мошенничества, изменили свой подход к поиску жилья, чтобы избежать повторного мошенничества.

Прочтите наши главные советы по предотвращению мошенничества, чтобы вам не пришлось усердно учиться.

Что такое мошенничество с арендой?Мошенничество с арендой происходит, когда кто-то, утверждающий, что является управляющим недвижимостью или арендодателем, в некоторых случаях фактическим арендодателем, пытается арендовать недвижимость, которая не существует, не арендуется или существенно отличается от рекламируемой.Мошенники пытаются собрать регистрационный взнос, гарантийный депозит или арендную плату до того, как потенциальный арендатор обнаружит мошенничество. При поиске следующего дома арендаторы ставят на карту много конфиденциальной информации и должны заранее внести солидный залог. Доступ к такой важной информации и средствам может легко соблазнить мошенников, поэтому арендаторам следует проявить смекалку и обратить внимание на потенциальные схемы при переезде.

Каковы наиболее распространенные виды мошенничества с арендой жилья?Знание распространенных типов мошенничества с арендой — лучший способ избежать мошенничества.Мы попросили опрошенных арендаторов классифицировать свои случаи мошенничества и расположили эти распространенные типы мошенничества при аренде от наиболее распространенных к наименее распространенным:

- Bait-and-Switch: Рекламируется недвижимость, отличная от имеющейся в аренде , и мошенник пытается получить залог или подписать договор аренды на это имущество.

- Phantom Rentals: Мошенник составляет списки мест, которые не существуют или не сдаются в аренду, и пытается заманить арендаторов низкими ценами.

- Взломанные объявления: Поддельный домовладелец размещает объявления о недвижимости с измененной контактной информацией. Дома, выставленные на продажу, часто повторно указываются как аренда при таком мошенничестве.

- Отсутствующие удобства: Настоящая аренда указана как имеющая функции и удобства, которых ей не хватает для получения более высокой арендной платы, что эквивалентно рынку аренды кошачьей ловли в онлайн-знакомствах. Агент по аренде пытается убедить арендаторов подписать договор аренды, прежде чем они заметят недостающие удобства.

- Уже сдано в аренду: Настоящий или фиктивный арендодатель пытается получить плату за подачу заявления или гарантийный залог за аренду, которая уже сдана в аренду.

Обратите внимание, что во многих из этих схем мошенничества мошенники используют слегка измененные реальные списки, что затрудняет обнаружение мошеннических списков. Посещение объекта недвижимости может помочь выявить мошенничество, но арендаторы, переезжающие из других городов, часто подписывают договор об аренде незаметно. Если вы не можете посетить собственность, попросите друга или члена семьи, которому вы доверяете, навестить вас.

Как выглядят фальшивые объявления?Поддельные объявления имеют тенденцию выглядеть очень похожими на законные, отчасти поэтому так много арендаторов попадают на мошенничество. В некоторых случаях мошенники копируют реальные объявления и просто изменяют контактную информацию, что затрудняет обнаружение мошенничества.

Вот несколько советов по выявлению фальшивых объявлений:

- В объявлениях нет адреса или фотографий: Если в объявлении нет адреса или фотографий, скорее всего, это подделка.Если предоставлен адрес и внешние фотографии, вы можете подтвердить аренду с помощью Google Street View. Еще один шаг, который вы можете предпринять, чтобы избежать мошенничества, — это поиск по адресу объявлений на других сайтах. Если вы найдете объявления об аренде одного и того же объекта на разных сайтах, убедитесь, что контактная информация и сведения о списках совпадают с данными, которые вы видели.

- Слишком хорошие цены, чтобы быть правдой: Мошенники часто выставляют недвижимость по цене ниже рыночной, чтобы привлечь больше интереса со стороны арендаторов.Для перспективы взгляните на среднюю арендную плату в вашем городе здесь. Если вы найдете квартиру по ценам намного ниже, чем сопоставимая аренда в том же районе, объявление, скорее всего, будет мошенничеством. Если вы собираетесь сдавать в аренду, обязательно посетите объект размещения перед отправкой любых платежей.

- Рекламирует процесс без проверки: Чтобы привлечь арендаторов с ограниченными возможностями, например, с плохой кредитной историей или криминальным прошлым, мошенники будут рекламировать квартиры без процесса проверки.С осторожностью относитесь к аренде, не требующей проверки кредитной истории и кредитоспособности, и убедитесь, что недвижимость является законной, прежде чем вносить залог.

Даже если листинг выглядит полностью законным, все равно существует небольшой риск мошенничества. Мошенники пытаются получить деньги заранее, часто до того, как потенциальный арендатор осмотрит квартиру. Перед оплатой проверьте легитимность недвижимости.

Примите следующие меры, прежде чем производить какие-либо платежи, чтобы избежать потери денег в результате мошенничества с арендой:

- Посетите объект лично: Посещение объекта размещения — лучший способ обнаружить мошенничество, потому что вы убедитесь, что квартира соответствует деталям объявлений и фотографиям.Если вы не живете поблизости, найдите кого-нибудь, кому вы доверяете, чтобы посетить этот отель.

- Подтвердите арендодателя: В некоторых случаях мошенники получают доступ к чужой квартире, например, разбив окно. Как правило, вы можете подтвердить право собственности на недвижимость, просмотрев городские записи или поговорив с менеджером здания, если вы арендуете квартиру или сдаете в субаренду.

- Попросите поговорить с текущими арендаторами: Разговор с текущими арендаторами поможет вам подтвердить информацию, предоставленную арендодателем.Кроме того, они могут предоставить дополнительную информацию об аренде, например, сообщить, есть ли какие-либо проблемы, например, сломанный прибор.

- Аренда от надежных компаний по управлению недвижимостью: Если вас особенно беспокоит мошенничество или незаметный переезд в квартиру, лучшим выбором может быть аренда в крупной известной компании по управлению недвижимостью. Более крупные объекты обычно имеют доверенных агентов по аренде и следуют установленной процедуре, чтобы вы могли быть уверены, что вас не обманут.

- Не платить наличными или банковским переводом: Мошенники обычно просят оплату наличными или банковским переводом, потому что эту форму оплаты невозможно отследить. По возможности используйте кредитную карту или, если это невозможно, чек. В одном распространенном мошенничестве с арендой жилья кто-то изображает домовладельца, живущего за границей, часто миссионера. Они просят безналичный перевод залога или арендной платы и обещают отправить ключи.

- Будьте осторожны с конфиденциальной информацией: Заявки на аренду обычно требуют предоставления конфиденциальной информации, такой как номер социального страхования или номер банковского счета.Прежде чем предоставлять эту информацию, проверьте законность собственности, чтобы избежать кражи личных данных.

- Подтвердите цены и характеристики перед подписанием договора аренды: При заселении арендаторы иногда обнаруживают, что рекламируемые удобства отсутствуют или предположительно включенные расходы (например: коммунальные услуги, парковка) на самом деле не являются частью арендной платы. Убедитесь, что все, что указано в объявлении или обещано устно, прописано в договоре аренды, прежде чем подписывать или вносить залог. После того, как вы подписали договор аренды, вы, скорее всего, привязаны к квартире, как есть.

Следование этому совету поможет вам избежать мошенничества при аренде и найти дом, который вам нравится. К сожалению, иногда даже самый осторожный арендатор может стать жертвой мошенничества с арендой. Если вы столкнулись с мошенничеством при аренде жилья, вы можете подать заявление в местное отделение полиции и обратиться за помощью в ваше государственное агентство по защите прав потребителей. Федеральные агентства обычно не могут действовать от вашего имени, например, помогая вернуть мошеннический депозит, но они могут использовать жалобы, представленные здесь, для выявления закономерностей злоупотреблений.

Лучшие (и худшие) способы приема арендной платы

Аренда — это основа ваших инвестиций как арендодателя. Без него ваша сдаваемая в аренду недвижимость не принесет вам дохода для выплаты ипотеки.

К сожалению, сбор арендной платы может быть проблемой для большинства домовладельцев. Даже при наличии твердого договора аренды жилого помещения и указании платы за просрочку аренды у некоторых арендаторов все еще возникают проблемы со своевременной оплатой.

Так как же добиться справедливого для обеих сторон баланса, гарантирующего, что вы, арендодатель, получите оплату, а арендатор сможет легко отдать вам квартплату не позднее первого числа каждого месяца?

Давайте посмотрим, как арендаторы платят арендную плату, а также на преимущества и недостатки каждого метода оплаты.

Чеком

Чек — это безопасная форма платежа, которая предписывает банку выплатить деньги со счета держателя чека другой стороне. Многие домовладельцы по-прежнему принимают чеки.

Преимущества: Чеки могут быть отправлены заранее по почте и могут быть переведены на наличные деньги в этот день.

Недостатки: Если чек отскакивает, с арендатора взимается комиссия банка. И, конечно же, получение чека не гарантирует, что у арендатора есть деньги на его счету.

Обратите внимание, что чеки не так распространены среди миллениалов — о чем следует помнить, если вы арендуете жилье для студентов.

Наличными

Принимать арендную плату за наличные не рекомендуется, так как это легко потерять, трудно отследить, и могут быть расхождения в том, сколько арендатор заплатил вам по сравнению с тем, сколько вы получили. Еще один недостаток наличных денег состоит в том, что каждый месяц вам нужно будет встречаться с арендатором для сбора.

Если вы принимаете арендную плату наличными, что не является редкостью для домовладельцев, которые сдают в аренду свои подвалы или живут поблизости, всегда предоставляйте своему арендатору квитанцию, подтверждающую, что они заплатили, и предоставьте запись об этом.

Арендаторы могут предпочесть оплату наличными, поскольку многие люди используют ее, чтобы отслеживать, сколько они тратят. Однако в их банковской выписке это не отображается как нечто большее, чем снятие средств, поэтому может быть сложно отнести к арендной плате.

Чек кассира / банковский чек

Кассовые чеки / банковские тратты— это безопасная форма оплаты, при которой банк снимает средства за свой счет только после того, как они сняли деньги со счета владельца счета.

Хотя такие платежи и безопасны, они могут быть нереальными для большинства арендаторов, поскольку обычно требуется комиссия за оформление платежа, а арендатору необходимо обратиться в свой банк, чтобы оформить платеж.

Денежным переводом

Денежные переводы, как и кассовые чеки, представляют собой еще одну безопасную форму оплаты, основанную на предоплате средств, выпущенных банками, почтовыми отделениями, аптеками или продуктовыми магазинами.

Однако, хотя денежные переводы могут быть хороши для одноразовых платежей, они не всегда реалистичны для долгосрочных арендных платежей, поскольку они требуют, чтобы арендатор выходил месяц за месяцем и получал один.

По электронной почте или на прямой депозит

Электронная почта или прямые депозиты становятся все более распространенными среди арендодателей из-за простоты и удобства сбора арендной платы почти мгновенно.

Этот тип перевода выгоден с точки зрения обеих сторон, поскольку у большинства людей есть Интернет и они проводят банковские операции в режиме онлайн. Кроме того, есть дополнительный бонус в виде цифровых записей, которые оставляют вас с электронным документом, если когда-либо возникнут какие-либо сомнения относительно того, когда вам заплатили.

Возможные недостатки могут включать небольшую плату за перевод, хотя она обычно меньше по сравнению с другими формами, и если арендатор отсутствует или не имеет доступа в Интернет, вам могут не заплатить, пока он не получит доступ к своей онлайн-учетной записи. .

PayPal

PayPal, как и переводы по электронной почте, представляет собой онлайн-способ оплаты. Чтобы создать учетную запись PayPal, пользователь просто регистрируется на веб-сайте PayPal и авторизует свой банковский счет для подключения к своей учетной записи PayPal.Таким образом, арендатор переводит деньги со своего банковского счета на свой счет PayPal, а затем может передать арендную плату своему арендодателю за небольшую плату.

При использовании PayPal и арендодатель, и арендатор должны иметь учетную запись, чтобы перевод работал. Некоторые недостатки PayPal могут заключаться в том, что есть пара обручей, которые нужно преодолеть, начиная с настройки учетной записи, перевода денег с банковского счета арендатора в PayPal, затем PayPal на счет PayPal арендодателя и, возможно, счет PayPal арендодателя в их счет инвестиционной собственности.

Правильная форма платежа

Форма оплаты, которую вы принимаете как арендодатель, может показаться мелочью, но это очень важная деталь. Ваша ситуация, а также количество объектов недвижимости, которыми вы владеете и арендуете, будут влиять на то, какой формой оплаты вам будет легче всего управлять.

Если вы владеете несколькими объектами недвижимости, установление единой формы оплаты может быть самым простым способом отслеживать все поступающие платежи.

04.2011 № 03-04-06/10-81

04.2011 № 03-04-06/10-81