Отчисления в социальные фонды / КонсультантПлюс

Отчисления в социальные фонды

В соответствии с действующим законодательством Российской Федерации сельскохозяйственные предприятия как организации — работодатели являются плательщиками страховых взносов (платежей) в государственные внебюджетные социальные фонды:

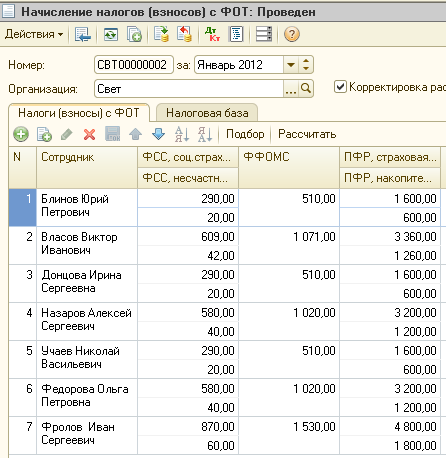

а) в Пенсионный фонд Российской Федерации — в размере 20,6%, уплачивают страховые взносы организации — работодатели, занятые в производстве сельскохозяйственной продукции (удельный вес дохода от производства сельскохозяйственной продукции в общем объеме доходов предприятия, занимающегося производством сельскохозяйственной продукции, составляет не менее 70%), остальные предприятия — 28 процентов. Также удерживается один процент с заработка работающих граждан, включая пенсионеров. С 1997 г., в соответствии с Федеральным законом от 05.02.97 N 26-ФЗ, страховые взносы в Пенсионный фонд России начисляются на выплаты, начисленные в пользу работников по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско — правового характера, предметом которых являются выполнение работ и оказание услуг, в том числе по договорам, заключенным с индивидуальными предпринимателями, а также по авторским договорам;

Федеральным законом от 08. 01.1998 N 9-ФЗ в Федеральный закон от 05.02.1997 N 26-ФЗ были внесены изменения, в соответствии с которыми с 01.01.1998 страховые взносы в ПФР не начисляются на суммы, выплачиваемые по договорам, заключенным с индивидуальными предпринимателями.

01.1998 N 9-ФЗ в Федеральный закон от 05.02.1997 N 26-ФЗ были внесены изменения, в соответствии с которыми с 01.01.1998 страховые взносы в ПФР не начисляются на суммы, выплачиваемые по договорам, заключенным с индивидуальными предпринимателями.

б) в фонды обязательного медицинского страхования — в размере 3,6% по отношению к начисленной оплате труда по всем основаниям, включая выполнение работ по договорам подряда и поручения;

в) в Государственный фонд занятости населения Российской Федерации — 1,5% по отношению к начисленной оплате труда по всем основаниям, включая выполнение работ по договорам подряда и поручения;

г) в Фонд социального страхования Российской Федерации — в размере 5,4% по отношению к начисленной оплате труда по всем основаниям.Начальник Управления

ресурсных платежей —

Государственный советник

налоговой службы II ранга

И.К.ВЫСКРЕБЕНЦЕВ

Открыть полный текст документа

Отчисления с фонда оплаты труда для малого и микробизнеса уменьшатся с 34 до 25%

ФОТО: pixabay. com

com

Оглашая послание, глава государства обратился к проблемам рынка труда. Необходимо пересмотреть уровень минимальной заработной платы — он не повышался с 2018 года, под аплодисменты собравшихся заявил Токаев.

— Считаю, что назрела необходимость пересмотра уровня минимальной заработной платы. Это, с одной стороны, важнейший макроиндикатор, с другой стороны – показатель, понятный каждому. Коронакризис усилил давление на доходы населения. Кроме того, по уровню минимальной заработной платы Казахстан уступает целому ряду стран СНГ. Принимаю решение с 1 января 2022 года увеличить размер минимальной заработной платы с нынешних 42500 до 60 тысяч тенге. Данная мера напрямую коснется 1 млн человек, а косвенно — всех трудящихся. Она уменьшит теневой зарплатный фонд, размер которого сегодня достигает 30%, а может быть, и 40% от декларируемого. Повышение МЗП окажет положительный экономический эффект в виде роста внутреннего потребления. Это, по оценкам экспертов, приведет к увеличению ВВП на 1,5%.

Президент предложил мягкие меры стимулирования работодателей для повышения зарплат работников:

— Более 6,5 млн человек в Казахстане являются наемными работниками. Основной источник доходов для них заработная плата. При этом за последние 10 лет рост фонда оплаты труда отстал от роста прибыли владельцев предприятий почти на 60%. Для работодателей, повышающих заработные платы своих сотрудников, будут предусмотрены льготы в рамках регулируемых закупок, а также преимущественный доступ к государственной поддержке.

Далее президент озвучил ещё одну важную меру.

— Нагрузку на фонд оплаты труда необходимо сделать более понятной и простой. Это особенно ощутимо для микро- и малого предпринимательства. Предлагаю внедрить для такого бизнеса единый платеж из фонда оплаты труда со снижением суммарной нагрузки с 34 до 25%. Это простимулирует бизнес вывести из тени тысячи сотрудников, которые смогут стать полноценными участниками пенсионной системы, системы социального и медицинского страхования. В этом вопросе нельзя допустить кампанейщины. Необходимо подготовить соответствующие платежные системы, чтобы избежать сбоев и издержек для бизнеса. Система должна заработать с 1 января 2022 года, — отметил Токаев.

Это простимулирует бизнес вывести из тени тысячи сотрудников, которые смогут стать полноценными участниками пенсионной системы, системы социального и медицинского страхования. В этом вопросе нельзя допустить кампанейщины. Необходимо подготовить соответствующие платежные системы, чтобы избежать сбоев и издержек для бизнеса. Система должна заработать с 1 января 2022 года, — отметил Токаев.

Кроме того, президент счел необходимым разрешить перечисление пенсионных средств выше порогового уровня в Отбасы банк:

— Я уже отметил положительный эффект инициативы по досрочному использованию пенсионных накоплений. Она также подтолкнула людей требовать у работодателей оплаты, что называется, вбелую. Для поддержания данной тенденции считаю необходимым разрешить перечисление части пенсионных накоплений выше порога достаточности на счет в Отбасы банк для последующей покупки жилья.

Как считает Токаев, «это также позволит стимулировать привычку накапливать средства и грамотно ими распоряжаться».

— С 2020 года повысилась заработная плата более 600 тысяч педагогов и врачей, работников социальной сферы. Но работающие граждане других отраслей, финансируемых из бюджета, остались в стороне. Музейные работники, сотрудники архива, библиотек, технические работники, егеря, водители транспортных средств и другие. Поэтому с 2022 по 2025 годы государство будет ежегодно повышать заработную плату данной категории гражданских служащих в среднем на 20%. В целом еще 600 тысяч наших соотечественников ощутят данную инициативу, — порадовал казахстанцев президент.

Послание было оглашено в среду, 1 сентября, на совместном заседании палат парламента в присутствии членов правительства и других высокопоставленных лиц.

На основании постановления Кабинета Министров Республики Узбекистан № 444 от 15 ноября 2000 года «О мерах по совершенствованию системы пенсионного обеспечения Республики Узбекистан», постановления Кабинета Министров Республики Узбекистан № 498 от 23. 12.2000 года «Об утверждении Положения о порядке формирования и расходования внебюджетного Пенсионного фонда», постановления Кабинета Министров Республики Узбекистан № 103 от 1 марта 2001 года «О внесении изменений и дополнений, а также признании утратившими силу некоторых решений Кабинета Министров Республики Узбекистан» постановляем:1. Утвердить Инструкцию о порядке начисления и уплаты обязательных взносов и отчислений по государственному социальному страхованию во внебюджетный Пенсионный фонд.3. С выходом настоящего постановления утрачивают силу Инструкция о порядке начисления и уплаты страховых взносов, расходования и учета средств Пенсионного фонда при Министерстве социального обеспечения Республики Узбекистан, зарегистрированная Министерством юстиции Республики Узбекистан 8 января 1997 года № 297 и Порядок расчета и уплаты обязательных отчислений предприятий, учреждений и организаций от фактического объема реализованной продукции (работ, услуг) в Пенсионный фонд при Министерстве социального обеспечения Республики Узбекистан, зарегистрированный Министерством юстиции 5 марта 1997 года № 311.

12.2000 года «Об утверждении Положения о порядке формирования и расходования внебюджетного Пенсионного фонда», постановления Кабинета Министров Республики Узбекистан № 103 от 1 марта 2001 года «О внесении изменений и дополнений, а также признании утратившими силу некоторых решений Кабинета Министров Республики Узбекистан» постановляем:1. Утвердить Инструкцию о порядке начисления и уплаты обязательных взносов и отчислений по государственному социальному страхованию во внебюджетный Пенсионный фонд.3. С выходом настоящего постановления утрачивают силу Инструкция о порядке начисления и уплаты страховых взносов, расходования и учета средств Пенсионного фонда при Министерстве социального обеспечения Республики Узбекистан, зарегистрированная Министерством юстиции Республики Узбекистан 8 января 1997 года № 297 и Порядок расчета и уплаты обязательных отчислений предприятий, учреждений и организаций от фактического объема реализованной продукции (работ, услуг) в Пенсионный фонд при Министерстве социального обеспечения Республики Узбекистан, зарегистрированный Министерством юстиции 5 марта 1997 года № 311. УТВЕРЖДЕНА

УТВЕРЖДЕНАпостановлением Государственного налогового комитета,

Центрального банка, Министерства финансов

и Министерства труда и социальной защиты

населения Республики Узбекистан

от 7 марта 2001 года

№ 2000-21, № 182-В, № 17 и № 181/2Настоящая Инструкция о порядке начисления и уплаты обязательных взносов и отчислений по государственному социальному страхованию во внебюджетный Пенсионный фонд разработана в соответствии с Трудовым кодексом Республики Узбекистан, Законом Республики Узбекистан «О государственном пенсионном обеспечении граждан», постановлением Кабинета Министров Республики Узбекистан № 444 от 15 ноября 2000 года «О мерах по совершенствованию системы пенсионного обеспечения Республики Узбекистан», постановлением Кабинета Министров при Президенте Республики Узбекистан от 17 июля 1992 года № 328 «Вопросы социальной защищенности инвалидов в Республике Узбекистан», постановлением Кабинета Министров Республики Узбекистан от 11 мая 1994 года № 249 «Об утверждении нормативных актов, необходимых для реализации Закона Республики Узбекистан «О государственном пенсионном обеспечении граждан», постановлением Кабинета Министров Республики Узбекистан № 7от 11 января 1994 года «О внесении дополнений в постановление Президиума Верховного Совета Республики Узбекистан и Кабинета Министров Республики Узбекистан № 170 от 6 апреля 1992 года «О социальной защите проживающих в Республике Узбекистан граждан, пострадавших вследствие Чернобыльской катастрофы», постановлением Кабинета Министров Республики Узбекистан № 305 от 5 августа 2000 года «О дополнительных мерах по углублению экономических реформ в капитальном строительстве», постановлением Кабинета Министров Республики Узбекистан № 307 от 5 августа 2000 года «О дополнительных мерах по обеспечению внутреннего рынка лекарственными средствами и изделиями медицинского назначения», постановлением Кабинета Министров Республики Узбекистан № 498 от 23 декабря 2000 года «Об утверждении Положения о порядке формирования и расходования средств внебюджетного Пенсионного фонда», постановлением Кабинета Министров Республики Узбекистан № 103 от 1 марта 2001 года «О внесении изменений и дополнений, а также признании утратившими силу некоторых решений Кабинета Министров Республики Узбекистан».

Зарплата под налоговым прессом

«НЭГ» неоднократно обращалась к проблеме высокой налоговой нагрузки на фонд оплаты труда в нашей стране, что приводит к выплате зарплат «в конверте»…«НЭГ» неоднократно обращалась к проблеме высокой налоговой нагрузки на фонд оплаты труда в нашей стране, что приводит к выплате зарплат «в конверте». Сегодня мы публикуем самое компетентное мнение на этот счет — самих налоговиков.

Налоги, взимаемые из зарплаты, есть в налоговых системах практически всех государств. В странах с развитой рыночной экономикой налогообложение фонда оплаты труда осуществляется в основном путем взимания социального налога, доля которого в доходах бюджета в среднем по странам ЕС составляет 28,8%. Как правило, данный налог исчисляется по прогрессивным ставкам, увеличивающимся в зависимости от суммы годового фонда зарплаты, а налоговое бремя в равной пропорции делится между работником и работодателем.

В Беларуси фонд оплаты труда является как самостоятельным объектом налогообложения, так и элементом формирования налоговых баз по ряду косвенных налогов. Поэтому понятие «налоги от ФОТ» в широком смысле включает две подгруппы платежей:

1) прямые налоги, непосредственно взимаемые с фонда оплаты труда или зарплаты. К ним относятся: единый платеж от фонда оплаты труда, включающий чрезвычайный налог и отчисления в фонд занятости, подоходный налог и отчисления в фонд социальной защиты населения;

2) косвенные налоги, взимаемые с фонда оплаты труда как элемента добавленной стоимости и выручки: НДС, местные налоги от выручки, оборотные налоги.

В первые годы создания белорусской налоговой системы налогообложение ФОТ носило ярко выраженный фискальный характер. В частности, совокупная ставка только по одним прямым платежам от ФОТ достигала более 65%.

В дальнейшем предпринимались попытки по снижению налогового давления на этот объект обложения.

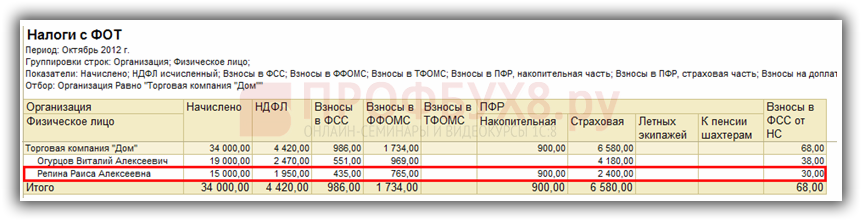

Вместе с тем действующее налоговое законодательство предусматривает также достаточно широкий перечень льгот (уменьшение объекта налогообложения, применение пониженных ставок, освобождение от уплаты налога). Поэтому вполне естественно, что на практике реальный уровень налоговых изъятий из фонда оплаты труда несколько ниже совокупной налоговой ставки (см. таблицу).

Уровень налоговых изъятий от фонда оплаты труда в 1998—2002 годах, в %

======================================================================================

1998 1999 2000 2001 2002

Налоги и отчисления с заработной платы 52,1 52,3 50,3 49,1 49,4

Чрезвычайный налог 3,0 2,7 2,8 0,0* 0,0*

Отчисления в фонд занятости 1,1 1,0 1,0 0,0* 0,0*

Единый платеж от фонда оплаты труда 0,0 0,0 0,0 3,6 3,8

Подоходный налог 11,9 10,2 10,6 9,9 9,7

Отчисления на содержание ДДУ 2,2 2,7 — — —

ФСЗН 33,9 35,8 35,9 35,5 35,9

Косвенные налоги с ФОТ как элемента

себестоимости и выручки 7,4 8,5 9,6 7,6 8,1

Местные налоги из выручки 0,2 0,2 0,3 0,3 0,3

Платежи от выручки 2,3 3,6 4,0 3,2 3,3

Отчисления на содержание ДДУ 0,0 0,0 0,4 — —

Всего налогов и сборов 59,4 60,9 59,9 56,6 57,5

======================================================================================

* С 2001г. чрезвычайный налог и отчисления в фонд занятости объединены в единый платеж от фонда оплаты труда.

чрезвычайный налог и отчисления в фонд занятости объединены в единый платеж от фонда оплаты труда.

Как свидетельствуют данные таблицы, фактически сложившийся за последние пять лет уровень налоговых изъятий из фонда оплаты труда по прямым платежам относительно стабилен. Причем некоторое снижение данного показателя в 2000г. обусловлено переходом отчислений на содержание детских дошкольных учреждений в группу косвенных платежей.

Сегодня за счет прямых налогов от ФОТ формируется около 13% доходов казны и практически весь внебюджетный фонд социальной защиты населения. Наибольший удельный вес в структуре прямых платежей от фонда оплаты труда традиционно занимают отчисления в указанный фонд.

Вторым по значимости среди «зарплатных» налогов идет подоходный. При этом при неизменности шкалы ставок наблюдается существенное уменьшение уровня изъятий из фонда оплаты труда по этому платежу с 11,9% в 1998г. до 9,7% в 2002г. Это связано с ростом доли населения, уплачивающего подоходный налог по ставке 9%.

Что касается косвенных платежей от фонда оплаты труда, то их величину можно определить только условно, ориентируясь на удельный вес фонда оплаты труда в выручке от реализации продукции и добавленной стоимости. Как свидетельствуют проведенные расчеты, в среднем по республике уровень косвенных налоговых изъятий из фонда оплаты труда в течение последних пяти лет колебался в диапазоне от 7,4% до 9,6%.

Причем такие, достаточно существенные колебания в первую очередь обусловлены изменениями в налоговом законодательстве. В частности, речь идет об изменении совокупной ставки по платежам из выручки. Так, в 2000г. эта ставка по оборотным налогам достигла своего максимального значения — 6%, что повлекло увеличение уровня косвенных налоговых изъятий из фонда оплаты труда практически на 1 процентный пункт. В дальнейшем совокупная ставка по этим налогам постоянно снижалась и сейчас составляет 4,5%. Вместе с тем отмена в 2002г. ограничений по местным налогам привела к росту названных платежей, что автоматически отразилось на уровне косвенных налоговых изъятий из фонда оплаты труда. В 2003г. наблюдается некоторое усиление местного косвенного налогообложения, поэтому не исключена вероятность дальнейшего увеличения налоговых изъятий из фонда оплаты труда.

В 2003г. наблюдается некоторое усиление местного косвенного налогообложения, поэтому не исключена вероятность дальнейшего увеличения налоговых изъятий из фонда оплаты труда.

В настоящее время совокупная налоговая ставка по прямым и косвенным налогам из фонда оплаты труда достигает почти 80%, а фактически сложившийся уровень налоговых изъятий превысил 58%.

Приведенные данные наглядно свидетельствуют о том, что для отечественной налоговой системы характерно чрезвычайно высокое налоговое давление на зарплату. Поэтому вполне объяснима заинтересованность многих субъектов предпринимательства в сокрытии этого объекта налогообложения.

В связи с этим сегодня очевидна необходимость снижения бремени на этот объект налогообложения. Здесь очень уместно обратиться к российскому опыту.

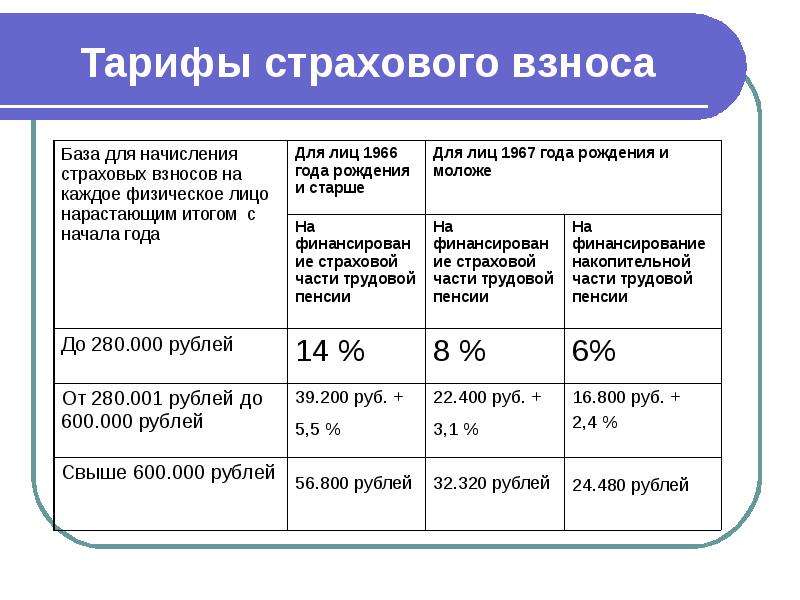

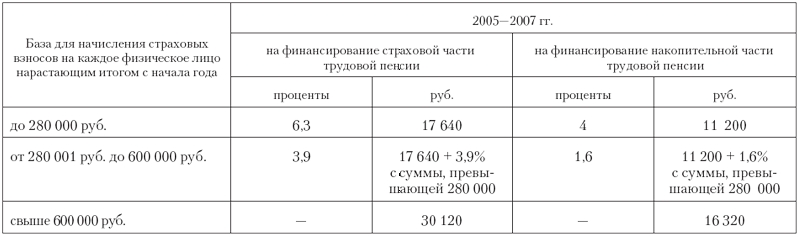

В 2001г. в России проведена комплексная реформа налогообложения зарплаты: введена плоская шкала подоходного налога с физических лиц и упрощена система отчислений в социальные внебюджетные фонды с одновременным снижением совокупной ставки и применением системы персонифицированного учета. В частности, три самостоятельных платежа в социальные внебюджетные фонды (пенсионный фонд, фонд социального страхования, фонд обязательного медицинского страхования) были объединены в единый социальный налог, уплачиваемый нанимателями по регрессивной шкале с общей налоговой базы.

В частности, три самостоятельных платежа в социальные внебюджетные фонды (пенсионный фонд, фонд социального страхования, фонд обязательного медицинского страхования) были объединены в единый социальный налог, уплачиваемый нанимателями по регрессивной шкале с общей налоговой базы.

Эта реформа принесла положительные результаты, и сейчас в России ставится вопрос дальнейшего поэтапного снижения социальных налогов.

Что касается нашей страны, то в последнее время активно обсуждается вопрос введения плоской либо двухуровневой шкалы подоходного налога. Вместе с тем изолированное применение данной меры способно принести лишь косметический эффект в виде незначительного изменения динамики налоговых поступлений. При этом широкомасштабной легализации теневых доходов, на которую собственно и нацелено применение плоской шкалы, ожидать, увы, не приходится.

В этой связи при определении основных направлений бюджетно-налоговой политики на ближайшие годы неизбежно возникнет вопрос о реформировании самой системы социального налогообложения, поскольку существенная часть налогового бремени приходится именно на эти платежи.

Сегодня сказать однозначно, каким должен быть механизм социального налогообложения в Беларуси, достаточно сложно, но, безусловно, любые нововведения в этой сфере должны подвергаться тщательной экономико-аналитической экспертизе с позиций бюджетного эффекта и социально-экономических последствий.

Автор публикации:

Наталья МАСИНКЕВИЧ, заместитель начальника управления экономического анализа, Вера ШЕВЦОВА, главный государственный налоговый инспектор МНСЧто нужно знать о пенсионных накоплениях

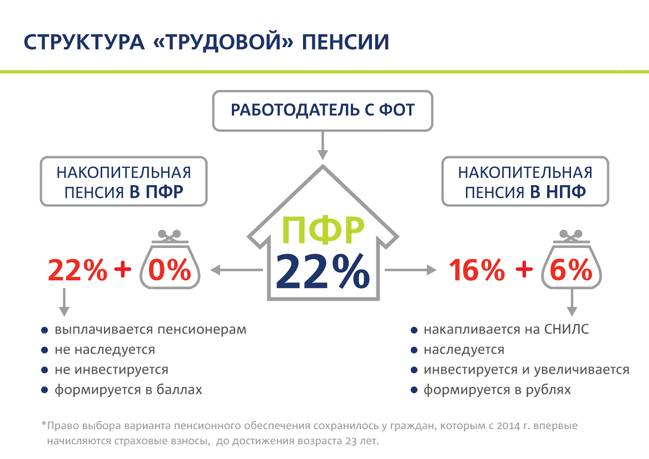

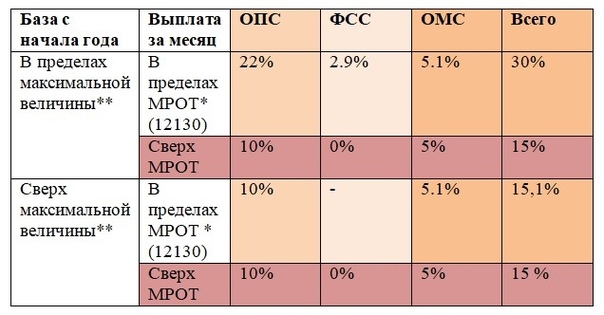

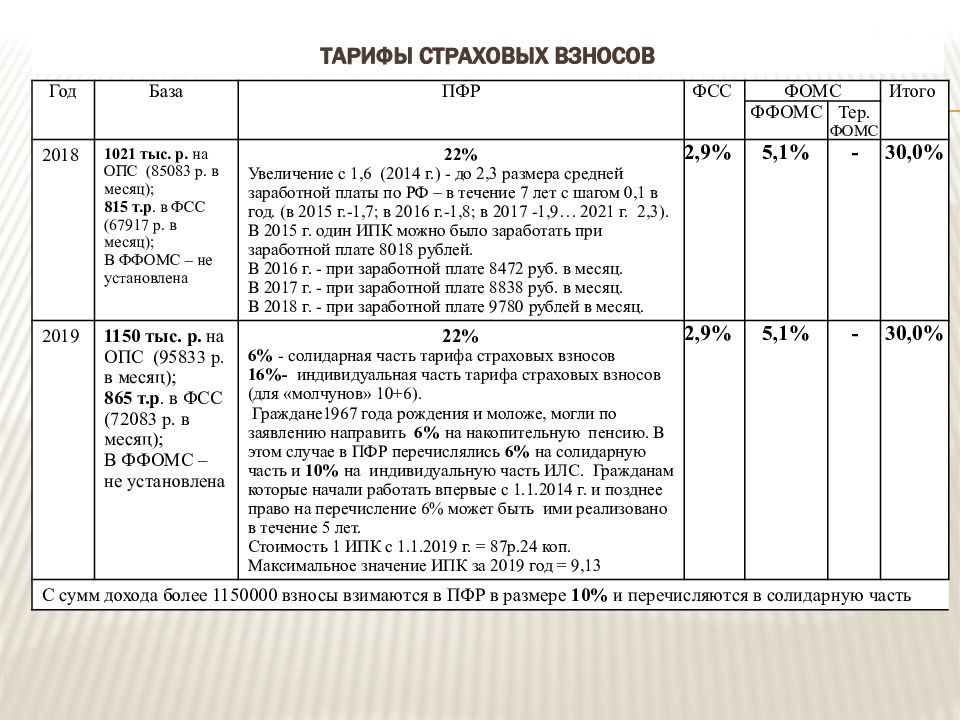

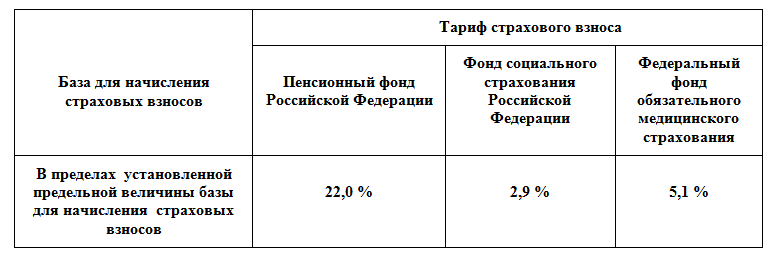

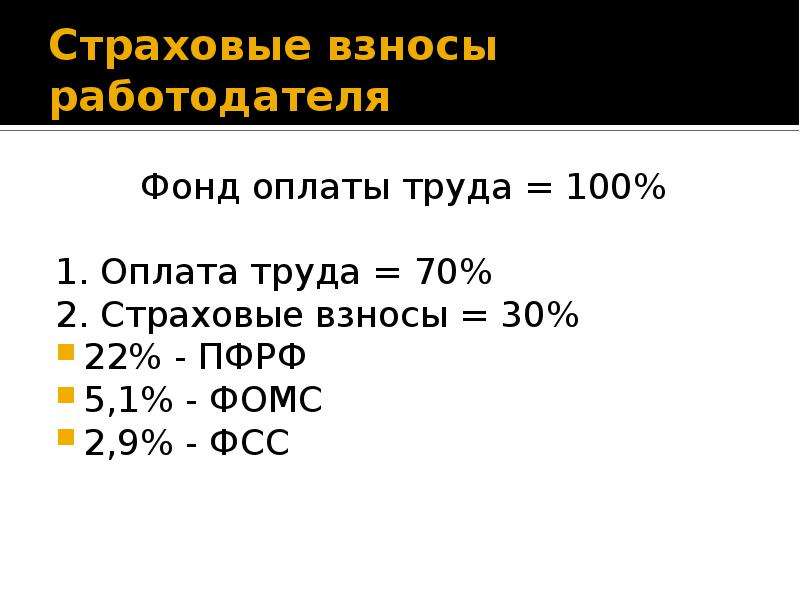

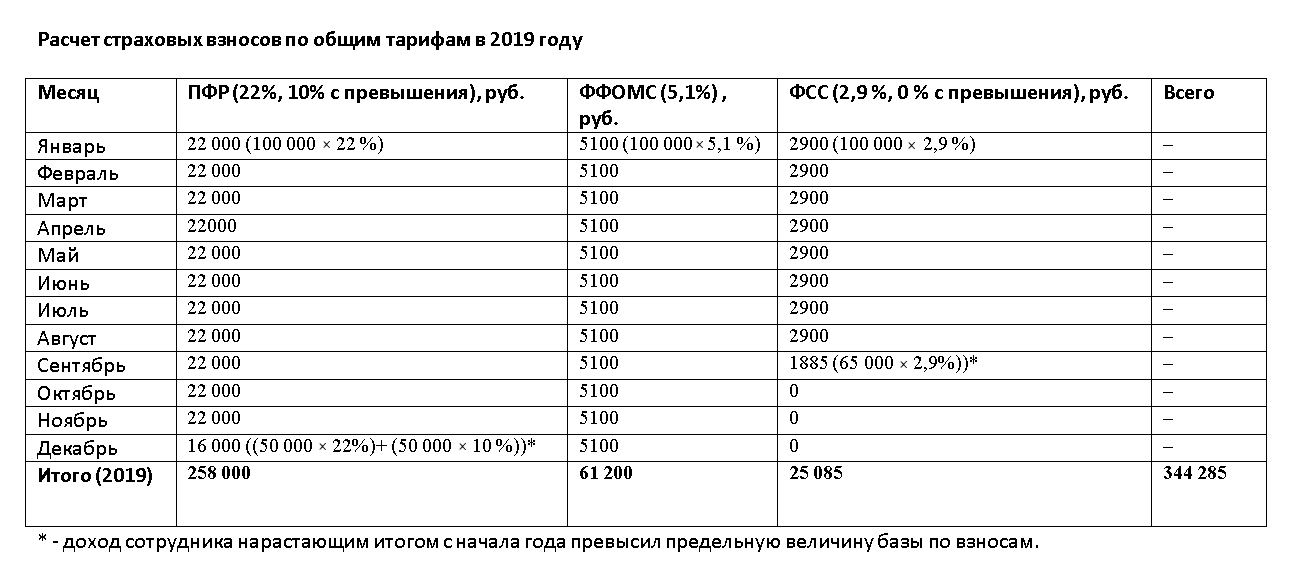

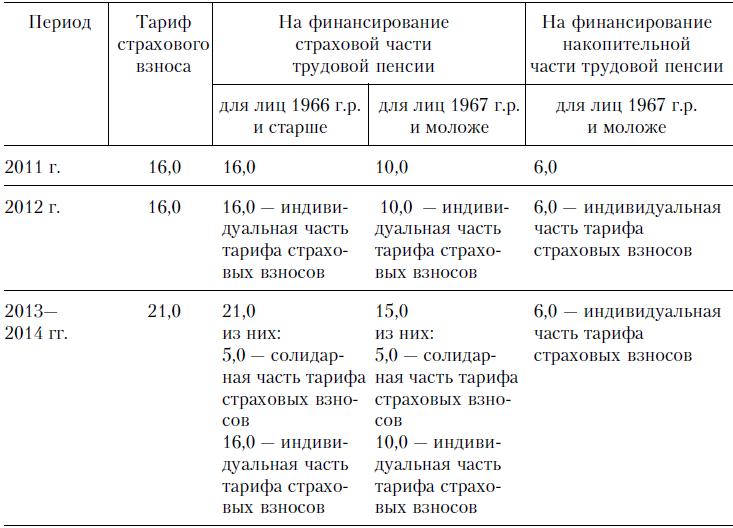

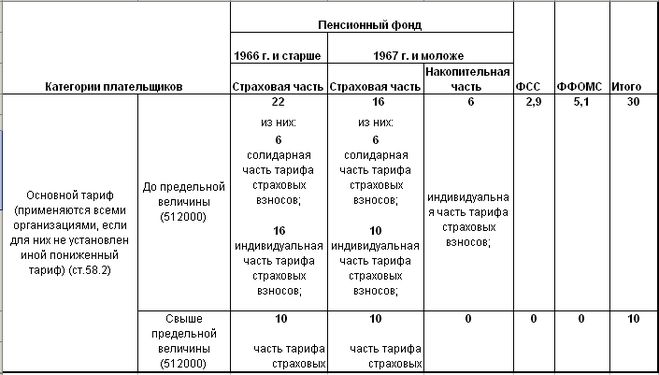

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной «управляющей компании».

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

СТАВКИ тарифов страховых взносов Социальный фонд Кыргызской Республики

|

№ п/п |

Код |

Наименование категории |

Фонды |

Размер СМЗ для определения суммы дополнительного ФОТ |

||||||||||||

|

Пенсионный фонд |

ФОМС |

ФОТ |

ГНПФ |

|||||||||||||

|

Работо- |

Работник |

Работо- |

Работник |

Работо- |

Работник |

Работник |

||||||||||

|

|

1. |

|||||||||||||||

|

1 |

001 |

Основной работник |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

40% от СМЗ |

||||||

|

2 |

001-64/69 |

Основной работник |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

3 |

003 |

Пенсионер |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

4 |

010 |

Иностранный гражданин |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

40% от СМЗ |

||||||

|

5 |

100 |

Инвалиды 1-2 группы |

15 |

2 |

0 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

6 |

101 |

Инвалиды ВОВ 1-2 группы и лица, приравненные к ним |

15 |

0 |

0 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

7 |

102 |

Участники ВОВ и лица, приравненные к ним |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

8 |

106 |

МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

9 |

106-64/69 |

МОП |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

10 |

107 |

Пенсионер МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

2. |

|||||||||||||||

|

1 |

001 |

Основной работник |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

2 |

001-64/69 |

Основной работник |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

3 |

003 |

Пенсионер |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

4 |

010 |

Иностранный гражданин |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

От фактической зарплаты |

||||||

|

5 |

100 |

Инвалиды 1-2 группы |

15 |

2 |

0 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

6 |

101 |

Участник/инвалид ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

7 |

102 |

Лица, приравненные к участникам ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

8 |

106 |

МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

9 |

106-64/69 |

МОП |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

10 |

107 |

Пенсионер МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

3. |

|||||||||||||||

|

1 |

001 |

Основной работник |

15 |

7,5 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

2 |

101-64/69 |

Основной работник |

15 |

9,5 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

3 |

003 |

Пенсионер |

15 |

2 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

4 |

100 |

Инвалиды 1-2 группы |

15 |

2 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

5 |

101 |

Участник/инвалид ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

6 |

102 |

Лица, приравненные к участникам ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

7 |

106 |

МОП |

15 |

7,5 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

8 |

06-64/69 |

МОП |

15 |

9,5 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

9 |

107 |

Пенсионер МОП |

15 |

2 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

4. |

|||||||||||||||

|

1 |

001 |

Основной работник |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

2 |

001-64/69 |

Основной работник |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

3 |

003 |

Пенсионер |

13 |

2 |

0 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

4 |

010 |

Иностранный гражданин |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

От фактической зарплаты |

||||||

|

5 |

100 |

Инвалиды 1-2 группы |

13 |

2 |

0 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

6 |

101 |

Участник/инвалид ВОВ |

13 |

0 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

7 |

102 |

Лица, приравненные к участникам ВОВ |

13 |

0 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

8 |

106 |

МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

9 |

106-64/69 |

МОП |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

10 |

107 |

Пенсионер МОП |

13 |

2 |

0 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

5. |

|||||||||||||||

|

1 |

001 |

Основной работник |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

40% от СМЗ |

||||||

|

2 |

001-64/69 |

Основной работник |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

3 |

003 |

Пенсионер |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

4 |

010 |

Иностранный гражданин |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

40% от СМЗ |

||||||

|

5 |

100 |

Инвалиды 1-2 группы |

15 |

2 |

0 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

6 |

101 |

Участник/инвалид ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

7 |

102 |

Лица, приравненные к участникам ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

8 |

106 |

МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

9 |

06-64/69 |

МОП |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

10 |

107 |

Пенсионер МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

6. |

|||||||||||||||

|

1 |

001 |

Основной работник |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

40% от СМЗ |

||||||

|

2 |

001-64/69 |

Основной работник |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

3 |

003 |

Пенсионер |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

4 |

010 |

Иностранный гражданин |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

40% от СМЗ |

||||||

|

5 |

100 |

Инвалиды 1-2 группы |

15 |

2 |

0 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

6 |

101 |

Участник/инвалид ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

7 |

102 |

Лица, приравненные к участникам ВОВ |

15 |

0 |

2 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

8 |

106 |

МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

9 |

06-64/69 |

МОП |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

10 |

107 |

Пенсионер МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

7. |

|||||||||||||||

|

1 |

001 |

Основной работник (швейник) |

4,75 |

4 |

1 |

0 |

0,25 |

0 |

2 |

40% от СМЗ |

||||||

|

2 |

001-64/69 |

Основной работник (швейник) |

4,75 |

6 |

1 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

3 |

003 |

Пенсионер (швейник) |

4,75 |

4 |

1 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

4 |

010 |

Иностранный гражданин |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

40% от СМЗ |

||||||

|

5 |

100 |

Инвалиды 1-2 группы |

4,75 |

2 |

1 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

6 |

101 |

Участник/инвалид ВОВ |

4,75 |

0 |

1 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

7 |

102 |

Лица, приравненные к участникам ВОВ |

4,75 |

0 |

1 |

0 |

0,25 |

0 |

0 |

40% от СМЗ |

||||||

|

8 |

106 |

МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

9 |

106-64/69 |

МОП |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

10 |

107 |

Пенсионер МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

8. |

|||||||||||||||

|

1 |

001 |

Основной работник |

0 |

10 |

0 |

0 |

0 |

0 |

2 |

СМЗ |

||||||

|

2 |

101-64/69 |

Основной работник |

0 |

12 |

0 |

0 |

0 |

0 |

0 |

СМЗ |

||||||

|

3 |

003 |

Пенсионер |

0 |

10 |

0 |

0 |

0 |

0 |

0 |

СМЗ |

||||||

|

4 |

100 |

Инвалиды 1-2 группы |

0 |

2 |

0 |

0 |

0 |

0 |

0 |

СМЗ |

||||||

|

5 |

106 |

МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

6 |

06-64/69 |

МОП |

15 |

10 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

7 |

107 |

Пенсионер МОП |

15 |

8 |

2 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

9. |

|||||||||||||||

|

1 |

001 |

Основной работник |

0 |

8 |

1,75 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

2 |

001-64/69 |

Основной работник |

0 |

10 |

1,75 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

3 |

003 |

Пенсионер |

0 |

8 |

1,75 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

4 |

010 |

Иностранный гражданин |

3 |

0 |

0 |

0 |

0 |

0 |

0 |

От фактической зарплаты |

||||||

|

5 |

100 |

Инвалиды I и II группы |

0 |

2 |

1,75 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

6 |

101 |

Участник/инвалид ВОВ |

2 |

0 |

0 |

0 |

0 |

0 |

0 |

От фактической зарплаты |

||||||

|

7 |

102 |

Лица, приравненные к участникам ВОВ |

2 |

0 |

0 |

0 |

0 |

0 |

0 |

От фактической зарплаты |

||||||

|

8 |

106 |

МОП |

0 |

8 |

1,75 |

0 |

0,25 |

0 |

2 |

От фактической зарплаты |

||||||

|

9 |

106-64/69 |

МОП |

0 |

10 |

1,75 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

10 |

107 |

Пенсионер МОП |

0 |

8 |

1,75 |

0 |

0,25 |

0 |

0 |

От фактической зарплаты |

||||||

|

|

10. |

|||||||||||||||

|

1 |

103 |

ИП, уплачивающие налоги на основе общего налогового режима и/или специальных налоговых режимов путем приобретения обязательного патента по упрощенной системе налогообложения на основе единого налога или на основе налогового контракта |

||||||||||||||

|

|

8,75 |

0 |

1 |

0 |

0,25 |

0 |

0 |

10% от СМЗ |

||||||||

|

2 |

104 |

Арендодатель |

8,75 |

0 |

1 |

0 |

0,25 |

0 |

0 |

10% от СМЗ |

||||||

|

3 |

103 |

ИП, уплачивающие налоги на основе специального налогового режима путем приобретения добровольного патента (за исключением ИП, получающих доход от сдачи в аренду движимого и недвижимого имущества), а также осуществляющие деятельность на рынках путем реализации товара с контейнера, в павильонах, в киосках |

||||||||||||||

|

|

0 |

89,75 |

0 |

10 |

0,25 |

0 |

0 |

Не менее 6% от СМЗ |

||||||||

|

4 |

103 |

ИП, осуществляющие предпринимательскую деятельность на рынках путем реализации товара с лотков, торговых мест |

||||||||||||||

|

|

0 |

89,75 |

0 |

10 |

0,25 |

0 |

0 |

Не менее 3% от СМЗ |

||||||||

Новые отчисления с зарплат с 2020 года

С 2020 года в России могут ввести новые страховые взносы.

Новые отчисления с зарплаты

Рабочая группа по вопросам попечительства в социальной сфере при Правительстве РФ прорабатывает вопрос о введении новых видов обязательного социального страхования.

Один из них – страхование на случай нуждаемости в постоянном постороннем уходе. Речь идет об одиноких пенсионерах, у которых нет родных и близких, способных обеспечить им необходимый уход и заботу.

Как поясняют сторонники введения нового вида обязательного страхования, сейчас вся нагрузка по обеспечению старшего поколения постоянным уходом лежит на государстве.

Ни сами граждане, которым в будущем тоже может потребоваться подобный уход, ни их работодатели данную социальную услугу не оплачивают. А подобная услуга весьма востребована. Поэтому в формировании фонда, из которого будут выделяться деньги на уход за старшим поколением, предлагается поучаствовать и самим работодателям.

В связи с этим авторы инициативы предлагают увеличить размер страховых взносов, которые работодатели уплачивают в ФСС, с 2,9% до 3,9%. Этот дополнительный процент, который будет уплачиваться с фонда оплаты труда, как раз и пойдет на финансовое обеспечение нового вида соцстрахования.

Этот дополнительный процент, который будет уплачиваться с фонда оплаты труда, как раз и пойдет на финансовое обеспечение нового вида соцстрахования.

Предполагается, что в результате одинокие пенсионеры, нуждающиеся в постороннем уходе, получат трехразовое питание, необходимые гигиенические процедуры и своевременную уборку в квартире.

Страхование на случай банкротства организации

Еще один вид обязательного страхования, который могут «повесить» на работодателей, – страхование от банкротства.

По мнению депутатов, данное страхование особенно актуально в свете растущего числа банкротств организаций и ИП. Действующее законодательство не позволяет защитить имущественные права работников предприятий-банкротов.

В связи с этим предлагается установить новый вид обязательного страхования – на случай утраты причитающейся работнику заработной платы вследствие несостоятельности (банкротства) работодателя. Финансирование расходов на выплату работникам долгов по зарплате будет осуществляться за счет средств ФСС.

А формироваться эти средства будут силами самих работодателей. Для этого на указанные нужды с фонда оплаты труда в бюджет ФСС будут отчисляться новые взносы. Их размер составит 0,02%.

В случае банкротства работодателя работникам будет погашаться задолженность по заработной плате за 3 последних календарных месяца, предшествующих дате возбуждения производства по делу о банкротстве.

Если у законодателей все получится, новые страховые взносы могут быть введены уже со следующего года.

Источник: канал БУХ.1С в Яндекс.Дзен.

Сфотографируйте эти налоговые вычеты, которые могут сделать фотографы

Один из самых прибыльных побочных бизнесов для начала — это фото-бизнес. При правильном обучении и оборудовании каждый может стать фотографом. Нет никаких правил лицензирования и нескольких соответствующих сертификатов — в основном все сводится к способности много работать, делать отличные фотографии и заказывать фотосессии.

При этом создание фото-бизнеса может быть дорогостоящим, учитывая все необходимое оборудование и все путешествия, которые вам предстоит совершить. К счастью, существует множество соответствующих налоговых вычетов, которые помогают покрыть некоторые из высоких затрат.

К счастью, существует множество соответствующих налоговых вычетов, которые помогают покрыть некоторые из высоких затрат.

Вот что вы можете вычесть, если вы фотограф:

ОборудованиеЕсли вы покупаете оборудование для своего бизнеса, оно не облагается налогом. Если оно рассчитано на срок более одного года, например компьютеры и фотоаппараты, то считается «капитальной собственностью». С капитальной недвижимостью у вас есть два варианта вычета.

Если оборудование соответствует требованиям, вы можете вычесть полную стоимость оборудования в год покупки, используя вычет по Разделу 179.Считается квалифицированной собственностью, если это материальная, амортизируемая, личная собственность, которая использовалась для вашего бизнеса и была введена в эксплуатацию в этом году.

Или вы можете вычесть процент от стоимости, распределенной на несколько лет, в качестве амортизации.

Какой вы выберете, будет зависеть от вашей налоговой ситуации и размера дохода, который вы заработали в этом году, но для большинства предприятий лучше заявить это как налоговый вычет по Разделу 179, чтобы вы могли вычесть полную стоимость оборудования.

В соответствии с налоговой реформой, если вы покупаете оборудование для своего бизнеса, вы можете получить выгоду от почти удвоения суммы, которую вы можете потратить с суммы, указанной в Разделе 179 2017 года, в размере от 510 000 до 1 020 000 долларов на квалифицированное бизнес-оборудование, такое как компьютеры, принтеры и офисная мебель. .Сумма, которую вы можете удержать, по-прежнему ограничивается суммой дохода от предпринимательской деятельности.

Командировочные расходыВы можете вычесть командировочные расходы из дохода от бизнеса. Сюда входят поездки в места, места проведения и встречи, на которых вы будете вести дела. Это может быть поездка на автомобиле, самолете, поезде или любым другим видом транспорта.

Если вы используете собственный автомобиль, вы можете вычесть пробег по стандартной ставке IRS для деловых поездок.На 2019 год стандартный пробег составляет 58 центов за милю (57,5 на 2020 год). Если вы путешествуете обычным перевозчиком, например, через авиакомпанию, вы можете вычесть стоимость билетов.

Для записи ведите журнал пробега, включая начальный и конечный пробег за год.

Офисные расходыВы ведете свой бизнес вне дома или у вас есть отдельный офис?

Если вы ведете свой бизнес вне дома и у вас есть специальная зона для деловых целей, вы можете потребовать вычет из домашнего офиса.Есть два способа запросить этот вычет: вы можете потребовать процент от ваших домашних расходов, таких как ипотека, коммунальные услуги, электричество, страхование и т. Д., В зависимости от процента площади, используемой для вашего домашнего офиса, или вы можете выбрать упрощенный домашний офис. вычет до 1500 долларов (5 долларов за квадратный фут до 300 квадратных футов).

Если вы арендуете офисное помещение, вы также можете вычесть его стоимость, но вы не можете вычесть и домашний офис, и отдельный офис.

Обучение и образование Если вы платите за обучение или специальное образование, будь то в классе, в Интернете или на семинаре; обычно вы можете вычесть эти расходы. Если обучение потребовало от вас поездки и оплаты проживания, эти расходы также подлежат вычету.

Если обучение потребовало от вас поездки и оплаты проживания, эти расходы также подлежат вычету.

Если вам пришлось заплатить за лицензирование или занятия в поддержку лицензии или сертификации, они не облагаются налогом.

Прочие общие коммерческие расходыЕсли у вас есть мобильный телефон для бизнеса или вы платите за Интернет, вы можете требовать этих расходов в счет ваших налогов. Если у вас есть членские взносы или подписка на отраслевые журналы, вы также можете потребовать их.

Наконец, расходы на рекламу или маркетинг не облагаются налогом. Если вы платите за рекламу в Facebook для продвижения своего бизнеса или размещаете тематические объявления в местной газете, это расходы, не облагаемые налогом.

Вещи, не подлежащие франшизеЕсть два вида затрат, которые, кажется, должны полностью вычитаться, но это не так.

Первые подарки; вы можете сделать подарок своим клиентам, но вы можете вычесть не более 25 долларов за каждый подарок.

Питание также не полностью облагается налогом.Когда вы развлекаете клиентов или даже когда вы едите в одиночестве во время деловой поездки, вы можете вычесть только 50% от общей стоимости этого обеда. Расходы на развлечения для ваших клиентов больше не подлежат налогообложению в соответствии с налоговой реформой.

Хотя создание фотобизнеса связано с высокими первоначальными затратами, налоговые льготы для самозанятых могут помочь снизить налоги, которые вы должны.

Не беспокойтесь об этих налоговых правилах — TurboTax Self-Employed задаст простые вопросы о вас и вашем бизнесе и предоставит вам налоговые вычеты и кредиты, на которые вы имеете право на основании ваших данных.TurboTax Self-Employed ищет и раскрывает отраслевые налоговые вычеты, на которые вы даже не подозреваете, что имеете право на них.

Если у вас есть вопросы, вы можете подключиться через одностороннее видео в прямом эфире к самозанятому CPA TurboTax Live или зарегистрированному агенту со средним опытом 15 лет, чтобы получить ответы на свои налоговые вопросы. Самозанятые CPA и зарегистрированные агенты TurboTax Live доступны на английском и испанском языках круглый год и даже могут просматривать, подписывать и подавать налоговые декларации.

Самозанятые CPA и зарегистрированные агенты TurboTax Live доступны на английском и испанском языках круглый год и даже могут просматривать, подписывать и подавать налоговые декларации.

TurboTax Self-Employed также бесплатно предоставляет год Quickbooks Self-Employed.Quickbooks Self-Employed позволяет вам круглый год отслеживать доходы, расходы, пробег и квитанции о вашем бизнесе. Затем вы можете легко экспортировать свою информацию прямо в свою налоговую декларацию TurboTax Self-Employed.

СвязанныеПолучите максимальный возврат налогов с TurboTax сегодня

15 налоговых фактов для успешных фотографов

По какой-то мерзкой причине мы все приняли фразу «смерть и налоги.Но повседневная реальность налогов на самом деле имеет очень мало общего со смертью, а — все, что связано с жизнью, то есть качеством жизни.

Налоги (и общий бухгалтерский учет) имеют решающее значение для выживания и процветания бизнеса.

Мы поговорили с Лоррейн Келли, коммерческим директором, Whaley Hammonds Tomasello, и Дженнифер Люс, EA, из Luce + Associates — двумя уважаемыми бухгалтерами прямо здесь, в нашем родном городе Атланта, штат Джорджия. Они поделились ответами на ваших вопросов по электронной почте и в нашу группу пользователей ShootProof на Facebook!

Фото CAMILA CORDEIRO

ДЖЕННИФЕР ЛЮС: Часто упускаются из виду те расходы, по которым проходит очень размытая грань между классификацией личных и деловых.Например, налогоплательщик нередко отказывается от вычета денег, потраченных на предметы, которые на первый взгляд могут показаться личными по своему характеру, но на самом деле также могут быть классифицированы как бизнес. Расходы на сотовый телефон — яркий тому пример. Хотя большинство налогоплательщиков действительно используют сотовый телефон в личных целях, довольно часто он также используется для бизнеса. В этом случае было бы оправдано вычесть процент расходов на сотовый телефон, использованный для бизнеса. Эта теория также может распространяться на обычно приобретаемое оборудование, такое как новые телефоны, планшеты, компьютеры и т. Д.

В этом случае было бы оправдано вычесть процент расходов на сотовый телефон, использованный для бизнеса. Эта теория также может распространяться на обычно приобретаемое оборудование, такое как новые телефоны, планшеты, компьютеры и т. Д.

ДЖЕННИФЕР ЛЮС: Если вы действуете в качестве индивидуального предпринимателя в юридических и налоговых целях, нет никаких юридических или налоговых оснований, которые запрещали бы вам использовать один банковский счет для бизнеса и для физических лиц. Однако, если вы действуете как отдельная юридическая структура, например ООО или корпорация, смешивать бизнес и личные финансы не рекомендуется.

Эта практика может , возможно, открыть юридическое и налоговое лицо для юридической и налоговой проверки юридического лица и налогоплательщика в случае судебного иска или аудита IRS.

Фото ДИНО РЕЙХМУТА

ЛОРРЕЙН КЕЛЛИ: Основное различие заключается в сумме ответственности, которую несет владелец по каждой организации. ООО может ограничить ответственность владельца. По данным Checkpoint Источник: Система планирования налоговых консультантов, серия II (RIA):

ООО может ограничить ответственность владельца. По данным Checkpoint Источник: Система планирования налоговых консультантов, серия II (RIA):

Индивидуальное предприятие — это некорпоративная форма бизнеса с одним владельцем.Для целей налогообложения доходы и расходы предприятия указываются в личной налоговой декларации владельца.

Юридическое ИП не является отдельным юридическим лицом от своего владельца. Однако ООО с одним участником отделено от своего владельца, хотя для целей налогообложения оно не рассматривается как отдельная организация.

В: В чем разница между LLC и C-Corp или S-Corp?ЛОРРЕЙН КЕЛЛИ: Основная причина выбрать ООО вместо S-корпорации — это гибкость операций.Требуется меньше корпоративного управления.

Недостатком обычной C-корпорации перед S-корпорацией является возможность двойного налогообложения доходов корпорации C. Прибыль C-корпорации облагается налогом на корпоративном уровне и , если акционеры получают дивиденды, они также платят налог с этих дивидендов. Это может привести к двойному налогообложению.

Это может привести к двойному налогообложению.

Если они действуют как S-Corporation, акционеры платят налог с доходов предприятия в своих личных налоговых декларациях — так называемый «сквозной доход».”Опять же, из контрольно-пропускного пункта. Источник: Система планирования налоговых консультантов, серия II (RIA):

S-корпорация — это зарегистрированная компания, которая приняла решение облагаться налогом как S-корпорация. Он подает собственную федеральную налоговую декларацию (форма 1120-S), но обычно не платит федеральный налог, хотя может платить налог штата. Владельцы облагаются налогом непосредственно с корпоративного дохода. Кроме того, владельцы, которые работают в корпорации S, являются наемными работниками, получающими заработную плату.

Фото AUSTIN NEILL

ДЖЕННИФЕР ЛЮС: Как правило, расходы, связанные с командировками, подлежат вычету. В список вычитаемых командировочных расходов могут входить:

В список вычитаемых командировочных расходов могут входить:

- Авиабилеты

- Жилье

- Питание

- Прокат автомобилей и т. Д.

Налогоплательщик может вычесть расходы только в том случае, если они относятся непосредственно к командировке.

Например: фотографа, работающего не по найму, нанимают для съемки свадьбы. Командировка рассчитана на 3 дня. Фотограф решает, что это место также будет отличным местом для семейного отдыха.В дополнение к 3 дням, проведенным в пункте назначения, снимая свадьбу, фотограф и семья останутся еще на неделю. Единственными вычитаемыми расходами в этом примере будут авиаперелет фотографа и все связанные с бизнесом расходы в течение трех дней, относящиеся к «деловой» части поездки. Расходы на семью и дополнительную неделю отпуска не подлежат вычету.

Q: Почему я должен платить себе зарплату вместо того, чтобы принимать участие в розыгрыше собственника? ЛОРРЕЙН КЕЛЛИ: Если ваша компания является корпорацией или ООО, выбранным для рассмотрения как корпорация, вы считаются сотрудником, который должен получать заработную плату (обычно это делается, если вы выполняете какие-либо услуги для компании). Вы можете получать разумную зарплату и, кроме того, получать часть прибыли от бизнеса.

Вы можете получать разумную зарплату и, кроме того, получать часть прибыли от бизнеса.

Преимущество разумной заработной платы и распределения состоит в том, что распределение прибыли не облагается налогом на заработную плату. Использование S-корпорации для избежания налога на заработную плату всегда находится вне поля зрения IRS, поэтому заработная плата должна быть разумной.

Сколько бы вы заплатили тому, кто делает то, что вы делаете для корпорации? Таково определение взгляда IRS на «разумную зарплату».”

Фото ЭВАНА КИРБИ

ДЖЕННИФЕР ЛЮС: Как правило, для большинства малых предприятий покупка автомобиля на коммерческие фонды не увеличивает допустимую сумму франшизы. Большинству малых предприятий разрешено вычитать автомобильные расходы только на основе процента, используемого для бизнеса, независимо от того, как было приобретено транспортное средство.

ЛОРРЕЙН КЕЛЛИ: Как правило, благотворительные взносы делаются в пользу квалифицированной организации (обычно это организация 501 (C) (3)). Вы можете пожертвовать деньги, расходные материалы, оборудование, поездки и т. Д. , но не , а не , на сумму, равную стоимости ваших услуг.

Несмотря на то, что сумма ваших услуг не подлежит вычету, вы должны отправить некоммерческой организации письмо с указанием суммы полученного пожертвования натурой, чтобы они могли записать это в своих финансовых отчетах.Они обязаны публиковать услуги, полученные в виде пожертвований натурой, даже если вы не можете их вычесть. Одно из решений — выставить им счет за ваши услуги и заставить их платить за них; затем вы можете пожертвовать ту же сумму обратно их организации.

Фото АЛЕКСАНДРА ДУММЕРА

ДЖЕННИФЕР ЛЮС: Как правило, пренебрежение налоговой декларацией не означает, что вас посадят в тюрьму.Однако, в зависимости от вашей налоговой ситуации, непредставление документов может оказаться дорогостоящим, если начисляются штрафы и проценты. Найдите опытного налогового специалиста, который проведет вас через настройку некоторых процессов и поможет решить проблему ДО того, как неудача выйдет из-под контроля. Имейте в виду, что соблюдение требований к подаче документов не исчезнет просто так. Так что лучше встретиться с музыкой раньше, чем позже.

Q: Должен ли я производить расчетные налоговые платежи ежеквартально? ЛОРРЕЙН КЕЛЛИ: Если у вас есть налогооблагаемый доход от индивидуального предприятия («ИП»), LLC, зарегистрированного как индивидуальное предприятие, товарищество или S-корпорация, вам следует произвести расчетные налоговые платежи, чтобы исключить необходимость уплаты штрафа за недоплату. Вы не обязаны платить ориентировочные налоги, но штраф IRS может быть довольно дорогостоящим.

Вы не обязаны платить ориентировочные налоги, но штраф IRS может быть довольно дорогостоящим.

Фото ANNIE SPRATT

ДЖЕННИФЕР ЛЮС: Хотя это не надежно, попросите рекомендаций у партнеров и / или друзей. Получите несколько. Позвоните нескольким. Спросите, насколько бухгалтер разбирается в налогах. Не все бухгалтеры разбираются в вопросах налогообложения (хотя они могут так думать).

Q: Какие общие расходы фотограф может использовать в качестве вычета?ЛОРРЕЙН КЕЛЛИ: Самые большие вычеты для фотографов:

- Оборудование (обычно полностью вычитаемое по правилам ускоренной амортизации)

- Расходы на автомобиль, два варианта: пробег или фактические расходы

- Путевые расходы; авиабилеты, аренда автомобилей, общественный транспорт, питание, проживание и другие командировочные расходы

- Аренда под офис или студию или домашний офис

- Принадлежности, материалы и затраты на обработку

- Телефон

- Образование

- Интернет и сайт

- Страхование

- Гонорары специалистов; поверенный и бухгалтер

- Любые другие расходы, которые являются обычными и необходимыми для вашего бизнеса

Фото АЛЕКСА ВОНГА

ДЖЕННИФЕР ЛЮС: IRS действительно предлагает несколько вариантов налогоплательщикам, которые задолжали больше, чем имеют средства заплатить. Первый вариант — запросить продление на 120 для оплаты. Это даст налогоплательщику 120 дней, чтобы попытаться выплатить долг без каких-либо агрессивных действий по взысканию налогов со стороны IRS. Плата за продление не взимается. Другой вариант — запросить рассрочку. Это позволит налогоплательщику продлить время для выплаты — в большинстве случаев до 72 месяцев. IRS взимает плату за этот метод. Однако ни один из этих методов не предотвращает начисление дополнительных штрафов и процентов за просрочку платежа на невыплаченный остаток.Всегда лучше погасить налоговые обязательства как можно скорее.

Первый вариант — запросить продление на 120 для оплаты. Это даст налогоплательщику 120 дней, чтобы попытаться выплатить долг без каких-либо агрессивных действий по взысканию налогов со стороны IRS. Плата за продление не взимается. Другой вариант — запросить рассрочку. Это позволит налогоплательщику продлить время для выплаты — в большинстве случаев до 72 месяцев. IRS взимает плату за этот метод. Однако ни один из этих методов не предотвращает начисление дополнительных штрафов и процентов за просрочку платежа на невыплаченный остаток.Всегда лучше погасить налоговые обязательства как можно скорее.

В. Как узнать, когда взимать налог с продаж?

ЛОРРЕЙН КЕЛЛИ: В большинстве штатов США налог с продаж должен взиматься и переводиться штату на все материальное, что фотограф предоставил клиенту. Если вы доставляете покупателю компакт-диск или флэш-накопитель, фотопечать, книги и специализированную печатную продукцию с фотографиями, вам необходимо будет взимать налог с продаж с этого продукта. Если вы доставляете фотографии в цифровом виде, вам нужно будет проконсультироваться в вашем конкретном штате, чтобы узнать о характере налогообложения.На сегодняшний день около половины штатов США требуют сбора налога с продаж на цифровые продукты (хотя в Джорджии этого не произошло — с января 2017 года).

Если вы доставляете фотографии в цифровом виде, вам нужно будет проконсультироваться в вашем конкретном штате, чтобы узнать о характере налогообложения.На сегодняшний день около половины штатов США требуют сбора налога с продаж на цифровые продукты (хотя в Джорджии этого не произошло — с января 2017 года).

Если вы выставляете счет за труд и продукт в одном счете-фактуре и не разделяете эти позиции в счете-фактуре, вы можете облагаться налогом с продаж по всему счету-фактуре. Лучше всего в счетах отделить ваши услуги и труд от проданных товаров; это не позволит этим сюрпризам преследовать вас по дороге.

Фото JEFF HOPPER

5 наших главных выводов:

- От базового бухгалтерского учета до подготовки налоговых деклараций — профессионалы помогут вам оставаться на верном пути.Они даже могут позвонить в IRS, если вам когда-нибудь понадобится дополнительная помощь!

- Нет неправильных вопросов. Лучше спрашивать, учиться и планировать, чем игнорировать проблему и надеяться, что она исчезнет.

Не бойтесь признаться в том, чего не знаете!

Не бойтесь признаться в том, чего не знаете! - Ведите отдельные банковские счета для личных и деловых расходов. Для некоторых налоговых органов это требуется по закону. Для других это просто умный способ оставаться организованным и быть на вершине своей финансовой игры!

- Нельзя списать благотворительные пожертвования услуг — только материальные блага! Рассмотрите обходные пути (например, получение оплаты и повторное пожертвование средств), если вы хотите получить налоговый вычет за пожертвование на услуги!

- С помощью налогового профи убедитесь, что вы правильно структурировали свой бизнес с самого начала.Создание надлежащего юридического лица может сэкономить вам деньги — и много головной боли! Если вы думаете, что сделали что-то не так, когда только начинали, налоговый специалист может помочь вам разобраться сейчас, обеспечивая более светлое (и более прибыльное!) Будущее для вас и вашего бизнеса.

Фотография в заголовке: BROOKE CAGLE

Присоединяйтесь к обсуждению! Станьте ShootProofer сегодня!

Нравится то, что вы здесь узнали? Есть еще кое-что, откуда это взялось .

..

..налоговых вычетов для фотографов — FreshBooks

9 мин.Читать

- Концентратор

- Налоги

- Лучшие налоговые вычеты для фотографических предприятий

Учет коммерческих расходов — важная часть головоломки при составлении налоговой декларации. Владельцы малого бизнеса, в том числе фотографы, могут получить выгоду, указав эти расходы в ежегодных налоговых декларациях, чтобы максимально сэкономить на налогах. В этом посте мы расскажем о списании налогов, которое нельзя пропустить.

Неважно, новичок вы в фотографии или ветеран, важно предпринять шаги, которые улучшат ваше финансовое положение.Следуя передовым практикам, вы можете развивать свой фотографический бизнес, привлекая больше клиентов и имея больше денег для инвестиций в то, что имеет значение.

Вот что мы расскажем:

Почему я должен воспользоваться налоговыми вычетами в моем фотографическом бизнесе?

Как подготовить налоговые вычеты

Топ-7 списаний налогов для фотографических компаний

Распространенные ошибки, которых следует избегать

Налоги для фотографов стали проще

Почему мне следует воспользоваться налоговыми вычетами в моем фотографическом бизнесе?

Вычеты работают за счет уменьшения суммы налогооблагаемого дохода, о которой вы сообщаете в IRS. Владельцы бизнеса должны учитывать такое списание, чтобы уменьшить свой общий налоговый счет или задолженность. Это может вернуть финансирование в ваш карман, что позволит вам увеличить сбережения вашего бизнеса или инвестировать в новые ресурсы.

Владельцы бизнеса должны учитывать такое списание, чтобы уменьшить свой общий налоговый счет или задолженность. Это может вернуть финансирование в ваш карман, что позволит вам увеличить сбережения вашего бизнеса или инвестировать в новые ресурсы.

Если вы только начинаете свой бизнес, у вас может не хватить денег для покрытия более высокого налогового счета, если он требуется в вашей налоговой декларации. Чтобы избежать возникновения налоговой задолженности (управление которой может быть сложной задачей), ищите любую возможность сэкономить на расходах вашего бизнеса.

Как подготовить налоговые вычеты

Трудно добиться максимальных результатов от вычетов, если вы соберете все вместе прямо перед наступлением срока годовой отчетности.Фактически, чем больше вы будете думать о списании налогов в течение года, тем лучше будет ваш бизнес. Лучший способ максимизировать свои сбережения — это вести их систематизированный учет в течение всего года.

Топ-7 списаний налогов для фотографических предприятий

Если вы владеете небольшой фотографической компанией, существует множество способов воспользоваться вычетами в соответствии с налоговым кодексом. Многие предприниматели и индивидуальные предприниматели используют Таблицу C для их записи.В приведенный ниже список включены некоторые из наиболее распространенных налоговых вычетов для фотографов, которые вы можете использовать.

Многие предприниматели и индивидуальные предприниматели используют Таблицу C для их записи.В приведенный ниже список включены некоторые из наиболее распространенных налоговых вычетов для фотографов, которые вы можете использовать.

Вы можете создать список расходов фотографического бизнеса, чтобы отслеживать все расходы в течение года. Учет каждого расхода значительно упростит заполнение налоговой декларации.

1. Фотография Gear

Как фотограф вы, вероятно, вложили значительные средства в оборудование, необходимое для нормальной работы. От фотоаппаратов, объективов и программного обеспечения для редактирования до освещения и стендов — вам необходим широкий ассортимент продукции, отвечающий потребностям каждого проекта и каждого клиента.

Многие из этих покупок являются значительными, и на их содержание может уйти значительная часть накладных расходов фотографа. Хотя вы всегда должны совершать ответственные покупки, исходя из вашего бизнес-плана и уровня доходов, вы также должны знать, что многие из этих инвестиций не облагаются налогом.

Лимит списания оборудования обычно составляет около 2500 долларов в год. Если сумма, которую вы хотите вычесть, больше этой, вы можете рассчитывать распределить ее на весь срок службы вашего снаряжения и вычесть амортизацию из своей налоговой декларации.

2. Субподрядчики и вторые стрелки

Многие фотографы работают как единое целое, но нанимают дополнительных помощников для более крупных проектов, таких как свадьбы. Когда вы нанимаете другого фотографа, чтобы он помогал вам, стоимость этого труда часто не облагается налогом. Второй стрелок обычно работает на фрилансе, а не на постоянной основе.

Важно отметить, что определения занятости могут быть сложными при требовании списания налогов. Если вы назначите какого-либо дополнительного сотрудника на заработную плату на долгосрочной основе, имейте в виду, как это может повлиять на ваши меры по снижению выбросов.

3. Страховые расходы

Страхование — это необходимые расходы, если вы хотите защитить свою компанию от финансовых затруднений. Фотографы часто страхуют различные аспекты своего бизнеса, включая наличие политики защиты самого бизнеса. Если у вас есть полисы на свои камеры и оборудование, или у вас есть другие полисы ответственности для защиты от несчастных случаев и происшествий, эти расходы могут быть вычтены.

Фотографы часто страхуют различные аспекты своего бизнеса, включая наличие политики защиты самого бизнеса. Если у вас есть полисы на свои камеры и оборудование, или у вас есть другие полисы ответственности для защиты от несчастных случаев и происшествий, эти расходы могут быть вычтены.

К сожалению, медицинское страхование не входит в ту же категорию, что и страхование бизнеса.Хотя вам может потребоваться запись о медицинском страховании для личных деклараций, маловероятно, что вы сможете использовать ее в своей налоговой декларации.

4. Аренда оборудования и помещений

В зависимости от объема выполняемых вами фотографических работ вы можете арендовать дополнительное оборудование для конкретных проектов. Многие люди делают это, чтобы не покупать снаряжение, которое будет использоваться лишь несколько раз. Помимо оборудования, вы также можете платить арендную плату, чтобы иметь доступ к определенным зданиям, студиям или офисным помещениям.

Если у вас домашний офис, вы обычно можете списать часть арендной платы в качестве расходов. Это рассчитывается путем деления площади вашего домашнего офиса, используемого исключительно для бизнеса, на общую площадь вашего дома. Если у вас есть домашний офис, вы не захотите пропустить этот налоговый вычет.

Это рассчитывается путем деления площади вашего домашнего офиса, используемого исключительно для бизнеса, на общую площадь вашего дома. Если у вас есть домашний офис, вы не захотите пропустить этот налоговый вычет.

Если аренда определенного оборудования необходима для выполнения работы ваших клиентов, она считается вычетом. Однако, если вы арендуете оборудование для собственных проектов или ради любопытства, вы не сможете претендовать на вычет в полном объеме.

Это подчеркивает одну из самых важных вещей в расходах, не подлежащих налогообложению, — необходимость. Федеральное налоговое законодательство требует, чтобы вычеты были как повторяющимися, так и существенными для нормальной работы. При заполнении налоговой декларации важно соблюдать эти правила.

5. Налоги, сборы за регистрацию и лицензионные расходы

С точки зрения коммерческих расходов, категория «гонорары» может быть невероятно широкой. В эту категорию вы можете включить такие предметы, как:

- Налог на имущество и сборы с продаж

- Сборы за регистрацию компаний с ограниченной ответственностью (LLC) или корпоративные регистрационные сборы

- Стоимость разрешений на ведение местного бизнеса

- Сборы, уплачиваемые профессиональным ассоциациям

- Профессиональные сертификаты

- Сборы за авторские права

- Профессиональные или связанные с торговлей лицензии

Это все расходы, связанные с вашей профессией, которые в противном случае вам не пришлось бы нести. Таким образом, все они имеют решающее значение для подтверждения ваших профессиональных сертификатов. Вы захотите потребовать их в счет налога на фотографа.

Таким образом, все они имеют решающее значение для подтверждения ваших профессиональных сертификатов. Вы захотите потребовать их в счет налога на фотографа.

6. Командировочные расходы, связанные с клиентами

Как фотограф, у вас может быть центральное место или студия, где вы выполняете много работы. Но вполне вероятно, что вы также путешествуете по разным встречам с клиентами и съемкам, которые проходят в разных местах. Если ваша работа связана с путешествиями, как в случае со свадебной фотографией, вам может понадобиться путешествовать на большие расстояния, чтобы добраться до места работы.

Командировочные расходы могут накапливаться в течение года, особенно если вы включаете бензин, авиабилеты, пробег, проживание и питание. К счастью, эти расходы не подлежат налогообложению, пока вы путешествуете по причинам, непосредственно связанным с потребностями вашего бизнеса.

Местные встречи с текущими и потенциальными клиентами также могут быть включены в ваши налоговые списания. Обязательно сохраните чеки из ресторанов и других предприятий, если вы планируете использовать эти скидки.Кроме того, воспользуйтесь преимуществами мобильных приложений и программного обеспечения для автоматического отслеживания пробега, чтобы отслеживать пробег и транспортные расходы.

Обязательно сохраните чеки из ресторанов и других предприятий, если вы планируете использовать эти скидки.Кроме того, воспользуйтесь преимуществами мобильных приложений и программного обеспечения для автоматического отслеживания пробега, чтобы отслеживать пробег и транспортные расходы.

7. Проценты по долгу

В зависимости от того, как вы начали свой бизнес или финансировали новые покупки, вы обычно можете компенсировать стоимость процентов с помощью вычетов. Это относится к процентам, которые вы платите по корпоративным кредитным картам, займам и другим формам финансирования.

Будьте готовы получить доступ к своей банковской и финансовой отчетности, чтобы точно указать сумму уплаченных вами процентов.Хорошая новость в том, что это списание может стать огромным облегчением, если вы пытаетесь преодолеть или погасить долги своего предприятия.

Распространенные ошибки, которых следует избегать

Несмотря на то, что важность использования списания налогов очевидна, все же легко ошибаться. Во многих случаях владельцы бизнеса допускают ошибки просто потому, что они не знакомы с процессом или не уверены в нем. Большинство владельцев бизнеса хотят подавать честную и прозрачную налоговую декларацию, соответствующую стандартам IRS.

Во многих случаях владельцы бизнеса допускают ошибки просто потому, что они не знакомы с процессом или не уверены в нем. Большинство владельцев бизнеса хотят подавать честную и прозрачную налоговую декларацию, соответствующую стандартам IRS.

Вот несколько советов, как избежать некоторых из наиболее распространенных ошибок при сообщении о списании.

- Используйте надежную систему в течение всего года. Если вы планируете отчисления только в тот момент, когда они должны быть оплачены, вы не только испытаете стресс, но и можете упустить важные преимущества. Использование надежного и мощного программного обеспечения для бухгалтерского учета, такого как FreshBooks, может помочь вам оставаться организованным круглый год. Используйте это программное обеспечение для отслеживания таких расходов, как пробег, накладные расходы, платежная ведомость и т. Д.

- Сохраните документы и квитанции . В эпоху цифровых технологий легко потерять из виду небольшие квитанции и записи.

Хотя у вас может быть возможность получить доступ к некоторым из этих записей в цифровом виде, не думайте, что вы всегда сможете найти то, что вам нужно. Размер налогового вычета зависит от документации, поэтому будьте осторожны с квитанциями и оформлением документов.

Хотя у вас может быть возможность получить доступ к некоторым из этих записей в цифровом виде, не думайте, что вы всегда сможете найти то, что вам нужно. Размер налогового вычета зависит от документации, поэтому будьте осторожны с квитанциями и оформлением документов. - Не ждите до последней минуты . Годовой крайний срок уплаты налогов — трудное время для всех. Из-за этого лучше планировать заранее, особенно если вы знаете, что ваши выводы сложны. Налоговый специалист может уделить больше времени вашей ситуации, если у него есть необходимая документация и достаточно времени.

Упрощенные налоги для фотографов

Неважно, не за горами ли налоговый сезон или еще несколько месяцев, никогда не бывает плохим временем подумать о том, как использовать вычеты в своих интересах. Как владелец фотобизнеса, у вас есть множество вариантов, когда дело доходит до списания налоговых деклараций вашего бизнеса. Как вы узнали из приведенного выше списка, все, от оборудования и программного обеспечения до пробега и рекламы, может принести облегчение.

Потратьте время на понимание того, как налоговый процесс работает в вашем фото-бизнесе.Если у вас есть подробные вопросы, обратитесь к своему профессиональному финансовому консультанту или CPA, который может дать рекомендации о том, какие вычеты включать и как это сделать на законных основаниях.

СТАТЬИ ПО ТЕМЕ

В дар фотографии благотворительным организациям

Главная -> Статьи -> Дарение фотографии благотворительным организациям

, написанный Грегом Коупом