общие вопросы, связанные с налоговыми вычетами (часть 1)

Источник: журнал »Финансы» №5 за 2002 годВ.В.Зубков, экономист, «Росэкспертиза»

До вступления в законную силу части II Налогового кодекса РФ (далее — Кодекс) налоговое законодательство не использовало устойчивого термина «налоговый вычет». Употреблявшиеся термины «вычет», «зачет» и «возмещение» содержали кардинально иные понятия, нежели вновь введенный термин. Что такое «налоговый вычет»? Ст. 176 Кодекса установлено, что зачет, наравне с возвратом, является одним из механизмов реализации порядка возмещения налога. Теперь зачет — одна из форм возмещения налога, то есть понятие «зачет» стало подчиненным термином, которое означает перенос излишка суммы налога на следующий налоговый период. Таким образом, Кодекс решил путаницу с использованием этих двух понятий, но, в тоже время, не прояснил ситуацию с налоговыми вычетами. Первая часть Кодекса и вовсе не использует такое понятие и не определяет его возможное содержание.

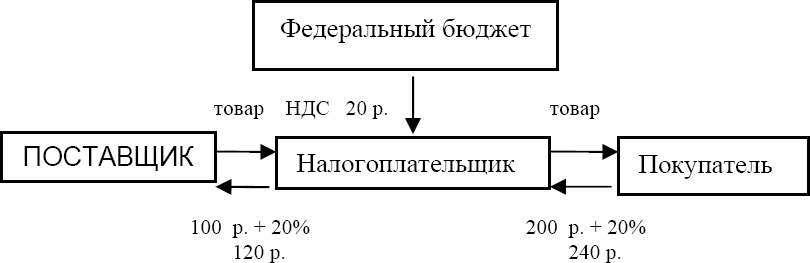

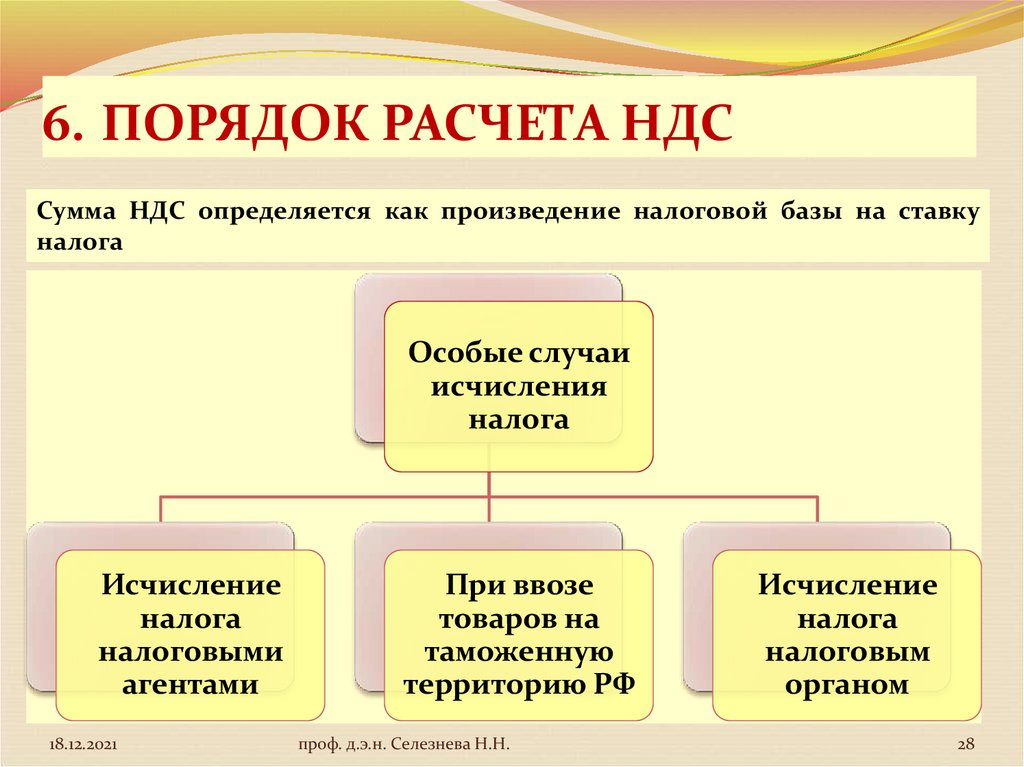

Для того чтобы понять сущность налоговых вычетов по НДС следует более детально разобраться с порядком исчисления НДС как элементом налога. Если следовать буквальному содержанию ст. 52 и 166 Кодекса, то можно прийти к выводу, что сумма налога исчисляется именно как соответствующая налоговой ставке процентная доля налоговой базы, а, значит, порядок исчисления НДС должен ограничиваться нормами, содержащимися в ст. 166 Кодекса. Положения ст. 52 Кодекса об участии в исчислении налога налоговых льгот здесь не должны учитываться по причине того, что, как было указано, налоговые вычеты не могут быть признаны налоговыми льготами, поскольку носят общий для всех налогоплательщиков характер.

Обязанность по уплате возникает только после того, как налогоплательщик смог на основании норм закона исчислить налог. На это указывают нормы ч. II ст.52, п.4 ст. 57, п.2 ст.58 Кодекса. Так, в случае исчисления налога на основании налогового уведомления, налог подлежит уплате после получения такого уведомления. Расчет же суммы налога, указываемой в уведомлении налогового органа, опять же производится на основании норм ст.52 Кодекса. Остается непонятным, к какому элементу налога относятся налоговые вычеты, и что за порядок исчисления установлен ст. 173 Кодекса. В соответствии с п. 1 указанной статьи сумма, подлежащая уплате в бюджет, исчисляется по итогам налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога, исчисляемая в соответствии со ст. 166 Кодекса. Можно прийти к выводу, что ст. 166 Кодекса определяет промежуточную сумму налога, а ст. 173 окончательную сумму налога. Но налоговое законодательство не использует таких понятий как «промежуточная» и «окончательная» суммы налога. С другой стороны, нельзя говорить и о том, что существует два порядка исчисления налога по НДС, что противоречит ст. 17 и 52 Кодекса. Даже если допустить такую возможность остается вопрос о том, к какому элементу относится порядок применения налоговых вычетов. При его применении уж тем более не происходит исчисление налога путем применения налоговой ставки к налоговой базе.

Расчет же суммы налога, указываемой в уведомлении налогового органа, опять же производится на основании норм ст.52 Кодекса. Остается непонятным, к какому элементу налога относятся налоговые вычеты, и что за порядок исчисления установлен ст. 173 Кодекса. В соответствии с п. 1 указанной статьи сумма, подлежащая уплате в бюджет, исчисляется по итогам налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога, исчисляемая в соответствии со ст. 166 Кодекса. Можно прийти к выводу, что ст. 166 Кодекса определяет промежуточную сумму налога, а ст. 173 окончательную сумму налога. Но налоговое законодательство не использует таких понятий как «промежуточная» и «окончательная» суммы налога. С другой стороны, нельзя говорить и о том, что существует два порядка исчисления налога по НДС, что противоречит ст. 17 и 52 Кодекса. Даже если допустить такую возможность остается вопрос о том, к какому элементу относится порядок применения налоговых вычетов. При его применении уж тем более не происходит исчисление налога путем применения налоговой ставки к налоговой базе. В тоже время порядок применения налоговых вычетов непосредственным образом влияет на размер налога, подлежащего уплате в бюджет, и каким-то образом должен быть связан с порядком исчисления НДС.

В тоже время порядок применения налоговых вычетов непосредственным образом влияет на размер налога, подлежащего уплате в бюджет, и каким-то образом должен быть связан с порядком исчисления НДС.

Попробуем разобраться, к какому из не перечисленных в ст. 17 Кодекса элементов относится порядок применения налоговых вычетов и сами налоговые вычеты. Определить элемент — значит описать фактическую сторону элемента, выделить его из прочих сходных явлений (предметов, обстоятельств) на основе каких-либо признаков или данных. Элементы налога отражают социально-экономическую сущность налога, его родовые признаки. Налоговые вычеты не определяют ни предмет, ни объект налога, не используются при установлении и исчислении налоговой базы. В отличие от льгот они не уменьшают размер налога (окладную сумму), а скорее влияют на порядок исчисления, не являясь самим механизмом исчисления в общепринятом значении, установленным ст.52 Кодекса. К методу учета налоговой базы («по оплате», «по отгрузке») они также не имеют непосредственного отношения. Налоговые вычеты не влияют на параметры измерения налоговой базы, а, значит, не относятся к масштабу налога. Остается один элемент — метод налогообложения, но под ним понимается порядок изменения ставки налога в зависимости от роста налоговой базы. Но настолько ли равный, пропорциональный, прогрессивный и регрессивный способ изменения ставки определяет сам метод налогообложения. Да, изменение ставки влияет на практическое воздействие налога на налогоплательщиков и на общество, но понимание метода налогообложения только в таком значении сужает возможности для его использования. Метод налогообложения должен также указывать, называть как, каким образом, с помощью каких приемов исчисления определяется размер налога, т.е. той суммы платежа, которая без учета переплат подлежит перечислению в бюджет. В теории налогообложения не дано четкого исследования возможных методов налогообложения, которые существенно влияют на способ исчисления налога.

Налоговые вычеты не влияют на параметры измерения налоговой базы, а, значит, не относятся к масштабу налога. Остается один элемент — метод налогообложения, но под ним понимается порядок изменения ставки налога в зависимости от роста налоговой базы. Но настолько ли равный, пропорциональный, прогрессивный и регрессивный способ изменения ставки определяет сам метод налогообложения. Да, изменение ставки влияет на практическое воздействие налога на налогоплательщиков и на общество, но понимание метода налогообложения только в таком значении сужает возможности для его использования. Метод налогообложения должен также указывать, называть как, каким образом, с помощью каких приемов исчисления определяется размер налога, т.е. той суммы платежа, которая без учета переплат подлежит перечислению в бюджет. В теории налогообложения не дано четкого исследования возможных методов налогообложения, которые существенно влияют на способ исчисления налога.

Налоговые вычеты определяют способ и характер используемого исчисления налога, и речь идет не о кумулятивности (исчисление налога нарастающим итогом) или о некумулятивности налога, а о так называемом «методе расчета НДС».

В учебной литературе часто говорится о том, что существуют методы расчета НДС. Складывается впечатление, что метод расчета характерен только для этого налога, а при исчислении других налогов никаких методов расчета не применяется. В теории указывается, что при расчете НДС используются 4 метода его определения: прямой аддитивный, или бухгалтерский; косвенный аддитивный; метод прямого вычитания; косвенный метод вычитания, или зачетный метод по счетам (метод первоначально принятый в ЕЭС).

Четвертый, зачетный метод по счетам еще называется инвойсным методом, при котором добавленная стоимость не является объектом налогообложения. Такое название непосредственно связано с использованием при расчете НДС счетов-фактур. Этот метод расчета НДС и применяется в России. При данном методе расчета налога не требуется определения добавленной стоимости и вместо этого ставка применяется к составляющим добавленной стоимости — затратам и произведенным товарам, оказанным услугам.

Метод «расчета» используется не только при исчислении налога на добавленную стоимость. Например, при исчислении налога на прибыль организаций используется третий метод — метод прямого вычитания (по формуле — ставка х (выручка — издержки). В тоже время само определения данного элемента налога как «метод расчета» вводит в заблуждение об его кажущемся отличии от такого элемента налога как метод исчисления налога. Но, если мы обратимся к смыслу понятия «расчет», то станет ясно, что метод расчета налога является тем же методом исчисления налога. Ни одна из существующих классификаций элементов налога не учитывает такого элемента налога как метод исчисления налога, применительно к способу определения налога. Характеристика элементов налога (налоговая терминология) используется в законодательных актах, определяющих условия налогообложения. Они не могут не учитывать метод исчисления (расчета) налога. Метод исчисления (расчета) налога непосредственно связан с порядком исчисления (взимания) налога и существенным образом определяет налогообложение, существование налога. Именно метод определяет рамки для применяемого порядка исчисления, т.

Например, при исчислении налога на прибыль организаций используется третий метод — метод прямого вычитания (по формуле — ставка х (выручка — издержки). В тоже время само определения данного элемента налога как «метод расчета» вводит в заблуждение об его кажущемся отличии от такого элемента налога как метод исчисления налога. Но, если мы обратимся к смыслу понятия «расчет», то станет ясно, что метод расчета налога является тем же методом исчисления налога. Ни одна из существующих классификаций элементов налога не учитывает такого элемента налога как метод исчисления налога, применительно к способу определения налога. Характеристика элементов налога (налоговая терминология) используется в законодательных актах, определяющих условия налогообложения. Они не могут не учитывать метод исчисления (расчета) налога. Метод исчисления (расчета) налога непосредственно связан с порядком исчисления (взимания) налога и существенным образом определяет налогообложение, существование налога. Именно метод определяет рамки для применяемого порядка исчисления, т. е. устанавливает механизм, с помощью которого порядком определяется последовательный ход действий, конкретные правила. Отсутствие в теории налогообложения института «метод исчисления налога» негативно сказывается как при осуществлении законотворческой, так и правоприменительной деятельности. Выявление содержания метода исчисления (расчета) налога для признания за ним роли существенного элемента налога помогло бы избежать многих спорных теоретических и не теоретических вопросов. В методе исчисления налога проявляется прямой или косвенный характер конкретного налога. Без учета данного элемента налога ссылки на то, что налог на добавленную стоимость является косвенным налогом — малосодержательны. Спорный характер определения НДС как косвенного налога и выведения из этого серьезных выводов о природе налоговых правоотношений, по крайней мере, может выглядеть как не обоснованный подход к разрешению спорных ситуаций.

е. устанавливает механизм, с помощью которого порядком определяется последовательный ход действий, конкретные правила. Отсутствие в теории налогообложения института «метод исчисления налога» негативно сказывается как при осуществлении законотворческой, так и правоприменительной деятельности. Выявление содержания метода исчисления (расчета) налога для признания за ним роли существенного элемента налога помогло бы избежать многих спорных теоретических и не теоретических вопросов. В методе исчисления налога проявляется прямой или косвенный характер конкретного налога. Без учета данного элемента налога ссылки на то, что налог на добавленную стоимость является косвенным налогом — малосодержательны. Спорный характер определения НДС как косвенного налога и выведения из этого серьезных выводов о природе налоговых правоотношений, по крайней мере, может выглядеть как не обоснованный подход к разрешению спорных ситуаций.

Проблема отсутствия в законодательстве о налогах положения о методе исчисления налога как элементе налога, связана с нарушением законодателем основных начал законодательства о налогах, которые говорят о том, что каждый налог должен иметь экономическое основание (п. 3 ст. 3 Кодекса), а, следовательно, требует в преамбуле закона о налоге (главе Налогового кодекса) обосновать необходимость налога и основные цели и методы взимания. Принцип установления налога требует определения оснований возникновения и определения порядка исполнения обязанностей по уплате налога (п.2 ст.1 Кодекса).

3 ст. 3 Кодекса), а, следовательно, требует в преамбуле закона о налоге (главе Налогового кодекса) обосновать необходимость налога и основные цели и методы взимания. Принцип установления налога требует определения оснований возникновения и определения порядка исполнения обязанностей по уплате налога (п.2 ст.1 Кодекса).

Можно сделать вывод, что налоговые вычеты по родовым признакам суть метода исчисления налога, выявляющие косвенный характер налога на добавленную стоимость. При этом современная практика и теория придают косвенности налогов отдельное, специфическое определение, которое сильно влияет на правильность понимания сущности института налоговых вычетов.

Окончание статьи

393-сон 13.01.1998. О ПОРЯДКЕ ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В ОТНОШЕНИИ ТОВАРОВ, РАБОТ, УСЛУГ, ИМПОРТИРУЕМЫХ НА ТЕРРИТОРИЮ РЕСПУБЛИКИ УЗБЕКИСТАН

|

Акт утратил силу 06. |

Временная инструкция

О ПОРЯДКЕ ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В ОТНОШЕНИИ ТОВАРОВ, РАБОТ, УСЛУГ, ИМПОРТИРУЕМЫХ НА ТЕРРИТОРИЮ РЕСПУБЛИКИ УЗБЕКИСТАН

[Зарегистрирована Министерством юстиции Республики Узбекистан 13 января 1998 г. Регистрационный № 393]

Сндс = (Ст + Пип + Ас) х Н/100, где:

Заместитель министра Э. ГАДОЕВ

Заместитель председателя С. АРИПОВ

Первый заместитель председателя М. КУРАЛОВ

ПЕРЕЧЕНЬ

продовольственных товаров первой необходимости, ставка налога на добавленную стоимость на которые установлена в размере 10 процентов

№№ | Наименование товаров | Код по ТН ВЭД |

1. | Мука | 110100000, 1102, из 1106 10 000 — мука из сушенных бобовых овощей, из 1106 20 — мука из сердцевины саговой пальмы, корнеплод или клубнеплодов, из 1208 — мука из семян или плодов масличных культур |

| 2. | Хлеб | Из 1905 — хлеб |

| 3. | Мясо | 0201, 0202, 0203, 0204, 020500000, 020610910, 020610950, 020621000, 020622, 020629910, 020630210, 020641910, 020649910, 020680910, 020680990, 020690910, 020690990, 0207, 0208 |

| 4. | Молоко и молочные продукты | 0401, 0402, 0403, 0404, из 0406 — творог |

| В______________________Государственную налоговую инспекцию ______________ _________________________________ Фамилия ответственного лица (исполнителя) _______________________________ тел.  :______________ факс:_________ :______________ факс:_________ | Штамп или отметка |

РАСЧЕТ

налога на добавленную стоимость за импортируемые работы, услуги

за _____________________________199__г.

(отчетный период)

Показатели | Оборот | Ставка НДС | Сумма НДС | |

1 | 2 | 3 | 4 | |

| Стоимость импортируемых работ, услуг: | ||||

| ||||

| Руководитель | (подпись) | |||

| (подпись) | ||||

| Отметки и замечания инспектора: | ||||

В результате предварительной проверки внесены следующие исправления: __________ _______________________________________________________________________ | ||||

«____» ____________199__г. (дата предварительной проверки) | ||||

| Инспектор | (подпись) | |||

| Справка инспектора по учету: | ||||

По настоящему отчету в лицевом счете плательщика начислено: _______________________ ______________________________________________ сумов.  | ||||

«___» ___________199__г. | ||||

| Инспектор по учету | (подпись) | |||

👉 Как рассчитать НДС по счету?

Счет-фактура является важной частью процесса покупки, поскольку в нем указывается вся информация и цена. В этом документе должен быть указан налог на добавленную стоимость. Многие люди сомневаются в этом. Если вы один из этих людей, мы объясним, как рассчитать НДС по счету-фактуре.

Что такое НДС?

Если вы не знаете, что такое налог на добавленную стоимость (НДС), вот его определение.

Как легко рассчитать НДС по счету-фактуре?

Вам необходимо понять, как выполняется этот расчет, потому что он распространен в системе купли-продажи. Это будет полезно вам, если у вас есть бизнес, если вы директор, если вы хотите создать бизнес или просто как гражданин. Мы даем вам несколько способов сделать это простым и быстрым способом.

Это будет полезно вам, если у вас есть бизнес, если вы директор, если вы хотите создать бизнес или просто как гражданин. Мы даем вам несколько способов сделать это простым и быстрым способом.

Цена с НДС (все налоги включены):

Если указанная цена включает НДС, то НДС включается в окончательную цену. То есть это тот, который уже указан в счете-фактуре, когда вы собираетесь купить один или несколько продуктов. Если вы хотите рассчитать его, просто обратите внимание на цену и процентную сумму, потому что они могут варьироваться.

Начните с деления этой суммы на процент НДС. Но как это сделать? Это просто. Если сумма с НДС составляет 2000 евро, а процент НДС составляет 10%, вы делите цену с НДС (2000 евро) на 1,10. Это дает вам цену без НДС, то есть 1818,18 евро. Вы должны вычесть результат, т. е. 1 818,18 евро, из суммы счета, включая НДС (2 000 евро).

Это даст вам 181,82 евро, что означает, что эта последняя сумма является НДС, который должен быть включен в счет. Если процент НДС составляет 20%, вы должны разделить его на 1,20. Если 15%, то 1,15.

Идея состоит в том, чтобы добавить число 1 к общему проценту.

Если процент НДС составляет 20%, вы должны разделить его на 1,20. Если 15%, то 1,15.

Идея состоит в том, чтобы добавить число 1 к общему проценту.

Цена до налогообложения:

Если цена не включает налог, НДС не включается в цену. Затем необходимо рассчитать НДС. Это может показаться сложным, особенно если вы только начинаете. Однако, как только все цифры будут ясны, станет легче. Чтобы рассчитать НДС по цене до налогообложения, вам необходимо умножить цену продажи до налогообложения на применимую ставку НДС, чтобы получить цену продажи с учетом налога.

Но как проверить правильность расчета цены с учетом НДС? Это тоже легко. Возьмем приведенный выше пример со счетом на сумму 2000 евро, включая НДС. В этом случае к цене без учета НДС (1818,18 евро) нужно добавить 10% (ставка НДС), т. е. 181,82 евро.

Добавление НДС

Теперь вы хотите добавить процент НДС к цене одного или нескольких товаров. Это не так сложно, как вы думаете. Для этого нужно базовую цену этих товаров умножить на процент. Если это 10%, вы умножаете его на 0,10.

Это не так сложно, как вы думаете. Для этого нужно базовую цену этих товаров умножить на процент. Если это 10%, вы умножаете его на 0,10.

Предположим, что стоимость продукта до налогообложения (без НДС) составляет 1 215 евро, а процент НДС составляет 10%. Вы умножаете 1215 евро на 0,10, что дает вам 121,5 евро. Это означает, что 121,50 евро — это сумма НДС. Вы все еще не понимаете? Поясним на примере выше для ясности.

Предположим, что цена до налогообложения составляет 1 818,18 евро (как в предыдущем примере), а ставка НДС составляет 10%. Вы должны умножить 1818,18 евро на 0,10%, что даст вам 181,82 евро, что и будет суммой НДС.

Базовая цена плюс НДС

Вы также можете сделать расчет между базовой ценой и НДС. Операция в этом смысле состоит в умножении цены товара без НДС на 1,10 (прибавление числа 1 к проценту).

То есть 1 818,18 евро на 1,10 даст вам 2 000 евро.

Рекомендации

Как вы видели, существует несколько способов расчета НДС по счету-фактуре. Мы уже объяснили различные варианты, которые у вас есть для этого. Поэтому мы рекомендуем вам сделать это заранее, если вы являетесь подрядчиком, самозанятым лицом или директором.

Планирование является ключом к ведению правильного и платежеспособного учета. Сегодня существует множество программ, программного обеспечения, инструментов или платформ, которые помогут вам сделать этот расчет, и In-Mobility — идеальный инструмент для этого. Но всегда полезно знать, как это работает и как рассчитать вручную.

Попробуйте бесплатно*

Кредитная карта не требуется*

Что такое налог на добавленную стоимость (НДС) и как он рассчитывается?

Вы, наверное, все ходили в местный магазин или на рынок, чтобы купить продукты и другие предметы первой необходимости для повседневной жизни. Когда вы покупаете что-то в супермаркете, цена, которую вы платите, не является фактической розничной ценой, назначенной этому товару. Вместо этого эта цена состоит из всех различных

Когда вы покупаете что-то в супермаркете, цена, которую вы платите, не является фактической розничной ценой, назначенной этому товару. Вместо этого эта цена состоит из всех различных

налогов на добавленную стоимость, применяемых к каждому этапу процесса продажи. НДС добавляется к цене на каждом этапе, от производителя к оптовику, затем к продавцу и, наконец, к потребителю.

Любое налогообложение относится к процессу взимания государством сборов с продуктов, услуг и транзакций. Это одна из самых важных полномочий, которыми обладает правительство каждой страны. НДС является одной из многих форм налогов, применяемых на различных этапах реализации товаров и услуг. Эти налоги — то, как правительство делает деньги.

Налог на добавленную стоимость (НДС) — это налог на потребление, взимаемый с товаров на каждом этапе производственного процесса, от рабочей силы и сырья до конечной продажи. Сумма НДС, уплачиваемая пользователем, рассчитывается на основе стоимости продукта за вычетом расходов на материалы, использованные в продукте, который уже облагается налогом.

Сумма НДС, уплачиваемая пользователем, рассчитывается на основе стоимости продукта за вычетом расходов на материалы, использованные в продукте, который уже облагается налогом.

НДС взимается с налогооблагаемых операций поставщиков сырья, производителей, дистрибьюторов и розничных продавцов. Эти поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители платят НДС со своих покупок, как и поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители.

В то время как НДС взимается с продажи продуктов и услуг и уплачивается государством производителями, фактический налог взимается с клиентов или конечных пользователей, приобретающих эти товары и услуги. В результате это косвенный налог, который потребители платят государству через производителей товаров и услуг.

Читайте также | Что такое экономический рост

Возьмите сумму НДС на самом последнем этапе производства и вычтите уже уплаченный НДС для расчета суммы налога на добавленную стоимость, который необходимо уплатить на каждом этапе. Это позволяет избежать двойного налогообложения, гарантируя, что клиенты получают компенсацию за уже уплаченный НДС на каждом этапе.

Это позволяет избежать двойного налогообложения, гарантируя, что клиенты получают компенсацию за уже уплаченный НДС на каждом этапе.

Чтобы потребовать зачет НДС, уплаченного в налоговой декларации, предприятия должны отслеживать и документировать НДС, который они уплачивают при покупках. Налоговые юрисдикции получают налоговые деньги по всей цепочке поставок, а не только в точке продажи конечному потребителю по схеме НДС.

Разница между входящим и исходящим налогами используется для расчета НДС.

«Выходной налог – входящий налог = НДС»

Где исходящий налог относится к налогу, уплачиваемому продавцом при продаже его товаров и услуг, а входящий налог относится к налогу, уплачиваемому продавцом на сырье, используемом для создания его товаров и услуг.

Теперь давайте объясним вам, что такое входящий и исходящий налоги:

- Выходной налог

Все налоги, которые потребитель платит продавцу за приобретаемые товары, называются исходящим налогом. Это должно быть оценено на основе как коммерческих, так и потребительских продаж.

Это должно быть оценено на основе как коммерческих, так и потребительских продаж.

Когда товары или услуги изымаются для личного пользования у зарегистрированной фирмы, необходимо рассчитать исходящий НДС. Если рассматриваемые товары не являются капитальными товарами, которые не подпадают под действие правил корректировки входящего НДС, НДС при изъятии должен рассчитываться, если товары изымаются для использования, которое не облагается НДС в соответствии с Законом о НДС.

- Предварительный налог

Налог, уплачиваемый дилерами при их покупках, называется предварительным налогом. Многие из их покупок будут облагаться НДС; но в большинстве случаев они смогут получить кредит по НДС. Предварительный налог включает НДС на основные средства, такие как оборудование и машины, в дополнение к приобретению сырья и товаров для перепродажи.

Основная цель введения НДС заключалась в предотвращении двойного налогообложения и каскадного эффекта, существовавшего в предыдущей структуре налога с продаж.

Когда продукт облагается налогом на каждом этапе продажи, это называется каскадным эффектом. Поскольку налог взимается со стоимости, которая включает налог, уплаченный предыдущим покупателем, потребитель в конечном итоге платит налог на уже уплаченный налог.

Налог на добавленную стоимость взимается на различных этапах производства товаров и услуг и находится в ведении правительств нескольких штатов. В результате НДС в Индии может немного отличаться от одного штата к другому.

В системе НДС нет исключений. Налогообложение на каждом уровне производственного процесса гарантирует лучшее соответствие требованиям и меньшее количество лазеек, которые можно использовать.

При эффективном применении НДС служит важным инструментом налоговой консолидации в стране, помогая в некоторой степени урегулировать фискальный дисбаланс.

Поскольку НДС является всемирно признанной системой налогообложения, он поможет Индии лучше интегрироваться в глобальные торговые модели.

Читайте также | Первичное публичное предложение (IPO)

Преимущества налога на добавленную стоимость

НДС может закрыть все налоговые лазейки, заменив НДС на другие налоги, такие как подоходный налог. Более высокий стимул зарабатывать больше денег существует при НДС, чем при прогрессивном подоходном налоге.

Сторонники НДС утверждают, что регрессивная налоговая система, такая как НДС, дает людям более сильный стимул работать и получать более высокую заработную плату, потому что они сохраняют свои заработки (а не облагаются большим налогом за то, что зарабатывают больше, как в случае с прогрессивными налогами, такими как подоходный налог) и облагаются налогом только тогда, когда они покупают товары.

Недостатки налога на добавленную стоимость

Однако противники НДС утверждают, что, в отличие от подоходного налога, который варьируется в зависимости от дохода, НДС является фиксированной ставкой для всех, и в результате бедные платят более высокую ставку НДС, чем богатые, пропорционально их доходам.

Товары и услуги становятся дороже в результате НДС, и весь налог перекладывается на потребителей. Это снижает покупательную способность клиентов и может затруднить покупку предметов первой необходимости для людей с низким доходом и семей.

Еще одним недостатком НДС является то, что он заставляет фирмы нести более высокие расходы в результате административных накладных расходов на расчет налогов на каждом этапе производственного процесса.

Предприятиям по всему миру и многонациональным корпорациям с глобальными цепочками поставок, охватывающими многочисленные налоговые режимы, может быть особенно трудно.

Предприятиям по всему миру и многонациональным корпорациям с глобальными цепочками поставок, охватывающими многочисленные налоговые режимы, может быть особенно трудно.

Читайте также | Какая кредитная карта подходит вам лучше всего?

Смотрите это: Как налоги могут спасти мир | Femke Groothuis | TEDxUtrecht

Bottom Line

Несмотря на аргументы против НДС, он имеет ряд существенных преимуществ. Он увеличивает государственные доходы за счет устранения уклонения от уплаты налогов и создания более оперативного и эффективного механизма сбора налогов. Регрессивные налоги могут создавать значительные стимулы для работы, повышая общий валовой внутренний продукт (ВВП) экономики.

11.1998

11.1998