Как начислить НДС при получении аванса — Контур.НДС+ — СКБ Контур

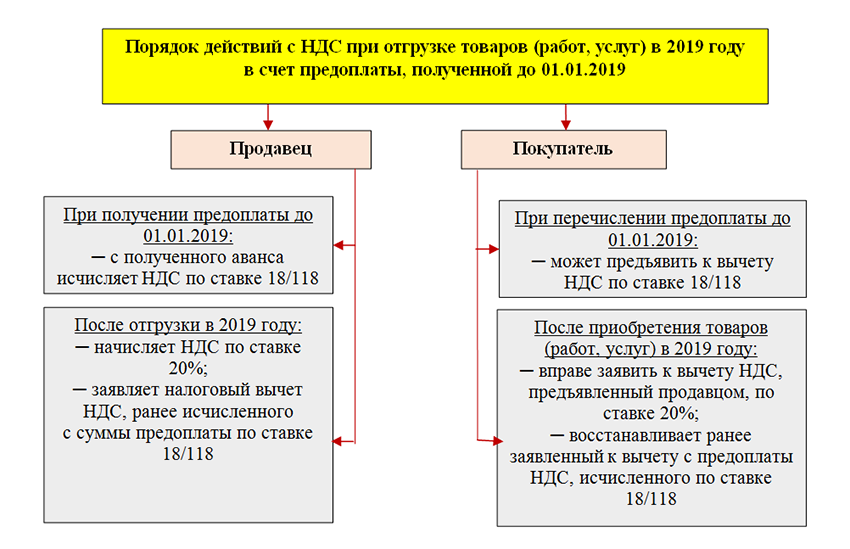

Продавец (исполнитель), получивший предоплату от покупателя (заказчика), должен начислить НДС. Сделать это следует в день получения аванса. Дело в том, что получение оплаты или частичной оплаты признается моментом определения налоговой базы по НДС (п. 1, 14 ст. 167 НК РФ).

Из этого правила есть исключение. Производитель, реализующий товары (работы, услуги), длительность производственного цикла изготовления которых превышает 6 месяцев, НДС с аванса может не начислять (п. 13 ст. 167 НК РФ, Постановление Правительства РФ от 28.07.2006 №468).

Важно понимать, что аванс облагается НДС, даже если он получен в натуральной форме (письма Минфина России от 10.04.2006 № 03-04-08/77). Следовательно, продавец (исполнитель) должен рассчитать НДС со стоимости полученного имущества и предъявить его покупателю (заказчику).

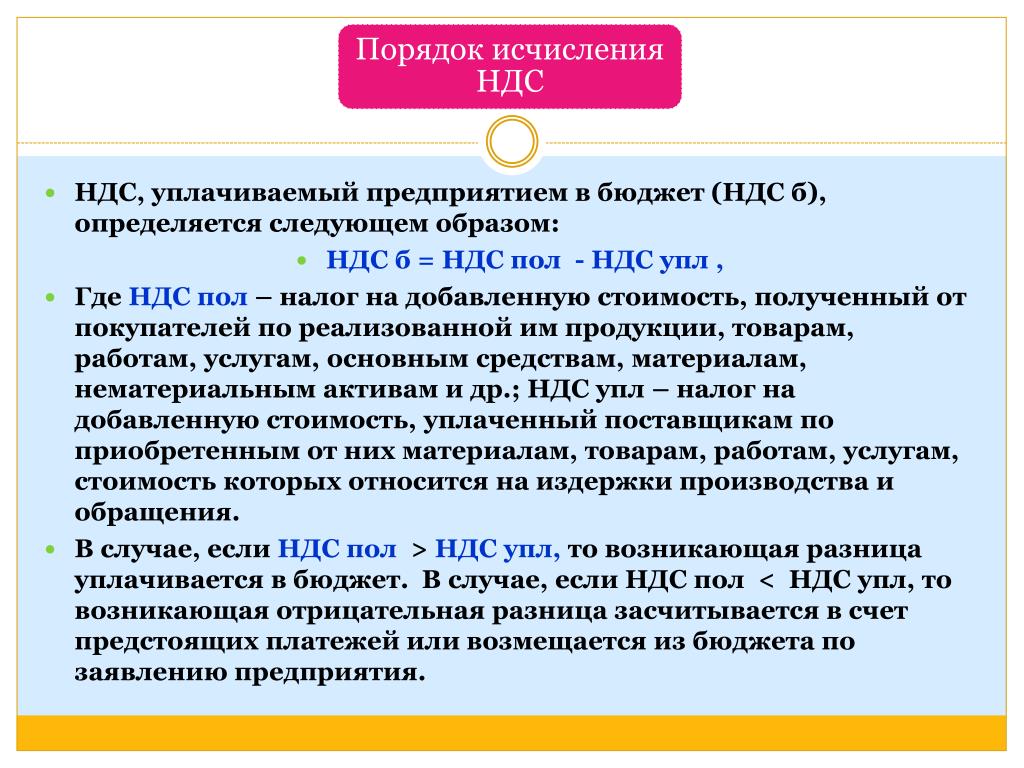

Порядок расчета налога

При получении предоплаты налоговую базу нужно определить исходя из суммы полученной оплаты с учетом НДС (п.

В виде формулы это будет выглядеть так (п. 4 ст. 164 НК РФ):

НДС к уплате = Сумма предоплаты х 18/118 |

НДС к уплате = Сумма предоплаты х 10/110 |

Понятно, что выбор расчетной ставки 18/118 или 10/110 зависит от того, по какой ставке облагаются реализуемые товары (работы, услуги).

Если предоплата получена в валюте, то, чтобы рассчитать сумму НДС к уплате, нужно умножить сумму полученной предоплаты на валютный курс, установленный ЦБ РФ на дату получения аванса (п. 3 ст. 153, п. 1 ст. 167 НК РФ).

После получения предоплаты продавец (исполнитель) должен выставить счет-фактуру на аванс. Сделать это нужно в течение 5 дней со дня получения аванса (п. 3 ст. 168 НК РФ).

Когда товары (работы, услуги), в счет которых получена предоплата, отгружены, налог, начисленный к уплате в бюджет, можно принять к вычету.

Также принять налог к вычету можно в случае расторжения (изменения) договора и возврата предоплаты (п. 4 ст. 172 НК РФ).

Сервис НДС+ снижает риски на каждом этапе работы с НДС

Попробовать бесплатноПорядок расчета НДС. Актуально в 2019 году

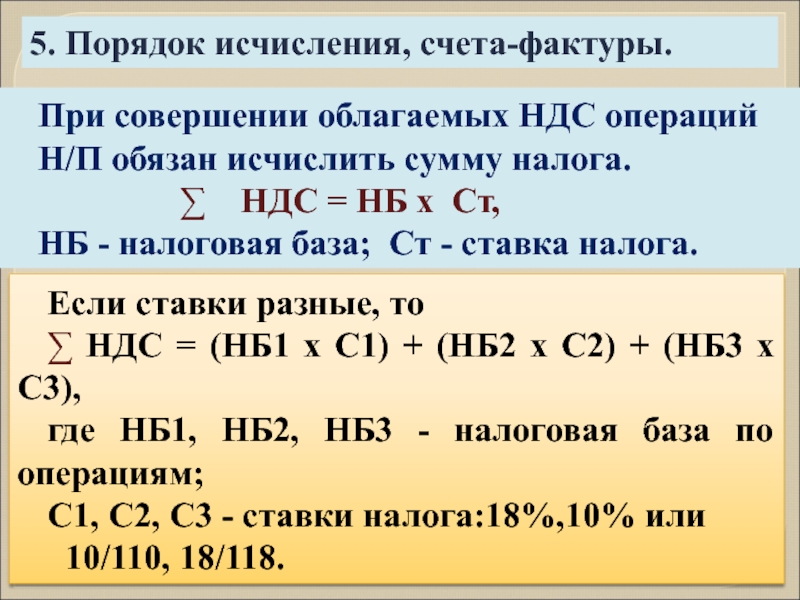

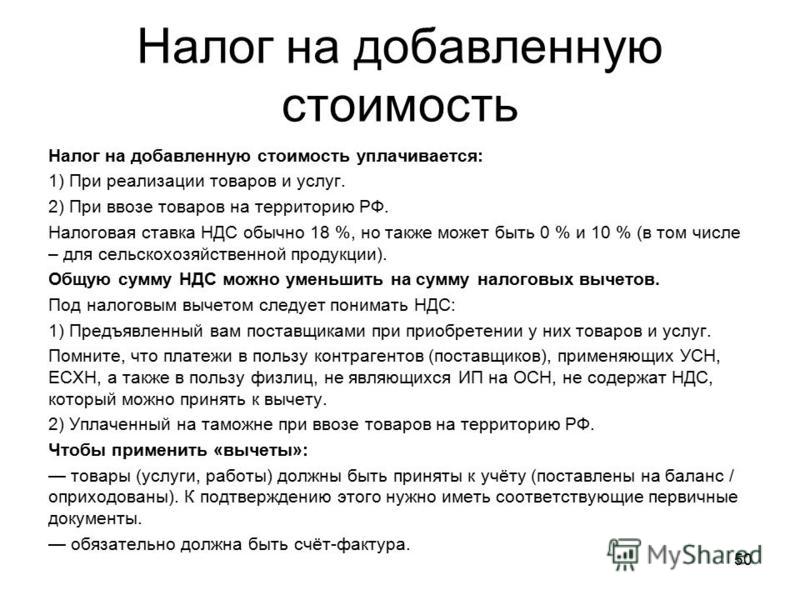

НДС к начислению следует высчитывать по каждой операции.

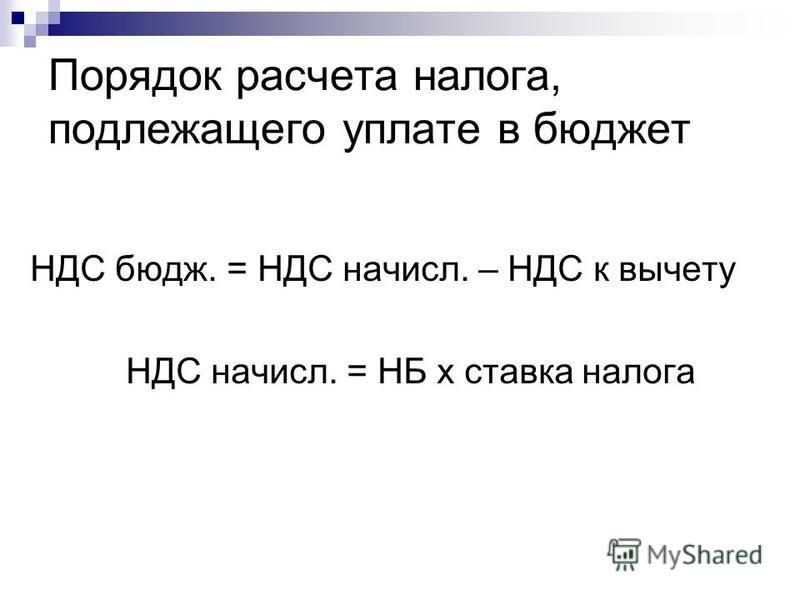

Формула расчета НДС следующая:

НДС к начислению = Налоговая база × Ставка НДС

В соответствии со статьей 163 Налогового кодекса РФ, общая сумма начисленного НДС определяется по итогам квартала.

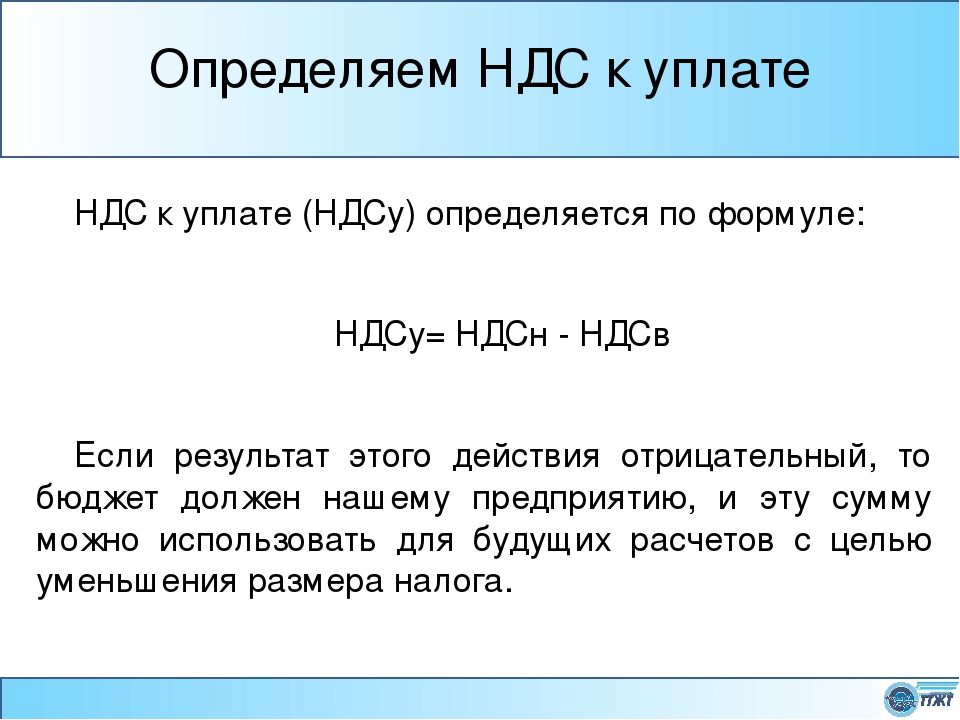

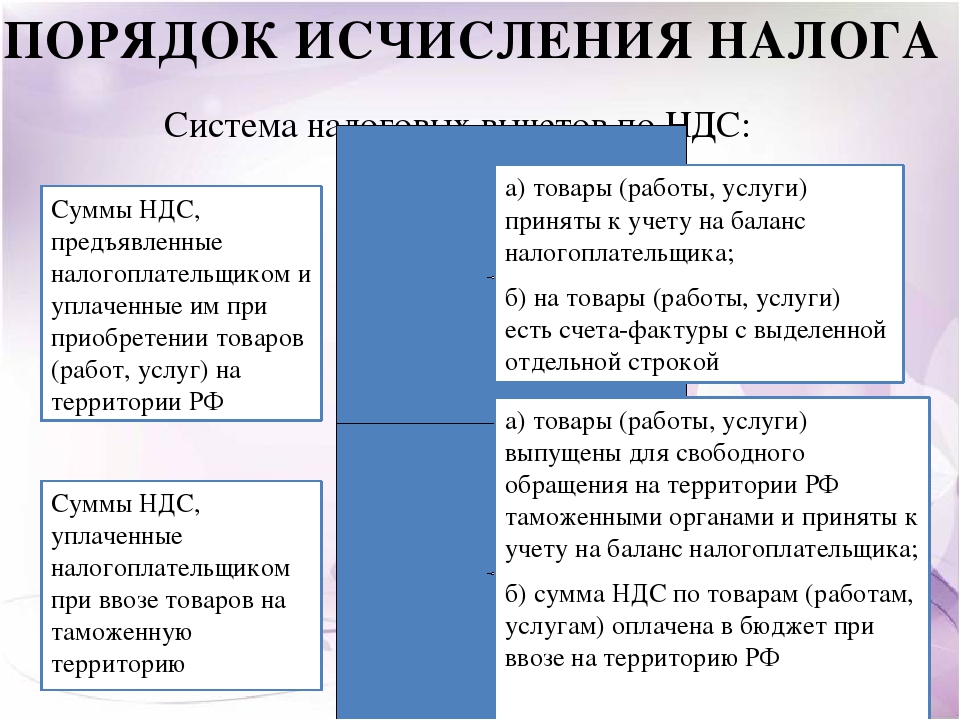

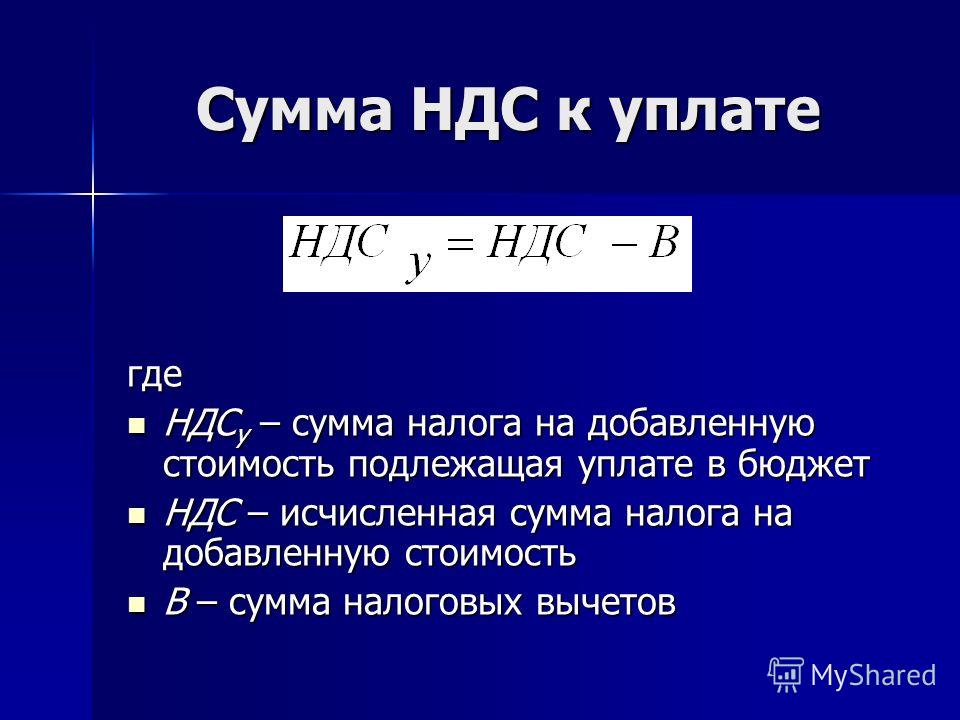

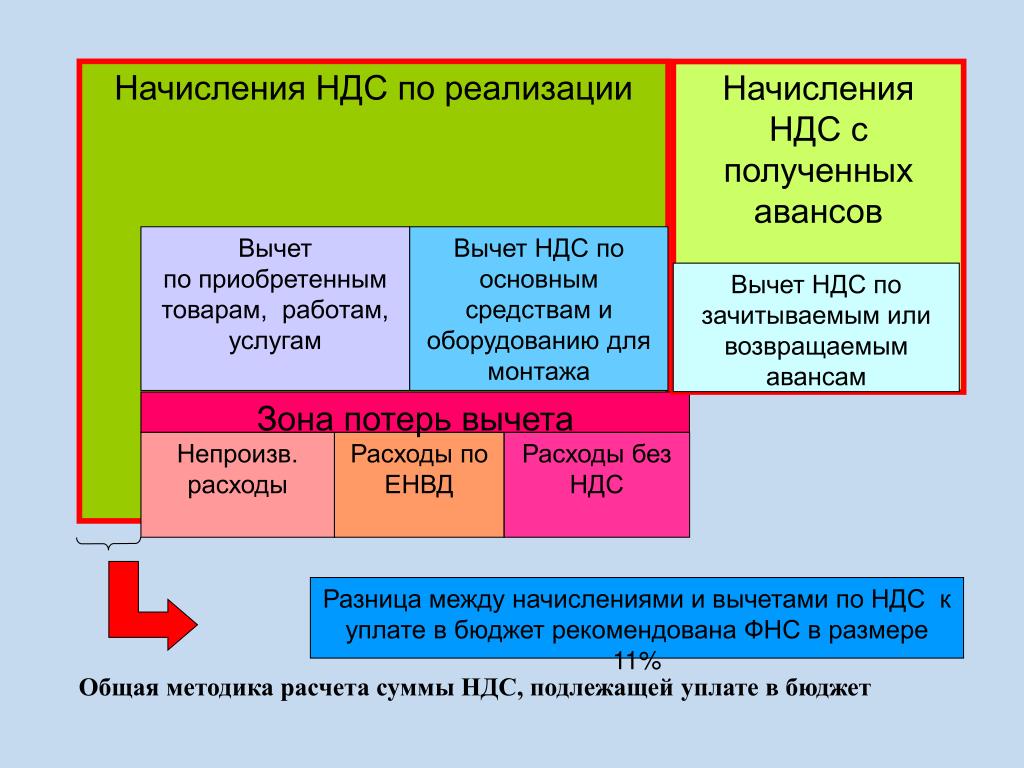

Существует возможность уменьшить общую сумму налога на сумму входного НДС за минусом восстановленных сумм. Сумма НДС к уплате в бюджет определяется следующим образом:

НДС к уплате = НДС к начислению — Входной НДС, принятый к вычету + НДС, восстановленный в налоговом периоде

Реализуя товары (работы, услуги), налоговой базой по НДС необходимо считать выручку, определяемую исходя из всех доходов организации, связанных с расчетами по оплате этих товаров (работ, услуг). В том случае, если стоимость договора выражена в иностранной валюте, выручка пересчитывается в рубли согласно курсу Банка России на дату отгрузки.

Приобретенное в России имущество (работы, услуги, имущественные права) следует оплачивать в рублях, поскольку использовать в расчетах иностранную валюту запрещено законом. Исключение из данного правила — случаи приобретения имущества (работ, услуг, имущественных прав) у представительства иностранной организации, находящегося в России.

Исключение из данного правила — случаи приобретения имущества (работ, услуг, имущественных прав) у представительства иностранной организации, находящегося в России.

В том случае, если имущество (товары, работы, услуги) приобреталось за иностранную валюту, то входной НДС по нему принимается к вычету в сумме рублевого эквивалента. Сумму вычета надлежит рассчитывать в соответствии с курсом Банка России, действовавшим на момент принятия к учету имущества (работ, услуг, имущественных прав).

Формула расчета в вышеупомянутой ситуации следующая:

Сумма налога, принимаемая к вычету = Стоимость приобретенного имущества (работ, услуг) в иностранной валюте × Курс Банка России, действовавший на дату принятия к учету приобретенного имущества (работ, услуг) × 10/110 (или 18/118)

Расчетную ставку 10/110 нужно использовать в том случае, если по приобретенным товарам (работам, услугам, имущественным правам) поставщик предъявил предприятию НДС по ставке 10%. Если же поставщик предъявил компании НДС по ставке 18%, необходимо использовать расчетную ставку 18/118.

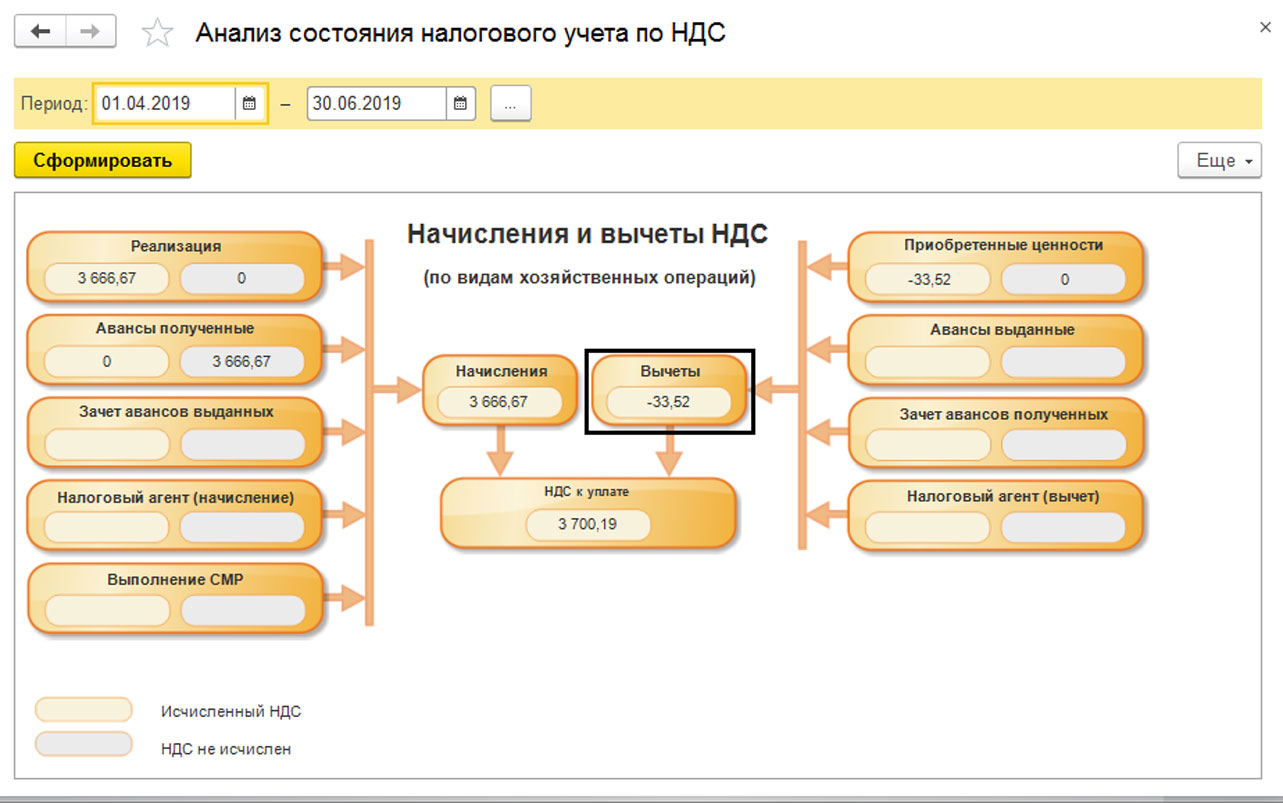

НДС | 1С:Бухгалтерия 8

В «1С:Бухгалтерии 8» учтены требования законодательства, касающиеся налога на добавленную стоимость (НДС). Требования главы 21 Налогового кодекса соблюдаются благодаря использованию специальной подсистемы учета НДС. В процессе текущей работы суммы НДС регистрируются автоматически на основании операций, которые вводятся пользователями в информационную базу. По завершении периода, выполняется ряд регламентных операций. В ходе проведения регламентных операций происходит подготовка отчетности по НДС и осуществляется расчет суммы налога, подлежащей уплате в бюджет. Такой порядок учета НДС в «1С:Бухгалтерии 8» называется полным учетом НДС.

Если организация не осуществляет операции реализации без НДС или по ставке 0%, то она может вести упрощенный учет НДС. При ведении упрощенного учета НДС книга покупок, книга продаж и налоговая декларация по НДС заполняются по факту отражения хозяйственных операций в учете, либо ручных операций. Использование регламентных документов не требуется. При этом можно использовать обработку для автоматического формирования счетов-фактур на предварительные оплаты.

Использование регламентных документов не требуется. При этом можно использовать обработку для автоматического формирования счетов-фактур на предварительные оплаты.

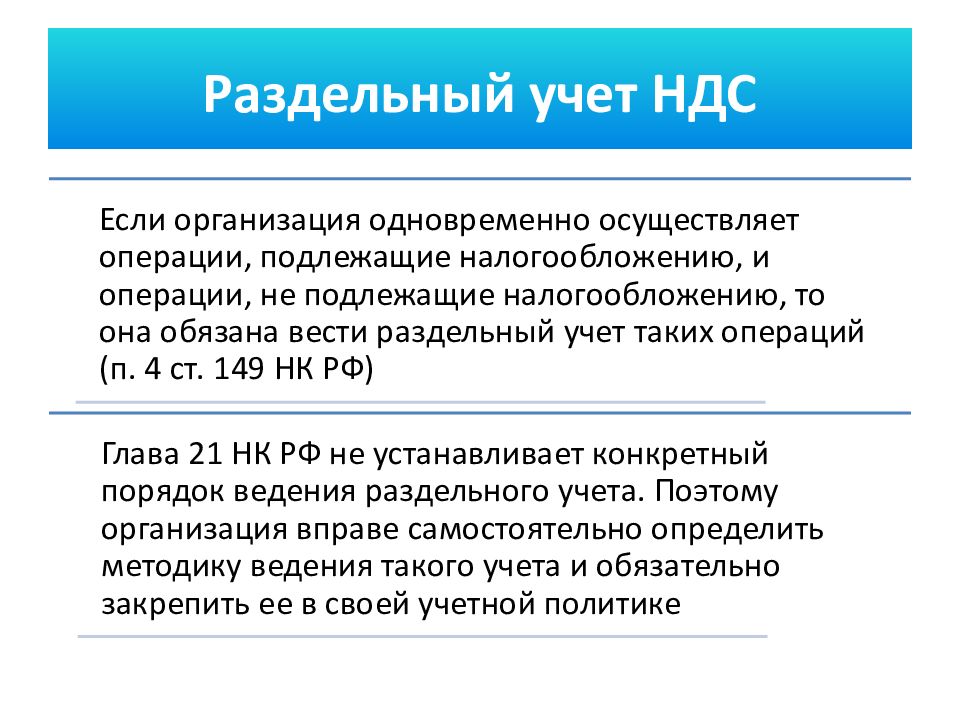

В программе автоматизирован учет НДС по приобретенным товарам, реализуемым с применением ставки НДС 0% (для экспортных операций и сходных случаев) и не облагаемым НДС. Реализована методика раздельного учета сумм НДС, предъявленных поставщиками приобретенных ценностей, в соответствии со ст. 170 НК РФ по операциям реализации, облагаемым НДС и освобожденным от уплаты НДС.

Автоматизирован учет сумм НДС, уплаченных на таможне по импортным операциям, а также сумм НДС, исчисленных при ввозе товаров на территорию РФ с территории государств-членов Евразийского экономического союза (ЕАЭС).

Учтены требование законодательства об особом порядке вычета НДС по строительно-монтажным работам. Учет НДС по строительно-монтажным работам ведется в разрезе объектов строительства, счетов-фактур, ставок НДС, способов формирования затрат по строительству (хозяйственный или подрядный способ).

Предусмотрены ситуации, когда организация выступает в качестве налогового агента по уплате НДС. Признак того, что организация является налоговым агентом, устанавливается в договорах с контрагентами-поставщиками.

При большом и сложном документообороте на предприятии в конце отчетного периода следует выполнить ряд регламентных операций по учету НДС, которые автоматически обработают данные информационной базы, введенные различными документами. Для выполнения регламентных операций целесообразно использовать «Помощник по учету НДС».

Помощник по учету НДС

«Помощник по учету НДС» упрощает работу, повышает наглядность и контролирует последовательность действий. «1С:Бухгалтерия 8» обеспечивает автоматическое формирование и вывод на печать специализированных форм налоговой отчетности — книги покупок и книги продаж. При формировании книга покупок и книги продаж можно отбирать и группировать данные по контрагентам.

Налоговая декларация по НДС включена в состав регламентированной отчетности и заполняется автоматически по данным учета НДС. В соответствии с положениями 21 главы НК РФ все налогоплательщики НДС (а также определенная часть неплательщиков НДС — налоговых агентов) обязаны отчитываться по НДС в электронной форме через оператора электронного документооборота (ЭДО).

Подготовленную декларацию по НДС можно отправить в налоговый орган прямо из программы «1С:Бухгалтерия 8» с помощью сервиса «1С-Отчетность». Для подключения сервиса обращайтесь к партнерам «1С».

ЕС изменит порядок расчета НДС для цифровых продуктов

С будущего года в ЕС вступает в действие директива по расчету НДС для цифровых продуктов. Теперь налог будет выплачиваться по ставке той страны, где проживает потребитель продукта. По словам экспертов, это позволит странам ЕС увеличить налоговые поступления, однако IT-компании будут вынуждены поднять цены на продукцию и пересмотреть бизнес-стратегию.

С 1 января 2015 года в странах — членах Европейского союза вступает в действие новая директива по расчету налога на добавленную стоимость (НДС) для цифровых продуктов.

Теперь базой для расчета НДС на весь цифровой контент в ЕС станет страна, в которой проживает покупатель продукта.То есть если, к примеру, потребитель из Франции приобрел IT-продукт американской компании, то эта компания заплатит НДС по французской ставке. Ранее же налог выплачивался в стране регистрации продавца.

Новое правило расчета применительно ко всем 28 странам — членам Европейского союза.

Директива будет действовать в отношении музыки, фильмов, электронных книг, приложений, программ и прочего цифрового контента, распространяемого через интернет. Кроме того, новые правила коснутся любых платных онлайн-сервисов, а также онлайн-казино.

Кроме того, новые правила коснутся любых платных онлайн-сервисов, а также онлайн-казино.

Как говорится в документе, новые нормы обязательны к исполнению для всех существующих и будущих поставщиков товаров и услуг, которые хотят вести бизнес на территории ЕС. По словам составителей директивы, нововведения должны устранить конкурентное неравенство между иностранными и европейскими продавцами цифрового контента. При этом они полагают, что принятие директивы не слишком ударит по европейским компаниям и потребителям. Первые, по их словам, уже платят НДС по местным ставкам. Потребители же не особенно почувствуют разницу, поскольку налог уже включен в рыночную стоимость продукта.

Принятие директивы уже вызвало резкую критику со стороны интернет-деятелей. В частности, бывший генеральный директор «ВКонтакте» Павел Дуров отметил опасность директивы для европейского интернет-бизнеса.

В частности, бывший генеральный директор «ВКонтакте» Павел Дуров отметил опасность директивы для европейского интернет-бизнеса.

«Европа постепенно убьет свой цифровой рынок этими новыми нормами расчета НДС в следующем году. Почему бы просто не поучиться у США?» — написал Дуров в своем аккаунте в Twitter.

В США федеральный налог на добавленную стоимость отсутствует. Вместо него существует налог с продаж в размере 5–10% от стоимости товара, который индивидуально устанавливается властями каждого из штатов.

Эксперты также уверены, что новые правила налогообложения серьезно ударят по интернет-бизнесу в Европе.

Дело в том, что многие ведущие бизнес на территории ЕС иностранные IT-компании активно использовали преимущество расчета НДС по стране регистрации. В результате они открывали коммерческий филиал в странах ЕС с наиболее низкой налоговой ставкой, что позволяло существенно экономить на размере выплат.

Наиболее популярной страной для регистрации филиалов стал Люксембург, где ставка НДС составляет 15%.

В частности, в Люксембурге зарегистрированы коммерческие филиалы многих западных интернет-компаний, таких как Amazon, AOL, Microsoft, Apple, Spotify, Twitter и eBay. Кроме того, многие компании также регистрировали коммерческие отделения в Ирландии, где существует развитая система налоговых льгот.

Стоит отметить, что на сегодня средняя ставка НДС на территории ЕС составляет 21,54%, однако она существенно варьируется в зависимости от страны. Так, в Великобритании она составляет 20%, в то время как в Венгрии — 27%.

Кроме того, помимо возросших налоговых выплат, компаниям также придется собирать информацию о местоположении потребителей для корректного расчета суммы НДС, что также увеличит финансовую нагрузку на компании.

Согласно опросу KPMG, 75% опрошенных IT-компаний планируют с января будущего года поднять цены на свои продукты и услуги. По подсчетам аналитиков, в некоторых странах с высокой ставкой НДС стоимость цифровых продуктов может возрасти на 11%.

Примечательно, что многие IT-компании до сих пор не озаботились проблемой скорого вступления директивы в силу. Так, 62% представителей малого и среднего интернет-бизнеса и вовсе не знают о новой директиве ЕС.

В целом эксперты KPMG отмечают, что вступление директивы в силу заставит IT-компании существенно изменить модель ведения бизнеса в Европе. Особенно это коснется работы коммерческих филиалов, клиентских баз данных и процесса аудита.

«Новая директива существенно увеличит долговую нагрузку для компаний, а также приведет к развитию новых механизмов ухода от налогов», — считает эксперт KPMG по налоговому законодательству Аманда Тикел.

По ее словам, теперь IT-компании начнут массово регистрировать филиалы в каждой стране ЕС, а также массово развивать «серые» схемы предоставления товаров и услуг.

Вместе с тем эксперт отметила и вероятные прибавки в бюджет ряда стран ЕС. Так, по подсчетам KPMG, действие директивы может в 2015 году принести британской экономике более £300 млн, поскольку весь объем НДС с британских клиентов IT-компаний пойдет в госбюджет страны.

«Однако без потерь не обойдется: либо сами компании недосчитаются прибыли, либо клиенты столкнутся с повышением цен», — подытожила Тикел.

Спокойно могут вздохнуть лишь создатели приложений для iOS и Android. Как сообщил порталу Techcrunch источник в департаменте бизнеса и инноваций правительства Великобритании, власти ЕС согласились не применять действие директивы в отношении AppStore и Google Play. Это поможет разработчикам приложений для смартфонов избежать увеличения налоговой нагрузки.

Об обязательности требования клиентов использовать в документах ТОРГ-12 и счет-фактурах только прямой порядок расчета НДС? — НТВП Кедр

Распечатать

Вопрос

Насколько законны

требования клиентов оформлять ТОРГ-12 и счет-фактуры только с использованием

прямого порядка расчета НДС? Наш заказчик ссылается на Постановление

Правительства от 19. 08.2017 № 981

г. на основании которого отказывается принимать

первичные документы ТН, ТТН, а также счета-фактуры, заполненные с нарушением

указанного порядка, в т.ч. с применением «обратного» метода расчета НДС.

08.2017 № 981

г. на основании которого отказывается принимать

первичные документы ТН, ТТН, а также счета-фактуры, заполненные с нарушением

указанного порядка, в т.ч. с применением «обратного» метода расчета НДС.

Ответ специалиста

Расчетная ставка 18/118 или 10/110 применяется в случаях, когда налоговая база по НДС включает в себя налог. Все эти случаи перечислены в п. 4 ст. 164 НК РФ (Письмо ФНС от 05.10.2016 N СД-4-3/18862@). Среди них, в частности, — исчисление НДС при следующих операциях:

• получении авансов в счет предстоящих поставок;

• удержании НДС налоговым агентом;

• реализации товаров, учтенных с НДС;

• реализации сельхозпродукции, закупленной у граждан;

• переуступке требования.

Это закрытый перечень

случаев. НК РФ не предусматривает возможность расширенного трактования данной

нормы.

Таким образом, НДС должен быть всегда «сверху» (т.е. рассчитанный прямым методом), за исключением перечисленных случаев.

Так же напоминаем, что ставка и сумма НДС являются одними из обязательных реквизитов счета-фактуры, ошибки в которых могут послужить отказом в вычете НДС у покупателя.

Разъяснение дано в рамках услуг «ЛИНИИ КОНСУЛЬТАЦИЙ» консультантом по бухгалтерскому учету и налогообложению ООО НТВП «Кедр-Консультант» Рогозневой Марией Павловной в ноябре 2017 г.

При подготовке ответа использована СПС КонсультантПлюс.

Данное разъяснение не является официальным и не влечет правовых последствий, предоставлено в соответствии с Регламентом ЛИНИИ КОНСУЛЬТАЦИЙ (www.ntvpkedr.ru).

Данная консультация прошла контроль качества:

Рецензент – Чувыгин Александр Павлович, к.э.н., директор ООО «Эксперт-Центр».

Калькулятор НДС онлайн | Образец — бланк — форма

С помощью представленного калькулятора можно легко рассчитать сумму НДС. Просто заполните известную величину: сумму без НДС, сумму с НДС или сумму налога, и остальные поля автоматически рассчитаются. Единственное нерасчетное поле это ставка НДС, она указывается в процентах.

Просто заполните известную величину: сумму без НДС, сумму с НДС или сумму налога, и остальные поля автоматически рассчитаются. Единственное нерасчетное поле это ставка НДС, она указывается в процентах.

Для нового расчета достаточно нажать кнопку сброса.

По умолчанию ставка НДС установлена в размере 18%, но ее можно изменить.

Ниже калькулятора описана дополнительная информация по работе, а так же порядок расчета, заложенный в представленный калькулятор.

Для чего требуется расчет НДС

Расчет НДС довольно таки частая процедура при ведении бухгалтерского учета на любом предприятии, применяющем общую систему налогообложения. И для неискушенных пользователей задача выделения НДС не всегда имеет очевидное решение, а плата за ошибку может быть большой. Наш калькулятор НДС поможет вам оперативно рассчитать сумму НДС, или выделить налог из уже известной суммы с НДС.

Размер ставки НДС в 2015 году

В 2018 году значение ставки НДС останется прежним, так же как и порядок расчета НДС. В соответствии со ст. 164 НК РФ НК РФ на реализацию товаров и услуг установлена ставка НДС в размере 18%, исключая отдельные виды товаров для детей, и большинство продовольственных продуктов, так же сюда относятся периодические печатные издания и книжная продукция, относящаяся к образованию, а также некоторые виды медицинских товаров. Для всех перечисленных категорий ставка НДС составляет 10%.

В соответствии со ст. 164 НК РФ НК РФ на реализацию товаров и услуг установлена ставка НДС в размере 18%, исключая отдельные виды товаров для детей, и большинство продовольственных продуктов, так же сюда относятся периодические печатные издания и книжная продукция, относящаяся к образованию, а также некоторые виды медицинских товаров. Для всех перечисленных категорий ставка НДС составляет 10%.

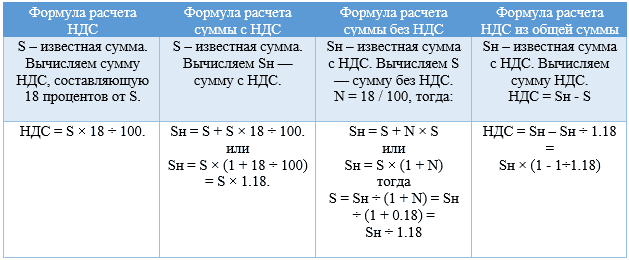

Как происходит расчет НДС без применения калькулятора НДС.

Если нужно выделить НДС из суммы, необходимо разделить сумму на (100 + НДС%), и полученную сумму умножить на 100, и из исходной суммы вычесть полученную. Пример: исходная сумма с НДС 236, делаем первое вычисление 236 / (100 + 18) × 100 = 200. Затем из 236 вычитаем 200, получаем 36 сумма НДС.

Если нужно начислить НДС, то расчет упрощается, исходную сумму умножаем на (100 + НДС%), и делим на 100. Получаем сумму с НДС, если следовать примеру выше то 200 × (100 + 18) / 100 = 236. Получить сумму НДС можно вычитанием их полученной суммы первоначальной. Или умножать исходную только на ставку НДС 200 × 18 / 100 = 36.

Или умножать исходную только на ставку НДС 200 × 18 / 100 = 36.

👉 Как рассчитать НДС по счету?

Счет-фактура — важная часть процесса покупки, поскольку в нем указывается вся информация и цена. В этом документе должен быть указан налог на добавленную стоимость. Многие в этом сомневаются. Если вы один из этих людей, мы объясним, как рассчитать НДС по счету.

Что такое НДС?

Если вы не уверены, что такое налог на добавленную стоимость (НДС), вот определение.

Это налог, сбор или дополнительная сумма, которую необходимо уплатить за каждый продукт или услугу.

Как легко рассчитать НДС по счету?

Вам необходимо понимать, как выполняется этот расчет, потому что он обычен в системе купли-продажи. Он будет вам полезен, если у вас есть бизнес, если вы директор, если вы хотите создать бизнес или просто как гражданин.Мы даем вам несколько способов сделать это простым и быстрым способом.

Он будет вам полезен, если у вас есть бизнес, если вы директор, если вы хотите создать бизнес или просто как гражданин.Мы даем вам несколько способов сделать это простым и быстрым способом.

Цена с НДС (включая все налоги):

Если указанная цена включает НДС, то НДС включен в окончательную цену. То есть это тот, который уже отображается в счете, когда вы собираетесь купить один или несколько продуктов. Если вы хотите рассчитать это, просто обратите внимание на цену и процентную сумму, потому что они могут варьироваться.

Начните с разделения этой суммы и процента НДС. Но как это сделать? Это просто. Если сумма, включая НДС, составляет 2000 евро, а процент НДС составляет 10%, вы разделите цену с НДС (2000 евро) на 1,10. Это дает вам цену без НДС, то есть 1818,18 евро. Вы должны вычесть результат, т. Е. 1818,18 евро, из суммы счета, включая НДС (2000 евро).

Это даст вам 181,82 евро, что означает, что последняя сумма является НДС, который должен быть включен в счет. Если процент НДС составляет 20%, вы должны разделить его на 1.20. Если 15%, то будет 1,15. Идея состоит в том, чтобы добавить цифру 1 к общему проценту.

Цена до налогообложения:

Если цена не включает налог, НДС не включен в цену. Затем необходимо рассчитать НДС. Это может показаться трудным, особенно если вы только начинаете. Однако как только все цифры станут ясными, станет легче. Чтобы рассчитать НДС по цене до налогообложения, вам необходимо умножить продажную цену до налогообложения на применимую ставку НДС, чтобы получить продажную цену с учетом налогов.

Но как проверить, правильно ли вы рассчитали цену с НДС? Это тоже легко. Возьмем приведенный выше пример со счетом на сумму 2000 евро, включая НДС. В этом случае к цене без НДС (1818,18 евро) необходимо добавить 10% (ставка НДС), т. е. 181,82 евро.

е. 181,82 евро.

Таким образом, вы подтверждаете, что все сделали правильно.

Добавляем НДС

Теперь вы хотите добавить процент НДС к цене одного или нескольких товаров. Это не так сложно, как вы думаете.Для этого нужно базовую цену этих товаров умножить на процент. Если это 10%, умножьте его на 0,10.

Предположим, что стоимость продукта до налогообложения (без НДС) составляет 1215 евро, а процент НДС составляет 10%. Вы умножаете 1215 евро на 0,10, что дает 121,5 евро. Это означает, что 121,50 евро — это сумма НДС. Вы все еще не понимаете? Давайте поясним это на примере выше для ясности.

Предположим, что цена до налогообложения составляет 1818,18 евро (как в предыдущем примере), а ставка НДС составляет 10%.Вы должны умножить 1818,18 евро на 0,10%, что даст вам 181,82 евро, что будет суммой НДС.

Если сложить 1818,18 евро плюс 181,82 евро, получится цена счета в размере 2000 евро, включая НДС.

Базовая цена без НДС

Вы также можете произвести расчет между базовой ценой и НДС. В этом смысле операция состоит в умножении цены продукта без НДС на 1,10 (добавление числа 1 к проценту).

То есть 1818 евро.18 к 1,10 даст вам 2000 евро.

В этом смысле операция состоит в умножении цены продукта без НДС на 1,10 (добавление числа 1 к проценту).

То есть 1818 евро.18 к 1,10 даст вам 2000 евро.

Рекомендации

Как вы видели, существует несколько способов расчета НДС по счету. Мы уже объяснили, какие у вас есть варианты. Поэтому мы рекомендуем вам сделать это заранее, если вы являетесь подрядчиком, самозанятым лицом или директором.

Планирование — ключ к ведению правильного и платежеспособного учета. Сегодня существует множество программ, программного обеспечения, инструментов или платформ, которые помогут вам сделать этот расчет, и In-Mobility — идеальный инструмент для этого.Но всегда полезно знать, как это работает и как рассчитать вручную.

In-Mobility автоматически и без усилий рассчитывает НДС по вашим счетам.

Кредитная карта не требуется *

Расчет НДС

Кредитная карта не требуется *

Расчет НДСв ОАЭ с примером — Bens Auditors

Поделиться

Копировать ссылку

НДС — это форма налога на потребление, который

применяется на каждом этапе ко всем товарам и услугам в соответствии с требованиями НДС

Закон или Федеральный декрет-закон №8 от 2017 года. С момента внедрения в январе.

2018, все предприятия в ОАЭ несут ответственность за регистрацию

за НДС или грозят огромные штрафы

согласно правилам FTA.

С момента внедрения в январе.

2018, все предприятия в ОАЭ несут ответственность за регистрацию

за НДС или грозят огромные штрафы

согласно правилам FTA.

Поскольку НДС является обязанностью каждого бизнесу необходимо научиться рассчитывать НДС.

Как владельцы предприятий могут рассчитать НДС в ОАЭ?Ставка НДС в ОАЭ установлена в размере 5%, один из самых низких показателей в мире. Правительство ОАЭ не собирает налог напрямую; компании взимают плату с клиентов и получают ее от имени властей.

Формула расчета НДС:

НДС = исходящий налог — предварительный налог

Выход Налог Выходной налог — это сумма, полученная

продавца в процентах от продажной цены конечного продукта. В контексте

НДС ОАЭ ставка составляет 5%. Например, продажная цена продукта / услуги.

составляет 200 дирхамов ОАЭ, то выходной налог (НДС, взимаемый при перепродаже) составит 200×5% = AED

10.00. Исходящий НДС также называется НДС к оплате.

Сумма, уплачиваемая покупателем в процентах себестоимости товаров / услуг, используемых для изготовления конечного продукта. В ОАЭ НДС стандартная ставка составляет 5% от стоимости счета (исключая особые случаи, например, прибыль схема маржи).

Например, себестоимость товаров / услуг. = 100 дирхамов ОАЭ, зная, что ставка НДС составляет 5%, тогда входящий НДС (НДС уплачен в течение покупка) будет 100×5% = 5.00 AED. Входной НДС также называется НДС или Возмещаемый НДС.

НДС К оплатеВсе предприниматели должны взимать НДС на продаж, также называемый выходным налогом, и возмещение суммы НДС, уплаченной при покупке товары, называемые входным налогом. Вычитание входящего налога из выходного налога даст сумма, которая должна быть уплачена правительству.

Расчет НДС на примере Если собираетесь подавать

Возврат НДС, у вас должна быть четкость расчета точной суммы добавленной стоимости. Налог.Чтобы помочь вам лучше понять

Расчет НДС; ниже приведен пример, который может помочь вам лучше понять идею:

Налог.Чтобы помочь вам лучше понять

Расчет НДС; ниже приведен пример, который может помочь вам лучше понять идею:

Компания А закупила сырье для на общую сумму 500 000 дирхамов ОАЭ. Таким образом, предварительный налог составит 5% от общей суммы. т.е.

500 000 дирхамов ОАЭ x 5% = 25 000 дирхамов ОАЭ

Компания А продает товары, состоящие из закупленное сырье, предположим, что общая сумма продаж составляет 800 000 дирхамов ОАЭ. Таким образом, налог на продукцию в размере 5% от общей суммы составит:

AED 800 000 x 5% = 40 000 AED

В этом случае окончательная сумма НДС нетто, подлежащая уплате в размере Компания A правительству будет:

НДС = исходящий налог — предварительный налог

НДС = 40 000–25 000 дирхамов ОАЭ

НДС = 15 000 дирхамов ОАЭ

Помощь специалиста по исчислению НДС Трудно понять концепцию НДС в

один идет, потому что это новый налог в ОАЭ.Поэтому обязательно получите помощь в вычислении

НДС с максимальной точностью, чтобы избежать огромных штрафов

и правовые последствия FTA в ОАЭ.

Чувствуете ли вы, что числа могут сбивать с толку? Вы? Позвольте нашим специалистам по НДС помочь вам с точностью расчетов для улучшенных финансовый менеджмент. Свяжитесь с нами для соблюдение действующего законодательства по НДС.

Полная процедура расчета НДС в Великобритании

Это важно понять основное определение НДС, прежде чем вы начнете платит.В процессе разработки продукта добавленная стоимость добавляется на каждом этапе. сцена. Пользователи должны платить денежную стоимость добавленной стоимости на всех этапах форма НДС. Правила, применяемые проценты и другие параметры различаются. из одной страны в другую. Жители каждой страны должны пройти через эти правила, чтобы они знали, за что они платят. Помимо этого, НДС также зависит от типа и категории продукта. Это важно для людей иметь достаточную информацию об уплате НДС, суммах и других сферах, как Что ж.Таким образом, они будут знать, как рассчитана оплата.

Начало калькулятора НДС Вам нужно сесть с ручкой и бумагой для расчета НДС? Нужно ли выполнять такую долгую, утомительную и сложную процедуру? Ответ на этот вопрос — нет. Сегодня есть технологические решения для всех без исключения вещей. Определение НДС не является исключением, и качественный калькулятор может с этим справиться наилучшим образом. Калькулятор НДС калькуляторами.tech — прекрасная альтернатива для рассмотрения. Ссылка на этот калькулятор приведена ниже.

Сегодня есть технологические решения для всех без исключения вещей. Определение НДС не является исключением, и качественный калькулятор может с этим справиться наилучшим образом. Калькулятор НДС калькуляторами.tech — прекрасная альтернатива для рассмотрения. Ссылка на этот калькулятор приведена ниже.

- Точно рассчитать НДС

точный расчет НДС очень важен. Использование калькулятора низкого стандарта может привести к неточным результатам. Люди, живущие в Великобритании, неправильно вносят НДС платежи, потому что они не используют надежный калькулятор. Калькулятор НДС — это идеальный и вполне надежный вариант. Используя его, вы можете полностью уверен, что будет рассчитан правильный результат.Другими словами, пользователи не нужно сомневаться в правильности и подлинности.

Выбор

инструмент без надлежащего обследования может создать для вас проблемы. Калькулятор НДС

это онлайн-инструмент. В результате вам не нужно иметь отдельную машину на

который инструмент был установлен. Его можно использовать из любого места в любое время как

требуется только действующее подключение к Интернету. Не нужно ничего устанавливать для

используя этот инструмент.

Его можно использовать из любого места в любое время как

требуется только действующее подключение к Интернету. Не нужно ничего устанавливать для

используя этот инструмент.

- Без сборов должны быть оплачены

Большинство пользователей беспокоятся только о расходах, которые они должны платить использовать инструмент.Существуют различные калькуляторы НДС, которые можно использовать для ограниченного период времени, пока их пробная версия не станет действительной. Однажды пробная версия был использован, пользователи должны произвести платежи, чтобы они могли продолжать использовать инструмент. С калькулятором НДС такой проблемы не существует. Это полностью бесплатный инструмент без каких-либо условий. Пользователи могут использовать его до тех пор, пока они хотят, не беспокоясь, ни за что платить.

Пользователи используют онлайн-инструменты для различных целей. Будь они

ищите калькулятор НДС или любой другой инструмент, простота использования будет наиболее

важный фактор для них. Никто не любит изучать сложный инструмент, тратить

время на изучение возможностей, изучение особенностей и выполнение других задач.

Люди предпочитают инструменты с простыми функциями, чтобы им не пришлось

цикл обучения.

Никто не любит изучать сложный инструмент, тратить

время на изучение возможностей, изучение особенностей и выполнение других задач.

Люди предпочитают инструменты с простыми функциями, чтобы им не пришлось

цикл обучения.

- НДС Калькулятор от Calculators.tech удивительно прост в использовании. Любой, у кого есть базовый компьютерные знания могут использовать этот инструмент для расчета НДС. Благодаря простоте использования Фактор, этот инструмент является благословением для пользователей. Другими словами, они предпочитают это другие альтернативы.

- Этот НДС калькулятор можно добавить как виджет на любой сайт. Другими словами, вы бы не нужно открывать ссылку на калькулятор и пользоваться им. Когда вы открываете ссылку веб-сайта, вы увидите виджет. Другими словами, вы сможете используйте калькулятор прямо со своего веб-сайта.

Следующие простые шаги необходимо выполнить после открытия ссылка на калькулятор НДС.

- Введите

цена товара и налоговый процент.

Это снова будет зависеть от

годовой доход и характер продуктов, с которыми вы имеете дело. Ставка варьируется

от одного продукта к другому.

Это снова будет зависеть от

годовой доход и характер продуктов, с которыми вы имеете дело. Ставка варьируется

от одного продукта к другому. - Когда ты введете цену, нажмите кнопку «рассчитать», после чего сгенерированный выходные значения будут отображаться на вашем экране. В целом процесс Рассчитать НДС очень просто. Не нужно выполнять никаких сложных этапов.

НДС расчет в Великобритании

Как и любой другой регион или страна, Великобритания имеет свой собственный набор принципов и правила расчета НДС.Если вы живете в Великобритании, это Важно, чтобы вы знали об этих условиях. Это не значит, что вам следует знать каждую минуту финансовых подробностей, но основные знания очень важны. Нижеприведенный это некоторые основные шаги, которые подробно описывают расчет НДС в Великобритании.

- Бизнес Маржа дохода

Владельцам бизнеса необходимо зарегистрироваться в качестве плательщика НДС в Великобритании только в том случае, если

доход от бизнеса составляет более 85 000 фунтов стерлингов. Если годовой доход равен или

больше, чем эта цифра, НДС будет применяться по определенной ставке.Эта ставка

будет зависеть от суммы дохода бизнеса и продуктов, с которыми вы имеете дело

дюйм. Например, для большинства товаров и услуг стандартная фиксированная ставка НДС составляет 20%.

Однако некоторые товары, относящиеся к детям, облагаются НДС только в размере 5 процентов. Таким образом,

Можно сказать, что при определении НДС принимаются во внимание различные факторы.

Если годовой доход равен или

больше, чем эта цифра, НДС будет применяться по определенной ставке.Эта ставка

будет зависеть от суммы дохода бизнеса и продуктов, с которыми вы имеете дело

дюйм. Например, для большинства товаров и услуг стандартная фиксированная ставка НДС составляет 20%.

Однако некоторые товары, относящиеся к детям, облагаются НДС только в размере 5 процентов. Таким образом,

Можно сказать, что при определении НДС принимаются во внимание различные факторы.

- Знай ставки для бизнес-сектора

В Соединенном Королевстве ставки НДС варьируются от одного сектора к другому. разное. Владельцы бизнеса должны знать о ставках, применяемых в их секторе.За Например, если вы занимаетесь журналистской деятельностью, НДС будет применяться по ставке 12,5%, если годовой доход превышает 85 000 фунтов стерлингов в год.

- Поступления по НДС для малого бизнеса

Когда вы ведете малый бизнес, каждый доход

источник важен. Владельцы малого бизнеса могут зарабатывать, уплачивая НДС в США.

Царство. Эти владельцы бизнеса должны платить HMRC, что не является большой суммой. Если

эти предприниматели применяют НДС по ставке 25%, это будет больше, чем

HMRC.В результате владельцы бизнеса смогут сохранить разницу в размере

выгода.

Владельцы малого бизнеса могут зарабатывать, уплачивая НДС в США.

Царство. Эти владельцы бизнеса должны платить HMRC, что не является большой суммой. Если

эти предприниматели применяют НДС по ставке 25%, это будет больше, чем

HMRC.В результате владельцы бизнеса смогут сохранить разницу в размере

выгода.

— Avalara

Avalara AvaTax — это быстрое, простое, точное и автоматизированное решение для глобального налогообложения

Avalara AvaTax — это быстрое, простое, точное и автоматизированное решение для глобального налогообложения

Упрощенное и автоматизированное

Наш инновационный облачный продукт для расчета налога с продаж, AvaTax, определяет и рассчитывает последние ставки в зависимости от местоположения, позиции, законодательных изменений, правил и т. Д.

Д.

Настройте AvaTax, чтобы платить только за то, что вам нужно. Используйте AvaTax для автоматического расчета ставок по следующим видам налогов:

Преимущества расчета налогов с AvaTax

Узнайте, почему тысячи компаний по всему миру доверяют Avalara автоматизацию транзакционных налогов.

Наша команда экспертов по исследованию нормативных требований, расположенных по всему миру, а также автоматические обновления искусственного интеллекта помогают вам быть уверенными в соблюдении налоговых требований.

Платите только за то, что вам нужно

Продукты и решения, адаптированные к вашему типу налогов и отрасли, означают, что вы не платите за ненужные вещи.

Наслаждайтесь надежной доставкой данных, когда они вам больше всего нужны, даже при максимальной загрузке. В течение Киберпонедельника 2019 года у Avalara не было простоев или падений производительности, несмотря на увеличение количества звонков на 298%.

Расширенные правила транзакций

Настройте свой продукт для пакетов, заказов на несколько товаров и продаж в разных местах.

Наша команда экспертов по исследованию нормативных требований, расположенных по всему миру, а также автоматические обновления искусственного интеллекта помогают вам быть уверенными в соблюдении налоговых требований.

Платите только за то, что вам нужно

Продукты и решения, адаптированные к вашему типу налогообложения и отрасли, означают, что вы не платите за то, чем не пользуетесь.

Наслаждайтесь надежной доставкой данных, когда они вам больше всего нужны, даже при максимальной загрузке.В течение Киберпонедельника 2019 года у Avalara не было простоев или падений производительности, несмотря на увеличение количества звонков на 298%.

Расширенные правила транзакций

Настройте свой продукт для пакетов, заказов на несколько товаров и продаж в разных местах.

Геопространственный таргетинг означает более точные ставки налога с продаж в США и адреса доставки для всех ваших клиентов в США.

Интегрирован для многоканального использования

Более 1000 интеграций с подписанными партнерами гарантируют, что ваше решение будет работать с несколькими системами в разных отделах, так что все ваши команды имеют доступ к актуальной информации.

Обеспечьте соблюдение налоговых требований для вас и ваших сотрудников, где бы вы ни находились.

Профили для нескольких предприятий

Управляйте соблюдением налоговых требований для всех своих предприятий с помощью одного экземпляра AvaTax, нашего облачного расчетного продукта.

Геопространственный таргетинг означает более точные ставки налога с продаж в США и адреса доставки для всех ваших клиентов в США.

Интегрирован для многоканального использования

Более 1000 интеграций с подписанными партнерами гарантируют, что ваше решение будет работать с несколькими системами в разных отделах, так что все ваши команды имеют доступ к актуальной информации.

Обеспечьте соблюдение налоговых требований для вас и ваших сотрудников, где бы вы ни находились.

Профили для нескольких предприятий

Управляйте соблюдением налоговых требований для всех своих предприятий с помощью одного экземпляра AvaTax, нашего облачного расчетного продукта.

Найдите подходящее решение для расчета налогов для того, что и где бы вы ни продавали

Продукты и решения для соблюдения налогового законодательства для предприятий любого типа и размера

Найдите подходящее решение для расчета налогов для того, что и где бы вы ни продавали

Продукты и решения для соблюдения налогового законодательства для предприятий любого типа и размера

AvaTax для налога с продаж и использования

Автоматизация и экономия времени при расчете налога с продаж

Наша обширная база данных автоматически обновляется, и информация отправляется в вашу систему в режиме реального времени.

Автоматизация налога с продаж и использования с помощью AvaTax рассчитывает ставки в нескольких юрисдикциях, налоговые ставки для конкретных продуктов, налоговые каникулы, правила доставки и обработки и многое другое.

Узнайте, как AvaTax помогает вашему бизнесу обеспечивать соответствие актуальным данным с большей степенью точности.

Интеграция с существующей системой и автоматическое применение различных налоговых ставок

Отслеживание изменений скорости для каждого адреса с геопространственным таргетингом

Отслеживайте нексус и получайте оповещения в каждом штате с помощью нашей интерактивной карты

Экспорт и создание консолидированных отчетов для налоговых обязательств и освобождений по налогу с продаж в США

Рассчитывайте НДС быстрее и точнее, чтобы улучшить соблюдение налоговых требований в ЕС и США. К.

К.

Снизить подверженность несоблюдению и аудиторскому риску

Оптимизация ресурсов для повышения эффективности за счет автоматизации и передовых технологий

Интеграция для беспроблемной настройки с существующими продуктами Avalara, пакетным программным обеспечением (таким как системы ERP и POS) и пользовательскими приложениями

Быстро и легко начать

Подключайтесь и интегрируйтесь с существующими системами

AvaTax предоставляет вам доступ к единой центральной платформе для согласованных и высокоточных ставок и правил налога с продаж в процессе создания заказов и выставления счетов.

Совместимость с широко используемыми платформами торговых площадок

Более 1000 подписанных партнерских интеграций

Простое подключение к системам бухгалтерского учета, CRM, POS и корзине покупок

Быстрая и простая интеграция с ERP

Быстро и легко начать

Подключайтесь и интегрируйтесь с существующими системами

AvaTax предоставляет вам доступ к единой центральной платформе для согласованных и высокоточных ставок и правил налога с продаж в процессе создания заказов и выставления счетов.

Совместимость с широко используемыми платформами торговых площадок

Более 1000 подписанных партнерских интеграций

Простое подключение к системам бухгалтерского учета, CRM, POS и корзине покупок

Быстрая и простая интеграция с ERP

Наше программное обеспечение для расчетов позволяет суммировать ваши математические вычисления

Готовы помочь вашей компании правильно рассчитать налоги? Есть вопросы по расчету с Avalara? Поговорите с одним из наших специалистов по косвенному налогообложению сегодня.

Наше программное обеспечение для расчетов позволяет суммировать ваши математические вычисления

Готовы помочь вашей компании правильно рассчитать налоги? Есть вопросы по расчету с Avalara? Обратитесь к одному из наших специалистов по налогам с продаж сегодня.

Настройте свой набор налоговых решений.

Мы покажем вам, как это сделать.

Мы покажем вам, как это сделать.У вас также будет возможность начать звонок сейчас или запланировать звонок на удобное для вас время.

Представитель Avalara проверяет вашу информацию и скоро свяжется с вами.

Если вам нужна срочная помощь в наши рабочие часы, свяжитесь с нами по телефону +44 (0) 1273 022400.

Этот веб-сайт использует файлы cookie для улучшения вашего опыта.Мы предполагаем, что вы согласны с этим, но вы можете отказаться, если хотите. Читать далееПолитика конфиденциальности и использования файлов cookie

{{/если}} {{#if showLinks}} {{#if showIncremental}} {{#if previousPage}} {{еще}} {{/если}} {{/если}} {{#if showList}} {{/если}} {{#if showIncremental}} {{#if nextPage}} {{еще}} {{/если}} {{/если}} {{/если}}Учебные советы: как рассчитать НДС

Давайте будем честными, никто не является сторонником налога на добавленную стоимость (НДС).

Как представители общественности, мы знаем, что платим, но не задумываемся о том, как они рассчитываются. Все это меняется, когда вы работаете со счетами. Внезапно ставки НДС, знание того, являются ли цифры включительными или исключающими, и как их точно рассчитать, становится жизненно важным для вашей работы.

В этой статье мы сосредоточимся на двух основных расчетах, которые влияют на показатели облагаемого НДС.

- Расчет НДС по чистой фигуре

- Вычитание НДС из суммы брутто

Это принципиально разные вычисления, но мы регулярно их путаем, поэтому мы подумаем о том, что они на самом деле означают, прежде чем посмотрим, как их вычислять.

Если мы их лучше поймем, мы перестанем их путать.

В чем разница между брутто и нетто? Когда я поискал в Интернете, я нашел это объяснение:

« Брутто относится ко всему чему-то, в то время как чистая относится к части целого после некоторого вычитания. Например, чистая прибыль для бизнеса — это доход, полученный после вычета всех расходов, накладных расходов, налогов и процентных платежей из валового дохода ». *

Например, чистая прибыль для бизнеса — это доход, полученный после вычета всех расходов, накладных расходов, налогов и процентных платежей из валового дохода ». *

Тот факт, что большинство определений чистой суммы относится к тому, что остается после вычетов , , может быть источником путаницы при расчетах НДС.

То, что осталось, имеет смысл в отношении примера чистой прибыли, а также работает на чистую заработную плату; где мы начинаем с общей суммы и вычитаем налоги, национальное страхование, пенсионные взносы и т. д., чтобы получить чистую сумму, которую мы фактически получаем.

Однако вычеты — это не то, что мы делаем, когда рассчитываем НДС для чистой суммы продаж или покупок.

С практической точки зрения мы делаем прямо противоположное. Мы рассчитываем НДС как процент от суммы нетто, а затем добавляем его к сумме нетто, чтобы получить сумму брутто.

Результат тот же, потому что чистая цифра — это сумма без НДС, но отправная точка отличается, поскольку нам пришлось добавить НДС во время расчета.

Таким образом, с точки зрения расчета НДС проще рассматривать чистую сумму как сумму до добавления НДС.

Когда мы думаем о том, когда мы рассчитываем НДС таким образом, обычно это происходит при составлении счетов-фактур. К ним относятся:

- чистая стоимость продажи, сумма, принадлежащая бизнесу **

- НДС, принадлежащий HMRC

- сумма брутто или общая сумма счета, который будет оплачен покупателем

Чтобы успешно рассчитать НДС по чистой цифре, нам необходимо объединить это понимание с навыками, необходимыми для расчета процентов.Это тоже может быть непростой задачей, поэтому, если вам трудно, сначала прочтите эту статью о процентах.

Использование таблицы% для расчета НДС

Мы собираемся использовать таблицу%, чтобы точно рассчитать НДС.

Он состоит из трех составных частей (нетто, НДС и брутто), столбца для значений и столбца для процентов. У нас не будет всей информации, необходимой для его завершения, поэтому нам нужно будет использовать наше понимание взаимосвязей между тремя компонентами и процентами, чтобы вычислить остальные.

При расчете НДС по нетто-сумме чистая сумма представляет 100%, а для расчета брутто добавляется% НДС.

Давайте представим, что мы совершили продажу на сумму 4682 фунта стерлингов, которая подлежит налогообложению по ставке 20%, и мы готовим цифры для счета-фактуры.

Используя таблицу, мы можем заполнить четыре поля имеющимися у нас цифрами и нашим пониманием расчета НДС:

Теперь мы можем вычислить недостающие значения. Самый простой способ — сначала рассчитать 1%, масштабировать его до 20% для расчета НДС, а затем добавить НДС к нетто, чтобы рассчитать брутто.

Прежде чем продолжить, давайте подумаем, что означают эти цифры.

Мы начали расчет с чистой суммы, которая не включает НДС, поэтому это цифра без НДС. Затем мы подсчитали 20% от этой суммы, чтобы узнать, сколько НДС было начислено.

Путем сложения суммы нетто и НДС мы рассчитали сумму брутто. Это общая сумма счета, которую заплатит клиент.

Сумма брутто теперь включает НДС, так что это цифра с учетом НДС.

Вычитание НДС из суммы брутто

Теперь давайте посмотрим, как извлечь НДС из суммы брутто / включительно.

Хотя все определения остаются неизменными, расчет для вычета НДС из общей суммы существенно отличается, так как теперь мы начинаем с цифры, которая представляет как 100% нетто, так и% НДС, то есть 120% **

** Предполагается, что это предприятие, зарегистрированное в качестве плательщика НДС, которое производит поставки с НДС по стандартной ставке (20% на момент написания).

Работа со значениями с учетом НДС обычно является частью процесса покупки, когда мы проверяем счета-фактуры, полученные от поставщиков.

Предположим, мы получили счет за покупку на сумму 669,60 фунтов стерлингов включительно.

Таблица% будет заполнена как:

Расчеты теперь просто работают в другом порядке и соответствуют определению брутто, являющегося «целым», и нетто, являющегося «частью этого целого» после вычета НДС.

Как только мы поймем определения брутто и нетто, мы сможем использовать их, чтобы проверить наши расчеты и убедиться, что цифры выглядят разумными.

Итого

Поскольку НДС представляет собой процент, добавленный к нетто, валовая сумма всегда должна быть больше 100%, независимо от того, рассчитывается ли НДС на основе чистой суммы или извлекается из суммы брутто.

Поскольку конечный потребитель уплачивает НДС, всегда разумно ожидать, что общая сумма счета будет больше, чем чистые продажи или чистые покупки.

Подробнее из AAT Комментарий:

Гилл Майерс — индивидуальный консультант по счетам. Она преподавала квалификации AAT с 2005 года и написала множество статей и ресурсов для электронного обучения.

Италия Руководство и калькулятор возврата НДС

Тарифы возврата

Италия ставка возврата составляет от 11.6% от до 15,5% от суммы покупки, при минимальной сумме покупки 154,95 евро за чек.

Еда, книги и очки по рецепту

Чтобы иметь право на участие, вы должны иметь постоянное место жительства в стране, не входящей в ЕС.

| Сумма покупки | Процент |

|---|---|

| Менее 1700 евро | 11,6% — 13,2% |

| 1700 евро — 3000 евро | 13.2% — 14,1% |

| 3000 евро — 5000 евро | 14% |

| 5000 евро — 8000 евро | 15% |

| Более 8000 евро | 15,5% |

Италия имеет одну из самых высоких ставок возврата для крупных покупок, до 15,5%.

Италия имеет один из самых высоких требований к минимальным расходам . Рядом: Германия — 25 евро и Словения — 50.01 EUR.

Требование возврата

1. Маг.

Делайте покупки в магазине, предлагающем беспошлинные покупки. Израсходуйте минимальную сумму, необходимую для возврата НДС, на одну квитанцию. Сообщите кассиру, что хотите вернуть НДС.

2. Получить в магазине бланк возврата НДС

Если вы делаете покупки в бутике, ваш продавец подготовит его для вас, когда вы заплатите. Если вы делаете покупки в большом торговом центре, его обычно можно получить в специальной стойке службы НДС в здании.

Есть 3 способа получить возмещение: в центре города, наличными в аэропорту, кредитной картой или банковским счетом. См. Ниже плюсы и минусы каждого варианта.

3. Заказной штамп

Независимо от того, как вы решите получить возмещение, при выезде из ЕС вы должны поставить индивидуальный штамп на своих формах возмещения НДС.

Формы возвратадля Global Blue, Premier Tax Free и других процессинговых компаний должны быть отправлены по почте на их адреса.Если у вас есть общие налоговые формы, вы можете использовать приложение возврата для отправки форм в электронном виде.

подсказок

- При покупке нескольких товаров постарайтесь указать как можно больше на одном чеке.

Вы часто можете получить более высокую ставку возмещения за более крупные покупки, и если вы решите получить возмещение наличными, комиссия наличными обычно взимается за квитанцию.

Вы часто можете получить более высокую ставку возмещения за более крупные покупки, и если вы решите получить возмещение наличными, комиссия наличными обычно взимается за квитанцию. - Держите ваши покупки при себе для проверки. Не регистрируйте свой багаж до получения таможенного штампа, если ниже не указано иное.

- НЕ потребляйте товары, приобретенные до выезда из ЕС.

- Может быть линия. Выделите себе дополнительный час на это перед вылетом.

- Сфотографируйте формы возврата после печати. Если что-то пойдет не так, вам понадобится это в качестве доказательства при обращении в компанию по возврату средств.

Способы возврата

В зависимости от ситуации выберите наиболее удобный для вас способ возврата.

- Быстрый возврат в центре города. Вы можете получить наличные или, в некоторых случаях, электронное возмещение в магазинах поддержки или пунктах возврата в центре города.

Это самый быстрый способ получить возмещение. Однако вам необходимо предоставить обработчику возмещения информацию о вашей кредитной карте, и вы обязаны убедиться, что он получит вашу налоговую форму с печатью в течение определенного срока, обычно 15-25 дней, , начиная со дня получения вами возмещения. .В противном случае с вашей карты будет списана дополнительная комиссия.

Это самый быстрый способ получить возмещение. Однако вам необходимо предоставить обработчику возмещения информацию о вашей кредитной карте, и вы обязаны убедиться, что он получит вашу налоговую форму с печатью в течение определенного срока, обычно 15-25 дней, , начиная со дня получения вами возмещения. .В противном случае с вашей карты будет списана дополнительная комиссия. - Возврат наличных в аэропорту. После печати формы вы можете получить наличные в киосках возврата денег в аэропорту. При этом взимается комиссия наличными , обычно около 3 евро за квитанцию. Убедитесь, что вы прибыли в аэропорт пораньше, так как там может быть очередь. Вам вернут деньги в местной валюте, поэтому без потерь по обменному курсу . Этот вариант рекомендуется, если у вас есть чеки на крупные суммы.

- Электронный возврат с помощью кредитной карты или банковского счета. Вам не нужно ждать в очереди за денежным возмещением, и вы можете избежать выплаты наличных .

Вам вернут деньги в валюте вашей карты или счета. Если он в той же валюте, что и возврат, этот вариант может максимизировать ваш возврат. Однако, если он в другой валюте, курс может быть неоптимальным , и с вас будет взиматься дополнительная комиссия от 3% до 5% . Этот вариант рекомендуется, если у вас много чеков на небольшую сумму.

Вам вернут деньги в валюте вашей карты или счета. Если он в той же валюте, что и возврат, этот вариант может максимизировать ваш возврат. Однако, если он в другой валюте, курс может быть неоптимальным , и с вас будет взиматься дополнительная комиссия от 3% до 5% . Этот вариант рекомендуется, если у вас много чеков на небольшую сумму.

Полезная информация

Для Premier Tax Free он может помочь с проставлением таможенных штампов в Терминале 3 аэропорта Рима Фьюмичино или Терминале 1 аэропорта Милана Мальпенса.

Пункты возврата Global Blue ↗ Информация о возврате Premier Tax Free ↗ Пункты возврата Premier Tax Free ↗МЕТОДЫ РАСЧЕТА НДС

Методы исчисления НДС

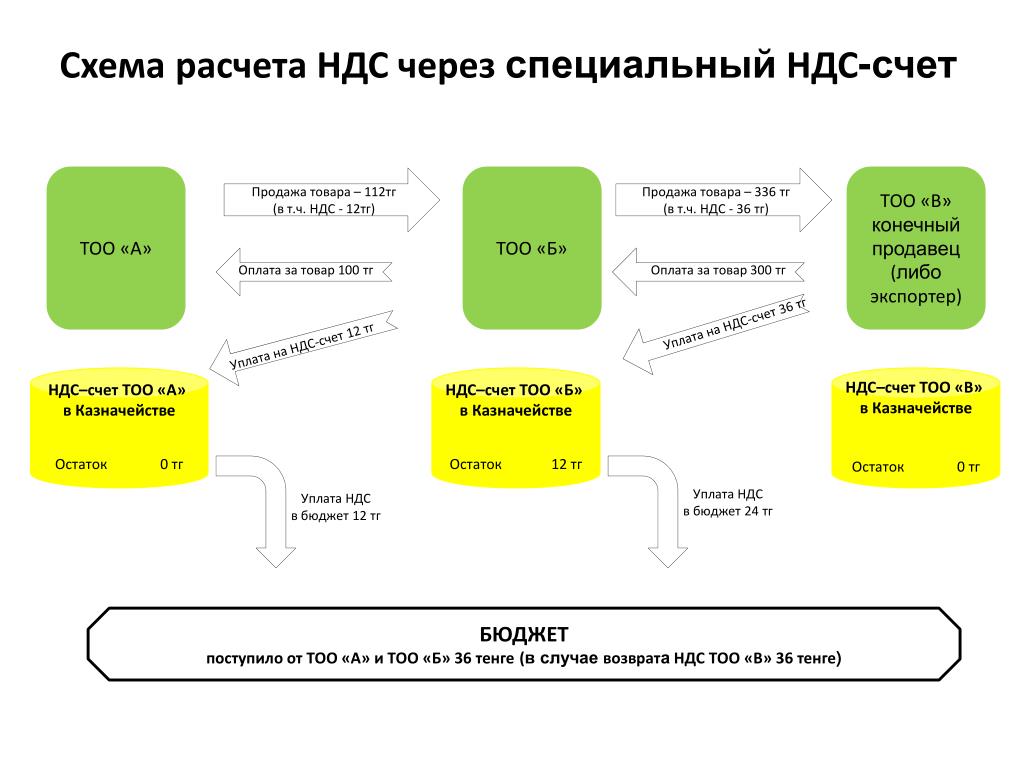

НДСможно рассчитать тремя разными методами. Это (i) метод сложения, (ii) метод вычитания и (iii) метод налогового кредита.Эти методы можно использовать для определения суммы НДС.

Способ добавления:

Этот метод основан на идентификации добавленной стоимости, которая может быть оценена путем суммирования всех элементов добавленной стоимости (т. е. заработной платы, прибыли, ренты и процентов). Этот метод известен как метод сложения или доходный подход. Это соответствует доходному методу расчета национального дохода.

е. заработной платы, прибыли, ренты и процентов). Этот метод известен как метод сложения или доходный подход. Это соответствует доходному методу расчета национального дохода.

Метод вычитания:

Метод вычитания оценивает добавленную стоимость посредством разницы между выходами и входами [(т.е. T = t (выход-вход)]. Это также известно как продуктный подход и имеет другие варианты способа вычитания из (а) метода прямого вычитания, (б) метода промежуточного вычитания и (в) метода косвенного вычитания. Метод прямого вычитания эквивалентен налогу на передачу бизнеса, при котором налог взимается с разницы между совокупной стоимостью продаж без налога и совокупной стоимостью покупок без налога. Метод промежуточного вычитания основан на вычете совокупной стоимости покупок с учетом налогов из совокупной стоимости продаж с учетом налогов и налогообложении разницы между ними.

Метод налогового кредита:

Метод косвенного вычитания предполагает вычет налога на вводимые ресурсы из налога с продаж для каждого налогового периода, [т. е. t (вывод) t (ввод)]. Этот метод также известен как метод налогового кредита или метод счета-фактуры. На практике большинство стран используют этот метод и применяют НДС нетто-потребления. Сравнительная картина трех методов исчисления НДС представлена в таблице 2.

е. t (вывод) t (ввод)]. Этот метод также известен как метод налогового кредита или метод счета-фактуры. На практике большинство стран используют этот метод и применяют НДС нетто-потребления. Сравнительная картина трех методов исчисления НДС представлена в таблице 2.

Sl. № | Методы | Производитель | Оптовик | Продавец | Итого по экономике |

1 | 2 | 3 | 4 | ||

1 | Метод сложения а. г. Аренда г. Проценты г. Прибыль e. Добавленная стоимость (a + b + c + d) ф. НДС | 150 50 25 25 250 25 | 300 100 75 25 500 50 | 200 20 20 10 250 25 | 650 170 120 60 1000 100 |

2. | Метод вычитания а. Продажа г. Покупки г. Добавленная стоимость (a-b) г. НДС | 350 100 250 25 | 850 350 500 50 | 1100 850 250 25 | 2300 1300 1000 100 |

3. | Метод счета а. Продажа г. Налог с продаж г. Покупки г. Налог на покупки e. НДС (б-д) | 350 35 100 10 25 | 850 85 350 35 50 | 1100 110 850 85 25 | 2300 230 1300 130 100 |

Таблица 2

Хотя все методы идентичны, они вряд ли принесут одинаковый доход, если ставки налога различаются в зависимости от товаров.То есть ставки разные для входов и выходов. Как показано в таблице 3, доход составит 30 рупий по методу вычитания, тогда как по методу счета-фактуры доход составит 25 рупий, когда ставка налога составляет 15 процентов на этапе оптовой торговли, при сохранении 10 процентов на всех остальных этапах.

Метод счета-фактуры широко используется в большинстве стран НДС из-за присущих ему преимуществ при расчете налоговых обязательств. Во-первых, это упрощает перекрестную проверку уплаченного налога на более ранних этапах, поскольку дилеры должны указывать сумму налога в счетах-фактурах.Во-вторых, поскольку налоговое бремя зависит от налоговой ставки на заключительном этапе, дилеры на промежуточных этапах не имеют никаких стимулов добиваться особого режима в отношении налоговой ставки. И, наконец, это облегчает корректировку приграничных налогов. Если экспорт имеет нулевую ставку, это очень легко сделать с помощью этих методов.

3. c. Добавленная стоимость (a-b) Ставка НДС 10% на всех этапах НДС по методу вычитания Метод счета Ставка НДС составляет 15% при оптовой торговле и 10% на всех остальных этапах Метод вычитания Метод счета |

Это снова будет зависеть от

годовой доход и характер продуктов, с которыми вы имеете дело. Ставка варьируется

от одного продукта к другому.

Это снова будет зависеть от

годовой доход и характер продуктов, с которыми вы имеете дело. Ставка варьируется

от одного продукта к другому. Вы часто можете получить более высокую ставку возмещения за более крупные покупки, и если вы решите получить возмещение наличными, комиссия наличными обычно взимается за квитанцию.

Вы часто можете получить более высокую ставку возмещения за более крупные покупки, и если вы решите получить возмещение наличными, комиссия наличными обычно взимается за квитанцию. Это самый быстрый способ получить возмещение. Однако вам необходимо предоставить обработчику возмещения информацию о вашей кредитной карте, и вы обязаны убедиться, что он получит вашу налоговую форму с печатью в течение определенного срока, обычно 15-25 дней, , начиная со дня получения вами возмещения. .В противном случае с вашей карты будет списана дополнительная комиссия.

Это самый быстрый способ получить возмещение. Однако вам необходимо предоставить обработчику возмещения информацию о вашей кредитной карте, и вы обязаны убедиться, что он получит вашу налоговую форму с печатью в течение определенного срока, обычно 15-25 дней, , начиная со дня получения вами возмещения. .В противном случае с вашей карты будет списана дополнительная комиссия. Вам вернут деньги в валюте вашей карты или счета. Если он в той же валюте, что и возврат, этот вариант может максимизировать ваш возврат. Однако, если он в другой валюте, курс может быть неоптимальным , и с вас будет взиматься дополнительная комиссия от 3% до 5% . Этот вариант рекомендуется, если у вас много чеков на небольшую сумму.

Вам вернут деньги в валюте вашей карты или счета. Если он в той же валюте, что и возврат, этот вариант может максимизировать ваш возврат. Однако, если он в другой валюте, курс может быть неоптимальным , и с вас будет взиматься дополнительная комиссия от 3% до 5% . Этот вариант рекомендуется, если у вас много чеков на небольшую сумму. Заработная плата

Заработная плата