Сколько меди произвели в России в 2020 году — ZAVODFOTO.RU

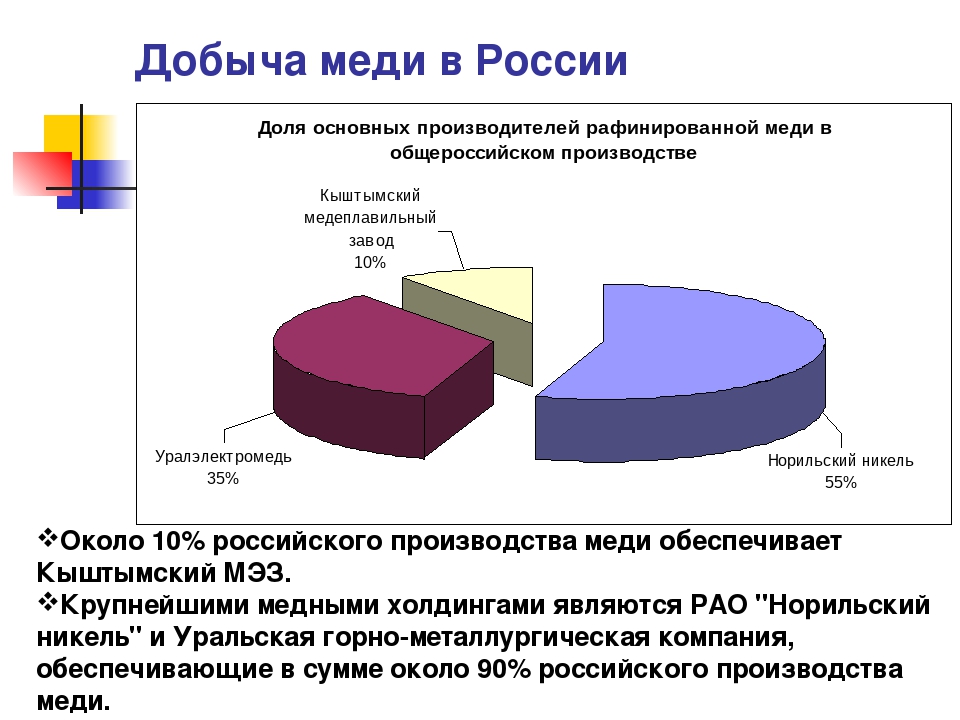

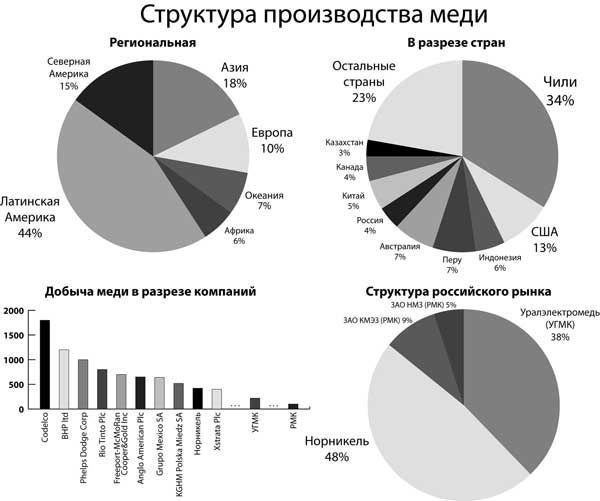

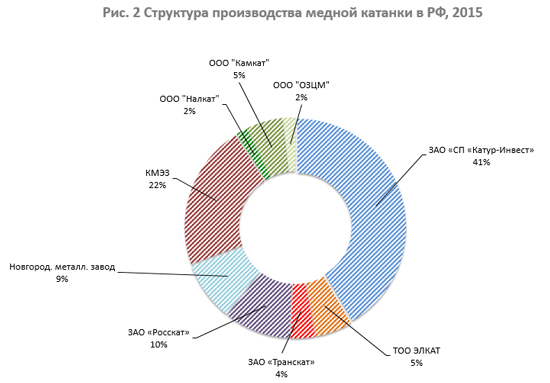

Медь была одним из первых металлов, которые узнала и стала использовать человеческая цивилизация. Она сохраняет ключевые позиции в мировой экономике. Россия – страна, которая многие годы остается одним из крупнейших производителей, поставляющих медь и продукцию из нее на мировой рынок. Производство меди в России по итогам 2020 года незначительно выросло на 2% по сравнению с 2019 годом. Сильно этому помогли УГМК (доля на рынке медных катодов составляет 41 % в 2020 году) и РМК (19 %). В тоже время на предприятиях Норильского никеля (40 %) из-за изменения структуры выпускаемой товарной продукции, произошло небольшое снижение производства (-15 тысяч тонн). Хотя, стоит отметить, что Быстринский ГОК (входит в Норникель) вышел на уровень в 63 тысячи тонн меди в концентрате, что вплотную приближает его к плановым 67-68 тысяч тонн меди в концентрате ежегодно. Так, что скоро и Норникель своё возьмёт.Видимое потребление меди в России снизилось на 10% к уровню 2019 года, до 286 тысяч тонн. Поэтому производители, часть своего объёма добавили к экспортным поставкам. Да, и положительная конъектура в мире дала о себе знать. Средняя цена меди в 2020 году составила $6 169 за тонну, что выше значения 2019 года на 3% ($6 008). Экспорт меди из России вырос на 9%, до 742 тысяч тонн, катанки – на 4%, до 148 тысяч тонн.

Поэтому производители, часть своего объёма добавили к экспортным поставкам. Да, и положительная конъектура в мире дала о себе знать. Средняя цена меди в 2020 году составила $6 169 за тонну, что выше значения 2019 года на 3% ($6 008). Экспорт меди из России вырос на 9%, до 742 тысяч тонн, катанки – на 4%, до 148 тысяч тонн.

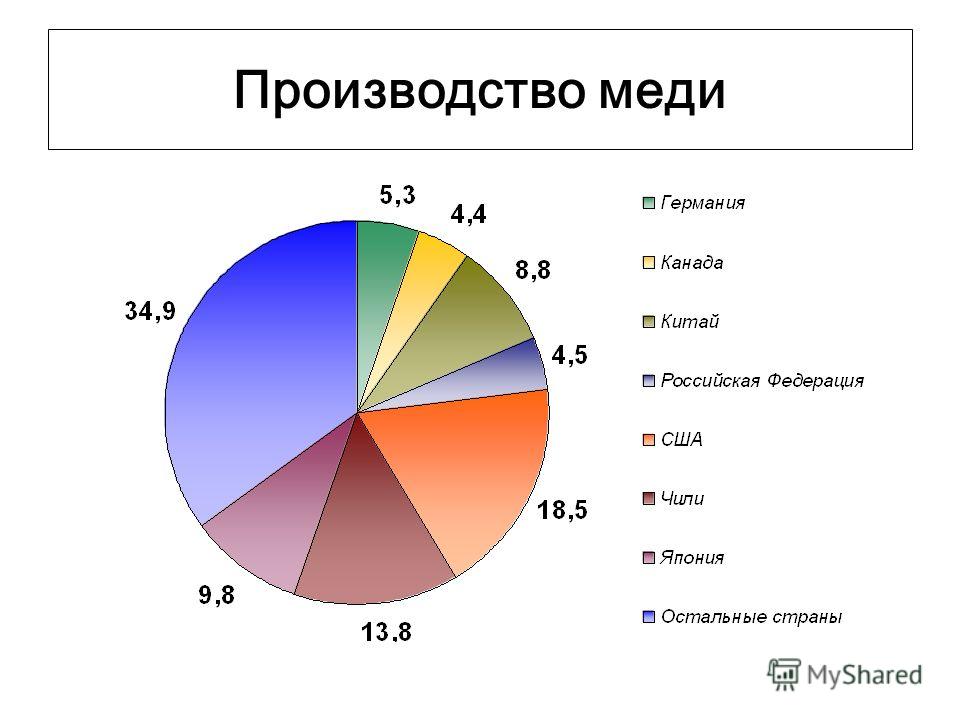

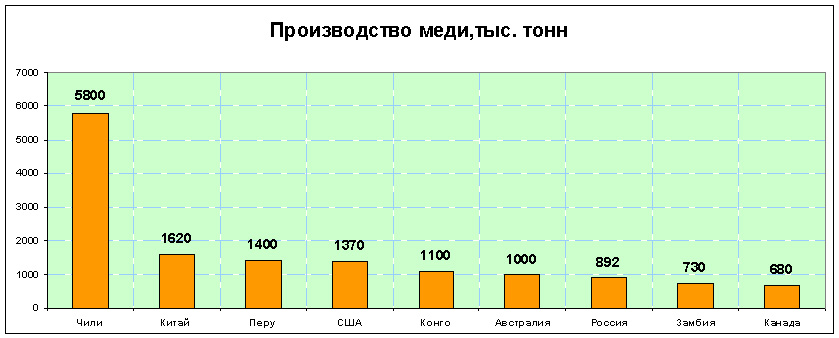

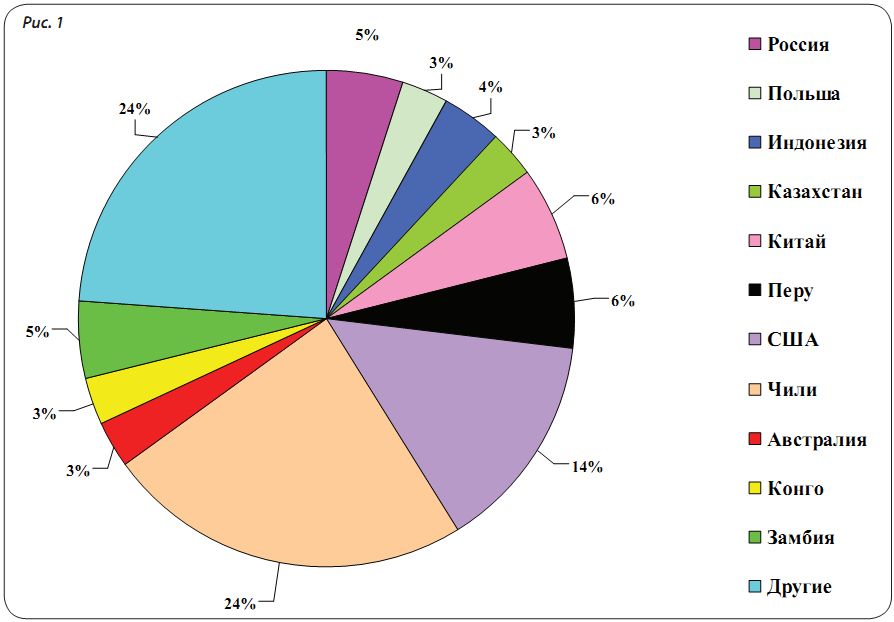

Что касается мира, то больше всех меди добыли в Чили, там произвели 5 700 тысяч тонн «красного металла». Производство меди в Перу составило 2200 тысяч тонн, а в Китае — 1700 тысяч тонн. При этом десять ведущих производителей меди совместно добыли в 2020 году 15,920 млн тонн меди, а это на 2,3% меньше, чем в 2019 году (16,289 млн тонн). Кстати, пять стран из ТОП-10 ведущих производителей меди — Китай, Конго, Россия, Замбия и Казахстан — увеличили выпуск металла, а пять остальных — Чили, Перу, США, Австралия и Мексика — сократили его производство. И всё-же в мире есть дефицит по меди, который в 2020 году оказался на уровне 60 тысяч тонн, а в 2021 году этот показатель может вырасти до 110 тысяч тонн. Хороший пример подаёт Китай, где потребления меди в стране в 2020 году выросло почти на 9 %. С небольшим лагом, положительная динамика спроса пойдёт вскоре и по другим странам.

Хороший пример подаёт Китай, где потребления меди в стране в 2020 году выросло почти на 9 %. С небольшим лагом, положительная динамика спроса пойдёт вскоре и по другим странам.

Крупнейшие компании производители меди в 2020 году, тысяч тонн:

В целом же практически все крупные производители остались в рамках прогнозных объемов добычи.

P. S. Уважаемые собственники и акционеры, представители пресс-служб компаний, отделы маркетинга и другие заинтересованные лица, если на Вашем предприятие есть, что показать — «Как это делается и почему именно так!», смело приглашайте в гости. Для этого пишите мне сюда: [email protected] Берите пример с лидеров! На данный момент я уже лично посетил более 490 предприятий, а вот и ссылки на все мои промрепортажи:

Почему наша промышленность самая лучшая в мире: http://zavodfoto.livejournal.com/4701859.html

Я всегда рад новым друзьям, добавляйтесь и читайте меня в:

Яндекс. Дзен / LiveJournal / Facebook / ВК / Одноклассники / Instagram

Дзен / LiveJournal / Facebook / ВК / Одноклассники / Instagram

Производство Меди в слитках оптом на экспорт. ТОП 50 экспортеров Меди в слитках

Продукция крупнейших заводов по изготовлению Меди в слитках: сравнение цены, предпочтительных стран экспорта.

- где производят Медь в слитках

- ⚓ Доставка в порт (CIF/FOB)

- Медь в слитках цена 02.02.2022

- 🇬🇧 Supplier’s Copper ingots Russia

Страны куда осуществлялись поставки из России 2018, 2019, 2020, 2022

- 🇰🇿 КАЗАХСТАН (42)

- 🇩🇪 ГЕРМАНИЯ (41)

- 🇺🇦 УКРАИНА (23)

- 🇨🇭 ШВЕЙЦАРИЯ (20)

- 🇧🇪 БЕЛЬГИЯ (14)

- 🇵🇱 ПОЛЬША (10)

- МАРШАЛЛОВЫ ОСТРОВА (8)

- 🇱🇻 ЛАТВИЯ (7)

- 🇺🇿 УЗБЕКИСТАН (7)

- 🇮🇹 ИТАЛИЯ (7)

- 🇨🇳 КИТАЙ (7)

- 🇧🇬 БОЛГАРИЯ (7)

- 🇸🇰 СЛОВАКИЯ (5)

- 🇸🇬 СИНГАПУР (3)

- 🇦🇹 АВСТРИЯ (3)

Выбрать Медь в слитках: узнать наличие, цены и купить онлайн

Крупнейшие экспортеры из России, Казахстана, Узбекистана, Белоруссии, официальные контакты компаний. Через наш сайт, вы можете отправить запрос сразу всем представителям, если вы хотите купить

Медь в слитках.

Через наш сайт, вы можете отправить запрос сразу всем представителям, если вы хотите купить

Медь в слитках.

Поставки Меди в слитках оптом напрямую от завода изготовителя (Россия)

Крупнейшие заводы по производству Меди в слитках

Заводы по изготовлению или производству Меди в слитках находятся в центральной части России. Мы подготовили для вас список заводов из России, чтобы работать напрямую и легко можно было купить Медь в слитках оптом

Медь рафинированная

Изготовитель свинец необработанный

Поставщики Лигатуры на основе меди

Крупнейшие производители Ферроникель

Экспортеры Сплавы на основе меди и цинка необработанные

Компании производители Свинец рафинированный необработанный

Производство Медные сплавы (кроме лигатур

Изготовитель Прутки и профили из сплавов на основе меди и никеля

Поставщики Феррохром прочий

Крупнейшие производители Ферровольфрам и ферросиликовольфрам

Экспортеры Сплавы цинковые

Компании производители Сплавы оловянные необработанные

Производство Части к конвертерам

Магний необработанный

Сплавы алюминиевые вторичные

Сплавы алюминиевые необработанные первичные

углеродные волокна и изделия из них

Проволока из железа или нелегированной стали

Плиты

Проволока из прочих медных сплавов

Сплавы никелевые

Сплавы на основе меди и олова (бронзы) необработанные

АГМК намерен довести производство меди до 400 тысяч тонн – Газета.

uz

uzАлмалыкский горно-металлургический комбинат (АГМК) планирует в 2020—2028 годах довести производство меди до 400 тысяч тонн, следует из постановления президента Узбекистана Шавката Мирзиёева от 26 мая.

Согласно документу, проект расширения производства цветных металлов на АГМК разделен на два этапа. В 2020—2025 годы на комбинате планируется построить открытый карьер на месторождении «Ёшлик-I», а также новую медно-обогатительную фабрику (МОФ) мощностью переработки 60 млн тонн руды в год.

По расчетам комбината, фабрику такой мощности планируется построить впервые на территории СНГ. Для ее внедрения на АГМК были изучены аналогичные производства на медных карьерах в Чили и Перу. Как сообщили «Газете.uz» на комбинате, «уникальность новой фабрики будет заключаться в использовании рациональной схемы обогащения полезных ископаемых, которая, в том числе, позволит увеличить выпуск молибдена и золота».

Постановлением одобрено предложение АГМК о привлечении российской Renaissance Heavy Industries (дочернее подразделение турецкой Ronesans Holding) на строительство МОФ.

Реализация первого этапа позволит довести объем выпуска меди на комбинате до 290 тысяч тонн, золота — до 38 тонн, серебра — до 203 тонн.

В феврале этого года в ходе визита Шавката Мирзиёева в Турцию с Ronesans Holding были достигнуты договоренности о реализации проектов в металлургии, медицине и недвижимости в Узбекистане на сумму около 8 млрд долларов. В частности, модернизация АГМК предусматривает привлечение средств на 4,1 млрд долларов.

Второй этап проекта (2022−2028 годы) предполагает расширение мощностей карьера «Ёшлик-I» и строительство еще одной МОФ, уже четвертой на АГМК, по переработке 50 млн тонн руды в год. Это позволит довести объемы выпуска катодной меди — до 400 тысяч тонн в год, золота — до 50 тонн, серебра — до 270 тонн.

Планируется, что ТЭО второго этапа будет подготовлено к июню 2022 года с привлечение международных инжиниринговых и консалтинговых компаний, уточняется в постановлении.

Строительство новых МОФ реализуется в рамках расширения сырьевой базы и увеличения производственных мощностей АГМК в 2019—2023 годы стоимостью 3,34 млрд долларов. Значительная часть этих средств будет инвестирована в освоение месторождения «Ёшлик-I» за 1,7 млрд долларов. Проект карьера предусматривает добычу открытым способом руды до 65 млн тонн в год к 2023 году и до 74 млн тонн — к 2035 году. Запустить карьер в эксплуатацию намечено в 2021 году.

На долю Алмалыкского ГМК приходится порядка 90% производства серебра и 20% золота в Узбекистане. В августе 2018 года госактивы комбината были переданы в управление SFI Management Group. По итогам 2019 года предприятие увеличило производство катодной меди на 25,4% по сравнению с 2018 годом — до 147,25 тысячи тонн. Физические объемы производства драгметаллов не раскрываются.

Main page — Svelen — production and supply of copper products

Согласие на обработку персональных данных

Предоставляя свои персональные данные Пользователь даёт согласие на обработку, хранение и использование своих персональных данных на основании ФЗ № 152-ФЗ «О персональных данных» от 27.

07.2006 г. в следующих целях:

07.2006 г. в следующих целях:Осуществление клиентской поддержки.

Получения Пользователем информации о маркетинговых событиях.

Проведения аудита и прочих внутренних исследований с целью повышения качества предоставляемых услуг.

Под персональными данными подразумевается любая информация личного характера, позволяющая установить личность Пользователя/Покупателя такая как:

Фамилия, Имя, Отчество.

Дата рождения.

Контактный телефон.

Адрес электронной почты.

Почтовый адрес.

Персональные данные Пользователей хранятся исключительно на электронных носителях и обрабатываются с использованием автоматизированных систем, за исключением случаев, когда неавтоматизированная обработка персональных данных необходима

в связи с исполнением требований законодательства.

ООО «Свелен» обязуется не передавать полученные персональные данные третьим лицам, за исключением следующих случаев:

По запросам уполномоченных органов государственной власти РФ только по основаниям и в порядке, установленным законодательством РФ.

Стратегическим партнерам, которые работают с Компанией для предоставления продуктов и услуг, или тем из них, которые помогают Компании реализовывать продукты и услуги потребителям.

Мы предоставляем третьим лицам минимальный объем персональных данных, необходимый только для оказания требуемой услуги или проведения необходимой транзакции.

ООО «Свелен» оставляет за собой право вносить изменения в одностороннем порядке в настоящие правила, при условии, что изменения не противоречат действующему законодательству РФ.

Изменения условий настоящих правил вступают в силу после их публикации на Сайте.

Как обстоят дела с медью в Узбекистане и при чем тут электромобили с заправками – Spot

Минэкономразвития рекомендовало использовать залежи меди в производстве электромобилей.

Минэкономразвития опубликовало отчёт об использовании меди в мире и его перспективах. Документ доступен на сайте ведомства.

В нём излагаются текущие показатели медного рынка, прогнозы на его будущее, а также состояние медной промышленности в Узбекистане и рекомендации для развития этой отрасли.

Медь в мире

Потребление рафинированной меди в 2020 году составило 23,4 млн тонн. Больше половины этого объёма потребляет Китай. В 2020 году он импортировал 4,5 млн тонн металла — на 30% больше, чем годом ранее.

Главные производители меди находятся в Латинской Америке. Из добытых в прошлом году 20,8 млн тонн на этот регион приходится 8,51 млн — более 40%.

Спрос на медь неуклонно растёт. За прошедший период 2021 года средняя цена тонны меди на Лондонской бирже металлов достигла $9173, хотя в предыдущие годы находилась в промежутке $6000 — 6500.

В настоящий момент достоверные извлекаемые запасы меди оцениваются в 340 млн тонн.

Специалисты ожидают, что без обнаружения новых залежей или новых технологий извлечения меди из руды нынешних запасов хватит только на 20 лет.

По данным Международной медной ассоциации, большая часть металла используется в строительстве зданий и инфраструктуры — совокупно 56%. На транспорт приходится около 12%, на тяжёлое машиностроение — 11%.

Перспективы

Ожидается резкое расширение применения меди в автомобилестроении. Главная причина — растущая популярность электромобилей.

Электромобили используют в 4 раза больше меди, чем автотранспорт на ДВС — в батареях, обмотках и роторах электромотора, проводке и шинах. Рынок электромобилей будет представлять свыше 3 млн тонн меди, прогнозируют эксперты.

Кроме того, ещё больше меди требуется для строительства инфраструктуры под электротранспорт. Так, на одну электрозаправку уходит 0,7 кг меди, а на быструю электрозаправку — до 8 кг.

Всего же мировой спрос на медь, по оценкам аналитиков, к 2030 году увеличится на 40%. Кроме электромобилей, прирост обеспечит расширение технологий возобновляемой энергетики.

Кроме электромобилей, прирост обеспечит расширение технологий возобновляемой энергетики.

Медь в Узбекистане

За последние 5 лет Узбекистан увеличил производство меди в 1,5 раза — в 2020 году АГМК отчитался о 148 тыс. тонн меди. По этому показателю страна заняла третье место в СНГ после России и Казахстана.

Идёт работа над созданием медного кластера вокруг АГМК в соответствии с постановлением президента Шавката Мирзиёева, расширяется доля продукции с высокой добавленной стоимости. Однако до сих пор 60% меди экспортируется в качестве сырья.

60−70% экспорта медных товаров приходится на Турцию. Следом идут Китай, страны СНГ и Восточная Европа.

В конце отчёта Минэкономразвития выдвинуло следующие рекомендации:

- совместно с «Узавтосаноат» и «Узэлтехпром» организовать производство электрозаправок;

- проработать вопрос организации производства в Узбекистане электромобилей и электробусов;

- за счёт увеличения добычи меди до 400 тыс.

тонн и её глубокой переработке достичь доходов от экспорта медной продукции с нынешних $2,5 млрд до $7−8 млрд.

тонн и её глубокой переработке достичь доходов от экспорта медной продукции с нынешних $2,5 млрд до $7−8 млрд.

Ранее Spot писал о планах развития в Узбекистане электротранспорта и «зелёной экономики».

Производители цветных металлов в России отступают, но не сдаются

В январе-июне «Русал» показал прибыльность за счет повышения эффективности, контроля над капитальными затратами, повышения качества и расширения продуктовой линейки. Себестоимость на тонну в алюминиевом сегменте упала на 15,3% — до 1,484 тысячи долларов. В перспективе компания ожидает роста цен на алюминий, но он будет зависеть от решения макроэкономических проблем.«Норникель» сохраняет острожный оптимизм по рынку никеля и считает маловероятным дальнейшее снижение цен, поскольку на текущих уровнях более 60% мировых производителей несут убытки. ГМК ожидает балансировки рынка в 2015 году и появления дефицита в 60 тысяч тонн в 2016 году.

ГМК ожидает балансировки рынка в 2015 году и появления дефицита в 60 тысяч тонн в 2016 году.

Также прогнозируется продолжение сокращения запасов на Лондонской бирже металлов (LME) и спад выпуска никеля за пределами Китая, при том что спрос на никель со стороны китайских производителей будет расти.

Компания немного снижает прогноз спроса на медь и считает, что рынок закончит 2015 год в небольшом профиците. Тем не менее, размер биржевых запасов крайне низок и может стать фактором повышения цены на металл.

Остались в плюсе

Челябинский цинковый завод (ЧЦЗ) по итогам первого полугодия показал весьма внушительный рост финансовых показателей. Положительное влияние на выручку и чистую прибыль компании, в том числе, оказали падение рубля и увеличение продаж цинка и сплавов на его основе на внутреннем рынке.

За первое полугодие 2015 года средняя стоимость цинка на LME выросла на 4% по сравнению с первым полугодием прошлого года, составив 2,134 тысячи долларов за тонну. При этом средние котировки свинца на бирже металлов снизились на 11%, до уровня 1,873 тысячи долларов, сообщает ЧЦЗ.

При этом средние котировки свинца на бирже металлов снизились на 11%, до уровня 1,873 тысячи долларов, сообщает ЧЦЗ.

Корпорация «ВСМПО-Ависма» также смогла существенно нарастить прибыль за счет роста продаж. В настоящий момент портфель заказов предприятия на 2015 год сформирован в объеме около 29 тысячи тонн титана. Реализация производственной программы на 2015 год, при условии незначительного роста курса доллара, по предварительным прогнозам, может позволить получить рекордные финансовые показатели деятельности корпорации за последние десять лет.

Крупнейшее новое месторождение меди в России будет разрабатываться в соответствии с рекомендациями Глобального договора ООН

Обычно участники Глобального договора ООН являются полноценными действующими предприятиями, но компания «Удокан Медь», разрабатывающая Удоканское медное месторождение в Забайкальском крае на Дальнем Востоке России, решила присоединиться к инициативе ООН на стадии строительства.

По словам майнера, причиной этого является то, что он уже следует лучшим мировым практикам в области ESG, минимизирует свой углеродный след и реализует крупномасштабную программу социальных инвестиций, на которую уже потрачено более 24 миллионов долларов.

«Присоединение к Глобальному договору ООН означает большую ответственность; он также обеспечивает доступ к опыту Организации Объединенных Наций и других международных участников инициативы, а также к советам ведущих мировых экспертов», — говорится в заявлении компании для СМИ. «Этот шаг поможет компании укрепить свою репутацию, получить новые деловые связи по всему миру и облегчить ее участие в глобальных мероприятиях и глобальных проектах ООН».

Для руководства Udokan Copper устойчивое ведение бизнеса является необходимым условием для конкуренции на мировых рынках продукции и капитала, для получения доступа к финансированию, для построения доверительных и эффективных отношений с обществом и государством, а также для того, чтобы быть привлекательным работодателем.

«Разработка Удоканского месторождения — проект с нуля, запущенный как пример устойчивого и ответственного производства. Цели ООН в области устойчивого развития могут быть достигнуты только путем объединения воли и усилий правительств, населения, гражданских организаций и бизнеса. Мы рады присоединиться к глобальному сообществу единомышленников и сделать еще один шаг к устойчивому будущему», — говорится в сообщении для прессы.

Мы рады присоединиться к глобальному сообществу единомышленников и сделать еще один шаг к устойчивому будущему», — говорится в сообщении для прессы.

Удоканская медь была создана для освоения одноименного месторождения с ресурсами более 26 млн тонн, которое считается крупнейшим новым месторождением меди в России.

Ресурсы месторождения по JORC составляют 26,7 млн тонн меди при содержании меди 1,05%. Месторождение расположено в Каларском муниципальном районе Забайкальского края, в 30 км от станции Новая Чара Байкало-Амурской магистрали.

Проект включает ввод в эксплуатацию горно-металлургического комбината, конечной продукцией которого являются катодная медь и сульфидный концентрат. Объем производства оценивается в 135 000 тонн меди в год.

Китай и Россия добывают критически важные полезные ископаемые в Африке, пока США откладывают

Даниэль, всего 11 лет, несет на спине мешок с кобальтом. Он работает в шахте, переправляя мешок с … [+] кобальтом на склад. Кобальт является жизненно важным минералом, необходимым для производства аккумуляторов, необходимых для телефонов, компьютеров и электромобилей. Китайские компании и посредники сильнее всего держат рынок.

Кобальт является жизненно важным минералом, необходимым для производства аккумуляторов, необходимых для телефонов, компьютеров и электромобилей. Китайские компании и посредники сильнее всего держат рынок.

Страны по всему миру стремятся к нулевым выбросам, что создало узкое место критических редкоземельных элементов (РЗЭ), таких как кобальт, медь и литий.Это важные компоненты для производства технологий возобновляемой энергии, от аккумуляторов электромобилей до лопастей ветряных турбин. РЗЭ также играют ключевую роль в производстве полупроводников и другой электроники.

Доступ к этим ресурсам — как в сыром, так и в очищенном виде — никогда не был так важен. Как и нефть в 20 -м -м веке, важнейшие полезные ископаемые являются основным ресурсом будущего экономического роста. Правительства и частные компании все чаще признают это, что приводит к глобальной «золотой лихорадке» в отношении этих стратегических полезных ископаемых.

Ожидается, что глобальный годовой спрос на редкоземельные элементы, подмножество «критических полезных ископаемых», которые считаются жизненно важными для экономической безопасности, увеличится с 208 250 метрических тонн в 2019 году до прогнозируемых 304 678 метрических тонн к 2025 году. РЗЭ на самом деле не являются «редкими». — они встречаются по всему миру, — но месторождения, содержащие экономически пригодные концентрации, встречаются реже, что снижает количество финансово обоснованных проектов по добыче.

Конкуренция в области переработки РЗЭ и других важных минералов еще более ограничена, поскольку Китай обладает монополией на переработку ниже по технологической цепочке.По состоянию на 2019 год 80% импорта рафинированных РЗЭ в США приходится на Китай. Кроме того, основная горнодобывающая компания Китая China Minmetals Rare Earth Co объявила о слиянии с двумя другими фирмами, создав глобальную силу в стратегической отрасли.

В связи с тем, что доступность ограничена Китаем, а теперь и сбоями в цепочке поставок, связанными с COVID, еще одним препятствием, возникающим для поставок РЗЭ, является потребность в более экологически безопасных методах добычи. Добыча редкоземельных металлов сопряжена с экологическими и политическими издержками.

Добыча редкоземельных металлов сопряжена с экологическими и политическими издержками.

Добыча РЗЭ в настоящее время находится под пристальным вниманием, поскольку группы активистов-экологов ставят под сомнение методы, используемые для добычи этих полезных ископаемых. Кроме того, есть опасения по поводу потери доходов и экологического воздействия на бедные сообщества, такие как коренные американцы в Соединенных Штатах и этнические меньшинства в Африке — очаге добычи важнейших полезных ископаемых.

На фоне растущих социальных и экологических издержек добычи полезных ископаемых на Западе менее щепетильные страны, такие как Россия и Китай, извлекают выгоду из растущего спроса.Несмотря на то, что Россия занимает 49027-е место в мире по объемам поставок РЗЭ, оцениваемых в 12 миллионов тонн, они — вместе с Китаем — решили использовать политические рычаги для заключения сделок по добыче полезных ископаемых по всей Африке, где рабочая сила дешева, а регулирование практически отсутствует. . В то время как Китай вошел в регион благодаря финансированию на миллиарды долларов в рамках программы «Один пояс, один путь», Россия вторгается в регион посредством стратегического развертывания наемников.

. В то время как Китай вошел в регион благодаря финансированию на миллиарды долларов в рамках программы «Один пояс, один путь», Россия вторгается в регион посредством стратегического развертывания наемников.

Ополчение, связанное с вооруженными силами военачальника Халифы Хафтара и наемниками из России… [+] Охранная компания Wagner Group заминировала несколько мин и самодельных взрывных устройств (СВУ) в жилых районах на юге столицы Триполи. (Фото Хазема Туркиа/Агентство Анадолу через Getty Images)

Агентство Анадолу через Getty ImagesАфрика, крайне политически нестабильный континент, предоставила российскому частному охранному подрядчику Вагнеру возможность извлечь выгоду из продажи полезных ископаемых и добычи полезных ископаемых. Группа Вагнера использует свою военную тактику для поддержки правительств во время конфликтов, а взамен извлекает выгоду из выгодных горнодобывающих сделок и особого дипломатического статуса внутри стран.

Россия планирует продолжать распространять свое влияние в регионе посредством операций частных военных компаний (ЧВК).

Геополитическая конкуренция сосредоточена в Северной и Западной Африке, где Китай и Россия добывают и перерабатывают редкоземельные элементы. Это в первую очередь связано с активизацией Китаем инициативы «Один пояс, один путь». По состоянию на октябрь 2021 года китайские банки составляют около одной пятой всех кредитов Африке, сконцентрированных в стратегических или богатых ресурсами странах, включая Анголу, Джибути, Эфиопию, Кению и Замбию.Ежегодные займы в 2019 году оцениваются в 7,6 миллиарда долларов, тогда как Россия в основном использовала группу Вагнера для проецирования власти на континенте.

Но Африка — не единственное направление китайских горнодобывающих инициатив. Китай также взял на себя ведущую роль в инвестировании в минеральные ресурсы Латинской Америки, в то время как США спят на переключателе.

В Бразилии крупные китайские компании, такие как Ningbo Zhoushan, заключили выгодную сделку с бразильским горнодобывающим гигантом Vale на экспорт железной руды в материковый Китай для переработки. Помимо Латинской Америки, Китай и Россия изучили расширяющиеся возможности в Евразии, на их заднем дворе. Важное значение для их долгосрочного экономического будущего имеет то, что российское правительство пообещало инвестировать более 1,5 млрд долларов в отечественные проекты добычи полезных ископаемых, надеясь стать к 2026 году лидером по использованию РЗЭ. С небольшими отличиями китайская стратегия в Евразии была сосредоточена на Монголии, куда компании вложили значительные средства. в горных работах.

Помимо Латинской Америки, Китай и Россия изучили расширяющиеся возможности в Евразии, на их заднем дворе. Важное значение для их долгосрочного экономического будущего имеет то, что российское правительство пообещало инвестировать более 1,5 млрд долларов в отечественные проекты добычи полезных ископаемых, надеясь стать к 2026 году лидером по использованию РЗЭ. С небольшими отличиями китайская стратегия в Евразии была сосредоточена на Монголии, куда компании вложили значительные средства. в горных работах.

Подобно добыче углеводородов, имеющих решающее значение для экономической безопасности, добыча РЗЭ становится все более политическим вопросом.Политические лидеры и лидеры частного сектора — по крайней мере, на Западе — должны осознавать потенциально разрушительные последствия такой деятельности по добыче полезных ископаемых как внутри страны, так и за рубежом.

Помимо разработки более экологически безопасных методов добычи (которые по-прежнему являются экономически выгодными), Запад должен освоить новые методы расширения доступа к полезным ископаемым. Это должно включать в себя разработку национальных стратегических запасов критически важных минералов, которые будут использоваться в периоды дефицита поставок – так же, как стратегические запасы нефти (SPR) в Соединенных Штатах сегодня.Также необходимо развивать переработку полезных ископаемых, заменители и поисковые технологии. Последнее будет иметь жизненно важное значение для выявления месторождений редкоземельных элементов в местах, которые с меньшей вероятностью вызовут серьезные экономические последствия, например, на морском дне и даже в космосе.

Это должно включать в себя разработку национальных стратегических запасов критически важных минералов, которые будут использоваться в периоды дефицита поставок – так же, как стратегические запасы нефти (SPR) в Соединенных Штатах сегодня.Также необходимо развивать переработку полезных ископаемых, заменители и поисковые технологии. Последнее будет иметь жизненно важное значение для выявления месторождений редкоземельных элементов в местах, которые с меньшей вероятностью вызовут серьезные экономические последствия, например, на морском дне и даже в космосе.

Художественный рендеринг астероида, движущегося в космосе с помощью двигательной установки в рамках … [+] предложенного проекта RAMA, созданного 30 мая 2016 года. (Иллюстрация Адриана Манна/Future Publishing через Getty Images)

Будущие публикации через Getty Images Действительно, потенциал добычи на астероидах вызвал интерес крупных геополитических держав в качестве альтернативы РЗЭ.Добыча астероидов может привести к непостижимым запасам железа, никеля и платины. Это уменьшит воздействие добычи полезных ископаемых на окружающую среду на землю, что ослабит опасения по поводу ухудшения климатических условий. Хотя запуск таких миссий был бы дорогостоящим, такие операции считаются частью политики космической экспансии в России, Китае и США.

Это уменьшит воздействие добычи полезных ископаемых на окружающую среду на землю, что ослабит опасения по поводу ухудшения климатических условий. Хотя запуск таких миссий был бы дорогостоящим, такие операции считаются частью политики космической экспансии в России, Китае и США.

Важность критически важных полезных ископаемых для энергетического перехода и будущего экономического роста неоспорима. То, как страны и частные компании решат гарантировать экологически безопасный, недорогой и надежный доступ к этим ресурсам, будет иметь далеко идущие геополитические, экологические и социальные последствия.

При содействии Райли Модер и Джеймса Гранта

Цены на металлы могут вырасти еще больше, если напряженность между Россией и Украиной повлияет на предложение – аналитики

Цены на цветные металлы выросли на неделе, начавшейся 17 января, на фоне роста напряженности на границе между Россией и Украиной, роста инфляции в основных экономиках и напряженности на рынке.

Не зарегистрирован?

Получайте ежедневные оповещения по электронной почте, заметки подписчиков и персонализируйте свой опыт.

ЗарегистрироватьсяАналитики говорят, что сохраняющиеся геополитические опасения по поводу потенциального российского вторжения в Украину повышают вероятность того, что новые американские или международные санкции в отношении торговли с крупным производителем металлов в России могут привести к дальнейшему ограничению рынков алюминия, меди и никеля.

«Цены на сырьевые товары могут резко возрасти, если российско-украинский кризис обострится, — заявил 21 января Уоррен Паттерсон, глава отдела сырьевой стратегии ING Economics. рынки.Россия является сырьевым центром, ключевым поставщиком энергии, металлов и сельскохозяйственной продукции».

«Жесткие санкции сотрясут товарные рынки. Похоже, что ряд товарных рынков начинают, по крайней мере, учитывать некоторый геополитический риск, связанный с растущей напряженностью», — добавил Паттерсон.

«Рынок металлов обязательно отреагирует на российское вторжение в Украину», — заявил S&P Global Platts аналитик брокерской компании SP Angel Джон Мейер. «Китай будет покупать российский алюминий и другие металлы вопреки санкциям ЕС и США, но во всех регионах по-прежнему будет ощущаться нехватка конкретных марок.»

Рыночный митинг

Цветные металлы резко выросли, так как ограничения предложения продолжают сужать рынки, написали аналитики австралийского ANZ Research Брайан Мартин и Дэниел Хайнс 21 января, ссылаясь на цены закрытия Лондонской биржи металлов накануне. «Никель лидировал в секторе, торгуясь на уровне 10-летнего максимума в 24 000 долларов США за тонну. Никелевый завод Tagaung Taung в Мьянме был остановлен ранее в этом месяце, в то время как напряженность вокруг Украины также усиливает угрозу сбоев экспорта из России. «, — заявили аналитики.

Аналитики Sucden Financial 21 января отметили тенденцию роста цен на металлы, поскольку «геополитическая напряженность между Россией и Украиной продолжает нарастать, что ставит под вопрос масштабы и масштабы санкций, которые могут быть введены США и Европой».

Комментарии прозвучали во время переговоров в Женеве между госсекретарем США Энтони Блинкеном и министром иностранных дел России Сергеем Лавровым с целью предотвратить дальнейшую эскалацию в то, что считалось критическим моментом кризиса.

Президент США Джо Байден заявил на пресс-конференции 19 января, что США и союзники по НАТО готовы нанести «серьезные расходы и значительный ущерб» посредством экономических санкций, если Россия вторгнется в Украину, где у ее границы сосредоточено 100 000 военнослужащих.

Наличная медь на ЛБМпреодолела барьер в $10 000/т ранее в январе впервые за три месяца, после чего снова упала, снова поднявшись на неделе, начавшейся 16 января, и закрывшись 20 января на уровне $9 925/т. Цена на алюминий в последние дни оставалась выше 3000 долларов за тонну.Оба металла остаются вблизи многолетних максимумов на фоне проблем с поставками.

Запасы меди

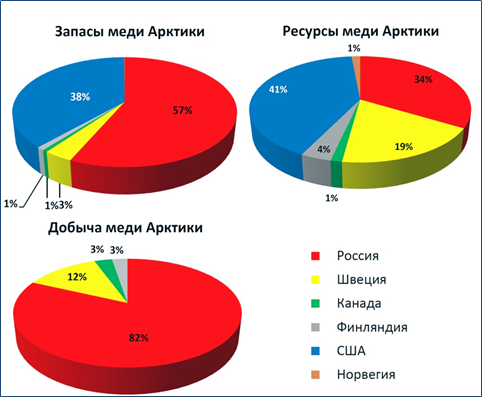

По оценкам, в России находится около 10% мировых запасов меди, и она является крупным производителем алюминия. В последнее время на производителей, включая «Русал», приходится около 6% мировых поставок. «Норникель» — крупный производитель никеля и металлов платиновой группы, играющих ключевую роль в переходе к энергетике. По данным ING Economics, Россия в настоящее время производит около 43% мировых запасов палладия.

В последнее время на производителей, включая «Русал», приходится около 6% мировых поставок. «Норникель» — крупный производитель никеля и металлов платиновой группы, играющих ключевую роль в переходе к энергетике. По данным ING Economics, Россия в настоящее время производит около 43% мировых запасов палладия.

UBS указал 21 января, что цены на золото выросли примерно на 1% с начала года, несмотря на более ястребиную позицию Федеральной резервной системы США, поскольку инвесторы ищут варианты убежища.

«Золото выросло на 1,78% за два дня после выхода свежих данных по инфляции в Великобритании, США и Канаде», — прокомментировал рыночный отчет Bullion By Post. «Инфляция в Великобритании составляет 5,4%, что является самым высоким показателем с 1992 года, и в Канаде она также находится на самом высоком уровне с того года. Хотя в последнее время инфляция является большой темой, это не единственная проблема. Мировые лидеры все больше обеспокоены поведение России.»

Лондонская ассоциация рынка драгоценных металлов оценила золото в $1835 за унцию в конце 21 января.

Цены на железную руду и сталь также могут вырасти в случае эскалации украинского конфликта, считает Мейер. Ferrexpo — крупный украинский производитель железной руды и окатышей.

Санкции

Несмотря на то, что в предложенном пакете демократов США прямо не рекомендуются конкретные санкции в отношении металлов, ING Economics отмечает, что президент США может определить и ввести санкции в отношении отраслей, которые, как считается, представляют риск для национальной безопасности, включая добычу и переработку полезных ископаемых.

«Санкции США против «Русала» потрясли рынок алюминия в 2018 году, когда Россия стала крупнейшим производителем алюминия после Китая», — сказал Паттерсон из ING. «Глобальный рынок алюминия в настоящее время находится в дефиците, поэтому любое нарушение этих потоков только подтолкнет рынок к еще большему дефициту. Учитывая, что Европа является крупным рынком сбыта российского алюминия, шаг, который ограничивает потоки алюминия, был бы оптимистичным для европейских премий. .»

.»

Русал отказался комментировать текущую ситуацию, когда Platts связался с ним.

Энергетическая инфляция

Санкции в отношении российской энергетики также могут привести к росту цен на металлы. Энергоемкие плавильные заводы уже обеспокоены высокими ценами на электроэнергию, что привело к сокращению мощностей по производству цинка, а производители стали взимают надбавки за энергию к ценам на свою продукцию в Европе в последние месяцы.

«Цены на природный газ, нефть и энергоносители в Европе, вероятно, значительно вырастут, что приведет к еще большему сокращению производства металлов в Европе», — сказал Джон Мейер из SP Angel.

Санкции могут повлиять на объем производства европейских алюминиевых заводов, предупреждает ING Economics. «Как мы видим в настоящее время, плавильные мощности в Европе вынуждены останавливаться из-за высоких цен на электроэнергию. В сценарии, когда санкции повлияют на потоки российского газа, это приведет только к росту цен на энергоносители в Европе, что может привести к еще большему ограничению мощностей в регионе.

Напряженность между Россией и Украиной беспокоит рынок газа, отмечают аналитики ANZ Дэниел Хайнс и Сони Кумари.20. Учитывая, что Германия намерена принять меры против газопровода «Северный поток — 2» в случае вторжения России в Украину, а США рассматривают возможность введения санкций, это может повлиять на 30 млрд. кубометров газа, предназначенных для поставки на континент в этом году. «Несмотря на волну поставок СПГ в Европу, это должно поддержать цены в краткосрочной перспективе», — сказали они.

UBS заявил: «Цены на энергоносители, похоже, останутся высокими… Напряженность в Восточной Европе и на Ближнем Востоке поддерживает цены из-за опасений новых перебоев с поставками. на данный момент находится в диапазоне 80–90 долларов США за баррель, при этом риски смещены в сторону повышения.»

Медный рудник в Сибири надеется стать мировым энергетическим центром

Шахта расположена как в сейсмоопасной зоне, так и на вечной мерзлоте УДОКАН (РОССИЯ) — В 1949 году советская экспедиция в Сибири искала уран для снабжения национального ядерного арсенала, когда наткнулась на обширное месторождение меди.

Спустя более 70 лет горнодобывающий комплекс на Дальнем Востоке России между озером Байкал и Тихим океаном, наконец, должен быть запущен в следующем году.

Мы надеемся, что медь станет ключом к отказу от углерода в мировой энергетике и станет благом для России и других стран.

«Долгожданный проект — это долгожданное событие в жизни Дальнего Востока и всей горнорудной отрасли России и мира», — сказал председатель правления компании «Удокан Медь», разрабатывающей площадку, Валерий Казикаев.

Казикаев, который два раза в месяц совершает девятичасовой перелет из Москвы на шахту, привез журналистов AFP на экскурсию в конце сентября.

На высоте 2000 метров (6500 футов) тяжелый снег, покрывающий шахту, дает представление о том, как трудно привести ее в действие.

«Советский Союз не был в состоянии разрабатывать эти месторождения», — сказал 66-летний Казикаев на площадке, где в 2019 году началось строительство. полностью замерзает круглый год. Зимой температура может опускаться до минус 60 градусов по Цельсию (минус 76 градусов по Фаренгейту).

Эти условия означают, что разработка участка является «сложной», сказал Казикаев, отметив в результате, что «строительство очень дорогое».

— Новое «черное золото» —

Начались работы по добыче медной руды, и рабочие заняты установкой взрывчатых веществ, чтобы взорвать вечную мерзлоту, чтобы можно было продолжить раскопки.

Рудник, находящийся примерно в 6 500 км к востоку от Москвы и содержащий более 26 миллионов тонн меди, претендует на звание крупнейшего неиспользованного месторождения в России и третьего по величине в мире.

Для разработки проекта компания Udokan Copper, которая приобрела лицензию в 2008 году и является частью холдинговой компании USM миллиардера Алишера Усманова, привлекла почти 3 миллиарда долларов (2,5 миллиарда евро) в российских банках.

Компания также воспользовалась льготными условиями, предоставленными для развития Дальнего Востока, малоизученного и изолированного региона.

Ожидается, что значительные инвестиции принесут свои плоды.

Цена на медь, получившую название «новое черное золото», взлетела в этом году до исторического максимума и не показывает никаких признаков замедления.

«В течение следующих 15 лет спрос на медь вырастет на 30 процентов» по мере роста «зеленой экономики», считает Юлия Бучнева, аналитик Fitch Ratings в Москве.

Медь играет ключевую роль в возобновляемых источниках энергии и экологически чистых технологиях, объяснила она, благодаря своим свойствам тепло- и электропроводности.

Она упомянула, в частности, рост производства электромобилей, в которых используется медь.

Udokan Copper присматривается к азиатским рынкам, особенно к Китаю, Южной Корее и Японии, где спрос высок.

Для выхода на эти рынки компания опирается на Байкало-Амурскую магистраль (БАМ), работы на которой продолжаются.

Линия была построена в начале 1980-х годов рядом с месторождениями частично для реализации цели добычи полезных ископаемых региона.

— Логистические проблемы —

БАМ, протянувшийся более чем на 4000 километров от Сибири до Тихого океана, является грандиозным советским проектом и финансовой пропастью.

Udokan Copper надеется в конечном итоге отправить свои катоды и медный конденсат поездом на китайскую границу или в российские порты на Японском море.

Казикаев отмечает, что шахта находится на 2000 километров ближе к Токио, чем к Москве.

Тем не менее, в изолированном и ледяном пространстве логистические проблемы огромны.

Компании пришлось построить электростанцию, чтобы обеспечить работу энергией.

Нужно было построить дорогу к ближайшему аэропорту с деревянным терминалом.

Пришлось привезти 4000 строителей из Сибири и бывших советских республик в район, где проживает несколько сотен представителей коренного эвенкийского оленеводческого народа.

Заместитель генерального директора участка Алексей Ящук сообщил, что команда уже привыкла к экстремальным условиям.

«Главная задача — поддерживать дороги в рабочем состоянии. Бульдозеры работают постоянно», — сказал 44-летний мужчина AFP.

По его словам, они останавливаются только тогда, когда температура падает ниже минус 35 градусов, а видимость составляет менее 50 метров (165 футов).

«Здесь довольно сильные бури и снегопады.»

Добыча меди/золота, атомная энергетика в Наглейнгыне, Арктика Россия

Рядом с Наглейнгыном находится город Певек, где Росатом уже имеет в активной эксплуатации плавучую атомную электростанцию «Академик Ломоносов» [1].Строить новую дорогу и порт, несмотря на то, что в городе Певек уже есть действующий порт, кажется тревожным не только местным жителям, но и специалистам [5].

Для такого крупного проекта помимо плавучих АЭС необходима дополнительная инфраструктура. Например, ТЭЦ в порту у мыса Наглейнин-Песчатка и подстанция 220 кВ Наглейнин, добыча полезных ископаемых и транспортировка руды [3]. Таким образом, местные коренные народы, населяющие этот район, будут затронуты всеми этими инфраструктурами развития [2,3].Тем более, что их традиционные средства к существованию зависят как от оленеводства, так и от рыболовства [3].

«Дорога от месторождения до Певека более 400 километров. И эта дорога и порт нужны только медедобытчикам», — заявил житель. «Дорога будет пересекать тундру как раз между Айоном и Рыткучи, то есть между пастбищами, на которых пасутся олени и которые оленеводы используют для выхода к морю», — добавил житель [5].

«Дорога будет пересекать тундру как раз между Айоном и Рыткучи, то есть между пастбищами, на которых пасутся олени и которые оленеводы используют для выхода к морю», — добавил житель [5].

Протесты против новой дороги и порта прошли в сентябре 2020 года, когда коренные жители этого района, в том числе дети, вышли на улицы, требуя не только экологической оценки проектов, но и этнологической экспертизы или историко-культурной значимости их традиционных территорий [5].

По мнению местных жителей, реализация этого проекта сделает невозможным традиционную жизнь коренных народов, так как положит конец их исконным промыслам — оленеводству, рыболовству, охоте и традиционному изготовлению тюленьей кожи [5].

В ответ на протест чиновники сначала заявили, что общественные слушания по этому вопросу уже состоялись, правда, почему-то в других селах района. Позже чиновники заявили, что обязательно проведут слушания еще раз, но местные жители не доверяют этому заявлению [5].Вот почему местные жители открыто протестуют против этого (мега) проекта [1,5].

(См. меньше)

ЕАБР предоставляет крупнейшему производителю меди в России УГМК кредит в размере 3 млрд руб. – Евразийский Банк Развития

Москва, 5 октября 2021 г. Евразийский банк развития (ЕАБР) предоставил Уральской горно-металлургической компании (УГМК) 3 млрд рублей в рамках синдицированного кредита, организованного РОСБАНКом.

«Мы рады быть частью этого синдицированного кредита, открывающего наше сотрудничество с УГМК, одним из крупнейших металлургических холдингов Евразии.Мы будем финансировать инвестиционную программу компании и мероприятия, направленные на достижение ее целей в области устойчивого развития. Здесь важно то, что Банк поддерживает системный подход к экологическим и социальным вопросам в традиционных отраслях, таких как металлургия и горнодобывающая промышленность. Уверен, что большой опыт и высокая компетентность наших коллег из УГМК помогут нам реализовать все наши планы», — сказал Председатель Правления ЕАБР Николай Подгузов.

«Закрывая данную сделку по очередному синдицированному кредиту, хочу отметить интерес, проявленный иностранными и российскими банками-партнерами, а также международным финансовым институтом Евразийский банк развития.Мы ценим профессионализм и сотрудничество команд наших партнеров, включая РОСБАНК (группа Societe Generale), Сбербанк, Московский кредитный банк и Банк «Санкт-Петербург» — лидеров российского рынка синдицированного кредитования. Эта сделка положила начало нашему сотрудничеству с ЕАБР, который работает в принципиально важном для нашей группы макрорегионе», — прокомментировал Андрей Козицын, генеральный директор УГМК.

Дополнительная информация:

Евразийский банк развития (ЕАБР) – международная финансовая организация, содействующая интеграции и развитию в странах-членах.На протяжении 15 лет Банк работал над укреплением и расширением экономических связей и всесторонним развитием стран-членов – Армении, Беларуси, Казахстана, Кыргызской Республики, России и Таджикистана. Уставный капитал ЕАБР составляет 7 млрд долларов США. В портфеле ЕАБР преобладают проекты с интеграционным эффектом в сферах транспортной инфраструктуры, цифровизации, «зеленой» энергетики, сельского хозяйства, промышленности и машиностроения. В своей деятельности Банк придерживается Целей устойчивого развития ООН и принципов ESG.

Уставный капитал ЕАБР составляет 7 млрд долларов США. В портфеле ЕАБР преобладают проекты с интеграционным эффектом в сферах транспортной инфраструктуры, цифровизации, «зеленой» энергетики, сельского хозяйства, промышленности и машиностроения. В своей деятельности Банк придерживается Целей устойчивого развития ООН и принципов ESG.

Уральская горно-металлургическая компания (УГМК) — российский горно-металлургический холдинг, крупнейший в стране производитель меди, цинка, угля и драгоценных металлов, включающий более 40 промышленных предприятий в России и за рубежом.

Медиацентр ЕАБР:

Азима Сапаргалиева +7 (777) 750 00 08 (Алматы)

Сергей Горбачев +7 (916) 727 22 00 (Москва)

pressa@eabr.организация

Metso Outotec заключила контракт на сумму 100 млн евро на поставку никель-медного обогатительного комбината в Россию

Metso Outotec подписала знаковый контракт на поставку всех ключевых технологий для новой обогатительной фабрики в Норильске, Россия. Обогатительную фабрику эксплуатирует Черногорская горнорудная компания, входящая в группу «Русская платина». Поставка основана на запатентованной технологии Metso Outotec и включает ключевое оборудование для измельчения, флотации и сепарации.Metso Outotec также поставит электрификацию, контрольно-измерительные приборы и средства автоматизации для обогатительной фабрики. Контракт на сумму, превышающую 100 миллионов евро, был включен в полученные заказы Minerals в третьем квартале 2021 года.

Обогатительную фабрику эксплуатирует Черногорская горнорудная компания, входящая в группу «Русская платина». Поставка основана на запатентованной технологии Metso Outotec и включает ключевое оборудование для измельчения, флотации и сепарации.Metso Outotec также поставит электрификацию, контрольно-измерительные приборы и средства автоматизации для обогатительной фабрики. Контракт на сумму, превышающую 100 миллионов евро, был включен в полученные заказы Minerals в третьем квартале 2021 года.

Запуск новой обогатительной фабрики ожидается в 2023 году. Она будет перерабатывать медно-никелевую руду с высоким содержанием палладия и платины Черногорского месторождения мощностью 7 млн тонн в год. Metso Outotec выполнила базовое проектирование обогатительной фабрики на ранних стадиях проекта.

«Русская платина» нацелена на создание высокоэффективного и экологически безопасного производственного процесса в промышленном районе Норильска. Строительство Черногорского ГОКа — первый этап этого масштабного проекта, реализация которого сделает наше предприятие одним из лидеров по производству палладия и платины. Безусловным приоритетом является использование передовых технических решений и надежного оборудования. Партнерство с Metso Outotec и постоянная поддержка местных предприятий в России являются важными составляющими успеха проекта», — говорит Евгений Воробейчик, управляющий директор компании «Русская платина».

Безусловным приоритетом является использование передовых технических решений и надежного оборудования. Партнерство с Metso Outotec и постоянная поддержка местных предприятий в России являются важными составляющими успеха проекта», — говорит Евгений Воробейчик, управляющий директор компании «Русская платина».

«Metso Outotec имеет большой опыт работы с арктическими условиями в Норильском регионе, а также с его уникальными богатыми и требовательными типами руды. Мы рады, что можем поддержать Черногорскую в этом новом проекте, где мы будем поставлять всю обогатительную новейшие технологии», — говорит Маркку Терасвасара , президент подразделения полезных ископаемых в Metso Outotec.

Узнайте больше о технологиях переработки полезных ископаемых Metso Outotec и решениях Planet Positive на нашем веб-сайте.

Дополнительная информация:

Маркку Терасвасара, президент Minerals, Metso Outotec, тел. +358 20 529 200, электронная почта: markku. terasvasara(at)mogroup.com

terasvasara(at)mogroup.com

Хелена Марьяранта, вице-президент по коммуникациям и бренду, Metso Outotec, тел. +358 20 484 3212, электронная почта: helena.marjaranta(at)mogroup.com

Metso Outotec является мировым лидером в области устойчивых технологий, комплексных решений и услуг для производства заполнителей, переработки полезных ископаемых и металлов.Повышая эффективность использования энергии и воды нашими клиентами, повышая их производительность и снижая экологические риски с помощью нашего опыта в области продуктов и процессов, мы являемся партнером для позитивных изменений.

Metso Outotec стремится ограничить глобальное потепление до 1,5°C с помощью научно обоснованных целей. Мы заняли 8-е место в списке Global 100 2021 года самых устойчивых компаний мира.

Компания Metso Outotec со штаб-квартирой в Хельсинки, Финляндия, насчитывает более 15 000 сотрудников в более чем 50 странах, а объем продаж в 2020 году составил около 3 евро.

Специалисты ожидают, что без обнаружения новых залежей или новых технологий извлечения меди из руды нынешних запасов хватит только на 20 лет.

Специалисты ожидают, что без обнаружения новых залежей или новых технологий извлечения меди из руды нынешних запасов хватит только на 20 лет. тонн и её глубокой переработке достичь доходов от экспорта медной продукции с нынешних $2,5 млрд до $7−8 млрд.

тонн и её глубокой переработке достичь доходов от экспорта медной продукции с нынешних $2,5 млрд до $7−8 млрд.