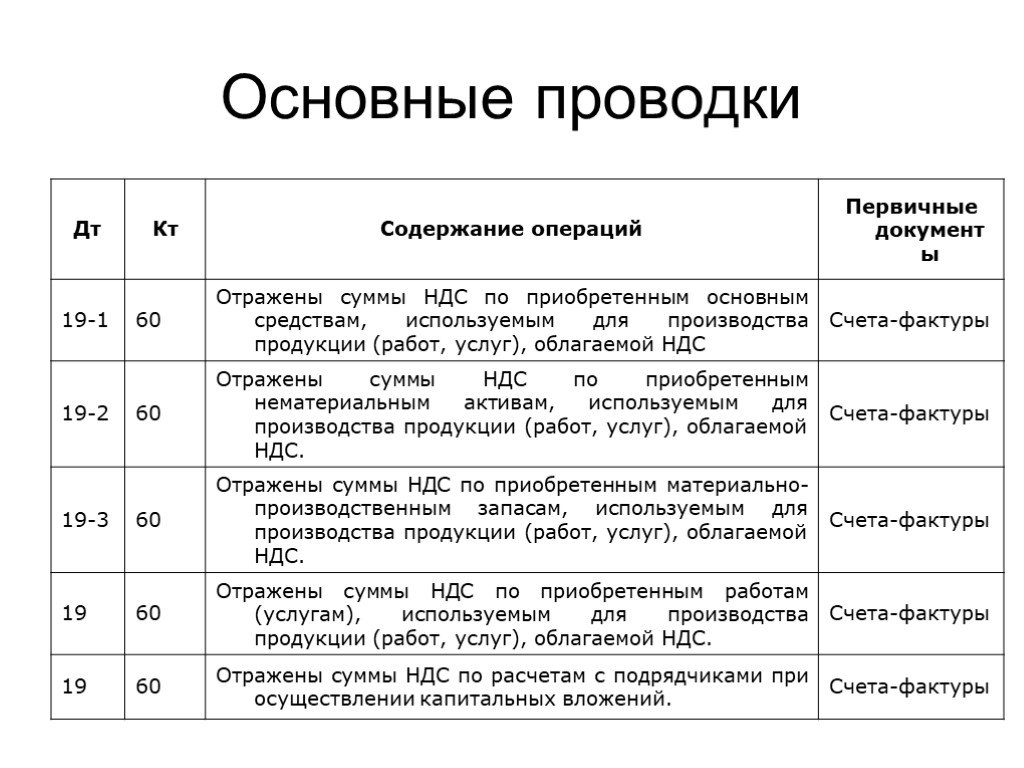

Основные проводки по бухгалтерскому учету. Учет собственных средств

1. Учет собственных средств

АО разместило Х акций, номинал Y, цена размещения Z (с превышением номинала), расх на размещ-е акций. АО получило убыток, решело направ-ть часть эмитир-го дохода на его погаш-е.

Д75-1 – К80 – задолж-ть акц-ров по уплате в УК

Д51 – К75-1 – продажа акций

Д75-1 – К83 – эмиссион доход на добавленный к-л

Д83 – К76 – расходы по размещ-ю акций

Д83 – К84 – вожмещение убытка

2. Приобрет-е и ввод в экспл-ю ОС

Инженер в коммандир-ку, даны суточные, документы: счет фактура, ордера, ст-ть ОС=17000. Оприход-ть и ввестив экспл-ю.

Д71 – К50 – выданы ДС из кассы подотчет лицу

Д08 — К71 – отражена сумма ОС, ст-ть ж/д билетов и пр. (без НДС)

Д19 – К71 – НДС по указ расходам

Д01 – К08 – ввод в экспл-ю ОС, включ все расходы по 08сч (без НДС)

Д68 – К19 – восстановлен НДС

Д50 – К71 – возвращен остаток ДС в кассу.

3. Ликвидация ОС

Дано: Кперв, А-ция, сколько материалов м получить от ликв-ции ОС

Д01/Выбытие ОС – К01/ОС в экспл-ии

Д02 – К01/Выбытие

Д91/2 – К01/Выбытие по Остат ст-ти

Д91-2 – К70,69 – з/п и есн по демонтажу

Д10 – К91-2 – оприходованы материалы после демонтажа

Д99 – К91 – списание убытков

Д91 – К99 – прибыль

В случае реализации: +

Д62 – К91-1 – выручка от реализ

Д91 – К68 – начислен НДС

Д51 – К62 – оплачено реализ-е ОС

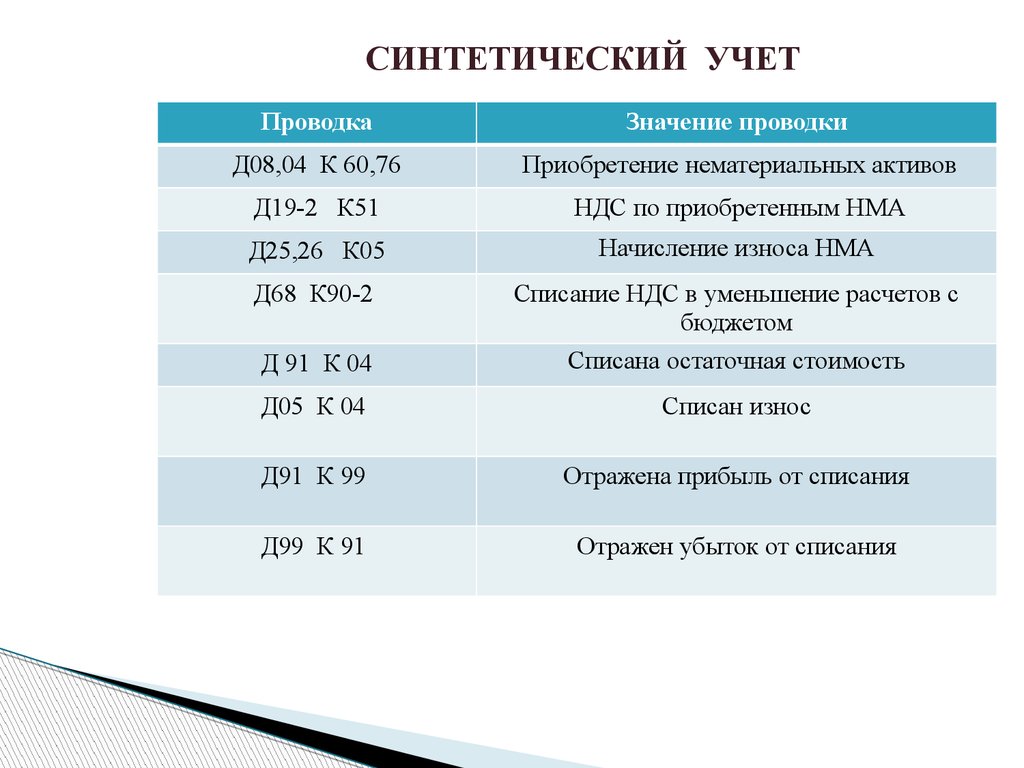

4. Приобретение ОС, НА

Д08, 04 – К60 получ объект ОС, НА

Д19 – К60 – отражен НДС по ст-ти приобрет-х ОС, НА

Д08 – К60,76 – ст-ть услуг по доставке, устан-ке ОС

Д19 – К60 — отражен НДС по ст-ти работ, услуг

Д60 – К50, 51 – оплач расчет документы поставщиков

Д68 – К19 – НДС к зачету

Д01 – К08 – ввод в экспл-ю ОС

5. Приобр-е и реализ з/частей

Д10-5 – К60 – приобрет-е з/частей

Д19 – К60 – отражен НДС по прибр-м з/частям (при наличии льготы проводка отсут-т)

Д60 – К51 – оплата з/ч

Д62 – К91 – выручка от реализ з/ч

Д91 – К10 — списана с/ст-ть

Д91 – К68 – начислен НДС

Д91 – К99 или Д99 – К91 – фин рез-тат (прибыль/ убыток)

Д51 – К62 – оплата проданныз з/ч

6. Метод Фифо, Лифо, Сред

Метод Фифо, Лифо, Сред

|

Показ-ль |

Кол-во |

Цена |

||

|

ФИФО |

ЛИФО |

Сред |

||

Сальдо |

100 |

20 |

20 |

20 |

|

1 поступ |

90 |

21 |

21 |

21 |

|

2 поступ |

150 |

23 |

23 |

23 |

|

3 поступ |

70 |

25 |

25 |

25 |

|

Итого |

410 |

|||

|

Отпущено |

||||

|

Д23 – К10 |

70 |

20 |

25 |

22,17 |

|

Д25 – К10 |

130 |

30*20+90*21+10*23 |

23 |

9090/410= 22,17 |

|

Д26 – К10 |

55 |

23 |

20*23+35*21 |

22,17 |

|

Итого |

255 |

|||

7. Начисл, отразить, выдать з/п, есн

Начисл, отразить, выдать з/п, есн

Д20 – К70 – начислена з/п

Д20 – К69/ ПФ(28%), ФСС(4%), ФФОМС(0,2%), ТФОМС(3,4%) –отчислено в …

Д69/ФСС – К70 – начисл пособие по врем нетруд-сти

Д96 – К70 – начисл отпускные

Д84 – к70 – начисл премия

Д70 – к 28 – удержано за брак

Д70 – К68 – налог на доходы физич лицД70 – К50 – выдана з/п

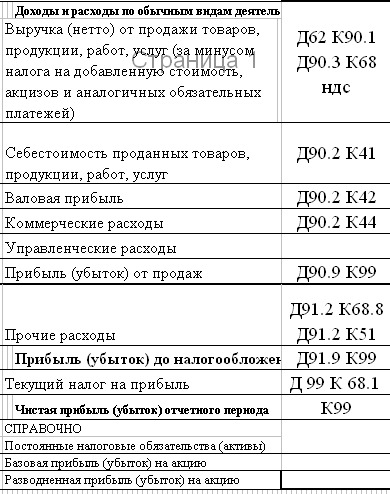

8. Реализ-ция продукции

1 квартал

Д45 – К43 – отгрузка продукции

Д51 – К62/Аванс – получен аванс

Д62/Аванс – К68/НДС – начисл НДС на сумму аванса

2 квартал

Д51 – К62 – поступ оставш сумма

Д62 – К90 – отражена выручка от реализ продукции

Д90-3 – К68 – начисл НДС по выручке

Д90-2 – К45 – списана с/ст-ть

Д90-9 – К99 или Д99 – К90-9 прибыль /убыток

Д62 – К62/Аванс – зачет аванса

Д68/НДС – К62/Аванс – восстановлен НДС

9. Подотчет лица

Авансов отчет, приход/расход кассов ордера. Подсчитать, ск они потратили и должны вернуть. Без проводок

Подсчитать, ск они потратили и должны вернуть. Без проводок

10. ЦБ

Приобретена облигация ниже номинала, срок погашения, ставка. Отразить приобретение, получ-е дохода, погашение.

Д58 – К50,51,52 – приобретены цб по фактич ст-ти

Д76-3 – К58 – отражены разница м/у покуп и номинальной ст-тью

Д76-3 – К91-1 – отнес-е отсавш-ся части дохода на фин рез-тат

Д58 – К91-1 – отраж-е погашаемй части разницы м/у покупкой и номин ст-тью

Д51 – К76-3 – получение ДС в счет дохода

Д91-2 – К58 – погашение цб по балансовой ст-ти

Д50,51,52 – К91-1 – получ-е ДС в счет погашения ЦБ

Д62 – К91-1 – продажа ЦБ, Д50,51,52 – К62 – перечисл-е ДС или Д50,51,52 – К91-1

11. Приобр-е, гарант обслуж-е пожар сигнализ-ции

Д07 – К60 – получ ОС, требующ монтажа

Д08 – К07 – монтаж

Д08 – К60 – оплата услуг по монтажу

Д01 – К08 – увелич-е первонач ст-ти здания

Д26 – К60 – начисл затраты по гарант обсл-ю

Д60 – К51 – оплачены услуги

12.

12.1. Полная с/ст-ть

12.1.1. Фактич себест-ть

Д20 – К10,70,69 – по осн произ-ву (прям расх)

Д23 — К10,70,69 – по вспом произ-ву (прям расх)

Д25,26,28 – К10… — косв расходы

Д20 – К25,26,28 – списание косв затрат на пр-во

Д43 – К20 – списание факт пр-ной с/ст-ти

Д90 – К43 или Д90 – К20 – реализ продукции

Д20 – К26 – списание общехоз расх

12.1.2. норматив (планов)

Д43- К40 – списание затрат по норм с/ст-ти

Или Д90 – К40 (если сразу заказчикуя)

Д40 – К20 – фактич полн с/ст-ть

Д90 – К40 – экономия/ перерасход

12.2. Перемен (огранич) с/ст-ть

12.2.1. Фактич

Д20 – К10,70,69 – по осн произ-ву (прям расх)

Д23 — К10,70,69 – по вспом произ-ву (прям расх)

Д25,26,28 – К10… — косв расходы

Д20 – К25-1 – списание косв затрат на пр-во (только перемен изд)

Д43 – К20 – списание факт пр-ной с/ст-ти

Д90 – К25-2, 26, 28,44 – списание услов-пост изд в к периода на рез-тат продажи продукции за период

12. 2.2. Норматив (планов)

2.2. Норматив (планов)

Д20 – К10,70,69 – по осн произ-ву (перем расх)

Д23 — К10,70,69 – по вспом произ-ву (перем расх)

Д25,26,28 – К10… — косв расходы (пост изд)

Д20 – К25-1 – списание косв затрат на пр-во (перем)

Д43- К40 – списание затрат по норм с/ст-ти

Д40 – К20 – фактич полн с/ст-ть

Д90 – К25-2, 26,28,44 – списание пост изд на реалиц-ю прод-цию

Д90 – К40 – экономия/ перерасход

13. Получение кредита банка

Д51 – К66 – получение кредита

Д66 – К51 – погашение кредита

Д91 – К66 начисление %

14. Закрытие субсчетов

Закрытие 90сч: Д90-1 – К90-9

Д90-9 – К90-2

Д90-2 – К90-3

Д99 – К68/Прибыль – налог на прибыль

Д99 – К84 – прибыль

Д84 – К82 – резервный капиталД84 – К75-2 – дивиденды учр-лям

Д84 – К80 – увеличение УК

Д84 – К70, 69 – премии.

Учёт таможенных платежей — на какой счёт отнести

Таможенные платежи и их оплата — основная обязанность участников ВЭД при транспортировке товаров через государственную границу. Все взносы должны отражаться в бухгалтерском и налоговом оперативном учёте. НДС и акцизы отражаются в налоговом учёте, а остальные платежи на таможню — в бухгалтерском. Рассмотрим эту процедуру подробнее.

Все взносы должны отражаться в бухгалтерском и налоговом оперативном учёте. НДС и акцизы отражаются в налоговом учёте, а остальные платежи на таможню — в бухгалтерском. Рассмотрим эту процедуру подробнее.

Содержание статьи

- Что включают в себя таможенные платежи?

- Пошлины

- Сборы на таможне

- Акцизы

- НДС

- Что не относится к таможенным платежам?

- Проводки и оперативные счета учёта таможенных платежей за экспорт

- На какие счета отнести оплату импортных операций

- НДС при импорте

Что включают в себя таможенные платежи?

Таможенные платежи — общее понятие, которое используется для обобщения финансовых операций и выплат при экспорте или импорте товаров. Что входит в это понятие?

Пошлины

Таможенные пошлины представляют собой обязательную для всех участников ВЭД выплату. Она взимается государственными органами при экспорте или импорте продукции через границу государства.

К основным пошлинам для участников ВЭД относят:

- Ввозные.

- Вывозные.

Сборы на таможне

Такие платежи взимаются в следующих случаях:

- в качестве платы за оформление продукта на таможне;

- за пребывание продуктов на таможенном складе;

- за таможенное сопровождение и т. д.

Таможенные платежи оплачиваются при экспорте или импорте товаров.

Акцизы

Такие взносы взимаются при перевозке продуктов и товаров массового потребления, список которых установлен Законодательством Российской Федерации.

181 статья Налогового Кодекса содержит в себе всю необходимую информацию о подакцизных продуктах.

НДС

НДС — налог на добавленную стоимость. Эта выплата должна быть осуществлена до выпуска продукции с таможни. Для расчёта НДС используются следующие показатели:

- таможенная стоимость транспортируемой продукции;

- акциз;

- действующая ставка;

- размер таможенной пошлины, который подлежит к уплате.

Для вычисления налога на добавленную стоимость необходимо сложить стоимость продукта, акциз и пошлину. Получившееся число нужно умножить на действующую ставку.

Что не относится к таможенным платежам?

Платежи, взимающиеся с участников внешнеэкономической деятельности:

- Специальные. Некоторые ввозимые в страну товары могут негативно повлиять на отечественное производство, снизив его рентабельность. Такой вид пошлин защищает российских производителей от банкротства.

- Антидемпинговые. Предотвращают продажу товаров, привезённых из-за границы, по демпинговым ценам.

- Компенсационные. Они взимаются только в том случае, когда в процессе производства или транспортировки продукции были использованы субсидии.

Взимание этих видов пошлин осуществляется в особом порядке согласно действующему Законодательству.

Проводки и оперативные счета учёта таможенных платежей за экспорт

Что такое проводки? Это бухгалтерский термин, который означает регистрацию различных изменений состояния того или иного товара в документации.

На какой счёт отнести таможенные платежи при экспорте продукции? При вывозе товара за территорию государства процедуры списываются со счёта 90, субсчёта 5 на счёт 76. Процедура оформляется проводкой Д90/5 К76.

Как правило, при экспорте продукции ставка на НДС составляет 0 %. Иными словами, участник ВЭД получает возмещение из государственного бюджета за погашение данного платежа. Но существуют некоторые исключения для подобных случаев:

- продажа и поставка продукции осуществляется в Республику Беларусь;

- вывоз нефтепродуктов.

Чтобы получить возмещение по расходам на оплату НДС, необходимо предоставить государственному органу следующие основные документы:

- контракт, заключенный между участником ВЭД и иностранным представителем;

- документ из банковской организации о проведении финансовой операции;

- грузовая таможенная декларация.

Плательщик должен обязательно соблюдать сроки подачи документов. Они составляют 180 дней после составления декларации.

После предоставления таможенному органу необходимого пакета документов возврат НДС осуществляется в течение 3 календарных месяцев.

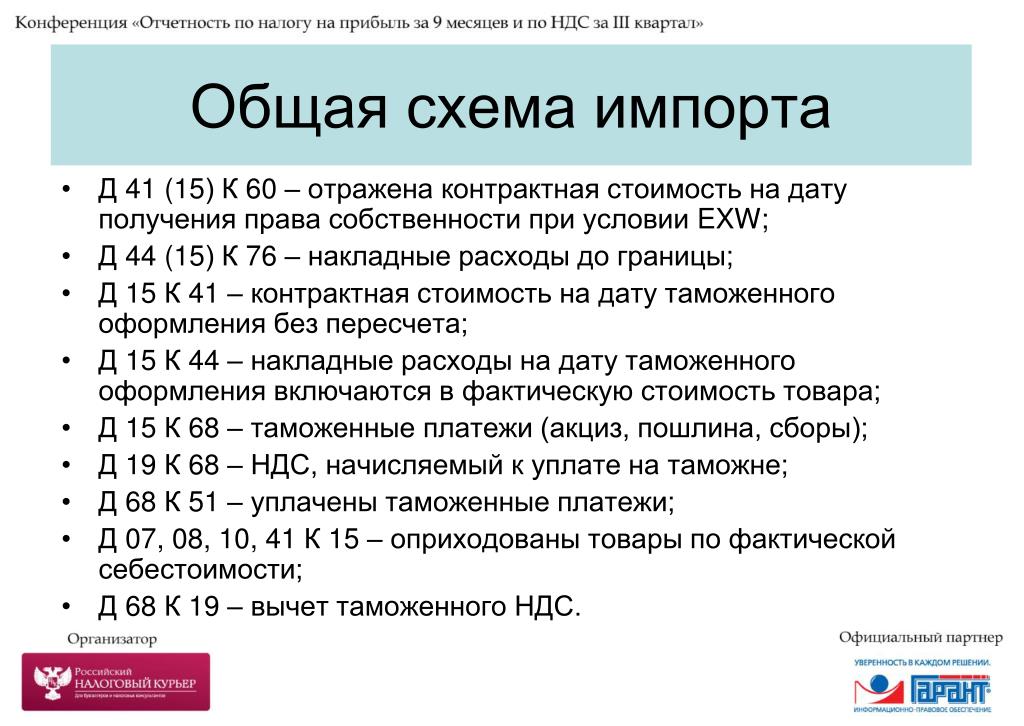

На какие счета отнести оплату импортных операций

Декларация транспортируемых на территорию государства товаров должна быть осуществлена в строго установленные Законодательством РФ сроки. Они составляют 15 дней после дня подачи продукции и необходимых транспортных средств.

При импорте взимаются следующие виды платежей:

- таможенная пошлина;

- акцизы;

- сборы, необходимые для погашения затрат на таможенное оформление;

- налог на добавленную стоимость (в отличие от экспортных операций).

Плательщик должен своевременно погасить все эти выплаты. Сроки уплаты таможенных платежей — до составления декларации или одновременно с её подачей. Но должны соблюдаться стандартные сроки — не позднее 15 календарных дней после поступления продукции на территорию таможенного органа.

Счёт учёта платежей при импорте может меняться в зависимости от типа перевозимой продукции:

- Если транспортируются материалы, то проводка на авансовый платёж для таможни — Д15 К76.

- Если транспортируются товары, то проводка — Д41 К76.

Все подлежащие к оплате участником ВЭД таможенные платежи выражены в той же валюте, что и таможенная стоимость импортируемой продукции.

Для того чтобы перевозка груза через границу прошла без проблем, необходимо выполнить расчёт таможенной пошлины и сборов правильно. Участнику ВЭД стоит научиться высчитывать платежи самостоятельно.

Информация о видах платежей в таможенной декларации в этой статье. Это обязательные выплаты для проведения экспортно/импортных операций.

НДС при импорте

Особое внимание при учёте импортных операций стоит уделить такому платежу, как налог на добавленную стоимость. Основным отличием импортных операций от экспортных является обязанность налогоплательщика уплатить НДС.

Формула для вычисления этого платежа включает в себя следующие составляющие:

- акцизы;

- таможенная стоимость транспортируемой продукции;

- таможенная пошлина.