Как рассчитать NPV с помощью функции XNPV в Excel – Финансовая энциклопедия

Сумма денег не одинакова от одного периода к другому во времени. Например, если бы вы выиграли 500 долларов в лотерею 50 лет назад, вы были бы богаче, чем если бы вы выиграли ее вчера. Это правило отражает силу накопленных процентов.

Для оценки прибыльности инвестиционного проекта вы можете использовать чистую приведенную стоимость (NPV). NPV – это расчет чистых денежных вложений, которые проект должен получить в сегодняшних долларах, с учетом стоимости денег с течением времени. Хотя можно рассчитать ЧПС с помощью обычных математических функций, в Excel есть специальная функция для расчета ЧПС.

В следующей статье объясняется, как использовать эту функцию в случае расчета NPV с денежными потоками, которые собираются в одни и те же периоды каждый год (конец периода), и в случае расчета NPV с денежными потоками, которые собираются. в одни и те же периоды каждый год (но в начале периода), а в случае расчета NPV – с денежными потоками, происходящими в разные периоды времени. 50.

50.

Ключевые выводы

- Чтобы посмотреть на стоимость инвестиций с течением времени, взгляните на чистую приведенную стоимость (NPV).

- NPV смотрит на то, какие чистые денежные поступления проект должен получить в сегодняшних долларах, принимая во внимание то, как накопленные проценты влияют на деньги с течением времени.

- Вы можете рассчитать NPV вручную, но в Excel есть функция, позволяющая производить более быстрый и точный расчет.

- Вообще говоря, проект с NPV лучше, чем ноль долларов, увеличит стоимость компании и, вероятно, стоит вложенных средств с учетом всех других факторов.

- Проект с NPV менее нуля долларов, скорее всего, не представляет ценности для компании и, скорее всего, будет реализован.

Как рассчитать NPV в Excel с помощью функции XNPV

Чтобы рассчитать NPV инвестиционного проекта, вы должны учитывать приведенную стоимость всех денежных поступлений и всех денежных выплат, связанных с проектом. Как правило, если результат больше нуля долларов, мы должны принять проект. В противном случае мы должны отказаться от него. Другими словами, реализация проекта с NPV больше нуля долларов добавит стоимости компании.

В противном случае мы должны отказаться от него. Другими словами, реализация проекта с NPV больше нуля долларов добавит стоимости компании.

Выбор ставки дисконтирования обычно связан с уровнем риска для проекта. Если проект эквивалентен среднему риску компании, мы можем использовать средневзвешенную стоимость делового капитала.

Таким образом, если взять таблицу денежных потоков по инвестиционному проекту:

.

.

Кроме того, если мы предположим ставку дисконтирования 10% и срок службы машины 15 лет, это будет результат:

Формула чистой приведенной стоимости в Excel:

NPV = – 232 000 долларов США + 38 800 долларов США (1 + 0,10) -1 + 38 800 долларов США (1 + 0,10) -2 + 38 800 долларов США (1 + 0,10) -3 +… + 38 800 долларов США (1 + 0,10) -15

NPV = 63 116 долларов США

Это означает, что, решив выделить сегодня 232 000 долларов на замену машины, компания в конечном итоге должна вырасти на 63 116 долларов.

Краткий обзор

Расчет текущей стоимости суммы, которая будет получена в будущем, называется дисконтированием. Когда рассчитывается будущая стоимость текущей суммы, это называется капитализацией.

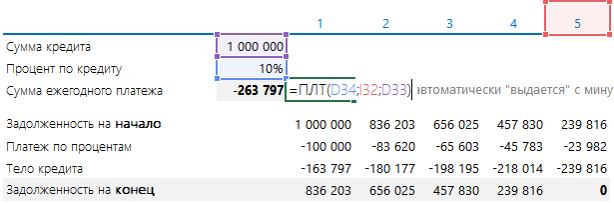

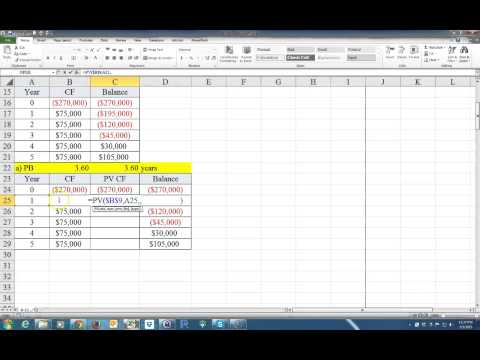

Денежные потоки в конце периода

В случае, если денежные потоки всегда собираются в один и тот же день каждого года – конец периода – вы можете просто использовать базовую функцию Excel, NPV. Для этой функции (как показано ниже) требуются два параметра: ставка дисконтирования и диапазон денежных потоков.

Денежные потоки на начало периода

В случае, если денежные потоки всегда собираются в одну и ту же дату каждый год, но более раннюю дату, чем конец периода, просто умножьте NPV на (1 + ставка). Действительно, базовая функция Excel предполагает, что денежные потоки получены в конце периода. Точно так же в таком сценарии первый поток следует рассматривать в момент времени 0, поэтому мы могли бы просто исключить функцию NPV и добавить ее к NPV трех других потоков, которые затем будут учитываться в конце периода движения денежных средств, но с отставание в год (см. пример ниже).

пример ниже).

Денежные потоки в разные моменты времени с использованием XNPV

Наконец, если вы пытаетесь рассчитать NPV проекта, который генерирует денежные потоки в разные моменты времени, вы должны использовать функцию XNPV, которая включает три параметра: ставку дисконтирования, серию денежных потоков и диапазон дат, когда денежные потоки поступают вовремя.

Использование Excel может сделать расчет NPV быстрым и (относительно) простым.

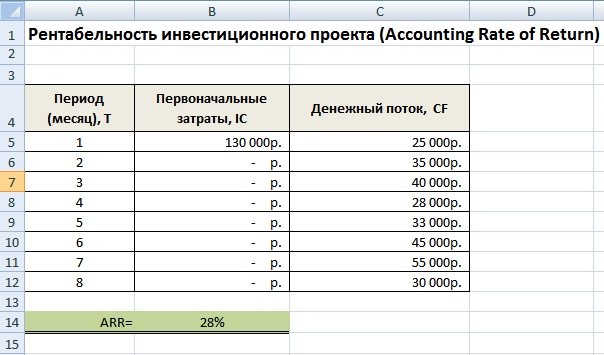

Пример расчета NPV

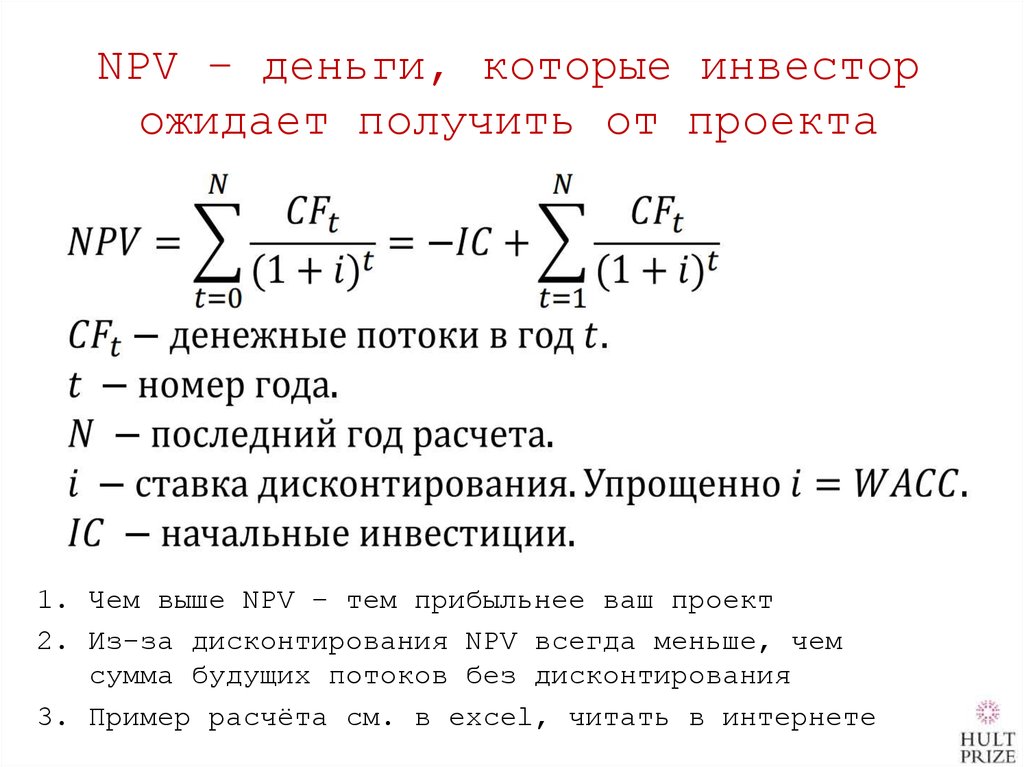

NPV, чистый дисконтированный доход (от англ. Net Present Value) —сумма планируемого потока платежей, приведенная к стоимости на настоящий момент времени. Чаще всего NPV вычисляется для потоков будущих платежей при экономической оценке эффективности инвестиций. Приведение (дисконтирование) выполняется по формуле расчета NPV и заданной ставке дисконтирования.

Формула расчета NPV.

| CF1 | CF2 | CFN | |||

| NPV = | —— | + | —— | +. ..+ ..+ | —— |

| (1+D) | (1+D)2 | (1+D)N |

Где

- D — ставка дисконтирования. Она отражает скорость изменения стоимости денег со временем.

- CFk — поток платежей на шаге k.

- CFk/(1+D)k — дисконтированный денежный поток на шаге k. Множитель 1/(1+D)k уменьшается с ростом k, что отражает уменьшение стоимости денег со временем.

В случае оценки эффективности инвестиций формула расчета записывается в виде:

| CF1 | CF2 | CFN | |||

| NPV = -CF0 + | —— | + | —— | +…+ | —— |

| (1+D) | (1+D)2 | (1+D)N |

Где CF0 — инвестиции сделанные на начальном этапе.

При этом значение NPV будет уменьшаться с ростом ставки дисконтирования и станет равно 0, когда ставка дисконтирования будет равна IRR, внутренней норме доходности.

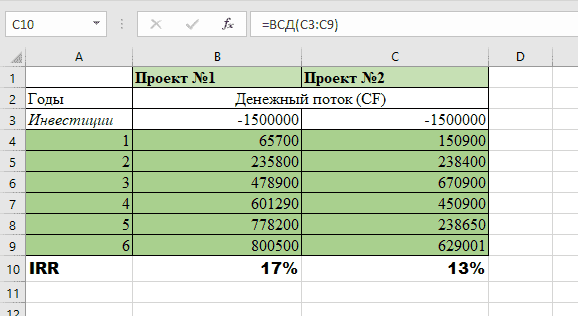

Посмотрите Excel таблицу

«Расчет инвестиционных проектов»

WACC, NPV, IRR, PI, ROI, Срок окупаемости

Анализ рисков (устойчивости), Сравнение проектов

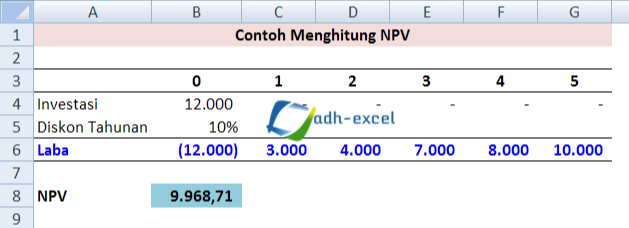

Пример расчета NPV.

Рассмотрим расчет NPV на примере следующего условного инвестиционного проекта:

- Проект осуществляется за 10 шагов.

- На нулевом шаге делается инвестиция 200 000 денежных единиц.

- На шагах с 1 по 10 получаем доход 50 000 денежных единиц.

- Ставка дисконтирования 12% в пересчете на шаг.

Для подобных расчетов хорошо подходит Excel, который для этих целей и предназначен.

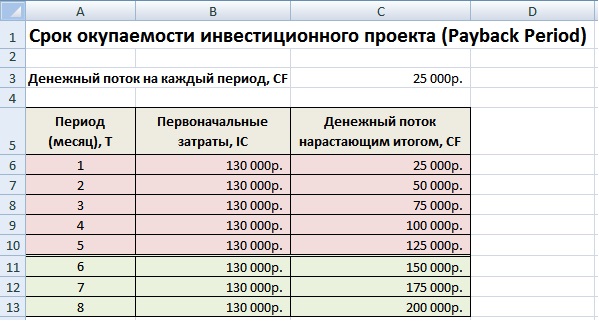

В приведенной ниже таблице показан денежный поток инвестиционного проекта. Приведены потоки на каждом шаге, поток нарастающим итогом и дисконтированный поток на каждом шаге и нарастающим итогом.

По таблице видно, что в абсолютных цифрах срок окупаемости проекта 4 шага, а срок окупаемости с учетом дисконтирования — 6 шагов.

Чистый доход проекта равен 300 000. Чистый дисконтированный доход (NPV) проекта равен дисконтирванному потоку нарастающим итогом на 10-шаге, т.е. 82 511 денежных единиц.

Посмотрите Excel таблицу

«Расчет инвестиционных проектов»

WACC, NPV, IRR, PI, ROI, Срок окупаемости

Анализ рисков (устойчивости), Сравнение проектов

По теме страницы

Карта сайта — Подробное оглавление сайта.Расчет NPV (чистой приведенной стоимости) в Excel (простые формулы)

Чистая приведенная стоимость (NPV) — это метод анализа проектов и инвестиций и определения того, будут ли они прибыльными или нет.

Он широко используется в финансовом мире и считается надежным способом принятия точных инвестиционных решений.

В качестве примера: если вы рассматриваете инвестиционный план, в соответствии с которым вы ежемесячно вкладываете 100 долларов США в течение следующих 10 лет и получаете 20 000 долларов США в конце 10 лет, вы можете использовать метод чистой приведенной стоимости, чтобы выяснить, является ли это выгодное инвестиционное решение или нет.

Не волнуйтесь, все станет намного яснее, когда я приведу несколько примеров позже в этом руководстве.

В этом уроке я покажу вам различные примеры расчета NPV в Excel. Я также расскажу о двух формулах для расчета NPV в Excel — NPV и XNPV function .

Итак, приступим!

Что такое NPV – простое объяснение

Прежде чем я перейду к вычислению значения NPV в следующей ячейке, позвольте мне быстро объяснить, что это на самом деле означает.

NPV (сокращение от Net Present Value), как следует из названия, представляет собой чистую стоимость всех ваших будущих денежных потоков (которые могут быть как положительными, так и отрицательными)

Например, предположим, что есть инвестиционная возможность, по которой вам нужно заплатить 10 000 долларов сейчас, и вам будут платить 1000 долларов в год в течение следующих 20 лет.

Если вы знаете текущую ставку дисконтирования (также называемую стоимостью капитала или процентной ставкой), вы можете использовать ее в формуле NPV в Excel для расчета чистой приведенной стоимости всех будущих притоков, которые вы будете иметь в следующие 20 лет с этими инвестициями.

Если это значение больше 10 000 долларов, то это выгодное вложение, и вы должны сделать это. А если она меньше 10 000, то вы в конечном итоге получаете убыток и вам не следует делать эту инвестицию (а вместо этого вкладывать деньги по текущей учетной ставке в государственные облигации или индексные фонды).

Значение NPV также используется при сравнении различных проектов или инвестиционных возможностей.

Если у вас есть 3 разных проекта с ожидаемыми значениями оттока и притока, вы можете использовать их чистую текущую стоимость, чтобы увидеть, какой проект имеет наибольшую рентабельность.

Теперь, когда вы хорошо понимаете, что такое чистая приведенная стоимость, давайте рассмотрим пару примеров расчета в Excel.

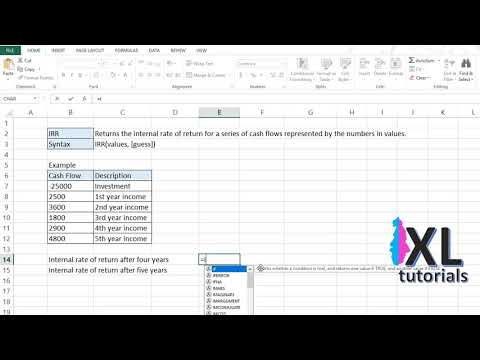

Функция Excel NPV

Excel имеет встроенную функцию NPV со следующим синтаксисом:

=NPV(ставка, значение1, [значение2],...)

Вышеприведенная формула принимает следующие аргументы:

- ставка – это ставка дисконтирования за один период времени.

Например, если ваши денежные потоки происходят каждый год, это будет годовая ставка дисконтирования. Если они ежеквартальные, это будет квартальная ставка дисконтирования 9.0048

Например, если ваши денежные потоки происходят каждый год, это будет годовая ставка дисконтирования. Если они ежеквартальные, это будет квартальная ставка дисконтирования 9.0048 - значение1, значение2… — это значения денежных потоков, которые могут быть положительными (приток/доход) или отрицательными (отток/выплата). У вас может быть максимум 254 значения

Некоторые важные вещи, которые следует знать при использовании функции NPV в Excel:

- Функция NPV считает, что все эти значения равномерно распределены (т. е. имеют одинаковый интервал времени между каждым значением). ).

- Порядок значений имеет значение, поэтому, если вы измените порядок и сохраните те же значения, конечный результат будет другим

- Формула считает, что приток/отток происходит в конце периода

- Учитываются только числовые значения, а если есть пробелы или текстовые значения, они будут проигнорированы

Самое главное, что нужно помнить Имейте в виду, что вы можете использовать эту формулу только тогда, когда ваш регулярный поток притоков и оттоков. Например, если приток/отток происходит в конце года, он должен быть одинаковым для всех значений.

Например, если приток/отток происходит в конце года, он должен быть одинаковым для всех значений.

Если у вас есть набор данных, в котором приток/отток происходит в определенные даты (и неравномерно), вы не можете использовать формулу NPV. В этом случае вам нужно использовать формулу XNPV.

Теперь, когда мы знаем о синтаксисе функции NPV, давайте рассмотрим несколько практических примеров.

Расчет чистой приведенной стоимости (NPV) в Excel

При работе с формулой NPV в Excel возможны два сценария:

- Первый отток/приток происходит в конце первого периода

- Первый отток/ приток происходит в начале первого периода

Например, если я оцениваю проект, для которого потребуются первоначальные затраты в размере 100 000 долларов США, а затем ежегодная прибыль, два сценария будут следующими:

- Отток в размере 100 000 долларов в конце 1-го года, а затем приток с конца 2-го года и далее

- Отток в размере 100 000 долларов в начале 1-го года, а затем приток с конца 1-го года и далее

Вы можете использовать Функция NPV в обоих сценариях с небольшой корректировкой.

Давайте посмотрим на каждый пример!

Первый отток/приток происходит в конце первого периода

Предположим, мне нужно оценить проект, денежные потоки которого следующие, а ставка дисконтирования равна 5%:

В этом примере первый отток в размере 100 000 долларов США происходит в конце первого года.

Вы можете использовать приведенную ниже формулу для расчета значения NPV для этих данных:

= NPV(D2,B2:B7)

приведенная выше формула дает значение NPV в размере 15 017 долларов США, что означает, что на основе этих денежных потоков и заданной ставки дисконтирования (также называемой стоимостью капитала) проект будет прибыльным и принесет прибыль в размере 15 017 долларов США.

Это простое использование функции NPV, но в большинстве случаев вы будете иметь дело со случаями, когда в начале происходит приток.

Итак, давайте посмотрим на пример.

Первый отток/приток происходит в начале первого периода

Ниже у меня есть данные для оценки проекта, где денежные потоки следующие, а ставка дисконтирования составляет 5%:

Вы можете использовать приведенную ниже формулу для расчета значение NPV для этих данных:

=B2+NPV(D2,B3:B7)

В приведенной выше формуле я исключил первоначальный отток, который происходит в начале первого года.

Поскольку функция NPV запрограммирована таким образом, что она рассматривает каждое значение как приток/отток в конце каждого периода, я исключил первоначальный отток и вычислил NPV для всех остальных будущих денежных потоков.

Затем результат функции NPV добавляется обратно к начальному оттоку.

Это дает нам стоимость в размере 15 768 долларов США, что является прибылью, которую мы получим, инвестируя в этот проект.

Поэтому, если вам нужно оценить проекты/инвестиции, в которых первый денежный поток происходит в начале первого периода, исключите его из формулы и добавьте обратно к результату.

Сравнение проектов с использованием NPV для поиска лучшего

В реальной жизни часто бывает так, что вам нужно проанализировать несколько проектов/инвестиционных возможностей и определить, какие из них лучше всего подходят для вас или вашей компании.

Чистая приведенная стоимость часто является лучшим и наиболее приемлемым способом сравнения различных проектов, в которых вы можете определить денежные потоки.

Предположим, у вас есть набор данных, как показано ниже, и вы хотите выяснить, в какой проект (проекты) стоит инвестировать.

Для целей этого примера:

- первый год

- Первоначальный отток по каждому проекту составляет 100 000 долларов США

- Ставка дисконтирования для оценки всех проектов составляет 5%

Ниже приведены формулы, которые дадут мне значение NPV для каждого проекта.

Проект 1:

= NPV (5%, B2: B7)

Проект 2:

= NPV (5%, C2: C7)

Проект 3:

= NPV (NPV (NPV (NP. 5%,D2:D7)

Исходя из результатов, мы видим, что отдача от Проекта 3 является самой высокой, и если вам нужно выбирать между одним из них, вам следует выбрать Проект 3.

Аналогично, если вы нужно выбрать любые два, вам следует выбрать Проект 3 и 1, так как они имеют более высокую чистую приведенную стоимость.

При оценке проектов с использованием метода NPV заключается в том, что он работает с прогнозируемыми будущими денежными потоками. С прогнозами всегда есть риск, что он может оказаться не таким, как мы ожидали (может быть выше или ниже). Кроме того, риск ошибки в прогнозировании увеличивается по мере увеличения продолжительности. Мы можем спрогнозировать доход на следующие два года с гораздо большей точностью, чем доход за 19 и 20 год. , период времени между денежным потоком тот же).

С прогнозами всегда есть риск, что он может оказаться не таким, как мы ожидали (может быть выше или ниже). Кроме того, риск ошибки в прогнозировании увеличивается по мере увеличения продолжительности. Мы можем спрогнозировать доход на следующие два года с гораздо большей точностью, чем доход за 19 и 20 год. , период времени между денежным потоком тот же).

Но если это не так, вы не можете использовать функцию NPV.

Для таких случаев Excel предоставляет функцию XNPV .

Функция XNPV аналогична функции NPV, но с одним усовершенствованием: вы можете указать даты денежных потоков, и на их основе будет рассчитана текущая стоимость для каждого денежного потока.

Ниже приведен синтаксис формулы XNPV:

=XNPV(ставка, значения, даты)

Приведенная выше формула принимает следующие аргументы:

- ставка – это ставка дисконтирования за один период времени. Например, если ваши денежные потоки происходят каждый год, это будет годовая ставка дисконтирования.

Если они ежеквартальные, это будет квартальная ставка дисконтирования

Если они ежеквартальные, это будет квартальная ставка дисконтирования - value1, value2… — это значения денежных потоков, которые могут быть положительными (приток/доход) или отрицательными (отток/выплата).

- даты — это даты для каждого денежного потока

При использовании формулы XNPV в Excel важно помнить, что первая дата считается началом периода времени.

Предположим, у вас есть набор данных, как показано ниже, и вы хотите рассчитать чистую приведенную стоимость для этих данных:

Ниже приведена формула, которая даст нам чистую приведенную стоимость:

=XNPV(D2,B2:B7,A2 :A7)

В приведенном выше примере формула рассматривает первую транзакцию (отток 100 000 долларов США 01-01-2021) в качестве отправной точки, а затем вычисляет общую чистую приведенную стоимость.

Таким образом, в случаях, когда денежные потоки/инвестиции происходят через нерегулярные промежутки времени, следует использовать формулу XNPV.

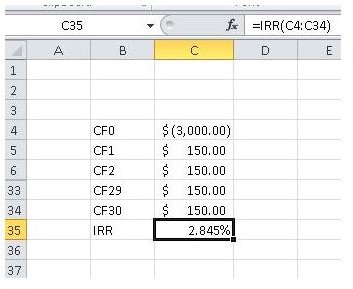

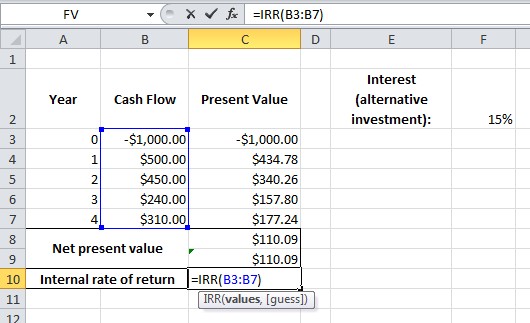

NPV и IRR — какой из них следует использовать?

При анализе проектных и инвестиционных решений чаще всего используются два метода: NPV и IRR.

Где NPV — чистая приведенная стоимость, а IRR — внутренняя норма прибыли.

Хотя оба метода в большинстве случаев дают одинаковые результаты, NPV считается лучшим методом, когда речь идет о расчете приведенной стоимости и жизнеспособности проектов и инвестиций .

IRR имеет несколько недостатков, которые делают его менее точным, а в некоторых случаях метод NPV и метод IRR дадут разные результаты.

В случае разных результатов правильным считается метод NPV.

В этом руководстве я рассказал, как рассчитать чистую приведенную стоимость в Excel с использованием методов NPV и XNPV.

Если у вас равномерно распределены денежные потоки, вы можете использовать метод NPV. А если у вас нерегулярные денежные потоки, вы можете использовать метод XNPV (который также использует даты денежного потока для расчета).

Надеюсь, этот урок был вам полезен!

Другие учебники по Excel, которые вам также могут понравиться:

- Как рассчитать среднегодовой темп роста (AAGR) в Excel

- Как рассчитать сложные проценты в Excel + БЕСПЛАТНЫЙ калькулятор

- Как рассчитать коэффициент корреляции в Excel

- Как рассчитать стандартное отклонение в Excel Среднее значение в Excel [простое, взвешенное и экспоненциальное]

- Как рассчитать совокупный годовой темп роста (CAGR) в Excel

Рассчитать чистую приведенную стоимость в Excel — формула чистой приведенной стоимости

В этом руководстве вы узнаете, как использовать функцию Excel NPV для расчета чистой приведенной стоимости инвестиций и как избежать распространенных ошибок при расчете NPV в Excel.

Чистая приведенная стоимость или чистая приведенная стоимость — это ключевой элемент финансового анализа, который показывает, будет ли проект прибыльным или нет.

Microsoft Excel имеет специальную функцию для расчета чистой приведенной стоимости, но ее использование может быть сложным, особенно для людей, не имеющих большого опыта в области финансового моделирования. Цель этой статьи — показать вам, как работает функция Excel NPV, и указать на возможные подводные камни при расчете чистой приведенной стоимости ряда денежных потоков в Excel.

- Что такое чистая приведенная стоимость (NPV)?

- Функция Excel NPV

- Как рассчитать NPV в Excel – примеры формул

- PV по сравнению с NPV

- NPV по сравнению с XNPV

- Распространенные ошибки при расчете NPV в Excel

Что такое чистая приведенная стоимость (NPV)?

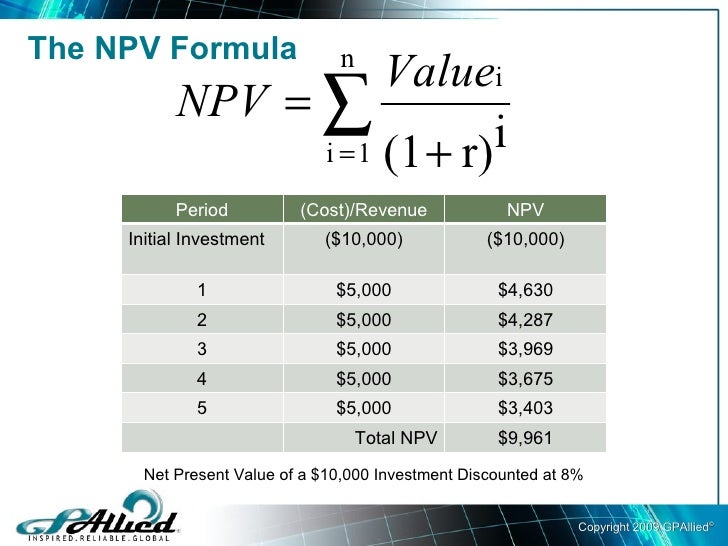

Чистая приведенная стоимость (NPV) представляет собой стоимость ряда денежных потоков за весь срок реализации проекта, дисконтированных до настоящего времени.

Проще говоря, NPV можно определить как текущую стоимость будущих денежных потоков за вычетом первоначальных инвестиционных затрат:

NPV = PV будущих денежных потоков – первоначальные инвестиции

Чтобы лучше понять идею, давайте углубимся в математику.

Для одного денежного потока приведенная стоимость (PV) рассчитывается по следующей формуле:

Где:

- r – дисконт или процентная ставка

- i – период движения денежных средств

Например, чтобы получить 110 долларов (будущая стоимость) через 1 год (i), какую сумму вы должны инвестировать сегодня на свой банковский счет с годовой процентной ставкой 10% (r)? Приведенная выше формула дает такой ответ: 91 = 100 долларов

Другими словами, 100 долларов — это текущая стоимость 110 долларов, которые, как ожидается, будут получены в будущем.

Чистая текущая стоимость (NPV) суммирует текущую стоимость всех будущих денежных потоков, чтобы привести их к единой точке в настоящем. И поскольку идея «чистого» показателя состоит в том, чтобы показать, насколько прибыльным будет проект после учета первоначальных капиталовложений, необходимых для его финансирования, сумма первоначальных инвестиций вычитается из суммы всех приведенных значений:

И поскольку идея «чистого» показателя состоит в том, чтобы показать, насколько прибыльным будет проект после учета первоначальных капиталовложений, необходимых для его финансирования, сумма первоначальных инвестиций вычитается из суммы всех приведенных значений:

Где:

- р – дисконтная или процентная ставка

- n – количество периодов времени

- i – период движения денежных средств

Поскольку любое ненулевое число, возведенное в нулевую степень, равно 1, мы можем включить в сумму первоначальные инвестиции. Обратите внимание, что в этой компактной версии формулы NPV i=0, т.е. первоначальные инвестиции сделаны в период 0.

Например, чтобы найти NPV для ряда денежных потоков (50, 60, 70) дисконтированных при 10% и начальной стоимости 100 долларов вы можете использовать эту формулу:

Или

Как чистая приведенная стоимость помогает в оценке финансовой жизнеспособности предлагаемых инвестиций? Предполагается, что инвестиции с положительной NPV будут прибыльными, а инвестиции с отрицательной NPV будут убыточными.

Функция Excel NPV

Функция NPV в Excel возвращает чистую текущую стоимость инвестиций на основе дисконтной или процентной ставки и ряда будущих денежных потоков.

Синтаксис функции Excel NPV следующий:

NPV(ставка, значение1, [значение2], …)

Где:

- Ставка (обязательно) — скидка или процентная ставка за один период. Он должен быть указан в процентах или соответствующем десятичном числе.

- Значение1, [значение2], … — числовые значения, представляющие серию регулярных денежных потоков. Значение1 является обязательным, последующие значения необязательны. В современных версиях Excel с 2007 по 2019 г., может быть предоставлено до 254 аргументов-значений; в Excel 2003 и старше – до 30 аргументов.

Функция NPV доступна в Excel 365–2000.

Советы:

- Чтобы рассчитать текущую стоимость аннуитета, используйте функцию Excel PV.

- Чтобы оценить прогнозируемую рентабельность инвестиций, выполните расчет внутренней нормы доходности.

4 вещи, которые вы должны знать о функции NPV

Чтобы убедиться, что ваша формула NPV вычисляется правильно, пожалуйста, имейте в виду следующие факты:

- Значения должны встречаться в конце каждого периода . Если первый денежный поток (первоначальные инвестиции) возникает в начале первого периода , используйте одну из этих формул NPV.

- Значения должны быть предоставлены в хронологическом порядке и через равные промежутки времени .

- Используйте отрицательное значение для представления оттоков (выплаченных денежных средств) и

- Только 9Обработано 0261 числовых значений .

Пустые ячейки, текстовые представления чисел, логические значения и значения ошибок игнорируются.

Пустые ячейки, текстовые представления чисел, логические значения и значения ошибок игнорируются.

Как работает функция NPV в Excel

Использование функции NPV в Excel немного затруднительно из-за способа реализации этой функции. По умолчанию предполагается, что инвестиции сделаны за один период до даты value1 . По этой причине формула чистой приведенной стоимости работает правильно только в том случае, если вы указываете первоначальные инвестиционные затраты 9.A4

Эта формула помещается в ячейку C4, а затем копируется в ячейки ниже. Благодаря разумному использованию абсолютных и относительных ссылок на ячейки формула идеально подстраивается для каждой строки, как показано на снимке экрана ниже.

Обратите внимание, что мы также рассчитываем текущую стоимость первоначальных инвестиций, поскольку первоначальные инвестиционные затраты составляют через 1 год , поэтому они также дисконтируются.

После этого суммируем все текущие значения:

=СУММ(C4:C9)

А теперь вычислим NPV с помощью функции Excel:

=NPV(B1, B4:B9)

Как видите, результаты обоих вычислений точно совпадают:

Но что, если первоначальные затраты происходит в начале первого периода , как обычно?

Поскольку первоначальные инвестиции сделаны сегодня, к ним не применяется дисконтирование, и мы просто прибавляем эту сумму к сумме текущих стоимостей будущих денежных потоков (поскольку это отрицательное число, оно фактически вычитается):

=СУММ(C4:C9)+B4

И в этом случае ручной расчет и функция Excel NPV дают разные результаты:

Означает ли это, что мы не можем полагаться на формулу NPV в Excel и должны вычислять чистая текущая стоимость вручную в этой ситуации? Конечно нет! Вам просто нужно немного настроить функцию NPV, как описано в следующем разделе.

Как рассчитать NPV в Excel

Когда первоначальные инвестиции сделаны в начале первого периода , мы можем рассматривать его как денежный поток в конце предыдущего периода (т.е. периода 0). Имея это в виду, есть два простых способа найти NPV в Excel.

Excel NPV формула 1

Оставьте начальную стоимость вне диапазона значений и вычтите ее из результата функции NPV. Поскольку начальные затраты обычно вводятся как отрицательное число , вы фактически выполняете операцию сложения:

NPV(ставка, значения) + первоначальные затраты

В этом случае функция Excel NPV просто возвращает текущую стоимость неравномерных денежных средств. течет. Поскольку нам нужна «чистая» (т. е. приведенная стоимость будущих денежных потоков за вычетом первоначальных инвестиций), мы вычитаем первоначальные затраты вне функции NPV.

Формула чистой приведенной стоимости в Excel 2

Включите начальную стоимость в диапазон значений и умножьте результат на (1 + ставка).

В этом случае функция Excel NPV даст вам результат для периода -1 (как если бы первоначальные инвестиции были сделаны за один период до периода 0), мы должны умножить его выход на (1 + r), чтобы получить NPV переносится на один период вперед (т. е. от i = -1 до i = 0). См. компактную форму формулы NPV.

NPV(ставка, значения) * (1+ставка)

Выбор формулы зависит от ваших личных предпочтений. Я лично считаю, что первый проще и понятнее.

Калькулятор NPV в Excel

Теперь давайте посмотрим, как вы можете использовать приведенные выше формулы на реальных данных, чтобы сделать свой собственный калькулятор NPV в Excel.

Предположим, у вас есть первоначальные затраты в B2, ряд будущих денежных потоков в B3:B7 и требуемая доходность в F1. Чтобы найти NPV, используйте одну из следующих формул:

Формула NPV 1:

= NPV(F1, B3:B7) + B2

Обратите внимание, что первый аргумент значения — это денежный поток в периоде 1 (B3), первоначальная стоимость (B2) не включена.

NPV Формула 2:

=NPV(F1, B2:B7) * (1+F1)

Эта формула включает начальную стоимость (B2) в диапазоне значений.

На приведенном ниже снимке экрана показан наш калькулятор NPV в Excel в действии:

Чтобы убедиться, что наши формулы NPV в Excel верны, давайте проверим результат с помощью ручных вычислений. 9A3

Затем сложите все текущие значения и вычтите первоначальную стоимость инвестиций:

=СУММ(C3:C7)+B2

… и убедитесь, что результаты всех трех формул абсолютно одинаковы.

Примечание. В этом примере мы имеем дело с годовыми денежными потоками и годовой ставкой. Если вы хотите найти за квартал или за месяц NPV в Excel, не забудьте соответствующим образом скорректировать ставку дисконтирования, как описано в этом примере.

Разница между PV и NPV в Excel

В финансах как PV, так и NPV используются для измерения текущей стоимости будущих денежных потоков путем дисконтирования будущих сумм до настоящих. Но они отличаются одним важным моментом:

Но они отличаются одним важным моментом:

- Приведенная стоимость (PV) — относится ко всем будущим поступлениям денежных средств в данный период.

- Чистая приведенная стоимость (NPV) – разница между приведенной стоимостью притока денежных средств и приведенной стоимостью оттока денежных средств.

Другими словами, PV учитывает только приток денежных средств, в то время как NPV также учитывает первоначальные инвестиции или затраты, что делает его чистым показателем.

В Microsoft Excel есть два существенных различия между функциями:

- Функция NPV может рассчитывать неравномерные (переменные) денежные потоки. Функция PV требует, чтобы денежные потоки были постоянными в течение всего срока действия инвестиций.

- При использовании NPV денежные потоки должны возникать в конце каждого периода. PV может обрабатывать денежные потоки, возникающие в конце и в начале периода.

Разница между NPV и XNPV в Excel

XNPV — еще одна финансовая функция Excel, которая вычисляет чистую приведенную стоимость инвестиций. Основное различие между функциями заключается в следующем:

Основное различие между функциями заключается в следующем:

- NPV считает, что все периоды времени равны .

- XNPV позволяет указать даты, соответствующие каждому денежному потоку. По этой причине функция XNPV намного более точна при работе с рядом денежных потоков с нерегулярными интервалами 9.0262 .

В отличие от NPV, функция Excel XNPV реализована «штатно» — первое значение соответствует оттоку, который происходит в начале инвестиции. Все последующие денежные потоки дисконтируются на основе 365-дневного года.

С точки зрения синтаксиса функция XNPV имеет один дополнительный аргумент:

XNPV(ставка, значения, даты)

В качестве примера, давайте используем обе функции на одном и том же наборе данных, где F1 — ставка дисконтирования, B2: B7 — денежные потоки, а C2:C7 — даты:

=NPV(F1,B3:B7)+B2

=XNPV(F1,B2:B7,C2:C7)

Функции NPV и XNPV возвращают очень близкие значения:

В случае нерегулярных интервалов разница между результатами очень значительна:

Распространенные ошибки при расчете NPV в Excel

Из-за весьма специфической реализации NPV функции, при расчете чистой приведенной стоимости в Excel делается много ошибок. На простых примерах ниже показаны наиболее типичные ошибки и способы их избежать.

На простых примерах ниже показаны наиболее типичные ошибки и способы их избежать.

Неравномерные интервалы

Функция Excel NPV предполагает, что все периоды денежных потоков равны . Если вы укажете разные интервалы, скажем, годы и кварталы или месяцы, чистая приведенная стоимость будет неверной из-за несогласованных периодов времени.

Пропущенные периоды или денежные потоки

NPV в Excel не распознает пропущенные периоды и игнорирует пустые ячейки. Чтобы правильно рассчитать NPV, обязательно укажите последовательных месяца, квартала или года и укажите ноль значения для периодов времени с нулевыми денежными потоками.

Ставка дисконтирования не соответствует фактическим периодам времени

Функция Excel NPV не может автоматически корректировать предоставленную ставку в соответствии с заданными периодами времени, например годовую ставку дисконтирования для ежемесячных денежных потоков. Пользователь несет ответственность за предоставление соответствующей ставки за период .

Например, если ваши денежные потоки происходят каждый год, это будет годовая ставка дисконтирования. Если они ежеквартальные, это будет квартальная ставка дисконтирования 9.0048

Например, если ваши денежные потоки происходят каждый год, это будет годовая ставка дисконтирования. Если они ежеквартальные, это будет квартальная ставка дисконтирования 9.0048 Если они ежеквартальные, это будет квартальная ставка дисконтирования

Если они ежеквартальные, это будет квартальная ставка дисконтирования Пустые ячейки, текстовые представления чисел, логические значения и значения ошибок игнорируются.

Пустые ячейки, текстовые представления чисел, логические значения и значения ошибок игнорируются.