Что такое рецессия в экономике простыми словами

Главная

Блог

Научиться инвестировать

Экономика не в порядке: что такое рецессия и как она возникает

28 декабря 2022 10 минут

Рецессия является одной из основных стадий регулярных экономических циклов. Что это такое и как к ней подготовиться — читайте в нашей статье.

За экономическими подъемами всегда следуют спады, или рецессии, но к ним можно подготовиться и сохранить свои деньги.

- Что такое рецессия

- По каким причинам возникает рецессия

- Индикаторы рецессии в экономике

- Последствия рецессии

- Как подготовиться к рецессии

- Кратко

Что такое рецессия

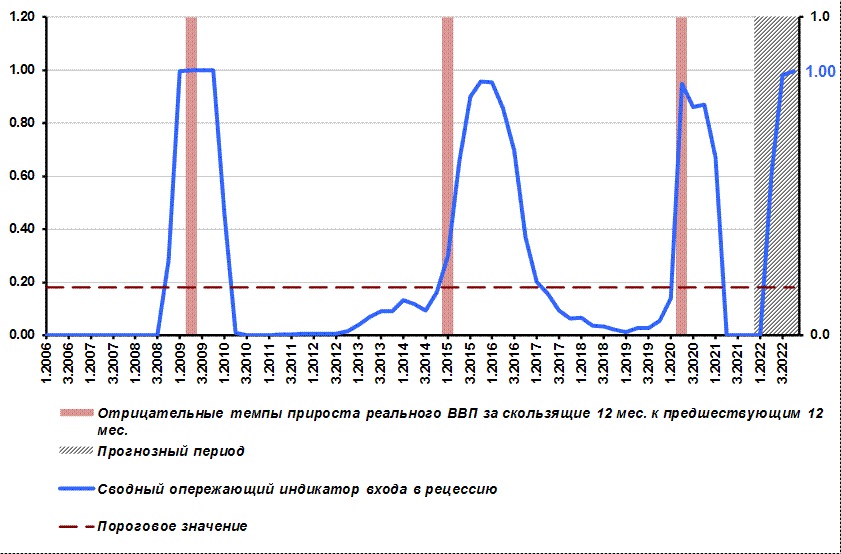

Рецессия — это термин, который используют, чтобы обозначить общее снижение экономической активности. Обычно рецессии официально признают, если в течение двух кварталов подряд ВВП страны показывает отрицательные темпы роста. Рецессия развивается постепенно и переходит из одной отрасли экономики в другую. В России рецессию и движение экономики прогнозирует Банк России. В США рецессию объявляет Национальное бюро экономических исследований.

Обычно рецессии официально признают, если в течение двух кварталов подряд ВВП страны показывает отрицательные темпы роста. Рецессия развивается постепенно и переходит из одной отрасли экономики в другую. В России рецессию и движение экономики прогнозирует Банк России. В США рецессию объявляет Национальное бюро экономических исследований.

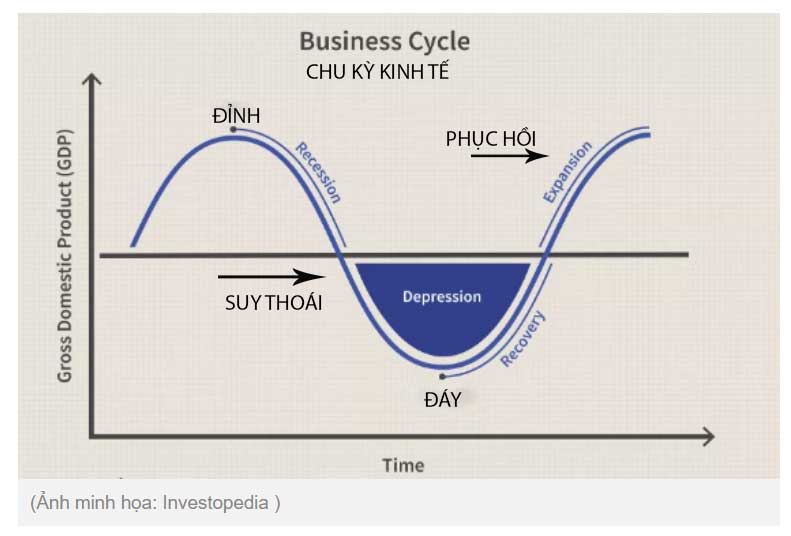

Рецессии считаются частью естественных экономических циклов расширения и сокращения. В период расширения растут производство, доходы, продажи, а уровень безработицы снижается. В период сокращения деловая активность в экономике падает, объем инвестиций, доходы и процентные ставки стремятся вниз, а цены на товары растут. Экономика сокращается или входит в фазу рецессии после того, как достигает своего пика.

Циклы, которые регулярно происходят в экономике каждой страны. Вертикальная ось отражает объем ВВП, горизонтальная — движение во времени. Видно, что после достижения своего пика экономика входит в период рецессии.

После Второй мировой войны экономика испытывает более длительные периоды роста, нежели спада. В период с 1945 по 2019 год расширение в среднем длилось около 65 месяцев, а рецессия — около 11 месяцев. Между 1850-ми годами и Второй мировой войной расширение в среднем длилось всего около 26 месяцев, а спад продолжался примерно в течение 21 месяца. Расширение 2009–2020 годов было самым продолжительным за всю историю наблюдений — 128 месяцев.

Научиться инвестировать 20 августа 2021 Анализ компании: о чем говорит финансовая отчетность 12 минутПо каким причинам возникает рецессия

Экономические факторы. Если изменяются внешнеэкономические условия или происходят структурные сдвиги, может возникнуть рецессия. Такие события иногда называют экономическими шоками. Их трудно спрогнозировать, но они напрямую влияют на экономику отдельных стран и могут вызвать рецессию. Шоки воздействуют на отдельные отрасли, состояние которых влияет на различные показатели, такие как уровень размер доходов.

Например, в долгосрочной перспективе новые технологии развивают экономику, но к ним необходимо адаптироваться. Допустим, компания нашла способ автоматизировать производство. В будущем это позволит повысить доходы. Но сначала многих работников уволят, а определенные профессии устареют. Уровень безработицы начнет расти, а потребление сократится. Возникнет рецессия.

Или представим, что из-за напряженной геополитической ситуации цены на нефть резко выросли. Страны, которые ее добывают, смогут заработать больше. Но импортерам сырой нефти придется тратить больше средств.

Психологические факторы. Экономисты часто учитывают их вклад в возникновение рецессии. В период расширения участники рынка оптимистичны. Объем инвестиций растет и приводит экономику к ее пику. Когда начинается спад, ожидания рынка меняются. Это усиливает воздействие экономических и финансовых факторов, поэтому рецессия ускоряется.

При этом в основном все экономические действия и решения ориентированы на будущее. Поэтому из-за субъективных ожиданий инвесторов, компаний и потребителей часто возникает и распространяется экономический спад.

Психологические факторы стали одной из причин кризиса 2008 года. Тогда безответственные спекуляции привели к образованию пузыря на рынке жилья в США. Чтобы воспользоваться ипотечным кредитом, не нужно было подтверждать доходы. Кредит мог получить любой желающий. Из-за этого цены на недвижимость выросли.

Индикаторы рецессии в экономике

Есть четыре основных показателей, которые отражают рецессию в экономике. Часто в период рецессии все признаки возникают одновременно.

Валовой внутренний продукт (ВВП). Реальный ВВП показывает общую стоимость, которую создала экономика за определенный период времени с помощью произведенных товаров и услуг. Показатель рассчитывают с поправкой на инфляцию. Отрицательный реальный ВВП говорит о том, что объем производства упал. Компании выпускают меньше продукции, уровень потребления падает, доходы бизнеса сокращаются.

Реальный доход. Чтобы его рассчитать, нужно измерить личный доход, корректировать его с учетом инфляции и учитывать меры социального обеспечения, такие как различные выплаты. Реальный доход показывает, определенный набор благ, который может приобрести человек. Реальный доход снижает покупательную способность и может подпитывать рецессию.

Реальный доход показывает, определенный набор благ, который может приобрести человек. Реальный доход снижает покупательную способность и может подпитывать рецессию.

Объем производства. Производственный сектор обеспечивает силу и независимость экономики страны. Если объем производства снижается в течение длительного периода времени, это влияет на уровень потребления и доходы компаний. Возникает рецессия.

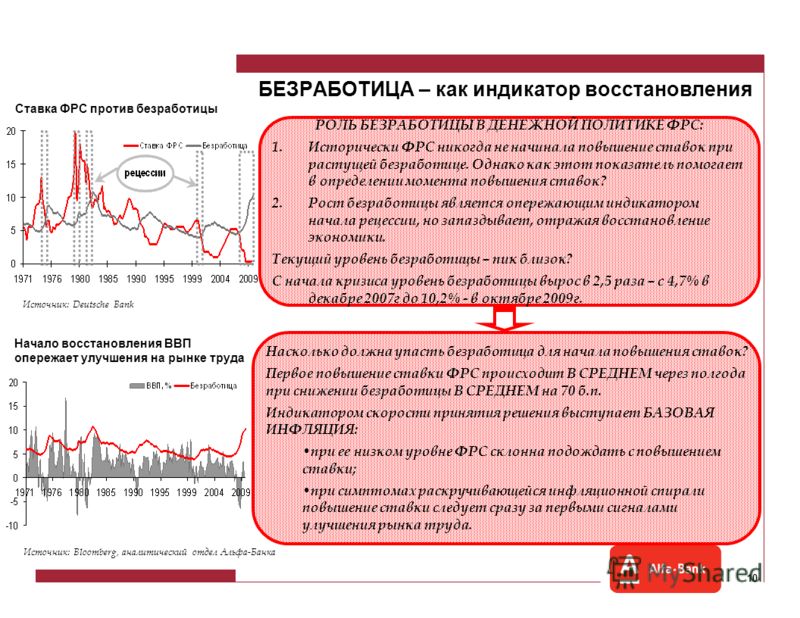

Занятость населения. Высокий уровень безработицы является запаздывающим показателем. То есть обычно он подтверждает, что экономика вошла в период рецессии, а не прогнозирует ее в будущем. Уровень потребления снижается, расходы населения снижаются, доходы компаний падают.

Научиться инвестировать 17 мая 2022 Виды рынков и особенности рынка финансов 10 минутПоследствия рецессии

Рецессии вызывают стандартные монетарные и фискальные последствия: доступность кредита становится меньше, а краткосрочные процентные ставки снижаются.

Правительства государств принимают определенные экономические меры, чтобы спасти ключевые компании или структурно важные финансовые учреждения, такие как крупные банки. В период рецессии стоимость капитала падает, потому что снижается размер процентных ставок и уровень цен. Некоторые компании понимают неявные возможности, планируют свою деятельность и используют рецессию в свою пользу. Из-за того, что растет число безработных, работодатели могут проще находить квалифицированных кандидатов и тратить меньше средств на заработную плату.

Как подготовиться к рецессии

Рецессия — это регулярная и нормальная ситуация в экономике любой страны. Но она может создать проблемы, если не думать о необходимых расходах. Независимо от того, растет ли экономика или падает, важно иметь достаточно сбережений. Они помогут оплачивать ежемесячные счета, если не останется работы или возникнет другая чрезвычайная ситуация. Можно составлять ежемесячный бюджет и видеть, сколько денег и на что вы тратите каждый месяц.

Но она может создать проблемы, если не думать о необходимых расходах. Независимо от того, растет ли экономика или падает, важно иметь достаточно сбережений. Они помогут оплачивать ежемесячные счета, если не останется работы или возникнет другая чрезвычайная ситуация. Можно составлять ежемесячный бюджет и видеть, сколько денег и на что вы тратите каждый месяц.

Цель должна состоять в том, чтобы иметь резервный фонд. Средств в нем должно хватить, чтобы покрыть необходимые расходы в течение нескольких месяцев. Фонд можно пополнять заранее, чтобы учесть более высокую стоимость жизни в результате инфляции. Специалисты по финансовому планированию советуют погасить кредиты с плавающей ставкой. Это позволит освободить средства для других целей в период рецессии, например важных покупок или долгосрочного инвестирования.

Кратко

- 1

Рецессия — это временный экономический спад, во время которого происходит снижение деловой активности.

Рецессия является одной из стадий стандартного экономического цикла.

Рецессия является одной из стадий стандартного экономического цикла. - 2 Рецессия возникает из-за действия экономических и психологических факторов. Экономические факторы отражают определенные изменения в мировой или национальной экономике. Психологические факторы зависят от мнений и ожиданий рынка.

- 3 Есть четыре основных индикатора, которые помогают понять, что экономика находится в рецессии. Это ВВП, реальный доход, объем производства и уровень занятости населения.

- 4

Рецессия затрагивает многие отрасли и сектора экономики и влияет на разные показатели. Растет уровень безработицы, падает объем производства, население начинает больше сберегать, поэтому снижаются доходы компаний.

- 5 Чтобы подготовиться к рецессии, важно обеспечить себя средствами на необходимые расходы. Можно составлять ежемесячные бюджет и с его помощью отслеживать расходы.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Харлампий Эмеретли

Автор

Поделиться статьей

Читайте также

26 августа 2020 Как построить стратегию, которая реально сможет принести прибыль? 5 минут 21 сентября 2021 Инвестиционные стратегии: какими они бывают и как выбрать свою 10 минут 19 января 2022 Амортизация облигаций: кому и когда она выгодна 10 минут 05 марта 2022 Премия за риск в инвестировании: что это и как ее считать 9 минут 16 марта 2022 Инвестиционное страхование жизни: что это такое и как его использовать в инвестиционной стратегии 11 минут 24 марта 2022 Коэффициент P/E: что он показывает и как помогает в инвестиционной стратегии 10 минутРецессия и ее влияние на индексы — Финансы на vc.

ru

ru841 просмотров

Что такое рецессия?

Рецессия — это период в экономике с устойчивым снижением темпов экономического роста, который может длится месяцами. При определении рецессии экономисты в основном учитывают снижающиеся показатели валового внутреннего продукта (ВВП).

Рецессия объявляется когда ВВП страны сокращается в течение двух кварталов подряд. Но это условие не всегда обязательно: власти могут объявить рецессию, основываясь на иных экономических индикаторах или просто исходя из данных по ВВП за один квартал, если ситуация ухудшается слишком быстро. Рецессию считают неизбежной частью делового цикла, происходящего в экономике.

Перед рецессией или на каком-то ее этапе экономика может перейти в состояние стагнации. Во время стагнации наблюдается застой производства и торговли, то есть показатели стоят на месте или остаются близки к значениям за предыдущие периоды.

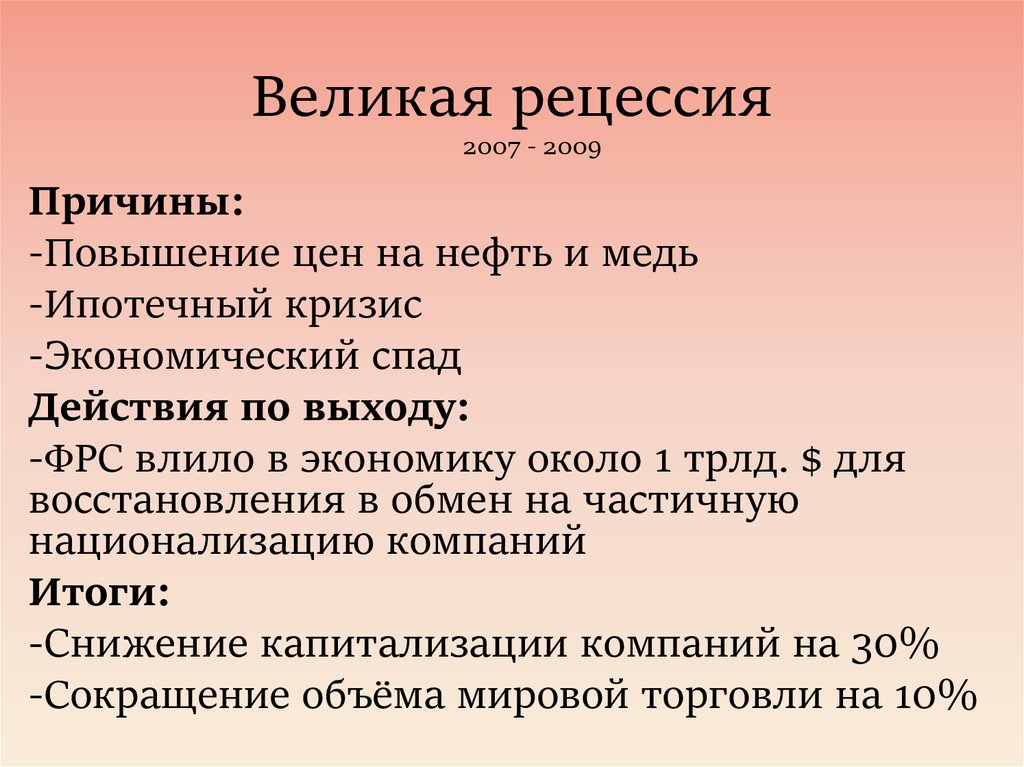

Исследователи макроэкономики выделяют 4 основные причины рецессии:

- Перегрев экономики.

- Пузыри активов (жилищный пузырь — причина рецессии 2007 — 2009 годов)

- Экономические потрясения (нефтяные шоки 1970 и 1980 годов)

- Технологическое развитие.

Как долго длится рецессия?

Продолжительность рецессии может варьироваться от нескольких месяцев до нескольких лет, прежде чем экономика не восстановится. После Великой депрессии 1930-х годов рецессии в экономике США не длились более 20 месяцев, при этом последняя рецессия, которая продолжалась 18 месяцев, с декабря 2007 года до июня 2009 года, была самой длительной. Среднее значение можно обозначить как 290 дней.

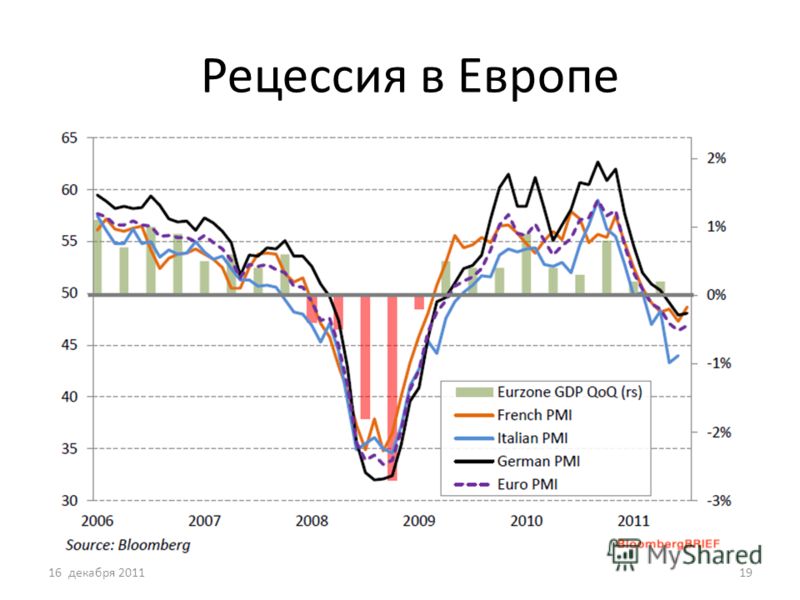

Рецессия для индексов

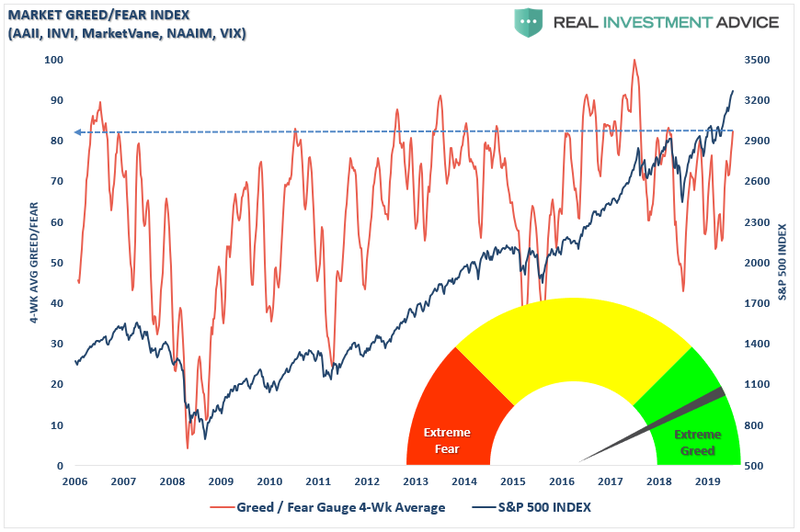

Индекс S&P 500 наиболее полно отражает состояние экономики. По историческим данным можно выделить 19 случаев рецессии в индексе. Средняя глубина падения составила 37,3% в течение 290 дней.

На данный момент падение составило 20% от максимумов. При этом такое падение является плохой приметой для американской экономики – обычно падение S&P 500 на 20% предвещало ей рецессию.

При этом такое падение является плохой приметой для американской экономики – обычно падение S&P 500 на 20% предвещало ей рецессию.

Рецессия для индексов это продолжительное и глубокое снижение с последующей стагнацией на дне рынка. В 2000 году падение продолжалось 700 дней и еще 300 дней индекс находился в состоянии стагнации. В 2007 году году 370 дней падения и 200 дней стагнации.

На данный момент индекс корректируется уже 140 дней. В случае перехода в более глубокое падение, что уже прогнозируется фондами, падение может продлиться еще 150 дней до среднего значения и после, вероятно, мы будем наблюдать стагнацию в течении 150 — 200 дней. По расчетам Bloomberg, за последние 95 лет S&P 500 падал на 20%, необходимые для признания рынка «медвежьим», 14 раз. И только в двух случаях (в 1987-м и 1966-м) в течение года после этого в США не случалось рецессии.

Оставайтесь с нами, чтобы первыми читать самые интересные блоги и всегда быть на вершине рыночных трендов!

Android

Мы в телеграмме

Наш сайт

Согласно опубликованным в среду документам Федеральной резервной системы, в этом году вероятен «умеренный» спад, заявил Федеральный резерв.

Протокол мартовского заседания Федерального комитета по открытым рынкам включал презентацию сотрудников о возможных последствиях краха Silicon Valley Bank и других волнений в финансовом секторе, которые начались в начале марта.

Хотя вице-председатель по надзору Майкл Барр сказал, что банковский сектор «надежен и устойчив», штатные экономисты считают, что экономика пострадает.

«Учитывая их оценку потенциальных экономических последствий недавних событий в банковском секторе, прогноз сотрудников во время мартовского собрания включал умеренную рецессию, начавшуюся в конце этого года, с восстановлением в течение следующих двух лет», резюме указано.

Прогнозы после заседания показали, что чиновники ФРС ожидают роста ВВП всего на 0,4% за весь 2023 год. Учитывая, что ФРБ Атланты отслеживает прирост в первом квартале около 2,2%, это указывает на откат позже в этом году.

Этот кризис вызвал некоторые предположения о том, что ФРС может удерживать линию ставок, но чиновники подчеркнули, что необходимо сделать больше, чтобы укротить инфляцию.

Чиновники Федерального комитета по открытым рынкам в конечном итоге проголосовали за повышение базовой ставки по займам на 0,25 процентных пункта, что стало девятым увеличением за последний год. Это привело к тому, что ставка по федеральным фондам достигла целевого диапазона 4,75–5%, самого высокого уровня с конца 2007 года.

Повышение ставки произошло менее чем через две недели после того, как Silicon Valley Bank, который в то время был 17-м по величине учреждением в США, рухнул из-за массового изъятия депозитов. Крах SVB и двух других побудил ФРС создать механизмы экстренного кредитования, чтобы банки могли продолжать свою деятельность.

После заседания данные по инфляции в основном соответствовали целям ФРС. Чиновники заявили на встрече, что видят дальнейшее падение цен.

«Отражая последствия менее прогнозируемой напряженности на рынках товаров и труда, базовая инфляция, по прогнозам, резко замедлится в следующем году», — говорится в протоколе.

Но беспокойство по поводу более широких экономических условий оставалось высоким, особенно в свете банковских проблем. После краха SVB и двух других учреждений чиновники ФРС открыли новую кредитную линию для банков и смягчили условия экстренных кредитов в дисконтном окне.

После краха SVB и двух других учреждений чиновники ФРС открыли новую кредитную линию для банков и смягчили условия экстренных кредитов в дисконтном окне.

В протоколе отмечается, что программы помогли отрасли справиться с трудностями, но чиновники заявили, что ожидают ужесточения условий кредитования и ухудшения условий кредитования.

«Даже с учетом действий участники признали, что существует значительная неопределенность в отношении того, как будут развиваться эти условия», — говорится в протоколе.

Повышение на полбалла, если бы не кризис?

Несколько политиков задались вопросом, стоит ли удерживать ставки на прежнем уровне, наблюдая за развитием кризиса. Однако они уступили и согласились проголосовать за еще одно повышение ставки «из-за повышенной инфляции, сильных последних экономических данных и их обязательства снизить инфляцию до 2-процентной долгосрочной цели Комитета».

На самом деле, в протоколе отмечено, что некоторые участники склонялись к повышению ставки на полпункта до банковских проблем. Официальные лица заявили, что инфляция «слишком высока», хотя и подчеркнули, что поступающие данные и влияние повышения необходимо учитывать при формулировании будущей политики.

Официальные лица заявили, что инфляция «слишком высока», хотя и подчеркнули, что поступающие данные и влияние повышения необходимо учитывать при формулировании будущей политики.

«Несколько участников подчеркнули необходимость сохранения гибкости и свободы выбора при определении соответствующей позиции денежно-кредитной политики, учитывая крайне неопределенные экономические перспективы», — говорится в протоколе.

Данные по инфляции в целом соответствовали целям ФРС.

Индекс цен расходов на личное потребление, который является показателем инфляции, за которым больше всего следят политики, вырос всего на 0,3% в феврале и вырос на 4,6% в годовом исчислении. Ежемесячный прирост оказался меньше ожидаемого.

Ранее в среду индекс потребительских цен показал рост всего на 0,1 % в марте и замедлился до 5 % в годовом исчислении, последний показатель снизился на целый процентный пункт по сравнению с февралем.\

Однако это общее значение индекса потребительских цен сдерживалось в основном низкими ценами на продукты питания и энергию, а повышение стоимости жилья привело к увеличению базовой инфляции на 0,4% за месяц и на 5,6% по сравнению с прошлым годом, что немного выше, чем в феврале. . ФРС ожидает, что инфляция на рынке жилья замедлится в течение года.

. ФРС ожидает, что инфляция на рынке жилья замедлится в течение года.

Были плохие новости на инфляционном фронте: ежемесячный опрос Федерального резервного банка Нью-Йорка показал, что инфляционные ожидания в следующем году выросли на полпроцента до 4,75% в марте.

Рынки во второй половине дня в среду оценивали вероятность повышения ставки еще на одну четверть процентного пункта в мае с вероятностью 72%, после чего ФРС понизит ставку до конца года, согласно данным CME Group.

Хотя FOMC одобрил увеличение в марте, он изменил формулировку в заявлении после заседания. Там, где в предыдущих заявлениях говорилось о необходимости «постоянного повышения», комитет изменил формулировку, чтобы указать, что «могут быть уместны» дополнительные повышения.

Еще от CNBC

- МВФ предупреждает, что жесткая посадка «в пределах возможностей» для экономики США

- Уоррен Баффет говорит, что мы не покончили с банкротствами банков , D.C.

Джефф Кокс, CNBC

Джефф Кокс — финансовый редактор CNBC. com, где он освещает все аспекты рынков и следит за освещением финансовых рынков и Уолл-стрит. Его истории регулярно входят в число самых читаемых материалов на сайте каждый день, поскольку он берет интервью у некоторых из самых умных и уважаемых аналитиков и консультантов в финансовом мире.

com, где он освещает все аспекты рынков и следит за освещением финансовых рынков и Уолл-стрит. Его истории регулярно входят в число самых читаемых материалов на сайте каждый день, поскольку он берет интервью у некоторых из самых умных и уважаемых аналитиков и консультантов в финансовом мире.

За свою журналистскую карьеру, начавшуюся в 1987 году, Кокс освещал все: от краха финансовой системы до президентской политики и баталий местных властей в своей родной Пенсильвании.

Банковский кризис склонит США к рецессии, считают экономисты ФРС

Вашингтон Си-Эн-Эн —

Последствия недавнего банковского кризиса, вероятно, подтолкнут экономику США к легкой рецессии в конце этого года, согласно заметкам с мартовского заседания Федеральной резервной системы, опубликованным в среду.

С ноября 2022 года штатные экономисты Федеральной резервной системы предсказывали сдержанный рост и ослабление экономики во время совещаний по принятию политических решений. в марте они заявили, что банковский кризис повысил этот прогноз до рецессии.

Принимая во внимание «потенциальные экономические последствия недавних событий в банковском секторе», экономисты ФРС «прогнозировали во время мартовского заседания умеренную рецессию, которая начнется в конце этого года», — отметил протокол последнего двухдневного денежно-кредитного отчета ФРС. политическое совещание 21-22 марта.

com/_components/paragraph/instances/paragraph_7EE319EA-6F27-5280-714B-76EB4E1C52E6@published» data-editable=»text» data-component-name=»paragraph»> Это первый раз в текущем цикле походов, когда штатные экономисты прогнозируют такую рецессию.«Главный вывод из протокола Федерального резерва, опубликованного в среду, заключается в том, что центральный банк ожидает умеренной рецессии в конце 2023 года и что окно мягкой посадки, похоже, быстро закрывается», — сказала Нэнси Дэвис, основатель Quadratic Capital Management, в заметке в среду.

Согласно протоколу, в прошлом месяце политики в ФРС единогласно проголосовали за меньшее повышение процентной ставки после того, как турбулентность в банковской сфере вызвала опасения по поводу массового изъятия банков.

Заметки, опубликованные в среду днем, подчеркнули неопределенность решения, которое было принято всего через несколько дней после банкротства Silicon Valley Bank и Signature Bank. Чиновники ФРС повысили базовую кредитную ставку на четверть пункта, что стало девятым повышением ставки подряд.

«Некоторые участники отметили, что, учитывая устойчиво высокую инфляцию и сильные последние экономические данные, они сочли бы увеличение целевого диапазона [на полпроцента] уместным на этом заседании в отсутствие недавних событий в банковской сфере. сектора», — говорится в протоколе.

Председатель правления Федеральной резервной системы Джером Пауэлл выступает на пресс-конференции в Федеральной резервной системе в среду, 22 марта 2023 года, в Вашингтоне.

ФРС поднимает ставки на четверть пункта, поскольку банковские потрясения усложняют борьбу с инфляцией

Учитывая эти прогнозы и собственную экономическую неопределенность, политики сочли «благоразумным увеличить целевой диапазон на меньший шаг на этом заседании».

Политики также отметили, что действия, предпринятые ФРС и другими правительственными учреждениями для смягчения возможного заражения и обеспечения безопасности финансовой системы США, успешно подавили опасения и успокоили ситуацию в банковском секторе. Из-за этого, по их словам, они сочли уместным решить проблему сильных экономических данных и жестких темпов инфляции, подняв ставки на четверть пункта вместо того, чтобы приостановить все сразу.

Последнее повышение процентной ставки ФРС подняло ставку по федеральным фондам до диапазона от 4,75% до 5%, самого высокого уровня с сентября 2007 года. Кампания ФРС по повышению процентной ставки.

Согласно данным, опубликованным в среду Бюро трудовой статистики, индекс потребительских цен, наиболее пристально отслеживаемый индикатор инфляции, вырос в марте на 5% по сравнению с прошлым годом. Это девятый месяц подряд, когда общая инфляция замедляется.

Хотя банкротства банков могут подорвать доверие к банковскому сектору, они могут усложнить получение кредитов, что также может ограничить расходы и ослабить некоторое давление на цены и рынок труда, заявил председатель ФРС Джером Пауэлл на пресс-конференции после завершения мартовского заседания по выработке политики. .

.

«Такое ужесточение финансовых условий будет работать в том же направлении, что и ужесточение ставок», — сказал Пауэлл, подчеркнув, что банковский сектор остается здоровым.

Протокол собрания подтвердил это мнение. Недавние события в банковском секторе, по их словам, «вероятно, приведут к ужесточению условий кредитования для домашних хозяйств и предприятий и окажут давление на экономическую активность, найм и инфляцию», хотя политики не были уверены в масштабах экономических последствий. «Участники согласились с тем, что степень этих эффектов была неопределенной», — говорится в примечаниях.

cms.cnn.com/_components/paragraph/instances/paragraph_645881B2-E6A4-5D44-B9A2-76A284FB4CAB@published» data-editable=»text» data-component-name=»paragraph»> Крах SVB стал вторым по величине банкротством банка в истории США и лежит в основе самого серьезного банковского кризиса со времен Великой рецессии.Банк, совокупные активы которого на конец прошлого года превышали 200 миллиардов долларов, в основном предоставлял банковские услуги венчурным технологическим компаниям. Турбулентность в технологической отрасли привела к тому, что многие клиенты сжигали наличные и выводили свои деньги более быстрыми темпами.

Джейми Даймон, председатель и главный исполнительный директор JPMorgan Chase & Co., во время интервью Bloomberg Television на Глобальной конференции JPMorgan по высокодоходным и кредитным финансам в Майами, Флорида, США, в понедельник, 6 марта 2023 года. Даймон сказал в прошлом месяце что экономика США по-прежнему работает хорошо, с высокими потребительскими расходами и большим количеством рабочих мест. Фотограф: Марко Белло/Bloomberg через Getty Images

Даймон сказал в прошлом месяце что экономика США по-прежнему работает хорошо, с высокими потребительскими расходами и большим количеством рабочих мест. Фотограф: Марко Белло/Bloomberg через Getty Images

Джейми Даймон из JPMorgan предупреждает, что банковский кризис будет ощущаться «в ближайшие годы»

В начале марта SVB стремилась привлечь капитал от инвесторов и объявила, что продала некоторые ценные бумаги с убытком и продаст новые акции на 2,25 миллиарда долларов, чтобы закрыть дыру в своих финансах. Клиенты запаниковали, попытались вывести из банка около 100 миллиардов долларов, и через несколько дней контроль взяли на себя регулирующие органы.

Еще одной жертвой беспорядков в банковской отрасли США в прошлом месяце стал Signature Bank, а затем и швейцарский банковский гигант Credit Suisse, который был вынужден слиться со своим давним конкурентом UBS в качестве средства правовой защиты.

Рецессия является одной из стадий стандартного экономического цикла.

Рецессия является одной из стадий стандартного экономического цикла.