Когда доллар стал мировой резервной валютой

14 марта 1900 года в Соединенных Штатах Америки был принят «Акт о золотом стандарте» — этот закон юридически оформил статус золота как единственного эталона стоимости в платежной системе США. Официальная валюта — американский доллар — как мера стоимости содержал в соответствии с «Актом…» 25,8 грана золота 0,9 пробы. С этого момента все виды бумажных денег или монет, выпущенных в стране, должны были иметь золотое содержание. «Золотой стандарт» на семьдесят лет определил развитие финансовой системы США, создав условия для превращения доллара в мировую резервную валюту, которая в этом качестве заменила золото.

Серебро — в отставку

Последняя треть XIX века для Северо-Американских Соединенных Штатов стала временем, когда единое американское государство, преодолев последствия Гражданской войны 1861-1865 годов, совершило мощный экономический рывок. Если в 1865 году по объему промышленной продукции США занимали четвертое место в мире, уступая Великобритании, Германии и Франции, но опережая Россию, то к началу 90-х годов позапрошлого века уверенно заняли первое место.

В 1894 году Америка производила товаров и услуг вдвое больше, чем Великобритания, объем промышленного производства достиг уровня в пятьдесят процентов от совокупного объема европейских стран, а протяженность железных дорог составила 190 тысяч миль, больше чем аналогичный показатель в Европе. Новые возможности и перспективы привлекали иммигрантов из Европы и России: за 40 лет (с 1860 по 1900 г.) население США возросло более чем вдвое, с 31 до 76 миллионов человек, которые были востребованы во всех отраслях экономики. Выходцы из России, найдя «страну обетованную», начали ее обустраивать всерьез и надолго. В частности, они стали основателями мощных банков и финансовых домов, а также чуть позже основали крупнейшую киноимперию в Голливуде, надолго определив национальную идентичность США и особенности их финансово-экономической политики.

Одновременно качественно изменился характер американской экономики. Основными промышленно-организационными структурами стали тресты и монополии, окончательно разрушив мечту третьего президента США Томаса Джефферсона об идиллической аграрной Америке, населенной независимыми фермерами. Кланы Ротшильдов, Рокфеллеров, Вандербильтов, Морганов и других получили мировую известность, после того как практически вся экономика страны, исключая аграриев, оказалась под их контролем. США стали первопроходцами в создании олигархического капитализма с максимальной концентрацией капитала всех видов — от торгового до промышленного.

Кланы Ротшильдов, Рокфеллеров, Вандербильтов, Морганов и других получили мировую известность, после того как практически вся экономика страны, исключая аграриев, оказалась под их контролем. США стали первопроходцами в создании олигархического капитализма с максимальной концентрацией капитала всех видов — от торгового до промышленного.

Одна из проблем рвущихся на мировые рынки американских монополий заключалась в несовершенстве финансовой системы. Денежное обращение и слабый кредитный потенциал сдерживали развитие экономики, в том числе и по причине недостаточных инвестиций. Собственных финансовых ресурсов США не хватало, чтобы строить новые заводы и фабрики, а также стимулировать промышленную революцию, которая начала успешно развиваться в европейских странах-конкурентах. А привлекать деньги из внешних источников было проблематично, в силу того что доллар не имел официально закрепленного и неизменного обеспечения золотом и был по этой причине подвержен серьезным колебаниям.

К примеру, в период закупок сельхозпродукции спрос на национальную валюту вырастал, приводя к скачкам инфляции и спекулятивным операциям, уменьшающим ее покупательную способность и товарное обеспечение. К тому же в США не было Центробанка, а функционирование кредитной системы обеспечивали так называемые «вольные банки», что, конечно, не способствовало проведению осознанной и целенаправленной денежной политики. А она была необходима, чтобы обеспечивать внешнеполитические интересы США, которые начали проводить экспансию в Латинской Америке в ходе войны с Испанией. По итогам этого конфликта Вашингтон захватил Кубу, Пуэрто-Рико и Филиппины. Вслед за территориальной экспансией должна была последовать финансово-торговая, которую мог обеспечить только устойчивый и высоколиквидный доллар.

К тому же в США не было Центробанка, а функционирование кредитной системы обеспечивали так называемые «вольные банки», что, конечно, не способствовало проведению осознанной и целенаправленной денежной политики. А она была необходима, чтобы обеспечивать внешнеполитические интересы США, которые начали проводить экспансию в Латинской Америке в ходе войны с Испанией. По итогам этого конфликта Вашингтон захватил Кубу, Пуэрто-Рико и Филиппины. Вслед за территориальной экспансией должна была последовать финансово-торговая, которую мог обеспечить только устойчивый и высоколиквидный доллар.

Между тем, начиная с 1879 года, доллар имел биметаллический стандарт: привязку к серебру и к золоту. Серебро традиционно, с самого начала существования США, обеспечивало устойчивость американской денежной единицы. Этот металл был выбран не от хорошей жизни: в период противостояния с Великобританией восставшие североамериканские поселенцы были лишены могущественной метрополии доступа к золоту и были вынуждены чеканить серебро, которое в изобилии поставляли южноамериканские месторождения.

Однако к концу XIX века биметаллический статус стал препятствовать скорости и точности расчетов, так как на мировом рынке цена серебра была весьма волатильной, и ни одна страна не имела достаточного экономического потенциала, чтобы поддерживать фиксированный курс золота к серебру.

После продолжительных дискуссий между сторонниками биметализма и «золотого стандарта» 14 марта 1900 года при поддержке президента США Уильяма Мак-Кинли был принят «Акт о золотом стандарте». Через полтора года Мак-Кинли был убит Леоном Чолгошем, отец которого прибыл в США из Вильно (городка Российской империи). Одна из версий, которую рассматривали американские полицейские в ходе расследования, исходила из того, что это убийство соответствовало интересам крупных банковских домов, которые потеряли значительную прибыль, лишившись возможности спекулировать на курсах золота к серебру в рамках биметаллического стандарта.

Как бы там ни было, новый закон принципиально изменил финансово-кредитную систему США, придавая ей динамизм и устойчивость, которую не смогли поколебать даже экономические кризисы начала 1900-х годов. Текст документа содержал два важнейших новшества: «1) Доллар… должен стать стандартной единицей ценности, а все прочие виды денег и монет, выпущенные Соединенными Штатами, должны поддерживать паритет ценности по отношению к этому стандарту… 2) Банкноты Соединенных Штатов и казначейские билеты… предъявленные для погашения в Казначейство, должны размениваться на золотую монету… С целью обеспечить своевременное и гарантированное погашение этих облигаций, предусмотренное данным законом, на секретаря Казначейства возлагается обязанность содержать в Казначействе отдельный резервный фонд из золотых монет и золотых слитков на сумму в сто пятьдесят миллионов долларов…»

Текст документа содержал два важнейших новшества: «1) Доллар… должен стать стандартной единицей ценности, а все прочие виды денег и монет, выпущенные Соединенными Штатами, должны поддерживать паритет ценности по отношению к этому стандарту… 2) Банкноты Соединенных Штатов и казначейские билеты… предъявленные для погашения в Казначейство, должны размениваться на золотую монету… С целью обеспечить своевременное и гарантированное погашение этих облигаций, предусмотренное данным законом, на секретаря Казначейства возлагается обязанность содержать в Казначействе отдельный резервный фонд из золотых монет и золотых слитков на сумму в сто пятьдесят миллионов долларов…»

Примечательно, что после того как закон начал действовать, любой гражданин мог принести на монетные дворы золото, из которого ему бесплатно чеканили долларовые монеты. Золотой доллар стал символом могущества США, но на этом история «стандарта» не заканчивается.

Доллар между биржей и заводом

Дальнейшую историю «золотого стандарта» в США определяло противостояние между торгово-промышленным и спекулятивно-финансовым капиталом. Крупнейшие монополистические корпорации были заинтересованы в стабильной и устойчивой валюте, не подверженной инфляции. Банковский капитал, напротив, рассчитывал увеличивать прибыль, играя на колебаниях цен на сырье и курсовой волатильности доллара по простому принципу — купить дешевле, продать дороже.

Крупнейшие монополистические корпорации были заинтересованы в стабильной и устойчивой валюте, не подверженной инфляции. Банковский капитал, напротив, рассчитывал увеличивать прибыль, играя на колебаниях цен на сырье и курсовой волатильности доллара по простому принципу — купить дешевле, продать дороже.

Позиции банкиров ощутимо усилились, после того как в 1913 году была создана и начала функционировать Федеральная резервная система (ФРС) — аналог государственного Центробанка, однако полностью принадлежавшая частному капиталу. Главным лоббистом беспрецедентного в мировой финансовой практике институту стал сенатор-республиканец Нельсон Олдрич, близкий родственник Джона Рокфеллера-младшего, имевший деловые и личные отношения с большинством банкиров США.

План создания ФРС в основном был разработан в 1910 году, когда на острове Джекил, штат Джорджия, под руководством Олдрича встретились семь банкиров, включая представителей клана Ротшильдов, Морганов и Кунов. Был составлен учредительный договор ФРС, согласно которому 35 процентов акций получали американские банки, а 65 процентов — иностранные участники, включая крупнейшие королевские дома Европы. Есть версия, согласно которой крупные суммы денег вложил в ФРС российский император Николай Второй, однако убедительных подтверждений этому нет, а сам учредительный договор для изучения недоступен, хотя он должен храниться в Библиотеке Конгресса США в публичном доступе.

Есть версия, согласно которой крупные суммы денег вложил в ФРС российский император Николай Второй, однако убедительных подтверждений этому нет, а сам учредительный договор для изучения недоступен, хотя он должен храниться в Библиотеке Конгресса США в публичном доступе.

23 декабря 1913 года сенат утвердил законопроект о ФРС после колоссальных лоббистских усилий упомянутых банкиров. Они спешили не зря: через восемь месяцев началась Первая мировая война, действие «золотого стандарта» было заморожено вплоть до ее окончания, что позволило учредителям ФРС получить громадные прибыли на спекулятивных операциях по поставке товаров и продуктов в действующую армию, а также по скупке активов в побежденной Германии и странах центрального блока. Расплачивались долларами, которые европейские продавцы не могли предъявить ФРС, чтобы обменять на золото.

В следующий раз «золотой стандарт» был заморожен в 1928 году с началом «великой депрессии», вызванной кризисом перепроизводства, усугубленным спекулятивными финансовыми пузырями. Более того, в 1933 году президент Франклин Рузвельт приостанавливает конвертацию бумажных долларов в золото, запрещает его экспорт и национализирует частные золотые запасы, предписывая всем лицам, независимо от гражданства, сдать государству золотые слитки, монеты и обеспеченные золотом ценные бумаги. За уклонение был предусмотрен штраф в 10 тысяч долларов или тюремное заключение на 10 лет.

Более того, в 1933 году президент Франклин Рузвельт приостанавливает конвертацию бумажных долларов в золото, запрещает его экспорт и национализирует частные золотые запасы, предписывая всем лицам, независимо от гражданства, сдать государству золотые слитки, монеты и обеспеченные золотом ценные бумаги. За уклонение был предусмотрен штраф в 10 тысяч долларов или тюремное заключение на 10 лет.

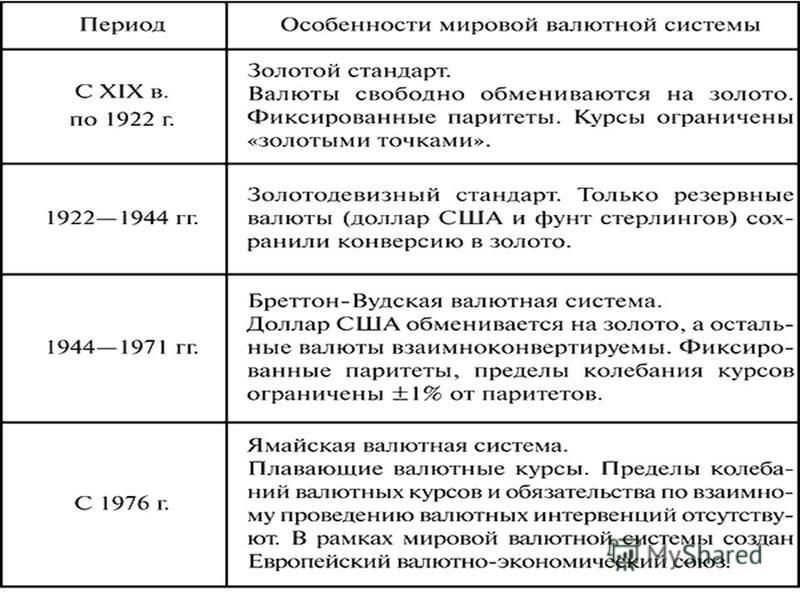

Эти меры, а также увеличившаяся добыча золота сделали доллар наиболее мощной валютой в мире, которую за пределами США свободно и без ограничений обменивали на золото. Американская денежная единица вытеснила фунт стерлингов, который считался неофициальной резервной валютой, и в 1944 году на конференции в Бреттон-Вуде получила статус мировой резервной валюты. Теперь все центробанки (исключая страны социализма) были обязаны выпускать валюту, привязанную к объему имеющихся в их распоряжении долларов, которые заменили золото в качестве обеспечения. А доллар был привязан к золоту.

Эта ситуация (исключая золотое содержание американской валюты) сохранилась до сих пор. К примеру, Центробанк России регулирует объем рублевой массы в зависимости от золотовалютных резервов, в которых до недавнего времени большая часть приходилась на доллар.

К примеру, Центробанк России регулирует объем рублевой массы в зависимости от золотовалютных резервов, в которых до недавнего времени большая часть приходилась на доллар.

К началу 70-х годов прошлого века доллар достиг пика могущества. Ему уже не были нужны подпорки в виде «золотого стандарта». Стабильность американской валюты гарантировала мощная экономика, поддерживаемая неэквивалентным обменом технологий на сырье, а также подавляющая военная мощь США. После того как Франция, а затем и Германия обменяли свои долларовые активы на золото из Форт-Нокса, сократив золотой запас США с 22 тысяч до 8 тысяч тонн, президент Никсон 15 августа 1971 года отказался от привязки доллара к золоту. Эра «золотого стандарта» закончилась. Финансово-спекулятивный капитал получил громадное преимущество, что обусловило трансформацию американской экономики из производительной в сервисно-обслуживающую.

Надо сказать, что республиканцы, традиционно поддерживающие материальное производство, не раз пытались возродить «золотой стандарт», который ограничил бы разрушительное влияние спекулятивных операций на реальный сектор экономики. В частности, это пытался сделать в конце семидесятых годов президент Рональд Рейган, однако его стремлению препятствовала позиция известного монетариста Милтона Фридмана, идеи которого были использованы в российских реформах 90-х годов. Уже сейчас президент-республиканец Дональд Трамп пытается избавиться от спекулятивного крена американской экономики, жестко критикуя ФРС и настаивая на возрождении промышленного потенциала.

В частности, это пытался сделать в конце семидесятых годов президент Рональд Рейган, однако его стремлению препятствовала позиция известного монетариста Милтона Фридмана, идеи которого были использованы в российских реформах 90-х годов. Уже сейчас президент-республиканец Дональд Трамп пытается избавиться от спекулятивного крена американской экономики, жестко критикуя ФРС и настаивая на возрождении промышленного потенциала.

Однако, по мнению известного экономиста Михаила Делягина, время, когда «золотой стандарт» мог решающе влиять на состояние финансовой системы, ушло. Сегодня, полагает ученый, симбиоз государства и национальных коммерческих структур как подавляющее конкурентное преимущество США на мировой арене будет обеспечиваться контролем над информационно-технологическими потоками посредством широкого использования криптовалют.

Впрочем, есть и другие мнения. «Я не стал бы списывать «золотой стандарт», вернее, принципы и идеи, в нем заложенные, в архив, — заявил нашему изданию член Комитета Госдумы по бюджету и налогам Виктор Зубарев. — История свидетельствует, что золото в качестве мировой резервной валюты гораздо устойчивее и доллара, и евро, которые подвержены серьезному воздействию политической конъюнктуры. А доллар к тому же давно признан инструментом, с помощью которого США форматируют мировые рынки под свои интересы. Как противостоять этому? Обеспечивать нашу отечественную валюту золотым резервом, отказываясь от доллара. И в Центробанке начали это понимать, снизив вложения в доллар в 17 раз за последние годы, со 170 до 10 миллиардов долларов. Одновременно наша страна увеличивает запасы монетарного золота, в 2020 году его объем возрос до 2270,56 тонны, Россия по этому показателю заняла пятое место, опередив Китай. А главное — рубль получил запас прочности и устойчивости, весьма не лишний в условиях нарастающих санкций со стороны США, в том числе и в финансовой сфере. Практически исчезла возможность шантажировать Россию блокировкой долларовых активов, которой грозили нам некоторые американские деятели».

— История свидетельствует, что золото в качестве мировой резервной валюты гораздо устойчивее и доллара, и евро, которые подвержены серьезному воздействию политической конъюнктуры. А доллар к тому же давно признан инструментом, с помощью которого США форматируют мировые рынки под свои интересы. Как противостоять этому? Обеспечивать нашу отечественную валюту золотым резервом, отказываясь от доллара. И в Центробанке начали это понимать, снизив вложения в доллар в 17 раз за последние годы, со 170 до 10 миллиардов долларов. Одновременно наша страна увеличивает запасы монетарного золота, в 2020 году его объем возрос до 2270,56 тонны, Россия по этому показателю заняла пятое место, опередив Китай. А главное — рубль получил запас прочности и устойчивости, весьма не лишний в условиях нарастающих санкций со стороны США, в том числе и в финансовой сфере. Практически исчезла возможность шантажировать Россию блокировкой долларовых активов, которой грозили нам некоторые американские деятели».

Десять соображений по поводу международной валютной системы — Россия в глобальной политике

Исторически можно выделить ряд внутренних закономерностей, сопутствующих политическим и экономическим попыткам превратить национальную валюту в международную, т. е. изменить международную валютную систему.

е. изменить международную валютную систему.

Во-первых, чтобы национальная валюта некоего государства стала международной, оно должно демонстрировать более мощный экономический, военный, научно-технический и иной потенциал по сравнению с другими государствами.

Во-вторых, необходимы факторы институциональной поддержки, в т.ч. высокоразвитая система управления и управленческие возможности, включая качественную судебную систему. Должны действовать механизмы защиты собственности, в т.ч. финансовых активов. Также требуется справедливость и прозрачность законодательной и исполнительной систем. При отсутствии вышеизложенных основ национальной валюте сложно стать международной.

В-третьих, финансовые активы государства должны быть достаточно большими, а финансовый рынок – достаточно прочным. Также важно, чтобы государство являлось международным источником гарантированного обеспечения залогов, то есть обладало способностью удовлетворять базовым требованиям безопасности, ликвидности и генерации валюты. В кредитно-валютную эпоху способность непрерывно производить множество разного рода активов зачастую обеспечивается государственными облигациями. В период мирового лидерства Великобритании государственные облигации её правительства играли важную роль первоначального залога. Сегодня такую роль обеспечивают казначейские облигации США. Обеспеченные гарантиями в виде государственных облигаций залоги в сочетании с высокой степенью открытости финансового рынка – ключевой фактор становления мировой валюты.

В кредитно-валютную эпоху способность непрерывно производить множество разного рода активов зачастую обеспечивается государственными облигациями. В период мирового лидерства Великобритании государственные облигации её правительства играли важную роль первоначального залога. Сегодня такую роль обеспечивают казначейские облигации США. Обеспеченные гарантиями в виде государственных облигаций залоги в сочетании с высокой степенью открытости финансового рынка – ключевой фактор становления мировой валюты.

В-четвёртых, отношения между государствами всегда конкурентны. В разные периоды истории, если существовал гегемон, находились страны, бросавшие ему вызов. Можно сказать, что державы, стремящиеся к поддержанию status quo, и возвышающиеся государства всегда сосуществуют. Тот факт, что валютное доминирование приносит большие выгоды, позволяет нам обратить внимание на жёсткую конкуренцию в валютной сфере.

Валютная конкуренция в основном проявляется в попытках государств расширить обращение собственной валюты за счёт обеспечения ею как можно большего числа стран и групп населения.

Использование одним государством национальной валюты другого государства в ценообразовании, расчётах, резервах и т.д., особенно в кредитовании, позволяет государству-эмитенту взимать пошлины с других государств за счёт экспорта своей валюты. Валютная конкуренция также даёт ряд важных преимуществ, включая снижение транзакционных издержек, валютных рисков и содействие экономической интеграции. В разные периоды это было основной причиной появления зон британского фунта, французского франка, российского рубля, американского доллара и евро.

В-пятых, процессы укрепления совокупной мощи государства и превращения его национальной валюты в основную в мировой валютной системе идут не параллельно. Усиление экономической, военной и политической мощи государства отнюдь не означает мгновенного превращения национальной валюты в международную. Лишь спустя полвека после того, как американский ВВП превзошел ВВП Великобритании, особенно к концу Второй мировой войны, доллар по-настоящему стал играть роль основной мировой валюты, которая некогда принадлежала британскому фунту. Несмотря на это, фунт и сегодня всё ещё является международной валютой. Вероятно, это также объясняет то, что совокупная мощь КНР сегодня стремительно возрастает, но юань пока не является основной валютой. В 2021 г. ВВП Китая равнялся 18% от общемирового показателя, но доля юаня в мировых валютных резервах была менее трёх процентов.

Несмотря на это, фунт и сегодня всё ещё является международной валютой. Вероятно, это также объясняет то, что совокупная мощь КНР сегодня стремительно возрастает, но юань пока не является основной валютой. В 2021 г. ВВП Китая равнялся 18% от общемирового показателя, но доля юаня в мировых валютных резервах была менее трёх процентов.

В-шестых, история свидетельствует, что валютные гегемоны могут злоупотреблять своими правами. Бреттон-Вудская система рухнула в начале 1970-х гг., хотя торговля и инвестиции всё ещё работают по её правилам. Альтернативные валюты значительно отстают от доллара, так что мир до сих пор основан на долларе США. Это показывает, что мировой спрос на «всеобщие эквиваленты» для международного пользования сохраняет негибкость. Не имея конкурентов вовсе или имея очень слабых, монополисты обычно не могут удержаться от злоупотребления своими правами, создавая тем самым проблемы для внешнего мира. В конце 2008 г. на первом саммите глав государств G20 одной из причин, по которой КНР и другие страны призвали к диверсификации международной валютной системы, было стремление определённым образом ограничить единственного эмитента основной валюты.

В-седьмых, ведущее положение доллара становится шатким. То, что американский доллар долгое время занимает центральную позицию в международной валютной системе, отражает мировой спрос на сильную, ликвидную и безопасную валюту. Однако стабильность доллароцентричной системы может оказаться под угрозой из-за появления альтернативных безопасных активов, включая неправительственные цифровые платёжные системы; из-за дестабилизирующего влияния США на экономику, финансы, культуру и т.д.; а также из-за осознания миром нехватки стратегического планирования и лидерства со стороны Соединённых Штатов. Бывший главный экономист Международного валютного фонда профессор Гарвардского университета Кеннет Рогофф отметил, что хотя доллар сегодня является мировой валютой и его конкуренты относительно слабы, две новых тенденции наносят ущерб позиции доллара США. С одной стороны, сокращается доля американского ВВП от совокупного мирового ВВП. С другой стороны, возрастает доля госдолга к ВВП Соединённых Штатов.

В то же время снижение доли доллара в мировых валютных резервах, укрепление евро, подрыв доверия к доллароцентричной системе из-за санкций в отношении России и иные факторы наносят ущерб господству американской валюты.

В-восьмых, наиболее перспективным в качестве конкурента доллару выглядит евро. Но на протяжении многих лет уровень финансовой интеграции в еврозоне остаётся недостаточным, и поэтому евро не способен в полной мере конкурировать с долларом. В позапрошлом году Евросоюз принял историческое решение о выпуске облигаций на сумму 750 млрд евро в рамках Европейской программы экономического восстановления. Выпуск единых облигаций Евросоюза означает, что к двум опорам европейской экономической интеграции прибавилась третья: единая валюта, единый центральный банк и единые финансы. Крупномасштабный выпуск общеевропейских облигаций поддержит план «ЕС следующего поколения», что превратит Европу в сторонницу безрисковых активов нового типа за пределами США.

В-девятых, за прошедшие пятьсот лет выделяются два сюжета, наиболее ярко демонстрирующие успех международных резервных валют. В книге «Материальная цивилизация, экономика и капитализм: XV–XVIII веков» французский историк Фернан Бродель полностью подтвердил важность британского фунта для превращения Великобритании в мирового гегемона, а также указал, что за двести лет возвышения Великобритании страна не проводила никакой последовательной политики в пользу своей валюты. Иными словами, Великобритания не поддерживала стабильную стоимость фунта для расширения области его обращения и сбора пошлины за эмиссию денег. Причина, по которой британский фунт стал одним из столпов Британской империи, заключалась в том, что британские органы валютного регулирования или иные ответственные лица принимали эффективные защитные меры каждый раз, когда случался валютно-финансовый кризис.

Доллар прошёл иной путь становления в качестве доминирующей валюты. На Бреттон-Вудской конференции в 1944 г. по отношению к доллару был планомерно и организованно установлен «золотой стандарт». Что касается самого переговорного процесса о послевоенной международной валютной системе, то Роберт Скидельски в биографии Кейнса использовал более восьмидесяти тысяч слов для его описания. Из историй о британском фунте и американском долларе мы можем сделать следующий вывод: в продвижении диверсификации международной валютной системы, особенно в процессе интернационализации китайского юаня, у нас должна быть двойная цель – планирование на высшем уровне, а также способность правильно распоряжаться возможностями и справляться с вызовами.

Наконец, в-десятых, за ближайшие десять с лишним лет с высокой вероятностью доллар, евро и юань станут столпами формирующейся международной валютной системы.

Финансовая система под давлением санкций: логика противостояния

Сергей Дубинин

Ярким проявлением и важным инструментом волюнтаризма во внешней политике стало применение экономических санкций с политическими целями. Именно политические задачи служат приоритетом.

Именно политические задачи служат приоритетом.

Подробнее

#валюта #ВВП #дедолларизация #доллар #МВФ #мировая экономика #финансовая система #финансы #юань

Учебник по резервным валютам

В течение почти столетия доллар США служил главной мировой резервной валютой, заняв корону, которую когда-то носил фунт стерлингов. Будущее доллара как самой популярной резервной валюты менее определено. Резервные валюты — это иностранные валюты, хранящиеся в центральных банках. Когда страна накапливает резервы, она не выпускает валюту в общий оборот. Вместо этого он размещает резервы в центральном банке. Резервы приобретаются посредством торговли, при этом приобретающая страна продает товары в обмен на валюту.

Будущее доллара как самой популярной резервной валюты менее определено. Резервные валюты — это иностранные валюты, хранящиеся в центральных банках. Когда страна накапливает резервы, она не выпускает валюту в общий оборот. Вместо этого он размещает резервы в центральном банке. Резервы приобретаются посредством торговли, при этом приобретающая страна продает товары в обмен на валюту.

Таким образом, резервные валюты смазывают колеса международной торговли, помогая странам и предприятиям проводить транзакции с использованием одной и той же валюты, что является гораздо более простой задачей, чем расчеты по сделкам с использованием разных валют. Их популярность легко увидеть: в период с 1995 по 2011 год количество валюты, хранящейся в резерве, увеличилось более чем на 730%, примерно с 1,4 трлн долларов до 10,2 трлн долларов.

Ключевые выводы

- Резервная валюта — это всемирно признанная национальная валюта, обычно используемая в международной торговле и глобальных финансах.

- Например, британский фунт стерлингов когда-то де-факто был мировой резервной валютой, а сегодня доллар США и евро считаются резервными валютами.

- Статус резервной валюты имеет как преимущества (например, более низкий валютный риск и большую покупательную способность), так и недостатки (например, искусственно заниженные процентные ставки, которые могут вызвать пузыри активов).

Эмитенты резервных валют

Резервные валюты обычно выпускаются развитыми, стабильными странами. Валютой, которую чаще всего хранят в качестве валютного резерва, является доллар США, который, по данным Международного валютного фонда (МВФ), составлял почти 62% распределенных резервов на конец 2012 года. Другие валюты, хранящиеся в резерве, включают евро, японскую иену. , швейцарский франк и фунт стерлингов. Доллар, который по-прежнему остается самой распространенной резервной валютой, столкнулся с усилением конкуренции со стороны евро. Евро вырос с доли чуть менее 18% в распределенных резервах, когда он был введен на финансовые рынки в 1999, до 24% в конце 2011 года.

МВФ сообщает как о распределенных резервах, что означает, что страна определила валюты, хранящиеся в резерве, так и об общих запасах иностранной валюты. Общий процент от общего объема авуаров, на который выделены резервы, с годами неуклонно снижался: с 74% в 1995 г. до 55% в 2011 г. Во многом этот сдвиг можно объяснить изменением валютных резервов в странах с формирующимся рынком и развивающихся странах. В 1995 г. страны с развитой экономикой располагали примерно 67% всех валютных резервов, из которых 82% приходилось на распределенные резервы. К 2011 году картина перевернулась с ног на голову: страны с формирующимся рынком и развивающиеся страны владели 67% общих резервов, при этом менее 39% выделено. В настоящее время развивающиеся страны владеют примерно 6,8 трлн долларов в резервной валюте.

Как валюта получает статус резерва?

Страны не заполняют заявку на то, чтобы их валюты стали резервными валютами, и нет международной организации, которая присваивала бы этот статус. Чтобы получить место за столом взрослых, нужно быть развитой страной с крупной экономикой и относительно свободными потоками капитала, иметь банковскую систему, способную выдержать роль кредитора, и иметь экспортное влияние. Эти требования делают статус резервной валюты богатым мировым клубом, к большому огорчению многих развивающихся стран. Валюты Китая (вторая по величине экономика мира), Бразилии (шестая), России (девятая) и Индии (10-я) — стран БРИК — не считаются резервными, поэтому эти страны были более активными сторонниками создания резервная страна, не связанная ни с одной страной.

Чтобы получить место за столом взрослых, нужно быть развитой страной с крупной экономикой и относительно свободными потоками капитала, иметь банковскую систему, способную выдержать роль кредитора, и иметь экспортное влияние. Эти требования делают статус резервной валюты богатым мировым клубом, к большому огорчению многих развивающихся стран. Валюты Китая (вторая по величине экономика мира), Бразилии (шестая), России (девятая) и Индии (10-я) — стран БРИК — не считаются резервными, поэтому эти страны были более активными сторонниками создания резервная страна, не связанная ни с одной страной.

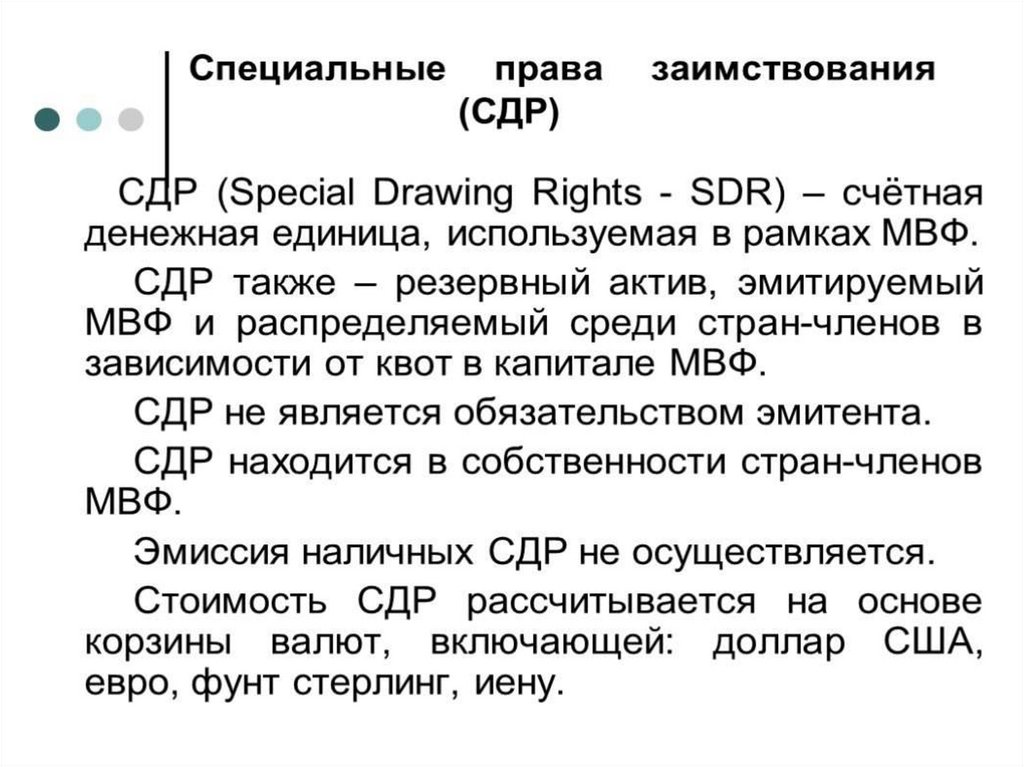

Призывы к глобальной валюте становятся громче, когда доллар относительно слаб, поскольку слабый доллар удешевляет экспорт США и может подорвать положительное сальдо торгового баланса в других экономиках, где доминирует экспорт. Критики валютного рынка, в котором доминирует доллар, отмечают, что США может быть все труднее идти в ногу с мировым спросом на доллары, поскольку их вес в мировой экономике сокращается. Вместо того, чтобы использовать доллар, центральные банки рассматривают возможность использования корзины валют, называемой специальными правами заимствования. Этот протокол эффективно снизит влияние любой отдельной страны и якобы заставит проводить более осмотрительную экономическую политику.

Вместо того, чтобы использовать доллар, центральные банки рассматривают возможность использования корзины валют, называемой специальными правами заимствования. Этот протокол эффективно снизит влияние любой отдельной страны и якобы заставит проводить более осмотрительную экономическую политику.

Преимущества статуса резервной валюты

Почему весь этот шум вокруг статуса резервной валюты? Будучи страной, выпускающей резервную валюту, вы снижаете транзакционные издержки, поскольку обе стороны транзакции используют одну и ту же валюту, и одна из них ваша. Страны-эмитенты резервной валюты не подвержены такому же уровню валютного риска, особенно когда речь идет о сырьевых товарах, которые часто котируются и рассчитываются в долларах.

Поскольку другие страны хотят держать валюту в резерве и использовать ее для транзакций, более высокий спрос означает более низкие затраты по займам за счет снижения доходности облигаций (большинство резервов составляют государственные облигации). Страны-эмитенты также могут брать займы в своей национальной валюте и меньше беспокоятся о поддержании своей валюты во избежание дефолта.

Страны-эмитенты также могут брать займы в своей национальной валюте и меньше беспокоятся о поддержании своей валюты во избежание дефолта.

Недостатки статуса резервной валюты

Статус резервной валюты не лишен недостатков, и проблемы, с которыми сталкиваются страны-эмитенты, показывают, почему зрелые страны, как правило, выпускают широко распространенные валюты. Низкая стоимость заимствований, обусловленная выпуском резервной валюты, может привести к снижению расходов как государственного, так и частного секторов, что может привести к пузырю активов и раздуванию государственного долга. Расходы на стимулирование в США, например, заставили китайских лидеров опасаться слабого доллара, поскольку это подорвет стоимость долга страны, номинированного в долларах.

Можно также утверждать, что отчасти причина, по которой США могли тратить так свободно, заключается в том, что избыточные китайские сбережения нужно было где-то припарковать, и это где-то было в долларах. В этом происшествии нет ничего нового; Роберт Триффин (известный по книге «Дилемма Триффина») обнаружил этот недостаток, когда золотой стандарт был еще жив и здоров. Отсутствие контроля над оттоком валюты также подвергает риску слабые финансовые учреждения, и Голливуд (и реальная жизнь) показывает, насколько преступники любят доллары.

Отсутствие контроля над оттоком валюты также подвергает риску слабые финансовые учреждения, и Голливуд (и реальная жизнь) показывает, насколько преступники любят доллары.

Что насчет юаней?

А китайский юань? Китай является второй по величине экономикой в мире и быстро развивается, а национальный престиж, связанный с наличием резервной валюты, вероятно, вызывает у китайских лидеров слюноотделение. Возможно, самым большим препятствием, помимо того, что Китай является неофитом экономической либерализации, является то, что курс юаня жестко контролируется. «Манипулирование валютой» было обычным выражением во время недавнего тура выборов в США, поскольку многие компании считали, что курс юаня искусственно поддерживается на низком уровне, чтобы защитить китайский экспорт. Кроме того, Китай ограничивает количество облигаций, которые могут держать иностранцы, а резервные валюты, как правило, хранятся в виде государственных облигаций, а не твердой валюты. Некоторые эксперты считают, что продолжение либерализации может привести к тому, что юань присоединится к клубу резервных валют уже в 2020 году.

Итог

В условиях такой глобальной экономики, когда страны отправляют товары и товары с такой бешеной скоростью, опасения, что рынки перестанут работать из-за денежных ограничений, вряд ли уменьшатся в ближайшие годы. Недавний финансовый кризис усилил давление на доллар, особенно в свете перспектив государственного долга и политического баланса на грани войны. Страны, не имеющие статуса резервной валюты, опасаются, что их судьбы связаны с макроэкономическими и политическими решениями, которые находятся вне их контроля. Стремление к тому, чтобы на мировом рынке в меньшей степени доминировал доллар, не является чем-то новым, но так же, как инвесторы стремятся держать корзину инвестиций, а не отдельные акции, так же поступают и центральные банки, когда дело доходит до управления своими резервами.

Речь губернатора Брейнарда о цифровых валютах центральных банков

В финансовой системе происходят стремительные изменения, связанные с цифровизацией и децентрализацией. Некоторые из этих нововведений обещают значительное снижение транзакционных издержек и трений, усиление конкуренции и расширение доступа к финансовым услугам, но они также сопряжены с потенциальными рисками. Поскольку технологии вызывают глубокие изменения, важно, чтобы мы подготовились к финансовой системе будущего и не ограничивали свое мышление финансовой системой сегодняшнего дня. 1

Некоторые из этих нововведений обещают значительное снижение транзакционных издержек и трений, усиление конкуренции и расширение доступа к финансовым услугам, но они также сопряжены с потенциальными рисками. Поскольку технологии вызывают глубокие изменения, важно, чтобы мы подготовились к финансовой системе будущего и не ограничивали свое мышление финансовой системой сегодняшнего дня. 1

Эволюция цифровизации и децентрализации финансов

В последние годы наблюдается взрывной рост разработки и внедрения новых цифровых активов, использующих технологии распределенного реестра и криптографию. Рыночная капитализация криптовалют выросла с менее чем 100 миллиардов долларов пять лет назад до почти 3 триллионов долларов в ноябре 2021 года и в настоящее время составляет около 2 триллионов долларов. 2

Параллельно мы наблюдаем быстрый рост платформ, которые облегчают экосистему криптофинансирования, включая платформы децентрализованных финансов (DeFi). Эти криптоплатформы облегчают различные виды деятельности, включая кредитование, торговлю и хранение криптоактивов, в некоторых случаях за пределами традиционных нормативных ограничений для защиты инвесторов и потребителей, целостности рынка и прозрачности.

Эти криптоплатформы облегчают различные виды деятельности, включая кредитование, торговлю и хранение криптоактивов, в некоторых случаях за пределами традиционных нормативных ограничений для защиты инвесторов и потребителей, целостности рынка и прозрачности.

Рост экосистемы криптофинансирования подпитывает спрос на стейблкоины — цифровые активы, предназначенные для поддержания стабильной стоимости по отношению к эталонным активам, таким как доллар США. Предложение стейблкоинов выросло почти в шесть раз в 2021 году, с примерно 29 миллиардов долларов в январе 2021 года до 165 миллиардов долларов в январе 2022 года. Среди нескольких долларовых стейблкоинов наблюдается высокая степень концентрации: по состоянию на январь 2022 года крупнейший стейблкоин по рыночной капитализации составил почти половину рынка, а четыре крупнейших стейблкоина вместе составили почти 90 процентов. 3 Сегодня стейблкоины используются в качестве обеспечения на DeFi и других криптоплатформах, а также для облегчения торговли и монетизации криптовалютных позиций на криптовалютных и других платформах и между ними.

В будущем некоторые эмитенты предполагают, что стабильные монеты также будут иметь более широкое распространение в платежной системе и будут широко использоваться для повседневных транзакций, как внутренних, так и международных. Поэтому важно иметь надежную основу для качества и достаточности резервов, а также управления рисками и корпоративного управления. Как отмечается в недавнем отчете Президентской рабочей группы по финансовым рынкам о стейблкоинах, важно защищаться от рисков, когда эмитент не сможет быстро и адекватно удовлетворить запросы на погашение стейблкоина по номинальной стоимости. внезапный всплеск спроса на выкуп. 4 Также важно учитывать риск расчетов, когда расчет средств не является определенным и окончательным, когда ожидается, и системный риск, когда сбой или бедствие поставщика стейблкоина может неблагоприятно повлиять на финансовую систему в целом. 5

Популярность рекламы криптовалют во время Суперкубка подчеркнула растущее участие розничных инвесторов в экосистеме криптовалют. 6 В конце 2021 года Pew Research обнаружил, что 16 процентов респондентов сообщили, что лично инвестировали, торговали или иным образом использовали криптовалюту — по сравнению с менее чем 1 процентом респондентов в 2015 году9.0051 7 Интерес институциональных инвесторов также растет. 8 Поэтому неудивительно, что признанные финансовые посредники предпринимают усилия по расширению предлагаемых ими криптографических услуг и продуктов. Если судить по прошлому году, криптофинансовая система, вероятно, продолжит расти и развиваться таким образом, чтобы увеличить взаимосвязь с традиционной финансовой системой.

6 В конце 2021 года Pew Research обнаружил, что 16 процентов респондентов сообщили, что лично инвестировали, торговали или иным образом использовали криптовалюту — по сравнению с менее чем 1 процентом респондентов в 2015 году9.0051 7 Интерес институциональных инвесторов также растет. 8 Поэтому неудивительно, что признанные финансовые посредники предпринимают усилия по расширению предлагаемых ими криптографических услуг и продуктов. Если судить по прошлому году, криптофинансовая система, вероятно, продолжит расти и развиваться таким образом, чтобы увеличить взаимосвязь с традиционной финансовой системой.

В результате официальные лица во многих странах предпринимают усилия, чтобы понять и адаптироваться к трансформации финансовой системы. Многие юрисдикции прилагают усилия для обеспечения того, чтобы законодательные и нормативные рамки применяли одинаковые правила к одинаковым рискам, а некоторые юрисдикции выпускают или рассматривают возможность выпуска валюты центрального банка в цифровой форме. 9

9

Подготовка к платежной системе будущего

Федеральной резервной системе необходимо подготовиться к платежному ландшафту будущего, несмотря на то, что мы продолжаем вносить улучшения для удовлетворения сегодняшних потребностей. В свете быстрой цифровизации финансовой системы Федеральная резервная система критически задумалась о том, есть ли роль потенциальной цифровой валюты центрального банка США (CBDC) в ландшафте цифровых платежей будущего, а также о ее потенциальных свойствах, затратах. , и преимущества.

Сегодня наша финансовая и платежная система обеспечивает важные преимущества и продолжает совершенствоваться благодаря таким разработкам, как платежи в реальном времени. Тем не менее, остаются определенные проблемы, такие как отсутствие доступа к цифровым банковским и платежным услугам для некоторых американцев, а также дорогие и медленные трансграничные платежи. Растущий интерес к цифровой финансовой экосистеме свидетельствует о том, что технологии обеспечивают потенциальные улучшения, которые заслуживают внимания. 10 Кроме того, важно учитывать, как новые формы криптоактивов и цифровых денег могут повлиять на обязанности Федеральной резервной системы по поддержанию финансовой стабильности, безопасной и эффективной платежной системы, доступа домашних хозяйств и бизнеса к безопасным деньгам центрального банка, а также максимальная занятость и стабильность цен. Целесообразно изучить, есть ли роль CBDC в сохранении некоторых безопасных и эффективных элементов финансовой системы настоящего времени таким образом, чтобы это дополняло инновации частного сектора, преобразующие финансовый ландшафт будущего.

10 Кроме того, важно учитывать, как новые формы криптоактивов и цифровых денег могут повлиять на обязанности Федеральной резервной системы по поддержанию финансовой стабильности, безопасной и эффективной платежной системы, доступа домашних хозяйств и бизнеса к безопасным деньгам центрального банка, а также максимальная занятость и стабильность цен. Целесообразно изучить, есть ли роль CBDC в сохранении некоторых безопасных и эффективных элементов финансовой системы настоящего времени таким образом, чтобы это дополняло инновации частного сектора, преобразующие финансовый ландшафт будущего.

Государственный и частный секторы играют важную взаимодополняющую роль в финансовой системе США. От Fedwire до FedNow Федеральная резервная система имеет более чем столетний опыт работы над улучшением инфраструктуры платежной системы США, чтобы обеспечить устойчивую и адаптируемую основу для динамичной деятельности частного сектора. 11 Параллельно банки частного сектора и небанковские организации соревновались в создании наилучших возможных продуктов и услуг на основе этого фундамента и в удовлетворении выраженных в долларах потребностей потребителей и инвесторов в стране и во всем мире. Результатом является устойчивая платежная система, которая реагирует на изменяющиеся потребности бизнеса, потребителей и инвесторов.

Результатом является устойчивая платежная система, которая реагирует на изменяющиеся потребности бизнеса, потребителей и инвесторов.

В то время как официальный сектор обеспечивает стабильную валюту, управляет некоторыми важными платежными системами и осуществляет регулирование и надзор за финансовыми посредниками и критически важными инфраструктурами финансового рынка, частный сектор создает конкурентные силы, поощряя эффективность и предлагая новые продукты, а также стимулируя инновации. Ответственные инновации могут повысить финансовую доступность и эффективность, а также снизить затраты в рамках ограничений, которые защищают потребителей и инвесторов и гарантируют финансовую стабильность.

Поскольку мы оцениваем диапазон будущих состояний финансовой системы, целесообразно подумать о том, как сохранить свободный доступ общественности к выпускаемой государством безрисковой валюте в цифровой финансовой системе — цифровом эквиваленте выпуска Федеральной резервной системой физическая валюта. Совет директоров недавно выпустил дискуссионный документ, в котором излагаются текущие взгляды Федеральной резервной системы на потенциальные выгоды, риски и политические соображения CBDC США. 12 Документ не продвигает какие-либо конкретные результаты политики и не сигнализирует о том, что Совет директоров примет какие-либо неизбежные решения о целесообразности выпуска CBDC США. В нем изложены четыре принципа проектирования CBDC, которые, как показывает анализ на сегодняшний день, лучше всего удовлетворили бы потребности Соединенных Штатов, если бы они были созданы. Эти принципы заключаются в том, что потенциальный CBDC должен быть защищен конфиденциальностью, поэтому данные потребителей и конфиденциальность защищены; посреднические, так что финансовые посредники, а не Федеральная резервная система, напрямую взаимодействуют с потребителями; возможность широкого перевода, поэтому платежная система не фрагментирована; и проверка личности, чтобы правоохранительные органы могли продолжать бороться с отмыванием денег и финансированием терроризма.

Совет директоров недавно выпустил дискуссионный документ, в котором излагаются текущие взгляды Федеральной резервной системы на потенциальные выгоды, риски и политические соображения CBDC США. 12 Документ не продвигает какие-либо конкретные результаты политики и не сигнализирует о том, что Совет директоров примет какие-либо неизбежные решения о целесообразности выпуска CBDC США. В нем изложены четыре принципа проектирования CBDC, которые, как показывает анализ на сегодняшний день, лучше всего удовлетворили бы потребности Соединенных Штатов, если бы они были созданы. Эти принципы заключаются в том, что потенциальный CBDC должен быть защищен конфиденциальностью, поэтому данные потребителей и конфиденциальность защищены; посреднические, так что финансовые посредники, а не Федеральная резервная система, напрямую взаимодействуют с потребителями; возможность широкого перевода, поэтому платежная система не фрагментирована; и проверка личности, чтобы правоохранительные органы могли продолжать бороться с отмыванием денег и финансированием терроризма.

Финансовая стабильность

Учитывая мандат Федеральной резервной системы по содействию финансовой стабильности, любое рассмотрение CBDC должно включать надежную оценку ее влияния на стабильность финансовой системы — не только в том виде, в каком она существует сегодня, но и в том, как она может развиваться в будущем. Принимая во внимание финансовую систему сегодня, было бы важно изучить конструктивные особенности, которые обеспечили бы взаимодополняемость с установленным финансовым посредничеством. CBDC — в зависимости от своих характеристик — может быть привлекательным в качестве средства сбережения и платежного средства в той мере, в какой она рассматривается как самая безопасная форма денег. 13 Это может сделать его привлекательным для не склонных к риску пользователей, что может привести к увеличению спроса на CBDC за счет других посредников в периоды стресса. Поэтому важно провести исследование инструментов и конструктивных особенностей, которые могут быть введены для ограничения таких рисков, таких как предложение беспроцентных CBDC и ограничение количества CBDC, которое конечный пользователь может удерживать или передавать.

Как я уже отмечал в начале, экосистема цифровых активов и платежей развивается быстрыми темпами. Таким образом, также важно учитывать потенциальную роль CBDC для обеспечения финансовой стабильности в будущей финансовой системе, в которой растущий спектр потребительских платежей и финансовых транзакций будет осуществляться с помощью цифровых валют, таких как стейблкоины. Если текущие тенденции сохранятся, в будущем на рынке стейблкоинов может доминировать только один или два эмитента. В зависимости от характеристик этих стейблкоинов могут происходить большие сдвиги в желаемых активах между этими стейблкоинами и депозитами, что приводит к крупномасштабным погашениям не склонными к риску пользователями в периоды стресса, который может оказаться подрывным для финансовой стабильности. В таком будущем сосуществование CBDC вместе со стейблкоинами и деньгами коммерческих банков может оказаться взаимодополняющим, обеспечивая безопасную ответственность центрального банка в цифровой финансовой экосистеме, подобно тому, как в настоящее время наличные деньги сосуществуют с деньгами коммерческих банков. Крайне важно, чтобы директивные органы, в том числе Федеральная резервная система, планировали будущее платежной системы и рассматривали весь спектр возможных вариантов использования потенциальных преимуществ новых технологий при сохранении стабильности.

Крайне важно, чтобы директивные органы, в том числе Федеральная резервная система, планировали будущее платежной системы и рассматривали весь спектр возможных вариантов использования потенциальных преимуществ новых технологий при сохранении стабильности.

Международные соображения

Анализ потенциального будущего состояния финансовой системы не ограничивается внутренними последствиями. Доллар важен для мировых финансовых рынков: это не только преобладающая мировая резервная валюта, но и наиболее широко используемая валюта в международных платежах. 14

Решения других крупных юрисдикций о выпуске CBDC могут привести к важным изменениям на мировых финансовых рынках, которые могут оказаться более или менее разрушительными и могут повлиять на потенциальные риски и преимущества CBDC США. Таким образом, разумно подумать о том, как будут выглядеть будущие состояния мировых финансовых рынков и транзакций как с CBDC, выпущенным Федеральным резервом, так и без него. Например, Народный банк Китая за последние два года опробовал цифровой юань, также известный как e-CNY, во многих китайских городах. 15 Существенный ранний прогресс в области цифрового юаня может иметь последствия для развития трансграничных платежей и платежных систем. И это может повлиять на разработку норм и стандартов трансграничных цифровых финансовых транзакций.

Например, Народный банк Китая за последние два года опробовал цифровой юань, также известный как e-CNY, во многих китайских городах. 15 Существенный ранний прогресс в области цифрового юаня может иметь последствия для развития трансграничных платежей и платежных систем. И это может повлиять на разработку норм и стандартов трансграничных цифровых финансовых транзакций.

Целесообразно рассмотреть, как потенциальное отсутствие или выпуск CBDC США может повлиять на использование доллара в платежах по всему миру в будущих штатах, где одна или несколько основных иностранных валют будут выпущены в форме CBDC. CBDC США может быть одним из потенциальных способов гарантировать, что люди во всем мире, использующие доллар, могут продолжать полагаться на силу и безопасность валюты США для транзакций и ведения бизнеса в цифровой финансовой системе. В более широком смысле важно рассмотреть, как Соединенные Штаты могут продолжать играть ведущую роль в разработке стандартов, регулирующих международные цифровые финансовые транзакции с участием CBDC, в соответствии с такими нормами, как конфиденциальность и безопасность. Учитывая важную роль доллара как платежного инструмента во всем мире, важно, чтобы Соединенные Штаты были в авангарде исследований и разработки политики в отношении CBDC, поскольку международные события, связанные с CBDC, могут иметь последствия для мировой финансовой системы.

Учитывая важную роль доллара как платежного инструмента во всем мире, важно, чтобы Соединенные Штаты были в авангарде исследований и разработки политики в отношении CBDC, поскольку международные события, связанные с CBDC, могут иметь последствия для мировой финансовой системы.

Технологические исследования и эксперименты

Учитывая диапазон возможных будущих состояний со значительной цифровизацией финансовой системы, важно, чтобы Федеральная резервная система активно взаимодействовала с базовыми технологиями. Наша работа по созданию рельсов для мгновенных платежей 24x7x365 опирается на опыт некоторых из самых устойчивых, высокопроизводительных и крупномасштабных технологических платформ по всему миру. Он предоставляет важную информацию о моделях клиринга и расчетов, связанных с платежами в реальном времени, а также о мошенничестве, киберустойчивости, облачных вычислениях и связанных с ними технологиях.

Параллельно с публичными консультациями Совета директоров по CBDC Федеральный резервный банк Бостона в сотрудничестве с Массачусетским технологическим институтом разработал теоретический высокопроизводительный процессор транзакций для CBDC. 16 Недавно они опубликовали полученное программное обеспечение под лицензией с открытым исходным кодом, чтобы привлечь более широкое техническое сообщество и обеспечить прозрачность и проверяемость. 17

16 Недавно они опубликовали полученное программное обеспечение под лицензией с открытым исходным кодом, чтобы привлечь более широкое техническое сообщество и обеспечить прозрачность и проверяемость. 17

Кроме того, Совет изучает, как инновации, такие как технология распределенного реестра, могут улучшить финансовую систему. Эта работа включает в себя эксперименты с функциональной совместимостью стейблкоинов и тестирование розничных платежей в нескольких распределенных системах учета платежей. Федеральный резервный банк Нью-Йорка недавно создал Инновационный центр, занимающийся проверкой, проектированием, созданием и запуском новых продуктов и услуг в области финансовых технологий для сообщества центральных банков. 18

Эти инициативы в области технологических исследований и разработок имеют жизненно важное значение для выполнения нашей обязанности по продвижению безопасной и эффективной платежной системы и финансовой стабильности, что бы ни принесло будущее.

Заключение

Финансовая система не стоит на месте, и мы тоже. Цифровая финансовая экосистема быстро развивается и все больше связывается с традиционной финансовой системой. Правлению благоразумно понимать развивающуюся платежную среду, технологические достижения и потребительские запросы, определяющие эту эволюцию, а также последующие политические решения, поскольку он стремится выполнять возложенную на него Конгрессом роль по продвижению безопасной, эффективной и инклюзивной системы для США. долларовые операции. 19 Чтобы подготовиться к финансовой системе будущего, Федеральная резервная система проводит исследования и экспериментирует с этими новыми технологиями и тесно консультируется с партнерами из государственного и частного секторов.

1. Я благодарен Александре Фернандес, Лейси Дуглас, Дэвиду Миллсу, Соне Данбург и Дэвиду Поупу из Федеральной резервной системы за их помощь в подготовке этого текста. Эти взгляды являются моими собственными и не обязательно отражают точку зрения Федеральной резервной системы или Федерального комитета по открытым рынкам. Вернуться к тексту

Эти взгляды являются моими собственными и не обязательно отражают точку зрения Федеральной резервной системы или Федерального комитета по открытым рынкам. Вернуться к тексту

2. CoinMarketCap, «Общая рыночная капитализация криптовалют», последнее изменение 16 февраля 2022 г., https://coinmarketcap.com/charts/. Вернуться к тексту

3. «Общее предложение стейблкоинов», Блок, последнее изменение 14 февраля 2022 г., https://www.theblockcrypto.com/data/decentralized-finance/stablecoins/total-stablecoin-supply-daily. Вернуться к тексту

4. Президентская рабочая группа по финансовым рынкам, Федеральная корпорация по страхованию депозитов и Управление валютного контролера, 9.0158 Report on Stablecoins (PDF) (Вашингтон: Президентская рабочая группа по финансовым рынкам, Федеральная корпорация по страхованию депозитов и Управление валютного контролера, ноябрь 2021 г.). Вернуться к тексту

5. См. «Виртуальное слушание — цифровые активы и будущее финансов: доклад президентской рабочей группы по финансовым рынкам о стейблкоинах», 8 февраля 2022 г. Вернуться к тексту

Вернуться к тексту

6. Кристофер Брукс и Эйми Пикки , «Реклама Суперкубка 2022: криптокомпании тратят миллионы, чтобы привлечь зрителей», CBS News, , 11 февраля 2022 г., https://www.cbsnews.com/news/super-bowl-2022-commercials-cryptocurrency/. Вернуться к тексту

7. Опрос 2015 года был посвящен использованию биткойнов. См. «16% американцев говорят, что они когда-либо инвестировали, торговали или использовали криптовалюту», исследовательский центр Pew, последнее изменение от 11 ноября 2021 г. Вернуться к тексту

8. Цифровые активы Fidelity, «71% институциональных инвесторов планируют Покупайте или инвестируйте в цифровые активы в будущем», 20 июля 2021 г., https://www.fidelitydigitalassets.com/bin-public/060_www_fidelity_com/documents/FDAS/digital-asset-survey-2021.pdf. Вернуться к тексту

9. См. Совет по финансовой стабильности, Регламент, надзор и надзор за «глобальными стейблкоинами»: итоговый отчет и рекомендации высокого уровня (PDF) (Базель: Совет по финансовой стабильности, октябрь 2020 г. ) и Международный валютный фонд, За кулисами цифровой валюты Центрального банка (Вашингтон: Международный валютный фонд, февраль 2022 г.). Вернуться к тексту

) и Международный валютный фонд, За кулисами цифровой валюты Центрального банка (Вашингтон: Международный валютный фонд, февраль 2022 г.). Вернуться к тексту

10. Лаэль Брейнар «Будущее розничных платежей в США » (выступление на вебинаре службы FedNow, Вашингтон, округ Колумбия, 6 августа 2020 г.). Вернуться к тексту

11. См. Совет управляющих Федеральной резервной системы, «Основные события в истории роли Федеральной резервной системы в платежной системе США (PDF)», в Объяснение ФРС: что делает Центральный банк , 11 изд. (Вашингтон: Совет управляющих Федеральной резервной системы, декабрь 2021 г.). Вернуться к тексту

12. Совет управляющих Федеральной резервной системы, «Деньги и платежи: доллар США в эпоху цифровой трансформации (PDF)», исследовательский документ (Вашингтон: Совет управляющих Федеральной резервной системы, январь 2022). Вернуться к тексту

13. Банк международных расчетов, Цифровые валюты центрального банка: последствия для финансовой стабильности (PDF) (Базель: Банк международных расчетов, сентябрь 2021 г. ). Вернуться к тексту

). Вернуться к тексту

14. Кэрол Берто, Бастиан фон Бешвитц, Стефани Куркуру, «Международная роль доллара США», 6 октября 2021 г. Вернуться к тексту

15. Коко Фэн, «Цифровая валюта Китая: e-CNY кошелек почти удваивает базу пользователей за два месяца до 261 миллиона в преддверии зимних Олимпийских игр» South China Morning Post , 19 января 2022 г., https://www.scmp.com/tech/tech-trends/article/3163953/chinas-digital-currency-e-cny-wallet-nearly-doubles-user- основание-два. См. также документ Рабочей группы по исследованиям и разработкам E-CNY Народного банка Китая, «Ход исследований и разработок E-CNY в Китае (PDF)», официальный документ (Пекин: Народный банк Китая, июль 2021 г.). Вернуться к тексту

16. Федеральный резервный банк Бостона, «Проект Hamilton, фаза 1, высокопроизводительная система обработки платежей, разработанная для цифровых валют центрального банка», пресс-релиз, 3 февраля 2022 г. Вернуться к тексту

17. «Процессор транзакций для гипотетической цифровой валюты общего назначения центрального банка», GitHub, https://github.