В правительстве не обсуждают отмену пошлины на экспорт зерна из России

https://ria.ru/20210730/zerno-1743550785.html

В правительстве не обсуждают отмену пошлины на экспорт зерна из России

В правительстве не обсуждают отмену пошлины на экспорт зерна из России — РИА Новости, 26.11.2021

В правительстве не обсуждают отмену пошлины на экспорт зерна из России

Правительство РФ не рассматривает возможность отмены «зернового демпфера» и экспортной пошлины на вывоз из России зерновых культур, более того, федеральный… РИА Новости, 26.11.2021

2021-07-30T08:31

2021-07-30T08:31

2021-11-26T20:20

экономика

правительство рф

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/01/1a/1594583661_0:0:2976:1674_1920x0_80_0_0_dfb2b9ad2296dd1455b288b05935fb24.jpg

МОСКВА, 30 июл — РИА Новости. Правительство РФ не рассматривает возможность отмены «зернового демпфера» и экспортной пошлины на вывоз из России зерновых культур, более того, федеральный бюджет на 2022 год уже составляется с учетом действия пошлины, сообщил РИА Новости источник в правительстве. Собеседник РИА Новости отметил, что у некоторых производителей зерна в России возникают предположения о возможности отмены осенью экспортной пошлины, в результате чего они снижают продажи зерновых культур, увеличивая запасы.»Аграрии придерживают свою продукцию, надеясь на смягчение таможенно-тарифной политики, что в целом создает определенный дисбаланс на рынке. При этом нужно понимать, что никаких оснований для этого нет, и в правительстве возможность отмены демпферного механизма даже не обсуждается. Более того, бюджет на следующий год верстается с учетом действия пошлины», — рассказал собеседник агентства.Поэтому, продолжил он, российским растениеводам нужно планировать свою деятельность на долгосрочную перспективу, исходя из новых реалий и мер регулирования рынка — учитывая существование «зернового демпфера». При этом, отметил источник, экспортная цена на зерно держится на стабильно высоком уровне: это дает аграриям необходимую рентабельность и все возможности для дальнейшего развития.

Собеседник РИА Новости отметил, что у некоторых производителей зерна в России возникают предположения о возможности отмены осенью экспортной пошлины, в результате чего они снижают продажи зерновых культур, увеличивая запасы.»Аграрии придерживают свою продукцию, надеясь на смягчение таможенно-тарифной политики, что в целом создает определенный дисбаланс на рынке. При этом нужно понимать, что никаких оснований для этого нет, и в правительстве возможность отмены демпферного механизма даже не обсуждается. Более того, бюджет на следующий год верстается с учетом действия пошлины», — рассказал собеседник агентства.Поэтому, продолжил он, российским растениеводам нужно планировать свою деятельность на долгосрочную перспективу, исходя из новых реалий и мер регулирования рынка — учитывая существование «зернового демпфера». При этом, отметил источник, экспортная цена на зерно держится на стабильно высоком уровне: это дает аграриям необходимую рентабельность и все возможности для дальнейшего развития. В России со 2 июня заработала гибкая экспортная пошлина на пшеницу, кукурузу и ячмень, которая действует в рамках механизма «зернового демпфера». Пошлина составляет 70% разницы между индикативной ценой (среднее арифметическое ежедневных ценовых индикаторов) и базовой ценой. Базовая цена для пшеницы — 200 долларов за тонну, для кукурузы и ячменя — 185 долларов.Для расчета гибкой пошлины на пшеницу, ячмень и кукурузу используются данные о цене экспортных контрактов, зарегистрированных на бирже. Средства, полученные за счет пошлин, будут возвращаться в российские регионы в виде субсидий производителям пшеницы, ржи, кукурузы и кормового ячменя. Субсидии регионам будут распределяться в зависимости от объема произведённой продукции.

В России со 2 июня заработала гибкая экспортная пошлина на пшеницу, кукурузу и ячмень, которая действует в рамках механизма «зернового демпфера». Пошлина составляет 70% разницы между индикативной ценой (среднее арифметическое ежедневных ценовых индикаторов) и базовой ценой. Базовая цена для пшеницы — 200 долларов за тонну, для кукурузы и ячменя — 185 долларов.Для расчета гибкой пошлины на пшеницу, ячмень и кукурузу используются данные о цене экспортных контрактов, зарегистрированных на бирже. Средства, полученные за счет пошлин, будут возвращаться в российские регионы в виде субсидий производителям пшеницы, ржи, кукурузы и кормового ячменя. Субсидии регионам будут распределяться в зависимости от объема произведённой продукции.

https://ria.ru/20210720/zerno-1742085736.html

https://ria.ru/20210701/urozhay-1739443453.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e5/01/1a/1594583661_245:0:2976:2048_1920x0_80_0_0_6452675494916c7250b712781d914f24.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, правительство рф, россия

08:31 30.07.2021 (обновлено: 20:20 26.11.2021)В правительстве не обсуждают отмену пошлины на экспорт зерна из России

МОСКВА, 30 июл — РИА Новости. Правительство РФ не рассматривает возможность отмены «зернового демпфера» и экспортной пошлины на вывоз из России зерновых культур, более того, федеральный бюджет на 2022 год уже составляется с учетом действия пошлины, сообщил РИА Новости источник в правительстве.Собеседник РИА Новости отметил, что у некоторых производителей зерна в России возникают предположения о возможности отмены осенью экспортной пошлины, в результате чего они снижают продажи зерновых культур, увеличивая запасы.»Аграрии придерживают свою продукцию, надеясь на смягчение таможенно-тарифной политики, что в целом создает определенный дисбаланс на рынке. При этом нужно понимать, что никаких оснований для этого нет, и в правительстве возможность отмены демпферного механизма даже не обсуждается. Более того, бюджет на следующий год верстается с учетом действия пошлины», — рассказал собеседник агентства.

Правительство РФ не рассматривает возможность отмены «зернового демпфера» и экспортной пошлины на вывоз из России зерновых культур, более того, федеральный бюджет на 2022 год уже составляется с учетом действия пошлины, сообщил РИА Новости источник в правительстве.Собеседник РИА Новости отметил, что у некоторых производителей зерна в России возникают предположения о возможности отмены осенью экспортной пошлины, в результате чего они снижают продажи зерновых культур, увеличивая запасы.»Аграрии придерживают свою продукцию, надеясь на смягчение таможенно-тарифной политики, что в целом создает определенный дисбаланс на рынке. При этом нужно понимать, что никаких оснований для этого нет, и в правительстве возможность отмены демпферного механизма даже не обсуждается. Более того, бюджет на следующий год верстается с учетом действия пошлины», — рассказал собеседник агентства.Поэтому, продолжил он, российским растениеводам нужно планировать свою деятельность на долгосрочную перспективу, исходя из новых реалий и мер регулирования рынка — учитывая существование «зернового демпфера». При этом, отметил источник, экспортная цена на зерно держится на стабильно высоком уровне: это дает аграриям необходимую рентабельность и все возможности для дальнейшего развития.

При этом, отметил источник, экспортная цена на зерно держится на стабильно высоком уровне: это дает аграриям необходимую рентабельность и все возможности для дальнейшего развития.

20 июля 2021, 18:10

Минсельхоз оценил объемы экспорта зернаВ России со 2 июня заработала гибкая экспортная пошлина на пшеницу, кукурузу и ячмень, которая действует в рамках механизма «зернового демпфера». Пошлина составляет 70% разницы между индикативной ценой (среднее арифметическое ежедневных ценовых индикаторов) и базовой ценой. Базовая цена для пшеницы — 200 долларов за тонну, для кукурузы и ячменя — 185 долларов.

Для расчета гибкой пошлины на пшеницу, ячмень и кукурузу используются данные о цене экспортных контрактов, зарегистрированных на бирже. Средства, полученные за счет пошлин, будут возвращаться в российские регионы в виде субсидий производителям пшеницы, ржи, кукурузы и кормового ячменя. Субсидии регионам будут распределяться в зависимости от объема произведённой продукции.

1 июля 2021, 16:39

Эксперты рассказали, как жара повлияет на урожай зерна и картофеляРоссия вводит запрет на экспорт зерна

- Михаил Терновых

- Бизнес-корреспондент Би-би-си, Москва

Российские власти опасаются, что засуха и пожары приведут к неурожаю

Россия, один из крупнейших экспортеров зерна в мире, вводит временный запрет на вывоз зерновых и других сельхозкультур.

«В связи с аномально высокими температурами и засухой считаю целесообразным ввести временный запрет на экспорт с территории РФ зерновых и других сельхозтоваров, производных от зерна», — заявил премьер-министр России Владимир Путин на встрече с министрами.

Как уточняется в постановлении правительства, запрет будет введен с 15 августа по 31 декабря.

По мнению властей, такая мера позволит избежать дефицита зерна внутри страны в условиях неурожая.

Кроме того, российское правительство поручило Минэкономразвития внести на рассмотрение комиссии Таможенного союза предложение о принятии аналогичных мер в других странах-участниках союза — Казахстане и Белоруссии.

Министерство сельского хозяйства уже неоднократно снижало свой прогноз по урожаю на этот год.

В итоге последняя официальная цифра: 70-75 млн тонн.

Тем не менее, 3 августа замминистра сельского хозяйства Александр Беляев, заявил, что Россия не только не откажется от экспорта, но и оставит его на прежнем уровне — около 21 млн тонн.

«Экспорт очень легко потерять, но очень тяжело завоевать. Будем стараться балансировать на весах, максимально сохранив рынок и, естественно, на 100% обеспечить себя продовольствием и семенами и кормами», — пояснил Беляев.

По данным банка Barclays, на Россию приходятся около 13% мирового экспорта пшеницы.

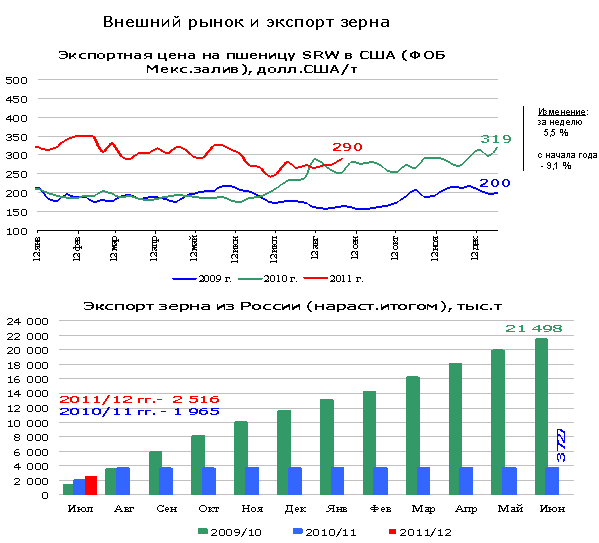

После заявлений Беляева, цена на зерно на Чикагской бирже опустилась на 1,7%. За день до этого его стоимость достигла 22-месячного максимума.

Подпись к фото,Цены на зерно на мировых биржах взлетели до небывалых высот

Как рассказал аналитик компании «Совэкон» Андрей Сизов, после выступления Владимира Путина, цена на зерно поднялась снова — до самой высокой отметки за последние 23 месяца.

«Цены выросли на максимальную величину за одну торговую сессию, поэтому руководство биржи даже было вынуждено приостановить торги», — рассказал эксперт.

Будет ли дорожать зерно на мировом рынке и дальше, эксперты уверенно сказать не могут.

Одни полагают, что рост цен продолжится, другие же склонны считать, что инвесторы перестанут играть на повышении цен и начнут фиксировать прибыль.

Россия потеряет место на рынке?

Тем не менее, аналитики уверены, что, введя запрет на экспорт, Россия быстро потеряет свою долю рынка.

«Мы серьезно повредим себе на мировом рынке», — рассказал bbcrussian.com представитель Российского зернового союза Антон Шапорин.

По его словам, место России займут США и Франция.

«Мы трудились много лет, чтобы занять эти позиции, но, видимо, после запрета придется их отбивать», — уверен собеседник Русской службы Би-би-си.

Официально российские власти пока никак не комментируют возможность потери доли на рынке.

Телефон пресс-секретаря Владимира Путина не отвечал.

В Министерстве сельского хозяйства заявили, что пока не готовы к комментарию.

Форс-мажор или убытки?

Несмотря на то, что слухи о возможном запрете экспорта российского зерна уже ходили на рынке, компании-экспортеры не были готовы к такому развитию событий.

Русская служба Би-би-си связалась с несколькими фирмами, продающими зерно за рубеж, однако их представители заявили, что пока не могут определенно сказать, как запрет отразиться на их деятельности.

Тем не менее, Андрей Сизов уверен, что решение правительства будет только на руку российским экспортерам.

«Большая часть компаний сейчас довольна, так как до сих пор им приходилось исполнять контракты в убыток, а так как запрет — это форс-мажор, соответственно они могут не исполнять контракты без последствий», — полагает Сизов.

По словам источника в одной из агрофирм, российские экспортеры активно призывали правительство ввести запрет, чтобы защитить себя от убытков. Запретить поставки за рубеж призывал и один из крупнейших трейдеров — компания Glencore.

Но будет ли запрет на экспорт расценен как форс-мажор, пока неизвестно, полагает владелец компании Valars Group Кирилл Подольский.

По его словам, все будет решаться в Лондоне, в представительстве Международной ассоциации торговли зерном и кормами (GAFTA).

Россия может замедлить экспорт пшеницы из-за роста пошлины — эксперт

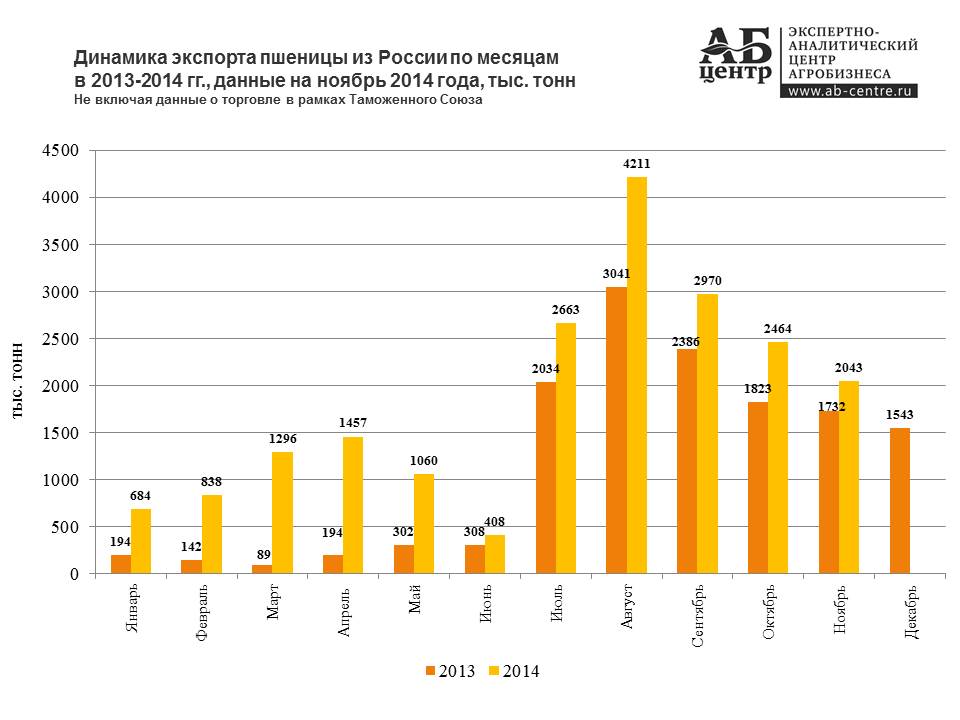

21 июня. FINMARKET.RU — Россия после введения со 2 июня плавающей пошлины на зерно резко увеличила экспорт пшеницы. Но рост пошлины с $28,1 со 2 июня до $38,1 с 23 июня может притормозить поставки, считает директор аналитического департамента Российского зернового союза Елена Тюрина. По ее данным, в июне среди покупателей российский пшеницы сменился лидер. Им стал Иран.

«Введение плавающей пошлины привело к росту конкурентоспособности российской пшеницы, особенно в начале июня. Ее цена на FOB была $260 за тонну, тогда как основной конкурент — французская пшеница стоила $291 за тонну. И это привело к тому, что экспорт резко увеличился», — сообщила Тюрина «Интерфаксу».

По ее данным, с 1 по 20 июня была экспортировано 2 млн 075 тыс. тонн пшеницы. «Ежедневные отгрузки составили 103,8 тыс. тонн, тогда как в июне прошлого года отгружали всего по 20,8 тыс. тонн, — сказала она. — Это связано с тем, что в мае экспорт пшеницы был ограничен из-за пошлины в 50 евро за тонну.

«К тому же надо отметить, что падение экспортных цен на FOB идет параллельно со снижением цен в ЕС, прежде всего во Франции. На сегодня с учетом новой пошлины цены российской пшеницы на FOB составляет $251 за тонну, французской — $247. Это ведет к тому, что выручка экспортеров будет снижаться, и если в первые две декады июня экспортировалось по более 1 млн тонн, то в третьей поставки могут сократиться», — прогнозирует она.

В результате экспорт пшеницы в июне составит 2,7-2,8 млн тонн.

Как отметила Тюрина, эффектом демпфера также стало и то, что экспортный потенциал по пшенице будет использован лучше, чем предполагалось ранее. «Говорилось, что в результате ограничений экспорта к новому сезону (начинается 1 июля 2021 года — ИФ) подойдем с большими переходящими остатками пшеницы, что неиспользованный экспортный потенциал составит порядка 5 млн тонн, — сказала она. — Теперь, думаю, неиспользованными будут порядка 2 млн тонн».

Всего, по ее прогнозу, экспорт пшеницы в этом сезоне (июль 2020-июнь 2021 гг.

«К тому же надо отметить, что падение экспортных цен на FOB идет параллельно со снижением цен в ЕС, прежде всего во Франции. На сегодня с учетом новой пошлины цены российской пшеницы на FOB составляет $251 за тонну, французской — $247. Это ведет к тому, что выручка экспортеров будет снижаться, и если в первые две декады июня экспортировалось по более 1 млн тонн, то в третьей поставки могут сократиться», — прогнозирует она.

В результате экспорт пшеницы в июне составит 2,7-2,8 млн тонн.

Как отметила Тюрина, эффектом демпфера также стало и то, что экспортный потенциал по пшенице будет использован лучше, чем предполагалось ранее. «Говорилось, что в результате ограничений экспорта к новому сезону (начинается 1 июля 2021 года — ИФ) подойдем с большими переходящими остатками пшеницы, что неиспользованный экспортный потенциал составит порядка 5 млн тонн, — сказала она. — Теперь, думаю, неиспользованными будут порядка 2 млн тонн».

Всего, по ее прогнозу, экспорт пшеницы в этом сезоне (июль 2020-июнь 2021 гг.

ВЗГЛЯД / Россия отнимает рынок зерна у стран Запада :: Экономика

Вашингтон вынужден признать превосходство России в сельском хозяйстве.

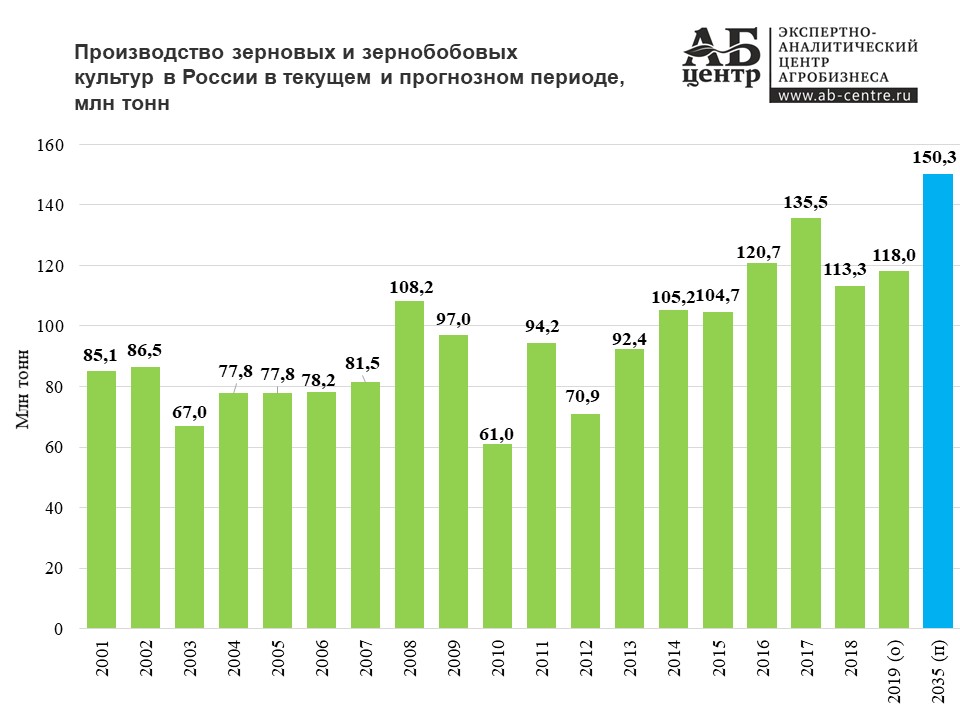

«Производство зерновых – одна из наших ключевых экспортных позиций, уже намолочено зерна больше, чем на аналогичную дату прошлого года – по последним данным, более 126 миллионов тонн», – сообщил премьер-министр РФ Михаил Мишустин, выступая на заседании правительства РФ. Это позволяет стране не только обеспечить собственные потребности, но и наращивать экспорт, добавил он.

Об успехах России наилучшим образом говорят ее соперники. Министр сельского хозяйства США Сонни Пердью вынужден признать: Россия «добилась существенного успеха», используя «современные технологии». Прежде Россия была «импортером пшеницы, а теперь является экспортером».

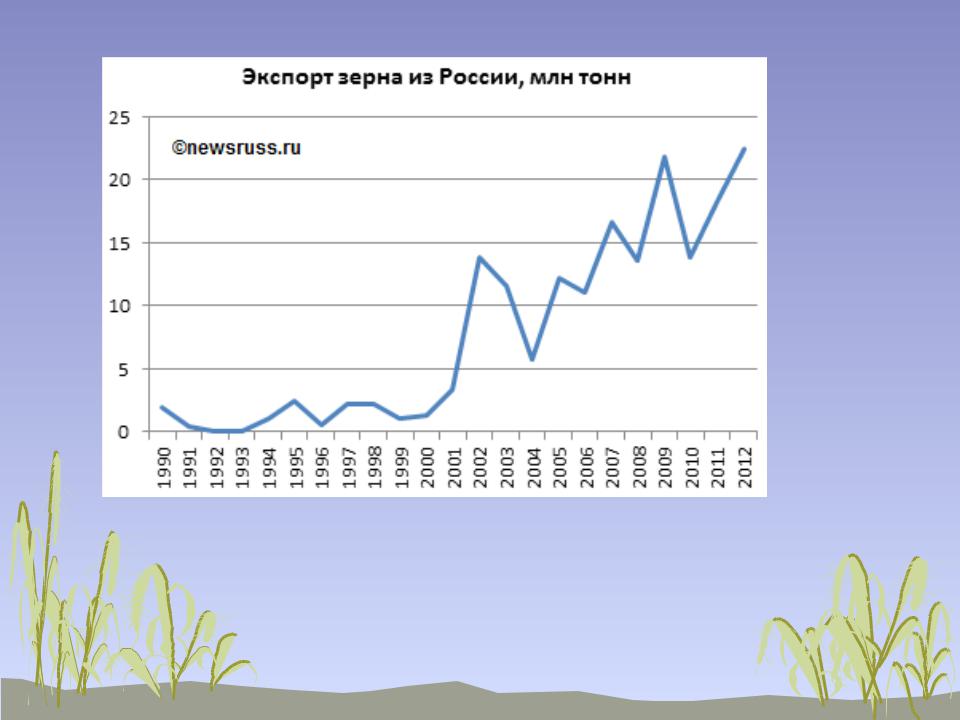

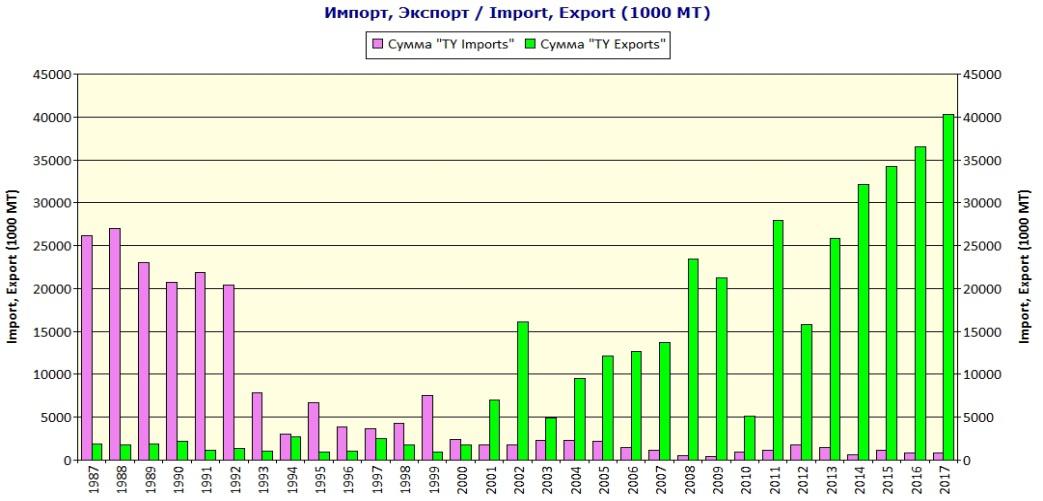

В советские годы наша страна действительно импортировала пшеницу, причем закупала ее у своих политических оппонентов, в том числе у США. Однако с начала нулевых Россия начала не только кормить себя, но делать первые попытки продавать на экспорт. В 2001 году лидерами были США, Австралия, Канада, Франция, Германия, и даже Украина продавала пшеницы больше, чем Россия. Северная Америка продавала больше 25 тыс. тонн, а Россия – в 25 раз меньше (1636 тонн). Однако постепенно ситуация менялась. Почти каждый год экспорт пшеницы из России рос. К 2014 году наша страна уже вплотную приблизилась к США и Канаде, обогнав остальных соперников. Вашингтон по-прежнему продавал 25,6 тыс. тонн пшеницы, а Россия – уже более 22 тыс. тонн.

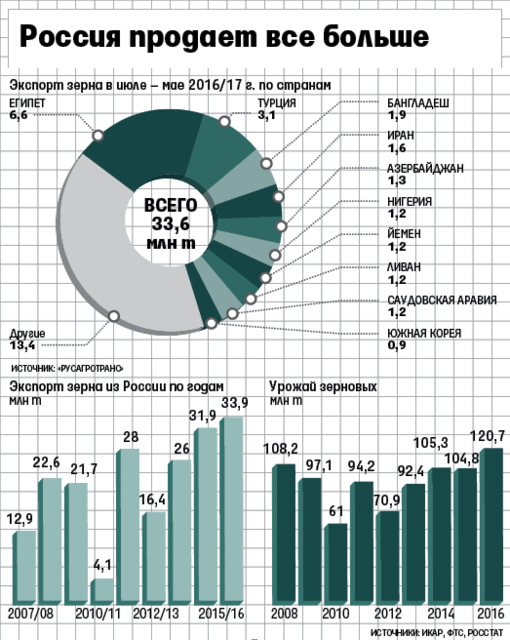

С тех пор России не раз удавалось обойти и Канаду, и США по экспорту пшеницы, и в 2020 году она обещает закрепить за собой мировое превосходство. «Россия в этом году экспортирует 50 млн тонн зерновых, из них 39–40 млн тонн – пшеница», – отмечает гендиректор «ПроЗерно» Владимир Петриченко.

«Россия в этом году экспортирует 50 млн тонн зерновых, из них 39–40 млн тонн – пшеница», – отмечает гендиректор «ПроЗерно» Владимир Петриченко.

Для сравнения,

СССР в 1985 году закупил рекордные 46 млн тонн зерна, в том числе 21 млн тонн пшеницы. Теперь Россия сама кормит многие страны, продавая 50 млн тонн зерна.

Конечно, такие успехи невозможны без хороших урожаев. «В этом сезоне в России ожидается второй по объему урожай после рекордного 2017 года. Тогда мы собрали 135,5 млн тонн зерна, а сейчас соберем больше 130 млн зерновых», – говорит Петриченко.

Минсельхоз России ожидает, что урожай зерна в этом году составит более 125 млн тонн, пшеницы – не менее 82 млн тонн. Экспорт зерновых, по прогнозу ведомства, будет 50 тыс. тонн.

В этом году сложилась уникальная ситуация. «Урожай высокий, но при этом еще и цены высокие. Такое бывает крайне редко. Это произошло потому, что у наших конкурентов, за исключением Австралии и Канады, сезон оказался неудачным», – говорит собеседник.

Конечно, Россия шла к успеху не один год. «Это длительный поступательный процесс, который начался в начале нулевых годов. В российской зерновой индустрии произошли важные структурные изменения. И двигателем этих изменений был мировой спрос. В России стали больше внимания уделять пшенице. Лет десять назад увеличились посевы озимой пшеницы, урожайность которой выше яровой. Также начали развивать кукурузную тему, постепенно увеличивая ее посевы и производство. Это высокотехнологичная отрасль. Также нарастили посевы еще одной высокорентабельной культуры – зернобобовых, так как вырос мировой спрос на горох, нут и т. д.», – рассказывает Петриченко. Россия стала выращивать то, на что есть спрос. Однако это не простые культуры, поэтому параллельно создавался технологический фон: от семян, защиты растений, минеральных удобрений до сельхозтехники.

«Россия начала использовать более качественные семена, более современные средства защиты растений, более эффективные удобрения и сельхозтехнику,

которая доставляет все это в поля, а потом еще и собирает урожай. Это все происходило в течение 15–20 последних лет», – говорит Петриченко.

Это все происходило в течение 15–20 последних лет», – говорит Петриченко.

В сельском хозяйстве России в целом наблюдается засилье импортных семян. Однако в зерновом сегменте эта проблема начала решаться. Мировые производители семян локализуют свое производство в России. «Многие семена, например кукурузы и подсолнечника – импортные. Но по пшенице это в основном наши семена», – говорит Петриченко.

«Благодаря разработкам российских ученых мы обеспечили свою независимость по семенам пшеницы. Специалисты подтвердят, насколько это критически важно», – говорил Владимир Путин, подводя итоги 2018 года.

Удивляет еще один высокотехнологичный сектор – производство машин для фермеров. Производители агротехники уже тестируют первые образцы беспилотных сельхозмашин, которые сами сеют и сами пашут. А все потому, что рук на сезонные работы не хватает.

В итоге вся эта технологическая революция в зерновой отрасли плюс использование озимой пшеницы и кукурузы позволили повысить урожайность с одного гектара. Более того, увеличение доли озимой пшеницы приводит к более высокой надежности урожая, так как озимые и яровые друг друга страхуют, говорит Петриченко.

Более того, увеличение доли озимой пшеницы приводит к более высокой надежности урожая, так как озимые и яровые друг друга страхуют, говорит Петриченко.

Поскольку спрос на зерновые внутри России стабильный и сильно не растет, то увеличение урожая поставило необходимость расти за пределами страны. С каждым годом российская пшеница завоевывала все новые страны, зачастую отбирая долю у конкурентов. Сначала, как это всегда бывает с выходом нового игрока на довольно конкурентный рынок, Россия брала возможностью выставлять невысокий ценник.

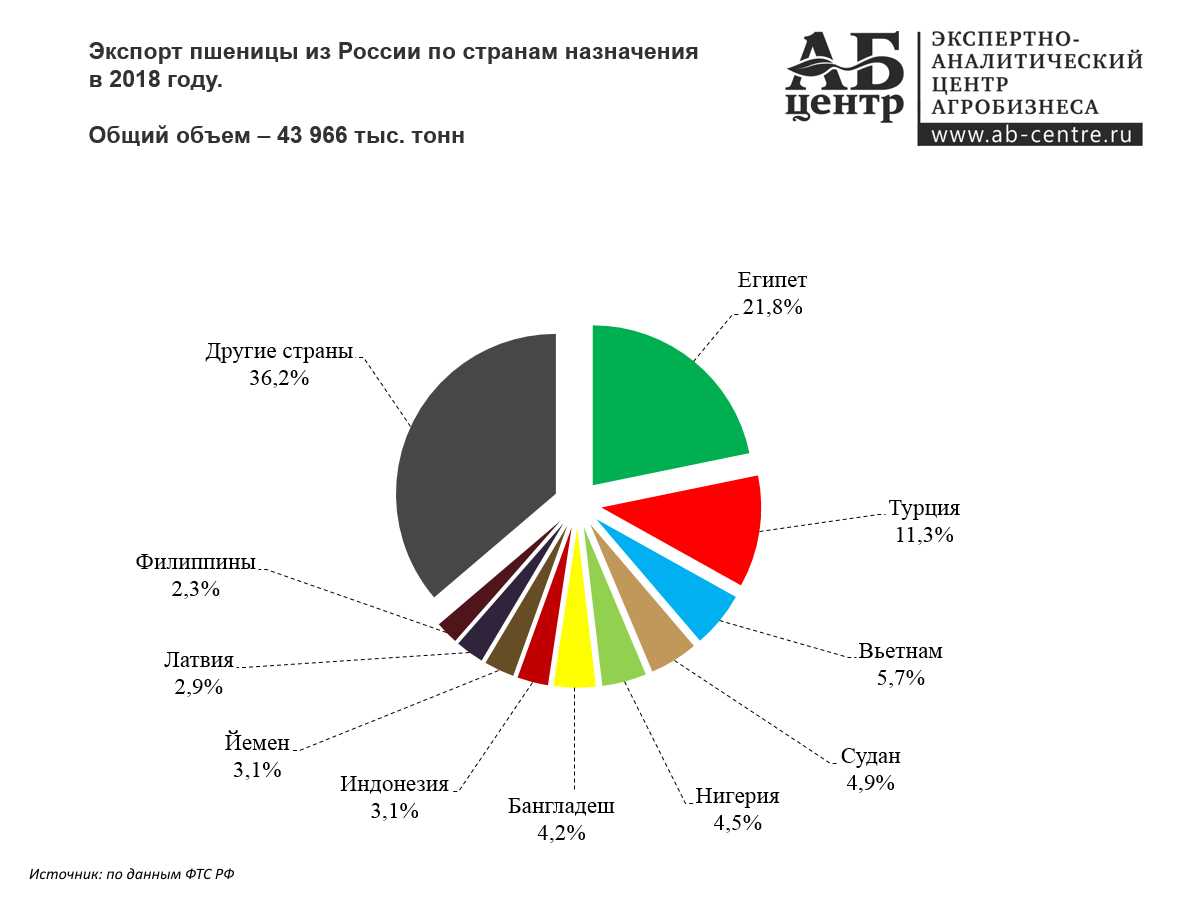

На долю российского экспорта теперь приходится пятая часть всего мирового экспорта пшеницы. Российское зерно покупают свыше ста стран. Например, в Египте Россия выиграла почти 80% всех тендеров на поставки пшеницы. И этот список стран продолжает расширяться. В прошлом году российская пшеница открыла двери в Саудовскую Аравию, а недавно удалось выйти на рынок Алжира, который является третьим в списке главных импортеров зерна на планете. Российские экспортеры уже получили из Алжира приглашения для участия в следующем тендере, а проверочная партия зерна из России прошла проверку, передает «Блумберг». Поставки российского зерна на алжирский рынок станут сильным ударом по экспортерам пшеницы из Франции, которые до сих пор доминировали в этой североафриканской стране. Эксперты ждут падение экспорта зерна из Франции в этом году сразу в два раза.

Поставки российского зерна на алжирский рынок станут сильным ударом по экспортерам пшеницы из Франции, которые до сих пор доминировали в этой североафриканской стране. Эксперты ждут падение экспорта зерна из Франции в этом году сразу в два раза.

Любопытно, что рынки сбыта российской и американской пшеницы отличаются и, как правило, не пересекаются. Россия скорее наступает на пятки европейским поставщикам. «США продают зерновые в основном по американскому континенту, Японии и в страны Юго-Восточной Азии. Российские зерновые продолжают в основном в странах Средиземноморья, Ближнего Востока, Индийского океана и по всей Африке», – рассказывает Петриченко.

Чего же так боятся США? Дело, вероятно, в продовольственной безопасности, которую Россия сумела себе обеспечить. Во-вторых, на экспорте зерновых Россия уже начала зарабатывать больше, чем на экспорте оружия, и продолжает наращивать эти показатели.

Превзойти объемы российского экспорта пшеницы в 39–40 млн тонн вряд ли кому-то из конкурентов удастся. У Австралии два года был очень плохой урожай, поэтому она экспортировала по 10 млн тонн. «В этом году урожай у австралийцев отличный, поэтому на экспорт пойдет 18 млн тонн пшеницы. Но это все равно вдвое меньше, чем экспорт российской пшеницы. Весь Евросоюз в этом сезоне экспортирует 25 млн тонн пшеницы. США, возможно, поставят 27 млн тонн пшеницы», – говорит Петриченко.

Эксперты оценили экспорт зерна из РФ в прошедшем сельхозгоду в 42-44,5 млн т | 03.07.20

Эксперты оценили экспорт зерна из России по итогам 2019-2020 сельхозгода (1 июля 2019 г. — 30 июня 2020 г.) в 42-44,5 млн т, в том числе — 34,5 млн т пшеницы. Такую точку зрения высказали ТАСС опрошенные аналитики.

Такую точку зрения высказали ТАСС опрошенные аналитики.

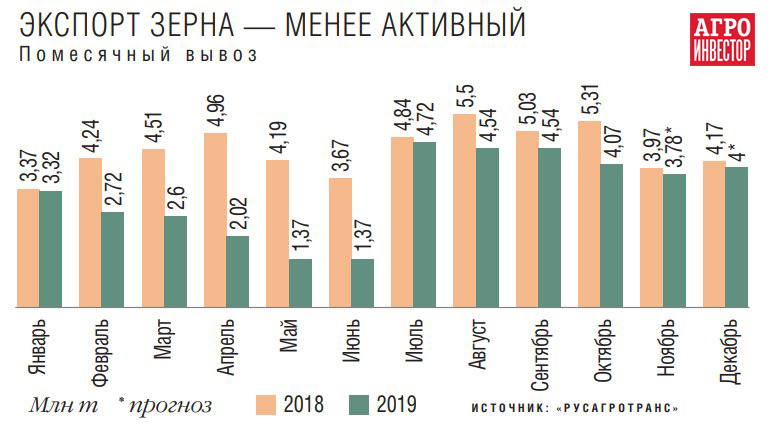

«Экспорт зерна и зернобобовых в 2019-2020 сельхозгоду с учетом поставок в ЕАЭС составил 44,65 млн т, пшеницы — 34,77 млн т», — сообщил руководитель аналитического центра компании «Русагротранс» Игорь Павенский.

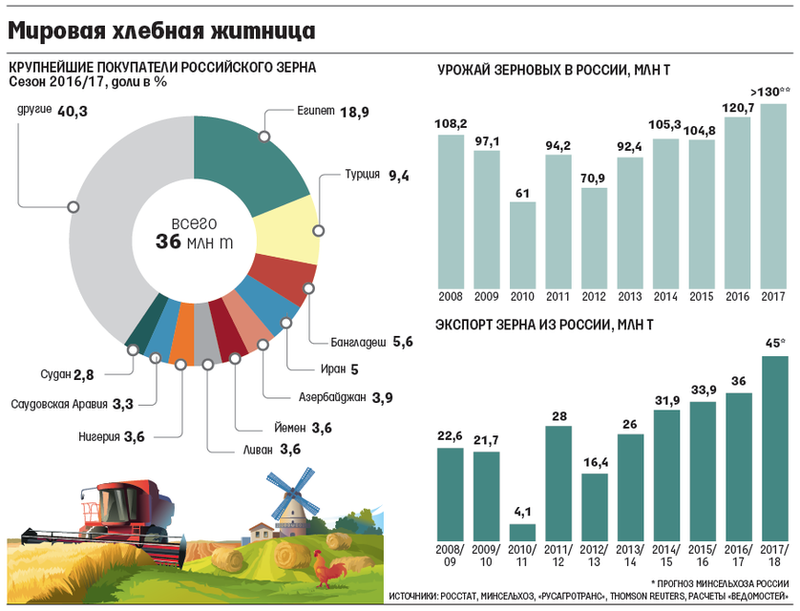

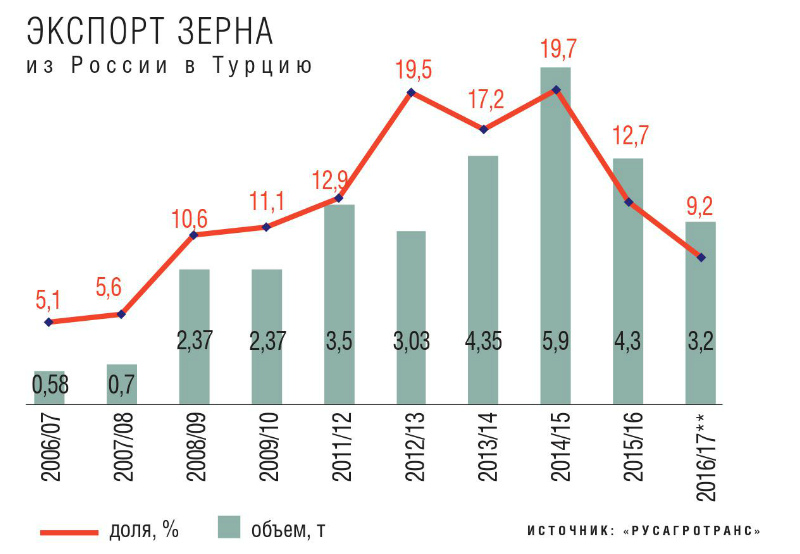

Согласно его данным, наибольший объем поставок пришелся на Турцию (7,6 млн т, рост на 32% по сравнению с предыдущим сельхозгодом), Египет (5,9 млн т, снижение на 23%), Иран (4,5 млн т, рост на 62%), Бангладеш (2,2 млн т, рост на 18%) и Саудовскую Аравию (1,7 млн т, рост на 21%).

По информации вице-президента Российского зернового союза (РЗС) Александра Корбута, общий экспорт зерна в прошедшем сельхозгоду составил 44,4 млн т, из которых 34,5 млн т пришлось на пшеницу. «Основной объем поставок — это Турция, второе место у Египта. В принципе, все традиционно», — считает он.

Вице-президент РЗС полагает, что прошедший год был удачным для сельхозпроизводителей из-за благоприятных внутренних цен на продукцию. Одновременно неопределенность на рынке создавала введенная Минсельхозом квота на экспорт зерна из России в размере 7 млн т. Основным фактором, который будет влиять на отрасль, в текущем сельхозгоду Корбут называет малые переходящие запасы, которые «обеспечат определенную поддержку по ценам». При этом он отметил, что дальнейшее развитие ситуации также зависит от курса валют, мировых цен и от урожая в основных странах — экспортерах зерна.

Одновременно неопределенность на рынке создавала введенная Минсельхозом квота на экспорт зерна из России в размере 7 млн т. Основным фактором, который будет влиять на отрасль, в текущем сельхозгоду Корбут называет малые переходящие запасы, которые «обеспечат определенную поддержку по ценам». При этом он отметил, что дальнейшее развитие ситуации также зависит от курса валют, мировых цен и от урожая в основных странах — экспортерах зерна.

Наименьшие данные у генерального директора Института конъюнктуры аграрного рынка (ИКАР) Дмитрия Рылько — 42 млн т экспорта всего зерна и 34,5 млн т пшеницы. При этом он подчеркнул, что на Турцию в прошлом сельхозгоду пришелся рекордный объем пшеницы. По информации Рылько, в то время как для аграриев год был неплохим, основная масса экспортеров считает его неудачным из-за частого приобретения зерна в убыток. «Крупнейший экспортер закончил год с колоссальным убытком», — отметил он.

Ранее Минсельхоз сообщал, что экспорт зерна из России в 2019-2020 сельхозгоду может составить 43 млн т. Окончательные данные по итогам сельхозгода министерство пока не предоставляло.

Окончательные данные по итогам сельхозгода министерство пока не предоставляло.

Ожидания следующего года

По мнению Корбута, урожай зерна в России в 2020 г. может составить 126,5 млн т, из которых 79 млн т придется на пшеницу. «У нас снизится урожай по Кубани и Ставрополью, но повысится урожай по центру и Поволжью. Мы не сможем, конечно, полностью компенсировать снижение Кубани и Ставрополья, но, в принципе, перспектива очень хорошая», — полагает он. Вице-президент РЗС ожидает, что в текущем сельхозгоду Россия сможет направить на экспорт 45 млн т зерна, в том числе — 36 млн т пшеницы, если не будет введена квота.

«Вопрос не в том, сколько мы можем экспортировать. Мы можем и больше экспортировать. Вопрос в том, какой будет платежеспособный спрос и какое качество мы получим. Год сложный: и из-за коронавируса, и по погодным условиям, потому что пока что первые данные, которые есть, говорят о том, что качество продукции не слишком высокое», — добавил Корбут.

По мнению Рылько, урожай зерна в России может составить 128 млн т, в том числе — 79,5 млн т пшеницы. Экспорт зерна в текущем сельхозгоду аналитик оценивает в 48 млн т, из которых 37 млн т придется на пшеницу. По оценке Павенского, урожай в 2020 г. будет составлять всего 124,5-125 млн т, его прогноз по экспорту зерна — 45,5 млн т, в том числе — 35,5 млн т пшеницы.

Экспорт зерна в текущем сельхозгоду аналитик оценивает в 48 млн т, из которых 37 млн т придется на пшеницу. По оценке Павенского, урожай в 2020 г. будет составлять всего 124,5-125 млн т, его прогноз по экспорту зерна — 45,5 млн т, в том числе — 35,5 млн т пшеницы.

Как сообщал ранее министр сельского хозяйства России Дмитрий Патрушев, Минсельхоз ожидает урожая зерна в России в 2020 г. в размере 122,5 млн т, в том числе — 75 млн т пшеницы.

Информационное агентство России ТАССЭкспорт зерна пшеницы из России по годам

Последние 20 лет экспорт зерновых культур является главным стимулом для роста и развития зернопроизводства. Финансы, получаемые с продажи зерна, идут на модернизацию технического оборудования, закупку новых сортов и расширение земельных угодий. Однако российский рынок нацелен не только на экспорт, но и на импорт пшеницы и продуктов ее переработки. Они используются в пищевой и нефтегазовой промышленности, в изготовлении кормов для домашнего скота и косметологии.

Значение экспорта зерна для России

Растущий экспорт зерна из России привлекает инвестиции в агросектор и это позволяет совершенствовать инфраструктуру целых регионов: строить новые железнодорожные пути, улучшать порты и элеваторы, создавать рабочие места. С увеличением инвестиций повышается и урожайность до уровня показателей Франции или Германии. Происходит это за счет закупки новых сортов, современных удобрений и средств борьбы с вредителями и болезнями. Высокое качество мягких сортов пшеницы делает их конкурентоспособными с зерном ведущих стран-экспортеров. Одновременно растет и производство высокопротеиновой твердой пшеницы.

Доказательство положительных изменений в зерновой отрасли — расширение присутствия российского продукта на всех четырех континентах.

Развитие зерновой базы является стимулом для улучшения состояния:

- Кормовой базы;

- Животноводства;

- Птицеводства;

- Рыбного хозяйства;

- Перерабатывающей зерновой отрасли;

- Пищевой промышленности.

Расширение посевов приводит к развитию производства техники для сельского хозяйства, минеральных удобрений и химических средств. Рост инвестиций приводит к повышению урожайности, большему экспорту зерновых и выполнению программы импортозамещения в производстве мяса и молока, хлебных и макаронных изделий, пива и алкогольной продукции.

Экспорт зерновых культур

В сельском хозяйстве началом нового сезона считается 1 июля текущего года, а окончанием — 30 июня следующего года.

Урожайность, количество экспорта и импорта измеряют за сезон, а не за календарный год.

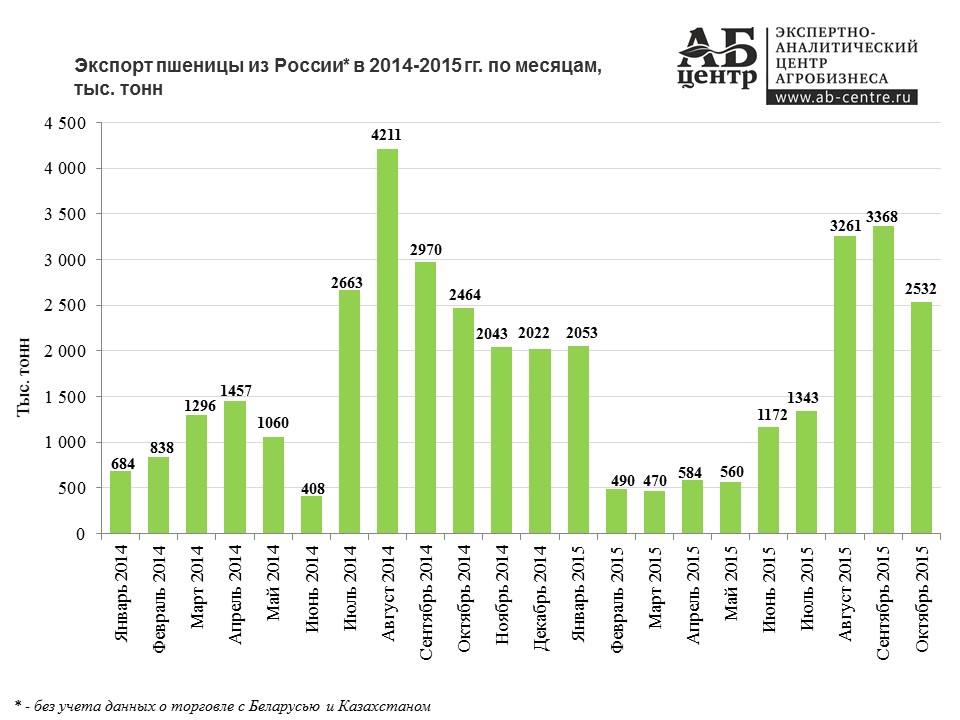

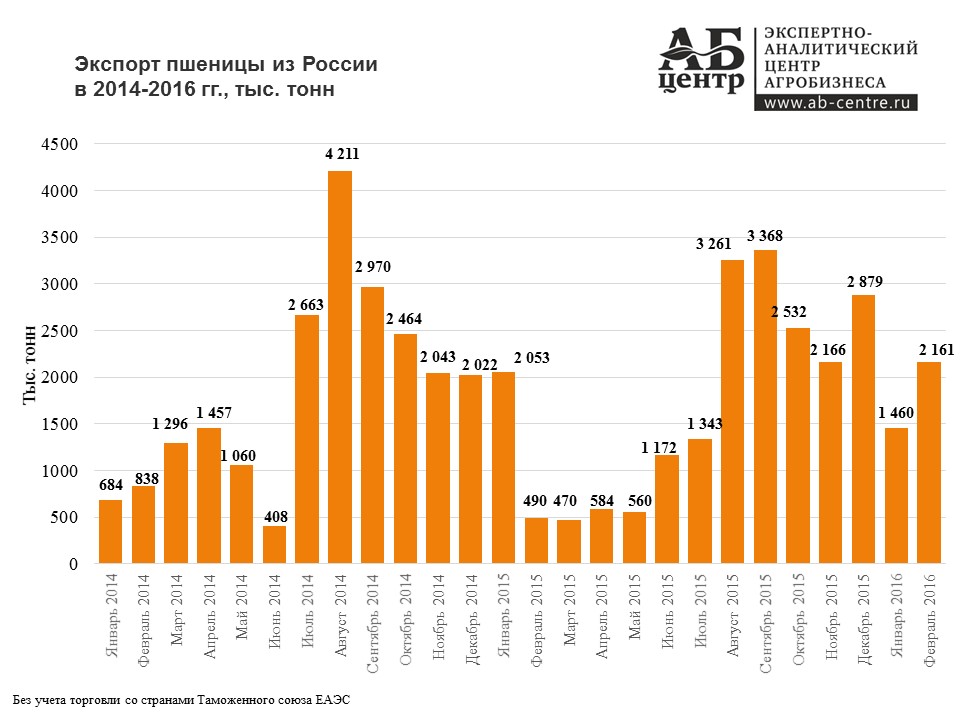

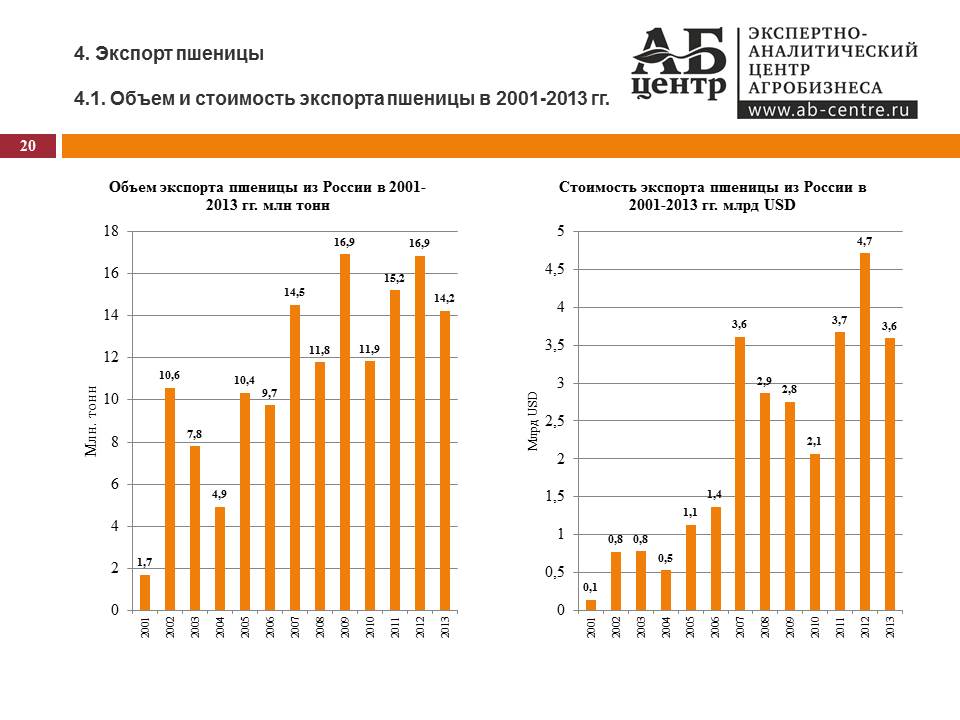

За сезон 2009/2010 гг. на экспорт было отправлено 21,4 млн.т. пшеницы, но уже в следующем сезоне количество зерна сократилось почти вдвое и составило — 11,8 млн.т.

В 2011/2012 гг. — 15,2 млн.т, в 2012/2013 гг. — 15,7 млн.т. Сезон 2012/2013 гг. был рекордным — всего 13,7 млн.т. зерна ушло на экспорт. Но уже через год количество экспортного сырья выросло до 22,1 млн.т., что на 66% больше аналогичного показателя за 2013 г.

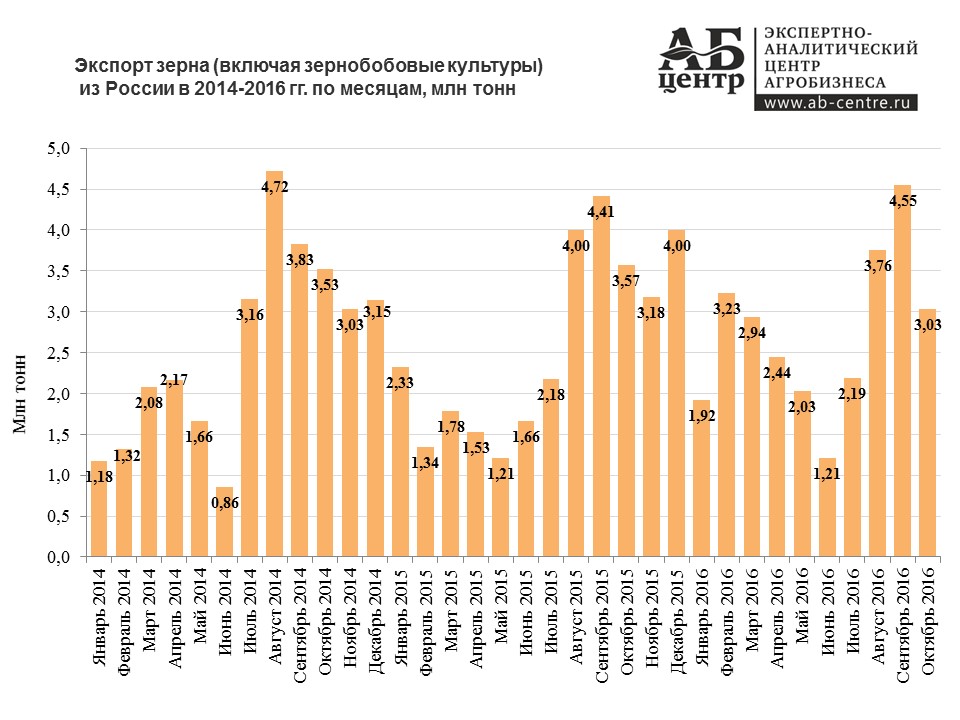

С 2014 г. экспорт зерна из России стал стабильно расти. По итогам сезона 2014/2015 гг. поставки за рубеж составили 21,4 млн.т., а уже в следующем сезоне экспортная активность возросла до 25 млн.т. Общий же объем зерновых вместе с зернобобовыми составил 35 млн.т., что почти на 11% больше по отношению к уровню предыдущего года.

Экспорт за февраль 2018 года — статистика

В прошлом сельскохозяйственном сезоне в РФ собрали 134,1 млн.т. зерна, что на 11,2 % больше, чем в 2016 г. По данным федеральной таможенной службы по состоянию на 30.01.2018 в 2017 г. из России экспортировалось около 43 млн.т. зерновых и 7 млн.т. продуктов глубокой переработки. Стоимость экспорта составила $ 5,8 млрд., что на 38% больше, чем дал предыдущий сезон.

В январе текущего года продано 3311,2 тыс. т. против 2450 тыс.т. января 2017 г. В период с января по апрель 2017 объем экспорта продаж составил 108932,5 тыс. т., что на 363 тыс. т. больше аналогичного периода 2016 г. По данным новостей АПК РФ в 2018 г. планируется к экспорту не менее 120 млн.т. зерна.

планируется к экспорту не менее 120 млн.т. зерна.

Экспортные культуры

Помимо пшеницы, Россия продает кукурузу, ячмень, гречиху, просо и прочие зерновые и бобовые культуры. В 2017 г. только одной кукурузы было экспортировано около 5178,3 тыс. т., что на 154 тыс.т. меньше 2016 г.

Основные страны-импортеры — Корея и Турция, Иран и Вьетнам.

Экспортные поставки ячменя нестабильны и последние 10 лет варьируются в диапазоне 2-5,5 млн.т. За прошлый сезон на продажу ушло около 4635 тыс.т. Куда экспортируется ячмень: Саудовская Аравия, Иордания, Иран. Закупают зерно на корм верблюдам, разведение которых в регионе популярно.

Гречихи было продано почти на $16 млн., а ее общий вес — 49,25 тыс. т. Около 75% от всего объема ушло всего в 3 страны. В 2017 г. из России экспортировалась гречиха в Литву, Японию и Украину.

Продажа проса составила 69 тыс.т., а зернобобовых — 1254 тыс. т. Из зернобобовых экспорт бобов не превышает 1000 тонн. Турция и Украина в 2016/2017 гг. являются основными импортерами бобов из РФ. Другие вышеперечисленные культуры уходят на экспорт в небольших объемах. За прошлый сезон количество экспортной чечевицы не превысило 16 тыс. т., а основным направлением для продажи стали Латвия, Иран, Болгария, Марокко и Турция. В том же году Россия поставляла просо на Украину, Польшу и Сербию. Всего от общего объема зерна на долю проса приходится около 0,3%.

Турция и Украина в 2016/2017 гг. являются основными импортерами бобов из РФ. Другие вышеперечисленные культуры уходят на экспорт в небольших объемах. За прошлый сезон количество экспортной чечевицы не превысило 16 тыс. т., а основным направлением для продажи стали Латвия, Иран, Болгария, Марокко и Турция. В том же году Россия поставляла просо на Украину, Польшу и Сербию. Всего от общего объема зерна на долю проса приходится около 0,3%.

Кому Россия продает зерно

С 2001 г. экспорт российской пшеницы составляет не менее 14% от мирового объема, что позволило стране войти в тройку лидеров, опередив Канаду и Францию.

А в прошлом году Россия впервые заняла первое место, потеснив Аргентину и Украину.

В мировой торговле основными конкурентами России на зерновом рынке являются Китай, США и Индия. Из-за крупных поставок кукурузы США признаны лидерами по торговле зерновыми и зернобобовыми. Главными импортерами российской пшеницы являются страны Ближнего Востока и северной Африки: на их долю приходится до 70% продаж. Ключевые направления: Египет, Турция, Бангладеш, Нигерия, Азербайджан. Из стран бывшего СССР помимо Азербайджана активно закупают российское зерно Грузия и Армения. В страны Европы и Латинской Америки зерно России продается в меньших объемах.

Ключевые направления: Египет, Турция, Бангладеш, Нигерия, Азербайджан. Из стран бывшего СССР помимо Азербайджана активно закупают российское зерно Грузия и Армения. В страны Европы и Латинской Америки зерно России продается в меньших объемах.

Сегодня Россия поставляет зерно почти в 100 стран мира, тогда как 20 лет назад импортеров российского продукта было не более 70. В начале века основным потребителем продовольственной пшеницы 4 класса и фуражной, а также ячменя, был Европейский Союз. После введения новых квот и пошлин, расширения границ, ЕС сократил поставку российского зерна. Сейчас на его долю приходится около 9% всего экспорта.

Лидером по импорту пшеницы и других зерновых является Египет. В прошлом году в эту страну было поставлено почти 7,5 млн. т. Одновременно с этим возрос интерес к российскому продукту и в соседних с Египтом странах — в Судане, Нигерии, Кении, Танзании и ЮАР.

В последние годы увеличился объем продаж в страны Восточной, Южной и Юго-Восточной Азии. В сезоне 2011/2012 гг. их доля в закупке составила чуть больше 1%, но уже в прошлом году этот показатель вырос в 6,5 раз. Исследователи рынка предполагают, что дальнейший рост закупок зерна из РФ будет сложен из-за конкуренции с Австралией. При одинаковой цене на зерно доставка из Австралии выходит дешевле, чем из России.

В сезоне 2011/2012 гг. их доля в закупке составила чуть больше 1%, но уже в прошлом году этот показатель вырос в 6,5 раз. Исследователи рынка предполагают, что дальнейший рост закупок зерна из РФ будет сложен из-за конкуренции с Австралией. При одинаковой цене на зерно доставка из Австралии выходит дешевле, чем из России.

Кукурузу, сорго, чечевицу, ячмень и пшеницу РФ поставляет также в Южную Корею, Китай, Пакистан, Бангладеш, Индонезию, на Филиппины и в Таиланд. Кто покупал зерновые из стран Латинской Америки: Мексика, Перу, Эквадор, Колумбия и Никарагуа. Поставки в этот регион осложняются конкуренцией со стороны США и активным внутренним рынком зерновых.

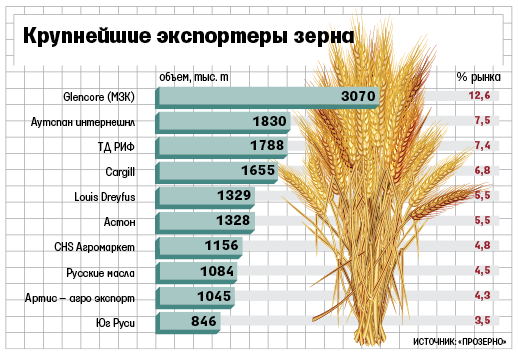

Крупнейшие экспортеры зерна

С июля по сентябрь 2017 г. на долю 10 крупнейших экспортеров зерна в России пришлось более 60% от общего объема продаж. Это примерно 7,8 млн.т. Список компаний возглавил торговый дом «Риф» из Ростова, который поставил почти 2 млн.т. зерна. Второе место занимает фирма «Гленкор» (США, главный офис Краснодар), увеличившая объем экспорта на 5%. Третья позиция у компании «Астон». Французская компания «Луис Дрейфус» (главный офис в Москве) расположилась на четвертом месте, увеличив продажи с 344 тыс.т. до 687 тыс.т. Замыкает первую пятерку фирма из Краснодара — «КЗП-Экспо».

Третья позиция у компании «Астон». Французская компания «Луис Дрейфус» (главный офис в Москве) расположилась на четвертом месте, увеличив продажи с 344 тыс.т. до 687 тыс.т. Замыкает первую пятерку фирма из Краснодара — «КЗП-Экспо».

Далее идут:

- ЗерноТрейд — Россия, главный офис в Таганроге;

- МироГрупп — Россия, главный офис в Краснодаре;

- Каргилл — Казахстан, главный офис в Ростове-на-Дону;

- Артис-Агро — Россия, главный офис в Санкт-Петербурге;

- Аутспан — США, главный офис в Краснодаре.

За период 2001-2015 гг. рейтинг стран-экспортеров пшеницы выглядит так: первые три места — США, Канада и Россия. Далее расположились: Франция, Австралия, Германия, Украина, Румыния и Казахстан. Замыкает первую десятку Индия. Среди стран, оказывающих влияние на рынок — Польша и Болгария, Чехия и Литва, Аргентина и Латвия, ОАЭ и Мексика. Меньшим экспортным объемом отличаются Швеция и Уругвай, Дания и Бельгия, Молдавия и Испания, Греция.

Импорт зерна в Россию

На мировом рынке Россия выступает не только как экспортер, но и как импортер зерна. Несмотря на то, что РФ почти полностью обеспечивает внутренний рынок собственной продукцией, страна вынуждена закупать новые сорта, продукты переработки пшеницы и сортовое зерно, не произрастающее на территории России. На импорт приходится менее 1% от объема собственного производства. В 2016 году объем импорта составил всего 1 млн.т.

Импорт пшеницы в 2014 был еще меньше — 369,5 тыс.т., в 2015 — 127 тыс.т. Россия импортирует мукомольную пшеницу с высоким процентом клейковины, а также сильное и ценное зерно 3-го класса. Пшеница, содержащая более 23% клейковины, необходима в производстве хлеба и хлебобулочных изделий высшего класса. Третьеклассную пшеницу обычно добавляют к более мягким сортам для улучшения качества муки, а твердое зерно используют в производстве макаронных изделий.

Основу импорта зерновых в Россию составляет: рис, фасоль, ячмень и чечевица. Из продуктов переработки активно закупается глюкоза и клейковина, крахмалы, биопродукты. Еще одна крупная статья закупок — семена кукурузы. На долю импортного посевного материала приходится почти половина от общей массы. Снизить количество импорта позволит развитие перерабатывающей отрасли, дополнительные инвестиции в сельское хозяйство и организация конкуренции между предприятиями в РФ.

Из продуктов переработки активно закупается глюкоза и клейковина, крахмалы, биопродукты. Еще одна крупная статья закупок — семена кукурузы. На долю импортного посевного материала приходится почти половина от общей массы. Снизить количество импорта позволит развитие перерабатывающей отрасли, дополнительные инвестиции в сельское хозяйство и организация конкуренции между предприятиями в РФ.

В 2017 г. из России экспортировалось рекордное количество зерна, и впервые за два десятилетия РФ заняла лидирующую позицию среди стран-экспортеров пшеницы. Для укрепления позиций необходимо продолжать улучшать посевные земли, развивать инфраструктуру и привлекать финансовые средства в этот сектор сельского хозяйства. Дальнейшее увеличение экспорта позволит улучшить состояние фермерских хозяйств, решить продовольственные проблемы и проблемы кормовой животноводческой базы.

Экспортный рынок зерна в России концентрируется в руках крупных кампаний

Экспортный рынок зерна России концентрируется на крупнейших участниках. Доля первых десяти предприятий-экспортеров зерна возрастает в общем российском экспортном объеме. Этому способствует система плавающих пошлин в России. Небольшим фирмам труднее проводить крупные и выгодные закупочные кампании, формировать для экспорта зерновые партии и обеспечить достойную маржу. В том числе из-за недостаточного объема оборотного капитала. Крупным кампаниям, наоборот, удается доминировать, как на рынке закупок, так и на рынке выхода зерна на экспорт. Они по историческому принципу получают более крупные квоты на экспорт зерна, — передает «КазахЗерно.kz».

Доля первых десяти предприятий-экспортеров зерна возрастает в общем российском экспортном объеме. Этому способствует система плавающих пошлин в России. Небольшим фирмам труднее проводить крупные и выгодные закупочные кампании, формировать для экспорта зерновые партии и обеспечить достойную маржу. В том числе из-за недостаточного объема оборотного капитала. Крупным кампаниям, наоборот, удается доминировать, как на рынке закупок, так и на рынке выхода зерна на экспорт. Они по историческому принципу получают более крупные квоты на экспорт зерна, — передает «КазахЗерно.kz».

Всего с июля 2021 года по 12 января 2022 года Россия экспортировала 24,37 млн. тонн зерна, включая 20,4 млн тонн пшеницы. Год к году поставки сократились на 23%. В число крупнейших покупателей вошли Турция (5,78 млн тонн), Иран (5,09 млн тонн) и Египет (3,42 млн тонн). Об этом сообщает аналитический центр «Русагротранс». По итогам первой половины сезона десять крупнейших экспортеров отгрузили 17,63 млн. тонн зерна, обеспечив более 72% поставок без учета ЕАЭС, следует из данных «Русагротранса». По итогам прошлого сезона на десять первых компаний приходилось около 64,5% поставок. Крупнейшим игроком остается ТД «Риф», а «Деметра-Холдингу» пока удается обойти по отгрузкам «Астон». Исходя из текущих результатов, компании получат квоты на экспорт до конца сезона.

По итогам прошлого сезона на десять первых компаний приходилось около 64,5% поставок. Крупнейшим игроком остается ТД «Риф», а «Деметра-Холдингу» пока удается обойти по отгрузкам «Астон». Исходя из текущих результатов, компании получат квоты на экспорт до конца сезона.

Первое место рейтинга среди крупнейших экспортеров сохранил ТД «Риф», поставивший 5,31 млн. тонн зерна. Вторую строчку заняла «Деметра Трейдинг» с 2,81 млн тонн. На третьем месте — «Астон», отгрузивший 2,29 млн. тонн. Четвертую и пятую строчку заняли Viterra и Объединенная зерновая компания (ОЗК), экспортировав 2,09 млн. тонн и 1,5 млн. тонн зерна соответственно. На шестом месте кампания Cargill – 1,083 млн. тонн. Седьмой оказалась кампания АСТ -901 тыс. тонн. Восьмая позиция у фирмы «Зерно-Трейд» -717 тыс. тонн, а на девятой строчке кампания Louis Dreyfus — 559 тыс. тонн На десятое место вышел сингапурский трейдер Outspan International Ltd., отгрузив 360 тыс. тонн зерна.

Руководитель аналитического центра «Русагротранса» Игорь Павенский отмечает, что до конца сезона рейтинг крупнейших экспортеров вряд ли серьезно изменится. С 15 февраля по 30 июня 2022 года поставки зерна из России за пределы ЕАЭС будут ограничены квотой в 11 млн тонн, в том числе 8 млн тонн пшеницы. Между компаниями квота будет распределяться по историческому принципу: чем больше экспортер вывез в прошедший период, тем большую квоту может получить.

С 15 февраля по 30 июня 2022 года поставки зерна из России за пределы ЕАЭС будут ограничены квотой в 11 млн тонн, в том числе 8 млн тонн пшеницы. Между компаниями квота будет распределяться по историческому принципу: чем больше экспортер вывез в прошедший период, тем большую квоту может получить.

Как отмечает Павенский, ряд небольших компаний могут не подать заявки на распределение квоты на вторую половину сезона. Некоторые получившие квоту экспортеры могут не найти зерно нужного количества, качества, в логистическом удобном месте и по подходящей цене, согласен гендиректор Института конъюнктуры аграрного рынка Дмитрий Рылько. По словам Игоря Павенского, также будут сохраняться активными поставки в страны ЕАЭС, в частности, в пострадавшие от засухи Казахстан и Кыргызстан. В этом сезоне отгрузки в ЕАЭС могут увеличиться до 3,7 млн тонн, против 2,1 млн тонн сезоном ранее, отмечает он.

Напомним. С 26 января экспортная пошлина в России снизится для пшеницы, ячменя, а для кукурузы возрастет. Пошлина опустится для пшеницы на 1,7 доллара за тонну с 97,5 до 95,8 доллара за тонну, для ячменя на 4,6 доллара за тонну с 79 до 74,4 доллара за тонну, а для кукурузы повысится на 4,5 доллара за тонну с 46,1 до 50,6 доллара за тонну.

Пошлина опустится для пшеницы на 1,7 доллара за тонну с 97,5 до 95,8 доллара за тонну, для ячменя на 4,6 доллара за тонну с 79 до 74,4 доллара за тонну, а для кукурузы повысится на 4,5 доллара за тонну с 46,1 до 50,6 доллара за тонну.

Российская пшеница на базисе FOB в портах Черного моря выросла с 14 по 21 января на 2 доллара с 330 до 332 долларов за тонну. Российский ячмень на базисе Черного моря поднялся на 6 долларов с 288 до 294 долларов за тонну. Кукуруза из России повысилась на 2 доллара с 276 до 278 долларов за тонну.

Экспорт пшеницы из России в 2021-22 МГ сократился на 18% до 2 декабря, цены упали с рекордно высокого уровня

ОсобенностиТурция, Египет, Казахстан – крупнейшие покупатели российской пшеницы

Россия повышает экспортную пошлину на пшеницу до $84,90/т с 8 по 14 декабря

Урожай пшеницы в 2021-22 МГ на 10% ниже по сравнению с прошлым годом и составил 79 млн тонн

Темпы экспорта пшеницы из России остаются низкими в 2021-22 маркетинговом году (июль-июнь) из-за повышения экспортных пошлин на продовольственное зерно.

Не зарегистрирован?

Получайте ежедневные оповещения по электронной почте, заметки подписчиков и персонализируйте свой опыт.

ЗарегистрироватьсяЭкспорт пшеницы из страны снизился на 18% в годовом исчислении и составил 18,8 млн тонн с 1 июля по декабрь. 2, согласно данным, опубликованным Федеральной службой по ветеринарному и фитосанитарному надзору 6 декабря. Экспорт пшеницы за год до 25 ноября составил 18 млн тонн.

Россия – крупнейший в мире экспортер пшеницы.

Турция оставалась крупнейшим покупателем российской пшеницы в течение года, купив 3,9 млн тонн по состоянию на 25 ноября, за ней следуют Египет с 2,8 млн тонн и Казахстан с 1,2 млн тонн.

S&P Global Platts Analytics прогнозирует экспорт пшеницы из России в 2021-22 МГ на уровне 36,5 млн тонн.

Россия продала 38,5 млн тонн пшеницы в 2020-21 МГ, согласно данным Министерства сельского хозяйства США.

Цены на пшеницу падают после максимума

Экспортные цены на российскую пшеницу снизились после достижения исторического максимума в $345. 25/т 29 ноября. Однако в течение недели до 3 декабря цены торговались неустойчиво.

25/т 29 ноября. Однако в течение недели до 3 декабря цены торговались неустойчиво.

Platts оценила пшеницу с 12,5% протеина на условиях FOB Россия на 25 центов/т в день по сравнению с предыдущим днем до $341,75/т 3 декабря.

Цены на пшеницу в России снизились за последнюю неделю, поскольку Канада возобновила железнодорожное сообщение, которое было приостановлено из-за урагана, сообщил экспортер из Москвы. В связи с возобновлением работы железных дорог в Канаде поставки пшеницы из страны повлияли на спрос на российскую пшеницу.

Однако цены выросли более чем на 2% по сравнению с предыдущим месяцем.

Трейдеры ожидают снижения цен в течение следующих нескольких месяцев, так как спрос может упасть в связи с тем, что Россия, как ожидается, введет экспортную квоту в феврале.

Россия повысила экспортные пошлины на пшеницу до $84,90/т на неделю с 8 по 14 декабря, что на $4,10/т выше, чем неделей ранее.

В июне была введена плавающая ставка, заменившая механизм фиксированной ставки в размере 50 евро за тонну (58,78 долларов США за тонну). Пошлина применяется, когда экспортная цена пшеницы превышает 200 долларов США за тонну, и рассчитывается как 70% разницы между рыночной ценой и эталоном.

Пошлина применяется, когда экспортная цена пшеницы превышает 200 долларов США за тонну, и рассчитывается как 70% разницы между рыночной ценой и эталоном.

Ход сбора урожая

Урожай пшеницы в 2021-22 МГ в стране почти завершен: по состоянию на 3 декабря было собрано 79 млн тонн, что более чем на 10% ниже 88,1 млн тонн, собранных за тот же период год назад, по данным министерства сельского хозяйства.

Ожидается снижение производства пшеницы в России в 2021-22 МГ из-за неблагоприятных погодных условий, особенно на Урале и в Поволжье.

Platts Analytics прогнозирует урожай пшеницы в России на уровне 77.6 миллионов тонн в 2021-22 МГ. В 2020-21 МГ в России собрано 85,9 млн тонн пшеницы.

Россия надеется нарастить экспорт зерна в Китай

Китай близок к тому, чтобы открыть свой рынок для поставок зерна со всей территории России. Об этом заявил заместитель руководителя Россельхознадзора Антон Кармазин. Ожидается, что предстоящая торговая сделка принесет пользу обеим странам.

«Как известно, они [китайские власти] наложили на нас довольно жесткие ограничения и разрешили поставку этой группы товаров [зерна] всего из 7 регионов России, не самых хлебопродуктивных на Дальнем Востоке и Сибирь», — сказал Кармазин, добавив, что по этой причине экспорт российского зерна в Китай остается ограниченным.

«Китай достаточно интересный рынок, емкость которого очень приличная: около 11 млн тонн кукурузы [в год], около 8-9 млн тонн пшеницы, и что-то невероятное, когда речь идет о сое: 85 млн тонн ,» он сказал.

Китай сократит использование сои в рационах животныхВесной этого года в Китае начался каскад событий, связанных со снижением уровня соевого шрота в кормах для скота. Как это повлияет на свиней и глобальную торговлю кормовыми ингредиентами? Подробнее…

В 2020 году Китай вошел в топ-10 рынков сбыта российского зерна, импортируя 1.9 миллионов тонн. За первые 10 месяцев 2021 года поставки составили 1,8 млн тонн.

Россия надеется в ближайшие годы укрепить свои позиции на азиатском рынке зерна. По этой причине Россельхознадзор в настоящее время ведет переговоры с Вьетнамом и Индонезией о смягчении санитарных требований к поставкам российского зерна.

По этой причине Россельхознадзор в настоящее время ведет переговоры с Вьетнамом и Индонезией о смягчении санитарных требований к поставкам российского зерна.

Экспортная квота остается в силе

Российское министерство сельского хозяйства недавно подтвердило, что установит квоты на экспорт зерна и пшеницы на период с 15 февраля по 30 июня в размере 11 миллионов тонн в попытке обеспечить внутренние поставки.

Пока экспорт пшеницы из России сократился на 37,5% с начала маркетингового года 1 июля. Это связано с меньшим урожаем и экспортной пошлиной в размере 91 доллара за тонну пшеницы. С 22 декабря экспортная пошлина повысится до 94 долларов.

Россия находится на пути к новой гороховой промышленностиПереработка гороха привлекла в Россию рекордные инвестиции, обещая поставлять широкий спектр нового ценного сырья для кормовой промышленности. Подробнее…

Председатель Российского союза экспортеров зерна Эдуард Зернин назвал 11 млн тонн комфортным уровнем для российского бизнеса.

«Эта цифра снижена на 1 млн тонн по сравнению с первоначальным предложением Минсельхоза. Правительство, скорее всего, учло обращения животноводческих предприятий», — сказал он, добавив, что в прошлом поставки кормов никогда не приводились в качестве причины для снижения квоты на экспорт зерна.

Падение и подъем российской пшеницы

КАНЗАС-СИТИ, МИССУРИ, США — Пшеница не только посеяна на богатой черноземной почве России, но и вплетена в культурную ткань сельскохозяйственной электростанции, охватывающей Восточную Европу и Западную Азию.Изображение запасов пшеницы можно найти на флагах, памятниках и произведениях искусства времен России и Советского Союза, что отражает важность продовольственного зерна как национального символа изобилия и процветания.

Россия, признанная на протяжении всей своей истории ведущим производителем пшеницы, только недавно начала наводнять международный рынок значительными объемами зерна. Фактически, на протяжении второй половины 20-го века Россия сильно зависела от импорта пшеницы, чтобы прокормить свое население и расцветающее животноводство.

Как Россия прошла путь от в значительной степени самообеспечения пшеницей в течение первых 70 лет 20-го века до одного из мировых лидеров по импорту в последние три десятилетия века, только чтобы резко изменить курс и стать ведущим мировым экспортером пшеницы в течение последних трех десятилетий? последние пять лет?

Падение и подъем российской пшеничной отрасли — сложная история, на которую повлияли международная политика, внутриполитическая и экономическая идеология, пресловутая переменчивая погода в стране, взлеты и падения отечественного животноводства.

Уильям Лиферт, ранее работавший в Службе экономических исследований Министерства сельского хозяйства США, где он специализировался на сельском хозяйстве России и бывшего Советского Союза, описывает «черноземный регион» на юге России как один из лучших сельскохозяйственных угодий в мире.

«Эта земля во времена современной истории, когда было достаточно мира, естественно, была регионом, производящим избыточное зерно, и экспортером, как и сейчас», — сказал Лиферт, отметив, что Российская империя 19 века была крупным экспортером зерна. .

.

В следующем столетии крах царского режима в 1917 году привел к приходу к власти в России большевиков и образованию Советского Союза. Укрепив власть в конце 1920-х годов, Иосиф Сталин настаивал на массовой индустриализации, которая включала сельскохозяйственный коллективизм, как часть нового советского коммунистического видения.

«Внезапно возник полный государственный контроль над экономикой», — сказал Лиферт World Grain . «Это привело к хаосу в сельском хозяйстве. Около половины всего скота в стране было уничтожено, потому что крестьяне решили, что просто так не отдадут его правительству.Это привело к ужасному голоду, охватившему Украину, который был в значительной степени искусственным политическим событием. Этого не должно было случиться. Это предмет исторических споров о том, что от голода погибло от 4 до 10 миллионов человек».

В конце концов, Советский Союз стал в значительной степени самодостаточным в зерне, особенно после Второй мировой войны в течение 1960-х годов. Хотя урожайность была ниже средней по сравнению с другими ведущими странами-производителями пшеницы, Советский Союз мог оставаться самодостаточным благодаря огромному количеству земли, предназначенной для производства зерна.

Хотя урожайность была ниже средней по сравнению с другими ведущими странами-производителями пшеницы, Советский Союз мог оставаться самодостаточным благодаря огромному количеству земли, предназначенной для производства зерна.

Но в советской сельскохозяйственной системе, которую нынешний президент Российского Зернового Союза Аркадий Злочевский описал как «не имеющую сильных сторон, есть только слабости», в ту эпоху фермеры были «демотивированы улучшать производственные активы и внедрять технологические усовершенствования».

«При отсутствии мотивации и в условиях (плановой) экономики не помогла даже программа освоения целины, призванная спасти продовольственную безопасность страны», — сказал Злочевский World Grain .

Дмитрий Рылько, генеральный директор московского Института конъюнктуры аграрного рынка (ИКАР), заявил, что стратегический сдвиг в сторону увеличения импорта стал необходимым.

«Советская система больше не могла допускать нехватки продовольствия в нормальные, мирные времена», — сказал Рылько World Grain . «С другой стороны, они не успевали за растущим потребительским спросом на фоне фиксированных оптовых и потребительских цен и, в основном, казенного сельского хозяйства.Единственным способом разрешения этого фундаментального противоречия был выход на рынок импорта».

«С другой стороны, они не успевали за растущим потребительским спросом на фоне фиксированных оптовых и потребительских цен и, в основном, казенного сельского хозяйства.Единственным способом разрешения этого фундаментального противоречия был выход на рынок импорта».

Великое ограбление зерна

В связи с тем, что производство зерна в стране начало снижаться, а сильные засухи в начале 1970-х еще больше снизили производство, Советский Союз незаметно изменил курс своей стратегии самообеспечения, заключив секретную сделку по импорту зерно от своего заклятого политического врага, Соединенных Штатов.

В июле 1973 года Советский Союз закупил 10 миллионов тонн в основном пшеницы и кукурузы в Соединенных Штатах по субсидированным ценам, что привело к резкому росту мировых цен на зерно.Советские переговорщики договорились о покупке зерна в кредит, но быстро превысили свой кредитный лимит. Американские переговорщики не осознавали, что и Советский Союз, и мировой рынок зерна испытывали дефицит, и, таким образом, субсидировали покупку, из-за чего ее окрестили «Великой грабежом зерна». Эта стратегия привела к обратным результатам и усилила кризис, поскольку мировые цены на продовольствие выросли не менее чем на 30%, а мировые запасы зерна были уничтожены.

Эта стратегия привела к обратным результатам и усилила кризис, поскольку мировые цены на продовольствие выросли не менее чем на 30%, а мировые запасы зерна были уничтожены.

«Фермеры были счастливы, но остальной мир недоумевал, что, черт возьми, происходит, — сказал Лиферт.«Чего люди могут не знать, так это того, что Великое ограбление зерна совпало с изменением российской политики в отношении расширения сектора животноводства».

По словам Лиферта, внезапный приток импортного зерна был вызван не только стремлением обеспечить низкие цены на продукты и продовольственную безопасность россиян.

«Начиная с 1970 года советский режим принял решение расширить животноводческий сектор, — сказал Лиферт. «Они рассматривали увеличение производства мяса и молочных продуктов как самый прямой путь к повышению уровня жизни.На самом деле это была своего рода доброжелательная политика. Они начали предлагать огромные субсидии сельскому хозяйству, в основном животноводству. Им удалось увеличить количество мясных и молочных продуктов, но это стоило огромных денег. В этот сектор были брошены огромные ресурсы».

В этот сектор были брошены огромные ресурсы».

С 1970 по 1990 год Советский Союз был крупным импортером не только зерна, но и соевых бобов и соевого шрота, пытаясь поддержать свое животноводство. Однако, когда Советский Союз распался в 1991 году, и Россия снова стала страной, переходящей от плановой к рыночной экономике, правительство больше не могло позволить себе субсидии, поэтому они были упразднены.

«Без этих субсидий входные цены значительно выросли по сравнению с выходными ценами», — вспоминал Лиферт. «Фермеры больше не могли позволить себе все эти затраты, а с сокращением затрат значительно упал и объем производства».

Он отметил, что годовое производство зерна в России за этот 10-летний период сократилось с 95 млн тонн до 63 млн тонн. Но не только неблагоприятные цены на зерно по сравнению с высокими производственными затратами привели к падению производства зерна. Российский животноводческий сектор сократился примерно наполовину в 1990-х годах, при этом годовое производство мяса упало с 7. По словам Лиферта, с 2 миллионов тонн в 1991 году до 3,6 миллиона тонн в год в последние четыре года 20-го века.

По словам Лиферта, с 2 миллионов тонн в 1991 году до 3,6 миллиона тонн в год в последние четыре года 20-го века.

«Сокращение сектора животноводства означало, что им не нужно было импортировать все это фуражное зерно или производить так много внутри страны», — сказал он.

Золотая эра российского сельского хозяйства

После трудного десятилетия перехода к рыночной экономике российское сельское хозяйство начало пожинать плоды новой системы, и начался переход от импортера зерна к экспортеру.

«Основным фактором, имевшим ряд побочных эффектов, стала приватизация российской экономики и переход к свободным рыночным ценам», — сказал Рылько, отметив также, что приватизация земли, значительные инвестиции в портовую инфраструктуру, появление агропромышленных комплексов -холдинги, или крупные фермерские хозяйства, помогли России стать крупным экспортером зерна.

И снова решение России в начале 2000-х годов стремиться к самообеспечению производством мяса пошло на пользу зерновой отрасли, поскольку спрос на фуражное зерно резко возрос.

«Главной целью российской сельскохозяйственной политики с 1990-х годов было возрождение животноводческого сектора и обеспечение максимальной самодостаточности страны в сельском хозяйстве», — сказал Лиферт. «Многое из этого было достигнуто. В какой-то момент Россия импортировала более 3 миллионов тонн мяса в год. Сейчас он импортирует примерно одну десятую этого объема».

Чтобы обеспечить растущий животноводческий сектор, накормить его 144 миллиона человек и заслужить звание главного экспортера пшеницы в мире, России пришлось резко увеличить производство пшеницы, которое на рубеже веков составляло около 30 миллионов тонн в год.В основном за счет повышения урожайности производство пшеницы в России удвоилось до 60 миллионов тонн в 2010 году и до рекордных 85 миллионов тонн в 2020 году. глобальный стратег по зерну и масличным культурам в Rabobank, сказал World Grain . «Вы смотрите на изменения площади; они выросли на 30-50% для многих зерновых культур, таких как пшеница и семена подсолнечника. Производство выросло в три раза больше, чем было.Производство пшеницы в настоящее время на 150% выше, чем 20 лет назад. Было впечатляюще видеть, насколько эта страна смогла увеличить производство».

Производство выросло в три раза больше, чем было.Производство пшеницы в настоящее время на 150% выше, чем 20 лет назад. Было впечатляюще видеть, насколько эта страна смогла увеличить производство».

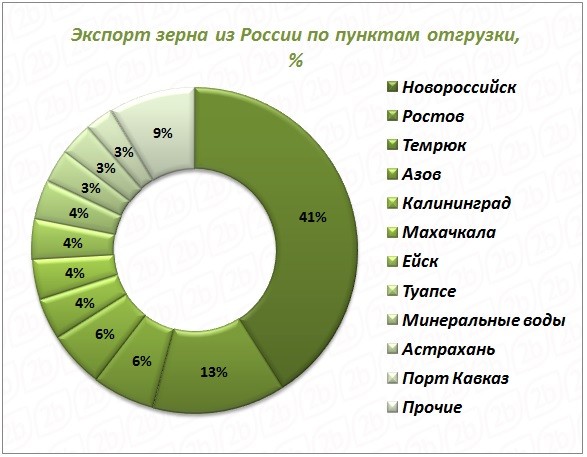

Но увеличение производства было лишь частью уравнения для того, чтобы стать ведущим экспортером пшеницы. Не менее важным было вложение значительных средств в улучшение инфраструктуры порта Новороссийск и других российских портовых терминалов.

«Как только они начали экспортировать пшеницу в больших объемах, они поняли, что у них есть большой потенциал в этой области, но в портах были узкие места», — сказал Лиферт.«Раньше зерно ввозили, теперь вывозят, а для вывоза нужно намного больше складских мощностей в портах».

В основном частные инвесторы вложили миллионы долларов в улучшение портовой инфраструктуры, включая установку новых, более крупных бункеров для хранения зерна и углубление морского дна, чтобы более крупные корабли могли заходить в порт для погрузки.

Расширение портов, начавшееся в начале 2000-х годов, в последние годы ускорилось. В июне Объединенная зерновая компания, «Деметра-Холдинг» и ФГУП «Росморпорт» достигли договоренности о строительстве нового причала в порту Новороссийск для увеличения перевалки зерновых грузов.Это удвоит общую мощность перевалки на площадке примерно до 25 млн тонн с 13,6 млн тонн, а мощность единовременного хранения увеличится до 870 000 тонн с 370 000 тонн.

В июне Объединенная зерновая компания, «Деметра-Холдинг» и ФГУП «Росморпорт» достигли договоренности о строительстве нового причала в порту Новороссийск для увеличения перевалки зерновых грузов.Это удвоит общую мощность перевалки на площадке примерно до 25 млн тонн с 13,6 млн тонн, а мощность единовременного хранения увеличится до 870 000 тонн с 370 000 тонн.

В первый год 21 века Россия экспортировала скромные 696 000 тонн пшеницы. Десять лет спустя, совершив огромное вторжение на рынки Азии, Ближнего Востока и Африки, Россия увеличила этот показатель до 18,5 млн тонн. К 2018 году Россия более чем удвоила этот показатель, экспортировав 41 штуку.4 миллиона тонн пшеницы, что до сих пор является рекордом. С тех пор страна экспортирует около 35 миллионов тонн в год.

В определенной степени стремление России стать ведущим мировым экспортером пшеницы могло быть вызвано длительным падением цен на нефть и природный газ, которые на протяжении многих лет были самыми прибыльными экспортными товарами России. Несмотря на текущий скачок цен на нефть, многие страны обещают перейти на экологически чистые альтернативы, ставя под сомнение долгосрочное будущее ископаемого топлива.

Несмотря на текущий скачок цен на нефть, многие страны обещают перейти на экологически чистые альтернативы, ставя под сомнение долгосрочное будущее ископаемого топлива.

Возможно, это частично вдохновило Россию на стремление увеличить доходы от экспорта сельскохозяйственной продукции. В 2012 году президент России Владимир Путин смело заявил, что к 2020 году Россия удвоит экспорт зерна.

Если эта цель достигнута, возникает вопрос: куда дальше пойдет российская зерновая промышленность? Останется ли он мощным экспортером пшеницы? Станет ли он более крупным производителем и экспортером других зерновых? Не повлияют ли какие-то непредвиденные проблемы, такие как изменение климата или геополитическая напряженность, на ее роль поставщика пшеницы на мировой рынок?

Будущие возможности и вызовы

Заглядывая в будущее, всегда нужно учитывать, что, хотя Россия стала более ориентированной на рынок экономикой, она по-прежнему находится под большим контролем государства, чем ее конкуренты, экспортирующие пшеницу, такие как США, Канада и Австралия.

С июня 2021 года Россия ввела плавающий налог на экспорт пшеницы, как сообщается, для сдерживания продовольственной инфляции, которая охватила страну, как и большую часть мира, в последние месяцы. Исторически Россия быстро вводила экспортные квоты или даже запреты во время засухи или внутренней продовольственной инфляции. В 2010 году, после того как засуха уничтожила урожай пшеницы в стране, страна ввела полный запрет на экспорт, что привело к скачку мировых фьючерсов на пшеницу и, возможно, косвенно способствовало восстаниям «арабской весны» на Ближнем Востоке.

«Я считаю, что лучше всего позволить свободному рынку решать, а затем производители и цепочка поставок смогут разобраться», — сказал Фогель. «Но учитывая, насколько привязаны цены на пшеницу к ценам на хлеб, я думаю, что то, что Россия делает сейчас, — это лучший способ, чем полный запрет экспорта».

Злочевский сказал, что вмешательство российского правительства в торговлю зерном оказывает медвежью услугу ее фермерам.

«Правительство не понимает, что мы боремся за рынок сбыта, и они постоянно тормозят мотивацию фермеров», — сказал он.«Мы видели это еще в 2014 году, когда начали поставлять твердую пшеницу в Евросоюз. И в этот момент правительство ввело плавающую экспортную пошлину, которая в первую очередь ударила по самым дорогим товарным позициям. Все товары с ценой выше ($180) облагались пошлиной в размере 50%. Это решение убило наш экспорт твердой пшеницы. У фермеров нет стимула выращивать его, пока нет рынков сбыта, поэтому фермеры перестали инвестировать в этот сегмент».

Если не твердая пшеница, есть ли у российских фермеров потенциал стать более крупными производителями других ценных зерновых и масличных культур? Мнения по этому поводу разделились.

«Обязательно так и будет», — сказал Злочевский. «Мотивация выращивать пшеницу снижается, а выращивать сою, наоборот, растет. Спрос на кукурузу стабилен, в первую очередь потому, что животноводам еще предстоит реализовать ее потенциал как корма. Однако придет время, когда спрос на кукурузу на внутреннем рынке возрастет».

Однако придет время, когда спрос на кукурузу на внутреннем рынке возрастет».

Хотя Фогель не предвидит значительного увеличения производства сои в России, он видит потенциал для увеличения производства других масличных культур.

«Я думаю, помимо пшеницы нужно следить за рапсом», — сказал он. «Есть вероятность увидеть этот рост, особенно во времена, когда Канада сталкивается с засухой, цены на рапс высоки, а европейцы все еще пытаются импортировать. Я предполагаю, что российский фермер воспользуется этой возможностью и вложит больше средств в выращивание рапса».

Несмотря на то, что России удалось модернизировать свою зерновую инфраструктуру на портовых терминалах, страна по-прежнему сильно отстает от своих крупнейших конкурентов по экспорту зерна с устаревшей внутренней зерновой инфраструктурой.

Фогель заявил, что российские железнодорожные и водные перевозки зерна нуждаются в серьезной модернизации.

«Учитывая, что железная дорога по-прежнему в значительной степени принадлежит государству, могут возникнуть проблемы с получением достаточного количества вагонов и получением конкурентоспособных фрахтовых ставок», — сказал Фогель. «Если сравнивать крупные зерновые компании в других частях мира — например, ADM, Bunge и Cargill в США, — они разработали хорошую цепочку поставок от внутреннего элеватора до железнодорожного и речного транспорта.То же самое более или менее в Бразилии. Я не вижу, чтобы это происходило в России, где международные компании не развили такую силу, как в других регионах-экспортерах».

«Если сравнивать крупные зерновые компании в других частях мира — например, ADM, Bunge и Cargill в США, — они разработали хорошую цепочку поставок от внутреннего элеватора до железнодорожного и речного транспорта.То же самое более или менее в Бразилии. Я не вижу, чтобы это происходило в России, где международные компании не развили такую силу, как в других регионах-экспортерах».

Что касается увеличения производства пшеницы, следует рассмотреть два пути: увеличить площадь посевных площадей или повысить урожайность на уже обрабатываемой земле.

Проблема с расширением посевных площадей под пшеницей заключается в том, что большая часть земли, которую можно было бы использовать для производства, в лучшем случае является маргинальной, сказал Рылко.

— У нас действительно огромные запасы земли, но вовлекать эту землю в производство зерна не имеет особого экономического смысла, — сказал Рылько. «Нам нужно сначала повысить эффективность уже существующих операций, в частности, ускорить уже идущую цифровизацию нашего фермерского хозяйства. Мы не должны становиться на путь освоения целины. Это дорого и обещает плохую прибыль».

Мы не должны становиться на путь освоения целины. Это дорого и обещает плохую прибыль».

Он более оптимистичен в отношении потенциала повышения урожайности.

«У нас еще есть большие резервы по применению удобрений и пестицидов», — сказал Рылько.«Более того, можно увидеть довольно большие внутрирегиональные различия, поскольку лучшие хозяйства в России используют больше ресурсов и достигают более высоких (урожайностей), чем средние хозяйства».

Фермеры страны также не спешили внедрять методы нулевой обработки почвы, которые уменьшают эрозию почвы, повышают биологическую активность почвы и увеличивают содержание органического вещества в почве, что со временем может привести к экономической выгоде для фермеров.

«Такой большой сдвиг требует сочетания больших инвестиций, большого терпения и больших знаний, — сказал Рылко.— Так что, несмотря на колоссальный успех, на уже освоенных землях еще многое предстоит сделать».

Качество пшеницы – еще одна область, требующая улучшения, хотя Рылко отметил, что прогресс был достигнут.

«Помню, буквально несколько лет назад, в середине 2010-х, российские экспортеры мечтали о переходе с 11,5-процентной на 12,5-процентную категорию белка, — сказал он.

«По крайней мере, последние четыре сезона подряд эта мечта становится реальностью: 12,5% стали преобладающим экспортным качеством.Удивительно, но в этом сезоне мы не видели ни одного судна, отгруженного черноморскими терминалами с содержанием протеина ниже 12,5%».

Поскольку издательство Sosland Publishing Company, издатель WORLD GRAIN, готовится отпраздновать 100-летие предоставления профессионалам пищевой промышленности своевременной информации, новостей и комментариев, мы опубликуем серию статей во всех наших изданиях, чтобы отметить прошлое, настоящее и будущее людей и промышленности, которые кормят мир.

Россия ужесточает ограничения на экспорт пшеницыПоследний шаг страны может еще больше сократить и без того ограниченные мировые запасы пшеницы.

Россия, крупнейший в мире экспортер пшеницы, заявила, что введет квоту на экспорт пшеницы в размере 8 миллионов тонн на период с 15 февраля до конца июня. Квота введена в дополнение к российскому налогу на экспорт пшеницы с плавающей ставкой , введенному в действие в июне прошлого года, который с начала июля этого маркетингового года сократил годовой экспорт зерна примерно на 30%.

Квота введена в дополнение к российскому налогу на экспорт пшеницы с плавающей ставкой , введенному в действие в июне прошлого года, который с начала июля этого маркетингового года сократил годовой экспорт зерна примерно на 30%.

Экспортная квота, предназначенная для сдерживания инфляции цен на продовольствие в России, может вынудить импортеров пшеницы все чаще искать поставки у других крупных производителей, включая США и Австралию.Но в связи с тем, что запасы пшеницы в мире сейчас находятся на самом низком уровне за 14 лет, сдвиг в международных торговых потоках может продолжать оказывать повышательное давление на цены на пшеницу, увеличивая производственные затраты для множества производителей продуктов питания, от пекарен до производителей хлопьев для завтрака.

С 1 июля экспортные цены FOB выросли на 38% на продовольственную пшеницу из Черноморского региона, включающего Россию и Украину. Российский экспортный налог на пшеницу усугубляет рост цен на условиях ФОБ, помогая объяснить резкое падение экспорта пшеницы из страны. Для сравнения, экспортные цены FOB на красную озимую пшеницу, поставляемую из портов США в Персидском заливе, выросли на 30%.

Для сравнения, экспортные цены FOB на красную озимую пшеницу, поставляемую из портов США в Персидском заливе, выросли на 30%.

Текущий урожай озимой пшеницы в России, похоже, превысит прошлогодний слабый урожай, согласно модели прогноза урожайности озимой пшеницы в России Gro .NDVI, спутниковая мера вегетативного здоровья, находится на самом высоком уровне по крайней мере за 20 лет, согласно навигатору климатических рисков для условий выращивания Gro. Чтобы узнать больше о приложении Climate Risk Navigator , которое может отображать условия выращивания для определенных регионов и культур, свяжитесь с support@gro-intelligence. com .

com .

Перспективы урожая пшеницы неоднозначны в других местах. Урожай озимой пшеницы в США, находящийся сейчас в состоянии покоя, сталкивается с не по сезону теплой и засушливой погодой на южных равнинах.Модель Gro в модели по урожайности твердой красной озимой пшеницы в США с начала декабря прогнозирует урожайность значительно ниже небывалого урожая 2021 года.

Урожай пшеницы с высоким содержанием белка в Австралии находится в лучшем положении для пополнения мировых запасов. Тем не менее, Модель прогноза урожайности пшеницы в Австралии Gro по-прежнему сигнализирует о том, что производство будет ниже, чем в прошлом году, и намного ниже оценок правительства, как Gro написал о здесь .

Россия намерена сократить квоту на экспорт пшеницы до 8 млн тонн

МОСКВА, 17 дек (Рейтер) — Россия планирует установить квоту на экспорт пшеницы на уровне 8 млн тонн, сообщило в пятницу министерство экономики страны, отметив планку в 1 млн тонн. тонн по сравнению с ранее запланированным уровнем.

тонн по сравнению с ранее запланированным уровнем.

Поставки из России, крупнейшего в мире экспортера пшеницы, сократились в этом маркетинговом сезоне, поскольку Москва обеспокоена обеспечением внутренних поставок и сдерживанием роста внутренних цен, поскольку она столкнулась с почти шестилетним высоким уровнем инфляции. подробнее

Квота на период с 15 февраля по 30 июня 2022 года запланирована на уровне 11 млн тонн зерна, в том числе 8 млн тонн пшеницы, говорится в сообщении министерства, подтверждающем данные, содержащиеся в сообщении Reuters со ссылкой на источник в среду. .

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к Reuters.ком

Реестр

Первоначально планировалось 14 млн тонн, в том числе 9 млн тонн пшеницы. На аналогичный период 2021 года квота зерна составила 17,5 млн тонн. Отдельного лимита на объем экспорта пшеницы в 2021 году не было.

Размер квоты на пшеницу меньше, чем ожидалось ранее, но все еще близок к экспортному профициту страны за этот период, сообщил Reuters зернотрейдер, ориентированный на Россию.

Экспорт пшеницы из России сократился на 37.5% с начала маркетингового сезона 2021/22 1 июля из-за меньшего урожая и экспортной пошлины, которая вырастет до 94,0 долларов за тонну с 22 декабря.

Россия может изменить формулу, используемую для расчета этого налога. в случае, если мировые цены поднимутся до 400 долларов за тонну, заявило в ноябре министерство сельского хозяйства. На прошлой неделе российская пшеница с 12,5% протеиновой загрузкой из портов Черного моря стоила 334 доллара за тонну. читать далее

В пятницу министерство экономики повторило, что механизм российской экспортной пошлины на зерно по формуле будет доработан для дополнительной защиты внутреннего рынка в случае резкого роста мировых цен.

Более подробная информация не предоставлена.

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к Reuters.com

Зарегистрируйтесь

Репортаж Дарьи Корсунской; Написание Полины Девитт; Под редакцией Элисон Уильямс и Александра Смита

Наши стандарты: Принципы доверия Thomson Reuters.

Россия предлагает формулу повышения экспортной пошлины на пшеницу, если цены достигнут $375/т