Счет 60 в расчетах по авансам: примеры в 1С

Согласно действующему Приказу Минфина № 94н, закупки товара, работ или услуг компании следует отражать на специальном активно-пассивном счете 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов. Однако при взаиморасчетах с поставщиками, ввиду большого документооборота и наличия авансов, а также постоплат, нередки случаи некорректного формирования проводок, что препятствует правильному зачету задолженности, в том числе и в учетных программах.

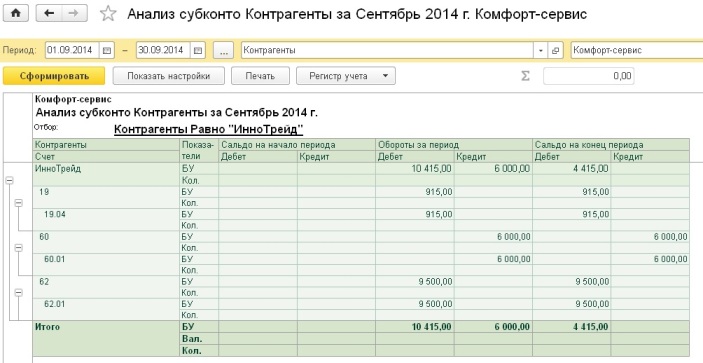

Рассмотрим типовые примеры расчетов с поставщиками по авансам, а также проверки взаиморасчетов с контрагентами на примере программы «1С:Бухгалтерия 8», ред. 3.0.

В случае перечисления аванса поставщику в базе оформляется документ «Списание с расчетного счета» с видом операции «Оплата поставщику». Хозяйственная операция сама по себе несложная, однако некоторые пользователи сталкиваются с неверной корреспонденцией счетов в информационной базе, из-за чего возникают ошибки в последующем зачете аванса.

Важно учесть тот факт, что расчеты по авансам с поставщиками учитываются на счете 60.02 «Расчеты по авансам выданным», соответственно, счет дебета при проведении документа выбирается программой автоматически, так как перед поставщиком по выбранному договору задолженность на момент проведения документа отсутствует. При отражении данной операции программа образует корреспонденцию счета 60.02 «Расчеты по авансам выданным» со счетом 51 «Расчетные счета».

В дальнейшем, например, при оформлении документа «Поступление товаров и услуг», аванс будет зачтен (Дт 60.01 Кт 60.02 — зачет аванса поставщику).

Пользователю также нужно учитывать тот факт, что зачет аванса производится в соответствии с одним из трех способов, указанным в документе «Поступление товаров и услуг»: автоматически, по документу либо не зачитывается вообще.

В случае если пользователь устанавливает способ зачета аванса « Автоматически», то программой анализируются остатки авансов по указанному в документе договору и произведется зачет сумм авансов в порядке их оплаты. Зачет авансов будет производиться последовательно по каждому документу оплаты, начиная с самого раннего. Этот вариант наиболее удобен при работе с большим количеством оплат и поставок.

Зачет авансов будет производиться последовательно по каждому документу оплаты, начиная с самого раннего. Этот вариант наиболее удобен при работе с большим количеством оплат и поставок.

При установке способа «По документу» следует дополнительно указать конкретный документ оплаты, по которому следует произвести зачет аванса. В этом случае аванс будет зачтен по указанному документу. Авансы по другим документам зачитываться не будут. Такой вариант подходит, если организация ведет расчеты по конкретному документу поставки.

И, наконец, при выборе способа «Не зачитывать» программой не будет производиться анализ и зачет авансов по договору ни при каких условиях. Такой вариант может рассматриваться, если аванс будет направлен на оплату других сделок. Зачет такого аванса может в дальнейшем производиться документом «

Состояние взаимных расчетов между сторонами можно проверить «Актом сверки взаиморасчетов». До его формирования можно проверить сальдо и обороты по расчетам с поставщиком. В этом случае можно воспользоваться отчетом «Оборотно-сальдовая ведомость» по счету 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов, который можно открыть из раздела « Отчеты».

Документ «Акт сверки расчетов с контрагентом» создаем в разделе «Покупки» — блок «Расчеты с контрагентами» — «Акты сверки расчетов».

В документе указываем контрагента, по которому проверяем расчеты, при необходимости можно указать конкретный договор. На закладке «Счета учета расчетов» содержится по умолчанию список счетов учета, по которым можно осуществить сверку, нужно снять флажки у всех счетов, кроме 60 «Расчеты с поставщиками и подрядчиками».

В нижней части закладок «По данным организации» и «По данным контрагента» выводятся данные по остаткам на начало и на конец периода сверки взаиморасчетов, а также отражаются суммы расхождений с данными контрагента.

Почему не зачитываются авансы в 1С? – Учет без забот

- Опубликовано 28.10.2017 01:22

- Автор: Administrator

- Просмотров: 132313

Достаточно часто я вижу в базах наших клиентов одну существенную ошибку – так называемое, перекрестное сальдо на счетах учета расчетов с контрагентами. При такой ситуации по одному контрагенту может числиться аванс на счете 62.02 и сумма долга на счете 62.01, хотя, в действительности, взаиморасчеты должны быть закрыты или же отражать только один вид задолженности (дебиторскую или кредиторскую).

Такие ошибки по счету 62 приводят к некорректному расчету НДС с авансов, по счету 60 – неверному определению расходов при УСН, а также искажают показатели бухгалтерской отчетности. Давайте разбираться, какие причины могут привести к возникновению такой ситуации.

Разные договоры

В программах 1С есть возможность вести учет расчетов с контрагентами в разрезе договоров, и большинство организаций эту возможность использует (в 1С: Бухгалтерии данная настройка находится в разделе «Главное» — «Функциональность»).

Иногда, действительно, бывает так, что c одним контрагентом заключено несколько договоров. При этом по одному из них есть предоплата, а по другому – задолженность. Для отслеживания таких ситуаций в наименовании договора нужно указывать корректные реквизиты (дату и номер), тогда по ОСВ будет понятно, что состояние взаиморасчетов соответствует действительности.

Но довольно часто договоры дублируются по ошибке, из-за чего расчеты «разъезжаются» по разным субсчетам.

Если с контрагентом заключен один договор, то такую ошибку нужно обязательно исправить в первичных документах.

Для исправления ошибок прошлых периодов можно воспользоваться документом «Корректировка долга», которым задолженность или авансы с ошибочного договора переносятся на верный.

Способ зачета авансов

Еще один важный реквизит, на заполнение которого нужно обратить внимание при вводе документов, — это способ погашения задолженности в документах оплаты.

И способ зачета аванса в документах поступления и реализации.

Самый просто и удобный вариант – зачитывать авансы и задолженность автоматически. В этом случае программа сама будет анализировать состояние расчетов с контрагентом при проведении очередного документа и формировать соответствующие проводки.

Если же вы выбираете способ «По документу», то нужно будет отследить состояние расчетов вручную и указать документ, по которому зачитывается аванс или погашается задолженность. Например, такой функционал бывает необходим, если создано несколько документов реализации покупателю, и требуется отследить задолженность по каждому из них. При этом оплата может быть произведена в произвольном порядке или частями.

Но выбор данного способа требует особой внимательности, т.к. некорректный подбор документов влечет за собой неверное сальдо по субсчетам. Обязательно контролируйте в этом случае состояние расчетов в разрезе документов, включая нужную детализацию в ОСВ.

При выборе способов «Не погашать» и «Не зачитывать» анализ состояния расчетов производиться не будет, все оплаты отразятся как авансы, а все документы поступления и реализации сформируют проводки по задолженности.

Момент выполнения расчетов

В конфигурации 1С: Бухгалтерия предприятия 8 редакции 3.0 в настоящее время есть настройка, определяющая, в какой момент будет осуществляться зачет авансов и погашение задолженности контрагентов. Расположена она в разделе «Администрирование», пункт «Проведение документов».

Если выбран вариант «При закрытии месяца», состояние взаиморасчетов имеет смысл анализировать только после проведения указанной процедуры.

Последовательность ввода документов

Очень часто причина перекрестного сальдо на счетах 60 и 62 кроется в том, что в ходе работы документы практически никогда не вводятся в строгой хронологической последовательности. Например, банковские выписки могут быть загружены в программу своевременно, а документы от поставщиков часто вводятся задним числом. В этом случае на момент проведения платежа фиксируется аванс, а после ввода документов оказывается, что было произведено погашение задолженности. Восстановление хронологической последовательности исправляет ситуацию.

Восстановление хронологической последовательности исправляет ситуацию.

Провести документы можно разными способами, например, в ходе процедуры закрытия месяца.

Или отдельной обработкой, расположенной на вкладке «Операции» — «Групповое перепроведение документов».

Ручные проводки

Отдельно я хочу сказать о ручных проводках по счетам учета расчетов с контрагентами. Делать их рекомендуется в самом крайнем случае, т.к. большинство операций в программе автоматизировано с помощью специальных документов. Но если необходимость в таких проводках, действительно, есть, то нужно очень внимательно заполнять все субконто, в том числе, указать документы расчетов.

Очень часто я вижу ситуацию, когда документ подобран неправильно или третье субконто в ручных проводках и вовсе не заполнено.

После таких корректировок в ОСВ с детализацией по всем субконто мы можем увидеть не очень приятную картину.

Такая ситуация будет препятствовать нормальной работе программы и корректному зачету авансов в дальнейшем. Поэтому в случае ручных корректировок очень внимательно заполняйте все реквизиты и проверяйте полученный результат, а лучше совсем отказаться от ручных проводок.

Поэтому в случае ручных корректировок очень внимательно заполняйте все реквизиты и проверяйте полученный результат, а лучше совсем отказаться от ручных проводок.

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Что такое коды возврата ACH (R01-R85)?

Каждый код начинается с буквы «R», за которой следует двузначное число. Например, «R04» указывает на то, что был предоставлен неверный номер счета. В ответ сеть ACH возвращает платеж исходной стороне, если она не может выполнить запрос. Платежи, возвращенные таким образом, обычно называются возвратами ACH. Коды возврата ACH стандартизированы и поддерживаются NACHA, руководящим органом сети ACH.

NACHA предписывает отдельные правила для обработки каждого кода возврата, поскольку каждый из них представляет собой уникальный сценарий. ODFI (Депозитарные финансовые учреждения-источники) и RDFI (Депозитарные финансовые учреждения-получатели) несут ответственность за обработку кодов возврата ACH в соответствии с этими правилами.

Например, предположим, что со счета потребителя списывается плата за подписку на службу потоковой передачи без его разрешения. В этом сценарии у банка потребителя есть до 60 дней после расчета платежа, чтобы вернуть платеж в банк компании с кодом возврата ACH R05.

Теперь давайте возьмем другой пример. Предположим, потребитель предоставил потоковой службе разрешение на списание средств, но на его счету недостаточно средств для покрытия транзакции. В этом случае у их банка есть до 2 дней после расчетов, чтобы вернуть платеж стриминговому сервису с кодом R02. Если этого не сделать в течение 2 дней, банк потребителя несет ответственность за денежные средства.

Коды возврата ACH постоянно развиваются, при этом NACHA уточняет и обновляет существующие коды и регулярно добавляет новые. На момент написания последнего обновления было изменено назначение кода возврата R11. Теперь R11 будет использоваться при ошибке с полученным платежом. В этом случае об ошибке сообщит тот, кто получил платеж на неправильную сумму денег или получил платеж в неправильную дату.

| Код | Title | Account Type | Time Frame | |

|---|---|---|---|---|

| R01 | Insufficient Funds | Consumer or Non-Consumer | 2 Banking Days | |

| R02 | Account Closed | Consumer or Non-Consumer | 2 банковских дня | |

| R03 | Нет счета / невозможно найти счет | Потребитель или непотребитель | 2 банковских дня | |

| R04 | Структура номера счетов с учетом недействительной. | Потребитель или не потребитель | Не определено | |

| R07 | Клиент отозвал авторизацию | Потребитель | 60 календарных дней | |

| R08 | Оплата остановлена | Потребитель или не потребительский. неизвестен и/или не имеет права доступа к Счету получателя дебетовых списаний | Потребитель; Непотребитель для ARC, BOC, IAT или POP. | 60 календарных дней |

| Код | Должность | Тип счета | Временные рамки | ||||||

|---|---|---|---|---|---|---|---|---|---|

| R11 | Клиент уведомляет не в рамках Условий авторизации | Потребитель; Non-Consumer for ARC, BOC, POP, and IAT | 60 Calendar Days | ||||||

| R12 | Account Sold to Another DFI | Consumer or Non-Consumer | 2 Banking Days | ||||||

| R13 | Invalid ACH Маршрут № | Потребитель или не потребитель | Next File Delivery Time Following Processing | ||||||

| R14 | Representative Payee Deceased | Consumer or Non-Consumer | 2 Banking Days | ||||||

| R15 | Beneficiary / Account Holder Deceased | Consumer | 2 Banking Days | ||||||

| R16 | Счет заморожен/возвращен в соответствии с OFAC | Потребитель или непотребитель | 2 банковских дня | ||||||

| R17 | Критерии редактирования записи файла / Подозрительная запись с неверным номером счета / Возврат ошибочно инициированного сторнирования | Потребитель или не потребитель | 2 Банковские дни | ||||||

| R18 | Неправомерный потребитель2 Дата вступления в силуВремя доставки следующего файла после обработки | ||||||||

| R19 | Ошибка поля суммы | Потребитель или не потребитель | Время доставки следующего файла после обработки | ||||||

| R20 | Учетный счет без транзакции | потребительский или не потребительский Недействительный индивидуальный идентификатор | Потребитель или не потребитель | 2 банковских дня | |||||

| R23 | Получатель отказался от кредита | Потребитель или не потребитель | 0027 | ||||||

| R24 | Duplicate Entry | Consumer or Non-Consumer | 2 Banking Days | ||||||

| R25 | Addenda Error | Consumer or Non-Consumer | Next File Delivery Time Following Processing | ||||||

| R26 | Ошибка обязательного поля | Потребитель или не потребитель | Время доставки следующего файла после обработки | ||||||

| R27 | Ошибка номера трассировки | Потребитель или не потребитель | Время доставки следующего файла после обработки | ||||||

| R28 | Ошибка контрольной цифры № маршрутизации | Потребитель или не потребитель | Время доставки следующего файла 9 | ||||||

| R29 | Не авторизован корпоративным клиентом | Непотребитель | 2 банковских дня | ||||||

| R30 | RDFI не в программе усечения чеков | Consumer or Non-Consumer | Next File Delivery Time Following Processing | ||||||

| R31 | Permissible Return (CCD and CTX only) | Non-Consumer | Undefined | ||||||

| R32 | RDFI Non-Settlement | Потребитель или не потребитель | Время доставки следующего файла после обработки | ||||||

| R33 | Возврат XCK | Потребитель или не потребитель | 60 календарных дней | ||||||

| R34 | Limited Participation DFI | Consumer or Non-Consumer | Next File Delivery Time Following Processing | ||||||

| R35 | Improper Debit | Consumer or Non-Consumer | Next File Delivery Time Following Processing | ||||||

| R36 | Неверный кредит | Потребитель или непотребитель | Время доставки следующего файла после обработки | ||||||

| R37 | ИСТОЧНИКАЯ ДОКУМЕНТА ПРЕДОСТАВЛЕНИЯ | Потребитель или не потребительский | 60 календарных дней | ||||||

| R38 | Стоп выплата на исходном документе | Потребитель или непонварный. Неправильный первичный документ Неправильный первичный документ | Потребитель или непотребитель | 2 Банковских дня | |||||

| R40 | Возврат ENR | ||||||||

| R41 | Invalid Transaction Code | N/A | N/A | ||||||

| R42 | Routing No. / Check Digit Error | N/A | N/A | ||||||

| R43 | Invalid DFI Account No . | N/A | N/A | ||||||

| R44 | Индивидуальный идентификатор № | N/A | N/A | ||||||

| R45 | 66.20026/ | . 2 | .2. | /ANVAL INPALID ANVAL 2 | /ANVAL INVAL 2 | /ANVAL INVAL/ANVAL INVAL/ANVAL INVAL/ANVAL INVAL/ANVAL INVAL/ANVAL INVAL/ANVAL 2 | / | . | Н/Д |

| R46 | Invalid Representative Payee Indicator | N/A | N/A | ||||||

| R47 | Duplicate Enrollment | N/A | N/A | ||||||

| R50 | State Law Affecting RCK Acceptance | N/A | N/A | ||||||

| R51 | Недопустимый/неподходящий элемент, относящийся к RCK | ||||||||

| R52, связанный с остановкой платежа | Consumer | 60 Banking Days | |||||||

| R53 | Item and RCK Presented for Payment | Consumer | 60 Calendar Days | ||||||

| R61 | Misrouted Return | Consumer | 60 Calendar Days | ||||||

| R62 | Ошибочный/сторнирующий дебет | Потребитель | 60 календарных дней | ||||||

| R67 | Двойной возврат | ||||||||

| R68 | Несвоевременный возврат | Потребитель или непотребитель | ODFI должен передать возврат в течение 5 млрд. кг. Дни кг. Дни | ||||||

| R69 | Ошибка поля | Потребитель или не потребитель | ODFI должен передать возврат в течение 5 млрд. кг. Дни | ||||||

| R70 | Допустимый возврат не принят / не запрошен ODFI | Потребитель или непотребитель | ODFI должен передать возврат в течение 5 млрд. кг. Дни | ||||||

| R71 | Неправильно направленный возврат Dishonored | Потребитель или непотребитель | ODFI должен отправить возврат в пределах 5 млрд. кг. Дней | ||||||

| R72 | Несвоевременный возврат Dishonored | Потребитель или непотребитель | ODFI должен отправить возврат в течение 5 млрд. кг. Дни | ||||||

| R73 | Своевременный первоначальный возврат | Потребитель или не потребитель | ODFI должен отправить возврат в течение 5 млрд. кг. Дни | ||||||

| R74 | Исправленный возврат | ||||||||

| R75 | Возврат без дубликата | Потребитель или непотребитель 5 кг | OD 9002 Возврат должен быть передан в пределах Дней | ||||||

| R76 | Ошибок не обнаружено | Потребитель или непотребитель | Оспариваемый возврат должен быть отправлен в течение 2 млрд. кг. Дни кг. Дни | ||||||

| R77 | Непринятие R62 | Потребитель или непотребитель | Оспариваемый возврат должен быть передан в пределах 2 млрд. кг. Дни | ||||||

| R80 | Ошибка кодирования IAT | Потребитель или не потребитель | Оспариваемый возврат должен быть отправлен в течение 2 млрд. кг. Days | ||||||

| R81 | Неучастник программы IAT | Потребитель или непотребитель | Оспариваемый возврат должен быть отправлен в течение 2 Bnkg. Дни | ||||||

| R82 | Недействительный иностранный идентификатор RDFI | Потребитель или непотребитель | Оспариваемый возврат должен быть отправлен в пределах 2 млрд. кг. Дней | ||||||

| R83 | Иностранный RDFI Невозможно произвести расчет | Потребитель или непотребитель | Оспариваемый возврат должен быть отправлен в течение 2 млрд. кг. Дни | ||||||

| R84 | Не обработано шлюзом | ||||||||

| R85 | Неверно закодированный исходящий международный платеж | 00026 Потребитель или непотребитель0026 2 банковских дня |

Modern Treasury позволяет очень легко инициировать возврат с соответствующим кодом возврата и автоматизирует привязку возврата к первоначальному платежу. Из этого руководства вы узнаете, как вернуть платеж с помощью нашего API.

Из этого руководства вы узнаете, как вернуть платеж с помощью нашего API.

9 основных исключений при досрочном снятии средств с IRA без штрафных санкций

Взносы, которые вы делаете на свой индивидуальный пенсионный счет (IRA), предназначены для увеличения вашего дохода в годы выхода на пенсию. Однако, как бы вы ни хотели, чтобы ваши IRA оставались нетронутыми до выхода на пенсию, непредвиденные расходы могут вынудить вас досрочно вывести некоторые из этих активов. Традиционные дистрибутивы и дистрибутивы Roth IRA могут привести к штрафу в размере 10%, если вы воспользуетесь ими слишком рано, но есть исключения досрочного снятия, которые позволяют вам пропустить штраф.

Key Takeaways

- Вы можете снимать взносы с индивидуального пенсионного счета Roth (IRA) в любое время.

- Если вы снимаете доходы Roth IRA до достижения 59,5 лет, обычно применяется штраф в размере 10%.

- Снятие средств до достижения возраста 59,5 лет из традиционной IRA влечет за собой штраф в размере 10% независимо от того, снимаете ли вы взносы или доходы.

- В определенных случаях, одобренных Налоговой службой (IRS), вы можете досрочно снять средства с IRA без штрафных санкций.

Снятие средств с IRA во время выхода на пенсию

Традиционное IRA

Если вы ищете выгодный с точки зрения налогообложения способ откладывать деньги на пенсию, вам может подойти традиционная IRA. Традиционные IRA обеспечивают авансовые налоговые льготы. Вы можете вычесть свои взносы в том году, когда вы их делаете, если вы соответствуете требованиям к доходу. Однако при выходе на пенсию вы будете платить подоходный налог при снятии средств по текущей налоговой ставке.

Рот ИРА

С IRA Roth взносы делаются долларами после уплаты налогов. Это означает, что вы не получите никаких налоговых сбережений, когда добавите деньги на свой счет. Но абстиненция после 59 лет½ на 100% не облагаются налогом и штрафом, при условии, что прошло не менее пяти лет с тех пор, как вы впервые внесли свой вклад в Roth. В качестве дополнительного бонуса вы можете снимать свои взносы (но не доходы от этих взносов) в любое время, без налогов и штрафов.

Что такое снятие средств с IRA без штрафных санкций?

Служба внутренних доходов (IRS) налагает штраф в размере 10% на досрочное снятие средств с IRA, чтобы побудить вас сохранить свои пенсионные сбережения нетронутыми. Однако в определенных ситуациях вы можете избежать штрафа. Вот девять случаев, когда вы можете досрочно выйти из традиционной IRA или IRA Roth без наказания. (Обратите внимание, что вы можете отозвать свои взносы в IRA Roth без штрафных санкций в любое время, но не ваши взносы в традиционный IRA.)

1. Невозмещаемые медицинские расходы

Если у вас нет медицинской страховки или у вас есть медицинские расходы из собственного кармана, которые не покрываются страховкой, вы можете получить от своего IRA без штрафных санкций для покрытия этих расходов.

Чтобы соответствовать требованиям, вы должны оплатить медицинские расходы в течение того же календарного года, в котором вы отказываетесь от участия в программе. Кроме того, ваши невозмещаемые медицинские расходы должны превышать 10% от вашего скорректированного валового дохода (AGI) за 2021 год.

Например, если ваш AGI составляет 100 000 долларов США, а ваши невозмещенные медицинские расходы составляют 15 000 долларов США, то максимальная сумма, которую вы можете распределять без штрафных санкций, составляет 5 000 долларов – разница между 15 000 долларов США и 10 % вашего AGI (10 000 долларов США).

2. Взносы на медицинское страхование при безработице

Если вы не работаете, вы можете получать безналоговые выплаты от вашего IRA для оплаты взносов по медицинскому страхованию. Чтобы дистрибутив имел право на бесплатное лечение, вы должны выполнить определенные условия:

- Вы потеряли работу.

- Вы получали пособие по безработице 12 недель подряд.

- Вы получали выплаты либо в том году, когда получали пособие по безработице, либо в следующем году.

- Вы получили раздачи не позднее 60 дней после выхода на работу.

3. Постоянная нетрудоспособность

Если вы стали инвалидом навсегда и больше не можете работать, IRS позволяет вам снять деньги с вашего IRA без уплаты 10% штрафа. Вы можете использовать дистрибутив для любых целей. Просто имейте в виду, что администратор вашего плана может потребовать от вас предоставить подтверждение инвалидности, прежде чем подписать заявление о снятии средств без штрафных санкций.

Вы можете использовать дистрибутив для любых целей. Просто имейте в виду, что администратор вашего плана может потребовать от вас предоставить подтверждение инвалидности, прежде чем подписать заявление о снятии средств без штрафных санкций.

4. Расходы на высшее образование

Высшее образование дорого стоит в наши дни. Если вы оплачиваете расходы на образование, ваш IRA может быть ценным источником финансирования. Можно избежать штрафа в размере 10%, если вы используете активы IRA для оплаты квалифицированных расходов на высшее образование для вас, вашего супруга или вашего ребенка.

Расходы на квалифицированное высшее образование включают плату за обучение, оплату, книги, расходные материалы и оборудование, необходимое для зачисления. Проживание и питание также покрываются для студентов, которые зачислены хотя бы на полставки. Кроме того, у IRS есть особые правила в отношении налоговых льгот и расчета суммы, не подлежащей 10-процентному штрафу.

Обязательно проконсультируйтесь с доверенным специалистом по налогам, чтобы определить, соответствуют ли ваши расходы требованиям. Кроме того, свяжитесь со школой, чтобы убедиться, что она удовлетворяет требованиям для участия в программе.

Кроме того, свяжитесь со школой, чтобы убедиться, что она удовлетворяет требованиям для участия в программе.

5. Вы унаследовали IRA

Если вы являетесь бенефициаром IRA, на ваш вывод средств не распространяется штраф в размере 10% за досрочное снятие средств.

Исключение не применяется, если вы являетесь супругой первоначального владельца счета, вы являетесь единственным бенефициаром и выбираете супружеский перевод (путем которого вы переводите средства в свой собственный неунаследованный IRA). В этом случае IRA рассматривается так, как если бы он принадлежал вам с самого начала. Это означает, что штраф в размере 10% досрочного снятия все еще применяется.

Ваш провайдер IRA должен указать сумму, которую вы снимаете, как выплату в случае смерти, включив код «4» в седьмую ячейку формы IRS 1099-R, которая используется для сообщения о выплате. Уточните у своего хранителя/доверенного лица IRA, какая документация вам потребуется для обработки транзакции.

6.

Купить, построить или перестроить дом

Купить, построить или перестроить домВы можете снять до 10 000 долларов (это пожизненный лимит) со своего IRA без штрафных санкций, чтобы купить, построить или перестроить дом. Чтобы соответствовать требованиям, вы должны быть покупателем жилья «в первый раз» — в данном случае это означает, что вы не владели домом в предыдущие два года. Тем не менее, вы могли бы быть домовладельцем в прошлом и по-прежнему считаться покупателем жилья впервые.

Если вы состоите в браке, ваш супруг может получить дополнительные 10 000 долларов со своего IRA. Кроме того, вы можете использовать деньги, чтобы помочь ребенку, внуку или родителю, при условии, что они соответствуют определению покупателя жилья впервые.

7. По существу равные периодические платежи

Если вам необходимо регулярно снимать средства со своего IRA в течение нескольких лет, IRS позволяет вам делать это без штрафных санкций, если вы соответствуете определенным требованиям.

По сути, вы снимаете одну и ту же сумму, определенную одним из трех предварительно утвержденных методов IRS, каждый год в течение пяти лет или до тех пор, пока вам не исполнится 59 лет. ½, в зависимости от того, что наступит позже. Это называется получением практически равных периодических платежей (SEPP) от вашего IRA.

½, в зависимости от того, что наступит позже. Это называется получением практически равных периодических платежей (SEPP) от вашего IRA.

8. Выполнение налога IRS

Если у вас есть неуплаченные федеральные налоги, IRS может использовать ваш IRA для оплаты счета. Штраф в размере 10% не применяется, если IRS взимает деньги напрямую. Однако вы не можете снять деньги, чтобы заплатить налоги, чтобы избежать сбора. В этом случае исключение не будет применяться, и вам грозит штраф в размере 10%.

9. Призван на военную службу

Квалифицированные распределения резервистов не подлежат штрафу в размере 10%. Как правило, эти выплаты производятся военнослужащим резерва или военнослужащим Национальной гвардии, призванным на действительную военную службу не менее чем на 179 дней после 11 сентября 2001 г.

В некоторых случаях вы можете погасить выплаты, даже если взносы на погашение превышают лимиты годовых взносов. Однако вы должны сделать это в течение двух лет после окончания действительной службы.

Могу ли я использовать деньги индивидуального пенсионного счета (IRA) для усыновления ребенка?

Да. Исключением также считается законное усыновление или рождение ребенка. Вы можете использовать средства с вашего индивидуального пенсионного счета (IRA) бесплатно для усыновления. Если вы усыновили (или родили) ребенка, вы можете снять средства со своего IRA, если это произойдет в течение первого года после даты завершения усыновления (или даты рождения ребенка). Максимальная сумма, которую вы можете снять, составляет 5000 долларов за усыновление или рождение ребенка.

Буду ли я платить штраф, если мне исполнится 59,5 лет и я сниму деньги с IRA Roth?

Вам не придется платить штраф за снятие взносов или доходов с IRA Roth при условии, что счет открыт не менее пяти налоговых лет. Налоговый год начинается 1 января налогового года, когда был сделан первый взнос. Например, взнос Roth IRA за 2021 год можно сделать до 15 апреля 2022 года, но он считается, как если бы он был сделан 1 января 2021 года. В этом случае вы можете начать снимать средства без штрафных санкций с 1 января 2026 г., а не 15 апреля 2027 г.

В этом случае вы можете начать снимать средства без штрафных санкций с 1 января 2026 г., а не 15 апреля 2027 г.

Сколько я могу внести в IRA в возрасте 55 лет?

В 2022 году лимит взноса для лиц старше 50 лет составляет 7000 долларов США: обычный взнос в размере 6000 долларов плюс дополнительный взнос в размере 1000 долларов. Чтобы внести полную сумму в Roth IRA, ваш модифицированный скорректированный валовой доход (MAGI) должен быть менее 129 000 долларов США, если вы подаете заявление в одиночку, или менее 204 000 долларов США, если вы состоите в браке и подаете совместную декларацию. По мере роста вашего дохода сумма, которую вы можете внести, уменьшается и в конечном итоге прекращается.

Если я заразился COVID-19 и мне пришлось снять деньги со своего IRA, сколько времени у меня есть, чтобы вернуть их?

Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES) упростил для тех, кто сильно пострадал от коронавируса, получение выплат с квалифицированных пенсионных счетов. В 2020 году американцам, которые столкнулись с «неблагоприятными финансовыми последствиями» из-за пандемии, было разрешено снимать до 100 000 долларов без уплаты 10% штрафа за досрочное снятие средств. Любой, кто получил раздачу, связанную с коронавирусом, может полностью или частично погасить ее соответствующему пенсионному плану при условии, что он завершит выплату в течение трех лет после даты получения раздачи. Кроме того, распределение будет рассматриваться таким образом, что с него не будет взиматься федеральный подоходный налог.

В 2020 году американцам, которые столкнулись с «неблагоприятными финансовыми последствиями» из-за пандемии, было разрешено снимать до 100 000 долларов без уплаты 10% штрафа за досрочное снятие средств. Любой, кто получил раздачу, связанную с коронавирусом, может полностью или частично погасить ее соответствующему пенсионному плану при условии, что он завершит выплату в течение трех лет после даты получения раздачи. Кроме того, распределение будет рассматриваться таким образом, что с него не будет взиматься федеральный подоходный налог.

Практический результат

Несмотря на то, что упомянутые выше случаи освобождаются от штрафа за досрочное распространение, они все же могут облагаться федеральным налогом и налогом штата. Доверенный налоговый специалист может определить, какие налоги вы можете заплатить, и помочь вам заполнить соответствующие формы.

Вы можете обнаружить, что есть и другие способы получить доступ к средствам, помимо получения денег от IRA, например, получение личного кредита.