Договор факторинга: доступно о содержании и условиях

Финансирование бизнеса » Услуги факторинга »

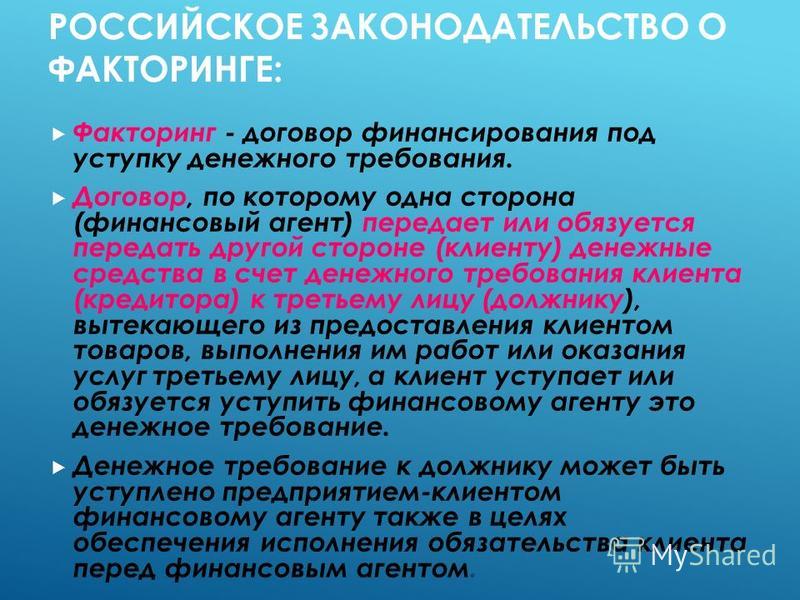

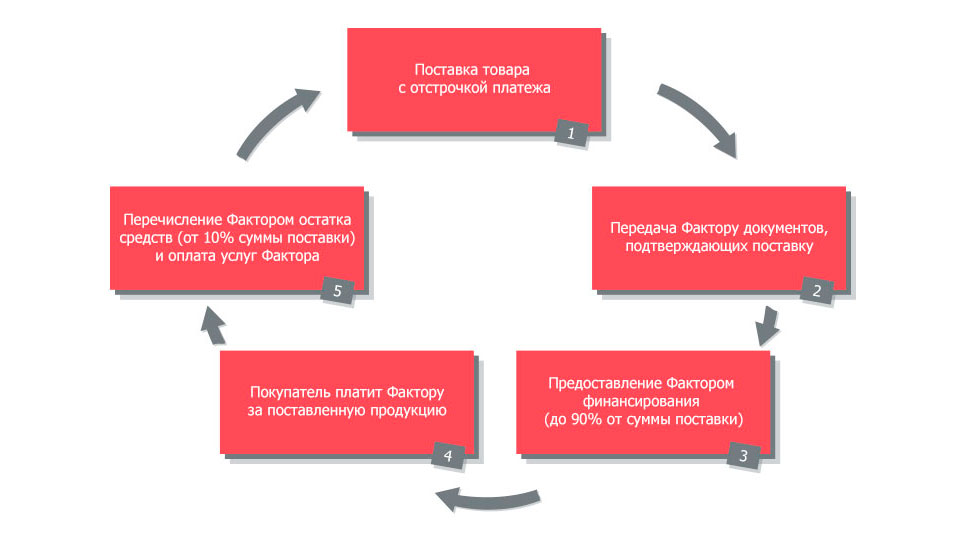

Договор факторинга — это документ, регулирующий взаимоотношения между клиентом и банком (другим финансовмым агентом, предоставляющим услуги по финансированию и управлению задолженностью).

Важно отметить, что содержание договора факторинга в зависимости от политики фирмы и потребностей клиента может сильно изменяться.

Поэтому к контракту с вашим финансовым агентом нужно подходить максимально серьезно. Тем более что законодательство о факторинговых услугах в РФ до сих пор находится в зачаточном состоянии.

Тексту контракта нужно уделять максимально пристальное внимание. Что же должен содержать этот документ и где нужно быть особо внимательным?

Стороны договора факторинга

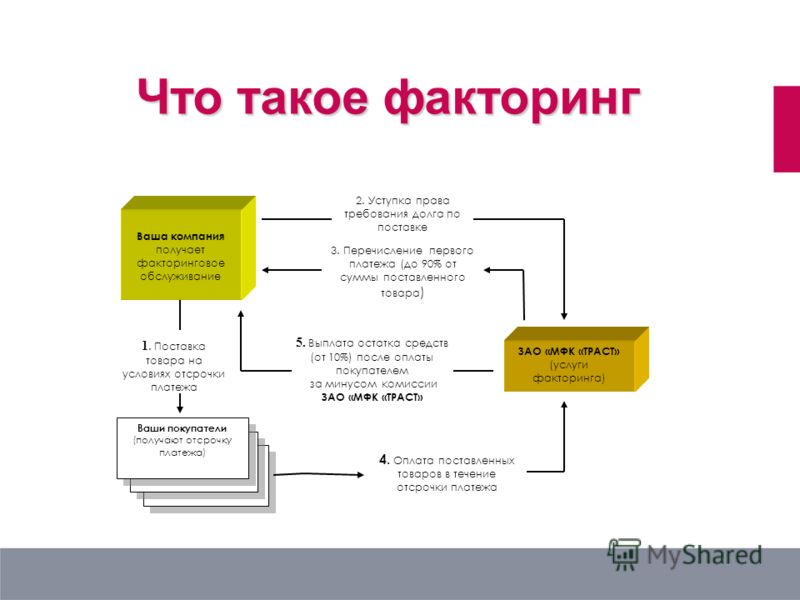

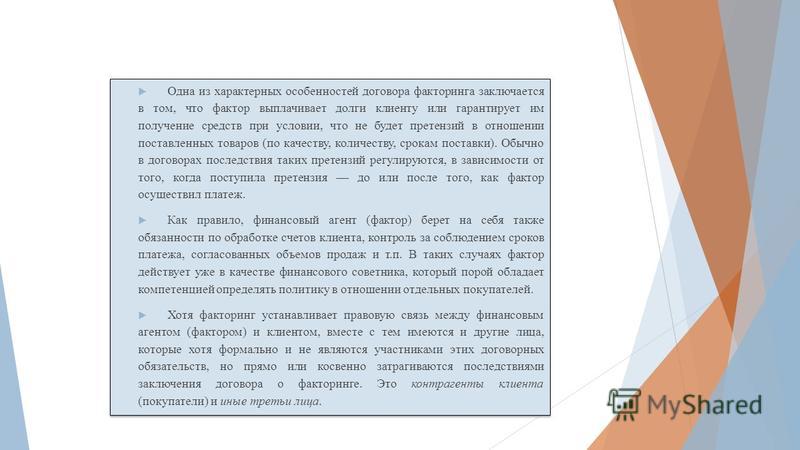

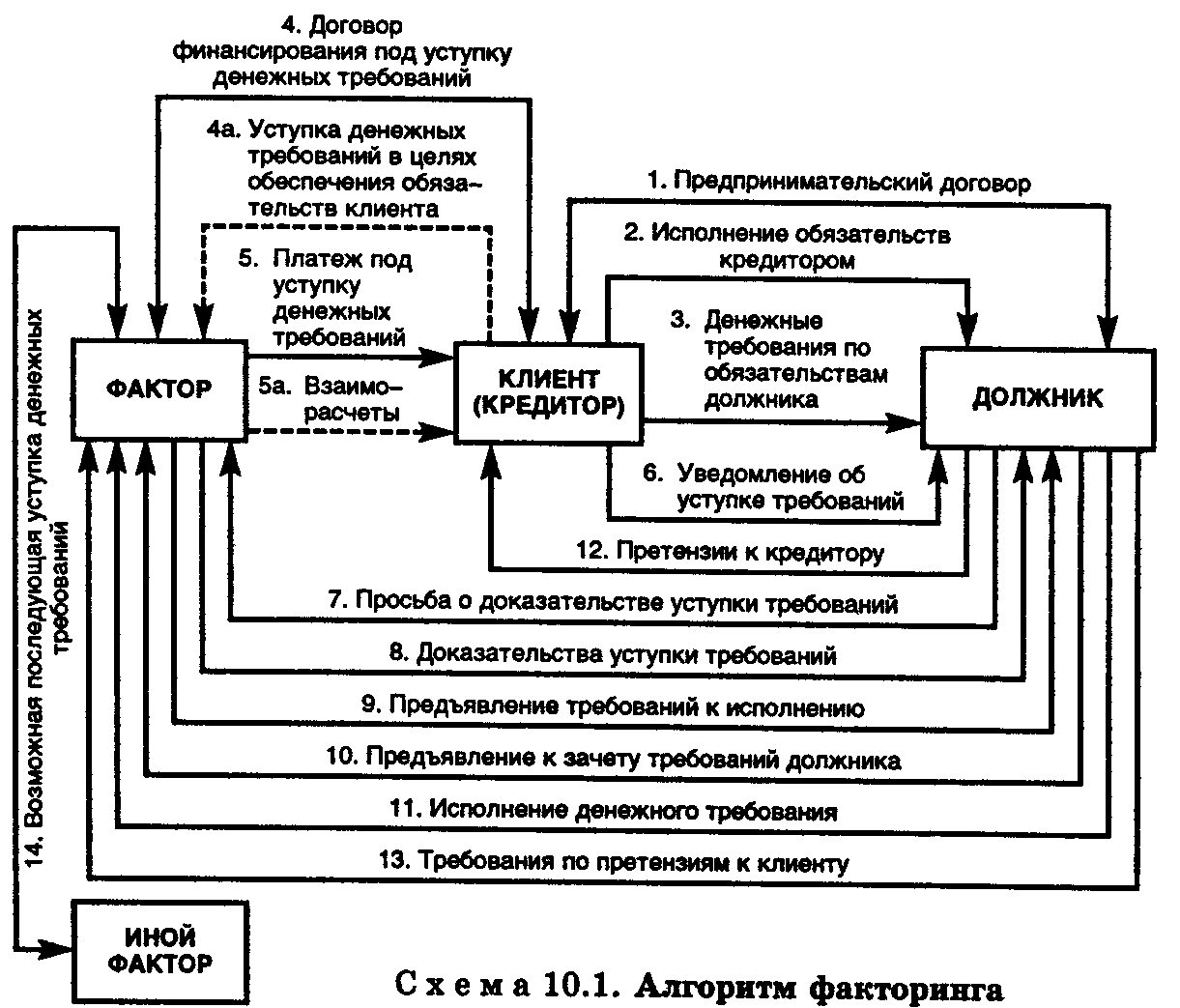

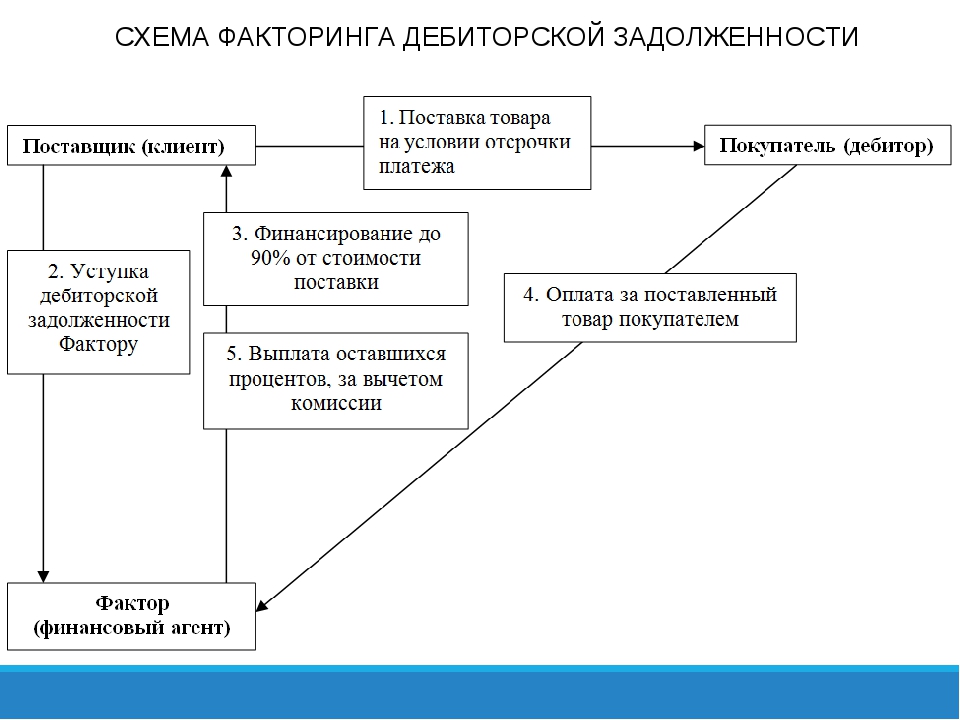

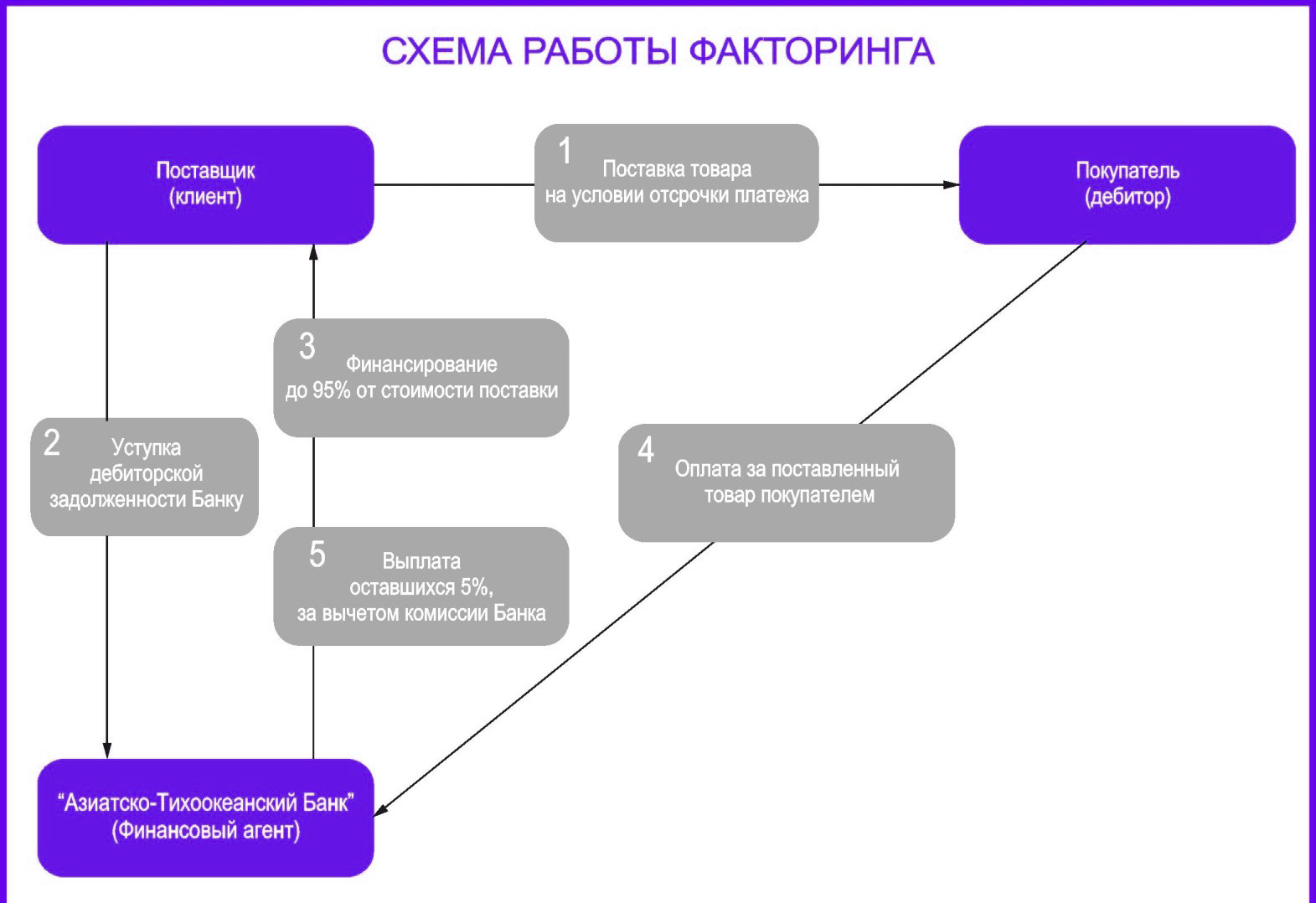

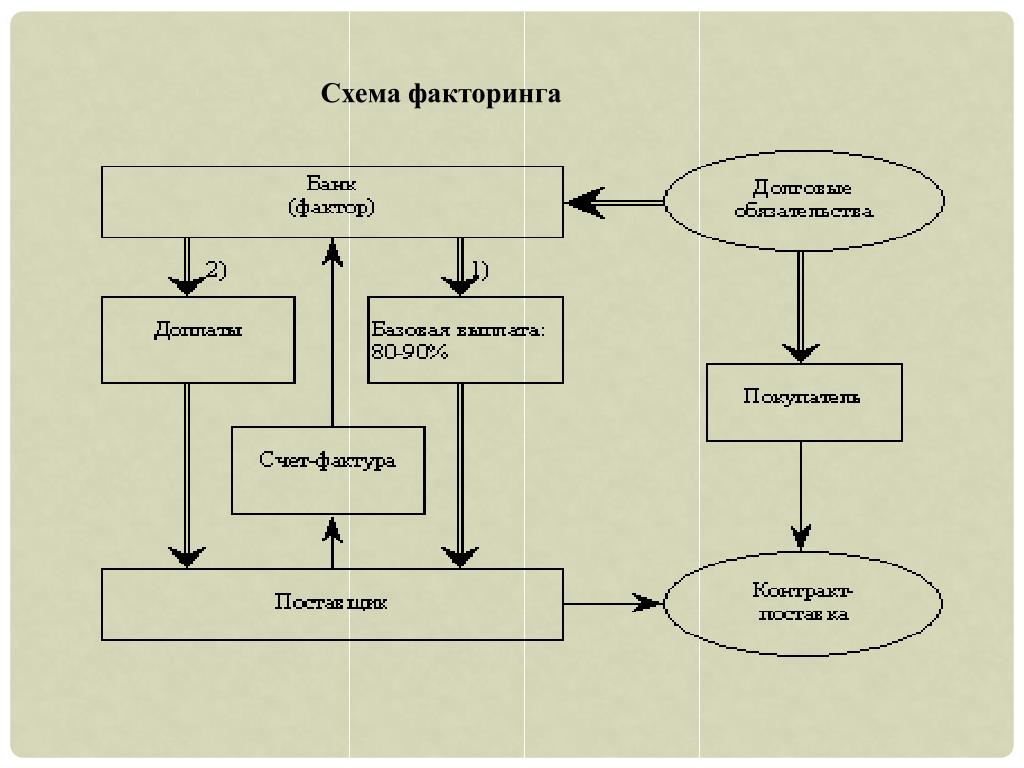

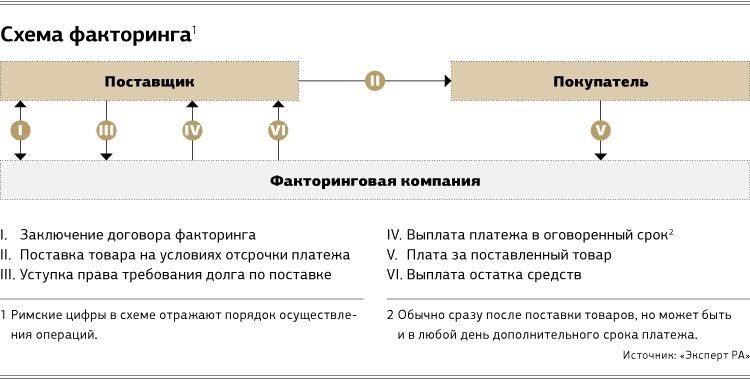

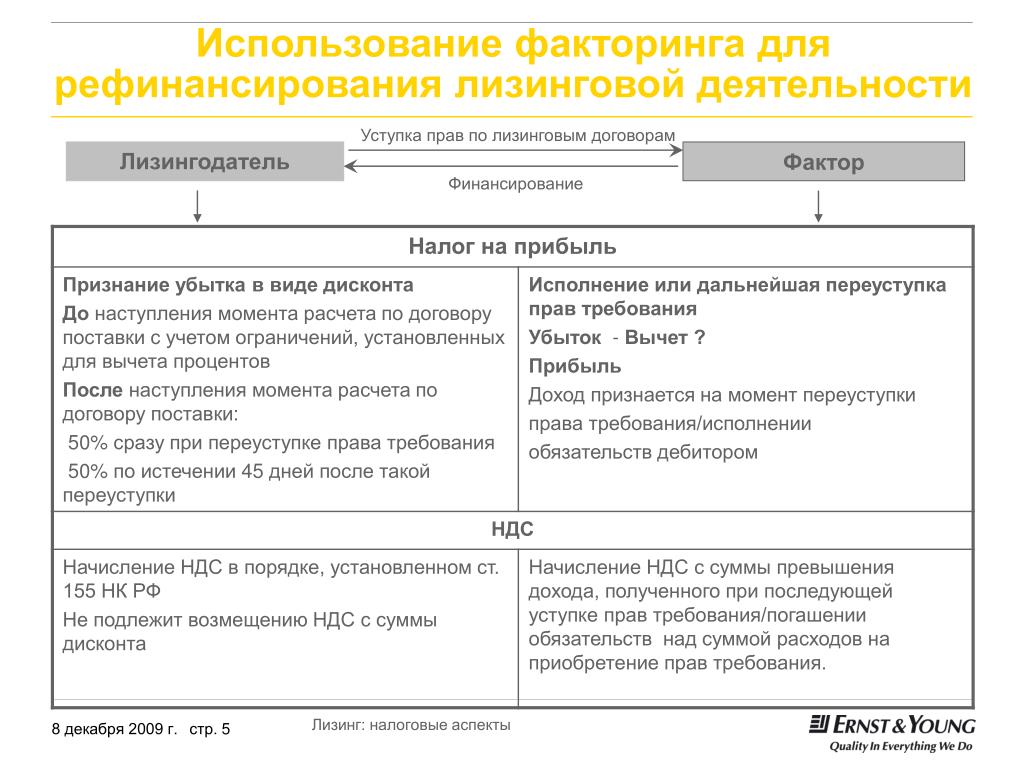

Несмотря на то, что фактически в сделке участвуют три стороны — поставщик (кредитор), покупатель-должник (дебитор) и финансовая организация (фактор), сторонами договора являются только финансовый агент и поставщик.

Это справедливо даже для случаев реверсивного факторинга, когда инициатива по включению факториговой схемы исходит от дебитора (должника).

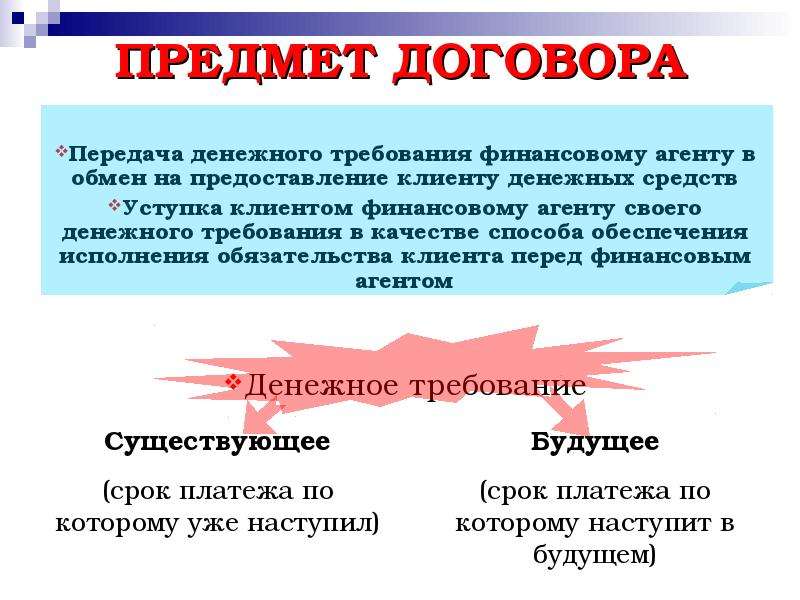

Предмет договора

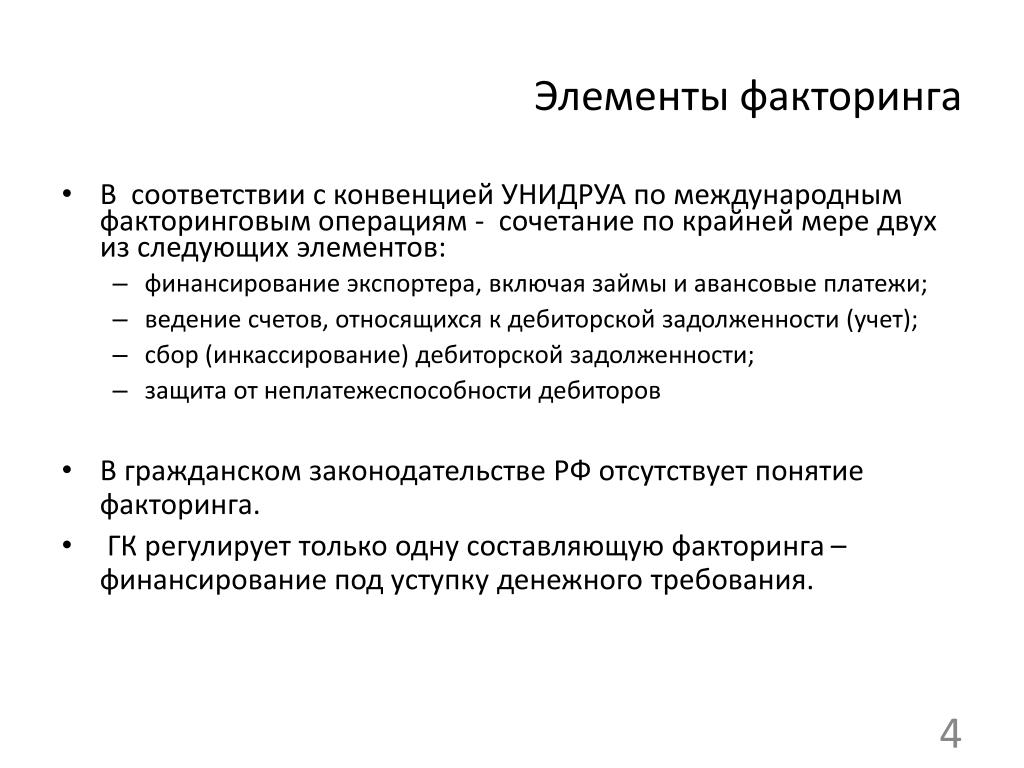

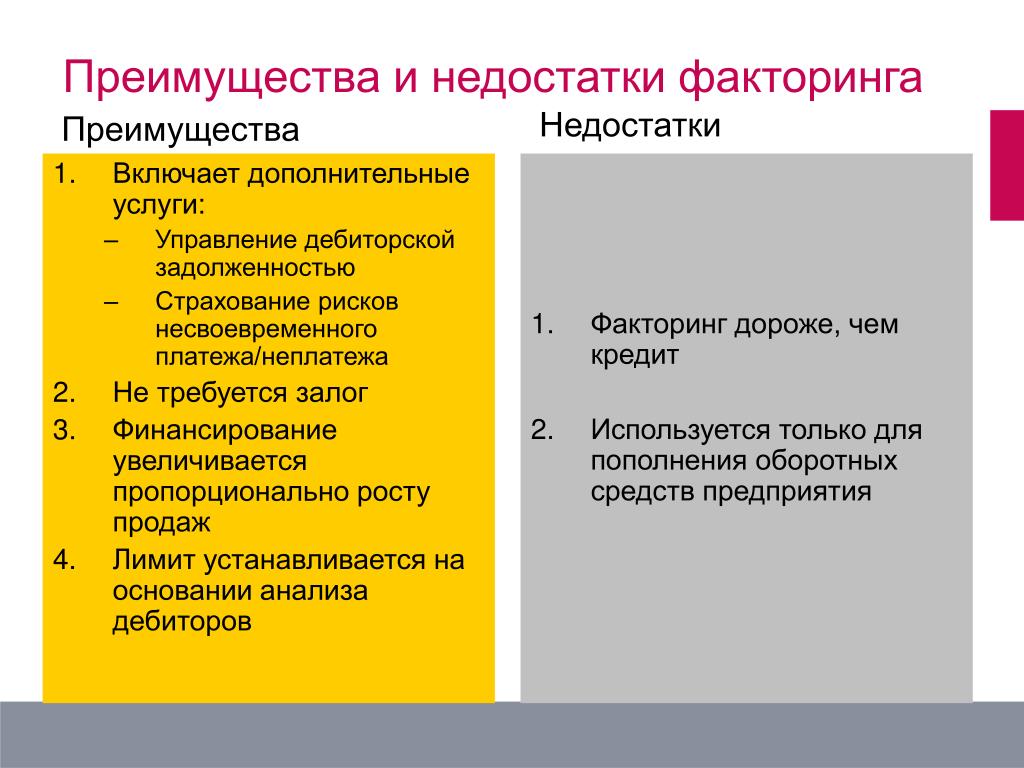

Хотя под факторингом подразумевается вполне определенный комплекс услуг (см. подробнее), в этой части соглашения могут быть прописаны сильно отличающиеся положения.

Формулировки могут быть разными, как и обслуживание, которое реально предоставляются клиенту. Примеры:

- Предметом может является простое приобретение дебиторской задолженности.

- Кредитование под залог задолженности.

- Комплексные услуги по обеспечению финансовых операций клиента, включающие предоставление краткосрочных займов, обеспеченных уступкой прав на дебиторскую задолженность.

- Финансирование под уступку денежного требования.

Рекомендуем обратить на формулировки в этой секции документа самое пристальное внимание и, в случае неясностей и двойных трактовок, настоять на внесении уточнений.

Существенные условия

Помимо указанных выше предмета и сторон соглашения, к существенным условиям договора факторинга относят также:

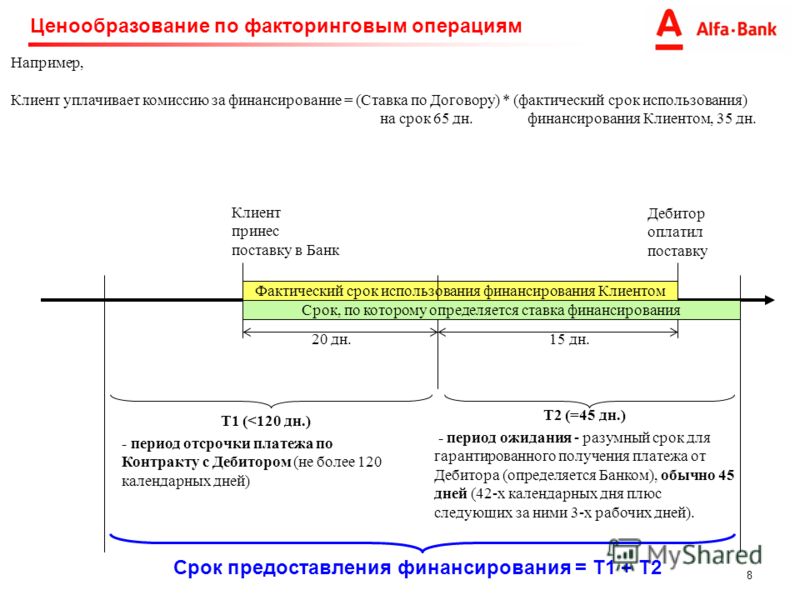

- Срок действия.

- Права и обязанности сторон.

- Сумма финансирования и вознаграждения фактора, порядок расчетов.

- Ответственность сторон.

- Разрешение споров.

- Порядок расторжения договора.

Наиболее интересен параграф «права и обязанности сторон». В этом разделе может быть указан довольно широкий спектр услуг и связанных с ними прав, что может служить лазейкой для различных способов мошенничества.

Если с факторинговой компанией возникнет судебный спор, во внимание будет приниматься прежде всего договор, а не законодательные нормы — по причине их отсутствия. Поэтому клиент в таких делах куда менее защищен, чем, например, в случае классического кредитования.

Мы рекомендуем клиенту читать с карандашом не только собственные права и обязанности (это даже не обсуждается), но и обязанности финансового агента. Следует тщательно обсудить все услуги, которые на ваш взгляд, не вписвываются в предмет соглашения или являются необязательными для исполнения основной функции.

Следует тщательно обсудить все услуги, которые на ваш взгляд, не вписвываются в предмет соглашения или являются необязательными для исполнения основной функции.

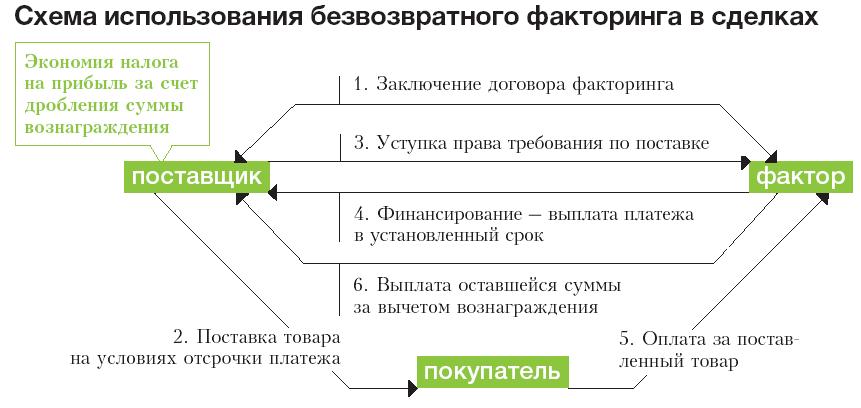

Разумеется, необходимо проверить текст на соответствие заявленному типу — регрессивный или безрегрессивный. Заметим, что услуга может называться безрегрессивным факторингом, но в тексте будет несколько условий, которые сильно снизят привлекательность услуги для клиента. Например, финансовый агент может включить условие об уровне оборота или его стабильности на протяжении определенного времени, чтобы право регресса (требование возврата денег, предоставленных клиенту), перестало действовать.

Образец (форма) договора факторинга

Для примера мы приводим образец договора в формате doc. Этот бланк содержит также несколько важных приложений, изучение которых поможет вам лучше понять механизмы и тонкости взаимоотношений с банком или ФК.

Вы можете скачать образец по этой ссылке: получить файл.

Заметим, что форма приводится только для иллюстрации этой статьи. Тот документ, на котором вы поставите свои подпись и печать, должен быть разработан с нуля или, по крайней мере, существенно отредактирован в соответствии с вашими потреностями и особенностями бизнеса.

Тот документ, на котором вы поставите свои подпись и печать, должен быть разработан с нуля или, по крайней мере, существенно отредактирован в соответствии с вашими потреностями и особенностями бизнеса.

Почему цессия и факторинг не одно и то же

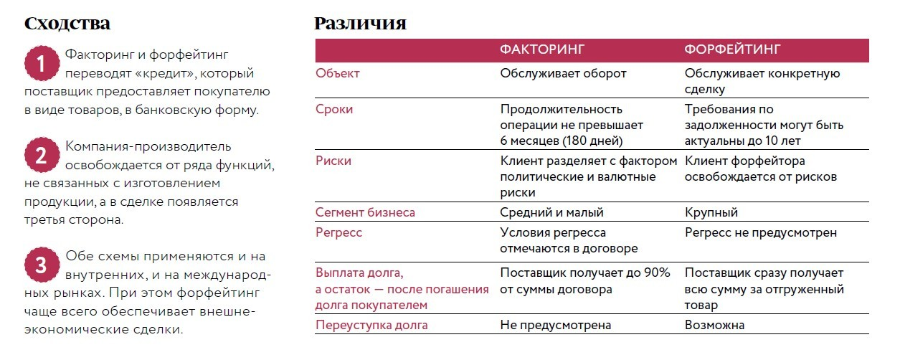

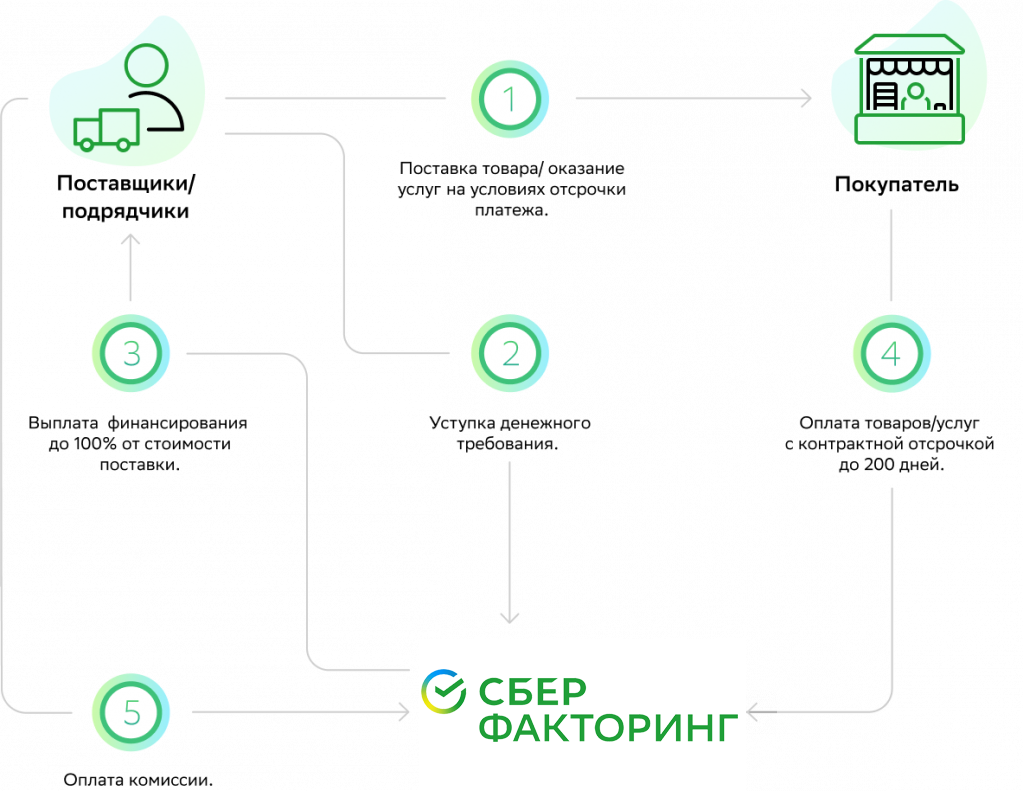

Уступка права требования – это механизм, благодаря которому возможна выдача факторингового финансирования. Клиент передает факторинговой компании денежные обязательства своего контрагента, а взамен получает финансирование в размере до 100% от суммы уступленных обязательств.

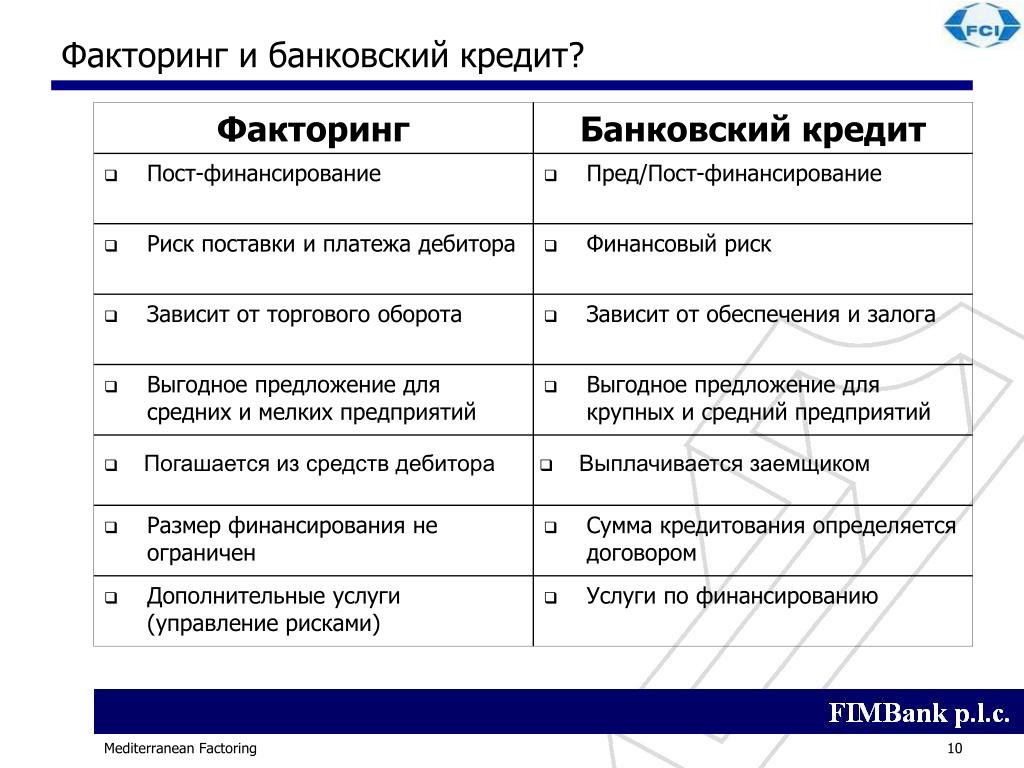

Факторинг нередко отождествляют с цессией, в основе которой также лежит уступка права требования. Однако не стоит считать эти понятия идентичными – между цессией и факторингом есть ряд отличий, которые влияют как на условия соглашений, так и на взаимоотношения между участниками сделки.

Право требования, уступка, цессия и факторинг – суть понятий

-

Право требования — это законная возможность для кредитора получить от должника денежные средства, имущество, услуги и т.

д.

д.

-

Уступка права требования — это передача такой возможности другому кредитору. Может производиться как за вознаграждение, так и без него.

-

Цессия – это уступка права требования, которая сопровождается переменой лиц в обязательстве, оно переходит от прежнего кредитора (цедента) к новому (цессионарию). Уступленное обязательство может иметь как денежный, так и неденежный характер, а выплата вознаграждения за оказанную услугу необязательна.

-

Факторинг – это финансирование клиента под уступку права требования по обязательству дебитора. При этом должны исполняться следующие условия: уступаемое обязательство имеет денежный характер, сторонами договора выступают юридические лица, а сам факторинг сопровождается комплексом дополнительных услуг. Кроме того, как при любом другом виде внешнего финансирования, услуга предоставления средств должна быть вознаграждена.

Таким образом, если цессия заключается в передаче права требования и при этом не имеет значения, денежное оно или неденежное, выплачено какое-либо вознаграждение или нет, то по договору факторинга сутью является выплата факторинговой компанией финансирования за вознаграждение в счет уступки денежных обязательств.

По сути, факторинг – это частный случай цессии. Это подтверждается и законодательным регулированием факторинга и цессии.

Законодательное регулирование

-

Цессия – это перемена лиц в обязательстве. Цессия регулируется главой 24 ГК РФ, где описан порядок перехода прав кредитора к сторонней организации. Согласно положениям главы 24, любое право (требование) может быть передано кредитором другому лицу (или может перейти к другому лицу на основании закона), причем переход такого права не требует согласия должника, если иное не предусмотрено законом или договором.

-

Факторинг регулируется в основном отдельной главой – 43 ГК РФ. При этом нормы главы 43 ГК РФ о договоре факторинга имеют специальный характер по отношению к общим положениям о цессии, закрепленным в главе 24 ГК РФ. В Главе 43 ГК РФ говорится, что по специальному договору организация может уступить третьему лицу (фактору) финансовые требования к своему дебитору (должнику). При этом клиент не только передает дебиторскую задолженность на обслуживание другому кредитору, но и получает от факторинговой компании финансирование в оплату уступленных прав требования.

Подробнее о законодательстве в области уступки права требования читайте в статье «Какими законами регулируется факторинг в РФ?»

подайте заявку на сайте GetFinance

или свяжитесь со специалистом по телефону 8 (800) 500 55 52.

Различия на практике

Юридически факторинг является разновидностью более общего понятия «цессия» (уступка требования) и на него распространяются правила и нормы, изложенные в главе 24 Гражданского кодекса. При этом факторинг имеет ряд характерных особенностей, которые регулируются главой 43 ГК РФ.

В связи с этим в судебной практике бывают случаи, когда происходит подмена понятий «цессия» и «факторинг» с целью получить дополнительные преференции. Чаще всего это касается следующих моментов:

-

Признание уступки недействительной, если первоначальный контракт содержит запрет на уступку. В отношении общегражданской цессии закон четко определяет, что может быть признана недействительной только уступка прав, которые неразрывно связаны с личностью кредитора (алименты, возмещение морального ущерба и т.д.). Коммерческий характер сделки в факторинге исключает возникновение таких ситуаций.

Признать уступку требования по договору факторинга недействительной невозможно, даже если запрет на уступку был указан в профинансированном контракте (статья 828 ГК РФ).

Признать уступку требования по договору факторинга недействительной невозможно, даже если запрет на уступку был указан в профинансированном контракте (статья 828 ГК РФ).

-

Ответственность сторон контракта за невозврат задолженности факторинговой компании. Общие нормы уступки прав, изложенные в главе 24 ГК РФ, не предусматривают возможности солидарной ответственности цедента и должника по уступленным правам требования. В отношении факторинга действует статья 827 ГК, в которой указано, что распределение рисков определяется условиями договора. Таким образом, если в договоре факторинга предусмотрено условие регресса, то за возврат задолженности несут равную ответственность обе стороны профинансированного контракта (исполнитель и заказчик).

-

Признание уступки недействительной, если нет согласия должника на уступку требования. Согласно главе 24 ГК РФ (статья 382) согласие должника на уступку не требуется, если иное не предусмотрено законом или договором.

Эта норма распространяется на договоры цессии – по обычной цессии договором может быть предусмотрено, что для уступки требуется согласие должника. При этом в случае факторинга такой пункт (о запрете на уступку или ограничения в виде согласия должника) в договоре не имеет никакого значения – факторинг признается действительным в любом случае.

Эта норма распространяется на договоры цессии – по обычной цессии договором может быть предусмотрено, что для уступки требуется согласие должника. При этом в случае факторинга такой пункт (о запрете на уступку или ограничения в виде согласия должника) в договоре не имеет никакого значения – факторинг признается действительным в любом случае.

Глава 73 — Факторинг ст. 1077-1086

Глава 73 — Факторинг ст. 1077-1086

Факторинг

Статья 1077. Понятие договора факторинга

1. По договору факторинга (финансирование под уступку права денежного требования) одна сторона (фактор) передает или обязуется передать денежные средства в распоряжение второй стороны (клиента) за плату (в любое предусмотренное договором способ), а клиент уступает или обязуется уступить фактору свое право денежного требования к третьему лицу (должнику).

Клиент может уступить фактору свое денежное требование к должнику с целью обеспечения выполнения обязательства клиента перед фактором.

2. Обязательство фактора по договору факторинга может предусматривать предоставление клиенту услуг, связанных с денежным требованием, право которого он уступает.

Статья 1078. Предмет договора факторинга

1. Предметом договора факторинга может быть право денежного требования, срок платежа за который наступил (имеющееся требование), а также право требования, которое возникнет в будущем (будущее требование).

2. Будущее требование считается переданным фактору со дня возникновения права требования к должнику. Если передача права денежного требования обусловлена определенным событием, оно считается переданным с момента наступления этого события.

В этих случаях дополнительное оформление уступки права денежного требования не требуется.

Статья 1079. Стороны в договоре факторинга

1. Сторонами в договоре факторинга является фактор и клиент.

2. Клиентом в договоре факторинга может быть физическое или юридическое лицо, являющееся субъектом предпринимательской деятельности.

3. Фактором может быть банк или другое финансовое учреждение, соответствии с законом имеет право осуществлять факторинговые операции.

Статья 1080. Недействительность запрета уступку права денежного требования

1. Договор факторинга являются действительным независимо от наличия договоренности между клиентом и должником о запрете уступки права денежного требования или его ограничения.

В этом случае клиент не освобождается от обязательств или ответственности перед должником в связи с нарушением клиентом условия о запрете или ограничении уступки права денежного требования.

Статья 1081. Ответственность клиента перед фактором

1. Клиент отвечает перед фактором за действительность денежного требования, право которго уступается, если другое не установлено договором факторинга.

2. Денежное требование, право которого уступается, соответствует действительности, если клиент имеет право уступить право денежного требования и в момент уступки этого требования ему не были известны обстоятельства, вследствие которых должник имеет право не выполнять требование.

3. Клиент не отвечает за невыполнение или ненадлежащее выполнение должником денежного требования, право которго уступается и которое предъявлено к выполнению фактором, если другое не установлено договором факторинга.

Статья 1082. Выполнение должником денежного требования фактору

1. Должник обязан произвести платеж фактору при условии, что он получил от клиента или фактора письменное сообщение про уступку права денежного требования фактору и в этом сообщении определено денежное требование, которое подлежит выполнению, а также назван фактор, которому может быть осуществлен платеж.

2. Должник имеет право требовать от фактора предоставления ему в разумный срок доказательств того, что уступка права денежного требования фактору в самом деле имела место. Если фактор не выполнит этой обязанности, должник имеет право произвести платеж клиенту для выполнение своей обязанности перед ним.

3. Выполнение должником денежного требования фактору согласно этой статье освобождает должника от его обязанности перед клиентом.

Статья 1083. Последующая уступка права денежного требования

1. Последующая уступка фактором права денежного требования третьему лицу не допускается, если другое не установлено договором факторинга.

2. Если договором факторинга допускается последующая уступка права денежного требования, она осуществляется согласно положениям этой главы.

Статья 1084. Права фактора

1. Если согласно условиям договора факторинга финансирование клиента осуществляется путем покупки у него фактором права денежного требования, фактор приобретает право на все суммы, которые он получит от должника на выполнение требования, а клиент не отвечает перед фактором, если полученные им суммы являются меньшими чем суммы, уплаченные фактором клиенту

2. Если уступка права денежного требования фактору осуществляется с целью обеспечения выполнения обязательств клиента перед фактором, фактор обязан предоставить клиенту отчет и передать сумму, которая превышает сумму долга клиента, который обеспечен уступкой права денежного требования, если другое не установлено договором факторинга.

Если сумма, полученная фактором от должника, оказалась меньше суммы долга клиента перед фактором, который обеспечен уступкой права требования, клиент обязан уплатить фактору остаток долга.

Статья 1085. Встречные требования должника

1. Если фактор предъявил должнику требование произвести платеж, должник имеет право предъявить до зачета свои денежные требования, которые основываются на договоре должника с клиентом, которые возникли у должника до момента, когда он получил сообщение про уступку права денежного требования фактору.

2. Должник не может предъявить фактору требования к клиенту в связи с нарушением им условия о запрете или ограничении уступки права денежного требования.

Статья 1086. Защита прав должника

1. В случае нарушения клиентом своих обязанностей по договору, заключенным с должником, должник не имеет права требовать от фактора возвращения сумм, уже уплаченных ему по уступленному денежному требованию, если должник имеет право получить эти суммы непосредственно от клиента.

2. Должник, который имеет право получить непосредственно от клиента суммы, уплаченные фактору по уступленному денежному требованию, имеет право требовать возвращения этих сумм фактором, если фактор не выполнил своего обязательства передать клиенту денежные средства, связанные с уступкой права денежного требования, или перадав клиенту денежные средства, зная о нарушении клиентом обязательств перед должником, связанных с уступкой права денежного требования.

Договор факторинга или финансирование под уступку денежного требования

Отношения, возникающие по договору финансирования под уступку денежного требования или, иначе, по договору факторинга, интересны современным предпринимателям в первую очередь потому, что этот вид гражданско-правовых договоров с принятием части второй Гражданского кодекса РФ появился в российском гражданском законодательстве впервые, хотя и использовался некоторыми российскими банками в их финансово-кредитной деятельности до этого.

В мировой практике договор факторинга применяется давно и довольно активно. Самый передовой опыт зарубежных стран, по мнению современных правоведов, был использован при составлении нового российского Гражданского кодекс и включен в него.

Договор факторинга охватывает довольно широкий круг разнообразных отношений. При этом юридическую сущность обязательств по данному договору составляет известная обязательственному праву уступка денежного требования (цессия). Однако отношения факторинга, сочетающие в себе элементы договоров займа и кредита, а иногда и договора возмездного оказания финансовых услуг, имеют гораздо более сложный и многогранный характер.

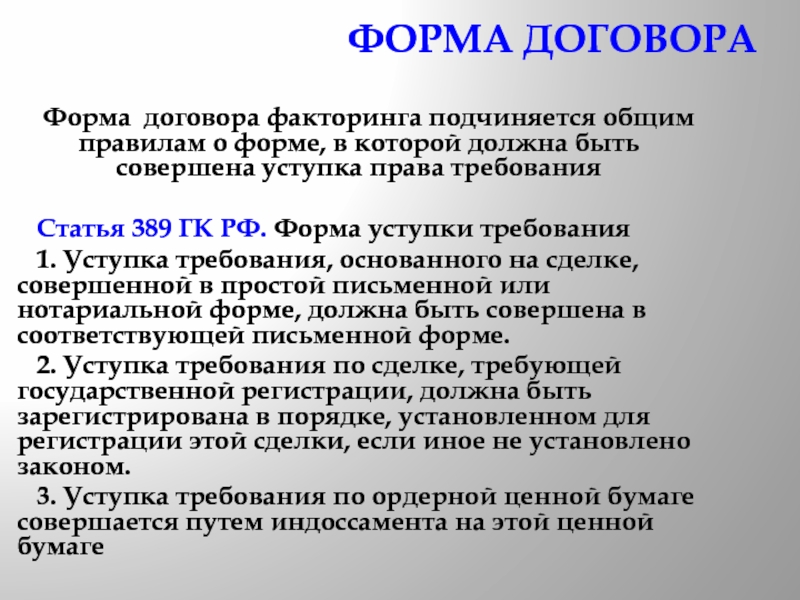

В этой связи на отношения по договору факторинга распространяются как частные правила, установленные главой 43 части второй Гражданского кодекса РФ, так и общие положения об уступке требования, определенные в ст.ст. 388-390 части первой ГК, в части, не противоречащей специальным предписаниям о данном договоре и существу возникающих на его основе обязательств. Так нормы, касающиеся формы уступки требования (см. ст.389 ГК), предопределяют форму договора факторинга.

Так нормы, касающиеся формы уступки требования (см. ст.389 ГК), предопределяют форму договора факторинга.

Между тем анализ содержания возникающих между участниками цессии и факторинга отношений не допускает возможности говорить о том, что обязательства по предоставлению кредитно-финансовых услуг по договору факторинга являются частным случаем уступки требования. Рассмотрим характер и содержание отношений, возникающих по договору финансирования под уступку денежного требования более детально и сами убедимся в этом.

При этом, учитывая всю сложность рассматриваемых отношений, сразу оговоримся, что для облегчения восприятия система изложения построена таким образом: формулировки статей Кодекса даются с пояснениями на примере конкретных ситуаций.

Предмет договора факторинга

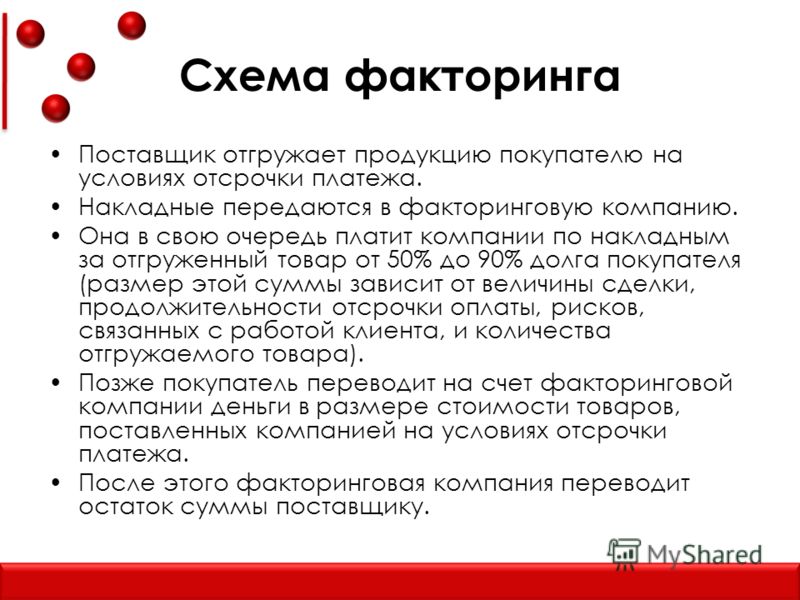

По смыслу п.1 ст.824 ГК при заключении договора факторинга одна сторона (финансовый агент) передает или же обязуется передать другой стороне (клиенту) денежные средства, в то время как клиент в обмен на эти средства уступает или обязуется уступить финансовому агенту имеющееся у него денежное требование к третьему лицу (должнику), вытекающее из предоставления клиентом этому лицу товаров, выполнения работ или оказания услуг.

Предположим, что крупная строительная фирма по характеру своей деятельности вынуждена иметь дело с большим количеством заказчиков-должников. При этом она постоянно испытывает необходимость в финансовых ресурсах. В этом случае фирме выгодно заключить договор со специализированной организацией, по которому та приняла бы на себя за определенное вознаграждение обязательства по истребованию денег с этих должников, одновременно с этим предоставив фирме деньги для строительства. Таким договором может явиться договор факторинга, с одной стороны, освобождающий фирму от собирания денег у своих должников, а с другой — решающий текущие проблемы ее производственной деятельности.

Интересно отметить, что денежное требование может быть уступлено клиентом финансовом агенту как в обмен на передаваемые денежные средства, так и в целях обеспечения исполнения своих обязательств перед финансовым агентом, в частности, по кредитному договору (п.1 ст.824 ГК). Однако важно иметь в виду, что это денежное требование перейдет к агенту только при условии невыполнения клиентом своего основного обязательства.

Например, та же строительная фирма получила в банке кредит, однако займодавец усомнился в ее платежеспособности и в качестве средства обеспечения возврата кредита затребовал предоставления каких-либо гарантий. Такой гарантией, в частности, могут стать права требования фирмы к заказчикам строительных объектов. Если фирма и банк заключат договор факторинга, то в случае невозврата фирмой в обусловленный договором кредита срок заемной суммы банк приобретет права требования к заказчикам фирмы по оплате приобретенных ими объектов строительства.

Нужно сказать, что обязательства финансового агента по договору финансирования под уступку денежного требования могут включать в себя не только собственно само финансирование, но и предоставление клиенту иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки (п.2 ст.824 ГК).

Как правило, эти услуги состоят в ведении финансовым агентом бухгалтерского учета и выставлении должникам по уступленным денежным требованиям счетов. Объясняется это, вероятно, тем, что агент, по сути, покупает дебиторскую задолженность клиента и потому лично заинтересован в контроле над его операциями, в том числе в бухгалтерском.

Объясняется это, вероятно, тем, что агент, по сути, покупает дебиторскую задолженность клиента и потому лично заинтересован в контроле над его операциями, в том числе в бухгалтерском.

Возвращаясь к ситуации со строительной фирмой можно предположить, что банк может принять на себя, помимо финансирования деятельности фирмы, учет ее операций по строительству объектов.

Нужно сказать, что предоставление агентом подобных дополнительных финансовых услуг не является обязательным элементом договора факторинга. Необходимость в этом возникает при неоднократной уступке требований взамен предоставляемых кредитов. Если такие услуги в договоре присутствуют, то следует говорить, что договор носит смешанный характер.

Как видно из п.1 ст.824 ГК, договор факторинга со стороны финансового агента может предусматривать не только передачу денег в настоящем времени, но и обязательство предоставить их в будущем. Точно так и клиент может либо уступить денежное требование либо принять на себя обязательства по его уступке в будущем. В зависимости от этого можно судить, каким договором является факторинг: реальным или же консенсуальным и, соответственно, вести речь о возможности или невозможности понуждения стороны к выдаче кредита или передаче права требования. Напомним, что при заключении консенсуального договора обязанности сторон возникают уже с момента достижения сторонами соглашения по всем существенным условиям договора. Реальным же договор является тогда, когда он считается заключенным с момента фактической передачи денег, вещей, прав и пр.

В зависимости от этого можно судить, каким договором является факторинг: реальным или же консенсуальным и, соответственно, вести речь о возможности или невозможности понуждения стороны к выдаче кредита или передаче права требования. Напомним, что при заключении консенсуального договора обязанности сторон возникают уже с момента достижения сторонами соглашения по всем существенным условиям договора. Реальным же договор является тогда, когда он считается заключенным с момента фактической передачи денег, вещей, прав и пр.

В первом случае у стороны договора появляется возможность принуждения контрагента к исполнению принятых и закрепленных в договоре обязательств, а во втором случае такой возможности до момента реальной передачи товаров, вещей, прав и пр. нет.

Стороны договора факторинга

Статья 825 ГК прямо ограничивает круг лиц, которые по договору факторинга могут выступать в качестве финансовых агентов. Ими могут быть только банки, иные кредитные организации, а также другие коммерческие организации, имеющие разрешение (лицензию) на осуществление деятельности такого типа. Вместе с тем, банки и иные кредитные организации вправе осуществлять эту деятельность уже в силу своего статуса, не получая дополнительного разрешения.

Вместе с тем, банки и иные кредитные организации вправе осуществлять эту деятельность уже в силу своего статуса, не получая дополнительного разрешения.

По смыслу статей Кодекса, посвященных факторингу, в роли клиентов должны выступать коммерческие организации либо индивидуальные предприниматели.

Таким образом, субъектный состав договора финансирования под уступку денежного требования определяет, что этот вид договора может использоваться исключительно в предпринимательском обороте.

Отношения между клиентом и финансовым агентом

Предмет уступки по договору факторинга

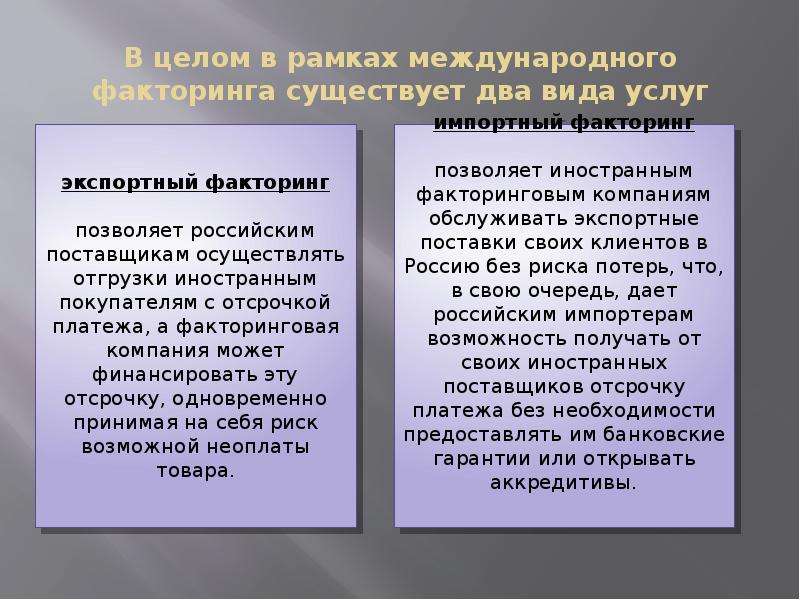

В отличие от цессии, посредством которой другому лицу может быть передано любое право (требование) кредитора (ст.388 ГК), предметом уступки, под которую предоставляется финансирование, может быть только денежное требование, т.е. требование о передаче денег в оплату поставленных товаров, выполненных работ, оказанных услуг.

Так, строительная фирма не может передать банку в обмен на предоставленный кредит требование к торговой организации о поставке строительных материалов, необходимых для строительства, либо требование к подрядной организации о выполнении определенного объема строительных работ.

Кроме того, необходимо помнить: денежное требование, являющееся предметом договора факторинга, должно быть определено в договоре таким образом, чтобы его можно было отличить от аналогичных требований, которые не являются предметом уступки (п.1 ст.826 ГК). Так, требования могут быть идентифицированы в договоре факторинга ссылкой на определенный контракт или вид товаров (работ, услуг). Если из договора установить конкретные уступленные требования невозможно, может быть сделан вывод о том, что стороны не определили предмет договора и последний не может считаться заключенным. Однако на этот счет существует и другая точка зрения, в соответствии с которой уступка распространяется на все требования клиента, возникающие из его предпринимательской деятельности.

Следует иметь в виду, что п.1 ст.826 ГК допускается передача как денежного требования, срок платежа по которому ужу наступил (существующее требование), так и права на получение денежных средств, которое возникнет в будущем (будущее требование).

Независимо от того, что договорами на строительство жилых домов предусмотрено возникновение обязанностей по уплате построенных объектов только после подписания актов приема-передачи, строительная организация может передать банку взамен кредитных ресурсов как требования к заказчикам, у которых срок оплаты по договору уже наступил, так и требования к застройщикам, которым объекты еще не переданы в эксплуатацию.

При этом финансовому агенту важно обратить внимание на то, чтобы по существующему требованию к моменту уступки не истек срок исполнения.

Что же касается уступки будущего требования, то оно считается перешедшим к финансовому агенту лишь после возникновения права на получение с должника конкретных денежных средств, причем без какого-либо дополнительного оформления (п.2 ст. 826 ГК). До наступления указанного момента клиент остается субъектом соответствующего требования, т.е. стороной по договору. В этой связи клиент обязан выполнить все лежащие на нем обязанности, чтобы иметь возможность потребовать последующего исполнения обязанностей от своего должника.

Ответственность клиента за действительность предмета уступки

Указанные выше обстоятельства обуславливают ответственность клиента перед финансовым агентом за действительность переданного им денежного требования, если иное не предусмотрено в договоре сторон (п.1 ст.827 ГК).

В силу п.2 ст. 827 ГК денежное требование, являющееся предметом уступки, признается действительным, если клиент обладает правом на его передачу и в момент уступки ему не известны обстоятельства, вследствие которых должник вправе его не исполнять.

Иными словами, прежде чем уступить право требования финансовому агенту клиент должен проверить не только свою дееспособность, но еще раз проконтролировать соответствие уступаемого требования закону и иным правовым актам, удостовериться в дееспособности должника в момент возникновения требования, соответствии воли должника, выраженной в обязательстве, его действительной воле, а также соблюдении других правил ГК о действительности сделок. Между тем, нужно помнить, что отвечая за действительность предмета уступки по договору факторинга, клиент не несет ответственности за неисполнение или ненадлежащее исполнение должником уступленного требования.

Между тем, нужно помнить, что отвечая за действительность предмета уступки по договору факторинга, клиент не несет ответственности за неисполнение или ненадлежащее исполнение должником уступленного требования.

К примеру, банк, ссылаясь на переход к нему по договору факторинга прав на взыскание задолженности по оплате строительных объектов обратится к застройщикам с соответствующим требованием. Однако последние по тем или иным причинам могут отказаться выполнять требования банка.

Если в договоре факторинга ответственность строительной фирмы за неисполнение застройщиками требований по оплате жилья не предусмотрена, то, исходя из положений ГК, она никакой ответственности нести не будет. Такой договор в практике называется «безоборотным». В то же время, если договором факторинга предусмотрены обстоятельства, при которых фирма будет отвечать перед банком за уклонение застройщиков от оплаты жилья, то ответственность за неисполнимость уступленного фирмой требования наступит («оборотный» факторинг).

Таким образом, возможность применения к клиенту мер ответственности за неисполнение или ненадлежащее исполнение должником своих обязательств зависит только от наличия в договоре факторинга специального условия об этом.

Отношения между клиентом и должником

Запрет уступки денежного требования переуступка требования финансовым агентом

В практической деятельности не исключены ситуации, при которых должник по каким-либо причинам не заинтересован в смене своего кредитора. На этот случай п.2 ст.388, применяемой при цессии, установлено ограничение уступки требования по обязательству, в котором личность кредитора имеет для должника существенное значение. Цессия без согласия должника не допускается.

Тем не менее при факторинге подобное правило не применяется. Более того, в п.1 ст.828 ГК устанавливается, что уступка денежного требования финансовому агенту является действительной при любых обстоятельствах, даже если между клиентом и его должником существует соглашение о ее запрете или ограничении.

Иными словами, ни прямой запрет, ни какие-либо ограничения на переуступку прав строительной фирмы по договору факторинга не препятствуют уступке денежного требования банку без согласия застройщика.

Между тем, клиент (в частности, строительная фирма), нарушивший соответствующее соглашение, может нести ответственность за нарушение установленного договором запрета или ограничения на уступку прав, поскольку тем самым им были нарушены принятые на себя обязательства.

Нужно заметить, что даже если договором конкретные меры ответственности, применяемые к клиенту в описанном выше случае, не оговорены, должник независимо от этого факта вправе потребовать возмещения причиненных ему сменой кредитора убытков. Однако в этом случае ему придется доказать, что вследствие замены кредитора его право было нарушено, и он был вынужден произвести расходы для его восстановления и т.п. (см. ст.15 ГК).

Интересно заметить, что при наличии беспрепятственной переуступки прав клиента финансовый агент совершить дальнейшую переуступку полученного от клиента требования в таком же порядке не может. Для этого необходимо иметь в договоре специальное условие (ст.829 ГК). Если последующая уступка денежного требования договором допускается, то к ней применяются соответствующие нормы Главы ГК о факторинге.

Для этого необходимо иметь в договоре специальное условие (ст.829 ГК). Если последующая уступка денежного требования договором допускается, то к ней применяются соответствующие нормы Главы ГК о факторинге.

Отношения между должником и финансовым агентом

Исполнение денежного требования должником финансовому агенту

Основной обязанностью должника по договору факторинга является то, что он должен произвести платеж своему новому кредитору — финансовому агенту.

Для того, чтобы соответствующая обязанность должника была исполнена надлежащим образом, клиент либо финансовый агент должны обеспечить его информацией о состоявшемся переходе прав кредитора.

П.1 ст.830 ГК устанавливает необходимость письменного уведомления должника об уступке денежного требования к нему, в котором указывается подлежащее исполнению денежное требование и, кроме того, оговаривается финансовый агент, которому должен быть произведен платеж.

Помимо этого, в силу п.2 ст.830 ГК, финансовый агент по просьбе должника обязан в разумный срок предоставить ему доказательства того, что уступка денежного требования действительно имела место в отношении этого финансового агента. Связано это с тем, что согласно п.1 ст.385 ГК должник вправе не исполнять обязательство новому кредитору до того момента, пока ему не будут представлены доказательства того, что право требования к нему перешло другому лицу.

Связано это с тем, что согласно п.1 ст.385 ГК должник вправе не исполнять обязательство новому кредитору до того момента, пока ему не будут представлены доказательства того, что право требования к нему перешло другому лицу.

Таким образом, обязанность должника произвести платеж не своему первоначальному кредитору, а его финансовому агенту возникает только при условии письменного уведомления о состоявшейся уступке требования, а при наличии соответствующей просьбы должника — только после предоставления ему доказательств состоявшейся уступки.

Соответственно, если клиент и финансовый агент не выполнят возложенные на них обязанности, должник вправе произвести платеж своему первоначальному кредитору — клиенту по договору факторинга. При этом никакие санкции к должнику применяться не будут.

Если же клиент либо финансовый агент известят должника о состоявшейся сделке, а должник при этом не потребует от агента доказательств этого, либо эти доказательства будут предоставлены в разумный срок, и при этом должник произведет платеж финансовому агенту, то он считается освобожденным от соответствующего обязательства перед своим первоначальным кредитором. Эти нормы конкретизируют общие правила закона о порядке совершения уступки требования (п.3 ст.382, п.1 ст.385 ГК).

Эти нормы конкретизируют общие правила закона о порядке совершения уступки требования (п.3 ст.382, п.1 ст.385 ГК).

Поясним сказанное на конкретном примере.

Для того, чтобы застройщики оплатили приобретенное жилье путем перечисления соответствующих средств на счет банка строительная фирма либо сам банк должны, во-первых, поставить застройщиков в известность об этом, а, во-вторых, при наличии просьбы — предоставить доказательства того, что их новым кредитором действительно является банк.

Варианты последствий этого могут быть различными.

Все условия строительной фирмой и банком соблюдены и заказчики перечислили средства на счет банка. В этом случае их обязательства перед строительной фирмой считаются исполненными.

Все условия соблюдены, однако заказчики направили средства первоначальному кредитору (строительной фирме). При таких обстоятельствах считается, что оплата жилых домов застройщиками не произведена, и банк, как надлежащий кредитор, вправе предъявить к ним, помимо требований о перечислении средств в оплату жилья, требования о возмещении убытков, вызванных неисполнением принятых на себя обязательств.

Объясняется это тем, что обязательство считается прекращенным при его надлежащем исполнении, которое состоит, в том числе, в исполнении обязательства надлежащему лицу (ст.309, 312 ГК). В силу договора факторинга надлежащим кредитором застройщиков стал финансовый агент строительной фирмы — банк. Поэтому, направляя денежные средства строительной фирме (первоначальному кредитору), заказчики исполняют обязательство ненадлежащему лицу и несут риск неблагоприятных последствий этого.

Строительная фирма и (или) банк не уведомили заказчиков о состоявшемся переходе прав кредитора, либо уведомление заказчикам направлено было, но банк не представил доказательство того, что уступка денежного требования ему действительно имела место. Как следствие этого — заказчики не перечислили банку стоимость строительства.

При таких условиях в силу п.2 ст.830 ГК заказчики вправе произвести платеж во исполнение своего обязательства перед строительной фирмой не банку, а непосредственно фирме. При этом фирма будет отвечать перед банком только в том случае, если соответствующая обязанность предусмотрена в договоре факторинга (т. е. факторинг является «оборотным»). Если же такой договоренности между сторонами не достигнуто, то, как отмечалось выше, фирма не отвечает перед банком за неисполнение или ненадлежащее исполнение заказчиком требований, являющихся предметом уступки (п.3 ст.827 ГК).

е. факторинг является «оборотным»). Если же такой договоренности между сторонами не достигнуто, то, как отмечалось выше, фирма не отвечает перед банком за неисполнение или ненадлежащее исполнение заказчиком требований, являющихся предметом уступки (п.3 ст.827 ГК).

Права финансового агента на суммы, полученные от должника

Как было отмечено выше, денежное требование может быть уступлено финансовому агенту в обмен на предоставляемые кредитные ресурсы, а также для обеспечения исполнения какого-либо обязательства. Поскольку финансовым агентом чаще всего является банковское учреждение, логично предположить, что подразумеваются обязательства, возникшие скорее всего по кредитному договору.

В этой связи права финансового агента на суммы, полученные от должника, будут различными.

Так, если по условиям договора факторинга финансирование клиента осуществляется путем покупки у него финансовым агентом денежного требования, то агент приобретает право на все суммы, которые он получит от должника во исполнение требования (п. 1 ст.831 ГК).

1 ст.831 ГК).

При этом клиент не несет ответственности перед агентом за то, что полученные им суммы оказались меньше цены, за которую агент приобрел требование. Вернемся к самому первому рассмотренному нами примеру, когда клиентом по договору факторинга выступала крупная строительная фирма, имеющая большое количество заказчиков и постоянно нуждающаяся в финансовых средствах. Финансовым агентом по договору факторинга был банк, который финансировал деятельности фирмы и за определенное вознаграждение принимал на себя обязанности по взысканию с заказчиков-должников денежных средств.

При такой конструкции отношений банк должен иметь в виду, что в расчетах с заказчиками он приобретет право на все суммы, которые ему удастся получить от должников-застройщиков. Их размер может превышать сумму выданного строительной фирме кредита (что свидетельствует о выгоде банка), а может быть и меньше этой суммы. При этом, если договор факторинга предполагался «безоборотным», строительная фирма не несет никакой ответственности перед банком за то, что последний не получил прибыли от совершенной сделки.

Иначе происходит в случаях, когда денежное требование уступается финансовому агенту в целях обеспечения исполнения ему обязательств клиента. Если договором факторинга не предусмотрено иное, п.2 ст.831 ГК установлена схема дополнительных расчетов между финансовым агентом и клиентом в зависимости от того, какие суммы фактически получены от должника.

Связано это с тем, что само обязательство переходит к финансовому агенту только в той части, в которой клиент не исполнил требования банка, поскольку именно их исполнение эта уступка и должна обеспечить.

Если финансовый агент взыскал с должника по уступленному требованию сумму, превышающую сумму долга клиента, то он обязан предоставить клиенту отчет и передать ему сумму разницы.

Если же денежные средства, полученные агентом от должника, окажутся меньше суммы долга клиента, последний остается ответственным перед финансовым агентом за остаток долга. Например, если выдача кредита строительной фирме производится под уступку денежных требований фирмы к заказчикам об оплате объектов строительства, то в случае невозврата кредита банк может обратить в свою пользу только сумму, равную сумме кредита, процентов по нему, убытков, причиненных просрочкой исполнения, а также возмещения необходимых расходов банка по взысканию задолженности клиента. Несмотря на то, что такой вывод непосредственно в нормах ст.831 ГК не закреплен, представляется, что он является правомерным, поскольку, по общему правилу, средство обеспечения исполнения обязательства призвано обеспечивать требование в том объеме, в котором оно имеется к моменту удовлетворения (см. ст.337 «Обеспечиваемое залогом требование», ст.360 «Удовлетворение требований за счет удерживаемого имущества», п.2 ст.363 «Ответственность поручителя», п.1 ст.380 «Понятие задатка. Форма соглашения о задатке» ГК РФ).

Несмотря на то, что такой вывод непосредственно в нормах ст.831 ГК не закреплен, представляется, что он является правомерным, поскольку, по общему правилу, средство обеспечения исполнения обязательства призвано обеспечивать требование в том объеме, в котором оно имеется к моменту удовлетворения (см. ст.337 «Обеспечиваемое залогом требование», ст.360 «Удовлетворение требований за счет удерживаемого имущества», п.2 ст.363 «Ответственность поручителя», п.1 ст.380 «Понятие задатка. Форма соглашения о задатке» ГК РФ).

При этом, если банк получит сумму, превышающую сумму долга строительной фирмы, и не вернет соответствующую разницу клиенту, его действия можно будет квалифицировать, как неосновательное обогащение с применением ответственности по ст.395 ГК. Нужно заметить, что обязанность совершения дополнительных расчетов финансового агента с клиентом, установленная п.2 ст.831 ГК, также согласуется с нормами статей Кодекса о способах обеспечения исполнения обязательств (см. п.5 ст.350 «Реализация заложенного имущества», ст. 360 «Удовлетворение требований за счет удерживаемого имущества»).

360 «Удовлетворение требований за счет удерживаемого имущества»).

Требования должника к финансовому агенту

Как известно, одним из способов прекращения обязательств является зачет встречных однородных требований (ст.410 ГК).

В случае уступки требования должник вправе зачесть новому кредитору свое встречное требование к первоначальному кредитору. Зачет в таком случае производится, если требование возникло по основанию, существовавшему к моменту получения должником уведомления об уступке требования, и срок требования наступил до его получения либо этот срок не указан либо определен моментом востребования.

Данные положения закреплены и в главе Кодекса, регулирующей отношения по договору факторинга. Согласно п.1 ст.832, удовлетворяя требования финансового агента, должник по основному обязательству вправе противопоставить им (путем зачета) иные свои требования к клиенту (первоначальному кредитору), вытекающие из данного договора.

Например, заказчики могут предъявить банку свои требования об уплате неустойки за просрочку в сдаче объектов строительства в эксплуатацию, передаче объектов с недостатками и недоделками и пр. ).

).

Однако следует иметь в виду, что предъявляемые к зачету денежные требования должны уже существовать у должника к тому времени, когда им было получено уведомление об уступке требования финансовому агенту строительной фирмы. В противном случае зачета быть не может.

Интересно, что должник не вправе предъявить финансовому агенту требования об уплате сумм, причитающихся с первоначального кредитора (клиента) в связи с нарушением им условия договора о запрете или ограничении уступки требования (п.2 ст.832 ГК). Напомним, что соглашение между клиентом и его должником о запрете или ограничении уступки требования по возникшему между ними обязательству в отношении финансового агента является действительным, что тем не менее не освобождает клиента от обязательств или ответственности перед должником за нарушение существующего между ними соглашения (ст.826 ГК).

Возврат должнику сумм, полученных финансовым агентом

В отношениях факторинга тесно связаны между собой не только стороны договора финансирования по уступке денежного требования (финансовый агент и клиент), но и должник по обязательству перед клиентом (первоначальным кредитором). В частности, в случае нарушения клиентом своих обязательств по договору, заключенному с должником, должник не вправе требовать от финансового агента возврата сумм, уже уплаченных ему по перешедшему агенту требованию, если, конечно, должник может получить такие суммы непосредственно с клиента.

В частности, в случае нарушения клиентом своих обязательств по договору, заключенному с должником, должник не вправе требовать от финансового агента возврата сумм, уже уплаченных ему по перешедшему агенту требованию, если, конечно, должник может получить такие суммы непосредственно с клиента.

Иными словами, должник по уступленному обязательству сохраняет право требовать с клиента уплаты определенных сумм при нарушении последним своих обязательств по договору (например, при оплате банку стоимости жилья, переданного в эксплуатацию в некачественном состоянии). В такой ситуации должник не имеет возможности получить суммы, уплаченные им финансовому агенту, обратно (п.1 ст.833 ГК).

Между тем, если сам финансовый агент в этом случае не произвел клиенту обещанный за уступку требования платеж (не финансировал его) либо при производстве такого платежа знал о нарушении клиентом своих обязательств, должник имеет право требовать возврата ему соответствующих сумм непосредственно от финансового агента (п. 2 ст.833 ГК).

2 ст.833 ГК).

Объясняется это тем, что в указанной ситуации финансовый агент получает с должника деньги, не произведя финансирование клиента, либо зная, что уступленное требование заведомо спорно либо необосновано.

Отличия уступки требования (цессии) от договора факторинга

Итак, когда мы говорим об отношениях по договору финансирования под уступку денежного требования (договору факторинга), мы подразумеваем предпринимательские отношения, один из участников которых, приобретая денежное требование к другому лицу (в силу отгрузки ему товара, выполнения работ или оказания услуг), не дожидаясь его исполнения (передачи денежных средств) и учитывая, что это требование в силу названных обстоятельств уже имеет рыночную стоимость, уступает его банку или иной коммерческой организации в обмен на получение займа или кредита либо предоставляет его в качестве способа обеспечения исполнения обязательств перед банком.

Учитывая, что юридическую сущность обязательств, возникающих из договора факторинга, составляет уступка денежного требования (цессия), выделим принципиальные различия уступки требования (цессии) и договора финансирования под уступку денежного требования.

Уступка требования (цессия)

Договор финансирования под уступку денежного требования (договор факторинга)

Передача принадлежащих кредитору прав может быть совершена как по сделке (уступка требования), так и на основании закона (п.1 ст.382, ст.387 ГК) Обязательства имеют договорный характер, т.е. возникают исключительно из договора (п.1 ст.842 ГК)

Предметом цессии является непосредственно передача права (требования) (п.1 ст.382 ГК) Предметом факторинга является финансирование (кредитование) одного лица другим в счет передачи последнему денежного требования этого лица к третьей стороне (п.1 ст.824 ГК)

Уступается только право (требование)

(п.1 ст.382 ГК) Наряду с уступкой требования сторонами совершается ряд действий, непосредственно с ней не связанных (п.2 ст.824 ГК)

Денежные средства передаются новым кредитором первоначальному кредитору в оплату приобретенного имущественного права (если цессия является возмездной)

(п. 1 ст.382 ГК) Иная последовательность совершаемых действий: наоборот, денежное требование либо уступается в обмен на передаваемые денежные средства либо передается в качестве средства обеспечения исполнения обязательств по другому договору

(п.1 ст.824 ГК)

1 ст.382 ГК) Иная последовательность совершаемых действий: наоборот, денежное требование либо уступается в обмен на передаваемые денежные средства либо передается в качестве средства обеспечения исполнения обязательств по другому договору

(п.1 ст.824 ГК)

Уступаемое требование может иметь любой характер

(п.1 ст.382 ГК) Уступаемое требование должно быть только денежным

(п.1 ст.824 ГК)

Уступается право, которое в момент заключения сделки о его уступке уже принадлежит кредитору на основании обязательства

(п.1 ст.382 ГК) Предусмотрена возможность уступки права на получение денежных средств, которое уже существует в настоящем либо возникнет в будущем времени

(п.1 ст.824 ГК)

Участниками могут быть любые лица

(п.1 ст.382 ГК) Финансовым агентом (одной из сторон договора факторинга) обязательно должен быть банк, иная кредитная организация либо коммерческая организация, имеющая лицензию на осуществление деятельности такого типа

(ст. 825 ГК)

825 ГК)

Для перехода прав кредитора к другому лицу согласие должника не требуется, если иное не установлено законом или договороми (п.2 ст.382 ГК) Передача денежных требования на условиях финансирования никогда не требует согласия должника, поскольку запрет либо ограничение на уступку требования изначально признается недействительными (п.1 ст.828 ГК)

Должник вправе выдвигать против своего нового кредитора все требования, которые возникли у него по отношению к своему первоначальному кредитору к тому моменту, когда он узнал об уступке права

(ст.386 ГК) Должник вправе выдвигать против своего нового кредитора (банка) только денежные требования

(п.1 ст.832 ГК)

Нормы ст.ст. 382-390 ГК, касающиеся уступки требования, запрета на последующую переуступку права не содержат, поэтому можно предположить, что она допускается независимо от наличия специальной договоренности сторон Допускается дальнейшая переуступка денежного требования новым кредитором иному финансовому агенту только при наличии специальной договоренности сторон

(ст. 829 ГК)

829 ГК)

Нормами ст.ст.382-390 возможность возвращения новым кредитором сумм, полученных от должника, не предусмотрена Финансовый агент при определенных обстоятельствах обязан вернуть полученные от должника денежные суммы (ст.830 ГК)

Камфер Ю.А.

Материалы подготовили АКДИ и «Экономика и жизнь»

Гражданский кодекс Украины | Праводник

Глава 73. Факторинг

Статья 1077. Понятие договора факторинга#

1. По договору факторинга (финансирование под уступку права денежного требования) одна сторона (фактор) передает или обязуется передать денежные средства в распоряжение второй стороны (клиента) за плату (в любой предусмотренный договором способ), а клиент уступает или обязуется уступить фактору свое право денежного требования к третьему лицу (должнику).

Клиент может уступить фактору свое денежное требование к должнику в целях обеспечения исполнения обязательства клиента перед фактором.

2. Обязательство фактора по договору факторинга может предусматривать предоставление клиенту услуг, связанных с денежным требованием, право которого он уступает.

Статья 1078. Предмет договора факторинга#

1. Предметом договора факторинга может быть право денежного требования, срок платежа по которому наступил (имеющееся требование), а также право требования, которое возникнет в будущем (будущее требование).

2. Будущее требование считается переданным фактору со дня возникновения права требования к должнику. Если передача права денежного требования обусловлена определенным событием, оно считается переданным с момента наступления этого события.

В этих случаях дополнительное оформление уступки права денежного требования не требуется.

Статья 1079. Стороны в договоре факторинга#

1. Сторонами в договоре факторинга являются фактор и клиент.

2. Клиентом в договоре факторинга может быть физическое или юридическое лицо, являющееся субъектом предпринимательской деятельности.

3. Фактором может быть банк или другое финансовое учреждение, которое в соответствии с законом имеет право осуществлять факторинговые операции.

Статья 1080. Недействительность запрета уступки денежного требования#

1. Договор факторинга является действительным независимо от наличия договоренности между клиентом и должником о запрете уступки права денежного требования или его ограничения.

В этом случае клиент не освобождается от обязательств или ответственности перед должником в связи с нарушением клиентом условия о запрете или ограничении уступки права денежного требования.

Статья 1081. Ответственность клиента перед фактором#

1. Клиент отвечает перед фактором за действительность денежного требования, право которой отступается, если другое не установлено договором факторинга.

2. Денежное требование, право которого отступается, является действительной, если клиент имеет право уступить право денежного требования и в момент уступки этого требования ему не были известны обстоятельства, вследствие которых должник вправе не выполнять требование.

3. Клиент не отвечает за неисполнение или ненадлежащее исполнение должником денежного требования, право которой отступается и которая предъявлена к выполнению фактором, если иное не установлено договором факторинга.

Статья 1082. Выполнение должником денежного требования фактору#

1. Должник обязан произвести платеж финансовому агенту при условии, что он получил от клиента или фактора письменное уведомление об уступке денежного требования фактору и в этом уведомлении определено денежное требование, подлежащее исполнению, а также назван фактор, которому должен быть произведен платеж.

2. Должник имеет право требовать от фактора предоставления ему в разумный срок доказательств того, что уступка права денежного требования фактору действительно имело место. Если фактор не выполнит этой обязанности, должник вправе произвести платеж клиенту во исполнение своего долга перед ним.

3. Выполнение должником денежного требования фактору соответствии с настоящей статьей освобождает должника от его обязанности перед клиентом.

Статья 1083. Последующая уступка денежного требования#

1. Последующая уступка фактором права денежного требования третьему лицу не допускается, если иное не установлено договором факторинга.

2. Если договором факторинга допускается последующая уступка денежного требования, оно осуществляется в соответствии с положениями настоящей главы.

Статья 1084. Права фактора#

1. Если в соответствии с условиями договора факторинга финансирование клиента осуществляется путем покупки у него фактором права денежного требования, фактор приобретает право на все суммы, которые он получит от должника во исполнение требования, а клиент не отвечает перед фактором, если полученные им суммы является меньше суммы, уплаченной фактором клиенту.

2. Если уступка денежного требования фактору осуществляется с целью обеспечения исполнения обязательства клиента перед фактором, фактор обязан предоставить клиенту отчет и передать сумму, превышающую сумму долга клиента, который обеспечен уступкой права денежного требования, если иное не установлено договором факторинга.

Если сумма, полученная фактором от должника, оказалась меньше суммы долга клиента перед фактором, который обеспечен уступкой права требования, клиент обязан уплатить фактору остаток долга.

Статья 1085. Встречные требования должника#

1. Если фактор предъявил должнику требование произвести платеж, должник вправе предъявить к зачету свои денежные требования, основанные на договоре должника с клиентом, которые возникли у должника к моменту, когда он получил уведомление об уступке денежного требования фактору.

2. Должник не может предъявить фактору требования к клиенту в связи с нарушением им условия о запрете или ограничении уступки права денежного требования.

Статья 1086. Защита прав должника#

1. В случае нарушения клиентом своих обязательств по договору, заключенному с должником, должник не вправе требовать от фактора возврата сумм, уже уплаченных ему по уступленному денежному требованию, если должник вправе получить эти суммы непосредственно от клиента.

2. Должник, имеющий право получить непосредственно от клиента суммы, уплаченные фактору по уступленному денежное требование, имеет право требовать возврата этих сумм фактором, если фактор не выполнил своего обязательства передать клиенту денежные средства, связанные с уступкой права требования, или передал клиенту денежные средства, зная о нарушении клиентом обязательства перед должником, связанного с уступкой права денежного требования.

МСП Банк совместно с компанией НОРБИТ разработали Открытую факторинговую платформу

МСП Банк совместно с компанией НОРБИТ (входит в группу ЛАНИТ) разработали Открытую факторинговую платформу (ОФП) на базе системы АИС НГС. Платформа создана в рамках национального проекта «Акселерация малого и среднего предпринимательства». ОФП позволяет упростить доступ субъектам малого и среднего предпринимательства (МСП) к финансированию при исполнении контрактов, прежде всего в рамках 223-ФЗ, подразумевающих отсрочку платежа.Открытая факторинговая платформа – это три личных кабинета поставщика, фактора и заказчика (покупателя). Каждому из участников доступен функционал, соответствующий процессу заключения факторинговой сделки и выплате финансирования. Платформа позволяет поставщику – субъекту МСП, заключившему контракт в рамках закупки 223-ФЗ, подать заявку на факторинг из любой точки мира на ОФП, выбрать фактора из числа приславших свои предложения и заключить с ним договор факторинга. Договор факторинга подписывается сторонами на ОФП квалифицированными электронными подписями. Дальнейшие шаги в рамках факторинговых сделок: уведомление заказчика об уступке денежных требований, подтверждение им же задолженности по поставкам и весь последующий документооборот между участниками платформы происходит исключительно в электронной форме с подтверждением полномочий и подписанием квалифицированной электронной подписью. Платформа позволяет сократить время на заключение договора факторинга до одного рабочего дня, а выплату финансирования – до нескольких часов.

Договор факторинга подписывается сторонами на ОФП квалифицированными электронными подписями. Дальнейшие шаги в рамках факторинговых сделок: уведомление заказчика об уступке денежных требований, подтверждение им же задолженности по поставкам и весь последующий документооборот между участниками платформы происходит исключительно в электронной форме с подтверждением полномочий и подписанием квалифицированной электронной подписью. Платформа позволяет сократить время на заключение договора факторинга до одного рабочего дня, а выплату финансирования – до нескольких часов.

Важной задачей ОФП, зафиксированной в национальном проекте, является упрощение доступа субъектам МСП к финансовым инструментам в рамках закупочной деятельности при расчетах с крупнейшими заказчиками по договорам, подразумевающим отсрочку по оплате поставленного товара или оказанной услуги, в первую очередь закупок по 223-ФЗ. Для решения данной задачи реализована интеграция между ОФП и федеральными электронными торговыми площадками, что позволяет поставщику оформить заявку на факторинг сразу после заключения тендерного договора на электронной торговой площадке для проведения государственных закупок. Первой такой площадкой, с которой интегрирована ОФП, является АО «ТЭК-Торг».

Первой такой площадкой, с которой интегрирована ОФП, является АО «ТЭК-Торг».

ОФП создана на базе low-code платформы Creatio от «Террасофт Россия». Являясь частью системы МСП Банка АИС НГС, ОФП обеспечивает доступ субъектам МСП ко всем финансовым продуктам по принципу «одного окна» — в его личном кабинете. При этом МСП Банк не оказывает факторинговые услуги, а является сервисной площадкой для встречи всех участников факторинга. Предприниматели получили еще один автоматизированный финансовый инструмент для поддержания деловой активности без необходимости личного присутствия в офисе финансовой организации. Все заявки по всем продуктам в АИС НГС отражаются в едином интерфейсе, где удобно контролировать статусы, просматривать и сохранять печатные формы документов, а с помощью инструментов аналитики отслеживать изменения бизнес-показателей.

Открытая факторинговая платформа на базе АИС НГС – это значительный шаг в области цифровизации факторинговых сделок и перевода взаимоотношений всех участников их в онлайн-формат.

Марина Стешина, руководитель направления департамента развития МСП Банка: «Запуск независимой факторинговой онлайн-платформы в масштабах всей страны глобально расширяет доступ субъектам малого и среднего предпринимательства к факторинговым услугам, позволяя выбирать наиболее подходящие условия обслуживания, ускорять получение финансирования до минимальных сроков. Перед МСП Банком, как институтом развития в рамках национального проекта, стоит задача дальнейшего развития быстрого, удобного, понятного сервиса для ускорения роста бизнеса, в том числе за счет сокращения расходов на всех этапах факторинговых сделок».

Антон Чехонин, генеральный директор НОРБИТ: «С Открытой факторинговой платформой гораздо легче получить финансовую поддержку для развития бизнеса. Новая система значительно ускоряет и упрощает процесс предоставления финансирования. Онлайн-обмен документами позволяет существенно сократить трудозатраты и быстро профинансировать поставку. Открытая факторинговая платформа будет способствовать помимо прочего развитию долгосрочных отношений между дебиторами и поставщиками».

Открытая факторинговая платформа будет способствовать помимо прочего развитию долгосрочных отношений между дебиторами и поставщиками».

Алексей Клочков, управляющий директор «Террасофт Россия»: «Открытая факторинговая платформа — это очередной информационный проект, который МСП Банк реализовал с помощью технологий Creatio в рамках государственной программы по созданию условий для развития малого и среднего предпринимательства. И новая платформа, и система для дистанционного кредитования АИС НГС — масштабные, экономически важные ИТ-разработки, способствующие росту предпринимательства по всей стране. Для нас большая честь, что для таких значимых проектов банк выбирает платформу Tеррасофт».

Договор финансового агента и договор факторинга

опубликовано:

Гражданским кодексом РФ предусмотрен договор финансирования под уступку требования, В ГК РФ он также именуется договором факторинга. Сторонами этого договора являются «клиент» и «финансовый агент» (еще финансового агента согласно ГК РФ можно именовать «фактор»).

Таким образом, теоретически можно назвать представленный договор с контрагентом из Чехии договором финансового агента, однако это звучит не совсем корректно – примерно так же, как если бы договор купли-продажи назвать «договором покупателя» или «договором продавца».

Если Фактор не изъял сумму у должника и не передал ее клиенту, чьи становятся эти Требования?

Требования остаются у Фактора, поскольку они ему уступлены. Хотя теоретически можно предусмотреть какой-нибудь регресс требований в том случае, если Фактор не смог взыскать долг в определенный срок.

Вас может заинтересовать: Взыскание дебиторской задолженности юридических лиц.

Можно ли добавить в договор пункт о том, что должник может рассчитаться с Фактором через посредника?

Да, но в этом нет необходимости, поскольку в силу п. 1 ст. 313 ГК РФ кредитор обязан принять исполнение, предложенное за должника третьим лицом, если исполнение обязательства возложено должником на указанное третье лицо.

Если денежные требования образуются постепенно контрактов должно быть несколько или достаточно одного контракта?

Может быть один контракт, но каждый раз придется вносить в него изменения, либо подписывать к нему какие-то приложения, в которых бы отражалась суть и цена уступаемых прав.

Вас могут заинтересовать: Услуги по разработке и проверке договоров.

Пункты контракта противоречат друг другу. В п. 4.1 указано, что Факторинг должен передать всю сумму Клиенту и в 4.4 указано, что Фактор предъявляет счет за свои услуги, а в пункте 5.2 указано, что он сам удерживает свое вознаграждение.Пункт 4.1 нельзя толковать в разрыве от остального текста договора. Согласно п. 4.1 фактор передает клиенту деньги, полученные от должника. В силу п. 4.4 и п. 5.2 из этих денег фактор может удержать свое вознаграждение. Противоречия нет, поскольку толковать нужно весь договор в совокупности без изъятия отдельных положений.

Кроме того, такое удержание является зачетом, что фактически сделано в целях соблюдения принципа правовой экономии. Иными словами, совершение зачета включает в себя два действия: передачу денег клиенту и получение от клиента вознаграждения. Таким образом, удержание тождественно передаче удержанных денежных средств и выплате вознаграждения.

Иными словами, совершение зачета включает в себя два действия: передачу денег клиенту и получение от клиента вознаграждения. Таким образом, удержание тождественно передаче удержанных денежных средств и выплате вознаграждения.

Возможно, вас заинтересует: Абонентское юридическое обслуживание иностранных компаний.

В контракте указанно, что контракт можно расторгнуть по законодательству Российской Федерации, но компании иностранные. По какому законодательству действовать в этом случае?

Указанные государства и Россия относятся к Романо-Германской правовой семье, что предполагает схожие принципы регулирования законодательства. По законам РФ стороны международного контракта вправе избрать:

- любую валюту, в т.ч. не являющуюся валютой этих стран;

- любое применимое право, в т.ч. не являющимся национальным законодательством этих стран.

Таким образом, в договоре можно оставить РФ в качестве применимого права (это не противоречит международным принципам). Вместе с тем для того, чтобы было проще рассматривать сбор целесообразно выбрать национальное законодательство одной из стран. Можно вообще не указывать применимое право, в этом случае оно будет определяться по международным привязкам (место оказания услуг финансовым агентом).

Вместе с тем для того, чтобы было проще рассматривать сбор целесообразно выбрать национальное законодательство одной из стран. Можно вообще не указывать применимое право, в этом случае оно будет определяться по международным привязкам (место оказания услуг финансовым агентом).

Вас может заинтересовать: Привлечение финансирования для бизнеса.

Фактор не осуществляет финансирования Клиента и не передает Клиенту каких-либо денежных средств в счет уступленного Требования, в том числе в виде займа или предварительного платежа (аванса).

Речь о том, что за уступку фактор не платит клиенту денег, а все деньги, полученные фактором, передаются клиенту.

Если вам понравилась статья, подпишитесь на наши группы в соц. сетях и порекомендуйте Прайм лигал друзьям и знакомым.

Читайте также

Понимание договоров и договоров факторинга

Последнее обновление 27 июля 2021 г.

По мере роста малого бизнеса финансовые обязательства также увеличиваются, и это может стать дополнительным бременем для владельцев компании. Вместо того, чтобы лезть в собственные карманы или обращаться к семье и друзьям за дополнительным финансированием, многие владельцы малого бизнеса обратятся к соглашениям о факторинге.

Вместо того, чтобы лезть в собственные карманы или обращаться к семье и друзьям за дополнительным финансированием, многие владельцы малого бизнеса обратятся к соглашениям о факторинге.

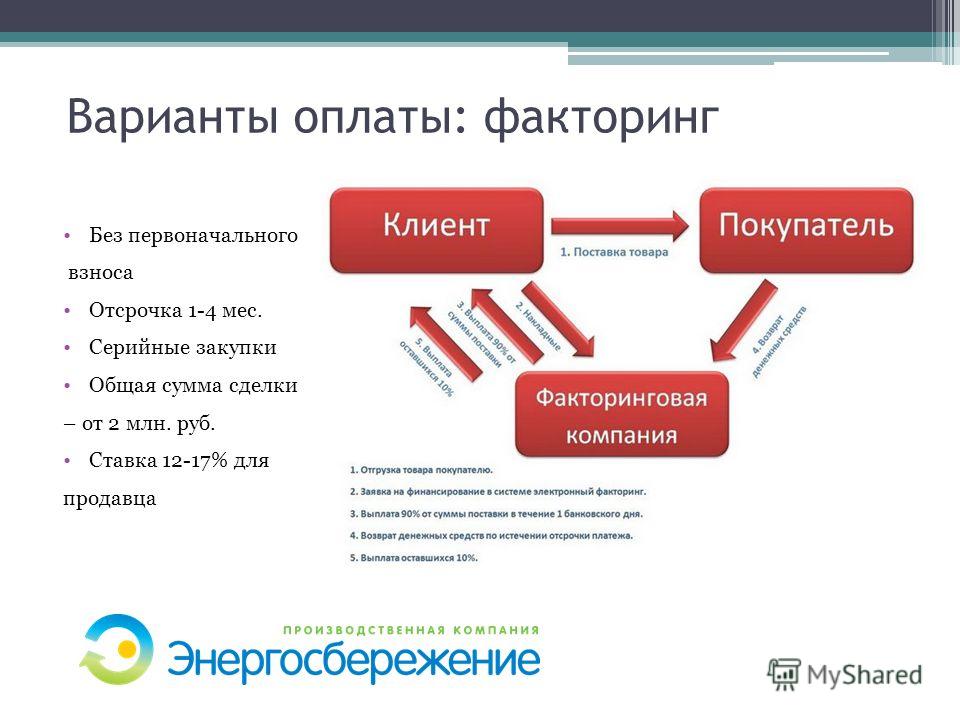

Факторинговые соглашения и контракты предусматривают финансирование третьей стороной с текущими счетами-фактурами малого бизнеса.Эти соглашения могут показаться сложными, но они могут служить ценным инструментом для малых предприятий, которые они могут использовать по мере своего роста.

Вот некоторые из наиболее важных вещей, которые следует знать и учитывать при изучении тонкостей факторинговых соглашений.

Что такое факторинговые соглашения?

Факторинговый контракт — это соглашение, по которому малый бизнес продает неоплаченные счета третьим сторонам — известным как факторы — в обмен на авансовые денежные средства. Когда эти счета или дебиторская задолженность оплачиваются клиентами, деньги пойдут фактору, а не самому малому бизнесу.Затем факторы зарабатывают деньги на неоплаченных счетах и сборах с малого бизнеса.

Заключив факторинговое соглашение, малые предприятия могут получать деньги авансом по неоплаченным счетам, предоставляя им ликвидный капитал в краткосрочной перспективе для поддержания денежного потока по мере роста бизнеса.

Малым предприятиям также необходимо платить, чтобы покрыть расходы на факторинг, обслуживание счета и другие судебные издержки. Это выгода для факторов в обмен на предоставление кредитной линии для малого бизнеса.

Малым предприятиям не нужно оформлять всю свою дебиторскую задолженность по договорам факторинга, но вы должны обсудить эти условия конкретно с факторами. Это позволит малым предприятиям выбрать определенную сумму на основе денег, необходимых для продолжения работы в краткосрочной перспективе.

Поскольку заключение договоров факторинга требует дополнительных комиссий, уплачиваемых фактору, доход малого бизнеса в долгосрочной перспективе будет ниже. Но смысл этих соглашений в том, чтобы помочь поддерживать текущий денежный поток компании.

При подписании договора важно понимать все компоненты договора факторинга. В противном случае скрытые платежи и расходы могут нанести ущерб малому бизнесу.

Общие сборы и условия договоров факторинга

Малые предприятия могут рассчитывать на различные сборы при заключении или выходе из договоров факторинга. Важно понимать их все и их последствия, если вы рассматриваете возможность заключения договора факторинга для своей компании.

Плата за оформление

При заключении договора факторинга обычно взимается авансовый платеж, который малый бизнес должен будет заплатить фактору после получения денег. Факторы обычно запрашивают небольшой процент авансом, хотя средства, полученные по договору факторинга, должны компенсировать эту плату.

Плата за расторжение договора

Если малый бизнес решает расторгнуть договор факторинга, фактору обычно выплачивается комиссия за расторжение, которая обычно представляет собой процент от кредитной линии от фактора.

Процент варьируется в зависимости от фактора и условий соглашения, поэтому важно отметить, на что вы соглашаетесь при заключении контракта.

Ежемесячные и еженедельные сборы

В зависимости от вашего факторингового соглашения, ваш малый бизнес может быть обязан платить ежемесячные или еженедельные сборы за обслуживание по договору. Эти сборы варьируются от фактора к фактору, при этом различные контракты предлагают разные проценты за разные периоды.

Очень важно взвесить все ваши предложения и варианты при рассмотрении соглашения с учетом различных факторов.Некоторые факторы могут предлагать меньший процент, принимаемый еженедельно, по сравнению с большим процентом, принимаемым ежемесячно. Эта ежемесячная плата может оказаться ниже, даже при более высокой ставке.

Клиентский лимит

Факторинговые соглашения имеют общую кредитную линию, выплачиваемую малому бизнесу от фактора, но фактор не захочет связывать большую часть этих денег в счетах-фактурах от одного клиента. Только определенный процент кредитной линии может приходиться на счет одного клиента, поэтому важно знать, каков этот предел при заключении соглашения.

Только определенный процент кредитной линии может приходиться на счет одного клиента, поэтому важно знать, каков этот предел при заключении соглашения.

Изменения счета-фактуры

После того, как малый бизнес продает неоплаченный счет фактору, компания обязана добавить к счетам клиента уведомление о том, что счета-фактуры были проданы, и они должны произвести оплату фактору.

Любые платежи, неправильно сделанные малому бизнесу из счетов, проданных фактору, должны быть возвращены фактору.

Малым предприятиям также необходимо будет постоянно обновлять коэффициент в графиках для любых применимых счетов, чтобы обеспечить доставку соответствующих счетов и товаров клиентам.

Неутвержденные счета и споры

Когда малый бизнес продает счет-фактуру, фактор должен утвердить клиента, связанного с этим счетом-фактурой. Это может означать, что клиент должен считаться кредитоспособным и не несет какого-либо непогашенного риска.

Факторы имеют право через контракты превращать счета-фактуры в неутвержденные счета. Если между малым бизнесом, фактором и клиентом возникают споры, большинство договоров факторинга предусматривают определенное время для урегулирования, прежде чем счет станет неутвержденным.

Если между малым бизнесом, фактором и клиентом возникают споры, большинство договоров факторинга предусматривают определенное время для урегулирования, прежде чем счет станет неутвержденным.

Важные моменты, которые следует учитывать при заключении договоров факторинга

Как и в случае любого финансового соглашения, важно понимать различные аспекты договора факторинга и то, как он может повлиять на ваш малый бизнес сейчас и в будущем. Вот несколько ключевых советов, которые следует учитывать при заключении договоров факторинга.

Прочитать полный текст контракта

Каждое решение и каждый доллар для вашего малого бизнеса имеют значение, поэтому очень важно понимать все аспекты факторингового соглашения с самого начала.Неожиданные сборы и другие платежи, которые вы могли пропустить при подписании, могут стоить вам денег в долгосрочной перспективе.

Ознакомьтесь с документом вместе с самим собой, партнером или даже юристом, чтобы убедиться, что вы полностью понимаете договор, чтобы в дальнейшем не возникло никаких неожиданностей.

Факторы станут продолжением вашего малого бизнеса

Когда вы продаете дебиторскую задолженность фактору, обязательство по получению оплаты по этим счетам переходит к фактору. Это означает, что фактор будет иметь прямой контакт с вашими клиентами, участвующими в договоре факторинга.

То, как фактор обрабатывает эти коллекции, и любые проблемы напрямую отразятся на вашем малом бизнесе, потому что именно у него клиент согласился купить в первую очередь. Вам нужно иметь четкое представление о том, как определенные факторы ведут свой бизнес, и убедиться, что они не отталкивают ваших клиентов.

Понимание своих обязательств

Факторинговые соглашения обычно включали месячный минимум, и в случае его невыполнения могут последовать финансовые санкции. Если вам не нравится, что ваш малый бизнес удовлетворяет эти потребности каждый месяц, вам следует пересмотреть существующее соглашение о факторинге или проконсультироваться с другим фактором.

Заключительные мысли

Факторинговые соглашения могут служить способом создания притока денежных средств для малого бизнеса в обмен на то, что третья сторона принимает неоплаченные счета. Клиенты с этой дебиторской задолженностью потом будут платить фактору, а не малому бизнесу.

Клиенты с этой дебиторской задолженностью потом будут платить фактору, а не малому бизнесу.

Малые предприятия должны будут платить комиссионные в течение срока действия факторингового соглашения, поэтому очень важно понимать, как это может повлиять на итоговую прибыль компании.

Различные факторы предлагают различные условия в своих контрактах, поэтому время, потраченное на изучение нескольких кредиторов, окупится, чтобы убедиться, что ваш малый бизнес получает наиболее выгодный контракт, который поможет поддержать рост и устойчивость компании.

Джим — генеральный директор altLINE в The Southern Bank. altLINE сотрудничает с кредиторами по всей стране, чтобы предоставлять факторинг счетов и финансирование дебиторской задолженности своим клиентам малого и среднего бизнеса. altLINE является прямым кредитором и подразделением The Southern Bank Company, общественного банка, основанного в 1936 году.

SEC.gov | Порог частоты запросов превысил

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматических инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов, выходящих за рамки приемлемой политики, и будет управляться до тех пор, пока не будут предприняты действия по объявлению вашего трафика.

Ваш запрос был идентифицирован как часть сети автоматизированных инструментов, выходящих за рамки приемлемой политики, и будет управляться до тех пор, пока не будут предприняты действия по объявлению вашего трафика.

Пожалуйста, заявите о своем трафике, обновив свой пользовательский агент, включив в него информацию о компании.

Чтобы ознакомиться с рекомендациями по эффективной загрузке информации с SEC.gov, включая последние документы EDGAR, посетите сайт sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте в программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес, проявленный к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.5dfd733e.1641771259.7fb46047

Дополнительная информация

Политика интернет-безопасности

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности.В целях безопасности и для обеспечения того, чтобы общедоступные услуги оставались доступными для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузить или изменить информацию или иным образом нанести ущерб, включая попытки отказать в обслуживании пользователям.