Договор факторинга: доступно о содержании и условиях

Финансирование бизнеса » Услуги факторинга »

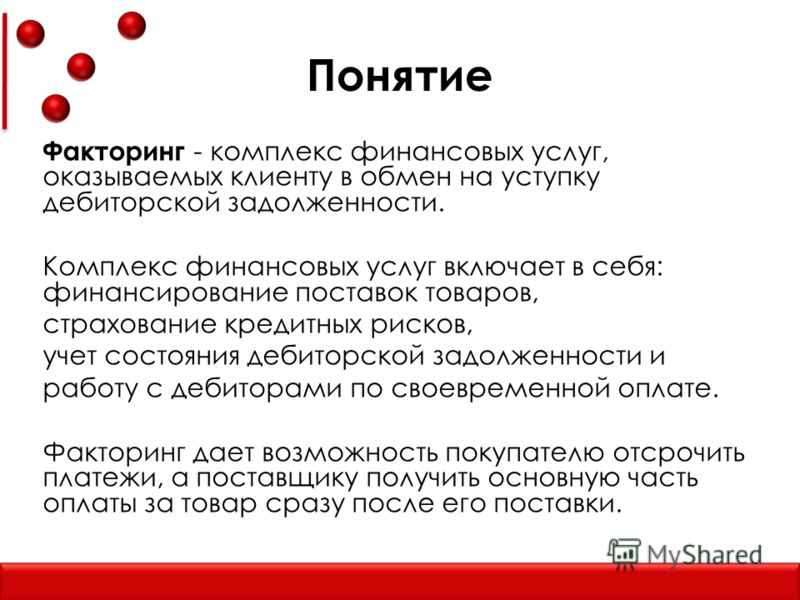

Договор факторинга — это документ, регулирующий взаимоотношения между клиентом и банком (другим финансовмым агентом, предоставляющим услуги по финансированию и управлению задолженностью).

Важно отметить, что содержание договора факторинга в зависимости от политики фирмы и потребностей клиента может сильно изменяться.

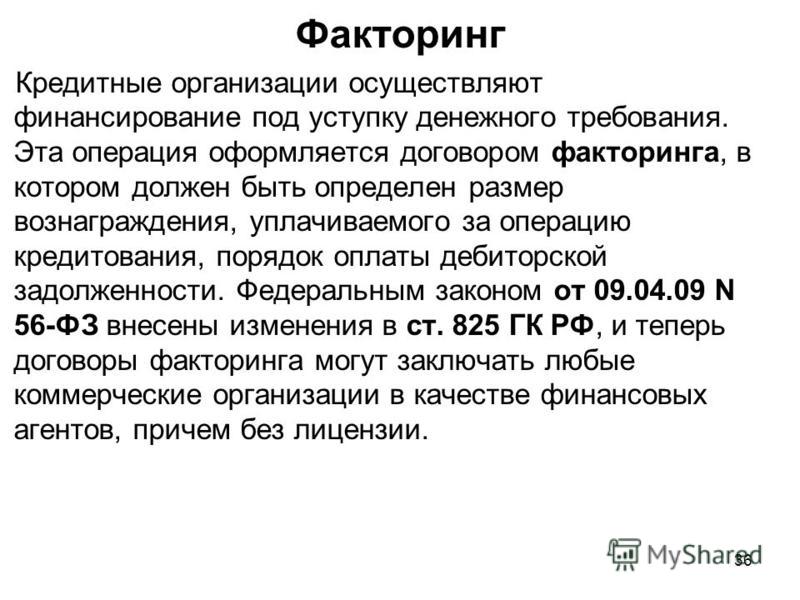

Поэтому к контракту с вашим финансовым агентом нужно подходить максимально серьезно. Тем более что законодательство о факторинговых услугах в РФ до сих пор находится в зачаточном состоянии.

Тексту контракта нужно уделять максимально пристальное внимание. Что же должен содержать этот документ и где нужно быть особо внимательным?

Стороны договора факторинга

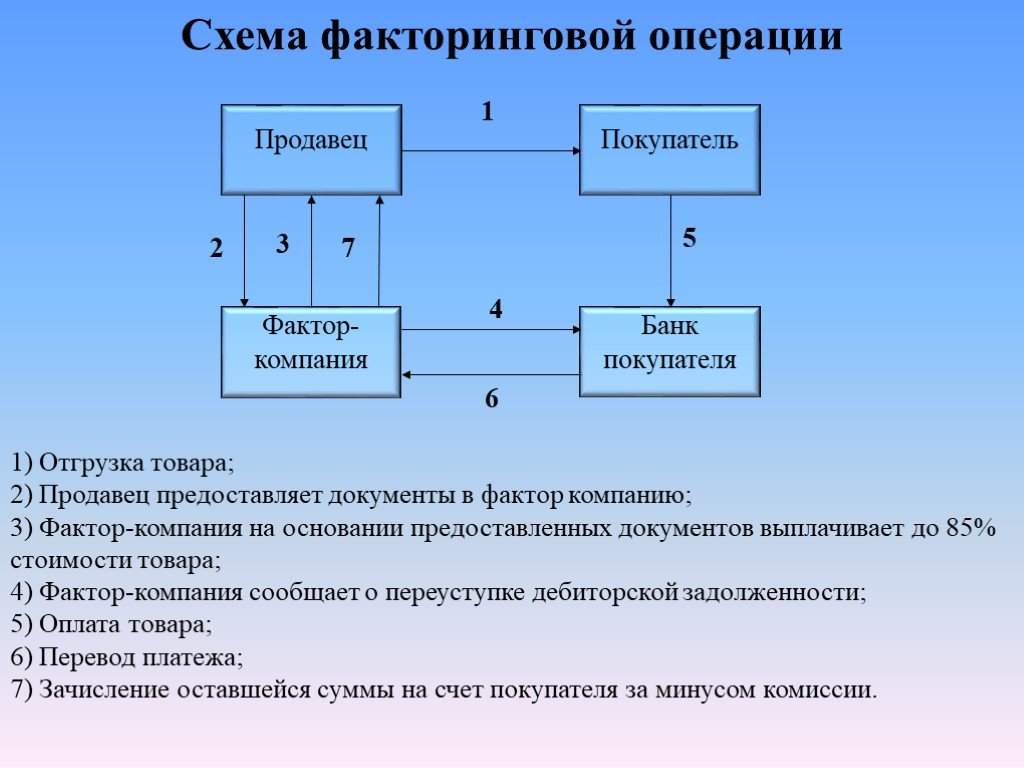

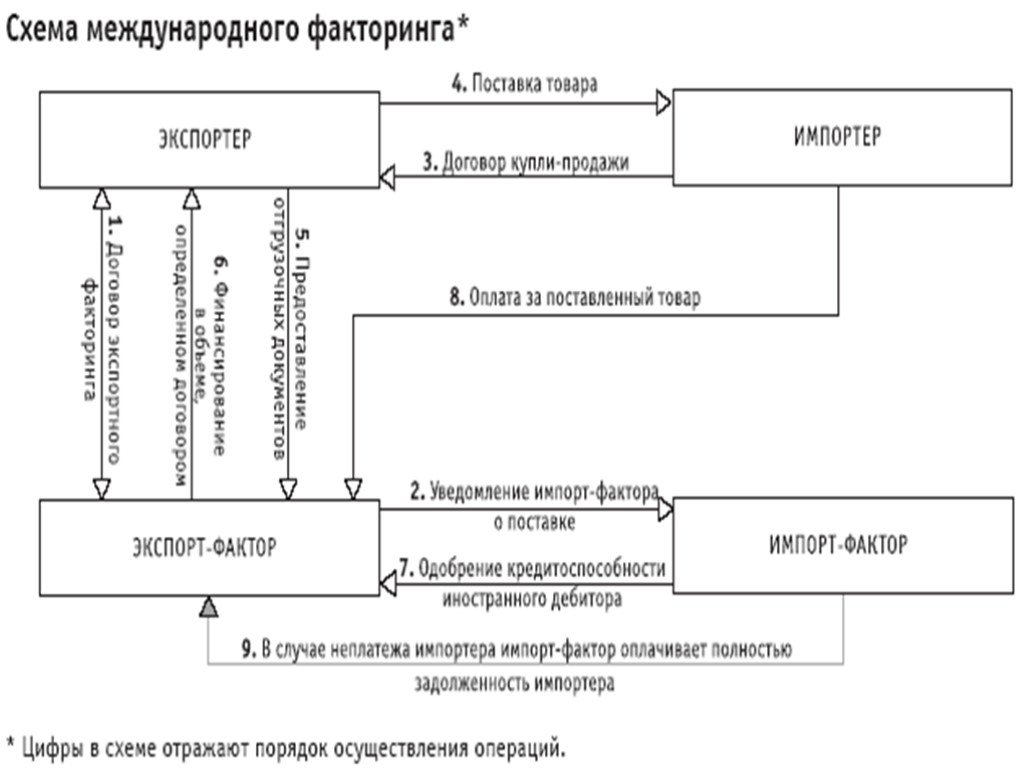

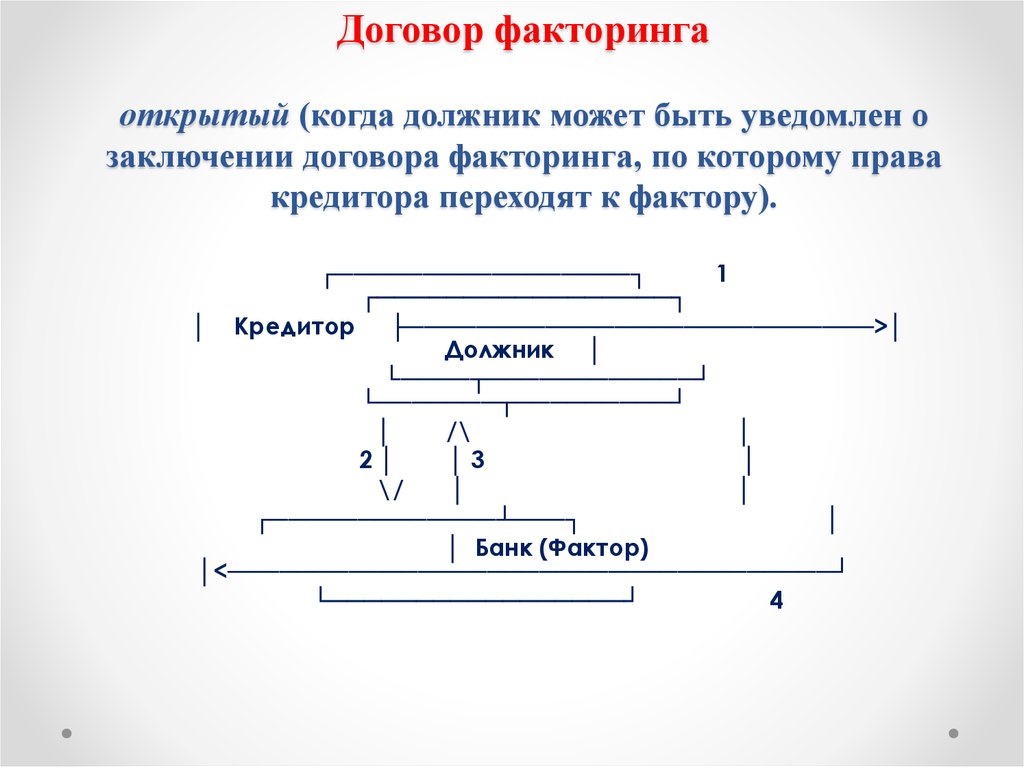

Несмотря на то, что фактически в сделке участвуют три стороны — поставщик (кредитор), покупатель-должник (дебитор) и финансовая организация (фактор), сторонами договора являются только финансовый агент и поставщик. Именно поставщик, имеющий дебиторскую задолженность, выступает клиентом банка или ФК.

Именно поставщик, имеющий дебиторскую задолженность, выступает клиентом банка или ФК.

Это справедливо даже для случаев реверсивного факторинга, когда инициатива по включению факториговой схемы исходит от дебитора (должника).

Предмет договора

Хотя под факторингом подразумевается вполне определенный комплекс услуг (см. подробнее), в этой части соглашения могут быть прописаны сильно отличающиеся положения.

Формулировки могут быть разными, как и обслуживание, которое реально предоставляются клиенту. Примеры:

- Предметом может является простое приобретение дебиторской задолженности.

- Кредитование под залог задолженности.

- Комплексные услуги по обеспечению финансовых операций клиента, включающие предоставление краткосрочных займов, обеспеченных уступкой прав на дебиторскую задолженность.

- Финансирование под уступку денежного требования.

Рекомендуем обратить на формулировки в этой секции документа самое пристальное внимание и, в случае неясностей и двойных трактовок, настоять на внесении уточнений.

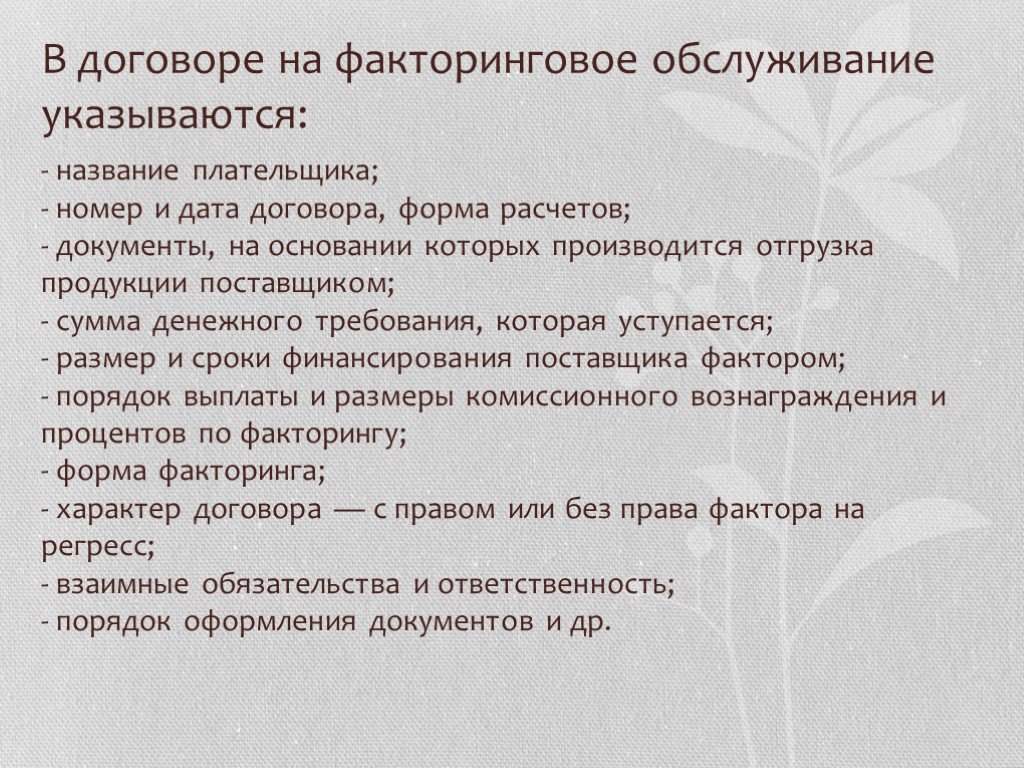

Существенные условия

Помимо указанных выше предмета и сторон соглашения, к существенным условиям договора факторинга относят также:

- Срок действия.

- Права и обязанности сторон.

- Сумма финансирования и вознаграждения фактора, порядок расчетов.

- Ответственность сторон.

- Разрешение споров.

- Порядок расторжения договора.

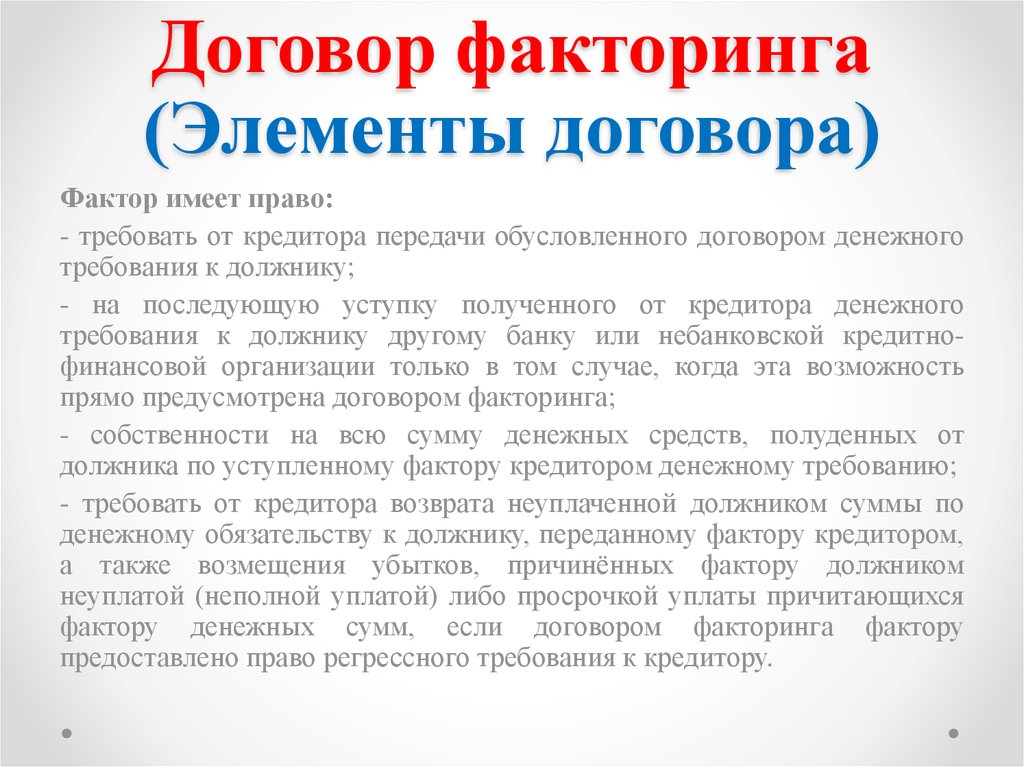

Наиболее интересен параграф «права и обязанности сторон». В этом разделе может быть указан довольно широкий спектр услуг и связанных с ними прав, что может служить лазейкой для различных способов мошенничества.

Если с факторинговой компанией возникнет судебный спор, во внимание будет приниматься прежде всего договор, а не законодательные нормы — по причине их отсутствия. Поэтому клиент в таких делах куда менее защищен, чем, например, в случае классического кредитования.

Мы рекомендуем клиенту читать с карандашом не только собственные права и обязанности (это даже не обсуждается), но и обязанности финансового агента. Следует тщательно обсудить все услуги, которые на ваш взгляд, не вписвываются в предмет соглашения или являются необязательными для исполнения основной функции.

Следует тщательно обсудить все услуги, которые на ваш взгляд, не вписвываются в предмет соглашения или являются необязательными для исполнения основной функции.

Разумеется, необходимо проверить текст на соответствие заявленному типу — регрессивный или безрегрессивный. Заметим, что услуга может называться безрегрессивным факторингом, но в тексте будет несколько условий, которые сильно снизят привлекательность услуги для клиента. Например, финансовый агент может включить условие об уровне оборота или его стабильности на протяжении определенного времени, чтобы право регресса (требование возврата денег, предоставленных клиенту), перестало действовать.

Образец (форма) договора факторинга

Для примера мы приводим образец договора в формате doc. Этот бланк содержит также несколько важных приложений, изучение которых поможет вам лучше понять механизмы и тонкости взаимоотношений с банком или ФК.

Вы можете скачать образец по этой ссылке: получить файл.

Заметим, что форма приводится только для иллюстрации этой статьи. Тот документ, на котором вы поставите свои подпись и печать, должен быть разработан с нуля или, по крайней мере, существенно отредактирован в соответствии с вашими потреностями и особенностями бизнеса.

Тот документ, на котором вы поставите свои подпись и печать, должен быть разработан с нуля или, по крайней мере, существенно отредактирован в соответствии с вашими потреностями и особенностями бизнеса.

Договор

Разделы

Гайд по факторингу

- Что такое факторинг

- Пример

- Для кого

- Что дает

- Виды факторинга

- Договор

- Законодательная база

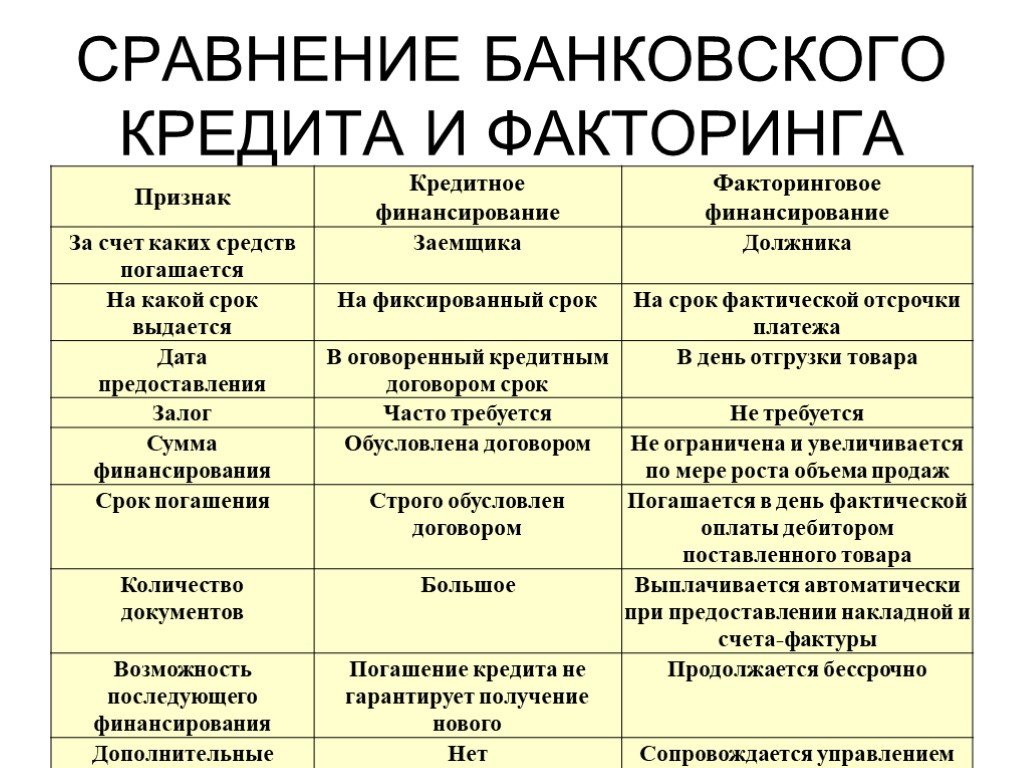

- Сравнение с другими видами финансирования

Договор факторинга — это договор финансирования под уступку денежных требований. Необходим для получения факторинговых услуг.

Стороны договора — это фактор и поставщик. Поставщиками могут выступать исполнитель, подрядчик, индивидуальный предприниматель. Фактором может быть банк, факторинговая или микрокредитная организация. Лицензия банка для оказания услуг факторинга не требуется.

Предмет договора — финансирование поставщика и управление дебиторской задолженностью.

Существенные условия договора факторинга

Уступка денежных требований. Существенным условием выплаты финансирования поставщику является уступка им денежных требований по договору поставки фактору. Поставщик взамен финансирования должен уступить фактору право требовать оплату денежных средств за поставленный товар от покупателя.

Стоимость факторинговых услуг — размер вознаграждения, порядок расчёта такого вознаграждения и порядок его оплаты поставщиком. Как правило, вознаграждение состоит из нескольких элементов: стоимости за пользование денежными средствами и стоимости услуг фактора по учёту дебиторской задолженности.

Лимит финансирования — это максимальная денежная сумма, которая может быть предоставлена поставщику под уступку денежных требований. Это величина, которую не должны превышать в сумме все выданные факторинговые финансирования.

Процент финансирования — это процент от стоимости товара/работ/услуг в денежной сумме, которую может выплатить фактор поставщику при уступке денежных требований. Обычно процент финансирования составляет 90% или 80%. Этот процент может изменяться в зависимости от разных ситуаций бизнеса и параметров дебиторской задолженности. Например, если покупатель часто с поставщиком производит взаимозачёты, фактор скорее всего, снизит процент финансирования.

Обычно процент финансирования составляет 90% или 80%. Этот процент может изменяться в зависимости от разных ситуаций бизнеса и параметров дебиторской задолженности. Например, если покупатель часто с поставщиком производит взаимозачёты, фактор скорее всего, снизит процент финансирования.

Права и обязанности сторон договора факторинга, ответственность сторон договора факторинга в случае неисполнения сторонами его условий.

Документы

Ключевой документ факторинга — уведомление об уступке денежного требования, которое подписывается фактором и поставщиком и направляется покупателю. Уведомление сообщает о заключении договора факторинга, об уступке денежных требований фактору и необходимости перечисления денежных средств на счёт фактора.

На этапе заключения договора факторинга фактор у поставщика запрашивает:

- учредительные документы;

- документы финансовой отчётности;

- договор поставки, подряда или оказания услуг;

-

документы, подтверждающие исполнение поставки, подряда или услуг (ТОРГ-12, акт приёма-передачи оказанных услуг/работ).

Эти документы нужны для установления лимита и процента финансирования.

Для оформления договора факторинга ROWI нужны только анкета и контракт c с покупателем.

Предыдущий разделНазад Следующий разделВперед

Что такое факторинговые договоры| Условия, образец и стоимость

Когда малые предприятия предвидят увеличение своих расходов, они обращаются к стороннему финансовому учреждению и заключают соглашение, согласно которому они продают свои счета и быстро получают процент от суммы счета.

Это соглашение известно как договор факторинга .

Соглашение о факторинге

Когда факторинговая организация и компания решают начать процесс факторинга счетов, они заключают соглашение.

Факторинговое соглашение — это финансовый контракт или соглашение, в котором перечислены условия покупки неоплаченных счетов-фактур (дебиторской задолженности) компании и общие затраты.

Факторинговые соглашения обычно покрывают расходы, связанные с факторинговыми услугами, обслуживанием и расторжением договора.

Они также охватывают юридические последствия, которые связывают стороны договора факторинга, такие как финансовые штрафы или споры.

Стороны договора факторинга

В соглашении о факторинге участвуют три стороны:

Бизнес, продающий неоплаченные счета-фактуры или дебиторскую задолженность

Фактор или компания, предоставляющая факторинговые услуги

Клиент компании, ответственный за оплату суммы счета фактору

Стандартный процесс факторингового соглашения

На первом этапе факторинга счетов компания должна вести дела с факторинговой компанией. Это позволяет компании учитывать свою дебиторскую задолженность всякий раз, когда это необходимо.

Стандартный процесс факторинга —

Бизнес-клиенты запрашивают у них товары или услуги

Бизнес связывается со своим фактором, чтобы они могли начать процесс проверки кредитоспособности и проверки клиента компании, чтобы обеспечить квалификацию счета-фактуры

После одобрения фактора компания завершает сделку со своим клиентом

Компания продает утвержденный счет-фактуру своему фактору и сразу же получает процент от общей суммы

Затем факторинговая компания получает право собственности на счет, обрабатывает процесс инкассации от клиента компании и переводит оставшуюся часть денег, причитающихся компании после оплаты от клиента компании

Условия договора факторинга

Малые предприятия должны знать эти условия при заключении договора с факторинговой компанией —

Уведомление о договоре Когда компания подписывает соглашение о факторинге, она дает фактору право на получение причитающейся суммы, которую в противном случае должна была бы взыскать компания.

Изменения счета Как только компания продает свою дебиторскую задолженность или неоплаченный счет факторинговой компании, она обязана добавить в счет своего клиента уведомление о том, что счета-фактуры проданы, а платежи должны производиться непосредственно фактору.

Любые платежи по умолчанию, сделанные неправильно в адрес небольшой компании после продажи счета фактору, полученная сумма должна быть отправлена факторинговой фирме.

Любые обновления графика, применимого к фактору поставки товаров или услуг, и изменения суммы счета-фактуры, относящиеся к клиентам компании, должны быть предоставлены факторинговой компании.

Клиентский лимит Договор факторинга имеет общую кредитную линию, предоставленную малому бизнесу факторинговой компанией. Однако фактор не хотел бы, чтобы компания связывала большую часть денежных средств в счетах-фактурах от одного клиента.

Однако фактор не хотел бы, чтобы компания связывала большую часть денежных средств в счетах-фактурах от одного клиента.

Например, если предприятию предоставлен кредитный лимит в размере 5 00 000 фунтов стерлингов, но лимит клиента составляет 4 00 000 фунтов стерлингов, то компания не может использовать весь кредитный лимит в счете-фактуре от одного клиента.

Только определенный процент лимита может поступать от отдельного клиента. Бизнес должен знать это при заключении договора с факторинговой компанией.

Неутвержденные счета и споры

Прежде чем предлагать услуги факторинга счетов, фактор должен одобрить запрос клиента. Это означает, что клиент должен считаться кредитоспособным по отношению к фактору и не несет никаких связанных с ним рисков.

Согласно соглашению, факторы имеют право преобразовать счет-фактуру в неутвержденный счет, если между вовлеченными сторонами возникнут какие-либо споры.

Большинство договоров факторинга продлевают определенный период для расчетов по счету, прежде чем объявить его неутвержденным счетом.

Минимальная годовая комиссия или комиссия за продажу Минимальная сумма, которую небольшая компания должна платить фактору в течение срока, обычно ежегодно. Компании следует с осторожностью проверять эту часть соглашения, потому что они могут быть обязаны оплатить фактор без использования их услуг.

Резервы Любая сумма, уплаченная клиентами компании фактору, будет помещена на условное депонирование на резервный счет. Это позволит компании отслеживать счета, которые были оплачены, причитаются или суммы задолженности.

Гарантии и заверения Фактор потребует от компании гарантии того, что она работает юридически и финансово хорошо, и не объявит о банкротстве.

Заявления должны быть сделаны как часть соглашения, известные как поручители или заверения, которые обеспечивают защиту от убытков.

Это пункт для защиты фактора от убытков в случае, если компания сделает ложные заявления.

Список счетов Поскольку компания не будет учитывать все свои неоплаченные счета-фактуры, фактор ожидает, что компания детализирует все счета-фактуры, которые они хотят учесть.

Плата за договор факторинга

При заключении или расторжении договора с факторинговой компанией малые предприятия должны платить различные сборы.

- Комиссия за создание/вытягивание При оформлении или выдаче договора факторинга взимается авансовый платеж, который представляет собой фиксированную ставку, которую компания должна заплатить фактору, и рассчитывается на основе общей суммы кредита компании.

Например, кредит компании составляет 2 00 000 фунтов стерлингов, а комиссия за открытие составляет 1%; Всего из первоначального финансирования будет взято 2000 фунтов стерлингов.

Плата за факторинг Сумма, выплаченная фактором по приобретенным счетам, предоставляется со скидкой, которая является частью стоимости факторинга. Помимо этого, фактор также вычитает его / ее плату за обслуживание, а затем ссужает сумму компании.

Ежемесячная/еженедельная плата На основании договора факторинга компании может потребоваться ежемесячная или еженедельная оплата за обслуживание.

Эта плата может варьироваться в зависимости от различных факторов, при этом различные контракты взимают разные проценты в разные периоды.

Эта плата может варьироваться в зависимости от различных факторов, при этом различные контракты взимают разные проценты в разные периоды.Плата за расторжение договора Если в какой-либо момент компания решит расторгнуть или расторгнуть договор с факторинговой компанией, она может быть обязана уплатить комиссию за расторжение, как это согласовано в условиях договора факторинга.

Преимущества и недостатки факторингового соглашения

Существуют определенные преимущества и недостатки для компании, рассматривающей возможность заключения факторингового соглашения; это:

Преимущества

Быстрый доступ к деньгам для компаний, столкнувшихся с кризисом

Увеличивает оборотный капитал компании

Помогает решать такие проблемы, как ведение запасов или сокращение непредвиденных расходов

Недостатки

Компаниям придется покрывать расходы на факторинг, судебные издержки, обслуживание счетов и т.

д.

д.Доходы будут ниже в долгосрочной перспективе из-за получения ликвидности авансом для факторинга дебиторской задолженности

Соглашение может быть сложным для небольшой компании, желающей учитывать свои счета, например скрытые платежи

Важные моменты, которые следует учитывать при заключении договоров факторинга

Как и в случае любого договора, очень важно, чтобы компании знали различные особенности договора факторинга и то, как он может повлиять на бизнес. При заключении договоров факторинга необходимо учитывать некоторые моменты —

- Внимательно прочитать договор Каждый пункт, относящийся к договору факторинга, необходимо знать до заключения договора. Неожиданные или скрытые платежи могут быть упущены из виду, что в конечном итоге приведет к постоянным дополнительным расходам для компании в долгосрочной перспективе.

Таким образом, тщательное изучение документа жизненно важно, чтобы компания не была связана сложным соглашением, которое стоило ей денег.

- Исследование факторинговой компании Когда компания продает свои счета, обязательство или ответственность за получение платежа переходит к фактору, а это означает, что фактор будет находиться в непосредственном контакте с клиентами компании.

Однако то, как фактор получает сумму счета от клиента, напрямую отражается на компании. Это важно провести достаточное исследование, прежде чем завершить факторинговую компанию.

Сравнение сборов Компания должна сравнить различные сборы, взимаемые различными факторинговыми компаниями, чтобы узнать, какая из них наиболее экономична для бизнеса, чтобы обеспечить приток денежных средств.

Сравнение скорости оплаты Факторинговые компании имеют разные условия оплаты и не будут платить компании сумму, когда они в ней нуждаются.

Вот почему крайне важно, чтобы компания внимательно прочитала и сравнила условия оплаты, прежде чем заключать соглашение.

Часто задаваемые вопросы

Можете ли вы списать комиссию за факторинг?

Ваша торговая дебиторская задолженность будет по-прежнему отображаться в вашем балансе как актив, если вы заключите соглашение с услугой факторинга счетов. Любые деньги, снятые с объекта, появятся в вашем балансе как пассив. Любые расходы, связанные с наличием возможности факторинга для счетов-фактур, будут вычтены из прибыли до налогообложения в вашем отчете о прибылях и убытках.

Уменьшает ли факторинг прибыль?

Недостатком факторинга является снижение общей прибыли фирм. Фактор всегда будет требовать процент от общей суммы счета (часто 1-3%), а в более крупных контрактах это может составлять значительную сумму.

Какова типичная плата за факторинг?

Средняя стоимость факторинга варьируется от 1% до 5% .

Важным аспектом при определении ставок факторинга является объем счетов-фактур, которые необходимо учитывать.

Понимание факторинговых соглашений и контрактов

1 Что такое факторинговые соглашения?

2 Общие тарифы и условия договоров факторинга

3 Важные моменты, которые необходимо учитывать при заключении договоров факторинга

4 Заключительные мысли

Последнее обновление 9 февраля 2023 г. большая нагрузка на владельцев компании. Вместо того, чтобы лезть в собственные карманы или обращаться к семье и друзьям за дополнительным финансированием, многие владельцы малого бизнеса обратятся к соглашениям о факторинге.

Факторинговые соглашения и контракты предусматривают финансирование третьей стороной с текущими счетами малого бизнеса. Эти соглашения могут показаться сложными, но они могут служить ценным инструментом для малых предприятий, которые они могут использовать по мере своего роста.

Вот некоторые из наиболее важных вещей, которые следует знать и учитывать при изучении тонкостей факторинговых соглашений.

Что такое факторинговые соглашения?

Факторинговый контракт — это соглашение, по которому малый бизнес продает неоплаченные счета третьим сторонам — известным как факторы — в обмен на авансовые денежные средства. Когда эти счета или дебиторская задолженность оплачиваются клиентами, деньги пойдут фактору, а не самому малому бизнесу. Затем факторы зарабатывают деньги на неоплаченных счетах и сборах с малого бизнеса.

Когда эти счета или дебиторская задолженность оплачиваются клиентами, деньги пойдут фактору, а не самому малому бизнесу. Затем факторы зарабатывают деньги на неоплаченных счетах и сборах с малого бизнеса.

Заключив соглашение о факторинге счетов, малые предприятия могут получать деньги авансом по неоплаченным счетам, предоставляя им ликвидный капитал в краткосрочной перспективе для поддержания денежного потока по мере роста бизнеса.

Малым предприятиям также необходимо платить, чтобы покрыть расходы на факторинг, обслуживание счета и другие судебные издержки. Это выгода для факторов в обмен на предоставление кредитной линии для малого бизнеса.

Малым предприятиям не нужно оформлять всю свою дебиторскую задолженность по договорам факторинга, но вы должны обсуждать эти условия конкретно с факторами. Это позволит малым предприятиям выбрать определенную сумму на основе денег, необходимых для продолжения работы в краткосрочной перспективе.

Поскольку заключение договоров факторинга требует дополнительных комиссий, уплачиваемых фактору, доход малого бизнеса в долгосрочной перспективе будет ниже. Но смысл этих соглашений в том, чтобы помочь поддерживать текущий денежный поток компании.

Но смысл этих соглашений в том, чтобы помочь поддерживать текущий денежный поток компании.

При подписании договора важно понимать все компоненты договора факторинга. В противном случае скрытые платежи и расходы могут нанести ущерб малому бизнесу.

Связанный: Можете ли вы иметь более одной факторинговой компании?

Общие сборы и условия в договорах факторинга

Малые предприятия могут рассчитывать на различные сборы при заключении или выходе из договоров факторинга. Важно понимать их все и их последствия, если вы рассматриваете возможность заключения договора факторинга для своей компании.

Плата за оформление

При заключении договора факторинга обычно взимается авансовый платеж, который малый бизнес должен будет уплатить фактору после получения денег. Факторы обычно запрашивают небольшой процент авансом, хотя средства, полученные по договору факторинга, должны компенсировать эту плату.

Плата за расторжение договора

Если малый бизнес решает расторгнуть договор факторинга, фактору обычно выплачивается комиссия за расторжение, которая обычно представляет собой процент от кредитной линии от фактора.

Процент варьируется в зависимости от фактора и условий соглашения, поэтому важно отметить, на что вы соглашаетесь при заключении контракта.

Ежемесячные и еженедельные сборы

В зависимости от вашего факторингового соглашения, ваш малый бизнес может быть обязан платить ежемесячные или еженедельные сборы за обслуживание по контракту. Эти сборы варьируются от фактора к фактору, при этом различные контракты предлагают разные проценты за разные периоды.

Очень важно взвесить все ваши предложения и варианты при рассмотрении соглашения с учетом различных факторов. Некоторые факторы могут предлагать меньший процент, принимаемый еженедельно, по сравнению с большим процентом, принимаемым ежемесячно. Эта ежемесячная плата может оказаться ниже, даже при более высокой ставке.

Клиентский лимит

Факторинговые соглашения имеют общую кредитную линию, выплачиваемую малому бизнесу от фактора, но фактор не захочет связывать большую часть этих денег в счетах-фактурах от одного клиента. Только определенный процент кредитной линии может приходиться на счет одного клиента, поэтому важно знать, каков этот предел при заключении соглашения.

Только определенный процент кредитной линии может приходиться на счет одного клиента, поэтому важно знать, каков этот предел при заключении соглашения.

Изменения счета-фактуры

После того, как малый бизнес продает неоплаченный счет фактору, компания обязана добавить к счетам клиента уведомление о том, что счета были проданы, и они должны произвести оплату фактору.

Любые платежи, неправильно сделанные малому бизнесу из счетов, проданных фактору, должны быть переданы фактору.

Малым предприятиям также необходимо будет постоянно обновлять коэффициент в графиках для любых применимых счетов, чтобы обеспечить доставку соответствующих счетов и товаров клиентам.

Неутвержденные счета и споры

Когда малый бизнес продает счет-фактуру, фактор должен утвердить клиента, связанного с этим счетом-фактурой. Это может означать, что клиент должен считаться кредитоспособным и не несет какого-либо непогашенного риска.

Факторы имеют право через контракты превращать счета-фактуры в неутвержденные счета. Если между малым бизнесом, фактором и клиентом возникают споры, большинство договоров факторинга предусматривают определенное время для урегулирования, прежде чем счет станет неутвержденным.

Если между малым бизнесом, фактором и клиентом возникают споры, большинство договоров факторинга предусматривают определенное время для урегулирования, прежде чем счет станет неутвержденным.

Важные моменты, которые следует учитывать при заключении договоров факторинга

Как и в случае любого финансового соглашения, важно понимать различные аспекты договора факторинга и то, как он может повлиять на ваш малый бизнес сейчас и в будущем. Вот несколько ключевых советов, которые следует учитывать при заключении договоров факторинга.

Прочитать полный текст контракта

Каждое решение и каждый доллар для вашего малого бизнеса имеют значение, поэтому очень важно понимать все аспекты факторингового соглашения с самого начала. Неожиданные сборы и другие платежи, которые вы могли пропустить при подписании, могут стоить вам денег в долгосрочной перспективе.

Просмотрите документ вместе с самим собой, партнером или даже юристом, чтобы убедиться, что вы полностью понимаете договор, и в дальнейшем не будет никаких неожиданностей.

Факторы станут продолжением вашего малого бизнеса

Когда вы продаете дебиторскую задолженность фактору, обязательство по получению оплаты по этим счетам переходит к фактору. Это означает, что фактор будет иметь прямой контакт с вашими клиентами, участвующими в договоре факторинга.

То, как фактор обрабатывает эти коллекции, и любые проблемы напрямую отразятся на вашем малом бизнесе, потому что именно у него клиент согласился купить в первую очередь. Вам нужно иметь четкое представление о том, как определенные факторы ведут свой бизнес, и убедиться, что они не отталкивают ваших клиентов.

Связано: Финансирование дебиторской задолженности

Понимание своих обязательств

Факторинговые соглашения обычно предусматривали месячный минимум, и в случае его невыполнения могут последовать финансовые санкции. Если вам не нравится, что ваш малый бизнес удовлетворяет эти потребности каждый месяц, вам следует пересмотреть существующее соглашение о факторинге или проконсультироваться с другим фактором.

Заключительные мысли

Факторинговые соглашения могут служить способом создания притока денежных средств для малого бизнеса в обмен на то, что третья сторона принимает неоплаченные счета. Клиенты с этой дебиторской задолженностью потом будут платить фактору, а не малому бизнесу.

Малые предприятия должны будут платить комиссионные в течение срока действия факторингового соглашения, поэтому очень важно понимать, как это может повлиять на прибыль компании.

Различные факторы предлагают различные условия в своих контрактах, поэтому время, потраченное на изучение нескольких кредиторов, окупится, чтобы убедиться, что ваш малый бизнес получает наиболее выгодный контракт, который поможет поддержать рост и устойчивость компании.

Джим Пендергаст

Джим является генеральным директором altLINE в The Southern Bank. altLINE сотрудничает с кредиторами по всей стране, чтобы предоставлять факторинг счетов и финансирование дебиторской задолженности своим клиентам малого и среднего бизнеса.

Эта плата может варьироваться в зависимости от различных факторов, при этом различные контракты взимают разные проценты в разные периоды.

Эта плата может варьироваться в зависимости от различных факторов, при этом различные контракты взимают разные проценты в разные периоды. д.

д.