Стратегия Лестница для бинарных опционов почти без риска

Как же просто найти «беспроигрышную» стратегию для бинарных опционов. Зашел на Youtube или другой ресурс, и смотришь, как всякие «гуру» поднимают деньги, практически ничего не делая. Но на самом деле лишь единицы из этих методов действительно работают. Далее мы предложим вам действительно эффективную стратегию Лестница для бинарных опционов.

Содержание

- Особенности стратегии

- Ознакомление с японскими свечами

- Стратегия Лестница для бинарных опционов без риска – сигналы на сделку

Особенности стратегии

Не будем отвлекать вас различной вводной информацией, а сразу перейдем к описанию стратегии Лестница для бинарных опционов, которая позволяет торговать практически без риска.

Это особенный метод торговли, не требующий понимания технического и фундаментального анализов.

- Стратегия подходит даже начинающим трейдерам. Поэтому если только осваиваете принципы бинарной торговли, обязательно протестируйте стратегию «Лестница» хотя бы на демо-счете;

- Эффективна на любых активах. Поэтому можете одновременно отслеживать несколько валютных пар или товаров, что увеличит количество сделок, открытых в течение дня;

- До 10 сделок в час. Срок экспирации при торговле по стратегии Лестница составляет всего 5 минут. А учитывая то, что сигналы появляются очень часто, вы сможете заключать множество контрактов в течение дня, большинство из которых окажутся прибыльными.

Загрузка …

Ознакомление с японскими свечами

Японские свечи показывают изменение цены, причем делают это гораздо эффективнее обычной линии.

Топ-5 брокеров

При этом не только тело свечи (основная ее часть) может давать полезную информацию для трейдера. Фитили также скрывают много секретов. Есть множество различных паттернов (комбинаций со свечами), которые дают трейдеру сигналы на покупку или продажу контракта. Одна из таких используется в стратегии Лестница для бинарных опционов.

Стратегия Лестница для бинарных опционов без риска – сигналы на сделку

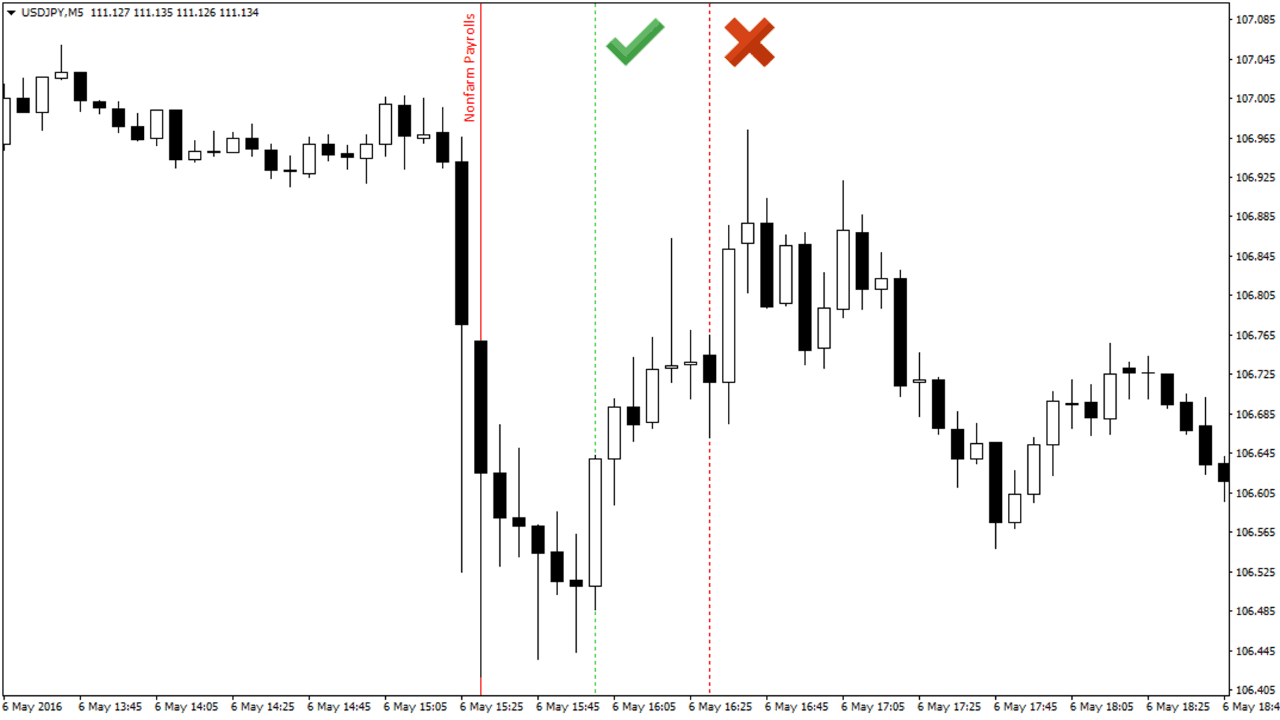

Итак, перейдем к самому главному – заключению сделок по стратегии. Для начала выставьте свечной график с таймфреймом М5. Срок экспирации опциона также должен будет равняться 5 минутами. При увеличение таймфрейма, срок сделки также нужно продлить.

Никаких особых знаний вам не потребуется.

Но одно из главных качеств успешного трейдера должно быть всегда с вами – внимательность.

При торговле по стратегии Лестница вы должны быть сконцентрированы только на графике. Если этим пренебречь, это обязательно скажется на результатах сделки. Сигналы появляются быстро и часто, но также быстро становятся неактуальными, поэтому будьте осторожны.

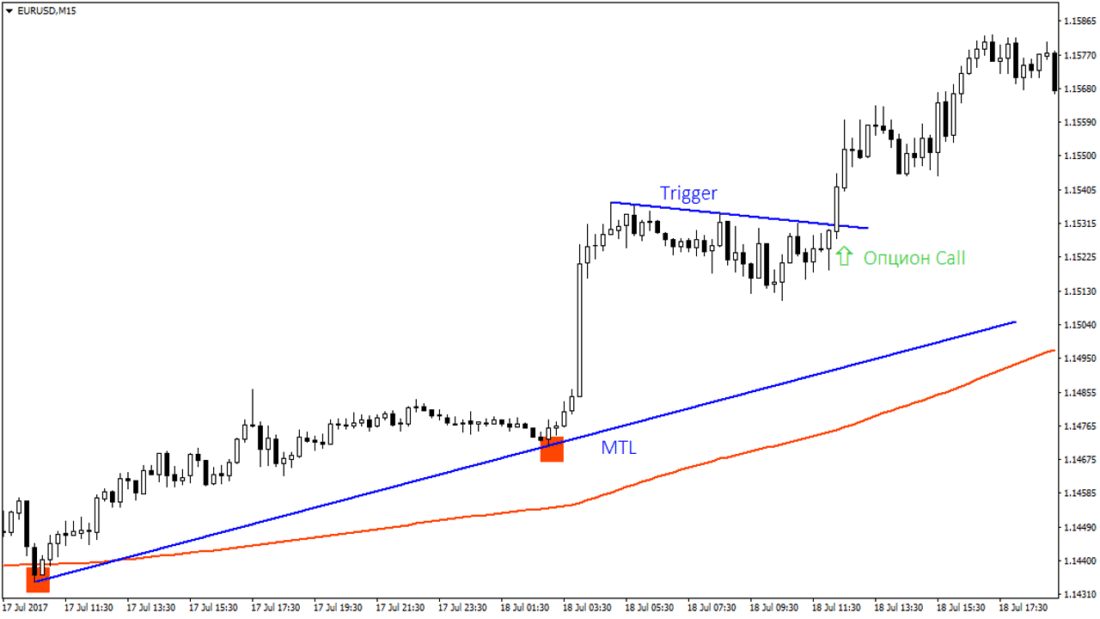

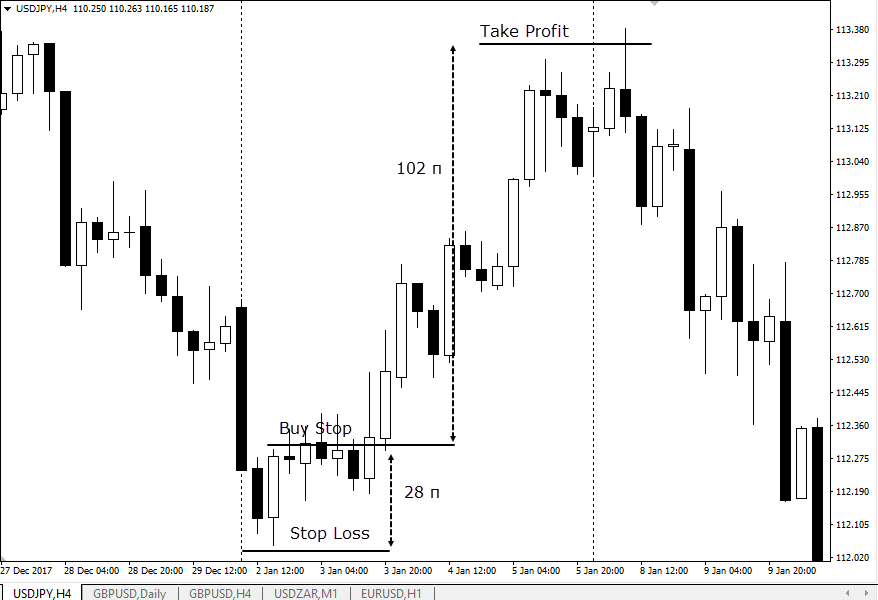

Telegram

Итак, если последняя свеча закрылась с ростом цены, нужно приготовится, так как вполне вероятно, что уже через несколько секунд придется инвестировать в опцион. Когда следующая свеча продолжит движение вверх, следует дождаться момента ее пробития максимума предыдущей свечи и открыть сделку на повышение.

Если последняя свеча закрылась вниз, а следующая двинулась в том же на правлении, дождитесь пробития минимума предыдущей и заключайте сделку на понижение с экспирацией 5 минут.

Советы для улучшения прибыльности

Сама по себе стратегия «Лестница» для бинарных опционов практически без риска и показывает достойные результаты. Но есть несколько рекомендаций, которые помогут сделать методику максимально прибыльной:

Но есть несколько рекомендаций, которые помогут сделать методику максимально прибыльной:

| Рекомендации | Пояснение |

|---|---|

| Торговать только в европейскую и американскую сессию | В это время на рынке высокая активность и вероятность долгосрочного тренда выше |

| Избегать торговли во время выхода важных экономических публикаций | Эти события могут вызвать неожиданную волатильность. Поэтому нужно всегда следить за экономическим календарем. |

| Сделки нужно открывать с экспирацией на 5 и более свечей | У любого тренда бывают коррекции и их нужно переждать. Сильный тренд в любом случае выведут цену в зону прибыли |

| Сигналы лучше отсеивать при помощи трендовых индикаторов | Можно использовать скользящие средние, Parabolic SAR, аллигатор Билла Вильямса или другие инструменты. |

Стратегия Лестница – одна из немногих, которая не требует от трейдера владения профессиональными навыками, но при этом стабильно дает точные сигналы. Прямо сейчас вы можете выбрать подходящее место торговли из нашего рейтинга брокеров и протестировать стратегию хотя бы на демо-счете. Возможно, этот метод станет основным в вашей торговле и обеспечит стабильный профит.

Прямо сейчас вы можете выбрать подходящее место торговли из нашего рейтинга брокеров и протестировать стратегию хотя бы на демо-счете. Возможно, этот метод станет основным в вашей торговле и обеспечит стабильный профит.

Telegram

Предыдущая статья Следующая статья

Читайте также

Трейдинг бинарными опционами без риска по стратегии «Лестница»

Стратегия лестница для бинарных опционов без риска позволяет оценивать график без вспомогательных инструментов. В ее основе свечной анализ, по которому можно точно определить рыночное настроение и принять верное торговое решение. Прогноз ориентирован на оценке психологического настроя участников, отображающегося в конфигурации сформированных паттернов системы Price Action.

Содержание статьи

- 1 Торговая система «Лестница»

- 1.1 Общее представление

- 1.2 Достоинства и недостатки

- 2 Правила трейдинга

- 2.

1 «Лестница» и японские свечи

1 «Лестница» и японские свечи - 2.2 Принципы проведения сделок

- 2.3 Торговые сигналы

- 2.4 Мани-менеджмент и расчет возможной прибыли

- 2.

- 3 Пример успешного применения стратегии

- 4 Советы для трейдеров

- 5 Выводы

Торговая система «Лестница»

Стратегия «Лестница» идеальна для новичков в трейдинге. Ее отличительной особенностью является проведение анализа на ценовом графике без применения дополнительных инструментов и индикаторов, а также без учета фундаментальных факторов. Для получения прибыли достаточно знать один свечной паттерн.

Торговая система актуальна для любого финансового инструмента. Трейдер может одновременно отслеживать несколько активов, что позволит ему увеличить количество сделок, и, как следствие этого, параметр прибыльности.

Общее представление

Стратегия ориентирована на торговлю бинарными опционами. Она может быть применена на любой платформе, при условии, что в ее функционале предусмотрена опция настройки ценовых элементов в виде свечей и баров, по которым можно отследить цены их открытия и закрытия.

Она может быть применена на любой платформе, при условии, что в ее функционале предусмотрена опция настройки ценовых элементов в виде свечей и баров, по которым можно отследить цены их открытия и закрытия.

Показатели прибыльности системы соответствуют 60-70% от общего числа сделок.

На эффективность прогнозов не оказывает влияние вид финансового инструмента и таймфрейм ценового графика. Работать рекомендуется в период повышенной волатильности актива, что обычно фиксируется в определенную для него сессию.

Достоинства и недостатки

Преимуществом торгового алгоритма является отсутствие необходимости в знаниях технического и фундаментального анализа. Идентификация момента входа в рынок не отличается сложностью. Чтобы спрогнозировать дальнейшее развитие событий достаточно выявить свечную комбинацию, являющуюся основой стратегии.

Из плюсов торговой системы можно отметить:

- Универсальность, обусловленная возможностью торговать любым активом.

- Свободу в выборе времени работы.

- Множество сигналов, что актуально при их поиске на младших таймфреймах.

- Высокую прибыльность.

- Возможность автоматизации торговли, заложив алгоритм действия в программного робота.

Недостатком стратегии является необходимость постоянного мониторинга графика, чтобы не пропустить сигналы. Из минусов также можно отметить сильное эмоциональное напряжение, активирующееся при подключении опции Мартингейла в случае серии убыточных сделок.

Правила трейдинга

Стратегия предполагает работу с классическими опционами на повышение и на понижение. Анализ рынка следует проводить на таймфреймах от М5 до Н1. Срок исполнения контракта устанавливается равным периоду формирования сигнальной комбинации. Чем он больше, тем точнее прогноз.

Величина объема сделки определяется размером депозита и планируемым к использованию временем экспирации. При ее расчете нужно учитывать, что при фиксировании убытка ставки увеличиваются. После его отработки, следует вернуться к изначальным параметрам стратегии.

После его отработки, следует вернуться к изначальным параметрам стратегии.

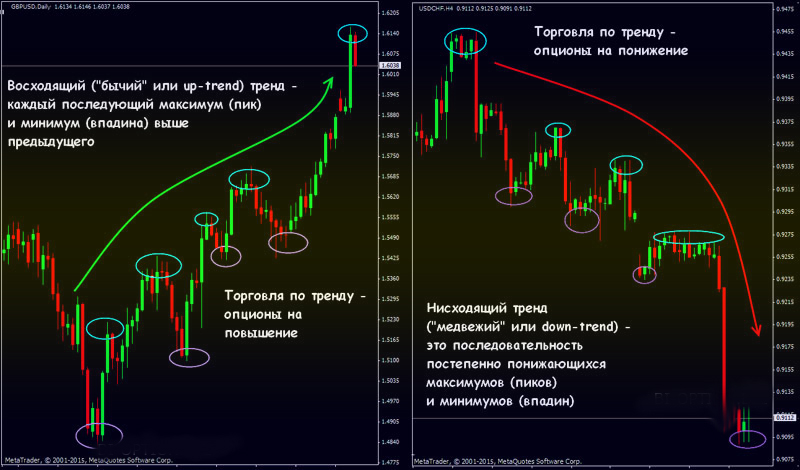

Если отобразить принцип торговли схематически, то полученная модель будет напоминать лестницу, откуда и пошло название системы.

«Лестница» и японские свечи

Японские свечи применяются для отображения движения цены котировок актива на финансовом рынке. Они являются элементом технического анализа. С его помощью можно спрогнозировать дальнейшее поведение стоимости, что и используется в торговой системе «Лестница».

При формировании свечи учитываются все изменения котировок. Это позволяет оценить настроение рыночных игроков, которое отображается в конфигурации бара. Элемент может иметь «бычий» или «медвежий» характер, что оценивается по величине тела и его сопоставлению размерам теней.

В стратегии «Лестница» учитываются свечи Марибозу и близкие по строению к ним. Тени не должны быть длинные, а при комплексной оценке сформированной конфигурации лучше, если они перекрываются телом следующего бара.

Принципы проведения сделок

Автор стратегии подобрал такую свечную комбинацию, которая идентифицирует приоритетное рыночное движение и позволяет сделать ставки на прогноз в направлении тренда. Такой подход увеличивает вероятность положительного результата по сделке.

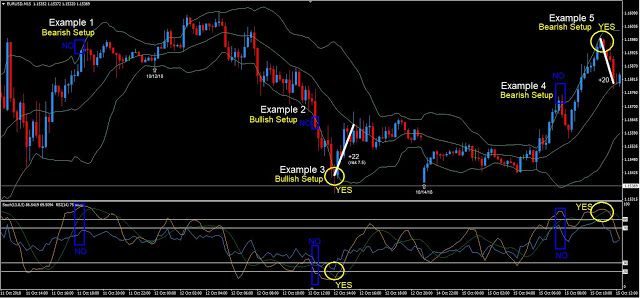

Если свеча имеет явно выраженный «бычий» или «медвежий» характер, а следующий бар подтверждает намерение рынка, то можно сделать вывод о том, что текущее движение продолжится. Тип свечей оценивается по размерам ее тела и теням.

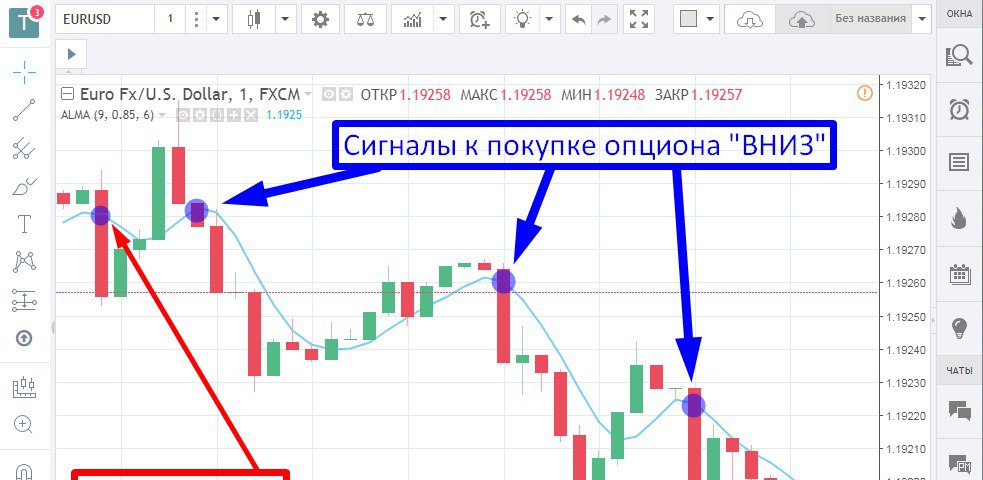

Торговые сигналы

Покупать контракт нужно при фиксировании на графике конкретных сигналов. Сделка Call актуальна при соблюдении условий:

- Текущая свеча перекрывает тело предыдущего ценового элемента в направлении роста котировок.

- Тень сигнального бара не превышает 5 пунктов.

- Тело подтверждающей свечи перекрывает верхнюю тень предыдущего элемента.

Оформление контракта Put актуально при формировании на ценовом графике таких элементов:

- Полностью перекрывающей тело предыдущей свечи сигнального бара «медвежьего» характера с нижней тенью, не превышающей 5 пунктов.

- Закрытия подтверждающего элемента, полностью перекрывающего тень ранее сформированной комбинации.

Приобретение опциона осуществляется по цене открытия бара, следующего за сигнальной и подтверждающей комбинацией. При оформлении ставки следует учитывать время, регламентированное брокером как минимально возможное до активации ордера.

Мани-менеджмент и расчет возможной прибыли

В одной сделке не рекомендуется рисковать больше, чем 3% от размера депозита. При работе по такой схеме параметры прибыли и потенциального убытка одинаковы.

В случае фиксирования отрицательного результата, следует применить метод Марингейла. Он предполагает увеличение ставки с целью перекрытия профитом убытка, полученного в предыдущей сделке.

Разработчик стратегии не рекомендует подвергать депозит нагрузке, превышающей 10% от его суммы, поэтому при установлении увеличенного параметра объема не следует открывать больше двух колен.

Чтобы точно рассчитать размер ставки, соответствующий планируемым рискам, рекомендуется воспользоваться калькулятором Мартингейла. Для оформления запроса следует в полях формы программы внести сведения:

Для оформления запроса следует в полях формы программы внести сведения:

- Уровень доходности, определяемый условиями сотрудничества с брокером.

- Максимальное количество убыточных сделок, следующих одна за другой.

Пример успешного применения стратегии

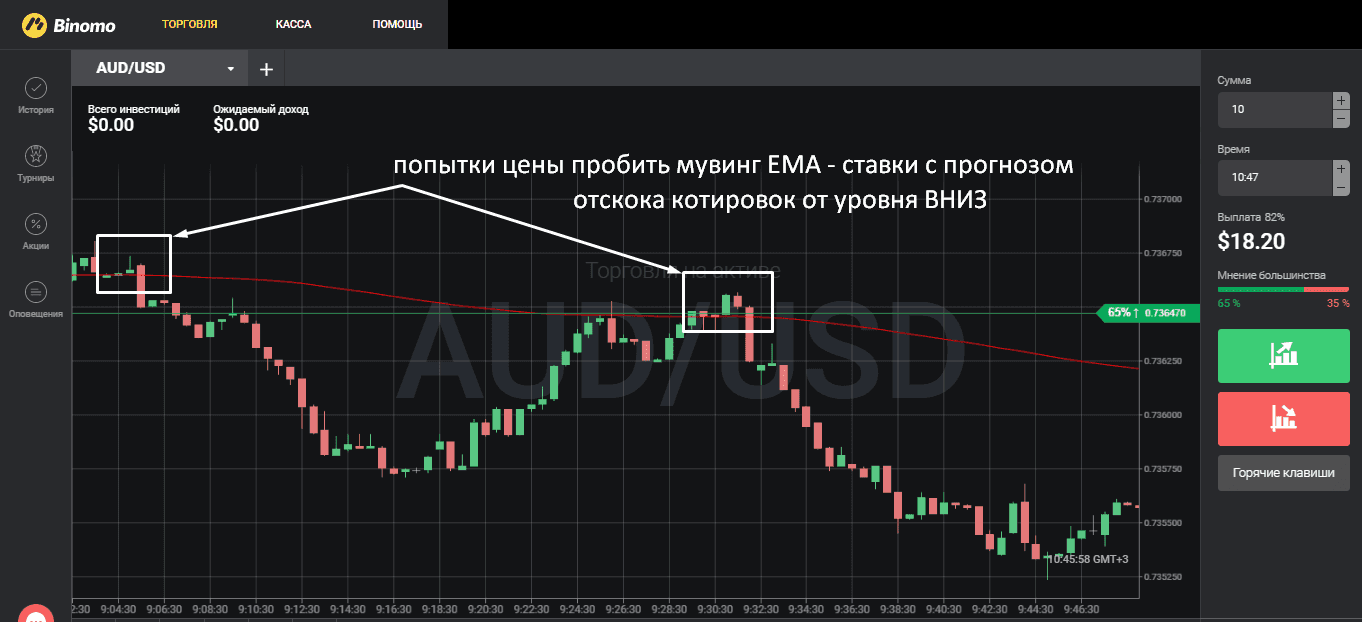

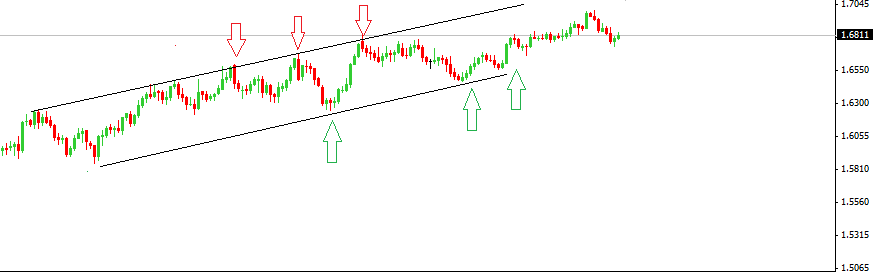

Торговать по стратегии рекомендуется при явно выраженном тренде. В его условиях сигналы будут появляться часто. При формировании небольших свечей можно судить о флетовом движении или о скором развороте, что станет причиной убытка. Поэтому при отсутствии явно импульсных баров, не стоит открывать сделки.

Понять принцип торговой стратегии проще на примере. Рассмотрим условия формирования сигнала на приобретение Call опциона на волатильном активе Gbp/Usd. Анализ был проведен на пятиминутном графике.

На медвежьем рынке после разворотной свечи Доджи сформировалась Марибозу, подтвердив его намерения сменить тенденцию. Следующий бар также был бычьим с минимальным размером теней. После его закрытия актуален вход на повышение. Ставка оформляется со временем экспирации 10 минут, что соответствует продолжительности формирования двух свечей на пятиминутном таймфрейме.

Ставка оформляется со временем экспирации 10 минут, что соответствует продолжительности формирования двух свечей на пятиминутном таймфрейме.

Советы для трейдеров

Стратегия лестница для бинарных опционов – без риска и показывает высокие показатели доходности. Чтобы их приблизить к максимально возможной отметке, следует вести торговлю в период Европейской и Американской сессии. Не нужно искать сигналы во время перерыва на биржах ввиду спада волатильности на рынке.

Стратегия не предназначена для работы во время Азиатской и Тихоокеанской сессии. Следует избегать поиска точек входа в рынок в период публикаций важных экономических индикаторов. Их расписание отображено в календаре, с которым можно ознакомиться в одном из разделов официального сайта брокерской компании.

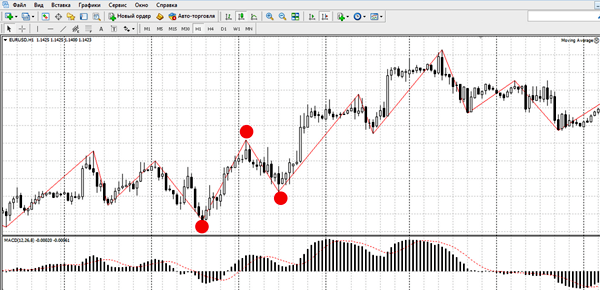

Для повышения точности сигналов можно усовершенствовать стратегию, добавив в нее дополнительные инструменты анализа:

- трендовые индикаторы и осцилляторы;

- графические паттерны;

- разворотные свечные комбинации;

- волновые структуры.

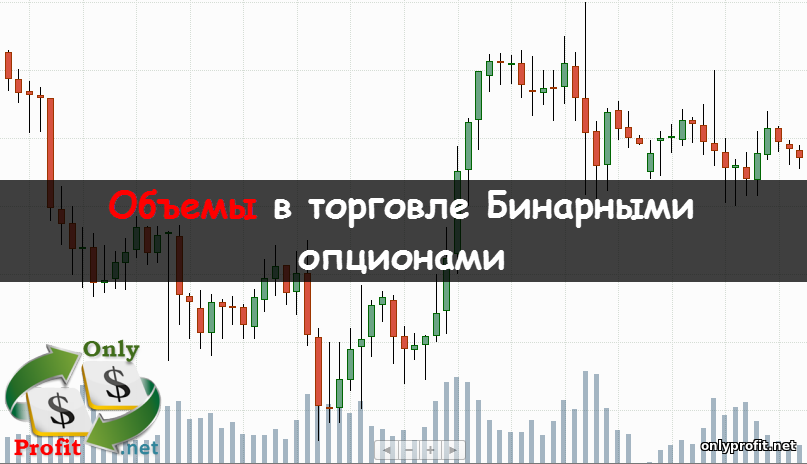

Практические наблюдения свидетельствуют о том, что наиболее сильные импульсные движения фиксируются после разворотных свечей. Их можно использовать в качестве фильтра. Эффективными могут оказаться подсказки элементов анализа, указывающих на продолжение текущего тренда. К их категории относятся следующие:

- графическая фигура «флаг» и «вымпел»;

- трендовые индикаторы;

- объемы.

Выводы

Излишне усложненные торговые системы только создают иллюзию высокоинтеллектуального труда, а на практике не показывают стабильных результатов. Секрет успешной трейдерской деятельности заключается в простоте. Применение для анализа комплекса индикаторов и комбинаций различных методов оценки рынка уменьшают эффективность торговли. Стратегия лестница для бинарных опционов без риска является наглядным примером простой, но рабочей системы, для которой характерны стабильные показатели прибыли по результатам деятельности.

Лестничные опционы — Торговая стратегия для бинарных лестниц

Торговля лестничными опционами чем-то похожа на граничные (или диапазонные) опционы. В то время как в граничных опционах предусмотрено два лимита — один верхний предел и один нижний предел , с опционами лестницы обычно существует пять ценовых лимитов (точное число зависит от брокера и актива).

Эти лимиты не всегда распределяются симметрично текущему уровню цен. Это означает, что все пять лимитов могут быть ниже текущего уровня цен или, например, 3 лимита могут быть выше текущего уровня цен и 2 могут быть ниже. Лимиты обычно торгуются в оба направления вверх и вниз, но не всегда.

Все ценовые лимиты имеют два варианта торговли — « выше » или « ниже » (может быть представлено как «колл» или «пут» некоторыми брокерами бинарных опционов). Каждый лимит будет иметь разный процент выплат для опций «Выше» и «Ниже». Процент зависит от вероятности того, что прогноз окажется «в деньгах» (будет верным). Если вероятность того, что предсказание окажется верным, высока, процент выплаты будет маленьким, и наоборот. Таким образом, лестничные опционы могут генерировать выплаты, достигающие 1000 % и выше. Высокая выплата отражает низкую вероятность того, что они принесут деньги.

Если вероятность того, что предсказание окажется верным, высока, процент выплаты будет маленьким, и наоборот. Таким образом, лестничные опционы могут генерировать выплаты, достигающие 1000 % и выше. Высокая выплата отражает низкую вероятность того, что они принесут деньги.

Лимиты — или «ступени» — определяются брокерами и не могут быть изменены. Однако срок действия может быть изменен. По мере изменения срока действия происходит соответствующее изменение лимитов и их потенциальной выплаты.

Опция лестницы – Пример

Посмотрите на скриншот ниже. Справа находится диапазон значений — у каждого своя цифра выплат «Выше» и «Ниже».

Суммы выплат относятся к 25 долларам США, введенным в поле суммы. Каждая «ступенька» на лестнице представляет собой разную ценность, и каждая требует определенного движения цены от фактической цены актива. Чем большее движение цены требуется, тем больше выплата. На изображении пара AUD/USD торгуется на уровне 0,7403. Если вы ожидаете большой скачок цены, вы можете выбрать «выше» на уровне 0,74112 и получить колоссальную прибыль в 374%, если вы правы.

Вариант среднего уровня имеет выплаты 47% для «ниже» и 79% для «выше». Варианты в самом верху и в самом низу имеют только один доступный вариант — выше в самой высокой точке и ниже в самой низкой точке. Брокер считает другие результаты настолько вероятными, что вообще не желает торговать ими.

Зачем торговать опциями лестницы?

Одной из привлекательных сторон бинарных опционов является простота. Некоторые трейдеры могут возразить, что лестничные опционы представляют собой уровень сложности, который отходит от «простоты использования» и поэтому его следует избегать. Эта точка зрения упускает из виду некоторые ключевые моменты;- Опционы Ladder предлагают огромные выплаты по сравнению с другими типами торговли

- Лестницы предоставляют варианты во время волатильных рынков

- Там, где трейдеры ожидают больших колебаний цены, лестница обеспечивает более высокую доходность, чем стандартный бинарный опцион

- Лестницы принципиально не сложнее традиционного варианта

- С помощью лестниц возможны высокочастотные сделки с низким риском и низкими выплатами.

Последний пункт стоит расширить. На скриншоте выше ценовой уровень

Точно так же частые сделки с более низкими выплатами зависят от снижения волатильности.

Лестничные бинарные опционы предлагают трейдеру еще один способ получения прибыли, но их необходимо полностью понимать. Они могут использоваться как инструмент хеджирования или специализироваться на них сами по себе. Ни один брокер бинарных опционов не будет предлагать лестницы — цены и выплаты должны постоянно обновляться. Так что выбирайте любого потенциального брокера с умом, и если лестницы кажутся интересным способом получения прибыли, убедитесь, что выбран правильный брокер.

Опционная стратегия Ladder

Опционы Ladder предлагают самые высокие выплаты из всех типов бинарных опционов. Чтобы эффективно торговать ими, вам нужна хорошая стратегия. Эта статья познакомит вас с тремя отличными стратегиями для опционов в ладдере.

В этой статье вы узнаете три стратегии:

- Торговые лестницы, основанные на пересечении ATR и скользящих средних

- Использование ATR и ADX для создания отрицательных прогнозов

- Торговля уровнями сопротивления и поддержки с помощью лестницы

Благодаря этим трем стратегиям вы познакомитесь с тремя совершенно разными подходами к выбору ладдера. Поняв спектр возможностей, вы научитесь настраивать наши стратегии в соответствии со своими предпочтениями и создавать для себя идеальную стратегию.

Поняв спектр возможностей, вы научитесь настраивать наши стратегии в соответствии со своими предпочтениями и создавать для себя идеальную стратегию.

Стратегия 1. Торговля по лестнице с помощью ATR и скользящей средней

Когда вы торгуете по лестнице, вы сталкиваетесь с двумя проблемами:

- Предсказание направления рынка и

- Прогнозирование диапазона рынка.

Решить обе проблемы с помощью одного и того же инструмента сложно. Вот почему в этой стратегии используются два инструмента — по одному для каждого прогноза.

Прогнозирование направления рынка с помощью скользящих средних

Пересечение скользящих средних идеально подходит для прогнозирования направления рынка. Скользящие средние рассчитывают среднюю цену за последние периоды и повторяют этот процесс для всех периодов на вашем графике. Затем они рисуют результаты прямо на диаграмме, которая создает линию.

Эта линия движется медленнее рынка:

- Когда рынок находится в восходящем тренде, скользящая средняя будет основываться на периодах, которые ниже текущей рыночной цены.

Скользящая средняя тоже будет выше рыночной.

Скользящая средняя тоже будет выше рыночной. - Когда рынок находится в нисходящем тренде, скользящая средняя будет основываться на периодах, превышающих текущую рыночную цену. Скользящая средняя тоже будет выше рыночной.

Когда рынок меняет направление, он переключается с одной стороны скользящей средней на другую, что означает, что он должен пересечь скользящую среднюю. Следовательно, пересечение рынком скользящей средней является значимым событием, указывающим на изменение направления рынка.

Это идеальное событие для нашей стратегии.

- Когда рынок пересекает скользящую среднюю вверх, инвестируйте в опцион лестницы, который предсказывает рост цен.

- Когда рынок пересекает скользящую среднюю вниз, инвестируйте в опцион лестницы, который предсказывает падение цен.

Теперь, когда у вас есть направление, вам нужно только предсказать потенциальный диапазон рынка. Вот почему вам нужен ATR.

Прогнозирование диапазона рынка с помощью ATR

Средний истинный диапазон (ATR) — это индикатор волатильности. Он измеряет истинное среднее расстояние, которое рынок переместил за период в прошлом.

Он измеряет истинное среднее расстояние, которое рынок переместил за период в прошлом.

Давайте воспользуемся примером из нашего основного текста об опциях ладдера. Предположим, вы торгуете валютной парой AUD/JPY с текущей ценой 91,226. Срок действия вашей опции лестницы составляет 1 час. ATR имеет значение 0,1 на 10-минутном графике, что говорит вам о том, что за последние периоды актив изменился в среднем на 0,05. Это значение позволяет вам предсказать, как далеко может двигаться рынок и какую целевую цену вы должны использовать для своего опциона лестницы.

Предположим, что актив только что пересек вверх вашу скользящую среднюю, и вы хотите инвестировать в рост цен. Ваш брокер предлагает вам следующие целевые цены для вашей лестницы:

| Имя | Ценовой предел | Выше выплаты | Ниже выплаты |

| Уровень цен 1 | 91. 200 200 | 54,23% | 92,62% |

| Уровень цен 2 | 91.245 | 90,89% | 55,44% |

| Уровень цен 3 | 91.291 | 158,29% | 31,47% |

| Ценовой уровень 4 | 91,337 | 280,34% | 11,32% |

| Уровень цен 5 | 91,382 | 530,43% | 1,00% |

| Уровень цен 6 | 91.425 | 1011,23% | 0,00% |

Какая из этих целевых цен является лучшим выбором для варианта лестницы? Давайте пройдемся по ним один за другим.

- Уровень цен 1 (91,2) ниже текущей рыночной цены (91,226). Поскольку вы предсказываете восходящее движение, это будет очень безопасный прогноз. Однако это также ограничит вашу выплату до 54,23 процента. Это недостаточно прибыльно .

- Уровень цен 2 (91,245) выше текущей рыночной цены (91,226), но ненамного.

На рынке, который движется со скоростью 0,05 за период, рынку потребуется меньше одного периода, чтобы достичь этой цены. Поскольку вы ожидаете восходящего движения, это все еще очень надежный прогноз. Это принесет вам выплату в размере 90,89%, что на лучше, чем цена первого уровня, но это все же немного .

На рынке, который движется со скоростью 0,05 за период, рынку потребуется меньше одного периода, чтобы достичь этой цены. Поскольку вы ожидаете восходящего движения, это все еще очень надежный прогноз. Это принесет вам выплату в размере 90,89%, что на лучше, чем цена первого уровня, но это все же немного . - Ценовой уровень 3 (91,291) примерно в 1,5 раза превышает значение ATR (0,05) от текущей рыночной цены (91,226). Это звучит интересно. Помните: чтобы выиграть свой вариант лестницы; рынок должен торговаться выше целевой цены через час. У вас есть шесть периодов, пока это не произойдет (60-минутное истечение, 10-минутный график). Не все периоды движения указывают в одном и том же направлении, поэтому рынок вряд ли достигнет целевой цены в шесть раз дальше, чем значение ATR. Но целевая цена в 1,5 раза превышает значение ATR с выплатой 158,29.процентов кажется, что относительно безопасная ставка, чтобы получить хорошую прибыль .

- Ценовой уровень 4 (91,337) чуть более чем в два раза превышает значение ATR от текущей рыночной цены (91,226). При восходящем движении рынок все еще, вероятно, достигнет этой целевой цены. Этот прогноз немного более рискован, чем ценовой уровень 3, но он дает вам почти вдвое большую выплату — 280,34%. Большинство трейдеров предпочли бы эту инвестицию.

- Уровень цен 5 (91,382) чуть более чем в три раза превышает значение ATR от текущей рыночной цены (91,226). Это рискованный прогноз. Рынку пришлось бы двигаться в правильном направлении в течение четырех из пяти периодов. Однако, если вы правы, вы получаете безумную выплату в размере 530,43 процента, а это означает, что выигрыш в четверти ваших сделок все равно принесет вам прибыль. Участники риска предпочитают эту целевую цену .

- Ценовой уровень 6 (91,425) более чем в четыре раза превышает значение ATR от текущей рыночной цены (91.

226). Этот прогноз слишком рискован. Несмотря на то, что вы получите большую выплату в размере 1011,23%, вероятность того, что рынок достигнет этой цели, практически отсутствует. Целый час ему придется двигаться в правильном направлении. Держитесь подальше от этого предсказания .

226). Этот прогноз слишком рискован. Несмотря на то, что вы получите большую выплату в размере 1011,23%, вероятность того, что рынок достигнет этой цели, практически отсутствует. Целый час ему придется двигаться в правильном направлении. Держитесь подальше от этого предсказания .

С помощью этих оценок ATR помог вам определить целевые цены.

- Если вы хотите перестраховаться, используйте уровень цен 3.

- Если вы любите рисковать, используйте уровень цен 5.

- Трейдеры, которые ищут хорошее сочетание риска и потенциального уровня цены тейка 4.

Некоторое время торгуйте по этой стратегии и наблюдайте за своим успехом. Вы обнаружите, что предпочитаете определенное соотношение расстояния до целевой цены и ATR. В нашем примере значение ATR равно 0,05, а до истечения срока действия опциона остается шесть периодов. Если бы все периоды указывали в одном направлении, рынок сдвинулся бы примерно на 0,3. Некоторым трейдерам нравится, когда целевая цена составляет примерно половину этого расстояния от текущей рыночной цены. Они будут инвестировать в уровень цен 5. Другие трейдеры могут предпочесть целевую цену, которая находится на расстоянии одной трети от этого расстояния, что побудит их инвестировать в уровень цен 3.

Они будут инвестировать в уровень цен 5. Другие трейдеры могут предпочесть целевую цену, которая находится на расстоянии одной трети от этого расстояния, что побудит их инвестировать в уровень цен 3.

Найдите свое собственное идеальное соотношение, и вы сможете быстро и легко использовать ATR, чтобы выбрать правильный уровень цены для вашего варианта лестницы.

Стратегия 2: Использование ATR и ADX

В нашем предыдущем примере мы использовали ATR для создания положительных гарантий – мы предсказали, каких ценовых уровней может достичь текущее движение . С этой стратегией мы хотим сделать обратное: мы хотим предсказать, какие ценовые уровни находятся вне досягаемости текущего движения.

Мы можем достичь этой цели без скользящего среднего. Нет необходимости в сигнале; мы просто хотим знать, находится ли уровень цен в настоящее время за пределами досягаемости. Вместо этого нам нужно немного больше точности, поэтому нам нужен индекс среднего направленного движения (ADX).

Давайте используем тот же пример, что и раньше: вы смотрите на 10-минутный график валютной пары AUD/JPY с текущей ценой 91,226. Ваш брокер предлагает вам следующие целевые цены для лестничного опциона со сроком действия 60 минут:

| Имя | Ценовой предел | Выше выплаты | Ниже выплаты |

| Уровень цен 1 | 91.200 | 54,23% | 92,62% |

| Уровень цен 2 | 91.245 | 90,89% | 55,44% |

| Уровень цен 3 | 91.291 | 158,29% | 31,47% |

| Уровень цен 4 | 91,337 | 280,34% | 11,32% |

| Уровень цен 5 | 91,382 | 530,43% | 1,00% |

| Уровень цен 6 | 91.425 | 1011,23% | 0,00% |

Поскольку сейчас мы делаем отрицательный прогноз, мы должны сосредоточиться на выплате ниже. Важный вопрос заключается в том, до какого уровня цен может дойти рынок и при каком уровне цен имеет смысл инвестировать. Давайте посмотрим на каждый уровень цен:

Важный вопрос заключается в том, до какого уровня цен может дойти рынок и при каком уровне цен имеет смысл инвестировать. Давайте посмотрим на каждый уровень цен:

- Уровень цен 1 (91,200) ниже текущей рыночной цены (91,226). Это плохая инвестиция. Когда вы получаете такие выплаты, ваш брокер ожидает, что рынок будет двигаться вверх. В противном случае они не предлагали бы такие высокие выплаты за прогнозы ниже. Поэтому нет смысла инвестировать в падение цен.

- Уровень цен 2 (91,245) выше текущей рыночной цены (91,226), но ненамного. Прогнозирование того, что рынок будет торговаться ниже этого ценового уровня, имеет смысл только в том случае, если значение ATR чрезвычайно низкое, например, 01. Что-нибудь еще, и этот прогноз был бы слишком рискованным. При выплате в 55,44% вы должны выиграть более 65% своих сделок, поэтому такой уровень цен не стоит риска.

- Ценовой уровень 3 (91,291) находится дальше от текущей рыночной цены (91,226), но все же очень близко.

Этот уровень цен был бы возможной инвестицией, если бы значение ATR было очень низким, например, 02. Выплата в 31,47 процента интересна для отрицательного прогноза, но вы должны знать, что здесь вы делаете безопасный прогноз.

Этот уровень цен был бы возможной инвестицией, если бы значение ATR было очень низким, например, 02. Выплата в 31,47 процента интересна для отрицательного прогноза, но вы должны знать, что здесь вы делаете безопасный прогноз. - Ценовой уровень 4 (91,337) позволяет делать безопасные прогнозы в большинстве рыночных условий. Даже если ATR показывает 0,3, рынок вряд ли будет торговаться выше этого ценового уровня, когда срок действия вашего опциона истечет. Некоторые трейдеры даже торгуют этим значением с ATR на уровне 0,4, но относительно низкая выплата в 11,32 процента требует, чтобы вы делали безопасный прогноз, который может принести вам высокий процент ваших сделок.

- Ценовые уровни 5 и 6 (91,382 и 91,425) предлагают выплаты в размере 1% и 0% соответственно. Торговать такими выплатами смысла нет.

Дело в том, что трудно выбрать идеальный ценовой уровень, основываясь только на ATR. В большинстве рыночных условий вы можете безопасно торговать на пятом и шестом ценовых уровнях, но их низкие выплаты делают эти ценовые уровни убыточными. Все остальные ценовые уровни требуют от вас сочетания риска и потенциала. Чтобы знать, как смешивать эти факторы, вам нужен еще один инструмент. Этот инструмент — Индекс среднего направленного движения (ADX).

Все остальные ценовые уровни требуют от вас сочетания риска и потенциала. Чтобы знать, как смешивать эти факторы, вам нужен еще один инструмент. Этот инструмент — Индекс среднего направленного движения (ADX).

ADX оценивает силу направления рынка по шкале от 0 до 100. Большинство трейдеров интерпретируют показания ниже 20 как отсутствие направления, а значения выше 40 как сильное направление. Эти значения помогут вам оценить, какую целевую цену вы должны использовать для своего опциона лестницы:

- Если ADX показывает больше 40, будьте осторожны. Когда рынок имеет такое сильное направление, вы должны планировать худшее. Предположим, что все периоды до истечения срока действия вашего опциона указывают в одном направлении, и выберите ценовой уровень с самой высокой выплатой за пределами этого диапазона. В нашем примере есть шесть периодов до истечения срока действия вашего опциона. Уровень цен 3 (91,291), например, составляет 0,65 от текущей рыночной цены (91,226).

Когда значение ATR меньше 0,1, следует выбирать этот ценовой уровень.

Когда значение ATR меньше 0,1, следует выбирать этот ценовой уровень. - Если ADX показывает меньше 20, дерзайте. Когда рынку не хватает направления, пора получать высокие выплаты. Любители риска могут даже инвестировать в уровень цены, который находится на расстоянии, равном показанию ATR, от текущей рыночной цены. Трейдеры со средней толерантностью к риску должны использовать целевую цену, которая в два раза превышает показания ATR. В нашем примере это означает, что люди, берущие на себя риск, могут инвестировать даже в уровень цены 2, когда ATR показывает 0,05, что является относительно высоким значением. Все остальные должны выбирать между ценовыми уровнями 3 и 4. Когда значение ATR ниже, все трейдеры могут выбрать ценовой уровень 2.

- Если ADX показывает от 20 до 40, рискуйте умеренно. Когда рынок имеет среднюю силу направления, ваш риск тоже должен быть средним. Выберите подход где-то между двумя приведенными выше примерами.

Когда ATR показывает, например, 0,02, большинство трейдеров будут инвестировать в уровень цены три, который является надежным прогнозом, но все равно получает выплату в размере 31,47%.

Когда ATR показывает, например, 0,02, большинство трейдеров будут инвестировать в уровень цены три, который является надежным прогнозом, но все равно получает выплату в размере 31,47%.

Вы также можете исключить одну или две из этих рыночных сред из своей стратегии. Трейдеры, не склонные к риску, могут инвестировать в эту стратегию только тогда, когда значение ADX меньше 20.

Стратегия 3: Торговля сопротивлением/поддержкой с опционами Ladder

Эта стратегия идеальна для трейдеров, которые любят визуальные сигналы больше, чем математические расчеты. Уровни сопротивления и поддержки являются важными ценовыми уровнями, которые цена актива не может пробить.

Например, предположим, что актив продается примерно за 99 фунтов стерлингов. Он несколько раз тестировал барьер в 100 фунтов стерлингов, но ни разу не смог его преодолеть. В этом случае барьер в 100 фунтов становится сопротивлением. Точно так же, когда актив торговался по цене около 101 фунта стерлингов, но не смог упасть ниже 100 фунтов стерлингов, барьер в 100 фунтов стерлингов становится уровнем поддержки.

В обоих случаях, кажется, есть что-то, что мешает активу пробить стену в 100 фунтов стерлингов. Вы никогда не узнаете, что именно останавливает рынок, но это неважно. Судя по всему, трейдеры больше не хотят покупать (в случае сопротивления) или продавать (в случае поддержки) актив за 100 фунтов стерлингов.

Это все, что вам нужно, чтобы обменять опцион на лестницу. Когда рынок приближается к линии сопротивления, вы ждете, пока первая целевая цена с разумной выплатой не окажется в пределах досягаемости. Ваше определение разумной выплаты зависит от вас. Большинство трейдеров хотели бы получить по крайней мере 30 процентов, а лучше 50 процентов выплаты, прежде чем инвестировать.

Если рынок приблизится к сопротивлению/поддержке, вы сможете инвестировать в то же сопротивление/поддержку с более высокой выплатой. Большинство трейдеров воспользуются этой возможностью, чтобы заработать больше денег с тем же прогнозом.

Если рынок пробьет сопротивление или поддержку, вы потеряете все свои возможности. Однако вы можете компенсировать потерянные деньги. Когда рынок преодолевает сопротивление/поддержку, он освобождается и, вероятно, будет сильно двигаться. Это идеальная среда для инвестирования в вариант лестницы, предсказывающий сильное движение. Вы должны быть в состоянии легко выиграть вариант лестницы с выплатой в 200 процентов, что может компенсировать ваши потери.

Однако вы можете компенсировать потерянные деньги. Когда рынок преодолевает сопротивление/поддержку, он освобождается и, вероятно, будет сильно двигаться. Это идеальная среда для инвестирования в вариант лестницы, предсказывающий сильное движение. Вы должны быть в состоянии легко выиграть вариант лестницы с выплатой в 200 процентов, что может компенсировать ваши потери.

Лестницы – сводка

Варианты лестниц позволяют использовать различные потенциальные стратегии. В зависимости от вашей терпимости к риску и от того, предпочитаете ли вы положительные или отрицательные прогнозы, вам следует адаптировать свою стратегию в соответствии с тремя стратегиями, которые мы изложили. Возможности безграничны, но теперь вы знаете, с чего начать.

Брокеры лестничных бинарных опционов

Определение лестничного опциона

К

Лукас Дауни

Полная биография

Лукас Дауни — соучредитель MAPsignals. com и инструктор Академии Investopedia.

com и инструктор Академии Investopedia.

Узнайте о нашем редакционная политика

Обновлено 29 мая 2022 г.

Что такое лестница?

Лестничный опцион — это экзотический опцион, который фиксирует частичную прибыль, как только базовый актив достигает заранее определенных ценовых уровней или «ступенек». Это гарантирует по крайней мере некоторую прибыль, даже если базовый актив откатится за пределы этих уровней до истечения срока действия опциона. Лестничные опционы бывают пут и колл.

Не путайте ладдерные опционы, которые являются особыми типами опционных контрактов, с длинными ладдерами колл, длинными пут-лестницами и их короткими аналогами, которые представляют собой опционные стратегии, предполагающие одновременную покупку и продажу нескольких опционных контрактов.

Как работает вариант лестницы

Лестничные опционы аналогичны традиционным опционным контрактам, которые дают держателю право, но не обязательство купить или продать базовый актив по заранее определенной цене в заранее определенную дату или к ней. Однако вариант лестницы добавляет функцию, которая позволяет держателю фиксировать частичную прибыль через заранее определенные интервалы.

Однако вариант лестницы добавляет функцию, которая позволяет держателю фиксировать частичную прибыль через заранее определенные интервалы.

Эти интервалы уместно называются «ступенями», и чем больше ступеней пересекает цена базового актива, тем больше фиксируется прибыль. Владелец удерживает прибыль на основе самой высокой достигнутой ступени (для коллов) или самой низкой достигнутой ступени (для путов) независимо от если цена базового актива возвращается ниже (для коллов) или выше (для путов) этих ступенек до истечения срока действия.

Поскольку держатель получает невозвратную частичную прибыль по мере развития сделки, общий риск намного ниже, чем для традиционных ванильных опционов. Компромисс, конечно, заключается в том, что лестничные варианты стоят дороже, чем аналогичные ванильные варианты.

Пример варианта лестницы

Рассмотрим опцион колл с лестницей, в котором цена базового актива равна 50, а цена исполнения – 55. Ступени установлены на 60, 65 и 70.

Но одно из главных качеств успешного трейдера должно быть всегда с вами – внимательность.

Но одно из главных качеств успешного трейдера должно быть всегда с вами – внимательность. 1 «Лестница» и японские свечи

1 «Лестница» и японские свечи

Скользящая средняя тоже будет выше рыночной.

Скользящая средняя тоже будет выше рыночной. На рынке, который движется со скоростью 0,05 за период, рынку потребуется меньше одного периода, чтобы достичь этой цены. Поскольку вы ожидаете восходящего движения, это все еще очень надежный прогноз. Это принесет вам выплату в размере 90,89%, что на лучше, чем цена первого уровня, но это все же немного .

На рынке, который движется со скоростью 0,05 за период, рынку потребуется меньше одного периода, чтобы достичь этой цены. Поскольку вы ожидаете восходящего движения, это все еще очень надежный прогноз. Это принесет вам выплату в размере 90,89%, что на лучше, чем цена первого уровня, но это все же немного .

226). Этот прогноз слишком рискован. Несмотря на то, что вы получите большую выплату в размере 1011,23%, вероятность того, что рынок достигнет этой цели, практически отсутствует. Целый час ему придется двигаться в правильном направлении. Держитесь подальше от этого предсказания .

226). Этот прогноз слишком рискован. Несмотря на то, что вы получите большую выплату в размере 1011,23%, вероятность того, что рынок достигнет этой цели, практически отсутствует. Целый час ему придется двигаться в правильном направлении. Держитесь подальше от этого предсказания . Этот уровень цен был бы возможной инвестицией, если бы значение ATR было очень низким, например, 02. Выплата в 31,47 процента интересна для отрицательного прогноза, но вы должны знать, что здесь вы делаете безопасный прогноз.

Этот уровень цен был бы возможной инвестицией, если бы значение ATR было очень низким, например, 02. Выплата в 31,47 процента интересна для отрицательного прогноза, но вы должны знать, что здесь вы делаете безопасный прогноз. Когда значение ATR меньше 0,1, следует выбирать этот ценовой уровень.

Когда значение ATR меньше 0,1, следует выбирать этот ценовой уровень. Когда ATR показывает, например, 0,02, большинство трейдеров будут инвестировать в уровень цены три, который является надежным прогнозом, но все равно получает выплату в размере 31,47%.

Когда ATR показывает, например, 0,02, большинство трейдеров будут инвестировать в уровень цены три, который является надежным прогнозом, но все равно получает выплату в размере 31,47%.